Es gibt eine einfache Formel, die dir zeigt, wie lange es dauert, bis du finanziell frei bist. Es ist verblüffend, wie schnell du am Palmenstrand sitzen kannst, um nur noch von deinen Ersparnissen zu leben. ohne jemals nochmal den Finger krumm machen zu müssen.

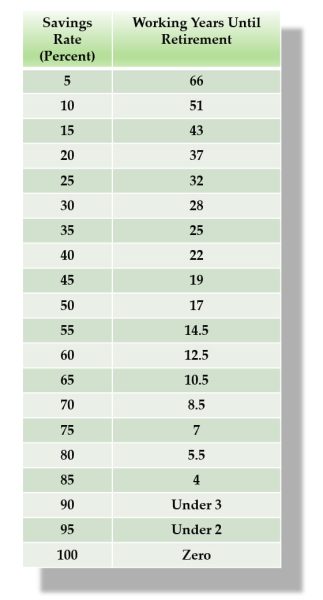

Natürlich gibt dir die Tabelle nur einen groben Überblick. Wie es sich tatsächlich bei dir abspielen wird, wird sich zeigen. Generell ist das Fazit: Je niedriger deine Sparquote, desto länger dauert es, bis du am Ziel bist. Höhere Sparquoten führen schneller zum Ziel, was ja auch logisch ist. Erstellt hat die Tabelle der sparsame Blogger Pete Adeney (49) respektive „Mr. Money Mustache„, der im Alter von Anfang 30 finanziell frei wurde und in Colorado in einem abbezahlten Haus lebt.

Natürlich hängt es noch vom Timing ab. Wer beispielsweise in einer schweren Börsenkorrekturphase anfängt mit dem ETF-Aktien-Sparplan, der wird wahrscheinlich einen Tick schneller am Ziel sein.

Die Tabelle zeigt dir: Motiviert anzufangen, für den Ruhestand über die Börse zu sparen, lohnt sich. Es dauert nicht ewig. Die finanzielle Freiheit lässt sich erreichen. Du solltest auf gebühren- und steuerschonende Strategien setzen. Wer gebührenfressende Finanzprodukte stattdessen wählt, wird wahrscheinlich länger brauchen.

Ideal sind günstige Broker und ETF-Sparpläne

Am besten, du eröffnest bei einem günstigen Discountbroker oder Neobroker ein Depot (Affiliate). Dann legst du einen Sparplan fest – ich rate zum Beispiel zu diesem FTSE All World ETF von Vanguard. Es kann meiner Meinung nach wenig anbrennen, wenn du es durchziehst. Jeden Monat sparst du automatisiert in diesen ETF. Das einzurichten ist kinderleicht.

Eventuell hilft dir ein Nebenjob. Auf den bekannten Jobportalen wie Indeed, Monster.de oder Stepstone findest du sie.

Wie liest du die obige Tabelle? Wer in 17 Jahren finanziell frei sein will, brauchst eine Sparquote von 50 Prozent – sofern du bei Null Euro Vermögen anfängst. Wahrscheinlich hast du schon etwas Vermögen, dann geht es natürlich schneller.

Freilich sind viele Menschen skeptisch, wenn sie so etwas sehen. Aber es ist machbar.

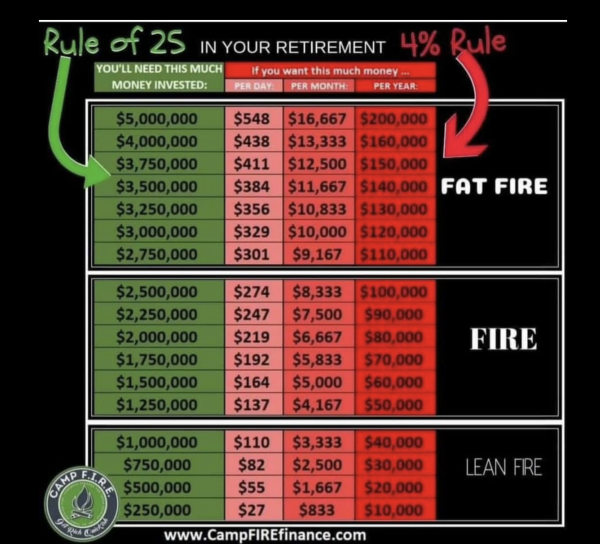

Was willst du erreichen? Fat Fire, Fire oder Lean Fire?

Hier ist eine weitere Tabelle vom Blog CampFIREfinance, die die finanzielle Freiheit erklärt. Fat Fire ist eine sehr bequeme Freiheit mit viel Geld. Lean Fire ist dagegen für besonders sparsame Menschen, die nicht viel Geld brauchen, um im Frühruhestand über die Runden zu kommen. Wer zum Beispiel nur 40.000 Euro im Jahr zum Leben braucht, der sollte 1 Million Euro im Depot haben und für sich arbeiten lassen. Dann kannst du jedes Jahr 40.000 Euro (auf Basis der 4%-Formel) aus deinem Depot entnehmen, ohne dass du eines Tages auf dem Trockenen sitzen wirst. Aber wichtig ist zu wissen: Dein Geld sollte im Depot bleiben (abgesehen von den Entnahmen).

Sparen + Spass haben, es geht beides

Ich denke, auf der Reise zur finanziellen Freiheit (FIRE) solltest du eine hohe Sparquote haben. Aber nicht jeden Euro musst du dir vom Munde absparen. Der Weg dorthin sollte Spass machen und kein Leid auslösen. Genieße dein Leben schon jetzt. UND denke gleichzeitig daran, zu sparen. Beides lässt sich unter einen Hut bringen. Falls es ein oder zwei Jahre länger dauern sollte, ist das kein Beinbruch.

Es gibt keinen Grund, wirklich dreckige Teppiche im Wohnzimmer oder Löcher in der Kleidung zu haben. Das muss nicht sein. Aber du musst auch nicht mit den Nachbarn mithalten, die ständig neue Hosen, Shirts und Schuhe bei Zalando und Pizza bei Lieferando bestellen.

Im Biergarten James June in Berlin habe ich reserviert für ein Follower Treffen am

Bitte meldet Euch hier über diesen Link bei Facebook an.

Freitag, 7. Juli 2023, 18:30 Uhr

Bereich: Überdachte Terrasse

James June

Karl-Marx-Allee 93

10243 Berlin

Der Trick: Leben in günstigen Ländern bzw. Geo Arbitrage

Es gibt dann noch einen Trick, um die Freiheit zu beschleunigen. Es geht aber nur für besonders flexible Menschen. Alex Fischer hat es so gemacht mit seiner Familie samt Kindern, er bringt einen digitalen Dividenden-Dienst heraus. Er lebt mit seiner Familie in Asien. Und erlebt reisend die Welt.

Man nennt das Leben in günstige Ländern wie Albanien, Thailand, Mexiko, Argentinien oder Portugal Geo Arbitrage. Aber es ist nicht so einfach, wie es klingt. Die Sprache, Kultur, Krankenversicherung, Visum-Aufenthaltsregeln… es gibt einige Stolpersteine.

Der Amerikaner Johnny Jen lebte lange Zeit in Asien. Nun ist in Kiew – aus Solidarität nach dem russischen Einmarsch in die Ukraine. Als er in San Francisco lebte, verdiente er 50.000 Dollar im Jahr, konnte aber kaum 200 Dollar im Monat sparen. Dann zog er nach Texas und hatte sofort 5.000 Dollar pro Jahr an kalifornischen Einkommenssteuern gespart. Texas erhebt keine Einkommenssteuer.

Dann zog er nach Thailand und reduzierte seine monatlichen Ausgaben von 4.000 auf 1.200 Dollar pro Monat. Er hatte mehr zum Sparen übrig, der Stress sank und die Freiheit nahm zu.

Er genießt jetzt 21 Mahlzeiten pro Woche auswärts, lässt jede Woche ein Dienstmädchen seine Wohnung putzen, bekommt Massagen, wann immer er will. Und nimmt jeden Tag Taxis, ohne sich Sorgen machen zu müssen.

Der digitale Nomade Johnny Jen ist begeistert:

„Es ist verrückt, warum so wenige Leute das nutzen, um als digitaler Nomade oder aus der Ferne für ein Unternehmen zu arbeiten. Warum wird in der FIRE-Community nicht mehr darüber gesprochen? GEO Arbitrage ist wirklich der ultimative Geld-Hack. Ich bin von 1.000 $ Sparsumme zu 80 % Sparquote übergegangen und bin jetzt finanziell frei.“

Johnny Jen

Sieh dir diesen Beitrag auf Instagram an

Mein Fazit:

- Bau dir eine stabile finanzielle Grundlage mit ETFs bzw. Aktien auf. Mach das kontinuierlich, selbst wenn die Börse am Sinken ist. Jeder Rückgang am Aktienmarkt ist eine Chance. Nutze ETF-Sparpläne als Grundbaustein. Dein Depot wird explodieren dank des Zinseszinses in den kommenden Dekaden.

- Bereite dich sich so früh wie möglich auf das Leben nach der Arbeitsphase vor und genieß das Leben jeden Tag.

- Du kannst dich in 17, 20 oder 25 Jahren Jahren aus der Erwerbstätigkeit zurückziehen. Niemand muss bis 70 arbeiten.

- Der Aufbau von Vermögen ist immer möglich, auch wenn du nur ein „mittleres“ Einkommen hast. Wer ein negatives Vermögen hat, sollte so schnell wie möglich seine Schulden tilgen. Wer mehr als der Durchschnitt an Vermögen aufbauen will, muss anders als die Masse agieren.

- Spar mehr. Vielleicht kannst Du 30 oder gar 50 Prozent deines Nettogehalts sparen. Baue lohnende Vermögenswerte auf. Meide die falschen Vermögenswerte, die Geld zerstören Grauer Kapitalmarkt, wildes Trading ohne Strategie, heiße Pennystocks, teure Finanzprodukte…

- Hast du ein Finanzproblem oder einen großen Erfolg zu feiern, schreib einen Leserbrief für diesen Blog (bitte ohne Werbung). Wenn deine Story faszinierend ist, mache ich ein Video mit dir für meinen YouTube-Kanal.

Wie du nicht leben solltest, zeigt dieses junge deutsche Paar, das ein enormes Ausgabenproblem hat: Pferd, Haustiere, Konsumkredite, 2 gemietete Wohnungen, 2 finanzierte Autos, unzählige Abos…

Ich verstehe die Tabelle nicht. Bei einer Sparquote von 50% bin ich in 17 Jahren finanziell frei. Mit einer Sparquote von 100% bin ich sofort finanziell frei ?

Kauft jemand BASF nach ?

Das ist korrekt, Peter. Die Tabelle setzt voraus, dass sich deine Ausgaben im gesamten Zeitraum, der die Ansparphase und die Phase der „finanziellen Freiheit“ umfasst, nicht ändern. Wenn du also in der Ansparphase 100% deines Einkommens sparen kannst, gibst du folglich 0% deines Einkommens aus. Wenn du dauerhaft 0% (also nichts) ausgibst, bist du natürlich sofort finanziell frei.

BASF Nehm ich wieder unter 40 € wie beim letzten Tauchgang. Chancen sind dann ganz ordentlich.

Grüße Baum

@Paar mit massivem Ausgabenproblem

Ja, traurig das der Staat da sowenig macht wie Manuel sagt. Äh, was soll der Staat eigentlich machen für die beiden?

Egal, mein Tip für die beiden: Das Kinderzimmer für den Zwerg nicht nach oben legen wenn es nur über ne steile offene Treppe erreichbar ist.

Mein Lieblingssatz: „Ich möcht es mal positiv sagen. Es wird schwierig.“

Sehr bezeichnend finde ich auch, wie sie sich das Ergebnis am Monatsende schönrechnen: Ziel erreicht. Aber dass sie dabei 400€ geschenkt bekommen haben sowie 200€ vom Sparbuch entnommen haben und somit eigentlich deutlich im Minus sind, ist schnell vergessen.

Naja der Staat könnte ja mal die Stallmiete übernehmen oder auch die Fitnessapp… oder die Versicherungen…

omg

Ich habe das Gefühl bei den beiden, dass ihm schon der Ernst der Lage klar ist. Ihr aber nicht. Sie bekommt ja Kohle vom Papi. Schön alles auf Pump gekauft. Er könnte sein Auto doch auch abgeben, wenn sie nur eins benötigen und durch Leasing gebunden sind. Und wozu die Switch, Essengehen und Geschenke für 160€ wenn man keine Kohle hat? Einfach der Wahnsinn.

Diese Tabellen sind nur demonstrativer Natur. Ich habe mich an meine Möglichkeiten gehalten und praktiziere das heute noch. Das macht weniger Stress. Manchmal stagniert es, manchmal habe ich mein Depot aufgelöst um mir eine Hütte zu kaufen ( anzuzahlen ), und manchmal steigtvoder fällt es wundersam im Depot. Das Leben ist nicht planbar , aber man kann versuchen es in die richtige Richtung zu schieben.

Sehe ich ähnlich, aber ist natürlich sehr motivierend das so zusammenzufassen.

Dieses ganze rumgerechne ist trotzdem nichts für mich, 4% Entnahmerate, Reduktion des Pleiterisikos in der Entnahmephase mit onesided Glidepaths, und was es da noch alles an abstrakter Theorie gibt.

Letztendlich einfach so viel sparen wie man persönliche bereit ist zu verzichten, so anlegen das man grosse Verluste vermeidet, und das wars eigentlich. Und darauf vertrauen, dass man in der Entnahmezeit falls notwendig durchaus auch wieder Geld verdienen kann. Wer es in eine Entnahmezeit vor der offizielle Rente geschafft hat ist clever genug um auch in dieser Situation zurechtzukommen.

@Tabelle

Ich stimme Ihnen beiden voll zu. ich lese die Tabelle allerdings noch ein wenig anders. Viele hier bei uns sind übervorsichtig und arbeiten & sparen und arbeiten & sparen und arbeiten & sparen – denn es könnte ja später nicht reichen oder man könnte den Kindern noch mehr…. Dabei bleibt dann irgendwie das freiere Leben auf der Strecke obwohl man locker FIRE wäre. Für mich ist es eher ein Appell, dass weniger Vermögen oft mehr als ausreicht und man nicht bis 67 Berserkersparen betreibt sondern Teile auch früher ernten und reduzieren darf. In der Entnahmephase muss der Ausgabenmuskel ebenso wie vorher der Sparmuskel trainiert sein.

Wenn man 17 Jahre für ne 50 % Sparquote sich extrem einschränkt / einschränken muss… kann man dann das eingeschränkte Leben zu einer gewissen Wahrscheinlichkeit ohne Arbeitsleistung und ohne sich ändernde Parameter im Leben fortführen….

Die gewaltige Diskrepranz zwischen finanziell frei/reich und „nicht arm sterben oder Aufbesserung der Rentenlücke“ wie im vorigen Artikel…. wird häufig bei der Träumerei nicht erwähnt oder unter den Tisch gekehrt…

Für die meisten „Normalos“ ist die Frührente aus Kapitalvermögen utopisch… aber das Wort „Normal“ schließt es ja schon aus. ;-)

@Sparta

Ja, leider bedeutet „Normal“ 5% seines verfügbaren Einkommens für Rauchen und Alkohol / Intoxikation auszugeben, 5% für Handy und DSL, 5% für Nagelstudio, Friseur & Botox o.ä., 5% fürs Haustier, 10% für Lieferdienste, 10% gönn-Dir budget Urlaub, Paardy, Netflix und Prime, 20% für Auto, 10% für NK und 30% für Kaltmiete.

Unnormal im Sinne von von der Mehrzahl abweichend, kann man zuerst 30-50% aufs Depot / Eigenheimtilgung schieben und das Leben aus den restlichen 50% bestreiten. Jede hat es in der Hand – bei jeder täglichen Entscheidung.

1,8 Mio in DE haben neben dem Hauptjob noch einen (angemeldeten) Nebenjob. Tendenz steigend. Ich befürchte es sind bei den ‚Normalen‘ aber nicht Nebenjobs für den Grund den @Tim propagiert sondern für das Gönn-Mir budget. (Alleinerziehende ausdrücklich davon ausgenommen, das ist meist finanziell ziemlich brutal.)

@42

Hm, also gefühlt haben wir immer weniger Leute die Arbeiten wollen.

4 Tage Woche, Home-Office, Life-life-life-Work Balance…

Diejenigen, welche noch übrig bleiben… dürfen immer mehr mitmachen, weil immer weniger Leute zur Verfügung stehen (mitunter auch Demographie) und können irgendwann auch nicht mehr… es krankt gewaltig in vielen Industrienationen.

Einerseits Kapitalismus & Leistung bringt es und andererseits aber möglichst früh ausklinken wollen (in Bezug jetzt auf fire).. es ist schon ein gewisser, nicht zu leugnender Widerspruch in sich.

Ob jetzt z. B. 450 k Depot bei jemanden, der von 3 k netto 1,5 k spart… riesige Sprünge zulässt?…. selbst 1.000 k Depot sind mit 40 k Entnahme… da bewegen wir uns immer noch im Bereich des Mittelschichteinkommens…. und andererseits sind 1.000 k schon für extrem viele ne erste ordentliche Hürde um erstmal auf die Depothöhe zu kommen.

Bei den Nebenjobs bin ich nicht sicher, wie viele davon für die Aufbesserung der Rente sind, da ich die Erfahrung mache, dass eher die ältere Generation Nebenjobs macht… Andere wiederum arbeiten einfach gerne, bzw. schätzen die soziale Interaktion…

@ Depothöhe

Mein Vermögen schenkt mir in erster Linie Freiheit. Das wird in Zukunft vermutlich noch entscheidender werden.

Die wirtschaftliche Entwicklung kann ich natürlich nicht einschätzen. Bei dem Fachkräftemangel in Zusammenhang mit der Alterspyramide kann ich mir Ber vorstellen, dass die heute selbstverständliche Freiheit in Bezug auf Work Life Balance usw. in Zukunft teurer wird. Dadurch, das einfach viel Personal fehlt müssen es andere machen, es wird automatisiert und vieles wird einfach dann such im Preis steigen.

Wir können heute günstig durch Deutschland mit der Bahn fahren. Über die Pfingstferien bereitet das vom Hörensagen allerdings weniger Freude. Da kann ich mir meiner Familie und Hund durchaus drauf verzichten. Ich fahre selbst sehr gerne und viel Rad, aber wenn man das alles irgendwann machen muss, weil die Alternativen zu teuer sind…?

Die Depothöhen mit beispielsweise 300k€ können durchaus einen sehr großen Unterschied machen. Vielleicht kann man in 10 Jahren mit einem 300k€ Depot sich bei einem durchschnittlichen Gehalt nur Teilzeit leisten. In den Fall wäre es natürlich schwer überhaupt diese Summe zu erreichen.

Life,Life,Life, Work.

Ich kann das persönlich nicht ganz nachvollziehen. Meine jüngeren Kollegen arbeiten durchaus hart und länger als ich (der etwas ältere der jungen Kollegen ;-). Sie möchten etwas aufbauen und erreichen. Die Arbeitslast spüren wir allerdings auch. Es sind einfach zu wenig Leute bei uns. Stellen sind ausgeschrieben aber es kommt Niemand mit den passenden Qualifikationen. Da ist es bitter wenn Jemand geht. Da shabe ich leider schon erfahren.

@Kiev

„Dadurch, das einfach viel Personal fehlt müssen es andere machen, es wird automatisiert und vieles wird einfach dann such im Preis steigen.“

Ja, oder 3. weniger Aufträge werden angenommen, weniger Umsätze erzielt, kleinere Firmen machen dicht und die Wirtschaftskraft & Wohlstand sinkt…

Bzgl. Nachvollziehen der Arbeitsbereitschaft einfach mal mit Personalern eine Querschnittsmeinung einholen, was da so abgeht. ?

You made my day ;-)

Die Diskussion um die Work-Life-Balance ist doch hauptsächlich medien-gemacht. Die Hintergründe sind aber oft nicht das nicht-arbeiten-wollen sondern oft auch das Gegenteil: In der alten BRD war doch das Alleinverdienermodell der Standard. Das hatte zwei Implikationen: Erstmal musste Vati echt viel und hart arbeiten um den „Standard“ halten zu können. Dazu war Mutti „verdammt“ Mutti zu sein und zu bleiben. Unterstützungsmöglichkeiten wir Krippen, Kita oder Hort gab es wenig.

Es heißt ja nicht umsonst „Work-Live-BALANCE“ – und da ging dann die Diskussion hin: Der Ernährer sollte auch mehr die Chance bekommen Papa sein zu dürfen, während der Frau mehr (bzw. überhaupt) berufliche Teilhabe zustehen sollte.

Heute ist es mehr oder weniger Standard, dass in Familien beide Eltern einem Beruf nachgehen. Für mich als Papa sind aber auch 50h-Wochen als Regel nicht mehr drin – das weiß auch mein Chef (dem es genauso geht). Trotzdem sind es oft noch die Frauen, die zurückstecken – aber das ist schon viel viel besser geworden.

Worauf ich hinauswill:

@Slow

In vielem stimme ich mit Dir überein.

Bei Punkt 2 würde ich aber stärker differenzieren.

Ein evtl. gestiegenes Potential deckt sich nicht uneingeschränkt mit sämtlichen nicht zu besetzenden Arbeitsstellen und dem riesigen Mangel, welchen wir gerade erleben und welcher sich noch verschärft.

Übertriebene Life Balance geht auf Wohlstandsverlust hinaus.

Sehe ich ähnlich. Ich warte seit fast einem Jahr auf Angebote für eine neue Heizung. Fachkräftemangel. Auch bei uns im ÖD bekommen wir technische Stellen „wo man fachlich durchaus etwas können muss“ nicht mehr besetzt. Trotz mehrfacher Ausschreibung. Sprachbarrieren wären noch lösbar. Aber selbst bei simplen Fragen aus dem Bereich IT scheitern die paar Bewerber welche sich melden. Im Verwaltungsbereich hingegen Bewerber ohne Ende. Die anspruchsvolleren MINT-Berufe kriegen wir derzeit nicht mehr besetzt, allenfalls mit Notlösung (noch zwei Jahre bis zur Rente…). Bedeutet noch mehr Arbeitsverdichtung und weiter steigender Altersdurchschnitt.

@Sparta, Slowroller

„Wirtschaftskraft & Wohlstand sinkt“. Die Work Life Balance hat heute eine höhere Gewichtung bei der Auswahl eines Berufes. Dadurch sinkt in der Tat der Wohlstand. Das habe ich gemeint, dass der Life Faktor in Zukunft teurer werden könnte. Sprich, es wird vielleicht mehr Vermögen benötigt und sich weniger arbeiten überhaupt leisten zu können. Diesen Wunsch haben heute viele Menschen. Im Gegensatz zu dem Wunsch Reich zu sein können jüngere Menschen diesen Wunsch aber schon verhältnismäßig früh erfüllen. Und das wird auch Wahrgenommen.

Warum gehe ich davon aus, dass es teurer wird weniger zu arbeiten?

Falls es eine Rezession mit entsprechenden Auswirkungen gibt, erledigt sich das Thema Work Life Balance in der Breite von selbst.

Wenn eine Rezession aber vermieden werden kann und der Fachkräftemangel längerfristig in Deutschland besteht, so führt das zu höheren Preisen. Manche Betriebe müssen schließen und andere erhöhen in Folge die Preise. Dadurch steigen die Kosten im vielen Bereichen und es bleibt einfach weniger finanzieller Spielraum für Life. Schließlich verfügen die Anhänger von Work Life Balance in der Regel nicht über ein Vermögen, dass diese Freiheiten gibt.

Bei Urlaub kann ich Beispiele geben. Bei mir sind die Kosten für Reinigung schon länger sehr hoch. Meine Gäste müssen aus meiner Sicht viel Geld für die Reinigung, Bettwäsche und Handtücher bezahlen. An diesen Punkten verdiene ich überhaupt nichts. Sollten die Kosten weiter steigen, so ist der Urlaub für Manche nicht mehr möglich. Dadurch sinkt das Angebot an Mietobjekten, so dass die geforderten Preise auch von den verbliebenen Objekten erzielt werden. Ich kenne Personen, die in weiteren EU Ländern vermieten. Hier ist die Reinigung so teuer geworden, dass tatsächlich Appartments nicht mehr angeboten werden, bei denen es sich nicht mehr lohnt. Das sind nicht sehr gut ausgelastete Objekte.

Was kann man machen?

Das Vermögen hilft nachhaltig mehr Freiheiten wahrnehmen zu können. An stur und stetig hat sich nichts verändert.

Die Work Life Balance ist bei Jüngeren vielleicht auch so wichtig, da die Perspektiven für Wohnen eingetrübt sind. In meiner Stadt steigt das Angebot an Wohnraum nicht um gleichen Maße mit dem Zuzug. Die Kaufpreise sind für jüngere Kollegen sehr hoch geworden. Eine Stagnation oder auch Einbruch der Kaufpreise wird dies zumindest in moderater Höhe nicht ändern, da die Zinsen ebenfalls deutlich gestiegen sind.

Mit wenig Perspektiven auf einen Kauf sinkt vielleicht die Motivation dafür zu arbeiten. Jetzt steigen die Mieten zumindest in der Neuvermietung. Das erschwert den Aufbau von Wohlstand zusätzlich. In einem gut bezahlten Job können zumindest auch mit weniger Arbeit alle Ausgaben gedeckt werden. Warum sollte man hier die extra Meile gehen, wenn es am Ende eh nicht für eine Immobilie ausreicht?

Ich sehe das anders. Mit guter Ausbildung und entsprechenden Gehaltssteigerungen wird sich der Erfolg längerfristig einstellen. Um so mehr Menschen heute auf mehr Life achten, um so eher wird der Einzelne seine längerfristigen Wünsche erreichen. Er wird mehr verdienen, wenn er sich mehr einsetzt und auch entsprechend mehr Chancen bekommen. Längerfristig wird er damit auch mehr Vermögen erreichen, was erst die Grundlage für einen Immobilienkauf ist. Die Gelegenheit wird sich dann noch ergeben. Aber nicht morgen.

@Kiev

Ja, da haben wir in allem die gleich langweilige selektive Wahrnehmung… ;-)

Prinzipiell sind insbesondere Bestandmieten häufig zu niedrig. Generell sehe ich wachsende Risiken für Vermieter in D. Insbesondere durch politische Einflussnahme und immer strengere Gesetze, aber auch zum Teil durch gesellschaftliche Entwicklungen oder auch künftige Wetterextrema. Gerd Kommer hat sich kürzlich recht umfänglich zu Immobilien auf Youtube geäußert, einige seiner Punkte sind durchaus gut begründet. Wer mit Herausforderungen des Immobiliensektors gut ungehen kann wird weiterhin gute Geschäfte machen. Für mich ist es nichts, gerade Kleinvermieter haben keine starke Lobby. Und den Zeitfaktor sollte man nicht unterschätzen.

Jetzt siezt du mich wieder ;) :binichdennsoalt:

Grüß dich Tim, hoffe dir geht es gut! Falls du im Juli auch in oder um Frankfurt oder Mannheim sein solltest, sag bescheid!

@ 4%-Regel

Wäre mir zu heikel. Man rechnet hier mit zu vielen Unbekannten und aus Forrest Gump wissen wir ja alle, dass das Leben wie eine Pralinenschachtel ist und man niemals weiß, was sich darin befindet. Stattdessen möchte ich lieber einen Job machen, der mir Spaß macht und wozu ich mich morgens nicht aus dem Bett quälen muss. Klar, dieses Privileg haben nicht alle. DEN richtigen Job habe ich bisher auch noch nicht gefunden. Auf jeden Fall aber sollte man seinen Job zumindest nicht hassen.

@ Johnny Jen

Habe ich vor einigen Monaten zufällig auch entdeckt. Schon faszinierend, wie man als digitaler Nomade leben kann. Langweilig wird dem Jonny sicherlich nicht.

Ich bin immer noch schockiert von dem Video. Die beiden sind ja nicht unsympathisch aber halt wirklich nicht die hellsten Kerzen auf der Torte. Und dann soll der Staat was tun. Was soll den der Staat da machen, außer Entmündigen und unter Zwangsverwaltung stellen.

Mindestlöhner vermutlich ohne Abschlüsse. 2 Autos, Pferd, Hund, große Wohnung, diverse Fitness und Streaming Abos. Und die paar Flocken, die sie für den Fernsehbeitrag bekommen haben, sind bestimmt auch schon verfrühstückt.

Aber redaktioniell liegt da auch was im Argen. Man feiert, daß sie am Ende des Monats +-0 sind aber dass da eigentlich -600 stehen, wenn man die 400 vom Daddy und 200 vom Sparkonto abrechnet.

Unfassbarer Beitrag

Zum Einen: Das ist ein Kabel1-Beitrag. Der will eine bestimmte Wirkung erzielen. Oder was glaubst du, wie lange sie gesucht haben um genau so ein wunderbar plastisch naives Pärchen zu finden? Ich würde sogar soweit gehen und behaupten: Da ist einiges gescripted und entspricht nicht den Tatsachen. Nichts desto trotz gibt es genau diese Fälle. Eine/n habe ich in der Familie. Da muss man aber auch ernsthaft sagen: Fehlende Bildung kommt nicht immer von Armut – Armut aber fast immer von fehlender Bildung. Das ist (wie auch in diesem Video) ein selbstverstärkender Effekt.

Ich habe früher sehr gerne Peter Zwegert geschaut – das waren echte und reale Fälle, aus denen man viel lernen konnte. Aber auch das Format hat man irgendwann kaputtgemacht, als man lieber Z-Promis wie Naddel begleitete – da hatte selbst der gute Peter keinen Bock mehr ;-)

Anonsten ist es für guteverdiener recht problemlos möglich die 50%-Sparquote zu erreichen – ohne zu darben. Man darf halt einfach das Konsumlevel nicht proportional mit dem Gehalt wachsen lassen. Den Wind der Freiheit merkt man dann recht zügig.

Das Leben ist zum Genießen da

Ich genieße ne Sparquote von 65% und meinen Whirlpool :)

Ein Leben wie das von diesen beiden ist schwer zu genießen.

Was meinst du erst, wie schön das genießen läuft, wenn du im Jahr über 30K an Dividenden rein bekommst?

Da habe ich gerne etwas Einschränkungen für vorgenommen. Aber das Ziel ist in Sicht. Läuft!

Und noch das Extrakindergeld von den Eltern 250,00€.

@Tim

Bin eine stille Mitleserin Deines tollen Blogs.

Gibt es eigentlich auch noch neue Artikel von Nikos?

Würde mich über eine Info freuen ?

LG Lena

@Lena

In der Erkenntnis jetzt vermutlich mit meinem Post abgewertet zu werden:

Nichts gegen jährliche updates aber mir fehlen diese Artikel nicht so.

Eher noch vermisse ich @Lads Kommentare.

Aber ganz allgemein bin ich schon fasziniert wie viele (weibliche) Fans er hier hat. Er sollte einen eigenen Blog starten zumal er ja auch journalistisch tätig werden wird. Das würde ihn weitere bringen und vielleicht auch monetarisierbar mit einem Newsletter für Aktienempfehlungen. Ich wünsche ihm ehrlich viel Erfolg. Jeder gute Finanzblogger ist ein Gewinn für die deutsch-sprechende Community.

als Ersatzlad….wo ist Er, ich mag Ihn..)??

US Unternehmen zu hoch bewertet…wartet auf die Rezession..beachtet das kgv..

hab ein Auge auf stetigen Dividenfluss und Steigeung…differenziert…

Humorvoll gemeint….)

Er hat nich nur weibliche Fans. Ich bin männlich und mag seine Artikel auch. Freunde, die mit der Börse angefangen haben, habe ich Nikos Artikel empfohlen. Ihnen ist es eine große Hilfe. Sie sind jedoch stille Mitleser.

Und ich kann mich auch an andere posiive Postings von männlichen Usern erinner. Ist aber eigetnlich auch egal.

Ich bin immer wieder fasziniert, was der Grund dafür ist, dass 42sucht….. und ein paar andere immer wieder so getriggert werden, dass sie sich die Zeit nehmen sich über die Artikel aufzuregen.

Ich finde auch nicht alle Artikel von wem auch immer gut. Aber was solls, dafür muss ich mich doch nicht gleich immer wieder mit derselben ……………hier auslassen.

@Tim: Würde mich auch interessieren, ob wir noch etwas von Nikos hören.

Lese Deinen Blog gerne, jedoch freue ich mich auch, neben Deinen Artikeln, etwas von Nikos zu lesen.

Danke für Deinen Blog Tim !

@Tom

Ah, da ist ja das angekündigte downvoting. Ich habe lediglich meine Ansicht kundgetan und auch nicht behauptet Sie seiein kein Mann. Getriggert scheinen lediglich Sie zu sein. Alles Gut. Lesen hilft aber.

Sie sollten ihr Posting nochmal lesen.

Bei mir sehe ich kein – wie sie schreiben down…..-

Ich habe meine Ansicht mitgeteilt. Nicht mehr und nicht weniger.

Für sie scheint es jedoch ein Mega Triggerpunkt zu sein.

Der Artikel und die 1. Tabelle passen m.E. nicht zusammen. Wenn man ein Vermögen von 1 Mio. Euro braucht, um mit 40000 Euro ein „genügsames“ Leben führen zu können, dann brauche ich bei einem Netto-Jahreseinkommen von 100000 Euro und 100% Sparquote mindestens neun Jahre bis zur finanziellen Freiheit (der Zinseszins wirkt in einer so kurzen Zeitspanne noch nicht so signifikant). Mit dem genannten Jahreseinkommen liegt man derzeit in D ziemlich weit oben im Einkommensbereich.

Bei 100% Sparquote bist du doch frei, weil du kein Geld brauchst.

In deinem Beispiel hast du, wenn du 40000€ brauchst und 100000€ verdienst und den Rest anlegst, eine Sparquote von 60%.

Das wären dann in deinem Beispiel laut Tabelle 12,5 Jahre.

@Alliban

Mit 5k monatlicher Netto-Sparquote …. ;-) & ca. 4 % p. a. kommt man schon so grob bei 12,5 Jahren bei ca. 1.000 k je nach Zeitperiode, Börsenphase, Anlagestil raus.

Es sind halt einige Parameter nicht exakt / unsicher (Inflation, Börsenphase, Einkommenssicherheit, Veränderungen Lebensstil / Lebensphase, Steuern, Kranken- & Pflegeversicherung, Familien-Krisen etc. pp.)…

Es gibt natürlich auch Leute, die halten die Trinity-Studie für nicht valide genug, bzw. 4 % Entnahme + Inflation im schlimmsten Fall für nicht Pleitesicher. (Freiheit & Pleitewahrscheinlichkeit sind jetzt nicht die aller-größten Synonyme) ;-).

Wieder andere halten finanzielle Freiheit so ab 8stellig (Zitelmann) für tatsächlich frei & bei anderen (Meinungen im Netz) sind es schon 400 k. Die wahrscheinlich größten Kostenblöcke (Wohnen, Auto, Gesundheit & Familie können ja sehr individuell ausfallen). Zwischen fragiler finanzieller Freiheit & fett Frei ;-) sind ja auch noch Welten und selbst große Vermögen schaffen manche zu vernichten…

Wie wahrscheinlich & wie frei (wenn sich Parameter ändern) steht dann auf einem anderem Blatt… aber 5 k monatlich Sparquote ist schon für nicht ganz so viele machbar.

Natürlich ist jedes zusätzliche Vermögen oder Rentenaufbesserung auch in kleineren Maßstäben erstrebenswert, bzw. gibt zusätzliche Freiheiten… aber klingt halt jetzt bei mir nicht ganz so Bild-mäßig „geil“, sorry hierfür!

Das Lebensglück alleine würde ich auch nicht vom Konto- Depotstand alleine abhängig machen,… da dies nicht nachhaltig genug ist und vermutlich zu Enttäuschungen führen kann & wird.