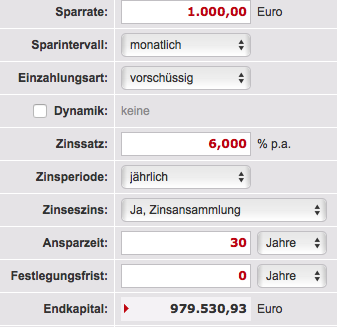

Wie kannst du deine Freiheits-Träume verwirklichen? Sagen wir, du bist 20 Jahre alt. Du hast neben dem Hauptjob einen kleinen Nebenjob. Du sparst jeden Monat 1.000 Euro im Monat. Du ziehst das 30 Jahre lang durch. Du unterstellt eine durchschnittliche Verzinsung von sechs Prozent. Weil du keinerlei Gehaltssteigerung, Boni und Karrierefortschritte einkalkuliert hast, ist das in meinen Augen eine konservative Annahme. Die Kunst besteht darin, das konsequent umzusetzen.

Wenn du 50 Jahre alt bis, hast du demnach 980.000 Euro im Depot. Das ist nicht von schlechten Eltern. Es sollte dir eine finanzielle Unabhängigkeit ermöglichen. Die Inflation ist berücksichtigt, weil du konservativ nur sechs Prozent Aktienrendite annimmst. Im langen Schnitt rentiert die Börse mit nominal zehn Prozent.

Wenn du das mit anderen aus dem typischen Konsum-Umfeld besprichst, werden sie dich für verrückt halten. Sie werden sagen, dass es nicht funktioniert. Sie werden dich auslachen. Dass dies geleugnet wird, ist völlig normal. Das sollte dich nicht verunsichern. Die Masse hat wenig Vermögen, sie arbeitet sehr lange, bis sie endlich mit Almosen in den Ruhestand gehen kann. Die Masse richtet ihr Leben am Konsum aus.

Hier sind die Annahmen in einem PDF dargelegt: 1000 Euro im Monat sparen (PDF).

Wer gut verdient und eventuell einen Nebenjob hat, der kann 12.000 Euro im Jahr sparen. Es hängt von deiner Sparfähigkeit ab. Das Portfolio kann aus einem Welt-ETF oder S&P-500-Index-ETF bestehen.

Die Tatsache, dass die Berechnung keine Erhöhungen berücksichtigt, ist konservativ. Zumal du planst, Karriere zu machen und die Sparquote hoch zu halten, wenn dein Einkommen steigt. Ich halte die Erfolgswahrscheinlichkeit für gut. Das ist in meinen Augen realistisch.

Was du immer tun solltest: Leb nach deinen eigenen Vorstellungen. Du musst niemanden in deinem Umfeld mit Statusgütern oder Luxus beeindrucken. Lebe so, wie du es magst. Gib viel für Dinge aus, die dir Spaß machen. Reduziere deine Ausgaben für Dinge, die du nicht brauchst/magst.

Wenn man zudem ab und zu den eigenen Konsum hinterfragt und dabei unnütze Anschaffungen wieder veräußert – nach dem Motto „Alles raus was keine Miete zahlt“ – entrümpelt man einerseits den eigenen Haushalt und hat andererseits wieder Kapital für das eigene Depot.

Macht Spaß – Macht frei!

Viele Grüße

derHamster

P.S.: Bin nun stolzer Vater einer gesunden Tochter – gleich mal ein JuniorDepot anlegen und einen Sparplan für den Nachwuchs anlegen – der Anlagehorizont ist hierbei sagenhaft!

@derHamster

Herzlichen Glückwunsch zum Nachwuchs.

@derHamster

Das machst du richtig.ich habe seinerzeit für meine Kinder eine größere Summe angelegt, seit dem nähern sich die Sparpläne aus den Dividenden. Damals durfte ich zunächst nur ‚mündelsichere‘ Produkte. Da habe ich den SEB Immoinvest gekauft. Es gab ja nicht viel, direkt in Aktien durfte man damals nicht für Kinder. Dann hat Schäuble den Fonds kaputt gemacht. Unter dem Vorwand die Anleger zu schützen hat er die Produkte auf Eis gelegt. Zum Glück kein Verlust, die Immobilien im Fonds konnte er ja nicht zerstören, die Verwalter haben immer nur mit Gewinn verkauft und tun das weiter bis der Fonds aufgelöst werden kann. Deshalb : streuen. Nicht nur einen ETF, auch Aktien und ausländische Aktien. Bei den ETF sieht es ganz düster aus, wenn die Zinsen steigen sollten, dann schlägt der Staat zu. Steuern auf Gewinne, die man nie ausgezahlt bekommen hat. Dann verkaufen die Leute, weil sie ja Cash brauchen und die Kurse gehen runter. Unbedingt beobachten, dass die Zinsen nicht über ca 3 % gehen. Aber bis dahin kann schon wieder alles ganz anders sein…..

DerHamster, herzlichen Glückwunsch zur Geburt deiner Tochter!

@derHamster

Herzlichen Glückwunsch zur Geburt eurer Tochter!

Ausmisten kann befreiend sein, ich werde mein Projekt bald abschliessen es gibt bei einigen Dingen noch einen Restwiderstand, aber der wird auch noch gebrochen. Aber es ist mehr eine mentale Angelegenheit, Kapital fürs Depot kann man daraus kaum schlagen, die Abschreiber für „Plunder“ sind enorm. Von daher ist das Beste fürs Depot schon eher nicht Wiederanschaffung anstatt Entrümpelung.

Mir ist auch egal wie viel ich besitze, ich möchte einfach nur Sachen und Dinge, die auch wirklich gebraucht werden, und das ist in der Tat im Bezug was man so alles besitz relativ wenig.

@ Tim

Ich kann vor allem den jüngeren Lesern empfehlen stetig viel zu investieren. Einen Anlagehorizont von 30 Jahren kann man sich mit 20 vielleicht nicht gut vorstellen. Ob man mit 20 Jahren schon so viel Geld im Monat zur Seite legen kann ist vielleicht auch eine Frage. Wie dem auch sei, die letzten Jahre sind bei langem sparen und investieren die besten. Es ist sehr wichtig genau am Anfang immer die Rate zu erfüllen. Wenn man wie im dem Beispiel nach 30 Jahren nur 820k anstatt 980k hat so fehlen nur 2 weitere Jahre. Vorausgesetzt man hat diese Summe als Ziel. 32 Jahre anstatt von 30 Jahren ist nicht so schlecht. Das Beispiel zeigt auch warum es sich lohnt nach den Sternen zu greifen.

@ Hamster

Herzlichen Glückwunsch! Ein kritischer Zeitpunkt bei dem Juniordepot wird in 18 Jahren erreicht sein. Wenn sich hier nichts ändert und vielleicht nur mehr eingezahlt wird, so kann es sich hervorragend entwickeln. Ich habe auch zwei von den Depots.

Wer 5.000 im Monat spart, wird noch schneller Millionär:-)

Bei den ETF sieht es ganz düster aus, wenn die Zinsen steigen sollten, dann schlägt der Staat zu. Steuern auf Gewinne, die man nie ausgezahlt bekommen hat. Dann verkaufen die Leute, weil sie ja Cash brauchen und die Kurse gehen runter. Unbedingt beobachten, dass die Zinsen nicht über ca 3 % gehen.

Selten so einen Unsinn gelesen. Das ist wirklich kompletter Blödsinn.

@ Daniel

Wenn Du nur auf das Vermögenswachstum schaust, hast Du in dem Beispiel im letzten Jahr 5500€. Und das bei 1000€ Sparsumme. Ich habe grob mit so einer Summe angefangen zu sparen. Allerdings nicht mit 20 Jahren, da das Studium etwas länger gedauert hat. Das Vermögenswachstum verläuft meist auch nicht genau wie es ein Modell vorgibt. Mein Vermögenswachstum ist heute höher als in dem Beispiel. Meine Frau trägt dazu ihren Teil bei. Ich finde dieses Beispiel recht anschaulich für Arbeitnehmer mit gutem Gehalt. Die 40 habe ich nicht geschafft. Meine Phase des überflüssigen Konsums war dazu zu ausgeprägt. Ich werde es aber wohl mit 42 schaffen. Das ist doch eine besondere Zahl. Es ist wie in dem Beispiel. Falls es nicht funktioniert, dauert es nicht wesentlich länger bis ein Ziel erreicht wird. Bei meinem Ziel werden sämtliche gemittelten Familienausgaben gedeckt.

Millionär reicht aber nicht. Ich habe immer gesagt ein Penthouse in NYC mit Blick auf den Central Park wäre schon etwas

https://www.youtube.com/watch?v=aekZX4Banmk

Ich bleibe bei Aktien. Die kann ich mir leisten, Immobilien sind was für Ausserirdische :D

Ich habe immer gesagt ein Penthouse in NYC mit Blick auf den Central Park wäre schon etwas

Also wie Tims Wohnung

:( :( :( 30 Jahre in ETF zu investieren, das wäre zum Weinen traurig. In ein ETF oder in einen Fonds sollte man nur die ersten 6 Monate investieren, wenn man beginnt. Dann alles verkaufen und einen eigenen Fonds aus 20 Dividenden-Aktien konstruieren!!! Wozu sollte man in ETF mit 25 unsympathischen und 5 sympathischen Aktien investieren??? Man wäre wahnsinnig. Man kauft lieber nur die 5 sympathischen Aktien von DAX, 5 von Eurostoxx50, 5 von Stoxx50 und 5 Blue Chips aus den USA, jede Aktie mit Dividende 3%-8%, KUV < 3, KBV < 3, KGV < 15, so wie es die unbekannten aber sehr intelligenten Amerikaner machen. Wenn du 25 Dividenden Aktien hast, die meisten aus EU, bekommst du 60x im Jahr Dividenden. Bei 25 Aktien aus den USA wären Dividenden 100x im Jahr gezahlt. :( Aber ETF oder Fonds, das ist nix. Da muss man jeden Tag weinen. Bis man es verkauft. :( :( :( Die Dividenden sind viel wichtiger als die Performance, besonders wenn man Rentner ist. Und Berkshire oder Amazon, das ist nix ohne Dividende.

@Claus,

ich mach mal hier weiter, danke für Deinen Input, erfolgreiches Investieren ist nicht so einfach, bei Dir klappt es wunderbar, aber Du hast sehr sehr viel Erfahrung, echt Hut ab vor dem was Du erwirtschaftet hast.

@all

aber nun zu dem 20jährigen der nun 1000 Euro pro Monat sparen soll, mit Haupt und Nebenjob, sorry, was wird denn da verlangt, das ist ein junger Mensch der muss auch noch was erleben dürfen, soll Reisen, sich bilden, mir egal was, der ganz junge Mensch soll auch noch ein wenig Spass haben dürfen,

und welcher 20jährige verdient denn soviel, studiert man da nicht noch und verdient erst später überdurchschnittlich?

Der 20jährige Berufsanfänger Koch, Krankenpfleger, Gärtner oder sonstwas hat keine 1000 Euro über, aber gut, hier schreiben ja nur die Alleegebildetsten, die Elite sozusagen. Mit bisschen kleineren Brötchen kann man auch weit kommen, will ich nur mal so gesagt haben, dann aber braucht es Durchhaltewillen und ein Konzept.

Liebe Grüsse

Lad du bist doch schon in Rente, wo bleibt deine Altersweisheit. Ich bin zwar auch der Meinung das Dividenden schön sind und ETF s langweilig aber was solls. Wenn man ins Depot schaut wird doch ein Gesamtwert angezeigt. Ganz egal wie viel da als Investment oder als Tagesgeld oder auf dem Girokonto angezeigt wird. Wenns waechst die Prozentzahlen größer wird passt s doch.

Bei deinen Dividenausschuettungen für europäische Aktien da ist 60 moeglich aber andere zahlen auch. Deutsche und französische normal nur 1 mal Schweizer und Dänen normal 2 Norwegen 2 oder 4 mal Great Britain auch 2 oder 4 mal. Im Prinzip auch sowas von egal die Dividenrendite ist entscheidend. Wenn du auf die Anzahl der Ausschüttungen scharf bist nur zu es gibt amerikanische und andere die monatlich ausschütten.

Wären dann bei 25 Aktien 300 Zahlungen im Jahr da würde ich noch ein paar dazu nehmen, dass es rechnerisch an jedem Tag Geld gibt. Aber dann nicht ärgern wenn sich die Zahlungen manchmal häufen und dann tagelang nichts kommt.

@ fit und gesund

stimmt schon was du schreibst Startzeit ist jedoch variabel, geht doch mit 25, 30 oder 35 genauso. Wenn jemand aber dann noch einen schlauen Papa hat wie es hier einige gibt, läuft die Zeit schon ab den ersten Tag.

Ich finde das wäre von Tim schon viel verlangt jede Eventualität und jedes Detail zu berücksichtigen. Dafür gibt es den Zinsrechner.

@ derHamster

Gratulation zum Nachwuchs. Juniordepot für deine Tochter schon in Gang gesetzt. Alles super gemacht.

@ Bruno

Absurd, was diese Wohnungen kosten.

Ha, wie witzig. Den Immobilienmarkler Ryan kenne ich.

Casey und seinen Sohn sehe ich oft auf dem Skateboard in Lower Manhattan herum düsen.

@ Steve

Danke. Du hast das Fit und Gesund gut erklärt.

@Steve,

es sollte auch nicht so rüberkommen dass ich von Tim was verlange, aber es hat einfach was mit Realität zu tun, ich war auch mal jung :) ich finde einfach 1000 Euro ist echt eine Menge Geld.

Und bei den Kinderdepots, ich bin ein wenig gespalten, was wenn man ein unvernünftiges Kind hat, und das gibt es, der Sohn meiner Freundin sollte eigentlich mittlerweile studieren, der treibt sich nun aber im Ausland rum und jobbt als Model, hätte der ein Kinderdepot so würde er es garantiert verkaufen und verleben, und dann später die Mama wieder für sein Studium aufkommen lassen. Kann man dem irgendwie vorbeugen?

Kann schon manchmal, selbst bei bester Erziehung, was schieflaufen.

Zur Geburt: 25.000 Euro – und das Kind muss sich (theoretisch) nicht mehr um seine Altersvorsorge kümmern, denn:

10 Jahre: 50.000 Euro

20 Jahre: 100.000 Euro

30 Jahre: 200.000 Euro

40 Jahre: 400.000 Euro

50 Jahre: 800.000 Euro

60 Jahre: 1,6 Mio Euro

@FitundGesund

Vorbeugen:

Das kommt drauf an. Läuft das Depot aufs Kind (aus steuerlichen Gründen, Stichwort Freibeträge), dann ab 18 bzw. ab Volljährigkeit je nach Gesetzeslage und Land, dann hat das Kind Zugriff und komplette Verfügungsgewalt.

So „Tricks“ wie bis 14 oder so aufs Kind laufen lassen und dann wieder zurück auf die Eltern buchen, klappt nicht. Da machen die Finanzbehörde nicht mit, da es ursprünglich auf dem Namen des Kindes lief und dann auch ihm/ihr gehört.

Ich würde es so machen bzw. mache es so:

Der steuerliche Aspekt ist bei Geldanlagen m.M.n. der letzte zu berücksichtigende Aspekt, da die Gesetzgebung schneller ändern kann als alles andere.Aus dem Grund „pfeife“ ich auf Freibeträge und wir (meine Frau und ich) haben das Depot für den Nachwuchs auf unseren Namen laufen. Damit haben wir die Option dem Nachwuchs das Depot dann zukommen zu lassen wenn wir es für richtig halten.

Technisch ist es ein Zweitdepot, so dass es einfacher separierbar und führbar ist.

Nur das was der Opa anspart, läuft auch (wieder wo anders) direkt auf den Nachwuchs mit o.g. Verfügungsgewalten ab 18.

Und ja, du hast Recht. Selbst im letzten (dritten) Lehrjahr hatte ich knapp 900 EUR netto. Das ist in Berufen wie Du und ich ihn habe, nicht denkbar.

Der Hamster

Herzlichen Glückwunsch! Hoffe der Mutter geht es auch gut (die fällt oft hinten runter) ;-)

Mein Sohn war auch Das beste was mir im Leben passiert ist. Sein Junior Depot ist auch schon mit RDS , Disney , BRK und J&J gefüllt. Für meine 2 Nichten sparen wir je 5 eur in den SP500 – sollte mit 18 auch ein nettes sümmchen geben als Onkel und Tante. Und der 5er je Kind tut nicht weh :-)

-M

@Mattoc ich bin also blöd, na danke.

@Kurt,

ich glaube ich würde das auch so machen wie Du mit dem Kinderdepot, da ich ja das Geld freiwillig für das Kind anspare möchte ich auch selber entscheiden wann ich es übergebe.

Ich denke einfach, es lesen hier vielleicht auch Leute die nicht so viel Geld verdienen, scheint aber nicht der Fall zu sein.

Aber hätte ich jetzt ein 20jähriges Kind, ich würde fuchsteufelswild werden wenn das Kind einen Job hat oder studiert und dann noch nebenbei jobben gehen würde nur um ein Depot zu füllen, nur schnell „reich“ werden, die ganze Zeit nur an Geld denken, das hat mit Jugend wenig zu tun, das empfinde ich als ungut,

aber Jeder wie er mag, es betrifft mich ja nicht wirklich, vielleicht besser so.

@Thosten

Ich unterscheide zwischen der Person und ihrem Handeln. Du bist nicht blöd, aber das, was du schreibst, ist leider (oft) falsch.

Nehmen wir mal die aktuelle Aussage von dir zum Thema Auswirkungen von Zinsen auf Fonds (ETFs sind ja nur eine spezielle Untergruppe von Fonds) am Beispiel eines ETFs auf den MSCI World:

Der Basiszins liegt aktuell (2019) bei 0,88%. Steigende Zinsen sind grundsätzlich schlecht für die Börse. Aber gut. Tun wir mal so, also ob die Zinsen kontinuierlich steigen und gleichzeitig die Börse trotzdem richtig Gas gibt. Also ein sehr unwahrscheinliches Szenario. Der Basiszins steigt auf 3%. Der Anleger hat einen ETF auf den MSCI World mit einer Ausschüttungsrendite von 2%. Der Wert des ETFs am Jahresanfang war 10.000 Euro. Jetzt gibt es trotz der gestiegenen Zinsen eine Börsenrallye, die sich gewaschen hat, und der Wert des ETFs am Jahresende beträgt 12.000 Euro. Das ist eine Kurssteigerung von 20% p.a. Anmerkung: Wir müssen schon ein extrem positives Börsenszenario und einen hohen Basiszins annehmen, damit überhaupt irgendeine Steuer anfällt. Ansonsten ist die Steuer immer 0 Euro.

Die Frage an dich ist nun: Wie hoch ist in diesem für den Anleger extrem positiven Szenario die Steuer auf die Vorabpauschale, die der Anleger bezahlen muss? Also die Steuer, die nach deiner Aussage der Staat auf Gewinne, die der Anleger nie erhalten hat, kassiert und die der Anleger nur dann begleichen kann, wenn er ETF-Anteile verkauft, was wiederum nach deiner Aussage dazu führt, dass die Kurse fallen?

Du wiederholst ja unregelmäßig, wie dramatisch die Steuer auf die Vorabpauschale aus deiner Sicht ist. Daher hast du dich ja sicher mit dem Thema beschäftigt und kannst du Frage beantworten.

Viele Grüße

PS:

Ich finde die Steuer auch nicht toll, aber nur wegen der Bürokratie – nicht wegen ihrer Höhe oder finanziellen Relevanz. Das wichtigste, was man sich diesbezüglich merken kann, ist: Wenn man tatsächlich mal diese Steuer bezahlen muss, dann hatte man vorher ein sehr, sehr gutes Börsenjahr, in dem die Kurse drastisch gestiegen (!) und nicht gefallen sind.

@Fit und Gesund

Doch, es ist richtig, hier lesen auch Leute, die nicht so viel verdienen.

@ Mattoc

Dein Rechenbeispiel gefällt mir.

https://timschaefermedia.com/mit-1-000-euro-sparsumme-im-monat-kannst-du-millionaer-werden/#comment-56316

Da wäre noch die Frage zu klären ab wann jemand „viel“ verdient.

Wenn ich mein Gehalt mit anfang 20 mit heute vergleiche so habe ich damals wenig verdient. Wenn ich heute mein Gehalt anschaue halte so bin ich zufrieden würde aber auch mehr nehmen. Wenn ich mein Gehalt mit dem Mediangehalt in der Schweiz vergleiche stelle ich fest, dass ich deutlich drüber liege.

@Fit und Gesund:

Aber hätte ich jetzt ein 20jähriges Kind, ich würde fuchsteufelswild werden wenn das Kind einen Job hat oder studiert und dann noch nebenbei jobben gehen würde nur um ein Depot zu füllen, nur schnell „reich“ werden, die ganze Zeit nur an Geld denken, das hat mit Jugend wenig zu tun, das empfinde ich als ungut, aber Jeder wie er mag, es betrifft mich ja nicht wirklich, vielleicht besser so.

Ich sehe das so ähnlich. Gerade die Studienzeit ist eine sehr freie Zeit, die man später im Berufsleben so nicht wieder erlebt. Ich finde, diese Zeit sollte man als junger Mensch genießen dürfen. Dabei bin ich eher ein schlechtes Vorbild, denn ich war ein ausgesprochener „Bummelstudent“ :-) Vielleicht hat gerade das bei mir dazu geführt, dann die finanzielle Freiheit anzustreben und dafür richtig Gas zu geben. Hat ja auch gut geklappt – aber erst nach dem Einstieg ins Berufsleben.

Tim rechnet häufig ab 20 aber in der heutigen Zeit kenne ich kaum Leute die mit 20 schon viel sparen. Einerseits gehen viele an die Uni bis das Studium fertig ist sind die Leute 28 bis 30. Wenn jemand eine Lehre macht, so meist mit Berufsmatura und anschliessendem Fachhochschulstudium damit kann man auch frühstens mitte 20 in die Arbeitswelt einsteigen und namhafte Beträge sparen.

@derHamster

Wünsche euch alles Gute & vor allem Gesundheit!

@Fit und Gesund

Mit 20 sind viele noch in der Ausbildung, das stimmt. Aber es ist auch durchaus möglich, in jungen Jahren schon gut zu verdienen. Kommt zudem auf die Wohnsituation an. Wenn man noch bei den Eltern oder mit dem Partner zusammen wohnt, hat man geringe Ausgaben. Wenn man bis 25 noch studiert sich weiterbildet etc, holt man das hoffentlich die Jahre danach wieder raus. Selbst mit 1500€ netto kann man 300-500€ in jungen Jahren sparen und manche halten das auch noch länger durch. Ich bin da zudem sehr gelassen: Man braucht keine Millionen. Ggf. eine abbezahlte Wohnung, eine kleine Rente und 100k für Reperaturen/Notfälle etc sind derzeit mein grobes Ziel.

@K.

Würde das Depot auch erst mal auf meinem Namen lassen. Den Umgang mit Geld muss ein Kind lernen. Zudem kann man aus den Dividenden ein Teil des Studiums / Ausbildung finanzieren. Das sind meines Wissens derzeit 735€, die man da 6-7 Jahre jeden Monat zahlen muss.

@Nico

Mit dem Bachelorsystem werden die Absolventen immer jünger. Mit 21 ist man mit dem Studium fertig (ich war 20). Den Master kann man auch nebenberuflich machen. Viele in meinem Umkreis haben sich hingegen mehrmals umentschieden, wodurch sie Zeit verlieren. Jeder zweite wechselt gefühlt das Studienfach oder macht noch eine zweite Ausbildung.

@Nico Meier:

Ich bin Baujahr 1993 und spare bereits seit ich 14 Jahre bin durch einen Nebenjob. Mit 16 Jahren ging die Ausbildung los. Von da an habe ich 500€ (manchmal auch mehr pro Monat gespart und investiert). Nach der Ausbildung spare ich aktuell 70% des Gehaltes. Dementsprechend kann ich auch nach aktuellen Stand mit Mitte 30 nur noch aus Spaß an der Freude arbeiten. Geht alles, wenn man Ziele vor Augen hat.

Bei den ETF sieht es ganz düster aus, wenn die Zinsen steigen sollten, dann schlägt der Staat zu. Steuern auf Gewinne, die man nie ausgezahlt bekommen hat. Dann verkaufen die Leute, weil sie ja Cash brauchen und die Kurse gehen runter. Unbedingt beobachten, dass die Zinsen nicht über ca 3 % gehen. Aber bis dahin kann schon wieder alles ganz anders sein…..

Es tut mir leid das so direkt zu sagen, aber ich halte diese Aussage für kompletten Unsinn. Bei einem ausschüttenden ETF werden die Ausschüttungen bzw. Dividenden der enthaltenen Werte auf die Vorabpauschale angerechnet. In einem Szenario mit steigenden Zinsen werden die Aktienmärkte einbrechen, da damit wieder Anleihen attraktiv werden, es müssen also keine Kursgewinne mit verrechnet werden. Aber selbst wenn der ETF einen Kursgewinn hinlegt, dann wird die Ausschüttung mit verrechnet.

Das ergibt bei den meisten eine Versteuerung auf die verbleibende Differenz zwischen Errag und der erhaltenen Dividende, was in den meisten Fällen völlig zu vernachlässigen ist bzw. schon vorherige starke Kursgewinne voraussetzt die jedem Gefallen und auf ein fallendes Szenario nicht zutreffen. Sind die Dividenden höher als die Vorabpauschale werden die Dividenden besteuert. So wie in jedem normalen Aktiendepot auch. Da regt sich ja auch niemand auf. Also völliger nonsens.

Bei einem horizontalen Kursverlauf = nix

Bei fallenden Kursen die bei steigenden Zinsen auftreten = nix

Bei steigenden Kursen die Differenzbesteuerung auf das, was die Dividende nicht kompensieren kann. Das dürfte die wenigsten Anleger aufschrecken, wenn das Gesamtdepot hingegen satte Gewinne einstreicht.

30 Jahre in ETF zu investieren, das wäre zum Weinen traurig. In ein ETF oder in einen Fonds sollte man nur die ersten 6 Monate investieren, wenn man beginnt. Dann alles verkaufen und einen eigenen Fonds aus 20 Dividenden-Aktien konstruieren!!!

ohne Worte. Ich frage mich jedesmal wie man derart viel Pauschalisierung so komprimiert in einen Satz verpacken kann und es als die allgemeine Wahrheit verkaufen will.

Wozu sollte man in ETF mit 25 unsympathischen und 5 sympathischen Aktien investieren??? Man wäre wahnsinnig.

Weil man auf knapp 100 Jahre gut dokumentierte Börsenstatistik zugreift und feststellt dass die allermeisten Privatdepots massiv der allgemeinen Marktrendite hinterherrennen? Ich suche nicht die Nadel im Heuhaufen, ich kaufe den Haufen.

Man kauft lieber nur die 5 sympathischen Aktien von DAX, 5 von Eurostoxx50, 5 von Stoxx50 und 5 Blue Chips aus den USA, jede Aktie mit Dividende 3%-8%, KUV < 3, KBV < 3, KGV < 15, so wie es die unbekannten aber sehr intelligenten Amerikaner machen. Wenn du 25 Dividenden Aktien hast, die meisten aus EU, bekommst du 60x im Jahr Dividenden. Bei 25 Aktien aus den USA wären Dividenden 100x im Jahr gezahlt. ? Aber ETF oder Fonds, das ist nix. Da muss man jeden Tag weinen. Bis man es verkauft. ? ? ? Die Dividenden sind viel wichtiger als die Performance, besonders wenn man Rentner ist. Und Berkshire oder Amazon, das ist nix ohne Dividende.

aha…so langsam kommt Licht ins Dunkel. Du bist in der Auzahlungsphase und willst jetzt Anlegern die noch 30 – 40 Jahre bis zur Rente haben VIELLEICHT DEIN FÜR DICH PASSENDES Konzept verkaufen. Das macht aber keinen Sinn. Ich brauche keine Ausschüttungen oder Dividenden in der Aufbauphase. Ich brauche keien Dividendenwerte. Und selbst wenn ich sie haben wollte, könnte ich diese über ETF abbilden. Komm mal bitte von deinem hohen Roß herunter und fange mal an darüber nachzudenken dass es unterschiedliche Anleger-Szenarien gibt und diese nicht pauschal auf alle ausgerollt werden können.

„Nicht so viel verdienen“

Auf den Artikel bezogen war meine Definition von „wenig“ verdienen, dass es auch im mittleren Erwerbstätigen-Alter bei dem jeweiligen Gehalt (Vollzeit) nicht möglich ist, die 1.000€ monatlich zur Seite zu legen.

@ Sparrarten

In der heutigen Zeit studieren viel mehr Menschen als es damals der Fall war. Ich habe auch erst nennenswerte Beträge mit der ersten Arbeit angefangen zu sparen. Ich war ein paar Jahre älter als 20. Aber wie von Ex-Studentin beschrieben geht das Studium heute schneller. Die Wehrpflicht ist weg, die Schulzeit ist verkürzt. Und es ist möglich einen Abschluss als Bachelor zu machen. Manche Punkte sehe ich auch kritisch, aber faktisch ist es heute schneller möglich als zu meiner Zeit.

Im Studium habe ich einen kleinen Nebenjob gehabt, der mir Spaß gemacht hat. Ich hatte somit einen Berufsstart ohne Vermögen und ohne Lasten. Einen Golf für 8000€ habe ich ebenfalls gebraucht gekauft. Und Teile der Ausstattung für die Wohnung und den Umzug, Kaution usw.

Ich habe gerade meine Sparraten rausgekramt. Ich habe darüber Buch geführt. Ich hatte mir vorgenommen 1500€ monatlich fest zu sparen. Im ersten Jahr habe ich es nicht geschafft und 3000€ weniger erreicht. Es war auch nicht zu erreichen. Das war mir bewusst. Im zweiten Jahr habe ich abermals 472€ zu wenig erreicht. Im dritten habe ich 1400€ Überschüsse erzielt. Im vierten dann etwas mehr als 6000€ Überschuss. Im folgenden Jahr nur 3000€. Ich habe kein Haushaltsbuch geführt. Wir haben auch Fernreisen unternommen, daher kann der Betrag gut schwanken. Ich hatte aber nach wenigen Jahren über 2000€ im Monat als Sparrate. Einkommenssteigerungen werden in der Rechnung schließlich nicht berücksichtigt. Und das ist nur meine Tabelle. Die Sparraten meiner heutige Frau habe ich zu der Zeit nicht mit berücksichtigt.

@ Kinderdepots

Ich habe auch zwei Kinderdepots mit 55€ im Monat. Die Kinder werden mit 18 darüber verfügen können. Ob sie damit ordentlich umgehen, kann ich jetzt nicht sagen. Man muss manchmal etwas riskieren, wagen und oder auch glauben und vertrauen. Ich habe schließlich noch ein anderes Depot auf meinen Namen. Das erste Depot ist eine Art Vertrauensdepot.

Problematischer stelle ich mir folgendes vor:

Mein älteres Kind möchte bereits in jungen Jahren Gas geben und etwas wagen (z.B. Wohnung zur Vermietung). Ich sehe sehr großes Potential und würde die Keule rauspacken um einen sehr guten Start zu ermöglichen: z.B. ein MFH für 800k mit 80/20 finanzieren. 20% bezahle ich inkl. der Nebenkosten. Die kompletten Einnahmen gehen in Tilgung und Zinsen. Renovierungen usw. muss das Kind zahlen und am besten selbst viel erledigen. Das ist soweit ein perfektes Szenario. Was mache ich aber wenn das jüngere Kind das Geld am liebsten in Parties „investiert“? Zurückhalten ist bei höheren Summen schwierig und sorgt für Ärger. Aber ich möchte auch nicht eine phantastische Gelegenheit meinem ersten Kind entgehen lassen, wenn das zweite noch nicht so weit ist. Zugegeben es sind Luxusprobleme. Ich baue auf Erfahrungsberichte von älteren hier im Forum.

@Kiev – 42 {…}. Das ist doch eine besondere Zahl.

Weise Worte wohl gewählt ;-)

Auch meine Gratulation & Respekt zur frühen FU mit Familie!

@derHamster

Willkommen kleine Erdenbewohnerin und Gratulation zur guten Auswahl der Eltern & Familie! Willkommen derHamster & dieHamsterrin im Club der Menschen mit glücklichem Schlafdefizit…

@Kinderdepot

finde ich gut, man sollte sich nur den Regularien bewusst sein. Es ist das Geld des Kindes(*) und das Kind darf entscheiden. Auch ist geschenktes (ererbtes, gewonnenes) Geld subjektiv meist weniger Wert als Geld welches man selbst mit viel Leistung über längere Zeiträume erarbeitet und dann erspart hat. Mit jungen Jahren hat man viele Wünsche und das Geld sitz lockerer. Die Eltern sollten sich nicht grämen falls das Geld rentenschädlich „für Konsum verplempert“ wird. Das Ausgeben des Juniordepotbetrags finde ich auch gar nicht unbedingt schlecht um erste Erfahrungen mit relevanten Geldbeträgen zu machen. Die meisten Kinder der Eltern hier im Forum welches ein Juniordepot erhalten werden ja irgendwann relevante Geldbeträge und Immobilien übertragen bekommen / erben. Deswegen sollte dann möglichst schon ein Gefühl & bezug für Geld vorliegen. Da ist es gar nicht schlecht mit 20 mal ~10k zum Leben zu benutzen. Bei den meisten hier wird das wohl auch sehr gut klappen den Kindern eine vernünftige Einstellung zum Geld mitzugeben. (* Das Geld darf ja trotzdem in den ersten Jahren zum Bsp für den Familienhausbau mit Kinderzimmer verwendet werden sagte mir meine FA-Beraterin).

@mit 1.000 zum Millionär

Ich glaube nicht, dass das so klappt. Muss ja auch gar nicht sein, der Weg stimmt. Ich gehöre zu denen hier im Forum, die 6% (oder gar 10!) erstmal nicht so einfach als zu erreichende Jahresrenditen mit etablierten Aktien kommen sehen. Lasse mich aber gerne überraschen.

@lad und Dividendenfreak

Wenn man schon auf Einzelaktien schwört, sollte man gute Firmen finden gerade wenn es um Dekaden geht, da sind Dividendenrendite, KUV, KBV, KGV Parameter zweitrangig für mich. Sicherlich jeder will die beste Aktie möglichst günstig, aber das geht nicht immer je nachdem in welcher Marktphase man sich befindet.

Bezüglich Dividenden, hätte ich die Wahl, 2 identisch gute Firmen, die eine zahlt 5% Dividende die andere nichts oder nur 1%, würde ich die zweitere nehmen. Natürlich braucht es ein Grundvertrauen dass das Unternehmen mit dem Geld vernünftig umgeht, aber man will ja auch nur, wenn man schon Einzelaktien kauft, nur solche ins Depot nehmen. Steuertechnisch (klar in Deutschland ist das etwas anders als für mich in der Schweiz) sind Dividenden eher eine Bremse, da Kapitalgewinne steuerfrei sind und Dividenden jährlich versteuert werden müssen.

Ich habe auch Dividendenaktien im Depot, aber nicht weil sie hohe Dividenden zahlen sondern weil es einfach generell gute Firmen sind. Ich schaue sehr langfristig primär darauf, dass ich gute Firmen mit Potential kaufe und die Finanzkennzahlen schaue ich mir zwar auch an, aber ich halte nichts von irgendwelchen Filtersystemen, die basierend darauf sich die „sympathischsten“ Aktien kaufen, und ich hätte auch ein leichtes Unbehagen je 5 Titel aus DAX/Eurostoxx50/Stoxx50/USA zu nehmen, da wäre Europa/Deutschland extrem übergewichtet und viele Werte in mehreren Indizes, das ist riskant.

Ich habe aber auch 50% ETF’s im Depot, im klaren Wissen dass die Wahrscheinlichkeit doch gegeben ist, dass ich den Markt nicht schlage. Mich interessiert die ganze Thematik und es macht mir Spass, rein rational könnte ich auch 100% in ETF’s und dies nicht nur die ersten 6 Monate sondern lebenslänglich. Die Statistik, wie Daniel schon ausführt, spricht für sich.

Hallo zusammen,

ich finde auch dass hier teilweise ganz schön übertrieben wird. In der Regel befindet man sich zwischen 20 und 30 Jahren noch in der Selbstfindungsphase und hat eben keine 1.000€/Monat übrig.

Man möchte sich ausprobieren und Erfahrungen sammeln. Vielleicht wechselt man den Studiengang, macht doch noch eine andere Ausbildung, entscheidet sich für die Selbstständigkeit und scheitert einige Male bevor sich der Erfolg einstellt. Dann die erste gemeinsame Wohnung mit der Freundin, vielleicht das erste Kind oder eine Trennung und der Umzug in eine neue Stadt. In diesem Alter legt man den Grundstein für seine Zukunft und da läuft nicht alles glatt. Ausnahmen bestätigen natürlich die Regel!

Nach 2 Ausbildungen, Bundeswehr, Fachabitur und einem abgebrochenen BWL Studium, habe ich mich auch erst in meinen 20’ern für die Selbstständigkeit entschieden. Das waren viele 100h-Wochen über mehrere Monate in denen ich an einer Hand abzählen konnte wie oft ich das Haus verlassen habe. Es hat mehrere Jahre gedauert bis ich mit meinem Geschäft auf einem grünen Zweig war. Parallel dazu habe ich täglich meine Persönlichkeit weiterentwickelt.

Kein Auto, keine Urlaube, keine Restaurants und sonstigen Schnickschnack. Meine Eltern habe ich nur 1 Mal im Jahr gesehen, die Beerdigung meiner Großeltern verpasst und Geburtstage, Hochzeiten usw. von meinen Freunden ausgelassen, weil ich mir die Zugtickets sparen wollte. Ich hatte gar nichts von meinen 20’ern und bis zu meinem 28. Lebensjahr war mein Konto leer.

Erst dann ist der Plan mit der Selbstständigkeit aufgegangen. Heute bin ich 32 Jahre alt, ich habe mein Unternehmen vollständig automatisiert und arbeite nicht mehr aktiv. Mein Depot ist 6-stellig und ich kann ca. 5 – 6.000€/Monat investieren. Mein Ziel ist es in 5 Jahren die finanzielle Freiheit durch Dividenden zu erreichen, wofür ich ca. 750.000€ benötige.

Erst jetzt in den 30’ern beginnt bei mir das gute Leben. In meinen 20’ern war an’s Investieren gar nicht zu denken. Und so ähnlich wie mir ging / geht es vielen Freunden und Bekannten. Als Azubi oder Student mit Bafög lebst du teilweise unter Hartz4 Niveau. Wenn man nicht aus gutem Hause kommt, wo die Eltern vielleicht bereits in Aktien investieren und den Nachwuchs in diese Richtung gelenkt haben, wird kaum jemand mit 20 Jahren ein Aktiendepot eröffnen und 1.000€/Monat investieren. Wie soll er auch darauf kommen bei der Aktionärsquote in Deutschland? Es ist die absolute Ausnahme.

Kaum jemand U20 wird sich auf diesen Blog verirren, somit ist der Artikel für die meisten Leser hier irrelevant. Ich würde sogar behaupten, dass so ein Artikel eher kontraproduktiv ist, denn er könnte bei den älteren Semestern ein schlechtes Gewissen auslösen und Druck erzeugen.

Jeder der so weit mit dem Thema ist, dass er bis zu diesem Blog hier vorgedrungen ist, hat bereits die richtige Einstellung und weiß wie wichtig eine hohe Sparquote ist usw. Jeder macht schon wie er kann. Der Blick in die Vergangenheit wie es gelaufen wäre wenn man mit 20 Jahren bereits 1.000€/Monat gespart hätte, nützt keinem etwas.

In diesem Sinne wünsche ich allen viel Erfolg. Jeder macht es eben so wie er kann.

Stephan

PS: Nicht falsch verstehen. Bin ein großer Fan von Tim und lese auch täglich diesen Blog. Aber vielleicht konnte ich ja mit meiner kleinen Kritik zum Nachdenken anrege

@Bruno

Ich bin auch Schweizer, versteuere also auch nur die Dividenden nicht aber die Kursgewinne auf Aktien. Ich sehe das differenzierter als Bruno. Für mich sind Dividenden durchaus interessant, weil sie einerseits mehr Motivation erzeugen und dadurch meine Sparrate erhöhen und sie andererseits eine bessere Diversifizierung ermöglichen. Ich habe auch Unternehmen mit eher tiefer Dividende wie Apple im Depot aber hauptsächli erwerbe ich Einzelaktien mit hoher Dividende. Wenn ich Aktien einer soliden Firma kaufen kann, die pro Jahr 10% Dividende zahlt und die Dividende jährlich erhöht, so habe ich in 10 Jahren ohne Steigerunf und ohne Kursgewinn das investierte Geld wieder raus aus dem Investment.

@Bruno

Guter Beitrag von dir.

Ich bin darüber hinaus nich nicht einmal der Meinung, dass es zentral um die Frage geht, ob man den Markt schlägt mit seiner Aktienauswahl, es geht bei langen Anlagezeiträumen über 30,40,50 Jahre vielmehr darum, dass man daran glauben muss, dass die Aktienauswahl, die man heute trifft (z.B. 25 oder 30 Aktien) diese langen Zeiträume „überlebt“ bzw. eine angemessene durchschnittliche Performance liefert, wenn man ein solches Depot einfach nur liegen lässt und sich gar nicht mehr drum kümmern möchte. Ich persönlich hätte dabei kein „sicheres“ Gefühl. Bei einem ETF hat man dieses Problem nicht, die jeweils erfolgreichen Firmen steigen in der Gewichtung auf, die Nieten fliegen raus, egal welche industriellen und gesellschaftlichen Veränderungen kommen. Klar, wenn der Kapitalismus abgeschafft wird, dann hilft einem auch das nicht mehr, aber dann bringen Einzelaktien auch nichts.

Wenn ich heute wieder ein Depot mit einem Einmalbetrag für meine Tochter anlegen müsste, würde ich wieder einen ETF, der möglichst breit auf diesem Planeten streut, kaufen und keine Einzelaktien.

So ein Einzelaktiendepot ist eher wie ein Garten, den man zwischendurch mal bewirtschaften sollte, oder?

So ein Einzelaktiendepot ist eher wie ein Garten, den man zwischendurch mal bewirtschaften sollte, oder?

Ja das finde ich ein gutes Bild. Im Garten setzt man auch Fruchtbäume von denen man erwartetn, dass sie 20 oder mehr Jahre gut gedeihen aber man pflegt diese Bäume auch und düngt sie oder schneidet sie einmal im Jahr zurück.

Aktien die eine gute Dividende zahlen sind gezwungen gute Gewinne einzufahren um auch weiterhin die Dividende zahlen zu können. Für mich sind neben Dividendenhöhe auch die Auszahlungsquoten entscheidend ich will keine Firma die 6% Dividende zahlt aber eine Ausschüttung von über 100% hat. Dann lieber nur 4% dafür payout ratio von 30%-70%

@Mattoc

Genau sehe ich gleich. Meine Einzelwerte stammen primär aus früherer Zeit, eigentlich habe ich gar nicht die Zeit für die Bewirtschaftung. Ich kaufe aktuell fast nur noch ETF’s zu, ich möchte aber auch nicht das Depot auf den Kopf stellen, solche Aktionen sind auch gefährlich und sollten wohl überlegt sein. Es kann schon auch interessant werden, falls es mal ein Crash oder dergleichen gibt, sehr gute Firmen günstig zu kaufen.

@Nico Meier

Motivation ist wichtig, woher die kommt ist natürlich individuell. Für mich ist auch Motivation, wenn ich keine hohe Steuerrechnung habe. Aber ob eine Firma Dividende zahlt oder reinvestiert und wächst, beides hat Vor- und Nachteile. Ich denke ein Mix ist nicht schlecht, da je nach Marktphase die einen besser sind als die andern. Ich warne nur immer wieder, und das hat gerade bei unerfahrenen Anlegern häufig Hochkonjunktur, dass man Aktien mit hoher Dividende sucht, Dividendenstrategien etc., die Dividende als einziges Kriterium oder noch in Kombination mit günstigem Titel (KGV etc.) ist sehr gefährlich, gerade jetzt wo wir ja wirklich in einer sehr guten Börsenphase stehen, 10 Jahre fast nur gestiegen, wenn jetzt eine Firma eine hohe Dividende zahlt und auch noch günstig ist, dann würde ich sie stehen lassen, eine gute Firma sollte jetzt teuer sein (man muss sie ja nicht kaufen jetzt). Ich bevorzuge eher, gute Firmen günstig zu kaufen. Viele Firmen die jetzt eine (sehr) hohe Dividende (also 5-10%) zahlen und gleichzeitig günstig sind, haben irgend ein Problem. Das kann sich lösen, ist aber eine Spekulation auf einen Turnaround. Das ist keine einfache Strategie.

Interessanter Artikel und genauso die Diskussion. Ich beginne gerade erst mir über solche Dinge Gedanken zu machen und da ist so ein Input eine gute Hilfe.

@Matoc:

So ein Einzelaktiendepot ist eher wie ein Garten, den man zwischendurch mal bewirtschaften sollte, oder?

Tim betont immer wieder, dass er die ganze Zeit (Einzel-)Aktien kauft und nie verkauft. Er scheint damit recht erfolgreich zu sein.

@ Schweiz

Als Schweizer würde ich einen höheren ETF Anteil haben und einen höheren Anteil an Wachstumsaktien wie Amazon, Alphabet, BABA, Tencent im Depot haben. Wie lange ist denn die Haltefrist bei Aktien um Gewinne steuerfrei mitnehmen zu können? Wenn sie nicht zu groß ist (ideal < 1 Jahr) bietet sich doch ein Alternatives Modell für dividendenstarke Aktien (vor allem bei Einmalzahlern) an. Falls Ihr z.B. BASF haben wollt, so kann man dies an zwei naheliegenden Tagen im Jahr als Schweizer gut durchführen. Verkauf der Positionen einen Tag vor Ex Dividende und nach Abzug der Dividende werden sie günstiger zurück gekauft. Das sind doch dann Kursgewinne, oder nicht? Hierzu einen passenden Anbieter mit 2$ Transaktionskosten. Das ist doch besser als Dividenden zu versteuern.

@langweilige ETFs über 30 Jahre:

Ja, genau das ist der Punkt. Ich habe null Bock, mich um irgendwelche Aktien zu kümmern. Ich will alle drei Monate eine variable Summe in einen ETF investieren und dann meine Ruhe haben. Dafür nehme ich die Risiken abseits der Rendite (z. B. Auflösung des ETF und dadurch Zwangsversteuerung meines „Gewinns“) gerne in Kauf.

@chn

Das Zukaufen von Einzelaktien ist ja ein Bewirtschaften. Da hat Tim offensichtlich ein gutes Gefühl für: Erst Bankaktien, dann später CTS Eventim, dann Netflix. Tim geht schon mit der Zeit. Das heißt, er kümmert sich aktiv um sein Depot, indem er zeitgemäße, aufstrebende Unternehmen hinzukauft.

@Jens

Gute Einstellung meiner Meinung nach.

Und wer gerne sein Depot bewirtschaftet, kann das natürlich auch mit Einzelaktien machen.

@Mattoc & @Bruno

Ich finde Ihre Beiträge Heute (und natürlich andere Kommmentatoren,- innen hier auch!) mal wieder Top. Wenn jede/r Anfänger/in diese lesen & verstehen würde, dann sind 90% der Investorenhausaufgaben gemacht.

@Schweiz

Ihre Finanzministerin Frau Widmer-Schlumpf brachte doch mal die Besteuerung von Kapitalgewinnen ins Spiel (& Kapitalverluste als abzugsfähig). Ist diese Idee Stand Heute komplett verworfen (außer evtl. bei den Linken)?

In dem Zusammenhang hatte ich über die existierende Vermögenssteuer für Privatpersonen gelernt. Der Vermögenszuwachs mit steigenden Aktienkursen wird dann ja auch versteuert. Das gleiche beim steigenden Eigenmietwert der selbst genutzen Immobilie.

@Kiev

Ja theoretisch, Haltedauer ist nicht explizit festgelegt, aktuell sind die meisten Steuerämter noch kulant, erkennen sie aber Systematik und geht es um grössere Beträge, kann es Probleme geben. Kommt aber hinzu, dass man in der Regel noch Stempelsteuern bezahlen muss, und das Risiko dass man ein Teil verliert durch ungeschicktes Timing, häufig ist der Abschlag nur ein Teil der Dividende, da viele da ja kaufen weil optisch günstig oder andern Gründen. Dies kann dann auch die vermiedene Steuer wettmachen, von daher ist diese Strategie für mich nix.

Insbesondere wenn das Steueramt jedes Jahr dieselben Aktien im Depot sieht, aber nie Dividenden anfallen, wird es wohl Probleme geben.

@42sucht21

Stand heute ist das kein Thema, aber was morgen ist ;) Es ist wohl wie in Deutschland so, dass zukünftig das Geld an diversen Orten hinten und vorne nicht reichen wird (Renten etc.) und man dann neue Steuereinnahmen suchen wird. Es gab ja gerade letzte Woche eine Abstimmung und entsprechende Steuer- und AHV Reform (mehr Lohnnebenkosten, steuerbefreite Dividenden entfallen, höhere Dividendenbesteuerung dafür für normale Firmen tiefere Steuern als Ausgleich für die Holdingbesteuerung, die von der EU nicht mehr akzeptiert wird, so ganz ganz grob zusammengefasst :D)

Vermögensteuer: Sie ist relativ tief und fällt nur marginal ins Gewicht für ein Depot, wo ich damit meine Probleme habe ist als Unternehmer mit der eigenen Firma, diese wird nämlich, sofern man Gewinne macht und steigert, durch irgend eine absurde Formel hochgerechnet und so ein imaginärer Firmenwert berechnet, der dann als Privatvermögen (für die Aktionäre) eingesetzt wird. Man kann aber die Firma ja nicht einfach so mal rasch zu Marktwert an der Börse verkaufen, so ist dies natürlich ähnlich wie bei Eigenmietwert ein rein virtueller Betrag. Von daher muss man schauen, dass man nur wenig oder kein Gewinn macht, auch wenn dies sinnvoll wäre.