Anleger brauchen jetzt starke Nerven. Die schlechten Nachrichten reißen nicht ab. Die OPEC will den Ölpreis wieder nach oben hieven und reduziert deshalb die Förderung. Das schadet der Wirtschaft, treibt die Inflation. Autofahrer müssen wieder mehr an der Tankstelle bezahlen. All das belastet die Börse.

Aber es besteht Hoffnung. Immer wenn der S&P 500-Index seit den 1950er Jahren um 25 Prozent eingebrochen ist, folgte im Folgejahr ein Anstieg von im Schnitt 21 Prozent. Und im 10-Jahres-Schnitt ging es anschließend um 214 Prozent bergauf. Ein Absturz um 30 Prozent führt zu noch höheren Anstiegen. Also halte durch.

Nach einer Ausarbeitung von JP Morgan bringen Bullenmärkte 162 Prozent im Schnitt (Seite 16 in der Präsentation). Auf Regen folgt also immer Sonnenschein.

Meine 2 neuen YouTube-Videos

Ich mache extremes „Buy and Hold“. Hier kannst du mein aktuelles Depot sehen. Zur Zeit hilft mir Chevron, der Ölriese stabilisiert mein Depot. Außerdem spreche im YouTube-Video mit Dividendensammler Matthias (40), der finanziell frei wurde:

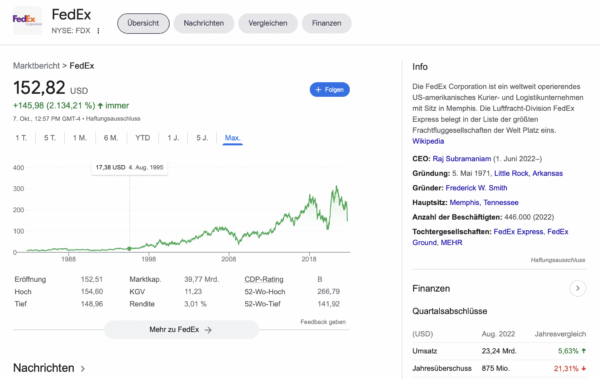

Und dann habe ich ein weiteres Video für dich, das ich dir ans Herz legen will. In diesem neuen Video mache ich einen Rundgang durch Manhattan Midtown. Ich zeige dir verschiedene Aktien, die ich interessant finde. Etwa ist der Paketzusteller FedEx nach dem bitteren Absturz ein Value-Play.

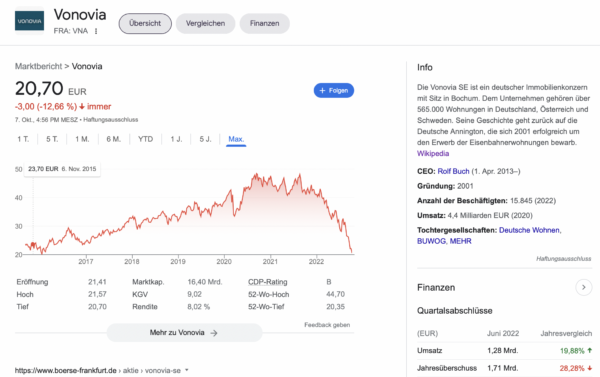

Auch ist die deutsche Wohnungsgesellschaft Vonovia mit ihren 550.000 Objekten in Deutschland, Schweden, Österreich einen Blick wert, finde ich. Allein die Dividende des DAX-Werts ist der helle Wahnsinn. Wobei ich immer dazu sagen muss, dass es sich hier um keine Anlageberatung handelt. Du musst mit den Risiken selbst umgehen können, das kann ich dir nicht abnehmen:

Das sind die zwei ausgebombten Aktien – ich besitze sie aber wohlgemerkt nicht. In dieser Krise findest du übrigens massig abgestürzten Substanztitel:

Ich glaube, wenn du beide Videos gesehen hast, verstehst du meinen Ansatz. Ich stocke meine US-Dividendenzahler immer weiter auf. Vor allem Bank of America und Chevron profitieren von meinen Dividendenzukäufen. Mein Depot wird dadurch automatisch immer größer. Ich habe nie sonderlich viel verdient, aber immer sparsam gelebt. So war ausreichend Geld übrig für Aktienkäufe.

Wenn du die Risiken an der Börse minimieren willst, nimm einen breiten ETF (und verzichte auf einzelne Aktien nach Möglichkeit).

Danke Tim. Super Content. Mit Dir und Nikos kommt man gut durch die Krise.

Weiter so.

“Immer, wenn der S&P 500-Index seit den 1950er Jahren um 25 % eingebrochen ist, folgte im Folgejahr ein Anstieg von im Schnitt 21 %.“ Das hat mit dem Crash 2021-2023 nichts zu tun.

Wenn manche US-Aktien im Sommer 2021 so extrem überbewertet waren wie im Januar 2000, und anders als 2000-2002, der Zins von FED wird 2022-2023 stark erhöht, werden die teuren US-Aktien jetzt 2,5 Jahre fallen, bis sie Ende 2023 auf 1/3 gefallen, vernünftig bewertet sind. Bei Coca-Cola, Apple, Microsoft, Visa, Tesla haben wir bis jetzt nur kleine Korrektur -19 % bis -48 %. Sie werden aber eine vernünftige Bewertung erreichen, erst wenn sie auf 1/3 fallen und Tesla auf 1/6.

Heute hat Coca-Cola KBV 10, Apple KBV 40, Microsoft KBV 10, Visa KBV 11, Mastercard KBV 46, Tesla KBV 19. Gesund wird aber KBV 3.

Ich habe keine von den genannten teuren Aktien. Ich kaufe nur Aktien mit Dividende > 3 % und heuer > 5 %, KBV < 3, KUV < 3. Und meine 31 Aktien bringen 2022 das beste Dividendeneinkommen in der Geschichte, z. B. BMW, Natwest, Fortescue Metals.

Das ist in meinen Augen eher Spekulation.

Realistischer ist es anzunehmen, daß die Fed auf Grund der nachlassenden US-Inflation und der guten Arbeitsmarktdaten bei ihrer nächsten Sitzung dovisher wird. Dann geht‘s nach oben.

Für mich heißt das, vor der nächsten Sitzung zu kaufen.

So sieht es auch Andreas Beck.

https://finanzmarktwelt.de/andreas-beck-kauft-aktien-die-trendwende-ist-da-248452/

@Lad

Das Du eine konsequente Strategie verfolgst finde ich gut.

Schade finde ich, dass Du hier immer nur das gleiche Mantra abspulst, ohne in Kommunikation mt uns zu treten und immer so rüberkommst nach dem Motto: Ich weiß wie die Börse funktioniert, alle anderen nicht (Warren B. inklusive).

Hast Du Dir die Depotvorstellung von Tim auf YT angesehen ? Dort sind viele Aktien im Depot, die Du immer verteufelst, aber Tim zu einem Millionendepot geführt haben.

Vielleicht gibt es an der Börse nicht nur einen Weg. Wie immer im Leben.

Vielleicht ist Tim Depot sehr erfolgreicher als Lads Depot. Deutschen Neid eben. Ganz einfach ihn ignorieren, so lange Du und Tim stimmt mit Geldverdienen an der Börse. Auch ich, auch amüsiere ich sein Beitrag, der nichts für uns lehrreich und bedeutet ist.

Sparpläne laufen lassen und sollte ich noch zusätzlich zu Geld kommen, welches ich akut nicht benötige, wird das auch investiert.

Bei Einzelaktien bin ich momentan sehr zurückhaltend, da ich auch die Zeit für Analysen nicht habe, oder sie mir nicht nehmen will.

Mein Plan für die kommenden Monate: Nur einmal am Monatsende ins Depot schauen, Dividenden reinvestieren und fertig.

Super blog

@Tim: Dividenden tracken/planen

Ich habe in Deinem letzten Video unter den Kommentaren gelesen, dass Du gar nicht so richtig genau weißt, in welcher Höhe Du Dividenden vereinnahmst. Das verwundert mich auch nicht, weil ich Dich als entspannten, strategischen Investor wahrnehme und nicht als Engineer.

Trotzdem möchte ich diese Gelegenheit nutzen, auf ein echt cooles Tool aufmerksam zu machen, ohne dass ich persönlich nicht mehr sein wollte: Divvydiary. https://divvydiary.com/de/

3 Euro im Monat oder 33 Euro im Jahr. Ziemlich gute, akkurate Datenqualität (so genau bekomme ich sonst nirgendwo anders). Die haben ein Unmenge an Features entwickelt, mit denen Du Dir Dein Depot in Bezug auf Bestand und insbesondere Dividenden darstellen lassen kannst. Der Datenimport ist auch einfach. Das ist weniger ein Tool auf Basis der konkreten Kapitalflüsse und Kapitalrenditen, sondern eher zur Einordnung der laufenden und zukünftigen Dividendenerträge. Die beiden Gründer sind sehr nett, wenn Du denen schreibst mit einer Bitte, bekommst Du sofort immer sehr nett Antwort. Und mittlerweile ist das Teil wirklich sehr weit entwickelt.

Das bringt in jedem Fall viel Spass, auch wenn man kein Zahlen-Nerd ist.

Heho, ist das nur für Dividenden oder allgemein? Ich nutze Portfolio Performance, aber nur teilweise und Speise nicht alles ein, weil es Recht kompliziert ist mit machen Aktien. Suche schon länger eine gute Alternative.

Grüße Baum

Damit bildest Du auch Dein Portfolio ab. Allerdings zielt es nicht darauf ab, buchungsbasiert (wie Parqet oder Getqin beilspielsweise) Deine Kapitalflüsse auszuwerten.

Es ist für mich ein schönes Bum Bum Easy Tool: Du kannst entweder einmalig importieren von einigen wenigen Brokern https://divvydiary.com/de/blog/51 oder Du gibst manuell Positionen ein. Der Zeitpunkt der Käufe ist nicht relevant aus vorgenanntem Grund, da kein Fokus auf Kapitalflussberechnung. Deswegen ist die Eingabe sehr easy, weil einfach nur jede Depot-Position mit Stückzahl und gemittelten Anschaffungskurs einträgst (so wie Du bei jedem Depotanbieter es angezeigt bekommst). Dann siehst Du sehr übersichtlich Deinen Bestand mit den Kursrenditen und den Forward geschätzten Dividenden, wahlweise brutto oder netto.

Die Auswertungsmöglichkeiten sind mannigfaltig und grafisch toll umgesetzt. Auswahl (geht noch mehr): Du kannst die letzten 12 Monate zurückliegend die historischen Dividenden für jeden Monat ermitteln (Annahme bei dieser Darstellung: Dein Ist-Jetzt-Bestand hat die zurückliegenden 12 Monate so bestanden) mit Aufteilung auf Monate und Unternehmen, Durchschnittswerte etc., was mein persönliches Lieblings-Feature ist. Du kannst ein Backtesting für viele Jahre durchführen. Du kannst Dir jedes Unternehmen und dessen Dividenden-Rendite der letzten Jahre darstellen lassen. Du kannst sowohl Bestand wie Dividenden nach Ländern, Einstand, Kurs etc. filtern. Du kannst Dir den Dividendenkalender anschauen (hier auf Basis veröffentlichter Dividenden von den Unternehmen). Du kannst Dir Push Up Benachrichtungen auf Tages-, Wochen- oder Monatswert schicken lassen. Und alles ohne groß rumzudrücken oder zu machen. Einfach alles auf einem Blick, was ich gut finde.

Und es ist sehr easy, weil Basis ist der von Dir eingegebene Bestand ohne dass Du Buchungen anlegen muss, weil das nicht der Anspruch dieses Tools ist (das wäre dann eher die Rubrik Parqet beispielsweise). Die Daten sind immer aktuell, die Kurse ziemlich nah an Echtzeit (sind sie es sogar? Weiß ich gar nicht).

Also: Easy bum bum, spassig und für mich nicht wegzudenken, wenn ich mich an meinen Dividenden abends auf meiner Sofa-Ecke laben will und meine monatliche Kaufliste erstelle auf Basis Geld von Gehalt und Dividenden-Rückflüsse.

Anmerkung: Ich bin nur User dieses Tools und habe keine eigenen Interessen. :-) Meine „Werbung“ fällt so ein bisschen in die Rubrik „Katzen würden Whiskas kaufen“.

@Dividenden App

Seit ein paar Monaten spiele ich tatsächlich rum sowohl mit DivvyDiary (Sparfuchvariante) als auch MyDividends24 (auch Gratisvariante). Der .csv Import bei DivvyDiary hatte super geklappt. Wie @vince finde ich bei MD24 auch die (auf Vorjahres-Daten bezogene) Ganzjahresübersicht sehr praktisch. mehr benötige ich eigentlich auch nicht. DivvyDiary ist glaube ich sehr gut und von einem netten Team betreut aber leider für meine ganz rudimentären Zwecke mit 60€pJ arg überteuert. Mantra: Kosten runter, keine unnötigen Abos.

Das Feature weshalb ich die Apps ausprobiert hatte, scheint es auch in der 60€ Version nicht zu geben:

Falls mitgelesen wird: Möchte DivvyDiary das vielleicht einbauen… ;-)

Auf dem schön entspannten Blog von Alexander zeigt er monatlich für sein Portfolio die angekündigten Dividendenveränderungen für jeden Titel in $ und % und was das für sein Portfolio $/J künftig bedeutet.

Das finde ich eine schöne Sache und hätte es gerne automatisiert für mich. kennt jemand eine Webseite oder eine App bei dem man diese Diviankündigungen für das eigene Musterportfolio monats/quartalsaktuell anzeigen oder sich per email zusenden lassen kann?

Um noch auf den anderen Aspekt Deiner Frage einzugehen (kompliziert/Alternative Portfolio Performance): Ich nutze neben DivvyDiary Parqet. Das ist buchungsbasiert und baut auf den Kapitalflüssen auf, ist aber wohl wesentlicher bedienungseinfacher. Sie holen sich ihre Daten übrigens von DivvyDiary. Und Du kannst dort sogar Deine erhaltenen Dividenden auf Basis der konkreten Abrechnungen tracken, wenn Du das exakt wissen möchtest (parallel trage ich immer noch in mein Excel ein).

Ich finde Parqet nicht schlecht. Es ist sicherlich weniger schick als Getqin und kostet rd. 7 Euro im Monat während Getqin gratis ist. Auch ist Getqin sicherlich optisch frischer. Aber Getqin ist ein PE-Portfoliounternehmen (gibt es immer mal Kapitalrunden mit ein paar Milliönchen). Da kann Parqet nicht mithalten, aber Getqin macht es auch nicht umsonst, sondern der Daten wegen und weil sie so eine Social-Plattform aufbauen, über die sie dann alles mögliche verkaufen wollen (werden). Von solchen Finanz-Instagrams halte ich mich fern.

Allerdings ist Parqet auch so ein Teil, was davon lebt, dass Problemchen mit den Usern behoben werden. Generationenfrage: Junge, frische und weltoffene Leute finden das vielleicht sogar cool, mich persönlich nervt es eher (so bin ich eben). Das muss man bei Parqet einfach wissen. Häufiger stimmen da mal irgendwelche Kurse oder Sachen nicht. Die User stellen das dann in ein Forum ein und Parqet kümmert sich darum (aber auch wirklich ernsthaft und in schneller Zeit – das ist völlig ok).

Insofern kann ich Parqet (für Kapitalfluss) bis zu einem gewissen Grade empfehlen oder sogar uneingeschränkt wenn der User nicht so ein altbackener Spießer ist wie ich. DivvyDiary empfehle ich jedem uneingeschränkt, weil es ultrastabil ist, sehr easy und ständig weiterentwickelt wird für einen wirklichen schlanken Kurs.

Ich nutze DivvyDiary nur rudimentär. Die kostenlose Version. Da hat man dann alle Dividenden auf einen Blick. Das reicht mir völlig aus. Finde ich sehr angenehm.

Schreibe da auch nur die Stückzahl der jeweiligen Aktien rein, ohne Kaufpreis. Da hat man dann schon eine Dividendenübersicht. Mir reicht das schon völlig aus. Bin da ansonsten so entspannt wie Tim. Alles andere sieht man ja im Depot.

Hallo Tobs,

ich habe mir die Abo-Version von Divvydiary mal angeschaut (Der Preis scheint inzwischen angehoben worden zu sein auf 5 € im Monat/55 € im Jahr). Es ist ganz cool und die Vor- und Rückschau ist auch interessant. Ich habe es allerdings mit MyDividends24 verglichen und muss sagen, zumindest für meine Zwecke eignet sich die kostenlose Variante von MyDividends24 sogar noch besser. Mich interessiert vorwiegend, was ich so ca. an Dividenden jeden Monat zu erwarten habe, und bei MyDividends24 habe ich beispielsweise auch schon den November und Dezember usw. also eigentlich das komplette Jahr auf Basis der vergangen Daten vorausgerechnet. Wie exakt die Daten dann sind, sei mal dahin gestellt, Dividendensenkungen sind da sicherlich nicht mit eingerechnet. Will auch keine Werbung machen, nur eine Alternative aufzeigen.

Achso, Jumia habe ich bei MyDividends24 nicht gefunden :D Aber die zahlen ja auch (noch) nichts ;)

Haha der war gut. Na also ohne Jumia wird das @Tobs nicht nutzten, dass ist ja schon fast wie fremdgehen :-D

@Dividenden

Ich fühle mich voll oldschool. Ich setze mich jedes Jahr meist an Sylvester morgens hin und schaue wie viele Divis das Jahr über rein kamen. Und tippe die wertpapierabrechnungen ins Google Sheet.

Es wäre natürlich eine idee, dies ein Programm übernehmen zu lassen und nur das Endergebnis zu übertragen. Obwohl es mir Spaß macht das alles händisch zu erarbeiten, quasi wie Schallplatte auflegen, analog ist auch cool :-)

-M

Stimmt, sind schon 5 Euro. Also jeden Monat einen Starbucks weniger. :-)

Nee, bei Jumia müssen wir noch ein klein wenig warten… :-)

Wegen Dividenden-Forecast: Divvydiary möchte, so wie ich sie verstehe, ungerne für die Zukunft Dividenden ausweisen, die noch nicht seitens des Unternehmens veröffentlicht wurden (also offiziell und nicht lediglich Markt-Konsensus sind).

Daraus folgt mittlerweile: Darstellung der letzten 12 Monate auf Bestand des Depot jetzt / Darstellung des Kalenders bezüglich seitens Unternehmen tatsächlich veröffentlichter Dividenden / Darstellung in die Zukunft extrapolierter, geschätzter gfs. auch gestiegener Dividenden (insoweit: ein wenig abweichend vom vorgenannten Grundsatz), das allerdings bislang nur bezogen auf die einzelnen Titel und nicht das gesamte Portfolio. Die Gesamtportfolio-Ansicht insofern wäre wirklich klasse. 4221 hat ja auch einen sinnvollen Wunsch genannt, der vielleicht auch mal umgesetzt werden wird.

Die haben allerdings in der Vergangenheit ein Feature nach dem anderen rausgehauen; bestimmt lohnt es sich, immer wieder mal dort vorbeizuschauen, ob es dann die eigenen Herzenswünsche dort gibt.

Hallo! Ich gebe dir recht, ich verwende https://divvydiary.com/de/ schon länger und bin total begeistert!

Und mal zum Spaß eine kleine Umfrage, jeder darf nur ein Unternehmen nennen:

Welches ist das beste Unternehmen der Welt und kann mindestens 15 Jahre weiter existieren? :-)

Grüße Baum

Schwierig. Mir fallen mehrere ein :)))

Am sichersten fände ich eine Investition in Berkshire, bestes Unternehmen finde ich momentan Apple. Es gab ja hier bei Tim auch schon ausführliche Informationen zu Apple.

Aus der Hüfte: Alphabet…

…und das im Schnitt für alle mir einfallenden Parameter -> Profitabilität, Cash on Hand, Verschuldung, Marktposition, Management, Preis-Leistung, uvm.

Habe jetzt den BRK Sparplan vom Junior gestoppt (Position war mir groß genug) und in Alphabet gewandelt und soll nun ein paar Jahre laufen.

-M

Meine Wahl fällt auch auf Alphabet. In unser aller Alltag allgegenwärtig – ich schätze fast überall auf der Welt – und ziemlich schlau. Und stehen gut da. Und dass alles in so kurzer Zeit.

An der Börse meinst Du wohl? Sonst wäre es natürlich die Bruno AG :D

The York Water Company, seit 1816 zahlen die Dividende, die Wahrscheinlichkeit dass sie es in 15 Jahren immer noch tun ist gross ;)

Alphabet wurde schon genannt. Dann füge ich aus voller Überzeugung die Walt Disney Company hinzu.

Schönes Wochenende allerseits :) !

Serco.

Sie hatten ihre Schwierigkeiten, aber das Geschäftsmodell schreit danach, von den Unwägbarkeiten, Instabilität und Komplexität unser westlichen Staaten zu profitieren. Überall, wo unsere westlichen Staaten in der Daseinsfürsorge oder im öffentlichen Auftrag „nicht mehr können“, kommt Serco gerne ins Spiel um die „Drecksarbeit“ zu übernehmen. Einer muss ja die Flüchtlingslager, Gefängnisse usw. (sie machen aber noch vielmehr als das) managen. Sicherlich wird es – wie in der Vergangenheit schon geschehen – bei solchen Beauftragungslagen immer mal wieder einen handfesten Skandal im Unternehmen geben und aus diesem Grunde ist das vielleicht keine ESG Aktie im Bereich „S“. Aber die Auftragslage bei unser mehr und mehr durchgeschüttelten Welt sollte Bestand haben, zumindest für die nächsten 15 Jahre.

Coca-Cola. Krisenerprobter geht es kaum. Die Marke ist nahezu „unzerstörbar“. Da müßte schon die ganze Welt „in Schutt und Asche liegen“, bevor dieses Unternehmen „untergeht“.

LG

Die Frage von Baum zielte doch eher auf das beste Unternehmen der Welt ab. Coca vola fällt im großen Crash auf 1/3 mein lieber :-D

Was ich übrigens auch gut an Coca Cola finde: Sie machen meines Wissens nach anders als Pepsico keine Alkoholika. Das verleiht dem Unternehmen nochmal ein zusätzliches Quäntchen an mehr Stabilität, weil man nie weiß, wie alkoholische Genussmittel in der Zukunft reguliert und nachgefragt werden.

Alkoholika machen sie auch, ist aber bisher nur ein kleiner Teil. Ich finde das sogar gut, denn in Krisen werden „Betäubungsmittel“ stark nachgefragt.

Das stimmt und ist ein guter Gedanke.

Wenn ich aber – natürlich sehr hypothetisch betrachtet – die Wahl hätte zwischen Coca Cola mit Alkohol und Coca Cola ohne Alkohol bei identischer Profitabilität, fiele mir die Entscheidung leicht Coca Cola ohne Alkohol zu nehmen, und zwar verstanden als langfristige strategische Entscheidung, einfach weil das mir noch stabiler erschiene (Regulatorik in westlichen Staaten gegen Genussmittel aller Art (Zucker kann man absenken, Alkohol wohl eher nicht?), Zunahme islamischer Bevölkerung auf der Welt, teilweise auch im zunehmend wohlhabend werden Asien usw.).

Andererseits habe ich aus Sorge vor genau Risiken dieser Art auch nie Tabak-Werte gekauft, womit ich zurückblickend ziemlich falsch gelegen und damit Geld verloren habe (und mich ärgere), weil ich mir aus Zaghaftigkeit traumhafte Renditen habe entgehen lassen (nicht aus Gewissensgründen). Wahrscheinlich hast Du also Recht, und die große Teile der Menschheit werden auch die nächsten Dekaden dem Alkoholgenuss zugewandt sein.

So lange es Menschen gibt, werden sie „Rauschmittel“ konsumieren. Die Masse der Menschen geht gerne „den Weg des geringsten Widerstandes“ und sucht „Trost“ in „Rauschmitteln“: „Frust-Shoppen“, Tabak-, Alkohol-, Drogenkonsum…

Coca-Cola macht das m.E. ganz gut. Sie suchen sich starke Coop-Partner für die Alks, wie Brown-Forman (auch auf meiner Watchlist…).

Auch in Japan gab es Alk-Experimente. Ob das letztendlich grösser ausgebaut oder wieder eingestampft wird, ist dabei gar nicht so wichtig. Es zeigt aber, dass Coca-Cola „lebt“ und auch vor neuem Terrain nicht zurückschreckt.

LG

… der Link ging nicht. Hier nochmal

LVMH, Luxus geht immer!

Ich bin mir ziemlich sicher, dass Microsoft dieses Unternehmensein könnte: Groß mit rieeeeeeesigem Burggraben, dabei mittlerweile sehr innovativ und flexibel. Die Apple-Landschaft ist austauschbar, da hauptsächlich auf Privatnutzer ausgelegt. MS hängt in Firmen und Behörden so tief drin, dassnes kaum eine Alternative gibt.

@beste Unternehmen in 15J

Für Aktionäre, die Umwelt oder Angestellte? ;-)

Neben den genannten villeicht noch: JnJ, Zoetis, FedEx, Accenture, Linde, WuXi, Goldman.

Danke für eure Antworten. Spannend. Nur großkapitalisierte Unternehmen. Und markenstarke Unternehmen.

Sollen wir dasselbe nochmal für Unternehmen für Unternehmen unter 10 Mrd. Marktkapitalisierung machen?

Ich antworte noch selbst. Insgesamt stimme ich für Microsoft.

Und für kleine Unternehmen werfe ich West Fraser Timber in den Raum.

Grüße Baum

Auf meiner Watchlist habe ich nur wenige Unternehmen unter 10 MRD Marktkapitalisierung.

Aptargroup würde ich nehmen. Verpackt wird immer und die Global-Player, wie z.B. Loreal, können kaum auf Aptars Produkte verzichten. Über 5.000 Kunden stehen auf Aptars Kundenliste, die sich wie das „Who´s Who“ der Topunternehmen liest.

LG

Unter den Nebenwerten würde ich auf Straumann setzen, aber haben schon 15 Mrd. Marktkapitalisierung, kaufe eigentlich nur Schweizer Nebenwerte, finde gerade dort wichtig dass man diese auch relativ gut kennt.

Aber Sicherheit und Rendite stehen einander etwas im Weg, daher erkennt man der Frage gut an, in welcher Marktphase wir uns bewegen. Aktuell geht es für die Meisten darum, kein Geld zu verlieren. In der Hausse kommt dann wieder die Frage welches Unternehmen bringt 20% oder mehr Rendite ;)

Eigentlich hat mich tatsächlich einfach nur interessiert was die Kriterien aus eurer Sicht für „die besten Unternehmen“ sind.

Ehrlich gesagt habe ich ziemlich wenig Angst vor dieser marktphase und 2022 so viel investiert wie noch nie. Bin allerdings bestimmt ein paar Monate zu früh immer stärker eingestiegen.

Mein Reserve Investment Groschen wird demnächst auch aktiviert. Entweder Putin kommt mit seiner Atombombe oder ich verdiene 2023, 2024 oder 2025 vielleicht etwas Geld. Oder ganz langfristig betrachtet.

Grüße Baum

A-Bombe ist für mich kein Thema, insbesondere nicht für Investitionen. Wenn Putin so verrückt wird und das macht, dann ist eh Ende Maus, auch für ihn und sein geliebtes Reich, dann braucht man auch keine Aktien mehr (im Worst-Case einer richtigen Eskalation).

Aber dass es 2023/24 bereits wieder hoch geht so wie wir das bis 2021 gewohnt waren, weiss ich nicht, kann sein, muss aber nicht, ich würde mal eher nicht davon ausgehen, positiv überraschen kann man sich immer. Einfach laufend regelmässig wieder etwas zukaufen ist meine Devise.

@bestimmt ein paar Monate zu früh

Wer weiss es schon. Makro kann nimand vorhersagen.

Wie die Märkte auf die „zu guten“ US Arbeitsmarktdaten reagiert haben finde ich aber vielsagend. Paradoxe Situation: Wenn Unternehmen aktuell Gewinne machen, dann läuft die Konjunktur zu gut und der Markt fällt weil es bedeutet die Zinsen werden stärker agressiv erhöht. Wenn Apple & co schlechte Zahlen haben, dann wird der Aktienkurs etwas steigen …

Die FED will die Konjunktur quasi abwürgen. Sie wollen Arbeitslose und weniger spending. Zinsen werden weiter erhöht. Das ist wohl der Stand der Dinge.

Halma plc, oder Asos auch aus der Hüfte raus.

-M

Caterpillar (aus Ingenieursicht). Für Konjunkturprogramme (Infrastruktur), nach Kriegen und Naturkatastrophen, für Grenzzäune sowie indirekt bei Nachfrage nach Rohstoffen braucht man Bagger etc.. Caterpillar hat ein weltweites Servicenetz. So was muss man erst mal aufbauen.

Danke, ich steh auf Bagger und ähnliches. WackerNeuson ist eine meiner größten Positionen

Grüße Baum

Hallo Tim

Deinen extremen Buy-and-Hold Ansatz und die charakterliche Stärke, diesen auch in Krisenzeiten konsequent durchzuhalten, finde ich bemerkenswert. Einzig die Dividenden der sehr grossen Positionen würde ich persönlich nicht in diese „Klumpen“ reinvestieren, so würde ich etwa die Dividenden der BAC in eine vergleichbare Position (z.B. JPM) investieren.

Auf diese Weise kann ich lang an einer Position festhalten und muss diese nicht verkleinern, wenn sie im Vergleich zu andern Depotwerten „zu gross“ wird. Damit bleibe ich auf lange Sicht besser diversifiziert. Diversifizierung, das habe ich in der Finanzkrise gelernt, ist das das A und O in langen Bärenmärkten. Der aktuelle ist ja noch ziemlich jung…

Vielen Dank für Deine interessanten Einblicke auch in den Alltag in New York.

Herzliche Grüsse

Martin

Hallo Martin, ich mag die Schwerpunkte im Depot. Buffett und Munger haben auch solche Säulen.

Ernüchternde oder zumindest interessante Sonntag-Nachmittag Lektüre:

https://finanzmarktwelt.de/aktienmaerkte-stehen-wir-vor-einer-verlorenen-dekade-beim-sp-500-248591/

Eins muss man dir lassen, Wolke, es zeugt von Chuzpe, wie du dich hier im Blog wieder eingeklingt hast. Sei ehrlich, die geballte Ladung Kompetenz ist unwiderstehlich, oder? Erfolg und Weisheit wirken anziehend.

Es ist bspw. überaus klug, den Vermutungen irgendwelcher „Experten“, die dir erzählen wollen, wie es vielleicht in Zukunft an der Börse zugehen könnte (und durch Warnungen auf Klicks abzielen), keinerlei Beachtung zu schenken.

Es kommt wie es kommt. So oder so, wer stur und stetig durch alle Börsenphasen hinweg Unternehmensanteile kauft, erhöht sein Vermögen sukzessive.

Selbstverständlich sind dabei niedrigere Preise zu bevorzugen. Wie die Preise aber auch aussehen mögen – der Cashflow im Portfolio steigt und steigt und steigt…..

Und sag mal, was wirft so eine Rolex eigentlich im Monat ab?

Habe Richemont und Swatch im Depot, dazu noch LVMH. Nebst Dividenden erhalte ich bei Swatch auch noch jedes Jahr eine Aktionärsuhr (die dann verschenkt wird).

https://www.srf.ch/news/international/hyperinflation-verkauf-von-schweizer-uhren-boomt-in-der-tuerkei

Interessant z.B. die Türkei, dieser Laden z.B. erhält aktuell nur 10% der Anzahl Uhren, welche verkauft werden könnten. Da macht das Freude als Aktionär, auch wenn sich das nicht direkt auf den Kurs auswirkt, sind halt immer noch zyklische Aktien.

Aber ich habe an diesen 2 Unternehmen besonders Freude und auch eine sehr persönliche Beziehung, da ich aus dieser Region stamme und einige Firmen und Mitarbeiter persönlich kenne.

@Bruno, auch ich freu mich über den jährlichen Schokoladenkoffer von Lindt.

Bist du jetzt in die Schweiz gezogen? Der Koffer wird nur in die Schweiz verschickt. Meiner wurde wie jedes Jahr im Büro verteilt.

Eine Reise in die Schweiz im Jahr sind mir die beeindruckenden Berge und der Schokoladenkoffer allemal wert.

Der Koffer wird aber seit mehreren Jahren nicht mehr an der GV abgegeben.

:-D zu gut…. er kauft bestimmt Toblerone…

-M

Ich habe Freunde in der Schweiz, also kein Problem.

Warum eigentlich so mißtrauisch?

Denke auch, die Zeiten, als Deutsche in die Schweiz kamen, um „Koffer“ entgegenzunehmen, sind mittlerweile vorbei. :-)

Allerdings, insbesondere wenn es um Gold geht :D

Cool – so sieht also dieses Köfferchen aus?! Was verbirgt sich dahinter? „Normale“ Vollmilchschoki oder gar eine ganze Degustation verschiedener Sorten? Wie schwer ist der Koffer? :-)

https://www.youtube.com/watch?v=Yogzd61efmg

Kannst Du dir alles kaufen für ca. 300-400.- die „Magie“ macht es eher der ideelle Wert, ist halt eine Rarität geworden dass man als Aktionär auch mal etwas Physisches erhält und nicht nur Kohle, und auch die ja nur noch virtuell gutgeschrieben :D

Was wohl die Diabetiker bekommen?

@Bruno

Die Magie fairer Schoki ist aber schöner! ;-)

https://www.watson.de/nachhaltigkeit/nachhaltig/463196538-ferrero-ritter-sport-und-lindt-so-fair-und-nachhaltig-ist-osterschokolade

Es ändert sich nix wenn ich diese Aktie verkaufe. Was hingegen hilft, wenn man faire Produkte kauft, als Konsument hat man mehr Macht wie als Kleinaktionär.

@Bruno

Schon klar, aber irgendwie finde ich den Koffer auch gesundheitlich abschreckend, da ich mir Süsskram schon bis auf sehr wenige cheat Days abgewöhnt habe.

Sorry, bin halt manchmal die Spassbremse und stell mir den AG nicht als ne heisse Sekretärin vor! ;-)

Ist halt leider schon so, dass mancher Gewinn mit Ausbeutung (nicht jeder!) zusammenhängt.

Kleinaktionär??? Du? ;-)

@Sparta

Ich esse den Koffer resp. den Inhalt ja nicht selber auf ;) Sag mir eine börsennotierte Gesellschaft die 100% ethisch und sauber nach deinen Richtlinien ist, dürfte schwierig werden… jeder muss hier seinen Weg finden, Anleihen finde ich weitaus problematischer, ich habe keine Anleihen.

Kleinaktionär: natürlich, ich bin bis auf meine eigene AG immer nur Teilhaber resp. Minderheitsaktionär ;)

Bibliothekarin… Es ist eine Bibliothekarin…Mann, Sparta!

Und sie war auch nicht „heiß“ im Sinne einer einseitig männererotischen Vorstellung (ich mag diese negativ konnotierten Ausdrücke nicht und hoffe die Verwendung des lateinischen Begriffs der „Zunge“ bringt mich im Kontext der Bibliothekarin nicht in Verruf), sondern schöpfte ihre Anziehungskraft zu einem ganz gehörigen Anteil aus ihrer emanzipatorischen Reife. Der Ventilator drückte den gesellschaftlichen Gegenwind für bildungsstarke und selbstbewusste Frauen aus, dem sie aber metamophorisch durch die leichte Öffnung ihrer Bluse endlich mal ungewohnte Angriffsfläche aufbot und somit durch ihre Weiblichkeit die haßerfüllte und männerdominierte Welt versöhnte.

Also, bitte nichts gegen Unternehmen im Gewand emanzipierter Frauen, die über Selbstbewusst sein verfügen. Oder Sparta, verunsichern Dich solche starken Frauen? Dann empfehle ich ein Seminar zur Stärkung des besseren Ichs. :-) :-)

@Tobs

Sorry, war ja nicht bei Deinen Träumen involviert, so wie M! ;-)

Angst?… Nur vor Männern in Strumpfhosen… sorry, Baströckchen! ;-)

Uiuiui, was bei mir alles im Köpfchen abgeht :-D

Jedenfalls mag ich die Bienen und blumigen Umschreibungen für sonst so trockene Themen.

-M

Mir ist der Preis für die Namensaktie zu teuer für einen Koffer Schockolade.

@Josef

Ja das stimmt, ich würde sie aktuell auch nicht kaufen aber ich behalte sie. Lad würde mir wohl enteignen sie fällt bis 2023 auf 1/6, schauen wir. So eine Aktie verkauft man nicht mehr, ist wie wer das Privileg hat eine Berkshire A zu besitzen, der wird sie wohl auch ungern wieder abgeben ;)

Ich glaube nicht, dass jetzt schon der ideale Zeitpunkt für einen größeren Nachkauf gekommen ist, da Europa in eine Energiekrise läuft, die massive Auswirkungen auf das europäische Geschäftsmodell haben wird. Obendrauf kommt die weiterhin starke Leitzinserhöhung der FED, die für eine nun beginnende Abkühlung auf dem amerikanischen Arbeitsmarkt sorgt. Dazu kommt weiterhin die (weltweite) Immobilienblase – besonders in China und auch Australien. Noch dazu kommt der massive und notwendige Eingriff der Bank of England zur Rettung der Pensionsfonds. Und zu guter Letzt die starke Schieflage der Credit Suisse. Wovon übrigens in dem Zusammenhang kaum jemand spricht ist die beginnende Entlassungswelle im Kreditbereich und Investmentbereich einiger Banken.

Derzeit sehe ich ein noch schwer zu kalkulierendes Risiko in den Märkten und sehe noch nicht so optimistisch in die nähere Zukunft.

Ja das ist aber alles schon bekannt, wichtig ist, was noch nicht bekannt ist, deshalb sind Prognosen eben sehr schwierig mittelfristig.

Für mich sind Kurzfrist-Prognosen einigermassen einfach, da es dort primär um Psychologie geht, ist die Stimmung grottenschlecht, kaufe ich etwas zu, ist sie euphorisch, warte ich lieber noch ab.

Langfristig gehe ich davon aus, dass die Weltwirtschaft weiterhin, wie die letzten paar 100 Jahren wächst. Auch das ist keine Garantie, aber die Wahrscheinlichkeit doch recht hoch.

Schwierig ist also mittelfristig, von daher ist hier die Frage, kommt es schlimmer oder weniger schlimm, wie was erwartet wird. Und das ist Kaffeesatzlesen.

Ich gehe auch davon aus, dass die Märkte noch tiefer fallen, aber ich möchte auch gewappnet sein, wenn ich mich irre, also keine Spekulation ;)

Solltest du bei deinem Depotstand nicht lieber aus allen Röhren feuern?! Das meine ich jetzt nicht zynisch oder abwertend.

Du bist doch in der schönen Lage, noch nicht so viel investiert zu haben und erst am Anfang deines Investment Lebens.

Mach dir weniger Gedanken über den Markt, sondern eher wie du die ersten 100k unter bekommst. Ob du jetzt mit paar tausend wartest oder einfach rein gibst in den Markt ist doch am Ende egal.

-M

Veto: Es ist nicht egal – Geld was nicht im Marjt ist wird kein weiteres Geld verdienen. Passen wird es eh nie so richtig…

Ich sage aktuell immer: Wer jetzt an der Börse aussteigt, hätte von vornherein nicht mit dem Investieren beginnen sollen.

Viele Leute fangen an zu investieren, weil sie sich große Gewinne erhoffen. Kaum einer denkt aber darüber nach, was er machen wird, wenn die Kurse mal fallen oder ein Bärenmarkt entsteht. Am Ende des Tages verkaufen sie ihre Aktien und ETFs dann panisch und die Börse ist ab sofort der Superscam.

Ja, ist eigentlich alles schon gesagt – nur nicht von jedem.

Als ich als armer Student 1990 den Großteil meines Sparvermögens in einen Aktienfond gepackt habe (+100 DM Sparrate monatlich) war ich ein Exot.

Dann wurde ich im Sommer 1991 bei dem Putsch in Russland zum ersten Mal auf Resilienz getestet. Der kleine Crash aus Angst, daß nun bald wieder kalter Krieg wäre, war schweißtreibend. Man hätte aber eh nicht viel machen können. Eh die Verkaufsorder in der Bank zu Papier gebracht und dann Tage später ausgeführt worden wäre, war der Spuk ja auch schon wieder vorbei und der Buchverlust der Tage wieder aufgeholt.

Seitdem habe ich alles nur in Aktienfonds (heute ETFs) oder Aktien und beobachte alle folgenden Crashs nur noch aus der Perpektive, daß der Buchgewinn nun mal ein paar % gemindert ist. Der größte Verlust war der Zugewinnausgleich nach Scheidung aber das hat mit den Märkten nichts zu tun ;-).

Also Kaufen, wenn man Liquidität und Zeit übrig hat, egal ob Krise oder nicht.

Hey Leute,

wie seht ihr Zalando? 0,5x Umsatz bewertet. Über 72% gefallen und sogar ein DAX-Wert. Eigentlich hat das Unternehmen nicht mal individuelle Probleme, sondern ist vom steigenden Inventory und einem generell schwierigen Marktumfeld betroffen. Alle Fashion Händler haben diese Probleme. Und eigentlich wuchs Zalando noch ganz gut und hat sogar vor gehabt in die USA zu gehen, da Amazon Fashion scheinbar nicht in den Griff bekommt. Ich sehe da also eine extrem grosse Chance auf eine Überrendite in den nächsten Jahren. Oder übersehe ich etwas? Zalando hat ein bewiesenes Geschäftsmodell und ist kein windiges Hightech Startup, welches letztes Jahr an die Börse gekommen ist. Wir stehen heute beim Kurs wie beim IPO 2015. Soweit zu meiner zugegeben sehr hemdsärmeligen These zu Zalando :-) liebe Grüße an euch alle!

Ich habe sie auch mal angeschaut, aber ich sehe wenig Potential, die Umsätze sind zwar während Corona stark gestiegen, aber die Firma hat halt ein Margenproblem, die Gewinne sind einfach zu klein. Ich würde das tolerieren, wenn extrem in neue Infrastruktur, Software etc. investiert würde, sozusagen Amazon-Like und die Umsätze weiter explodieren und so Markanteile gewonnen werden, aber es stagniert aktuell. Das bekannteste Problem ist wohl der hohe Rücklauf, 50% wird zurückgeschickt, und wie viel davon landet im Müll? Schwieriges Geschäft, aber klar, wo Probleme gibt es auch Chancen. Aber für mich jedenfalls aktuell kein Thema.

Ich finde die ok aber noch zu teuer (wie fast immer bei mir) aus dem Kopf raus verdienen die 1€ pro Aktie. Würde die ab 15 EUR in Betracht ziehen, habe mich aber schon für Asos entschieden und da gekauft. Asos finde ich günstiger und lass die jetzt wie Tim sagen würde wie einem alten Schinken liegen.

Ahso schreib am besten immer im neusten Artikel, sonst läufst du Gefahr, dass die älteren kaum einer mehr liest.

-M

„Ich finde die ok aber noch zu teuer (wie fast immer bei mir)“

Pass auf dass auf deinem Grabstein nicht eines Tages steht „er wollte immer Aktien kaufen“ :D

Aber hier bin ich deiner Meinung, solange die Zinsen steigen werden die kaum rasch erwachen, dann könnte es sich ändern.

-M ist hier häufiger kritisiert worden, dass er sehr zurückhaltend ist. Und manchmal hab auch ich im stillen und heimlichen gedacht, -M ist wie einer der das günstige Mittagsmenu aussucht und dann von Kellner noch das Hauptgericht ausgetauscht bekommen möchte. :-)

Man muss aber definitiv sagen, dass er es nie aus einer Gefühlslage heraus handelte, sondern doch recht strategiekonform ganz klar an seinen Bewertungsfaktoren-Vorstellungen festgehalten hat. Und nun hat er eine Menge Cash, dass er in einem Markt abladen kann, aus dem sich die einen entweder schon ver…t haben oder die anderen mangels Cash nicht mehr an die Ausverkaufskurse (ob es schon welche sind, wissen wir nicht, aber -M weiß zu welchen Kursen er ins Geschäft kommen will) rankommen.

Eigentlich sollte man -M in so ein Wetterfrosch-Glas einsperren und danach beurteilen, wie das Börsenwetter wird. :-) Dann wären meine Einstiegskurse jedenfalls besser geworden. :-(

@Tobs

Ich nehme ihn ja nur hoch, ich denke er versteht den Humor. Auf deine chinesischen Abenteuer wird ja auch eingedroschen, es ist wichtig und gut und zeugt auch von Charakter, wenn man sich davon nicht umstössen lässt. Jeder hat eine andere Sicht der Dinge und sollte SEIN Ding durchziehen, nichts ist schlimmer wenn man sich ständig beeinflussen lässt. Die Folge wird ein hin und her (und früher oder später Taschen leer) und man fühlt sich dann auch nie sicher sondern völlig dem Geschehen ausgeliefert.

So ist es und ich hatte Deinen Humor verstanden.

Und tatsächlich ist der Kern, wie Du es schreibst, dass man seiner Strategie folgen sollte. Im Ergebnis kommt sogar bei einer nur eingeschränkt guten und trotzdem akkurat exekutierten Strategie mehr bei rum, als wenn man wie ein Hasenfuß ständig links oder rechts ausbricht.

@Tobs

Genau, deshalb finde ich es schwierig, wenn man „seine Strategie“ als die einzig Wahre hält und diese andern dann auch verkaufen will. Es ist vielleicht die beste Strategie, aber für sich selbst und nicht zwingend für andere. Gerade in Extremsituationen zeigt sich dies dann, wenn man dann nicht vollständig überzeugt ist, wird man womöglich Fehler machen, die sehr tiefgreifend sein können.

Ich finde Asos einen echt smarten Pick, Sitzfleisch vorausgesetzt. Wir hatten es ja, leider keine Dividende. Das ist natürlich irrational und auf den total income kommt es an. Aber völlig ohne Ausschüttung ist für mich wie eine Kuh mit dicken Eutern ohne dass da was rauskommt. Und irgendwie bin ich in der letzten Zeit doch Bauer geworden und habe Spaß am Melken. :-)

Ich bin im übrigen aktuell auch abwartend, kaufe vorderhand nichts zu, meine nächsten Käufe werden wieder mal die grossen Techs sein: Microsoft, Alphabet, Amazon. Wie immer gestaffelt, erste Trigger dürften so bei 10% tiefer als den aktuellen Niveaus liegen.

@Bruno

Ist schon ok, weiß dich glaube gut zu nehmen :-) ich war dieses Jahr Nettokäufer: PayPal, Fresenius und Asos waren es. Ich hoffe doch sehr weiter zukaufen zu können. Bei manchen Firmen fehlt gar nicht so viel. Liebend gerne würde ich den Schotter auch dann komplett unter haben in den nächsten 12-18 Monaten. Würde einiges einfacher machen, da ich dann für künftige Käufe aufs jahr nur 1 max 2 Firmen finden muss, um neues Geld investiert zu bekommen. Verkäufe wird es dann nir sporadisch geben zb FRE werde ich nicht mein Leben lang halten im Gegensatz zu PayPal bei dem es weniger ein Exit geben sollte.

@Tobs

Bei Essen würde ich nie Kompromisse eingehen, mein Dadbod steht mir da im Wege :-)

Der total return ist das wichtigste für mich, jedoch liebe ich meine Dividenden ebenso. Ob die prallen Euter der dicken Kuh, oder die kleineren aber dafür festeren besser sind, muss jeder selbst entscheiden ;-)

Ich als Wetterfrosch…bleibt die Frage, wie das Anzeigen aussehen könnte.

-M