Gastautor Nikos Deiters, der gerade sein Abitur bestanden hat, schreibt heute den zweiten Teil über die Chipbranche in der dreiteiligen Serie. Es geht dieses Mal um Applied Materials.

Es handelt sich um einen führenden Anbieter von Fertigungsanlagen, Dienstleistungen und Software für die Halbleiterindustrie. Der Zulieferer aus dem Silicon Valley ist führend bei Feinwerkstofftechnik für Halbleiter, Flachbildschirme und Photovoltaik, mit der praktisch jeder neue Chip und jedes fortschrittliche Display hergestellt werden. Die Lithographie-Technologie ist von grundlegender Bedeutung für die Massenproduktion von Halbleiterchips.

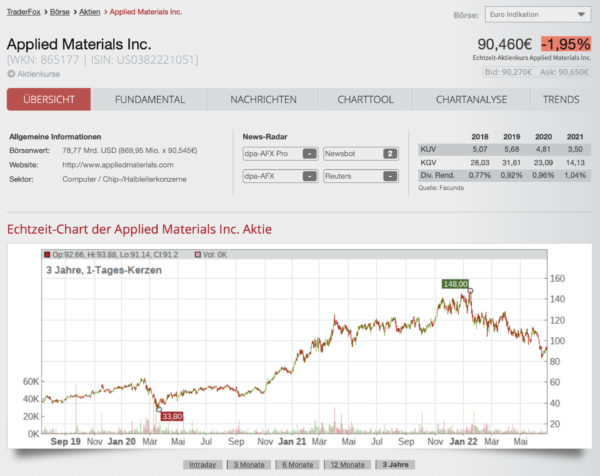

So hat sich die Aktie entwickelt. Der Kurs steht seit Januar unter Druck. Am vergangenen Freitag ging es noch mal kräftig abwärts auf 86 Dollar:

Genau wie Lam Research (Teil 1) profitiert Applied Materials von der steigenden Nachfrage nach Halbleitern.

Die Aktie von Applied Materials ist seit dem Anfang des Jahres erreichten Allzeithoch um knapp 45% auf 86 Dollar eingebrochen. Das ist rund 70 Dollar unter dem Allzeithoch von Anfang Januar. Noch zeichnet sich im Chart keine Bodenbildung ab.

Das sind meine Gedanken zu Applied Material, Lam Research und den Chipsektor im Video auf YouTube:

Ist Applied Materials nach 45 % Kurseinbruch kaufenswert?

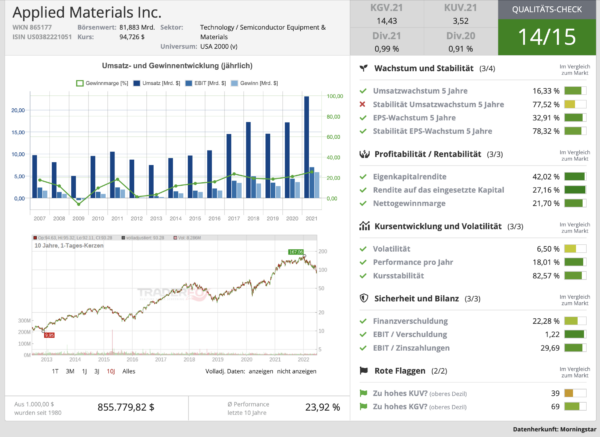

Dazu schauen wir uns zuerst die fundamentalen Daten an: Der Umsatz stieg im Jahr 2021 auf rund 23 Milliarden nach vormals 17,2 Milliarden Dollar. Das ist ein Plus von 34%.

Im Schnitt wuchs der Umsatz in den vergangenen 5 Jahre um ordentliche 16,3 Prozent.

Der Gewinn je Aktie im Jahr 2021 stieg von 3,92 auf 6,40 Dollar und somit um starke 63 Prozent. Die Aktienanzahl verringerte sich durch die regelmäßig durchgeführten Aktienrückkäufe von 1,06 Milliarden auf 883 Millionen. Somit steigt der Gewinn je Aktie zusätzlich. Applied ist mit einem KGV von 11,9 (rollierend) und einem KUV von 3,5 für ein Wachstumsunternehmen günstig bewertet. Zumindest ist das meine Meinung.

Applied Materials erreicht beim Traderfox-Aktienterminal ein Rating im Qualitäts-Check von 14/15. Das zeigt, dass die Aktie eine sehr hohe Qualität besitzt. Es gibt lediglich einen Punktabzug bei der Stabilität vom Umsatzwachstum. Dies ist allerdings auf die aktuelle Krise zurückzuführen (Anfang des Jahres war das Rating noch 15/15).

Auch im Wachstums-Check kann die Aktie überzeugen, selbst wenn sie nur ein Rating von 8/15 hat. Dies ist allerdings nicht so aussagekräftig, da Applied 5 Punkte aufgrund der schlechten Performance in der letzten Zeit abgezogen bekommen hat. Alles andere ist jedoch noch intakt.

Im zweiten Quartal setzte Applied 6,25 Milliarden Dollar um. Die Bruttomarge erreichte bei 47 Prozent, das Betriebsergebnis 1,9 Milliarden Dollar oder 30,6 Prozent des Nettoumsatzes. Der Gewinn je Aktie kletterte auf 1,85 Dollar.

Massive Aktienrückkäufe und steigende Dividenden

Der Halbleiterzulieferer generierte 415 Millionen Dollar in bar aus dem operativen Betrieb. Er gab zwei Milliarden Dollar an die Aktionäre zurück. Darunter 1,8 Milliarden Dollar über Aktienrückkäufen und 211 Millionen Dollar via Dividenden.

Laut Vorstandschef Gary Dickerson war die Nachfrage nach den Produkten und Dienstleistungen noch nie stärker als jetzt. Jedoch bleibt das Unternehmen durch laufende Lieferkettenprobleme eingeschränkt. Dickerson arbeitet daran, die Branchenkapazität zu erhöhen, um die Lieferkettenprobleme in den Griff zu bekommen. Gleichzeitig will er den technologischen Fortschritt beschleunigen. Hiervon erhofft er sich, schneller als der Halbleitermarkt in den kommenden Jahren zu wachsen.

Die Quartalszahlen (in Q2) unterstreichen die enorme Nachfrage an Halbleitern. Sie zeigen auch, das in absehbarer Zeit kein Ende des enormen Wachstums in Sicht ist.

Die Dividendenrendite beträgt 1,11 Prozent. Damit ist diese etwas niedriger als bei Lam Research. Es ist aber besser als viele andere Unternehmen in der Halbleiterbranche zu bieten haben. Einige zahlen gar keine Dividende. Und Nvidia z.B nur 0,1 Prozent. Applied baut seine Dividende stark aus. In den vergangenen fünf Jahren wuchs die Dividende jährlich um durchschnittliche 22 Prozent und in zehn Jahren um 11,8 Prozent pro Jahr. Zwar ist die Dividendensteigerungsrate nicht ganz so hoch wie bei Lam, aber trotzdem durchaus ordentlich, was für Langfristanleger wie mich sehr attraktiv ist. Die Ausschüttungsquote auf den Free Cashflow beträgt 16,6 Prozent. Somit besitzt die Dividende in Zukunft noch ausreichend Steigerungspotential. Ariva.de

Risiken

Genau wie Lam Research und andere aus der Branche hat Applied Materials mit Lieferkettenschwierigkeiten zu kämpfen, wodurch es zu Verzögerungen in der Produktion kommt. Dies zeigte sich in den jüngsten Quartalszahlen. Das Umsatzwachstum wurde gebremst und der Vorstand reduzierte den Jahresausblick. Jedoch hat Applied trotzdem in der Krise Stärke bewiesen und ist vergleichsweise „gut davon gekommen“.

Der aktuelle Bärenmarkt ist zwar ein Risiko. Niemand weiß, wie lange dieser noch dauert und wie tief die Börse noch fällt. Doch sind diese Probleme aus meiner Sicht genauso wie bei Lam Research nur vorübergehend und das langfristige Wachstum dürfte weiterhin unbeeinflusst davon sein.

Mein Fazit

Applied Materials ist meiner Meinung nach ein super Unternehmen mit starken Wachstumsraten im Gewinn, Umsatz, aber auch in der Dividende.

Der Kursrückgang von etwa 45 Prozent stellt für mich eine super Kaufgelegenheit dar. Die Aktie wird mit einem KGV von 11,92 und einem KUV von 3,52 günstig bewertet – vor allem wenn man es beispielsweise mit Nvidia vergleicht.

In Zukunft bieten sich für Applied Materials starke Chancen – auch über den Halbleitermarkt hinaus. Das Metaverse und das Autonome Fahren, wofür super schnelle Chips benötigt werden, sind große Chancen für das Unternehmen, sie werden wahrscheinlich dem Kurs in den nächsten Jahren Auftrieb geben. Applied Materials ist in allen vielversprechenden Bereichen wie zum Beispiel der Photovoltaikindustrie und Künstlichen Intelligenz vertreten.

Jeder Chiphersteller wie AMD, Nvidia oder TSMC benötigt die Technologien der „Schaufelhersteller der Halbleiterindustrie“, um die schnellen Chips herzustellen.

Auch wie bei Lam Research sind die Lieferkettenprobleme und der Chipmangel ein Risikofaktor. Die aktuelle Markphase ist sehr volatil. Und man weiß nicht, wie lange der Bärenmarkt noch tobt. Als Langfristanleger kann ich dies aber vernachlässigen, da die Aussichten weiterhin glänzend sind.

Dieser Bärenmarkt bietet die Gelegenheit, eine Aktie mit enormen Potential zu einem günstigen Preis zu kaufen. Wer jetzt zuschlägt, dürfte sich in den kommenden Jahren über eine gute Rendite freuen. Klar gibt es keine Garantie, es sieht aber gut auf Basis bisheriger Trends aus.

Ich habe Applied Materials das erste Mal im Januar 2021 gekauft. Und danach monatlich mit einem Sparplan nachgekauft. Besonders in diesem Jahr habe ich auf diesem günstigen Niveau viel nachgekauft. Es handelt sich hierbei um keine Anlageberatung. Mit Risiken der Börse musst du selbst umgehen. Im letzten Teil der Serie geht es dann um die ASML Holding.

Toller Artikel. Ich finde es toll, dass ein Junge in seinem Alter schon derart langfristig denkt und sich von den aktuellen Unruhen nicht aus der Ruhe bringen lässt. Weiter so.

Bin gespannt auf den nächsten Artikel und wie es bei dir weiter geht. Tim wird uns auf den Laufenden halten.

Meine nicht maßgebliche Meinung : Ja schon, aber Trend schlägt Qualität – immer. Gerade jetzt ist Vorsicht angesagt. Dass irgend etwas gut und billig ist ist alleine kein Grund zum Kaufen. Aktienanalysen liegen offen im Markt und sind für jeden zugreifbar. Da gibt es kein „oh wie billig, sieht es denn keiner ?!“. Trotzdem fallen die Kurse. Nicht mit dem Argument „langfristig“ und „cost average“ (fehlende Strategie bzw Verdrängungsstrategien) arbeiten. Sonst hast du am Ende die „guten“ Aktien im Depot mit Verlusten. Nvidia, Netflix,.. diese Charts sagen nur eins : abwarten.

Deine Ansicht hat ihre Berechtigung. Für kurzfristige Spekulanten.

Nikos – so wie die Mehrzahl der Leserinnen und Leser hier im Blog – möchte sich aber an Unternehmungen beteiligen, um langfristig Vermögen aufzubauen und Erträge zu erwirtschaften. Es geht nicht um das kurzfristige Auf und Ab der Kurse (und damit um das eingebildete „Vermögen“, das dich mal glücklich macht, mal traurig, je nach dem, wo hin die Börse flattert).

Was im nächsten Jahr an der Börse passiert, kann niemand wissen und es ist auch irrelevant für langfristig agierende Investoren.

Man kann es optimieren, dann ist es relevant. Aber man muss es nicht mit genügend Zeit. Die habe ich nicht. Mit 18 kann er im schlimmsten Fall mehrfach ins Klo greifen und trotzdem reich werden.

„…fehlende Strategie bzw Verdrängungsstrategien..“

Meines Wissens bist oder warst Du ja Unternehmer, hast Du da auch ständig dein Unternehmen gekauft und wieder verkauft und dann wieder zurückgekauft etc.? Warum sollte es keine Strategie sein, langfristig zu agieren in qualitative gute Unternehmen oder auch ETF’s (die findest Du ja für Anfänger bis 100k in Ordnung). Ich sehe es da genau umgekehrt, ein grösseres Depot würde ich nie als Trading-Depot führen wollen, mit einem kleineren Teil seines Vermögens kann man das ja machen, wenn es den Spieltrieb befriedigt.

Über eine gewisse Zeit, von mir aus gerne auch ein paar Jahre, kann man mit einer oder andern Strategie eine Outperformance erzielen, die Frage ist aber, ob das auch auf ein ganzes Investorenleben über vielleicht 40,60 oder 80 Jahre funktioniert?

Es gibt sicher auch hier einige, die deutlich mehr als Tim verdienen oder verdient haben in Vergangenheit, und ihr Depot ist trotzdem deutlich geringer. Ein entscheidener Vorteil ist da meines Erachtens das „stur und stetig“, das Hin und Her kann gut und gerne ein paar Mal funktionieren, aber man darf dann einfach NIE einen grösseren Fehler begehen sonst kann man das nie mehr aufholen.

Ich habe nix gegen Trading, aber ich würde nie mit einem grösseren Teil meines Vermögens so arbeiten. Über lange Zeit, sagen wir 10 Jahre und mehr, verlieren damit die grosse Mehrheit mehr Geld als dass sie verdienen. Es gibt dazu auch Statistiken.

Absicherungsstrategien oder ähnliches können auch funktionieren, aber auch diese gehen langfristig auf die Performance.

Keine größeren Fehler sollte man aber auch nicht beim „stur und stetig“-Ansatz begehen, die aber zwangsläufig gemacht werden, auch wenn die Tim-Anhänger auch günstiger nachlaufen..

1. Fehler: Wer z.B. 2021begonnen hat, überbewertete Anteile und charttechnisch auf die Spitze gekaufte Aktien von z.B. Nvidia, Netflix zu kaufen, der wird lange keinen Spaß haben mit den Buchverlusten.

2. Fehler: Nicht nahe den Hochs ausgestiegen zu sein, obwohl es chart- und weitestgehend auch bewertungsmäßig abzusehen war, dass es dtl. korrigieren wird, mal weitestgehend abgesehen von der Nachrichtenlage.

Hauptkritikpunkt: Und den ganzen Quatsch „Markettiming bzw. Aktientiming ist nicht möglich“, kann ich nicht mehr hören. Auch vanguard wechselt Positionen oder rebalanced…

Ja, man kann zu früh aussteigen, aber wenn einem chart- und bewertungstechnisch schwindelig wird, dann finde ich das gerechtfertigt, insbesondere bei eng gehandelten Aktien… Und man kann auch etwas zu spät einsteigen, aber immer noch rechtzeitig, mit dem Vorteil, nicht ins fallende Messer gegriffen zu haben, was m.E. immer noch besser ist, als buy&hold sowie stur&stetig, gerade in der jüngeren Vergangenheit und der jetzigen Situation… (Ich bin gespannt, wieviel die Nordstream1-Wartung, deren Ergebnisse ja schon prognostiziert wurden, den Markt herunterreißen wird und ich bin daher momentan nicht bereit, stur und stetig zu investieren…)

Jeder wie er mag, aber ich möchte nur warnen, dass man so ziemlich viel Vermögensaufbau liegen lassen kann und das gilt auch für Dividendentitel. Ja, ggfls. ist es besser, stur&stetig in Dividendentitel mit vertretbaren Kennziffern zu investieren, als gar nichts zu tun, aber optimal finde ich das nicht…

Das mit der Diversifikation sehe ich so: Man kann sich auch kaputtdiversivizieren, meint, dass man es entweder nicht mehr kontrollieren kann und/oder (gerade in angespannten oder überbewerten Phasen) wird die Bewertung schlechter…

Zum Tradingdepot: warum sollte das nicht ein ganzes Leben funktionieren, wenn Trading so definiert, dass es nur nicht buy-and-hold ist und man etwas Zeit hat?

Es ist leicht die Defizite aufzuzeigen, die mit einem zu einem selbst konträren Ansatz einhergehen.

Insofern stimmt es, dass Buy&Hold logischerweise einer Trading-Strategie unterlegen ist, die den idealen Ein- und Ausstiegszeitpunkt berücksichtigt. Aber wie funktioniert das denn? Das lässt Dein Beitrag offen, und das wundert mich auch nicht, da Du vermutlich das selbst auch nicht weißt.

Jeder, der relevante oder sagen wir mal signifikante Beträge veranlagt, wird hierüber nur schmunzeln können.

Nein, dass lässt mein Beitrag nicht offen, denn ich habe von Bewertungskennziffern und Charts gesprochen und das Umfeld genannt. Mit Umfeld meinte ich 13 Jahre Geldflut sowie damit verbunden Inflatiinstreiberei und Abkehr-Ankündigung, worauf der Markt erst zeitverzögert reagiert hat… sowie seriöse makroökonomische Prognosen (z.b. Wachstum) und die Energie-Abhängigkeit Europas…

Relativ einfach, aber hier nur Stichworte und sei mir nicht böse, wenn ich was vergesse und alles muss auch nicht unbedingt gleichzeitig gelten…

1. Trend Branche/Unternehmen, auch Chart

2. Makroökonomisches Umfeld aktuell und Zukunft und Chart (Index + Branche + Einzelaktie), z.b. 13 Jahre Geldflut und was passiert bei Umkehr sowie charttechnische Widerstände, Ausbrüche und Unterstützungen sowie Reisen der Unterstützungen

3. Kann aktueller Kurs der Fed gehalten werden? Wie lange ungefähr?

4. Wichtigste Bewertungskennziffern Aktie Vergangenheit, aktuell sowie Aussicht (z.b. Geschäftsbericht oder Finanzportale) und hiermit meine ich nicht nur den Durchschnitt der Geldschwemne-Dekade

„Jeder, der relevante oder sagen wir mal signifikante Beträge veranlagt, wird hierüber nur schmunzeln können.“

—> Darüber schmunzele nun ich, denn erstens sollte man bei den zugrundeliegenden Statistiken genau schauen wann das Buy von Buy&hold erfolgt ist und wie (einmal oder stetig), welche Vergleichszeiträume zugrunde gelegt werden, mit welchen Nicht-Buy&Holdern verglichen wurde und v.a. auch gerade bei 13-Jahren Geldschwemne nicht davon ausgehen, dass die Vergangenheit immer verlässlicher Indikator für die Zukunft ist…

Prima. Und? Wann denn rein, wann raus? Welche Kaufzeitpunkte? Welche Korrelationen Deiner genannten Trends/Megathemen zu Bewertungen? Das wäre relevant zu wissen, wenn Du wiederkehrend Geld aus dem Markt rausnimmst, wieder reingibst und damit langfristig Geld verdienen willst statt das Geld im Markt zu lassen. Ich höre. Danke.

Hören bei Schriftwechsel wird schwierig (:-)…

Das kann Dir keiner genau und v.a. richtig beantworten, was Du wissen solltest… Hier ist Info (Ausblick Geschäftszahlen Branche und Einzelunternehmen) und Gefühl (Chartbodenbildung) gefragt… Und nicht zu vergessen: Die letzten 13 Geldschwemmejahre haben damit auch zu tun und sollten sicherheitshalber als Ausnahme gewertet werden.

Viel interessanter wäre zu wissen, ob die FED ihre Ankündigungen durchhält? Warum fragst Du das nicht?

Und was gibt Dir die Sicherheit, dass es sinnvoll WAR, dein Geld im Markt zu lassen und dir Beginn der Korrektur STUR und stetig weiter zu investieren? Und -falls Du in Trend investiert bist- wie gehst Du denn mit den o.a. Korrelationen um?

Sei mir nicht böse, aber ich habe dass Gefühl, dass Du Dir darüber noch keine Gedanken gemacht hast und das STUR (von stur&stetig) sehr wörtlich nimmst und alle hier Sturen und Stetigen einfach nicht erkennen, mit wieviel Risiko dieser Ansatz in historischen Ausnahmesituationen verbunden ist, wenn man sich nicht mit Makroökonomie, Bewertungskennziffern, Grundlagen der Charttechnik beschäftigt und zumindestens vorsichtig versucht, den Markt zu timen…

Das verhält sich nicht zu meiner Frage. Dabei wäre sie so leicht zu beantworten, also für mich selbst tatsächlich nicht, aber für Dich scheinbar doch? Was sind die Kaufzeitpunkte, hallo wach!? Bitte hierauf eine Antwort. Nicht von FED und Makro schreiben, das kann man mein naives Gemüt tatsächlich gar nicht aufnehmen, da hast Du vollkommen Recht. Also, wenn Du raus und reingehst und usw. sind das die einzig relevanten Zeitpunkte, die über Deinen Vermögenszuwachs entscheiden.

Und wie funktioniert die Technik? Ein ETF als taktisches Exposure auf Märkte? Oder werden Einzelaktien gekauft und verkauft, das hattest Du auch geschrieben? Und wenn ja, wie wirkt sich auf die einzelnen Aktien wiederum jeweilig die FED aus, von der Du schreibst? Wenn Deine Aktien noch keinen Buchgewinn haben, habe ich bei Dir gelesen, dann lässt Du sie laufen bis sie wieder grün ist? Entgegen Deiner Strategie? Wenn Dein Trade also nicht läuft, verharrst Du im Phlegma, was Du den anderen zum Vorwurf machst? Wie oft hast Du gar keinen Buchgewinn, den Du „verwalten“ kannst, wenn Du nur kurz im Markt bist.

Ja, klingt so, als wenn auf Deiner Seite weniger Risiko vorhanden ist. :-)

Ich habe meine Aussage nicht blind aus dem Ärmel geschüttelt, wie hier ja auch schon mal erwähnt hatten wir vor ca. 20 Jahren für einen grösseren Vermögensverwalter langjährige Auswertungen gemacht, über die Depotstruktur, das Verhalten der Marktteilnehmer etc. und da ging mir ein Licht auf. Ich wollte damals tatsächlich Trader werden, jung und naiv :D Ich habe mich auch viel damit beschäftigt, lernte auch einige doch recht talentierte Leute kennen die das gemacht haben, die über viele Jahre gute Erfolge erzielten, KEINER von denen tradet heute noch, und alle weil ihr System früher oder später nicht mehr funktionierte resp. die Psychologie ihr Nötiges dazu getan hat.

Es ist normal, dass schwierige und harte Zeiten die guten Zeiten abwechseln, und gerade da ist es umso wichtiger, an seiner Strategie festzuhalten. Warum haben so wenig Leute Erfolg an der Börse? Weil sie einfach nicht durchhalten!

Ich würde mal behaupten, dass 80% und es dürften vermutlich noch mehr sein, mit einer ganz simplen Buy & Hold World ETF Strategie besser gefahren wären als was sie denn gemacht haben.

Wie in jeder Statistik, gab es Ausreisser, und ja, es gab auch Ausnahmen, aber die grosse Masse hat schlicht und einfach zu viel hin- und her geschoben, war zu lange Zeit und im falschen Moment nicht investiert und umgekehrt. Das waren internationale Depots von zig Tausenden Privatinvestoren.

Das ist lange her, einverstanden, aber ich vermute doch stark, dass eine heutige Statistik sehr ähnlich ausfallen würde. Auch Rückzüge waren natürlich ein unglaublicher Bremser, wohin das Geld geflossen ist, keine Ahnung, vielleicht in Konsum, vielleicht in Immobilien, das lässt sich so nicht sagen. Aber eben typischerweise häufig im dümmsten Moment das falsche gemacht.

Auch in dieser Krise wird es wohl so sein, dass zum Zeitpunkt Tiefstand, wann immer der sein wird, deutlich tiefer investiert sein werden als zum Zeitpunkt Höchststand, und dann beginnt es, da man es ja nie weiss, das ist nur eine Gegenreaktion, Bärenmarktrally, abwarten etc. weil es diese Gegenreaktionen/Bärenmarktrallys tatsächlich immer wieder gibt, und so verpasst man plötzlich den Einstieg, es zieht sich und irgendwann merkt man, dass man den Zug verpasst hat.

Aber wer weiss und sicher ist, dass ihm das sicherlich nicht passiert, und er genau weiss, was wann wie verkaufen und wieder kaufen, gut so, dann gratuliere ich, ich denke nur dass dies den allerwenigsten Privatinvestoren langfristig über Dekaden gelingt, das hat mir diese Statistik damals gezeigt. Die richtig wohlhabenden Leute hatten da deutlich mehr „Sitzfleisch“.

Bruno, und bezüglich der wenigen, die es dann vermeintlich doch mit Trading-Systemen geschafft haben, gibt es meines Erachtens in Wirklichkeit gar nicht oder sind zumindest nicht überprüft.

Da gibt es einmal die großen Hedgefonds Kapitäne, die sehr häufig mit ihren Megatrades in die braune Masse gegriffen haben. Erfolg hatten sie aufgrund von AuM und ultrahoher Fees. In Erinnerung dank Presse und Marketing blieben die Glanztaten. Das ist schon krass, wie selektiv die Wahrnehmung dort ist.

Dann gibt es die grauen Eminenzen, über die gerne gesprochen wird oder die ganz selten Einblick geben in ihr Leben, und wenn, dann sehr selektiv. Beispiel die beiden Magier-der-Märkte Bücher von Schwager (lese ich immer wieder mal aufs erneute, weil ich es cool finde, aber eben auch nur cool). Kein Mensch, jedenfalls ich nicht, weiß, was letztlich aus den zugegebenermaßen krassen Typen geworden ist.

Vorsicht vor Leuten mit erhöhtem Sendungsbewusstsein und intellektuellem Profilierungsbedürfnis. Das sind meistens die Leute ohne tiefe Taschen, an der Börse und sonst im Leben.

100% d’accord, diese Bücher und unzählige mehr hatte ich mir damals auch gegönnt, viele Gespräche mit Tradern und darunter auch sehr professionelle bei Hedgefunds oder Banken, plus eigene Erfahrungen haben mich zu dieser Erkenntnis gebracht, wie ich heute denke.

Nicht zu verwechseln mit ich kaufe immer alles zu jedem Preis, nein davon halte ich auch nichts, ausser man fährt einen simplen ETF-Sparplan, dann ist das genau das Richtige.

Aber gut, jeder muss denke ich selber seine Erfahrungen machen, ich habe ja auch warnende Worte gehört damals und dachte mir, ich zeigs denen mal oder das sind doch nur Neider etc., und ich erinnere mich an einen jüngeren Trader, der hat tatsächlich über 6 oder 7 Jahre mit Daytrading nur eine handvoll rote Tage gezogen, und auch der ist nicht mehr im Geschäft, auch den hat es irgendwann „verblasen“.

Und dann die schönen Geschichten von „einfachen“ Leuten, die ihre Depots vergessen haben und irgendwann schön überrascht wurden :)

Das zweifele ich ja auch nicht an…

Wenn man 2021 als Endzeitpunkt legen würde, kannst Du nur Recht haben (bei einem guten ETF), nur:

bin ich der Meinung, dass alle Warnleuchten an waren und auch noch viel Risiko da ist und (teil-)verkaufen eben in einer zugegebenermaßen historisch sehr seltenen Konstellation (v.a. Ankündigung Ende Geldschwemme, die zu Übertreibungen geführt hat, die man an den Bewertungskennziffern und häufig exponentiell verlaufenden bzw. senkrecht stehenden Charts auch im S&P 500) angebracht gewesen wäre…

Beim vanguard etf etc ist ja noch nicht viel passiert… Aber ich rede gerade von den stark gestiegenen indexbestimmenden Tech-US Werten, die von den ETFs hochgetrieben würden oder als Bsp von einer BASF ab 2019, was absehbar war…

Ja, wie Du selber schreibst, gibt es gute und schlechte Zeiten und psychische Faktoren, aber von diesem Wissen i.v.m. Interesse am maßgebendem Umfeld und der „historischen Spezialsituation“, hätte man doch bei Einzelaktien profitieren können und sei es nur mit einem bißchen mehr Risikomanagement, z.B. Cashquote erhöhen, nur vertretbar bewertete Dividendenaktien halten, Sparpläne aussetzen…

Risikomanagement oder auch Cashmanagement finde ich in Ordnung, auch Rebalancing von mir aus, ob es der langfristigen Rendite dienlich ist oder nicht, ist eine andere Frage. Das ist ja auch nicht wirkliches Trading, das Schlimmste finde ich das ständige ändern der Strategie, das komplette Depot regelmässig auf den Kopf stellen.

Beispiel ein Leser dieses Blogs, da wird mal auf Reits gewechselt dann sind es russische Aktien dann wird alles verkauft und in US Treasuries gewechselt, ist man nicht mehr im Takt des Marktes wird man wütend und verflucht die aktuellen „News“. Damit kann man selbstverständlich eine Weile besser als der Gesamtmarkt abschneiden, aber langfristig denke ich wird das kein gutes Ende nehmen. Zu viel Gier und Angst im Spiel.

Eine Strategie sollte in ruhigen Zeiten entstehen, und diese sollte man dann effektiv stur und stetig durchziehen. Nur weil gerade jetzt Inflation aufkommt, ein Krieg ausgebrochen ist, Lieferengpässe da sind, Corona kam etc. darauf basierend alles auf den Kopf zu stellen und laufend wieder hin und her zu schalten finde ich sehr gefährlich, man will Risiken vermeiden und Kapital erhalten aber läuft Gefahr, genau das Gegenteil zu bewirken.

Wer hingegen z.B. eine Strategie aufstellt, bei gewissen fundamentalen oder von mir aus auch charttechnischen Parametern gewisse Anpassungen vorzunehmen, und dies dann langfristig durchzieht, finde ich ok. z.B. wenn ein Gesamtmarkt zu weit vom Durchschnitt abgekommen ist dann etwas Risiko rausnehmen und umgekehrt, also eher antizyklisch agieren, warum nicht. Aber in vollem Bewusstsein dass man auch komplett daneben liegen kann, würde ich das eben auch nie mit dem gesamten Depot machen sondern vielleicht 5 oder maximal 10%, damit auch wenn man völlig daneben liegt, keine Katastrophen entstehen. Notwendig ist das ganze meines Erachtens nicht, aber wer damit ruhiger schläft und sich so seine innere Unruhe etwas bändigen kann, warum nicht.

Ruhiger schlafen, genau so sieht’s aus! Und das hätte ich vor ein paar Monaten mit all-in nicht können. (In diesem Zusammenhang fällt mir noch ein, dass ich mir noch hin und wieder anschaue, wie viel Aktien in den USA auf Pump mit Aktien besichert sind und ob die Großen in großem Stil shorten…)

Wir werden wohl nie übereinkommen, was das Verhalten nach wirklich längerer Hausse i.V.m den aktuellen Herausforderungen anbelangt, aber darum geht es ja auch nicht.

Danke Dir und Tobs für die sachliche und konstruktive Diskussion / Darstellung Eurer Gedanken und möglicher Fallen…

Du kritisierst „Buy and Hold“, sowie „stur und stetig“. Ich lese heraus, dass du es förderlich findest, kurzfristige Marktbewegungen antizipieren zu wollen. Immer mal Gewinne mitnehmen, an der Seitenlinie stehen, um dann günstiger wieder einzusteigen.

Du warnst, dass man „ziemlich viel Vermögensaufbau liegen lassen kann“.

Nun, ein paar Gedanken hierzu.

Mit der „Stur und stetig“-Strategie – das kann ich real in meinem Portfolio beobachten – steigen Jahr um Jahr Umsätze, Gewinne und Cashflow. Der Gewinnanteil an meinen Unternehmungen steigt ebenso kontinuierlich wie der Dividendenfluss.

Ob es an der Börse auf oder ab geht, spielt dabei keine Rolle. Ich verdiene jedes Jahr mehr Geld. Cash – keine Papiergewinne. Bezogen auf das gesamte, wohldiversifizierte Portfolio. Förderliches Gedankengebäude: Ich bin Investor und Anteilseigner, kein Lottoschein-Dealer.

Mit Buy and Hold bin ich bei jeder Baisse exakt zum Tiefpunkt perfekt investiert. Ich antizipiere nichts und liege doch 100% richtig.

Der Vermögensaufbau funktioniert wunderbar, denn da ich nicht ein- und aussteige, erreiche ich bei jeder Hausse – die wie ein Naturgesetz (wann auch immer) nach der Baisse wieder einsetzt – meinen alten Höchststand erneut und wachse dann darüber hinaus.

Da ich geduldig bin, habe ich überhaupt kein Problem damit, mich immer wieder von meinem Vermögenshoch (eh nur auf dem Papier und daher für mich nur mäßig interessant) wegzubewegen. Ich weiß, dass ich über die Jahre immer wieder ein neues Hoch erreiche.

Vermögen „liegen lassen“ tut man statistisch durch ein- und aussteigen, nicht durch stures Halten. Man kann zu früh raus oder zu spät. Und dann wieder zu früh rein oder zu spät (oder leider gar nicht…). Vier Fehlerquellen. Sehr riskant.

Morgan Housel bringt es sehr gut auf den Punkt. Die Volatilität, das Abtauchen deines Depots ist der Preis für sehr, sehr ordentliche Ergebnisse über die lange Distanz. Mit die besten Ergebnisse, die man erzielen kann, obwohl man doch nur Amateur ist. Herrlich ist das!

Das klingt auch nach Einzelaktien…

Dann scheinst Du ja sehr viel richtig gemacht zu haben und ausschließlich die richtigen Titel ausgewählt zu haben. Glückwunsch.

Die breiten ETFs lasse ich folgend mal außen vor in meiner Kritik, da sie zumindest rebalancieren…

Deine Gedankengänge sind gut und machen ja auch Sinn. Vorausgesetzt, dass Du schon die Bewertungen und Aussichten im Blick behältst. Dividenden und -wachstum sind mir auch wichtig. Wie ganz oben geschrieben, gehe ich auch davon aus, dass Deine Strategie Vermögensvermehrung bringt…

Ja, 4 Fehlerquellen, aber 1:4 heißt sagt m.E. nichts über die Qualität der Entscheidung(en) aus, zumal nur Hold und Zukauf per gleichbleibendem Sparplan keine Entwicklungen partizipiert und historisch seltene Ereignisse…

Nein, ich bin ja auch kein klassischer Trader, zumindestens kein typischer daytrayder. Das kommt auf die Phase an: Am liebsten natürlich wie zum Coronacrash mit dem Wissen „EZB und Fed werden es schon richten“ mit Gedanken in Qualität und günstige Bewertung rein, vornehmlich Dividendentitel und dann lange laufen lassen, bis ich Angst bekomme. Oder bei sich abzeichnenden Seitwärtsbewegung einer Aktie kurz Mal die Range des Korridors spielen. Im „offensichtlichen“ Seitwärtsmarkt oder Bärenmarkt dabei Unterstützung beobachten (Stopp Löss). Bei nicht eindeutigen Seitwärtsmarkt möglichen Ausbruch nach oben mitnehmen, obwohl verkauft. Im Bärenmarkt nur absolut selektiv zuschlagen, wenn es wirklich vorher gut runterging und nur Dividendenaktien als Absicherung, falls Bärenmarktrallye nicht eintritt. Aber Bärenmarktrallyes sind halt Bärenmarktrallyes… Bedeutet, dass ich in den letzten Monaten eher vorsichtig war, weil ich insgesamt Rückschläge erwarte, bei deren Eintreten ich nach und nach mehr investiere…

Natürlich erwische ich selten den perfekten Zeitpunkt, ABER das erkaufe ich mir sehr gerne, weil ich nicht ins ich weiter fallende Messer greifen will. Und falls doch, wird das Unternehmen gehalten, weil ich mittel- bis langfristig davon überzeugt bin…

@Holk

Danke für die deine Kritik. War höchste Zeit hier.

Die Zeiten ändern sich…

Winter is comming?

Wir werden sehen, ob am Ende die alten Hasen die cool bleiben erfolgreich sind, oder die Junior Analysten doch ihre Nerven verlieren und in ihrer Feuertaufe sich gerade so über Wasser halten.

Zumindest kommen die letzten Tage sehr viele Fragen: Wie weit noch? :-)

-M

Gibt auch viele alte Hasen, welche in der Untergangsprophezeiung zuhause sind, Jeremy Grantham, Jim Rogers, Mark Mobius, Nouriel Roubini und natürlich auch im deutschen Raum die üblich Verdächtigen ;)

Diese haben selbstverständlich alle recht, ja die Börse bricht immer auch mal wieder zusammen, einzig im Zeitpunkt irren sie sich regelmässig, auch wenn das kaum jemandem auffällt, denn diese haben auch schon vor 5 oder 10 Jahren gewarnt oder einige schon viel länger, andere warnen immer.

Von Geschichten kann man sich keine Strategie aufbauen, die einen beschwören eine Hyperinflation, andere japanische Verhältnisse, wieder andere ein 1929 das dieses Mal noch viel schlimmer kommen wird, wieder andere den 3. nuklearen Weltkrieg welche alles dahinfegt.

Aber niemand weiss es wirklich, oder hat jemand vor 5 Jahren den Ukraine-Angriff oder Corona vorhergesagt? Ok, bei Corona war Bill Gates nicht so schlecht :D

Natürlich gibt es diverse Probleme und Risiken, ich sehe es nicht rosarot, aber es ist eben auch ein Risiko, nicht investiert zu sein.

Auch Bankanalysten pfeifen dann automatisch in dieses Horn auch wenn sie extrem oft daneben liegen, JP Morgan sieht den Ölpreis auf 380$ wenn Russland drosselt..

Haha, genau die Kerle haben ihr Geld jedoch auch früher mit langfristigen investments verdient. Jetzt verkaufen sie sich halt für Geld, um ihr Geschrei zu vermarkten.

Mr. Dax ist ja auch nur bekannt, da er unter der Kurstafel in Frankfurt gesessen hat….. nicht weil er so geil ist :-)

-M

Gibt noch einige davon, hier so ein (schein?)heiliger Fondsmanager ehemaliger Pfarrer…

20220319-ex-pfarrer-und-crashprophet-uwe-lang-.pdf (boersensignale.de)

Komische Ansichten, Alphabet ist böse und Rüstungsaktien sind gut, naja… früher hat man über Fonds gelästert, heute hat man selber einen, der schlechter als MSCI World läuft, aber man wird ihn ganz ganz bestimmt noch schlagen, nie aufgeben finde ich hingegen gut :D

KUV KBV Fanatiker erinnert mich zufälligerweise an jemanden…

@KBV Fanatiker

Yep. Vor allem wenn die Asset-Seite inflated ist weil Maschinenparkt veraltet oder unverkäufliche Warenbestände mitt viel Wert drin stehen oder eben Goodwill der letzten grottigen Übernahme o.ä.. Kann natürlich im Falle eines turn-around interessant werden weil man dann schöne Abschreibungen ein paar Jahre Steuer-mindernd einsetzen kann. Sehe ich aber bei vielen der oft wiederholten „goldenen Werte“ nicht wirklich.

Hehe, ich schreibe Steuern ab, mit „Luft-Werten“ die damals teuer gekauft wurden und sich nun auflösen und verkaufe es den Aktionären als Steuersparmodel. Außerdem ist es ja alles cashunwirksam, halb so wild ;-)

Diese Manager verdienen einen Oskar :-)

-M

Fragen in den letzten Tagen…

… ich habe das für mich so beantwortet, dass ich letzte Woche 7 Positionen eröffnet habe (auf USD-Basis, an der Heimatbörse):

29.6., Kauf AMZN, HD

30.6., Kauf DPZ

01.7., Kauf ADP, APD, CRM, GOOGL

Sind allerdings „nur“ Trading-Positionen, nicht „riesig“, aber auch nicht klein.

Am Samstag hat meine wöchentliche Marktanalyse nach langer Zeit ein 100%-Kaufsignal ergeben. Das letzte 100%-Kaufsignal gab es am 20.03.2020…

Vielleicht treiben „die Bären“ auch nur ein für sie lustiges Spielchen, wir werden sehen…

LG

Die Zeiten ändern sich…

…. nur die Wolke nicht.

Wenn die sich abregnet werden wir alle nass ;)

Hallo,

stures Buy and Hold ist auch eine Strategie, evt. nicht die Beste aber immer noch besser als gar keine zu haben oder sich überhaupt nicht um seine Finanzen zu kümmern.

Wenn man via Sparplan ständig Anteile kauft, kauft man mal zum Tiefpunkt, meistens aber zu höheren und auch zu zu hohen Kursen. Letztlich kann man dabei nur die durchschnittliche Marktrendite erwarten aber keine Outperformance. Das ist die „ich mach was und sorge vor, muss mich aber nicht weiter drum kümmern“ – Strategie. Auch besser als gar nichts zu machen.

Wenn man sich etwas mehr mit dem Thema beschäftigt und sich Statistiken zur vergangenen Börsenentwicklung ansieht, stellt man fest, das die Zeiten der „Unterbewertungen“ meist eher kurz sind und die durchschnittliche bis hohe Bewertung über längere Zeiträume anhält. Deutliche Kursrücksetzer, Baisephasen und echte Crash´s gibt es statistisch auch alle paar Jahre in unterschiedlicher Intensität. Warum sollte man also nicht eher die Zeiten mit den deutlichen Kursrückgängen abwarten und dann „geballt“ investieren, wenn der Markt um x% gefallen ist? Im Geschäftsleben heist es doch auch: Im Einkauf liegt der Gewinn = möglichst günstig einkaufen und möglichst teuer verkaufen. Es geht nicht unbedingt darum, dabei immer den Tiefstpunkt zu erwischen aber warum soll ich unbedingt bei Bewertungen kaufen, die über dem langfristigen Durchschnitt liegen, wenn doch bekannt ist, das der Markt am Ende immer wieder zu seinem Mittelwert zurück kommt?

Ist es nicht auch eine Art antizyklischer Strategie zu versuchen, gerade in den „schwachen“ Zeiten so viel wie möglich zu kaufen und evt. in solchen Marktphasen gute Titel nachzukaufen, die man dann möglicherweise nicht verkaufen will? Der Kursgewinn und auch die Dividenden sind dann automatisch deutlich höher. Ob das schon ausreicht, den Markt zu schlagen, muss man sich mal ansehen…

Letztlich kaufen auch die großen und bekannten Investoren ja nicht stets und ständig und zu jedem Kurs Aktien und es ist eigentlich das Grundprinzip des Value Investings, das man gute und solide Unternehmen zu einem möglichst günstigen Kurs einsammelt und nicht (blind) jeden noch so hohen Preis bezahlt.

Jemand sagte mal, das er nur auf die Geldmenge schaut, die die FED bereitstellt, denn diese steuert den Markt und mit der Ankündigung in 2021, diese reduzieren zu wollen, war es ziemlich sicher, dass das den Markt belasten wird. Das die anderen bekannten Probleme ihr übriges tun, die Kurse zu drücken kommt dann noch dazu und ie weit nach unten oder wie lange es so weitergeht, weis ich auch nicht. Ich hatte aber ab Ende letzten Jahres einige Tech-Werte verkauft, die gut im Plus lagen und habe auch bei den ETF´s von Frau und Kindern einen Teil verkauft, der jetzt so langsam wieder investiert wird. Leider bei einigen Aktien für mich selber wieder etwas zu früh eingestiegen aber das Minus hält sich in diesem Jahr trotzdem (noch) deulich in Grenzen und in allen Depots liegen wir über dem Vanguars FTSE All Worls als „Referenz“.

Das ich da noch an der Kopfsache arbeiten muss, zeigt sich trotzdem immer wieder. Obwohl ich von deutlich fallenden Kursen in 2022 ausgegangen bin, habe ich mich nicht getraut, mich entsprechend short zu positionieren. Genau wie 2020, wo ich Mitte Februar fast alle ETF Anteile verkauft habe und bereits in 12/2019 und 01/2020 zur Absicherung mit einer kleine Position auf einen fallenden Dax gesetzt hatte und nur mit kleinen Gewinnen ausgestiegen bin und dann Mitte Februar nicht den Mumm hatte, mit einer größeren Summe auf einen fallenden Dax zu setzen obwohl ich mir zu 99% sicher war, das da ein Einbruch kommt. Natürlich bin ich dann ab März auch nicht wieder massiv eingestiegen, sondern nur mit einem Teil der verfügbaren Mittel, da ich mit dieser schnellen und steilen Erholung gerechnet hatte – das hat mich wirklich Rendite gekostet.

Zum Trading:

Habe ich ab Ende der 90er mal versucht und 90% des Kapitals im Dotcom-Crash verloren, da wir damals irgendwie nur „Long“ konnten. In der Eurokrise dann ein zweites Mal weil einfach nur Aktien kaufen und liegenlassen zu langweilig ist und man so ja nicht schnell genug reich wird… Arm wird man aber in jedem Fall noch schneller gerade wenn man gehebelt tradet, am Anfang sogar Erfolg hat und dann übermütig und gierig wird.

Nur am Rande: Das Geld im Sommer 2011 besser in einen einfachen World ETF angelegt, hätte bis zu den Hochs in 2021 rund 200% Gewinn gebracht.

Damals alles ohne irgendeine Strategie gemacht, ich hoffe nun, das ich es jetzt bzw. seit 2019 besser mache. Zumindest wächst das Familienvermögen seit dem Neustart immer noch…

Hallo Matthias, es ist ganz normal so an die Börse heranzugehen.

Aber schau mal hier, vielleicht helfen die Denkanstöße:

https://timschaefermedia.com/stetiges-aktien-etf-sparen-ist-ueberlegen/

https://www.weltsparen.de/magazin/warum-ein-sparplan-besser-ist-als-market-timing/

https://www.dividendgrowthinvestor.com/2020/02/regular-investing-beats-buying-at.html

https://www.marko-momentum.de/am-hoch-kaufen-am-tief-verkaufen/

Hallo Matthias, habe einige Artikel für dich. Sie hängen in der Schleife. Waren wohl zu viele.

Der reicht eigentlich:

https://timschaefermedia.com/stetiges-aktien-etf-sparen-ist-ueberlegen/

Nennen wir es Optimierung, damit der Frieden gewahrt bleibt. Zwischen BuyandHold und Trading gibt es fifty shades of strategies.

„Ruhiger schlafen, genau so sieht’s aus! Und das hätte ich vor ein paar Monaten mit all-in nicht können.“

So verschieden kann das Anlageverhalten sein. Eine Option wäre es den eigenen Cashbestand erhöht zu halten für Rücksetzer. Dauerläufer wie Microsoft oder Danaher verkauft man eher selten in einer Krise. Im historischen Rückblick hat sich das gerächt wenn man dann einen Wiedereinstieg versäumt hat. Daher: Ruhe bewahren, eigene Strategie entwickeln die zu deinem Anlagetyp passt und stur verfolgen. Hin und her macht nach meinen Erfahrungen tendenziell eher die Nerven kaputt und sorgt nebenbei für nicht unerhebliche Steuerzahlungen. Auch die Zeit für solche Spielchen hat nicht jeder.

Sehe ich genauso. Bewundere wie ruhig so ein junger Mensch durch diese Krise geht. Ich selber habe bei meiner ersten Aktienkrise den Fehler gemacht zu verkaufen und es bereut. Durch Time Blog bin ich auf Buy and Hold gekommen und kann den jetzigen Crash ruhiger überstehen.

Der junge Mensch hat halt noch nicht so viel Kapital und viel Zeit vor sich. ;)

@Freelancer

“Der Vermögensaufbau funktioniert wunderbar…“

Ja, ja, die letzten 13 Jahre, da ging alles extrem nach oben, aber nicht hauptsächlich wegen der Unternehmen, sondern wegen der Notenbanken.

Das ist jetzt vorbei, die Wahrscheinlichkeit nimmt zu, dass es die nächsten 20 Jahre lang seitwärts oder abwärts gehen könnte.

Das ist für den Vermögensaufbau ausschließlich mit Aktien weniger wunderbar. Vermögensaufbau wird komplizierter.

(Siehe beispielsweise den „Finanzwesir“, der hat das jetzt auch verstanden).

Deshalb sind ja Dividenden so schön. Die flattern weiter Woche für Woche ins Depot, solange die Unternehmen Geld verdienen. Das ist bei Coke, Roche, Blackrock, Lockheed, Allianz usw wirklich kein Thema.

was dabei der Kurs macht, der sinkt, nur weil es weniger Nachfrage bei Käufern als Verkäufer gibt, ist ja erstmal egal. Im Gegenteil, mit dem eigenen Geld und den Dividenden gibt es bei niedrigeren Kursen mehr Anteile und höhere Dividendenrenditen. Und sie fließen weiter, bis sich irgendwann das Ei des Kostolany nach links oben bewegt und wir die nächste Hausse erleben. Und auch in dieser fließen weiter die Dividenden

Du verstehst es nicht in meinem Augen.

Je länger wir günstig kaufen können, desto besser ist es für den Vermögensaufbau.

Ja es sieht im Depot mit flackernden und roten -% überhaupt unschön dann für einige Zeit aus…. aber irgendwie ist es doch schon komisch, das Nike weiter Klamotten verkäuft, Chips (die zum Essen und für Platinen) verkauft werden und die Firmen (also die Firmen die wirklich Geld anhäufen ohne adjustierte EBTDA) weiter Geld verdienen….. weniger Depot Pornos schauen die einen enttäuschen und mehr auf die Firmen schauen, die man für weniger Geld kaufen kann als vorher, was letzten Endes mehr Wohlstand für einen später bedeuten wird.

-M

Sorry meinte natürlich @Dantes habe an der falschen Stelle auf antworten geklickt.

-M

Ich hatte echt gedacht, die Dividenden-Selbstbetrug-Strategie hätte sich inzwischen herumgesprochen.

Inzwischen übertrifft die Rendite der 10jährigen US-Bonds schon die durchschnittliche Dividendenrendite des S&P500.

Monetärer Klimawandel eben.

Ich hatte echt gedacht, die Dividenden-Selbstbetrug-Strategie hätte sich inzwischen herumgesprochen.

Und ich hatte echt gedacht, der Unterschied von „Ich investiere in echte Unternehmungen, um mich an Gewinn und Cashflow zu beteiligen“ und „Ich sitze vor meinem Monitor und sehe die Zahlen meiner Lottoscheine fallen“ hätte sich inzwischen herumgesprochen.

Nein, es gibt nur einen Graham&Doddsville Affenzoo und anscheinend bekommen die Affen wirklich eine andere Nahrung, um beim Coinflipping anders ab zu schneiden… oder anders gesagt: man versteht es innerhalb der ersten Minute, oder nie.

-M

@Freelancer

„Ich investiere in echte Unternehmungen“… völlig richtig!

Und in Notenbanken, Geld-Fiskalpolitik, Makroökonomie, Geopolitik, Energiepolitik, Klimawandel und die Reaktionen darauf und…und…und…

Hat alles Einfluss auf meinen Vermögensaufbau, auch langfristig.

Sorry, komplexe Börsenrealität.

Besser akzeptieren, statt ausblenden.

„Und in Notenbanken, Geld-Fiskalpolitik, Makroökonomie, Geopolitik, Energiepolitik, Klimawandel und die Reaktionen darauf und…und…und…“

Nicht nötig, das machen die Unternehmen schon selber, besser als wir alle das können, und auch besser als die ganzen Starökonomen das sehen, wie aktuell der Permabär nochmals 50% runter sieht bei Aktien.

Entweder man spekuliert oder man investiert, und falls Zweiteres dann spielen obige Punkte gar keine Rolle mehr.

Mir käme es nie in den Sinn, jetzt meine Firma zu verkaufen, nur weil ein Krieg ausgebrochen ist, Inflation steigt oder der Klimawandel uns bedroht, im Gegenteil man versucht, die Probleme zu lösen, die besten Lösungen zu finden und das Schiff durch dem Sturm zu führen. Das wird von den Unternehmen schon übernommen, besser als sämtliche Politiker und Ökonomen dies können ;)

Mal ehrlich, Wolke, wir drehen uns doch immer nur im Kreis, egal welchen Nickname du benutzt.

Bruno hat es dir wunderbar beschrieben. Für uns Privatanleger sind die von dir genannten Punkte völlig unerheblich, der Versuch einer umfassenden Deutung sogar kontraproduktiv. Vielleicht weißt du das auch insgeheim, magst es aber einfach nicht wahr haben.

Hättest du vor 35 Jahren angefangen, regelmäßig, stur und stetig in Blue-Chips zu investieren, dann hätte dein „Vermögen“ heute eine Ziffer mehr am Ende. Frage mal den Felix, der erklärt dir das.

Wie wäre es einmal konkret? Geld-Fiskalpolitik – sorgt bei dir für den Kauf welcher Unternehmen? Zu welchem Preis? Bei welchen Kennziffern steigst du ein, bei welchen aus?

Du handelst wohl eher nach Bauchgefühl (das du anderen unterstellst, die allerdings im Gegensatz zu dir mit einer rationalen, konsistenten Anlagestrategie aufwarten können).

Die Frage ist doch, ob durch die Geopolitik seltener die Google-Suche bemüht wird, durch den Klimawandel weniger Halbleiter verkauft werden (nicht eher mehr?) oder die Menschen das Nasenspray von J&J nicht mehr benötigen, nur weil die FED die Moneten abzieht.

Du analysierst die Reaktionen auf die oben von dir genannten Punkte. Machst du dabei keine Fehler? Alle Analysen, Interpretationen und Deutungen stimmen? Du bist erfolgreich? Ich bezweifle das.

Apple ist heute nur durch die FED so wertvoll?

EPS 2009: 0,36$

EPS 2021: 6,03$

Johnson&Johnson ist heute nur durch die FED so wertvoll?

EPS 2009: 4,40$

EPS 2021: 7,82$

Texas Instruments ist heute nur durch die FED so wertvoll?

EPS 2009: 1,15$

EPS 2021: 8,26$

Tractor Supply ist heute nur durch die FED so wertvoll?

EPS 2009: 0,82$

EPS 2021: 8,61$

Diese Liste ließe sich beliebig verlängern. Vielleicht geht dir ein Licht auf.

Hinter diesen Ergebnissen steckt die geballte Intelligenz, Innovationsfähigkeit und Leidenschaft von echten Menschen. Die „Börsenexperten“ auf die du hörst, haben keinen Anteil daran.

Auf wen sollte man sich wohl fokussieren beim intelligenten Vermögensaufbau und -erhalt?

@Freelancer

Richtig! Ein guten Teil des Apple-Wertes haben wir den Notenbanken zu verdanken. Warum auch nicht?

Aktieninvestments hängen eben von vielen Einflüssen ab.

Ich versteh nicht, warum du auf diese Tatsachen so gereizt reagierst?

Gehören halt dazu und ich behalte sie im Auge.

Macht ja trotzdem Spaß.

Schöne Grüsse.

In jedem Crash werden Gründe gefunden, dass die „Big Player“ jetzt nicht mehr auf die Beine kommen. 2001 fielen Amazon, Apple… in den einstelligen Kursbereich und das Ende von Apple würde schon sehr oft verkündet. Bisher war es dann immer gut nachzukaufen.

@Man hätte besser…

In der Theorie können manche praktisch alles.

@Holk

ich verstehe ihr Posts noch nicht. Können Sie mir das noch mal erklären?

1) rebalancieren ist besser vs. buy & hold extrem à la Tim

Was bedeutet rebalancieren bei Ihnen? Hätte Tim dann bei -50% Bijou Brigitte nachkaufen müssen um zu rebalancieren und zB Netflix bei 50% Gewinn verkaufen damit seion Depot nicht übermässig steigt?

2) großer Fehler: Nicht nahe den Hochs ausgestiegen zu sein

Wenn Tim das gemacht hätte, dann hätte er „rechtzeitig“ verkauft und

Mhm, welche Strategie ist wohl besser?

Man kann maximal 100% verlieren aber einige hundert oder gar einige tausend Prozent gewinnen. Es kommt eben immer auf den Einzelfall an.

Na, wenn alle ängstlich sind, ist es wieder eine gute Zeit für Neukäufe und Aufstockungen. Drip Drip…

kaufst du diese nicht an den Amibörsen?

Die letzten Tage gekauft, also ich poste nicht simultan zu meinen Orders :-)

ok alles klar, ich habe genug gekauft die letzte Zeit, warte jetzt erstmal ab, vielleicht gibt es dann im Herbst nochmals einen „Sale“, wo man zuschlagen kann.

„If I could avoid a single stock, it would be the hottest stock in the hottest industry, the one that gets the most favorable publicity, the one that every investor hears about in the carpool or on the commuter train – and succumbing to the social pressure, often buys.” -Lynch

Welche Aktie fällt euch ein?

Tesla, Biontech, Dauerbrenner sicher auch Amazon, Apple… und zwar keine Aktie aber Bitcoins natürlich, aber denen ging es ja allen schon an den Kragen. Momentan ist das Thema aber eher weniger ein Thema in der Masse, da ist wohl eher der Krieg oder Gaspreise oder Urlaub ein Thema aktuell. Meme Aktien sind wohl auch nicht mehr das grosse Thema jetzt, aber die dürften hier eh die wenigstens eingebucht haben.

Oooh ich habe 2 von meiner Liste im Depot haha. Kannst sonst ja auf Google Trends vergleichen, das ist der neue „carpool“, oder andere Social Media Statistiken.

Es gibt so viele, finde ich, so dass man eigentlich schon sagen muss, DEN hottest shit gibt’s fast schon gar nicht mehr. Liegt vielleicht an dem billigen Geld der zurückliegenden Dekade, dass viel Wagniskapital in den Umlauf kam zusammenkommend mit disruptiven Technologien/Digitalisierung. Da kommt einem ja schon der Überblick abhanden.

Aber ich nenne mal was keck aus einem eigentlich sehr angesehenen Bereich: MRNA-Aktien, wie Biontech und Moderna. Ja, ich weiß, sogar die Hardcore-Long-Term Investoren von Baillie (die für mich Investoren-Vorbild-Charakter genießen) stehen darauf. Und ich fürchte, 4221 wird mir vehement und vermutlich auch qualifiziert widersprechen.

Für mich ist aber noch nicht klar im Sinne eines Geschäftsmodells, wieso darin ein Burggraben liegen soll, diese genannten Unternehmen nach vorne gedacht in 10 Jahren die innovativsten sein sollen usw. Meines Erachtens steckt hierin zumindest viel Story drin (Wir haben Corona halbwegs besiegt, bezüglich Biontech endlich mal wieder ein tolles Unternehmen eines deutschen Gründers, dann auch noch in der putzigen Stadt Mainz usw.). Vielleicht verdient man mit einem hunds-ordinären Pharma-Riesen, der Antibiotika und anderes Zeugs herstellt, mehr Geld.

Tim könnte doch eine Strassenumfrage machen in NYC auf Youtube, welche Aktie man jetzt unbedingt haben muss, dann wissen wir es :D

@Tobs

Vehement mache ich hiermit!

Für „qualifiziert“ bräuchte ich mehr Zeit. Klar gibt es da auch innerhalb der mRNA-Technik Burggräben die es zu verteidigen gilt. Die sind natürlich für aussen stehende nicht so leicht zu sehen wie zB bei Google, Coca, MCD, Apple oder eben DATEV, Ista/Techem ect.

Bei mRNA wird noch einiges kommen. Warum nicht (auch) von den beiden genannten Unternehmen? Beide haben zum einen schon bewiesen, dass sie nicht nur Wissenschaft & Technik & Skalierung können sondern auch Zulassung & Politik & Vermarktung und zum anderen quillt ihnen das Geld aus den Ohren heraus und damit haben sie eben gerade bei reduzierten VC-Phasen zB durch restriktivere Geldpolitik einen Wettbewerbsvorteil. Klar war es anfänglich im Covid-crash ein hype, aber sind es aktuell hohe oder niedrige Aktienkurse bei den beiden? Kann ich nicht beurteilen.

Dinge wie zum Beispiel small molecules, monoklonale Antikörper, RNA Interferenz, mRNA, CAR-T, CRISPR usw usw haben alle für unterschiedliche Nischen jeweils ihren Sinn. Auch vermeintlich veraltete Techniken (zB TALENS, Zink-finger Nukleasen, usw) können durch geschickte Auswahl & gute Teams durchaus weiter erfolgreich sein und werden auch nicht sofort abgelöst. Ich persönlich habe aktuell im Bereich CRISPR einige Wetten offen. Aber auch beim gene-Editing gibt es laufend graduelle (zB neue CAS-Enzyme) oder große (zB Base Editing) neue Sprünge. Für Privatinvestoren ist es vermutlich besser, zu warten bis ein Unternehmen ein Produkt in der Zulassung hat, dann zu kaufen und auf Verdopplung zu hoffen und nicht 10 Jahre zuvor um auf einen 20-bagger zu hoffen. Denken wir an Buffets Regel#1. Genau das würde eben wieder für Biontech und Moderna im Bereich mRNA sprechen.

Mir fallen die Coinbases und Pelotons dieser Welt ein, solche Werte hat es ja auch schön zerbröselt.

Die von Tobs aufgeworfenen Fragen zu Moderna und biontech sind auch interessant. Was kommt nach Covid? Und die Krebstherapien lassen schon Jahrzehnte auf sich warten, aktuell wird nur mit Impfstoffen der Reibach mit Staatsgeld gemacht. Biontech (und vorgänger ganymed oder wie das Ding hieß) waren vorher nur Zuschussbetriebe von reichen Investoren/Milliardären.

@ganymed

na ja, auf Staatsgeld / Zuschussbetriebe? Das finde ich nicht wirklich vergleichbar und auch kein Misserfolg. Die Strüngmanns (Hexal-Verkauf) und Furure Capital waren die Hauptfinanziers (Ausgründung Uni Mains 2001) und die hatten monoklonale Antikörper in der Onkologie entwickelt. Die wurden 2016 von Astellas für 422 Mio Euro gekauft. Deren lead Produkt ist aktuell noch in Phase 3. Und da könnten noch einige Meilensteine-Millönchen folgen. Also ne ziemliche Erfolgsstory.

@DanielKA

Ich hänge mich hier an die Einschätzung von 42sucht21an. In mRNA bin ich überhaupt kein Experte, sehe aber auch nicht unbedingt einen Vorteil für Experten bei der Auswahl eines zukünftig überragenden Gewinners in dem Bereich. Sonst wäre die Welt doch zu leicht. Microsoft hat sich auch sehr gut Neuerfunden. Damit kann man nie sicher rechnen. Oder wer kann heute sagen, ob IBM auf dem absteigenden Ast ist oder doch noch einmal eine neue Technologie raushauen wird?

Ich bin über den Daumen mit meiner Biontech Position bei +-0. Mir fehlen aber noch 50 Stücke. Ich habe sie nach meiner Einschätzung nach dem Hype gekauft, aber hätte sie zwischenzeitlich um 20% günstiger haben können. Wann der Hype vorbei ist kann man schließlich nicht abschätzen. Mir geht es hier auch nicht um Quartalszahlen und kleine Gewinnmitnahmen sondern um eine Beteiligung an einem Unternehmen wie Freelancer Sebastian es benennt. Hier möchte ich natürlich nicht überteuert einsteigen, aber dann doch irgendwann den Schritt wagen. Abgerechnet wird zumindest auf Papier in einer Dekade. Ob ich jetzt als Rentner einen Fiat 500 Giardinieri oder Maserati Levante fahre ist mir egal. Vielleicht wird es auch ein Mod als E-Fahreug, E-Fuel oder Wasserstoff. Bei einem E-Fahreug könnte die Batterie auch aus Plastik sein, der auf der Autobahn per Induktion geladen wird. Wer weiß das heute schon sicher? Da bleibe ich mit der Position entspannt.

@ Felix

Aktuell ist bei ein paar Hype Titeln wie Tesla und Crypto die Luft etwas raus. Folglich sehe ich hier aktuell keinen völlig überteuerten großen Hype Wert. Das heißt natürlich nicht, dass es nicht weiter bergab gehen kann. Wir sind noch nicht so weit, dass Value Titel von der Bewertung völlig abgehoben sind. Falls wir eine Wirtschaftskrise bekommen, so könnten Value Titel aus Mangel an Alternativen im Verhältnis zu Wachstumswerten deutlich zulegen. Ob das passieren wird, weiß natürlich Niemand. Wenn es passiert werden Käufe von Wachstumstitel vermutlich die zukünftigen Gewinner im Depot. Falls sie zumindest weiterhin wachsen und unterwegs das Geld nicht ausgeht. Das kann man leider ebenfalls nicht umfänglich in Erfahrung bringen. Zumindest kann die heutige finanzielle Situation analysiert werden.

Danke für Eure fundierten Einschätzungen.

Ich habe absolut keine Ahnung von „echter“ Pharma bzw. Biotech, sehe da immer eher die Risiken, analog der ehemaligen Highflyer wie Pfizer, Valeant (bausch) und Gilead und Phase 3 scheitert auch oft genug.

Natürlich gönne ich Biontech den Erfolg, aber Anschlussprodukte die ebenfalls soviele Milliarden Beitrag liefern, haben schon viele Firmen versucht, meistens begeben sie sich dann gerne in teure Übernahmeschlachten.

@ DanielKA

Den mRNA COVID Impfstoff sehe ich als Etappe auf dem Weg zu ihrem richtigen Erfolg. Das hat in dem Fall gut zu der eigenen Forschung gepasst. Ob das viele Geld jetzt hilft, dass sie ihre Ziele gut erreichen kann ich natürlich nicht sagen. Aber ich habe hier gerne daraus gesetzt.

Die Automobilindustrie ist nichts für mich. Tesla sehe ich weiterhin als zu hoch bewertet an. Außerdem ist Tesla dich nicht das Nonplusultra. Porsche Taycan, Kia EV6, Skoda Enyak, Polestar, Nio sehe ich vorne. Dabei sollten die traditionellen Unternehmen nicht vergessen werden. Warten wir ab wer zuerst autonom auf der Autobahn fahren wird. Vielleicht ist es am Ende dann doch wieder die S-Klasse. In dem Fall hat sich nicht wirklich viel verändert. In dem Sektor sehe ich allerdings für alle Anbieter keine rosige Zukunft. Mit Strafsteuern auf Benziner und Diesel sieht man schon wie zukünftig die Autofahrer zur Kasse gebeten werden müssen. Es gibt kein kostendeckendes 9€ Ticket für Alle auf Dauer. Im Grunde ist es nur eine Umverteilung von Staatseinnahmen und Ausgaben. Autos werden ein wenig in Richtung Luxusgut migrieren. Vielleicht ist die Strategie von Daimler diesbezüglich gar nicht so verkehrt.

Der Sektor ist mir zu kompliziert und ich bleibe ihm bei direkten Investitionen fern. Jeder muss seinen Bereich und Firmen finden, denen er Wachstum zutraut und es dann auch durchziehen.

„Ob ich jetzt als Rentner einen Fiat 500 Giardinieri oder Maserati Levante fahre ist mir egal“

ist auch kein grosser Unterschied :D

Der Maserati Levante ist faktisch ein Alfa Romeo Stelvio, einfach der Preis ist Maserati haha, aber wird trotzdem gekauft, geht wohl nur um den „Flex“ ;)

Da hätte ich fast geschrieben, dass sie den Motor aus gleichem Hause haben, aber Ferrari gehört nicht mehr zu Fiat. Bin nicht so wählerisch bei Autos. Ein 911 wäre immer noch eine Alternative. Meinetwegen darf es auch ein neumodischer Singer sein. Wenn es nur für zwei Räder reicht wäre ich auch mit einem Pinarello Rennrad zufrieden. Das Investment wäre dann allerdings nicht besonders gut, da das schon heute mit der Biontech Position möglich wäre. Aber ich benötige das Rad nicht. Schließlich habe ich schon zwei Rennräder ;-)

Meine Wahl fällt auf $AAPL

Wenn ich Peter Lynch richtig verstehe, so ist nicht unbedingt die gehypteste Aktie gemeint, auch nicht die mit der größten Fehlbewertung, sondern die attraktivste, die jeder haben will oder schon hat und die der Liebling der Medien ist.

Also Spieglein der Wand: Wer ist die Schönste im ganzen Land?

Für mich trifft diese Beschreibung am ehesten auf Apple zu, weniger auf Tesla.

Apple ist everybodies darling, alle lieben Apple, es gibt Jünger. Mehr oder weniger jeder Aktionär auf diesen Planeten wird sie im Depot haben.

Warum würde Lynch sie meiden wollen? MMn, wenn sie jeder hat, ist das Rückschlagpotenzial besonders groß, wenn es mal nicht so rund läuft. Dann galoppiert die Herde davon.

Tesla ist zwar auch in aller Munde und hat viele Fanboys aber weit mehr Hater. Der Publikumsliebling ist Tesla eher nicht.

Die Gewinner haben Wettbewerbsvorteile. Dazu zähle ich zum Beispiel Apple und Microsoft mit ihren Chart-Langläuferqualitäten. Tesla glänzt zwar auch hat aber mit Fokus auf Autobranche einen wie ich finde ohnehin recht schwierigen und auch konjunkturabhängigeren Markt zu beackern. Und ist derzeit sehr stark auf den obersten Guru Elon fokussiert. Muss kein Vorteil sein. Dazu sehr personalintensiv gerade in der Produktion und die Gefahr von Rückrufaktion (wie unlängst der Fall). Da tun sich eine Apple oder Microsoft trotz vieler Konkurrenz mit ihren herausragenden Marktstellungen und Erkennungsmerkmalen eben etwas einfacher. Und deren Produkte werden auch in schlechteren Zeiten weiter gekauft als eben ein Tesla für viel Geld.

Guter Einwand. Und der Put von Michael Burry untermauert deine Idee mit Apple.

-M

Interessant, er sieht einerseits die Marktkorrektur erst zur Hälfte rum (wäre gut so, denn ich bin ja noch Einkäufer) und andererseits glaubt er, dass die (kurzfristigen) Zinsen der FED ab Jahresende nicht mehr angehoben werden wegen des Bullwhip-Effekts, der disinflationär wirkt.

Mal sehen mal sehen. Tech Aktien jedenfalls scheinen vorläufig ihren Boden gefunden zu haben, was tatsächlich dafür sprechen könnte, dass es der Markt auch so sieht. Denn ich glaube nicht, dass in den derzeitigen Kursen schon Leitzinsen von >5-6 % eingepreist sind. Nur was ich glaube, spielt natürlich auch keine Rolle.

Jedenfalls fand ich ihn cool verfilmt in The Big Short. Man muss aber aufpassen. Er ist ein spezieller Typ, der auf ein singuläres Ereignis in einer großen Struktur abzielt (ich vermute ja, der hat Asperger) und alles andere ausblendet. Halt ein Hedgefund Manager der auf Events abzielt. Daraus Ableitungen zu ziehen ist schwierig, besonders für uns seriösen Buy & Hold Anleger mit ein bisschen Portfoliomanagement-Ansatz… :-)

Wenn der Markt jetzt schon die Zinsen und all das was so kursiert eingepreist hat, dann ist die all asset bubble nie eine gewesen. Aber der Markt hat ja im Endeffekt immer den fairen wert, ergo ist alles eingepreist ;-)

Apple hat wieviel? 2.500.000.000.000,00 gekostet. Für den Market cap bekommst du viele Firmen die zusammen bestimmt mehr verdienen und auch wachsen. (Hatte zuerst .000 zu wenig, aber sah schon viel aus)…. und alle ETF haben Apple am höchsten gewichtet, wenn die ETF verkaufen müssen bei Anteilsrückgaben wird Apple am meisten verkauft werden müssen. Gute idee von Burry, der in der Tat Asperger hat, neben seinem Glasauge.

-M

Pfffff der Markt fällt und meine Watchlist (aufm handy Tobs) geht hoch. Dry powder goals.

-M

Habe gerade Post von der ING bekommen. Der Alphabet-Split wird steuerneutral durchgeführt (Änderungen möglich).

Wenn das Ding durch ist, werde ich nächsten Monat endlich wieder ordentlich zuschlagen bei diesem Qualitätsunternehmen.

https://www.wiwo.de/finanzen/boerse/aktiensplit-droht-beim-alphabet-aktiensplit-abgeltungsteuer/28472954.html

Die DKB konnte mein Frage nach der Handhabung nicht beantworten und bat um Verständnis.

Das finde ich echt schwach. Hat jemand konkrete Aussagen von der DKB erhalten?

@Tobs / Lynch

Wenn wir schon über Lynch schreiben Heute – hier noch mein Nachtrag zu ihrem Kommentar vor einiegen Tagen.

Sie schrieben „Ich interpretiere Peter Lynch zwar nicht so wie 4221, dass man wirkliche Zirkel-Kompetenz für gute Anlageentscheidungen braucht (eher verstehe ich Lynch, dass er Leute ermuntert hatte, einfach mit gesundem Menschenverstand sich Geschäftsmodelle anzuschauen)….“

Ja, das stimmt schon. Er propagierte mit offenen Augen durch die Einkaufszentren zu fahren und dort mit gesundem Menschenverstand gute und sich aktuell sehr gut verkaufende Produkte und die dazugehörigen Unternehmen anzuschauen. “Der Durchschnittsbürger trifft 2-3x pro Jahr auf eine Chance, …nicht selten in unmittelbarer Umgebung seines Wohnorts”

Ich habe jetzt noch mal nachgelesen: Allerdings spricht Lynch auch davon, sich einfache Produkte herauszusuchen, weil es ihm eben nicht möglich ist komplexe Produkte (Lasertechnik, Mikrochips nennt er) zu verstehen und er lieber in Steinbrüche, Beerdigungsinstitute, Strumpfhersteller und Spielzeuggeschäfte investiert in Branchen mit wenig Konkurrenzdruck. Hier hat er einen mehr Kompetenz und er kann das Produkt und Zukunftsaussichten (vermeintlich) besser beurteilen und es gibt nicht viele neue Wettbewerber wie bei Technikprodukten. „Aber warum kauft ein Ölmanager zuerst Pharmawerte und ein Mediziner kauft Schlumberger Aktien. Warum nur sind die Aktien von denen man nichts versteht reizvoller, der Rasen in Nachbars Garten grüner?“ schreibt er.

Ebenso wie er bei zukaufenden Unternehmen die Ver-Diversifizierung in nicht-Kernbereiche anprangert weil die Unternehmen mit seinen Managern von den Geschäftsbereichen nichts verstehen und sich zumeist verschlechtern.

„Personen die einen Informationsvorteil haben befinden sich grundsätzlich in einer günstigeren Ausgangsposition. Dem Fachmann für eine Branche steht dem Kenntnis des Kunden eines Produkts gegenüber. Beides ist für die Aktienauswahl hilfreich.“

Übrigens: Die im Buch von 1987 genannten Unternehmen gibt es zumeist gar nicht mehr fiel mir mal wieder auf. Selbst die genannten Trends (Diskettenlaufwerk, Kopien durch das tolle Kodak oder Xerox-Unternehmen, usw.) und sogar ganze Branchen (Teppichindustrie war 1950-60 eine Wahnsinns-Wachstumsstory welche er durch die neuen Herstellungsweisen & Materialien als Technikindustrie bezeichnete…).

Das bestärkt mich persönlich in meiner Herangehensweise mit (m)einem All-World ETF plus einige 10-15% Satelliten im small Biotech in meinem ganz groben Kompetenzbereich.

Vielleicht wollte Lynch mit diesem Beispiel wieder nur seine Aussage auf die Spitze treiben, ohne dass er aber tatsächlich dabei zu technisch verstanden wissen wollte. Die Interpretation von Aussagen unserer „Idole“ versteigt sich natürlich schon schnell in die Exegese überlieferter alter religiöser Schriftrollen, die man versucht nach 2.000 Jahren aus dem damaligen Kontext und unter Berücksichtigung sämtlicher Interpolationen anderer Gelehrter zu verstehen. :-)

Ein anderes Beispiel eben (ich weiß gar nicht mehr, ob ich es in seinem Buch gelesen oder in einem Interview auf YT gesehen hatte – die Erinnerungen gehen ineinander über – das ist immer schlimm und gerne auch mal problematisch :-) ): Seine Frau erzählt ihm von den neuen Nylonstrümpfen, die an den Supermarktkassen erhältlich sind und das sie diese längere Zeit tragen könne ohne dass sich Laufmaschen entwickeln. Da hat er sich dann reingefuchst und das dahinter stehende Unternehmen gekauft.

Auch interessant finde ich, dass „sein“ Fonds seinerzeit nicht unbedingt ein High Conviction Fund gewesen war. Bis zu einem gewissen Grade würde das auch wieder im Gegensatz zu dem stehen, das man sich als Schuster an seine Leisten halten sollte.

Überhaupt finde ich die Abgrenzung schwierig zwischen „gesunder Menschenverstand“ und „Wahllosigkeit“. Irgendwas dazwischen nennt man wohl vermutlich „Common Sense“ Investments. Hierin würde ich mich selbst nüchtern einordnen. Aber sehr selbstehrlicherweise auch nicht, weil ich das zwingend für überlegen halte, sondern weil es das ist, was ich glaube mit meinem Gehirn leisten zu können (bei mir ist es leider nicht viel mehr…).

Ich glaube, wir können es drehen und wenden wie wir wollen. Peter Lynch war ein verdammt cleverer Bursche, der natürlich eine Menge auch von Unternehmensbewertungen (er hat sich ja als Finanzmensch aus dem Analysten-Team als Eigengewächs zum FM hochgearbeitet) verstand und in einer damaligen Mega-Hausse in den stärksten Binnenmarkt der Welt investiert hatte. Man ist geneigt sich selbst zu sedieren in der selbstgerechten Eigenwahrnehmung, dass man das also ebenfalls so umsetzen kann. Die Gefahr ist tatsächlich, dass man das ableitet und für sich die problematische Pseudo-Wahrheit erschafft, dass das nun deswegen risikolos genauso für einen selbst funktionieren kann. Aber wie gesagt, ich selbst bin auch nur Lieschen Müller und nicht Peter Lynch, das ist mir immer bewusst.

@Tobs / Lunch

Im Grunde beschreibt er genau diesen Artikel. Ein Abiturient “analysiert” einen globalen Hochtechnikkonzern. Aha.

Lynch würde vermutlich vorschlagen, er solle sich lieber umschauen in seiner peer-group (das sind die zukünftigen kaufkräftigen Konsumenten) welche interessanten Brands, Games/ Apps, Musik,Technik, Haustier-, Kleidungs, Mobilität- & Ernährungsverhalten er dort sieht. Dann ein wenig beachtetes Unternehmen in einer langweiligen Nische mit langweiligem Namen mit geringer langfristiger Verschuldung und stabiler, stark steigender Bruttomarge suchen. Das kann man kaufen. Wie den Strumpfhersteller mit guter Qualität in Eiverpackung welchen seiner Frau im Supermarkt von vielen anderen Frauen hat kaufen sehen.

Lynch war nicht nur im besten Bullenmarkt der Welt an der richtigen Stelle. Er war gut theoretisch ausgebildet, hatte starke praktische Erfahrung, ein gutes Bauchgefühl durch lange Jahre Arbeit, er ist intelligent, er hatte immense Informationsvorteile durch seine täglichen Unternehmensbesuche und Gespräche mit allen CEOs/CFOs der USA und die Zuarbeiter eines exzellenten Analystenteams, er konnte gegen den Willen seines Chefs agieren (der Chef wollte die Anzahl der Positionen im Fonds on ca. 50 auf 30 reduzieren, Lynch erweiterte das auf 1.000) usw. usw.

Trotzdem war ein hoher Prozentsatz seiner Käufe mit negativem Resultat. Er hatte viele Positionen im minus. Er hatte oft falsches timing. Der einzige Grund warum er so erfolgreich war ist, dass eben wenige Positionen exorbitant stiegen. Seine 2,5,10,20-bagger brachten die Performance und seine Karriere.

Ähnlich wie bei @Tim. Tim hat im allgemeinen Markt mehr Wissen als die meisten von uns, er lebt im pulsierenden NJ on den USA, er spricht mit vielen Investoren und Unternehmern direkt und er hat mal in die Richtung studiert & eine Ausbildung gemacht. Trotzdem liegt er bei fast 50% seiner Käufe daneben! 43% seiner insgesamt ~70 Käufe sind im Kurs (ohne Divs) im minus trotz jahrelanger Haltedauer. Das macht aber gar nichts, denn mit 20% seiner Käufe liegt er insgesamt 1 Million Euro im plus.

Ihr habt Beide gute Argumente geliefert. Ich glaube einiges ist Grauzone und die Wahrheit wird in der Mitte liegen.

@Tims Picks

Also so scheisse wie er auswählt, von der Trefferquote her, dann nehmen wir doch einfach die Dartpfeile ab jetzt :-)

Es zeigt aber, dass investieren in Einzeltitel keine Raketenwissenschaft ist und man auch mal daneben liegen kann/darf und trotzdem gut abschneiden wird a la long.

Die schlecht abschneiden, gießen das Unkraut und schneiden die Blumen ab – nochmal Lynch

-M

Habe mir heute die Augen gerieben, habe vor ein paar Wochen Valora angeschaut, heute werden die übernommen +50%, waren mir dann aber zu wenig international aufgestellt. Das Portfolio hat mir gefallen, nicht nur weil ich dort gerne die leckeren Brezel esse.

Dufry habe ich immer noch auf der Watchlist, die gefallen mit von der internationalen Ausrichtung deutlich besser, könnte ein Thema werden im Herbst.

Der Euro fällt zusammen mit den europäischen Aktien. Das könnte noch schlimmer werden weil uns die Gasflamme ausgeht.Dann wird Energie bei schwachem Euro für uns noch teurer. Inflation linked Bonds sind derzeit ein Rettungsanker. Die gibt’s auch als ETF, wie praktisch.

Das negative Umfeld und die anschließende Entspannung ( wann ? ) wird wieder jede Menge Rattenfänger hervorbringen. Bücher, „wie man durch Krisen wie diese kommen konnte“. Sie verraten es dir hinterher.

Finanzprodukte, die ganz tief einkaufen und dann 10 Jahre mit „20% pro Jahr werben“, aber nur weil es im ersten Jahr steil bergauf ging.

Dazwischen immer wieder : „jetzt kaufen, weil soooo günstig“ und „jetzt alles anders machen“, „sooo niedriges KGV oder RSI“ sind Warnzeichen. Abwarten, alles allein keine Kaufgründe.

Thorsten, jetzt mal ehrlich: Wo treibst Du Dich denn rum? :-) Diese Art von Werbung begegnet mir überhaupt nicht (tatsächlich nicht!). Empfehlung: Ein bisschen weniger Internet.

Spannende Zeiten. Das aktuelle Euro-Tief ist durchaus problematisch und kann die hohe Inflation zusätzlich anheizen. Zwar profitiert der Export, dafür wird zum Beispiel die Energieteuerung befeuert da wir in D nach wie vor von Energie-Importen mit abhängig sind. Ich mache mir aber wenig Sorgen als Anleger. Gute Aktien berappeln sich und laufen langfristig in eine Richtung. Die volkswirtschaftlichen und gesellschaftlichen Folgen könnten aber noch gewaltig sozialen Sprengstoff bringen. Auch auf dem Wohnungsmarkt, hier bekomme ich so manche Story mit als Gutachter…

Übrigens ist die schweizer Givaudan für mich eine eine tolle Aktie die selten mit Abschlag wie gegenwärtig erhältlich ist. Wie seht ihr diese Aktie?

Ich finde die schrecklich überteuert. KGV 40 für eine Firma die 8-10% p.a. wächst, sowas von übertrieben.

Die Kapitalrenditen sind ok. Knapp 10% ROA kann man lassen. 2/3 FK ist in dem Geschäft bestimmt auch nicht problematisch, aber ich mag eher weniger Schulden.

Wenn die sich jetzt mehr als halbieren, wäre es mal ne Überlegung für mich.

Du bekommst Alphabet für ~KGV 20, die auch 8% Wachstum hinbekommen sollten, mal als ein Beispiel.

-M

Rein nach KGV betrachtet hast du recht (wobei ich KGV 36 gefunden habe). Allerdings taugt der KGV aus meiner Sicht nur bedingt als Kriterium bei etlichen Aktien. Schulden: Givaudan hat in den letzten Jahre sehr viel dazugekauft (Übernahmen) was sich hoffentlich langfristig positiv auswirken wird. Und ist vermutlich weniger von politischen Risiken abhängig wie Alphabet (die ich auch habe, gute Aktie).

Ja alles richtig, sind schon gut, aber mir das Geld bei weitem nicht wert ggü anderen Firmen. Zur Hälfte vlt :-)

@ -M: Frei heraus ohne Gewähr, welche Unternehmen wären für dich aktuell kaufenswert bzw. für dich attraktiv genug bewertet?

Wenige… wie schon seit einiger Zeit. Das bisschen, was es runter ging bisher, ändert jetzt nicht die Welt daran.

Intel, T.Rowe P. und Ahold kann man sich überlegen.

Alibaba, PayPal und Alphabet sind auch günstiger als vieles andere.

Das wären jetzt so meine Picks, wenn ich müsste.

-M

@-M

und natürlich Fresenius ;-)

hihi, Spass muss sein.

Ja, du… die habe ich sogar gekauft bei 30,50€ und auf lange Sicht verliere ich da bestimmt kein Geld.

Ein super Kauf wären ca. 22€! Da wäre ich bereit einiges drauf zu setzen, dass ich dann x2 bzw. x3 zurück bekomme.

-M

Hattest du nicht bei Alphabet neulich zugeschlagen als bei 2000 Euro standen? Könnte ich auch nochmal auf dem Niveau zukaufen, ist aber schon eine der größten Positionen im Gesamtportfolio.

Ja jedoch wegen des Splits wieder verkauft. Wollte da steuerlich nicht der Depp sein.

-M

Es wird beim Split keine Steuer fällig (so mein Broker ING per Post). Ich habe mit dem Verkauf zum Glück bis zu einer Entscheidung gewartet.

Die meisten Banken orientieren sich bei der Besteuerung eng an Empfehlungen eines Dienstleisters, WM Datenservice. Und dieser stuft den Alphabet-Split aktuell als „normalen“ Aktiensplit ein, wie er der WirtschaftsWoche auf Anfrage mitteilte. Damit würden die neuen Anteile „eingebucht und übernehmen das Anschaffungsdatum der ursprünglichen Anteile (sogenannte Fußstapfentheorie)“, heißt es in der Auskunft von WM-Datenservice.

Die Anschaffungskosten würden entsprechend aufgeteilt. WM-Datenservice verweist dabei auf Randziffer 89 eines Schreibens des Bundesfinanzministeriums zu „Einzelfragen zur Abgeltungsteuer“ vom 19.05.2022, GZ: IV C 1 – S 2252/19/10003 :009. Der Dienstleister zieht daraus die für Aktionäre frohe Botschaft: „Die Einbuchung der neuen Anteile führt zu keinem steuerpflichtigen Kapitalertrag.“

Dieses Ergebnis ist eigentlich auch logisch: „Der Gesellschaftsanteil, den der einzelne Aktionär an Alphabet hält, sowie das Grundkapital von Alphabet, sind vor und nach dem Split gleich“, sagt Marcus Hornig, Steuerberater bei der WTS Steuerberatungsgesellschaft in Düsseldorf. „Es liegt deshalb keine gesonderte Anschaffung und auch kein selbständiger neuer Anschaffungszeitpunkt für die neu zugeteilten Aktien vor.“

Quelle: https://www.wiwo.de/finanzen/boerse/aktiensplit-droht-beim-alphabet-aktiensplit-abgeltungsteuer/28472954.html

Auweia…Zur Hälfte? Auf ein derartiges Szenario wirst du bei vielen Werten länger warten dürfen meiner Meinung nach. Sollte es wirklich annährend zu einer Halbierung der Märkte kommen werde ich gehebelt einsteigen. Allerdings haben wir dann als vermutlich auch als Gesellschaft völlig andere Probleme als Börse und Aktienkurse….

Ich investiere aktuell scheibchenweise ergänzend zu den Sparplänen. Die SuP500 Etfs in Euro sind ja schon wieder einiges vom Zwischentief der letzten Wochen nach oben gegangen. Klar, der Euro. Nach Crash bis minus 50 Prozent vom ATH siehts aber nicht aus.

Habe gestern erstmals eine Position vom VanEck Semicond. gekauft. Das KGV lt. Factsheet von Ende Mai lag bei knapp 20, der aktuelle Kurs um die 18 Euro war rund 15-20 Prozent unter dem Kurs Ende Mai aus dem Factsheet. Damit kauft man auch Wachstum, nicht aber die typischen ganz großen Nasdaq Unternehmen (ausser natürlich rund 10 Prozent Nvidia). Einzelne Chip Werte kann ich inhaltlich nicht beurteilen. Nvidia da drin ist immer noch überteuert, die anderen gehen so, im Schnitt halt rund wie oben skizziert.

https://www.lynxbroker.de/boerse/boerse-kurse/aktien/applied-materials-aktie/applied-materials-analyse/?a=3355991428&utm_source=finanznachrichten.de&utm_medium=referral&utm_campaign=Finanznachrichten_RSS_Feed#applied-materials-der-nachste-tenbagger

https://themarket.ch/meinung/die-piece-de-resistance-ueberwinden-ld.6991

Ein guter Artikel um bei der Stange zu bleiben.

Grüße Baum

Leider nicht frei lesbar.

Aber ich denke, dass Tim Strategie, der auch Nikos nachgeht, auch in dieser Krise erfolgreich ist.

Meine Indikatoren sind gestern von 97% auf 100% Cash gestimmt. Das letzte Mal war das für eine Woche 2020 und für vier Wochen 2009 und für 26 Wochen 2008.

Natürlich gibt auch bei mir FOMO. Wenn sich die Feder löst und die Ente einen Meter hochspringt bin ich nicht dabei, allerdings auch nicht, wenn sie einfach so weiterläuft, sich als „alles ist so billig“-Lemming entpuppt und mit schlechten Unternehmenszahlen und den Indizes zusammen die Klippe runterstürzt. Ein erneuter Absturz erscheint, weil die Folgen der Krisen (Logistik, Russland, Energie, Inflation…) in Kombination evtl. vom Markt noch nicht ganz erfasst wurden.

Mein Geld ist im USD geparkt. Durch die Euroschwäche habe ich in Euro gerechnet dazugewonnen. Mit schlechten Zahlen in Europa könnten wir auf beim EURUSD 0,8 oder darunter landen, noch sind wir über der Parität.

Oh ha EURUSD steht auf 1,008, jetzt gerade wieder auf 1,01…. US-Aktien dürften in Euro gewertet leicht steigen. Finger weg von europäischen Aktien „so billig“ ?! Ja, bald gehen manche Lichter aus oder werden runtergedimmt um Gas zu sparen.

Verstehe ich nicht. Für den EUR-Investor sind jetzt US-Aktien sehr teuer. Vor einiger Zeit wurde hier noch die These vertreten als EUR/USD bei 1,20 stand, dass das Verhältnis bald 1,40 sein werde und die US-Werte sich währungsmäßig um 20% verbilligen werden.

Eingetreten ist das Gegenteil, sie haben sich 20 Prozent verteuert.

Fahne im Wind und so…. wenn er immer nach dem gehandelt hat, worüber er geschrieben hat….Müsste er fast pleite sein…

-M

@Tim

Dein Waldhäusle für 900 k ist echt nett! ;-)

1k pro Tag Vermietung ist auch echt nicht übel…

Habt Ihr es auf Kredit gekauft?

Wie wird so ne Vermietung oder airbnb in Amerika versteuert?

Die Zulieferer der Halbleiterindustrie werden in dieser Dekade gut verdienen. Ein Artikel zum richtigem Zeitpunkt. Bei Kursschwäche sollte man Kaufen. Mein persönlicher Favorit ist LAM .

Sehe ich genauso. Bin durch Nikos Depotbeiträe auf die Schaufelherstelleranalysen gestossen und finde Lam auch sehr interessant. Habe einen Sparplan auf Lam eingerichtet.

Freue mich auf Nikos 3. Teil seines Depots.