Ich heiße Nikos, und wohne zusammen mit meinen Eltern und meiner jüngeren Schwester in Moers (Niederrhein). Ich bin 17 Jahre alt (werde am 09.06.2022 18). Gerade habe ich mein Abitur absolviert. In meiner Freizeit spiele ich gerne Fußball, Badminton und Schach. Im Urlaub gehe ich in den Alpen wandern und klettern.

Mein Weg zur Börse und meine ersten Erfahrungen

Schon mein ganzes Leben lang liebe ich die Mathematik und Zahlen. Vor allem begeistert mich der Zinseszinseffekt. Mein Vater fragte mich, wie viel Geld ich nach 30 Tagen haben würde, wenn er mir jeden Tag einen Cent verdoppelt. Ihr könnt ja mal kurz selber darüber nachdenken. Am Ende meines Artikels werde ich die Lösung angeben.

Ein weiteres Beispiel sind die Reiskörner auf dem Schachbrett. Als ich 9 Jahre alt war, fing ich an, mit meinem Vater im NTV- Videotext und in den Nachrichten die Aktienkurse der Dax- und Dow Jones-Unternehmen zu beobachten. Mich beeindruckte das ständige „Umspringen der Kurse“.

Mit Apple bin ich 490 Prozent im Plus

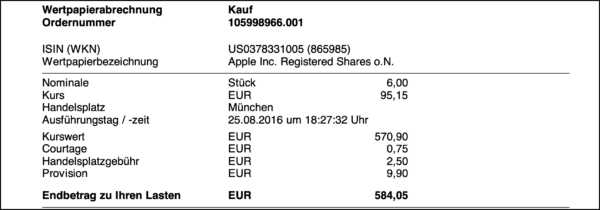

Mit 12 Jahren wollte ich selbst in Aktien investieren. Mein Vater (er investierte schon seit mehreren Jahren) eröffnete für mich ein Junior Depot bei der ING Diba. Im August 2016 wusste ich, dass bald das iPhone 7 herauskommt und sich dies wahrscheinlich sehr gut verkaufen würde. Daher entschied ich mich, die Apple Aktie zu kaufen. Es war meine erste Aktie. Mein Vater erklärte mir die ganzen Vorgänge beim Kauf einer Aktie. Ich entschied mich damals, das Limit 10 Cent unter dem Kurs, auf 95,15 € zu setzen und wartete begeistert gemeinsam mit meinem Vater auf das Ausführen der Order. Die Aktie zog nach dem Kauf relativ schnell an und war nach gut zwei Monaten schon über 10 Prozent im Plus, was mich sehr begeisterte. Aktuell notiert die Aktie 490 Prozent im Plus (seit Erstkauf). Hinzu kommen noch 102 Euro Dividende.

Die KPS-Aktie war bislang ein Flop

Nach Weihnachten hatte ich etwas Geld übrig und überlegte mir, nach Tipps von meinem Vater eine deutsche Aktie ins Depot zu legen. Somit kaufte ich die KPS-Aktie, da das Geschäftsmodell auf mich vielversprechend wirkte. Die Aktie rutschte jedoch ein paar Monate nach dem Kauf stark ins Minus, worüber ich erst enttäuscht war. Später lernte ich jedoch mit solchen Kursverlusten umzugehen. Aktuell notiert die Aktie etwa 70% im Minus. Ob KPS eine gute Investition gewesen ist, wird sich in Zukunft zeigen. KPS bewies in der Coronakrise Stabilität und erwirtschafte weiterhin einen operativen Gewinn und die Dividende wurde weiterhin ausgezahlt, jedoch halbiert. Hinzu kommen hier Dividenden von über 100 Euro, die den Verlust etwas ausgleichen.

Ich habe einen Aktiensparplan für Berkshire Hathaway

Wenig später fing ich im Jahr 2017 mit meinem ersten Aktiensparplan an. Das Prinzip eines Aktiensparplans finde ich sehr gut, da man so monatlich, zweimonatlich oder vierteljährlich mit geringen Summen ab 50 Euro (heute bei der ING schon ab 1€) an der Börse investieren kann. Somit investiert man, wenn die Börse fällt, aber auch wenn die Börse steigt. Also investierte ich mein Taschengeld vierteljährlich in die Berkshire Hathaway-Aktie von Warren Buffett.

Warren Buffett war schon von Beginn an mein großes Vorbild. Mich faszinierte, wie er in seiner Jugend 1000 Wege fand, um Geld aufzubringen. Zum Beispiel durch den Verkauf von Coca-Cola-Flaschen, durch das Aufstellen von Flipperautomaten in verschiedenen Läden, durch den Verkauf von Golfbällen, durch das Austragen von Zeitungen. Zum Geburtstag bekam ich ein Buch über Warren Buffett und las es sofort durch.

Ich baute den Sparplan auf Microsoft und Amazon aus

Nun hatte ich 3 Aktien im Depot und wollte aber mein Depot breiter aufstellen. Ich suchte nach Möglichkeiten, zusätzlich zu meinem Taschengeld, Geld für die Börse zu verdienen. Eines Tages fand ich im Briefkasten einen Flyer für einen Job als Zusteller von Werbung. Ich habe direkt bei der Firma angerufen und konnte gleich am folgenden Samstag mit der Arbeit beginnen. Ich verdiente zwischen 60 und 70 Euro im Monat. Somit konnte ich zwei weitere Aktien vierteljährlich ansparen. Ich entschied mich für Microsoft und Amazon.

Mein Sparplan sah also im Jahr 2018 wie folgt aus: im Januar 50 Euro in Berkshire, im Februar 50 Euro in Microsoft und im März 50 Euro für Amazon usw.

Ich eignete mir mit der Zeit immer mehr Wissen rund um das Thema Börse an. Hierzu guckte ich regelmäßig die Youtube Videos vom Kanal Aktien mit Kopf und von Tim’s Kanal. Außerdem las ich regelmäßig Tim’s Artikel. Tim’s konsequente „Buy and Hold“-Strategie beeindruckte mich und gerade seine Netflix-Investition zeigt, wie erfolgreich diese Strategie langfristig ist, auch wenn die Aktie kurzfristig mal um 70% abstürzt.

Ein passives Einkommen baue ich mir über Dividenden auf

Im Mai 2018 kaufte ich dann die Sixt-Vorzugsaktie kurz vor der Dividendenauszahlung. Sixt zahlte mir seitdem eine Dividende von knapp 150 Euro – trotz Kürzung auf 0,05€ je Aktie in der Pandemie.

Im Jahr 2019 begann ich, vermehrt in Dividendenaktien zu investieren, um mir ein regelmäßiges passives Einkommen zu erwirtschaften. Da ich schon „ausreichend“ Microsoft-Aktien und etwas weniger als eine halbe Amazon-Aktie im Depot hatte, ersetzte ich die Sparpläne durch die Dividendenaristrokraten Johnson & Johnson und McDonald’s. Im Corona-Crash Anfang 2020 kaufte ich Coca-Cola Aktien, da diese mit damals 38 Euro sehr preiswert waren. In den vergangenen zwei Jahren kamen dann immer mehr Dividenden-Aktien wie Procter & Gamble, Church & Dwight und Pepsico hinzu. Ich achtete darauf, dass ich regelmäßig Dividenden bekomme.

Aktuell sieht meine Dividendenliste wie folgt aus

- Januar: Lam Research, Pepsico, Intuit

- Februar: Mastercard, Apple, Procter & Gamble

- März: Church & Dwight, Johnson & Johnson, Microsoft, McDonald’s, Applied Materials, Nvidia (sehr wenig)

- April: siehe Januar plus Coca-Cola

- Mai: siehe Februar plus Nemetschek, KPS, Sixt Vz

Der Corona-Crash war zunächst sehr erschreckend und bedrückend für mich, da mein Depot innerhalb kürzester Zeit von plus 30 Prozent auf minus 10 Prozent abrutschte. Doch ich begriff schnell, dass dieser Absturz eine enorme Chance sein kann. Ich sparte von März bis Juni sehr viel mehr an als davor und begann unter anderem bei Apple und Microsoft ordentlich aufzustocken, welche sich seit März 2020 mehr als verdoppelt haben. Außerdem begann ich, Mastercard zu kaufen, da diese Im Crash auch um 40% gefallen sind.

Seit gut 1 ½ Jahren kann man bei der ING DiBa ab einem Euro Aktien ansparen, was ein enormer Vorteil für mich war, da ich somit mehrere verschiedene Aktien pro Monat kaufen kann. Seit dem kamen sehr viele Aktien dazu. Ich kaufte auch vermehrt Aktien aus dem Halbleitersektor wie NVIDIA, Lam Research und Applied Materials. Darauf werde ich in späteren Artikeln noch näher eingehen.

Börsenspiel

Außerdem nahm ich mehrere Male an einem Börsenspiel mit der Schule teil. Davon lief das letzte, welches Anfang Oktober 2021 begann, zuerst sehr gut besonders NVIDIA und AMD. Beide waren Mitte November mit 70 und 50 Prozent stark im Plus. Unser gesamtes Depot war 30 Prozent im Plus (aus 50.000 Startkapital wurden 65.000). Im Niederrhein belegten mein Klassenkamerad und ich mit 5.000 Euro Vorsprung, lange Zeit den 1. Platz. Auch in Deutschland waren wir immer in den Top 50. Jedoch kam dann der große Absturz der Techaktien und wir rutschten ab. Am vorletzten Tag verloren wir dann unseren 1. Platz und waren am Schluss auf dem 8. Platz. Durch die Börsenspiele habe ich Erfahrung gewonnen, auch wenn es 2 mal nicht für die Top 10 gereicht hat.

Seit 2017 nehme ich auch regelmäßig am Investor Börsenspiel von Ariva und am ewigen Börsenspiel von Traderfox teil, um verschiedene Anlagestrategien auszuprobieren.

Während des Tech-Crashes kaufe ich Tech-Aktien

Zusammenfassend lässt sich sagen, dass meine ersten knapp 6 Jahre an der Börse sehr aufregend waren. Ich habe viele verschiedene Börsenphasen erlebt. Auf der einen Seite sehr gute Börsenphasen wie z.B 2019 und 2021, aber auch krasse Kursabstürze wie 2020 und der jetzige enorme Kursabsturz der Techaktien. Während dieser Korrektur kaufte ich stark abgestürzte Aktien wie Adobe (-45%), Block (-70%) , Intuit (-50%) und Snowflake (-68%).

Meine allgemeine Strategie ist es, Qualitätsaktien (überwiegend mit Dividende) zu kaufen, um langfristig mein Geld zu vermehren und irgendwann über Dividenden sehr viel passives Einkommen zu erwirtschaften. Mein Fundament aus konservativen Aktien, welche ich in den letzten 6 Jahren aufgebaut habe, ergänze ich mit offensiveren Aktien wie Adobe, Block, Intuit, Nvidia, Snowflake (nur ganz wenig investiert), um ein sehr breit aufgestelltes Depot zusammenzusetzen. Ich verfolge ausschließlich die „Buy and Hold“-Strategie und habe bisher keine Aktien verkauft. Auf meiner Watchlist stehen noch zahlreiche Unternehmen.

Ich hoffe, dass sich in Zukunft mehr junge Menschen mit dem Thema Börse beschäftigen.

Ich möchte Firmen analysieren und noch mehr über die Börse lernen

Da ich jetzt mein Abitur absolviert habe, werde ich mich jetzt noch intensiver mit der Analyse von Unternehmen beschäftigen und möchte auch selber in diesem Bereich tätig werden. Deswegen möchte ich mich auch bei Tim bedanken, dass er es mir ermöglicht hat, für seinen Blog Artikel zu schreiben. Tim habe ich persönlich dieses Jahr auf der Invest in Stuttgart kennengelernt und wir hatten ein sehr nettes Gespräch.

Auflösung der Frage am Anfang: Verdoppelt man einen Cent 30 Tage lang, erhält man 10,737 Millionen Euro. Das Problem ist, dass die meisten Menschen nicht exponentiell denken und daher hier Ergebnisse zwischen 1000€ und 10.000 Euro tippen. Bei der Frage, ob man lieber einmalig 10.000 Euro bekommen möchte oder einen Cent 30 Tage lang verdoppelt, wählen etwa 80 Prozent die 10.000 Euro aus.

2hoch30 sind aber 1,0737Millionen!

Hast auch im Kopf ausgerechnet?

Zinseszins ist mächtig, nehmen wir nur eine durchschnittliche Rendite von 10% wenn Tim so alt wie Charlie Munger wird, dann wird sein Depot auf 250 Mio. anwachsen, arbeitet er besser bei z.B. 15%, würde er 2facher Milliardär :)

Nein, 2 hoch 30 sind 1,0737 Milliarden.

0,01 * 2^30 = 10,73741824 Millionen

@Armin Daher verstehe ich Deine Rechnung nicht.

@Armin Bei Deiner Rechnung kommt das hundertfache heraus : 1,073741824 Milliarden

Jetzt muss man noch mit 0,01 multiplizieren

Das Problem ist, dass es eine Tagesrendite von 100% so selten gibt.

Es geht ja auch nicht darum bei diesem Beispiel, ein anderes häufiges Beispiel ist ein Blatt so oft falten dass es so dick ist bis zum Mond, ist auch Theorie und weniger Praxis, aber gibt einem ein Gefühl für Mathematik ;)

Oder das Sachbrett oder die Seerose oder die Bakterienkultur usw.

Natürlich kann man in die Zinseszinsformel hohe annualisierte Renditen und lange Zeiträume einsetzen und über fantastische Zahlen erhalten.

Demnach wären alle mindestens Milliardäre, wenn sie vor 50 Jahre mit dem Aktieninvestments begonnen hätten. Die Realität sieht freilich anders aus.

Darum geht es doch hier gar nicht. Es geht darum exponentielles Denken zu schulen. Menschen haben überhaupt kein Gefühl für exponentielles Wachstum. Daher sind solche Beispiele sehr sinnvoll.

Bravo Nikos, echt beeindruckend! Danke für Deine Einblicke. Alles Gute und viel Erfolg für Deinen weiteren Weg!

“Coca-Cola Aktien, mit 38 Euro sehr preiswert waren.“ Im Januar 2020, mit KBV 12, KUV 7, KGV 28 war Coca-Cola sehr preiswert? Nicht mit 38 €, sondern mit KBV < 1,5, KUV < 2, KGV < 15 wäre die Aktie günstig.

Wenn dieser “2021-2023 Crash“ beendet wird, etwa im Januar 2024 und deine Aktien Adobe, Apple, Mastercard, Microsoft, Coca-Cola, Lam, Intuit, Nvidia auf 1/3 bis 1/6 gefallen werden, wirst du hoffentlich das Value Investing von Ben Graham lernen. Er würde nur Aktien mit KBV < 1,5, KGV < 15, Dividende > 3 % kaufen.

Adobe hat KBV 14, Apple KBV 35, Mastercard KBV 50, Microsoft KBV 12, Coca-Cola KBV 11, Lam KBV 12, Intuit KBV 7, Nvidia KBV 18. Sehr gefährliche Überbewertung und große Crash-Gefahr. Man sollte diese Aktien etwa 2024 kaufen, falls das KBV < 3 sein wird. Und im Januar 2022 sollten sie verkauft sein, vor dem Crash auf 1/3-1/6. Das sind keine Aktien für die Ewigkeit. Für die Ewigkeit ist Allianz, Munich Re, Johnson&Johnson, Procter&Gamble, Sanofi, B.A.Tobacco und ähnlich.

Und ich kaufe nur Aktien mit KBV < 3, KUV < 3, Dividende > 3 %, von Unternehmen die mehr als 30 Milliarden € wert sind, Fremdkapital : Eigenkapital < 3 : 1, in letzten 10 Jahre musste Umsatz steigen. Und KGV ist mir egal. Damit unterscheide ich mich von denen, die nur KGV sehen und ignorieren KBV, KUV, die Kinder in Facebook Gruppen.

Man kann von den Kindern in Facebook Gruppen aber auch etwas lernen, wobei die Kinder dort mittlerweile auch in den 40er sein sollten, die Kinder sind wohl eher auf Tik Tok etc. anzutreffen ;)

Mit deiner Methode wirst Du nie ein Technologieunternehmen besitzen, da der Buchwert dort einfach immer zu wenig hergibt, ein Tech-Unternehmen hat keine Getreidesäcke im Keller und die paar Server oder Büromöbel geben zu wenig her. Der Umsatz ist interessant, aber auch nur wenn man den Gewinn nicht völlig vernachlässigt wie du, ein Unternehmen das keinen Gewinn macht wird nicht überleben, du kannst 1 Mio. Gewinn machen mit 1 Mio. Umsatz oder mit 100 Mio Umsatz, welches Unternehmen ist für dich interessanter?

In einer Baisse hast Du mit deiner Methode bessere Karten, aber als Langfristanleger zahlt es sich nicht aus, z.B. Microsoft sagst Du ist kein Unternehmen für die Ewigkeit, gut für die Ewigkeit ist gar nix, aber ich halte es seit über 25 Jahren und ich würde es wieder gleich machen und nicht auf Sanofi, Allianz & Co. setzen. Amazon dasselbe, schon immer völlig überbewertet nach Methoden des 19. Jahrhunderts, die Zeiten ändern sich, nicht so wie viele Medien aktuell schreiben von Zeitenwende sondern was die Profitabilität und die modernen Geschäftsmodelle betrifft.

Man kann investieren um zu gewinnen oder aber man kann investieren um nicht zu verlieren, beides ist legitim, kann auch ein Mix sein, aber eine Fussballmannschaft mit 2 Torhütern und 9 Verteidigern aufzustellen ohne Stürmer finde ich verlorene Müh.

Aufs KGV schaue ich überhaupt nicht;)

Sag mal, Lad – kannst du eigentlich auch was anderes posten? Du erinnerst mich irgendwie an eine kaputte Schallplatte.

Lass ihn doch…finde ich nicht schlimm und lese seinen Beitrag unter jedem Artikel.

@ Nikos

Du zeigst bereits sehr früh Interesse an Deinem Vermögensaufbau. Das klingt nach einer vielversprechenden Entwicklung.

Mit Deinem Abitur stehen Dir jetzt gewichtigere Entscheidungen bevor. Dein Reiskorn Beispiel kannst Du auf Deine Vermögensentwicklung gut anwenden. Dir werden bis zur Rente vielleicht 4-5 Verdoppler zur Verfügung stehen. Folglich ist die Sparsumme gerade in frühen Jahren entscheidend. Die Sparquote ist entscheidend für die Zeit bis zur FU. Die Summe ist allerdings für die Gesamthöhe des Vermögens maßgeblich beteiligt. Folglich ist Dein Einkommen essentiell für den Aufbau des Vermögens. Das aktive Einkommen wird dabei einen längeren Zeitraum der maßgebliche Treiber für die Vermögensentwicklung sein. Daher sollte die Tätigkeit Dir möglichst gut liegen und nicht nur Mittel zum Zweck sein. Ich wünsche Dir bei der Berufswahl ein sehr gutes Händchen und viel Erfolg auf Deinem weiteren Weg.

Ich würde eher sagen, dass:

Eine realistische Frage wäre: Ich lege 10.000 Euro zu einem Zinssatz von 2% p.a. (oder lass es 10% sein) für 10 Jahre an. Was habe ich am Ende?

Kaum macht man die Aufgabe nicht völlig absurd, werden die Einschätzungen der Menschen auch nicht völlig absurd. Und – Überraschung – in der Realität ist der Zinseszinseffekt dann auch gar nicht so gigantisch wie in deinem „Beispiel“.

Das sehe ich anders.

Das Verständnis des Zinseszins hat Warren Buffett als Schüler dazu bewegt möglichst viele Jobs zu bekommen, um frühzeitig investieren zu können. Ihm war klar wie wichtig der Faktor Zeit ist. Auch Tim zeigt dies mit seinem extremen Buy and hold Ansatz.

Das Beispiel sollte nur zeigen, dass wir exponentielles Wachstum schlecht einschätzen können. Nimmt man statt Tage Jahre, kann man auch mit normalen p. a. Renditen am Aktienmarkt mit Hilfe des Zinseszins Erstaunliches erreichen.

Für Einstein war der Zinseszins das achte weltwunder.

Tolle Geschichte – ich kenne keinen jungen Menschen, der schon so lange für das Thema Börse brennt. Wir haben Vater und Sohn im Augenwinkel auf der Invest gesehen. Der Vater hat dem Sohn einen wichtigen Grundstein im Leben gelegt. Es ist interessant, jetzt die Geschichte dazu zu hören und zu lesen. Gratulation, viel Erfolg und Glück für die Zukunft!

Ich wünsche Dir viel Erfolg im Leben…

Du wirst durch deinen Vorsprung viel weiter sein als ich. Ich, 35 Jahre -> Seit 2015 investiert (angefangen mit 40k), Depot ca. 400 000 Stand heute (ja, ist ohne gutes Gehalt nicht möglich, bin kein Starinvestor, nur langweiliger ETFler). Hätte ich mit 20 angefangen sähe es schon anders aus :D.

Nur ich frage mich, ob mein Leben nicht besser/unbeschwerter war als ich jung/Kind war. Ich habe weder Nachrichten gelesen noch mich um die Wirtschaft gekümmert. Nur Hobbies, Lernen und Studentenleben..Leben ohne Plan, aber mit viel Freude.

Aber was sage ich, jeder soll sein Weg finden und es sollte so viele Lebenswege geben wie möglich, sonst wäre die Welt langweilig :).

Aber Frauen, feiern, Freunde, Hobbies geht doch auch mit Aktien :-D

Über Makroökonomie macht man sich am besten eh wenig, oder besser: keine Gedanken… keiner weiß etwas und keiner kann es beeinflussen…

-M

Wiedermal auf den Punkt.

Hast du den Sack schon verdroschen :) ?

Leider nein, gestern im Fussball das Knie geschrottet…. wohl nichts kaputt, aber im Moment ist kühlen und humpeln angesagt. Sobald laufen und stehen wieder geht sind die Fäuste dran. Schlimm, wenn man sich ärgert keinen Sport machen zu können.

Puh… das ist mies. Dann mal gute Besserung!

Kann deinen Ärger nachvollziehen. Meine Rippenprellung ist gerade ausgeheilt. Harte Zeit ohne Kraftsport war das :( .

Tja, sind halt keine jungen Hüpfer mehr…. ;)

Das sagen mir in letzter Zeit zu viele ;-/

Midlife-Crisis lohnt sich nicht, wir sind doch wie guter Wein, der mit jedem Jahr Reife besser wird ;)

Blessuren sind normal, man muss einfach in Bewegung bleiben, schau dir diesen 89jährigen Ultra Runner an, cool, von nix kommt nix, auch wenn es natürlich etwas Glück und gute Gene braucht.

https://www.youtube.com/watch?v=i7ZWbRZ7VY4

Habe vor 3 Jahren meinen Fuss gebrochen, dummerweise nicht mal beim Sport sondern idiotisch umgeknickt auf einer Treppe und danach mit gebrochenem Fuss noch einen Kundentermin gehabt, habe fast 2 Jahre gebraucht bis es jetzt endlich wieder schmerzfrei und voll belastbar ist. Ist wie an der Börse Geduld ist gefragt…

Hey Nikos, happy Birthday!!!

Du bist für mich wie der junge Tim Schäfer.

Du wirst Deinen Weg machen, wenn Du da dran bleibst, da bin ich mir sicher.

Ich bin gespannt, ob Du es, wie Warren Buffet, bis 30 zur ersten Million schaffst.

Wenn nicht, dann halt mit 31 ;-)

Jámas!

P.S. und noch herzlichen Glückwunsch zum Abi!

Sehe ich genauso.

Toll, dass sich die beiden gefunden haben. Bin gespannt auf weitere Berichte von Nikos, vielleicht berichtet Tim irgendwann, dass Nikos die Millionen geknackt hat.

Darauf dann ein Tsipouro. James.

Investieren bei Inflation – Assetklassen

Auf diese Anlagen sollte man während einer Inflation setzen | cash

Gold oder Aktien?

Ja, ja… die finanzielle Bildung im Elternhaus. Nikos hat es da in der Lotterie gut getroffen. Der Vater wird stolz sein. Gut gemacht!

In meiner Kindheit/Jugend gab es da – börsentechnisch – nichts zu holen. Meinen Eltern mache ich aber keinen Vorwurf. Sie wussten es eben nicht besser. Wie so viele.

Sehr dankbar bin ich aber über die Tatsache, bei meinem Vater mit Ende 20 Bodo Schäfer und den alten Kosto im Bücherregal angetroffen zu haben (er selbst wusste offensichtlich nichts damit anzufangen). Was sich da jetzt nach gut 15 Jahren ergeben hat, ist doch bemerkenswert.

Es ist also nie zu spät mit der finanziellen Bildung. Und irgendwie verdanke ich den Börsenerfolg doch meinem Vater….

Es geht aber auch einfacher und vor allem früher. So wie Nikos Vater sind meine Kids recht früh informiert und motiviert worden. Da laufen automatisierte Sparpläne, Altersarmut wird kein Problem sein. Wer weiß, vielleicht sind sie in meinem Alter schon durch und voll im Verwirklichungsmodus ohne Abstriche.

Ansonsten gibt Kiev die richtige Devise vor: Gas geben und hohes Einkommen generieren. Der Booster zum Investmenterfolg.

Und wie 42sucht21 vor kurzem treffend beschrieb: Einfach mal entspannt bleiben. Jeder Tag birgt so viele wunderbare Augenblicke – man muss sie nur fühlen. Eine achtsame Geisteshaltung wirkt Wunder. Wir entscheiden ja selbst, worauf wir unseren Fokus legen.

Schön zu hören wie Du bei deinen Kindern den Grundstein für die finanzielle Bildung legst. Das Elternhaus ist sehr wi6.

Schaut so aus, als wäre in den Märkten noch nicht alles eingepreist. Wie seht ihr das? War ja logisch, dass die FED und EZB mit kleinen, symbolischen Zinserhöhungen Gegensteuer geben.

Falls Zinsen stärker steigen, kann es nicht eingepreist sein. Siehe Markt KGV in Zeiten von höherem Zinsen.

Lynch sagte mal in einem Interview, das Markt KGV bewegt sich meist zwischen 20 und 10 und meinte damit 20 bei 0 Inflation und 10 bei hoher Inflation.

Was kommt ist wie immer Glaskugel.

Die Glaskugelfraktion hat immer eine Antwort, ich sehe die Welt durch die Glaskugel immer auf dem Kopf :D

PE Schwankungen hat wohl im letzten Jahrtausend nicht schlecht gepasst

S&P 500 PE Ratio (multpl.com)

Danach sind wir auf neuen Wegen. Wie so oft und egal in welcher Marktsituation, es gibt immer unendlich viele Möglichkeiten wie es weiter geht, man kann maximal mit Szenarien arbeiten um seinen Geist zu beruhigen.

Ob die Inflation gekommen ist um zu bleiben oder ihren Zenit schon überschritten hat, Meinungen und Meinungen. Steigt die Inflation weiter wird es weiter tauchen und via versa.

Deshalb gefällt mir Tim’s Mantra, stur und stetig, buy & hold durchhalten, in guten wie in schlechten Zeiten, natürlich muss man ein paar Regeln beachten, damit das auch funktioniert, aber ist wirklich kein „rocket science“. Das Hauptproblem war wohl schon immer und wird es wohl in der aktuellen und kommenden Zeit sein, dass man zu ungeduldig wird, und beginnt mit Umschichten, traden aus Angst, Gier, Ungeduld, Nervosität, Langeweile etc.

PE Schwankungen hat wohl im letzten Jahrtausend nicht schlecht gepasst

S&P 500 PE Ratio (multpl.com)

– > exakt und die letzten 12 Jahre waren halt in dieser Form so noch nie da. Also sind KGVs von >20 bestimmt im Ordnung gewesen und wären es auch künftig, wenn Zinsen so blieben und Inflation nur kurzfristig höher ausfallen würde.

WENN dem aber nicht so ist und Zinsen weiter steigen bzw. Inflation so bleibt, DANN wären die aktuellen Multiples zu hoch.

soviel zur Theorie :-D

Ist natürlich schön (macht mir spass) sich darüber zu unterhalten, aber am Ende bringt es nichts die Szenarien, die man nicht voraussehen/beeinflussen kann, bis ins kleinste zu durchdenken.

Versuchen wir picker lieber zu überlegen ob Unternehmen x oder y gerade zu KGV x,y mit Wachstum x,y ein ordentlicher kauf ist. Die ETFler machen stur und stetig weiter, da der Markt eh gerade fair bewertet ist und basta :-)

-M

Genau, und zwischenzeitlich tröpfeln Dividenden rein, auch wenn es mal etwas röter ist in den Kursen. Gestern wieder mal eine Naturaldividende in Form einer Uhr eingetroffen, letzten Monat war es ein Schokoladenkoffer, auf den Fit und Gesund so neidisch ist :D

Ich kann ihn nächstes Jahr sonst mal verlosen unter der Community, diese Sachen werden eh verschenkt.

Ein wunderbarer Artikel! Wirklich schön zu sehen, dass junge Menschen sich so für Aktien begeistern können. Und dann auch direkt mit so einer ausgewogenen Srategie, toll!

Finde ich auch. Bin über einen Link zu Nikos Depot in einem Forum auf Time Blog gestoßen. Gefällt mir hier.

Und ich finde es auch gut zu sehen, dass es junge Menschen gibt, die finanziell gebildet sind. Lese seine und Tims Artikel gerne.

In dem Alter hatte ich andere Probleme als Geld in Aktien zu stecken. Der Tim möchte immer den Eindruck erwecken, man müsse nur Geld in Aktien stecken und ist nach ein paar Jahren Millionär. Ganz nebenbei verdient er sich mit YT usw. ein hübsches Einkommen.

Ich habe erst mit 33 angefangen, zu investieren. Habe ich etwas verpasst? Ich denke nicht! Ein Großteil des Vermögens stammt aus Arbeitseinkommen. Durch Investitionen wird Vermögenserhalt betrieben, um Inflation auszugleichen, und NICHT um schnell reich zu werden. Als Schüler sollte die Ausbildung Priorität haben. Mittlerweile möchte jeder Schüler am liebsten morgen finanziell frei werden, ohne je etwas geleistet zu haben.

Tim, wieso machst du nie einen Artikel über Personen, die nicht in die Hype-Aktien investiert haben? Die Lieblinge von heute, können auch schnell abstürzen (Netflix, nicht wahr?). Ich hatte auch schon genügend Verrecker im Depot, z.B. Wirecard. Warum berichtest du nie von den Schattenseiten des Investierens und wie man diese abfedert? Warum höre ich nie etwas hier von den Personen, die mehrere Jahregehälter an der Börse verzockt haben? Ich finde solche Artikel verantwortungslos und es ist nicht der erste dieser Art.

Es grüßt ein Mathematiker …

„Ich hatte auch schon genügend Verrecker im Depot, z.B. Wirecard. Warum berichtest du nie von den Schattenseiten des Investierens und wie man diese abfedert? Warum höre ich nie etwas hier von den Personen, die mehrere Jahregehälter an der Börse verzockt haben?“

Warum sollte Tim über „deine Probleme“ berichten? Warum sollte Tim über Personen berichten, die mehrere Jahresgehälter an der Börse verzockt haben? Das ist doch genau der „Anlagestil“, den Tim nicht propagiert. Tim rät ausdrücklich dazu, nicht zu zocken, kein schnelles Ein- und wieder Aussteigen. Nicht alles auf eine Aktie setzen, z.B. Wirecard. Stattdessen regelmäßig investieren, sehr langfristiges Halten der Wertpapiere, bestenfalls Investieren in ETFs, wenn man sich nicht mit Einzelaktien beschäftigen möchte.

Wenn du Tim unterstellst, er würde „Zocken an der Börse“ empfehlen, dann kannst du einen Veganer beschimpfen, weil er so viel Fleisch isst.

> Warum sollte Tim über „deine Probleme“ berichten?

Das sind nicht nur „MEINE“ Probleme, sondern die Probleme jedes Investors, der Einzelaktien im Depot hat. Es ist völlig normal, dass sich Einzelaktien halbieren oder dass man einen Verrecker erwischt. Die hat Tim übrigens auch, erwähnt diese verständlicherweise nur selten. Stattdessen werden hier immer nur die Tenbagger ausgepackt und Ausnahmestories propagiert, was ein völlig verzerrtes Bild vom Aktienmarkt wiedergibt. Aber so kann man sich eben interessanter machen und Follower anziehen. Zu behaupten, es wären nur meine Probleme, ist einfach nur frech.

> Warum sollte Tim über Personen berichten, die mehrere Jahresgehälter an der Börse verzockt haben?

Um vielleicht zu lernen, wie man es besser machen kann? Das haben Sie vermutlich aber nicht nötig.

> Tim rät ausdrücklich dazu, nicht zu zocken, kein schnelles Ein- und wieder Aussteigen. Nicht alles auf eine Aktie setzen, z.B. Wirecard.

Was verstehen Sie denn bitte unter „Zocken“? Wollen Sie mir jetzt auch Zockerei vorwerfen? Die meisten Investoren sind um eine ausreichende Streuung bemüht. Ich persönlich stecke nur kleine Summen in Einzelaktien und habe über 80 verschiedene Werte. Mein Portfolio besteht aber zu 60% aus ETFs, soviel zum Thema Zocken. Ich bin überzeugt, dass man gut gelaufene Werte auch abschneiden und Loser entsorgen sollte. Das ist kein schnelles „Rein und Raus“, sondern hat etwas mit „Rebalancing“ zu tun. Ich hoffe Ihnen ist das ein Begriff. Entgegen ihrer Behauptung, setzt Tim sehr wohl einen großen Betrag auf eine Einzelaktie; dass das nicht allzu optimal sein kann, haben wir bei Netflix gesehen. Hier hätte ich längst meinen Einstand rausgeholt; den Rest kann man ja weiter laufen lassen. So habe ich letztes Jahr bei Biontech meinen Einstand rausgeholt, um andere Verrecker auszugleichen; den Rest der Biontech-Aktien lasse ich liegen. Dummerweise muss man in spekulativere Werte investieren, um auch mal einen Vervielfacher zu erwischen – das nennt man Risiko und hat mit Zocken wenig zu tun. BTW: Mir ist kein Starinvestor bekannt, der generell extremes Buy&Hold bei Einzelwerten betreibt.

> Stattdessen regelmäßig investieren, sehr langfristiges Halten der Wertpapiere, bestenfalls Investieren in ETFs, wenn man sich nicht mit Einzelaktien beschäftigen möchte.

Aktien und ETFs haben jeweils Vor- und Nachteile. Bei Einzelaktien muss man viel Recherche betreiben, hat ein enormes Einzelwertrisiko, und schafft oft nicht die Marktperformance. ETFs haben laufende Gebühren, die es bei Aktien ab Kauf de facto nicht gibt, können vom Index abweichen oder Wertpapiere verleihen; auch können ETFs geschlossen werden, d.h. man ist der Willkür des Emittenten gewissermaßen ausgeliefert. Das größte Problem bei Einzelwerten ist jedoch die unfassbar schlechte Renditeverteilung, was die Investition in ETFs wiederum rechtfertigt: 64% aller US-Aktien konnten langfristig (!) nicht den Russel 3000 schlagen, das Finden der Gewinner ist daher äußerst schwierig (https://www.marko-momentum.de/die-langfristige-schiefe-verteilung-von-aktienrenditen/). Jede fünfte (!) US-Aktie war langfristig gesehen ein Totalverlust. Selbst bei den breiten ETFs sieht es auch nicht unbedingt besser aus: Nicht wenige haben wegen der mageren Performance der Emerging Markets und aufgrund des China-Risikos schon ihre EM-ETFs entsorgt, wo sie doch alle angeblich langfristig investieren wollen, um natürlich möglichst schnell „finanziell frei“ zu werden. Heute investiert keiner mehr um sein Kapital zu erhalten, sondern nur noch, um schnell „finanziell frei“ zu werden, d.h. um nichts mehr arbeiten zu müssen. Ich investiere, damit ich mein erarbeitetes Vermögen erhalte – damit die Inflation von 8% mir nicht in 8 Jahren die Hälfte auffrisst oder eine Währungsreform alles zunichte macht. Das alles sind einfach Fakten, die man kennen sollte, die man aber hier auf dem Blog nie liest. Ich frage Sie und Tim, warum solche Themen hier nie thematisiert werden und statt dessen ein heile Welt vorgegaukelt wird.

> Wenn du Tim unterstellst, er würde „Zocken an der Börse“ empfehlen, dann kannst du einen Veganer beschimpfen, weil er so viel Fleisch isst.

Wo habe ich hier unterstellt, Tim würde „Zocken“ empfehlen? Das sind nicht fundierte dreiste Behauptungen.

Und zu guter Letzt: Ich fühle mich ins Jahr 2000 zurückerinnert. Damals haben auch Mitschüler von der Börse und der NYSE geschwärmt, das Ende kennen wir. Wo diese ihr Geld für ihre umfassenden Aktienkäufe genommen haben, bleibt wohl ihr Geheimnis. Es ist für mich erschütternd, dass jeder meint, ETFs wären eine Gelddruckmaschine. Auf gute Jahre an der Börse muss man wohl erst einmal wieder warten. Dann wird auch das Interesse an den ganzen Finanzbloggern, die in den letzten Jahre wie Pilze aus dem Boden geschossen sind, nachlassen (Finanzwesir, Finanzrocker, Finanzingenieur, Depotstudent, Geldfrau, Aktienrebell, Finanzquark, Finanzschwätzer, Finanzmüll, usw.).

Schönes Wochenende

Es ist völlig normal, dass sich Einzelaktien halbieren oder dass man einen Verrecker erwischt. Die hat Tim übrigens auch

richtig

Stattdessen werden hier immer nur die Tenbagger ausgepackt und Ausnahmestories propagiert, was ein völlig verzerrtes Bild vom Aktienmarkt wiedergibt.

Soweit ich das hier in Erinnerung habe, spricht Tim davon, dass der US-Aktienmarkt eine langfristige Rendite von 8% bis 10% p.a. macht. Dass er ausschließlich Tenbagger erwähnt, kann ich nicht feststellen. Er spricht und schreibt auch sehr oft, dass er selbst viele Fehler macht und dass jeder selbst seine Entscheidungen treffen muss.

Um vielleicht zu lernen, wie man es besser machen kann?

Der ganze Blog hat seit Jahren das Ziel, Hilfestellung zu geben, wie man es besser machen kann.

—-

Usw. Man kann praktisch jede deiner Behauptungen einfach widerlegen. Du unterstellst Tim bzgl. seiner Aussagen zum Aktienmarkt etwas, was er gar nicht sagt oder schreibt, und du wünscht dir von Tim, dass er in seinem Finanzblog, indem er gebetsmühlenartig eine erfolgreiche Strategie erklärt, darüber berichtet, wie andere „Investoren“, die nicht so handeln, wie er es empfiehlt, ihr Geld durch „Zocken“ verlieren. Das ist nicht sinnvoll, finde ich. Den Begriff „Zocken“ hast übrigens du und nicht ich erstmalig verwendet. Woher hast du die Annahme, dass „jeder(!)“ meint, ETFs seien eine Gelddruckmaschine? ETFs sind einfach nur für den durchschnittlichen Investor ein sehr gutes Instrument, um an der langfristigen Rendite des Aktienmarkts teilzuhaben.

Die Themen, die du als Risiken identifiziert hast, und die ja schon zu Kursrückgängen geführt haben, sind ja bekannt. Und natürlich muss es bei einer (sehr) langfristigen Anlage immer wieder Krisen geben. Inflation, Seuchen, Kriege, Finanzpolitik, Zentralbanken, Betrügereien, schlechte Laune, das Klima. Du kannst es dir aussuchen. Das alles gab es schon, das gibt es jetzt mal wieder, und das wird es in Zukunft auch wieder geben. So ist nun mal das Geschäft. Und ich befürchte für dich, dass deine Annahme, dass wir lange auf gute Börsenjahre warten müssen, falsch ist. Vielleicht wird dieses Jahr mal richtig schlecht und nächstes Jahr ein bisschen schlecht, aber dann wird es wieder richtig gut. Oder andersrum. Man weiß es nicht, und deshalb sollte man einfach immer weiter investieren – egal, ob man es zum Werterhalt macht oder weil man finanziell frei werden möchte.

Ich wünsche dir auch ein schönes Wochenende.

Macht doch Tim auch. Er bring nur hauptsächlich positive Beispiele, was ich besser finde.

Ich glaube nicht dass er so viel mit Youtube verdient. Aber ein klein wenig sei ihm gegönnt. Ich würde niemals öffentlich meine Aktien und mein Vermögen Preis geben.

2 hoch 29

41 ist die Antwort ;)

Falsch, 42 ist doch die Antwort auf alles ;-/

und wer genug lange sucht findet 21 :D

Das war ein Rechenfehler, 41 ist richtig. Als die Mäuse Cannabis konsumierten haben sie Mist gebaut beim Anschreiben. ;)

@Nikos: Toll, weiter so! Wie sehen nach dem Abi nun deine beruflichen Pläne aus? Bei der Börse immer stetig am Ball bleiben und Geduld haben. Die nächsten Börsenjahre könnten etwas turbulenter werden (mein Bauchgefühl), eine gute Gelegenheit zum Beispiel durch Sparpläne Qualität günstiger nachzukaufen.

Lieber Ralf,

können Sie mir bitte erklären, was genau Qualitätsaktien sind und was man unter günstiger nachkaufen versteht. Ich weiß das wirklich nicht!

Was ist denn bitte eine Qualitätsaktie? Ist Apple eine Qualitätsaktie, obwohl die Firma in den letzten Jahrzehnten schon zweimal vor dem Bankrott stand? Ist die (ehemalige) DAX-Aktie Wirecard eine Qualitätsaktie? Ist die Aktie der bekannten US-Bank Citigroup eine Qualitätsaktie, die immer noch mehr als 90% unter ihrem All-Time-High aus dem Jahr 2000 notiert? Ab wann ist denn eine Aktie eine Qualitätsaktie? Die renommierten Finanzexperten in diesem Video konnten mir da auch nicht weiterhelfen: https://www.youtube.com/watch?v=zcTGpR2_8vw

Und was bedeutet denn günstiger nachkaufen? Ich habe z.B. letzes Jahr Paypal gekauft, nachdem Sie vom Hoch mehr als 30% gefallen waren. Da habe ich sicher „günstiger“ nachgekauft. Soll ich Ihnen sagen wo die Aktie nun steht? Bei 80$, was für mich ein Verlust von über 50% bedeutet! Da hab ich sicher irgendwas falsch gemacht, obwohl ich doch „günstiger“ nachgekauft habe.

Ich bekomme jedesmal einen Brechreiz, wenn mir jemand was von Qualitätsaktien und günstiger nachkaufen erzählen will.

Ganz einfach. Du legst doch das meiste Geld im ETF an und nur einem Teil auf über 80 Firmen verteilt. Wir reden jetzt von einer Depotposition von ca 0,5%….. was gibt’s da überhaupt aufzuregen…. selbst deine 50% Verlust bedeuten dann 0,25% Auswirkung auf dein Vermögen. Hast alles richtig gemacht, lebe damit, oder lass das Picken sein.

Gibt Möglichkeiten einer entspannten Anlage -> nur ETF, aber da dann bitte auch nicht meckern, wenn es nicht jedes Jahr die 8% nicht linear gibt…. ;-)

-M

Ich sprach von Qualität. Darauf sollten Investoren Wert legen. Für mich selbst sind Aktien, deren Geschäftsmodell und Stellung am Markt erstklassig, sehr stabil und der langfristige Quartverlauf von unten links nach rechts oben läuft tendenziell solche Qualität. Firmen wie Microsoft, Danaher, Givaudan, Berkshire. Kaufe ich lieber als einen breiten World ETF mit etlichen Lutschern darin. Letztlich musst du

Dich wohl fühlen mit deiner Strategie.

Künftig könnte allerdings der Euro noch größere Sorgen bereiten. Die Abwertung gegenüber dem Schweizer Franken seit Einführung ist massiv. Gefällt mir nicht auch wenn es andere positive Effekte hat (Export).

Mir ist auch Qualität im Depot wichtig. Einzeltitel wie Berkshire, Microsoft, Danaher zähle ich ebenso zu den Qualitätstiteln, die halte ich z.B. auch direkt. Ist natürlich subjektiv und schwer zu definieren.

Der Xtracker World Quality, der hat aus dem MSCI World rund 300 Titel rausgesucht, der verspricht auch Qualität und hat seine (eigene) Definition. Dort heisst es:

„Der MSCI World Sector Neutral Quality Index bietet Zugang zu Aktien mit einem hohen Qualitätsfaktor aus 23 Industrieländern weltweit. Die Indexbestandteile werden anhand von drei gleich gewichteten Hauptindikatoren für die Qualität eines Unternehmens gewählt. Hierzu zählen eine hohe Eigenkapitalrendite, ein geringer Verschuldungsgrad und stabiles Gewinnwachstum.“

Den bespare ich schon monatlich schon eine lange Zeit. Finde ich immer noch gut.

„Die renommierten Finanzexperten in diesem Video“

:D :D

Laber Experten würde ich mal sagen, das Schöne bei Finanzen ist doch, dass man dies einfach überprüfen kann, auf diesen Herrn zu hören und danach zu handeln, dem empfehle ich lediglich mal die Performance seiner Produkte anzusehen, dann ist das alles geklärt. Gibt ja noch diverse Andere, denen nachgerannt wird, einer war mal Milliardär und versucht jetzt seinen Lebensunterhalt mit einem Börsenbrief zu bestreiten, muss jeder selber wissen.

Eine Paypal für 160 Dollar, die 3,90 Dollar im Jahr (2022) verdient, war sicherlich immer noch kein Schnäppchen.

An dem Titel habe ich mein Interesse verloren.

Was können die, was andere nicht schnell auf die Beine kriegen? Ist deren Geschäftmodell (Payment) nicht schnell von Dritten zu ersetzen?

Und ja, die haben x hundert Mio. Benutzerkonten. Toll, meine Frau und ich gehören auch dazu. 2x Jahr nutzt man Paypal, um irgendeine Mikrotransaktion über z.b. EbayKleinanzeigen abzuwickeln. Wenn die mein Amazon Konto anbieten würde, würde ich das nutzen. Mir fehlt da die Überzeugung.

Wie wird Paypal von anderen gesehen?

Das ist auch mein Eindruck gewesen.

Nachdem die so krass gefallen waren, habe ich natürlich auch mal einen Blick darauf geworfen. Leider habe ich die Quelle nicht mehr zur Hand, aber meine mich zu erinnern, dass sie – derzeit – eine vergleichsweise hohe Marge bei den Transaktionen abgreifen, ohne das aber hierfür ein besonderer Burggraben ersichtlich sei.

Insofern bekam ich den Eindruck, dass der Druck aus zwei Richtungen kommen kann: Begrenzung Wachstums (wie Du schreibst, sie sind nicht alleine am Markt) und gleichzeitig nicht mehr die Take Rates pro Rate.

Ehrlicherweise verstehe ich das Geschäftsmodell auch zu wenig. Ich interpretiere Peter Lynch zwar nicht so wie 4221, dass man wirkliche Zirkel-Kompetenz für gute Anlageentscheidungen braucht (eher verstehe ich Lynch, dass er Leute ermuntert hatte, einfach mit gesundem Menschenverstand sich Geschäftsmodelle anzuschauen), aber hier bin ich einfach zu weit weg und kann mir da keinen Reim darauf machen.

Take Rate pro (Zahlungs-) Transaktion sollte es heißen.

Für mich ein klarer Kauf zu den aktuellen Preisen. Disclaimer ich bin befangen und habe die Aktie ;)

Sie sind nicht die Günstigsten, das ist richtig, aber sie sind mit viel Abstand der Marktführer, haben sehr gute Tools/Service/Apps auch im Business-Bereich und insbesondere sehr einfache Eintrittsschwellen, und haben mit Abstand die stärksten Partnerschaften im Vergleich zur Konkurrenz, wo ein kleinerer Anbieter nicht so einfach aufbauen kann auch wenn er es fast gratis anbietet, die grössten Konkurrenten sind ja Big-Tech (Apple, Amazon, Samsung) und da hat es ein „Unabhängiger“ einfacher.

JPMorgan, HSBC, BoA, Capital One, Amex, China Union Pay, Apple Pay, Facebook Pay, Uber, AliExpress, AirBNB, Instagram, Pinterest, VISA, Mastercard, Amazon, Bezahlung mit Krypto und unendlich viele E-Commerce Shoplösungen und viele noch vergessen, da tut der Ebay-Exit gar nicht so weh ;) Die Aktie ist wohl zu stark gestiegen nach Corona, und jetzt ist sie, meines Erachtens, wieder sehr attraktiv, in Anbetracht des Wachstums, auch wenn die Margen etwas unter Druck geraden dürften, aber es wird auch viel investiert in neue Tools und auch mit der neuen App Venmo holen sie stark auf, z.B. bei den Wallet-Zahlungen, da es eben sehr bequem ist.

Werbespot Ende :D

Ich habe bei 130€, 100€, 80€ jeweils gekauft und werde das auch auf dem Weg nach unten fortsetzen.

Qualität heißt für mich, dass ein Produkt von jedem benutzt wird. Das ist bei PayPal gefühlt so. Klar gibt es genügend alternativen. Gibt es zu Apple auch und es nutz trotzdem eine große Zahl von Leuten. Ansonsten stimmen die Parameter, Verschuldung, Cashflow etc.

Grüße Baum

Bin im Mittel auch bei ~75€ dabei. Zu 50€ nehme ich auch noch gerne mehr.

-M

Tims Blog ist auf Platz 18 der relevantesten Blogs gelandet! Herzlichen Glückwunsch.

https://www.faktenkontor.de/pressemeldungen/blogger-relevanzindex-das-sind-deutschlands-top-100-blogs/

Ich hab Nikos‘ Statement ufmerksam gelesen und muss sagen: Wow, so jung und sich schon für Aktien interessieren…ich selbst hab mich auch mit Etfs und Aktien beschäftigt und muss sagen, dass es sich auch als älterer Mensch jederzeit lohnt, sich damit zu beschäftigen. Die Verwandten größtenteils glauben zum Teil, dass man da nur verliert. Aber….ich musste erleben, dass es eher umgekehrt ist….denn man kann gar nicht verlieren…weil höchstens passieren kann, dass eine Aktie Ramschniveau erreicht, wie ich auch mal las in einem Bericht eines Millionärs. Ich „übte“ mit einem ETF Sparplan in einer Bank, die das Depot kostenlos führt. Nach einem Jahr errichtete ich einen weiteren Sparplan…jeweils nur mit 50€ pro Monat. Man muss sich nicht kümmern….es läuft alles und die Etfs vermehren sich und steigen systematisch……einen Gold-ETF löschte ich wieder, weil dieser meiner Ansicht nach nichts brachte. Jedoch nach drei Jahren hab ich alle ETFs verkauft, weil ich das Gefühl hatte, dass sie nicht mehr deutlich steigen. ich tauschte den kompletten Erlös einfach in einen um, der auf der Watchliste am Ständigsteigen ist…..ja, mal sehen, ob er weiter steigen wird, aber es sind Rohstoffe im ETF, da nin ich mir sicher, dass sie steigen werden. Und Aktien landen bei mir immer auf der Watchliste…dann kaufe ich welche…….Biontech war die beste Aktie, die ich hatte……aber nun ist sie auch mal so, mal so, dennoch noch viele % höher als beim Erwerb…… jedoch habe ich das Fazit geschlossen, dass es besser ist, lieber 100 statt nur 10 oder 20 Aktien von etwas zu besitzen, weil, wenn sie steigen, man sie erstens besser „abschöpfen“ kann und sie beim Steigen mehr Erlös bringen, die abgefallene Aktien besser ausgleichen…..Bisher hab ich jedenfalls im Gesamtresultat gewonnen und nicht verloren und darauf kommt es an.

Hallo maximilia

Gold ist wirklich nur über 5 ,10 oder mehr Jahre zu sehen und rentiert dann mit 8% pro Jahr. Kursbewegungen sind nicht wirklich nachvollziehbar bzw. müssen so hingenommen werden. Jährlich etwas Gold kaufen oder nah am GD200 ist besser als zum Hoch voll einzusteigen.

Der Aktienmarkt mit seinen Stories lockt mehr als Gold.

Da bin ich voll auf deiner Seite : 50 oder 100 Aktien sind definitiv besser als 10 oder 20, weil jede noch so vermeintlich gute Aktie abstürzen kann. Es ist irrelevant wie lange und wie gut ein Aktie in der Vergangenheit war. Wenn der Burggraben von Konkurrenten mit Sch**ße geflutet wird ist es schnell vorbei. Und immer kommt es überraschend, weil der Glaube an die immer so gute Aktie stärker als mögliche Warnungen ist.

Mit ETFs kaufst du Aktien die du nicht willst, aber es schläft sich besser, und ist langweiliger ;)

Hallo zusammen,

melde mich erst jetzt, da ich erstmal meinen Geburtstag und meine schulfreie Zeit genossen habe.

Ich habe mich über Eure Rückmeldungen/Anregungen…. gefreut. Vielen Dank.

Danke auch für die Glückwünsche zum Geburtstag und zum Abitur.

Mein Beispiel mit der Verdopplung von 1 ct für einen Monat hat unterschiedliche Reaktionen hervorgerufen.

Mir ging es mit dem Beispiel zu zeigen wie stark der Zinseszinseffekt ist. Nach 10 Tagen ist man gerade bei 10,24€. Daher rechnet man nicht mit einem solch hohen Ergebnis. Es zeigt für mich sehr stark wie wichtig der Faktor Zeit ist.

Auch bei realistischen Renditen würde man falsch schätzen, da es für Menschen schwer ist exponentiell zu denken. Daher helfen solche krassen Beispiele dies zu veranschaulichen. Jedenfalls geht es mir so.

Die Berkshire Hataway Aktie hat seit Ihrer IPO 19% Rendite pro Jahr erwirtschaftet. Das Kapital würde sich hier alle 4 Jahre verdoppeln. Denke, dass auch dass nicht jeder tippen würde.

Bei 9% Rendite pro Jahr (Durchschnittsrendite der Aktienmärkte langfristig) würde sich das eingesetzte Kapital alle 8 Jahre verdoppeln.

Ob man jetzt 0,01€ * 2^29 oder 30 rechnet liegt am Ansatz des Beispiels. Ich bin davon ausgegangen, dass am 1. Tag schon 0,02 € vorhanden ist, d. h. man bekommt den 1ct (Tag 0) und hat die erste Verdopplung am 1. Tag. Aber egal wie man es aufgefasst hat, es zeigt auf jedenfall wie wichtig der Faktor Zeit ist, um den Zinsezins zu nutzen.

Wenn man die Antworten liest sieht man auch, dass jeder Mensch einen anderen Zugang zum Thema Börse hat. Das ist auch gut so. Um so wichtiger ist es, dass jeder den Weg findet, der zu ihm passt.

Viele Grüße

Nikos

Etwas nerdy, aber auf jeden Fall ist so eine Vorbildung in frühen Jahren definitiv hilfreich für das weitere Leben, da man den Zinseszinseffekt maximal ausnutzen kann und man nicht so leicht Opfer von Betrügern wird.

Allerdings darf man in jungen Jahren auch nicht das leichte Leben gänzlich vernachlässigen – die „Gefahr“ sehe ich hier zumindest. Auf mein Schüler- & Studentenleben möchte ich nicht verzichtet haben – eine richtig tolle Zeit.

Das Rechenbeispiel finde ich absurd, da es eine derartige Rendite nicht gibt und aus diesem Grund das Gespür für das Resultat in der Bevölkerung fehlt. Bei einer Rendite von 2 – 10 % dürften die Schätzungen schon deutlich präziser sein.

Ich bin jetzt zu 20% short auf den S&P500. Geht ganz einfach per ETF.

Ich werde ganz sicher nicht weiter zu 100% Long erzwingen oder Cash stehen lassen. Es kommt für mich auch nicht in Frage irgendetwas zu kaufen, weil es 20 , 50 oder 80% gefallen ist, so lange der Abwärtstrend des jeweiligen Instruments nicht gebrochen ist. Lieber auf 25% Rendite verzichten als weitere 25% Kapital oder mehr zu verlieren.

Es fehlt die Panik im Markt, die Anzahl der Aktien, die GD200 gebrochen haben steigt täglich. Ich habe vor an dieser Panik zu verdienen. Wenn nicht ist auch o.k., dann steigen andere Teile des Depots.

Du hast doch alles verkauft mit Beginn des Krieges?!

-M

da hat er doch geschrieben dass er Ende März wieder alles zurückkauft. Später dann aber wieder alles verkauft, keine Ahnung, für mich wäre das nix, hin und her… kennen wir.

Wer an einen langjährigen Bärenmarkt glaubt, sollte sich absichern, aber das ist nicht so einfach, denn es wird typischerweise in einem Bärenmarkt immer wieder starke Gegenbewegungen geben, wo man nie weiss, ob es das gewesen war. Die Gefahr dass man da mehr verliert als man gewonnen hat ist relativ gross.

Wenn dann würde ich schon eher Cash erhöhen, aber eben wie unten geschrieben finde ich das wirklich schlecht an einem Tag wie heute, hätte man sich vorher überlegen sollen.

Es passiert was ich immer vermutet habe, es gibt keine inflationssicheren Assets, insbesondere nicht in der kurzen Ebene. Siehe Bitcoins, die rauschen genauso runter bald unter 20k. Positiv sehe ich dass auch Rohstoffe runterkommen jetzt, alles ist rot, das wird auch die Inflation bremsen, Zinsängste, Krieg, China/Taiwan, Lieferengpässe etc. werden grad einige Säue durchs Dorf gejagt!

Ruhe bewahren und nicht in Panik verfallen wie viele Marktteilnehmer aktuell, denn es kann teuer werden, eine entsprechende Gegenbewegung kann dann genauso heftig ausfallen. Wenn man auf Risiko gehen hätte wollen ist vielleicht nicht heute der richtige Zeitpunkt, aber nur meine bescheidene Meinung. Muss man aushalten wenn man in Aktien investiert!

Bei mir ist das Bild auch gemischt. Einerseits profitiere ich davon, dass ich die letzten Jahre u.a. auch günstige HK-Aktien eingesammelt hatte (günstig nach allen möglichen Bewertungskennziffern), wobei halt, ich hatte leider auch dort den einen oder anderen Pick zu teuer gekauft (auch wenn ich von China Tech die Hände gelassen hatte) und ein Fintech ist ein wenig unter die Räder gekommen (vom Kurs, zum Glück nicht bezüglich der Zahlen). Außerdem hatte ich zu optisch vermeintlich günstigen Preisen mal hier und dort kleine Positionen wie Beyond Meat und Oatly gemacht. Sogar historisch günstige (Rück-) Einkäufe wie Fiverr oder Jumia liegen ganz schön unter Wasser.

Amüsiert bin ich nicht darüber, aber ich bin auch keineswegs nervös. Damit liegt mein Depot im Moment insgesamt 15 Prozent im Minus und ich bin sicher, dass es noch ein ganzes Stück weiter runtergehen wird. Man muss sich ja nur die Zinsen am langen Laufzeitende anschauen und die relevanten Einstände von Banken auf Basis der Konditionen, unter denen sie sich gegenseitig Geld leihen. Ein Repricing von Assets ist da nicht aufzuhalten. Ich bin aber voll bei Bruno, kein Mensch weiß, ob das schon eher wieder eine Übertreibung nach unten ist, ob es wieder hoch geht oder wohin auch immer. Das gute ist sicherlich, dass sehr viel schon in den Kursen eingewertet ist. Es gibt aus meiner Sicht fast eher mehr Aufwärtspotential als Abwärtspotential, wenn etwa Energie günstiger wird oder Lieferketten sich reorganisieren und entspannen. Ich weiß es aber auch nicht. Wenn ich mich für irgendwas bemitleide, dann nicht für das Depot-Minus, sondern für mein mangelndes Dry Powder. Ich hab einen schönen Aktienzettel und es gibt im Moment mindestens 10 Titel aus UK, Europa, USA und Asien, bei den ich die nächsten Monate so viel kaufe wie es geht. Mal sehen, soll ich meiner Familie den Sommerurlaub absagen…? :-) Nein, Spass natürlich. Jedenfalls sehe ich die Zeit wirklich gerade als hervorragende Gelegenheit seinen Vermögensaufbau nun den entscheidenden Schub zu geben. Bin mir sicher, wer jetzt in seine mit Liebe zusammengestellte Watch-List-Aktien oder in ETF investiert, wird auf der langen Zeitachse genau das Richtige getan haben. Denkt dran, es gibt erfahrene Anlegerhasen, die sind immer im Markt geblieben und haben zig solcher Bärenmärkte einfach mitgemacht. Am besten wie Corona-Omicron, einfach das Depot mal diese Infektion durchlaufen und danach stärken lassen. :-)

Die Corona Infektion am Markt bildet auch Antikörper und man ist immun gegen weitere Bäreninfektionen. Win-win !

Ich finde es aktuell schade, dass die Firmen, die ich als langfristige Compounder sehe, noch nicht für mich kaufenswert sind.

Meist sind Firmen stark gefallen, die vorher mit 50-fachen Jahresumsatz, ohne Gewinne oder schwächere Zykliker, die ich nicht langfristig haben möchte.

Gerade mal auf meiner Liste geschaut: Bei mir, noch keine Firma im kaufen Modus. Manches kommt aber langsam in Reichweite.

Der Boxsack musste eben herhalten…. wie lang so 3 Minuten Runden sein können…. muss ich mal meiner Frau sagen :-P

Aber wie du sagst, werde die Zinsen, sofern sie weiter steigen, gut Druck ausüben und uns allen beim Vermögensaufbau helfen….Das die Kurse fallen, bedeutet nur eines: mehr Anteile zum günstigeren Preis und irgendwann ein höherer Preis mit vielen Anteilen für uns.

-M

Ich habe schon einiges gekauft die letzte Zeit, jetzt heisst es abwarten, aber so „once in a lifetime“ Chancen wo Du -M dann wohl auch gierig würdest gibt es oder sehe ich natürlich noch nicht (alleine der Nasdaq könnte sich ja fast halbieren und wir ständen wieder auf Niveau Corona-Crash. Ob es solche Chancen nochmals gibt, who knows. Daher kann ich auch nicht zu viel Cash konservieren.

Wüsste ich das alles, dann wäre klar, dann hätte ich Cash konserviert oder wie Thorsten geshortet, aber eben, kurzfristig hätte ich da wohl eine Trefferquote > 50% wenn man sehr diszipliniert ist aber mittelfristig keine Chance, langfristig gehe ich davon aus, dass es kein Totalkollaps gibt.

Die letzten Tage halt übliches „Risk off“, also aktuell heisst es bei mir abwarten und Tee trinken.

Wenn es wieder Panikmode gibt, dann würde ich das eine oder andere wieder kaufen. Leider ist Cash immer zu knapp, aber das liegt in der Natur der Sache.

Auch der Vergleich mit der Vergangenheit finde ich schwierig, viele die den dotcom Crash erlebt haben vergleichen es damit, von den Fundamentals passt es aber schon eher in die 70er, aber wir haben jetzt 2022 und die Zukunft ist ungewisst, ähnlich mag vieles sein, aber der Ausgang ungewiss, sind so viele Parameter, welche Einfluss haben.

Von daher KISS und einfach stur seinen Plan durchziehen und emotionslos dem Treiben zuschauen oder raus in die Natur, jetzt wo der Sommer kommt.

Die beste Aktie heute CME Group, ist klar bei dieser Vola wird jetzt ordentlich gezockt :D

CME sind das die, mit ihren Bitcoins ohne Collateral, bei denen der Margin Call droht?

-M

Ja…die einmaligen Chancen sind noch weit weg und 2020 war wohl eine. Den Fehler (wenig gekauft zu haben) muss ich mir ankreiden und nicht aggressiver gewesen zu sein. Deshalb war ich jetzt mit PayPal und Alphabet schneller dabei. Ein Anfang. Eine Moodys, Disney und andere sind in Schlagweite langsam.

-M

Im Nachhinein ist immer alles sehr einfach, es hätte bei Corona auch noch 30% tiefer gehen können, hätte man nicht Geld in den Markt geworfen als gäbe es kein Morgen mehr. Von daher gibts halt nur eines, step by step immer etwas zukaufen, Superhelden die immer am Tiefpunkt alles reinlegen und am Top dann aussteigen findet man wohl eher bei den Gebrüdern Grimm.

Wenn ich eine Einzelaktie kaufe, erwarte ich etwas mehr als Marktrendite (logisch sonst würde ich sie ja nicht kaufen), und nehmen wir an sehr optimistisch 10% vermutlich dürfte es die nächsten 10 Jahre weniger sein, dann traue ich das Paypal natürlich zu, mehr als 10%, optimistisch rechne ich eher auf aktuellem Niveau mit dem Doppelten einige schätzen noch deutlich mehr, aber das sind alles Annahmen. Ich nehme auch die 10% p.a. auf 10 Jahre, und wenn es nur die Inflation ist, auch ok.

Ich habe jetzt sogar Bitcoin auf meine WL gesetzt, mal schauen, unter 10k werde ich vielleicht mal einen Zehen ins Wasser halten, meine Meinung ist ja klar aber man kann sich irren und dann ist es auch gut, wenn man wenigstens ein Trostpflaster hat. Wir haben jetzt auch ein (kleines) Blockchain Projekt gestartet, nein kein neuer Coin haha, aber auf Basis der Technologie gibt es interessante Ansätze für die Zukunft.

Die absoluten Tiefpunkt Käufer kennen wir ja alle … und irgendwann hört man nichts mehr von denen. Sind wie die Überflieger auf der Arbeit. :-)

Och, 10% nehm ich auch :-) Buffetts 20% oder Lynch 28% erreiche ich bestimmt nicht.

Buffett sagte ja mal, dass er mit kleinen Summen eher 50% p.A. schaffen würde.

Habe mich zuletzt mal wieder reich gerechnet im Internet. Vermögen+Sparraten auf 15jahre mit 5% p.A. würden mir schon genügen für meine Ziele.

Beruhigt ungemein…und lässt mich das ganze recht entspannt angehen, auch wenn ich zum 5% p.A. meine Investitionsquote noch erhöhen muss hehe.

Wenn es dann 10% p.A. wären, dann Rück das ganze in andere Dimensionen vor. Siehe die Diskussion der Fehleinschätzung des Gehirns :-P

-M

@-M: Bei welchem Kurs wirst du denn bei Disney gierig? Ursprünglich hatte ich mal das heutige Kursniveau von unter 100 Dollar bei denen angepeilt, aber ich habe bislang doch gezögert.

80USD gönne ich mir eine schöne Position, aber überlade mich nicht.

-M

Okay, ja bis dahin ist noch ein Weg.. bei rund so 5 Dollar Gewinn je Aktie aber gut denkbar.

Denke es ist ein sehr realistischer Kurs. Den meisten Aktionären ist der Hund so weit voraus gelaufen, dass der mal langsam zum Herrchen zurück kommen wird. Ich habe FED Leckerli in der Tasche, die wirken wie starke Gummibänder als Leine.

-M

@Bruno:

„Von daher gibts halt nur eines, step by step immer etwas zukaufen, Superhelden die immer am Tiefpunkt alles reinlegen und am Top dann aussteigen findet man wohl eher bei den Gebrüdern Grimm.“

Schön formuliert. Ich gehe auch step by step rein. Der SuP 500 in Euro gerechnet ist ja noch nicht mal 20 Prozent unter ATH.

@Bruno

„Positiv sehe ich dass auch Rohstoffe runterkommen jetzt, alles ist rot,“

Wo siehst Du runterkommende Rohstoffe??? Nachdem ich die Krücken jahrelang mitgenommen habe, liegen sie ytd bei +35 %.

@Sparta Elon Musk hatte wohl Recht, wir leben nur in einer Simulation, und wir vermutlich nicht mehr in der Gleichen :D Spass beiseite, Ich meinte die letzten 2,3 Tage, habe nur Exxon, Chevron etc. gesehen gestern -5%, auch Edelmetalle und diverse andere Rohstoffe waren tiefrot.

Aber wer definitiv nicht mehr in der gleichen Simulation lebt ist Thorsten mit 8% Rendite von Gold p.a. anscheinend und das hat Elon Musk noch nicht herausgefunden gibt es Verbindungsdrähte zwischen verschiedenen Simulationen :D

-M:

Wolltest Du nicht Mercadolibre was machen, wenn Sie unter 600 Euro gehen. Nun, heute haben sie an den hiesigen Börsen bei 599,80 Euro geschlossen. :-)

Habe die nochmal kritisch beäugt :-)

Ich staube mir die bei 300€ ab so ca 2 facher Jahresumsatz.

-M

:-) :-) Du bist der Knaller! Du bist einer, der zur Massage geht und sich dafür bezahlen lässt :-) :-) Aber ehrlicherweise: Wenn Du sagst, Du kaufst die bei 300,-, dann steht zu befürchten, dass die auch genau dahin gehen werden.

Hahaha :-)

Jumia, Stone und so mancher China Knaller haben mich vorsichtiger werden lassen bei den High Growth Teilen.

Mein neustes Ziel ist der Russell 2000 Index. Ich schaue mir da mal die Firmen an. Da findet sich bei 2000 Firmen bestimmt eine Hand voll.

Sehr gute Kommentare

@-M Ich hätte Dir sehr gerne mal eine Aktie geschenkt, damit Du auch mal eine hast, aber ich hatte immer Angst vor der Rechnung :D

Haha :-) ich habe, ich habe. Bei manchen war ich halt sehr früh dabei und so Fehler möchte ich minimieren. Geizig bin ich aber schon ein wenig, muss ich zugeben. Ich hasse es nicht Preiswert zu kaufen.

Siehe auch mein Sommerurlaub. Bodensee nichts preiswertes gefunden und nun wird es doch Italien für weniger Kohle und schöneres Urlaubsziel. Das mag ich dann mehr. Übertragen auf Aktien: Top Qualität zum angenehmen Preis :-)

Wir schreiben so oft die letzte Zeit, bald heißt es noch du bist ich…. :-)

-M

Geiz ist geil an der Börse :)

„bald heißt es noch du bist ich“

Grosses Geheimnis, irgendwann muss es ja raus, es gibt hier eigentlich gar niemanden, Tim hat einfach ein paar Bots installiert, die sich täglich austauschen um den Traffic zu erhöhen :D

Super schwieriges Marktumfeld aktuell.

Da ich hoch geleveragt sowohl in Immobilien als auch Aktien unterwegs bin treffen mich die Zinserhöhungen besonders stark. Und ich muss auch ganz offen zugeben, dass ich niemals gedacht hätte, dass die Zinswende so schnell, innerhalb von Monaten, kommt.

Eigentlich hatte ich mir eine sehr hohe Kreditlinie bereitstellen lassen, um bei den aktuell fallenden Kursen nachzukaufen. So wie aktuell die Marktsituation ist halte ich das theoretisch immer noch für das richtige, aber ich muss „mein Schiff“ etwas sturmfester machen und die Kisten an Bord festzurren. Deswegen wird kein weiteres Fremdkapital eingesetzt.

Schön finde ich auch die Sichtweise, dass solange Inflation höher als die Zinsen sind alles gut ist, da der Wert des Kredits schneller abnimmt als die Zinsen steigen. Theoretisch ja, aber es bringt einem nichts, da das einzig relevante die Liquidität ist, und die geht bei höheren Zinsen runter. Auf der anderen Seite steigen die Unternehmensgewinne mit Zeitverzögerung und die Mieteinnahmen in Deutschland definitiv nicht im selben Maße wie die Inflation.

Letztendlich hilft es enorm sowohl in Aktien als auch Immobilien investiert zu sein. Auch wenn beide Assetklassen verlieren stützt sich das gegenseitig sehr gut.

@ Schwieriges Marktumfeld…

… kann ich nur bestätigen und bin sehr froh, dies im letzten Herbst und ganz besonders zum Jahresende rechtzeitig auf meinem Radar gehabt zu haben, wie hier auch geäußert.

Mein Depot hält sich ganz gut, bisher +-0 seit Jahresanfang.

Gekauft habe ich dieses Jahr noch nicht so viel:

Meine Unilever kurz vor dem kleinen Anstieg auf 3% vom Depot (=volle Position) aufgestockt.

Das gleiche bei Gilead und 3M.

BASF habe ich in 5 kleineren Tranchen (je 50 Stck) nach langem Zögern gekauft, das Zögern war berechtigt… Kommt der Gaslieferstopp, werden sie vermutlich „absaufen“.

Meine Shell-Position habe ich nach und nach auf nur noch 2.000 Stück reduziert.

Bei meinen gelegentlichen Trades halte ich mich momentan komplett zurück.

Cash ist reichlich vorhanden und es fällt mir sehr schwer, weiter zu warten. Doch bei einigen Werten wurden gerade neue Tiefs erzeugt… viele Grüße von den Bären…

Bei Alphabet würde ich gerne eine erste Position kaufen. Doch was mich abhält ist nicht der momentane Kurs, sondern der 20:1-Split am 15.07.22. Den hat das schlaue Management leider als „special stock dividend“ deklariert – eine Einladung für unser Finanzamt, den Split steuerpflichtig zu machen. Weil ich keine Lust habe, mich in diesem Fall mit dem Amt lange auseinanderzusetzen, warte ich mit meinem Kauf bis nach dem Split…

LG, Geduld und gute Nerven…

Es ist zumindest spannend, wenn man sich anschaut, wie langes Laufzeitende und kurzes (letzteres: klares Rezessionssignal) steigen. Oder schaut man sich den 10 Jahres SWAP an, wie der gerade brutalst durch die Decke geht. Da muss ich gleich an Lejero und sein Exposure denken.

Claus, jetzt ist Coloplast fast wieder zweistellig und ich überlege hier eine Position zu initiieren. Darf ich fragen, ob Deine Signal-Maschine insoweit schon am Piepsen ist?

LG

@ Tobs

Coloplast… in „normalen Zeiten“ wäre die Aktie um 100€ herum eine sehr gute Langfrist-Chance und noch eine bessere Trading-Gelegenheit.

Aktuell würde ich noch nicht zugreifen, zumindet keine komplette Pos. kaufen. Evtl. eine 1. „Test-Pos.“. Die Aktie ist schlicht „teuer“, obwohl sie vom Hoch ca. 34% eingebüßt hat:

KGV bilanziert 33,8

KGV bereinigt 31,7

KUV 7,8

KCF 34

Schuldenquote zu verzinsen, bei ca. 60%

Schuldenquote gesamt, bei knapp 80%

Cash zur Schuldentilgung scheint z.Zt. „Mangelware“ zu sein:

FCF: 3.846 Mio DKK

Dividendenlast: 4.044 Mio DKK

Die Dividende ist also aktuell nicht gedeckt.

Die letzten Zahlen waren durchwachsen.

Grund zur Sorge gibt es aber wohl nicht, das momentane Umfeld ist eben auch in diesem Bereich „schwierig“.

Schaue ich mir den Wochenchart an, würde ich um 90 € herum mit meinen Käufen beginnen.

Mein System zeigt mir eine „ca. 75% Kaufchance an“.

Viel Erfolg beim Einstieg!

LG

+-0 ist aktuell ein sehr gutes Ergebnis für das Depot, Glückwunsch!

Ich stehe aktuell bei ca. -15% seit ATH, und normalerweise würde ich mich langsam fürs Nachkaufen (über Fremdkapital) warmlaufen, aber die unklare Zinsentwicklung ist selbst mir als sehr risikofreudigem Anleger zu heiss.

In meinem aktuellen Real Case Szenario für meine Planung gehe ich in 2024 von 5% für 10-jährige Immokredite sowie Börse -50% unter ATH und Immo -30% unter ATH aus. Worse und Best Case berücksichtige ich für die Sensitivität entsprechend.

Fingerscrossed das es besser kommt und allen ein gutes Händchen fürs investieren.

Hi Lejero, für den downside case könntest Du für eine 10jährige Immobilienanschlussfinanzierung auch vorsichtshalber mit 7% (all in) rechnen um Dich ausreichend zu stressen.

Geht man davon aus, dass viele Banken ihren Einstand über den 10 Jahres SWAP vornehmen oder auch wenn sie sich wie Regionalbanken typischerweise nur aus Einlagen und Fristentransformation refinanzieren (dann aber kalkulatorisch der Marge trotzdem den 10 Jahres SWAP unterlegen), ist das möglich, wenn man schaut, wo der 10 Jahres SWAP vor gut 15 Jahren stand. Dazu kommt, dass Kreditmargen eher steigen, zumal weil die Eigenkapitalkosten zunehmen und die Banken versuchen das so weit wie möglich in die Kreditmarge zu packen (und es auch eher gelingen wird, weil es wieder mehr ein Darlehensgeber-Markt geben wird). Natürlich könnte es vorher schon abdrehen und es kommt nicht so schlimm. Sicherheitshalber sollte man aber für sich mal eine solche Zinssensitivität rechen, je nach Auslauf.

Ich persönlich gehe recht gelassen damit um, da die Finanzierung meiner eigengenutzten Immobilie noch 11 Jahre läuft, und meine Kapitalanlage-Wohnungen 2016 gekauft wurden, und ich nach Fälligkeit (10 Jahre Fristbindung) wohl verkaufe und dann auf 4211 höre und die frei werdenden Mittel in einen ETF stecke. Aber auch hier mache ich mich schon darauf gefasst, dass ich dann nicht zu den heutigen Buchwerten veräußern werde – vielleicht doch immerhin noch zu heutigen Buchwerten, aber das wäre schon ideal (meine Wohnungen sind in Top-Lagen in Top-Orten und erregen Affektionsinteresse sie zu besitzen, gute Lagen kommen nun einem wieder mehr entgegen).

Das ist ok, hiermit müssen wir umgehen. Kein Asset Owner, egal ob Immo oder Aktie, konnte ernsthaft unterstellen, das es auf ewig solche Marktrenditen geben würde.

11 Jahre ist natürlich ein schöner Buffer, da kann sich alles wieder drehen.

2026 ist soweit nicht mehr entfernt, aber ich bin bei dir, die letzten Jahre sind hammer gelaufen, und wenn man dann verkauft um den Kredit abzulösen und nur noch „normalen“ Gewinn realisiert ist das auch fein. Solange Immos nicht genauso stark fallen wie Aktien kann man wunderbar wie du sagst bei einem Verkauf umschichten.

Trotzdem bin ich aktuell lieber übervorsichtig: kein weiteres FK, alle größeren Ausgaben stoppen oder schieben, doch wieder etwas mehr arbeiten und alles zusammenhalten. Falls es falscher Alarm ist auch kein Problem ;)

Ja, und ich hatte 2020 beim eigengenutzten Haus 10% und bei einer Kapitalanlagewohnung (entgegen steuerlicher Effizienz) auch 5% sondergetilgt. Zeitweilig bereut, weil es das Depot zerpflückt hatte, aber ich denke es war doch sehr gut für mich.

Ich bin grundsätzlich ziemlich bei Dir, dass FK als geschickt eingesetztes Instrument (Selbstvertrauen vorausgesetzt) den Vermögensaufbau gut unterstützt. Allerdings spürt man FK auch als Bürde bzw. Last auf der Schulter. Bin daher froh, wenn es sukzessive runter geht. Allerdings ist die laufende Tilgung aller Kredite nicht von schlechten Eltern, das merkt man halt nur nicht so, weil sich der Cash-Flow nicht ändert. Aber trotzdem geht’s ja in die richtige Richtung.

@ Lejero

… danke. Über Fremdkapital für „Aktienkäufe im Crash oder Bärenmarkt“ habe ich auch nachgedacht, lasse das aber. Ich versuche das Cash, das ich habe, möglichst sinnvoll einzusetzten und schichte bei Cashbedarf ggfl. etwas um.

Viel Glück!

Hallo Claus,

BASF habe ich inkl. Dividenden mit ca 12% Gewinn abgestoßen, aus deinen genannten Gründen. Ob das traden sinnvoll war wird sich zeigen.

Das mit Alphabet wusste ich gar nicht. Ein herzliches danke dafür! Muss ich auch überlegen die kurz vorher noch zu verkaufen….. nicht das es böse Überraschungen gibt.

Bin bis jetzt auch ca. +-0 dieses Jahr evtl paar % im minus.

-M

@ -M

Glückwunsch zum Depot und dem BASF-Verkauf. Der Kurs wird hier wohl kaum „davonlaufen“ und du kannst sicherlich wieder zu ählichen Kursen einsteigen, falls du möchtest. Ich wollte BASF auch verkaufen (3.6., 53 €), hatte aber an diesem Tag viel zu tun und habs verpasst…

LG

War bei mir ebenso, sonst wäre der Gewinn größer. Na gut.

Das Depot steht natürlich auch wegen des Cash Anteils gut da, aber trotzdem, Baba ist stark im minus und ist meine größte Position und trotzdem hält es sich wacker. Das passt von der Seite her.

Mal sehen was die nächsten Wochen bringen.

-M

Hallo Claus,

Danke für die Steuerinfo zu Alphabet, ich habe mir nämlich jetzt erst eine Position gekauft, da im Moment die Aktie für mein Verständnis günstig ist. Leider hatte ich die steuerliche Auswirkung als „special stock dividend” nicht mitbekommen. Auch ich habe keine Lust mich mit dem Finanzamt zu ärgern. Phuu nun überlege ich was in meiner Situation klug ist. Die Kaufnebenkosten sind zu vernachlässigen. Ich vermute ehr, dass nach dem Split der Kurs wieder anzieht, da man die Aktie dann zu ca. 100 EUR bekommt und damit auch Anleger kaufen die vorher keine 2 k EUR und mehr für eine Aktie ausgeben konnten. Aber die 26,4 % Abgeltungssteuer sind auch nicht ohne. Ich beobachte das.

Take care, June

Ich hab die jetzt kurzerhand verkauft und kaufe die in 4 Wochen wieder.

-M

Hallo June,

… ich finde Alphabet auch attraktiv auf jetzigem Niveau. Leider haben viele deutsche Broker Angst davor, selbst zur Kasse gebeten zu werden und ziehen vorsorglich die Abgeltungssteuer beim Kunden ab. So sind sie auf der sicheren Seite und der Kunde kann sich ja mit den Finanzbehörden herumärgern, evtl. einige Jahre lang, bis das OLG den Split bestätigt hat…

Ich überlege am Split-Tag (15.7.) einen Limit-Auftrag einzureichen, wenn sich bis dahin die Börsen-Situation nicht wesentlich ändert. Mal sehen…

LG

Hallo Claus,

vielen Dank für deine Einblick. Ich habe heute Nachmittag entschieden, dass ich eine Verkaufs-Auftrag für Morgen oder Freitag platziere. Und wie du am 15. Juli eine Limit-Order. Wenn es klappt ist es gut und wenn nicht, dann habe ich wenigsten keine Ärger mit dem Finanzamt. Und ich werde sicher zeitnah eine andere Anlage finden. Wir haben morgen Feiertag in BW, da kann ich mal meine Wunschliste anschauen. Denn was man vom Konto wegnimmt will gleich wieder investiert sein ;).

Take care, June

„I will buy more on margin“, nicht böse gemeint aber ist halt tricky, ich bin da sehr sehr konservativ so überlebe ich auch wenn der Nasdaq 90% oder S&P500 50% fallen sollte (denke ich Stand heute nicht, aber man weiss nie wie sich alles entwickelt).

Und wo befinden wir uns jetzt?

Ich würde meinen irgendwo im gelben Bereich, ob eher hellgrün oder dunkelgelb, wird sich zeigen.

„Deswegen wird kein weiteres Fremdkapital eingesetzt“

Sehr gut das würde ich auch nicht in der aktuellen Situation.

Da hast du Recht, ich weiss natürlich auch nicht wo wir im Zyklus sind. Ich weiss nur, dass wenn ich bei -20, -40% kaufe ich nicht den Höchststand gekauft habe und langfristig überproportionale Rendite ggü. dem Markt habe. Wenn das Thema mit den Zinsen aktuell nicht so extrem wäre hätte ich kein Problem auf Margin zu gehen, ich mache das seit über 20 Jahren. Aber ich muss eben auch ein Worst Case Szenario aushalten bzw. wissen wo meine Grenzen sind, bei mir hängt ja noch eine ganze Familie hintendran. Deswegen halte ich jetzt einfach mal die Füße still und baue weitere Reserven auf.

Meinst du mit überprop. Rendite ggü dem Markt, wenn du -20% vom ATH kaufst, oder weil du gehebelt im Markt bist?

-M

Die aktuelle Börsenphase weckt gemischte Gefühle. Ich finde es herrlich, wenn es Aktien günstiger einzukaufen gibt. Traurig bin ich nur immer, dass zu wenig Cash vorhanden ist.

Die +/- 0 bei einigen sind bemerkenswert. Bei mir sind es -18% IZF für das Jahr 2022.

Adidas, Disney und Amazon machen einen großen Batzen meines Portfolios aus. Alle über -30%. Apple, Blackrock, Lowe´s – über 20% Kursrückgang.

Bin ich besorgt? Nö, überhaupt nicht. Es sind exzellente Unternehmen, die von ihren hohen Kursen heruntergekommen sind und in herausforderden Zeiten agieren. Bleibt das für immer so? Eher nicht.

Ich bin mir sicher, dass Disney in Zukunft 10$ pro Aktie verdient. Möchte ich mir diese zehn Dollar für 170€ einkaufen oder eher für 90€? Keine schwierige Entscheidung.

Gesamt stehe ich aktuell nach über zehn Jahren mit 10,7% p.a. da. Da haben wir sie, die Regression zur Mitte.

Eine tolle Phase zum Philosophieren. In Zukunft gibt es die Unternehmensgewinne und Dividenden für weniger Geld zu erstehen, das kommt mir zupass.

Aber die Wege und Gedanken sind unterschiedlich. Wer die Preise auf dem Papier zum Vermögen erklärt, macht sich wohl Sorgen und grübelt. Das wäre mir zu anstrengend.

Ich bleibe auf meinem Pfad. Stur und stetig die Anteile an Cashmaschinen erhöhen. Vorher habe ich mich nicht reich gerechnet, jetzt rechne ich mich nicht arm.

Und habe ich etwas von 8% p.a. bei Gold gelesen? Na ja… eher so 1% real über die Zeit. Warum sollte man für das Horten von totem Metall mit der höchsten Rendite aller Klassen belohnt werden? In den Unternehmen (Aktien) stecken Erfindergeist, Progression und Ideenreichtum. Hier steckt die Rendite.

Und beim Bitcoin erwischt es nun alle böse, die dieses Jahr ihren Weg zur lockeren Million angetreten haben. Der Coin ist wohl doch nur Spekulationsmasse und kein Inflationsschutz.

Was ich da nie verstanden habe: Wenn es Wertspeicher und Währungsersatz sein soll, dann muss es stabil sein. Wenn es aber stabil ist, dann interessiert es die Spekulanten nicht mehr. Und wenn es die Spekulanten nicht mehr interessiert, dann steigt es nicht mehr astronomisch.

Mal sehen, wie sich dieses Dilemma auflöst in Zukunft.

8% stimmen. 1% sind falsch.

Na ja…Gold sollte man eben doch haben.

https://www.macrotrends.net/1333/historical-gold-prices-100-year-chart

107 Jahre, 1915 560$ aktuell 1850$, also ziemlich genau 1% inflationsbereinigt…

denke 100 Jahre sind ein guter Masstab für eine langfristige Aussage ;)

1% ist ja in Ordnung, aber bei dieser Volatilität steht das für mich ausser Frage. Wer damit traden will ok, und wer damit besser schläft ist das auch ok, aber sonst braucht man das nicht wirklich, ausser wer Gold als Schmuck mag, ich wie auch meine Frau weniger.

Daumen hoch!

Whatever the system is, stur und stetig über Jahre!

Sagen wir doch über Jahrzehnte. Oder gar…. für immer ;) !

Mein Depot ähnlich, aber wir haben die guten Werte dann auch wieder wenn es dreht und wenn man die letzten Monate keine Rohstoff etc. Werte hatte leidet man halt aktuell etwas stärker aber wir werden es überleben denke ich mal ;)

Das gehört dazu ist wie beim Wetter, es braucht regelmässig ein reinigendes Gewitter, manchmal nur sanft und manchmal halt etwas hartnäckiger und wenn man Pech hat alle 10/20 Jahre halt ein hartnäckiges Sturmtief, aber wenn die Sonne dann wieder steigt kann es rasch gehen da ist man froh hat man schon seine Positionen. Und ja, Cash ist immer zu knapp, das kennen wir.

Ist auch gut wie es ist, würde es immer nur steil bergauf gehen und alle über Nacht reich käme das nicht gut, ist normal und gut dass es diese Zyklen gibt, egal welche Gründe es dann konkret sind.

Richtig. Am Ende geht es darum, die eigenen guten Werte/Unternehmen durch dick und dünn zu halten. Gerade auch in den Jahren, in denen andere Branchen die Nase vorn haben.

Manch einer geht short, wenn es schon längst gekracht hat oder packt die Ölwerte nach dem 50%-Anstieg ein. Kann man machen, dieses prozyklische Spiel. Ob es aber langfristig rentiert, dieses Hin und Her?

Mal geht´s hoch, mal geht´s runter mit den Preisen. Wichtig ist aber, was die Unternehmen außerhalb der Börse auf die Beine stellen.

Rohstoffe, Öl, Tabak, Waffen… läuft gut dieses Jahr, ist aber nicht so meins. Muss man aushalten können.

Alphabets KGV liegt unter dem von Procter&Gamble. Auch wenn P&G eine gute Firma ist, sehen die Wachstumsaussichten ganz anders aus….

Anekdote des Tages: Ca. 50€ an Dividenden sind heute eingetrudelt. Entsprach fast exakt meinem Obst- und Gemüseeinkauf für die Woche. So geht FU :) .

Deine Zeilen waren wieder super. Ich mag deine Art zu schreiben sehr.

-M

Das gebe ich gerne zurück. Auch wenn uns Nuancen unterscheiden, beim Investieren sind wir Brüder im Geiste :) .

@Tim:

Ich habe Deinen aktuellen Insta-Post gelesen bzw. das Video gesehen, wie Du mit dem Bummelzug durch die herrliche Landschaft Richtung Berghaus reist. Am schönsten bringt das hohe Gut der finanziellen Freiheit Deine Antwort auf die Frage einer Kommentarin danach, weshalb der Zug so leer sei, auf den Punkt: „weil alle zur Arbeit in die andere Richtung fahren (nach Manhattan).“

Das ist köstlich und vermutlich noch nichtmal trocken von Dir gemeint gewesen, aber ich musste sehr Schmunzeln und konnte ansatzweise in dem Moment verstehen, was wohl finanzielle Freiheit bedeuten mag… :-) Leider gehöre ich auch noch zur Personengruppe, die „in die andere Richtung“ fährt. :-)

einer „Kommentatorin“, pardon…

Du entscheidest später auch einmal, ob du gegen den Strom fahren möchtest. Das wollen ist dann evtl eher die Hürde, als das können.

-M

Einfach cool!

Darf man an einem grünen Tag wieder mal etwas über Essen etwas schreiben hier? Ich denke nein, ausser…

es handelt sich um ein Unternehmen ;)

Habe mir gerade ein Oatly Schokoladeneis gegönnt zur Abkühlung, ich denke das könnte auch Milch-Drinker schmecken auch wenn sie es vielleicht nicht zugeben ;) Bin ja sonst nicht ein Fan von Ersatzprodukten aber hat mir gut geschmeckt, etwas zu süss vielleicht…

Nachdem die Aktie nun stark gefallen ist habe ich mir heute eine ganz kleine Position gegönnt, liebäugle ja immer auf die Wachstumswerte von Morgen, daher nur klein passend im Verhältnis zum Risiko.