Lieber Tim, liebe Leserschaft von Tims Blog,

das Jahr 2025 hat gerade begonnen und wie jedes Jahr habe ich auch diesmal meinen Jahresabschluss gemacht. Ich möchte euch an meinem Teilerfolg teilhaben lassen. Zum ersten Mal habe ich ein dynamisch gesetztes Ziel erreicht. Dazu später mehr – vielleicht ist es für den ein oder anderen eine Anregung für ein persönliches Ziel.

Meinen ersten Leserbrief habe ich am 21.04.2017 geschrieben: „Andreas verdient gut, spart und zahlt sein Haus zügig ab – Tim Schäfer Media.“

Ein weiterer Leserbrief folgte am 01.01.2021: „Andreas (43): „Wir brauchen 1,5 Millionen Euro für die finanzielle Freiheit. Wir haben schon 780.000 Euro zusammen“ – Tim Schäfer Media“

Insgesamt muss ich sagen, dass ich einiges an Kritik annehmen musste. Ich habe dies jedoch als Geschenk empfunden und dadurch vieles verändert, einschließlich meiner Sichtweisen. Vielen Dank dafür! Was sich grundlegend geändert hat, ist, dass ich mich nicht mehr so sehr mit anderen vergleiche und das Sparziel ist nicht der Hauptfokus für ein sorgenfreies Leben für unseren Sohn.

Wer sind wir?

Ich bin 47 Jahre alt und glücklich verheiratet mit meiner 43-jährigen Frau. Unser 10-jähriger Sohn besucht eine weiterführende Schule. Wir leben in einem seit dem 01.03.2022 abbezahlten Reihenhaus in einer norddeutschen Großstadt. Ich arbeite als technische Führungskraft in einem großen Unternehmen und habe trotz moderater Gehaltsentwicklung einen sicheren Job. Eine Beförderung lehne ich weiterhin ab, um mehr Zeit für meine Familie und Freizeit zu haben.

Meine Frau ist weiterhin Freiberuflerin und hat mit Freundinnen ein Unternehmen gegründet, das gut läuft. Seit Ende 2024 wurde es spannend, da eine deutlich größere Gewerbeimmobilie angemietet wurde. Anfangs hatte ich Bedenken wegen der monatlichen Mietkosten von 10 T€, aber dadurch könnte ihr Einkommen in den nächsten Jahren steigen. Wir haben eine gegenseitige finanzielle Absicherung, falls einer von uns nicht mehr arbeiten kann oder will. Diesen Schritt sind wir gegangen, da unser Sohn jetzt selbstständiger ist.

Welche Einnahmen hat unsere Familie monatlich (netto)?

| Einnahmen monatlich | 2024 |

| Fiktiver geldwerter Vorteil Wohnen | 1.200,00 € |

| Gehalt 1 | 5.950,00 € |

| Gehalt 2 | 2.650,00 € |

| Kindergeld | 255,00 € |

| geldwerter Vorteil durch Dienstwagen 800 € (-290 € (Steuer) | 510,00 € |

| Dividenden | 450,00 € |

| 11.015,00 € |

Was gibt meine Familie monatlich aus?

| Ausgaben monatlich | 2016 | 2020 | 2024 |

| Wohnen (fiktiver Ansatz) | 1.200,00 € | 1.200,00 € | 1.200,00 € |

| Fix-Kosten (Versicherungen, Instandhaltung Haus usw.) | 500,00 € | 550,00 € | 580,00 € |

| Lebensmittel | 300,00 € | 540,00 € | 600,00 € |

| privater Konsum | 1.500,00 € | 1.700,00 € | 2.300,00 € |

| Essen gehen | 130,00 € | 120,00 € | 230,00 € |

| Kind exkl. Nahrung und Urlaub | 290,00 € | 320,00 € | 250,00 € |

| Kleidung exkl. Kind | 110,00 € | 170,00 € | 300,00 € |

| Haustiere | 40,00 € | 20,00 € | 20,00 € |

| Auto (fiktiver Ansatz durch Dienstwagen) | 800,00 € | 800,00 € | 800,00 € |

| 4.870,00 € | 5.420,00 € | 6.280,00 € |

Wie ihr seht, leben wir ganz anders als viele hier im Blog, die frugal leben. Trotzdem war ich von unseren Ausgaben im Jahr 2024 etwas erschrocken. Dass es so ausgehen würde, war mir klar, da ich seit 2014 ein Haushaltsbuch führe. Doch dieses Jahr sind wir ein wenig über die Stränge geschlagen. Wir legen viel Wert auf Erlebnisse und waren dieses Jahr oft auf Konzerten und Veranstaltungen sowie fünfmal im Urlaub (insgesamt 42 Tage). Die Urlaube waren dieses Jahr etwas teurer als sonst. Im Kern sind wir sicherlich nicht diejenigen, die so sparen wie Tim. Für uns muss es eine Balance zwischen dem, was wir verdienen, und dem, was wir ausgeben, geben.

Wir wollen unsere Ausgaben reduzieren

Zum Nachdenken haben uns in den vergangenen Jahren die Umstände gebracht, dass einige unserer Verwandten und Freunde verstorben sind und niemand weiß, wie viel Lebenszeit einem noch bleibt. Dennoch waren die Ausgaben im Jahr 2024 zu üppig und werden 2025 reduziert.

Eine eigene Immobilie bringt nicht unbedingt finanzielle Vorteile mit sich. In den aufgeführten Fixkosten sind zwar kleine Instandsetzungen, Energiekosten und Versicherungen bereits enthalten, aber folgende Ausgaben sind bei uns angefallen, die bei einer Mietwohnung wahrscheinlich nicht aufgetreten wären (nicht in den Grundausgaben enthalten):

2012 Renovierung: 5 T€

2016 Garten neugestaltet: 11 T€

2018 Fußboden Keller: 1 T€

2019 Dach erneuert und Erdtank instandgesetzt: 17,5 T€

2020 neue Heizungsanlage: 12 T€

2024 neue Dachfenster: 14 T€

Trotz allem war die Entscheidung, 2012 ein Haus zu kaufen, für uns die richtige. In den vergangenen fast 12 Jahren hat die Immobilie etwa 150 T€ an Wert gewonnen. Wir haben das Haus am 01.03.2022 abbezahlt. Insgesamt haben wir in diesem Zeitraum etwa 45 T€ an Kreditzinsen bezahlt. Dem gegenüber stehen entgangene Zinsen von 17 T€ aus den Tilgungsanteilen, basierend auf einem Ansatz von 2,5 % pro Jahr ohne Abgeltungssteuer.

Das ist unser Aktiendepot

So sieht unser Aktienbestand am 31.12.2024 aus:

| Name | WKN | Stück/Nominal | Aktueller Kurs |

| ADIDAS AG NA O.N. | A1EWWW | 30 St. | 239,60 EUR |

| ALLIANZ SE NA O.N. | 840400 | 25 St. | 296,50 EUR |

| ALPHABET INC.CL.A DL-,001 | A14Y6F | 115 St. | 186,16 EUR |

| AMAZON.COM INC. DL-,01 | 906866 | 150 St. | 218,30 EUR |

| ASML HOLDING EO -,09 | A1J4U4 | 12 St. | 726,50 EUR |

| BERKSH. H.B NEW DL-,00333 | A0YJQ2 | 14 St. | 438,35 EUR |

| BOEING CO. DL 5 | 850471 | 40 St. | 166,30 EUR |

| BRISTOL-MYERS SQUIBBDL-10 | 850501 | 170 St. | 54,28 EUR |

| BRIT.AMER.TOBACCO LS-,25 | 916018 | 90 St. | 35,58 EUR |

| CROWDSTRIKE HLD. DL-,0005 | A2PK2R | 20 St. | 347,40 EUR |

| CTS EVENTIM KGAA | 547030 | 85 St. | 84,35 EUR |

| EXXON MOBIL CORP. | 852549 | 80 St. | 104,16 EUR |

| FUCHS SE NA ST O.N. | A3E5D5 | 170 St. | 32,00 EUR |

| HOMETOGO SE EO 1 | A2QM3K | 1.500 St. | 1,98 EUR |

| INFINEON TECH.AG NA O.N. | 623100 | 150 St. | 33,16 EUR |

| INTEL CORP. DL-,001 | 855681 | 310 St. | 20,05 EUR |

| KRAFT HEINZ CO.DL -,01 | A14TU4 | 125 St. | 29,56 EUR |

| LAM RESEARCH CORP. NEW | A40L1V | 100 St. | 74,77 EUR |

| LOCKHEED MARTIN DL 1 | 894648 | 10 St. | 464,95 EUR |

| LVMH EO 0,3 | 853292 | 5 St. | 623,30 EUR |

| MERCK KGAA O.N. | 659990 | 27 St. | 141,95 EUR |

| META PLATF. A DL-,000006 | A1JWVX | 20 St. | 585,70 EUR |

| MICROSOFT DL-,00000625 | 870747 | 30 St. | 410,80 EUR |

| MUENCH.RUECKVERS.VNA O.N. | 843002 | 30 St. | 493,50 EUR |

| NESTLE NAM. SF-,10 | A0Q4DC | 40 St. | 78,50 EUR |

| NETFLIX INC. DL-,001 | 552484 | 10 St. | 846,80 EUR |

| NIKE INC. B | 866993 | 128 St. | 71,31 EUR |

| NOVARTIS NAM. SF 0,49 | 904278 | 40 St. | 89,02 CHF |

| NOVO-NORDISK AS B DK 0,1 | A3EU6F | 130 St. | 82,88 EUR |

| NVIDIA CORP. DL-,001 | 918422 | 100 St. | 142,60 EUR |

| OCCIDENTAL PET. DL-,20 | 851921 | 90 St. | 49,36 EUR |

| ORKLA NK 1,25 | 864042 | 700 St. | 8,32 EUR |

| PEPSICO INC. DL-,0166 | 851995 | 26 St. | 144,12 EUR |

| RIO TINTO PLC LS-,10 | 852147 | 95 St. | 57,10 EUR |

| RWE AG INH O.N. | 703712 | 165 St. | 30,25 EUR |

| SALESFORCE INC. DL-,001 | A0B87V | 12 St. | 318,80 EUR |

| SAP SE O.N. | 716460 | 46 St. | 235,90 EUR |

| SEA LTD CL.A(ADR)/1 | A2H5LX | 130 St. | 104,20 EUR |

| SHELL PLC EO-07 | A3C99G | 160 St. | 31,32 EUR |

| SIEMENS AG NA O.N. | 723610 | 75 St. | 193,14 EUR |

| SIEMENS HEALTH.AG NA O.N. | SHL100 | 60 St. | 51,66 EUR |

| SIXT SE VZO O.N. | 723133 | 90 St. | 59,10 EUR |

| STARBUCKS CORP. | 884437 | 60 St. | 89,05 EUR |

| TARGET CORP. DL-,0833 | 856243 | 20 St. | 132,20 EUR |

| TALANX AG NA O.N. | TLX100 | 80 St. | 83,15 EUR |

| TESLA INC. DL -,001 | A1CX3T | 15 St. | 405,90 EUR |

| UNILEVER PLC LS-,031111 | A0JNE2 | 80 St. | 53,66 EUR |

| VONOVIA SE NA O.N. | A1ML7J | 325 St. | 28,86 EUR |

| WATSCO INC. A DL-,50 | 885676 | 15 St. | 465,10 EUR |

| WELLS FARGO + CO.DL 1,666 | 857949 | 95 St. | 69,00 EUR |

| VANG.FTSE DEV.W.U.ETF DLD | A12CX1 | 785 St. | 104,20 EUR |

| VANGUARD FTSE EMU.ETF DLD | A1JX51 | 320 St. | 59,40 EUR |

| DEKA MDAX | ETFL44 | 13 St. | 241,65 EUR |

| ISHSIII-S+P SM.CAP600 DLD | A0Q1YY | 65 St. | 91,95 EUR |

| Gesamtkurswert in EUR: | 494.388,04 € |

So haben sich unsere beiden Aktien-Depots entwickelt, ein MSCI World ETF hätte besser abgeschnitten

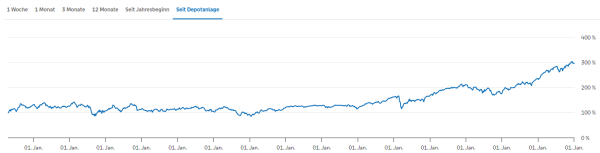

Depot 1 Performance:

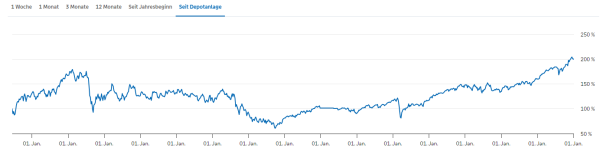

Depot 2 Performance:

- In beiden Depots wäre eine kontinuierliche Anlage in den MSCI World lukrativer gewesen

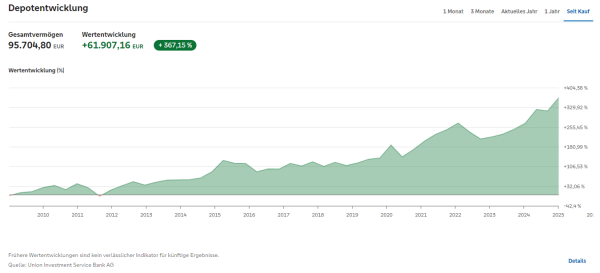

Des Weiteren verfügen wir beide über einen Riestervertrag bei der Union Investment als Variante UniProfiRente/4P. Sparrate jeweils 163 € im Monat.

Vertragswert Vertrag 1: 95.704,80 €

Vertragswert Vertrag 2: 85.670,20 €

Perfomance:

Vertrag 2 verlief ähnlich.

Das ist unser Vermögen: 1.239.000 Euro

Die nachfolgende Vermögensübersicht ist ohne Hausrat und KFZ (Frau) dargestellt:

| 31.12.2016 | 31.12.2020 | 31.12.2024 | |

| Bareinlagen Konten: | 32.000,00 € | 47.000,00 € | 51.000,00 € |

| Einzelaktien / ETFs: | 60.000,00 € | 205.000,00 € | 495.000,00 € |

| Riesterrente Uniprofirente 4/P | 49.000,00 € | 91.000,00 € | 184.000,00 € |

| Rentenversicherung fondsbasiert | 8.500,00 € | 15.600,00 € | 26.000,00 € |

| arbeitgeberfinanzierte Altersvorsorge | 17.000,00 € | 27.800,00 € | 42.000,00 € |

| betriebliche Altersvorsorge (Bruttoentgeltumwandlung) | 24.000,00 € | 35.500,00 € | 41.000,00 € |

| Wert Immobilie (konservativ): | 350.000,00 € | 400.000,00 € | 400.000,00 € |

| Gesamt: | 447.400,00 € | 782.100,00 € | 1.239.000,00 € |

Unsere Ziele aus dem Jahr 2020

- 1 Million € Vermögen bis zum 31.12.2026 => erreicht am 01.01.2024

- 100 Einzelaktien bis 2028 (Watchlist ist voll) => noch offen

- Immobilie in 2022 abbezahlt => erreicht

- Erwerb von Parkplatzflächen in der Innenstadt zur Vermietung mit Ladestation bis 2025 => Ziel verworfen

- Finanzielle Bildung unseres Sohnes fördern => ständiger Prozess

- 13 faches Vermögen des jährlichen Bruttoverdienstes zum 31.12.2038 => noch offen

Das sind unsere aktuellen Ziele

- 100 Einzelaktien bis 2028 (Watchlist ist voll)

- Finanzielle Bildung unseres Sohnes fördern => ständiger Prozess

- 13-faches Vermögen des jährlichen Bruttoverdienstes zum 31.12.2038 => noch offen

- Kontinuierlich ein größeres Vermögen bilden, als wir aktuell netto verdient haben => das erste Mal am 01.01.2025 erreicht

Wir haben gemeinsam bis zum 01.01.2025 1.225.000 € netto verdient (Startzeitpunkt jeweils 18. Geburtstag) und diesen Verdienst im Vermögen um 14.000 € überschritten.

Unser Ziel ist die finanzielle Freiheit

Wir streben sie weiterhin an, arbeiten aber beide wirklich gerne in unseren Berufen. Wir erreichen die finanzielle Freiheit nicht im Eiltempo, sondern nähern uns ihr gemächlich. Ich glaube, wir haben den für uns richtigen Weg gefunden. Das Haushaltsbuch hilft uns, die Ausgaben im Blick zu behalten und gelegentlich zu reduzieren. Durch die Verluste im Freundes- und Verwandtenkreis, teils in jungen Jahren, haben wir gelernt, das Leben nicht in die Zukunft zu verschieben. Alles, was wir besitzen, haben wir uns selbst aufgebaut, und darauf sind wir auch ein wenig stolz.

Natürlich könnten wir die finanzielle Freiheit schneller erreichen, und viele unserer Investments sind nicht optimal. Aber die Entwicklung unseres Vermögens zeigt, dass wir vermutlich nicht in Altersarmut verfallen werden. Die Vergangenheit können wir nicht ändern, und unser aktueller Status wäre noch besser, wenn wir früher finanzielle Bildung erlangt hätten. Daher sind wir dankbar, über Tims Blog gestolpert zu sein. Wir denken, dass er noch vielen Menschen helfen könnte, aus dem Hamsterrad auszusteigen, auch wenn vielen die nötige Bildung fehlt. Wobei das Ziel der finanziellen Freiheit nicht für jeden besteht. Ich habe einige meiner Freunde und Bekannten über finanzielle Bildung aufgeklärt, aber nur wenige nehmen Ratschläge an. Viele Menschen haben einfach andere Prioritäten im Leben, und das ist auch gut so.

Ich wünsche euch allen ein frohes und erfolgreiches Jahr 2025 und hoffe, Tim, dass du deiner Mission, Menschen zu helfen, noch viele Jahre folgst. Vielen Dank für deine Arbeit!

Andreas

Vielen Dank Andreas für deinen Einblick!

Schöne Entwicklung, sehr gutes Gehalt (vermutlich großer bekannter Arbeitgeber). Die Immobilie würde ich eher nicht zum Vermögen zählen. Ist aber nur meine Meinung. Eigengenutzte Immobilien machen einige Arbeit und kosten ordentlich Geld. WIr hätten gerne gemietet, ist aber schlicht nichts brauchbares zu finden. Grundsätzlich:

Zeit und Geld für tolle Erlebnisse, Beziehungen und Erinnerungen zu nutzen ist nicht verkehrt. Sparen und Aufschieben um jeden Preis daher nicht immer gut. Die Balance zwischen dem Sparen und Genießen ist der Schlüssel. Stellen wir immer mehr fest. Wir sind daher nun doch etwas gechillter unterwegs beim Thema Sparen. Das haben uns auch einige Vorgänge der letzten Jahre gelehrt.

Richtig, die Immobilie ist nicht ohne Grund abschreibendes Wirtschaftsgut — oder glaubt hier jemand das Finanzamt schenkt jemandem was? Niemand will in einem 50 Jahre alten nicht renovierten Kasten wohnen. Einzig das Grundstück würde ich zum Vermögen zählen.

Woher will der gute Herr denn Wissen das seine Immobilie 150K an Wert zugelegt hat? Weil das irgendein Makler gesagt hat? Du wirst dann erfahren was deine Immobilie Wert ist wenn du sie irgendwann verkaufen möchtest und einen Käufer hast der dir den aufgerufenen Preis auch bezahlt. Die meisten Inserierten Immobilien erzielen nicht den Preis zudem sie auf den Portalen eingestellt werden.

In der Tat. Der Mensch muss halt irgendwo wohnen. Ob Miete oder Eigentum, letztlich immer mit Kosten verbunden. Daher würde ich die eigengenutzte Immobilie eher nicht so als Vermögen ansetzen. Wohnen ist kostpielig, Tendenz steigend. Punkt. Eine neue Heizung soll bei uns zum Beispiel mindestens 40.000 € kosten. Teuer, trotz Förderungen. Allenfalls wie von Sven beschrieben das Grundstück. Auch eine Einberechnung von Vermögen aus Versicherungen und Betriebsrenten (die meist erst in höherem Alter überhaupt auszahlen) finde ich doch eher suboptimal. Finanzielle Freiheit definiert wohl jeder anders….

Hallo Andreas ,

vielen Dank für deinen Lesebrief.

Ich finde erstmal deinen Lesebrief sehr schön und Hut ab was ihr bereits alles erreicht habt.

Gibt es einen Plan mit welchen Alter ihr euer Ziel ( finanzielle Freiheit ) erreicht haben möchtest…und was ist dann der Plan fürs Leben ohne Arbeit….

MfG Michael aus Franken

Ziele: „100 Einzelaktien bis 2028“

Ich verstehe dieses Ziel nicht und kann es nicht nachvollziehen.

Das Akteindepot hat mit etwa 500.000€ eine „überschaubare“ Größe. Warum soll dies in 100 Mini-Einzelpositionen aufgeteilt werden, entsprechend durchschnittlich etwa 5.000€ Positionsgröße? Die 100 Unternehmen kann man doch niemals vernünftig im Blick behalten. Für mich sieht dies klar nach Diworsification aus und nicht nach Diversifizierung. Du schreibst ja im Artikel selbst, dass eine Investition in den MSCI World lukrativer gewesen wäre.

Ich glaube, dass er mit den 100 Positionen den MSCI World – mehr odr minder – tracken wil. Manche würen nun sagen: dann kauf doch gleich einen ETF.

Tatsächlich gibt es aber gute Gründe gegen einen ETF und für das Halten von Einzelaktien, v.a. bei größeren Depots. Baut man sich nämlich seinen“eigenen“ ETF zusammen, entfällt die TER. So klein die TER auch sein mag, bei größeren Depots wird sie dann letztlich doch einen spürbaren Unterschied ausmachen. Außerdem kann man durch das Halten eigener Aktien den Cash Flow durch Dividendenzahlungen ein Stück weit steuern. Zumal die Dividendenzahlungen bei Einzelaktien transparent sind, während man bei eine ETF nicht weiß, wieviel die Bank von den tatsächlich erhaltenen Dividenden an die Anleger weiter gibt.

Dann muß man aber mit seinem Privat-ETF schon dauerhaft die über den Daumen 0,5% über dem Index liegen. Den Index wird er mittel- oder langfristig eh nicht schlagen, dazu gibts genug Studien. Da fallen die TER auch nicht mehr ins Gewicht.

Und daß die ETF-Emittenten oder Depotbanken Teile der Dividenden für sich behalten, dazu gibts glaube ich genug Prüfungen und irgendwelche unzufriedenen Insider würden so etwas auch sehr schnell ans Licht befördern.

Als einziges Argument bleibt der Cash-Flow

@ Karsten

Wofür ist Cashflow hier ein Argument? Für mich eher den ETF aufstocken. Bei den Einzelaktien wird zwangsweise in unterschiedlichen Höhen Dividenden mit 100% versteuert ausgeschüttet.

Bei einem ETF kann man so viel Geld entnehmen wie man benötigt. Bei Verwendung von ETF Leitern müssen am Anfang sehr geringe Steuern gezahlt werden. Das sorgt auf der Entnahmeseite für eine Verlängerung des Geldes bezüglich Time in the market…

@Kiev

bin 100% bei ihnen. Meinte ich nur so als kleines Argument, daß man nach Dividendenkalender die Titel so wählen kann, daß jeden Monat was reinkommt. So ein kleiner Nebenjob fühlt sich gut an und hilft bei der Motivation. Auch wenn es etwas Rendite kostet.

Allgemein finde 100 Positionen nicht sehr sinnvoll. Wenn man wirklich auf einzelne Titel gehen will, dann ein paar Positionen, die man auch sinnvoll verfolgen und bewerten kann. So befriedigt es sicher den Spieltrieb, aber ich glaube nicht, daß da ein Alpha entsteht.

@ Karsten

Motivation ist sicherlich ein guter Punkt für Dividenden. Bei den 500k€ und 150k€ in Riester Depot ist aber vermutlich klar, was mit dem Depot geschehen soll. Bei einem Depot mit 1M€ und 2% Dividendenrendite im Schnitt bei eher Dividendenwachstumswerten würden alleine 20k€ an Dividenden im Jahr zufließen.

Aktuell kaufen die Beiden für ca. 4000€-6000€ im Monat Aktien. Da wären weitere 1600€ aus Dividenden im Monat unnütz. Zumal nach Auszahlung ca. 1250€ verbleiben. Bei Bevorzugen von Dividendenstarken Aktien würde entsprechend mehr Geld an Steuer gezahlt werden. Bei einem ETF geht allerdings auch ein Teil durch die Vorabpauschale flöten.

Das Thema verfolge ich durch Vermietung allerdings auch mehr, da Mieteinnahmen leider nicht thesauriert werden können. Dafür gibt es mit der Afa allerdings eine steuerlich sehr schöne Wertmarke. Hiermit ist es möglich vor Steuer Cashflow zu erzielen und Nachsteuer an der Grenze zur Liebhaberei zu landen.

@Mr. Pino Cavallo

„Baut man sich nämlich seinen“eigenen“ ETF zusammen, entfällt die TER.“

Ja, die TER schon, wobei es auch auf die Tracking Difference ankommt.

Ich würde aber eine fast sichere Wetter eingehen, dass die allermeisten Anleger mit 100 Aktien mehr versteckte Kosten (nicht zurück geholte Quellensteuer, mehr Handel, mehr Steuerfälle) haben, als die TER eines World-etf`s.

Bei einer Summe von 1.000.000 € in einem Welt-ETF mit 0,12 % TER sind es 1.200 € jährlich an Kosten, dafür dass sich ein Verwalter, um Käufe und Verkäufe, Dividendenverteilung und steuerliche Betrachtungen kümmert. Aus persönlicher Erfahrung kann ich mir nichts besseres im Vergleich Aufwand und potenziellen Ertrag vorstellen.

Mal die Kosten für das Erstellen und Pflegen eines „eigenen ETF“, mit mehreren 100 Aktien, inklusive dem zeitlichen Aufwand ermittelt? Bekommt man das für weniger als 1.200 €, selbst wenn man die 1.000.000 direkt Investieren kann?

@ETF Kosten

Ist zwar alles inzwischen eigentlich Anfängerinnenwissen aber

vielleicht muss man noch klärend erwähnen, dass Produkte zwar eine TER ausweisen (müssen) und deren Anbieter eine fee für alle AUM erhalten, aber die TER ist ja im Kurs und der Wertentwicklung des ETF bereits berücksichtigt. Die Produkte generieren auch abseits der Kursperformance etwas Geld. Ist bei Brot & Butter ETF auch nicht unüblich eine negative TD auszuweisen.

Also zahlen Privatanleger gar nüscht für einen ETF sondern erhalten sogar noch einne Schnaps gratis dazu.

In Wirklichkeit ist das natürlich alles eine Geisterdiskussion. Was ist schon wirklich die korrekt ausgewählte benchmark für ein Privatvermögen.

Der größte Kostenfresser sind sowieso entgangene Zinsen, Kosten und entgangene Performance wegen zu hoher Sichteinlagen und Versicherungsprodukte.

festhalten lässt sich:

Ein Einzeltiteldepot ist teurer & aufwändiger als ein Brot & Butter ETF.

Ein Einzeltiteldepot wird besser oder schlechter abschneiden.

Sie würden den oft genannten A1JX52 bestimmt als DEN Allrounder nennen, oder einen anderen?

@-M

Ja auf jeden Fall, für mich das one-for-all bzw setup & forget langfrist-Produkt.

Wobei ich keinen praktischen Unterschied sehe zwischen A1JX52, A3D7QY und A40F93.

Als Produkt auf 10-15 Jahre würde ich auch einfach einen S&P500 ETF nehmen aber wenn wir in wirkliche langfriste Produkte kommen zB als Alternative zu Rentenprodukten oder kapitalbildenden Versicherungen will ich alles haben und selbstregulierend ohne Wetten. Dann verzichte ich aktuell evtl. auf etwas Rendite muss mir aber keine Gedanken machen später irgendwo gar nicht dabei zu sein oder Steuerzahlungen auslösen zu müssen.

Hallo,

es ist für mich logisch das 100 Positionen für Einzelaktien eigentlich keinen Sinn machen. Es gibt jedoch Gründe um so zu verfahren. Es geht mir nicht um die reine Geldanlage, sondern um den Spaß daran Aktien auszuwählen. 100 Aktien ist für mich eine Größe wo ein Portfolio gut diversifiziert ist. Meine Top Titel bereinige ich um den Einsatz bei Entwicklungen zwischen 100 – 300 % Plus und habe dann nur noch den Gewinn im System und betreibe hier buy and hold. Sprich die muss ich nicht mehr anschauen wie z.B. NVIDIA, NOVO Nordisk, LAM Reserch, META, Alphabet, Netflix, SEA LTD, Watsco, TESLA, AMAZON, Microsoft und SAP. Im uge behalte ich gerade Rio, Hometogo, Fuchs, Occidental, Sixt, Kraft, RWE, Nike und Intel.

Denke der Aufwand steigt bei 100 Aktien auch nicht deutlich.

Nunja, also zum Thema ETF vs. Einzelaktien, den Pros und Cons bin ich mit allen Argumenten dabei. Klar kann man mit Einzelaktien, auch 100 Stück, den Index schlagen, alllerdings nur wenn man die Krücken rauslässt, die im Index halt auch mit drin sind. Die absoluten Verrecker eben. Aber klar, wer weiß, ob eine P&G in 15 Jahren nicht auch ein Verrecker ist?! Niemand, Wahrscheinlichkeiten hin oder her.

In meinen Augen gibt es rational betrachtet nur einen wirklichen Grund, der gegen ETF und für Einzelaktien spricht: Mit einem ETF-Anteil bist du zu keinem Zeitpunkt Eigentümer eines Unternehmens, sondern Inhaber eines (ggf. auch willkürlich regulierten, Stichwort „ESG“) „Finanzproduktes“, welches auch jederzeit vom Markt genommen oder stark umgebaut werden kann. Du hast zudem 2 Parteien zwischen dir und deinem Geld, den Broker und den ETF-Anbieter.

Bei Einzelaktien hast du nur einen Mittelsmann, nämlich deinen Broker. Wie schätzt ihr die Argumente ein?

@Andy

„Mit einem ETF-Anteil bist du zu keinem Zeitpunkt Eigentümer eines Unternehmens, sondern Inhaber eines (ggf. auch willkürlich regulierten, Stichwort „ESG“) „Finanzproduktes“, welches auch jederzeit vom Markt genommen oder stark umgebaut werden kann.“

Bei einem physisch replizierendem etf oder sampling etf sind die Aktien entweder vollständig repliziert oder überwiegend repliziert in dem Sondervermögen „etf“ enthalten…

Selbst synthetische etf

s haben überwiegend gängige große Aktien als Absicherungspakete und sind überwiegend übersichert.</span><span style="color: rgb(0, 0, 0);">Bei einem Brot & Butter etf wie dem Vanguard all World mit genügend AUM halte ich das Risiko vom Markt genommen oder gravierende Änderungen der Zusammensetzungspolitik als verschwindend kleine Möglichkeit.</span>

<span style="color: rgb(0, 0, 0);">Bei Spezial etfs oder Sparten etc. pp. bzw., mein emu-small cap wurde auch schon das esg dann mal dazu gebastelt oder es gibt Verschmelzungen.

… bzgl. „Finanzprodukten“ gibt es ja doch ganz gravierende Unterschiede.

Hallo Ralf, hallo Hans,

erstmal vielen Dank für euer Feedback. Zu euren Fragen:

@Ralf:

Ja es ist ein großer Arbeitgeber, aber gehört nicht zur Automobilbranche ;-). Zur Größenordnung: wir haben mehr als 80 Tausend Mitarbeiter in meiner Firma und unsere Holding umfasst mehr als 300Tausend MA. Beim Thema Gehalt kann man zweigteilt denken. Im Kern ist es ein gutes Gehalt, ggü. anderen Gehältern in der Branche ist es niedrig. Sprich ich habe intern Angebote mehr zu verdienen und auch extern bei Dienstleistern die für uns arbeiten. Würde jemand externes meinen Job übernehmen hätte er gut zu tun. Ich selbst bin 25 Jahre im Unternehmen (ink. Studium und Lehre) und ich kann dadurch vieles deutlich leichter und schneller erledigen. Daher passt für mich das Gehalt im Vergleich zum Aufwand. Da ich aber in der zweiten Unterstellungsebene arbeite und mehr als 70 Mio € pro Jahr verantworte und ebenfalls für mehr als 400 MA verantwortlich bin denke ich, dass ich mich aktuell unter Wert verkaufe. Aber das ist für mich völlig in Ordnung, wenn ich das Gesamtpaket sehe.

@Ralf, Sven und Hans:

zum Thema Immobilie kann man zweigeteilter Meinung sein und wird hier im Forum oft diskutiert. Ich persönlich sehe jedoch einen sehr deutlichen Unterschied zwischen jemanden der in einem abbezahlten Haus wohnt, ggü. jemanden der zur Miete wohnt. Natürlich ist die Lage entscheidend, aber ich für mich komme zum Schluss, dass die Immobilie einen Wert darstellt und nicht nur das Grundstück. Wir werden unser Haus definitiv verkaufen wenn wir in Rente gehen und auf Land ziehen. Vermutlich übernehmen wir dann das Haus meiner Eltern, welches vor 2 Jahren gebaut worden ist. Unser Haus liegt in einer Großstadt im Zentrum und in die Innenstadt sind es zu Fuß ca. 15min, die Bus- und Straßenbahnhaltestellen befinden sich fußläufig 10mm entfernt. Das Haus verfügt über einen Garten, ist in den 2000er Jahren kernsaniert worden und wir selbst haben in den letzten 12 Jahren nochmal mehr als 60T € investiert. Ja es ist ein Abschreibungsgut, aber Häuser mit Garten in dieser Lage gehen aktuell für 600 T€ über den Tisch, da denke ich die konservativen 400T € bekomme ich auf jeden Fall und daher hat zumindest aktuell unser Eigenheim für mich einen Wert. wer 2010-2012 in einer Großstadt ein Haus gekauft hat, hat häufig keine so schlechte Entscheidung im Leben getroffen.

@Michael:

Das ist eine gute Frage. Wir sind uns da noch nicht so sicher. Fakt ist, dass wir zum Zeitpunkt der Rente aufs Dorf ziehen werden. Die Stadt und wir sind beruflich eher eine Zweckgemeinschaft. Da würden wir uns ins Dorfleben mit einbringen wollen, sprich Vereine und Ehrenämter usw. In den Vereinen sind wir noch aktiv, auch wenn wir hier einige km fahren müssen. Machen wir aber um den Anschluss an die Menschen nicht zu verlieren.

Einen direkten Zeitpunkt haben wir nicht im Kopf, als innere Linie habe ich mir 2030 vorgestellt. Das Vermögen was wir uns bereits aufgebaut haben verschafft uns aber ein wenig das Gefühl von Sicherheit, auch wenn die Finanzielle Freiheit dadurch noch nicht erreicht ist.

@Michael: ich habe mich verschrieben, ich meinte 2040, sprich mit 62 Jahren

„…Fakt ist, dass wir zum Zeitpunkt der Rente aufs Dorf ziehen werden…“

Das Landleben im Alter kann seine Tücken haben. Man sollte nicht aufs eigene Auto angewiesen sein, denn die Fahrtüchtigkeit kann im Alter schnell dahin sein.

Arzt, Krankenpflege, Apotheke, Lebensmittelgeschäfte, auch Gaststätten sollten in der Nähe sein, zu Fuß, evtl.auch mit dem Rollator erreichbar sein.

Im fortgeschrittenen Alter würde ich fast eine Innenstadt/Altstadtzentrum einer Kleinstadt dem Haus in Grünen vorziehen, besonders bei fehlen von Infrastrukturen.

Allerdings kann ein Dorfzentrum im Alter den Vorteil bieten, dass man bei Bewegungseinschränkung und Einsamkeit besser von der Dorfgemeinschaft aufgefangen wird.

Wenn Mann und Frau zusammen eine Million Pesos im Jahr netto vom Arbeitgeber bekommen und dazu noch Kindergeld, können sie leicht in wenigen Jahren 750.000 Pesos in Aktien haben. 100 verschiedene Aktien zu haben, das ist zu viel. Es genügen diese 28 Aktien: AT&T, Bank of America, Cisco Systems, Johnson & Johnson, Kraft Heinz, Pfizer, Procter & Gamble, Wells Fargo, British American Tobacco, HSBC Holdings, NatWest Group, Shell, Tesco, Allianz, BASF, BMW, Deutsche Telekom, Munich Re, Siemens, Iberdrola, BNP Paribas, Sanofi, Bank of Nova Scotia, Enbridge, Mitsubishi Corp., Takeda Pharmaceutical, BHP Group, Fortescue.

Diese extrem überbewerteten Aktien sollte man mit einem “Trailing Stop Loss Order“ abichern, damit sie 15 % unter dem Hoch verkauft werden. Der heutige Crash von teuren Aktien wird genauso tief wie der Crash 2000-2003: Adobe, Airbnb, AMD, Amgen, ASML, Broadcom, Coca-Cola, CrowdStrike Holdings, Eli Lilly, Ferrari, Hermes Int., Intuit, Intuitive Surgical, Mastercard, Microsoft, Moody’s, Novo Nordisk, Nvidia, Palantir, ServiceNow, Snowflake, Tesla, Visa.

Tipp: die erste Auflistung short gehen, die zweite long. Stops beachten, dann klappt es auch mit der FU! :)

… viel „Freude“ beim Shorten von Cisco, J&J, P&G…

Stops ruinieren fast immer die Performance und machen die Broker glücklich, was sich mit korrekt aufgesetzten Backtests leicht beweisen lässt. Mit Stops fühlen sich „Anleger“ leider sicher, weil sie denken, sie hätten alles unter Kontrolle. Doch das ist ein teurer Irrtum!

Stops wirken sich nur bei wenigen (meist kurzfristigen) Strategien positiv aus.

LG

@Claus

Daumen hoch. Sie sollten öfter hier Kommentare schreiben.

Nun als Anhänger der Stuttgarter Börse Aktuell sind Cisco, J&J und P&G voll OK. Die Stops sind bei dem verfolgen einer Momentumstrategie sinnvoll.

… Stops: Leider nicht, s.o.!

Ein Anhänger der „Stuttgarter Börse Aktuell“ bin ich nicht. Ich schätze die Stuttgarter zwar sehr, stimme aber keinesfalls mit all ihren Ansichten überein.

Im Gegenteil: Neben meinen Langfristdepots habe ich noch ein ganz nettes Tradingdepot, in dem ich meine selbst entwickelten (und über mehr als 30 Jahre backgetesteten) Strategien fahre. Das ist, nachdem die Strategien entwickelt sind, nicht mehr Aufwand, als b&h. Ca. 5-10 Min. je Handelstag: Signale vom Vortag automatisch zum Broker senden, das wars.

Cisco habe ich seit 2012 im Langfristdepot, p.A. Rendite 12,9%. Meine letzte Aufstockung (die 3.): 06.08.24 bei 41,15 € was incl. Netto-Dividende +39,1% nur für diese Aufstockung macht.

Momentumstrategien bringen nach meinen zahlreichen Tests deutlich geringere Renditen als Reversionssysteme und haben oft weitere Nachteile wie z.B. eine geringere Trefferquote. Die Trefferquote ist zwar nicht erfolgsentscheidend, stellt aber für viele Trader eine schwierige psychologische Hürde dar: Viele (hoffentlich) kleinere Verluste müssen von wenigen grösseren Gewinnen übertroffen werden, um ein erfolgreiches System zu haben.

LG

@Claus

Bzgl. Deinen Einzelaktien-Momentum-Backtests, welche nicht gut sind… was macht MSCI dann anders? ;-)

https://www.msci.com/documents/10199/255599/msci-world-momentum-index-usd-gross.pdf

@ Sparta

… ich habe nicht gesagt, dass Momentumstrategien schlecht sind. Sie schneiden nur im Vergleich mit Reversionsstrategien schlechter ab.

Was MSCI anders macht (als was genau?), kann ich dir nicht sagen, da ich mich hiermit nicht beschäftigt habe.

Ich versuche bei meinen Systemen einen statistischen Vorteil auszunutzen, den es in besonderen Situationen in den letzten ca. 30 Jahren gegeben hat. Taucht eine solche Situation heute auf, handle ich so, wie es in der Vergangenheit erfolgreich war.

Das klappt zwar nicht immer, aber überraschend oft, so dass man hiermit sehr gutes Geld verdienen kann. Einfach ist es aber trotzdem nicht, denn gelegentlich muss man auch hier „Durststrecken“ aushalten. „Free lunch“ gibt es an der Börse eben nicht.

LG

@Claus

Ich denke wir reden aneinander vorbei.

Du meinst eine Reversionsstrategie bei Deinem Trading Depot… wie nebulös einzigartig auch dieses funktionieren und dargestellt sein soll….??? ;-)

Und ich meine historische Backtest’s für Marktanomalien, wie z. B. Momentum auf breiter Indexebene, welche früher ohne etf’s auch gar nicht nach Kosten darstellbar waren, manchmal auch high-low verzerrt sind und welche historisch sogar eine der Top-Alpha’s im Backtest waren…. aber es in Zukunft auch nicht sein müssen!

Was ist denn eine Reversionsstrategie?

@ Sparta

… wahrscheinlich habe ich mich schlecht ausgedrückt. Ich handle Aktien aus dem S&P 500, Nasdaq 100 oder DOW 30.

Reversionsstrategien nenne ich Strategien, die unter bestimmten Bedingungen Kursrücksetzer zum Einstieg nutzen. Im Grunde „der verbotene Griff ins fallende Messer“.

Nach meinen Tests schneidet man langfristig am besten ab, wenn man verschiedene möglichst nicht korrelierende Strategien (also z.B. auch Momentumstrategien) kombiniert. Hierdurch kann sich ggfl. der Drawdown reduzieren und die p.A.-Rendite erhöhen.

LG

Hallo Claus

Nike wäre ja aktuell auch ein Kandidat für dein Tradingdepot, siehst du das ähnlich?

Ich bin da jedenfalls eingestiegen vor einigen Wochen bei ~67€, aber eigentlich mit dem Ziel b&h!

Herzliche Grüße

@ Hallo Oldman,

Nike ist etwas für mein Langfristdepot. Eine erste kleinere Position habe ich am 28.06.24 gekauft (71,96 €). Kauf 2 steht an. Ich denke, Nike hat die gemachten Fehler erkannt und steuert bereits dagegen. Das wird sich sicherlich positiv auswirken, wobei ich keine riesigen Kurssprünge erwarte. Ein wieder solider langfristiger Aufwärtstrend wäre schön.

In meinem Tradingdepot ergeben sich die Signale für Käufe und Verkäufe automatisch, anhand der hinterlegten Strategien. Erfüllt eine Aktie die Bedingung einer Strategie, ergibt sich ein Kauf- oder Verkaufssignal, das ich direkt zum Broker (IB) weiterleiten kann. Hierbei kann es zu Signalen für Aktien aus dem S&P 500, Nasdaq 100 oder DOW 30 kommen, wobei ich aber Aktien von Firmen ausschließe, die keine Gewinne erzielen.

LG und viel Erfolg!

@ Claus

Ich finde das Vorgehen interessant. Ein Kollege hat mich gefragt, ob ich eine kleine Software schreibe, die bei Signaleingängen Käufe und Verkäufe automatisiert durchführt. Es geht hier um eine spezielle Momentum strategie auf ETFs. Verschiedene nicht unbedingt korrelierende Strategien haben natürlich ihren Reiz für automatisierte Systeme…

Wird bei Dir der Kauf automatisiert durchgeführt oder nutzt Du ein Tool bei dem Du Kriterien definieren Kannst und benachrichtigt wirst, wenn ein Trigger da ist? So nutzt es mein Kollege bisher. Da er allerdings tagsüber eine gewisse Zeit arbeitet, kann er nicht immer direkt den Order ausführen.

Mir würde so eine Einkommensstrategie ebenfalls gefallen. Am meisten für die Kinderdepots, aber ob ich IB Depots für Kinder öffnen kann? Da bin ich mir nicht sicher. Zumindest würden bis zur Steuererklärung keine Steuern abgeführt.

@ Kiev

Ich nutze eine Software für alles, Wealthlab. Zuerst entwickle ich eine für mich passende Strategie und teste sie ausführlich.

Hierzu nutze ich Daten von Norgate ab 1990. Diese Daten beinhalten nicht nur die aktuell enthaltenen, sondern auch alle zur jeweiligen Zeit in den Indizes vorhandenen Unternehmen, auch die pleite gegangenen. Laufende Firmenwechsel in den Indizes werden berücksichtigt. Nachteil: Ist ein Zusatzpaket in Wealthlab, muss also extra bezahlt werden.

Es gibt aber auch in Wealthlab einige solche Pakete, die inclusive sind. Diese Daten reichen eigentlich vollkommen aus und sind auch von guter Qualität.

Ich habe mehrere Systeme entwickelt, die man dann gleichzeitig als ein Meta-System einsetzen kann. So braucht man nicht jedes einzelne System zu managen.

Meine Systeme beruhen auf Tagesschlusskursen. Ich starte also morgens meinen PC mit Wealthlab, lasse meine Meta-Strategie oder auch eine einzelne Strategie laufen und anhand des Schlusskurses vorm Vortag werden evtl. neue Signale generiert und angezeigt. Mit wenigen Klicks schicke ich diese zu IB, das wars. 5-10 Minuten am Tag reichen.

Man muss keine Zeit am Bildschirm verschwenden und Signale beobachten oder auf Signal-E-Mails achten. Das wäre gar nichts für mich.

Wenn man berufstätig ist, kann man das problemlos vor der Arbeit erledigen. Ich handle nur US-Aktien, da reicht es ja, wenn die Signale kurz vor 15:30 Uhr unserer Zeit beim Broker sind.

Die Software ist recht gut und bezahlbar (ca. 400 USD/Jahr in der „Top-Version“) mit vielen dann kostenfreien und nützlichen Erweiterungen, die direkt zum Download bereit stehen. Hier gibt es z.B. eine IB-Erweiterung, mit dem man dann Wealthlab direkt mit IB verbinden kann. Signale oder manuelle Käufe können so automatisch und fehlerfrei an IB geschickt werden, klappt sehr gut.

Man kann Strategien für einzelne Werte oder ganze, beliebig grosse Portfolios entwickeln. Portfolios, die Datasets, kann man auch selbst anlegen.

Man kann die Software auch einige Zeit kostenlos testen. Auch der Support reagiert sofort, alles sehr gut. Es gibt auch ein Forum zum Austauschen u.v.m.

Bei Interesse einfach mal anschauen.

LG

Hi Claus,

Du bist ein Faszinosum!

Oder anders gesagt, Du hast zwei Wölfe in Deiner Brust, und das ist positiv gemeint! Dein Langfristdepot einerseits…Dein Tradingdepot andererseits…Beides scheint Deine rationale Herangehensweise zu einen und Du bleibst stets bescheiden in der Kommunikation zu beiden.

Für mich wäre das nichts. Aber das meine ich nicht abwertend, sondern fast eher ein bisschen neidisch: Ich selbst kann schon (leider!) mehr schlecht als recht die Grundfunktionalitäten von Excel ausschöpfen. Da ich also kein Techi oder Number Cruncher bin, bin ich wohl qua Schicksal persönlicher Einschränkung dazu verdammt als Pantoffeltierchen Buy and Hold zu machen. Wie ein kleiner Junge, der sich beim Busfahrplan an die Busnummer und die Fahrzeiten klammert, klammere ich mich an wenige KPI wie Top Line, Bottom Line, EBIT und ein paar andere…

Ich lese aber immer gerne von Dir!

@ Hallo Tobs,

Auch ich kratze nur an den Oberflächen von Excel, Wealthlab & Co. Ich bin Autodidakt, habe diese Dinge nie gelernt, leider.

Mein erster Kontakt mit einem „PC“ war, ich glaube 1985, als ich im Supermarkt von sehr mühsam zusammengekratztem Geld einen C64 gekauft habe. Nach kurzer Zeit stand für mich fest: Diese Technik ist die Zukunft, ob einem das gefällt oder nicht. Noch im gleichen Jahr machte ich mich selbständig, seit April 2022 bin ich „Priva-Tier“.

LG

@Kiev

Meinst Du eigentlich nicht, dass wenn es ausbeutbare alpha`s mit hinreichender Stabilität geben würde, dass dies die dicken Haie in Kombi mit KI schon vorher abgrasen würden? ;-)

@ Claus

Danke für die Info. Ich gebe es an meinen Kollegen weiter. Er hat die Momentum Strategie, die er ebenfalls mit Backtests geprüft hat und manuell anwendet.

Bei seiner Strategie werden nicht zu viele Ausstiegs und Einstiegs Signale generiert. Dennoch soll sie in seitwärts laufenden Phasen Verluste einfahren. Das ist aktuell natürlich durchaus ein Risiko.

@ Sparta

Ich weiß nicht, ob Alpha hier unbedingt das Ziel ist. Für mich könnte es eine Art Drei-Speichen Strategie ergeben. Es gibt auch Momentum ETFs. Gold und BTC ist für mich aktuell nicht unbedingt die erste Wahl. Dazu soll die neue Strategie allerdings ausreichend Rendite (mehr als Tagesgeld) generieren und möglichst wenig mit dem Aktienmarkt oder zugrundeliegenden ETF korrelieren. Ansonsten stocke ich aktuell mein Cash beziehungsweise Tagesgeld Stand stetig auf.

Mir sind die Aktienmärkte (insbesondere USA sogar in der Breite) aktuell zu hoch bewertet. Daher erhöhe ich meine Resilience. Der Nasdaq100 ist weiterhin mein gewünschter nächster Index für die langfristige Anlage. Um hier einen ordentlichen Einstieg zu erreichen muss ich mich breit und so weit möglich sicher aufstellen.

1.000.000 Pesos sind derzeit leider nur ca. 48.000 €… :(

Hallo Andreas,

schön wieder von dir und deiner Familie zu lesen. Ich finde es toll und beindruckend eure Werte über die nun 8 Jahre zu lesen und ihr solltet sehr stolz auf das erreichte sein.

Auch finde ich eure Einstellung zu Erleben vs Sparren einen tollen Anreiz, zu sehen das es damit trotzdem auch mit den Sparren und Vermögen klappt. Gerne teile beim hoffentlich nächsten Lesebrief mehr aus diesen Erlebnisdividenten :)

Interessant fand ich den Aspekt mit Kreditzinsen, wo du entgangene Zinsen gegenüber stellst. Sollten die aber nicht eher on Top kommen, sprich 45k Kreditzinsen + 17k entgangene Zinsen der Tilgungsanteile?

@Chris

Das meinte ich wie du es geschrieben hast. Sprich das Haus hat 250K + 45K+17K gekostet. Gegenläufer waren ca. 1200 € * 12 * 10 = 144 T€ eingesparte Miete. Sprich wenn wie oben von anderen angemerkt, das Haus keinen Wert darstellt außer das Grundstück und wir clever zum fairen Preis gekauft haben dürfte das Haus nur noch 168 K Wert sein. Das ist unrealistisch und die von mir angesetzten 400 K sind ebenfalls zu niedrig, da ich Nachbarn habe die für ähnliche Objekte und teils schlechtere Objekte deutlich mehr als 400K bezahlt haben, auch im letzten Jahr.

Zu den Erlebnisdividenden schreibe ich in 4 Jahren dann mehr ;-) Waren dieses Jahr z.B. in Kairo, Lissabon, Algarve, Österreich (Ski-Fahren), Harz, La Gomera (Wale schauen) und viele kleine Dinge wie Harry Potter Musical, Ehrlich Brothers, Snow Dome Bispingen, diverse Freizeitparks, Wattwandern, Amsterdam, Groningen, Anna-Fest in Forchheim usw.

@Andreas

Respekt. Bei der Liste schlackern mir die Ohren. Ich plane für dieses Jahr einen Überseeurlaub mit Familie. Die Flüge sind gebucht, aber die Routenfindung zeichnet sich als hochgradig komplexes Thema ab. Es ist ein bisschen wie das travelling salesman Problem im der Information. Allerdings mit dem Zusatz, dass die zu besuchen den Punkte auch komplett geändert werden können und aus einer sehr großen Menge an Möglichkeiten kommen.

Deine Liste wäre mir tatsächlich zu groß, auch wenn hier einiges interessante für mich dabei wäre.

Vielen Dank für Deinen Einblick in Dein Depot und Deine Gedanken.

Wünsche Euch viel Erfolg.

Wann hast Du / habt Ihr mit der Börse angefangen ?

Bin ja immer erstaunt über Nikos (20), der hier regelmäßig schreibt. Was wer in seinem Altern schon erreicht hat.

Frage mich immer, wenn ich soetwas wie von Euch lese, wo steht er mit 43 ?

Danke nochmal und weiterhin viel Erfolg !

Hallo Markus1:

Sind Ende 2009 angefangen und da bezogen auf Rendite nicht sehr erfolgreich, aber wichtig für die Erfahrung

Hallo Andreas,

Gratulation zum Erreichten! Wirklich beeindruckend!

Dein Vermögen plus abbezahltes Haus plus Rentenansprüche; du könntest sicherlich bereits deutlich vor der gesetzlichen Rente als Privatier gut leben. Das einzig schlecht kalkulierbare sind die etwaigen Kosten für dein Kind, was dir Unterstützung für Uni o.ä. angeht.

Ich finde es gut und richtig, dass Du viele Erlebnisse einsammelst, sprich Urlaube mit der Familie nehmen und die Zeit zu nutzen. Was hättest Du auch von 240 k mehr mit 67 in 20 Jahren (bsp. 10k x 20 J; ohne Zins) und dafür deutlich weniger Quality Time/ Erinnerungen.

Gerade der Support für Kids in Ausbildung finde ich recht gut vorhersehbar – ich würde mich da ungefähr an den geltenden Unterhaltssätzen nach Düsseldorfer Tabelle. Das sind derzeit knapp 1000€ wobei man das Kindergeld abziehen kann. Finde ich schon ganz gut – und ein Nebenjob spätestens ab Semester 2 hat noch niemandem geschadet.

Andererseits kommt so ein Studium nicht aus dem nichts – meist hat man 18 Jahre um sich für die ersten 2-3 Jahre genug Kapital zur Seite zu legen.

@ Andreas

Über den Daumen läuft es doch gut bei Euch. Die Ausgaben erscheinen mir in Anbetracht des abgezahen Hauses auch etwas hoch. Die Ausgaben für die Renovierung oder Investition für das Haus hast Du separat gelistet. Sind diese nicht Teil der Ausgaben, sondern werden irgendwie als Investition verbucht? In dem Fall sind die Ausgaben noch höher. Ansonsten etwas niedriger, da manche Ausgaben den Wert der Immobilie in Teilen tatsächlich steigern.

Bei den Ausgaben für das Haus erscheint mir der Garten und die Dachfenster etwas hoch. Aber gut, ändern kann man es jetzt nicht mehr.

Zu den Gedanken mit dem endlichem Leben kann ich nur hinzufügen, dass das Leben aus vielen einmaligen Abschnitten besteht. Das wird oft vergessen. Gerade mit Kindern gibt es viele Phasen, die schneller als man denkt vorüber sind und nicht mehr wiederholt werden können. In dem Sinne lasse ich es aktuell ebenfalls etwas langsamer angehen und gebe gerade für Erlebnisse gerne etwas mehr aus. Auch wenn sie manchmal unnötig sind.

Hallo Kiev,

richtig die Ausgaben sind nochmal ontop und nicht in den Ausgaben enthalten. Sehe sie als nötig an aber nicht als wertsteigernd. Sprich die 14T für die 6 Velux-Fenster mit Hitzeschutzverglasung und und 3-fach Verglasung haben wir dieses Jahr ontop finanziert. Daher war es ein teures Jahr und soll sich 2025 wieder ein wenig regulieren. Der Garten war der Wunsch meiner Frau, ist aber ink. Gartenhaus.

Interessant solch eine Wasserstandsmeldung zu sehen. Danke dafür.

Das Ziel von 100 Aktien kann ich nur nicht ganz nachvollziehen. Insbesondere mit dem Hinblick und der (hoffentlich) gewonnen Erkenntnis, dass der MSCI World deutlich (!) besser abgeschnitten hat als Eure Aktienauswahl.

Persönlich – mal abgesehen von den eventuell anfallenden Steuern – würde ich nur noch in den MSCI World investieren und eventuell umschichten.

Hallo Gurki,

von der Logik hast du recht, aber es ist halt auch Hobby und Menschen handeln nicht immer logisch. Daher habe ich als Benchmark intern mit 82 T€ den Vanguard der mich immer ärgert wenn ich es nicht schaffe ihn zu schlagen ;-) und ab und an kaufe ich hier immer wieder nach.

@Andreas

Du hattest im Januar 21 ca. 6,3 k in Nvidia und jetzt sind es ca. 14 k???

Es scheint doch vom 17 – 25 einiges an Umschlag zu sein… gut, dass jemand vorher die üble TER von etf’s kritisiert hat! ;-)

Verdienst und Rentenabsicherung ist gut!

ja habe ein paar Gewinne mitgenommen Anfang diesen Jahres und mich dann geärgert. dass ich das gemacht habe und mache jetzt buy & hold bei den Positionen: NVIDIA, NOVO Nordisk, LAM Reserch, META, Alphabet, Netflix

Bei SEA LTD, Watsco, TESLA, AMAZON, Microsoft und SAP denke ich noch über weitere Gewinnmitnahmen nach.

Tesla würde ich eher aufstocken als verkaufen.

Können uns den Teslakurs ja mal in 5 Jahren ansehen.

Deine Buy&Hold finde ich alle super. Bis auf Novo, Meta und Alphabet liegen auch alle in meinem ewigen Depot.

Broadcom kann ich Dir noch ans Herz legen. Bin ich durch eine Empfehlung hier bei Tim vor einigen Jahren drauf aufmerksam geworden und seitdem liegt dies in meinem Depot bzw. lasse auch weiterhin Sparpläne laufen.

Viel Erfolg weiterhin !

Geht dann die Gewinnmitnahme in intel und Co, oder in neues?

Hi in neues, beobachte gerade Traton

Wünsche allen ein frohes Neues Jahr.

Wünsche Dir weiterhin viel Erfolg Andreas !

Hallo Andreas!

Danke für den Einblick!

Ich habe eine Frage: ihr wart im letzten Jahr viel unterwegs, wie viel habt ihr denn für Urlaub ausgegeben? Und plant ihr diese Ausgaben ungefähr so beizubehalten? Sind die auch in der finanziellen Freiheit so eingeplant?

Wie geht ihr mit den steigenden Kosten für das Kind um?

Und wie hoch sind eure Kosten für Telekommunikation im weitesten Sinne? Wir kommen da mit Handy, Internet zu Hause, GIS (also GEZ) auf 100 Euro im Monat.

Super, dass ihr auf eurem Weg seid!

LG

Ela

Hallo Ela,

wir haben letztes Jahr ca. 20T€ für Urlaube/Tagesausflüge ausgegeben. Die Ausgaben hierfür finden sich in den Blöcken Privater Konsum und Essen gehen und reduzieren dadurch sicherlich den Block Lebensmittel der in 2024 wohl bei und allen gestiegen ist und dadurch ohne diese Erlebnisse höher gewesen wäre.

In 2025 werden wir diesen Block vorrangig reduzieren, sprich einen sehr teuren Ski-Urlaub in Österreich zu Silvester mit privaten Ski Lehrer werden wir dieses Jahr nicht wieder machen. Wir planen jedoch dieses Jahr 4 Wochen in den Urlaub zu fahren zzgl. Tageserlebnisse.

Die Kosten für Telekommunikation sind in den Fix-Kosten enthalten. Anteilig läuft auch einiges über den Arbeitgeber/Freiberuflichkeit. Und der Vertrag unseres Sohnes steckt in den Ausgaben Kind mit drinnen. Wir geben aber keine 100€ aus. Die Handys kaufen wir selbst und nicht über den Vertrag sind also in den Blöcken Kind und privater Konsum enthalten.

Ja wir planen im Alter minimalistisch mit viel Urlaub zu planen. Wir orientieren uns für die Rentenzeit an der Studie von Fidelity, die finanzielle Freiheit kommt ontop zu dieser Summe, daher ist der Plan aktuell 62.

Wie gehen wir mit den Ausgaben fürs Kind in der Zukunft um: hier planen wir nicht extra. Wir sehen aber, dass meine Frau aktuell noch nicht Vollzeit arbeitet, sprich auch ohne Entwicklung der Einnahmen durch das neue Unternehmen kann man ihr Gehalt verdoppeln in dem sie einfach Vollzeit arbeitet. Wenn das Kind mehr kostet ist es selbstständiger und man kann mehr arbeiten. Sprich mit der Verdopplung des Gehalt meiner Frau sollte ein Studium finanzierbar sein.

LG

Herzlichen Dank Andreas! Sehr gute Performance, cooler Lebensansatz und ein Leserbrief in der Art, die ich sehr mag.

@Tim

Ich fände es wichtig, wenn nach solchen Beiträgen keine neuen Beiträge zeitnah veröffentlich werden, damit man hier den Austausch vorsetzen kann. Die neuen Artikel ziehen die Aufmerksamkeit der Nutzer und die Diskussion flacht hier ab.

Viele Grüße

Anton

Hallo Anton,

mit deinen 2 Satz gebe ich dir Recht …wird aber aber so nicht kommen

Hier könnte schon eine längere Liste der letzten Beiträge helfen – wenn ich eine Unterseite mit den letzten 30 Einträgen hätte, dazu Datum, Thema und Nutzer, kann man jede Diskussion leichter fortführen. Ich bin aber nicht sicher wie flexibel die Plattform hier ist.

„Ich habe einige meiner Freunde und Bekannten über finanzielle Bildung aufgeklärt, aber nur wenige nehmen Ratschläge an.“

Da kann ich gut reläiten :D. Ich sage, investiert an der Börse. Für 99% der Leute ist ein breit gestreuter Index-Fund das beste. Raus kommt:

Was beim kurzen Überfliegen der Vermögensübersicht auffällt:

Eine selbst genutzte Immobilie gehört nicht zum Vermögen – egal ob konservativ oder optimistisch geschätzt. Erst bei einem Verkauf fließt der tatsächlich erzielte Wert dem Vermögen zu. Dann erhöhen sich aber natürlich auch die monatlichen Ausgaben (Miete).

Riester-Wert + bAV lassen sich auch nicht 1:1 auflisten. Riester lässt sich nur zu 30 kapitalisieren, zudem werden noch Steuern auf diese Teil-Auszahlung fällig. Bei der bAV zusätzlich zur Steuer noch die Sozialabgaben – da wird der theoretische Kapitalwert gut zusammenschrumpfen.

Die Übersicht müsste man also noch mal diesen Stellen überarbeiten, damit sie für eine solide Finanzplanung halbwegs aussagekräftig ist.

Hi netmax,

danke fürs Feedback, aber ich werde die Aufstellung für mich nicht verändern. Ich denke du hast ein paar valide Punkte angesprochen, aber es gibt auch Punkte die dagegen sprechen. Da ich 2014 mit dieser Übersicht gestartet bin werde ich für mich persönlich dieses System beibehalten. Da ich einen Zeitpunkt des dritten Lebensabschnittes ab 60+x plane denke ich ist dies eine ganz andere Ausgangslage als jemand der früh die finanzielle Unabhängigkeit anstrebt. Sprich wäre dies das Hauptziel würde ich auf ganz andere Investitionen zielen und zur Miete wohnen. Hier ein paar Argumente für eine andere Sichtweise:

Gibt sicherlich noch viele weitere Argumente dagegen und dafür. Was ich eigentlich meine ist, dass eine genaue Vermögensbestimmung nie möglich ist. Wichtig finde ich jedoch das es einen Trend gibt bei dem man eine positive oder negative Entwicklung identifizieren kann um ggfs. Handlungsweisen anzupassen. Geld hat nur in der Form einen Wert, da wir es als Tauschgegenstand verwenden.

Wie gesagt wir planen die FU aktuell 60 + x wobei X aktuell 2 ist. Aus der aktuellen Gesetzeslage sollen den Finanzbedarf dann die bewusst gewählten Riesterrenten, die Verrentung der Betrieblichen Altersvorsorge, die Ansprüche aus der gesetzlichen Rente und Einnahmen aus Dividenden und Aktienverkäufen gespeist werden.

Wie sich die Zukunft gesetzlich, gesellschaftlich usw. darstellen wird kann keiner voraussagen, daher müssen wir Annahmen treffen. Wichtig ist immer die der eigenen Weg und ob die Wahrscheinlichkeit besteht durch diesen Weg die eigenen Ziele zu erreichen. Dies würden wir aktuell für uns zustimmen.