In den Ruhestand zu gehen, ist für viele Menschen eine große Herausforderung. Das sollte gut geplant sein. Genauso sollte der Gang in die finanzielle Freiheit überdacht sein, der in den USA kurz mit FIRE umschrieben wird, was für Financial Independence Retire Early steht.

Viele Menschen haben Angst, im Alter irgendwann mit leeren Händen dazustehen. Die steigenden Krankenkassenbeiträge, Wohnkosten und sonstigen Ausgaben können einem die Haare vom Kopf fressen. Die gesetzliche Rente bringt zudem auch nicht mehr die Leistung, die man sich wünschen würde. Die Rente steigt nicht mehr so stark wie die Löhne, weil wir eine alternde Gesellschaft haben und geringe Geburtenraten.

Wie kannst du dich besser auf die Rente vorbereiten?

Diese 5 Schritte sichern dich finanziell ab

- Habe einen Haushaltsplan. Schreibe alle deinen Ausgaben auf wie Miete, Krankenversicherung, Lebensmittel, PKW etc. So stellst du sicher, dass du innerhalb deiner Möglichkeiten lebst. Du wirst bestimmt Sparmöglichkeiten finden.

- Wohnkosten im Griff haben. Das Dach über dem Kopf ist in der Regel der größte Ausgabenposten, der 36% ausmacht einschließlich der Energie. Für Nahrung, Getränke und Tabakwaren gehen 15% weg, sagt das Statistische Bundesamt. Vielleicht kannst du dir vor dem Ruhestand überlegen, auf kleinerer Wohnfläche günstiger zu leben. Du kannst nachdenken, in einen günstigeren Ort zu ziehen. Im Idealfall hast du deine Immobilienfinanzierung bis zur Rente getilgt. Und bist schuldenfrei. Oder du hast eine Mietwohnung, die nicht zu teuer ist.

- Deine Investments solltest du clever managen. Du streust ausreichend, hast eventuell einen großen Block ETFs, der dein Depot stabilisiert. Und du fährst eine langfristige Strategie mit Halten plus Zukaufen (Buy and Hold). Dann kriegst du alle Dividenden, Abspaltungen, Sonderausschüttungen etc. von deinen Aktien. Nebenbei sparst du Steuern und Transaktionskosten, wenn du geduldig bist. Ich wundere mich, warum nicht mehr Anleger „Buy and Hold“ machen.

- Versuche, länger zu arbeiten, falls deine gesetzliche Rente oder Betriebspension zu klein ausfallen sollte. Oder beginne neben dem Hauptjob eine Nebentätigkeit, um zusätzliches Geld investieren zu können.

- Als Ruheständler kannst du einen Teilzeitjob annehmen, der dir im Idealfall gefällt. Seit Januar 2023 können Rentner unbegrenzt hinzuverdienen, um die Kasse aufzufüllen.

Willst du Millionär werden? So lange dauert es

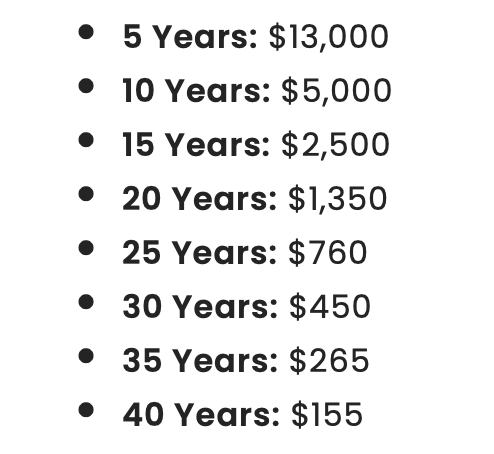

Dass wir erhebliches Vermögen aufbauen können dank des Zinseszinses, verdeutlicht diese Liste unten. Es geht mit recht kleinen Summen. So kannst du nur 265 Euro im Monat in einen ETF geben und in 35 Jahren bist du Millionär. Hier ist eine Rendite von 10 % unterstellt. Wer 13.000 Euro im Monat investieren kann, ist in 5 Jahren Millionär. Hier ist der Beleg.

So viel musst du im Monat sparen – bis zur ersten Million. Diese Grafik ist von GoBankingRates.

Ich war kürzlich in Brasilien und Kolumbien. Schau dir mein Video zu spannenden Aktien aus Lateinamerika an:

Hallo Tim, danke für den interessanten Beitrag. Mich würde interessieren, wie hoch die Krankenversicherung ist, wenn man als Privatier ist? Freiwillige gesetzliche Krankenversicherung gemeint.

@ PAT

Hallo PAT,

ich bin Pvivatier, freiwillig gesetzlich versichert und zahle insgesamt 20,19% Kranken- und Pflegeversicherungsbeiträge (Barmer).

Hierbei sind ALLE Einkünfte beitragspflichtig, auch Dividenden und Gewinne aus Börsengeschäften.

Somit verbleiben nur etwas mehr als die Hälfte der Einnahmen nach Steuern und KV-Beiträgen.

LG

@Claus,

Vielen lieben Dank für die Rückmeldung. Endlich eine Antwort, die ich schon lange gesucht habe. Es ist schon erschreckend, dass man die Einnahmen nach Steuern und KV-Beiträgen schon etwas unter 50% zahlen muss. Es ist schon heftig. Ich denke, vielleicht mache ich die reduzierte Arbeitszeit (vielleicht auf 20 Stundenwoche). Dann zahle ich die sozialpflichtige Versicherungen, die sowieso nicht so hoch ist. Nebenbei kassiere ich auch noch Dividenden, die ich nur Abgeltungssteuer zahlen muss. Ist meine Überlegung.

Ist wohl die realistische Einschätzung, die für die Leute hier in der Bubble erreichbarer ist. Wenn man das schafft und umsetzten könnte, hat man doch aber auch schon so einiges erreicht. Man hat die Freiheit, wenn man das denn möchte, weniger arbeiten zu müssen.

@Claus ist dann nochmal mehr die Ausnahme, selbst hier bei uns gleichgesinnten. Hat er gut gemacht :-)

@-M

Ja, es ist toll, dass wir einen Privatier wie Claus hier zu haben, was nicht selbstverständlich ist. Ich würde gerne euch beiden einen Pluspunkt eingeben, was leider nicht möglich ist, nur für die Mitglieder. Nochmal danke an beiden. :-)

… sehr gerne und danke für den gedachten Punkt!

LG

@-M

Ich finde auch, dass Claus es super gemacht hat und nicht nach den Fehlschlägen bei der dotcom aufgegeben hat und wieder aufgestanden ist und sich verbessert hat!

Das ist sehr bewundernswert und sehr viele haben damals der Börse den Rücken zugekehrt.

Andererseits ist es auch teilweise gar nicht so cashflow-mässig vom finanziellen Unterschied, wenn jemand Wohneigentum und ne gesetzliche Rente z. B. mit ca. 1.500,- € hat.

Bungalow + Divs nach Steuern und keine oder mickrige Rente als ehemaliger Selbstständiger… da bleibt noch der Depotwert vs. Rentenwert… und dann sind ca. 1. Mio mit Ü60 zwar erstmal richtig gut, aber der Vergleich zum Rentner mit Haus und Rente ist nicht so eklatant.

Den häufigen Fehler bei Selbstständigen mit zu wenig privater Vorsorge für die Rente hat er gut vermieden.

Sorry Claus, dass soll definitiv keine Schmählerung Deiner Lebensleistung sein und ich ziehe sowohl vor Deiner Anlagestrategie und Widerstandskraft den Hut, wie auch vor Rentnern, die Ihr Leben lang sich auch etwas aufgebaut haben!

Mit Kapitalverzehr könnte der finanzielle Vergleich auch deutlich besser für Dich ausfallen!

An sich ist auch der Mensch wichtiger als finanzielle assets!

@ -M

…. auch an dich meinen herzlichen Dank für die freundlichen Worte.

Kapitalverzehr ist geplant, da ich keine Erben habe. Als nun 65-Jähriger sollte ich meine letzten evtl. 5-20 Jahre wirtschaftlich gut überstehen, wenn nicht etwas ganz aussergewöhnlich Negatives eintrifft.

LG

@Claus

Ich finde auch Deine Strategie und Dein alpha echt stark,… was mich als eher überzeugten etf’ler manchmal tatsächlich neugierig macht!

Vielen Dank für Deine Beiträge und vor allem weiterhin viel Erfolg und Gesundheit!

Sorry, für meine Vergleicherei, denn dass was Du geleistet hast, ist schon außergewöhnlich!!!

Alles Gute & Liebe Dir!

@ Sparta

… was ist denn heute los?..

Herzlichen Dank auch dir und alles Gute!

@Claus

;-) zu viel Wein und eine Kombi aus Fussball-Freude und Frust auf das immer schlechter werdende Leistungsniveau / Leistungsbereitschaft in Deutschland…

Der Fachkräftemangel ist ne ganz schöne Herausforderung… und sehe aktuell noch keine Besserung in Sicht…

Der D. Wirtschaft geht es schlechter, die Insolvenzen nehmen zu und die wenig potentiellen Arbeitnehmer stellen Forderungen, welche machbar sind, wenn sie auch tatsächlich Leistung bringen würden… was leider deutlich seltener wird…

Was wiederum ein Teufelskreis für die verbleibende Belegschaft ist, wo die Unkonzentriertheiten und Unlust der anderen auffangen müssen…

@ Sparta

Ja, es ist schwierig „da draussen“, wenig Arbeitsbereitschaft und hohe Forderungen. Das paßt irgendwie nicht so richtig zusammen.

Aber es gibt auch viele Lichtblicke. Ich denke, uns geht es heute wesentlich besser, als den Menschen vor 50 oder 100 Jahren. Alleine die medizinischen Fortschritte und die IT-Welt. Ich finde das faszinierend und lerne sehr gerne neue Dinge hinzu. Bin froh, dass ich tun und lassen kann, was ich möchte.

LG und ein schönes Rest-WE

„Andererseits ist es auch teilweise gar nicht so cashflow-mässig vom finanziellen Unterschied, wenn jemand Wohneigentum und ne gesetzliche Rente z. B. mit ca. 1.500,- € hat.“

Ganz unabhängig von Claus und seinen Rahmenbedingungen ist das meines Erachtens für viele Leute im Mittelstand ein tolles und nicht unrealistisches materielles Ziel für den Ruhestand.

Eine Rente als Basis (sagen wir mal eher 2.000 Euro), abbezahltes Wohneigentum (zumindest weitgehend abbezahlt) und ein dann sogar mittleres sechsstelliges Depot bei Renteneintritt durch jahreslanges Sparen. Da hätte man mehrere Säulen für den Ruhestand.

@ Claus

Einnahmen aus Vermietung und Verpachtung hast Du nicht, oder? Hier würde mich interessieren, wie die Einnahmen tatsächlich gewertet werden. Bei der TK habe ich folgendes gelesen:

Einkünfte aus Vermietung und Verpachtung

Hier berücksichtigt die TK die Bruttokaltmiete. Davon werden sogenannte durchlaufende Gelder – zum Beispiel Kosten für die Instandhaltung der Wohnung – sowie Werbungskosten abgezogen.

An anderer Stelle habe ich gelesen, dass der Steuerbescheid 2020 für die Krankenkassenbeiträge 2022 herangezogen wird. Allerdings stand nicht, inwiefern die Einnahmen aus Vermietung und Verpachtung berücksichtigt werden. Oder wird hier einfach nur das zu versteuernden Einkommen verwendet?

Darin wäre alles ordentlich eingerechnet. Kaltmiete, Afa, usw. wäre alles irrelevant, da es in der Steuer bereits berücksichtigt ist.

Auf der TK Seite stand bei Einnahmen aus Kapitaleinkünften auch eine jährliche Aufwandspauschale von um 50 € die abgezogen wird und gegen Nachweis erhöht wird.

Das müsste doch alles im Steuerbescheid enthalten sein. Schickst Du außer dem Steuerbescheid irgendwelche Angaben an die Krankenkasse? Das würde mich wundern.

Für mich wäre der „Minijob“ oder ein Arbeitsverhältnis mit sehr viel Urlaub und geringer Arbeitszeit das Modell für eine gegenfalls sehr frühe freiwilligen versicherten Phase.

@Kiev

Als freiwillig gesetzlich Krankenversicherter musst du jedes Jahr ein Formular der Krankankasse über deine Einkünfte ausfüllen. Danach werden deine Krankenkassenbeiträge errechnet.

Lass dir dieses Formular von deiner Krankenkasse zuschicken. Meist haben die Krankenkassen aber auch ein Portal, wo man sich dieses herunterladen kann.

Dann erfragst du bei deiner Krankenkasse wie der Nachweis jeweils zu erbringen ist und was abzugsfähig ist.

Bei nur Kapitaleinkünfte reicht eine Kopie deines Steuerbescheides.

Die Beiträge (Krankenkasse+Pflegeversicherung) belaufen sich auf ca. 20 % der Bruttoeinkünfte und sind bei der Steuererkärung voll abzugsfähig, so dass man oft noch Geld herausbekommt, wenn der persönliche Steuersatz unter 25 % liegt.

Kann man sich über Elster mal anschauen, was da so raus kommt.

Einen Job wegen der Krankenkasse anzunehmen ist dann eher kontraproduktiv.

@ Kiev

Hallo Kiev,

nein, habe keine Immos zur Vermietung. Das wäre mir zu stressig. Von einer Aktie kann ich mich in Sekunden trennen, aber von einem (unangenehmen) Mieter?

KV-Beiträge werden nach meinen Infos von den gesamten erzielten Brutto-Einnahmen berechnet. So ist es bisher bei mir gewesen (Barmer-KV). Für die jährliche Beitrags-Anpassung ist jeweils der aktuelle Steuerbescheid bei der KV einzureichen.

Ich war ja selbständig und hatte mein Büro im Haus, das mit einem kleinen Anteil im Betriebsvermögen steckte. Diesen Anteil habe ich nach der Betriebsaufgabe privat übernommen. Steuerlich bekommt man in diesem Fall einen Freibetrag, bei mir immerhin 45K, so dass die Steuerlast sich einigermassen in Grenzen hält.Bei der KV gilt der privat übernommene Büroanteil vollständig ohne Abzug als Einnahme und ist beitragspflichtig…

Wie die KV-Beiträge konkret bei Mieteinnahmen berechnet werden, kann ich dir leider nicht sagen.

Ausser dem Steuerbescheid habe ich bisher keine weiteren Unterlagen bei der KV einreichen müssen.

LG

@ZaVodou @Claus

Danke für die Rückmeldungen. Es scheint tatsächlich einen Unterschied zwischen der Auffassung der Einnahmen seitens Krankenkasse und Finanzamt zu geben. Das zeigt die Schilderung von Claus mit der Einliegerwohnung oder dem Arbeitszimmer was unterschiedlich gewertet wird. Wenn das dann noch bei den Krankenkassen variieren sollte… Ich hätte nicht gedacht, dass wir in dem Punkt in einer Bananenrepublik leben. Ansonsten ist alles bis ins letzte Detail klar geregelt.

Auf diese Weise kann ich die Kosten überhaupt nicht einschätzen. Bei Immobilien gibt es als wesentliches Merkmal die AFA. Das ist eine Abschreibung auf den Gebäudewert, der von der Einnahmen der Kaltmiete für die Steuer abgezogen wird. Bei mir macht ein Unterschied der Anwendung der AFA oder nicht alleine 180€ bei 20% Krankenkassenkosten im Monat aus.

Dann gibt es noch eine Metallrente und Betriebsrente, die ich gerne auszahlen lassen würde. Das geschieht mit Renteneintritt und wird die Krankenkassenbeiträge bei Fünftelregelung die ersten 5 Jahre erhöhen.

Die Einnahmen aus Vermietung und Verpachtung im Ausland mit Doppelsteuerabkommen müssen leider in einem Satz erwähnt werden. Gewinn erziele ich im Grunde nicht, aber einen Nachweis muss ich auch nirgends erbringen. In Spanien kann nichts abgesetzt werden, daher habe ich hier keine Bilanz erstellt. Da nichts abgezogen wird zahle ich in Spanien auch Steuern mit übersichtlichem pauschalen Abzug, so dass hier eine falsche Vorstellung von Einnahmen erzeugt werden könnte. Das könnte bis 150€ im Monat bedeuten.

Aktuell habe ich auch keine Vorstellung, wie eine Schenkung mit Nießbrauch betrachtet wird. Falls meine Immo an die Kinder geschenkt wurden und ich über Nießbrauch für Nutzen und Mieteinnahmen verfüge, wer macht die Steuer? Läuft es über die Kinder mit dem Nießbrauch als Ausgabe oder bleibt alles bei mir?

@Claus

Immobilien gehen etwas in Richtung Unternehmertum. Dafür gibt es ab Tag 1 die Ausschüttungen, die es bei Aktien erst am Ende der Laufzeit in der Höhe gibt. Meine vermieteten Einheiten werfen ein wenig Überschüsse ab und sie haben wieder Potenzial für Mieterhöhungen. Ansonsten laufen sie autark und zahlen sich selbst ab. So würde ich selbstverständlich auch gerne Berkshire Anteile nehmen… Einen Mieter kann man nicht sehr schnell loswerden. Dennoch habe ich hier deutlich mehr Einfluss als bei meinen Nachbarn. Ich hatte damals einmal bei einem Nachbarn nach größeren Änderungen gefragt, ob ein Verkauf in Betracht gezogen wird… Das war allerdings nicht der Fall.

@ZaVodou

Als Arbeitnehmer wird einem der ganze Kram bis zur Rente erspart. Dafür muss das Einkommen leicht über dem Minijob liegen. Das ist eine Möglichkeit, wenn die Vorstellung von Arbeitszeiten, Urlaub, verbrachte Zeit im EU Ausland usw. nicht mit interessanten Arbeitgebern vereinbar sind.

@Kiev

Ist halt auch alles sehr individuell. Verheiratet/ledig, Kinder/ohne Kinder, selbständig/Arbeitnehmer, nur Kapitaleinkünfte/noch andere Einkünfte usw.

Bei Dir scheint es tatsächlich etwas komplizierter zu sein mit all Deinen Nebeneinkünften.

Deshalb mein Rat das eher mit Deiner Krankenkasse zu besprechen. Vielleicht ist es gar nicht so kompliziert, wie es auf dem ersten Blick aussieht, da viele Zahlen aus dem Steuerbescheid entnommen werden.

Ich bin vom „Normalfall“ ausgegangen. Langjähriger Arbeitnehmer, der langjährig in die gesetzliche Krankenkasse eingezahlt hat und nun von seinen Kapitaleinkünften (Zinsen/Dividende) leben will. Meist Single ohne Kinder. Da scheint es relativ einfach zu sein.

@Kiev

Ich kenne mich da nicht wirklich aus, bei uns ist das deutlich einfacher (obligatorische Grundversicherung für alle und optional Privatversicherung). Aber wie bei komplizierten Steuersituationen lohnt sich dann womöglich schon mal ein (unabhängiger) Berater, die Kosten holt man womöglich rasch wieder raus.

Kam diese Nacht aus Köln zurück, war lange her seit ich das letzte Mal dort war, ich hatte nur noch den Dom im Gedächtnis. Die nächsten Wochen rücken bei mir Börse und Politik etwas im Hintergrund, jetzt ist Fussball angesagt. Die Kölner sind ein freundliches Völkchen, was man von einigen Ungarn nicht behaupten kann, schade dass es nun anscheinend ähnliche Tendenzen gibt wie im Clubfussball. Aber wir könnten denen noch gut ausweichen. Und auch die deutsche Bahn war pünktlich und hat ausgezeichnet funktioniert.

Und mein leichter Kater habe ich jetzt mit Monster Lewis Hamilton bekämpft, bin sonst ja nicht so der Energy Drinker, guter Kaffee reicht mir, aber der schmeckt wirklich ausgezeichnet und ohne Zucker, wie ein guter Eistee. Die Aktie ist ja schon länger auf meiner Watchlist, ist schon etwas zurückgekommen, mal beobachten.

Als wir bei Mannheim vorbeigefahren sind dachte ich an Tim, da habe ich mir CMG kurz angeschaut, ist das nicht Tims Lieblingsfastfood ? Er hat bestimmt die Aktie und uns verheimlicht, die ist ja verrückt abgegangen da sieht McD wie ein Trauerspiel aus :D

Allein einen schönen Sonntag und schöne Spiele, wer sich dafür auch interessiert.

Steuerpflichtig ist in D immer der Beschenkte, also deine Kinder, sofern sie in D steuerlich ansässig sind. Der Wert des Nießbrauchs berechnet dann aus deinem Lebensalter bei Schenkung (je alter desto niedriger). Da gibt es entsprechende Tabellen. Er wird vom Wert der Schenkung abgezogen, ebenso wie evtl. vorhandene Freibeträge. Der Rest ist zu versteuern. Gibt der Schenkende den Beschenkten Geld für die Steuerzahlung, ist dieses natürlich ebenfalls als Schenkung zu versteuern.

Es kann Fälle geben, in denen es sinnvoll ist, dass die Kinder die Immobilie stattdessen kaufen und der Verkäufer (= Elternteil) ihnen dann das für den Kauf geflossen Geld zurückschenkt.

Je nach Vermögenshöhe würde ich einen Steuerberater konsultieren.

<<>>

Hi Kiev, so habe ich das gemacht. Die Leute bei der TK hatten mir seinerzeit gesagt, das bei einer Mischung aus Immobilien, Beteiligungen und Aktien der Steuerbescheid als Bemessungsgrundlage herangezogen wird / werden kann.

In New York kann es bis zu 1.000 Dollar je Person kosten, über die staatliche Kasse krankenversichert zu sein. Das kann in der Tat ein teurer Spass werden. Eine Möglichkeit ist ein Teilzeitjob, dann kommst du günstiger über den Arbeitgeber in eine sehr gute Krankenkasse.

Wenn du im Rentenalter (65) bist, wird es sehr günstig. Es heißt dann Medicare und kostet ein paar hundert Dollar im Monat oder kann sogar gratis sein (je nach Vermögenslage). https://www.medicare.gov/

Eine andere Möglichkeit ist, sich als finanziell Freier an einer Uni einzuschreiben und ein (Aufbau-)Studium zu machen. Das machen einige, die ich kenne. Dann bekommst du eine super Krankenkasse zu Schnäppchenpreisen. Allerdings können die Studiengebühren ins Geld gehen. Und das Studium sollte natürlich Spass machen und einen weiter bringen…

Dann müssen das aber „sehr junge“ finanziell Freie sein, die du da kennst, Tim. Oder sie lügen dich an, denn In Deutschland gibt es eine Altershöchstgrenze von 29 Jahren, um in den Genuss einer günstigen studentischen Krankenversicherung zu kommen. Wenn du 30 bist, kannst du zwar studieren, hast aber dann wieder das Problem mit der teuren Krankenversicherung, die du unabhängig vom Studium abschließen musst.

Das kann man sehr schnell googeln.

Ja, das gilt aber nicht für die USA. Ich beschreibe die Lage in den USA.

Eine wirklich soprtliche Rendite mit 10% vor allem nach Steuern…

Hallo qTim,

Mann hört immer wieder , dass viele Menschen kein Geld zum Sparen oder investieren mehr übrig haben, Somit muss ich Punkt 3 schon mal in Zweifel ziehen.

Klar ich bin auch dafür dass man sich ein en etf Sparplan anlegt. Leider alt kann das gerade heute nicht jeder.

Zu 4.:

Noch länger arbeiten? Echt? Wir sind da schon ziemlich Welt Spitze. Für Manche geht es natürlich nicht anders als Länger zu arbeiten aber Nun muss Sich auch mal fragen: Sehr will einen neunzigjährigen Busfahrer?

Na ja es könnte schon jeder wenn er will sparen, es gibt ja das VL sparen. Es ist zwar nicht viel, aber bei geringem Einkommen zahlt der Staat gut was ein.

Und nur 1 Jahr länger arbeiten würde bedeuten, dass man 6 Prozent mehr Rente bekommt. Also statt mit 67 in Rente zu gehen, geht man freiwillig ein Jahr später steigt die Rente jeden Monat um 0,5 Prozent. Und man bekommt mehr Rentenpunkte.

Warum sollte das reduziert nicht funktionieren, gerade beim Busfahrer ginge das.

Ich bin im Ruhestand. Für einen wichtigen Punkt, der im Beitrag nicht genannt ist, halte ich (inzwischen) Gesundheit. Diese kann man sicherlich nur teilweise beeinflussen. Trotzdem sollte man m.E. alles (im Alter) dran setzen, einigermaßen gesund zu leben. Das bedeutet (für mich) sportlich aktiv zu sein, Gymnastik für die Gelenkigkeit zu betreiben (ist für mich nicht gleich Sport) und auf die Ernährung zu achten. Das alles ist nicht immer angenehm. Indirekt kann man so vielleicht auch seine Gesundheitskosten minimieren, hat damit weniger Ausgaben. Und in unserer Gesellschaft ist auch nicht garantiert, dass man zukünftig noch die gleichen Leistungen von der (gesetzlichen) Krankenversicherung bezahlt bekommt, die heute selbstverständlich sind.