Die Norweger haben es clever gemacht. Aus ihren Ölvorkommen in der Nordsee pumpten sie ihre Überschüsse in einen Staatsfonds. Das Geld legten sie langfristig in die besten Aktien der Welt an. Heute ist der norwegische Staatsfonds mit einem Vermögen von fast 1 Billion Dollar der größte der Welt.

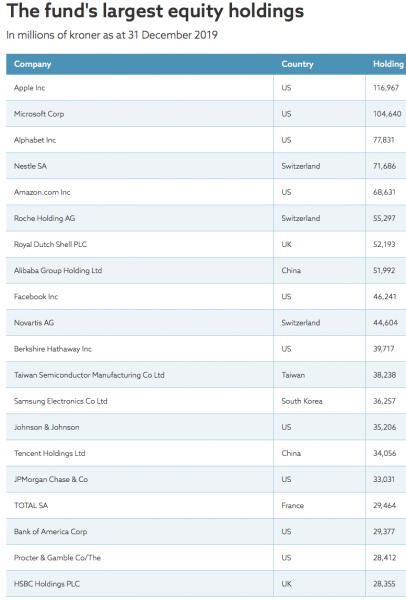

Neben Aktien investieren die Osloer auch in Immobilien und Anleihen. Aktien besitzen sie aber schwerpunktmässig. Die größten Positionen sind in: Apple, Microsoft, Alphabet, Nestle, Amazon.com, Roche Holding, Royal Dutch Shell PLC, Alibaba Group, Facebook, Novartis, Berkshire Hathaway, Taiwan Semiconductor Manufactoring, Samsung Electronics, Johnson & Johnson, Tencent Holdings, JPMorgan Chase, Total, Bank of America, Procter & Gamble und HSBC Holdings.

Die Manager halten die Aktien mit einer enormen Geduld. Was die Norweger im Großen machen, kannst du im Kleinen nachmachen. Es ist kein Hexenwerk. Die Strategie besteht aus Disziplin und Langfristigkeit.

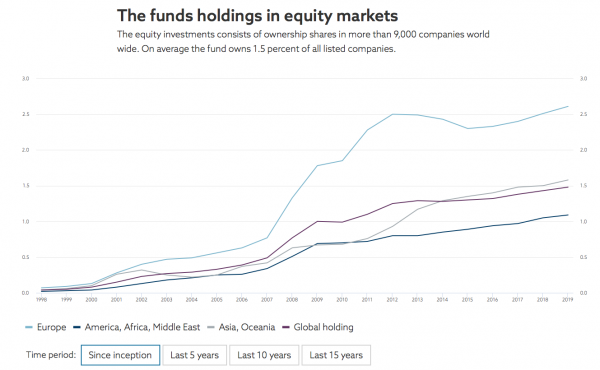

Mehr als 9.000 Firmen haben die Norweger in ihrem Depot. Sie besitzen im Schnitt 1,5 Prozent an jeder Firma. An europäischen Aktiengesellschaften halten sie 2,6 Prozent, das ist ihr Schwerpunkt. Es folgen asiatische (1,6%) und amerikanische Aktiengesellschaften (1,1%).

Ich verfolge diese Strategie schon lange. Großartige Firmenanteile kaufen und liegen lassen. Seit ich weiß, wie ich vermögender werde, bin ich noch vorsichtiger beim Konsum. Zumal der Plunder zuhause eh mehr eine Last als eine Lust ist.

Ich bin sparsam. Selbst bei kleinen Dingen. Ich möchte einfach immer mehr investieren. Es ist so schön zu sehen, wie das Depot langfristig steigt. Damit steigt das Freiheitsgefühl. Nicht nur das Gefühl, sondern auch die tatsächliche Freiheit. Eben das zu tun, was auch immer ich mag. Das bedeutet zum Beispiel keinen Chef mehr zu haben. Zu reisen, wohin und wann ich mag.

Hier siehst du, wie das Vermögen der Norweger explodiert ist mit den Jahren. Es ist beeindruckend.

Der norwegische Staatsbürger Nicolai Tangen, der in London den Hedgefonds AKO Capital verwaltet, soll im September der neue Chef des Pensionsfonds in Oslo werden. Allerdings geriet der Millionär für luxuriöse Reisen und glamouröse Events in die Schlagzeilen. In Oslo scheint man seine Berufung zu überdenken.

Vor allem betreiben die Norweger kein Market Timing!

Das wünsche ich mir auch für Deutschland: Einen staatlich kontrollierten Welt-Fonds (die Norweger kommen, habe ich mal gelesen, mir 20 Managern aus), in den man bequem einzahlen kann und dessen Erträge bei Verkauf ab dem 63. Lebensjahr bis zu einer bestimmten hohen Grenze steuerfrei sind. Private Altersvorsorge könnte so einfach sein.

Die Norweger machen es einfach klasse vor… wäre wirklich super, wenn man solch ein Renten-Fonds für Deutschland hätte. Aber wenn Deutschland das so umsetzten wollte, müsste es ja alles doppelt finanziert werden, das Geld was wir jetzt einzahlen reicht ja gerade mal um ein paar Monate Puffer für unsere jetzigen Rentern zu haben.

Aber Wenn Deutschland es wirklich wollte, würde man auf lange Sicht so ein neues Rentensystem aufbauen können.

Gruß Stefan von

Familien Finanzen im Griff

Kontinuierliches Sparen bzw. Anlegen ist das Zauberwort. Die Lawine kommt irgendwann ins Rollen und dient einem schneller als man denkt als finanzielles Polster, private Altersvorsorge und auch passive Einkommensquelle!

Toller Artikel, der auf die Buy and Hold Strategie mal wieder eingeht :)

@ Buy and Hold

Ich wünsche Tim’s Lesern, dass sie nicht schwach geworden sind. Öl ist in meinem Hauptdepot heute allein über 700€ gestiegen. Hätte ich nur mehr Mittel um das Tief freigehabt. Mein Drucker ist nicht so schnell wie die FED. Ich hätte gekauft als gäbe es kein Morgen. Für ein paar hat es dennoch gereicht. Aber klar, zu der Zeit dachte die Mehrheit, dass in Indien innerhalb der nächsten Montage nur noch Teslas fahren werden.

Dennoch werde ich mein Engagement etwas reduzieren. Mein Depot steigt aktuell gefühlt fast schneller als es gefallen ist. Dem Braten traue ich nicht ganz. Die letzten 4 Tage habe ich Mitteilungen erhalten, dass mein Depot über einen Grenzsatz gestiegen ist. Das habe ich in der Form auch noch nicht erlebt. Ich werde weiter Optionen mit geringem Restwert schließen.

Die Ramschwerte wie Carnival, Reits wie Simon Property Group und Tanger sind doch gar nicht so schlecht gelaufen. Ich Klage nicht über die Werte in meinem Depot.

@ WDI

Thorsten, ich habe heute „News“ erhalten, dass der Kurs weiter nachgeben hat. Chris Hohn von TCI Fond hat den Rücktritt Markus Brauns gefordert. Er fühlt sich mit seiner ca. 1% Short Position nicht gut vertreten. Ist ja lustig… Vielleicht sollte er lieber weinen, dass die Firma schon in Kürze untergeht und vermutlich die EU mit sich ziehen wird. Es ist schon lächerlich was sich die Fondsbetreiber so alles einfallen lassen. Da ist ein breiter Index wie von Vanguard gar nicht so verkehrt.

Aus ihren Ölvorkommen in der Nordsee pumpten sie ihre Überschüsse in einen Staatsfonds.

Die Gewinne wurden durch die staatliche Öl-Industrie erzielt. Moment mal … Staatsbetriebe? Ist das nicht Sozialismus??? ;-)

@The European View:

Deine Artikel auf SA gefallen mir sehr. Weiter so… Wie stehst du aktuell zu Hugo Boss?

Viele Grüße

PeterF

Die Norweger haben ja auch die Deutsche Post im Portfolio.

Warum schaffen es eigentlich sehr viele andereAGs in Deutschland ziemlich zügig eine virtuelle HV aufzusetzen, nur die Deutsche Post, da hört man schon ewig nichts mehr?

@ Rüdiger,

Die Gewinne wurden durch die staatliche Öl-Industrie erzielt. Moment mal … Staatsbetriebe? Ist das nicht Sozialismus???

Im Grunde ist es das. Aber Norwegen ist wiederum nicht Venezuela. Sozialismus scheint aber dieser Tage recht beliebt zu werden. Selbst der „Liberale“ Christian Lindner findet das ja fuer die Lufthansa ganz schick.

Selbst Aktionaere haben Gefallen dran, fuerchten doch einige um ihre Dividenden. Dabei sollte man vorsichtig sein, was man sich wuenscht. Staatliche Beteiligung kann mal ne Dividende retten. Aber langfristig war’s das dann mit der Aktie. Wer mit Hunden ins Bett geht, wacht mit Floehen wieder auf.

@Kiev: die leisen Restzweifel, ob es dann schon mit dem Crash war, habe ich auch. Sogar Carnival steigt wieder, obwohl die ernsthafte Schwierigkeiten haben. Oder RDS. Mich freut das, aber eine plausible Erklärung für die derzeitige Rallye finde ich nicht. Die Realwirtschaft wird noch weiter abstürzen bzw. zumindest das nächste Quartal wird nicht so gut ausfallen. Egal – ich bleibe investiert und habe heute Berkshire gekauft, den Tiefpunkt werde ich eh nie erwischen. Meine Sparpläne laufen weiter. Aber ich spare auch noch mind. 15 Jahre an, da passiert sicher noch der ein oder andere Crash.

Norwegen hat einen entscheidenden Vorteil: Viel Öl und Gas treffen auf eine sehr kleine Bevölkerungzahl. Bei uns sieht das genau andersherum aus. Dennoch könnte man hierzulande die private Altersvorsorge besser fördern.

@ Servus

Ich habe beide Aktien im Depot. Ebenso IAG und Fraport. Und noch andere Sahnehäubchen. Manches habe ich über Optionen abgedeckt, damit ich noch Luft nach unten habe. Aktuell trenne ich mich bereits von manchen Werten. Simon Property Group lief auch sehr gut. Die dürfen auch gehen, da es in der Realwirtschaft vermutlich noch etwas dauern könnte bis es auch hier wieder läuft. Ich sehne auch sicher keine neue Korrektur herbei. Ich möchte langsam mal ein Ende des Lockdowns sehen…

Alle Optionen mit wenig Restgewinn verkaufe ich aktuell. Sollte es wieder runter gehen, habe ich so wieder neue Munition.

Nebenbei kaufe ich langfristig natürlich auch nicht zyklische Aktien. Da ist ausreichend auf meiner Watchlist. Aufstocken könnte ich auch einige.

Konntest Du den Crash für den Depotausbau nutzen?

Guter Artikel und die Norweger sollten der deutschen Regierung ein Vorbild sein, wie man es richtig macht. Vielleicht wacht unsere Regierung nach der Krise auf und macht mal was sinnvolles.

Ich baue mir meinen eigenen Staatsfond auf :)

@ Mark 85

dann schau Dir mal den japanischen Staatsfond an. Es geht auch mit mehr Leuten.

An Wegerich: Aber nicht gespeist aus Öl- und Gaseinnahmen wie in Norwegen. Norwegen ist ein Sonderfall (hohe Vorkommen bei gleichzeitig wenigen Einwohnern), der sich nicht auf Deutschland übertragen lässt.

Hatte Holland nicht auch mal (Nordsee-)Öl? Viel daraus gemacht haben die auch nicht ;-)

Ein kurzer Zahlenvergleich:

Einwohnerzahl: Deutschland 83 Millionen, Norwegen 5 Millionen.

Jährliche Erdölförderung: Deutschland 2 Milliarden Tonnen, Norwegen 83 Milliarden Tonnen.

Jährliche Erdgasförderung: Deutschland 6 Milliarden Kubikmeter, Norwegen 123 Milliarden Kubikmeter.

Handeln die Norweger mit ihrem Staatsfonds klug und vorausschauend? Ja. Ist deren Modell direkt auf Deutschland übertragbar? Nein.

Was ich mir vorstellen könnte: Ein Staatsfonds, der aus unseren Exportüberschüssen gespeist wird. Bislang verschenken wir ihn mehr oder weniger, weil wir die anderen anschreiben lassen. Viel dümmer geht es nicht.

Was ich mir vorstellen könnte: Ein Staatsfonds, der aus unseren Exportüberschüssen gespeist wird.

Charmante Idee. Nur dumm, dass „unsere“ Exportüberschüsse nicht aus staatlicher Wirtschaft resultieren, sondern aus der Privatwirtschaft. Davon profitieren direkt die Anteilseigner (Aktionäre), aber nicht „wir“ als Gesellschaft. Von den Steuern mal abgesehen ;-)

Ein deutscher Staatsfonds – auf Länderebene gibt es ja bereits „Staatsfonds“ – wäre zweifellos eine feine Sache. Und wenn wir schon mal beim „spinnen“ sind: Dafür würde sich in Sondersituationen auch das Modell Warren Buffett anbieten. Der hilft ja auch schon mal Not leidenden Unternehmen, was er sich dann üppig honorieren (z.B. Aktienoptionen) lässt .

Schreit gerade jemand „Sozialismus“? ;-)

Neues aus dem DIW … für die „Staatsfeinde“ unter uns ;-)

https://www.n-tv.de/wirtschaft/DIW-sieht-Sargnagel-fuer-Neoliberalismus-article21749894.html

@Shell

Der Öl- und Gasmulti Shell kappt in einem historischen Schritt seine Dividende. Die Quartalsdividende wird auf 0,16 US-Dollar je Aktie gedrittelt!

https://www.finanzen.net/nachricht/aktien/historischer-schritt-shell-kappt-quartalsdividende-zum-ersten-mal-seit-dem-zweiten-weltkrieg-8807795

@RDSA

zum Glück habe ich diese Aktie nicht nachgekauft, bin damit auch ordentlich im Minus, jetzt ist guter Rat teuer, am liebsten würde ich diese Aktien verkaufen, ich sehe die ehrlich gesagt als kein gutes Investment mehr an.

Unilever scheint die Dividende nicht zu erhöhen, das finde ich vernünftig.

@Fit und Gesund; RDSA

An dich dachte ich zu allererst bei der Dividendenkürzung. Tut mir ehrlich leid für dich.

RD Shell kürzt die Dividende. War eigentlich so zu erwarten und andere werden folgen Auf die Meinung von Thorsten bin ich gespannt …!

Ich würde die Dividendenkürzung von RDSA ein wenig mit der von BASF während der Finanzkrise vergleichen wollen. Ich halte es für überwiegend wahrscheinlich, dass sbei einer Normalisierung der wirtschaftlichen Verhältnisse die Dividende wieder dauerhaft angehoben wird. Jetzt zu verkaufen wäre der denkbar schlechteste Zeitpunkt, meine Meinung. Lieber daran festhalten und aussitzen.

@Rüdiger,

ich habe 1100 Aktien von RDSA, natürlich könnte ich die Kürzung verschmerzen, aber hat die Aktie Zukunft? Hat das Management bisher tatsächlich so klug gehandelt? Ich glaube nein, und da muss man dann handeln, Fehler passieren, korrigieren und dann geht es weiter.

Es werden voraussichtlich noch mehr Firmen Dividendenkürzungen vornehmen, wo kein Gewinn ist, kann auch nix ausgeschüttet werden. Diese Krise wird uns noch lange beschäftigen.

und so komme ich ja auch schon zum nächsten Gedanken, ich bin nun 62, habe eine abbezahlte ETW und würde ich nun alle Aktien verkaufen, dies mit dem erzielten Verkaufspreis für die Wohnung und sonstigem Cash zusammenpacken, durch 25 Jahre teilen, dann hätte ich mehr als genug Geld, die Inflation kann ich natürlich nicht voraussehen.

für mich wäre das durchaus eine Variante. Mal gespannt was Claus dazu meint.

@ Rüdiger,

Der „Neoliberalismus“ (er meint wahrscheinlich freie Marktwirtschaft?) traegt die Schuld daran, dass der Staat die Wirtschaft abwuergt? Interessant.

Du musst bedenken, dass das DIW staatlich finanziert wird und deswegen nicht die Hand beisst, die es fuettert.

Aus dem Artikel:

Das gelte auch fürs Gesundheitswesen, das nicht primär Gewinninteressen unterworfen sein dürfe.

Komisch! Unsere Lebensmittelversorgung ist naemlich komplett Gewinninteressen unterworfen, und die funktioniert. Aber vielleicht sollte der Staat bei den Bananen mehr regulieren. Hat ja auch in der DDR funktioniert, nicht wahr? ;-)

@Fit und Gesund

Das schreibe ich jetzt ganz leise. Ich persönlich halte die Investition in Rohstoffwerte für keine gute Idee. Es gibt Branchen mit mehr Charme. Wahrscheinlich starten jetzt gleich die Versuche, mich zu bekehren und eines Besseren zu belehren ;-)

Du bist leider in eine hässliche Situation geraten. Aber bitte, nichts überstürzen! Bevor du etwas unternimmst, unterhalte dich erst mal mit Claus und deinen anderen Vertrauten.

@Rüdiger,

Rohstoffwerte sind immer riskant und ich bin mir dessen bewusst, das trifft genauso auf Goldminenaktien etc. zu.

Und ganz sicher, die Zukunft einiger Branchen nach Covid-19 wird sich verändern, Veränderungen lassen sich nicht aufhalten.

Ein Depot was nur auf hohe Dividendenrendite aufgebaut ist, wird immer zuerst leiden, ich habe zum Glück noch viele andere Titel.

Meine Entscheidungen treffe ich allerdings selber, denn ich muss damit leben. Es mag einige kluge Köpfe hier geben, auch sie machen Fehler, ich schaue lieber nicht was Andere machen, ich kenne deren private Situation ja nicht.

liebe Grüsse

@ Wirecard

Ich weiß nicht, ob der norwegische Staatsfonds Wirecard im Depot hat, aber hier werden es wohl einige sein, weshalb es sich lohnen könnte, dass wir uns einmal über Wirecard austauschen (Schwarmintelligenz). Ich habe auch eine überschaubare Position und überlege gerade, sie zu liquidieren – das Vertrauen ins Management ist meinerseits eigentlich dahin. Ich spüre von den Kurseinbrüchen von Wirecard relativ wenig, da Tesla, die ich hoch gewichtete habe, alles überdeckt.

Das schreibt ein frustrierter Aktionär an anderer Stelle (ich teile diese Ansicht mehr und mehr):

„Vor über 20 Jahren investierte ich 5% meines Depots in eine Firma namens Comroad. Ähnlich Wirecard waren: Standort, Kommunikation, Branche. – Ich glaubte, dass ich eine Extrachance hätte, weil die Firma mit Gerüchten zu kämpfen hatte, an der Bilanz würde was nicht stimmen. Die Sache begann mehr und mehr zu „stinken“ – ich verkaufte mit großem Verlust. Dann bzw währenddessen wurde deutlich: 98% der Umsätze waren erfunden.“

Was ist euere Meinung, wie man Wirecard einzuschätzen hat?

@PeterF

Besten Dank!

Meine Meinung zu BOSSY habe ich auf SA geteilt. Daran hat sich nichts geändert. Der Dividendencut ist verständlich, die Kommunikation war ernüchternd, der CEO Wechsel damit nachvollziehbar.

Ich halte es insgesamt wie Tim und verkaufe nicht. BOSSY ist aber auch kein Nachkaufkanditat. Da gab es besseres in den letzten Wochen.

@Fit und Gesund: Meine Entscheidungen treffe ich allerdings selber, denn ich muss damit leben.

Vollkommen klar. Ich hatte auch nicht im Sinn, deine Entscheidung an andere zu delegieren. Für mich habe ich festgestellt, dass der Austausch (auch bei Themen jenseits der Geldanlage) mit anderen mir hilft. Ganz allein schon deshalb, weil er mich zwingt, meine Gedanken schlüssig darzulegen und auszuformulieren. Dabei ist es mir häufiger aufgefallen, dass es noch irgendwo hakt, als meinen geduldigen Zuhörern ;-)

Ja schon schade mit RDS, hatte da auch gut nachgekauft. Nach OXY meine 2. Ölaktie die die Dividenden kürzt. Aber immer noch besser als gar keine zu bekommen.

@ Felix

Eine falsche Sachlage wird auch durch Schwarmintelligenz nicht wahr. Ich sehe keine Intelligenz, die sich aus einem gemeinsamen Konsens ergeben soll. Ich wundere mich allerdings immer aufs Neue, dass Anleger an einer Aktie zweifeln, wenn das Kind gerade in den Brunnen gefallen ist. Wirecard und Tesla sind etwas volatilere Aktien, um es mal vorsichtig auszudrücken. Hier macht vielleicht eine Hoch, Tief Mut Strategie Sinn. Oder der sinnvolle Einsatz von Optionen für Hartgesottene mit grossen Konten. Bei Hoch, Tief Mut kauft man im Bereich eines Tiefs und verkauft um ein mögliches Hoch. Bitte nicht andersrum anwenden.

Man kann natürlich jederzeit den Glauben an ein Unternehmen verlieren. In dem Fall definiere ich mir Varianten wie ich aussteige und setze mir Marker. Wenn das Signal kommt wird liquidiert. Hier darf man dann nicht wieder in Gier umschwenken. Bei WDI könnte bei einem Kurs von 130€ wieder die 200€ angegangen werden. Bei einem Ausstieg soll auch keine spätere Reue auftreten, falls die Firma dann doch den Durchbruch schafft. Dazu ist es hilfreich die Gedanken festzulegen und dann den Plan einfach durchzuziehen.

Ich habe eine kleine Position WDI bei dem ersten Einbruch gekauft und nach dem zweiten Versicherungen verkauft. Ich stütze WDI bei einem Kurs von 80€ für einen Monat. Dafür habe ich knapp 1000€ eingenommen. Somit rutsche ich erst bei einem Kurs von 70€ in die Buchverlustzone. Meine gesamte Haftung beträgt somit maximal 7000€. Ich fühle mich hiermit wohler als mit 100 Aktien im Markt. Bei TESLA gibt es ebenfalls mitunter sehr hohe Prämien. Man hätte damals einen SC mit Strike 1000$ anbieten können. Hier hätte man 10k eingenommen und die Position nicht aufgeben müssen. Das wären dann realisierte Gewinne und keine Buchgewinne… Achtung, aktuell steigt die Tesla Aktie langsamer und damit vielleicht nachhaltiger. Was die Zukunft bringt wird sich zeigen.

@Felix

ich habe Wirecard nicht im Depot! Die Kommunikation und Transparenz für einen Dax Wert, ist für mich erschreckend negativ! Nachdem der KPMG Bericht jetzt eigentlich noch mehr verunsichert, anstatt für Klarheit zu sorgen…..da kann ich nur noch den Kopf schütteln!

An Comroad kann ich mich auch noch gut erinnern, wie an viele andere damals auch, EMTV, Intershop,Brokat,……

Das Shell-Beispiel ist sehr lehrreich, wie auch Kraft-Heinz, Inbev, Boeing, Daimler, General Electric, viele Reits usw.

Man sollte einfach einsehen, dass die meisten mit einem ETF als großes Basis am besten fahren. Einzelaktien als Spielzeug sind ok, aber die komplette Altersvorsorge auf Einzelaktien kann eben die Performance verhageln, v.a. langfristig.

In einem ETF schmerzt ein Absturz einzelner Werte nicht, weil man es nicht sieht. Aber man hat langfristig eben die GEwinner an bord, die wachsen.

@ Fit und Gesund: Ich würde an deiner stelle schauen, ob du nicht einfach eingie Werte verkaufst, ganz oder teilweise, und einen Nasdaq oder SP500 ETF kaufst. Ein höherer Cash-Anteil ist ohnehin nicht verkehrt in deinem schönen alter, das kannst du die nöchsten 30 Jahre brauchen!

Shell ist für mich teil einer fallenden Industrie: Öl. Warum Shell kaufen wenn es seinen Nasdaq ETF gibt? Das nächste sind die Kippen-Hersteller, dauert halt noch ein bisschen.

@ Wirecard: Was ist Wirecard, was machen die genau? Ich kapiere es nicht, habe mich nciht damit beschäftigt bisher. Aber eine Skandalnudel kaufe ich aus Prinzip nicht. Ich kaufe Firmen mit bestem Leumund. Ich würde ja auch nicht anteile einer Clan-Geführten Shisha-Bar die ständig in der Zeitung ist kaufen sondern eher eines gutgehenden Sterne-Resturants ;)

Die Norweger machen das echt gut. Könnten D noch was lernen….

Viele Leute werden derzeit aber andere Probleme als die Altersvorsorge und Aktien haben. In D ist aktuell Kurzarbeit für 10 Mio. Leute angemeldet! Das ist echt eine Hausnummer und keine Kleinigkeit. Auch die Arbeitslosigkeit steigt deutlich an….

HalloTim,

deinen Schirm könntest Du jetzt gebrauchen , der erste Regen in Hamburg seit 6 Wochen.

So weit ich mich erinnere haben die Norweger auch Anteile an Immobilien : Einkaufscenter in Deutschland in bester Lage. Derzeit nicht so angesagt, ich weiß. Schade, dass unsere Politiker nicht so einen Drang zur Wertschöpfung haben und nur auf Umlage- und Umverteilung setzen. Man begrüßt die schwarze Null und will schon wieder Schulden machen. Ein Staatsfonds wurde eine dunkelgrüne Zahl generieren ohne über die Jahre Abgaben und Steuern zu erhöhen.

Zu Shell: Meiner Meinung nach wird Shell jetzt ein oder zwei schwere Jahre vor sich haben. Aber es wird auch eine Zeit nach Corona und ebenso eine Öl-Preiserhöhung irgendwann geben. Wenn diese Zeit wiederkehrt wird Shell vermutlich die Dividende wieder anpassen sowie im normalen Kursfenster (20 – 30 Euro) agieren… Ich bin da voll bei @Tobs.

@The European View: Vielen Dank für das Feedback. Bei Hugo Boss finde ich die (normalerweise vorherrschende) Dividendenpolitik sehr interessant.

Allgemein merke ich durch die zahlreichen Dividendenkürzungen, dass ein ETF (All World. S&P 500) vielleicht für mich doch die bessere Alternative ist, sodass Dividendenkürzungen und – erhöhungen sich in solchen turbulenten Zeiten hoffentlich aufrechnen.

@Skywalker,

ich sehe es tatsächlich ähnlich, nicht nur die Ölaktien, ich bin sicher die Kippenaktien taugen auch nicht als langfristiges Investment. Das Geld aus dem Verkauf der ETW in D werde ich so oder so nicht am Aktienmarkt anlegen, das wusste ich schon vorher, allerhöchstens einen kleinen Teil und den dann nur sehr konservativ in CH-er Aktien um das Währungsrisiko auszuschalten, hier kommen auch nur Nestlé, Roche und Novartis in Frage dafür.

Ein ETF auf den Nasdaq 100 könnte ich mir vorstellen, allerdings würde ich da auch einen weiteren Kurseinbruch abwarten oder einen variablen Sparplan, ich hatte das früher mal mit einem anderen ETF, z.B monatlich Betrag x und bei sinkenden Kursen die Sparrate erhöhen, bei steigenden Kursen die Sparrate wieder verringern. Mal sehen.

Wirecard, auch hier bin ich völlig Deiner Meinung, eine Aktie die in den Verdacht gerät krumme Dinger zu machen, würde ich nie kaufen, ob die nun zu Recht oder zu Unrecht verdächtigt werden spielt da keine Rolle, ich möchte sowas nicht besitzen, es gibt noch viele andere Aktien.

@Rüdiger,

mich hat eher die Wortwahl „Vertraute“ gestört, ich habe zu Niemand hier privaten Kontakt, ich habe vor einigen Jahren hier sicher Einiges gelernt, in letzter Zeit wird hier mehr gezofft und beleidigt was das Zeug hält, für mich eher unschön und nicht unbedingt vertrauenserweckend :)

@Kiev

da habe ich vor Schreck fast das Handy fallen lassen ,statt 700€ habe ich 700 k€ gelesen, ich hätte es dir gegönnt. Öl, ich habe zu viel davon, es ist ein zweischneidiges Schwert. Wenn man es fördern würde, um etwas anderes zu tun als es zu verbrennen wäre es besser.

@WDI bei WDI besorgte mich nur der Weggang von Frau Quintana. Da man nicht weiß, was sie abgewogen hat, ist es nicht so dramatisch. Bei SAP wechselt das obere Personal inzwischen auch im Zweijahrestakt, scheint ein neuer Trend zu sein. Die Nachfolgerin ist hochqualifiziert : Hauke Stars. Zum Vornamen gäbe es etwas zu schreiben, aber ich schweife ab. Die Frau kann sich ganz sicher durchsetzen und wird ein Gewinn für das erfolgreiche Unternehmen.

Der jamnerde Shortseller dagegen möchte Herrn Brown raushaben , damit maximaler Schäden entsteht. Merke : angelsächsische Hedgefonds zerstören Konkurrenuntetnehmen im Ausland. Wirecard soll getilgt werden, denn es steckt die veralteten Zahlungsdienstleister aus den USA in den Sack.

Simon Properties und Tanger Outlets halte ich. Kein Stück wird verkauft.

Wenn die Dinge wieder besser laufen überlege ich Öl zu reduzieren, aber russische Aktien gebe ich nicht her, sie sind absolut zuverlässig ( 50% des Gewinns müssen gesetzlich mindestens ausgeschüttet werden, „Öl- REIT“).

@Fit und Gesund

…alle Aktien verkaufen, dies mit dem erzielten Verkaufspreis für die Wohnung und sonstigem Cash zusammenpacken, durch 25 Jahre teilen, dann hätte ich mehr als genug Geld, die Inflation kann ich natürlich nicht voraussehen…

Ich würde in Zeiten wie diesen niemals Sachwerte verkaufen, Aktien und schon gar nicht eine Wohnung. Inflation, Staatspleiten, Währungsreformen…derzeit ist vieles denkbar. Möglichst wenig Cash auf der Bank und breite Streuung.

@Thomas Kürzung ist akzeptabel, kopfloses impulsives Streichung nicht. Und Letzteres ist im Deutschen Marktsozialismus sehr beliebt ;)

@Thorsten

Wenn man sich nicht mehr zu helfen weiß fantasiert man eben einfach Dinge zusammen oder malt sich Verschwörungstheorien aus. Wolke gehört auch zu diesen Kandidaten.

@sammy

Nun, um ganz ehrlich zu sein, meiner bescheidenen Meinung nach, natürlich ohne irgendjemanden zu beleidigen, der aus meiner Sicht anders denkt, sondern auch, indem ich diese Angelegenheit aus einer anderen Perspektive betrachte, ohne die eigenen Ansichten zu verurteilen und sie objektivieren zu lassen und wenn ich jede gültige Meinung beurteile, glaube ich ehrlich, dass ich völlig vergessen habe, was ich dir sagen wollte. Wenn du es weißt, dann erzähl es jemandem, aber nicht mir. Danke.

@Fit und Gesund:

Weil du Claus namentlich erwähnt hast, hat mich das zu der Annahme verleitet, ihr würdet auch privat per email in Kontakt stehen. Nichts für Ungut! ;-)

@Wolke Das sehe ich auch so. Sachwerte unterliegen auch Marktschwankungen, aber langfristig sind sie inflationsresistent. Abgesehen von alten Ritterburgen und Schlössern, weil Leibeigene heute zum Unterhalt der Anwesen selten zu finden sind ;)

@Wolke,

ich lebe in der CH und gedenke auch im Rentenalter hier zu bleiben, diese Wohnung hatte ich von meiner Mama geerbt und 2x sehr gute Mieter erwischt, es war jetzt nicht unbedingt ein gutes Geschäft mit der Vermieterei, der deutsche Staat hat hier ordentlich zugelangt, dazu noch irgendwelche Streitereien in der Eigentümergemeinschaft, Versammlungen, Jahresabrechnungen erstellen, das ist mir zuviel, im Alter möchte man sowas nicht.

Und dann bin ich nicht sicher was sich der deutsche Staat noch einfallen lässt und wo er versuchen wird noch mehr rauszuholen, nein Danke. Auch möchte ich nicht soviel Geld in € angelegt haben, meine Brötchen kosten nämlich CH-Franken.

Ich habe mir schon was dabei gedacht :)

@Thorsten

Man muss sicher nicht jede Meinung beurteilen. Völlig wirre und falsche Aussagen kann man allerdings durchaus verurteilen.

@FitUndGesund

Wenn ich älter bin werde ich meine Immos auch verkaufen, es sei denn es wohnt ein Verwandter drin, z.b. ein Kind. Keine Abrechnungen mehr , keine Eigentümerversammlung, keine Wohnungsübergabe, keine Renovierung etc.Dennoch bereue ich derzeit nicht sie zu haben : ein zuverlässiges Grundrauschen in Zeiten der ad hoc verdampfenden Dividenden. Wie gut, dass ich Deutsche Aktien untergewichtet hsbet, im Würgegriff der Politik zu riskant.

@samny

Du solltest das doch jemand anderem sagen ;)

Was machen deine Aktien ? Wo sind deine Schwerpunkte bei der Anlage ?