Ich hab ein buntes Depot über die Jahre zusammengestellt. Es besteht aus Wachstums- und Dividendenaktien. Mein Credo ist nie mehr Aktien zu verkaufen. Was ich ins Depot nehme, bleibt drin. Egal, was passiert. Punkt. Schluss.

So habe ich es geschafft, mit einem Normalo-Gehalt ein Millionendepot aufzubauen. Geholfen haben Raketen wie Microsoft, Apple, SAP, CTS Eventim und andere.

All meine US-Dividenden investiere ich automatisch zurück in den jeweiligen Wert. Die Wiederanlage von Dividenden ist eine Geheimwaffe. Das nennt man in den USA DRIP, was für „Dividend Reinvestment Plan“ steht.

Natürlich mache ich Fehler. Und ja, auch DRIP hat Schwachpunkte. Aber insgesamt fühle ich mich wohl mit der Strategie und meinem Depot. Es bietet mir Freiheiten! Ich hab schon lange keinen Chef mehr. Ich arbeite nur noch als Freelancer für meine Medienkunden. Nur wenn ich richtig Bock darauf habe, nehme ich journalistische Aufträge an.

Durch DRIP machen dir deine Gefühle keinen Strich durch die Rechnung

DRIP sollte es auch in Deutschland geben. Diesen Plänen habe ich viel zu verdanken. Ich erhöhe so meine Aktien- und ETF-Position seit über zwölf Jahren ohne Gebühren. Es läuft automatisch ab, ich muss nicht darüber nachdenken. So bleiben meine Gefühle aus dem Spiel, was gut ist. Du lässt dich nicht von Tagesnachrichten oder einem schlechten Quartal oder Jahr ablenken. Die Kraft des Zinseszinses hat bei mir gewirkt, enorm gewirkt.

Die Wiederanlage von Dividenden halte ich für eine feine Sache. Durch den Plan landet das Dividendengeld nicht auf meinem Girokonto und geht weg für andere Ausgaben, sondern wird schön bequem reinvestiert. Im Laufe der Zeit explodiert sowohl die Zahl der Aktien als auch die Höhe der Dividenden, die ich jedes Quartal erhalte. Aus einem Schneeball wird irgendwann eine Lawine.

Bei der Bank of America fing ich ganz klein an, die Position aufzubauen. Mittlerweile habe ich 8.377,78 Stück. Es werden auch Bruchstücke gekauft – wie du hier siehst:

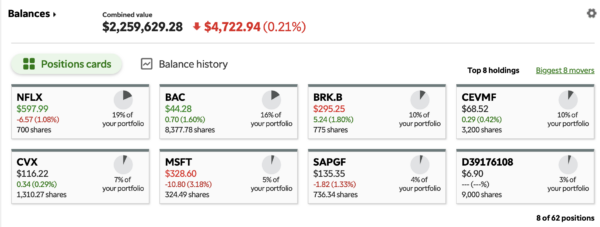

Das ist mein Depot, das sind meine acht größten Positionen:

Wenn eine Aktie von hoher Qualität ist und Du sie sowieso lange Zeit besitzen willst, ist die Wiederanlage von Dividenden hilfreich. Sicher kannst du die Dividenden einsammeln und sie manuell in etwas anderes investieren. Es unterstreicht vor allem mein stures und stetiges Vorgehen, deshalb mag ich es so sehr.

Du wirst überrascht sein, wie schnell sich diese kleinen Ergänzungen summieren! Mit den Dekaden werden die Positionen gewaltig werden. Vor allem bei Dividendenaristokraten und Dividendenkönigen wirkt das. Denn deren Ausschüttungen nehmen jedes Jahr zu. In guten wie schlechten Börsenphasen kaufst du jedes Quartal Aktien zu.

Ich hab jetzt 1.310,27 Chevron-Aktien (siehe oben). Es werden immer mehr. Allein die Chevron-Position bringt mir 5.850 Dollar Dividenden im Jahr. Das sind 488 Dollar im Monat (brutto). Das ist wie eine kleine Pension.

Meine Bank of America-Position bringt mir 7.135 Dollar Dividenden im Jahr. Im Monat sind das 595 Dollar brutto. Addierst du Chevron dazu, macht das 1.083 Dollar im Monat. Und das betrifft nur zwei Aktienpositionen. Ich hab wohlgemerkt 62 Positionen, deren Wert aber tendenziell deutlich geringer ist. Du siehst, was da zusammen kommen kann.

Aktien- und ETF-Sparpläne haben ähnliche Hebelwirkung

Eine Alternative zum DRIP ist ein Aktien- oder ETF-Sparplan. Jeden Monat sparst du in deine Lieblingswerte. Du erhöhst vielleicht von Zeit zu Zeit die Summe, die in die jeweiligen Wertpapiere fließen soll. Das läuft auf enorme Summen mit den Dekaden hinaus.

Hier findest du eine Liste mit allen Dividendenaristokraten aus dem S&P 500 Index.

Das Kapital wächst ja nicht nur durch die steigenden Dividenden, sondern es wachsen in der Regel auch die Aktienkurse mit der Zeit. Warum? Firmen bauen ihre Gewinne aus und reduzieren ihre Aktienzahl (durch Aktienrückkaufprogramme). Irgendwann ist dein Depot so groß wie ein alter Baum. Der spendet dir Sicherheit, Freiheit, Gelassenheit. Nutze den Kapitalismus zu Deinem Vorteil. Anstatt zu meckern, pack an. Alles beginnt mit ganz kleinen Beträgen. So wie ein Eichhörnchen für den Winter vorsorgt, so baust du dir deine finanzielle Freiheit bzw. Teilfreiheit auf.

Beharrlichkeit führt in der Regel eher zum Ziel als ein einmaliger Versuch. Ein Wassertropfen allein bewirkt nichts.

Vor allem während der Finanzkrise 2009 habe ich massiv Bank of America zusätzlich zum DRIP-Programm gekauft, das hat sich ausgezahlt:

DRIP finde ich ziemlich hirnrissig. Zumindest nach deutschem Steuerrecht. Man zieht Geld aus seiner Firma in Form von Dividende ab, um es dann versteuert wieder reinzustecken. Dann macht für mich absolut keinen Sinn.

Anders war es mal in den Niederlanden. Wenn man seine Dividende wieder anlegte, bekam man Aktien zu einem verbilligtem Kurs.

Die niederländische Regierung setzte damit einen Anreiz, dass nicht so viel Geld aus den heimischen Firmen abfloss.So was macht aus Anlegersicht Sinn.

In Deutschland müsste das Steuergesetz zumindest dahingehend geändert werden, dass, wenn jemand seine Dividende wieder anlegt diese nicht versteuert wird.

Ich würde deshalb nach heutigem Steuerrecht die Dividenden meiner verschiedenen Beteiligungen ansammeln und dann in die mMn günstigste Aktie reinvestieren.

„DRIP finde ich ziemlich hirnrissig. Zumindest nach deutschem Steuerrecht. Man zieht Geld aus seiner Firma in Form von Dividende ab, um es dann versteuert wieder reinzustecken. Dann macht für mich absolut keinen Sinn.“

Das Steuerrecht in D wird nach Plänen der Ampel ohnehin vor größeren Änderungen stehen. Offensichtlich soll wohl das Ehegattensplitting abgeschafft und in Richtung Realsplitting oder Familiensplitting entwickelt werden.Klingt zunächst vernünftig, die Tücke liegt für mich aber im Detail.

Was ist z.B. mit Eltern deren erwachsene Kinder das Haus verlassen? Werden diese dann wieder steuerlich schlechter gestellt? Bei bisherigen Ehegattensplitting gab es da gewisse Vorteile. Ich rechne in Summe mit Steuererhöhungen durch die Hintertür z.B. durch Wegfall von günstigeren Konstellationen. Das macht private Vorsorge noch wichtiger. Für viele aber auch noch schwieriger angesicht vieler steigender Ausgaben für Wohnen, Energie, Inflation und vieles mehr. Viele derzeitige Tarifabschlüsse liegen dazu deutlich unter der Inflation (Reallohnverlust). Es wird definitiv nicht einfacher werden für Steuerzahler in D. Oder wie seht ihr das?

@Depot

Sehr imposante Ergebnisse. Neben sturem DRIP sind für das Ergebnis stures Festhalten an allen Aktien aber auch die Kauf von relativ risikoreichen Aktien notwendig und damit auch etwas Glück meine ich.

Das Glück des Tüchtigen und das Glück wenn man innerhalb seines Kompetenzzirkels viel versprechende Investitionsmöglichkeiten findet und mutig zugreift.

Diese viel versprechenden Investitionsmöglichkeiten können Aktien, Kryptos, Immobilien, Geschäftsgründung oder zB die Investition in Netzwerke und Freundschaften und v.a. auch das eigene Humankapital sein wie eine Zusatzausbildung, Meistertitel, Studium, Promotion, MBA usw usw. Die Renditen über Dekaden können überall riesig sein. Wer im ganzen Leben überall immer Risiken und keine Möglichkeiten sieht wird es kaum schaffen.

ein höherer Freibetrag wäre nett, die 1602 EUR sind mittlerweile ein Witz

Die „Ampel“ plant das, Quelle:

Ein Anfang. Aber im Vergleich zum alten Sparerfreibetrag von rund 3000 € pro Person (bis 1999) nicht gut. Von anderen Vorteilen wie Steuerfreiheit von Aktiengewinnen nach 1 Jahr Haltedauer ganz zu schweigen….

krasses Depot Tim, da will ich auch hin :-) . Mein letzter Kauf war Activision. Ansonsten läuft der Markt ziemlich sauber stetig nach oben

Tim, du hast DRIP! (Jugendsprache für ein gutes Outfit –> „da tropft der Style raus / tropft vor lauter Style“). Respekt jedenfalls vor deinem Depot, das dript devinitiv. ;-) Ich habe dieses Jahr fast 600 Euro an Dividenenden kassiert. Das ist ca. 1 % Dividenden-Rendite. Ausbau-Fähig. :-)

600 Euro Dividende bekomme ich im Monat :-)

Das ist schon ein eigener Sparplan von 50 € im Monat, ohne dafür zu arbeiten! Top Anfang!

„Vor allem während der Finanzkrise 2009 habe ich massiv Bank of America … gekauft, das hat sich ausgezahlt“.

Es gehört halt nicht nur Mut dazu, in solchen Krisen massiv zu investieren, sondern auch ein glückliches Händchen, die richtigen Aktien zu erwischen. Andere Banken wie die citi oder die Commerzbank haben sich nicht mehr richtig im Kurs erholt. Auch TUI oder Lufthansa dümpeln seit der Coronakrise vor sich hin.

Die exorbitanten Kursanstiege des SP500, des MSCI usw. der letzten Jahre wurden lediglich durch eine Handvoll Unternehmen (APPL, MSFT, GOOGL, NVDA) getrieben. Schon erstaunlich, 496 Unternehmen des SP500 spielten bei der Rallye der letzten Jahre keine große Roll.

Wohl dem, der diese Papiere möglichst hochgewichtet im Depot hatte. Am einfachsten ist es wohl wirklich, den Index zu kaufen.

das ist aber immer so. wenige große gewinner sorgen für dir durchschnittsrendite am markt.

@Timski

Wirklich tolles Depot, Deine ganzer ist sehr inspirierend, das bestätigen Dir ja viele und Du weißt das.

Gerade weil bzw. ausschließlich deswegen, weil man Dich über die Jahre sehr schätzen gelernt hat, möchte ich ein letztes Mal (!) auf das Problem des Refreshs eingehen. Mir täte es nämlich sehr leid, wenn sich dieses Problem doch Deiner Aufmerksamkeit entzieht, und Deinen über die Jahre aufgebauten Blog und YT-Videos beeinträchtigt: Ich für meinen Teil kann Dir fast nicht mehr folgen. Manchmal merke ich dann, hoppla, in der Zwischenzeit gab es ja sogar 2 vollständig neue Blog-Berichte von Dir, während ich noch versuchte im alten Bericht einfach nur neue Kommentare zu aktualisieren. Meine Eindrücke (Mobil: Safari geht auch nach 10 Refresh Versuchen nicht, Mozilla schon eher mach 5 x versuchen / Laptop Browser Safari auch nichts. Auf dem Laptop weiß ich wenigstens, wie ich den Cache leere, im Iphone nicht).

Nichts für ungut, das soll hier kein Jammern sein, Du bist nicht mein Dienstleister. Für Dich täte es mir aber sehr leid, da ich mir beim besten Willen nicht vorstellen kann, dass Dein (echter) Traffic hierunter nicht leidet.

kann man DRIP auch bei einem deutschen Broker nutzen ?

Nicht direkt, aber man erhöht seinen laufenden Sparplan um die durchschnittliche Divdende und fertig :-)

@ Drip

Kann man soweit mir bekannt in Deutschland vergessen. Bei meinem IBKR Depot ist es möglich. In den USA wird dann einfach von den Dividenden gestückelt Aktien ohne Gebühr gebucht. In Deutschland fällt die Gebühr allerdings an. Ich hatte es einmal aktiv, aber für einen Aufbau von Aktien ist es nicht geeignet. Ich habe beispielsweise in einem Quartal 40$ an Dividenden von einem Unternehmen erhalten was zwei Aktien entsprach. Das kostet dann 2$ Provision. Für denselben Preis hätte ich auch ein paar tausend Aktien von dem Unternehmen kaufen können. Falls es steuerlich berücksichtigt werden würde, wäre das natürlich Klasse. Ist aber auch nicht groß anders als Sparpläne, da es steuerlich nichts bringt usw. Also einfach Sparpläne auf LuRo Aktien setzen, wie Danaher, Berkshire oder Brookfield Renewable. Dann wird die Position mit den Jahren groß. Oder eben ETFs kaufen. Da macht man nichts falsch.

@ Wolke

Deine persönliche Inflation kann selbstverständlich höher als die angegebene Inflation sein. Ich hatte nur in den Raum geworfen, dass man die größten Ausgabeposten extrem reduzieren kann. Diese sind Wohnen, Mobilität und Energie. Was kümmert mich eine Inflation von 5% von einem Fliegenschiss? Außerdem stimmt das mit Deinen Ideen weit überein. Immobilien hattest Du beispielsweise vorgeschlagen. Das entspricht doch genau minimalen Ausgaben für Wohnen und gegebenfalls Energie bei PV Anlage usw.

Ich habe aktuell ein mittleres Alter erreicht und muss leider feststellen, dass es noch viele andere Bereiche gibt auf die es wirklich ankommt. Ernährung, Sport, Ausgeglichenheit, Yoga oder Beweglichkeit, Freundschaften und Erlebnisse. Es wird oft der Marathon als Beispiel zitiert für den Aufbau eines Vermögens. Dabei sollte man nicht vergessen, dass der Tag des Events wesentlich von der Vorbereitung abhängt. Also ebenfalls von Ernährung, Sport, Training, mentaler Stärke usw. Ich kann junge Menschen verstehen, die erst einmal Gas bei den Finanzen geben möchten.

Die Vorzüge fallen leider bereits im mittleren Alter auf. Vor allem die immateriellen Aspekte. Das schöne ist, dass diese Punkte nicht mit dem Vermögen korrelieren. Diese Punkte kann man. Sofort angehen und benötigt keine Jahrzehnte für den Return. Der positive Return ist allerdings nicht unbedingt spürbar. Und das ist für einen selbst auch gut so. Ich sehe Andere auf meinem Weg, die einen nicht so idealen Weg gehen. Ich sehe hier massive Probleme, nicht nur finanzieller Natur. Ich kann hier allerdings so gut wie keinen Einfluss nehmen. In Finanzen versuche ich schon hier und da einen Weg aufzuzeigen. Bei den anderen Aspekten ist es allerdings nicht möglich.

Ich finde DRIP jetzt nicht ganz so erstrebenswert. Klar, es vereinfacht vieles und führt dazu, dass man stur kauft, egal was die Nachrichtenlage macht, führt jedoch auch dazu, dass man im Zweifel Geld in Aktien drip-t, die man so eigentlich aufgrund der derzeitigen Unternehmenslage und/oder der Bewertung nicht kaufen würde. Bei einem ETF macht das Sinn, da man immer den gleichen Index kauft, bei einzelnen Aktien finde ich das aber nicht sinnvoll. Warum Einzelaktien, wenn man sich dann nicht traut, auch seine Dividenden zielgerichteter zu reinvestieren?

Das Kostenargument ist in dem Fall mittlerweile keines mehr. Die meisten Trades kosten ja nur noch wenige Euro.

Ich finde dies ist ein sehr guter Kommentar. Tatsächlich ist es ersteinaml kontro-intuitiv. Eber mit der Erfahrung kommt es.

Ich sage es mal mit einem Zitat des DGI: I was timing the market….I have increasingly started DRIPing…..The goal of this exercise is to overcome my fears, and invest decisively, without paralysis by analysis.

@Timski:

Ein schönes Depot. Respekt für diese Sparleistung!

Was ich nur nicht ganz verstehe, ist deine Aussage zur Ewigkeit:

„Mein Credo ist nie mehr Aktien zu verkaufen. Was ich ins Depot nehme, bleibt drin. Egal, was passiert. Punkt. Schluss.“

Für die Ansparphase kann ich das durchaus nachvollziehen. Nicht anrühren, den Zinseszins mitnehmen!

Aber man lebt ja, ob man nun will oder nicht, leider nicht für alle Ewigkeit.

Sollen die Aktien also wirklich nie verkauft und die Ausschüttungen nie entnommen werden?

Wenn ich von einem Depotwert von rund 2,3 Millionen US-Dollar ausgehe, macht das nach aktuellem Kurs gute zwei Millionen Euro.

Ich gestehe dir zudem weitere 60 Lebensjahre zu. Wir wollen ja schließlich alle mit gesunder Ernährung und Sport die 100 Lenze voll machen. Macht 720 Lebensmonate auf diesem schönen Erdenrund.

Die zwei Einheiten (wie die Schweizer sagen) geteilt durch die 720 Monate ergibt schon 2.777 Euro. Ich gehe mal davon aus, dass die Erträge zumindest ausreichen, die Entnahme jedes Jahr um die Inflation anzuheben.

Da du ja, wie du selbst sagst, sehr wenig zum Leben in deiner selbst genutzen Wohnung brauchst, dürfte das mehr als genug für den Rest des Lebens sein.

Es ist also schon mehr da, als du voraussichtlich je benötigen wirst.

Wofür ist das Depot dann also gedacht:

Wirklich nur als mentales Kopfkissen, dass da Geld wäre, wenn du es bräuchtest?

Oder willst du es in den letzten Jahren noch mal so richtig „krachen“ lassen?

Oder soll das Vermögen nach dem Tod an die liebe Familie oder die Welthungerhilfe (oder irgendeine andere Stiftung deiner Wahl) gehen?

lg,

netmax

@Timski:

Ich weiß nicht, ob mein Kommentar gelöscht wurde oder es ein technisches Problem gab.

Was mir unklar bleibt, ist der Ewigkeitsgedanke:

„Mein Credo ist nie mehr Aktien zu verkaufen. Was ich ins Depot nehme, bleibt drin. Egal, was passiert. Punkt. Schluss.“

Soll wirklich nie eine Aktie verkauft und keine Ausschüttung verbraucht werden?

Falls dem so ist: Wofür ist das Depot dann da?

Denn ewig leben wir leider alle nicht auf der Welt.

lg, netmax

Hi Tim, deine Wünsche wurden wohl erhört! Mit Finanzen Zero hat in Deutschland ein erster Broker eine DRIP-Funktion eingeführt (Quelle: https://finanzentdecker.de/drip-deutschland/). Man kann die Funktion aktivieren oder ausschalten und Nettodividenden ab 1 Euro oder erst ab 25 Euro automatisch in die ausschüttende Aktie reinvestieren. Hoffentlich ziehen andere nach. Kaum zu glauben, dass so eine Funktion so lange braucht… :)

Eine gute Neuerung ist das Christina. Es tut sich was – auch wenn es lange gedauert hat.