Hast Du Dir überlegt, was der Unterschied zwischen den Reichen und den Armen ist?

Die Reichen investieren, die Armen nicht.

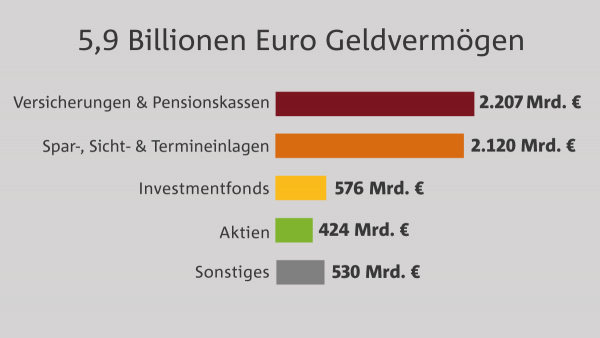

Die Deutschen horten Bargeld, stapeln ihr Vermögen auf Giro- oder Tagesgeldkonten. Spareinlagen sowie Termingeld sind beliebt. Aktien werden weitgehend gemieden. Die Reichen lieben Immobilien und Produktivkapital (Aktien, Fonds, ETFs).

Die Schlüssel zum geschäftlichen Erfolg: Immer am Ball bleiben, ein wenig Geschick haben, kein Angsthase sein.

Alexandra Fasulo ist 25 Jahre alt. Sie verlor ihren Job in New York. Sie machte sich selbstständig. Sie sorgte sich, ob sie ihre Miete bezahlen kann. Auf der Website Fiverr bietet sie ihre Schreibkünste an. Sie verdient als freie Mitarbeiterin 150.000 Dollar in sechs Monaten. Clever.

Wie verdient Mark Zuckerberg mit Facebook, was gratis für über 2 Milliarden Nutzer ist, Geld? Er verkauft Anzeigen. So hat es Zuckerberg einem Senator erklärt und anschließend gelacht:

Die Angst vor Versagen und Verlust verhindert, dass die Mehrheit der Bürger zur erfolgreichen Minderheit wird.

Die Regeln wurden von den Reichen geschrieben – für die Reichen. Die einzige Möglichkeit, der Bestrafung zu entgehen, weil die Masse nicht reich ist, ist reich zu sein…

90 Prozent lässt die Gesellschaft weit zurück in einer Wolke aus Schulden und schlechten Lebensentscheidungen, die sie irgendwie nicht verhindern können.

Soll ich mich deshalb schlecht fühlen, weil ich gute Entscheidungen getroffen habe und erfolgreich bin? Nein! Ich habe freilich auch jede Menge Fehler gemacht. Ich stehe dazu. Ich habe mich aber angestrengt. Und ich kann jetzt die Früchte meiner Arbeit ernten.

Was ist mit persönlicher Verantwortung? Wenn Du ständig schlechte Entscheidungen triffst, ist nicht das System/Land daran schuld. Du bist selbst schuld. Du triffst nur schlechte Entscheidungen und erntest, was Du säst.

Ich bin ganz ehrlich. Ich bin nicht so naiv, um zu glauben, dass mein relativer Erfolg allein meinen Fähigkeiten und weisen Entscheidungen entspricht. Ich hatte in vielen Fällen sehr viel Glück. Zum Beispiel habe ich vor vielen Jahren (splitbereinigt) 700 Netflix-Aktien für 5.100 Euro gekauft, die heute ein kleines Vermögen wert sind. Ich kaufte vor 15 Jahren den Konzertveranstalter CTS Eventim. Aus einem Einsatz von 2.500 Euro ist ein sechsstelliger Betrag geworden, der jedes Jahr mehr Dividenden abwirft, als ich ursprünglich eingesetzt habe.

Ich denke, wir sollten über unsere eigene persönliche Situation hinausschauen, um zu sehen, wo die Dinge falsch und unfair sind, und versuchen, sie zu beheben.

Niemand sollte sich für seinen Erfolg schuldig fühlen, wenn jemand die gebotenen Möglichkeiten nutzt, während andere Leute dumme Entscheidungen treffen und ihre Chancen verschenken.

Für die jüngeren Leser im Blog: Die überwiegende Mehrheit der Menschen, die erfolgreich ist, hat (Uni)-Abschlüsse. Sie sind Ingenieure, Informatiker, Architekten, Manager, Anwälte, Ärzte usw. Das bedeutet nicht, dass ein Abschluss eine erfolgreiche Karriere garantiert, aber die Forschung hat immer wieder gezeigt, dass die durchschnittlichen Ergebnisse für diejenigen mit Hochschul-Abschlüssen besser sind. Offensichtlich sind nicht alle Abschlüsse gleich, also musst Du herausfinden, was Dich interessiert und wo die Chancen für Dich am besten sind.

Das ist ein gutes Buch, was die Zusammenhänge gut herausarbeitet:

Rich Dad Poor Dad: Was die Reichen ihren Kindern über Geld beibringen

„Die Schlüssel zum geschäftlichen Erfolg: Immer am Ball bleiben, ein wenig Geschick haben, kein Angsthase sein.“

Ich denke, das trifft es sehr genau, wobei das „geschäftlich“ sogar weggelassen werden kann, es gilt allgemein für Erfolg. Besonders wichtig erscheint mir das mit der Angst. Wenn man Erfolg haben will, muss man Risiken eingehen. Das gilt beim Investieren wie im Job. Wer in seiner Komfortzone bleibt, dessen Chancen sind eben auch begrenzt.

Toll mit Netflix und CTS Eventim, da kann man nur gratulieren!

Solche „Homeruns“ sind aber in der Regel nur möglich, wenn man konsequent buy & hold macht, sonst ist die Wahrscheinlichkeit extrem hoch, dass man zu früh verkauft, der grösste Fehler der meisten Privatanleger, Gewinne zu früh mitnehmen und Verluste laufen lassen, ist menschlich aber leider führt das nicht zum Erfolg.

Stimmt Mike. Sag mir doch mal gerade , welche Aktien ich wie öange festhalten soll und welche ich abstossen muss. Danke!

@ Capri

Am einfachsten nimmst Du einen Welt-ETF. Und machst einen Sparplan für ein paar Dekaden.

Oder Du nimmst ein paar Buy-and-Hold-Aktien (keine Garantie, aber sieht solide aus):

Apple, Alphabet, Nike, Adidas, Amazon, Facebook, Berkshire, Tencent, JPMorgan Chase, Exxon, J&J, Bank of America, Intel, Wells Fargo, BASF, SAP, Chevron, UnitedHealth, Alibaba…

Aber einfacher ist wie gesagt ein solider ETF. Fertig.

Das Interview ist nicht schlecht. Man kann nicht nur einfache Ads bei Facebook einstellen. Hier kann man sehr genau die Zielgruppe selektieren. Man kann zwar nicht eine monetäre Zielgruppe wählen aber über Umwege ist auch das in gewissen Grenzen möglich. Ich habe es aus experimentierfreude bereits durchgeführt. Zufrieden war ich aber nicht. Die Selektion der Zielgruppe ist sehr gut, wenn vielleicht in Deutschland auch grenzwertig. Aber die Ergebnisse??? Ich habe mich bei Facebook beschwert, aber in so einem Unternehmen meldet sich keiner. Das war nicht anders zu erwarten. Mich würde es nicht wundern, wenn eines Tages osteuropäische Subfirmen entdeckt werden, die Like me Buttons klicken und Werbeanzeigen anklicken. Ich habe nur 2-3 Anzeigen getestet. Es ist nicht repräsentativ.

Warum sollte es bei Werbeanzeigen auch groß anders laufen als bei Hotelbewerungen?

@Tim

Mit einem ETF oder den von Dir genannten Aktien ist ein ähnlicher Erfolg wie bei Deinen CTS Eventim oder Netflix relativ unwahrscheinlich. Solide 3-5% p.a können diese erzielen mit Ausreißern machen oben und unten.

@Kiev

Es gibt bereits eine große Industrie, die daran verdient, dass Klicks, Likes oder Page Views generiert werden. Indien, China und andere asiatische Staaten sind da noch günstiger als Osteuropäer.

…das Problem ist das solche Unternehmensmonster wie Adidas, Amazon ..etc. durch ihre exorpitanten Kurssteigerungen in der Bewertung schon so hoch sind, dass sie bei einem möglichen Crash oder weniger guten Geschäftsverlauf schon mal bis 50 % verlieren können…

@Capri ETF hat einen grossen Vorteil, man gehört schon mal zu den 10-20% Besten, die meisten sind schlechter als der Markt in der Analyse. Ein anderer Vorteil ist, dass automatisch die guten Aktien übergewichtet werden (Marktkapitalisierung) und die schlechten fliegen raus, bevor sie Pleite gehen. Wenn man sich die grössten Positionen im MSCI World oder S&P500 etc. anschaut oder auch MSCI Emerging Markets, sind das die Highflyer der letzten Jahre.

Ich selbst fahre den Core-Satellite Ansatz, d.h. 80% sind in MSCI World+Emerging Markets und mit 20% habe ich „Spielgeld“ d.h. dort suche ich mir Einzelaktien, wo ich denke dass sie besser als der Markt performen werden. Manchmal gelingt es, manchmal nicht. Aber egal wie schlecht ich es mache, 80% läuft wie der Markt.

https://www.nzz.ch/core-satellite-ansatz-1.5780971

Wenn man wenig Zeit, Lust, Knowhow, Erfahrung etc. hat, fährt man meistens besser nur 1 oder 2 ETF’s zu kaufen oder ein Sparplan darauf, möglichst kostengünstige Produkte und man hat Ruhe.

Ich bevorzuge ETF, die die Wertpapiere physisch halten („replizierend“, „physical“, „physisch(besichert)“), damit die Emittenten nicht mit dem Geld andere spekulative Geschäfte betreiben. Wohlmöglich geschieht die Ausgabe zum reinen Kreditgeben – wo ich dann nur peanuts vom Gewinn bekomme und trotzdem hohes Risiko habe – da ist mir mein Geld zu schade. Ich glaube, wir werden in den nächsten Jahren die ein oder andere Bank wieder in Schwierigkeiten sehen…und ich möchte keine „Bank als Sicherheit“ als Teil meines ETFs sehen.

Synthetische ETF

Bei https://www.justetf.com/de/find-etf.html als Kritrium Replikationsmethode „vollständig“ auswählen.

@Mike da gabs irgendwann die Empfehlung 80% MSCI World und 20% Emerging Marktes. Das wären zwei und man hätte dann Null Aufwand.

Ich habe Aktien und ein bisschen ETF, überlege aber vielleicht mittelfristig einige US-Aktien in EM-ETF umzuschichten, da ich dort noch vollkommen unterrepräsentiert bin und die Märkte mit dem USD-Raum – noch – kaum korrelieren.

Ich bin mittlerweile acht Jahre selbstständig… und „am Ball bleiben“ und „sich trauen bzw. kein Angshase sein“ ist hier sehr wichtig.

Zudem muss man sich immer an die Zeit / neue Technologie/ Methode anpassen.

Beim investieren halte ich es genauso, wie ich es beruflich mache… Am Ball bleiben und keine Angst vor Aktien.

Gruß Vita (Finanz-Kroko)

War das nicht so, dass bei synthetischen ETF ca. 5-10% des investierten Kapitals bei Insolvenz des Emitenten weg sein kann?

-M

Hallo Tim, einfach klasse Deine Artikel. Aber kannst Du mir noch einmal das System des Aktiensplits bzw. das Partizipieren daran genauer erklären?!

Liebe Grüße Fabian

Ich bin nun seit 8 Jahren im Online-Marketing selbstständig tätig… und man muss hier immer „am Ball bleiben“ und „ kein Angshase sein“… genauso mache ich es mit meinen Investments. Ich investiere in Dividenden-Aktien und ETFs!

Gruß Vita (Finanz-Kroko)

@ Mike

„der grösste Fehler der meisten Privatanleger, Gewinne zu früh mitnehmen und Verluste laufen lassen, ist menschlich aber leider führt das nicht zum Erfolg.“

Die Regel/Empfehlung wird oft gegeben, ist aber im Grunde Unsinn auf Grund fehlender Konsequenz.

Bei Buy and Hold sollte man auch die Verluste laufen lassen, wenn man von den Unternehmen überzeugt ist. Würde man dass nicht, verkauft man regelmäßig Top-Unternehmen, wenn der Kurs nachgibt (z.B. weil der Gesamtmarkt nachgibt). Ähnlich verhält es sich umgekehrt: Gewinne früh mitnehmen muss nicht schlecht sein, wenn der Kurs unbegründet durch die Decke geht. Ein historisches Beispiel dafür sind Techaktien um die Jahrtausendwende. Oder auch Solaraktien in Deutschland vor einigen Jahren.

@Semper Augustus

So habe ich das auch gemeint, wer Modeaktien kauft, für den ist Buy & Hold nix. Buy & Hold mit Einzelaktien hat es in sich, man muss da schon sehr weitsichtig sein, darf nur Aktien kaufen die auch in 10 oder 20 Jahren immer noch top sind, nicht ganz einfach. Daher empfehle ich auch primär ETF’s, die passen sich den Gegebenheiten an.

Aber ich bleibe dabei, dass die Regel die grössten Fehler für Privatanleger verursacht, die meisten verkaufen ihre Gewinner zu früh und halten dann an ihren Verlusten hängen, so Sätze wie „wenn es nur noch 20% steigt dann verkaufe ich“ doch es fällt danach nochmals 30%. Oder wie viele haben Amazon, Google & Co. gekauft und bei 100% Gewinn wieder verkauft, sie müssen jetzt ja korrigieren dann kaufe ich wieder zu, doch sie stiegen und stiegen und stiegen und man konnte nicht mehr wieder einsteigen.

Gutes Timing kann eigentlich niemand langfristig, nicht mal Buffet schafft das, darum tradet er auch nicht. Hin und Her macht Taschen leer. Kurzfristig oder auch über paar Jahre mag das teilweise funktionieren, aber über Dekaden hinweg schafft das fast niemand, ich kenne niemanden der das geschafft hat bisher.

Was man sicher machen kann ist bei starker Überbewertung etwas zurückhalten, Cash aufbauen und bei starker Unterbewertung, nach einem Crash oder Rezession wieder zukaufen. Wenn sich das auf 10-20% vom Portfolio bezieht dann ist es auch keine Tragödie, wenn man mal falsch liegt.

Morgen Dax unter 11.000 und Euro fällt wie ein Stein. Oder auch nicht.Oder erst am Dienstag. Unsicherheit drückt auch auf Kurse. Langfristig ist es egal, aber kurzfristig würde ich den DAX nicht kaufen, ich könnte mir sogar vorstellen, dass es andere europäische Börsen im Sog runterreißt.

@Mike

so mache ich es in etwa auch: ETF (physisch, ausschüttend) World(50%), EM(20%), EuroStoxx600(15%) und etwa 10-15% Einzelaktien zum Spielen. Der Erwerb einiger Einzelaktien (bei mir u.a. Alphabet, Apfel, Alibaba, BASF, Daimler, Volkswagen, BMW, Roche, SiemensHelthineers, Merck) ist zwar Unsinn, da diese in den Indizes bereits enthalten sind. Und schon allein deshalb, wenn man von der Richtigkeit der Markteffizienzhypothese ausgeht. (Was man eigentlich tun sollte, wenn man ETFs goßer Indizes kauft.)

Aber Einzelaktien sind nicht so nicht so langweilig wie ein breiter Index. Ich bekomme so auch ab und zu mal ein Bumi zugeschickt.

Hi Tim,

habe schon verschiedentlich gelesen, dass bei Deinen Artikeln sehr häufig das gleiche Motto herauskommt, aber genau das ist für mich ein wichtiger Punkt: Dran bleiben, nicht irgendwann mittendrin aufhören!

Wir haben sicher alle schon „schlechte Entscheidungen“ getroffen, aber der Hauptpunkt, der die 10% (Erfolg-)Reichen von dem Rest unterscheidet, ist meiner Meinung nach, dass diese nicht aufgeben – idealerweise aus dem Misserfolg die richtigen Schlüsse ziehen – und weiter machen…

Wer das nicht macht und nur auf Sicherheit (= Sparbuch) setzt oder nach einem Fehlschlag aufgibt, der hat schon verloren!

Viele Grüße

Thorsten

@ Giovanni

5% Rendite pro Jahr ist doch ordentlich. Niemand braucht Überflieger.

Angenommen Du sparst 850 Euro 35 Jahre lang. Dann bist Du fast Millionär:

https://www.zinsen-berechnen.de/sparrechner.php?paramid=ej0ycbx3cs

Wer 5% nimmt, berücksichtigt Inflation und Steuern. Denn die Aktienmarktrendite bewegt sich um die 9 bis 10% auf lange Sicht nominal.

@ Fabian S.

Die meisten erfolgreichen Firmen machen immer mal wieder Aktiensplits. Dann hast Du statt 100 Aktien plötzlich 700 Stück im Depot.

Ein Bielsiel: Netflix. Jedes „S“ im Chart steht für einen Aktiensplit:

https://finance.yahoo.com/chart/NFLX#eyJpbnRlcnZhbCI6IndlZWsiLCJwZXJpb2RpY2l0eSI6MSwidGltZVVuaXQiOm51bGwsImNhbmRsZVdpZHRoIjoxLjE5MDQ3NjE5MDQ3NjE5MDUsInZvbHVtZVVuZGVybGF5Ijp0cnVlLCJjcm9zc2hhaXIiOnRydWUsImNoYXJ0VHlwZSI6ImxpbmUiLCJleHRlbmRlZCI6ZmFsc2UsIm1hcmtldFNlc3Npb25zIjp7fSwiY2hhcnRTY2FsZSI6ImxpbmVhciIsInBhbmVscyI6eyJjaGFydCI6eyJwZXJjZW50IjoxLCJkaXNwbGF5IjoiTkZMWCIsImNoYXJ0TmFtZSI6ImNoYXJ0IiwidG9wIjowfX0sInNldFNwYW4iOnsiYmFzZSI6ImFsbCIsIm11bHRpcGxpZXIiOjF9LCJsaW5lV2lkdGgiOjIsInN0cmlwZWRCYWNrZ3JvdWQiOnRydWUsImV2ZW50cyI6dHJ1ZSwiY29sb3IiOiIjMDA4MWYyIiwibXVsdGlDb2xvckxpbmUiOmZhbHNlLCJib2xsaW5nZXJVcHBlckNvbG9yIjoiI2UyMDA4MSIsImJvbGxpbmdlckxvd2VyQ29sb3IiOiIjOTU1MmZmIiwibWZpTGluZUNvbG9yIjoiIzQ1ZTNmZiIsIm1hY2REaXZlcmdlbmNlQ29sb3IiOiIjZmY3YjEyIiwibWFjZE1hY2RDb2xvciI6IiM3ODdkODIiLCJtYWNkU2lnbmFsQ29sb3IiOiIjMDAwMDAwIiwicnNpTGluZUNvbG9yIjoiI2ZmYjcwMCIsInN0b2NoS0xpbmVDb2xvciI6IiNmZmI3MDAiLCJzdG9jaERMaW5lQ29sb3IiOiIjNDVlM2ZmIiwiY3VzdG9tUmFuZ2UiOm51bGwsInN5bWJvbHMiOlt7InN5bWJvbCI6Ik5GTFgiLCJzeW1ib2xPYmplY3QiOnsic3ltYm9sIjoiTkZMWCJ9LCJwZXJpb2RpY2l0eSI6MSwiaW50ZXJ2YWwiOiJ3ZWVrIiwidGltZVVuaXQiOm51bGwsInNldFNwYW4iOnsiYmFzZSI6ImFsbCIsIm11bHRpcGxpZXIiOjF9fV0sInN0dWRpZXMiOnsidm9sIHVuZHIiOnsidHlwZSI6InZvbCB1bmRyIiwiaW5wdXRzIjp7ImlkIjoidm9sIHVuZHIiLCJkaXNwbGF5Ijoidm9sIHVuZHIifSwib3V0cHV0cyI6eyJVcCBWb2x1bWUiOiIjMDBiMDYxIiwiRG93biBWb2x1bWUiOiIjRkYzMzNBIn0sInBhbmVsIjoiY2hhcnQiLCJwYXJhbWV0ZXJzIjp7IndpZHRoRmFjdG9yIjowLjQ1LCJjaGFydE5hbWUiOiJjaGFydCJ9fX19

@ Thorsten

Danke fürs Lesen und Kommentieren. Ja, das ist mein Mantra: Sparen und Investieren. Schulden Tilgen. Weniger Konsumieren.

Am besten lernt man durch Wiederholungen. Genau das mache ich.

Dann wiederhole ich mich auch und mit der zusätzlichen Frage, würde die Aktie was für das Buy&Hold Depot sein?

Es geht dabei um eine grobe Einschätzung zu dieser Aktie? Finde die irgendwie spannend wegen der Diversifikation des Geschäftsmodells und wegen der Dividende. Die Dividende aus HKD unterliegt doch keiner Quellensteuer oder?

Danke im Voraus.

https://www.sharewise.com/de/company_infos/Power_Assets/profile