Nachdem ich in 3 Artikeln (Teil 1, 2, 3) schon 22 Aktien aus meinem Depot vorgestellt habe, werde ich nun die letzten 4 Aktien vorstellen. Dabei gehe ich wieder kurz darauf ein, wann und warum ich mich für diese Aktie entschieden habe. Zudem gebe ich noch eine aktuelle Einschätzung ab und blicke hierfür auf die fundamentalen Daten des Unternehmens. Mit Blick auf die Börsenkrise denke ich: Für Leute wie mich, die gerade ein Depot aufbauen, ist dieser Aktiencrash ein Geschenk, weil man günstig einkaufen kann.

Hier ein Überblick über alle Aktien aus meinem Depot:

- Adobe

- Amazon

- Apple (mein Artikel hierzu)

- Applied Materials

- ASML Holding

- Bechtle

- Berkshire Hathaway (B)

- Block

- Broadcom

- Chegg

- Church & Dwight

- Coca-Cola

- Intuit

- KPS

- Lam Research

- Mastercard

- McDonald’s

- Microsoft

- Nemetschek

- Nvidia

- PepsiCo

- Procter & Gamble

- Sixt Vz

- Snowflake

- Tesla

- Texas Instruments

23. Sixt Vz

Sixt ist ein führender Autovermieter. Das Sortiment umfasst SIXT rent, SIXT share, SIXT ride, SIXT+ und die Mobilitätsplattform ONE. Es handelt sich um ein einzigartiges Angebot von Autos und Nutzfahrzeugen, Carsharing, Fahrdienste und Auto-Abos. Diese können über die Sixt App gebucht werden. Die Bayern sind in über 100 Ländern unterwegs.

Ich habe die Sixt-Vorzugsaktie per Direktkauf im Jahr 2018 ins Depot geholt. Seitdem ist die Aktie jedoch abgestürzt und notiert bei mir 25 Prozent im Minus. Jedoch gleichen die Dividenden mehr als die Hälfte der Verluste aus.

Die Sixt Vorzugsaktie hat sich halbiert. Lohnt sich jetzt der Einstieg?

Im Corona-Crash stürzte die Aktie von 66 Euro auf 28 Euro ab. Danach stieg die Aktie zwischenzeitlich um 230 Prozent auf ein Allzeithoch. Seitdem ist sie, wie viele andere Aktien auch, stark abgestürzt und steht 50 Prozent unter dem Allzeithoch bei 48,70 Euro.

Das KGV beträgt 7,3 und das KUV liegt bei 1,5. Damit ist die Sixt-Vorzugsaktie in meinen Augen relativ günstig.

Ein Blick auf das Geschäftsjahr 2021

Nach dem sich der Umsatz während Corona halbiert hatte, stieg er im Jahr 2021 wieder um 49 Prozent auf 2,3 Milliarden Euro. Damit ist der Umsatz immer noch deutlich tiefer als vor Corona. Sixt vermeldete auch wieder einen Gewinn von 313 Milliarden Euro. Das Ergebnis je Aktie drehte von -0,68 Euro auf +6,68 Euro.

Die Dividendenrendite beträgt 7,7 Prozent, was für mich reizvoll ist. Auch die Steigerungsrate von etwa 20 Prozent jährlich in den letzten 10 Jahren ist durchaus positiv. Während Corona hat Sixt lediglich eine Dividende von 5 Cent bezahlt und bei den Stammaktien komplett gestrichen. Jetzt zahlt Sixt wieder deutlich mehr Dividende.

Hier ist ein interessanter Artikel zur Sixt-Aktie von „Der Aktionär“.

Sixt erhöht Prognose für 2022

Sixt möchte seine Flotte in Europa bis 2030 zu 70 bis 90 Prozent auf elektrische Fahrzeuge umstellen. Hierzu zählt Sixt auch einen Hybridantrieb. Als erstes Etappenziel hat sich Sixt vorgenommen, bis 2024 weltweit einen Anteil zwischen 12 und 15 Prozent zu erreichen. Sixt möchte zudem 50 Millionen Euro in ein eigenes Ladenetz stecken. Hierbei möchte sich der Vorstand auf Flughäfen und Innenstädte konzentrieren. Sixt glaubt damit seinen Kunden massiv zu helfen: „Gerade im Verbrauch fährt man auf Basis aktueller Energiepreise mit E-Autos deutlich günstiger als mit vergleichbaren Autos mit Verbrennungsmotor.” Bei den E-Autos arbeitet Sixt intensiv mit Tesla zusammen.

Zudem rechnet Sixt für das laufende Jahr mit einem Umsatz von 2,8 bis 3,1 Milliarden Euro, statt bisher 2,28 Milliarden Euro. Der Gewinn vor Steuern soll auf 500 bis 550 Millionen Euro statt bisher 380 bis 480 Euro steigen.

Hier noch ein Artikel zur Elektromobilität von Sixt. Beliebt ist auch die Werbung von Sixt.

Im Qualitäts-Check von Traderfox floppt Sixt

Im Qualitäts-Check kommt Sixt nur eine 8 von 15 Bewertung. Problematisch sind das negative Umsatz- und EPS-Wachstum sowie die hohe Volatilität und Finanzverschuldung. Dies ist größtenteils coronabedingt. Im übrigen ist die hohe Verschuldung in der Branche üblich.

Mein Fazit zur Sixt-Aktie

Sixt hat während Corona stark gelitten. Der Umsatz und die Aktie stürzten ein. Aktuell belastet das schwache Markumfeld sowie die hohen Verbraucherpreise die Aktie. Deshalb befindet sich die Aktie im Sinkflug. Jedoch finde ich Sixt gerade jetzt sehr interessant, da die Bewertung relativ günstig ist und Sixt eine sehr hohe Dividendenrendite von 7,7 Prozent hat.

Ich denke, dass Sixt bald wieder steigen wird, sobald sich die Lage verbessert. Im Moment kann es natürlich sein, dass die Aktie noch weiter fällt und vielleicht noch unter 40 Euro sinkt. Daher sollte man erstmal mit einem Einzelkauf abwarten. Einen Sparplan würde ich empfehlen – so mit man alle Tiefpunkte mit. Ich überlege ebenfalls nachzukaufen, falls die Aktie noch weiter sinkt. Dies ist keine Anlageberatung. Und denke daran, dass wir alle Fehler machen.

24. Snowflake

Snowflake, an der Börse seit 2020, bietet Cloud-Datenspeicher an. Snowflake wurde für die Cloud entwickelt, in der Tausende von Unternehmen nahtlosen Zugriff haben, um ihre Daten zu analysieren und zu teilen und deren Potenzial auszuschöpfen. Der Konzern aus dem Silicon Valley beschäftigt etwa 2000 Mitarbeiter in mehr als zwölf Ländern. Warren Buffett investierte schon beim Börsengang über seine Beteiligungsfirma Berkshire Hathaway in die Snowflake-Aktie, da er vom Unternehmen überzeugt war.

Ich spare die Aktie seit April an, als diese stark abgestürzt ist. Besonders um die 120-Dollarmarke habe ich stark per Sparplan nachgelegt und meine Position steht momentan 15 Prozent im Plus.

Die Snowflake-Aktie steht 55 Prozent unter dem Allzeithoch. Lohnt sich der Kauf?

Snowflake stürzte seit Anfang des Jahres stark ab. Von etwa 400 Dollar ging es um 72 Prozent runter auf 113 Dollar. Seitdem konnte sich die Aktie stark erholen und stieg um zwischenzeitlich 75 Prozent. Angetrieben wurde dies von den starken Zahlen, nachdem die Aktie um über 20 Prozent nach oben schoss. Auch heute setzt die Aktie die Rallye fort und steigt erneut und befindet sich knapp unter der 200-Dollarmarke.

Das KUV von Snowflake liegt bei 48, was enorm ist. Jedoch steht Snowflake gerade am Anfang, weshalb dies im Moment nicht so aussagekräftig ist.

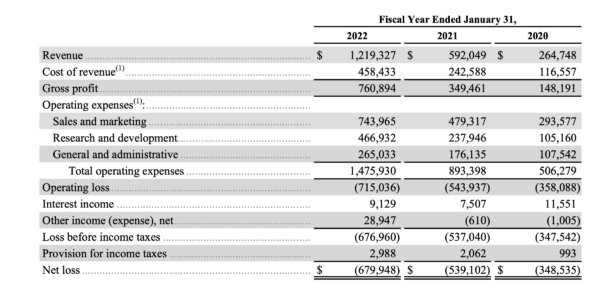

Schauen wir auf das Geschäftsjahr 2022 und die starken Quartalszahlen

Der Umsatz stieg um 105 Prozent auf 1,22 Milliarden Dollar. Der Verlust vergrößerte sich auf etwa 680 Millionen Dollar. Laut Snowflake soll sich der Umsatz in den nächsten Jahren jedes Jahr verdoppeln. Dies wäre ein sehr starkes Wachstum, was der Aktie noch ordentlich Potential nach oben gibt. Die Aktie steht auch gerade erst am Anfang und hat noch einiges vor sich. Die Tatsache, dass Snowflake deutlich schneller als der Markt wächst, deutet darauf hin, dass das Unternehmen das Potenzial besitzt, langfristig zu einem der weltweit größten Softwareanbieter aufzusteigen.

Starke Blue-Chip-Kunden

Im 2. Quartal stieg der Umsatz um 83 Prozent auf 497 Millionen Dollar. Die Analysten hatten lediglich mit 467 Millionen Dollar gerechnet. Der operative Verlust vergrößerte sich leicht von 200 auf rund 207 Millionen Dollar. Die Zahl der Kunden kletterte deutlich um 36 Prozent auf 6808. Darunter sind zum Beispiel Adobe, PepsiCo, Kraft-Heinz, Allianz oder HP. Es werden immer mehr.

Snowflake zeigte in letzter Zeit relative Stärke. Die Aktie konnte im schwierigen Marktumfeld seinen Aufwärtstrend von Anfang Juni fortsetzen. Mit einem Sprung über die 200-Dollar-Marke würde die Aktie noch mal einen Schub bekommen.

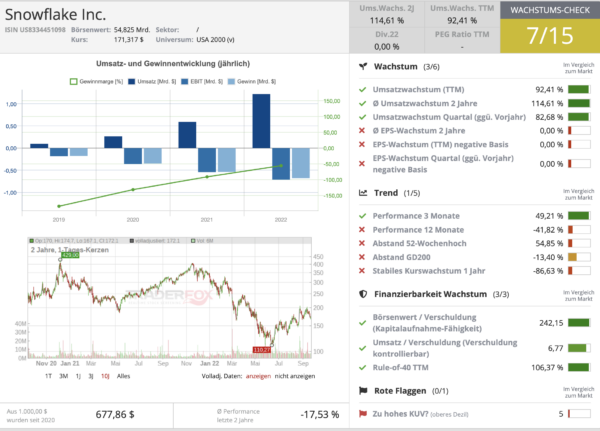

Da Snowflake erst 2 Jahre an der Börse ist, gehe ich auf den Qualitäts-Check bewusst nicht ein. In meinen Augen ist dieser noch nicht aussagekräftig. Hier bekommt Snowflake eine 2 von 15 Bewertung.

Der Wachstums-Check hingegen ist schon eher aussagekräftig und deutet hier das starke Wachstum an. Jedoch belastet die Kursperformance und der Nettoverlust.

Schau dir noch 2 sehr empfehlenswerte Artikel von „Der Aktionär“ und „The Mortley Fool“ an.

Mein Fazit zur Snowflake-Aktie

Snowflake ist möglicherweise gerade noch am Anfang einer riesen Wachstumsstory. Das Unternehmen besitzt ordentlich Potential und ist in meinen Augen gerade günstig zu haben. Analysten rechnen bis 2024 mit Kursen von über 800 Dollar. Auch Warren Buffett ist überzeugt vom Unternehmen und hat bereits beim Börsengang zugeschlagen.

Ich werde meinen Sparplan weiterlaufen lassen. Aber zur Zeit ist in fast allen Tech-Aktien der Wurm drin. Und gerade bei Snowflake gibt es noch hohe Risiken, da das Unternehmen noch sehr jung ist. Wir wissen nicht, ob es sich in Zukunft durchsetzen wird. Skeptiker weisen auf das hohe KUV hin.

25. Tesla

Tesla, mit dem CEO Elon Musk, ist der weltweit führende Hersteller von Elektroautos. Mit einer Marktkapitalisierung von knapp 900 Milliarden Dollar ist Tesla der wertvollste Automobilkonzern der Welt. Das erste Fahrzeug, das Tesla in Serie produzierte, war der Sportwagen „Roadster“, der 2008 Premiere feierte und bis 2012 hergestellt wurde. Heute vertreibt Tesla das Model 3, das Model Y, das Model S und das Model X. 2010 kam Tesla für 17 Dollar (ohne Splits) an die Börse. Allein in den vergangenen zehn Jahren legte der Kurs um 65% p.a. zu. Es ist eine der besten Aktien der Welt. Seit dem IPO legte der Kurs um rund 21.000% zu.

Tesla wurde seitdem 1 zu 5 und 1 zu 3 gesplittet. Zudem stellt Tesla Solardächer und Energiespeicher (Powerwalls) her. Daher ist davon auszugehen, dass Tesla auch im Bereich der alternativen Energie in Zukunft eine größere Rolle spielen könnte.

Ich spare Tesla seit Mitte Mai diesen Jahres an. Seitdem steht die Aktie bei mir 20 Prozent im Plus. Ich habe mich geärgert, dass ich nicht früher eingestiegen bin. Mich hatte das hohe KGV von 1000 abgeschreckt. Trotz einer gigantischen Performance von 1300% in zwei Jahren ist das KGV von 1000 auf 100 gesunken.

Die Tesla-Aktie steht etwa 33 Prozent unter dem Allzeithoch. Lohnt sich ein Blick auf den E-Auto-Pionier?

Im Corona-Crash stürzte die Aktie um 40 Prozent ab. Danach kletterte sie um beeindruckende 1330 Prozent auf ein Allzeithoch. Seitdem befindet sich Tesla im Abwärtstrend und halbierte sich zwischenzeitlich.

Mit einem KUV von 18 und einem KGV von 105 ist die Aktie natürlich sehr hoch bewertet und das war auch der Grund weswegen ich erst spät in Tesla eingestiegen bin. In der Aktie ist schon reichlich Zukunftsphantasie mit eingepreist. Sollte sich das starke Wachstum fortsetzen, so relativiert sich die Bewertung wieder. Zum jetzigen Zeitpunkt sieht die Aktie jedoch für mich zugegeben teuer aus. Aber ich blicke in die Zukunft und sehe hohes Wachstum.

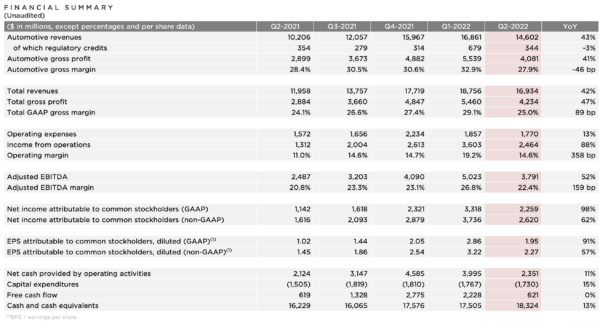

Ein Blick auf das Geschäftsjahr 2021

Der Umsatz stieg um 71 Prozent auf 53,8 Milliarden Dollar. Der Gewinn spurtete um 665 Prozent auf 5,52 Milliarden Dollar nach oben. Der Automobilumsatz kletterte um knapp 80 Prozent auf 43,2 Milliarden Dollar.

Im 2. Quartal stieg der Umsatz um 43 Prozent auf 14,6 Milliarden Dollar. Der Gewinn stieg um 98 Prozent auf 2,26 Milliarden Dollar. Die Aktie schoss am Folgetag der Bekanntgabe um 10 Prozent nach oben.

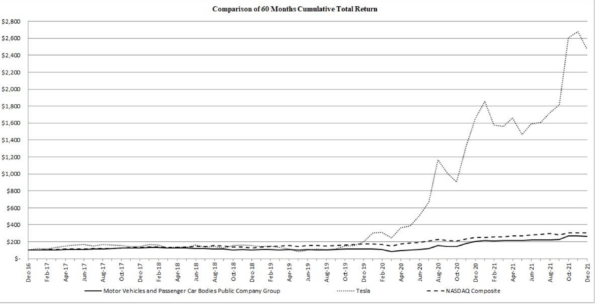

In den letzten 5 Jahren stieg die Tesla-Aktie um mehr als 2000 Prozent und schlägt den Nasdaq um Längen. Bis 2019 war die Aktie noch relativ gleich auf mit dem Nasdaq Composite Index. Doch dann zündete Tesla den Turbo.

Hier noch ein empfehlenswerter Artikel zur Tesla Aktie.

Tesla hat in den letzten Jahren zum Aufladen der Batterie ein weltweit einzigartiges Supercharger-Netzwerk aufgebaut. Dies ist ein großer Vorteil gegenüber der Konkurrenz. In weniger als einer halben Stunde ist der Tesla mit einem Supercharger von 20 auf 80 Prozent geladen. Eine volle Ladung dauert unter einer Stunde. Konkurrenten benötigen hierfür fast vier Stunden, was nervtötend sein kann.

Ein weiterer Nachteil ist: Konkurrenten wie VW oder BMW sind noch nicht so weit, sie haben nicht das ausgereifte Ladenetz wie Tesla. Kunden müssen länger einen Ladeplatz suchen.

Tesla investiert viel in Batterieforschung

Tesla steckte eine halbe Milliarde Dollar in die Forschung von Batterietechniken. Die Kalifornier forschen stark an noch effizienteren Batterien. Der Konzern will die Reichweite um bis zu 280 Kilometer vergrößern.

Zudem arbeitet Tesla an einer Wunderbatterie, die 100 Jahre halten soll. Mit neuen 4680-Zellen will Tesla ab 2023 die Reichweite um 15 Prozent erhöhen. In Zukunft will Elon Musk einen Tesla Model 3 mit 1000 Kilometer Reichweite auf den Markt bringen. Dazu will er die Energiedichte um bis zu 50 Prozent steigern. Aktuell beträgt die Reichweite eines Tesla Model 3 in der Basisvariante 491 Kilometer und in der Variante mit maximaler Reichweite 602 Kilometer.

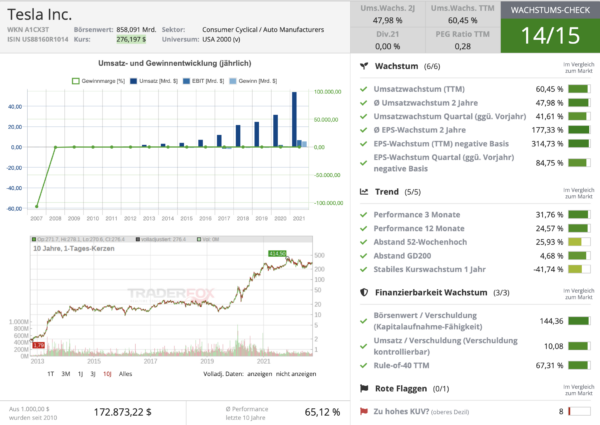

Tesla erreicht eine 11 von 15 Bewertung im Qualitäts-Check von Traderfox

Im Qualitäts-Check des Aktien-Terminals kann Tesla überzeugen. Dabei gibt es Punktabzüge für die schlechte Eingenkapitalrendite sowie die schlechte Nettogewinnmarge. Auch für die hohe Volatilität und das zu hohe KUV gibt es Punktabzüge.

Im Wachstums-Check glänzt Tesla mit einer 14 von 15 Bewertung. Hier gibt es nur einen Punkt Abzug für das hohe KUV.

Mein Fazit zur Tesla-Aktie

Tesla ist ein echtes Technologiewunder und Elon Musk trotzt der Krise mit starken Zahlen. Die Chancen sind durchaus vielversprechend und Tesla dürfte bald weit über die E-Auto-Sparte hinauswachsen. Jedoch ist Tesla hoch bewertet. Im Kurs ist schon viel Phantasie eingepreist. Sollte sich dieses starke Wachstum allerdings fortsetzen, relativiert dies die hohe Bewertung. Du musst jedoch mit größeren Kursabschlägen bei der nächsten Korrektur rechen.

Ich werde die Tesla-Aktie mit einem kleinen Betrag im Sparplan weiter laufen lassen. Die Aktie hat noch viel Potential und ich finde die Tesla-Autos echt super. Während meiner Fahrstunde bin ich schon oft mit einem Tesla gefahren und bin wirklich begeistert. Ich habe mir extra einen Fahrlehrer ausgesucht, der einen Tesla fährt.

26. Texas Instruments

Texas Instruments ist ein global führender Halbleiterhersteller. Das Unternehmen entwickelt, produziert und verkauft analoge und integrierte Halbleiter. Die über 100.000 Kunden kommen aus den Branchen Industrie, Automobil, Unterhaltungselektronik und Kommunikationsausrüstung. Texas Instruments verfügt über ein großes Portfolio von über 80.000 Produkten. Dieses besteht aus mehreren zehntausend unterschiedlichen Halbleiterprodukten. Die Analog-Chips werden in einer Vielzahl von elektronischen Geräten eingesetzt, deren Palette von tragbaren Ultraschallgeräten über eBook-Readern bis hin zu Settop-Boxen reicht. Auch Computerserver, Roboter und LED-Straßenleuchten nutzen die Chips.

Texas Instruments befindet sich seit Juli diesen Jahres in meinem Depot und steht bei mir 2 Prozent im Minus. Ich werde Texas Instruments in Zukunft weiter ansparen. Es ist eine super Aktie.

Texas Instruments notiert 20 Prozent unter dem Allzeithoch. Ist die Aktie ein Kauf?

Die Aktie ist ein Dauerläufer, wie du am Chart sehen kannst. Im Schnitt kletterte das Papier um 20% p.a. über 10 Jahre, das schaffen nur wenige Aktien.

Im Corona-Crash stürzte Texas Instruments um 27 Prozent ab – somit weniger als viele andere Aktien. Nach dem Crash verdoppelte sich das Papier auf ein Allzeithoch. Danach ging es um 30 Prozent nach unten. Momentan notiert der Chiphersteller etwa 20 Prozent unter dem Allzeithoch. Texas Instruments hielt sich im Gegensatz zu den anderen Halbleiteraktien wie Nvidia relativ gut.

Das KGV von Texas Instruments beträgt 17 und das KUV liegt bei 8. Damit ist die Aktie in meinen Augen relativ fair bewertet.

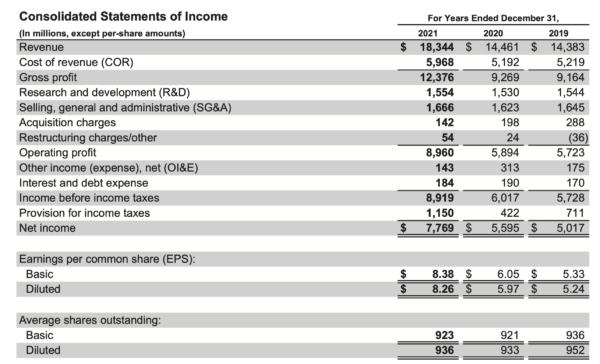

Ein Blick auf das Geschäftsjahr 2021

Der Umsatz stieg im Vergleich zum Vorjahr um 27 Prozent auf 18,35 Milliarden Dollar. Der Nettogewinn erhöhte sich um 39 Prozent auf 7,77 Milliarden Dollar. Das sind enorme Margen.

Im 2. Quartal stieg der Umsatz um 14 Prozent auf 5,2 Milliarden Dollar, der Gewinn um 19 Prozent auf 2,3 Milliarden Dollar. Für das dritte Quartal erwartet der Vorstand einen Umsatz zwischen 4,9 und 5,3 Milliarden Dollar und einen Gewinn je Aktie von 2,23 bis 2,51 Dollar.

Die Dividendenrendite beträgt 3,1 Prozent. Texas Instruments kündigte zuletzt eine Erhöhung der Dividende um 8 Prozent an. In den letzten 10 Jahren steigerte das Unternehmen die Dividende um durchschnittlich 21,5 Prozent jährlich. Das schaffen ganz wenige Firmen! Die Dividende ist für mich sehr interessant, vor allem weil viele andere Halbleiteraktien deutlich weniger Dividende oder gar keine Dividende zahlen. Einzig Broadcom hat mit 3,5 Prozent eine noch höhere Dividendenrendite.

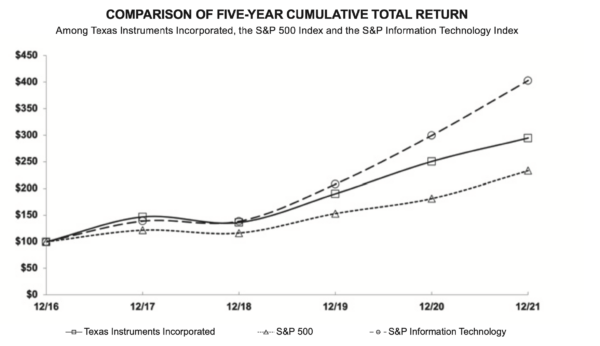

Texas Instruments stieg in den letzten 5 jahren inklusive Dividenden um 194 Prozent. Damit schlug das Unternehmen den S&P 500 deutlich. Jedoch konnte das Unternehmen nicht mit dem S&P Information Technology Index mithalten, welcher um 300 Prozent stieg.

Hier noch ein interessanter Artikel zur Texas Instruments-Aktie.

Texas Instruments erreichte eine 12 von 15 Bewertung im Qualitäts-Check von Traderfox

Im Qualitäts-Check erreicht die Aktie eine 12 von 15 Bewertung. Punktabzüge gibt es für das schlechte Umsatzwachstum und die hohe Finanzverschuldung. Im Dividenden-Check bekommt Texas Instruments ebenfalls eine 12 von 15 Bewertung. Beim Wachstums-Check und beim „The Big Call“ schneidet das Unternehmen jeweils mit einer 11 von 15 Bewertung gut ab. Dass ein Wachstumsunternehmen bei „The Big Call“ so eine gute Bewertung bekommt, ist selten. Meist bekommen hier eher konservative Aktien wie Procter & Gamble gute Noten.

Mein Fazit zu Texas Instruments

Texas Instruments ist ein super Unternehmen mit starkem Wachstum. Auch in Zukunft hat der Halbleiterhersteller noch sehr gute Chancen. Zudem lieferte die Aktie eine überdurchschnittliche Performance von 19 Prozent pro Jahr. Die hohe Dividende mit dem starken Dividendenwachstum ist auch sehr interessant für mich. Die Aktie vereint gute Rendite mit hoher Dividende. Meist muss man sich hingegen bei Aktien entweder für eine außerordentliche Rendite oder für eine hohe Dividende entscheiden. Bei den meisten Techunternehmen bekommt man kaum Dividende – dafür eine starke Performance. Bei den meisten konservativen Aktien bekommt man eine super Dividende, aber nicht so hohe Kurszuwächse wie bei Techaktien. Hier bekommt man beides bei einem super Halbleiterunternehmen. Zudem ist das Unternehmen mit einem KGV von 17 fair bewertet.

Ich werde den Sparplan weiter laufen lassen und somit immer mehr Dividende einsammeln.

Abschließendes Fazit zum Depot

Hier noch ein Überblick aller Aktien nach Wert sortiert:

- Apple

- Microsoft

- Berkshire Hathaway

- Mastercard

- Nvidia

- Amazon

- Coca-Cola

- McDonalds

- Broadcom

- Lam Research

- Intuit

- Sixt Vz

- Applied Materials

- Procter & Gamble

- Block

- Bechtle

- PepsiCo

- Adobe

- KPS

- Church & Dwight

- Chegg

- Snowflake

- Tesla

- Nemetschek

- ASML Holding

- Texas Instruments

Wie du siehst, ist mein Depot stark techlastig. Besonders Apple und Microsoft haben im Depot durch ihr Kurswachstum ein enormes Gewicht erhalten. Im übrigen ist der S&P 500 auch stark techlastig. Den DAX mag ich überhaupt, hier sind größtenteils Dinos ohne Phantasie wie Banken, Chemie, Autos. Wir haben in Deutschland zu wenige Zukunftsbranchen.

In Nvidia habe ich am meisten investiert, jedoch haben andere wegen einer höheren Rendite mehr Gewicht im Depot. In Zukunft will ich allerdings mehr auf Dividende setzen, um mir ein passives Einkommen aufzubauen. Die persönliche Dividendenrendite meines Depots beträgt aktuell 1,7 Prozent und ich möchte diese langfristig auf über 2 Prozent bringen. Halbleiteraktien habe ich in meinem Depot auch einige. Insgesamt sind 90 Prozent des Portfolios in amerikanische Aktien investiert und etwa 9,5 Prozent in deutsche Aktien und 0,5 Prozent in die niederländische ASML Holding. Ein kleiner Teil des Depots besteht aus etwas spekulativeren Aktien wie z. B. Chegg, Tesla und Snowflake. Meine mit Abstand besten Aktien sind Apple und Microsoft. Insgesamt bin ich im Depot deutlich im Plus.

Warum ich keine ETFs mag

In ETFs investiere ich nicht, da ich so aus jedem Index die Depotbremser mit ins Depot holen würde, die ich so als Einzelaktien niemals kaufen würde. Ich investiere lieber in die besten Aktien eines Indizes wie zum Beispiel Apple oder Microsoft aus dem Dow Jones.

Im folgenden Artikel werde ich auf Aktien eingehen, die sich auf meiner Watchlist befinden. Darunter ist zum Beispiel General Mills, Fiserv oder Hypoport.

Sehe gerade, dass der 4. Teil des Depots online ist.

Dann habe ich ja heute Abend noch etwas zum lesen. Danke !

Schöner Artikel. Danke.

Nehme für mich als Anlageidee auf jeden Fall Texas Instruments mit.

Finde es interessant, dass ein Satz hier so viel Aufregung erzeugt.

Ich würde mit dem Statement zu den ETFs schon aufpassen. Viele Anleger schlagen aur längere Sicht nicht den Markt.

@Nikos – In ETFs investiere ich nicht, da ich so aus jedem Index die Depotbremser mit ins Depot holen würde

Diesen Satz werden Sie in 20 Jahren nicht mehr schreiben, so vermute ich. Es gilt ja auch das Gegenteil, da sind eben viele aufsteigende Raketen nicht im Depot und dafür Depotbremser die sich deutlich anders entwickeln werden als von ihnen gewünscht.

Mein Vorschlag wäre, wenn Einzeltitel, dann nicht auf große Unternehmen zu setzen sondern auf relativ kleine stark wachsende. Da gibt es die Millionärschance. Die großen US Einzeltitel entwickeln sich zu oft einfach analog zum entsprechenden ETf-Index – bei deutlich erhöhtem Risiko.

Wie auch immer, viel Erfolg. Ihr eingeschlagener Weg geht deutlich Richtung Vermögen.

Ich zitiere mal einen willkürlich ausgewählten Kommentar eines anderen Users von diesem Blog hier. Vor 5 jahren von @Chaostrader

„Es dauert bei vielen eine ganze Weile, bis die Erkenntnis reift, das gelassenes passives Investieren langfristig ganz gute Ergebnisse liefert mit denen man prima leben kann. Ganz besonders wenns eigentlich aktiv prima läuft, man selbst nicht ganz doof ist und einiges an Aufwand betreibt und denkt, mit der tollen Performance für seine Arbeit belohnt wird. Letztendlich isses aber oft das höhere Risiko und Glück, das einem die tolle Performance beschert, und ob das die nächsten 40 Jahre auch so klappt ist fraglich. Bei der überwiegenden Zahl der Investoren (incl. aktiven Fondmanagern) geht das längerfristig schief.“

Ist ja alles nicht neu und klar gibt es Ausnahmen.

@Chaostrader

Da kommt mir grad folgender Spruch in den Sinn, der wohl aktuell ganz passt „und aus dem Chaos sprach eine Stimme zu mir, lächle und sei froh, denn es könnte schlimmer kommen. Und ich lächelte und war froh, und es kam schlimmer“ :D

wenn ich mir z.B. die Inflationszahlen von DE anschaue 11%…

Bitte werde jetzt nicht zum neuen Nico Schlaumeier, mit Deutschland bashing :-P

-M

ist doch kein Bashing, mache mir eher Sorgen, wenn es DE schlecht geht wirkt sich das auch auf uns aus, von daher eher Mitleid, denn man ist ja völlig der EZB ausgeliefert. Diese muss jetzt endlich agressiver die Zinsen erhöhen, haben es leider verschlafen wie alle Notebanken, oder was will man warten bis die Inflation auf 15,20% steigt?

Abgesehen davon merke ich das auch im Depot, wenn EUR-Anlagen sinken, habe zwar mehrheitlich USD/CHF Aktien, und ein schadenfreudiger Zeitgenosse bin ich nun wirklich nicht. Abgesehen davon ist die SNB übervoll mit Euro-Anleihen und wird wohl dieses Jahr 150 Mrd. oder mehr Verlust einfahren, kein schöner Gedanke..

Durch den Smiley sollte eigentlich rauskommen, dass es spaßig gemeint war. Hast es schon gut beschrieben.

Ich bin sehr gespannt. Es ist jetzt evtl das erste mal in der Geschichte, dass die Notenbanken nicht mit Geld drucken die Märkte zum steigen bringen, sondern mit Zinsen erhöhen bewusst einen Crash auslösen und die Rezession obendrein absolut bewusst möchten.

Und gegen die Notenbanken wetten, möchte man nicht :-)

-M

Du hast ja glaub noch schöne Cashreserven, von daher spielt dir das in die Karten.

Schauen wir mal wie es herauskommt, die FED kommuniziert ja relativ agressiv und straff, vielleicht übertreibt sie jetzt in die andere Richtung.

Meine Reserven sind da, richtig. Kaufe natürlich trotzdem, sobald ein Kurs mir gefällt, egal ob es noch fallen sollte.

Das alles könnte Mr. Market Kurse ausspucken lassen die ich mir vorstelle. FRE und BASF ist schon unter dem Corona Tief und weitere könnten Folgen. Die Amerikaner sind halt noch recht teuer… also die Firmen, die mir gefallen.

Die nächsten Jahre gilt es für alle hier die Weichen zu stellen für in 10 Jahren. Da hilft kein verkaufen, sondern aussitzen und akkumulieren. Goldene Zeiten wenn man mutig bleibt.

-M

„Goldene Zeiten wenn man mutig bleibt.“

Ja auf solche Kurskapriolen mussten irgendwann kommen, aber wenn sie da sind ist es schon heftig im Depot. Die Kursverluste mag ich mir nicht mehr angucken. Jetzt kommt für alle der Härtetest.

Die Frage ist für mich nun, wann man seine ggf. restliche Liquidität investiert und all in geht. Nachdem ich die letzten Monate in der Krise doch immer mal mit Einmalanlagen zugeschlagen habe und nun feststelle, dass es wohl hier und da zu früh war, ist mein nächstes Kaufniveau nun beim SuP500 Niveau von rund 3200.

Wer hat auch feste Kaufpunkte/Anker, bei denen ihr zuschlagt? Oder verschieben sich diese Kaufpunkte womöglich immer weiter nach unten, bis die Fed ein neues Signal setzt?

Finde noch gar nicht mal, dass bisher sooo viel passiert ist. Es gab zu Kriegsbegin ein wenig Panik, aber die letzten Monate waren doch recht easy, mit der Bärenmarktrally oben drauf. Stehen noch deutlich über 03/2020 im Dax und in USA ist ja noch weniger passiert. Ok die großen 5 Unternehmen halten den Index höher als er stünde, wenn die auch gefallen wären.

Aber von einem Blutbad sind wir weit entfernt. Hier ist es auch noch viel zu optimistisch tbh :-)

Bin im depot vlt 10% abgetaucht in diesem Jahr vom Stand her.

-M

Von der Grosswetterlage hast Du recht. Ein Blutbad in den Kursen haben wir noch nicht. Das ist so bei 40 Prozent vom ATH in den Indizes.

Auch bei mir sind es vermutlich so rund 10 Prozent. Als ich gestern Abend ins Depot guckte hatten die wiederholten Tagesverluste mich doch getriggert.

Aber als Mittvierziger so muss ich mir sagen, ist die aktuelle Kursentwicklung in der Ansparphase eigentlich langfristig eher positiv zu beurteilen.

VG

Es wird langfristig besser sein, als noch 5 Jahre Bullenmarkt.

Heftig im Depot und mag ich mir nicht weiter angucken hatte sich nach mehr als 10% angehört. Lass dich davon nicht beirren. Deine Firmen verdienen weiter Geld.

-M

Viele Grüße vom Informationstrader, danke dass Sie meine YouTube Videos schauen.

Hallo Nikos,

ganz grundsätzlich: Ich finde es vollkommen ok, dass Du positiv beschreibst, wieso Du nun einmal lieber Aktien als ETF kaufst und insofern Deinem eigenen Glaubenssatz folgst (so wie das jeder andere Mensch auch macht). Da musst Du ganz sicherlich nicht „aufpassen“, wenn Du Dich frei und unbefangen dazu äußerst. Du möchtest ja schreiben, wie Du das siehst und nicht so, wie andere das gerne lesen würden.

Ich würde mir die Diskussion auch nicht von anderen „framen“ lassen, das bringt Dir nichts. Rein statistisch gesehen ist es auf Basis des zurückliegenden zeitlichen Horizonts tatsächlich so, dass Du mit der reinen Marktrendite besser abgeschnitten hättest als mit dem Versuch aktiver Einzeltitelauswahl Alpha zu erzeugen. Meines Erachtens ist das aber Schlaumeierei, die bis zu einem gewissen grade einer Selbstgefälligkeit unterliegt und auch noch ausgerechnet die eigene Erkenntnis verleugnet, dass man eben die Zukunft nicht vorhersagen kann (mit ein starkes Argument der passiven Investoren): Denn die letzten 10 Jahre waren exzeptionell, tolle Aufteilung der Wertschöpfungskette auf globaler Ebene, dadurch Disinflation und Störfaktoren in der Wirtschaft konnten mit niedrigen Zinsen ausgeschaltet werden, die sich wiederum positiv auf die Bewertung von Vermögensgegenständen ausgewirkt hatte. Mit anderen Worten sind insgesamt ganze Vermögensklassen stark gestiegen, so dass man mit einem ETF automatisch auf einer Welle reiten konnte, die weit vorne lag. Ob das in den nächsten 10 Jahren genauso funktioniert, weiß kein Mensch (jedenfalls wird der oben genannte Film gerade ein bisschen rückwärts gespielt). Insgesamt werden Vermögensklassen repriced und der in der Vergangenheit beobachtete starke Zug nach oben kann nun nach unten gehen. So wie man dann aber in der Aufwärtsphase in einer vorderen Welle nach oben gerutscht ist, kann es nun genauso nach unten gehen. Das würde bedeuten, dass es früher schwierig war Alpha zu generieren, und bald vielleicht einfacher. Das Argument bedienen natürlich viele Vermögensverwalter, die unser Geld bekommen möchten, aber ganz von der Hand zu weisen ist es auch nicht.

Darum halte ich persönlich von diesen vermeintlichen wissenschaftlichen Ansätzen nicht viel (es sind m.E. nichts weiteres als pseudowissenschaftliche Ansätze und eigentlich auch nur Glaubensfragen). Das finde ich einen ähnlichen Pseudo-Ansatz wie sogenannte LuRo-Aktien. Auch diese sind, bevor sie LuRo wurden, sehr lange überhaupt nicht LuRo gewesen (Beispiel einfach mal: P&G). Mit anderen Worten: Kaum läuft mal ein Trend für 10 Jahre oder länger, wird das gleich als Ausweis wissenschaftlicher Signifikanz gegen echten Nachweis substituiert.

Ich persönlich positioniere mich deswegen auch nicht für Alpha oder Beta, weil es aus oben genannten Gründen nicht mein Ansatz wäre. Es bringt mir nichts, in diesen Kategorien zu denken. Mein Ansatz ist es, einen Bezug zum eigenen Depot zu haben um auf dieser Basis überhaupt sehr langfristig am Ball bleiben zu können (und hier stimmen sowohl die Alphaianer wie Betaianer wieder überein: Systematisches Investieren über mehrere Dekaden führt zum Erfolg). Wie las ich heute im Interview von Larry Fink im Handelsblatt (und musste gleich an Free dabei denken): Die Deutschen investieren weniger in Aktien als die Amerikaner, weil sie nicht so sehr an die Zukunft glauben können und sich daher weniger begeistern. Letztlich muss man den Zukunftsglauben behalten können, und zwar immer, also auch wenn es 50-70 Prozent mal runtergeht. Dann gibt es erstmal nämlich auch keine LuRo-Aktien mehr. Und hier muss sich ein jeder selbst die Karten legen, ob das ihm leichter fällt mit einem ETF (was eher taktisch einen Markt abdeckt) oder mit vielen Unternehmen bei denen die Bezüge unmittelbarer sind. Ich finde jedenfalls, Du machst das gut und ausgemachte Sache, dass Du weniger Perfomance als mit ETF bekommst, ist das auch nicht.

@Tobs

ja, dazu kommt das Aktienanlage eben nur ein Teil der Anlage/ Vermögensstrategie ist. Sollte man alles nicht überbewerten. Also dann doch Dartpfeile?

Aber etwas demütig darf man doch auch auf sein eigenes Schaffen schauen denke ich. Bin ich echt schlauer & besser als die meisten anderen? Jetzt schon besser kurz nach der Schule als die mit 30 Jahren Erfahrung im Markt? Echt, auf Dauer? Ist ja bei Autofahrern auch so. Gerade bei jüngeren Männern. Grüße übrigens an @GarnixoderGuru. Wobei richtig jung an Jahren ist der auch nicht mehr.

Interessant finde ich, wie unsexy ETF sind und wie viele (neue) LeserInnen so eine Einzeltitelvorstellung hier in den Blog bringt. Tesla und Porsche sind eben emotional mehr was für den Anleger. Schön, wenn hier wieder mehr Neue schreiben.

Der Kommentar von Larry Fink mit der US Zukunftsgläubigkeit & Aktien hört sich sehr treffend an. Da ist echt was dran.

@ Tobs

„Letztlich muss man den Zukunftsglauben behalten können, und zwar immer, also auch wenn es 50-70 Prozent mal runtergeht. Dann gibt es erstmal nämlich auch keine LuRo-Aktien mehr.“

… das ist ein Irrglaube. Viele LuRo-Aktien korrigieren stark, sogar öfters, als man glaubt. Dennoch bleiben es (meistens) LuRo-Aktien, denn im Anschluss folgt eine (oft sehr dynamische und überraschend schnelle) Aufwärtsbewegung über die „alten Hochs“ hinaus.

Das gilt besonders für Phasen, in denen der gesamte Markt fällt oder auch nur eine einzelne Branche. Ein Langfristchart von z.B. Amazon spricht Bände…

Die drastischen Kurskorrekturen muss man nach einigen Jahren fast mit der Lupe suchen, um sie noch ausfindig zu machen.

Bleibt die Kurserholung aus oder fällt nur schwach aus, kann es tatsächlich ernsthafte Probleme im Unternehmen geben. Das muss man dann im Einzelfall genauer analysieren.

LG

Das ist richtig und doch zu einfach. :-)

Denn auch hier weiß man es ja erst hinterher.

Und Du weist völlig zu Recht darauf hin, dass dies auf der Zeitachse schon mal sehr weit voneinander markierte Punkte sein können (teilweise 5-10 Jahre!-Man schaue sich mal den Langfrist-Chart von P&G an).

Was bedeutet das für die meisten Investoren, die nach LuRo investieren – und zwar nämlich denn in ihrer konkreten Praxis? Perspektive des Bereits-Investierten: Hält er nun viele, viele Jahre lang durch, weil er der festen Überzeugung ist, sein Teil bleibt LuRo? Perspektive des Noch-Nicht-Investierten: Hält er das ganze denn – überhaupt – für LuRo (weil ja nun mal das Teil erst eklatant unter ATH steht und sich im Chartbild auf mehre Jahre eher wie eine krumme Seitwärts-Gurke darstellt, bevor der neue Schwung kommt)?

Ich kann das nur schlecht erklären, aber das ist der Kern meines Gedankens: Ich muss eigentlich investieren wenn ich überzeugt bin, es handelt sich um einen guten Marktführer, weil ich glaube, dass die fast immer neue ATH ausbilden. Denn ob es dann ein LuRo oder doch nur ein LURCH sein wird, sagt uns erst die Zukunft. :-) Kaufe ich aber etwas nur deswegen nicht, weil es mir charttechnisch eher ein LURCH als ein LuRo zu sein scheint, schließe ich mich aus. Deswegen ließ ich mich dazu hinreißen, das ganze ein bisschen – zugegebenermaßen nicht gerade positiv konnotiert – als Pseudo-Wissenschaft zu bezeichnen.

„In ETFs investiere ich nicht, da ich so aus jedem Index die Depotbremser mit ins Depot holen würde, die ich so als Einzelaktien niemals kaufen würde. Ich investiere lieber in die besten Aktien eines Indizes wie zum Beispiel Apple oder Microsoft aus dem Dow Jones.“

Die ewige Diskussion… Man kann auch beides im Depot haben und Depotbremser lassen sich nach meiner Erfahrung durch Sektoren- bzw. Branchen-ETFs etwas gezielter ausschalten. Im übrigen wird man auch bei Einzelwerten den einen oder anderen Depotbremser nicht immer vermeiden können.

Angesichts einer offiziellen Inflation von 10 Prozent (bei zeitgleich vielfach stagnierender Lohnentwicklungen eine echte Hausnummer…) setze ich aber ebenfalls zu derzeit 75 Prozent auf Einzelwerte mit bisher besserem Erfolg. Höheres Risiko aber auch höhere Chance auf bessere Renditen. Für die Wirtschaft in D und EU sieht es in den nächsten 1-2 Jahren realistisch betrachtet nicht so ganz prickelnd aus, für Langfristanlager zwar unwichtiger. Unter dem Blickwinkel gesellschaftlicher und sozialer Entwicklungen aber nicht ganz so unproblematisch. Ich fahre viel mit dem Zug und nehme subjektiv betrachtet mehr Armut und einen raueren (asozialen) Umgang war. Die Zahl der Flaschensammler im Zug hat jedenfalls massiv zugenommen. D hat seine goldenen Jahre hinter sich meiner Meinung nach. Leider.

Immer wieder interessant wie das Thema ETF polarisiert.

Für mich gibt es hier kein richtig oder falsch. Jeder muss hier seinen Weg finden.

Ich persönlich denke ähnlich wie Nikos. Ich investiere nur in Einzeltitel, weil ich auch nur die Aktien in meinem Korb legen möchte, die ich auch wirklich haben möchte.

Wenn ich es einfach haben möchte, würde ich mir sonst nur Berkshire reinlegen. Die haben sei Jahrzehnten im Schnitt pro Jahr knapp 20% Rendite erwirtschaftet. Ein ETF macht langfristig die durchschnittliche Performance des Index (beim Dow Jones 9% p. a.).

Die Boerse.de denkt hier änlich. Sie setzt nur auf sogenannte Champions, die langfristig gezeigt haben, dass sie über 10% p. a. machen und empfehlen auch keine ETFs. Aber auch hier kann man sage: Es ist die Meinung dieser Firma. Niemand weiß was richtig ist.

Danke Nikos für Deine ehrliche Depotübersicht und Deine authentischen Worte über Deinen Ansatz. Lass Dich nicht beirren. Gehe weiter Deinen Weg.

Dein Depot sieht aus meiner Sicht nicht schlecht aus. Aber auch hier. Es ist meine persönliche Meinung. Wenn es jemanden gäbe, der den besten Weg kennt, er könnte sich zurücklehnen und bräuchte nicht mehr zu arbeiten…………

@Timski – Sanibel Island

Die Bilder der Zerstörungen sind ja wirklich dramatisch. Waren Sie nicht genau dort vor 2-3 Jahren im Urlaub?

Ja, das ist traurig. Ich war dort schon mehrmals im Urlaub. Es ist eine wunderschöne Insel, die von massig Muscheln umgeben ist – aufgrund der Fülle einmalig in der Welt.

Danke für die Arbeit und des Teilen Deiner Anlagestrategie.

Finde von den hier vorgestellten Titeln Snowflake und Texas interessant. Wobei Snowflake riskanter ist.

Mal sehen.

@ 42sucht21

Meine Antwort auf Ihren Post erscheint hier, da manche Beiträge „durchrutschen“, wie mein gestriger zu Ihren Anmerkungen bezüglich „Investieren im Klimawandel“.

Man muss bei „ETF vs Einzelaktien“ auch ergänzen, dass nicht für alle Aktienanleger die größtmöglich zu erzielende Rendite das Nonplusultra darstellt. Und das wird bei den Vergleichen ja regelmäßig unterschwellig behauptet – Einzelaktienanleger wollten immer „den Markt“ schlagen. Das ist zumindest bei mir nicht der Fall.

Mir ist zu Ohren gekommen, dass gerade in der Welt der gut gebildeten Damen bestimmte Unternehmen ein „No-Go“ sind. Man möchte eben nicht in die „ganze Welt“ investieren, sondern einzelne Unternehmungen auslassen. Völlig legitim, wie ich finde. Und ja, ich weiß, dass es für diesen Fall auch wieder ETF gibt. Nur wird hier eben selektiert (und zwar nicht aus Performanceerwägungen heraus – auch wenn die Finanzindustrie hier das nächste Geschäft wittert).

Ein Warren Buffett läßt die Traumrenditen der Tabakbranche aus den letzten Jahrzehnten liegen, weil er dieses Geschäft für unmoralisch hält. Das ist sein gutes Recht.

Bei mir ist es ähnlich. Bestimmte Unternehmen/Branchen sind nichts für mich. Hierbei müssen nicht einmal moralische Erwägungen Grundlage sein. Ich wähle einfach gerne aus, bei welchen Unternehmungen ich Anteilseigner sein will und wo eben nicht.

Nach zehn Jahren Tracking zum MSCI World kann ich konstatieren, dass ich zum ETF adäquate Renditen erziele. Je nach Marktlage und Preispushing der Instis in bestimmten Branchen sind Unterschiede in Nuancen zu beobachten.

Ich kann also beruhigt weiter meiner Leidenschaft frönen und mich an einzelnen Unternehmungen beteiligen, anstatt alle zu nehmen. Ob ich dann 0,1% höher oder tiefer als der Index liege – spielt keine Rolle. Eine bessere Rendite muss ich nicht erzielen. Andere Parameter sind mir beim Investieren wichtiger.

Da sprichst Du einen Punkt an der auch bei mir zum tragen kommt: Ich investiere z. B. auch nicht in die Tabakindustrie (trotz Traumrenditen), auch nicht in die Pharmaindustrie…..

Daher präferiere ich eine Selektion der Aktion durch mich.

Natürlich möchte ich auch den „Markt schlagen“, aber das ist nicht das Hauptziel und nicht die Hauptmotivation.

@ Nikos

Hallo Nikos,

Glückwunsch zu deinem Depot. Ich hoffe für dich, dass es nicht zu „techlastig“ ist. Aber du bist ein „junger Kerl“ (im positiven Sinne) und hast noch sehr viel Zeit, um auch evtl. hohe Kurseinbrüche nicht nur auszusitzen, sondern sogar durch gezielte Nachkäufe hiervon langfristig überproportional zu profitieren.

Wenn du so weitermachst wie bisher wirst du es mit Sicherheit ziemlich weit bringen.

Die besten Aktien eines Index zu kaufen ist keine schlechte Idee.

Ich würde dies (für mich) ein wenig abändern und die jeweils beste(n) Aktie(n) von möglichst vielen verschiedenen wenig zyklischen Branchen kaufen.

ETFs kaufe ich auch nicht, dennoch sind ETFs für viele Anleger eine gute Wahl und es spricht auch nichts dagegen, beides zu mischen. Wenn ich nur eine bestimmte Pralinensorte mag, kaufe ich eben keine Schachtel mit gemischten Pralinen, auch wenn diese Mischung „überwiegend ganz gut schmecken“ würde.

Dir weiterhin viel Erfolg und alles Gute

Guter Vergleich mit der Pralinenpackung.

Danke für die Arbeit. Finde Deine Übersicht gut und hilfreich.

Beim Aktienkauf immer auf die vernünftige Bewertung achten! Niemals Aktien mit KBV 4 bis 2000 kaufen, auch keine Aktien mit KBV N/A! Und niemals Aktien mit KUV 4 bis 2000 kaufen! Es gibt auch Aktien mit KBV < 1, KUV < 1 und Dividendenrendite > 5 % und die werden auch im Crash 2021-2023 glücklich machen, nur wegen der Dividende.

@Lad

Danke für die Aufklärung.

Dann kaufe ich von jetzt an nur Aktien mit KBV & KUV größer 2000!

In Nikos Depot finden sich viele Titel, die in den letzten Dekaden deutlich bessere Renditen als ein ETF erzielt haben.

Klar weiß man nicht, ob es in Zukunft auch so sein wird. Aber möglich ist es.

Warum sollte ein junger Mensch also nicht aktiv in Einzelaktien investieren.

Wünsche ihm viel Erfolg und freue mich auf weitere Artikel

@Lad und ewig grüßt das Murmeltier….

Danke, dass ich durch dich auf Broadcom aufmerksam wurde. Bin bis jetzt sehr zufrieden.

Sixt

Wer öfters mal bei Sixt mietet, für den lohnt sich schon der Besitz nur einer Aktie. Mit dem Depotauszug kann man seine Kundennummer auf den Aktionärstarif umstellen lassen, was mindestens 15% Rabatt bedeutet.

Muß aber jährlich neu belegt und erneuert werden.

@Timski

Warum wurden eigentlich alle alten Bewertungen gelöscht ?

Bin neu hier auf Tim Schäfer.

Der Blog gefällt mir sehr gut. Finde auch die Depotvorstellung des jungen Coautors super. Für mich eine absolute Hilfe. Und das alles hier kostenlos. Gebe diese Artikel meinen Enkelkindern. Vielleicht motiviert sie das.

@Timski: weiter so