Nachdem ich meine ersten 18 Aktien hier im Blog kürzlich vorgestellt habe (Teil 1, Teil 2), werde ich nun die nächsten Aktien besprechen. Auch hier werde ich kurz darauf eingehen, wann ich die Aktie das erste Mal gekauft habe und warum ich mich dazu entschieden habe. Anschließend werde ich kurz meine persönliche Einschätzung abgeben. Hier ist ein Überblick über die Aktien in meinem Depot, welche ich bisher vorgestellt habe.

- Adobe

- Amazon

- Apple

- Applied Materials

- ASML Holding

- Bechtle

- Berkshire Hathaway (B)

- Block

- Broadcom

- Chegg

- Church & Dwight

- Coca-Cola

- Intuit

- KPS

- Lam Research

- Mastercard

- McDonald’s

- Microsoft

- Nemetscheck

- Nvidia

- Pepsico

- Procter & Gamble

19. Nemetschek

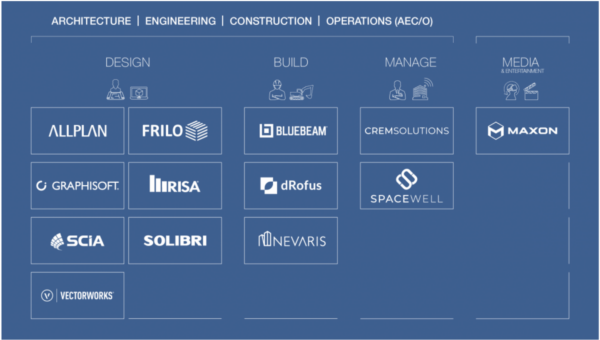

Nemetschek ist einer der führenden Technologiekonzerne Europas. Die Münchener bieten Software für Architektur und Bau an. Im Kern dreht es sich um CAD-Lösungen (computer-aided design) für Architekten und Ingenieure sowie um Lösungen für Ausschreibung, Vergabe und Kostenplanung von Bauprojekten. Die grafischen, analytischen und kaufmännischen Programme decken die gesamten Wertschöpfungskette am Bau ab. Was Geld in die Kasse spült, sind die mehr als 2 Millionen Nutzer in 140 Ländern.

Ich habe die Nemetschek-Aktie Anfang des Jahres gekauft, als sie stark abgestürzt ist. Seitdem spare ich die Aktie regelmäßig an. Insgesamt steht die Aktie bei mir gut 20 Prozent im Minus.

Die Aktie notiert 55 Prozent unter dem Spitzenkurs. Lohnt sich ein Blick auf das Papier?

Die Nemetschek-Aktie ist in diesem Jahr stark unter die Räder gekommen. Vom Allzeithoch bei 116,15 Euro stürzte das Papier um 55 Prozent ab. Nun steht die Aktie bei 52,40 Euro und somit nahe am 52-Wochen-Tief.

Auch nach dem Absturz wird die Aktie immer noch recht hoch bewertet. Das KGV beträgt 37 und das KUV 8,9. Durch das starke Wachstum wird die Aktie allerdings in die Bewertung reinwachsen.

Hier findest du noch einen lesenswerten Artikel zu Nemetschek.

Ein Blick auf das Geschäftsjahr 2021

Der Umsatz stieg währungsbereinigt um 15,6 Prozent auf 681,5 Millionen Euro. Das Betriebsergebnis (EBIT) wuchs um beeindruckende 40 Prozent auf 172 Millionen Dollar. Das Ergebnis je Aktie erhöhte sich im gleichen Tempo auf 1,17 Euro. „Auf Grundlage der starken Geschäftsentwicklung in den ersten beiden Quartalen bestätigen wir unseren Ausblick für das Gesamtjahr 2022“, sagte CEO Yves Padrines. Er erwartet allerdings weiter Einschränkungen durch Corona und Lieferengpässe. Anleger hatten sich mehr erhofft. Deswegen schickten sie die Aktie nach unten.

Nemetschek übernahm Maxon, einen führenden Entwickler von professionellen 3D-Softwarelösungen.

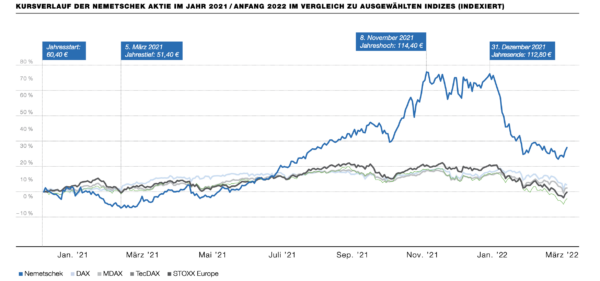

Die Aktie schnitt in den letzten 14 Monaten besser ab als beispielsweise der Dax und TecDAX.

Nemetschek zahlte eine Dividende von jährlich 0,39 Euro je Aktie. In den letzten 10 Jahren steigerte das Unternehmen die Dividende jährlich um durchschnittlich 15,4 Prozent. Im nächsten Jahr wird eine massive Dividendensteigerung von 43 Prozent erwartet (Quelle: Ariva).

Im Qualitäts-Check von Traderfox erreicht Nemetschek eine 13 von 15 Bewertung

Mit einer 13 von 15 Bewertung schneidet die Nemetschek-Aktie im Qualitäts-Check recht gut ab. Punktabzüge gibt es hier für die hohe Volatilität und das hohe Kurs-Umsatz-Verhältnis.

Mein Persönliches Fazit

Nemetschek ist ein super Wachstumsunternehmen mit einer sehr guten Performance in den letzten Jahren. Mit seiner Bausoftware ist der Konzern in Europa führend. Wenn die aktuellen Probleme wegfallen, wird Nemetschek wahrscheinlich wieder enorme Fortschritte feiern. Ich glaube, der Kursrückgang ist eine gute Chance, um nachzukaufen oder neu einzusteigen. Wie immer im Blog, es handelt sich um meine persönliche Meinung und um keine Anlageberatung. Bitte entscheide eigenständig.

Ich werde die Aktie weiter ansparen. Nemetschek hat bisher noch ein geringes Gewicht im Depot.

Das Jahresheft von Nemetschek brachte meine Schwester dazu Nemetschek-Aktien zu kaufen

Ende 2017 brachte mein Vater auch meine Schwester Maria dazu, in Aktien zu investieren. Sie fand dabei das Jahresheft von Nemtschek mit den ganzen Bildern zu den Bauwerken sehr interessant und entschied sich dazu auch in Nemetschek zu investieren, um ebenfalls so ein Heft zu bekommen. Sie plünderte ihr Sparbuch bei der Sparkasse und investierte alles zu einem umgerechneten Kurs von etwa 19 Euro (die Aktie wurde zwischenzeitlich 1:3 gesplittet). Diese ungewöhnliche Aktienauswahl akzeptierte mein Vater nur, da er selbst in die Nemetschek-Aktie investiert war und auch überzeugt war. Dieses Bauchgefühl war genau richtig, denn die Nemetschek-Aktie steht bei ihr jetzt trotz des krassen Kurssturz noch 170 Prozent im Plus. Zwischenzeitlich war sie rund 500 Prozent im Plus.

20. Nvidia

Nvidia ist ein global führender Hersteller von hochperformanten Grafikkarten (GPU’s). Die 3D-Grafikprozessoren kommen in vielen Desktop-PCs, Smartphones, Tablets und Laptops zum Einsatz. Die Grafikchips werden für zahlreiche Anwendungen wie Spiele, digitale Bildverarbeitung und Internet- und Industriedesign benutzt. Zum anderen kommen bestimmte Grafikchips auch in großen Rechenzentren zum Einsatz. Nvidia vertreibt seine Produkte weltweit. Wichtige Partner sind unter anderem Apple, IBM und Sony. Die Arbeit des Unternehmens mit KI und Computergrafik verändert Branchen im Wert von mehr als 100 Billionen Dollar.

Ich habe die Nvidia-Aktie seit 2020 im Depot. Seither stecke ich regelmäßig Geld in das Papier. Durch meine massiven Nachkäufe gerade so um die 240-Euro-Marke steht die Aktie nur noch 15 Prozent im Plus. Seit Erstkauf steht Nvidia allerdings deutlich im Plus. Zu den momentan niedrigen Preisen werde ich auf jeden Fall weiter nachkaufen, obwohl ich in die Nvidia-Aktie bisher am meisten Geld investiert habe.

Nvidia steht im 60 Prozent unter dem Allzeithoch. Lohnt sich nach diesem Kursrutsch ein Kauf?

Nvidia hat in den letzten 10 Jahren eine überragende Performance von 3900 Prozent hingelegt. Soviel wie kaum eine andere Aktie. Auch nach dem Corona-Crash stieg die Aktie um zwischenzeitlich 550 Prozent auf ein Allzeithoch. Danach geriet das Papier aber ordentlich unter Druck. Die Aktie crashte um rund 60 Prozent. Das liegt vielleicht auch am allgemeinen Technologie-Ausverkauf.

Mit einem KGV von 35 ist Nvidia zwar günstiger bewertet als in der vergangenen Zeit, jedoch immer noch nicht billig. Das Kurs-Umsatz-Verhältnis beträgt noch 12. Die Aktie ist also immer noch nicht günstig, jedoch handelt es sich hierbei um ein Wachstumswunder, was die Bewertung wieder etwas relativiert. Nach der Fair-Value-Bewertung von Traderfox liegt der faire Wert sogar bei 245 Dollar. Das wäre ein Potential von 80 Prozent. Ans Herz legen mag ich dir folgenden Artikel aus dem Aktionär, der auf die Probleme des Konzerns eingeht. Auch der Artikel „Nvidia GTC: Erste Hersteller bauen neuen GPU-Beschleuniger H100 „Hopper“ ein“ von heise ist sehr interessant. Der Artikel von Chip hinterfragt Nvidia kritisch.

Nvidia-Ampere als bahnbrechende Innovation

Die NVIDIA Ampere-Architektur umfasst 54 Milliarden Transistoren und ist der größte 7-Nanometer-(nm-)Chip, der je gebaut wurde. Zudem bietet er sechs bahnbrechende Innovationen. Die Architektur ist das Herzstück eines modernen Rechenzentrums. Sie ermöglicht die Visualisierung komplexer Inhalte, um innovative Produkte zu erstellen. In der Zukunft wird dies so wichtig wie nie zuvor sein. Die Ampere-Architektur, die speziell für die Ära des elastischen Computing entwickelt wurde, stellt sich all diesen Herausforderungen und bietet eine unübertroffene Beschleunigung in jeder Größenordnung. Diese Technologie liefert 20 mal mehr Leistung für künstliche Intelligenz als zuvor. Ampere ermöglicht mehr Leistung auf kleinerer Fläche.

Ein Blick auf das Fiskaljahr 2022

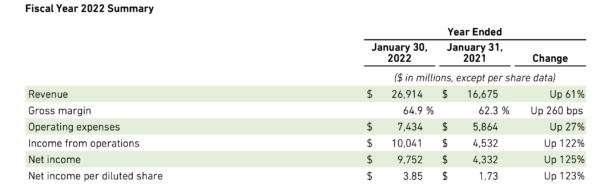

Nvidia baute den Umsatz um beeindruckende 61 Prozent auf 26,9 Milliarden Dollar aus. Der Nettogewinn stieg sogar um 125 Prozent auf 9,75 Milliarden Dollar. Das Ergebnis je Aktie kam um starke 123 Prozent auf 3,85 Dollar voran.

Der Gaming-Umsatz schnellte gegenüber dem Vorjahr um 61 Prozent nach oben, was höhere Verkäufe von GeForce-GPUs widerspiegelt. Nvidia profitiert weiterhin von einer hohen Nachfrage an Ampere-Architekturprodukten, was unter anderem auf die Rampe der neuen GPUs der RTX30-Serie zurückzuführen ist.

Der Umsatz im Bereich Datenzentren stieg um 58 Prozent, dies wurde auch durch die starken Verkäufe an GPUs der Nvidia Ampere-Architektur angetrieben.

Nvidia hatte ein schwaches 2. Quartal

Im 2. Quartal des Fiskaljahrs 2023 enttäuschte jedoch Nvidia. Der Umsatz wuchs um lediglich 3 Prozent auf 6,7 Milliarden. Auch der Gewinn je Aktie lag mit 0,51 Dollar unter den Erwartungen. Die Aktie gab um mehr als 5 Prozent nach. Zudem gab Nvidia noch eine schwache Prognose für das 3. Quartal ab. Hauptgründe für die schwachen Zahlen waren eine geringere Nachfrage in den Segmenten „Gaming“ und „Professional Visualization“. Dies dürfte vor allem auch am schwachen Kryptomarkt liegen. Zum Teil konnte Nvidia dies mit den Segmenten „Data Center“ und „Automotive“ ausgleichen. Der „Data Center“-Umsatz stieg um 61 Prozent auf 3,8 Milliarden Dollar. Der Umsatz der „Automotive“ Sparte wuchs um 45 Prozent auf 220 Millionen Dollar.

Ich denke: Langfristig ist das Unternehmen nach wie vor optimal aufgestellt, um von Megatrends wie dem Cloud-Computing und Metaverse profitieren zu können.

Nvidia zahlte 399 Millionen Dollar Dividende an die Anleger. Die Dividendenrendite beträgt aber mickrige 0,13 Prozent. In den letzen 10 Jahren wuchs die Dividende um durchschnittlich 24 Prozent.

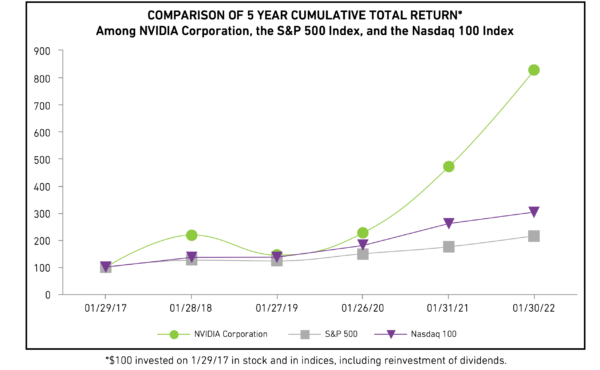

Aus einem Investment von 100 Dollar vor 5 Jahren in die Nvidia Aktie wurden heute über 850 Dollar. Dabei hängte Nvidia den S&P 500 und den Nasdaq 100 weit ab.

In Zukunft wird das Autonome Fahren, die künstliche Intelligenz und vor allem das Metaverste Chancen bieten. Hierfür werden super-schnelle Chips benötigt. Die Lieferschwierigkeiten und das schlechte Marktumfeld belasten die Nvidia-Aktie im Moment stark. Die Aktie war jedoch im letzen Jahr zu heiß gelaufen.

Nvidia erreicht ein 14 von 15 Bewertung im Qualitäts-Check von Traderfox

Im Qualitäts-Check kann Nvidia mit einer 14 von 15 Bewertung durchaus überzeugen. Es gibt lediglich einen Punkt Abzug für das nicht konstante Umsatzwachstum.

Fazit

Nvidia ist eine super Wachstumsmaschine mit mega Chancen. Das Metaverse, die Künstliche Intelligenz und das Autonome Fahren werden Nvidia eine goldene Zukunft bescheren, da hierfür super schnelle Chips benötigt werden. Aber: Die Krise belastet Nvidia, jedoch wächst das Unternehmen immer noch stark.

Meiner Meinung nach ist Nvidia zu dem Kurs eine große Chance. Die hohe Bewertung empfinde ich hier als nicht schlimm, da Nvidia sehr stark wächst. Ich werde zu den niedrigen Kursen weiter nachkaufen und bin überzeugt, dass Nvidia in den nächsten Jahren wieder neue Hochs erreichen wird.

21. PepsiCo

PepsiCo ist ein global führender Lebensmittelhersteller. Zu den Produkten zählen unter anderem Pepsi, Tropicana, Frito-Lay, Quaker sowie Gatorade. Über Jahrzehnte hinweg baute PepsiCO ein großes Portfolio an weiteren starken Marken wie beispielsweise Mountain Dew, Lipton, Tropicana, Lay’s, Doritos und Quarker Rats auf. Inzwischen generieren 23 Produkte einen Jahresumsatz von jeweils über einer Milliarde Dollar. Anders als Coca-Cola ist PepsiCo nicht so abhängig vom Kerngetränk Pepsi-Cola, weil es auch Chips und andere Snacks serviert.

Ich besitze PepsiCo seit Anfang 2021 und spare die Aktie regelmäßig an. Die Aktie steht 20 Prozent bei mir im Plus.

Die PepsiCo-Aktie steht 6 Prozent unter dem Allzeithoch. Lohnt sich ein Kauf?

Die PepsiCo-Aktie hat sich besonders in diesem Jahr stark gezeigt. Während andere Aktien regelrecht absaufen, ging es für die PepsiCo-Aktie lediglich um 2 Prozent nach unten. Die Anleger schichteten ihr Geld in sichere Aktien wie eben PepsiCo um.

Das KGV beträgt 25, das KUV 2,9. Damit wird die PepsiCo-Aktie in meinen Augen einigermaßen fair bewertet.

PepsiCo hat ein sehr breitgefächertes Produktportfolio mit sehr vielen bekannten Marken. Darunter sind die Lays-Chips und der Lipton-Eistee. Ich trinke Miranda-Limonade und esse die Lays-Chips gerne.

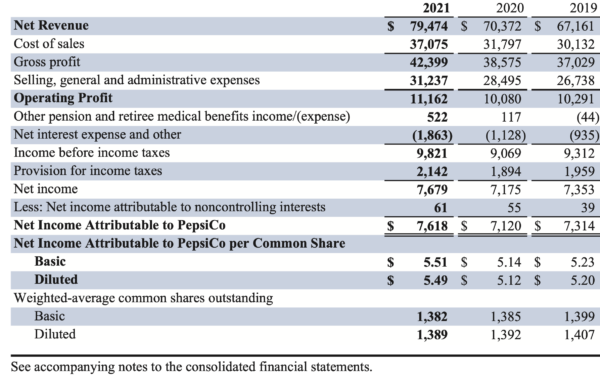

Ein Blick auf das Geschäftsjahr 2021

Der Umsatz stieg im Vergleich zum Vorjahr um 13 Prozent auf 79,5 Milliarden Dollar. Das EBIT verbesserte sich um acht Prozent auf 9,8 Milliarden Dollar. Das EPS wuchs um 7,2 Prozent auf 5,51 Dollar.

PepsiCo besitzt 23 Marken, die jeweils mehr als eine Milliarde Dollar umsetzen. Dies zeigt, dass das Unternehmen ein sehr breit aufgestelltes Geschäftsmodell hat und dadurch extrem stabil ist.

Im zweiten Quartal stieg der Umsatz um 13 Prozent auf 20 Milliarden Dollar. Jedoch schrumpfte der Betriebsgewinn um mehr als 30 Prozent auf 2,1 Milliarden Dollar. Der Hauptgrund dafür waren Abschreibungen auf jene Geschäfte, die wegen des Russland-Ukraine-Kriegs nicht zustande kamen. In Russland verkauft Pepsi keine Produkte mehr, viele Konzerne haben sich aus dem Land zurückgezogen wie etwa McDonalds und Coca-Cola. Pepsi gibt trotzdem einen positiven Ausblick ab und erwartet ein Umsatzwachstum von 10 Prozent.

PepsiCo hat eine süße Dividendenrendite von 2,8 Prozent. Die Dividende wurde in den letzten 10 Jahren um durchschnittlich 8 Prozent jährlich gesteigert.

Die Artikel „Auch wenn du lieber Coca-Cola trinkst: 23 Gründe, warum du PepsiCo als Investor nicht abschreiben solltest!“ und „PepsiCo: Koffein-Kick für die Aktie?“ von The Mortley Fool sind interessant.

PepsiCo erreicht eine 11 von 15 Bewertung im Qualitäts-Check

Im Qualitäts-Check kann PepsiCo mit einer 11 von 15 Bewertung noch relativ gut abschneiden. Punktabzüge gibt es für das schlechte EPS- und Umsatzwachstum und für die hohe Finanzverschuldung.

Im Dividenden-Check kann PepsiCo mit einer 14 von 15 Bewertung überzeugen. Hier gibt es nur für die hohe Finanzverschuldung Abzüge. Auch bei der Kategorie „The Big Call“ kann PepsiCo mit einer 13 von 15 Bewertung punkten.

Mein Fazit zur PepsiCo-Aktie

PepsiCo ist ein super Qualitätsunternehmen mit einem gewissen Inflationsschutz. Das Geschäftsmodell ist sehr breit aufgestellt, wodurch das Unternehmen krisensicher ist, was an den Gewohnheiten der Menschen liegt. Die Bewertung ist zwar etwas hoch, jedoch ist dies in meinen Augen nicht schlimm. Für Qualität muss man halt ein bisschen mehr bezahlen. Auch die Dividendenrendite von 2,8 Prozent finde ich lukrativ. PepsiCo ist übrigens ein Dividendenkönig, der seit über 50 Jahren seine Ausschüttung erhöht hat. Seit 1973 geht es stetig rauf mit der Dividende.

Ich mag zwar keine Pepsi-Cola und trinke viel lieber Coca-Cola, jedoch ist PepsiCo eine super Aktie. Ich werde die Aktie weiter ansparen und mir mehr Dividende einsammeln.

Allerdings habe ich mich lange gegen die PepsiCo Aktie gesperrt, da ich keine Pepsi-Cola mag. Jedoch war ich so überzeugt von dem breit aufgestellten Geschäftsmodell, sodass ich dann doch zugeschlagen habe.

22. Procter & Gamble

Procter & Gamble ist ein Konsumgüterhersteller aus den USA. Zum Produktportfolio gehören Marken aus den Bereichen Beauty, Textil- und Haushaltspflege, Hygiene, Gesundheits- und Babypflege, Nahrungsmittel und Getränke. Die breit diversifizierte Produktpalette wird in erster Regel über Supermarktketten und Drogerien vertrieben. Zu den zahlreichen Marken gehören unter anderem Oral-B, Always, Gillette, Febreze, Head & Shoulders, Charmin, Ariel, Pampers oder Swiffer.

Ich spare die Aktie seit Ende 2020 an und die Aktie notiert bei mir im Depot 20 Prozent im Plus.

Die Aktie von Procter & Gamble steht 20 Prozent unter dem Allzeithoch. Lohnt sich ein Blick auf den Konsumgüterhersteller?

In diesem Jahr konnte sich auch der Konsumgüterhersteller Procter & Gamble nicht von dem globalen Kursrückgang entziehen. Die Aktie hielt sich Anfang des Jahres noch relativ konstant, doch dann folgte ein Kursrutsch von 20 Prozent.

Mit einem KGV von 23 und einem KUV von 4,1 wird die Aktie in meinen Augen relativ fair bewertet. Das Papier ist aber mit einer Marktkapitalisierung von 325 Milliarden Dollar schon ein echtes Schwergewicht und gehört zu den weltweit wertvollsten Unternehmen.

Procter & Gamble hat auch einen gewissen Inflationsschutz, da die Leute sich an die Produkte gewöhnt haben und somit sie auch für mehr Geld immer noch kaufen werden. Procter & Gamble gilt ebenfalls als relativ krisensicheres Investment, daher schichten viele Anleger ihr Geld von Technologie-Aktien in konservative Aktien um.

Hier ist noch ein interessanter Artikel über Procter & Gamble und ein spannendes Video auf Youtube.

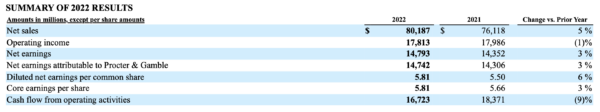

Ein Blick auf das Geschäftsjahr 2022

Der Umsatz stieg im Jahr 2022 im Vergleich zum Vorjahr um fünf Prozent auf 80,2 Milliarden Dollar und Gewinn um drei Prozent auf 14,75 Milliarden Dollar. Das EPS kam um sechs Prozent auf 5,81 Dollar voran.

Procter & Gamble verkauft seine Produkte in zahlreichen Ländern in Nordamerika, Europa, Lateinamerika, Asien und Afrika, wobei der größte Teils des Umsatzes außerhalb der Vereinigten Staaten generiert wird. Der Umsatz wird von zahlreichen makroökonomischen Faktoren, der Politik und ausländischen Regierungen sowie Wechselkursschwankungen beeinflusst. Die globalen Wirtschaftsbedingungen sind aufgrund der Covid-19-Pandemie weiterhin volatil, was in bestimmten Ländern aufgrund von Wirtschaftsschwächungen zu einer Verringerung der Marktgröße führt. Dies könnte sich auch in Zukunft negativ auf Nettogewinn und Cashflow auswirken.

Procter & Gamble zahlt 2,7 Prozent Dividende, was verbunden mit einem Dividendenwachstum von 6 Prozent in den letzten 5 Jahren durchaus interessant ist. Der Konsumgüterkonzern erhöht seine Dividenden bereits seit 66 Jahren und ist somit ein Dividendenkönig.

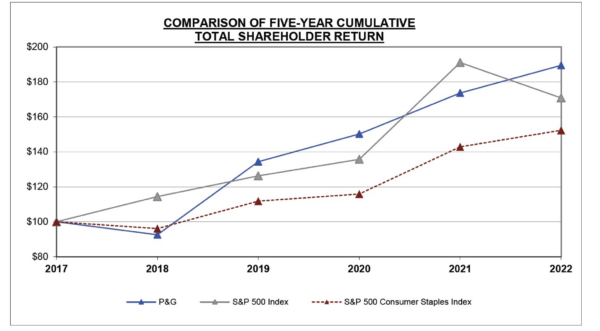

Aus einem Investment von 100 Dollar vor 5 Jahren in die Procter & Gamble Aktie wurden heute 189 Dollar. Damit schlägt Das Unternehmen den S&P 500 und den S&P 500 Costumer Staples Index.

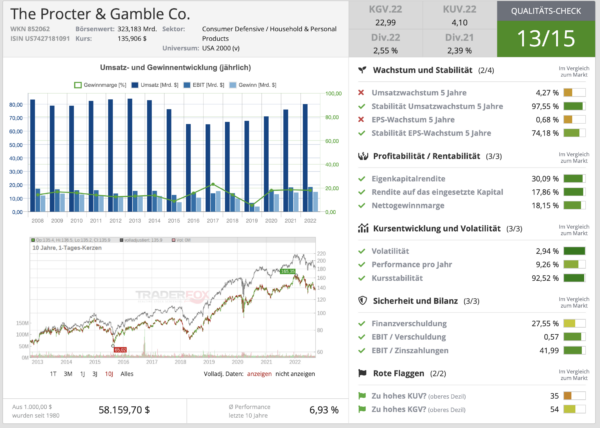

Procter & Gamble zeigt große Qualität, was der Qualitäts-Check zeigt

Im Qualitäts-Check von Traderfox schneidet Procter & Gamble sehr gut ab. Dabei gibt es Punktabzüge beim Umsatz- und EPS-Wachstum. Auch in der Kategorie „The Big Call“ erhält der Konsumgüterhersteller eine 13 von 15 Bewertung.

Im Dividenden-Check kann Procter & Gamble glänzen und erhält eine 15 von 15 Bewertung.

Hier noch ein interessanter Artikel aus dem Aktienmag.

Mein Fazit zur Procter & Gamble-Aktie

Procter & Gamble besitzt viel Qualität und hat ein sehr breit aufgestelltes Geschäftsmodell. Gerade in Krisenzeiten ist die Aktie sicher, da auch trotz der Preiserhöhung aus Gewohnheit zu ihren bekannten Produkten greifen. Auch ich selber nutze eine elektrische Zahnbürste von Oral-B sowie ein Braun Rasierer. Die Aktie kann im Qualitäts- und Dividenden-Check überzeugen. Die Dividende von 2,7 Prozent finde ich verbunden mit der Steigerungsrate von 6 Prozent durchaus interessant.

Ich werde die Aktie weiter ansparen und sehe in Zukunft noch Potential. Die Aktie wird meiner Meinung nach mit einem Kurs-Gewinn-Verhältnis von 23 und einem Kurs-Umsatz-Verhältnis von 4,1 relativ fair bewertet.

Ich werde die letzten Aktien in 2 Artikel aufteilen, da die letzten beiden Artikel sehr lang wurden. Die Fortsetzung sowie meine Watchlist folgt noch. Die letzen 4 Aktien folgen dann im nächsten Artikel und meine Watchlist im Artikel danach.

Ergänzung zur Apple-Aktie

Hier findest du noch einen sehr interessanten Artikel zur Apple-Aktie, welche ich ja auch schon analysiert habe. Dies ist eine sehr ausführliche Analyse, die das Ökosystem und den dazugehörigen Burggraben von Apple verdeutlicht.

Hier findest du noch mal meine ausführliche Apple Analyse sowie meinen ersten Artikel zum Depot.

Nikos Deiters

Danke für die Arbeit.

Werde ich in Ruhe studieren.

Studieren solltest du “Value Investing“ von Ben Graham und Janet Lowe. Niemals solltest du Aktien von jungem Spekulanten studieren, der vor 6 Monaten zum ersten Mal Aktien kaufte, am Anfang von großem zweijährigen Crash.

Hallo Lad,

hatte schon gedacht, dass wir bald etwas von Dir lesen.

Da Du auf meinen Beitrag antwortest und Du mir hier einen Tipp gibst:

Zuerst bedanke ich mich für den Hinweis. Ich beschäftige mich wirklich mit Value Investing und Buffett hat sich durch die Freundschaft mit Munger hinsichtlich seiner Kriterien beim Aktienkauf mittlerweile verändert – wie du vielleicht weißt.

Auf jeden Fall werde ich das Buch von Graham noch lesen. Es steht sogar schon in meinem Regal. Bin jedoch noch nicht so lange mit dem Thema Börse beschäftigt und froh auf Tims Blog gestoßen zu sein.

Ein Tipp von mir: Du solltest Artikel besser lesen bevor Du die Autoren bewertest, dann hättest Du mitbekommen, dass Nikos – der junge Spekulant – nicht erst seit 6 Monaten in Aktien investiert und wie Tim einen B&H Ansatz verfolgt:

https://timschaefermedia.com/abiturient-nikos-will-hoch-hinaus-im-alter-von-12-jahren-kaufte-er-apple-aktien-seitdem-baut-er-sein-depot-immer-weiter-aus-verkaufen-kommt-fuer-ihn-nicht-in-frage/

Ich will Deinen Ansatz Lad nicht schlecht reden. Genaueres über Dein Aktiendepot weiß ich leider nicht, daher wäre es interessant, wenn Du uns hier konkrete Beispiele erläutern könntest.

Jeder hat seinen Ansatz und ich finde es gut, wenn man sich Gedanken macht und diesen Weg auch konsequent verfolgt.

Nur sollte man nicht der Ansicht sein, dass sein Weg der einzig wahre ist und alle Anderen bekehren zu wollen.

Dir weiterhin viel Erfolg Lad.

Grüße

Tom

Die Liste wurde hier ja von 42 in einem der letzten Beiträge veröffentlicht.

Viele EUR Aktien, für mich kommen die nicht in Frage, hat sich gut bewährt dass ich primär in Schweizer und US-Aktien investiere, abgesehen von der Performance ist auch die Währung ein Thema, die letzten 15 Jahre hat der Euro gegenüber CHF um 45% verloren, das sind 4% Renditeeinbusse pro Jahr, das fällt schon stark ins Gewicht.

Natürlich kann sich das irgendwann ändern aber in absehbarer Zukunft dürfte es noch schlimmer werden, weil die Inflation im Euroraum deutlich höher ist und das ist nicht gut für eine Währung.

Der USD hat zwar auch verloren aber deutlich weniger. Als Investor welcher im Euroraum lebt wie Deutschland ist das eigentlich gut, wenn er in USD oder CHF investiert wird er zusätzlich durch die aufwertenden Währungen reicher.

Antwort von Lad wird es nicht geben, für mich hat es positive Aspekte in seiner Methode, d.h. tief bewertete Aktien zu suchen. Wenn man aber den „grossen Crash“ vor Augen hat und sich sicher ist, sollte man vielleicht auch einen Teil absichern, denn in so einem Crash verlieren alle Aktien, einfach mehr oder weniger, gibt ganz ganz wenige welche dann nichts verlieren.

So ein „Billigwert“ ist ja AT & T, Dividende > 7%, KBV < 1, KUV < 1 aber der Kurs fällt täglich, für mich ist das nix aber muss jeder selber schauen was er kauft.

Er sagt jedoch, dass er nicht wegen Gewinne kauft, sondern nur wegen steigende Dividende für Rechnungen, Leben und vererben an Kinder :-)

Aber wenn er davon leben kann, hat er einiges richtig gemacht im Leben.

-M

Ja das stimmt, solange die Dividenden nachhaltig sind ist das eine gute Sache. Ich schaue halt eher darauf, dass ich möglichst wenig Dividende erhalte, sonst muss ich noch mehr Steuern abliefern ;) Deshalb mag ich auch Berkshire, sie bestehen aus Dividendenaktien schütten aber keine aus. Aber als Rentner sieht das anders aus, dann ist das sicherlich eine feine Sache das stimmt.

Deshalb sollte man auch immer die persönlichen Gegebenheiten betrachten, es ist ein Unterschied ob ein ein Student investiert oder ein Rentner.

Dann würden sich insbesondere Dividendenaristokraten anbieten, da die Dividende ja erhöht werden sollte über die Zeit gerade jetzt wo die Inflation steigt, aber die sind auch nicht ganz billig in der Regel.

PS: Vielleicht kaufe ich demnächst Bonds, wenn die Zinsen auf 20% steigen :D

Bonds mit 20% Koupon, wenn das die Aktien bei Markt KGV 3 stehen? Ne du kannst dafür zu gut rechnen, dass du dann doch lieber Aktien nimmst :-)

-M

War ja ein Witz, nein ich hatte noch nie Anleihen und werde wohl auch keine halten, ausser der Teil der notgedrungen aus regulatorischen Gründen ist meiner Pensionskasse.

Es geht auch nicht nur um Rendite aber ich mag keine Schuldpapiere, ich will Beteiligungen an „Geschäftsmodellen“ :)

@20%

Ich hatte (ich glaub Anfang der 80er?) Bundesschatzbriefe. Die waren als Zinstreppe ausgestattet, jedes Jahr gabs mehr um Leute bei der Stange zu halten. Es lief 7 Jahre meine ich und die Anfangsrendite waren 9,5%. Am Ende 12% pA oder so. Das war nicht schlecht. Hypothekenzinsen stiegen dann auf bis 16% oder so meine ich. Wird unlustig, sollte soetwas nochmal passieren.

Mein dad hatte auch 12% für 2 Jahre. Aktien wären die bessere Wahl gewesen. Der Weg dahin war für Aktien halt böse :-)

-M

Ich vermute (Achtung: Unseriöses Augurentum): Alleine deswegen werden sicherlich die Zinsen stärker von der EZB erhöht als angenommen (auch wenn der Süden stöhnt), weil genau wegen dieser Währungsschwäche des EUR die importierte Inflation enorm ist. Und die USA sind in ihrer Währungspolitik schon immer sehr hart egoistisch gewesen (auch den Schwellenländern gegenüber), so dass der EZB ja keine andere Wahl bleiben wird, weil die USA ihrerseits nicht viel unternehmen werden die Währung etwas aufzuweichen. Deswegen ist m.E. auch fraglich, ob der USD fundamental wirklich so stark oder der EUR bislang einfach nur schwach ist. Für die Momentaufnahme mag das keine Rolle spielen. Allerdings nach vorne gedacht würde das bedeuten, dass der EUR bei weiterer Leitzinserhöhung vermutlich schneller ggü dem USD aufwertet, als man gemeinhin annimmt (der Markt scheint sich gerade etwas uneins zu sein, wenn man sich zwei-/dreijähriges Geld anschaut).

Aber es ist wirklich müßig; auf lange Sicht lassen sich Devisenentwicklungen nicht vorhersagen und ich mag keine Energie darauf einsetzen. Mir wäre es daher bei einem Investment egal (zugegebenermaßen recht nihilistisch), wobei es ehrlicherweise gerade schon echt weh tut, mit schwachem Euro USD-Aktien zu kaufen. Habe trotzdem damit wieder verstärkt angefangen und bin selbst auch ratlos darüber (im Zweifel ist aber die Währung für mich zweitrangig, hoffe zumindest auf lange Sicht steuert es sich aus). Früher habe ich so Dinge wie ein USD-Währungskonto für noch etwas übertrieben ambitioniert gehalten. Mittlerweile denke ich mir aber, wenn zukünftig meine USD-Ausschüttungen größer werden, lache ich mir das doch mal an, um gleich wieder aus dem USD in den USD anlegen zu können (zumindest wahlweise in solchen Phasen wie dieser).

Währungsentwicklung, jein, sicherlich ich spekuliere nicht auf Währungsentwicklungen und sichere auch nicht ab ist zu teuer auf lange Frist, aber der Trend ist relativ klar im USDCHF seit 1970

USD-CHF-Longterm.jpg (804×481) (snbchf.com)

und beim Euro gibt es nicht so lange Datenreihen aber seit 20 Jahre auch nur eine Richtung. Freilich kann sich das ändern, aber das ist schon auch ein Grund weshalb ich Aktien in Schweizer Franken übergewichtet habe. Mir ist aber auch bewusst, dass diese auch in Dollar oder Euro rechnen und somit ein Teil davon auch wieder umgeschlagen wird.

Es gibt auch Aktien im Euroraum welche ich spannend finde, wenn Adidas weiter fällt werden ich vielleicht meine Nike ergänzen damit.

Bei Adidas muss ich schon schmunzeln. Abwärtsfahrt ohne Ende.

Was habe ich mich immer wieder geärgert, dass ich 20% meiner Anteile im Juli 2016 verkauft hatte, weil sie damals „sehr stark überbewertet waren“ – und sie danach jahrelang weiter gestiegen sind. Nun stehen sie tatsächlich tiefer und ich kann endlich billiger zurückkaufen :) …..

Man sieht, eine Aktie kann über ein Jahrzehnt der Überflieger sein – nur um dann in kürzester Zeit zum Loser zu mutieren. Rein kurstechnisch (läßt mich also kalt).

Adidas stehen mit 13,6% p.a. in meinen Büchern. Nicht schlecht.

Und was die Evolution des Portfolios anbelangt: Adidas und BASF waren einmal meine Spitzenpositionen. Jetzt stehen sie auf Platz 10 und 18. Andere Titel liefen besser. Diversifikation hat schon was.

Dieser Süßigkeitenladen namens Börse – ich weiß immer gar nicht, wo ich zuerst zuschlagen soll. Home Depot, Mastercard, Berkshire, Microsoft (hole ich mir so oder so für meine übernommenen Activisionanteile) oder doch gleich wieder Adidas. Thermo Fisher und Abbott möchte ich auch weiter aufstocken – KGV hin oder her.

Sparpläne auf eine ganze Latte an Unternehmen hätten was. Ich bleibe aber bei meinen monatlichen Käufen von je zwei Unternehmen.

Viel Freude allen beim Depot ausbauen :) !

@ Sparta

Statt 10% p.a. Rendite rechne ich eher mit 6-7% real. Die nominale Rendite ist nur wenig aussagekräftig und steht immer in Beziehung zur Inflation.

Magst du langfristig lieber 8% Rendite bei 1% Inflation oder 10% Rendite bei 4% Inflation erzielen?

So oder so – du packst das schon und wirst im Alter zu den Vermögenden gehören…. ;)

Du hast Recht Sebastian, es gibt mittlerweile nach dem Absturz richtig attraktive Aktien. Fundamental sind so einige Papiere Schnäppchen geworden.

Das Leser-Treffen in Berlin im Biergarten war mega. Super, dass du Zeit gehabt hattest.

Ja, das Treffen war spitze! Bemerkenswert für mich nach all den Gesprächen: Die Übereinstimmung im Wertebereich. Demut, Dankbarkeit, Zufriedenheit, eine positive und optimistische Sicht und vor allem auch die Genügsamkeit.

Wer braucht schon Statussymbole und materielle Güter, wenn man mit Familie, Freunden, guter Ernährung, Sport und geistiger Betätigung (Geld hierbei nützlich aber nicht maßgeblich) sein Glück finden kann.

Das liebe ich so an deinem Blog, deinen Artikeln und deiner Leserschaft. Ja, wir werden vermögend durch die Investition in Aktien. Wir werden finanziell unabhängig vom Erwerbsleben. Aber das, was eigentlich dahinter steht, Sinn und Zweck, das findet hier seinen angemessenen Platz.

@Diversifikation hat schon was.

Ja, irgendwas geht immer. Heute Biogen/ Eisai +40% und ziehen Roche / Morphosys wg. Gantenerumab und die ganze Industrie gleich ein wenig mit.

Das mit dem Alzheimer Antikörper ist ja nicht nur gut für Aktienfreunde sondern für die gesamte Menschheit. Das mag ich an solchen Unternehmensaktien im Gegensatz zu sagen wir mal Adidas. „Oh toll, der Laufschuh gibts jetzt auch in pink!“. Ja, ja ich weiss, überspitzt – die machen auch R&D und machen auch Menschen glücklich. Trotzdem.

@42

Ja wenn aber die ganze Welt Adidas-Turnschuhe kauft und mit laufen beginnt, insbesondere der Westen, dann sinken die Krankheitskosten enorm, die einfachste Gesundheitsmethode Laufschuhe und gesunde Ernährung ;)

Aber klar, mit Joggen oder Wandern ist man nicht von Alzheimer gefeit, es braucht beides :)

@Bruno

Weiss nicht was die Orthopäden dazu sagen mit den ganzen weichen Stützschuhen zum joggen. Davon kommt man ja auch wieder weg.

Adidas und Nike passen meinen breiten Füssen nicht. Ich hab Asics, Mizuno, Saucony & Brooks. Für jeden Lauftag 1 Schuh und dann noch einen älteren Lieblingsschuh. Also an mir liegt es nicht mit der Rezession bei den Schuhherstellern…

@Free

Die 10 % p.a. war ne nominale Angabe…. ob es klappt…???

Real ist aber entscheidend, klar.

Aber ganz so fixiert auf Zahlen bin ich gar nicht.

Wahrscheinlichkeiten finde ich gut, ohne die Zukunft vorhersagen zu können! ;-)

Ich schmeiß Mal eine These in den Raum inklusive einiger Investmentideen:

In die nächsten paar Jahren wird sich der Streit China USA verstärken. Das wird sich insbesondere auch auf Taiwan auswirken. No Shit Sherlock, werden viele denken. Klar, ist ja auch nicht so unwahrscheinlich.

Und trotzdem frage ich mich was Schlussfolge ich daraus? Ich denke das ist ein viel größerer gamechanger als z.b jetzt da die energiekrise wegen dem Russland-Ukraine Krieg.

Ich habe ja schon immer gerne in Demokratien bzw. ausschließlich in Demokratie investiert. Wenn sich das so weiterentwickelt könnte es eine Spaltung geben.

Unternehmen die ich daher spannend finde, aus dem Szenario heraus, sind für mich z.B.:

1. Intel, einzige große Hersteller der westlichen Welt von Chips. Apple, AMD, Samsung, werden ohne Taiwan ziemliche Probleme bekommen.

2. WackerChemie, einziger großer westlicher Hersteller von Wafern und polysilizium als Grundlage der Solarindustrie.

Allgemein suche ich in dem Szenario Unternehmen die ihren Umsatz und ihre Produktionsketten primär auf westliche Länder fokussiert haben. Also wenig oder wenn möglich keine Abhängigkeit von asiatischen Staaten wie China haben.

Dazu will ich natürlich weiterhin meine value Basis behalten. Also gut und günstig :-)

Fällt euch was spannendes ein?

Grüße Baum

Vlt ist Frosta oder Henry Schein etwas für dich.

Habe Asos vor kurzem gekauft, ist aber nicht deine Baustelle denke ich mir.

-M

Ich halte das für gute strategische Überlegen, habe aber aufgrund der Wechselkurssituation neue Dollarinvestments reduziert.

„Wenn das eskalieren würde…“

Ja, dann… aber ich denke es ist im Interesse aller Beteiligten, dass hier keine Eskalation stattfindet, vielleicht Säbelrasseln, aber es gebe nur Verlierer auf beiden Seiten. Die eine Seite will verkaufen, die andere brauch die Ware.

Aber ich kann mich irren, nur findet dieses Szenario in meinen Investment-Entscheidungen keinen Platz, da unkalkulierbar.

Es gibt gewisse Hochrisikobereiche die bestehen seit vielen Jahren und es ging bisher gut, Iran, Pakistan etc. als Beispiele.

Jedoch der aktuelle Trend zur De-Globalisierung und Produktion zurückfahren in die Heimmärkte könnte sich noch fortsetzen, aber ich glaube nicht dass die eine gute Sache ist, der Westen ist auch nicht bereit für diese Dinge den x-fachen Preis zu bezahlen. Sinnvoller wäre meines Erachtens auch bezüglich Lieferkettenprobleme dass man zukünftig besser diversifiziert, und sich weniger von einem einzigen Hersteller abhängig macht. Geht natürlich nicht über Nacht, aber ich vermute es wird eher in diese Richtung gehen.

Es ist ja auch keinen Wunschvorstellung meinerseits. Aber es ist seit Jahren eine sich immer weiter zuspitzendes Szenario. Der „Clash of Cultures“ ist für mich sehr wahrscheinlich.

Die USA werden sich nicht von China Übermannen lassen wollen. Und das wir dann unweigerlich zu Konflikten führen, wie genau sei mal dahingestellt. Aber schon jetzt verbieten die USA bestimmte Produkte nach China zu verkaufen. Das wird sich gegenseitig aufschaukeln und so weitergehen.

Ich denke man kann aber auch Anlageideen entwickeln in denen es beiden Varianten gerecht wird.

Intel z.b. finde ich sowohl in dem „Spaltung“-Szenario interessant, als auch in einer sich weiter vernetzen den Welt. Vor allem auch wegen Mobileye, als Summenspiel.

Und diesem Konzept entsprechend wird es bestimmt einige Unternehmen geben.

Grüße Baum

Mal kurz nebenbei geschrieben, entschuldige das „Deutsch“.

@Claus / Essity (ich mache einfach mal hier weiter)…

Erst mal vielen Dank.

Tatsächlich, die Netto-Marge: Hat wegen des Angebotsschocks arg gelitten.

https://www.marketscreener.com/quote/stock/ESSITY-AB-35897701/financials/

Du siehtst oben im Link ganz gut, dass sie von eher 8% kommen und vermutlich, zumindest so der Marktkonsensus, auch wieder dorthin kommen werden. Was mich dafür etwas zuversichtlich macht ist der Umstand, dass sie regelmäßig die Premiusierung fahren (ich habe hier als Beispiel ja schon von den fantastischen geriatrischen Windeln in China geschwärmt… :-) ). Aber ja, eine P&G hat vielleicht ihre Kosten schon besser weitergegeben als Essity (aber: gibt es Studien, wie viele Marktanteile sie dafür im Gegenzug verloren haben – das muss man langfristig holistisch betrachten).

Studien hierzu sind mir nicht bekannt und ich würde auch gar nicht nach so etwas suchen:

0,8% Marktanteil in Segment 999 „verloren“, dafür die Preise 5% erhöht, die Packungsmengen 3% gesenkt, steigert die Marge um x,xx% (in einem kurzen Zeitraum, und dann??). Bringt nichts.

Bei sochen „Elefanten“ steht das Markenportfolio unter ständiger Kontrolle. Was nicht mehr wunschgemäß performt, wird ausgetauscht oder falls möglich „aufgehübscht“. Neue margenstärkere Bereiche ausgebaut, auch durch Zukäufe, was nicht immer sinnvoll ist (Preis!).

Ob ein Unternehmen hierbei erfolgreich ist, sieht man deutlich an der langfristen Gewinn- und Cashflow-Entwicklung. Stimmt es hier nicht mehr, ist Sand im Getriebe…

LG

Es wird schwierig, dann einen Consumer Staple zu finden, dessen operative Marge letztes Jahr nicht ein wenig unter den knappen Vorprodukten gelitten hat. Wobei Du tatsächlich mit P&G ausgerechnet einen solchen genannt hattest. :-) Der Rückgang der Netto-Marge war dort tatsächlich allenfalls graduell, das muss man P&G schon wirklich lassen und das beeindruckt mich auch sehr. P&G dürfte im Markt die Referenz sein.

Jetzt muss man fairerweise sagen, dass ein Unternehmen wie Essity mit ihrem Markenportfolio noch bislang („bislang“ weil sie erweitern ja ihr Portfolio auch immer weiter) sehr viel stärker abhängig von der der Papierindustrie ist als P&G (die insoweit auch ein hohes Exposure haben, aber wegen ihrer Markenvielfalt nicht so sehr). Da sind natürlich ziemlich viel Kosten reingekommen.

Es ist die Frage, ob man darin „Sand im Getriebe“ sieht. Vielleicht ist das die Frage der Perspektive, für mich ist es die des günstigen Einstiegs verbunden mit der Investment-These, dass solche Marktführer es über ein paar Quartale dann doch ganz gut schaffen, sich anzupassen. P&G z.B. hatte vor einiger Zeit vor der Markenportfolio-Bereinigung selbst ja auch Margenschwierigkeiten gehabt und das dann geschafft zu überwinden (und stehen heute stärker da als zuvor). Dafür sind sie andererseits heute eben auch sehr teuer. Ich mag deshalb solche Consumer-Staple-Riesen, wenn sie vom Grundsatz her noch solide in der Top Line wachsen und „nur“ exogen-induzierte operative Schwierigkeiten haben.

Die anderen Toilettenpapierhersteller haben ja dann die gleichen Probleme und alle werden die Preise an den Endkunden weitergeben.

-M

Man kann glatt sagen, dass es den Leuten „am Ar..h“ vorbei geht… :-) :-)

Betrachte die Margen doch einfach im Branchenvergleich. Sinken die Margen bei allen führenden Anbietern, wird es einen branchenspezifischen Grund geben: Gestiegene Rohstoffpreise, höhere Löhne, neue umzusetztende Vorschriften…

Schau dann, wer prozentual am meisten verliert und wer am wenigsten. Letzterer hat dann wahrscheinlich irgendeinen Vorteil.

Maßgebend hierfür ist aber niemals ein einzelnes Quartal, Halbjahr oder Jahr. Zu schnell ändern sich laufend Bedingungen.

Gibt es echte Probleme, wird sich das schon bald auch in anderen Kennzahlen widerspiegeln. In meinem Bewertungssystem fließen z.B. folgende Kennzahlen ein:

Stabilität von Gewinn, Umsatz, Cashflow, Dividenden. Kursrendite p.A. über alle Kursdaten die ich habe (oft 25 oder mehr Jahre), Bruttomarge in %, Wie viele Jahre fällt oder steigt die Bruttomarge, Dividendenrendite in %, Wie viele Jahre dauert die komplette Schuldentilgung aus dem akt. Cashflow, Faire Kurse für Cashflow und Gewinn anhand durchschnittlicher Zahlen der letzten Jahre, KGV bilanziert, KGV bereinigt, KUV, KCF, Kurspotenzial bis zum Hoch der letzten 10 Jahre. Hinzu kommen noch einige charttechnische Merkmale.

Klingt kompliziert, ist nach Einrichtung des Systems aber gut anwendbar. Gut ist, dass man nie „zu teuer“ kauft. Ebenso, dass man evtl. „Schnäppchen“ schnell findet und hier auch gezielt mal schauen kann, ob es wirklich „Schnäppchen“ sind oder sich etwas grundlegendes geändert hat.

In Bärenmärkten ist aber größte Vorsicht geboten. Momentan würde ich mich nicht ausschließlich auf dieses System oder ein anderes verlassen.

LG

@Diversifikation über nicht korreliender Assetklassen?

Man schaue sich mal die letzten 6 Monate an:

https://finviz.com/futures_performance.ashx?v=15

Hatte das ja so erwartet und immer gesagt, dass der Inflationshedge über Bitcoin, Gold & Co. nichts taugt, ausser vielleicht wenn es dann komplett ausser Rand und Bande gerät bei Inflationsraten > 20%, was wir mal nicht hoffen. Der einzige Inflationshedge wäre wohl über Zinsfutures, aber das das ist auch nur eine Absicherung und frisst langfristig Rendite.

Ist eigentlich ja logisch, wenn Geld teurer wird dann gibt es Risk Off über alle Assetklassen.

Der langfristige Inflationshedge über Aktien funktioniert, auch wenn es starke Schwankungen gibt zwischenzeitlich, da muss man durch.

@Bruno

Sehr cool, Orangensaft als hedge!

Ich bin gespannt wie sich die Zinsen auf Sammlerstücke auswirken und in 2 Jahren Sneaker, Kunst, Oldtimer, Uhren, Dinosaurierknochen, Mondlandungsstücke usw. stehen.

Wenns einen MSCI Deutschland Handwerker ETF gäbe, dann wär das mein Inflationsinvestment. Egal welche TER. Die Schreiben die ich aktuell von den Firmen erhalte kündigen 12% (kleinster) bis 32% (höchster Wert) Erhöhungen fürs nächste Jahr an. Aua. Da werden nicht nur die Nebenkosten sondern auch die Kaltmiete erhöht werden müssen um die erhöhten Kosten abzufedern. Die Preisspirale dreht.

Fear & Greed Index heute bei 16 angekommen. Da geht noch was?

Fear & Greed Index: Wirklich ein guter Indikator, ob es dann wieder unter 10 geht oder eine Weile noch tief bleibt, es könnte wieder eine Bärenmarktrally anstehen, oder zumindest eine Konsolidierung, auch darüber kann sich dieser Index wieder abbauen. Und irgendwann ist es dann die letzte Bärenmarktrally und das war dann der Boden, deshalb macht es durchaus Sinn, gestaffelt bei extremen Werten immer wieder etwas aufzuladen.

Bei mir war es heute @free tatsächlich Adidas, ich weiss, fallendes Messer, aber auf Sicht von 10-20 Jahre denke ich ein anständiger Preis.

Wollte ja eigentlich ein paar Stücke von Mastercard einsammeln, aber Adidas lockt mich zu einem Preis von 62% unter dem Hoch doch sehr. Na ja, ich warte den Preissturz ab….

Das ist weise, ich kaufe ja immer Ende Quartal und die andern Käufe habe ich auch noch etwas verschoben, aber hier habe ich mal ein Schuh in die Türe gesetzt.

Aber die Wahrscheinlichkeit ist hoch, dass es noch tiefer fällt, kann auch unter 100 gehen, werden es sehen.

Mastercard würde ich um die 200$ und Visa um die 150$ für eine erste Tranche in Erwägung ziehen.

Bei -M würde das wohl bei 100$ resp. 75$ beginnen ;)

MC ca 150 aus dem Kopf raus ;-)

41/21 Handwerk wird niemals mit irgendwelchen Großkonzerne mithalten können. Um was für Dienstleistungen geht es denn?

@Sparta

Deutschlands Beschäftigte wollen die Vier-Tage-Woche – Capital.de

Dieser Trend gibt es auch bei uns, Freiheit zu entscheiden wann/wo/wie lange und für wie viel oder generell ob man überhaupt noch arbeitet.

Wenn sich die Leute diese Fragen stellen, geht es ihnen eigentlich ausgezeichnet, zumindest den gut 40%, die andern würden wohl auch lieber sich diese Fragen stellen, wenn sie denn könnten.

Ich bin gespannt wie sich das entwickelt die nächsten paar Jahre.

Ich persönlich glaube, das neue Umfeld und die Rezession werden einige pervertierte Entwicklungen wieder – zumindest ansatzweise – bereinigen. Dafür ist eine Rezession schließlich auch da, um Angebot und Nachfrage wieder etwas in Einklang zu bringen. Ich meins nicht böse, aber wer sich tatsächlich auf Basis der zurückliegenden (exzeptionellen) Jahre als Arbeitnehmer übermächtig sieht, wird vielleicht nun in Zukunft zusehen müssen, überhaupt noch irgendwie die Kurve zu bekommen. So wie der Konsens, dass Zinsen nie wieder steigen würden, falsch war, kann es nun auch genauso den Konsens ereilen, dass Arbeitnehmer insbesondere in – sogenannten – qualifizierten Jobs die Regeln diktieren würden. Wenn Aufträge weniger werden und das (billige) Geld alle geht, wirkt eben die Macht des Faktischen (wie bei den Zinsen auch). Der Beitrag zur Wertschöpfung und Effizienz von Unternehmen wird noch wichtiger, da kann sich niemand mehr verstecken. Man kann wirklich nur jedem empfehlen, Einsatz über Bequemlichkeit und vor allen Dingen Selbstherrlichkeit zu stellen. Ist auch für die Persönlichkeit besser und in Wahrheit für die Selbstzufriedenheit auch, glaube ich. :-)

@Bruno

Naja, wer will es den Leuten verdenken.

Hier fire, da Teilzeit oder Reduzierung der Arbeitszeit…

Nicht ganz logisch, wenn dann dieselben Leute über die Preise wegen ein paar Euro jammern.

Die Gemengenlage mit zuerst Pandemie, dann Krieg und Inflation, Personalengpässe (die, welche noch arbeiten, werden zusätzlich noch mehr belastet, dass die auch keinen Bock mehr haben…), Demografie, Demokratie vs. Autokratie und die Grabenkämpfe mit Populisten und asozialen Medien, Abgehängter (Niedriglohnsektor) vs. Profitierende (ebenso bei der Energie) und eine aktuell unwahrscheinlich zu schaffende Energiewende bei den Elite-Politikern weltweit und der über alles verdrängte, langfristige Überlebenskampf mit dem Klima… welcher konträr zu einer kapitalistischen Wirtschaftsordnung (immer mehr Konsum) steht…. was evtl. auch so manchen fire-Traum gefährden könnte.

Sorry, in Deutschland haben wir eine Schwarzseher-Tradition, welche es zu bewahren gilt! ;-)

Jetzt habe ich die Lösung:

St. Galler Firma führt acht Wochen Ferien ein – Run auf Jobs

wir bieten neu 10 Wochen Ferien an, 20% mehr Lohn und 3 Tage Woche, davon 2 im Home-Office :D

Qualifikation und Anforderungen drucken wir gar nicht mehr auf, die sind nicht mehr wichtig haha.

wo muß ich unterschreiben :)

cool. ich habne 100% remote Job mit 42 Tagen Urlaub ist auch schon klasse und IT Gehalt dann natürlich auch 30% mehr :)

mehr Urlaub ist immer besser

@Bruno

Gut nur dass der Tourismus- und Gastrosektor nur so vor Personal überquillt, welches ganz wild auf Samstag, Sonntag und ab 17, 18:00 Uhr-Arbeit ist…! ;-) ???

@Sparta

Wochenendarbeit haben wir auch, musst einfach 100% Zuschlag zahlen dann steigt vielleicht das Interesse ;)

Danke. Schön, wenn man im Alter von 18 Jahren sich so ein Depot zusammengestellt hat. Wäre froh gewesen ich hätte es mit 40 gehabt.

Schön, dass du uns einen Einblick gewährst und auch deine Überlegungen teilst. Mach weiter so. Tim hat auch mal klein angefangen.

Wenn ich es richtig verstanden habe, müssten jetzt noch 4 Aktien kommen (falls keine neue zugekauft wurde)

Habe mir schon überlegt, was noch kommen könnte: Steico, Rational oder Total oder Verizon, Qualcomm, Tesla (beliebt bein Jungs in deinem Alter)….bald wissen wir es ja.

Der heutige Kurseinbruch bei Apple kann man gut zum nachkaufen nutzen. Habe mir den Link am Ende des Artikel zum Apple Ökosystem angesehen. Sehr guter Artikel. Lese dort auch oft die Artikel von Stefan Waldhauser (?, hoffe ich habe ihn richtig geschrieben).

…ach ja: Guter Artikel. Danke.