In diesem und nachfolgenden Artikeln werde ich die Aktien vorstellen, die sich in meinem Depot befinden. Dabei werde ich darauf eingehen, wann ich diese zum ersten Mal gekauft habe und aus welchem Grund ich mich für diese Aktien entschieden habe. Bei jeder Aktie werde ich einen kurzen Blick auf die Bewertung werfen und ob sich heute aus meiner Sicht noch ein Kauf lohnt.

In meinem Depot befinden sich 26 Aktien. Diese werde ich in alphabetischer Reihenfolge vorstellen. Es handelt sich überwiegend um Technologieunternehmen, welche meist aus den USA kommen. Heute stelle ich die ersten 9 Aktien aus meinem Depot kurz vor und gebe meine Einschätzung ab.

Es handelt sich hierbei um keine Anlageberatung, sondern nur um meine Meinung. Wir behaupten hier nicht, dass wir in der Aktienauswahl perfekt sind. Wir Anleger machen alle Fehler, das solltest du wissen.

Hier schon mal ein Überblick über die neun Aktien, die ich heute vorstelle:

- Adobe

- Amazon

- Apple

- Applied Materials

- ASML Holding

- Bechtle

- Berkshire Hathaway

- Block

- Broadcom

Nach dem ich alle Aktien vorgestellt habe, werde ich noch auf meine Kaufwünsche auf der Watchlist eingehen.

1. Adobe

Adobe ist einer der größten Softwareunternehmen aus den USA. Das Unternehmen bietet Grafik- und Bildbearbeitungsprogramme, Audio und Videoschnitt sowie Werbetools an. Die wohl bekanntesten Produkte sind Photoshop, Lightroom, Acrobat, Flash und Dreamweaver. Adobe Photoshop verwenden mehr als 90 Prozent aller Kreativprofis.

Adobe habe ich das erste mal Anfang des Jahres zu Beginn des Bärenmarkts gekauft. Über den Sparplan habe ich dann besonders stark zwischen Mai und Juni nachgekauft.

Adobe stand schon länger auf meiner Watchlist, jedoch habe ich es lange nicht gekauft, da keine Dividende gezahlt wurde. Als Adobe dann eingestürzt ist, musste ich dann einfach zuschlagen, weil Adobe ein super Softwareunternehmen mit einem großen Burggraben ist. Darüber hinaus ist Adobe in den letzten zehn Jahren stark gewachsen und hat eine beeindruckende Performance hingelegt.

Ist Adobe aktuell ein Kauf?

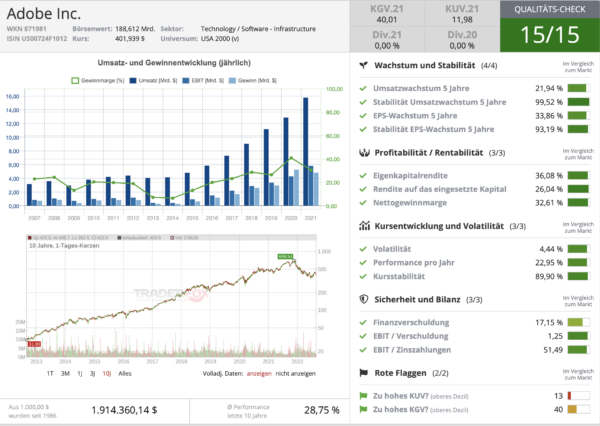

Adobe ist schon seit Jahren ein Dauerläufer. Und die Kurve zeigt stetig nach oben in den letzten 10 Jahren. Adobe hat eine beeindruckende Performance von 28,75 Prozent hingelegt.

Aktuell notiert Adobe bei 403,93 Dollar (Nasdaq) und steht somit etwa 42 Prozent unter dem Allzeithoch. Auch im jetzigen Aufschwung hat Adobe schwächer performt als viele anderen Aktien wie beispielsweise Apple. Die Adobe-Aktie stieg seit dem Tief von Mitte Juni um 12 Prozent.

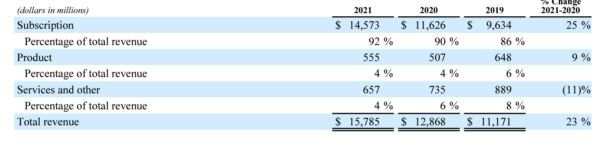

Adobe erwirtschaftet seine Umsätze mit dem Abomodell. Dies sorgt für regelmäßig sprudelnde Einnahmen. Adobe ist dabei einer der ersten Unternehmen, welches von einmaligen Zahlungen (Lizenzen) auf das Abomodell umgestellt hat.

Das KGV beträgt 39,5. Damit ist Adobe nicht gerade günstig. Jedoch wächst Adobe stark, sodass das KGV für ein Wachstumsunternehmen durchaus angemessen ist. Amazon beispielsweise hatte auch früher ein KGV weit über 100 und ist dann nach und nach in die Bewertung reingewachsen. Das KUV ist mit 11 auch nicht gerade günstig, jedoch würde ich persönlich dies für so ein klasse Unternehmen in Kauf nehmen. Und auch Buffett ist durch Charlie Munger von dem Prinzip abgekommen, nur „Zigarettenstummel“ mit einem sehr günstigen KGV zu kaufen. Auch er kauft mittlerweile Amazon und Co.

Adobe erwirtschaftete einen Umsatz von 15,78 Milliarden Dollar im Jahr 2021. Das ist ein Anstieg von 23 Prozent gegenüber dem Vorjahr. Auch im letzten Quartal wuchs der Umsatz um 14 Prozent, jedoch sank der Nettogewinn leicht.

Aufgrund des Kriegs in der Ukraine und der hohen Inflation senkte Adobe die Prognose für das Geschäftsjahr 2022. Als Softwareunternehmen hat Adobe mit den ganzen anderen Problemen wie den Lieferkettenproblemen recht wenig am Hut und ist mit den sehr bekannten Produkten sehr gut aufgestellt.

Adobe erhält eine 15 von 15 Bewertung im Qualitätscheck des Traderfox Aktienterminals

Der Softwarekonzern Adobe erhält im Qualitätscheck des Aktienterminals volle Punktzahl und gehört in der Hinsicht zu den besten Aktien überhaupt. Der Softwaregigant kann dabei mit einem jährlichen Wachstum des Ergebnisses je Aktie (EPS) von 33,8 Prozent glänzen.

Abschließendes zu Adobe

Adobe hat stark Federn an der Nasdaq gelassen und ist mit einem KGV von fast 40 immer noch nicht günstig. Der Ukraine-Krieg, die hohe Inflation und negativen Währungseinflüsse können kurzfristig weiter belasten. Dennoch hat Adobe ein super aufgestelltes Geschäftsmodell und sehr gute Wachstumschancen auch über die aktuellen Bereiche hinaus.

Ich werde Adobe zu den tiefen Kursen weiter über den Sparplan nachkaufen und bin sehr optimistisch für die Zukunft.

2. Amazon

Amazon ist hinter den 3 Techgiganten Apple, Microsoft und Alphabet und dem Ölkonzern Saudi Aramco das fünftgrößte Unternehmen der Welt. Jeff Bezos hat es im Jahr 1994 als Internetbuchhandel gegründet. Daraus entstand der weltweit größte Online-Buchhandel, bei dem so gut wie alle erdenklichen Waren per Mausklick geordert werden. In letzter Zeit ist Amazon weit über den E-Comerce Bereich hinausgewachsen. Heute ist Amazon führend im Bereich Videostreaming (Prime Video).

Darüber hinaus bietet Amazon Abodienste für das Streamen von Musik und für das Lesen von E-Books, Amazon Kindle, an. Außerdem bieten die eigenen Hardwareprodukte wie der E-Book-Reader (Kindle), das Fire Tablet und der Amazon Firestick den optimalen Einstieg in die Amazon Welt. Darüber hinaus ist Amazon heute mit der AWS-Cloud der größte Cloudanbieter der Welt.

Im 3. Quartal hat Jeff Bezos seinen CEO-Posten an Andy Jassy, den Leiter des boomenden Cloudgeschäft, abgegeben. Unter dem neuen Chef kam es im Juni 2022 auch zum 20:1-Aktiensplit. Somit ist die Amazon-Aktie auch für Kleinanleger wieder interessant geworden.

Amazon ist schon seit 2018 in meinem Depot. Ich habe besonders nach dem Einsturz im April noch mal per Sparplan nachgelegt, da ich den Kurs als sehr günstig fand. Amazon war einer meiner ersten Aktien, da ich vom Unternehmen und vom Geschäftsmodell überzeugt war. Auch Warren Buffett stieg vor 2 Jahren in Amazon ein. Seit 2018 hat sich die Aktie gut entwickelt, ich bin schon deutlich im Plus.

Lohnt sich ein Blick auf die Amazon-Aktie?

Amazon ist vom Alzeithoch von Juli 2021 zwischenzeitlich um 45 Prozent eingebrochen und notiert aktuell mit einem Kurs von 137,28 etwa 27 Prozent unter dem Allzeithoch. Seit dem Tief von Mai stieg die Aktie wieder um über 30 Prozent.

In den letzten 10 Jahren legte Amazon eine beeindruckende Performance von 32 Prozent p.a. hin.

Das KGV beträgt 123. Jedoch ist dies nur so hoch, weil Amazon wegen der Rivian-Beteiligung einen Quartalsverlust meldete. Daher blicken wir erstmal auf das 2021er KGV, welches mit 41 auch nicht gerade günstig ist, aber sehr viel niedriger als vor ein paar Jahren ist, als es noch weit über 100 war. Das KUV hingegen ist mit 3 recht günstig.

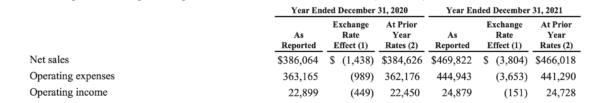

Amazon erwirtschaftete im Jahr 2021 einen Umsatz von rund 470 Milliarden Dollar, dies ist ein Anstieg von 21,5 Prozent im Vergleich zum Vorjahr. Das Ergebnis je Aktie stieg um 55 Prozent auf 3,30 Dollar.

In den vergangenen zwei Quartalen meldete Amazon allerdings wegen der Beteiligung am E-Lastwagen-Bauer Rivian einen Quartalsverlust.

Während der Pandemie boomte der Onlinehandel und Amazon war der einer der größten Profiteure der Pandemie. Laut den Institut für Handelsforschung (IFH) hat Amazon 2020 seinen Marktanteil in Deutschland auf 53 Prozent erhöht. Der Amazon-Umsatz belief sich in diesem Jahr in Deutschland auf 24,5 Milliarden Euro. Derzeit lässt das Wachstum allerdings stark nach, die schlechte Stimmung belastet auch Amazon.

Anfang August hat Amazon den Hersteller von Heimroboter, iRobot, gekauft. Besonders vorteilhaft an diesem Kauf ist laut einem Bericht von Traderfox, dass Amazon hier an einen gigantischen Datenschatz gelangt.

Langfristig gesehen ist Amazon bestens für die Zukunft aufgestellt, gerade im Cloudbereich steckt noch ordentlich Potential. Außerdem drängt Amazon, wie der iRobot-Kauf zeigt, in immer neue Bereiche vor.

Amazon erhält eine 14 von 15 Bewertung im Qualitätscheck des Aktienterminals

Der E-Comerce Riese kann im Qualitätscheck überzeugen und erhält eine 14 von 15 Bewertung. Dabei bekommt Amazon nur einen Punkt für die niedrige Nettogewinnmarge abgezogen. In den Letzten 5 Jahren wuchs das EPS von Amazon um beindruckende 67,4 Prozent pro Jahr. Auch der Umsatz wuchs um durchschnittliche 28,1 Prozent.

Mein Fazit

Amazon ist ein super Unternehmen und ist bestens aufgestellt. In den letzten Jahren Jahren ist Amazon weit über den Online-Handel hinausgewachsen und ist nicht mehr so abhängig davon. Vielmehr liegt der Fokus auf der Cloud, welche enorm gewachsen ist. In Zukunft bin ich bei Amazon positiv eingestellt und rechne bald wieder mit steigenden Kursen. Für mich persönlich ist der einzig große Nachteil an der Amazon-Aktie, dass keine Dividende gezahlt wird. Daher kaufe ich keine neuen Anteile mehr nach. Amazon hat schon ein recht hohes Gewicht in meinem Depot.

3. Apple

Apple, das wertvollste Unternehmen der Welt, wurde 1976 von Steve Jobs, Steve Wozniak und Ronald Wayne als Garagenfirma gegründet. Das Unternehmen war einer der ersten Hersteller von Personal Computern und setze schon früh mit benutzerfreundlichen Macintosh-Computern wie dem iMac Maßstäbe. Heute umfasst das Produktsortiment weitaus mehr Produkte wie zum Beispiel das iPhone, iPad, Macbook und die Apple Watch, welche perfekt in das Apple Ökosystem eingebunden sind. Rund um diese Produkte wurden zahlreiche Dienstleistungen wie Apple Music, Apple TV +, Apple Pay, Apple One (Bündel aus mehreren Dienstleistungen). Dadurch werden regelmäßig sprudelnde Einnahmen generiert – nicht nur aus den Hardwareverkäufen, sondern all den Diensten.

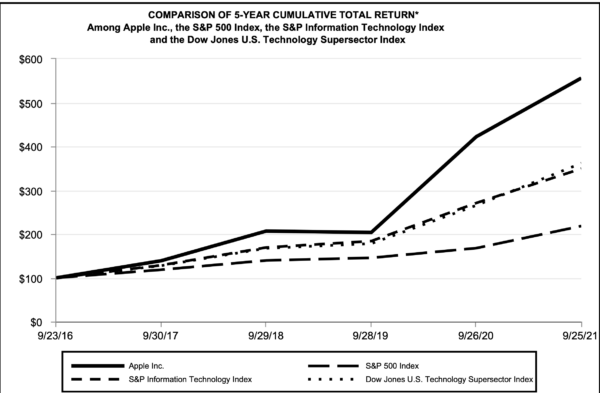

Apple ist meine erste und von der Performance her beste Aktie im Depot. Ich besitze die Apple-Aktie seit 2016 und habe immer wieder per Sparplan nachgekauft. Auch im Frühling habe ich noch mal ordentlich nachgelegt. Apple ist mein persönlicher Favorit im Depot und hat mir schon eine satte Rendite von mehr als 500 Prozent beschert. Dazu kommen noch regelmäßige Dividenden.

Apple steht rund 7 Prozent unter dem Allzeithoch. Ist die Aktie jetzt ein Kauf ?

Die Apple-Aktie notiert bei 170,16 Dollar (Nasdaq) und ist somit rund 7 Prozent unter dem Allzeithoch. Zwischenzeitlich brach die Aktie um 30 Prozent ein. Seit dem Tief stieg die Aktie wieder um 31 Prozent.

Das KGV beträgt 28, was nicht besonders günstig ist. Auch das KUV ist mit 7,5 nicht gerade günstig. Die Dividendenrendite beträgt 0,6 Prozent. Das ist nicht gerade viel, jedoch ist noch viel Potential nach oben, da Apple nur 13 Prozent aus dem Free Cashflow ausschüttet.

Darüber hinaus ist Apple das Unternehmen mit den meisten Aktienrückkäufen. Im letzen Jahr kaufte Apple eigene Anteile im Wert von 93 Milliarden Dollar zurück. Dadurch steigt das Ergebnis je Aktie massiv.

Aus einem Investment von 100 Euro im Jahr 2016 wurden heute inklusive Dividenden 556 Euro.

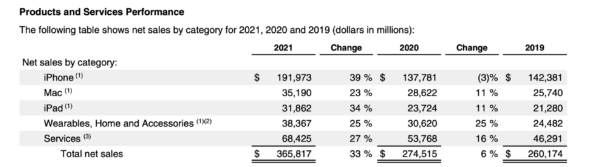

Apple erzielte im vergangenen Jahr einen Umsatz von 365,8 Milliarden Dollar. Dies ist ein Anstieg um 33 Prozent zum Vorjahr. Die Einnahmen aus iPhone-Verkäufen wuchsen dabei mit 39 Prozent am stärksten. Auch der iPad-Umsatz legte kräftig zu, was auf den Boom während der Pandemie zurückzuführen ist, da mitunter Schüler und Schulen aufrüsteten. Dieser Markt ist aber vorübergehend gesättigt.

Apple erzielte 2021 einen Jahresüberschuss von 94,6 Milliarden Dollar – soviel wie kein anderes Unternehmen. Dies ist ein Anstieg von starken 65 Prozent gegenüber dem Vorjahr.

Auch die Quartalsergebnisse des 3. Quartals fielen besser aus als erwartet und Apple feierte einen neuen Umsatzrekord von 83 Milliarden Dollar. Die Aktie setzte danach ihren Aufschwung fort.

Apple ist Warren Buffetts Lieblingsaktie. Mittlerweile besitzt Buffett über seine Holding Berkshire Hathaway Anteile im Wert von 160 Milliarden Dollar. Er sagt, er möchte gerne 100 Prozent von Apple besitzen.

Das Ökosystem als größter Burgraben

Apple hat eine Produktpalette geschaffen, die perfekt miteinander vernetzt ist und in das Apple-Ökosystem integriert ist. Außerdem fördert das Ökosystem weitere Käufe und bindet die Kunden. Apple schafft es, Hardware und Software perfekt aufeinander abzustimmen.

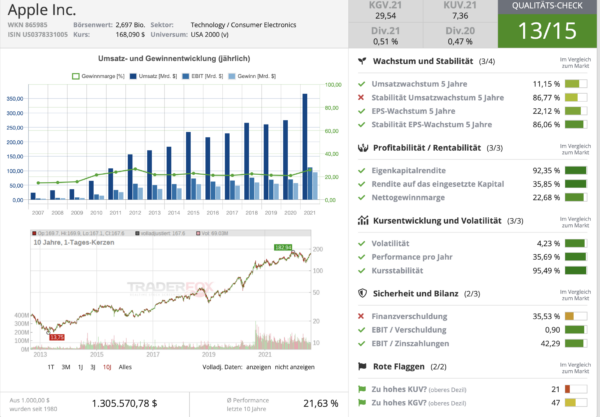

Im Qualitäts-Check des Aktienterminals erreicht Apple erreicht eine 13 von 15 Bewertung

Im Qualitätscheck kann Apple mit einer 13 von 15 Bewertung durchaus überzeugen. Dabei gibt es lediglich Punktabzüge beim Umsatzwachstum und der Finanzverschuldung.

Auch im Wachstumscheck bekommt Apple eine 13 von 15 Bewertung. Das ist besonders stark, weil die meisten anderen Techaktien wie beispielsweise Adobe Punktabzüge für die schlechten Performance in den letzten 12 Moneten bekommen haben.

Mein Fazit

Apple hat in den letzten Jahren eine beeindruckende Performance hingelegt und ist in allen Bereichen stark gewachsen. Das Ökosystem ist dabei Apples größter Burggraben. Die vielen User sorgen für regelmäßige Einnahmen im Service-Bereich, den Apple in den letzten Jahren immer weiter ausgebaut hat.

Neue Wachstumsmärkte sind die Apple VR-Brille und das Apple-Auto. Kurzfristig gesehen könnte die neue iPhone 14-Reihe für einen Aufschwung sorgen.

Zur Zeit hat Apple mit Lieferschwierigkeiten zu kämpfen. Besonders der Chipmangel belastet Apple. Dies sind natürlich kurzfristige Risiken. Die große iPhone-Abhängigkeit ist ein weiteres Risiko – die Konkurrenz sollte man dabei immer im Auge behalten.

Langfristig gesehen rechne ich bei Apple mit steigenden Kursen und ich bin absolut überzeugt von der Firma und von den Produkten. Ich werde allerdings erstmal keine weitere Anteile nachkaufen, weil Apple ein sehr hohes Gewicht in meinem Depot hat. Bei Rücksetzern in der Zukunft werfe ich auf jeden Fall einen Blick auf die Aktie.

Mehr über Apple erfährst du in meinem ausführlichen Artikel über Apple hier im Blog.

4. Applied Materials

Applied Materials ist ein führender Anbieter von Fertigungsanlagen, Dienstleistungen und Software für die Halbleiterindustrie. Der Zulieferer aus dem Silicon Valley ist führend bei Feinwerkstofftechnik für Halbleiter, Flachbildschirme und Photovoltaik, mit der praktisch jeder neue Chip und jedes fortschrittliche Display hergestellt werden. Die Lithographie-Technologie ist von grundlegender Bedeutung für die Massenproduktion von Halbleiterchips.

Ich besitze die Aktie seit Januar 2021 und spare sie auch noch weiter an.

Die Aktie befindet sich aktuell etwa 41 Prozent unter dem Allzeithoch. Lohnt sich jetzt ein Kauf?

Die Aktie ist seit Jahresbeginn ordentlich unter die Räder geraten und stürzte zwischenzeitlich um 50 Prozent vom Allzeithoch ab. Die Aktie kostet 98,80 Dollar und befindet sich damit gut 41 Prozent unter dem Allzeithoch.

Mit einem KGV von 13 und einem KUV von 4 ist Applied Materials für eine Wachstumsaktie recht günstig zu haben. Besonders wenn man beispielsweise auf das KGV von Nvidia (44) und AMD (40) schaut.

Applied Materials zahlt eine Dividende von 1,03 Prozent. Das ist besser als viele anderen Aktien in der Branche (AMD zahlt beispielsweise gar nichts). Darüber hinaus wuchs die Dividende in den letzten 10 Jahren um durchschnittlich 22 Prozent pro Jahr.

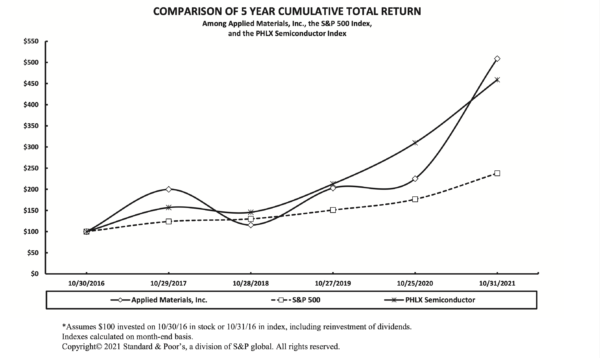

Aus einem Investment von 100 Dollar im Jahr 2016 in Applied Materials wurden heute inklusive rebinvestierten Dividenden etwa 500 Dollar.

Im vergangenen Jahr setzte Applied Materials rund 23 Milliarden Dollar um. Der Umsatz stieg im Vergleich zum Vorjahr um 34 Prozent. Das Ergebnis je Aktie stieg um beeindruckende 63 Prozent auf 6,40 Dollar. Die Nachfrage nach den Produkten und Dienstleistungen des Unternehmens war dabei so stark wie noch nie. Hindernisse in den Lieferketten schränken jedoch weiter ein. Der Vorstand arbeitet daran, die Kapazität zu erhöhen, um die Lieferprobleme zu beseitigen.

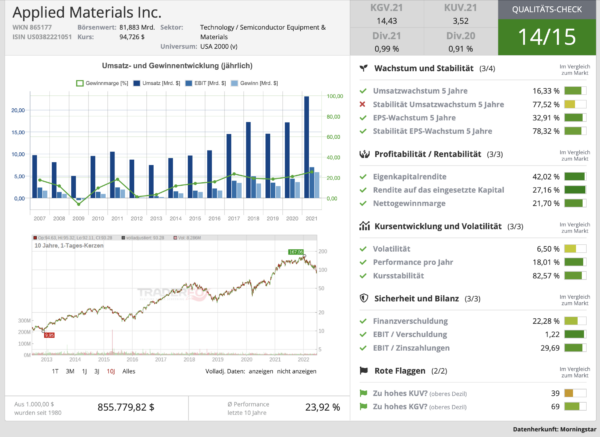

Applied Materials erreicht eine 14 von 15 Bewertung im Qualitäts-Check

Der Schaufelhersteller der Chipindustrie erhält im Qualitätsmanagement-Check eine 14 von 15 Bewertung und bekommt lediglich einen Punktabzug aufgrund des instabilen Umsatzwachstum.

Auch im Wachstumscheck überzeugte die Aktie, jedoch gab es hier viele Punktabzüge wegen der schlechten Performance im vergangen Jahr. Hier gibt es lediglich eine 8 von 15 Bewertung.

Mein Fazit

Applied Materials ist ein super Unternehmen mit starkem Wachstum, welches sich in Zukunft wahrscheinlich fortsetzen wird.

Das Metaverse und das Autonome Fahren sind große Chancen für das Unternehmen, da hierfür super schnelle Chips benötigt werden. Applied Materials ist für die Zukunft gut aufgestellt und in vielversprechenden Bereichen, wie der Photovoltaikindustrie oder der künstlichen Intelligenz, vertreten.

Die Chipkrise und Lieferschwierigkeiten sowie der Ukraine-Krieg bleiben ein Risikofaktor, den du als Langfristanleger meiner Meinung nach vernachlässigen kannst.

Ich nutze den Kurseinbruch als Kaufgelegenheit und spare die Applied Materials-Aktie weiter an.

Mehr Informationen findet ihr in meiner Analyse von Applied Materials hier im Blog.

5. ASML Holding

ASML Holding ist ein führender Hersteller komplexer Lithographiesysteme aus dem niederländischen Veldhoven. Diese in der Branche führenden Lithographiesysteme sind für die Herstellung von Microchips entscheidend. Besonders bei der Fertigung von komplexen integrierten Schaltkreisen spielen sie eine zentrale Rolle. Mit den EUV-Systemen, welche nur ASML anbietet, hat ASML quasi eine Monopolstellung, da jeder Chiphersteller, der die neusten Chips herstellen will, auf ASML und seine Maschinen angewiesen ist.

Ich besitze die Aktie seit Juli und spare diese weiter an. In meinem Depot ist ASML dann der 3. Schaufelhersteller der Halbleiterindustrie.

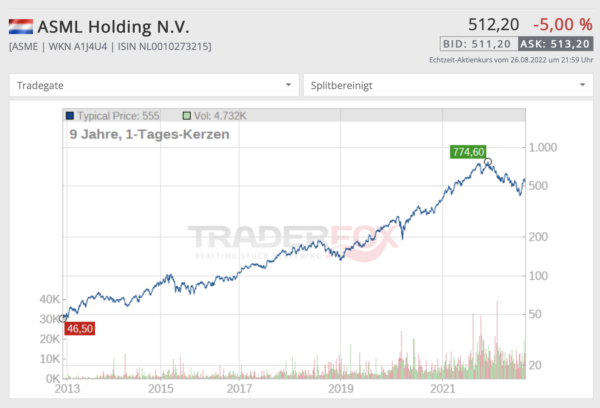

Ist ASML nach 43 Prozent Kurseinbruch jetzt ein Kauf?

ASML stürzte zwischenzeitlich um 51 Prozent vom Allzeithoch von September 2021 ein. Vom Tief stieg die Aktie dann wieder um 19 Prozent und notiert aktuell etwa 43 Prozent unter dem Allzeithoch.

In den lezten 10 Jahren legte ASML eine beeindruckende akkumulierte Performance von 900 Prozent hin. Auch nach dem Coronacrash stieg die Aktie zwischenzeitlich um 300 Prozent.

ASML ist mit einem KGV von 36 und einem KUV von 11,4 nicht gerade günstig. Für ein Unternehmen mit solch einem Burggraben und einer quasi Monopolstellung kann man dies meiner Meinung nach aber durchaus in Kauf nehmen.

Im Jahr 2021 stieg der Umsatz um 33 Prozent auf 18,6 Milliarden Dollar. Der Gewinn wuchs um 64 Prozent auf 5,9 Milliarden Dollar. Die Nachfrage nach Lithographiesystemen war sehr stark und der Umsatz stieg in allen Bereichen. Der weltweite Chipmangel treibt die Nachfrage der Kunden voran.

ASML gab im letzten Jahr etwa 10 Milliarden Dollar an die Aktionäre zurück. Darunter 8,6 Milliarden Dollar in Form von Aktienrückkäufen und 1,4 Milliarden in Form von Dividenden. ASML verdoppelte die Dividende im letzten Jahr von 2,75 auf 5,50 Dollar. Aktuell beträgt die Dividendenrendite 1,15 Prozent. In den Letzten 5 Jahren wuchs die Dividende pro Jahr um durchschnittlich 40 Prozent und in den letzten 10 Jahren um fast 30 Prozent. Das starke Dividendenwachstum ist durchaus für dividendenorientierte Anleger interessant.

ASML erhält eine 15 von 15 im Qualitäts-Check des Aktienterminals

Der Schaufelhersteller ASML kann im Qualitäts-Check des Traderfox-Aktienterminals auf ganzer Linie überzeugen. Damit gehört ASML in dieser Hinsicht zu den weltweit besten Aktien. Das EPS-Wachstum ist mit 32,9 Prozent stark und auch der Umsatz wächst in den letzten Jahren um 22,3 Prozent jährlich. Beim Wachstums-Check kann ASML ebenfalls überzeugen. Hier reicht es für eine 11 von 15 Bewertung. Dabei bekommt ASML 3 Punkte Abzug für die schlechte 12 Monatsperformance und ein Punkt Abzug für das durchwachsende Umsatzwachstum im letzten Jahr.

Mein Fazit

ASML hat mit den EUV-Lithographiesystemen einen enormen Burggraben, da nur mit dieses Systemen die neusten Chips hergestellt werden können. Für die neuen 3-Nanometer Chips sind diese wichtig. Das Metaverse und das Autonome Fahren bieten ASML noch Zubrot, da hierfür super schnelle Chips benötigt werden.

Von den Lieferkettenproblemen ist ASML nicht so stark betroffen, das Unternehmen profitiert von der hohen Nachfrage.

In die Zukunft blicke ich bei ASML positiv und rechne langfristig wieder mit steigenden Kursen. Die Dividende verbunden mit dem starken Wachstum ist ebenfalls interessant für mich. Die Korrektur nutze ich zum Nachkauf per Sparplan.

Mehr Informationen findest du in meiner ausführlichen Analyse von ASML hier im Blog.

6. Bechtle

Bechtle ist ein deutsches IT-Haus, das Unternehmen und öffentliche Institutionen mit Produkten und Dienstleistungen versorgt. Die Schwaben sind mit 75 Standorten in der Heimat das größte IT-Systemhaus Deutschlands. Der Schwerpunkt liegt dabei auf Hardware, Software und Cloud-Angeboten. Bechtle fördert vor allem den Aufbau moderner und leistungsfähiger IT-Architekturen, welche eine flexible Nutzung von Applikationen innerhalb der Unternehmens-IT gewährleisten soll. Bechtle profitiert enorm von der Digitalisierung.

Ich spare die Aktie schon seit November 2020 an und habe besonders zu den niedrigen Kursen in letzter Zeit stark nachgekauft. Mit Bechtle wollte ich zu den vielen amerikanischen Aktien ein deutsches Papier ins Depot legen.

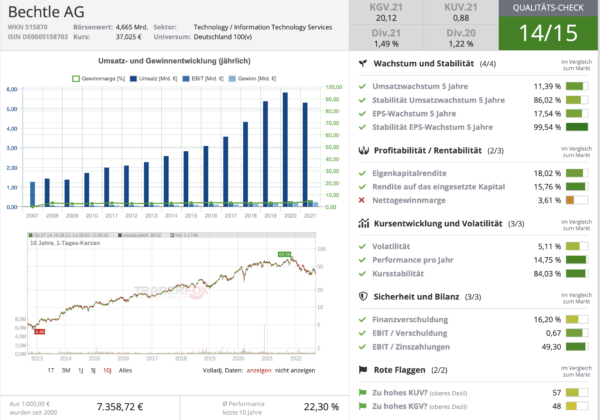

Ist Bechtle nach 45 Prozent Kursknick kaufenswert?

Die Bechtle-Aktie geriet in diesem Jahr stark unter Druck und fiel vom Allzeithoch bei 69,56 Euro auf 37,01 Euro. Damit steht die Aktie etwa 45 Prozent unter dem Allzeithoch von November 2021.

Das KGV liegt bei 19,3 und das KUV bei 0,88. Damit ist die Aktie momentan recht günstig bewertet.

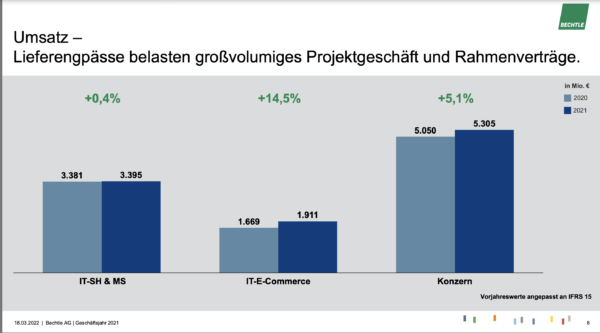

Der Umsatz stieg im vergangenen Jahr um fünf Prozent auf 5,3 Milliarden Euro. Die Lieferengpässe belasten weiterhin den Umsatz. Der operative Gewinn (EBIT) stieg um 17,6 Prozent auf 325 Millionen Euro. Besonders in den ersten drei Quartalen entwickelte sich das Ergebnis sehr gut.

Bechtle erreicht eine 14 von 15 Bewertung im Qualitäts-Check von Traderfox

Im Qualitäts-Check kann Bechtle auf ganzer Linie überzeugen und erreicht eine 14 von 15 Bewertung. Es gibt lediglich einen Punkt Abzug für die schlechte Nettogewinnmarge, was allerdings am branchenüblichen geringmargigen IT-Handel liegt. Dennoch: Umsatz und Gewinn wuchsen in den letzten 5 Jahren zweistellig.

Mein Fazit

Die Bechtle-Aktie ist meiner Meinung nach zu den günstigen Kursen sehr interessant und unterbewertet. Die Digitalisierung wird Bechtle in Zukunft weitere Chancen bieten und die Lieferkettenprobleme sind nur ein kurzfristiges Risiko.

Ich werde jedenfalls zu den günstigen Kursen weiter nachlegen. Meine Bechtle-Aktien sind etwa 10 Prozent im Minus, jedoch ist dies nicht schlimm, da Bechtle langfristig wieder steigen wird. Bedenke: Die US-Bank Jefferies sieht ein kurzfristiges Potential von 48,1 Prozent

7. Berkshire Hathaway (B)

Berkshire Hathaway die wertvollste Holding der Welt, gehört wohl zu den klangvollsten Namen für erfahrende Börsianer. Warren Buffett baute aus dem im Jahr 1965 von ihm erworbenen Textilkonzern die erfolgreichste Investmentgesellschaft der Welt auf. Das Orakel von Omaha investiert dabei in solide, aber unterbewertete Unternehmen. Heute besitzt das Unternehmen große Aktienpakete von Apple, Coca-Cola, American Express und Kraft Heinz. Darüber hinaus besitzt Berkshire Hathaway über 50 Tochtergesellschaften, welche in unterschiedlichen Bereichen tätig sind. Das Kerngeschäft besteht aus Versicherungen.

Berkshire Hathaway besitze ich schon seit 2017, da Warren Buffet mein großes Vorbild ist. Meiner Meinung nach gehört Berkshire Hathaway einfach in jedes Depot. Beeindruckend finde ich, wie Warren Buffet über Jahrzehnte hinweg den Markt übertraf und eine durchschnittliche Performance von etwa 20 Prozent pro Jahr erzielte.

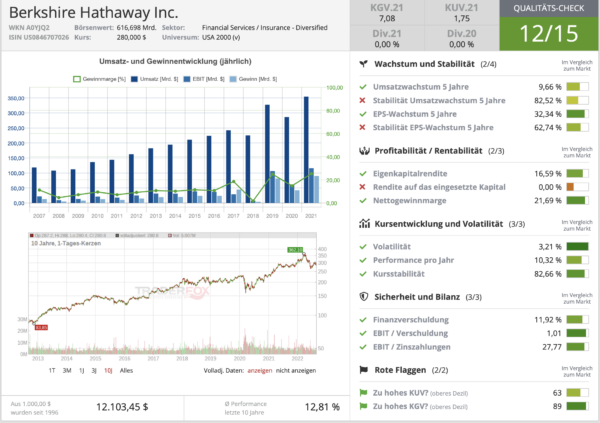

Die Aktie notiert aktuell 20 Prozent unter dem Allzeithoch. Ist Berkshire Hathaway jetzt ein Kauf?

Zu Beginn dieses Jahres entwickelte die Aktie von Berkshire Hathaway sich besser als viele andere Aktien. Besonders die Technologiewerte gerieten ordentlich unter Druck. Berkshire Hathaway erreichte im März ein neues Allzeithoch bei 362 Dollar. Seitdem fiel die Aktie um etwa 26 Prozent. Aktuell notiert die Berkshire Hathaway Aktie etwa 22 Prozent unter dem Allzeithoch.

Das 2021er KGV von Berkshire beträgt etwa 7 und das KUV liegt bei 1,75. Dies wirkt sehr günstig. Allerdings schwanken die Gewinne und Umsätze von Berkshire stark. Daher sagt dies bei Berkshire recht wenig aus. Buffett selber rät auf seiner Hauptversammlung davon ab, dieser Kennzahl zu viel Aufmerksamkeit zu schenken. Mehr Aussagekraft hat das Kurs-Buchwert-Verhältnis (KBV), das mit 1,37 günstig erscheint.

Der Umsatz von Berkshire Hathaway im Jahr 2021 betrug 276 Milliarden Dollar. Damit stieg der Umsatz um 12,6 Prozent im Vergleich zum Vorjahr. Der Überschuss stieg um 111 Prozent 89,8 Milliarden Dollar. Jedoch schwankte dieser, genau wie der Aktienmarkt, in den vergangenen Jahren stark. Berkshire zahlt keine Dividende.

Warren Buffetts Portfolio

Der mit Abstand größte Wert im Portfolio von Berkshire Hathaway ist Apple mit einem Gewicht von etwa 42 Prozent. Apple ist Buffetts Lieblingsaktie, er möchte am liebsten 100 Prozent am Unternehmen besitzen. Im vergangenen Quartal kaufte Buffett weitere Apple-Aktien. Seine Teilverkäufe sieht er mittlerweile als großen Fehler. Mit der Apple-Beteiligung erhielt Berkshire Hathaway im Jahr 2021 785 Millionen Dollar an Dividenden

Die zweitgrößte Position ist Bank of America mit einer Gewichtung von 11,5 Prozent. Dahinter steht mit einer Gewichtung von 7,8 Prozent die Kreditkartenfirma American Express. Es folgt der Öldino Chevron mit einer Gewichtung von mittlerweile 7,1 Prozent. In diesem Jahr baute Warren Buffet eine große Chevron-Position auf und kaufte auch im vergangenen Quartal weiter nach. Seine fünftgrößte Position ist Coca-Cola mit einem Gewicht von 6,8 Prozent. Die Cherry Coke trinkt Warren Buffett gerne.

Im Qualitäts-Check des Aktienterminals erreicht Berkshire Hathaway eine 12 von 15 Bewertung

Berkshire Hathaway schneidet im Qualitätsniveau-Check mit einer 12 von 15 Bewertung gut ab. Dabei gibt es Punktabzüge in der Stabilität des Umsatz- und EPS-Wachstums. Dies ist aber nicht so schlimm und eher zu vernachlässigen, da die Umsätze und Gewinne von Berkshire immer stark schwanken.

Mein Fazit

Berkshire Hathaway hat seit über 60 Jahren eine beeindruckende Performance von durchschnittlich über 20 Prozent pro Jahr hingelegt. Buffett hat dabei den Markt über Jahrzehnte hinweg outperformt. Buffett ist inzwischen davon abgekommen, unterbewertete „Zigarettenstummel“ zu kaufen und investiert in Technologieunternehmen wie Apple, Amazon und Snowflake. Bei den letzten Zukäufen fiel besonders der Zukauf von Occidental Petroleum auf. Buffett besitzt jetzt schon etwa 20 Prozent am Öl-Konzern.

Meiner Meinung nach gehört die Berkshire Hathaway-Aktie einfach in jedes Depot. Berkshire ist quasi wie ein Fonds, der von Warren Buffett gemanagt wird. Über Berkshire ist man auch indirekt an zahlreichen Top-Unternehmen wie Apple, Amazon oder Coca-Cola beteiligt.

Berkshire ist meine drittgrößte Position im Depot und steht schon 100 Prozent im Plus.

8. Block (ehemals Square)

Block, gegründet von Twitter-Gründer Jack Dorsey, ist ein alternativer Payment-Processing-Provider aus San Francisco. Die Tools des Unternehmens ermöglichen die Kartenzahlung über die mobilen Geräte der Kunden. Davon profitieren beispielsweise Restaurants und Kleinbetriebe, da der Kartenleser problemlos an ein iPhone oder iPad angesteckt werden kann. Das Segment Square umfasst Zahlungsdienste, Softwarelösungen, Hardware und Finanzdienstleistungsprodukte, die Verkäufern angeboten werden. Außerdem bieten die Kalifornier Software für Lohnabrechnung und Buchhaltung, elektronische Rechnungsbelege sowie einen Rückbuchungsschutz an. Mit der Cash-App des Unternehmens lassen sich einfach Aktien oder Bitcoin kaufen oder Geld in Echtzeit versenden. Darüber hinaus ist Block am Kryptomarkt aktiv.

Ich besitze die Aktie schon seit Februar 2021 und habe jetzt im massiven Absturz nachgekauft. Die Aktie befindet sich weiterhin in meinem Sparplan und ist etwa 35 Prozent im Minus.

Ist die Aktie nach 77 Prozent Kurseinbruch jetzt interessant?

Nach dem Corona-Crash stieg die Block-Aktie zwischenzeitlich um beeindruckende 620 Prozent. Vom Allzeithoch von August 2021 stürzte die Aktie dann um 77 Prozent ein. Dies wurde durch den Einbruch des Bitcoins unterstützt.

Das 2021er KGV von Block beträgt 184 und das KUV 2,2. Das KGV ist zwar hoch, jedoch für ein Wachstumsunternehmen nicht so wichtig wie bei anderen Unternehmen (Amazon hatte auch jahrelang KGVs von weit über 100). Das KUV von 2,2 Prozent hingegen erscheint günstig.

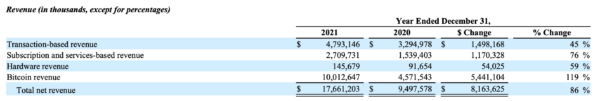

Der Umsatz stieg im vergangenen Jahr um 86 Prozent auf 17,66 Milliarden Dollar. Der Jahresüberschuss hingegen ging um 22 Prozent auf 166,3 Millionen Dollar zurück.

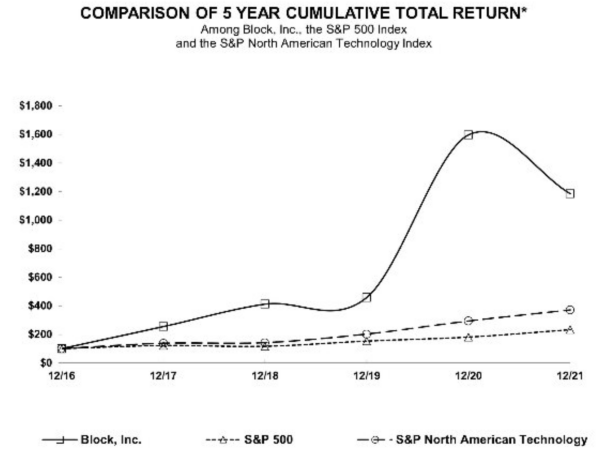

As einem Investment von 100 Dollar in die Blockaktie Ende 2016 wurden heute 1.184 Dollar. Damit verzwölffachte sich die Aktie beinahe. Der S&P 500 wurde dabei deutlich geschlagen.

Block erreicht eine 11 von 15 Bewertung im Qualitätscheck des Aktien-Terminals

Im Qualitäts-Check schneidet Block mit einer 11 von 15 Bewertung recht gut ab. Punktabzüge gibt es bei den Aspekten Stabilität mit Blick auf das „EPS-Wachstum 5 Jahre“, bei der Nettogewinnmarge, der Volatilität und Finanzverschuldung.

Mein Fazit

Die Inflation könnte für Block kurzfristig gesehen ein Problem werden, da das Geld bei den meisten Leuten nicht mehr so locker sitzt. Somit könnte es zum Rückgang an bargeldlosen Bezahlungen geben, da die Leute weniger Geld einfach so „rausschleudern“ und generell weniger konsumieren. Die gewisse Abhängigkeit vom Bitcoin ist ein weiteres Risiko.

Dafür ist die fundamentale Bewertung von Block mit einem KUV von 2,2 recht günstig. In Zukunft hat Block das Potential weiter im Fintech-Markt zu expandieren. In Zukunft muss Block aber Gewinne liefern, da im letzten Quartal wieder ein Nettoverlust gemeldet wurde.

Bei Block bin ich recht optimistisch, dass das Unternehmen wieder in die Erfolgsspur zurückkommt und auch bald wieder einen Nettogewinn verbuchen wird. Ich werde Block über den Sparplan zu den niedrigen Kursen weiter nachkaufen.

Block habe ich ins Depot geholt, um eine starke Wachstumsaktie mit guter Rendite zu besitzen. Ob Block in Zukunft eine gute Rendite bringt, muss sich allerdings erst noch zeigen.

9. Broadcom

Broadcom ist ein globaler Technologieführer aus den USA, der eine breite Palette von Halbleiter- und Infrastruktur-softwarelösungen entwirft, entwickelt und liefert. Das große Produktportfolio bedient kritische Märkte wie Rechenzentren, Netzwerke, Software, Breitband, Wireless und Speicher. Broadcom bietet komplette System-on-a-Chip-Lösungen und damit verwandte Hardware- und Softwareanwendungen für jede Art von Breitbandkommunikation.

99 Prozent des gesamten Internetverkehrs kreuzen mindestens einen Broadcom-Chip. Die Technologie von Broadcom berührt den Alltag – von den neuesten mobilen und Heimgeräten über die Cloud bis hin zu Service-Provider-Netzwerken, Software und kritischer Infrastruktur. Die Produkte des Unternehmens vernetzen die Welt. Sie ermöglichen es, Dienstleistern, Rechenzentren und der Cloud riesige Datenmengen, die für alltägliche Anwendungen wie E-Mail, soziale Medien, E-Commerce, Cloud-Speicher, Banking, Video-on-Demand und Gaming-Dienste benötigt werden, schnell zu verschieben und zu speichern.

Ich habe mir Broadcom über einen Direktkauf Ende Juni dieses Jahres zugelegt. Damit habe ich zum ersten Mal meine Buy and Hold-Strategie verlassen. Die Broadcom Position habe ich komplett durch den Verkauf meiner Johnson & Johnson Aktien finanziert. Broadcom stand schon lange auf meiner Watchlist. Als Broadcom dann bei 455 Euro stand, wollte ich die Aktie unbedingt kaufen. Da ich momentan nicht genügend Cash liegen hatte und nicht mehr hundertprozentig von Johnson & Johnson überzeugt bin. habe ich mich zum Verkauf entschieden. Ich persönlich sehe in der Broadcom-Aktie noch wesentlich mehr Potential als in der Johnson & Johnson-Aktie und zudem bekomme ich sogar mit Broadcom ein wenig mehr Dividende als bei Johnson & Johnson. Nichtsdestotrotz ist auch Johnson & Johnson für langfristige Anleger bestimmt eine gute Investition. Ich hingegen habe mich aber entschlossen, meine Johnson & Johnson Anteile durch Broadcom-Aktien zu ersetzen. Mit der Johnson & Johnson Aktie habe ich etwa 55 Prozent Gewinn gemacht.

Broadcom steht 26 Prozent unter dem Allzeithoch. Ist die Aktie kaufenswert?

Nach dem Corona-Crash 2020 stieg die Broadcom-Aktie zwischenzeitlich um knapp 250 Prozent auf ein Allzeithoch bei 677,76 Dollar. Dann sank die Aktie um etwa 30 Prozent auf 475 Dollar. Anschließend stieg sie wieder um zwischenzeitlich 18 Prozent. Seit Mitte August befindet sich die Aktie nun wieder im Abwärtstrend und auch die positiven Zahlen konnten nicht wirklich was entgegensetzen. Aktuell notiert die Aktie bei knapp unter 500 Dollar rund 26 Prozent unter dem Allzeithoch von Dezember 2021. Jedoch fielen die Kursverluste beim Halbleiterkonzern durchaus geringer aus als bei den meisten Tech- und Halbleiterkonzernen. Besonders Anfang dieses Jahres konnte sich die Aktie unter den Techaktien gut behaupten.

Mit einem KGV von gerade mal 24,5 und einem 2021er KUV von 7,37 ist Broadcom für eine Wachstumsaktie nicht gerade hoch bewertet.

Die Quartalsergebnisse des 3. Quartals wurden am 1. September veröffentlicht und fielen recht gut aus. Der Umsatz stieg um 25 Prozent auf 8,5 Milliarden Dollar. Der Gewinn kam um starke 32 Prozent auf 3,1 Milliarden Dollar voran.

Die Rekordergebnisse von Broadcom für das dritte Quartal wurden durch eine robuste Nachfrage in Cloud, Service Providern und Unternehmen angetrieben“, sagte CEO Hock Tan. „Wir gehen davon aus, dass sich die solide Nachfrage in unseren Endmärkten im vierten Quartal fortsetzen wird, was die fortgesetzten Investitionen unserer Kunden in Technologien der nächsten Generation in Rechenzentren, Breitband und Wireless widerspiegelt.“ Im 4. Quartal erwartet Broadcom einen Umsatz von 8,9 Milliarden Dollar.

Im 3. Quartal gab Broadcom 3,2 Milliarden Dollar an die Aktionäre zurück. Darunter 1,7 Milliarden Dollar in Form von Dividenden und 1,5 Milliarden Dollar via Aktienrückkäufe. Im letzten Quartal schüttete Broadcom 4,10 Dollar aus. Die Dividendenrendite beträgt starke 3,33 Prozent. Damit liegt die Dividendenrendite beispielsweise höher als bei Coca-Cola (2,9 %), McDonald’s (2,2%), Johnson & Johnson (2,7%) und Procter & Gamble (2,6%). Hinzu kommt noch eine Dividendensteigerungsrate von jährlich 33,15 Prozent in den letzten 5 Jahren und sogar beeindruckende 40,93 Prozent jährlich in den letzten 10 Jahren (Ariva.de).

Im Jahr 2021 stieg der Umsatz um 15 Prozent auf 27,5 Milliarden Dollar. Der Jahresüberschuss betrug 6,7 Milliarden Dollar. Das sind 128 Prozent mehr als im Vorjahr.

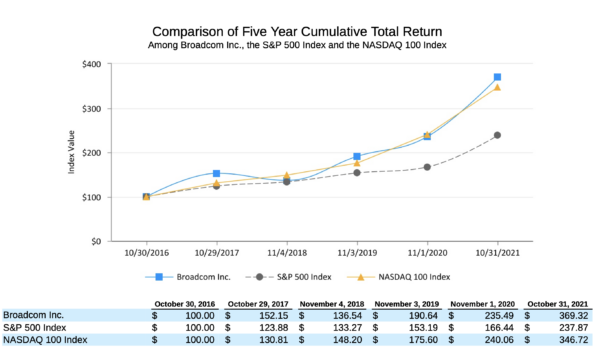

Aus 100 Dollar die man Ende 2016 in Broadcom investiert hat, wurden inklusive Dividenden 369 Dollar. Broadcom konnte dabei die Nasdaq knapp schlagen. Den S&P 500 hingegen schlug Broadcom locker. In den letzten 10 Jahren legte Broadcom eine beeindruckende Performance von 30 Prozent jährlich hin.

Broadcom erreichte im Qualitäts-Check und im Dividenden-Check des Traderfox-Aktienterminals 13 von 15 Punkte

Der Chipkonzern Broadcom erzielt im Qualitäts-Check eine 13 von 15 Bewertung. Damit schneidet die Aktie gut ab. Punktabzüge gibt es für die geringe Stabilität im EPS-Wachstum der letzten 5 Jahre und für die hohe Finanzverschuldung.

Noch beeindruckender schneidet Broadcom im Dividenden-Check ab. Hier erreicht das Unternehmen ebenfalls eine 13 von 15 Bewertung. Für ein Tech-Unternehmen ist das echt beeindruckend. Hier gibt es auch wieder für die hohe Finanzverschuldung Abzüge.

Mein Fazit

Broadcom ist eine super Wachstumsaktie mit einer sehr guten Dividende. Die Nachfrage im Cloud und Service Bereich und nach Halbleitern ist weiterhin hoch und wird wahrscheinlich in Zukunft weiter steigen. Das Unternehmen ist mit seiner breiten Produktpalette gut aufgestellt und profitiert an der Digitalisierung. Dies haben bereits die Rekordquartalszahlen gezeigt.

Die Aktie konnte sich in diesem Jahr gut halten. Vor allem wenn man auf andere Halbleiter-Aktien wie beispielsweise Nvidia blickt, die um 60 Prozent eingebrochen sind.

Für mich persönlich ist Broadcom die perfekte Aktie, da sie sowohl ein starkes Wachstum mit sehr guter Kursrendite zeigt als auch eine überdurchschnittliche Dividende von 3,33 Prozent zahlt. Dazu kommt zuletzt noch ein Dividendenwachstum von 30 bis 40 Prozent pro Jahr. Im Punkt Dividendenwachstum gehört Broadcom definitiv zu den besten. Nur 0,8 Prozent aller Aktien haben ein besseres Dividendenwachstum. Bei den meisten anderen Techaktien bekommt man genau wie bei Broadcom eine super Rendite, jedoch muss man hier große Abstriche bei der Dividende hinnehmen.

Dies ist bei Broadcom nicht der Fall, daher habe ich auch meine Johnson & Johnson Anteile durch Broadcom ersetzt, da ich zu dem Zeitpunkt kein Cash mehr hatte. Ich werde allerdings keine Broadcom-Aktien nachkaufen, da Broadcom schon ein sehr hohes Gewicht im Depot hat.

Die Fortsetzung meiner Depotwerte folgt …

Nikos Deiters

Leider, der junge Spekulant hat im Crash 2000-2003 nichts von verträglicher Aktienbewertung gelernt. Hoffentlich wird er 2024 etwas von KBV, KUV und KGV lernen, wenn dieser große Crash endet. Schau einfach auf KBV 40 bei Apple, KBV 12 bei Cola und Microsoft u.a.! Kann es so lange bleiben? Oder werden diese 3 Aktien auf 1/3 fallen, damit 2024 ein gesundes KBV 3 entsteht? Einfach den “Intelligenten Investor“ von Ben Graham lesen und die “Buffettology“ von Mary Buffett. Dann wird man schon von KBV etwas wissen. Und KUV muss man anderswo lernen. In dem aktuellen Crash sollte man nur Aktien mit KBV < 3, KUV < 3, Dividende > 5 % kaufen. Und ewig sollte man nur Dividendenaktien halten, die niemals über KBV 7 und KUV 7 steigen.

Mit 18 ist doch völlig egal, was man macht. Da kann man sich die Analysemühe sparen, außer man hat richtig Spaß daran.

Mit 18 kann man am Ende nur gewinnen.

Lieber Lad,

im Gegensatz zu Dir zeigt uns Nikos sein Depot.

Wann zeigst Du uns Dein Depot ?

Hast Du schon Warren Buffett beraten ? Er muss auch dringend handeln.

Jeder Jeck ist anders. Daher ist es OK, dass Du Deinen Stil durchziehst. Nur warum opferst Du immer wieder Deine Zeit in einem Forum zu schreiben, wo man anders investiert ?

….und demnächst stelle Du doch bitte Dein Depot vor, statt nur zu belehren.

Du kennst doch sein Depot „25 Firmen die man kaufen und für immer behalten soll“ postet er eigentlich unter jeden Artikel von Tim ;-)

-M

Weiche 25 Werte? Ich lese immer nur BASF und Allianz

Also eigentlich müssten wir die hier alle schon auswendig kenne, so oft schreibt er die Liste hier nieder :-) auch halt mal in den letzten 10 Artikeln da ist die bestimmt 3x vorhanden relativ am Anfang meist:-)

-M

@Ladis

Ich find die Kritik an Lad’s posts zu arg. Klar antwortet er nie und postet das gleiche, aber er hat ne Strategie die er durchhält, die nicht völlig hohl ist. Er macht hier auch keine Werbung für sein Buch von 2011 oder seine Webseite wie andere hier. Er ist halt ne Type die hart auf die 70 Jahre zugeht. Klar hat er andere Ansichten als ein 18 jähriger. Er hat auch andere Ziele mit seinen Aktien und anderen Zeithorizont. Vor dem kommenden Crash hat er auch schon länger gewarnt.

Ich glaub, übrigens Fortescue Metals findet er auch gut – wie einige andere hier. Also, so weit sind wir alle nicht auseinander.

Ich finde nicht, dass Lad hier stark kritisiert wird. Das er eine eigene Strategie hat, die er durchzieht finde ich gut. Jedoch kann ich nicht verstehen, dass er es als einzige Wahrheit verkauft und alle mit anderen Strategien schlecht redet. Auch vor Warren Buffett macht er hier nicht halt. Er kann gerne sein Depot und seine Strategie vorstellen, muss aber nicht gleichzeitig andere abstrafen. Nur meine persönliche Meinung.

Wir wissen alle nicht, was die Börse in Zukunft macht und welche Strategie die Beste ist. Jeder muss seinen persönlichen Weg finden und offen bleiben für andere Auffassungen

Ich musste doch, von Ihm ein Buch gesehen zu haben…war nur zu faul, um es nochmal zu suchen, aber mir fiel der Nachname nicht mehr so recht ein.

Hm Google ist doch so schlau, dass es nur 1 min gedauert hatte :-)

Ich mit ner Mille und nur Firmen mit >5% divi könnt ich auch leben. Gsbz falsch ist das nicht, auch wenn ich 50-70% seiner Firmen für so naja halte. Aber das ist halt auch nur mein Geschmack.

-M

Fixe Ratios als Zielgrössen für alle Unternehmen finde ich sinnfrei.

Beispiel KUV, Du willst KUV < 3, schauen wir uns also 2 Unternehmen an:

Unternehmen 1 hat eine extrem gute Marge, z.B. ein digitales Produkt, welches sich enorm skalieren lässt, der Bruttogewinn beträgt 90% des Umsatzes, das Unternehmen wächst jährlich 50% mit KUV = 15.

Unternehmen 2 ist ein Papierhersteller, welcher 3% Gewinnmarge hat, und nicht mehr wächst, mit KUV = 3.

Du würdest jetzt Unternehmen 2 kaufen, ich würde Unternehmen 1 kaufen.

Ist klar sehr vereinfacht aber es zeigt, dass die fixe Fokussierung auf Ratios wenig hilft. Was hingegen hilfreich und m.M.n. auch sinnvoll ist, verschiedene Unternehmen in der gleichen Branche resp. vergleichbaren Geschäftsmodell darüber zu vergleichen plus die historischen Kennzahlen dieser Unternehmen, so erhält man vernünftige Kennzahlen.

Danke Nikos, dass du uns einen Einblick in Dein Depot gibst. Freue mich auf die nächsten Teile.

@Timski. Weisst du noch wie dein Depot mit 18 aussah ?

Ich hatte leider noch keins.

@Susanne, ich hatte mein Depot erst mit Anfang 20. Davor kaufte ich einen Immobilienfonds, hatte einen Bausparvertrag und Festgeld. Leider hab ich keine Infos mehr dazu.

Dann ist Nikois sehr früh dabei mit einem Depot mit über 20 Werten. Er ist für mich immer der junge Tim. Bin gespannt, was sein Depot in 10 Jahren für eine Rendite einfährt.

Bin froh auf diesen Blog gestoßen zu sein.

Macht ihr 2 mal einen Lifestream?

Ja, Nikos ist mir um Meilen voraus. Livestream? Ja, gute Idee. Wir überlegen uns das.

Bin gerade schon am nächsten Teil dran.

Ich freue mich drauf.

Bin gespannt auf deine Valuetitel. Du hast ja wie du schreibst nicht nur Tecg.

In deinem Alter würde ich auch auf Wachstum setzen. Man muss schau h die Frage stellen, ob Apple nicht auch Value ist, das Procter & Gambler der digitalen Welt:;)

Mit 18 schon 26 Aktien – Hut ab! Ich unterstelle jetzt einfach mal, dass du nicht einfach nur per Aktiensparplan 100 Euro pro Titel drin hast… ;-)

Für mich ist das Depot bislang aber viel zu tech-lastig. Tech-Werte bilde ich (außer Amazon und paar Chinesen) lieber mit einem NASDAQ 100-ETF ab.

Wenn die Zinsen weiter steigen, wird der Wind einigen Unternehmen wohl leider noch sehr eisig ins Gesicht wehen.

Wenn dies der Fall ist, brauchst du immer auch Cash, um die Dips nachzukaufen – sofern die Unternehmen auch überleben. Bei einem NASDAQ100-ETF kann man dann den Dip relativ gut nachkaufen.

Aber Tech ist und bleibt wohl einfach Geschmacksache.

LG

Genau. Ich habe meistens so zwischen 400 bis 800 Euro in die bereits vorgestellten Aktien investiert. Bei Apple, Berkshire Hathaway und Broadcom habe ich mehr als 1000 Euro investiert. Nur bei ASML habe ich gerade mal 100 Euro investiert. Mein Depot ist mit einem Techanteil von etwa 65 Prozent sehr techlastig und gerade Apple hat durch die großen Kursgewinne mittlerweile ein sehr hohes Gewicht im Depot. In den nächsten Artikeln kommen allerdings noch einige konservativen Aktien dazu. Das liegt daran dass ich einfach alphabetisch vorgehe. Gerade bei diesen Aktien möchte ich noch mehr kaufen.

LG Nikos

Hallo Niko,

herzlichen Dank für die ausführliche Auflistung.

Ich beneide Dich schon mit 18 Jahren so ein Portfolio.

Ich kann dies mit 54 Jahren nur durch eine sehr hohe Sparrate einigermaßen ausgleichen, was Du Dir die nächsten Jahre aufbauen kannst.

Weiter so

Lieber Gruß

Manfred

Danke für Deine Rückmeldung. Mit hoher Sparrate und Zeit kannst du bestimmt auch noch einiges schaffen. Mein Vater hat auch erst spät mit Aktien angefangen.

Liebe Grüße

Nikos

Die Beschreibungen der Aktien wirken auf mich stichhaltig. Mir wäre das Ganze aber viel zu tech-lastig. Ich bin froh dass mein Depot inzwischen neben den großen ETF zu einem ebenso großen Teil aus nicht-zyklischen Konsumgüter-Herstellern besteht. Die haben sich recht wacker durch die Krise geschlagen.

@Fit+Gesund:

Hallo, ich hoffe, Du bist vergnüglich Deine Zeit am verbringen und brauchst Dich nicht mehr über doofe Dinge allzu sehr zu ärgern.

Du hattest doch einige Swiss-Perlen in Deinem Büro, aus dem Med-Tech und Med-Zuliefererbereich, oder? Wie siehst Du die aktuelle Kursschwäche, kaufst Du schon nach? Interessant ist die Differenzierung, wonach einige Gesundheitsunternehmen wesentlich konjunkturabhängiger sind, als man allgemeinhin für dieses Segment vermuten würde (z.B. Straumann mit seinen Edel-Implantaten). Mit einem perspektivischem Blick in Zukunft gerichtet würde mir da aber nicht zu bange sein. Deswegen bin ich am überlegen, ob ich es endlich sein lasse, mich wegen der Quellensteuerthematik in der Schweiz zu zieren (das ist ja glücklicherweise kein Problem in Deinem Fall) und hier jetzt endlich mal was zu machen, nachdem mir die Preise in den zurückliegenden Jahren immer unerschwinglich vorgekommen waren.

https://themarket.ch/analyse/wohin-die-schweizer-pharmazulieferer-steuern-ld.7378

https://themarket.ch/analyse/kaufgelegenheiten-im-schweizer-medtech-segment-ld.7388

hallo lieber Tobs,

lustig dass Du Straumann erwähnst, ich hatte diese Aktie am absoluten Tiefpunkt 2020 gekauft, 90 Stück damals und dann nochmal 10 nachgekauft, sie sind auf über 100 % dann angestiegen, ich habe sie nicht verkauft, auch nicht als es dann abwärts ging, ich habe heute Morgen nochmals dazugekauft, unter 100 CHF, diese Aktie wurde zu sehr nach unten geprügelt meiner Meinung nach.

Ich mag das Geschäftsmodell, ich kann mir nicht vorstellen dass es noch Leute gibt die diese ekligen Gebisse tragen, das sind höchstens noch sehr betagte Menschen, das konnte ich schon im Spital selber sehen, die Dosen und die Kukident Haftcreme wurde immer weniger.

Ebenso werde ich Sonova nachkaufen, ich habe ein wenig von meiner Cash-Reserve abgezweigt und habe jeden Monat was nachgekauft, völlig unterschiedliche Sachen, aber immer nur für kleines Geld. Meine Midcaps haben tatsächlich sehr gelitten, aber das ist kein grosses Thema für mich, ich mag all meine Firmen und ich verkaufe nix, gar nix.

Meine Dividenden sind ansehnlich, ich muss noch nix verbrauchen davon, wenn ich mir die Gaspreise in D anschaue, wird mir schwindlig, mir tun die Leute leid die nicht wissen wie sie das stemmen sollen, das ist ein anderes Thema.

Ansonsten geht es mir sehr gut, bald habe ich mein erstes Pensionierten-Treffen (letztes Jahr fiel es aus wegen Corona) da freu ich mich.

Im November läuft mein Abo Lyn Alden dann aus, dann kommt mal NZZ The Market dran, ich glaube das ist super, die haben gute Artikel. Leider kann ich nix mehr lesen, Probeabo hatte ich auch schon.

Ganz liebe Grüsse

Das klingt gut, Dein Unruhestandsleben und Deine beiden genannten Aktien!

Nikos: Kaufst du Adobe nach dem heutigem Kursrutsch nach ?

Natürlich. Ich habe heute schon nachgekauft und werde auch beim nächsten Sparplan am 01.09. wieder nachlegen. Den heutigen Kurssturz von 17 Prozent finde ich echt übertrieben und die neue Übernahme klingt vielversprechend.

Danke für die Aktienübersicht. Ich habe einige Anlageideen mitgenommen.

Dann wirst Du beim 2. Teil bestimmt auch fündig.

Welche dann ? Ich bin durch den Artikel auf Broadcom aufmerksam geworden und überlege einen Einstieg.

Falls Du eingestiegen bist. Glückwunsch. Jetzt wissen wir es hätte sich gelohnt und zwar sehr !