Ich hoffe, meine ungewöhnliche Geschichte kann Eltern ermutigen, ihren Kindern früh den Umgang mit Geld zuzutrauen.

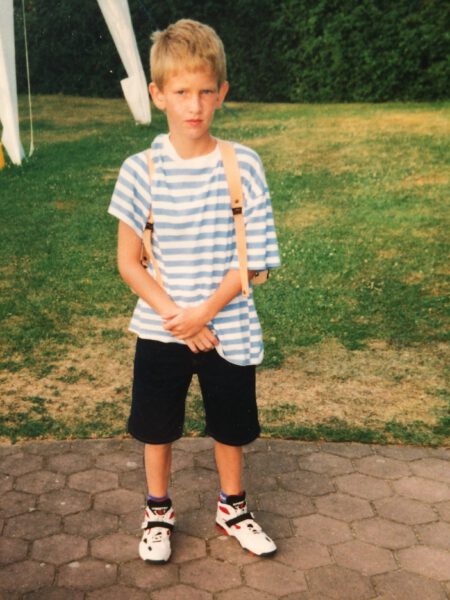

„Papa, was sind Aktien?“ Ich weiß nicht mehr, was mein Vater seinem elfjährigen Sohn im Jahr 1996 darauf antwortet, aber es muss durchschlagend sein. Denn sofort fordere ich welche ein. Auf die Frage komme ich, weil ich ein Gespräch zwischen ihm und seinem Bruder mithörte, in dem es um Dinge ging, die ich nicht verstand.

Kurzerhand beschließen die beiden, dass ich mich an der geplanten Order meines Onkels per Handschlag beteiligen darf: Ich gebe ihm einen kleinen Betrag aus meinem Sparkonto. Dafür erhalte ich eine passende Anzahl Aktien aus seinem Depot zu seinem Kaufkurs. Verkaufen muss ich wegen der Gebühren spätestens, wenn er verkaufen will. Aber er erklärt sich bereit, dass ich auch vorher zum dann geltenden Kurs an ihn verkaufen könnte, wenn ich wollte. „Sei dir bewusst: Du kannst zwar etwas gewinnen, aber das Geld kann auch für immer weg sein. Ich ersetze es dir nicht. Dann hast du Pech gehabt“, mahnt mein Vater. So werde ich der vermutlich jüngste selbstentscheidende Aktionär Deutschlands und bin es wohl bis heute.

Erste Aktie gleich eine Vollkatastrophe

Der Hinweis war prophetisch, denn mein erster Trade geht gehörig schief. Wir bringen das Kunststück fertig, die Berentzen-Aktie fast auf ihrem bis heute historischen Höchstkurs zu erwerben. Ja, meine erste Firmenbeteiligung geschah als Kind an einem Schnapsunternehmen. Ziemlich schnell rauschen meine fünf Papiere in die Tiefe. Mein Interesse am ganzen Börsentheater steigt in den nächsten zwei Jahren jedoch gewaltig. Es ist der Beginn einer langen Geschichte.

Der Kleine lernt, was ein Konsumkredit für Autos bedeutet

Zwischendurch passiert noch etwas anderes in Sachen Finanzbildung. Zunächst nervt es mich, dass wir kein teures Auto haben. „Menschen leihen sich Geld, um ein Auto zu kaufen, für das sie noch nicht genügend Geld gespart haben. Das ist ein so genannter Kredit. Allerdings müssen sie der Bank deshalb mehr Geld zurückgeben, als sie sich geliehen haben. Das nennt sich Zinsen“, gibt mein Vater mir einen ersten Einblick in den Erwachsenen-Konsum. Dann sagt er etwas, das ich nie vergessen werde: „Zinsen für Kredite, um sich teure Autos zu kaufen, sind der Preis dafür, dass man nicht warten konnte. Oder sogar vollkommen über seine Verhältnisse lebt.“

Mit 13 Jahren verhandele ich mein Klamottenbudget

Gut, das Auto-Thema ist vom Tisch. Bleibt aber der Streitpunkt Kleidung. Mein Vater und ich sind uns notorisch uneinig, wie viel Hosen, Pullover, Schuhe, Jacken etc. kosten dürfen. Lösung: Ich kriege ein Jahresbudget. Das wird einmal im Jahr verhandelt und danach ist Ruhe, kein Ton, die Pforten sind geschlossen. Will ich mehr, muss ich es selbst bezahlen. Rigoros.

So lerne ich mit 13 Jahren nicht nur zu budgetieren, sondern zu verhandeln. Die lerne die nötige Selbstdisziplin, das erhaltene Geld nicht sofort für irgendetwas auszugeben. Ich orientiere mich an meinem Plan. In den jährlichen Verhandlungen geht es hoch her! Ich bereite mich gut vor, argumentiere mit durchschnittlichen Kosten für Kleidungsstücke und setze Preisanker. Papa bekommt von mir nur die höheren Preise vorgelegt, von denen ich dann „großzügig“ etwas abziehe für eine „realisitische, sparsame“ Berechnung des Budgets. Ich will ja vernünftig erscheinen und nicht gierig. Außerdem beziehe ich soziale und psychische Faktoren mit ein. Sind die Kleidungsstücke zu billig, werde ich ausgegrenzt und fühle mich schlecht. Wobei das nicht so gut wirkt, da ich hier zu Souveränität erzogen werden soll. Generell bekomme ich ein vergleichsweise hohes Taschengeld, muss davon aber so gut wie alles selbst bezahlen. Es gibt bei uns nur wenige Extras zwischendurch.

Ebenfalls mit 13 Jahren: ein eigenes Depot. Jetzt geht die wilde Party los.

Das ist aber alles nur der Auftakt, der Knaller kommt am 23.6.1998. Mein Vater und ich erzählen dem überraschten Sachbearbeiter der Dresdner Bank, dass der vor ihm sitzende 13-jährige Junge ab jetzt gedenkt, mit seinem Geld „risikobewusst“ und „ohne Beschränkung des Aktien- und Fremdwährungsanteils“ herumzuzocken. Und wozu will er das? Auf dem Antragsbogen gibt es mehrere Vorschläge für „Anlageziele“. Doch wir entscheiden uns, das Feld „Sonstiges“ zu nutzen und dort handschriftlich zu notieren: „Kennenlernen des Wertpapiergeschäftes“. Ich bin 13 Jahre alt. Ich habe ein eigenes Depot und kann meinen Sachbearbeiter in der Bank ohne Rücksprache anrufen und ihn beauftragen, für mich Wertpapiere zu handeln. Mein Vater wiederholt sich: „Wenn du dein Geld verlierst, ist es weg. Ich erstatte dir nichts zurück.“ Er lässt mir komplett freie Hand. Er freut sich, dass ich trade. Das mache ich gerne, ich will mit ihm ja auch fachsimpeln.

3 Wochen später, am 14.7.1998, kaufe ich meine ersten Aktien in mein Depot: 12 Stück von Bayer zu einem Kurs von 92,60 DM. Macht 1.111,20 DM. Es kostet mich 10,05 DM Gebühren. Also unter 1 Prozent, ein genial günstiges Angebot der Dresdner Bank, sensationell für damalige Verhältnisse.

So sieht mein jugendliches Leben Mitte der 90er bis Anfang der 2000er aus: Wenn ich aus der Schule komme, checke ich Kurse. Manchmal stelle ich fest, dass mein Vermögen an einem einzigen Tag fast zweistellig geschrumpft ist. Ab und zu rufe ich in der Bank an und sage etwas wie:

„Guten Tag, Alexander Janke hier, ich will 7 DaimlerChrysler kaufen, tagesgültig, Limit 79, bitte in Bremen ausführen.“

Ich rief als Jugendlicher in der Bank nach der Schule an und orderte Aktien.

Kurze Zeit später erhalte ich tatsächlich einen Rückruf von der Bank: „Guten Tag, Herr Janke (HERR! Janke – ich bin groß!), ich möchte Ihnen mitteilen, dass Sie 7 DaimlerChrysler zum Kurs von 78,60 Euro in Bremen gekauft haben. Bestätigung kommt in den nächsten Tagen mit der Post. Herzlichen Glückwunsch und viel Erfolg damit!“ Tatsächlich habe ich im Jahr 1998 nach Bayer keine Trades gemacht und erst im Jahr 1999 richtig losgelegt. Da wurden die Preise auf den Abrechnungen bereits in DM und Euro ausgegeben und die Papiere in Euro gehandelt, was mich schon früh an den Umrechnungskurs gewöhnte.

Vorbilder: Markus Koch und André Kostolany

Täglich schaue ich n-tv Telebörse. Zugeschaltet von der NYSE ist Markus Koch. Man sieht ihn von oben, er hebt den Kopf und redet inmitten von Brokern direkt vom Parkett. Koch ist immer gut drauf, lässig, locker.

Der Typ hat Flair. Für mich der Inbegriff von cool, so dermaßen, dass ich mich damals ärgere, seine Frisur mit meinen Haaren niemals hinzubekommen. Koch, Friedhelm Busch und André Kostolany sind für mich die ersten Gesichter der Börse. Vor allem Koch und Kosto stehen neben eher drögen Markteinschätzungen immer für Börsenkultur: Koch, obwohl Deutscher, ist das US-amerikanische Street-Smart-Smile. Kostolany der gebildete europäische Gentleman mit Oper-Dauerkarte und Klassiker-Zitat im Ärmel. Causeure sind/waren sie beide. Zu irgend etwas dazwischen will ich mich emporpubertieren.

Ich bilde mich weiter, meine Familie unterstützt mich. Ich zocke

Viel Börsenliteratur lese ich. Ich spreche einmal pro Woche mit einem anderen Onkel über Wertpapiere und Wirtschaft. Donnerstags fahre ich in den Supermarkt, schleiche mich zum Zeitschriftenregal. Ich blättere die Börsenzeitschriften durch. Ich notiere mir, wie die Stimmung in den Medien ist, um aus den Daten Kennzahlen zu entwickeln, mit denen ich überhitzte und unterkühlte Märkte erkenne. Psychologie, antizyklisch anlegen, ihr wisst schon. Klappt alles nicht, macht aber Spaß.

Kurzzeitig will ich investieren wie Warren Buffett, rufe deshalb in der Investor-Relations-Abteilung von Coca Cola an und trage so schneidig, wie meine Teenagerstimme es erlaubt, mein Anliegen vor: „Guten Tag, Alexander Janke hier. Ich verwalte einen kleinen Fonds und benötige Ihre Geschäftsberichte der letzten zehn Jahre! Bitte schicken Sie diese an folgende Adresse …“ Es kommt tatsächlich ein Paket mit den Geschäftsberichten der letzten sieben Jahre, verbunden mit einer Entschuldigung: Man habe wirklich gesucht, aber partout keine älteren gefunden. Man hoffe, es helfe trotzdem. Gekauft habe ich nicht. Einmal fahren mein Vater und ich zu einer kleinen Regionalbörse (Hamburg oder Bremen, ich weiß es nicht mehr), wo ich kurz mit einem Mann im grauen Anzug sprechen darf. Das alles steigert mein Selbstbewusstsein enorm.

Mit folgenden Aktien habe ich damals maximal wüst gespielt, sie selten über Jahre und meistens nur wenige Monate, Wochen, manchmal nur einen Tag lang gehalten: Berentzen, Bayer, Lufthansa, DaimlerChrysler, Deutsche Bank, Münchener Rück, Hannover Rück, Singulus Technologies, Unilever, SZ Testsysteme, Energiekontor, ABN Amro Bank, Letsbuyit.com. Letsbuyit habe ich für 17 Cent gekauft und am nächsten Tag für 56 Cent verkauft. Gebracht hat es mir keine Rendite, wohl eher Verluste, aber viel Erfahrung. Ich weiß seit meiner Jugend, wie sich Vermögensschwankungen anfühlen und wie es ist, selbst dafür verantwortlich und gleichzeitig den Launen des Marktes ausgeliefert zu sein.

Von heute auf morgen: Keine Lust mehr auf Börse. Über 15 Jahre Pause. Dann wieder voll dabei – aber nur noch ETFs

Plötzlich: der Bruch. Kein Interesse mehr an der Börse. Könnte damit zusammenhängen, dass der Neue Markt hart gecrasht ist. Über 15 Jahre lang befasse ich mich nicht mehr mit Aktien. Dann steige ich wieder ein. Diesmal komplett passiv. Ich habe genug Thrill gehabt, jetzt geht es um die Altersvorsorge. Heute, mit 36 Jahren, bin ich radikaler Buy-and-Hold-ETF-Weltportfolio-Anleger.

Ich habe im Jahr 2021 etwas neu angefangen und durchgezogen, das ich als Teenager in eine völlig andere Richtung begonnen, aber nie vollendet hatte: ein Börsenbuch, mit mir, Alexander Janke, als Autor vorne auf dem Titel. Es heißt „Altersvorsorge mit ETFs: Einfach einsteigen in 10 Schritten“ (*Affiliate). Das Buch ist überall erhältlich, wo es Bücher gibt. Für mich ein persönlicher Höhepunkt. Mehr Infos stehen auf meiner Website BuzzNews.de.

*

Was denkt ihr, wie führt man Kinder am besten an Finanzen und Geldanlage heran? Und wie war es bei euch, wie habt ihr an die Börse gefunden? Ich freue mich auf euer Feedback und eure Geschichten.

****

Wenn du einen Leserbrief für diesen Blog schreiben willst, kannst du ihn mir gerne schicken. Einen Leserbrief kann ich auch anonym veröffentlichen.

Interessante Geschichte.

Mich wundert aber, dass Einzelaktien komplett vom Tisch sind.

Gerade mit der Erfahrung sollte es doch Durchhaltevermögen gehen

Hahah coole Geschichte. Habe auch mit 11 oder 12 angefangen mit Aktien. Mein Dad hat immer im Teletext Aktien geschaut (ja damals ging das noch so). Ich wollte wissen was das ist und kaufte auch direkt von meinem Taschengeld ihm Aktien ab. Ich hatte allerdings einen Blankoscheck -> Gewinne für mich, Verluste übernimmt er.

Mein Sohnemann hat auch schon Aktien. Denke mit so 8-12 kann man da je nach Entwicklung behutsam dran gehen.

-M

Meine Kinder haben seit Geburt ein ETF Depot, in das wir mit einer größeren Einmalzahlung und seitdem monatlich einzahlen. Seit ihrem 8ten Geburtstag entscheiden sie selber, in was die Dividenden reinvestiert werden. Am Anfang große staunende Augen, dass ihnen tatsächlich ein Teil von Apple gehört. Spielerisch und nur wenn sie gefragt haben immer mehr Details zu Aktien und Börse erzählt, inzwischen mit 10 und 12 kennen Sie schon ziemlich gut die Zusammenhänge und groben Strategien.

Nett dabei: mit ihren ausgesuchten Zukäufen hat die 10-jährigen 40% durchschnittliche Performance, bei dem 12-Jährigen 15% durchschnittliche jährliche Performance. Damit lassen mich die beiden bei der Performance ganz schön alt aussehen ;)

Hey Tim, welche Werte (neben dem Neukauf) bautest du heute noch auf?

Du hast so eine interessante Geschichte zu erzählen – und schreibst stattdessen ein Buch über ETFs, obwohl du dich erst ein halbes Jahr damit auseinandersetzt? :-) ;-)

Hi Christian,

danke für deine Frage. Mit ETFs setze ich mich etwa seit 2017 auseinander. Ein halbes Jahr wäre in der Tat etwas knapp ;)

Und meine Börsengeschichte halte ich mit diesem Text hier dnan auch für auserzählt – für ein Buch sehe ich da wenig Potenzial. Im Gegensatz zu passivem Investieren mit ETFs: Tatsächlich gibt es noch keine echte Schritt-für-Schritt-Anleitung, die Einsteiger vorne abholt und sie chronologisch sinnvoll und knapp durch den Prozess führt.

Das ist ja eine schöne Geschichte um dein Buch zu promoten!

Aber ich kann mir kaum vorstellen, wie eine Bank eine Order von einem Minderjährigen am Telefon annimmt.

Mag ja noch eine andere Zeit gewesen sein. Aber zwischen 7 und 17 ist man nur eingeschränkt Geschäftsfähig. Alle Käufe, die ein Kind in dem Alter macht können von den Eltern rückgängig gemacht werden. Und zwar ohne Gebühren.

Die 12-jährige Linda war nämlich ziemlich angepisst, als man ihr in der Bank sagte, das sie ihre Eltern mitbringen müsse, wenn sie ihr Geld anlegen wolle. ;-)

Ein schönes Märchen. Vielen Dank. Und die Moral von der Geschicht – schlechte Aktien lohnen nicht.

Hi hi!

Ich dachte mir schon, dass das unglaubwürdig wirkt. Doch tatsächlich war es so: Mein Vater und ich mussten einmal zur Dresdner Bank, er musste natürlich als Vertretungsberechtigter auf dem Papier stehen, aber: Danach konnte ich unter meinem Namen vollumfänglich handeln, und zwar per Telefon. Das Konto hieß „GRIPS“ mit „Teilnahme am Dresdner Order Discount“.

Ob er es hätte rückgängig machen können – das weiß ich nicht, vermutlich schon. Aber die Bank hat sich auf das Risiko eingelassen. Wir mussten anfangs auch angeben, inw elchem Umfang ich handeln werde, ich denke, sie hätten sich gemeldet, wenn der überschritten worden wäre. Wir haben einfach ein paar tausend Mark angegeben.

Mensch war das gestern ein roter Tag, und das obwohl in der Berichtssaison so viele Konzerne sehr gute Zahlen vorlegten. Hörte man sich um, fielen als Argumente gerne die Überschwemmungen in Mitteleuropa oder der erneute Anzug an Coronafällen.

Als ob es irgendeinem Institutionellen Investor, Pensions- oder Hedgefondsmanager oder einem Mitarbeiter bei einer der großen Investmentbanken, Einzelschicksale interessieren würde. Da wurde einfach Kasse gemacht, auf der Käuferseite empfand man die Preise zu hoch, der Druck schien auf der Verkäuferseite zu liegen, und 2 % niedriger hat man dann auf Käuferseite zugeschlagen. Gibt eben keine herrenlosen Aktien. Jedem Hedgefondsmanager auf Verkäuferseite teht ein Pensionsfond auf Käuferseite gegenüber, und umgekehrt. (Überspitzt ausgedrückt)

Meine paar Hundert Aktien die ich über das Jahr kaufe oder mir über puts andienen lasse erscheinen auf keinem Radar. Da mach ich mir nix vor.

„Heute, mit 36 Jahren, bin ich radikaler Buy-and-Hold-ETF-Weltportfolio-Anleger.“

Mal abgesehen von der Werbegeschichte, irgendwann werden sie alle schlauer ;)

Das ist eine große Tragödie. Mit 11 Jahren kaufte er die erste Aktie. Von 1998 bis 2000 spekulierte mit Aktien. Und er machte keine Kariere. Alles umsonst. 15 Jahre machte er Pause und dann wagt er nur noch in ETF zu investieren. Vermutlich besitzt er keine Aktie heute, obwohl er mit 11 Jahren die erste kaufte.

Und ich dachte, wer mit 11 Jahren die erste Aktie kauft, der wird von seinem 30. bis 80. Jahr ein Millionär oder Multimillionär und 20-30 super Aktien im Depot haben, von Allianz, BASF, Johnson, über Procter bis zum Gamble.

Der Titel “Der deutsche Warren Buffett“ ist immer noch frei. Und niemand verdient ihn.

Ja, es ist bei mir leider so: Mein Mut wurde von der Kapitalmarktforschung überflügelt und brachte mich letztlich zum wissenschaftlich fundierten, prognosefreien Investieren. Allerdings traue ich mich, mit meinem ETF-Weltportfolio gegen jeden aktiven Anleger anzutreten bei einer Mindestanlagedauer von 15 Jahren ;)

„Der Titel ”Der deutsche Warren Buffett”“

Hendrik Leber wäre so einer, immerhin einiges reicher als Charlie Munger.

Und Tim ist noch keine 100, mal angenommen er hat heute ein Depot von 2 Mio. vermutlich dürfte es mehr sein, und er macht die nächsten 50 Jahre eine Performance von 20% p.a. so werden das auch 18 Mrd. :) Immerhin…

@Lad

Ist halt wieder eine dieser abstrusen Geschichten.

Soll wohl spektakulär wirken.

Meine persönliche Meinung: Etwas stümperhafter Journalismus seitens des Blogbetreibers.

@Wolke: Was findest du denn so abstrus daran?

Ich habe meine Geschichte natürlich so interessant wie möglich zu erzählen versucht, ohne zu übertreiben, also ohne etwas hinzuzudichten, das so nicht stattfand. Tatsächlich habe ich sogar etwas weggelassen, das zwar ebenfalls amüsant, aber zu privat war.

@AlexJ, die Diskussion mit den melancholischen Rentnern hier würde ich nicht eingehen. Führt zu nichts da sie in ihrer Überzeugung und Glaubenssätzen sehr stabil sind. :-)

@AlexJ

Hat ja schon @Lad gesagt: „Eine große Tragödie“.

Interessante Geschichte. Mit 11/12/13 Jahren wusste ich selber nicht mal was Aktien sind. Ich glaube das traden war der falsche Ansatz. Um gut zu traden muss den Markt gut kennen und die Zusammenhänge kennen. Das kostet Zeit.

Kaufen und halten wäre über die 20 Jahre bestimmt besser gewesen. Vor allem bei den jetzigen Kurshöhen wärst du bestimmt ein sehr wohlhabender Man. Aber besser spät als nie! Ich hoffe die Kurse behalten über die nächsten 20/30 Jahre ähnliche Kurserhöhungen.

Grüße Ralf

Also wenn das eine grosse Tragödie ist dann wurde vielleicht wieder mal Tofranil vergessen einzunehmen heute.

@Bruno

Oder hat jemand das Medikament gegen seine manische Erkrankung und euphorische Psychose vergessen einzunehmen?

Merz für Bauverbot. Der Mann ist vernünftig. Andere wollen entschädigen ( Steuergelder, Versicherungsgelder,Spenden,… ) und die Leute genau da wieder bauen lassen. Sind die irre ? Das wird wieder passieren.

https://www.n-tv.de/panorama/Merz-ist-gegen-Neubauten-in-Risikogebieten-article22693469.html

Gibt’s ne Meinung zum Thema Wasserstoff? Die Notwendigkeit sehe ich technologisch gesehen schon. Die Staaten investieren kräftig.

Meinungen dazu?

Grüße Baum

„Oder hat jemand das Medikament gegen seine manische Erkrankung und euphorische Psychose vergessen einzunehmen?“

Nicht nötig, es reicht hier mitzulesen :D

„Merz für Bauverbot. Der Mann ist vernünftig. Andere wollen entschädigen ( Steuergelder, Versicherungsgelder,Spenden,… ) und die Leute genau da wieder bauen lassen. Sind die irre ? Das wird wieder passieren.“

Hach ja, der schlaue Herr Merz … Manche Versicherungen leisten aber nur, wenn das Haus an Ort und Stelle wieder errichtet wird. Selbst wenn nicht, wird die Versicherungssumme vermutlich nicht ausreichen für Haus PLUS Grundstück an anderer Stelle. Aber der schlaue Herr Merz ist ja Jurist und wird Betroffene gerne vertreten, wenn vor Gericht gestritten werden muss ;-)

„Gibt’s ne Meinung zum Thema Wasserstoff?“

eFuels finde ich spannender. Porsche macht was in der Richtung mit einer Firma in Chile(?). Norsk Hydro hat auch eine Anlage in Planung. Nur aus der Erinnerung und ohne Gewähr … einfach mal googlen ;-)

@ZenInvestor. Danke dir für den Beitrag. Nein, die unabhängige Kapitalmarktforschung spricht glasklar gegen Stock Picking und Market Timing. Die Studien zum Value Investing beziehen sich meines Wissens nur auf eine große Gesamtzahl der Aktien, die eben den Value-Faktor aufweisen.

Auf Einzeltitelebene überwiegen die Einzeltitelrisiken. Warren Buffett hat in letzter Zeit auch nicht mehr so gut performt. Doch selbst bei ihm ist auch für die vorherigen Phasen nicht klar, dass der Zufall ausgeschlossen ist.

Zu der Wette: Wenn du einen Musterdepotanbieter kennst, bei dem man Kosten und Steuern realistisch abbilden kann und der auch überwacht, dass niemand von uns mogelt, dann bin ich evtl. zu Folgendem bereit:

Jeder von uns bekommt ein fiktives Startkapital von 100.000 Euro.

Laufzeit: 15 Jahre

Ziel: Gewinner ist der, der nach Kosten und Steuern den höchsten Vermögensendwert erzielt.

Bedingung: Es dürfen nur Aktien aus Industrie- und Schwellenländern gewählt werden.

Wetteinsatz: 1.000 Euro. Aber, da ich natürlich ein Feigling bin: Sollte der andere zum Zeitpunkt der Fälligkeit auf Sozialhilfe oder ähnliche staatliche Leistungen angewiesen sein, muss er nicht zahlen.

Ich gehe davon aus, dass ich in 9 von 10 Fällen gewinne. Heißt aber auch: Selbst wenn du gewönnest, wäre damit nichts bewiesen – aber wir hätten so oder so ’n büschn Spaß gehabt ;)

@Baum,

Kann zum Thema Wasserstoff auch nichts beisteuern. Ist mir auch alles zu ungewiss. Selbst eine Wahrscheinlichkeit von 55% auf Erfolg, wäre mir (viel) zu gering.

Einfach mal als Gedankengang: Wenn der Basiswert Wasserstoff schon ungewiss auf künftigen Erfolg ist, wie dann noch die richtigen Aktien picken? Wäre ein Wasserstoff ETF nicht eine Idee? Dann muss nur noch das Medium Wasserstoff funktionieren und man hat Erfolg?

-M

Dies finde ich interessant, aber wie so oft sind die ganz spannenden Sachen nicht an der Börse ;)

https://synhelion.com/

@ZenInvestor

Das war ein langer Kommentar ;)

In einem informationseffizienten Markt kann man sehr wohl durch aktives Investieren verlieren, warum auch nicht?

Nein, die Wissenschaft ist hier komplett auf meiner Seite, siehe sämtliche Studien, die Kommer, Walz und Weber z. B. in ihren Büchern zitieren und die höchste Anerkennung in der wissenschaftlichen Community genießen.

Sowohl empirisch als auch sachlogisch ist die Sache eindeutig. Die Märkte sind hinreichend informationseffizient, sodass man mit öffentlich zugänglichen Informationen keine systematische Überrendite erzielen kann, ganz ebsonders nicht nach Kosten und Steuern. Durch Glück geht es natürlich. Und genau das wünsche ich dir ;)

Zen

Eins muss man noch ergänzen finde ich…. Buffett sagte mal in der Art: entweder man versteht Value investing in der ersten Sekunde, oder nie!

Auch muss man hinzufügen, die meisten haben einfach kein Bock drauf sich Gedanken zu machen, ob ein Preis gerechtfertigt ist. Preise sind ja Immer fair, sagt ja die Markteffizienztheorie…. Buffett würde noch das Wort “ meistens“ anstatt „immer“ benutze.

Benjamin Graham quote: „In the short run, the market is a voting machine but in the long run it is a weighing machine.“

Wie gesagt…entweder man glaubt an das eine, oder das andere. Kein Grund irgend den zu missionieren.

Auch der Irrglaube, dass man mit ETF die Marktrendite bekommt ist ja Quatsch. Das Problem ist der Anleger selbst, der mit Maus und Tastatur oft dummes tut – frei nach Forrest Gump.

-M

Ja ich verstehe dich schon, aber es bringt nichts davon schlechte Laune zu bekommen :-)

Mach dein Ding, dass wird schon werden langfristig. Evtl wäre ein Blaue investing Forum ein geeignetere Ort unter wirklich Gleichgesinnten.

Nach seiner Logik war Tesla also vor einem halben Jahr 880$ Wert und heute (trotz höherer Gewinne) nur noch 655$ und das soll die objektive Wahrheit sein?

Das wäre für mich ebenfalls ein: in the short run a voting machine Beispiel….

Wegen dem Zitat:

Oh ich muss evtl zurückrudern. Habe es wohl in einem Buch über Buffett, oder graham mal gelesen.es könnte auch in dem Zusammenhang stehen, dass das Risiko sinkt, wenn der Preis einer Aktie sinkt -> und man das entweder sofort versteht oder nie….. aus der intelligente Investor.

Habe da bestimmt was durcheinander geworfen! Sorry!

Ich beanspruche dann das Zitat für mich :-)

-M

Value Investing ist für mich wie Klima und Wetter. Oder die allgemeine Relativitätstheorie und Quantenphysik.

Klima sagt einem die langfristige Perspektive (das wäre dann die Wage bei Buffett oder die Markteffizienz). Klimawandel wäre dann wohl sowas wie sich ändernde Wirtschaftsentwicklungen (Digitalisierung oder so)

Dann gibt es aber trotzdem noch Extremwetter (statische Ausreißer)-Ereignisse. Das sind die Situationen die ein Value Investor ausnutzen möchte.

Im Allgemeinen gilt die Markteffizienz im Detail aber in gewissen Ausnahmesituationen gilt sie nicht.

Grüße Baum

@ZenInvestor

Informationseffizienz der Märkte bedeutet ja lediglich, dass alle verfügbaren Informationen in kürzester Zeit eingepreist sind und der Markt sich dann nach etwas Neuem sehnt.

Sie bedeutet nicht, dass alle rational sind, auch nicht, dass die meisten rational sind – und auch nicht, dass es keine Blasen oder Crashes gibt, die sich danach jeweils ins Gegenteil verkehren.

Was deine restlichen Angaben angeht: Ich war auch mal so wie du. Hochemotional (und nicht so „gefühlskalt“) schreibt man lange Textwände in Kommentarspalten und regt sich über jemanden auf, der sich nicht in aller Ausführlichkeit auch mit dem letzten Nebensatz des eigenen Elaborates befassen will („Arrogant“ findet man solche Leute dann häufig, gerne auch überheblich und eingebildet, eine typische begriffliche Trias).

Irgendwann habe ich dann festgestellt: Es bringt nichts. Ich kriege Bluthochdruck, weil ich irgendjemanden von den 8 Milliarden meiner Spezies nicht überzeugen konnte und er nicht brav en detail auf meine Argumente eingeht. Wie kann er nur! Er muss einer der übelsten Typen sein, die diesen Planeten bevölkern.

Das Schöne an der Börse ist ja: Sie interessiert sich nicht für das Geplänkel von zwei Einzelnen, noch dazu privaten Kleinanlegern. Einer von uns beiden wird, wenn wir in 30 Jahren aufrichtig Bilanz ziehen, schlicht und ergreifend risikoadjustiert mehr Rendite eingefahren haben. Du denkst, dass du das sein wirst. Ich denke, dass es mit einer ca. 90-prozentigen Wahrscheinlichkeit ich sein werde und dass es selbst dann, wenn du gewinnst, vermutlich Zufall statt Glück war.

Was wir feststellen können: Wir beide halten immer nur das für richtig, was wir im Moment der Entscheidung eben für richtig halten können. Ich bin derzeit eben exakt jener verbohrte, stumpfsinnige, ignorante Passiv-Investieren-Apparatschik, der ich heute, hier und jetzt sein muss. Und du bist das Gleiche im Lager gegenüber. Lassen wir doch die Realität entscheiden, wer in dieser meinetwegen singulären historischen Situation richtig liegt. Einverstanden?

PS: Jetzt schreibe ich doch wieder Textwände in Kommentarspalten – man kann nicht völlig aus seiner Haut :)

@ M und Wasserstoff, hab ich leider bei ZENs 4-seitigem Gelaber übersehen.

Ja ETF wäre eine denkbare Möglichkeit, ich bleibe aber dabei dass ich das Konzept ablehne. Ich habe mich jetzt dafür eine Art Templeton Methode entschieden, einfach die fünf größten Player in diesem Bereich gekauft und ein bisschen Spekulation betrieben. Jetzt lasse ich die liegen bis die Pleite sind oder irgendwas daraus geworden sind ist ;-)

Wie gesagt ich ergänze sukzessive die reine value Theorie mit anderen Aspekten.

Grüße Baum

Baum, so ging es mir mit China. ETF wollte ich nicht, also am Ende sind 10 Firmen bei mir gelandet…Das ist nun mein ETF. Gedanklich ist das für mich 1 Position.

-M

Ja so ähnlich sehe ich es auch, China finde ich aber etwas riskanter :-)

@ Baum

Heute konnte ich mich als hartgesottener Value Investor ein wenig freuen. Ich habe ganz früh am Morgen 12000 Aktien von CRRC und 10000 Aktien von Everbright Environment gekauft. Der Börsenplatz ist nichts für Dich. Brauchst Du Dir nicht weiter ansehen. Und gestern Abend meine Tanger Short Calls mit 500€ oder 75% Gewinn glattgestellt. Die Laufzeit ging bis Januar mit Strike 22$. Von mir aus kann die Aktie gerne wieder schnell Richtung 20$ von Wallstreet Jüngern getrieben werden. Dann verkaufe ich halt wieder Short Calls.

Zurück zu Deiner Frage bezüglich Wasserstoff. Auf so ein Zeug stehe ich überhaupt nicht. Aber mit Blick auf meine kürzlich erworbenen CRRC Aktien… Soweit ich Wasserstoff beurteilen kann und ich habe hier fast nichts dazu gelesen, macht die Technik eher bei größeren Systemen Sinn. Und CRRC ist nicht gerade eine kleine Firma in Bezug auf Marktkapitalisierung:

http://german.people.com.cn/n3/2021/0128/c414967-9813899.html

Vielleicht verfolgst Du Wasserstoff in Zusammenhang mit CRRC. Wenn sich hier etwas anbahnt wäre es vielleicht vorteilhaft die Aktien zu besitzen. Habe es nicht genau geprüft, aber Ballard Power ist hier wohl dabei. Der Anteil bei Bahn sollte möglichst hoch sein, wenn Du glaubst dass hier die Technologie zuerst eingesetzt wird. Mit dem Ausbau der Seidenstraße würde es durchaus Nachfrage geben können. Wer weiß? Ich weiß es jedenfalls nicht und fahre vermutlich mit Wasserstoff oder ohne mit CRRC nicht so verkehrt.

Ich mag auch Reliance Industries. Was hälst Du davon? Keine Sorge, die Aktie kommt aus Indien. Ist vielleicht nicht der klassische Value Wert. Mir gefällt hier die Chance und zugleich der sichere hohe Cashflow, da das Unternehmen breiter aufgestellt ist als andere HighFlyer. Die Old Economy subventioniert so die New Economy. Das finde ich nett, da ich keine Pleite erleben möchte… Habe die Aktie allerdings noch nicht gekauft.

@ -M

„Nach seiner Logik war Tesla also vor einem halben Jahr 880$ Wert und heute (trotz höherer Gewinne) nur noch 655$ und das soll die objektive Wahrheit sein?“

Das Fass der objektiven Wahrheit mache ich jetzt nicht auf, um mich nicht in epistemologischen Verästelungen zu verirren. Aber ich will gerne etwas zu dem Punkt sagen. Ich glaube lediglich nicht, dass ich etwas sehe, das der Markt nicht sieht, aber bald schon, und dass er dann korrigiert, sodass ich es systematisch langfristig nach Berücksichtigung von Kosten und Steuern ausnutzen und so Alpha generieren kann. Was weiß ich denn über den wahren Wert von Tesla oder einem beliebigen anderen Unternehmen, das der Markt nicht weiß, das er aber demnächst einsehen wird, um die Aktie auf mein berechnetes Kursziel zu hieven?

Und ja: Das impliziert, dass ich den Marktpreis als die beste Schätzung für den wahren Preis axiomatisch setze. Weil mir nichts Besseres einfällt auf Basis der Informationen, die ich über die Kapitalmärkte von interessenkonfliktfreier, wissenschaftlicher Seite habe.

Hi Kiev,

hab die Reliance auch auf dem Schirm.

Insbesondere mit dem Digital Payment Thema haben die was für Plattform-Netzwerk-Effekte am Start. Gekauft habe ich aber bislang nicht.

Unten ein Link zu Packy. Ist schon ein bisser’l älter, Oktober 2020. Aber ich mag, wie er schreibt und erhellend ist es allemal.

https://www.notboring.co/p/reliance-gateway-of-india

Hallo Kiev, vielen Dank für die Rückmeldung!

Nur mal zum Verständnis vorab, ich habe absolut gar nichts gegen chinesische Unternehmen perse. Ich würde sogar sehr gerne einige dieser stark wachsenden und in einem starken Nachfrageumfeld agierenden Unternehmen kaufen. Ich habe nur die zwei Probleme, erstens dass ich der Regierung nicht vertraue, wenn handelt sich um eine kommunistische Diktatur (im Detail könnte man natürlich darüber streiten…), zum anderen weiß man nie genau wie die Unternehmen wirklich aufgestellt sind durch die staatliche Einflussnahme. Also ob eventuelle marktmechanismen außer Kraft gesetzt wurden und dadurch das Unternehmen Mist ist.

Jetzt zu dem chinesischen Bahnunternehmen. Ich kenne es nicht im Detail und weiß auch nicht welche Aktivitäten die mit Wasserstoff tätigen. Für das Thema Wasserstoff gelten für mich zwei Grundaussagen. Erstens durch den Klimawandel benötigen wir neue Methoden der Energieerzeugung und Energiespeicherung, zweitens ist Wasserstofftechnologie für mich eine spannende und flexible Variante in diesem Bereich. Ich bin kein Physiker oder Chemiker und habe auch sonst nur die Grundahnung von der Technologie, das aber alle große Staaten, Universitäten und Unternehmen mit dem Thema aktiv beschäftigt sind, zeigt dass das Thema nicht ganz aus der Welt gegriffen sein kann.

Soviel zu den basics. Das heißt natürlich nicht dass ich dann damit auch eine Rendite erwirtschaften kann.

Du hast Recht vor allem in den Schwerlast und stationären und hochenergie verbrauchenden Bereichen ist Wasserstoff scheinbar technisch überlegen im Vergleich zu z.b. reiner batterieelektrischen Speicherung. Daher ist das Unternehmen bestimmt auch spannend als Abnehmer für die Technologie. Dass die aus Indien kommen konnte ich nicht finden.

Im Hintergrund muss man bei mir noch beachten dass ich gerne kleine Unternehmen kaufe, mit möglichst hohem Wachstum, was es im klassischen Valuebereich kaum gibt. Deswegen habe ich das für solche Unternehmen auch etwas aufgeweicht.

Ich schaue mir CRRC aber noch mal an. Danke dir.

Grüße Baum

Ich diktiere übrigens meist was ich schreibe über das Telefon, leider ist die Rechtschreibung dabei etwas auf dem Weg geblieben. Entschuldigt bitte.

@Kiev

Meine order für Everbright ist noch im Markt. Glaube 1-2 Cents haben gefehlt. :-) Verkauf doch mal unlimitiert. Ich stell die Liquidität:-)

Süße Werbung fürs eigene Buch, und das auch noch mit Affiliatelinks. Ob das alles so stimmt in der Geschichte, keine Ahnung. Echte „Leserbriefe“ von Leuten ohne Blog, Buch, MLM oder wasweißich, die einfach so geschrieben werden, gibt es scheinbar nicht mehr. Schade.

@ der Baum

CRRC ist kein Small Cap:

https://en.m.wikipedia.org/wiki/CRRC

Es ist die absolute Nummer 1 der Welt. aber Du könntest das Unternehmen bezüglich Wasserstoff verfolgen. Vielleicht haben sie eine Partnerschaft mit einem kleineren Unternehmen? Wenn CRRC in Wasserstoff Gas gibt hättest Du mit dem Small Cap als Partner dann einen extrem guten Abnehmer…

Nikola usw. ist für mich Schrott. CRRC ist viel interessanter in Bezug auf Wasserstoff, behaupte ich jetzt einfach mal frech ohne etwas in der Richtung recherchiert zu haben ;-)

Mir ist das alles sowie egal, da ich CRRC und nicht Wasserstoff gekauft habe.

@ Tobs

Danke, der Artikel war ja phantastisch. Gibt es schon Teil 2? Einige positive Dinge sehe ich ebenfalls als riesige Chance. Wenn ich die Aktie kaufe, hoffe ich dass Amazon nicht einsteigt. Reliance hat sich alles was es braucht. Der online Handel ist in Indien! erst in den Kinderschuhen. Ich müsste einmal prüfen, welchen Anteil an Retail Reliance hat. Wenn der Anteil gering ist gibt es sehr gute Chancen. Das die Aktien breit in der Bevölkerung verteilt sind und das Unternehmen aus Indien kommt ist politisch sehr gut.

@ M

Nicht limitiert setze ich nie etwas auf. Da die Marktdaten aber verzögert kommen und ich vor 6 Uhr morgens nicht viel Muße hatte den letzten halben Prozentpunkt zu holen setze ich einfach ein tiefes Limit und erhöhe langsam bis es klingelt. Das geht bei IBKR verhältnismäßig leicht.

*******Gibt’s ne Meinung zum Thema Wasserstoff? Die Notwendigkeit sehe ich technologisch gesehen schon. Die Staaten investieren kräftig.

Meinungen dazu?

Grüße Baum

****************

Im Schiffsverkehr denkbar, im Kurzstrecken-Flug ebenfalls denkbar, als geringfügige Beimischung in existierende Gasleitungen denkbar, aber anders als von den (meist deutschen) Medien propagiert im Individualverkehr, sprich PKW, eine Totgeburt. Zu aufwändig, zu teuer, zu wartungsintensiv, zu energiehungrig und zu ineffizient. Es gab und gibt auch praktisch keine Tankstellen und es wird auch keine geben wenn es quasi keine Fahrzeuge gibt. Das Henne-Ei Prinzip. Der Weg für batterie-elektrische Fahrzeuge ist hier schon vorgezeichnet und Porsche sowie Tesla sowie der Ioniq zeigen grade wohin die Reise geht. Länger als 15 Minuten muss bald niemand mehr an einer Ladesäule stehen.

*****eFuels finde ich spannender. Porsche macht was in der Richtung mit einer Firma in Chile(?). Norsk Hydro hat auch eine Anlage in Planung. Nur aus der Erinnerung und ohne Gewähr … einfach mal googlen ?*****

Auch E-Fuels werden nur in einem kleinen Nischenmarkt funktionieren bzw. erst wenn die Welt in Energie schwimmt, was sie auch in 20 Jahren nicht tun wird. E-Fuels ist ganz nett um irgendwelche Oldtimer klimabilanziell zu nullen, und da sie auch kaum fahren und damit wenig verbrauchen ist das abbildbar. Ebenso Spezialfahrzeuge (THW, Feuerwehr, Baustellengewerbe). Aber als Energieträger für die Massenflotte energetisch eine absolute Sackgasse die 5-8x mehr Energie verbraucht als einfach die Strommenge direkt in Batterien einzuspeisen.

E-Fuels wären geringfügig noch im Flugverkehr denkbar und bei Schiffen/Booten. Aber da zunehmend mehr Speicher gebaut werden bei denen man statt 30% Wirkungsgrad eben 90-95% Wirkungsgrad (fehlende Wandlungsverluste) hat, bleibt es eine Technologie die nur funktioniert wenn man in Energie schwimmt. Das wären dann Länder wie Island oder so, aber die brauchen es nicht. Alles andere wäre eine Technologie die auf fossiler Basis fußt und da kann man dann gleich auch Gas verbrennen. Das wäre dann wenigstens ehrlich.

So kommt er heraus wenn Sturköpfe aufeinander treffen ;) Pardon ich will niemandem zu nahe treten. Ich denke aber, es fehlt hier teilweise an Selbstsicherheit. Warum?

@Markteffizienz / Alpha / Glück & Co.

Ich glaube nicht an Markteffizienz, denn die Börse besteht viel zu sehr aus Emotionen und Psychologie. Kostolany (wenn ich mich richtig erinnere) hat das gut beschrieben mit dem Hund beim Spaziergang, einmal läuft er weit voraus oder dann bleibt er irgendwo hängen hinter einem aber langfristig kommt er doch mit einem mit (sofern er gut erzogen ist).

Ich glaube auch, dass man Alpha gegenüber dem Markt generieren kann. Ich glaube einfach keinen Hochglanzprospekten die das versprechen. Also entweder schaffe ich das selbst oder dann lasse ich es sein. Ich denke ich bin kein guter Investor, meine Fähigkeiten sind andernorts besser, aber vielleicht auch weil ich nicht die nötige Zeit investieren kann resp. der Rollverlust und Risiko zu gross ist, bin auch kein Forschertyp, der weiss schlussendlich auch nicht, ob er im Endeffekt erfolgreich wird, es gibt Forscher z.B. in der Pharma die forschen ihr Leben lang an einer Sache und kommen trotzdem nicht zum Erfolg, helfen aber mit dass Kollegen Erkenntnisse ihrer Arbeit übernehmen können und so schneller weiterkommen. Das ist das Problem beim investieren, man weiss schlicht und einfach nicht zu Beginn, ob man das einmal hinbekommt und es sich dann auch noch (over the long run) lohnt! Im den meisten Fällen wohl nicht, aber das heisst nicht dass es bei allen so ist. Wenn man es selber dann nicht hinbekommt (und ich würde mich hier auch mal dazu zählen), dann heisst das aber auch nicht, dass die andern nur Glück hatten. Hatte Warren Buffett also nur Glück? Ich weiss es nicht. Punkt. Befürworter würden sagen ja, und seine Glückssträhne ist nun zu Ende, der Index ist besser und ja, ich habe ihn die letzten 10 Jahre auch geschlagen (zumindest auf Berkshire bezogen als Aktie). Bin ich jetzt der bessere Investor als er? Kaum.

Man braucht auch und einleitend schon aufgezeigt, Selbstsicherheit, um sich auch Mangel an Können einzugestehen, und dann ist es wohl vernünftig und das wohl für viele andere Privatinvestoren auch, auf den Markt zu setzen. Es kann aber auch andere Gründe geben, die für Einzelaktien sprechen, die Gesamtperformance ist nicht das einzige Argument für eine Art des Investierens.

Jeder Mensch ist anders, und ich glaube eher nicht an Glück generell nicht, vielleicht Schicksal in einer gewissen Form, die Frage ist halt, in Anbetracht der Wahrscheinlichkeiten, welche in diesem Fall ja auch nur geschätzt werden können und man komplett falsch liegen kann, ist die Wahrscheinlichkeit, seine Zeit woanders einzusetzen und damit erfolgreich zu werden (zumindest finanziell betrachtet), höher und so ist das hingegen wieder Effizienz, wenn man sich darauf konzentriert.

Aber hey, wir alle machen Fehler und haben sicherlich Fehler gemacht, wichtig ist lediglich dass man das auch erkennt und Erkenntnisse daraus zieht. Gerade an der Börse ist das nicht ganz einfach, insbesondere wenn man Erfolg hat, zu erkennen, war es Können oder war es Glück oder vielleicht etwas dazwischen. Ich habe z.B. Google und Microsoft sehr früh gekauft, tolle Investments, aber ich bilde mir darauf nichts ein. Es war, bei mir (!) in der Tat auch einiges an Glück dabei, ich fand die Unternehmen gut, ich kannte beide aus der Praxis und sah schon früh dass sie besser waren als ihre Konkurrenten, aber habe ich die Entwicklung über 2-3 Dekaden vorhergesehen? Nein natürlich nicht. Es war insofern Schicksal dass ich in dieser Branche tätig bin und so die Unternehmen kannte. Aber sein Depot nur auf Werte zu konzentrieren die man dann wirklich auch sehr gut kennt z.B. aus dem beruflichen Umfeld, das ergibt halt kein ausgewogenes Depot, man muss dann auf andere Parameter umstellen, und ob diese langfristig erfolgreichen sind als der Gesamtmarkt, muss schlussendlich jeder für sich selbst entscheiden. Aber genug ehrlich sein mit einem guten Mass an Selbstbewusstsein und Selbstvertrauen. Nicht aufgesetzt, sondern objektiv beurteilend, eine nicht ganz einfache Aufgabe.

Also, mehr Selbstsicherheit im Erkennen der eigenen Fähigkeiten, dazu gehört sicherlich, zu erkennen was man wirklich gut kann, aber auch das Gegenteil, sich einzugestehen was man nicht kann und das auch entsprechend zu akzeptieren, dass es in Ordnung ist. Das gilt im Übrigen nicht nur für die Börse sondern ganz generell wie ich finde.

Guten Morgen Kiev,

Ja das CRRC kein small Cap ist, ist mir bewusst :-) :-)

Ich meinte nur das die deswegen nicht so interessant für mich sind, wir haben wohl etwas aneinander vorbeigeredet.

@Daniel, meiner Ansicht nach ist das zumindest technologisch doch nicht so eindeutig wie du sagst. Gerade die ich Gewichts-Frage spricht ökologisch und technologisch eher für Wasserstoff. Infrastruktur und Versorgung genauso.

Ich glaube aber natürlich auch dass zwischenzeitlich die elektromobilität mit Batterie eher der Weg im Bereich KFZ-Mobilität sein wird. Wir werden sehen.

Grüße Baum

@Zen

Du zitierst Alex falsch. Ist das Absicht oder schlechte Diskussionskultur?

Ich mag den Essay total. Allein die paar Ausschnitte verleiten mich den nochmal zu lesen :-)

-M