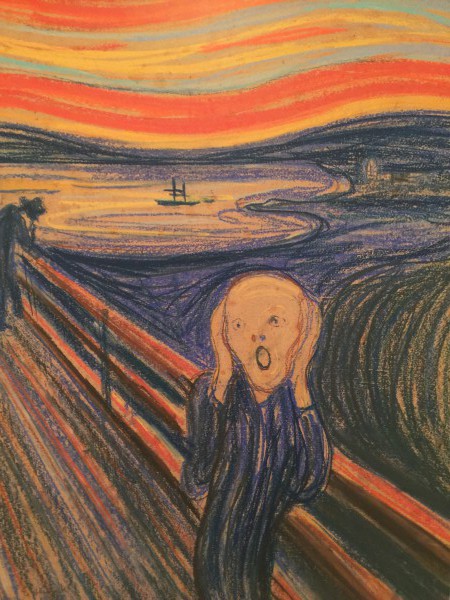

In der folgenden Grafik siehst du die Renditen des US-Marktes. Die Zahlen sind bereinigt um die Inflation. Du siehst, dass Aktien den anderen Asset-Klassen gegenüber überlegen sind. Gold, Immobilien, Anleihen… können langfristig dem Aktienmarkt nicht das Wasser reichen.

Aber klar: Du kannst auch mal ein schwaches Aktien-Jahrzehnt erwischen wie etwa die 2000er Dekade. Aussitzen ist das Motto. Bleibe nicht 10, sondern 20, 30, 40 Jahre dabei. Dann kommst du in den Genuss der feinen Rendite.

Es zeigt dir, wie wichtig es ist Geduld zu haben. Dann kannst du die großen Früchte ernten.

Wie streust du ausreichend? Indem du einen einzigen Index/ETF wie den S&P 500 kaufst. Damit ist eigentlich alles getan, was zu tun ist.

Du gehst in den Ruhestand, wenn du gesund bist. Nicht wenn du alt und krank bist. Daher strengst du dich früh im Leben an, Fortschritte bei deinen Anlagen zu machen. So hast du mehr Wahlmöglichkeiten später im Leben.

Meine Videos auf YouTube werden immer beliebter. Ich habe schon über 7.500 Follower. Ich habe heute gleich ein weiteres Videos über die Reichen gemacht. Warum sind die eigentlich reich? Die Antwort wird dich verblüffen:

Also ich sehe anhand der Tabelle nicht unbedingt, dass Aktien allen Anlageklassen jederzeit und auch nicht im Durchschnitt überlegen waren…

@Tim ja alles gut bis auf das Währungsproblem. Mit dem S&P500 hänge ich am EURUSD und erlebe über die Jahre , dass die Börse steigt , das Depot stetig fällt und umgekehrt. Für Anleger in Euroraum ist eine breitere Streuung über Währungen besser. Für US-Bürger stimmt das mit dem S&P wohl.

Bei der Tabelle sehr ich eher : 2 Assets liefen, 3 waren für den *rsch. Wenn das so sein sollte , dann besser über Assets streuen

Ich bin eher überrascht, wie gut die Anleihe abschneidet.

Wenn man das ganze noch um die Vola ergänzt, wird es erst richtig interessant.

Lieber Tim,

etwas an der Karte ist nicht optimal und etwas stimmt nicht.

„Asset Class Real Returns by Decade“ ist sicher falsch.

Weil die Rendite können unmöglich von einer ganzen Dekade stammen.

zB haben die Aktien in den 90er Jahren sicher nicht nur 14% geschafft.

Viel eher pro Jahr (Anual), das steht aber nirgends.

Ist bei den anderen Klassen auch der Return pro Jahr oder über die gesamten 10 Jahre gemeint?

Ist alles auf den US-Markt bezogen (Stocks = Aktien, aber in welchem Markt) und auf welche Währung (Gold in Euro ist anders als in Dollar).

Bitte etwas mehr Klarheit, Tim.

@ZenInvestor man sollte weitere Quellen für die Assets im Netz auftun und die dann vergleichen.

@ Thorsten

Ein Währungsrisiko besteht, ich geb dir Recht.

Meine Schwester war mal beruflich viel unterwegs, da is sie weltweit rum gekommen. Von Uruguay bis los Angeles war alles dabei. Sie hat mir damals ne Tasse mit New York Bild aus N. Y. C. Mitgebracht. Trink grad ne Tasse Tee, dachte das erwähn ich mal.

Heute habe ich Kollegen von etfs erzählt, diese überlegen jetzt auch zu investieren. Ich freu mich immer wenn es interessierte im Umfeld gibt.

@ all

Alle raten ja immer zum Standard etf wie zum Beispiel natürlich s&p500… Hab ich auch.. Im Vanguard Mantel (0,07%).

Aber mir gefallen grad besonders der Vanguard high yield dividend etf all world (0,29%) oder wie des ding heißt und der spdr dividend aristocrats etf (0,35%)… Mit über 100 bis 1470 Aktien sind die beiden ebenfalls breit gestreut und zahlen hohe und oder zuverlässige dividenden… Find ich etwas cooler als ein s&p500 etf… Hab alle 3… Aber sonst keinen weiteren etf. Was haltet ihr von der Auswahl?

Klar stark USA Gewichtet aber durch weitere einzel aktien im depot bin ich breit aufgestellt.. Etf macht bei mir bisher immernoch nur einen kleinen Teil aus vielleicht 10%. Ich mag einfach einzelne Werte ohne zwischen Händler.

Emerging market etf is mir zu heiß aktuell… Wegen dem China Taiwan Konflikt und so weiter ihr wisst bescheid.. Hat jmd so ein etf und fühlt sich damit wohl?

Außerdem hab ich meine China Aktien verkauft und möchte auch nicht über einen etf dort investieren. Chance hin oder her, man muss nicht auf jeder Hochzeit tanzen.

Und die hoch gelobten „world“ etfs kann ich nicht ernst nehmen weil es extrem USA lastig ist…Warum nennt man den nicht anders oder macht die Mischung anders? Etwas arrogant obwohl natürlich US investment Politik cool is und deren Firmen hohe marktkapitalisierungen haben. Aber diese Mischung decke ich lieber anders ab.

Mfg

Habe gerade erst mit Nestle SA angefangen und werde als nächstes 10 weitere in Zukunft zulegen.

Beim Handelskrieg EU vs Schweiz durfte Sparkojote euch beim Einstieg in der Schweizer Aktie helfen, weil in der EU wegen Vergeltung niemand die Schweizer Aktie kaufen darf.

Aber mir gefallen grad besonders der Vanguard high yield dividend etf all world (0,29%) oder wie des ding heißt und der spdr dividend aristocrats etf (0,35%)… Mit über 100 bis 1470 Aktien sind die beiden ebenfalls breit gestreut und zahlen hohe und oder zuverlässige dividenden… Find ich etwas cooler als ein s&p500 etf… Hab alle 3… Aber sonst keinen weiteren etf. Was haltet ihr von der Auswahl?

wäre mir zu dividenenlastig, zu US-basiert und vermutlich zu doppelt gemoppelt. Habe jetzt nicht nachgeschaut, ich glaube aber dass du eine sehr hohe Überschneidung von Aktien drin hast, kann man ja mit dem Morningstar-X-Ray-Tool rausfinden.

Etf macht bei mir bisher immernoch nur einen kleinen Teil aus vielleicht 10%. Ich mag einfach einzelne Werte ohne zwischen Händler.

Und warum genau machst du dann den Weg über ETF? Verstehe ich nicht so ganz.

Emerging market etf is mir zu heiß aktuell… Wegen dem China Taiwan Konflikt und so weiter ihr wisst bescheid.. Hat jmd so ein etf und fühlt sich damit wohl?

Schwellenland-ETF nehmen bei mir ca. 20% ein. Ich habe den Comstage EM bzw. im anderen Depot den Vanguard EM. Ich fühle mich damit wohl weil ich den Schwellenländern zum Teil mehr wirtschaftlichen Sachverstand zutraue als so mancher angeblich sicheren Industrienation. Desweiteren halte ich jegliche Art von Konflikt für ein unwichtiges Geplänkel das langfristig irrelevant ist. Ich sehe nicht ansatzweise etwas, das irgendwie darauf hindeutet, dass sich hier ein dritter Weltkrieg auftut der die Welt an den Rand des Abgrunds befördert (und selbst da rannten die Börsen weiter) und bei einzelnen Ländern ist die Welt einfach zu groß geworden als Wirtschaftsraum als das es alles herunterreisst.

Und die hoch gelobten „world“ etfs kann ich nicht ernst nehmen weil es extrem USA lastig ist…Warum nennt man den nicht anders oder macht die Mischung anders? Etwas arrogant obwohl natürlich US investment Politik cool is und deren Firmen hohe marktkapitalisierungen haben. Aber diese Mischung decke ich lieber anders ab.Mfg

sagt derjenige der hoch in US-Werte über ETF investiert ist :-p Nein, Spaß beiseite, du gibst dir die Antwort ja selbst, weil der Index primär auf Marktkapitalisierung beruht und in der US Welt nunmal das meiste zusammenkommt. Warum der Name so ist…keine Ahnung, vielleicht weil er tatsächlich einen großen Teil der Welt-Börsen-Kapitalisierung abdeckt? Weil er Länder der ganzen Welt unter einen Index spannt? Ich würde mich nicht so an dem Namen aufhalten, bei Vanguard heisst er vielleicht passender mit „Developed World“, meint aber das Gleiche. Die Mischung anders abzudecken ginge nur mit SP500/Stoxx600/Europe/Asia/Japan/Pacific und EM. Wäre mir da doch etwas zu viel Mühe mit dem Rebalancing. Oder man nimmt einfach den ACWI, hat dann aber ebenfalls hohe US-Marktkapitalisierung.

weil in der EU … niemand die Schweizer Aktie kaufen darf.

Dann bin wohl ich dieser ominöse niemand. Bei der Consorsbank darf ich schweizer Aktien handeln, über den Handelsplatz Lang & Schwarz OTC oder Baader Bank OTC. Dafür brauche ich nicht mal einen Sparkojoten ;-)

https://m.youtube.com/watch?v=dJ6DrzMDGpg

Ich weiß, daß Leute wie Dirk Müller von vielen ausgeblendet und verächtlich als Crashpropheten hingestellt werden. Auch meine Begeisterung hält sich in Grenzen. Aber darum geht es nicht.

Es geht in meinen Augen darum, wie wichtig es ist, genügend Cash bereit zu haben. Voll investiert zu sein, ich meine damit kein Geld zum Kaufen übrig zu haben, ist in diesen Szenarien ein grober Fehler. Gerade deshalb sollte man das Weltgeschehen verfolgen, damit man im richtigen Moment agieren kann. Das hat nichts mit Markettiming zu tun, die „Reichen“ machen es genauso und sind auch damit reich geworden.

@Wolke, das Problem ist den „richtigen Zeitpunkt“ zu erkennen und dann ins Handeln zu kommen. Da das besonders schwer bis kaum möglich ist kommt meist bei striktem buy and hold mit stetig sturem monatlichen investieren am Ende eine höhere Rendite raus. Wenn man aber zu den wenigen gehört die es können ist es natürlich toll. Ich gehöre nicht dazu.

Was unterscheidet dein Vorgehen vom Markettiming?

@Thomas

Ich mache kein Markettiming, ich halte mir für solche Fälle, unabhängig von den übrigen Investments, Geld bereit. Einmal mehr, einmal weniger, je nachdem wie ich die Lage einschätze.

Es würde mich einfach ärgern, in einem Crash kein Geld übrig zu haben.

Cash

wer letztes Jahr im Dezember Cash hatte konnte kaufen, wer nur seine übliche Monatssparrate hatte konnte eben nur 1x kaufen und musste zuschauen. Natürlich ist es gut einfach stur und stetig jeden Monat was zu kaufen, aber wenn man solche Gelegenheiten nutzen kann finde ich es noch besser.

Alternativ könnte man auch etwas aus seinem Depot verkaufen z.B etwas was nur wenig Dividende abwirft und dann gegen einen Qualitätstitel tauschen der mehr abwirft, wenn man denn diese Schiene fährt,

die Cash-Variante gefällt mir wesentlich besser. Und nein, ich halte garantiert keine 20% Cash, schön wäre es ja.

Wie Andere meine Strategie bezeichnen ist mir letztendlich egal, ich muss damit glücklich sein.

@haqrt, ich freu mich, dass ich regelmäßig Schweizer Aktien in Deutschland kaufen „darf“… ;)

Ich mache kein Markettiming, ich halte mir für solche Fälle, unabhängig von den übrigen Investments, Geld bereit. Einmal mehr, einmal weniger, je nachdem wie ich die Lage einschätze.

Das ist aber nichts anderes als Market-Timing. Nenn es wie du willst, Cash-Reserve, Investment-Geld das wartet….all das beruht auf der Annahme den richtigen Moment zu erwischen in dem man mehr investiert als man es sonst tut obwohl man zuvor hätte investieren können. Das mag jeder gerne ausprobieren, es ist aber dennoch Market-Timing. Ich bewerte das weder positiv noch negativ, glaube aber einfach der Statistik dass es für den Privatanleger ohne tiefgehende Kontakte in große Wirtschaftskreise nicht funktioniert.

Es würde mich einfach ärgern, in einem Crash kein Geld übrig zu haben.

Mich nicht, erstens weiss ich seit 2008 dass die Stimmung alles andere als rosig ist und zweitens traue ich großen Geldbeständen ein Euro auf Konten nicht über den Weg. Für mich ist ein Crash mit sauberer Asset-Allokation viel einfacher und effizienter abbildbar.

So kann ich einfach z.B. 25% in Staatsanleihen halten mit AAA auch außerhalb des EU Währungsraums, und z.B. 75% in Aktien. Bricht der Aktienmarkt ein und steigt damit automatisch meine Anleihequote auf z.B. 50% / 50% muss ich nur wieder Anleihen auf 25% abschmelzen und kaufe davon „unterbewertete“ Aktien. Da brauche ich mir keine Gedanken um einen Markteinstieg machen sondern handele wie ein ETF auch, nach einem zuvor mir selbst auferlegten Regelwerk.

Und wenn sich der Aktienmarkt irgendwann erholt und ich z.B. 90% in Aktien und 10% in Anleihen hänge, wird das ganze wieder neu justiert.

@Daniel

Zu kompliziert für den „einfachen“ Kleinanleger. By the way, im nächsten Crash platzt vermutlich zuerst die Anleihenblase.

@Karl – überrascht, wie gut die Anleihe abschneidet.

Ja! Wenn die Tabelle so stimmt, dann müsste man risikoadjustiert eigentlich den Großteil in Bonds anlegen anstatt in Aktien! (oder Immobilien in der richtigen Lage – Bay Area, Manhattan, ….)

@Währungsschwankungen

Muss man beachten. Damit meine ich nicht Investitionen in teure EUR-hedge Produkte. Legen Sie mal bei der US-Lieblingsaktie Ihrer Wahl den EUR über den USD Chart für 30J.

@Wolke – mich einfach ärgern, in einem Crash kein Geld übrig zu haben.

Das verstehe ich auch sehr gut. Seit wann genau sagt Mr. Dax nun den großen Crash voraus? Ich glaub 2010 oder 2011 sagte er – innert 3 Jahren ist das System am Ende. John Mauldin sagt seit zig Jahren das gleiche. Der große Faber hat 2013 den Mega-US-Crash voraus gesagt (Reset) und 2017 den S&P500 bei 1.100 Punkten. Riße, Krall,… ihre Zeit wird kommen.

Der Dirk Müller Fonds mit 1,69 % laufenden Kosten und 4% Ausgabeaufschlag ist therausierend und sehr sicherheitsorientiert „krisensicher“ aufgestellt und hat seit Auflage 2015 aktiell ziemlich genau 0% Rendite gemacht. Allerdings hatte er in seiner kurzen 4-jährigen Lebenszeit schon ein max. drawdown von grob ca 15% glaube ich. Im Vergleich der stumpfe passive A1JX52 hat gleichzeitig ein Kursplus von 18% plus 2-4% Div. pA bei kurzem max. drawdown von grob nur ca. 22% (7% mehr).

Ich würde mich also viel, viel mehr ärgern mit großem Cash an der Seitenlinie zu stehen und nicht reinzukommen und die Kurse werden immer höher und höher. Dann gehts 15% runter und ich gehe voll rein (natürlich viel teurer als zu Anfang möglich wenn ich gleich rein wäre) und dann kommt vielleicht doch noch der große Crash. Mhm, irgendwie vertrackt. Mit viel Cash abwarten ist keine gute Strategie. Etwas Cash-Bestand erhöhen, je nach persönlicher Verlusttoleranz, erscheint mir besser. Maximal Market-timing light also wenn es überhaupt sein muss.

@Chris k.

– Heute habe ich Kollegen von etfs erzählt, diese überlegen jetzt auch zu investieren.

Sie sind mutig. Wenn der Aktienmarkt mal 5 Jahre seitwärts oder gar runter geht, dann werden diese Menschen Ihnen vermutlich große Vorwürfe machen und mit Verlust verkaufen. Dann essen Sie in der Kantine alleine. Hat man wenigstens mehr Platz…

– high yield dividend etf

Performen im Vergleich deutlich schlechter als einfache World / ACWI ETF. Man kann ja die ausschüttende Variante (beim VG FTSE All-World aktuellen Kurs ca. 2% Div pA) wählen wenn man Div möchte. Dazu sind sie in der HY-Variante auch teurer. Würde ich nicht machen, den Fokus nur auf die Div-Höhe legen.

– Welt ETF – extrem USA lastig

Nicht US lastig sondern Market-Cap ‚lastig‘ wie Daniel ja schon schreibt. Das gilt natürlich nur für börsengehandelte Aktienunternehmen. Wenn Saudi Aramco an die westlichen Börsen geht, dann verdrängen die die US IT-Werte von Platz 1 im All-Welt ETF. Sie stützen mit Ihrem All-Welt-ETF Kauf also indirekt die saudische Ölmonarchie mit dem Sympathieträger Mohammed bin Salman (MbS). Fühlen Sie sich damit wohler als mit einem ETF China-Invest welches Sie ablehnen?

@Daniel

deine Strategie klingt vernünftig.

Ist für mich aber auch schon zu kompliziert. Ich kaufe einfach Aktien monatlich einfach weiter. Wenn ich genug Bargeld habe, dann kaufe ich auch wieder größere Mengen statt per Sparplan.

Dabei schaue ich mir die jeweilige Firma im einzelnen an und schaue, ob es in meine Strategie bzw. Beuteschema passt. Fertig.

Nach fast 10 Jahren Aktien und Investment stelle ich für mich fest, einfach ist am besten. Es gab ja mal ein Experiment bei dem Affen genauso gut oder gar besser per Zufalls treffer waren als Fondsmanager. Genau weiss ich es nicht mehr.

Ich kann nicht alle Makro und Mikro-Faktoren berechnen und auch noch in die Zukunft sehen.

Ende des Quartals trudeln gerade wieder alle Dividenden nach und nach ein :-)

Gruß

A.

@ Fit und Gesund

hallo, ich lese auch immer sehr gerne von Dir.

Für Deinen Kater Nr. 5 drücke ich die Daumen, das arme Kerlchen. Ist immer schlimm, so eine Situation und belastet enorm. Da interessieren einen keine Aktienkurse und man sollte sich in solch psychologisch schwierigen Zeiten auch gar nicht damit beschäftigen, denn der Kopf ist woanders.

Viel Glück!

@Rüdiger danke für den Hinweis, das sind ja gute Nachrichten bzgl. Handeklit Schweizer Aktien. Ich hatte gefürchtete, man würde sie auch da nicht mehr los (wer will sie schon loswerden, haha).

@ 42sucht21 Ich glaube nicht das SaudiAramco an Apple oder Microsoft vorbeiziehen wird.

beide liegen ja in der Kapitalisierung wieder über $ 1 Bio. Denke da ist bei den Saudis eher Wunschdenken dabei, haben ja schon Probleme ihre 100 Mrd. Anteile loszuwerden, die IPO wird nicht ohne Grund ständig verschoben.

@DanielKA

Ja, ich weiss es nicht wie die Börse den Konzern bewerten wird. Es hängt viel am Ölpreis natürlich & Transparenz des Unternehmens. Bei WeWork schwankt man ja auch zwischen 48 Mrd und 8 Mrd für ein Unternehmen welches keinen Gewinn macht. 2018 haben die bekannten US Ratingagenturen gemeldet, Saudi Aramco hat 111 Mrd. US$ Reingewinn. Doppelt so hoch wie Apple. Jetzt durften sie noch günstig Sabic übernehmen um sich noch hübscher zu machen für das IPO. Letztendlich ist es nicht wichtig ob #1 oder #4 im All-Welt-ETF. Es ging mir damit als Bsp. Market-Cap-lastig und „ethisch bessere“ Regionen-ETF. In China schlummern ja auch noch riesige nicht-börsliche Unternehmen welche dann sehr hoch im All-Welt gewertet würden im Falle eines Falles. (SGCC hat ca. 950.000 Mitarbeiter…)

@ Statistik Überbevölkerung / Hunger

Ich habe heute mal ein paar Zahlen rausgekramt:

Die Insel Sylt ist vielen ein Begriff. Sie ist nicht sehr groß, dennoch würde sie allen Einwohnern Deutschlands über einen Quadratmeter Platz bieten. Somit könnten alle Menschen Deutschlands dort stehen, die Arme ausstrecken und würden sich nicht berühren (*1).

Die Niederlande gilt als sehr dicht besiedeltes Land. Die Einwohnerdichte ist mit 413 Einwohner / qkm in etwa doppelt so hoch wie in Deutschland. Die USA sind der größte Agrarexporteur der Welt. Welches Land liegt auf Platz 2? Richtig, die Niederlande. Soweit ich es subjektiv beurteilen konnte müssen in dem Land keine Menschen hungern und ich habe auch schöne Landschaften sehen können. Böse Zungen behaupten natürlich, dass die Niederländer ihren Überschuss an Wasser heutzutage auch noch gegen Geld in Form von Gurken und Tomaten in die ganze Welt exportieren.

Und nun? Ich wollte die Fakten einfach mal als positive Denkanstöße weitergeben.

(*1)

Unter der Annahme einer durchschnittlichen Größe von 1,41m bei einem Affenindex von 1 ;-) OK, ist nicht ganz haltbar die These…

@Cash

Selbstverständlich habe ich immer etwas Cash bereitliegen. Das heißt nicht, dass ich, zitternd wie ein Terrier, mit viel Cash tatenlos an der Seitenlinie rumstehe und auf den großen Knall warte. Meine Sparpläne laufen natürlich weiter. Was und seit wann und warum die notorischen Crashpropheten voraussagen, ist mir ziemlich Wumpe. Auch ohne den einen großen Knall gibt es immer wieder Situationen, dass kerngesunde Unternehmen wegen schlechter Nachrichten plötzlich an (Börsen-)Wert verlieren. Diese Gelegenheiten möchte ich beim Schopf packen können. Und ja, es würde mich ärgern, wenn ich stattdessen mit dem Ofenrohr in’s Gebirge schauen müsste, weil es mir an etwas Cash mangelt ;-)

Mein Depot besteht nur aus Einzelaktien und zwei ETFs ( Sparplan). Unternehmensanleihen hatte ich früher mal, mit Staatsanleihen hatte ich bisher noch gar nichts zu tun. Worauf schaut man denn bei Staatsanleihen? Wenn ich bei der ING danach gucke, ist die Liste extrem lang;)

Ich kaufe in erster Linie Einzelaktien. Da kommt jeden Monat ein fixer Betrag ins Depot. Danach gibts entweder schon ein Plan was gekauft wird oder ich schaue mir meine Watchlist an was gerade günstig zu haben ist. Als Apple bei 150$ war habe ich meine eiserne Reserve angebraucht um ein Schnäppchen zu kaufen.

@Andreas Staatsanleihen habe ich nicht. Aber wenn ich dazu etewas Negatives schreiben würde, würden sofort die Einen, die nie etwas schreiben aus der Ecke aufspringen und mir „Blödsinn“ unterstellen, dass es „nichts Sichererers geben würde als Staatsanleihen“. Ich habe persönlich habe keine und werde keine kaufen.

@ 42sucht21

https://www.saudiaramco.com/-/media/publications/corporate-reports/saudi-aramco-h1-2019-half-yearly-report-english.pdf?la=en&hash=1C305066A4A712137399DC1B2A395E71D14FB807

Ich finde das Unternehmen unabhängig von MBS interessant, aber es schaut doch nach Selbstbedienungsladen für SA aus, ob das mit neuen externen Investoren aufhört, wahrscheinlich liegt daher auch die Skepsis bei vielen Investoren.

$ 92,5 Mrd. im Hj 2019 hören sich schon mal mächtig gut an. Leider kassiert Saudi-Arabien 50 % steuern, dann bleiben 46,9 Mrd Gewinn über, Free Cash Flow lag bei 38 Mrd. Dividende an sich selbst haben Sie aber in fast in Net Income Höhe ausgekehrt (46,4 Mrd. $). Ob der Staat zukünftig mehr teilen will? Wahrscheinlich gibt’s da noch zukünftig Druck auf die Bewertungen (KGV) bei den schon ohnehin niedrigen Bewertungen in der Ölbranche.

Ich habe über Jahre versucht, durch geschicktes Abwarten den jeweils besten Kaufzeitpunkt zu erwischen, also Geld zurückgehalten, um es dann zu investieren, wenn die Lage entsprechend ist, wie Wolke es nennt. Alle anderen nennen es Market-Timing. Hat’s was gebracht? Eher nein, viel zu viel Aufwand für eine mögliche Mehrrendite ggü. MSCI-World.

Seit ca. 5 Jahren investiere ich – zusätzlich zum ETF-Sparplan – immer, wenn ein paar Tausend € zusammengekommen sind, dazu früher 10%, jetzt 20+% als Cash. Egal, welche Crashs prophezeit werden. Einfach, kein Zeitwaufwand und trotzdem erfolgreich genug. (Den hohen Cash-Anteil habe ich nur, weil nächste Jahr meine Entsparphase beginnt.)

Warum soll ich ständig warten mit dem Investieren bis irgendwelche Kurse wieder zurückkommen? Warum soll ich einen Wert erst kaufen, wenn er 20% gefallen ist – nachdem er vorher vlt. 30% gestiegen? Das mag mir mal einer erklären. Jeder Tag ist Kauftag, fertig aus.

Ich habe seit vielen Jahren einiges an Church&Dwight, Stryker, Nextera, AptarGroup als Beispiel. Die hätte ich seit 10 Jahren niemals kaufen dürfen, weil es nie eine echte Kaufgelegenheit gab. Dafür habe jetzt bei allen im Schnitt 100% gemacht in den letzten 5 Jahren. Durch Abwarten wäre ich noch mal mit einer schwarzen Null rausgekommen…

@ThomasH

Timing bei kleinen Dellen würde ja auch bedeuten ständig die Märkte zu beobachten. Das kostet ja auch Zeit. Ich denke, man bekommt es auch so mit, wenn es mal richtig runterkracht,. Vielleicht ist es auch besser, das nicht gleich am ersten Tag zu erfahren. Denn es geht dann erfahrungsgemäß noch weiter runter. Wenn es dann eine Weile richtig untertrieben wurde, dann kann man was kaufen oder nachkaufen, wenn man noch Cash hat. Das wäre dann vielleicht sogar ein richtig gutes Timing ohne großen Aufwand – langfristig gesehen. Ich mache das aber nur zusätzlich zum Sparplan, wenn ich dann überhaupt Cash habe…

Wenn ich von meinem Grossvater höre, dass früher mit Staatsanleihen aus der Schweiz risikolos 4 bis 5% Jahresrendite möglich war ist dies sicherlich schön. Leider sind diese Zeiten vorbei.

@42

„Dann essen Sie in der Kantine alleine. Hat man wenigstens mehr Platz…“

Guter Plan! ;-)

Da Sie ja sonst so überlegt handeln und planen würde mich mal Ihre Aktienstrategie für Alpha interessieren.? ;-)

So nach dem Imperial Brands und BASF heute wieder etwas nachgegeben haben, habe ich mir mal kurzer Hand wieder ein paar ins Depot gelegt.

Ein weiterer Kauf kann diesen Monat noch folgen, wenn denn endlich alle Dividenden gezahlt sind. :)

Ich habe mich erst gestern mit einem bekannten über das Thema Aktien unterhalten. Er gehört zur Gruppe Double Income No Kids und kauft sich alle drei Jahre ein neues Auto. Da habe ich ihn auch gefragt, ob er denn auch was investiert für den Ruhestand. Nö, nicht wirklich. Die selbst genutzte Immoblie, Riester und Lebensversicherung. Den Rest soll die Rente bringen.

Und wie wär’s mit Aktien? Ist mir zu kompliziert, antwortet er.

Ich habe nicht versucht ihn zu überzeugen. Trotzdem kann ich das immer schwer nachvollziehen.

Übrigens: Gestern habe ich noch einen Arte-Bericht über das böse Unternehmen BlackRock gesehen. Da kommen ETFs ganz schlecht weg. Teufelszeug, welches den nächsten Börsencrash bringen wird.

https://www.arte.tv/de/videos/082807-000-A/blackrock-die-unheimliche-macht-eines-finanzkonzerns/

Kein Wunder, dass sich kaum ein Ottonormalo an Aktien rantraut.

@Cash,

Bargeld aufzubauen um es für eventuelle schlechte Böresenzeiten als Reserve zu halten, funktioniert bei uns nicht. Ich könnte dann die eiserne Reserve für schlechte Zeiten und unvorhergesehenes nutzen. Aber dafür ist sie nicht da.

Ansonsten geht mein Geld stetig in eine der Wohnungen oder in ETF‘s. Diesen Monat wurde das Parkett in einer Wohnung abgeschliffen. Es war an vielen Stellen total hinüber und ich hatte einen kurzen Leerstand und konnte die Zeit so sinnvoll nutzen. Die Miete konnte ich hier auch gut entwickeln und bekomme jetzt pro Monat 16 % mehr als zuvor. Aus kurzfristiger betriebswirtschaftlicher Sicht keine gute Entscheidung, da der Parkettboden aber sonst eventuell nicht mehr zu retten gewesen wäre die langfristig sinnvolle Entscheidung. Sollten wir die Wohnung mal verkaufen, verkauft es sich damit einfach besser.

Anleihen halten wir nicht und wir planen es auch nicht mittelfristig ein.

Mein Hauptaugenmerk liegt zur Zeit bei ETF‘s. Und die Hausplanung ist immer noch nicht vom Tisch.

Take care,

June

Ui, gerade kam eine Mail von Degiro rein, dass es bei diversen Aktien / REITS noch Änderungen bei den Quellensteuern für das Jahr 2018 gab. Sind zwar bei mir nur Peanuts (knapp über 10€) aber Erstattungen nimmt man doch immer gerne mit. Ist hier noch jemand bei Degiro?

Hier mal die komplette Mail:

Sehr geehrter XXX,

Wir möchten Sie über die Veränderung(en) in Ihrer Kontoübersicht informieren.

DEGIRO hat US-Steuerkorrekturen für 2018 verarbeitet. Diese Korrekturen können sowohl zu Gutschriften als auch zu Belastungen führen und beruhen hauptsächlich auf Neueinstufungen.

Was ist eine Neueinstufung von Einkünften:

Neueinstufungen basieren auf US-Steuervorschriften und werden manchmal ausgelöst durch eine (nach Jahresende) Entscheidung des Emittenten für ein bestimmtes Steuersystem. Neueinstufungen unterscheiden sich in Art und Form. Es kann beispielsweise vorkommen, dass die Art des Einkommens und die damit verbundene steuerliche Behandlung rückwirkend neu eingestuft wird (wir sehen dies unter anderem bei US-REITs und US-RICs). Es kann aber durchaus auch vorkommen, dass aufgrund einer Neueinstufung Steuern auf spätere Einkünfte anfallen (wir sehen dies unter anderem bei US-Investmentfonds).

Der Prospekt eines Finanzinstruments enthält häufig weitere Informationen zu Neueinstufungen, die im Zusammenhang mit einem bestimmten Instrument auftreten können. Aus diesem Grund verweisen wir Sie für genauere Informationen auf den Prospekt.

Bei Fragen wenden Sie sich bitte an unseren Kundenservice.

Mit freundlichen Grüßen,

DEGIRO

@DanielZu kompliziert für den „einfachen“ Kleinanleger.

Naja, eine Asset-Allokation hinzudängeln und glattzuziehen ist eine Aufgabe die vom Doing her ca. 5Minuten Handlung im Halbjahr bedeutet.

4 Minuten bestehen darin die aktuellen Anteile und den Kurs der Aktien in eine Excel Datei zu packen und dann von Excel ausrechnen zu lassen ob man über seiner Quote liegt, bzw. man nimmt Programme wie Portfolio Performance.

Konsequenz wäre, dass man dann entweder seine Aktien-Sparpläne stoppt und in die andere Asset-Klasse umleitet oder aber, wenn dies aufgrund der Sparrate zu lange dauern würde, durch eine gezielte Verkaufsorder.

Ich behaupte jede Aktienanalyse von EINEM Unternehmen Bedarf eines vielfachen Aufwands im Vergleich zum Anteil glattziehen. Es müssen ja auch keine Anleihen sein, es kann ja auch Tagesgeld als Asset-Klasse mit niedriger Vola behandelt werden und nicht als „Cash“ der unbedingt investiert werden muss.

By the way, im nächsten Crash platzt vermutlich zuerst die Anleihenblase.

Ich glaube, dass ich angelsächsischen Staaten mit AAA-Rating etwas mehr über den Weg traue als der Einlagensicherung von 100.000€ auf Sparkonten die nachweislich derzeit nicht durch die Rücklagen der Banken abgedeckt sind. Ein Staat ist im Zweifelsfall selbst die Gelddruck-Maschine und bedient seine Gläubiger, zumindest in Industrienationen sollte das so sein.

@Danieldeine Strategie klingt vernünftig.Ist für mich aber auch schon zu kompliziert. Ich kaufe einfach Aktien monatlich einfach weiter. Wenn ich genug Bargeld habe, dann kaufe ich auch wieder größere Mengen statt per Sparplan.Dabei schaue ich mir die jeweilige Firma im einzelnen an und schaue, ob es in meine Strategie bzw. Beuteschema passt. Fertig.

Damit verfolgst du, wenn ich das zwischen den Zeilen richtig rauslese aber auch einer „all-in“ Strategie. Die ist zwar renditestark, ich glaube aber dass viele Anleger, inklusive meiner Wenigkeit, damit über dem liegen, was sie im volatilen Aktienmarkt liegen haben wollen und vielleicht auch ertragen können.

Nach fast 10 Jahren Aktien und Investment stelle ich für mich fest, einfach ist am besten. Es gab ja mal ein Experiment bei dem Affen genauso gut oder gar besser per Zufalls treffer waren als Fondsmanager. Genau weiss ich es nicht mehr.

Ja, das dürfte sogar mit den Affen noch etwas älter sein.

Mein Depot besteht nur aus Einzelaktien und zwei ETFs ( Sparplan). Unternehmensanleihen hatte ich früher mal, mit Staatsanleihen hatte ich bisher noch gar nichts zu tun. Worauf schaut man denn bei Staatsanleihen?

Ich achte nur auf die Restlaufzeit, Währung und Bonität. Für mich gibt es im Bereich der Anleihen, Ausnahme HighYield die ich nicht besparen möchte, keine Notwendigkeit in diesem Bereich Rendite zu erwirtschaften. Es soll einfach nur wenig volatil und sicher sein. Und da bin ich mit 10-jährigen Staatsanleihen aus Australien, Dänemark, Kanada, Norwegen, Singapur und USA eigentlich breit genug aufgestellt. Ich habe soviele Restwerte, inkl. Rentenansprüche in Euro und im Währungsraum Deutschland, dass ich auch da gerne woanders unterwegs bin. Ich sehe langfristig und so breit gestreut die unterschiedlichen Währungen auch nicht als Problem an.

Nachtrag zum Crash:

Ich habe manchmal den Eindruck, dass viele Glauben das so ein Crash in einer Woche stattfindet, in der die Kurse auf 20% einbrechen und es danach wieder aufwärts geht. Viele unterschätzen aber, dass sich das auch über Jahre seitwärts oder langsam schleppend vollziehen kann. Wer seinen Job behält und auch sonst vielleicht weitere Einkommensströme hat der MUSS überhaupt nicht auf einem „Market-Timing-Cash“ Bestand an der Seitenlinie warten sondern für den gibt es über Monate/Jahre genug Zeit weiter stetig zu investieren.

… auf einem „Market-Timing-Cash“ Bestand an der Seitenlinie warten …

Macht das hier jemand?

@Rüdiger. Nachdem Daniel so trefflich beschrieben hat, dass das eher unvorteilhaft ist,… jetzt bestimmt niemand mehr :-)

„By the way, im nächsten Crash platzt vermutlich zuerst die Anleihenblase.Ich glaube, dass ich angelsächsischen Staaten mit AAA-Rating etwas mehr über den Weg traue als der Einlagensicherung von 100.000€ auf Sparkonten die nachweislich derzeit nicht durch die Rücklagen der Banken abgedeckt sind. Ein Staat ist im Zweifelsfall selbst die Gelddruck-Maschine und bedient seine Gläubiger, zumindest in Industrienationen sollte das so sein.“

Völlig richtig. Bankguthaben ist eine unbesicherte Anleihe an die Bank! Zu Glauben das in einer Krise die Anleihen eines AAA-Schuldners platzen und gleichzeitig genau der gleiche Staat die 100.000 Euro an Tagesgeld „ersetzt“ ist schon grenzwertig naiv!

Ergänzend zum Crash: Dieser fällt unter anderem so stark aus weil die ganzen „Möchtegern-Buy&Holder“ ihre Werte verkaufen. Maximal waren in der Vergangenheit ca -55% im MSCI World. In der Krise 20-50 Einzelwerte nachzukaufen bei denen man nicht ansatzweise den richtigen Einstiegspunkt erwischt stell ich mir nicht nur stressig vor und sondern vor allem in der Realität als nicht umsetzbar! Dann gehen vielleicht noch 5 Werte aus dem Portfolio Pleite und den Rest erledigen die Clickbait-Medien. 10 schlechte Börsenjahre in Folge wären nicht das erste mal. Bin gespannt welcher „Divideninvestor“ dies durchhält. Vor allem was wird mit den Dividendenwerten passieren wenn die Zinsen auf die historisch durchschnittlichen 5-6% ansteigen und diese völlig risikolos über AAA-Staatsanleihen realisierbar sind? ;-)

auf einem „Market-Timing-Cash“ Bestand an der Seitenlinie warten …

nicht wirklich, dafür bin ich zu sammelsüchtig. Muss immer irgendwelche Unternehmen bzw. „Aktienanteile“ kaufen.

@kripo, ja was wird wohl passieren… ;)

u.a. werden einige Staaten Pleite gehen :-)

@ Market-Timing

Value Investing, ein Anlagestil, auf dem sich beizeiten auch Tim beruft, ist aber eben sehr wohl Market Timing. Zumindest als Komponente. Schließlich geht es darum eine Aktie in einem Zeitpunkt zu bewerten und wenn man der Meinung ist, dass eine Aktie (oder eine sonstige Anlageklasse) überbewertet ist, dann gibt man dafür auch kein Geld aus.

Dieses sture Credo hier im Forum, auch postuliert durch Tim, dass man immer weiter kaufen soll, halte ich für durchaus fragwürdig. Schließlich macht man Geld beim Einkaufen und nicht beim Verkaufen. Klar, niemand weiß wie die Börse nächstes Jahr oder in 5 Jahren ausschaut. Dennoch sollte man auch den Gesamtmarkt berücksichtigen und sich eben antizyklisch verhalten. Wer stetig investiert, nimmt alle Phasen mit, egal ob Crash oder Boom. Ob sich das am Ende auszahlt, weiß keiner – bisher hat es das. Das ist aber keine Garantie dafür, dass das in Zukunft auch so sein wird. Ich plädiere daher dafür, zumindest teilweise Market Timing zu betreiben. Nicht alles sofort zu investieren, sondern gerade in Zeiten wie diese eine gewisse Cash-Quote sich aufzubauen, die im Falle eines Crashs dazu genutzt werden kann, günstig einzukaufen.

@kripo

du hast immer noch nicht verstanden, dass es keinen richtigen Zeitpunkt zum Nachkaufen gibt. Und auch in der Krise wird es keinen geben der richtig ist, denn in der Krise ist jeder Moment der richtige zum Kaufen, weil man nix timen kann.

Ohne lang zu rumzustudieren wird 50% derer die an der Börse sind alles in Panik verkaufen und die anderen werden es dann verbilligt aufkaufen.

Also, dass Zinsen nochmals auf 5% s?eigen ist ein Wunschdenken. Die Menschen sollen arm bleiben und dumm und konsumieren.

ìch glaube die Zinsen sinken seit mittlerweile 30 Jahren, wenn ich mich richtig erinnere.

Ich finde es echt toll, du lieferst wieder einen Beweis dafür, worüber ich ab und zu schreibe. Der Dividendeninvestor wird alles verkaufen und der coole lässige Etfanleger, der nebenbei bemerkt auch viel intelligenter ist wird eisern bleiben und sein Depot nicht anrühren. Vielmehr ein Etf_anleger wird kaufen wenn der Dividendeninvestor verkaufen wird, aus purer Angst und seiner Dummheit.

Habe zwar Etfs, aber sobald es Crash geben sollte wobei es ihn einmal pro 50 Jahre gibt(so ungefaehr) renne ich zur Bank und will Kredit die maximale Höhe, die ich bekomme um nochmehr Aktien zu ?aufen. Wegen der Dividende, die von guten Unternehmen manchmal seit 40 oder 70 oder oder Jahren gezahlt wurde und manche davon zwei Weltkriege überstanden.

laut Herr Kommer soll man wenn man wenig Kapital hat, erst ein Vermögen aufbauen in dem man einen Etf kauft. So dann gehe ich davon aus, die Menschen die erst ein Vermögen aufbauen werden besitzen etwas weniger Geld, aks die Dividendeninvestoren (ich beziehe mich nur auf die Zuhörer von Herr Kommer). Und dann kommt der Crash, was passiert in einem Crash: Menschen verlieren Arbeit, wenn erwischt es oft als erstes, den der wenig hat, wer fürchtet am meisten in einer Krise um seinen Job, der Durchschnittsarbeiter, wer wird somit aus Angst seinen Etf verkaufen…. der der wenig hat weil die Angst ist mächtig.

Natürlich sehe ich nicht jeden Etf-anleger als weniger erfahren oder was weiss ich, nur eben die Aussagen wurden getroffen“hast kein Plan von der Börse und auch kein Interesse daran, dann kauf einen Etf“ und genau diese Menschem werden die ersten sein die dann verkaufen.

ich freue mich schon auf gegen „Kommentare“, weil das stimmt alles nicht was ich erzähle, aber die Masse ist eben

– kauf mir Apple

-kauf mir Samsung

-kauf mir Suv

-kauf mir Neuwagen weil Nachbar und so…

– Bìldzeitungsindex kommt dazu:“hast du schon gehört, man sollte jetzt lieber verkaufen)

– die meisten werden immer der Masse nachrennen und auch so handeln.

-und die Masse fängt langsam an Etfs zu kaufen, weil das langsam in ist.

Was passier wenn die Masse Etfs kaufen wird unsere Dividendenaktien werden stei?en und die Dividende wird immer besser, zum Ende zählt: nur Bares ist wahres“

Ja stimmt geil wenn ich so darüber nachdenke…. Leute kaufen Etfs und meine Aktien steigen immer weiter….. besser gehts nicht :)

mfg

und zu der Masse

Public Relations Doku Arte bei youtube….

mfg

42 sucht 21

Ja du hast recht einige Werte sind natürlich doppelt durch beide dividenden etfs vertreten.. Aber das stört mich nicht so sehr. Trotzdem besser diversifiziert als wenn ich 20 der Aktien einzeln hätte.

Du hast recht, wenn Aramco an die börse geht sind sie oben im etf.. Man hat es schwer per etf dann aber China ist mir aktuell noch ne Schippe unsympathischer.. Kann man lange diskutieren.. Ich glaube sogar im Vanguard dividenden etf auch klein China gesehen zu haben.. Das ärgert mich etwas aber kann ich noch grad so akzeptieren.

Ich habe auch etfs obwohl ich einzel aktien mehr mag, einfach weil die breite Streuung mit einzel Werten nicht zu machen ist aktuell bei mir. Hab noch keine million. Und ich habe gern beide dividenden etfs weil ich das Anbieter Risiko auch streuen will. Und reine us Aristokraten und Welt weite Hohe dividenden sind schon etwas unterschiedlich.

Ich sehe mich weniger als „Market timer“ , eher als „Unternehmens timer“. Der Markt juckt mich weniger, dass jeweilige Unternehmen muss meinen Kriterien entsprechen.

Da mir aktuell nichts zusagt, steigt mein Cash. Finde ich ein günstiges Unternehmen, dann fällt mein Cash, egal ob dax 13000 oder 10000 Punkte.

-M

@all mit hohen Aktiendepots (Claus, Albr, June, 42sucht21 etc.):

Habt ihr euch schon mit den Sicherheiten eurer Broker im Falle von Insolvenz beschäftigt? Für das Verrechungskonto dürfte die Einlagensicherung von 100k€ greifen, nicht jedoch für den Aktienbestand.

Ich mache mir derzeit Gedanken, da ich bei degiro bin und dort nur 20k€ Einlagensicherung gelten. Ich frage mich, was im Falle einer Insolvenz mit meinem sechsstelligen Depot passiert.

Welche Meinung/ Wissen habt ihr dazu?

Greetz

Djerun

@Djerun82: Google doch mal: Sicherheit Depot Sondervermögen