Warren Buffett gab am Wochenende auf seiner Hauptversammlung in Omaha zu, einen großen Verlust eingefahren zu haben. Er besaß 10% am kriselnden Medienkonzern Paramount und hat diesen mit Kursverlust abgestoßen.

Aber solche Fehler sind bei Buffett (93) die Ausnahme. Die Finanzlegende verdient für seine Berkshire-Aktionäre Geld wie Heu. Der Berkshire-Kurs steigt seit mehr als einem halben Jahrhundert im Schnitt um knapp 20% per annum, während der S&P 500 nur auf etwa 10% in der selben Zeit kommt.

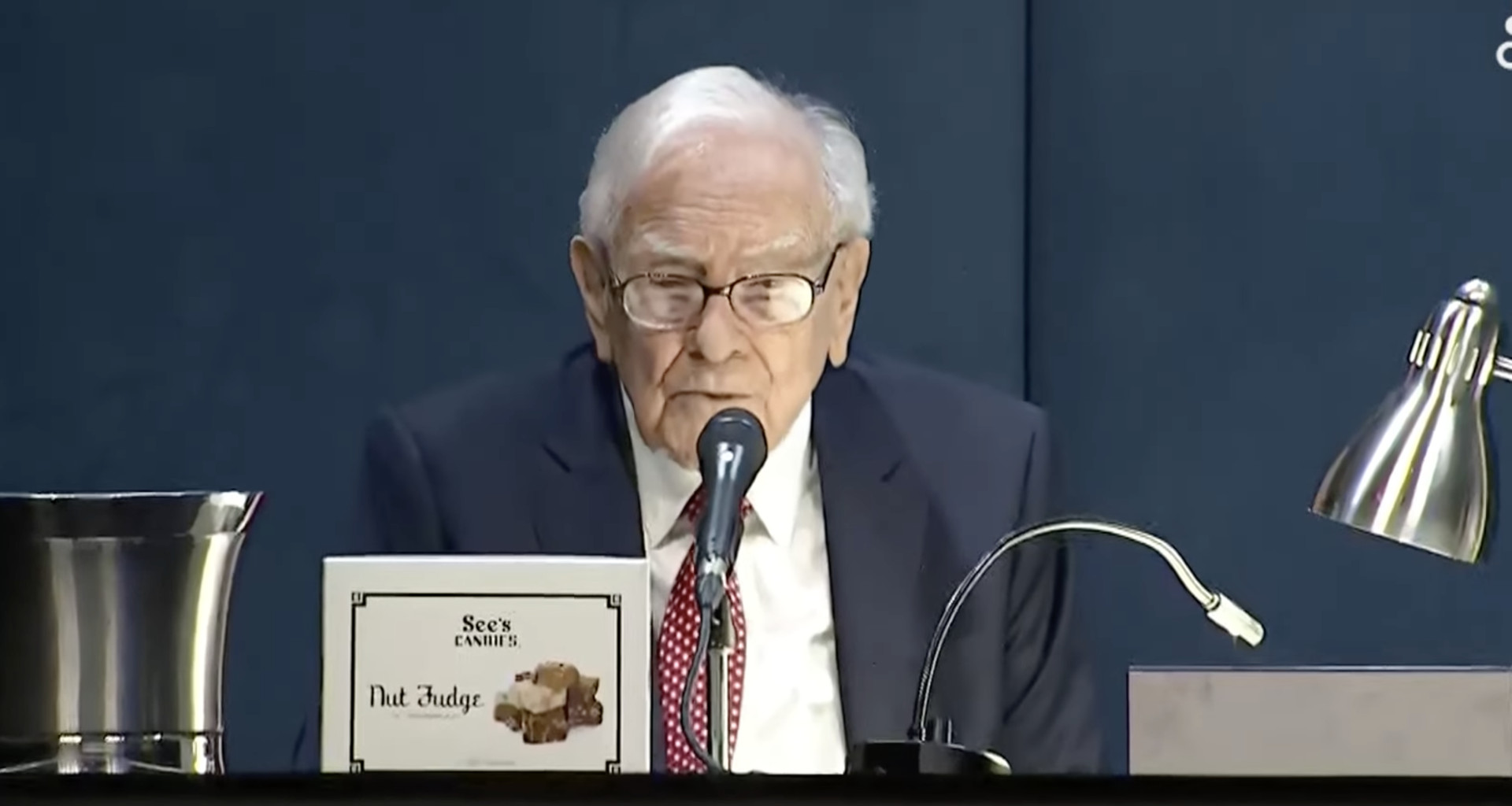

Wer sich das jüngste Aktionärstreffen anschauen will, kann es hier bei CNBC tun, es dauerte fast fünf Stunden. Auf dem Event beantwortet Buffett stundenlang die Fragen der Aktionäre:

Seine Investmentphilosophie kannst du anhand von 8 Punkten zusammenfassen.

Das sind Buffetts 8 Lehren

- Langfristiges Denken: Buffett investiert langfristig und lässt sich nicht von kurzfristigen Börsenschwankungen beeinflussen. Seine drei Aktien für die Ewigkeit sind American Express, Occidental Petroleum und Coca-Cola.

- Margin of Safety: Er legt großen Wert auf den Kauf von Aktien zu einem Preis, der deutlich unter dem inneren Wert liegt, um ein Sicherheitspolster für mögliche Risiken zu schaffen. Zur Zeit sehe ich ein Sicherheitspolster bei den kriselnden Konzernen Walt Disney, Boeing und Estée Lauder. Das Trio ist deutlich vom Allzeithoch entfernt. Bei Estée Lauder und Walt Disney habe ich eine kleine Position aufgebaut, Boeing beobachte ich.

- Verständnis des Geschäfts: Buffett investiert nur in Unternehmen, deren Geschäftsmodell er versteht. Er bevorzugt Unternehmen mit einfachen und stabilen Geschäftsmodellen.

- Wettbewerbsvorteile: Er sucht nach Firmen mit Wettbewerbsvorteilen, die es ihnen ermöglichen, langfristig attraktive Gewinne zu erzielen.

- Managementqualität: Buffett betrachtet den Vorstand als entscheidenden Faktor für den langfristigen Erfolg eines Unternehmens. Er investiert nur in Unternehmen, deren Managementteam er vertraut und respektiert.

- Disziplin: Buffett ist bekannt für seine Geduld und Disziplin. Er wartet auf die richtigen Gelegenheiten und hält an seinen Investitionen fest, auch wenn die Börse volatil ist. Er hat 189 Milliarden Dollar in der Kriegskasse, so viel wie nie zuvor. Er sucht nach Übernahmen. Idealerweise sucht er große Deals schwerpunktmässig in Nordamerika.

- Konzentration: Obwohl Buffett in viele Unternehmen investiert, konzentriert er sich auf eine Handvoll seiner besten Ideen. Die Apple-Position hat er kürzlich um 13% reduziert, sie ist aber noch 135 Milliarden Dollar wert und bleibt sein Schwerpunkt. Von Apple ist Buffett weiterhin überzeugt, betonte er auf der Aktionärsversammlung, wo auch Apple-Chef Tim Cook im Publikum saß. Mit dabei waren ferner Bill Gates, Janes Fraser (Citigroup-Chefin) und Schauspieler Bill Murray, der keinen Agent hat und nur gelegentlich seinen Anrufbeantworter abhört. Dieses Mal wurde die Versammlung ohne Berkshire-Vize Charlie Munger abgehalten, der im November im Alter von 99 Jahren verstorben ist (mein Video dazu). Apples Umsatz schrumpfte übrigens fünf Mal innerhalb von sechs Quartalen.

- Geld-Reserven: Buffett hortet beträchtliche Bargeldbestände, um von Marktchancen profitieren zu können, wenn sich diese ergeben. Beispielsweise in Crashs oder Krisen.

Buffett ist ehrlich wie kaum jemand in der Branche

Diese Lehren haben Buffett zu einem der erfolgreichsten Anleger aller Zeiten gemacht. ich habe viel von ihm gelernt. Ich nutze seinen Rat für meine eigene Anlagestrategie. Das Besondere ist, dass Buffett kein Geheimnis aus seinem Vorgehen macht. Er ist sehr ehrlich. Das ist wohl der Grund, warum so viele Menschen Fans von ihm geworden sind. Buffetts Sohn, Peter, geht nicht gerne zur Versammlung in Omaha. Es sei wie im Zoo. wo Zehntausende nur die Legende sehen wollten.

Bzgl. „Der Berkshire-Kurs steigt seit mehr als einem halben Jahrhundert im Schnitt um knapp 20% per annum, während der S&P 500 nur auf etwa 10% in der selben Zeit kommt.“:

Mit solchen Aussagen ist m.E. niemanden geholfen, weil sie zu falschen Annahmen verleitet. Aktive Investoren müssen im Durchschnitt zum Markt underperformen. Das ist mathematische Notwendigkeit (und natürlich auch die Realität). Kommt dann noch ein Fokus auf Dividenden dazu, ergeben sich weitere Nachteile, die die Rendite reduzieren.

Aktives Investieren kann ein Hobby sein und Spaß machen. Dividenden können motivieren und einen Belohnungseffekt auslösen. Aber es sollte auch jedem klar sein, dass dies emotionale Aspekte sind (die natürlich auch ihre Berechtigung haben). Ein rationaler Anleger (nicht aktiv, kein Dividendenfokus) hat jedoch im Durchschnitt mathematisch zwangsläufig eine bessere Rendite.

Ja, Berkshire Hathaway hat sich in der Vergangenheit besser entwickelt als der Markt (S&P 500). In den ersten rund 30 Jahren verzeichnete das Unternehmen ein stark überdurchschnittliches Wachstum. Dieser Trend begann sich um 2003 zu ändern. In den 20 Jahren danach underperformante Berkshire leicht. Über den 50-Jahre-Zeitraum bleibt die Outperformance, die letzten 20 Jahre nicht zu erwähnen, ist dann aber nur die „halbe Wahrheit“.

Ich sehe etwas Widerspruch zu Tim Ansatz, der seine Aktien NIEMALS verkaufen will. Extreme Buy and Hold. Bei Warren Buffett verkauft die Anteile von Paramount oder Apple, andere auch. Also, das ist Buffett nicht Buy and Hold Investor, eher aktiver „Trader“. Meine Meinung nach ist Tim der besseren Investor als Buffett.

Nichts gegen Tim, aber der Witz dass er der bessere Investor ist gut.

Deine Wertung zu Tim und Warren Buffet kann ich nicht ganz nachvollziehen.

Die Welt ist nicht vorhersehbar, keiner kann hellsehen deswegen wird man unvermeidlich auch mal eine Kaufentscheidung treffen, die sich als suboptimal erweist. Und dann ist derjenige für mich der bessere Investor, der den Fehler korrigiert bzw von einem inzwischen schlechten Pferd auf ein besseres Pferd wechselt.

Ich bin mir sicher, dass auch Tim irgendwann mal Konsequenzen ergreifen wird, sollte eine Firma die Erwartungen über längere Zeit nicht erfüllen und auch keine Besserung für die längere Zukunft erkennen lassen.

Ein zweiter Grund, Aktien zu verkaufen, ist das Ausbalanzieren des Portfolios, um Klumpenrisiken zu vermeiden oder zumindest zu mildern. Wer das nicht tut, ist IMHO kein guter Investor.

Zusammenfassend: Wer nicht *gelegentlich* Aktien abstößt, ist aller Voraussicht nach kein so guter Investor.

Und noch ergänzend: Jemanden als aktiven Trader zu bezeichnen, nur weil er alle Jubeljahre auch was verkauft, erscheint mir als arg ideologisch. Zwischen Day Trader und Buy and Hold Invester bis in alle Ewigkeit gibt es viele Zwischentöne. Unter der Bezeichnung „aktiver Trader“ erwarte ich jemanden mit einer jeweiligen Investitionsdauer von eher unter einem Jahr. Warren Buffet mit seinen seltenen Verkäufen liegt für mich schon sehr nahe deinem Buy and Hold Investor.

Gruß Walter

Mit 30 Jahren war er Millionär, heute gut 123 Milliarden mit 93, das sind effektiv im Schnitt gut 20% Rendite p.a.

Mit 105 Jahren sollte er, geht es so weiter, Billionär werden (das wäre dann mehr als das BIP der Schweiz), wird er denn so alt. Aber der erste Billionär wird wohl ein anderer Mensch werden.

Fazit: Sehr hohe regelmässige Renditen und alt werden sind das Rezept. 20.5% ein paar Mal sind Peanuts, über 63 Jahre im Schnitt ist schon eine Hausnummer.

Konstant hohe durchschnittliche Rendite sind schon enorm, bei 22% hätte er heute 276 Mrd. und bei 18% „nur“ 33 Mrd., bei 8% wären es dann noch lächerliche 127 Mio.

Das ist Zinseszins.

Richtig. Allerdings braucht man auch in jüngeren und mittleren Jahren oft ganz ordentlich Geld (Wohnen, Familie etc.). Und da klemmt es doch häufig bzw. vieles kommt zusammen, so zumindest bei uns (Zielkonflikt Investieren vs. notwendige oder auch gewünschte Ausgaben wie Führerscheine, Studium, Immobilie, Renovierung, einmal im Jahr ein Urlaub im Süden, mehrtägige Schulausflüge). Wer keine Kinder hat kann sich vielleicht etwas schlechter hineinversetzen, was mitunter alles an Ausgabeblöcken einprasselt. Wird bei uns langsam besser, hat aber ehrlicherweise auch etliche Jahre an der Spardisziplin gezehrt. Diese Jahre fehlen jetzt durchaus etwas (Zinseszins-Effekt).

Buffett lebte ein paar Jahre in New York, ihm war das zu teuer und zu hektisch. Deshalb zog er wieder in die Provinz nach Nebraska. Das half beim Sparen. Er dreht jeden Cent zwei mal um.

Spardisziplin ist aber machbar, ist eine Willens- und Organisationsfrage, deutlich schwieriger bis unmöglich erscheint mit, über so lange Zeiträume diese 20% p.a. zu machen, das ist schon eine Kunst. Das ist schon DEUTLICH über dem Markt. Aber klar, das ist auch nicht nötig, man braucht für ein erfülltes und glückliches Leben auch keine Milliarden oder sogar Billionen. Buffett ja auch nicht, das Geld wir mehrheitlich (99%) in die Philanthropie fliessen nach seinem Ableben.

@Spardisziplin: In Zürich bei Starbucks täglich ein Caffé Mocha oder Frappuccino und ein Cheese Cake (man gönnt sich ja sonst nix), 17 Franken oder Euro, ab 20 Jahren mit 65 Jahren bei Pensionseintritt sind daraus anstatt verkonsumiert 5.3 Mio. geworden (plus, ohne viel Sport, ein ordentlicher Ranzen würde ich mal sagen). Macht ja niemand könnte man einwenden, aber ich kenne schon einige, die genau dies oder ähnlich tun (und noch einiges mehr).

Tun das künftig auch noch genügend Leute? Ich habe aktuell einen Blick auf Starbucks geworfen als kleine Beimischung im Depot. Wobei deren größter Umsatz ja in den USA läuft.

@Timski: Was denkst du so über Starbucks, haben die noch genug Power für langfristiges Wachstum?

Ich denke, die haben das Potential sich zu erholen.

Starbucks hat leider keinen Burggraben denke ich. Gibt viele Nachahmer. McCafé, Dunkin, Tim Hortons, … alle graben Starbucks die Kundschaft ab.

Warum sind die Italiener relativ wohlhabend?

Weil sie täglich ihren Espresso um 1€ nicht bei Starbucks trinken.

Von denen gibt es in Italien kaum welche, warum auch?

Buffet ist aber auch wichtig, dass ein Trottel das Unternehmen führen kann, ohne dass es Probleme gibt

Boeing ist zwar seit 4 Jahren ein Unternehmen mit unfähigen CEOs, aber die Auftragsbücher sind voll, es gibt nur einen Konkurrenten der auch nicht die Aufträge übernehmen könnte und Ende des Jahres gibt es endlich einen neuen CEO.

Ich hoffe es wird jemand externes kommen der das Unternehmen wieder zu einem Vorzeige Unternehmen macht.

Warren Buffett und das Team dahinter haben andere Kontakte, Informationsquellen und mehr Zeit (sie werden dafür bezahlt) als Lieschen und Hans Müller.

Die Berkshire-Aktie als Quasi-Fonds zu halten ist nicht verkehrt.

Ich halte sie auch weil sie keine Dividenden ausschütten, plus hat er einige interessante nicht börsennotierte Beteiligungen unter dem Dach:

List of assets owned by Berkshire Hathaway – Wikipedia

Toller Artikel. Danke Tim.

Gibt es eigentlich auch mal wieder Updates von Nikos ?

Ja, bald.

Supi !

Ich habe auch seit einigen Jahren einige B Aktien von Berkshire. Ich würde hier auch mal wieder nachlegen wollen, wenn wie kürzlich von M beschrieben der Mechanismus greift, dass Dir Firma selbst Ihre Aktien zurückkauft, weil man dann davon ausgehen kann, dass die Bewertung gut sei. Aber erfährt man das denn zeitnah inkl. des genauen Kursniveaus?

Auf der Internetseite von Berkshire, kannst du alle 3 Monate jeden Quartalsbericht ansehen und dort dann in der Datei nach B Shares suchen. Dann siehst du die aktuelle Anzahl und die Anzahl von vor 3 Monaten. Word diese kleiner, kaufen sie zurück.

Über Dreisatz kannst du dir dann auch schön deine imaginäre Quartalsdividende in % ausrechnen.

Ja, nachvollziehbar. Danke für deine Antwort.

Würde es auch übrigens für gut möglich halten, wenn Berkshire (mal wieder) bei Disney einsteigt und deren Kursrückgänge nutzt. Disney als amerikanisches Unternehmen mit viel Tradition mit viel Erholungspotenzial dank ihrer starken Marken.

Das Portfolio von Berkshire gefällt mir nicht = die besten Aktien wurden komplett verkauft = JNJ, PG, Munich Re, Sanofi. Es sind wilde Spekulation, was die Manager Combs und Weschler machen = 4 Fluggesellschaften kaufen und mit Verlust verkaufen. Buffett auch lügt, dass FED alles richtig macht. Berkshire lässt sich von Goldman Sachs bestechen. Es fehlt die Dividende von Berkshire. Wir machen uns lieber eigenes Portfolio aus 20-30 Dividendenaktien und halten JNJ, PG, Munich Re, Sanofi wegen Dividenden für immer. Und man kauft niemals Fluggesellschaften, auch keine Alibaba, BYD, Petrochina, wie die Spekulanten Buffett und Munger.

Beste Aktien ua Sanofi wirklich ?

BYD als Spekulation (wie lange hat Buffett die im Depot) ?

Wahr ist Buffett war nie der Superstockpicker, selbst Coca Cola sieht (in der Retrospektive) ab Mitte der 90er im Vergleich zu Microsoft/Apple selbst McDonalds etwas bescheiden aus.

Trotzdem wichtiges Fazit mMn: um sehr gute Ergebnisse zu erzielen muss man sich ‚nur‘ Jahre/jahrzehntelang beharrlich weigern was Dummes zu machen.

Bei dieser Hauptversammlung fehlte leider Munger. Aber sein Spirit lebt weiter.

Du hattest ja, dass Glück Tim ihn mal persönlich kennen zu lernen.

Danke, dass Du uns an Buffetts Lehren erinnerst.