Ich war kürzlich in Stuttgart auf der Invest-Messe. Dort habe ich in der Bloggerlounge endlos Blog-Leser und YouTube-Zuschauer getroffen. Zum Beispiel sprach ich mit Leserin Petra und ihren Gatten Klaus-Eberhard sowie Leser Kiev. Wir ticken alle ähnlich, es war mir eine große Ehre euch zu treffen.

Die Börse Stuttgart pflegt die Aktienkultur in Deutschland. Das Event ist unschlagbar. Daran sollten sich andere Finanzriesen wie etwa die Deutsche Bank oder Frankfurter Börse ein Stück abschneiden. Es hat alles sehr viel Spass gemacht. Richard Dittrich alias „Richy“ hat das Event super organisiert und beim Networking geholfen. Die Zeit verflog so schnell.

Ich geh wandern und schwimmen

Nun hab ich es mir im südhessischen Viernheim gemütlich gemacht. Ich gehe im Wald wandern und morgens mache ich im Waldschwimmbad meine Bahnen. Bald geht es wieder nach New York.

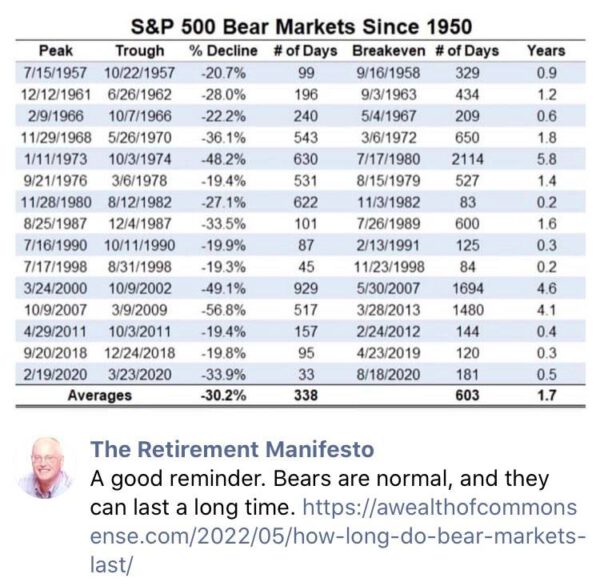

Die Börse sinkt und mich juckt es nicht. Ich kaufe munter Aktien und ETFs zu. Aktive Investmentfonds oder Zertifikate kaufe ich nicht. Die Krise bringt mich nicht aus der Ruhe, wie ihr vermutlich eh wisst. Am Freitag haben wir kurz das Bärenmarkt-Bereich touchiert. Seit sieben Wochen sinkt die US-Börse in Folge. Wie du in der folgenden Tabelle siehst, dauern Bärenmärkte im Schnitt 1,7 Jahre. Danach geht es wieder aufwärts. Damit kann ich leben. Selbst zwei oder drei Jahre Kursdesaster sind kein Problem für mich, zumal ich noch in der Aufbauphase bin.

Wer vor 20 Jahren 10.000 Euro in den S&P 500 investiert hat, kann sich über 430 Prozent Rendite freuen – selbst nach dem jüngsten Kursrutsch. Das bedeutet 52.960 Euro sind aus dem Einsatz geworden. Aber auf eine solche stolze Rendite kann sich nur freuen, wer in den schweren Zeiten dabei geblieben ist.

Ich genoß an diesem Sonntag das Friedrichsbad in Baden-Baden. So wie alten Römer vor 2000 Jahren badeten, so ähnlich kannst du es heute noch in der Kurstadt tun. Ich hab dort im Ruheraum ein wunderbares Magazin zum Thema Lebensveränderung entdeckt. Hier Seite 6 und 7 sind empfehlenswert …

*

*

*

Diese Bücher empfehle ich (Affiliate). Wer sein Leben verändert, wird zufriedener.

Hi Tim,

hat mich gefreut Dich persönlich kennenzulernen und Danke nochmal für das Foto und die Tickets. Guten Rückflug!

Viele liebe Grüße,

Thomas aus Nürnberg

Super Thomas, das freut mich. Gerne wieder. Das war ja eine weite Anreise für dich. Was für eine Ehre.

Mal off-Topic: Wäre es möglich wieder zum freischaltungfreien Posten zurückzukommen? Gerade durch die neuen Antwort-Stränge ist es durch den zeitlichen Versatz sehr unübersichtlich geworden.

Ansonsten natürlich deine Message: Dran bleiben. Ich hab mir in den letzten Zwei Wochen Alphabet, Amazon, Sap und von ausgezahlten Überstunden viel extra-ETF geholt. War halt günstig :-)

LOL – und offenbar geht das jetzt wieder :-) Fein!

Gibt es irgendwo die Möglichkeit die neuesten Beiträge ganz oben anzeigen zu lassen? Also eine Art Sortierung. Bin seit langem stiller Mitleser und bei Themen mit vielen Beiträgen ist es dann leider immer sehr unübersichtlich.

neue Beiträge ist ja auch relativ. Der Blog hat ja diese Antwortstränge. Es kann also gut sein, dass man dann oben den neusten „neuen“ Beitrag hat, es aber weiter unten noch frische Antworten zu einem Beitrag gibt der älter ist.

Tim und andere Finanzblogger haben mir die Augen geöffnet. Vor zehn Jahren hatte ich 0 Vermögen. Dispo immer 500 Euro im Minus. Ich hatte keinen Plan von Geld. Alles was reinkam ging wieder raus.

Ich bin dann 2012 näher zur Arbeit und in eine Eigentumswohnung gezogen. Die beste Entscheidung meines Lebens. Die Immo-Preise waren noch günstig. Ich habe die alte Miete + eingesparte Fahrkosten als Rate gewählt.

Ich konnte mich beruflich entwickeln und habe so innerhalb von zehn Jahren die Wohnung abbezahlt (durch Sondertilgungen) und außerdem zusätzlich knapp 100.000 Euro angespart. Davon liegen ca 15k in eine private Altersvorsorge mit nach Abzug der Kosten immerhin noch 2,25% Garantiezins steuerfrei, 5k liegen auf einem Bausparvertrag (da gehen die VL drauf), 70k sind in Aktien und ETF investiert und der Rest liegt auf dem Girokonto.

Zudem gibt es bei meinem Arbeitgeber noch eine Betriebsrente. Die ist zwar nicht hoch, aber bei 150€ im Monat bin ich trotzdem schon. Mit jedem Jahr kommt ein neuer Baustein dazu. Das ist geschenktes Geld.

Jetzt könnte man meinen, dass der Bausparvertrag und die private Rentenversicherung gekündigt werden sollten, aber ich sehe das als Diversifizierung.

Meine Sparquote beträgt dank mietfreiem wohnen 50-60% und ich bin erst 39. Ich fühle mich schon jetzt wesentlich freier.

Jeder kann das schaffen. Im Beruf Leistung bringen und sich weiterentwickeln, gleichzeitig die Kosten optimieren (Versicherungen, Abos, Energie sparen). Den gewonnen Puffer investieren, statt wie blöd alles zu verkonsumieren. Das ist das Rezept.

Gratulation Markus! Das ist eine Mega-Leistung. Es fängt alles beim Mindset an. Du hast ihn geändert und so konntest du den Erfolg erzielen.

Wow Glückwunsch! Du hast alles richtig gemacht. Schau mal, der BSV mit den VL wird dir auch noch Dienste erweisen. Steht mal eine Renovierung an die über die Rücklagen hinaus geht, dann nimmst den dafür ohne schlechtes Gewissen und ohne evtl Aktien verkaufen zu müssen. Ist doch prima.

Mit deiner Sparquote aufgrund der abbezahlten Immo, wirst du große Sprünge machen können und andersherum werfen dich ungeplante Kosten und teuerungsraten nicht aus der Bahn. Toll.

-M

glaube ich Nicht !,da ich das Gleiche gemacht habe

Ich verdiene sehr viel,aber in 10 Jahren ein Immobilie abbezahlen und gleichzeitig 100k sparen geht nicht.Oder hat die ETW nur 20k gekostet

Bei der Wahrheit bleiben!

Und das „geschenkte Geld‘ muss später versteuert werden,bei der Rente geht davon noch einmal die KV und ,PF ab!

@ Alex

Der Preis der ETW wurde nicht genannt und auch nicht die Eigenkapitalquote. Vielleicht wurde zuvor nicht alles verprasst?

Vor 10 Jahren habe ich auch nach einer ETW geschaut. Die hätte in guter Lage grob 180k€ gekostet. Ich hätte das geschafft.

Bei mir wurde dann knapp 3 Jahre später ein MFH mit 80% FK daraus. Nach 10 Jahren wird es allerdings noch nicht abbezahlt sein, da ich die letzten Jahre die Sondertilgung nicht mehr verwendet habe. Ich bin hier aber gut unter der Hälfte des Kaufpreises angekommen und habe ein größeres Depot parallel aufgebaut und das MFH bereits für 100k€ komplett saniert. Der Depotaufbau geschah und geschieht erst seit den letzten Jahren. Ich habe aber noch ein paar Jahre Zeit bis die ersten 10 Jahre vorbei sind. Ich würde bis dahin gerne ein 400k Depot aufbauen. Damit hätte ich ebenfalls die Immo abbezahlt und 100k€ im Depot, wenn ich umschichten würde.

Ich verdiene ganz gut, meine Frau verdient allerdings ebenfalls ordentlich. Die Entwicklung kann ich im Rückspiel zugegebenermaßen selbst kaum für möglich halten. Aber so ist es wenn man klare hohe Ziele hat. Es wird überschätzt was man in einem Jahr erreichen kann, aber völlig unterschätzt was man in einer Dekade erreichen kann.

Mit der Zeit entdeckt man auch immer weitere Möglichkeiten das Einkommen zu erhöhen und die Ausgaben zu verringern. Ich habe den Arbeitgeber gewechselt, eine hohe Abfindung kassiert und bin darüber hinaus auch glücklicher mit meiner derzeitigen Arbeitssituation. Meine Frau hat ebenfalls den Arbeitgeber gewechselt und verdient deutlich mehr. Zusätzlich gab es einen Firmenwagen und Jobräder. Dadurch konnten wir die Ausgaben für Mobilität stark verringern und haben zusätzlich etwas Geld für das alte private KFZ erhalten. Durch die Modernisierungen haben wir in Kombination mit Mieterwechsel auch die Miete deutlich steigern können ohne ausbeuterische Höhen zu vereinnahmen.

Es ist die Wahrheit. Vielleicht fehlen weitere Infos. Es ist „nur“ eine 2 Zimmer Wohnung in einer ländlichen Gegend. Die hat vor zehn Jahren nur 60k gekostet. Ich hatte von meiner Oma ein paar tausend Euro dazu bekommen und auf dem damaligen Bausparvertrag war auch etwas drauf. Ich musste so nur 52k von der Bank leihen. Da wäre es doch eher sehr traurig, wenn ich das nicht innerhalb von zehn Jahren geschafft hätte, oder?

Die 100k kommen so zustande:

Die Rentenversicherung wird seit vielen Jahren gespart. Der Verkaufswert beträgt inzwischen etwa 15k. Den habe ich natürlich mit eingerechnet.

Auf dem Bausparvertrag liegen etwas mehr als 5k. Da fließen jeden Monat 40 Euro drauf.

70k beträgt derzeit der Depotwert. Investiert wurden ca 50k, der Rest sind Kurgewinne. Zudem sind die Dividenden immer wieder reinvestiert worden.

Der Rest liegt auf dem Girokonto.

In den letzten zehn Jahren habe ich auch eine Schenkung erhalten von zweimal je 10k, die investiert worden sind. Die haben noch einmal einen ordentlichen Boost gebracht.

Zudem bin ich innerbetrieblich mehrmals gehaltlich entwickelt worden. Es gab darüber hinaus immer wieder gute Prämien und Gewinnbeteiligungen, die ich auch immer investiert habe.

So kommen dann halt relativ schnell die ersten 100k zusammen.

Nachtrag:

Zudem habe ich massiv an der Ausgabenseite geschraubt. Näher zur Arbeit ziehen bringt sehr viel Einsparung. Die Versicherungen wurden regelmäßig überprüft. Allein bei der Kfz Versicherung sind oft 50% Rabatt drin bei gleichen Leistungen. Die meisten Leute werden abgezockt. Strom ist ebenfalls bei einem günstigeren Anbieter abgeschlossen worden. Steuererklärung ist ebenfalls immer freiwillig gemacht worden. Das brachte ebenfalls immer einige hundert Euro Erstattung.

Entscheidend ist am Ende die Sparquote. Ausgaben reduzieren und Einnahmen erhöhen und die Differenz investieren. Das ist Rezept für den Erfolg. Wer nur 10% spart, der wird nie finanziell unabhängig. Wer 50% oder noch mehr spart, der wird den Weg schaffen.

Hallo Tim, warst du am Samstag auch auf der Invest?…. Bin extra hingefahren, habe dich leider nicht getroffen in der Blogger Lounge obwohl ich 2h dort war… Wirklich sehr schade. Viele Grüße

Ja, ich war da. Schade. Tut mir leid.

“Bärenmärkte dauern im Schnitt 1,7 Jahre“ sagt der Senior-Analyst von New York.

Ich denke lieber daran, dass der große Crash von 2000 dauerte in den USA 2 Jahre und 7 Monate und in Deutschland 3 Jahre. Der Crash oder Krise wird immer von FED organisiert (seit 1914), weil die Besitzer von FED = Goldman Sachs, JP Morgan Chase und Citigroup es befehlen.

Bis Oktober 2002 verlor Dow Jones 38 %, S&P 500 -49 % und Nasdaq 100 -83 %. Im Januar 2000 waren die US Aktien mit KGV, KBV, KUV etwas teurer als im November 2021, aber damals hat FED den Zins gesenkt und diesmal wird der Zins steigen, was den Crash vertiefen soll.

Und so kann der Crash 2021-2024 genau so lang und tief sein, wie der Crash 2000-2003.

Heute sieht man bei Coca-Cola, Visa, Tesla, Apple noch wenig von Crash, aber der Fall auf 1/4 bis 2024 haben sie verdient, genau so wie Microsoft, Adobe und Nvidia.

Ich kaufe 2022-2023 nur Aktien mit Dividendenrendite 5 % bis 10 %, KUV unter 2, KBV unter 2.

Dow Jones Crash von 1929 (Great Depression) war fast -90% und dauerte ca. 25 Jahren bis Breakeven an.

Tulip mania Bubble von 1637, bis heute Breakeven nicht erreicht :D

Meinst Du der Tulpenpreis von 1637, der bis jetzt nicht erreicht hat?

Falls ja (Am besten Beispiel von Tulpenmania nehmen), dann soll Tim den Anlegern aufmerksam machen, da an der Börse nicht immer nur aufwärts geht.

ja nur Weltwirtschaft mit Tulpen zu vergleichen ;)

Einzelne Bubble-Assets wird es immer wieder geben, gewisse Coins oder einzelne Aktien sieht man ja, aber war eher ein Witz, kannst du wirklich nicht vergleichen.

Wie weit es noch fallen wird wissen wir alle nicht, aber ich bin halt eben auch kein Freund von so vereinfachten Regeln wie dieser hier „ mit Dividendenrendite 5 % bis 10 %, KUV unter 2, KBV unter 2.“ kann man ja mal für den 1929 Crash reproduzieren wie man damit gefahren wäre.

Meine Vermutung, einige dieser Aktien waren danach Konkurs, denn was bereits VOR der Baisse günstig ist und die Dividenden rechnerisch hochgeschnellt ist, dürfte es in einer Krise nicht einfach haben.

Von daher wer solche Sachen vorhersehen kann der sollte womöglich besser die Sachen shorten, wenn man heute weiss dass Microsoft 90% fällt warum shortet man sie nicht, ist lukrativer als irgend einen abgelutschten Versorger zu kaufen der dann halt nur 20-30% verliert anstattt 90%.

Ich würde gerne die nächsten 25 Jahre für -90 % kaufen.

Hallo Lad

wie heißen die Aktien mit einem KBV unter 2 denn gib doch bitte mal ein Beispiel, danke.

Im S&P500 vermutlich nur die AT&T, welche diese Anforderungen erfüllt :)

GE noch… Ah ne die hatten ja genug EK Abschreibungen….

Lad war es übrigens den ich Letzt meinte…. 3 jähriger Bärenmarkt wäre für alle Anleger die nicht verkaufen, DIE Chance auf Wohlstand….bei teurem Index eher weniger.

-M

@Dauer Bärenmarkt

Die meisten haben ja nicht nur einmal investiert, sondern investieren dauerhaft etwas. Von daher dauert der „breakeven“ für Anleger im Gesamtmarkt nicht so lange wie die genannten Tage. Außerdem ist es natürlich nicht Ziel führend ausgerechnet den peak als Vergleichspunkt zu nehmen. Aber das bringt bessere Schlagzeilen.

Mit Einzelaktien mit Einzelkäufen sieht es oft doch deutlich anders aus bis der breakeven nach dem Bärenmarkt erreicht wird. Zumal nach Kosten & Steuern. Die Semper Augustus musste man zum richtigen Zeitpunkt kaufen. Heute gibt es sie ja gar nicht mehr. Blumenläden aber schon.

Ich gehe hier u.a. mit Peter Lynch.Die meisten kaufen viel zu viele verschiedene Aktien je nach Markttrend und streuen viel zu breit. Es sind nur wenige gute performende Aktien notwendig um das Vermögen zu vergrößern. Aber warum glaubt zB jemand der im Bereich Automobil arbeitet, er könnte besser als die Allgemeinheit timen ob aktuell eine Tulpe, ein Coin, eine Airline oder ein Netzwerkausrüster bessere Kurschancen hat als der Gesamtmarkt. You have to have an edge. Konzentriertere, wenige Investitionen im circle of competence gefallen mir besser.

Wie machen das die Krypto-Käufer frage ich mich. Welches Special-Insider-Wissen haben 99% der ETH/BTC-Käufer wenn die auf den Kaufbutton ihres Smartphones drücken und was machen die wenn der Bärenmarkt kommt?

Die „Tuple 2022“ könnte die Kirsche werden, im Globus in Zürich kostet 1kg Kirschen jetzt 55.- :)

Ich wollte vor gut 3 oder 4 Jahre ja eine Obstplantage kaufen, wäre vermutlich ein gutes Geschäft geworden bei den Preisen.

Aber wie du sagst, Agrarwirtschaft liegt definitiv nicht in meinem Circle of Competence :)

@Bruno

Bei den Preisen würde ich definitiv anfangen Kirschen zu shorten!

Das erinnert mich an ein Fernsehinterview zur Griechenlandkrise. Da wurde ein arbeitsloser Landarbeiter auf einer griechischen Insel unter seinem riesigen Feigenbaum vor seinem Häuschen interviewt wie es jetzt weiter geht mit den ganzen Kürzungen und Steuererhöhungen. Der riesen Baum hing voller reifer Feigen. Dabei bemerkte der Interviewer nebenbei, dass die Feigen köstlich schmecken und man in Deutschland ja 1€ pro Feige im Supermarkt zahlen müsse. In dem Moment hat man es richtig hinter den Augen des Landwirts arbeiten sehen. Wenn er es richtig anstellen würde, dann müsste er doch bald Millionär werden…

Die spinnen die Römer

Der Globus gehört einem jungen östereichischen Milliardär:

René Benko – der Mann hinter der Globus-Übernahme | 30.11.21 | finanzen.ch

Sehr guter Post. Ich mag Depots auch nicht so, die auf Teufel komm raus alle Branchen abdecken wollen. Ich weiß nicht, ob der Durchschnittsanleger eine Airline oder Autobauer im Depot haben muss, oder irgend eine andere Branche mit vieeeel Konkurrenz und schlechten Margen. Das ergibt keinen Sinn.

Als pickender Heuhaufendurchwühler konzentriere ich mich doch eher auf hohe Margen, oligopole etc.

-M

@-M

Fear & Greed Barometer steht auf 11. Ich liege aktuell auf der Lauer mit meinen „10% Satellitengeld“ antizyklisch Anteilseigner an interessanten Biotechfirmen zu werden. Eine Position habe ich letzte Woche genommen. Habe keine Eile.

Das ist dein Bereich :-) kenne mich da gar nicht aus.

Aber breit streuen ist doch das Wesen der ETFs? Oder verstehe ich eure Kommentare falsch, -M und 42?

@Anne

Wenn du ETF kaufst ist das bewusst ja so gewählt. Du investierst passiv in den breiten Markt und machst das am besten jeden Monat und durch dick und dünn. Du erhältst die Marktrendite und schaltest das Einzelaktienrisiko quasi aus und hast nur noch das Marktrisiko.

Das ist alles prima und gut.

Mit Einzelaktien versucht man ja eher „schlauer“ als der Markt zu sein und eine Überrendite zu erreichen.

Mit mehr als 20 Aktien wird dies aber fast unmöglich sein, da man sich, je mehr verschiedene Aktien man besitzt, unweigerlich der Marktrendite angleicht.

Beispiel Dax:

Kaufe ich nur 5 Firmen ist meine Performance zu 99% besser ODER schlechter als der Dax.

Kaufe ich 30 Firmen aus dem dax ist meine Performance sehr sehr angenähert an den kompletten dax, da ich fast alle Firmen 1;1 besitze.

-M

@Anne

Wenn du ETF kaufst ist das bewusst ja so gewählt. Du investierst passiv in den breiten Markt und machst das am besten jeden Monat und durch dick und dünn. Du erhältst die Marktrendite und schaltest das Einzelaktienrisiko quasi aus und hast nur noch das Marktrisiko.

Das ist alles prima und gut.

Mit Einzelaktien versucht man ja eher „schlauer“ als der Markt zu sein und eine Überrendite zu erreichen.

Mit mehr als 20 Aktien wird dies aber fast unmöglich sein, da man sich, je mehr verschiedene Aktien man besitzt, unweigerlich der Marktrendite angleicht.

Beispiel Dax:

Kaufe ich nur 5 Firmen ist meine Performance zu 99% besser ODER schlechter als der Dax.

Kaufe ich 30 Firmen aus dem dax ist meine Performance sehr sehr angenähert an den kompletten dax, da ich fast alle Firmen 1;1 besitze.

Ist natürlich jetzt nicht von allen Seiten beleuchtet, aber hoffe es hilft dir weiter. Falls du noch was wissen möchtest oder was unklar ist- auf geht’s. @42 hat vlt noch was hinzuzufügen:-)

-M

@ -M, konzentriertes Portfolio

Wir haben uns ja schon einmal darüber unterhalten. Auch ich versuche mein Portfolio zu entschlacken und eher konzentriert zu fahren. Meine Vorbilder sind hier ganz klar Leute wie Charly Munger oder Terry Smith. Bei mir ist das Problem weniger das Kaufen als das Verkaufen. Ich habe einige Titel, die ich definitiv nicht mehr besparen möchte. Es handelt sich hierbei größtenteils noch um die Leichen meiner ersten Gehversuche an der Börse, die teilweise noch tiefrot stehen (z.B. Telefonica). Die Frage ist, ob ich diese verkaufen und das Geld in die anderen stecken soll, oder ob ich sie einfach behalte und deren Anteil am Portfolio mit der Zeit so gering wird, dass sie quasi inexistent werden.

Ist für mich recht einfach die Antwort:

Wenn du die Firmen nicht so gut findest wie deine anderen investments verkaufe die Teile und stecke die Kohle in deine besten 5 Ideen.

Das „Minus“ holen doch deine vermeintlich besten Firmen genau so oder eher besser auf als die schlechten.

So hättest du ein schlankeres Depot, mehr Geld in deinen Lieblingen und das Unkraut aus deinem Acker gezogen. :-)

-M

@Anne

bei der Anlageklasse Aktien bin ich auch ein großer Fan des möglichst breit Streuens über alles was es so gibt. Ich persönlich favorisiere einen All-World / ACWI ETF als Sparplan mit circa 90% meines Börsengeldes. Natürlich habe ich historisch bedingt auch ein ziemliches Sammelsurium in meinen Depots.

Das breit Streuen kann man selbstverständlich auch mit Einzeltiteln gut erreichen. Ein gut strukturiertes Portfolio (nach Branchen / Ländern) benötigt, je nachdem wenn man fragt, ja so 20, 25, 30 oder 60 Einzeltitel. Ich glaube J. Cramer sprach immer von den 5 größten Positionen. Na ja. Wobei man beachten muss, dass Diversifikation nicht gleich zu setzen ist mit Risikominimierung. Mehr ist nicht gleich besser. Mehr ist zu erst eimal teurer.

Wie Buffet sagte: Diversification as practiced generally makes very little sense for anyone that knows what they’re doing. Ich glaube nicht, dass reine Einzeltitelinvestoren verlässlich mehr als die allgemeine Marktrendite erhalten. Aber wenn man es versucht, dann wäre mein Vorschlag im eigenen Kompetenzbereich zu bleiben um die Chancen zu erhöhen oder auf extreme Marktübertreibungen zu warten (zB Ölunternehmen nach dem Covid-crash mit Ölpreis 0) um die berühmte margin of safety zu bekommen. Ich versuche mir vor jedem neuen Einzeltitelkauf zu überlegen, wenn ich mein ganzen Leben lang nur noch 8 Aktien kaufen dürfte, wäre dies JETZT eine davon? Wenn man geduldig auf seine Chance wartet und erkennt – was hilft es dann mit nur 2% des verfügbaren Geldes dort zu investieren. Opportunities come infrequently. Trotzdem trifft man ja bei weitem nicht immer richtig.

@Bruno

Im Globus in Zürich werden wohl die meisten Waren massiv überteuert angeboten.

Aber es finden sich immer genug Dumme, die diese überteuerten Preise bezahlen.

Ein Grossteil unserer Früchte stammt aus dem eigenen Garten.

Zur Erntezeit liest man die Früchte und macht sie haltbar durch einfrieren, dörren, oder in Zuckersirup einkochen. Viele Früchte lassen sich auch gut zu Marmelade einkochen.

Gerade mit Kindern finde ich es unbezahlbar, wenn man eigenen Früchte direkt vom Baum oder Busch ablesen kann.

Zur Erntezeit ist auch das Stichwort, diese Kirschen kommen aus Spanien, die extragrossen Premium bei Coop kostet auch 20.-/kg und dieser Laden ist ja nicht gerade ein Discounter, aber immer noch weniger als die Hälfte. Uns reicht es dann die Schweizer zu holen wenn die mal reif sind. Aber wenn Leute das Geld gerne im Globus rauswerfen wollen, dann freut sich der Benko bestimmt :) Migros wollte den Laden ja nicht mehr, aber der hat eigentlich auch nicht wirklich zur Migros gepasst.

Unter dem Deckmantel „Inflation“ wird aktuell halt auch alles durchgedrückt, ein 3dl Wasser in einem Restaurant für 7.50 gehört da auch dazu.

@4221 / Center of competence

Oha – ein wahrhaft philosophisches Thema!

Zunächst: Das man nicht überall mit dabei sein muss, sehe ich im Ergebnis genauso. Sicherlich sind einige Branchen auch einfach weniger geeignet, wenn man weniger auf Kursbewegungen als auf klassisches Compounding setzen will. Die Begründung, allerdings, welche diese Aussage trägt, gehe ich nicht vollständig mit.

Wenn man schon davon ausgehen muss, dass Intelligenz ungleich verteilt ist, darf man das für Kompetenzen sicherlich umso mehr unterstellen (bitte das mich niemand falsch versteht: Ich stehe vor diesem Problem genauso wie der größte Teil der Bevölkerung – also die deutsche Bevölkerung und Nico Meier daher hier einmal explizit ausgenommen :-) ).

Aber wie damit umgehen? Sich bescheiden in seinem Dunkeln oder Wege gehen wo neues Licht ist?

Ich denke, man sollte als erstes schon aus Vorsichtsgründen negativ abgrenzen, wo man meint besonders hohe Kompetenzen zu haben. Da würde ich direkt bei der eigenen Branchenzugehörigkeit ansetzen -zumindest selbst kritisch hinterfragen! Ob man daraus nämlich für Investmententscheidungen die richtigen Ableitungen treffen kann, halte ich zumindest für nicht ausgemacht. Ok, bei spekulative(re)n Investments im Sinne von „Plays“ wie etwa welche „Technik“ oder welche „Wirkstoffe“ etc. setzen sich durch, hilft das sicherlich wenn Unternehmensbewertungen (oder eher Zukunftserwartungen) hiervon stark abhängen (junge Biotech-Unternehmen sind da auch ein gutes Beispiel).

Und wenn ich mir dann hochgradig spezialisierte Analysten anschaue, die nur eine Branche abdecken, generieren die Alpha? Gut, dafür das die meisten Sell-Side Analysten sind, können die jungen Uni-Absolventen ja auch nichts, wenn sie sich irgendwann mal im Investment Banking in interessantere Jobs hocharbeiten wollen. :-)

Vermutlich ist das Bild wie so oft etwas verzerrt. Bis zu einem gewissen Grade wird mit man Primitiventscheidungen („Common Sense“) manchmal gar nicht so schlecht liegen. Andererseits kann man aus meiner Sicht – echtes Interesse vorausgesetzt! – durch eigene „Cluster“-Studien (klingt jetzt sehr akademisch, gemeint ist einfach Lesen, Lesen, Lesen…), also der Beschäftigung mit mehreren Unternehmen einer Branche, ein gutes Gefühl herausbilden. Das Interesse dieses zu tun, setzt natürlich wiederum vielleicht einen gewissen vitalen Intellekt voraus. Insofern ist eine Grundintelligenz (was auch immer das sein mag, einigen wir uns hier einmal minimal darauf, dass man ein echtes Interesse an Märkten und Unternehmen aufweist) nicht hinreichend, aber wohl zwingend. Ich denke schon, dass daraus mit der Zeit erfahrene Anleger ein Tool-Set entwickeln als Mischung aus Technik und auch dem Verständnis, wie ich Branchen intellektuell „accessen“, mit dem sie aus verschiedenen Branchen gute Unternehmen kaufen. Im Ergebnis wird es aber eben so sein, und da bin ich bei Dir, dass man dann eher bei Branchen bleibt, bei denen man sich zumindest einbildet etwas davon verstanden zu haben. Bei mir wäre das zum Beispiel ganz besonders….nicht… Pharma und Biotech. :-) Und trotzdem war man am Anfang der Investoren-Karriere völlig dumm und hat sich trotzdem mit den Jahren einige Branchen gut erschlossen.

Darum 4221 tue ich mich mit Deiner Aussage schwer. Sie mag – (nur) im Ergebnis – für nicht wenige Anleger zutreffen. Sie ist aber trotzdem inhaltlich schwierig. Deswegen hängt dieser Aussage eine gewisse Unwucht an. Mir wäre es zu überhöht, für sich selbst in gewissen Branchen Entscheidungskompetenz in Anspruch zu nehmen und sie zugleich anderen abzusprechen; auch wenn das stochastisch vermutlich zutreffen mag. Eigentlich muss der Rat aus meiner Sicht sein, dass man sehr viel lesen sollte und versuchen sollte sich kritisch zu hinterfragen, ob man die Zusammenhänge halbwegs einordnet. Als Ergebnis kann viel oder auch wenig rauskommen, aber das ist nur die Folge. Übrigens waren meine schlechtesten Investments, wo ich das genau selbst nicht beherzigt habe.

@Tobs

Ich bin unschuldig. Ich hab doch nur Peter Lynch zitiert….

Ich weiss selber dass ich nichts weiss. Aber das Verlassen des eigenen Kompetenzfeldes ist meiner Meinung nach nicht hilfreich damit Einzeltitelinvestoren eine höhere (risikoadjustierte) Rendite erwirtschaften als B Makiels‘ A blindfolded monkey throwing darts at a newspaper’s financial pages. Es kann natürlich trotzdem immer klappen.

Komm wohl auch auf den Investmentstil an, wer „nur“ auf Finanzkennzahlen oder Charts schaut, für den braucht es keine Kompetenz der Branche resp. ein Vergleich der Zahlen innerhalb einer Branche reicht dann, um z.B. die „Besten“ der Branche zu finden. Natürlich immer nur im Rückspiegel und der Annahme, dass sich die Entwicklung auch in Zukunft so fortsetzt.

Wer hingegen eher auf Zukunftsaussichten/Wachstumsaussichten/Produkteinnovationen etc. schaut oder versucht diese zu beurteilen, dort ist Branchen/Insider-Kompentenz natürlich zwingend.

Es ist aber ein Dilemma: Wir (fast) alle kommen als dumme Pantoffeltierchen auf die Welt – sprich wir starten mit keinem eigenen Kompetenzfeld. Also muss man ja irgendwie „hineintappen“ und eines aufbauen? Darum klassifizierte ich diese Frage auch als „philosophisch“.

Nehme an, Freelancer würde einfach trocknen entgegnen, dass er schlicht Anteile erstklassiger Unternehmen kauft und damit auf Dauer Wohlstand aufbaut. :-)

@Tobs

Klar erarbeitet man sich seine Kompetenzfelder durch was auch immer, zB lesen oder reisen oder oder. Mir geht es überhaupt nicht ums arbeiten.

zB hier ab am min 6:00.

https://www.youtube.com/watch?v=LluFn2uBQ0k

Ja, das ist ein tolles Interview.

Der Peter ist schon ein verdammt schlauer und angenehmer Bursche. Zur Einordnung seiner Aussage muss man vermutlich die Aktienkultur und die damalige Zeit um 1992 in den USA sehen. Dort investierten schon immer viele Bürger (positiv), aber eben häufig auch leicht hysterisch in „Stories“ (negativ), und damals im „Pre-Internetorium“ :-) auch nicht unbedingt mit halbwegs gutem Zugang zu Informationen (schwierig). Insofern würde ich seine Aussage aus einem bestimmten Empfängerhorizont verstehen wollen (überspitzt: das Klischee des hysterischen und oberflächlichen Ami, der auf der Cocktail-Party einem Hot Stock aufgegessen ist). Und ein Vertreter dieses Empfängerhorizonts hat sich seinerzeit vermutlich nicht unbedingt mit akkuraten Informationen eines Unternehmen vor Investment auseinandergesetzt (das kritisiert Peter ja auch explizit). Wenn allerdings die Kinder aus der 5. Klasse es schon vollbrachten, sich für eine Überrendite die relevanten Unternehmen raus zu picken, besteht für einige andere zumindest noch so etwas wie Hoffnung. :-)

@Tobs

Ja, Narren des Zufalls. Mir gefällt, wie er sagt niemand kann sagen ob der Index morgen oder in 1 Jahr 1.000 höher oder tiefer steht, auch die Fed-Chefin weiss nicht ob in 1 Jahr die Zinsen gestiegen oder gefallen sein werden. Es ist ziemlich irrelevant und unmöglich das einzufakturieren für seine Käufe. Wir als Private müssen ja niemandem rechenschaft ablegen um unseren exzellent bezahlten Investmentbankerjob behalten. Langfristig folgt der Kurs den Unternehmensgewinnnen. So simpel ist es. Konzentrieren wie uns bei den Käufen auf das Unternehmen nicht zu sehr auf andere Faktoren (zB Wie geht es mit Ukraine weiter, steigen die Zinsen, Kaufsignale,…). Ein Unternehmen mit stabil steigendem Gewinn in einer Phase zu kaufen die durch exogene Faktoren eine margin of safety bringt, das erscheint mir eine sinnvolle Strategie. Also in etwa @Claus‘ LuRos. Bei Unternehmen im Umbruch oder Neustartern mit Alles-oder-Nichts Ansatz wie meinen Biotech-Satelliten finde ich eben wichtig etwas mehr Kompetenz mitzubringen – auch damit man in Schwächephasen durchhält weil man in etwa weiss warum man es hat.

Nach Taleb 90% „sicher“ Anlegen und es reichen 10% um gegen Schw. Schwäne zu verteidigen bzw. exorbitante Chancen wahrnehmen zu können. Da unterscheidet sich Taleb überraschend wenig von Lynch (der zu seiner Zeit eben 90% Mutual Funds empfahl als Fondsmanager…). Wenn man dann noch Buffets andere 90/10-Regel hinzunimmt, kann eigentlich nichts mehr schief gehen ;-)

-Buffetts 25 punchcard wie deine 8er Lochkarte :-)

-wird ein Unternehmen in 10 Jahren sehr sicher mehr verdienen als heute?

– bisher LURO?

– Cashmaschine?

Dann sollte man eine gute Vorauswahl getroffen haben.

-M

Ich kaufe derzeit nicht, noch kein einziges Einstiegssignal sichtbar.

Worauf wartest du konkret? Den idealen Einstiegspunkt zu erwischen ist fast unmöglich. Natürlich gibt es eine Menge Risiken. Aber Teileinstiege sind durchaus möglich und es gibt langristig derzeit gute Chancen. Stockpicking ist für mich das Gebot der Stunde. Hochwertige Aktien wie Alphabet, Givaudan, Danaher oder LVMH gibt es derzeit endlich mit einem kleinen Abschlag für Neueinsteiger, halten sich weiterhin aber recht wacker. Vielleicht bekommt man hier noch weiteren Rabatt beim Abwarten, keine Ahnung. Ich lege es nicht darauf an.

Breite ETFs sehe ich in den nächsten Jahren definitiv als eher suboptimal an. Mit 40 in Rente gehen wollen durch ETFs ist jedenfalls anspruchsvoller geworden. Falls die Börsen wirklich auf breiter Front massiv einbrechen drohen uns ohnehin ganz andere Probleme als hohe Kursverluste. Sowohl wirtschaftlich wie auch gesellschaftlich. Bringt aber nichts sich darüber den ganzen Tag einen Kopf zu machen.

Aktien und ETFs sind ein sehr wichtiger Baustein. Unbedingt am Ball bleiben! Aber auch andere Dinge in den Fokus nehmen. Familie, Natur, Zeit mit Freunden, Sport und Bewegung, wertvolle Augenblicke…

@Ralf

Natürlich erwischt man das Tief nie.

Aber deshalb muß man noch lange nicht bei jedem Kurs einsteigen. Da gebe ich @Thorsten Recht.

Im Grunde macht jeder ein Minimum an Markettiming, bewußt oder unbewußt.

Mit 40 in Rente gehen mittels Aktieninvestments ist nicht nur anspruchsvoller geworden. Damit ist es vorbei.

Der Troll Wolke

Hab ich was Falsches gesagt?

@ Ralph

Was ist bei ETFs aktuell besonders schwierig? Der Emerging Markets ETF hat aktuell ein KGV von 12.6. Das mittlere KGV liegt etwas über 16. Das finde ich jetzt in Bezug auf Chancen/Risiko gar nicht so verkehrt. Sicherlich kann es weiter hinab gehen, wenn die Gewinne sinken. Aber wer kann das sicher sagen?

Welche Firmen sind denn aktuell ein No-Brainer? Gehören sie zu Wachstum oder Value und wie sind ihre aktuellen Bewertungen zum Mittel?

Es gibt Phasen an der Börse bei denen Value besser läuft und andere bei denen Wachstum läuft. Dann gibt es noch Unterschiede bei den Regionen. Bei einem ETF hat man in jeder Phase einen Anteil aller Unternehmen im jeweiligen Index. Also neben den Loosern hat man auch die Profiteure dabei. Das sollte meiner Meinung nach immer gleich gut oder schlecht sein:

Factsheet (DE)

@ Tim

Bei Dir war am Samstag in dem Zeitraum als ich vor Ort war immer eine riesige Traube von Menschen versammelt. Das war sicherlich ein anstrengendes Event. Ich wollte noch bei dem Finanzrocker vorbei gehen und Aktienfinder. Das hat leider nicht funktioniert, da einfach für mich zu viel los war. Was mir aufgefallen ist, dass es sehr viele Fragen zu Aktien oder einer Vorgehensweise gibt. Wenn man Erfolg erzielen möchte sind aber vielleicht andere Dinge entscheidender:

Was möchte ich machen? Wie möchte ich leben? Was gefällt mir? Wofür interessiere ich mich. Mir gefällt das Format „Mehr Mit zum Glück“ vom Finanzrocker. Das wird aber leider nicht von vielen Menschen angehört. Dabei könnten manche Lebensläufe Mit geben eigene Dinge zu hinterfragen oder einfach mal selbst etwas auszuprobieren. Ob ich jetzt für 5000€ Aktien von Tesla, Biontech oder Shell kaufe macht in 5 Jahren vielleicht nicht den gewaltigen Unterschied. Wenn ich dagegen 100€-500€ mehr im Monat zur Seite legen kann erreiche ich vermutlich mehr. Jetzt ist die beste Zeit für das Streben nach FI. Stur und stetig weiter machen und der Erfolg stellt sich mit den Jahren langsam ein.

@Kiev: Es kommt auf die eigene Strategie mit an. Ich meine breite ETFs wie den MSCI World. Für optimale Renditen sind solche ETFs aus meiner Sicht wie geschrieben suboptimal (damit also nicht schlecht), weil sie einen sehr breiten Markt abbilden mit Gewinnern aber eben auch vielen Luschen. In den nächsten Jahren ist wirtschaftlich durchaus mit Herausforderungen zu rechnen. Selbst der Dow ist viele Jahre quer gelaufen zwischendurch. Diese Zeit habe ich nicht mehr.

Daher möchte ich die absoluten Top-Player im Depot haben und nicht einen zu breiten Mix in der Hoffnung damit gut abzuschneiden. Der Charverlauf vieler Qualitätsaktien gibt mir langfristig recht. Branchen-ETFs dagegen finde ich sehr gut. Muss jeder selbst wissen. Wer keinen Stress möchte kann auch mit ETFs viel erreichen. Ich erreiche für mich aber mit Stockpicking bisher bessere Renditen und es kommt meinem Anlagetyp näher. ETFs habe ich ergänzend in speziellen Branchen wo ich mir eine Einzelanlage weniger zutraue (Robotik, IT Security, Gaming etc.) oder die einfach recht gut laufen (IT allgemein).

Ahso du hattest nur Branchen ETFs, und ansonsten deine Danaher, Berkshire, Amazon, Alphabet, blackrock etc. Hast du sehr stark konzentriert oder wirklich nur die paar Dickschiffe drinnen?

Danaher, Berkshire und immer mehr auch Alphabet sind ja Investmentgesellschaften, da hat man schon viel Diversifikation innerhalb eines Titels.

Genau, mehr brauchst kaum.

-M

Bin für mein Horizont recht breit aufgestellt. Mag für andere nicht so sein. Einige Branchen-ETFs. Apple, Adidas, Nike, Microsoft, Vonovia, Danaher, Blackrock, Givaudan, Nestle, McDonalds, Allianz, Berkshire, Alphabet, Amazon

Also für mich bist du sehr breit aufgestellt, gefällt mir richtig gut. Brauchst eigentlich nur weiter akkumulieren und zurücklehnen. Egal was passiert und selbst wenn dein Depot viel nachgeben würde könntest du total gelassen bleiben:-)

Mal sehen wie ich Ende diesen Jahres investiert bin. Wenn es mal >90% ist. Gebe ich mal ein Update hier.

-M

ASML habe ich noch vergessen und BASF. Mehr Breite möchte ich nicht. Ins Depot schaue ich nur noch sehr selten, die Schwankungen jucken mich nicht sonderlich und ich denke dass man damit den MSCI World schlagen kann. Auch wenn 1-2 Looser dabei sind. Sollten diese Firmen alle vor die Hunde gehen haben wir definitiv ein Problem auf der Welt. Ist aber nur meine persönliche Sicht. Diese Firmen haben genug Kohle um im Bedarfsfall innovative Firmen einfach zu schlucken. Eher nervt mich derzeit dass mein Spielgeld leer ist um weiter aufzustocken. Aber dafür laufen Sparpläne weiter. Viel Erfolg weiterhin und cool bleiben…

Du wirst den World schlagen, oder nur knapp anders liegen mMn. ASML wäre auch noch ein Kandidat für mich. BASF habe ich gekauft, aber nicht zum compounden. Die werde ich irgendwann wieder zu Geld machen.

-M

@ Ralf

Ich sehe es wie Sparta. Deine genannten Unternehmen sind bestimmt qualitativ hochwertig. Ob sie besser als ein World ETF abschneiden ist allerdings nicht sicher. Sicherlich schneiden sie entweder besser oder schlechter als ein Index ab. Ob man damit besser in Rente gehen kann erschließt sich mir nicht. Ich habe ebenfalls Einzelwerte. Münchener Rück hatte ich kürzlich aufgestockt. Blackrock ist ebenfalls in meinem Depot. Ich kann allerdings nicht sagen, ob ich damit sicher besser oder weniger volatil fahren werde als mit einem Index.

Ich habe aber noch ein paar kleine Asse im Ärmel. Die stehen immer nur außerhalb der Börse zur Verfügung. Hier können mit mindestens 4 stelligen Einnahmen gerechnet werden. Bei den meisten muss ich mich aber auch etwas darum bemühen. Von nichts kommt bei mir in der Regel leider nichts.

Darüber hinaus kann ich dieses Jahr neben der Nutzung mit ordentlichen Mieteinnahmen aus der Ferienwohnung rechnen. Es war zwar schon besser, aber auch bedeutend schlechter. Irgendwas läuft immer oder mit Wolkes Worten: Irgendwas läuft meist beschissen.

Ich weiß ja nicht so Recht, aber die großen Unternehmen sind auch jetzt kein Schnäppchen aus meiner Sicht. Weder Alphabet noch die anderen gigaplays.

Ich würde aktuell eher auf kleine Unternehmen schauen die bereits deutlich abgewatscht wurden oder aber große die wirklich abgestützt sind. PayPal finde ich sehr schön und hab ich schon seit 130€ stetig eingekauft. Bissle zu früh.

Sonst sehe ich noch immer nicht allzuviel spannendes. Ich bin zwar nicht auf Kursvergleiche aus, aber schaut euch Mal sie Coronakurse im März 2020 an. Fast alles steht viel viel Höher als damals. Und dass vor 2 Jahren, indem wirtschaftlich viel Porzellan kaputt gegangen ist (Lieferketten, Krieg, Inflation, Staatsverschuldung etc.).

Nur ein Gefühl und für mich auch nicht so relevant, aber ich glaube das dicke Ende kann noch kommen. Die Makrodaten sind nicht so berauschend.

Deswegen mache ich dasselbe wie immer, ich warte bis ein Unternehmen zu einem sinnvollen Preis zu haben ist. Wer auf den Markt schaut, kann aber bestimmt auch noch warten. Oder aber 30 Jahre weitermachen, dann ist das alles egal.

Gut möglich dass deine Strategie die bessere ist. Ich kann es nicht beurteilen, fahre mit meinem Weg aber gefühlsmäßig recht gut. Viele Werte habe ich schon länger im Depot und gute Zuwächse. Und im Zweifel kaufen solche Dickschiffe interessante kleine Unternehmen einfach auf. Viel Erfolg an der Börse.

@Ralf

Wieder mal einfach einen rausgehauen! Möchte ich nicht kommentieren :-)

Findest Alphabet für knapp KGV 20 zu teuer? PayPal wird bei gleichen KGV bewertet jetzt gerade.

Also ich habe beide zuletzt gekauft, aber sehe beide auf diesem Niveau als absolut nicht zu teuer. Es ist aber keine jahrhundertchance. Da müsste PayPal auf so 35/40 und Alphabet nochmal so auf 1000 gehen.

-M

Ich sehe bei PayPal halt andere relative Wachstumschancen als bei Alphabet. Klar Alphabet ist eine Zaubermaschine. Aber es gibt natürliche Grenzen für alles.

Ist aber reine glaube. Das Geschäftsmodell von PayPal finde ich Mal super, aufgrund der Marktdurchdringung, mal total bescheuert, weil es super einfach ist ein „bezahlsystem“ zu entwickeln. Zumindest gibt es jetzt schon zig alternativen die nicht schlechter sind. Aber vllt. Verstehe ich die Branche auch nicht so richtig.

Z.b. warum kann ich mit PayPal nicht an der Kasse zahlen? Also z.b. Geld an eine Email überwiesen oder nen qr Code scannen? Oder geht das schon? Keine Ahnung.

Ich sehe nur, dass alle und jeder mit dem zeug bezahlt. Irgendwas müssen sie also richtig machen.

Im Vergleich zu Alphabet: da nützt das auch jeder und man kann vieles nicht so einfach ersetzten (z.b. YouTube, Maps, Android). Ist also auch super toll.

Eigentlich ist es so. PayPal erfüllt meine Excelberechnung seit ca. 100 €, Alphabet nicht.

MSCI World suboptimal und mit geistiger Fachsimpelei ist man dabei im noblen alpha-Club…;-)

Ich wage mal ausnahmsweise eine Prognose.

Kiss schlägt den Großteil aber verhungern muss keiner aus der gehobenen Mittelschicht mit 50% oder mehr Sparquote ;-)

# unterbewertete Qualitätsaktien

Andreas Beck, erfahrener Portfoliomanager mit mathematischem Hintergrund und auf vielen YT-Finanzchancels präsent. bezweifelt, dass es so etwas wie die „unterbewertete Qualitätsaktie“ im Bluechip-Bereich gibt. Er vergleicht das mit der Bundesliga, wenn man vorhersagt, dass Bayern München gegen Bielefeld gewinnt, wird man in 90 % der Fälle richtig liegen, dafür stehen aber auch die Wettpreise 9:1, so dass unterm Strich statistisch nichts zu gewinnen ist.

Entsprechendes gilt für börsennotierte Firmen, die guten sind teuer, die weniger guten eben nicht.

Kann Bielefeld wie Bayern München werden? Nur allmählich, würde ich sagen – das Umgekehrte gilt auch. Natürlich hat man in einem breitgefächerten Portfolio ein paar aufsteigende Bielefelds. Und die bringen es.

Daraus ziehe ich den Schluss, dass man schon so 50 Positionen im Depot haben sollte, um – eher zufällig, denn mit einer überlegenen Strategie – auch ein paar zukünftige Bayern München zu haben, die dann alles andere (die Absteiger) überkompensieren.

Der Fussballvergleich finde nicht unpassend, so gesehen würde Free also z.B. auf Bayern, ManCity, Liverpool, Real Madrid, Barcelona, Paris SG, Juve etc. setzen und -M halt nur auf Bayern und ManCity, damit wird man wohl auch in Zukunft gut fahren, auch wenn man damit keine Homeruns einfährt. Aber die hat man auch nicht wenn man nach UEFA gewichtet auf alle Clubs setzt, wird dann Bielefeld mal CL-Sieger, wird sich das abzeichnen und dann kann man die ja auch ins Körbchen aufnehmen, ähnlich wie das ein Index auch macht wenn eine gewisse Marktkapitalisierung erreicht ist.

Ich denke es gibt nicht nur 1 Weg nach Rom, jeder sollte eine Strategie finden, welche zu ihm oder ihr passt und diese dann versuchen durchzuziehen.

PS: Darum würde ich auch nie auf Schalke wetten, warum gibt es in der Veltins-Arena Pommes nur in Tüten? Weil der Schalker nicht weiss wie man eine Schale hält :D

@Bruno

aber ihre Meisterschaft in der 2. Liga haben die mal so richtig gefeiert, während es bei Bayern kaum Emotionen gab über den Titel!

Bei den Berechnungen sind die Inflation und die Kapitalertragssteuer vom Gewinn abzuziehen

20Jahre x 2% Inflation=40% vom Gewinn weg ohne Zinseszins,davon ca.28% Steuer auch noch weg !!

Aber wohin mit dem Geld???

In die selbstgenutzte Immobilie. Die ist in Zeiten steigender Mieten und zunehmend knapper Handwerker und Materialien Gold wert.