Mir hat ein Leser eine schöne Aufstellung der Vereinten Nationen geschickt. Sie zeigt im Prinzip: Wer bodenständig lebt, macht sehr viel für den Umweltschutz. Sparsamkeit ist nicht nur für Dich gut, sondern auch für den Planeten.

Die Börsen reagieren jeden Tag wilder. Ein guter Rat ist, nicht ständig ins Depot zu schauen. Gerade in hektischen Börsenzeiten wie diesen hältst Du Dich am besten fern vom Depot.

Mein Rat ist also: „Schau nicht nach!“ Aber Hand aufs Herz: Ich schaue selbst zu oft ins Depot. Ich sehe die Volatilität und bin baff. Das wirkt sich gerade heftig auf mein Depot aus. Krass, was für Schwankungen ich jeden Tag erlebe. Ich habe nicht vor, etwas zu verkaufen oder irgendetwas anders zu machen, aber ich bin neugierig. Wer übrigens Spass hat, an einem ewigen Börsenspiel gratis mitzumachen, soll sich das hier anschauen.

Die ganze Lauferei in Konsumtempel geht mir gegen den Strich. Die Leute bilden sich ein: Wer in Saus und Braus lebt, muss glücklich sein. Das ist nicht notgedrungen der Fall. Kaufst Du ein Boot, bist Du glücklich an zwei Tagen… am Tag, an dem Du es kaufst und am Tag, an dem Du es verkaufst! Fertig. Dazwischen ärgerst Du Dich meist darüber.

Ist jemand wegen so einer Hermes-Tasche für 150.000 Dollar wirklich zufriedener? Es ist doch albern.

Lenke jeden Euro, den Du verdienst, wohlwissend in eine bestimmte Richtung. Wenn Du das nicht machst, wandert der Euro weg.

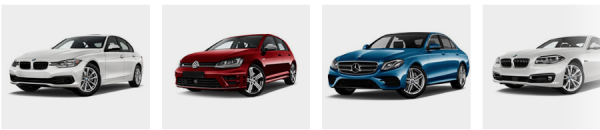

Ich kenne ein Paar. Er ist ein Lebemensch. Sie möchte sparen. Sie haben enorme Schulden. Jede Neuanschaffung (Kühlschrank, Herd, Möbel, TV) wird auf Kredit gekauft. Sie hat jetzt versucht, sich einen Überblick zu verschaffen. Sie spart. Doch er ging weiterhin jedes Wochenende zum Autosalon. Er schaut sich dort um. Macht Probefahrten. Nun kaufte er sich einen neuen Mercedes auf Pump. Sie ist sauer. Die Herde hat Schulden ohne Ende, weil sie ständig in Versuchung kommt. Sie haben keine Methode, wie sie jemals schuldenfrei werden. Das Paar hat keinen Plan. Da wird dann ein 40.000 Euro teures Auto gekauft und jeden Monat gehen 650 Euro für die monatlichen Zahlungen weg. Dabei war das Konto schon vorher knapp. Irre! Manchen ist nicht mehr zu helfen.

Ich habe keinen Rat mehr für das Paar. Das geht mir zu arg auf die Nerven. Wenn sich da jemand die Mühe macht und sich das zu Herzen nimmt, dreht die Person durch.

Im Endeffekt verhält er sich wie ein Kleinkind mit seinem Protz-Auto. Erwachsene sind normalerweise in der Lage Kompromisse zu machen. Das Gehirn einschalten, dann geht es. Impulskäufe vermeiden. Erst gar nicht zum Autohändler gehen, wenn Du kein Auto brauchst. Wenn der Typ Geld ausgibt, um anzugeben, hat er einen anderen Lebensstil. Mir wäre es wichtiger, die Finanzen in Ordnung zu bringen. Mir wäre es wichtiger, Geld zu haben, um nicht länger arbeiten zu müssen. Er lebt aber offenbar lieber seinen Clown-Lebensstil. Dafür muss er ewig arbeiten, wenn er sich das leisten will, bitte. Hinz kommt: Dass dessen Finanzen am Abgrund stehen. Das ist alles unnötiger Stress.

Kein Leben ist perfekt. Jeder muss wissen, was seine beiden Optionen sind: Protz oder Sparen. Das muss jeder Mensch für sich entscheiden.

Im Grunde schlage ich Dir vor, herauszufinden, was Dir wichtiger ist. Was sind deine Lebenspläne? Macht es Sinn, Deine Freiheit zu verzögern? Macht es wirklich so viel Spaß mit dem Protz-Auto und der Protz-Küche?

Lohnt sich der heutige Konsum-Spaß, selbst wenn es Deine eigenen Ziele langfristig zurückdrängt? Wenn es so ist, kauf die Konsumgüter und wenn nicht, dann hör damit auf.

Gerade in diesen Börsenzeiten macht es keinen Spass ins Depot zu schauen. Die Kurse schnellen rauf und runter. Es ist so, als ob Du in einer Achterbahn sitzt. Wie motivierst Du Dich zum Investieren? Je schneller Du befördert wirst und je schneller Du eine Gehaltserhöhung bekommst, desto schneller wirst Du die Freiheit erreichen können. Bleib also am Ball. Kalkuliere Dein Vermögen und die Freiheit am Computer. Das hilft. Die täglichen Kursschwankungen spielen keine Rolle.

Bist Du finanziell frei, besteht keine Notwendigkeit, vorzeitig in den Ruhestand zu gehen. Das Erreichen der finanziellen Unabhängigkeit ermöglicht es einfach einer Person, weiter zu arbeiten, in Teilzeit zu wechseln, Branchen zu wechseln oder ganz aufzuhören. Wenn du deinen Job und deine Branche liebst, prima. Dann machst Du freiwillig weiter.

Aber eines Tages wirst Du es vielleicht nicht mehr lieben, Deine Prioritäten können sich ändern. Du kannst genervt sein, wer weiß. Wäre es für diesen Fall nicht schön, wenn Du einen Haufen Geld gespart hättest?

Wenn der Depotaufbau für Dich bedeutet, dass Du enorme Opfer bringen musst, dann lass es sein. Dann musst Du eben bis 65 oder 70 arbeiten, so wie die Herde es macht.

Ein dickes Depot soll helfen Mist (Arbeit, Stress…) zu beseitigen, damit Du Dich auf das Gute (Partner, Hobbys, Reisen, Lesen, Fitness…) konzentrieren kannst. Das Sparen ist einfacher, wenn Du über 30 bist und zu faul bist, jeden Freitag bis Sonntag auszugehen: Kino, Bars, Restaurants…

Es gibt hier einige Leser, die verdienen sechsstellig. Das sollte Dich nicht stören, wenn Du durchschnittlich verdienst. Du kannst trotzdem an Deiner Sparquote arbeiten. Kriegst Du nur ein Mini-Gehalt, wechsle den Job. Bilde Dich fort. Schau Dich um.

In Deutschland verdienen Fachärzte, Manager, Account Manager, Regionalverkaufsleiter und Justitiare gutes Geld. Mit so einem Gehalt kannst Du einiges zurücklegen.

Hui, diesmal musste ich richtig lachen, Tim. Über 30 und zu faul zum Ausgehen…… Das trifft es ganz gut. Es gibt aber auch so viele schöne Dinge zu tun, für die man nur sehr wenig Geld benötigt und nicht um die Häuser ziehen muss.

Die volatilen Zeiten wie jetzt bereiten mir eher Freude. Es gibt so viele tolle Aktien zu günstigen Preisen einzusammeln. Die Schwankung im Depot läßt mich eher kalt. Wer langfristig denkt, bleibt ruhig. Gar nicht hinzuschauen, ist ein sehr guter Ratschlag.

Wer seit vielen Jahren dabei ist, hat enorme Kursgewinne angesammelt. Also ich sehe fast nur grün im Portfolio :) . Daher rate ich den „Neulingen“, die rot sehen: Augen zu und durch. In zehn Jahren sieht das ganz anders aus.

Ein schönes Wochenende wünsche ich!

Hallo Tim,

wie immer ein schöner Artikel.

Übrigens stand im Handelsblatt kürzlich ein Artikel zum Aktionärsbrief von JP-Morgan. In dem Aktionärsbrief weist Herr Dimon offenbar auf ein mögliches Risiko hin für den Fall, dass es bei weiterhin steigenden Zinsen (in den USA) zu der Auflösung diverser Indexfonds kommen könnte.

Wie würdest du die Folgen einer solchen Entwicklung einschätzen? Das würde mich sehr interessieren. Gerne auch die Meinung anderer Leser.

Viele Grüße

Quelle – http://www.handelsblatt.com/finanzen/banken-versicherungen/maerkte-einwanderung-welthandel-die-4-wichtigsten-punkte-im-aktionaersbrief-von-jp-morgan-chef-dimon/21146928.html

Die Schwankungen stören mich nicht. Werde einfach weiter kaufen, am besten wenn es billig ist. Das könnte in nächster Zeit so weiter gehen, dann einfach weiter kaufen.

Einfach ein neues Auto, hui, auf Pump, nochmal hui, der hat Probleme.

Schöer Artikel . Zu „faul“ zum ausgehen kann man auch unter 30 sein :) Zuhause grillen mit leckerem Fleisch aus guter Haltung dazu Bier oder Wein . schöner und billiger als disco und co. Wobei gelegentlich auch ein kneipen oder Cocktail abend was schönes ist .

welche Aktien habt ihr auf dem Schirm zurzeit? Ich werde demnächst wohl bei P&G eine erste Position aufbauen.

@Tim

Danke für Deine guten Artikel.

Ich war über Ostern an der Mosel und habe dort mit meiner Familie viel Zeit in der Natur verbracht.

Deine Artikel haben meine Zeit dort zusätzlich versüßt.

@Insider

Bei P&G bin ich investiert und stocke jetzt auf.

Bin gestern bei General Mills eingestiegen. Weiterhin habe ich Allianz, Match Group, Netflix und Siltronic aufgestockt.

Weiterhin bin ich bei Dr. Hönle eingestiegen.

Nachlegen werde ich diesen Monat noch bei SAP, Coca Cola, Unilever, J&J, Henkel, Facebook, Amazon und Alphabet.

Mein Sohn denkt momentan auch immer, ob er das Geld ausgibt oder lieber in Aktien investiert. Der Apfel fällt nicht weit vom Stamm :;)))

Alles Liebe @all und genießt das schöne Wetter !

Ich arbeite aktuell wie verrückt, aber es macht sich bezahlt. Die euros könnte ich gar ncith ausgeben, ohne dass ich mir dumm vorkommen würde.

Das einzige Problem ist, ob ich via Festgeld auf ein HAus sparen soll was ein Kindheitswunsch ist oder jeden Monat die üppigen Übeschüsse gleich in Aktien und ETFs investieren soll. Ich bin richtig geil auf Aktien kaufen, aber das Haus würde mir schon sehr viel geben. Leider habe ich die letzte Zeit kein passendes Objekt gesehen, daher neige ich dazu, weiter Pepsi, MO, Fresenius, Unilever, SBUX, PG, JNJ, MMM, GIS, Dax ETF, MDAX ETF und FTSE All World ETF zu kaufen

Ich mag aktuell:

Henkel

P&G

Reckitt Benckiser

BAT

Fresenius (wenn hoffentlich die Übernahme abgesagt wird)

3M (dürfen aber noch bissl günstiger werden)

Kimberly-Clark

Selbst bin ich bereits in Fresenius, BAT und Kimberly investiert von den aufgezählten, der Rest ist sozusagen Watchlist bzw meine Frau hat Henkel, PG und 3M

-M

Also ich habe auch mehr Ideen als Geld *lach*

könnte aufstocken Henkel, BAT, Unilever, Bank of Nova Scotia, SAP

hätte gerne noch 3M (voraussichtlich mein nächster Kauf), BASF, Dominion Energy, Emera, Ventas,

ein paar CH-er Aktien wie Sonova, Dormakaba, Logitech, Geberit,

weiss gar nicht wo ich zuerst „zuschlagen“ soll, sollte es mal so richtig abwärts mit den Tech-Aktien gehen, dann natürlich Apple und Microsoft, der Sektor ist bei mir leider noch total untergewichtet.

schönes Wochenende Allen :)

Bin gerade erst am Anfang und bin zur zeit in cisco, continental und Volkswagen investiert. So was in meiner Liste steht wäre Hannover Rück oder Münchner Rück, Fresenius, heidelberg cement und samsung. Möchte erstmal Steuerfrei meine Dividenden bekommen, deshalb sind es gerade viele deutsche Werte

Tim wie immer ein toller Artikel.

@all, ich finde es prima das in den letzten Tagen hier im Forum mögliche Einzelwerten die der eine oder andere sich als nächsten Kauf ausgesucht hat, diskutiert werden. Seit Jahren kaufe ich Monat für Monat Aktien, letztens mal wieder ein paar Stück von H&M, GE, General Mills, P&G, Ab InBev . . . . . . . für diesen Monat habe ich mir Heinz Kraft, Wells Fargo und Hormel vorgenommen. Die Dividenden steigen jährlich wunderbar an, ich führe eine Tabelle in der ich alles dokumentiere und die Steigerungen von Jahr zu Jahr machen wirklich Laune.

@ Value

deine genannten 3 gefallen mir auch sehr sehr gut!

Kraft ist meine größte Depotposition (jedoch 30-40% im minus) Gedanken mache ich mir keine, nur ärgere ich mich ein wenig, genau das hoch erwischt zu haben. Ob das ein Problem in 10 Jahren sein wird, ich denke nicht…nur noch mehr kaufen? Sind schon 18% Depotanteil..???

Wells Fargo ist auch in meinem Depot und wird mit Sicherheit weiter aufgestockt werden. Finde den Preis, fair bis leicht unterbewertet.

Hormel finde ich auch sehr interesannt, habe ich glatt vergessen, die sind auch auf meiner watchlist sehr weit oben und dürfen sich gerne in mein Depot sehen lassen zukünftig. Finde auch auf fair value Niveau.

-M

@Aktienbesitzer:

Wendet ihr für die Unternehmensbewertung ein erfolgsorientiertes Bewertungsverfahren (DCF) oder ein marktorientiertes Bewertungsverfahren (KGV, KCV, KBV) an? Oder wendet ihr gleich mehrere Modelle an? Wie gelangt ihr zu eurem inneren Wert?

@-M:

„Wells Fargo ist auch in meinem Depot und wird mit Sicherheit weiter aufgestockt werden. Finde den Preis, fair bis leicht unterbewertet.“

Wie bewertest du Wells Fargo, resp. Banken allgemein? Schliesslich kann man bei Banken aufgrund des Geschäftsmodells und der damit verbundenen speziellen Bilanzstruktur ja nicht eine „herkömmliche“ Unternehmensbewertung machen. Erschwerend kommt noch hinzu, dass Banken immer strengeren regulatorischen Anforderungen unterliegen (wie bspw. der Eigenkapitalhinterlegung nach BASEL III). Wie gehst du bei der Bewertung vor?

@David

ich bewerte nach DCF, um zu einem inneren Wert zu gelangen. Aber keine Raketenwissenschaft! Ich schaue mir dazu noch das KGV an, liegt dies unter dem Durchschnitt und erreicht das Unternehmen meinen fair Value bzw liegt darunter würde ich kaufen. Ich glaube sogar das es eigentlich reichen würde, tolle Unternehmen einfach unter dem durchschnittlichen KGV zu kaufen, um überrenditen zu erreichen, vorausgesetzt man hält die Aktien sehr lange und realisiert keine Gewinne (steuern fressen die überrenditen auf, da eine neue Anlage das kaum kompensieren kann) siehe dazu Munger, der erklärt das schön.

Banken: gerade Buffett sagt, das man Banken wie jedes andere Unternehmen bewerten soll. Am Ende zählt was ein Unternehmen verdient und somit eine Bank auch! Im Grunde einfach. Bei den Banken schaue ich halt nicht auf die Gesamtkapitalrendite, sondern auf die EK-Rendite. Das ist bei Banken der Maßstab aufgrund der Kapitalstruktur.

Das Geshcäftsmodel von Banken ist seit hunderten von Jahren erprobt und war immer gut und profitabel. Jüngere Anleger meiden oft Banken wegen 2008….ein Fehler wie ich finde! Sie schimpfen über Banken regelrecht…

mit den regulatorischen Verschärfungen liegst du richtig. Die EU macht viel kaputt! Wenn ich sehe was bei meiner Bank (Genossenschaftsbank) alles kaputtreguliert ist…allein eine Kontoeröffnung für einen Minderjährigen…die Hölle…30 Seiten Papier sind nichts! Früher ein Din A5 Blatt!

kleinkredite Papier ohne Ende nur wegen der EU!

deshalb MEIDE ICH EU BANKEN

Amerikanische Bankem mag ich sehr! Schau dir mal Wells Fargo, BoA, JP Morgan, Goldman Sachs und US Bancorp an. Die verdienen sich dumm und dämlich. Das schon seit Jahren, selbst bei Null-Zinspolitik .. das wird nun noch besser. Ich mag Finanzwerte…die haben Billionen Gelder zur Verfügung und verdienen damit Berge von Geld mit geringen Capex und brauchen keine Fabriken / teure Forschung dafür oä.

Ja die Bilanzen sehen anders aus, aber ist im Endeffekt einfach:

-EK kann man vergleichen (über 12% wird es solide)

– Einnahmen sind Zinsgewinne und Provisionen etc.

– Ausgaben sind Zinszahlungen und Betriebliche Ausgaben(Gehälter / Gebäude etc)

mal auf das einfachste runtergebrochen … ist doch einfacher zu bewerten wie ne IBM oder Microsoft aufgrund des einfachen Geschäftsmodells (Geldreinholen und verleihen und Gebühren zu kassieren) :-D

vielleicht hilft dir das schonmal

Grüße

-M

Habe diesen Monat ein wenig aufgestockt bei: Kraft, General Mills, Shell, SSE, dazu neu eine kleinere Position von Celgene ( nichts für Dividendenjäger)!

Mein Cashpolster hat sich damit wieder auf 10% reduziert!

Super Wetter hier im Süden, heute gehts in die Natur!

Nice Weekend

Mein Depot ist schon voll mit Dickschiffen, bin zur Zeit am Überlegen auch mal kleineren wachstumstarken Titeln ne Chance zu geben, hat sich bei Aurelius schon ausgezahlt, bei Greene King noch nicht. Ein Zock Internet per Satellit (Mynaric) ist dabei, beobachte gerade Rollins, Amphenol. Beide leider noch deutlich zu teuer.

Ne H&M springt einen gerade an, könnte mir aber vorstellen dass die die Dividende kürzen und man da noch billiger rankommt.

Schönes WE an alle!

Frank

@-M:

Danke für dein Feedback. Was die Realisierung des Gewinns betrifft: Dieser Punkt ist für mich nicht relevant, da ich in der Schweiz als natürliche Person keine Steuern auf Kapitalgewinn zahlen muss. Dennoch bin ich ein Befürworter des „Buy & Hold“-Ansatzes (aufgrund von Transaktionskosten und weil mir der Gedanke gefällt, dass ich der Eigentümer eines Unternehmens bin und nicht ausschliesslich Besitzer eines Wertpapiers). Das durchschnittliche KGV finde ich noch die beste Betrachtungsweise (da ich die Zahl als sehr gefährlich anschaue, zumal sie einige Schwächen aufweist) und teile deine Meinung, dass man damit eine Überrendite erreichen kann. Allerdings – so finde ich – sollte man nicht ausschliesslich ein Modell der Unternehmensbewertung anwenden.

Ja, ich weiss, dass Buffett Finanzdienstleister mag. Ich selbst besitze übrigens auch eine kleinere Position von Wells Fargo, habe die Aktien damals (als ich an der Börse angefangen hatte) aber eher gekauft, weil ich wusste, dass Buffett darin investiert (habe also eher planlos gekauft). Und auch wenn Wells Fargo rentabel arbeitet, so bin ich durchaus etwas skeptisch, was die ganze Geschichte bzgl. fingierter Konten betrifft… Der Punkt mit dem Capex stimmt natürlich, weshalb ich heute auch eher in Firmen investieren würde, welche über eine hohe Skalierbarkeit verfügen.

Ich wusste nicht, dass Buffett diese Aussage bzgl. der Unternehmensbewertung von Banken gemacht hatte. Meine Frage kommt eher daher, dass ich einmal das Buch von Nicolas Schmidlin gekauft („Unternehmensbewertung & Kennzahlenanalyse: Praxisnahe Einführung mit zahlreichen Fallbeispielen börsennotierter Unternehmen„), in welchem dieser erwähnt, dass sich das Buch ausdrücklich nicht auf Versicherungen und Banken bezieht.

Die Frage bzgl. der Unternehmensbewertung (allgemein) habe ich übrigens gestellt, weil es mich Wunder nimmt, wie seriös von den Lesern (diverser Blogs) eine Analyse durchgeführt wird (ohne darüber ein Urteil zu fällen, zumal ich mich mit der Bewertung erst seit Kurzem wirklich intensiver am beschäftigen bin). Dabei sind mir v.a. zwei Punkte aufgefallen:

Teilweise wird einfach in Qualitätsunternehmen investiert, ohne dass darauf geschaut wird, ob man solche Aktien zu einem „Schnäppchen“ bekommt. Ein Investment in Qualitätsaktien ist per se zwar keine schlechte Sache, kann die Performance m.E. aber dennoch recht einschränken, wenn man zu teuer eingekauft hat.

Ein weiterer Punkt ist ein Investment in „Dividenden-Perlen“. Oft ist ein solches Investment eine gute Sache, aber m.E. wird der falsche Ansatz gewählt, denn als Investor sollte mich doch nicht interessieren, ob ich meinen „Gewinn“ mit Dividenden oder mit Kursgewinnen mache (steuerliche Gründe einmal ausgeklammert). Vielmehr sollte mich doch interessieren, ob der Free Cashflow stets gesteigert werden konnte. Ist dies nicht der Fall und wurde die Dividende dennoch stetig gezahlt, so wird dem Investor auch keinen Gefallen getan, da mehr Geld aus dem Unternehmen fliesst als reingekommen ist (oder sich dieses Delta zumindest verkleinert hat).

Ich wünsche allen ein schönes Wochenende!

Liebe Grüsse

David

@-M interessante Aktien einige davon hab ich auch im Depot bzw auf der watchliste. Du hast recht auch ich meide Banken und Versicherungen wegen 2008. Wollte ich in der nächsten richtigen kriese einsteigen , wenn man sieht welche wahrscheinlich überleben. Ebenso sind mir die FANG Aktien zurzeit noch deutlich überbewertet (außer Facebook aber auch die haben keine Priorität bei mir). Was hältst du/ ihr alle von kion und jungheinrich? Kion ist schon knapp 10 Prozent gestiegen , seid ich sie auf der watchlist habe. Schade eigentlich, hatte aber vor circa 4 Wochen noch nicht das nötige Kapital für einen Einstieg …

Schön, dass hier mal ein paar Einzelwerte diskutiert werden. Neben meinen drei ETF’s habe ich folgende Positionen:

Xylem, Schneider Electric, Medtronic, VF Corp und Alphabet. Sonst macht mich im Moment kein Titel wuschig. 3 M, Ecolab und Stryker beobachte ich aber intensiv.

Meinen hohen Depotstand habe ich deutschen Nebenwerten zu verdanken, die hier im Forum keine große Rolle spielen – ich habe entgegen der Tipps vor ein paar Monaten aber alle folgenden Titel verkauft:

Isra Vision, Nanogate, Berentzen, Dr.Hoenle, Bet@Home, Endor, Eckert&Ziegler, Vectron, Erlebnis Akademie, m-u-t, Aumann.

Ich habe derzeit leider nicht genug Cash, würde aber der Gemeinde empfehlen, mal aus Interesse bei den gefetteten Firmen reinzuschauen. Viele Titel sind wieder in einer Range, die man meiner Meinung nach kaufen kann, gerade Isra Vision ist brutal eingebrochen, unter 180 eigentlich ein absoluter No-Brainer, wie gesagt: derzeit keine Kohle, da zu 90% investiert.

@David

Da ist nichts hinzuzufügen! Schöner kommentar.

Besonders der Punkt das viele Anleger tolle Unternehmen kaufen aber teilweise zu jedem preis. Das mag ich auch überhaupt nicht. Einrollen Unternehmen zu teuer ist kein gutes Investment mehr. Ein tolles Unternehmen zu einem fairen Preis aber schon :-)

@insider

Die FAANG kann man auch in einer Krise einsammeln. Alles was zyklish ist eigebtluch…banken sind das auch, finde die aber gerade ganz fair bewertet.

Wegen jungheinrich / kion. Habe ich mich nicht beschäftigt. Sicherlich gute Werte.

Ich lege ausschließlich in Nahrung / Getränke / Konsum / Tabak / Finanzen an. Ergänzt mit bissl Öl und Chemie. TECH habe ich Apple und IBM das reicht mir. nur die fetten Dickschiffe. Sehr Langweilig also… andere Branchen meide ich da ich mich da null auskenne. Denke man kann auch viel Geld machen wenn man nicht alles abdeckt.

-M

Habe gestern Disney aufgestockt.

BASF und Bayer sehe ich aktuell als (günstige) Kaufgelegenheiten. Auch Henry Schein würde ich gerne aufstocken.

Bei Kimberly sind mir die Umsatzprognosen zu mau. Als Div-Aristokrat aber einen Blick wert.

Church&Dwight, sowie 3M, die ich sehr gerne hätte, sind mir noch zu teuer.

Home Depot unter KGV 20. Dazu über 2% Div-Rendite und ein PEG-Ratio von 1,4. Vielleicht nächsten Monat dann….

Mir hilft in diesen „stürmischen“ Zeiten an der Börse mich nur auf die Dividenden zu fokussieren, da diese deutlich stabiler / kontinuierlicher sind als die Kursentwicklung.

Gruß Ralph

Bei mir stehen momentan ganz oben auf dem Kaufzettel:

-Incyte (Abverkauf nach aufgegebener Phase 3 Studie)

-Teva Pharm. (ist auch Herr Buffett vor kurzem eingestiegen)

Aufstocken würde ich gerne in:

-Evotec (Falls der Kurs noch weiter zurückgeht – legen gerade ein enormes Wachstum hin, glaube fest an diese Story)

-Vale

-Gilead

-Celgene

-Marine Harvest

„-Teva Pharm. (ist auch Herr Buffett vor kurzem eingestiegen)“

Ich habe da meine Zweifel, ob Buffett hinter dem Kauf steckt. Hat Buffett überhaupt jemals Pharmaaktien gekauft?

Ja klar, hat er. Johnson & Johnson zum Beispiel…

@Hendrik:

Auch die Dividenden bei deutschen Aktien sind leider nicht steuerfrei;-)

@Jonas:

Eine Halbleiter-Aktie ist für mich nie ein No-Brainer;)

Zuletzt gekauft habe ich BASF, bin da endlich mal mit einer ersten Position eingestiegen. Aufstocken werde ich noch Disney und SAP. Ansonsten als Neuinvestitionen stehen im Raum:

Siemens, Alphabet, J&J, die ich preislich derzeit interessant finde. Noch zu teuer, aber auf der Watchlist zum Beispiel:

Activision Blizzard, LVMH, L’Oreal, Microsoft, Symrise, Technotrans

zavodou:

mir eigentlich relativ egal ob er dahinter steckt oder nicht. Hab die schon länger auf dem Kurszettel. Wenn berkshire hathaway da einsteigt so kann – muss natürlich nicht – sich das positiv auswirken, so dumm sind die ja auch wieder nicht :-D.

Langfristig jedenfalls eine top Einstiegsmöglichkeit. Und nichts anderes suche ich ;-)

@Ralph So mache ich es auch : Kursgewinne in Uptrends anschauen, Fokussierung auf Dividendenbuchungen in stürmischen Zeiten.

@Tim Die Hermès Tasche hat also die Farbe „Himalaya“. Meine Güte, würde sie am Straßenrand liegen würde sie für alt und verblichen halten.

@ Obama

Danke fürs Lesen. Ja, die Natur ist das Schönste.

@ Value

Danke!

@ -M

Warren Buffett nutzt kein DCF (Discounted Cashflow-Modell). Er schaut sich die Cashflows, Gewinne, Bilanzen, Dividenden etc. an und bildet sich ohne Taschenrechner/PC eine Meinung. Das ist eine kleine Rechenaufgabe. Keine komplexen Formeln sind nötig.

@ Thorsten

Irre diese teuren Ledertaschen. Wenn da ein Fleck drauf kommt oder etwas ausläuft, oje.

Die Wartezeit für bestimmte Birkin-Taschen dauert bei Hermes 6 Monate bis 7 Jahre. Der Preis beginnt ab 10.000 Euro aufwärts.

https://www.racked.com/2015/6/26/8850883/hermes-birkin-bags

@Tim:

Korrekt, Warren Buffett benutzt kein DCF, sondern berechnet die Owners Earnings und leitet daraus den intrinsischen Wert ab. Die Tatsache, dass er keinen Taschenrechner benutzt, macht das Ganze aber noch nicht zu einer wenig komplexen Angelegenheit, denn nur weil er keinen benötigt, heisst das nicht auch, dass wir Normalsterblichen keinen benötigen… ;-)

@Tim

Ja das meinte ich in meinem Kommentar das es eigentlich keine raketenwissenschaft sein sollte. Warren Buffett meinte mal, das eine aktie so günstig sein muss, dass sie einen förmlich anspringt! Das hatte ich einmal bei Apple als die ein KGV von 8 hatten vor 1,5 Jahren ca als die bei 80eur standen….. ich hab mich als gefragt wie das sein kann, dass die sooo günstig sind und nach dem Haken gesucht….dann stiegen die und stiegen und 3monate danach kam die Meldung das Buffett eingestiegen war….den Rest kennen wir das nun 30mrd drin sind ca.

Da hätte man keinen Taschenrechner benötigt und so muss es eigentlich sein, das man sofort sieht wie günstig der Kurs ist zu dem was die Firma erwirtschaftet…. passiert mir hoffentlich nicht mehr so schnell das mir sowas durch die Lappen geht…fpr meine apple hab ich 130€ gezahlt…

-M

@Andreas

natürlich, aber ich bin noch nicht über den Steuerfreibetrag- von daher zahle ich auf us-aktien schon steuern und die deutschen Aktien lassen sich anrechnen :)

finde das lassen viele Anleger unberücksichtigt. Aber dividenden bewirken bei reinvestierung einen sehr großen Zinseszinseffekt im Depot.

Mir fällt auf, das hier viele Depots mit einem gewissen Klumpenrisiko vorhanden sind.

Reckitt, P&G, Henkel oder Allianz und Münchner R.

Dazu BAT, Altria, Coca-Cola, GIS….

Alles Firmen die über letzten Jahrzehnte zweifelsfrei sehr gut gearbeitet haben und weswegen die Aktien sich einen sehr guten Ruf erarbeitet haben.

Aber derzeit stagniert bei vielen das Wachstum, die Verschuldung ist dazu auch nicht ohne. Und ob die Zukunft bei allen so rosig ist wie in der Vergangenheit, ich sag nur Tabakaktien und die verschärften Gesetze sowie das sich ändernde Gesundheitsbewusstsein.

Seht ihr die Firmen wirklich so sorgenfrei.

@ David

@ -M

ja, die Unternehmensanalyse ist eigentlich ganz einfache Mathe. Dazu muss man kein Genie sein.

Buffett ist es egal, ob das KGV 11,7 oder 12,6 beträgt. Ihm ist wichtig, dass das Unternehmen gut dasteht und er für Dekaden investieren kann, um vom Zinseszins zu profitieren.

Er blickt daher nicht nur auf Produkte/Dienstleistungen, sondern auch auf das Management. Was sind das für Menschen? Verhalten sie sich fair, sind sie glaubwürdig?

Ich habe letztens einige Grubhub Aktien gekauft als Wachstumsstorie. Die Essenslieferdienste steigen, werden in Zukunft weiter genutzt werden. Immer mehr Menschen nutzen die.Die Fundamentaldaten von Grub haben es zuletzt gezeigt beim Bericht.

Ansonsten habe ich noch u.a.Alibaba, Tencent, Nvidia, Paypal.

Alibaba zuletzt nachgekauft, gestern noch paar Unilever , SSEplc im Juni wird nachgekauft.

Evtl. vor dem Ex Tag BASF wenn diese noch weiter fallen.

@ A.

Über Grubhub hab ich schon geschrieben.

https://www.finanzen.net/nachricht/aktien/euro-am-sonntag-us-tipp-hot-stock-der-wall-street-grubhub-6007134

@ Warren_B

Ja sehe bei den qualitätsfirmen keinen Grund zur Sorge; Voraussetzung ist ein fairer oder besser unterbewerteter kauf. Zu teuer gekauft, kann es keine gute Entscheidung sein.

Tabak / gesündere Essensgewohnheiten usw. ….ich muss da lachen … Schau mal in die Einkaufswagen der Leute beim einkaufen die meisten „fressen“ doch nur müll, dann gibt’s noch paar die essen normal (kochen noch selbst und essen ausgewogen), das sind ja fast schon hippster (dazu zähle ich mich) und noch ganz wenige die total oft ins Fitnessstudio gehen und sehe auf die Ernährung achten .. ob das Nestle/ Kraft / Unilever usw. Interessiert…hmmmm vlt passen sie halt ein paar Produkte an und schreiben Light drauf Oder lassen paar Zusatzstoffe raus….verfienen auch in 30 Jahren noch Geld… geraucht wird auch weiterhin ob dann gedämpft wird oder iqos geraucht wird … die Bevölkerung wächst der Wohlstand wächst gesoffen wird auch … konsumgüter wie henkel, PG , Reckitt werden auch benötigt werden. Mache mir keine Sorgen…… ich Sorge mich mehr um die Tech Unternehmen oder andere Branchen siehe Flugzeuge/ Autos / eisenbahn usw da gab’s 1000 Firmen und geblieben sind wenige … ich bleibe bei essen und Konsum treu.

Im Jahr 2000 wollte die auch keiner haben mit bösem erwachen.

-M

@tim

Guter Artikel, kannte ich noch nicht von dir. Aber hin und wieder solche Werte aufnehmen eröffnet meiner Meinung nach große Chancen. Bist du auch eingestiegen?

@-M

Jepp, langweilige Aktien wie Unilever, Nestle, PG haben über längere Zeit gute Rendite gebracht, es gibt auch ein Buch dazu, genauen Titel kenne ich nicht mehr, aber mehr Rendite mit weniger Risiko oder ähnlich.

Tabak wird in den Schwellenländern immer noch verbraucht mit großem Bedarf.

Kion und Jungheinrich sind im Megatrend Logistik dabei, untermauert durch ihre guten Zahlen und gehören nach Toyota zu den großen Drei auf der Welt.

@all

hat jemand Walgreens oder CVS im Depot oder auf seiner Kaufliste?

@A.

Meinst du das nachfolgende Buch?

High Returns from Low Risk: Der Weg zum eigenen stabilen Aktien-Portfolio Gebundene Ausgabe – 23. Januar 2017

von Pim van Vliet

Ich habe dies in meinem Urlaub gelesen. Sehr empfehlenswert.

Alles Liebe

Guten Abend,

Bei 24 Grad habe ich, nachdem ich heute geputzt, eingekauft und im Baumarkt die Gasflasche für die diesjährige Grillsaison getauscht hatte, meinen Balkon genossen.

Habe ein wenig hier bei Tim gelesen und mit überlegt, was ich in einem Jahr verdienen müsste um mir soooooo eine Handtasche kaufen zu können. Ich bin nach reichlicher Überlegung zu dem Schluss gekommen, dass es schon 1.384.615,00 € und ein paar Cents netto p.a. sein müssten. Vorher könnte ich mir diese Tasche nicht leisten. Wohlgemerkt, ich rede von dem Einsteigermodel für 8.000 €. Für das Premiummodel habe ich mein kleines Hirn erst gar nicht angestrengt.

Ja, die Tasche ist ein Klassiker. Und ja, sie gefällt mir. Sie ist zeitlos und immer Modern und passt zu allem. Frau kann sie zu Jeans und kleinem Schwarzen tragen. Und sie nimmt mühelos alles auf was Frau für ein Wochenende bei Freunden benötigt. Aber sie ist unbändig teuer und es entsetzt mich immer wieder, das Frauen die offensichtlich nicht zu der Oberschicht gehören, sich diesen Handtaschentraum erfüllen. Dafür müssen sie oft jahrelang eisern sparen um sich mit diesem Statussymbol herauszuputzen zu können. Unter diesem Verhalten leidet dann die Altersvorsorge.

Hmmm …. ich hätte dieses Geld sogar (also nicht das hier Gerüchte entstehen,nur die 8.000 €), es liegt als Notgroschen auf einem Konto. Zwischen mir und dieser Tasche liegen also lediglich 629 km, vier Zahlen und die Frage orange oder schwarz. Sollte ich aber tatsächlich mal in einen Hermès Shopping Wahn fallen, kaufe ich mir die Aktien.

Gerade kaufe ich noch ganz langweilig ETF’s. Hätte aber gerne BASF, SAP, Shell und so ein paar andere. Aber es wird, es wir jeden Tag besser.

Heute hat uns ein Nachbar besucht. Er wollte schon gehen, da habe ich ihn noch gefragt, wer denn im Nachbarhaus ausgezogen sei. Wir hatten die Vermutung, dass einem netten Ehepaar mit 2 Kindern, die Wohnung zu klein wurde. Die beiden haben eine Mädchen und einen Jungen die schon in der Pubertät sind und sich ein Zimmer teilen. Da meinte unser Bekannter, dass die Nachbarn dieser Familie ganz still und leise die Wohnung verkauft hätten und in einer Nacht und Nebelaktion ausgezogen seien. Sie hätten sich mit ihrem Lebensstil übernommen und hätten kurz vor der Zwangsversteigerung gestanden.

Upppssss.

Wir fanden es nur immer ein wenig amüsant, dass auf dem Tiefgaragenparkplatz öfter neue Autos standen.

Sowas ist einfach nur bitter, und dabei hätten sie das vielleicht vermeiden können, wenn sie ihren Komsum zurück geschraubt hätten.

Lieber Tim, vielleicht ist ja dein Bekannter unser ehemalige Nachbar.

Take care,

June

@-M

Danke für deine Einschätzung.

Ich würde allerdings eine Nestle einer GIS vorziehen. Erstere mit sehr guter Bilanz und einen hohen L’Oreal Anteil der einiges an Wert hat. letzere Verschuldet sich immer mehr um das Wachstum finanzieren zu können.

Btw. Deine Beobachtung deckt sich auch mit meiner. Wenn alle die davon reden, das sie nur Bio- und Nachhaltige Produkte kaufen, diese auch tatsächlich kaufen würden, wären die Bioläden gerammelt voll, dort geht es aber doch eher überschaubar zu.

Ja General Mills ist noch nicht mal auf meiner Watchlist. Ziehe da einige andere vor. Mein Depot soll auch nicht zum privaten ETF werden. 20 Unternehmen sollten mir reichen.

Nestle möchte ich noch holen, dürfen aber gern noch ein wenig günstiger werden. Dann muss ich eh schauen, ab 5k Investment wird es denke ich interessant wegen der CH-Quellensteuer zurückholen.

-M

Ich verstehe nichts von Handtaschen. In unserer technisch getriebenen Firma gibt es jedoch nicht wenige Boliden mit 5 Liter Hubraum und über 400Ps Leistung, damit könnte man 4 Fahrzeuge antreiben. Außerdem können Motorräder, zusätzlich zu den Autos, ein teures Hobby sein. Das muß aber jeder selbst wissen.

Ich habe die letzten Jahre sehr viel gearbeitet und konnte mich im kleinen nicht so um meine Finanzen kümmern wie es eigentlich notwendig wäre. Zuletzt konnte ich dann aber meine Versicherungskosten drücken (70 EUR dauerhaft), das Girokonto wechseln (75 EUR Prämie 1x + 50 EUR dauerhaft günstiger), den Stromanbieter wechseln (100 EUR dauerhaft) und altes Zahngold verkaufen (300 EUR 1x). Das man auch als Mieter die auf der Nebenkostenabrechnung aufgeführten Haushaltsnahen Dienstleistungen und Handwerkerarbeiten absetzen kann, wusste ich nicht (65 EUR Steuerersparnis dauerhaft). Apropo Steuer, die Steuerprogramme von 2 großen Discounter für 5 EUR tun genauso ihren Dienst wie das namhafte Programm für 25 EUR des gleichen Herstellers (20 EUR dauerhaft). Das günstigste Programm ist natürlich das kostenlose Elster doch ich gebe zu, ich habe meine Probleme damit.

Das sind jetzt alles für sich gesehen keine riesigen Beträge, doch es läppert sich und ich müsste einige Stunden dafür arbeiten. Ich habe vor über 10 Jahren schon einmal viel bei Momox, Ebay oder Amazon Marketplace verkauft. Ich kaufe auch nicht viel, doch inzwischen hat sich vielleicht wieder das ein oder andere angesammelt. Das werde ich jetzt noch angehen.

Bei den Aktienmärkten bin ich sehr gespannt wie es weiter geht. Eigentlich warten alle auf den Einbruch, nur kommt er dann oftmals nicht.

Ich wünsche Euch einen schönen Sonntag:-)

Ruben

Ich habe jüngst Nestle (mein Ziel sind 1.000 Stück, da fehlen noch einige wenige Hundert), Fresenius, Roche und Medtronic aufgestockt. Neu dazu kamen Siemens Health., Home Depot, Bayer und als spekulativer Kauf Celgene und Geron.

@Slazenger

Das sind genau die zwei Unternehmen, mit denen ich mich in den letzten Tagen auch beschäftigt habe.

Die Bewertung ist sensationell niedrig, die Zukunftschancen sind durch alternde Bevölkerung gut. Gerade bei Walgreens gefällt mir, dass sie auch in Europa vertreten sind. Dennoch weiß ich nicht ganz, wie ich die Risiken durch neue Mitbewerber und Online-Handel (Amazon, Walmart,…) einschätzen soll und ob das den hohen Bewertungsabschlag rechtfertigt. Dazu kommen noch viele Übernahmen in den Sektor, was Chancen aber auch Risiken für die Unternehmen im Sektor bewirken kann.

Sonst finde ich aktuell JNJ, Disney, Home Depot, Henkel, ITW, 3M interessant. Ich würde auch gerne mehr deutsche bzw. europäische Unternehmen kaufen, um den USA Anteil nicht zu hoch werden zu lassen, allerdings finde ich wenige, die mir gefallen. Hat irgendjemand gute Vorschläge? ?

Gekauft habe ich zuletzt Starbucks, BASF und Siemens und einen Sparplan auf einen MDAX-ETF eingerichtet.

@Obama

Ja, das Buch meinte ich

@June

Egal wie Frau mit der Handtasche rumwedelt, Männer ignorieren diese Teile, werden eventuell durch längeres Rumwühlen darin massiv genervt und räumen sie im Zweifelsfall als Hindernis einfach beiseite ;)

Bei uns in der Siedlung hat noch niemand sein Haus durch falschen Lebensstil verloren, es hat aber auch niemand ein Protzauto, die meisten dürften aber für ihre Hypothek und Urlaub arbeiten. Wehe es kommt mal ein Wirtschaftsabschwung größeren Ausmaßes. Die wenigen Verkäufe innerhalb von 10 Jahren sind wegen Umzug in eine andere Stadt (1 mal) oder Scheidung (2 mal) passiert, ein weiterer Verkauf wird wohl wegen Scheidung in Kürze erfolgen.

Ich wundere mich daher, wie die Familie die kleine Immobilie verlieren konnte, zumal die Kinder sich sogar ein Zimmer teilen mussten. Ob da nicht doch Arbeitslosigkeit und eine zu knappe Kalkulation der Annuität eine Rolle gespielt haben ?

@Torsten,

die Familie mietet ihre Wohnung. Ihre Nachbarn waren die Eigentümer und mussten nun verkaufen. Es ist ein Paar etwa in meinem Alter. Wir sind selbst überrascht. Denn bisher hatte ich vergleichbares nicht erlebt. Wohnungen und Häuser werden hier eigentlich nur verkauft, wenn man sich was größeres kauft oder wegen Jobwechsel bzw. Scheidung. Ob Arbeitslosigkeit eine Rolle spielt ist mir aktuell nicht bekannt. Nur das beide zu ihrem Hauptjob noch einen Nebenjob hatten.

Wohnungen sind hier sehr teuer. Egal ob man kauft oder mietet. Und nicht jeder hat einen Job bei den Big 5 hier im Umkreis.

Take care,

June

Wegen steuern. Ich hole mir jedes Jahr die WISO Steuer CD auf Kleinanzeigen. Kostet mit Versand meist so 8-10€ und nachdem ich die Steuer gemacht habe, verkaufe ich die wieder fürs gleiche Geld ;-)

-M

@Leander:

Ich fand ja zuletzt die Deutsche Euroshop und Sanofi interessant.

Die Deutsche Euroshop betreibt Einkaufszentren in Deutschland, Österreich, Tschechien, Ungarn und Polen und hat eine schöne Dividendenhistorie. Zusätzlich fällt auf die Dividende in Deutschland keine Abgeltungssteuer an.

Sanofi sollte jeder hier, denke ich, kennen. Ich hatte sie schon länger auf der Watchlist, habe aber wegen der Quellensteuerproblematik noch gezögert. Jetzt hat Frankreich jedoch die Quellensteuer gesenkt. Sie ist jetzt so niedrig, dass sie komplett auf die deutsche Abgeltungssteuer angerechnet wird.

In Italien finde ich noch Atlantia interessant. Das ist dort (und in Spanien) eine Autobahnbetreiberin. Sie hat ebenso eine schöne Dividendenhistorie, allerdings besteht in Italien meines Wissens nach weiterhin die Quellensteuerproblematik.

@Chn

man muss aber weiterhin die französische quellensteuer zurückfordern oder? Also es ist nicht wie in GB oder?

-M