In der schnelllebigen Welt ist es verlockend, der nächsten heißen Aktie hinterherzujagen oder den Markt perfekt zu timen. Doch das ist eher Phantasie als Realität. Die Geschichte – und die Schicksale der erfolgreichsten Investoren wie Warren Buffett, Dan Loeb, David Tepper oder John Templeton – sprechen eine andere Sprache: Vermögen entsteht oft durch den langjährigen Besitz großartiger Unternehmen.

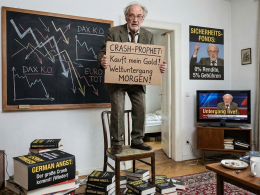

Auf dem Börsentag Zürich habe ich wieder gesehen, dass viele Anleger irgendwelchen Modethemen hinterher rennen. Seltsame Kryptos, hektische Optionsstrategien oder das Trading – das führt meiner Meinung nach nicht zum Erfolg.

Ein ewiges solides Aktien-Depot ist stattdessen genau das, was Anleger aufbauen sollten. Es sind sorgfältig ausgewählte Aktien, die du kaufen, halten und möglicherweise an die nächste Generation weitergeben solltest. Es handelt sich um Unternehmen mit dauerhaften Wettbewerbsvorteilen, starken Bilanzen und der Fähigkeit, sich an veränderte Zeiten anzupassen. Und noch was: Es ist gar nicht schwer, so ein Depot aufzubauen.

Warum ewige Aktien funktionieren

Der Zinseszinseffekt wird dir so viel Geld bescheren, es können unvorstellbare Summen werden. Wenn Du Qualitätsaktien jahrzehntelang hältst, macht der Zinseszinseffekt die Arbeit. Eine 1.000-Dollar-Investition in den S&P 500 im Jahr 1975 – unberührt – ist bis Ende 2024 auf über 325.000 Dollar angewachsen und hat Anleihen, Gold oder Immobilien im gleichen Zeitraum im Staub zurückgelassen.

Starke Unternehmen sind in den Zyklen widerstandsfähig. Großartige Firmen wie Berkshire Hathaway oder Johnson & Johnson überstehen Rezessionen, technologischen Wandel und geopolitische Unsicherheit. Sie passen sich an, sind innovativ und gehen oft gestärkt aus Krisen hervor.

Der passive Vermögensaufbau mit Geduld ist meiner Ansicht nach überlegen. Es spart Steuern, Transaktionsgebühren und Stress. Gute Aktien zahlen in der Regel Dividenden, machen von Aktienrückkäufen Gebrauch und bieten ein stabiles Einkommen. Die Reinvestition dieser Dividenden beschleunigt dein Vermögensaufbau.

Kernmerkmale einer Aktie mit langfristiger Rendite

Dominante Marktposition – Branchenführer mit hohen Markteintrittsbarrieren.

- Starke Marke – Namen, denen Verbraucher vertrauen und die sie immer wieder nutzen (Pepsi, Coca-Cola, Apple, LVMH, Geberit, Lindt & Sprüngli, Amazon…).

- Konstante Rentabilität – Gesunde Margen und zuverlässiger Cashflow.

- Anpassungsfähigkeit – Fähigkeit, sich an Technologie- und Verbrauchertrends anzupassen.

- Aktionärsfreundliches Verhalten – Dividenden, Aktienrückkäufe und umsichtige Kapitalallokation.

Aktien-Beispiele für ein dauerhaftes Portfolio

Jeder Anleger hat ein anderes Portfolio, aber hier sind einige Unternehmen, die von Analysten oft als „Kaufen und für immer halten“-Kandidaten genannt werden. Hier sind einige Namen für ein dauerhaftes Depot:

- Alphabet (GOOGL) dominiert die globale Suche, besitzt YouTube (der weltweit führende Streamer) und verfügt über diversifizierte Einnahmequellen in den Bereichen Cloud Computing und KI.

- Amazon ist führend im Onlinehandel und der Cloud. Das Unternehmen wächst stark.

- American Express (AXP) ist eine vertrauenswürdige Marke im Zahlungsverkehr mit einem treuen Kundenstamm und starken Netzwerkeffekten. Ebenfalls in Frage kommen womöglich Visa oder Mastercard.

- LVMH ist das weltweit größte Luxusgüterkonglomerat aus Paris. Es hat zeitlose Marken wie Louis Vuitton und Moët & Chandon. Zwar hat der Umsatz und Gewinn im ersten Halbjahr abgenommen, doch wird die Stimmung bestimmt wieder drehen. Die Arnault-Familie hält die Fäden langfristig in der Hand.

- Johnson & Johnson (JNJ) ist ein Gesundheitsriese mit einem diversifizierten Produktmix und jahrzehntelangem Dividendenwachstum. Der Dividendenkönig ist so breit aufgestellt, dass wenig anbrennen kann. 26 Produkte haben einen Umsatz von jeweils über 1 Milliarde Dollar. Pro Jahr kommen 20 Milliarden Dollar freier Cashflow zusammen. In den vergangenen 5 Jahren akkumulierte sich der freie Geldfluss auf 95 Milliarden Dollar. Davon wurden 60% an die Aktionäre über Dividenden und Aktienrückkäufe zurückgegeben.

- Microsoft (MSFT) ist ein führendes Unternehmen in den Bereichen Software, Cloud Computing und KI-Innovation.

So baust du ein ewiges Portfolio auf

Starte mit Qualität, nicht mit Quantität – eine Handvoll außergewöhnlicher Unternehmen schlägt einen Korb mittelmäßiger. Ich habe mein Depot länder- und branchenübergreifend diversifiziert. Der Schwerpunkt sind US-Aktien wie Netflix, Bank of America oder Berkshire Hathaway gefolgt von deutschen Titeln wie SAP, CTS Eventim oder Villeroy & Boch. Ich habe das Risiko gestreut, indem ich führende Unternehmen aus den Bereichen Technologie (Alphabet, Meta, Amazon, Apple), Gesundheitswesen (J&J), Konsumgüter (P&G) und Finanzen (Allianz, Deutsche Bank, Commerzbank, Wells Fargo, Citi) investiert habe.

Ich reinvestiere die Dividenden stetig. So kommt der Schneeball schneller ins Rollen. Der Zinseszinseffekt wird dadurch noch dynamischer. Es ist der helle Wahnsinn, was 30 Jahre später daraus wird. Ich hätte mir das niemals ausmalen können. Ich fing so klein an. Wenn ich 100 DM Dividende mal bekommen habe, war das ein Fest. Heute fließen Tausende von Dollar jeden Monat an Dividenden in mein Konto. Obwohl ich etliche Fehler gemacht habe, hat es sich gelohnt.

Kurzfristige Schwankungen ignoriere ich. Ich schaue nicht täglich in mein Depot. Gerät ein Unternehmen in eine Krise, kaufe ich weitere Anteile dazu. Kurseinbrüche sind Chancen, keine Katastrophen. Ich sehe es gelassen.

Trading – das mache ich nicht. Ich widerstehe dem Drang, ständig an meinem Depot herumzubasteln. Vor allem lehne ich Aktienverkäufe strikt ab.

Die richtige Einstellung ist entscheidend

Bei Aktien für die Ewigkeit geht es nicht darum, das nächste Quartal vorherzusagen. Vielmehr geht es darum, an das nächste Vierteljahrhundert zu glauben. Ich glaube, dass in 25 Jahren meine P&G, Netflix, Boeing, Wells Fargo, Microsoft, Berkshire, Allianz usw. deutlich besser dastehen werden als heute. Es erfordert Geduld, Disziplin und die Fähigkeit, die Markthysterie auszublenden. Ich renne nicht irgendwelchen heißen Trends hinterher (3D Druck, Cannabis).

Warren Buffett rät:

„Wenn Sie nicht bereit sind, eine Aktie zehn Jahre lang zu besitzen, denken Sie nicht einmal daran, sie zehn Minuten lang zu besitzen.“

Ich nutze schwere Krisen, um einzusteigen

Ein Forever Portfolio ist mehr als eine Anlagestrategie – es ist die Philosophie, Anteile der weltbesten Unternehmen zu besitzen und der Zeit den Rest zu überlassen. Manchmal kaufe ich Unternehmen in schweren Krisen. Als die Pandemie wütete, erwarb ich den abgestürzten Kreuzfahrtschiff-Riesen Carnival und United Airlines sowie Southwest Airlines. Während der Finanzkrise 2007/08 riss ich mir die ausgebombte Bank of America, Citi und Wells Fargo unter den Nagel. All diese Aktien habe ich noch heute mit einem gewaltigen Plus im Depot. Die Boeing-Aktie schnappte ich mir während der Qualitätskrise. Natürlich kennt niemand perfekt die Zukunft. Aber gewisse Trends lassen sich erkennen.

Das ist ja alles gut und schön Tim. Aber hast Du Dir mal ausgerechnet wo Dein Portfolio heute wäre, wenn Du nicht Deine Highflyer Aktien hättest? Wenn Du alles in einen S&P gesteckt hättest oder in Dividendentitel?

Und genau das ist auf was die Leute Bock haben. Aktien die sich verzehn oder verhundert fachen, weil sie es tagtäglich auf YT oder Blogs suggeriert bekommen.

@ Theo die Zahlen habe ich leider nicht. Ja, ich habe einige Highflyer. Aber auch etliche Fehlgriffe gemacht.

Dass Börsengewinne sehr viel mit Glück zu tun haben, wird gerne unter den Teppich gekehrt. Ist menschlich. Nach ein paar größeren Gewinnen, hält man sich schnell für den neuen Warren Buffett.

Und das wird dann auch umgehend auf allen möglichen und unmöglichen Finanzblogs kommuniziert.

Geht’s schief, wird‘s ruhig. Das war dann einfach nur ganz gemeines Pech.

Demut und Bescheidenheit sind selten, noch seltener sind sie an der Börse.

Dies gilt analog auch für Goldkäufer, oder?

Als Goldkäufer halte ich mich ganz sicher nicht für den neuen Warren Buffett, der mag Gold nämlich nicht besonders, haha.

Übrigens Gold steigt und steigt…einfach Glück gehabt.

einfach Glück gehabt.?

Ein steigender Goldpreis ist eher ein Zeichen schlechter Zeiten.

Hoffentlich fängt der Fiatgeldpreis Gold bald wieder ein.

Sonst haben wir Pech gehabt!

War in dem Sinne gemeint, dass ich Glück gehabt habe, vor vielen Jahren mit Gold für schlechte Zeiten vorgesorgt zu haben. In schlechten Zeiten ist es nicht verkehrt ein „Schlechte Zeiten Asset“ zu haben.

Novulina, Glück hattest du glaube ich nicht. Du hast einfach dein Vermögen robust aufgeteilt in Immo, Auslandsimmo, Aktien, Gold, private Rentenversicherung, Vorsorgungswerk (eigene Praxis verkauft?). Du hattest kein Glück, du hattest einen Plan und warst vorbereitet.

Das kommt immer auf die Art des Depots an. Wenn du dich z.B. bei deinem Depot auf 5 Einzelaktien konzentrierst und dort gewaltige Summen investierst hast du natürlich ein ziemliches Klumpenrisiko und die Volatilität, sowohl nach oben als auch unten nimmt stark zu.

Ich glaube aber, dass auch die meisten Einzel-Aktien Investoren eher 25 oder mehr Werte anpeilen, und ab diesem Moment, erst recht wenn es Unternehmen aus unterschiedlichen Sektoren sind die weltweit operieren, nimmst du massiv Risiko raus. Im Umkehrschluss näherst du dich dafür natürlich immer mehr dem Mittelwert und dem Durchschnitts-Renditen anderer ETF Portfolios an.

mal ausgerechnet wo Dein Portfolio heute wäre, wenn Du alles in einen S&P gesteckt hättest

Er hat in der Finanzkrise 100000 in Banken gesteckt, dann un davor noch 100000 in Öl und Minen und Solarwerte. Aber der S&P500 war von 2009 bis heute ein tenbagger. Hätte er anstatt die Glücksgriffe Netflix, CTS, SAP einfach den S&P500 gekauft, wär das Depot heute genauso groß wie es ist. Nur mit weniger Risiko. Man braucht kein Megaglück. Einfach den Index 30 Jahre besparen. Die Jagt nach der richtigen Einzelaktie ist eine unnütze Lüge.

@I want to believe

Wie soll denn diese Vergleichsrechnung genau aussehen ohne vernünftige Datenqualität?

Vertrau mir. Es ist so. Spiel es mal nach zB mit Portfolio Performance.

@I want to believe

Da kann ich nur sagen: I want to believe. ;-)

Da Tim nicht jedes Investment zum Kauf mit welcher Summe, bzw. was er jedes Jahr so inestiert mitgeteilt hat… bin ich halt agnostisch veranlagt, solange die Datenqualität unsicher ist.

Im Netz sind so viele Informationen ohne Qualität und selbst bei den Usern hier… kann man zweifeln ob alles echt ist, ob jemand Ghostwriter, Spassvogel, Fake, Marketing etc. pp. ist… und prinzipiell ist es auch egal, da jeder seinen eigenen Weg geht.

Tim selbst könnte es am leichtesten checken, hat aber schon öfters geschrieben, dass er das (Vergleich zu Index) nicht weiß oder überprüft hat.

Sparta, du als stoischer Agnost kaufst ja sowieso keine Einzelaktien sondern den Index und kümmerst dich um dein business. Für dich isses doch schon fein gelöst. Für Tim wäre es vermutlich kontraproduktiv die daten zu zeigen. und natürlich sehr zeitaufwendig, er müsste einen ganzen nachmittag recherchieren.

Die die daran glauben den nächsten 10-Bagger zu finden, die können wir ruhig glauben, dass sie mit dem index deutlich besser und zeit- und nervensparender unterwegs sind. Einzelaktienpropheten sind wie die Schlange Kaa: „Glaube mir….“

@I want to believe

Ich kaufe, bzw. besitze schon auch ein paar Einzelaktien, bzw. bin da nicht so streng dogmatisch unterwegs obwohl es früher hier mal etwas voreingenommene Grabenkämpfe gab, welche dann stärker emotionalisiert sich an Kleinigkeiten aufgehangen haben.

Die Diskussionen drehen sich ja oft um Vermutungen und gedankliche Interpretationen für ein anderes, individuelles Mindset, wo sich dann viel im Kreis dreht und nichts effektives dabei rauskommt.

Ja, Tim könnte es recherchieren, wollte er aber nie machen.

Sachlich & groß recherchiert… waren hier jetzt im Blog noch nie die großen Alleinstellungsmerkmale.

An sich proklamiert es ja Nikos mit seiner Fanbase ganz stark, wie gut er „alpha“ generieren kann, aber gut, in der aktiven Branche sei es Börse Rosenheim, Aktienmag, Börse Online etc. pp. generiert man ja keinen großen Umsatz, wenig Aufmerksamkeit & wenig Kunden mit einem langweiligen Welt-etf-Portfolio…

Aber gut, die Jungen holst Du halt eher mit den super außergewöhnlichen Millionen-Geschichten ab, so wie es damals bei ein paar von den mittelalten Anlegern der Bodo Schäfer vor ca. 25 Jahren war, wo sie/uns dann „gecatcht“ hat.

@Sparta ich verkaufe ja keinen Fonds, Seminare oder Geheimformeln. Soll jeder denken, was er/sie will.

@Timski

Schon klar, bzw. selbst wenn, ist / wäre es Deine Entscheidung.

Auch wenn Du ein klein wenig den Blog oder YT monetarisierst… ist es halt so, bzw. eine kaumänische Entscheidung.

Wenn man medial bekannt ist oder mit vielen Menschen zu tun hat, wird es immer Menschen mit anderem Mindset, Kritik (sachlich / unsachlich) usw. geben und der persönliche Weg ist ja wichtig, bzw. dass es für einen selbst passt.

Ich bin Dir für Dein Spar-Mantra / Mindset und den Blog sehr dankbar!

Den offenen Immo-Fonds Artikel fand ich persönlich/individuell irgendwie unpassend zu dem imaginären Bild meinerseits (liegt dann an mir!), welches ich mir so über Jahre über Dich unkekannterweise gemacht hatte.

Bzgl. persönlicher Reniteberechnung ist es ja auch Deine Entscheidung ob ja/nein, öffentlich/privat.

Sei mir nicht böse, wenn so diese 6-7 Aktien, jene Reichmacher… , … mir alles halt etwas zu leicht ist,… aber da ticke ich halt so.

Alles Gute Dir! LG

diese 6-7 Aktien, jene Reichmacher

traffic fürs monetarisieren. das neue Leben will ja bezahlt sein. Denn das mit dem Spar-Mantra ist ja auch eher Vergangenheit. Viele Reisen, teils sehr teure Hotels / Airbnbs, teures Brillengestell, Essen gehen, Ferienvilla, größere Wohnung im Zentrum NY – la dolce vita. Kann Tim sich inzwischen gut leisten und er hat selber gearbeitet und gespart dafür. Aber das Spar-mantra Kauf second hand und lebe minimalistisch ist da glaube ich nicht mehr wirklich relevant.

sowas ist doch problemlos vergleichbar. Ich nutze z.B. Parqet und Portfolio-Performance. In beiden Tools ist ein Benchmark mit Vergleichsindizes möglich. Da reichen ja prinzipiell die Einstiegskurse.

Es wird nur etwas komplizierter, wenn bewusst andere Vehikel im Spiel sind. Ich werde höchstwahrscheinlich nie einen MSCI World schlagen… warum? Weil ich z.B. auch bewusst Anleihen und Euwax Gold habe als Volatilitäts-Absicherung. Es ist nicht die Aufgabe dieser Assets massive Performance zu erzielen. Aus Gesamtdepotsicht sind sie aber sozusagen eine Handbremse.

Hallo Tim,

im Prinzip mache ich es genau so. Nur noch nicht so lange wie du. Mein Depot ist allerdings etwas Dividendenlastiger als deines. Dennoch klappt es sehr gut.

Mein Ziel jedes Jahr mehr Dividenden einzunehmen sollte auf jeden Fall funktionieren.

Mein 2. Ziel von 30.000€ Dividenden dieses Jahr könnte allerdings knapp werden, da der Dollar doch etwas schwächelt dies Jahr.

Aber im Grunde funktioniert meine Strategie mit soliden Unternehmen mit Dividenden auch sehr gut, da es am Ende auch auf Buy and Hold hinausläuft. Auch ohne verhundertfacher im Depot.

Fast 30k Dividenen sind wirklich stattlich!

Wieviele Jahre bist du dafür bereits investiert?

Bin 2013 angefangen.

30k Dividende? Wow!

Darf ich fragen, wieviel Kapital du dafür reingesteckt hast und wieviel Kurssteigerung dein Depot aufweist?

Es werden dies Jahr wohl keine 30k, da der Dollar mir da einen Strich durch die Rechnung gemacht hat. Aber mal schauen wie weit ich ran komme.

Wieviel ich genau reingesteckt habe weiss ich nicht genau, da ich es nicht getrackt habe und ich die Dividenden ja meist auch wieder angelegt habe. Das einzige was ich fesgestellt habe ist, wenn die Aktienindizes gut laufen, läuft mein Depot etwas schlechter als der Markt und wenn die Aktienindizes schlecht laufen, läuft mein Depot besser als der Durchschnitt. Da das meiste Geld erst die letzten Jahre rein gekommen ist (2013 war ich noch Schülerin) wird der überwiegende Teil wohl von mir eingezahlt worden sein.

Ich bin mit Aktien eigentlich auch nur angefangen, weil es zu der Zeit überhaupt keine Zinsen gab. Mein Plan war da einfach mit relativ soliden Dividendenaktien einen Zinsersatz zu schaffen. Daher habe ich auch immer nur die Dividenden getrackt. Die Kurse sind eigentlich so mitgestiegen, da die aber eh immer schwanken habe ich darauf nicht so viel geschaut.

Mein Ziel war dann zunächst einfach nur jedes Jahr mehr Dividenden einzunehmen. Meist habe ich mir dann Ziele für das nächste Jahr gesetzt, wie 800€ Dividenden um den Freibetrag voll zu bekommen, oder danach mal 1200€ ( um rechnerisch jeden Monat im Schnitt 100€ Dividenden zu bekommen) oder 5400 € ( rechnerisch aufs Jahr gesehen 450€ im Monat, sozusagen ein Minijobgehalt durch Dividenden zu generieren).

Mit der Strategie ist sozusagen Buy and Hold nebenbei passiert.

Das motiviert ungemein – auch wenn es als explizite Strategie vielleicht nicht überlegen ist. Ich bin bei weitem noch nicht bei 30k, aber schon merkbar über 1k im Monat – wenn alle Stricke reißen kann ich mir so mein Bürgergeld selbst auszahlen (angeblich kann man ja super davon leben wenn man der Politik glauben kann) ;-)

„angeblich kann man ja super davon leben…“

Du bringst immer wieder Politik hier rein. Aber, wenn der Mittelstand nicht so hoch besteuert werden würde, dann gäbe es deutlich weniger vorbehalte gegenüber dem Bürgergeld.

Heute kommen Arbeitnehmer, die das 1,5 fache des Durchschnitts verdienen bereits in den Spitzensteuersatz. 1965 musste man noch das 15-fache dafür verdienen. Ja der Spitzensteuersatz ist heute niedriger als früher aber insgesamt steigt die Steuerbelastung der Arbeitnehmer und Vermögensaufbau wird nicht einfach. Der Bürgergeldempfänger zahlt kein KiTa-Essen für seine Kinder und keine Kinderbetreuungskosten so wie die Mutter die wieder schaffen geht und dann 30% davon Steuern direkt abgibt und weitere 30% für die Kinderkosten die beim BG von der Kommune übernommen werden. Deshalb haben wir ein Akzeptanzproblem fürs BG. Arbeiten wird zu hoch belastet.

Ich habe hier nix reingebracht sondern in Klammern einen Scherz gemacht UND den sogar mit einem Smiley gekennzeichnet. :-)

30k Dividenden sind wirklich ne ordentliche Summe. Welche Kriterien legst du bei der Aktienauswahl zu grunde? In welchem Dividendenrahmen müssen sich die Werte aufhalten, damit sie bei dir auf der Watchlist landen? 1,5-4%?

Hab da keine genauen Dividendenrahmen. Geht eher um das Geschäftsmodell. Ich mag grosse Firmen mit langweiligem, gern einfachem Geschäftsmodell, dass hoffentlich lange laufen kann.

Die Ausschüttungsquote sollte so niedrig sein, dass es keine Probleme bei der Dividende geben sollte.

Kaufe dann meist, wenn eine Aktie mal etwas günstiger ist im Verhältnis zum langjährigen Schnitt.

Genaue Grenzen habe ich da nicht wirklich. (Habe zum Beispiel Alphabet gekauft, als die noch keine Dividende gezahlt haben, da die aber so viel Cash verdienen und auch liegen hatten, dass ich davon ausgegangen bin, dass die irgendwann mal eine starke steigende Dividende zahlen würden.

Oder zB BAT als die super günstig waren, da hatte ich auf den Kaufkurs fast 10% Dividende).

Lange Qualitätsaktien wie Mastercard, Microsoft; Broadcom; Pepsi; caterpillar……zu halten ist auf jeden Fall ein Erfolgsrezept. Du zeigst es uns ja auch Tim.

Auch, wenn due mit CTS und Netflix zwei absolute Toptreffer hattest.

In einem ewigen Depot gehört für mich aber auch Bitcoin.

Markus1 ok. Ja, du nennst ein paar super Werte. Bei Bitcoin muss ich nicht mit dabei sein. Aber das muss jeder selbst entscheiden. Viele Wege führen nach Rom.

Für mich geht es z. B. auch mit Ehterium nach Rom :)

Aktien, die alle übersehen: Eine Strategie findet die wahren Gewinner | cash

Quarterly Fund Holdings | Capital Group

Soll keine Werbung für diesen Fonds sein aber vielleicht als Ideengeber…

Hallo Tim,

was ist der Grund warum du eigentlich keine REITs im Portfolio hast? Die bieten doch auch einen regelmäßigen Cashflow.

Was mir auffällt in der Auswahl: 5 amerikanische Aktien, gerade mal 1 europäische. Hauptsache amerikanische Aktien. Nur im Mutterland des Kapitalismus macht man richtig Gewinn mit Aktien. Leider auch meine Erfahrung.

eigentlich nicht, denn die wesentliche Performance des S&P500 wird durch die 4-6 Top-Tech Werte vorangetrieben. Leider ist es selbst mit KI nicht möglich einen Vergleichsindex aufzubauen der z.B. den Stoxx600 mit dem SP500 vergleicht wenn man jeweils die 5 Top-Titel entfernt.

Aber eine relativ guter Vergleich ist z.B. der MSCI US Mid-Cap vs MSCI Europa Mid-Cap Index. Das sind halt größtenteils gute Brot-und-Butter Unternehmen. Und da sieht man, dass US zwar etwas besser läuft, aber die Indizes ansonsten relativ gleich laufen. Will sagen… die typisch US-amerikanische Aktie läuft außerhalb der Tech Bubble nicht signifikant besser als ihr europäisches Gegenstück.

@ Buy and Hold

Mir gefällt der Buy & Hold Ansatz von Tim. Eigentlich kann man sein Geld in ein paar verschiedene ETFs packen, wenn sie gerade im Verhältnis zum Mittel oder anderen Indices günstig erscheinen und einfach liegen lassen. Das ist völlig leicht, es gibt nie Stress wie sich ein Unternehmen wohl weiter entwickelt und es spart steuerlich durch nicht Veräußerung viel Geld.

Ich habe im Corona Zeitraum gut Öl und Gaswerte gekauft und weitere zyklische Unternehmen. Es gab tatsächlich einen guten „schnellen“ Gewinn. Dennoch habe ich natürlich viel liegen lassen, da man das Tief und auch ein (Zwischen)Hoch nicht erwischt. Zusätzlich wurden Steuern auf Kursgewinne fällig.

Aus heutiger Sicht hätte ich besser den NASDAQ oder S&P gekauft und einfach liegen lassen. Ich habe die Rendite nicht genau verglichen. Über den Daumen ist es vielleicht ähnlich gewesen. Dafür hätte ich aber heute einen guten Teil meines Vermögens in Indizes mit langfristig sehr guter Rendite im Depot. Auch wenn sie heute verhältnismäßig teuer sind. Darüberhinaus hätten die nicht realisierten Kursgewinne weiter zum Vermögenswachstum beitragen können…

Das nächste Mal werde ich den Verlockungen des schnellen verhältnismäßig sicheren Gewinnes nicht nachgehen sondern einfach ETFs kaufen, die zum Depot passen und günstig im langfristigen Vergleich sind.

@ Börsentag Zürich

Bei besten Wetter durfte ich die Stadt Zürich kennenlernen, meine Komfortzone ein wenig ausdehnen und habe nette Investoren aus der Schweiz kennengelernt.

Ja, danke für unseren Austausch beim Nachtessen nach dem Börsentag Zürich. Interessante Menschen, unterschiedliche Ansätze und für mich passend, einsammeln und warten. Hätte ich schon vor 20 Jahren machen sollen, müssen. Gute Gesundheit und Erlebnisse sammeln.

„ Ein ewiges solides Aktien-Depot ist stattdessen genau das, was Anleger aufbauen sollten. Es sind sorgfältig ausgewählte Aktien, die du kaufen, halten und möglicherweise an die nächste Generation weitergeben solltest.“

Und genau DAS sollte der Anleger nicht tun, er sollte alle Aktien kaufen über einen Indexfonds. Vor 25 Jahren (dein gewählter Zeitraum) hätte deine Liste von Unternehmen (Alphabet, Amazon, Microsoft, blabla… Rückspiegelpornographie!!!) völlig anders ausgesehen und du hättest die genannten womöglich sogar verpasst. Der Index tut dies nicht. Der Index ist die einzige seriöse Empfehlung für Privatanleger.

Eine Empfehlung für diese Highflyer auszusprechen halte ich für gefährlich.

Da hast du Recht ABER wie willst du mit so einer Empfehlung einen Finanzblog aufbauen? Ist doch das gleiche wie bei den ganzen Youtube Kanälen wo es um Aktien geht. Die verdienen damit ihr Geld und das funktioniert nicht wenn man sagt kauf einfach den Index und dann lass gut sein.

Ich sehe es aber genau so.

Zwischen all den Geschichten vom ewigen Halten bleibt für mich die Frage, wie viel Ruhe wirklich nötig ist, um dran zu bleiben.

Der Gedanke an stetiges Wachsen passt gut, nur der Verzicht auf gelegentliche Anpassung wirkt für meinen Geschmack etwas streng. Gerade wer seine Finanzen flexibel halten muss, sucht oft einen Mittelweg statt dogmatisch alles laufen zu lassen. Wie siehst du das bei Menschen, die zwar langfristig denken, aber zwischendurch Sicherheit ausbalancieren wollen