Als ich mit dem Sparen als Jugendlicher anfing, nutzte ich einen offenen Immobilienfonds der Dresdner Bank, um einen Grundstein zu legen. Bis heute habe ich etwa 40 Prozent meines Vermögens in Immobilien angelegt. Sie schützen mein Vermögen vor der Inflation und sorgen für Stabilität.

Eine bequeme Möglichkeit, um in die Assetklasse einzusteigen, sind offene Immobilienfonds. Hier können gerade jüngere Menschen loslegen, die vielleicht noch nicht die Liquidität für eine eigene Immobilie haben oder sich nicht klar festlegen wollen. Nicht jeder will sich gleich eine Wohnung oder ein Haus kaufen: Das kann sehr viel Zeit und Kapital in Anspruch nehmen. Eine Investition in einen Immobilienfonds ist in der Regel mit einem wesentlich geringeren Kapital möglich und weitaus flexibler. Diese Art von Investitionen sind für Anleger geeignet, die nicht die Pflichten eines klassischen Immobilienbesitzers haben wollen. Sehen wir uns genauer an, was Immobilienfonds ausmacht, warum sie sinnvoll sind und werfen einen Blick auf einen Immobilienfonds, der seit 50 Jahren jedes Jahr mit positiven Renditen überzeugt.

Immobilien, Aktien, ETFs: Welche Investments sind in Krisenzeiten zu empfehlen?

Generell gilt: Aktien beziehungsweise ETFs sollten den Kern deines Vermögens ausmachen. Hier sind nämlich erfahrungsgemäß die höchsten Renditen im langen Schnitt zu erwarten. Ich habe schätzungsweise 60 Prozent meines Vermögens in Aktien und ETFs überwiegend aus den USA gesteckt. Gerade jetzt zeigt sich jedoch wieder: Als Aktionär musst du die wilden Auf und Abs der Börse ertragen können. Erst wütete die Pandemie, dann brach der Krieg in der Ukraine aus, schließlich schoss die Inflation in die Höhe – in der Folge bebten die Kurse. Für viele Anleger ist es eine Herausforderung, mit der hohen Volatilität zurechtzukommen. Fest steht: Geld, von dem du schon weißt, dass du es in absehbarer Zeit brauchst, solltest du eher nicht an der Börse anlegen. Es besteht die Gefahr, dass gerade dann, wenn du das Geld brauchst, die Börse korrigiert. Hier empfiehlt sich ein Anlegezeitraum von mindestens 8-10 Jahren – oder sogar noch länger.

Zusätzlich zu diesen klassischen Assets empfiehlt es sich in jedem Fall, das Portfolio um weitere Anlageformen zu ergänzen. Besonders in Krisenzeiten empfiehlt es sich, Vermögenswerte vermehrt sachwertorientiert zu strukturieren, um inflationssicher und krisensicher zu investieren. Idealerweise wählst du eine Investmentform, die Sachwerte über unterschiedliche Produktformen und Länder diversifiziert. Eine gute Möglichkeit: Immobilienfonds.

Immobilienfonds als sinnvolle Ergänzung des Portfolios

Insbesondere gut geführte, offene Immobilienfonds zeichnen sich durch stabile Erträge bei vergleichsweise geringem Risiko aus. Gerade, wenn du in einigen Jahren dein Geld brauchst – zum Beispiel, wenn du ein Auto- oder Immobilienkauf planst – ist ein Immobilienfonds eine durchaus erwägenswerte Option.

Hier einige Vorteile:

- Ein Investment ist bereits mit geringen Summen möglich.

- Ein Immobilienfonds sorgt für Stabilität durch Sachwertorientierung.

- Mit Immobilien lassen sich Schwankungen im Depot abfedern.

- Du bindest dich nicht ewig und kannst die Sparraten individuell und flexibel anpassen.

- Die Fondsanteile können als inflationsgeschützte Reserve für andere Zwecke später dienen.

- Ein Fonds hat generell durch seine Streuung weniger Risiken als ein einzelnes Immobilienprojekt.

hausInvest: Ein offener Immobilienfonds mit Tradition

Umso mehr habe ich mich gefreut, als ich eine Anfrage von hausInvest erhielt, um deren Angebot vorzustellen. hausInvest ist einer der größten offenen Immobilienfonds in Europa, den ich nun als Sponsor für meinen Blog und YouTube-Kanal gewinnen konnte und im Folgenden vorstellen möchte.

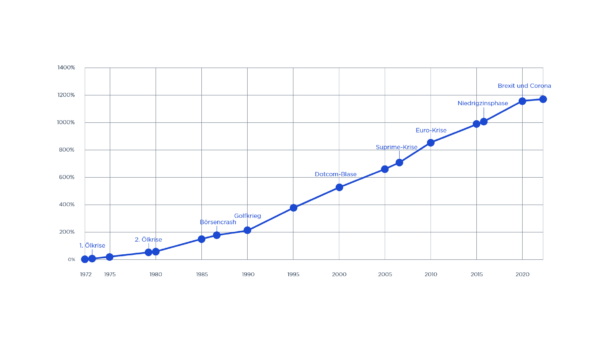

1972 ist der Fonds an den Start gegangen, im Jahr 2022 feierte er sein 50-jähriges Jubiläum. Seitdem gab es jedes Jahr es eine positive Rendite – trotz aller Krisen. 17,4 Milliarden Euro hat der Fonds unter seinen Fittichen.

hausInvest ist sowohl für die Einmalanlage als auch als Sparplan erhältlich. Es besteht eine Haltefrist von 24 Monaten, zwölf Monate vorher müssen Kunden kündigen, um an ihr Geld zu kommen. Der Fonds hat 800.000 Anleger.

Fünfzig Jahre nach der ersten Ausgabe von Anteilsscheinen gehören heute 153 Immobilien in 18 Ländern und 57 Städten sowie 3.700 Mieter über eine Vielzahl von Nutzungsarten hinweg dazu. Du siehst: Es handelt sich um eine breit diversifizierte Basis – das macht den Fonds zu einem stabilen Anker im Depot. Anleger profitieren von einer Rendite in Höhe von 2,4 % (Stand 31.12.2022).

hausInvest überzeugt somit seit einem halben Jahrhundert mit Expertise, hochwertigen Investments und einer zukunftsfähigen Entwicklung. Du möchtest mehr erfahren? Hier findest du weitere Informationen: hausInvest – macht’s

möglich | Jetzt anlegen

Hinweis: Hierbei dreht es sich um einen gesponserten Blogbeitrag. Dieser Post ist weder eine Empfehlung noch eine Beratung für ein spezifisches Finanzinstrument. Bitte beachte: Jede Kapitalanlage birgt Chancen und Risiken. Die Chancen und Risiken zu hausInvest sind zu finden unter: https://hausinvest.de/chancen-risiken/.

was sagt ihr denn zu offenen immofonds, liebe leser? meine eltern zB haben sie im depot, allerdings weiß ich nicht ob sie wirklich so doll sind. wenn man täglich rauskönnte (i know, kann man an der börse verkaufen, aber dann zu einem recht großen abschlag von einigen prozent zum NAV). aber da man 12 monate vorher (!) den verlauf anmelden muss, finde ich sie sehr unflexibel.

Hallo,

habe selbst bei meinem alten Arbeitgeber offene Immofonds aktiv vertrieben. Der Ausgabeaufschlag ist natürlich eine Hausnummer und sollte über die ersten 2-2,5 Jahre wieder erwirtschaftet werden. Als langfristig Anlage können Immofonds eine stabiler Anker im Depot sein.

Das mit den 12 Monaten solltest du positiv sehen. So hat die Fondsgesellschaft einfach mehr Zeit, ohne Druck Immobilien verkaufen zu müssen falls größerer Kapitalbedarf herrscht (Verkauf einer Immobilie mit Zeitdruck drückt den Preis). Wer mit dieser 12 Monatsfrist ein Problem hat ist meiner Meinung einfach in der falschen Assetklasse unterwegs.

Es ist ein Investment für Menschen, die über mehrere Jahre >10 Jahre auf das Kapital verzichten können.

Gruß David

Hatte vor ca.15 Jahren 50.000€ in einen geschlossenen Immobilienfond gesteckt. Verlust: 18.000€.

Fazit:Nie wieder Immobilienfonds.

Danach nur mehr in Aktien investiert und…Gold.

Gold sorgte und sorgt in meinem Depot für ausreichende „Stabilität durch Sachwertorientierung“.

Ich selbst habe lange Zeit in einen offenen Immobilienfonds regelmässig gespart. Es war ein rentables, stabiles Investment. Ich habe im übrigen in dem Artikel nicht geschrieben, große Vermögensbestände zu investieren, sondern eher kleinere, überschaubare.

Nuvolina hatte in einen geschlossenen Immobilienfonds investiert. Eine vollkommen andere Asssstklasse. Weder an der Börse notiert noch finden da im Normalfall Bewegungen im Portfolio statt. Offene Immobilienfonds können zukaufen, verkaufen und Gewinne damit einfahren.

Hallo Nuvolina,

niemand möchte gerne Verluste erleiden, daher ist es natürlich ärgerlich bei jedem der welche einfährt.

Bei Immobilienfonds muss man jedoch klar zwischen offenen und geschlossenen unterscheiden. Offene sind als Sondervermögen rechtlich abgegrenzt und fließen bei Insolvenz der Investmentgesellschaft nicht in die Insolvenzmasse.

Anders dagegen die geschlossenen Immobilien-, Schiffs- oder, …, oder -fonds. Für diese wird meistens eine KG, oder andere juristischen Gesellschaften gegründet. An diesen kann sich eine begrenzte Investorenanzahl beteiligen. Kauft jemand deine Anteile nicht ab wenn du Sie abstoßen willst, oder nimmt die Gesellschaft die das Renditeobjekt betreut, nur mit gewaltigen Abschlägen zurück, erleidet man, wie in deinem Fall einen Verlust. Im schlimmsten Fall einen Totalverlust.

Dies hat aber rein gar nichts mit dem oben dargestellten Konstrukt eines offenen Immobilienfonds zu tun.

Das das Thema im Allgemeinen nun ein für dich rotes Tuch ist, ist nachvollziehbar, jedoch wollte ich kurz mir die Zeit nehmen und den Unterscheid herausstellen. :)

Liebe Grüße und ein angenehmes Wochenende

Bin ich der Einzige der laufend Fehlermeldungen erhält beim Aufruf des Blogs ?

503 Service Unavailable

Der Server scheint überlastet. Es gibt zu viele Aufrufe. Der Traffic ist stark gestiegen. Es gibt täglich über 10.000 Aufrufe. In der Spitze waren es schon 72.000 am Tag.

Bruno, hast du einen Rat, was soll ich machen? Hier sind mehr Details dazu:

https://www.facebook.com/timschaefermedia/posts/pfbid0RmCyims8w6yGmfoSXSfqfh9SNFwU42cKZK6bQKHAWautnKFbBuofmoZKWV1ypWrXl

https://kinsta.com/de/blog/http-fehler-503/

Hier mögliche Ursachen. Herr Hammann sollte dir helfen können.

Danke Bruno

Ich bin kein Freund von offenen Immofonds. Stattdessen bevorzuge ich zur Diversifikation des Portfolios betreffend Immobilien US-REITs und erwäge den Kauf von deutschen Immobilienaktien, nachdem diese ja aufgrund der gestiegenen Zinsen stark an Wert verloren haben. Ich bin mir aber noch nicht schlüssig, ob bereits der richtige Einstiegszeitpunkt bei Vonovia und Co. gekommen ist. Meine Erfahrung mit offenen Immofonds in der Vergangenheit war zwiespältig. So habe ich nach dem Börsencrash 2008/2009 und den extrem gesunkenen Immobilienpreisen in den USA die Idee gehabt, auf dort steigende Immobilienpreise zu setzen. Als Instrument habe ich in den offenen Immofons KanAm US-Grundinvest gewählt. Leider war die Masse der Anleger der Meinung, aus diesem Fonds flüchten zu müssen. So wurde der Fonds zuerst für Auszahlungen geschlossen und dann endgültig abgewickelt. Mir blieb nichts anderes übrig, als die entstandenen Verluste zu realisieren. Meine eigentliche Investmentidee war aber richtig (die Immopreise stiegen mittelfristig wieder). Das half mir aber nichts, da das Vehikel des offenen Immofonds in diesem Fall nicht geeignet war. Kurzfristig abziehbares Geld, das in langfristige Anlagegüter wie Immobilien investiert ist, die eben nicht von heute auf morgen zu Geld gemacht werden können bzw. nur unter Inkaufnahme von geringeren Verkaufspreisen, das ging in diesem Fall nicht gut. Der Gesetzgeber in Deutschland hat daraus zwar gelernt und Mindesthalte- sowie Kündigungsfristen für Rücknahme der Anteile von offenen Immofonds eingeführt. Am Grundproblem ändert das meiner Ansicht nach aber nichts. Ich halte mich seit meiner negativen Erfahrung von solchen Fonds lieber fern.

In meinen Augen sollte man Immobilien und Gold physisch besitzen.

Also keine „Papier-Immobilien“ und kein „Papier-Gold“.

Der physische Besitz ist bestimmt nicht verkehrt. Ich persönlich hätte aber keine Lust dazu, mich mit den Pflichten eines Vermieters zu befassen. Beruflich war ich mehr als 20 Jahre bei einer Vermietungsgenossenschaft tätig. Was ich da so erlebt und gesehen habe, muss ich nicht haben. Da habe ich lieber mein Aktiendepot, das kostet mich weniger Nerven. ;-) Die Edelmetalle habe ich in der Schweiz in einem Sammelzollfreilager liegen. Damit fühle ich mich auch wohl. Da muss man individuell den Weg finden, mit dem man ruhig schlafen kann, denke ich.

Der physische Besitz von Immobilien kann mit sehr viel Arbeit, Ärger und auch hohen Risiken verbunden sein.

Das habe ich bei Aktien auch schon erlebt. Wirecard lässt grüßen. Jaja ich weiß, hätte man ja erkennen können usw. Aber das gilt für Immobilien insbesondere auch ;)

@Hausinvest – mit Sicherheit

auf keinen Fall kaufen.

@sicheren Anlage (Ersatz für RK1) offener Immobilienfonds

Ja es geht wie an der Schnur gezogen von links unten nach rechts oben. Der Hausinvest ist seit erscheinen des Artikels seit Feb 2023 von 43,1 auf 43,4 immer gerade hoch weiter geklettert weil er angeblich verlässlich immer gleichförmig mehr Wert wird. Weil der Fondsbeztreiber selber seine Bewertung organisiert. Bis man es nicht mehr verbergen kann.

So wie von anderen hier und auch mir damals vorhergesagt. Heute wurde ein anderer dieser sicheren Renditebringer „offener Immobilienfonds“ der Volks- und Raiffeisenbanken DE000A2DMVS1UniImmo: Wohnen ZBI dann doch endlich abgewertet weil der Druck zu hoch wurde.

Auf der Webseite wirbt man noch schön mit Sachwertefonds und „nachhaltigem wirtschaftlichen Entwicklungspotenzial“ mit 5% Ausgabeaufschlag und 1,9% pA laufender Kosten.

Den Höchststand hatte er erreicht kurz nach erscheinen dieses gesponserten Artikels mit 54€ pro Anteil. Heute ist er 24€ Wert.

Super Sache soetwas – wenn man die Finger davon lässt und von außen zuschauen kann.

24 -> 42 natürlich.

Das ist eines der Produkte, vor denen Du seit Bestehen des Blogs warnst. Wenig Rendite, hohe Gebühren, schlechte Liquidität. Sorry Tim. Das hast du eigentlich nicht nötig.

Vor offenen Immobilienfonds habe ich nie in diesem Blog gewarnt. Ich habe selbst in einen gespart über viele Jahre und es war für mich ein solides Investment. Ich habe diesen Fonds hier im Vorfeld unter die Lupe genommen, mit Managern telefoniert und Objekte besucht. Ein kleiner Teil eines Vermögens kann in so einen Fonds fließen. Als Anleger kann man schauen, dass man den Ausgabeaufschlag nach Möglichkeit stark reduziert.

Das liest sich ja wie eine Werbebroschüre von der Commerzbank.

Hier werden die Nachteile offener Immobilienfonds – hohe Kosten und nach aktuellen Regeln nur begrenzte Verfügbarkeit über die angelegten Gelder – überhaupt nicht erwähnt.

Bin jetzt ehrlich gesagt ein wenig geschockt, so etwas hier zu lesen.

Ich habe auf die Risiken hingewiesen. Und ich habe im Text mehrfach darauf hingewiesen, dass es sich bei hausInvest um einen Sponsor meines Blogs und Youtube-Kanals handelt. Ich bin froh hausInvest als Sponsor zu haben. Es ist ein regulierter Markt, es handelt sich um ein solides Immobilienportfolio, finde ich. Es ist kein Pennystock, kein Krypto-Produkt, kein dubioses Handelssystem. Es ist in meinen Augen konservatives Investieren.

Salut,

ich dachte schon ich sei auf einer falschen Seite gelandet,

die Comdirect bewirbt aktuell den hausinvest auch sehr stark,

wenn ich mich recht erinnere gab es in der sog. Finanzkrise um 2008

Liquiditätsengpässe bei den offenen Immobilienfonds, recht viele Anteile

wurden zurück gegeben, wobei der hausinvest wohl nicht so stark betroffen war,

damals wurde der hausinvest, meine ich, auch stark beworben,

was aktuell wohl augenscheinlich in D zu beobachten ist, dass auf den Immobilienportalen für Häuser, insbesondere in der Pampa, das Angebot sich deutlich ausgeweitet hat,

viele Grüße,

valge.

Ach Tim,

du hast es so lange ohne sowas geschafft. Ob das sie richtige Entscheidung war, einen Sponsor wie diesen ins Boot zu holen, weiß ich nicht.

Verstehe das und gönne dir auch den kommerziellen Erfolg nach vielen Jahren harter Arbeit, die du in den Blog und YouTube investiert hast. Aber ich finde es schon etwas schade. Mal sehen wie die Zusammenarbeit in Zukunft aussieht.

Viel Erfolg und mach weiter (vielleicht besser wie früher) und alles Gute

Ich bin froh über den Sponsor hausInvest. Sie sind in meinen Augen konservativ und solide. Ich habe viele Angebote abgesagt und bin auch froh darüber.

Erst einmal abwarten, welchen Raum der Sponsor einnimmt.

Wenn es bei einer ausgewogenen Mischung bleibt ist es doch OK:

Der eine mag jenen Artikel, der andere nicht……..

Insgesamt kommt es auf das Gesamtpaket an.

Das stimmt für mich momentan.

Hallo Tim!

ich lese seit Jahren Deinen Blog. Deine Unabhängigkeit von Produktgebern fand ich immer sehr gut und wichtig.

Ich selber bin seit 32 Jahren in der Finanzdienstleistung tätig (früher Aktienhandel, heute Private Banking).

Mich erstaunt das Du nun die Produkte von Hausinvest vorstellst.

Offene Immobilienfonds sind eine Blackbox. Niemand kann die dort befindlichen Werte genau bewerten (auch wenn es heute pflicht ist diese durch Sachverständige einmal jährlich schätzen zu lassen). Es sind alles rein fiktive Werte.

Auch bin ich bei einem offenen Immobilienfonds nicht so flexibel weil es bei der Rückgabe der Fondsanteile Obergrenzen gibt. Einen Kapitalabzug muss ich also längerfristig planen.

Weiterhin sind die dort enthaltenen Kosten hoch und intransparent.

Bevor der Anleger eine Rendite sieht haben sich zunächst die Fondsgesellschaft, das Management, die Verwaltung, die Verwahrung, die Wirtschaftsprüfer……und alle bedient.

Nicht selten sind in diesen Konstrukten laufende weiche Kosten von 3% verpackt, leider kaum nachvollziehbar für den Anleger.

Dann noch eine Überlegung: schauen wir uns die Immobilienaktien an. Viele haben im letzten Jahr 50% und mehr korrigiert. Nur die offenen Imobilienfonds werden immer noch auf einem ähnlichen Niveau wie Anfang 2021 gehandelt…wie kann das sein, obwohl doch beide Anlagevehikel in die gleiche Assetklasse investieren? Meines Erachtens drohen bei den Immobilienfonds noch massive Korrekturen wenn die Immobilien für 2021 neu bewertet werden müssen.

Daher finde ich Dein Engagement für Immobilienfonds eher als Rückschritt für den Blog, sorry.

Viele Grüße, alles Gute, Resekt für die jahrelange tolle Leistung hier im Blog!

Tom

Hallo Tom, viele Immobilienaktien im DAX und MDAX sind in der Tat stark gefallen. Sie sind aber auch im Vorfeld massiv gestiegen. Das ist bei hausInvest nicht der Fall gewesen. hausInvest ist nur langsam gestiegen.

Ich glaube ich bin im falschen Film. Finanzminister Schäuble wollte „die Privatanleger schützen“ und hat die Asset-Klasse mit Wucht getroffen. Es war kein Erwerb mehr möglich, nur noch Verkauf. Das hat einigen Immobilienfonds das Gebick gebrochen. Ich war ehemals im als mündelsicher eingestuften „SEB Immoinvest“. Die Fondsgesellschaft hat dann über lange Jahre Objekte aus dem Portfolio verkauft mit dem Ziel den Fonds aufzulösen. Strukturierte Produkte nehme ich deshalb nicht mehr ins Depot. Wer weiß, was die Politik noch mit den beliebten ETF anstelkt. Damals konnte sich auch niemand vorstellen, dass Immofonds vom Staat bekämpft würden. Zum Glück stiegen die Immobilienpreise damals recht schnell wieder und die Verkäufe im Fonds warfen noch Rendite ab.

https://m.focus.de/finanzen/geldanlage/schaeuble-will-offene-immobilienfonds-verbieten-nach-pleite-serie_id_2088488.html

Ich finde es wirklich mehr als traurig, dass du nun hier so einen Werbeblog für die Commerzbank einstreust.

Niemals mehr würde ich Immobilienfonds kaufen.

Die gepriesene Sicherheit gibt es nämlich nicht, was die Vergangenheit zeigt. Und wenn es blöd läuft, kommt man nicht mehr raus oder nur zu hohen Abschlägen an der Börse. Das Ausschüttungsniveau ist dem gegenüber zu mickrig.

Da kann man lieber in REiTs gehen, um den Immosektor abzubilden.

Schade, dass Du hier für einen neuen Werbepartner so einen Artikel schreibst, HausInvest scheint es offenbar bitter nötig zu haben.

@Tim Ich gönne dir vom Herzen, wenn du Geld verdienst. Werbeanzeigen sind für mich auf diesem Blog das Mittel der Wahl.

Bei diesem Werbebeitrag im redaktionellen Umfeld ist für mich eindeutig eine Grenze überschritten. Wenn das der neue Standard ist, dann danke ich dir für das bisher Geleistete und bin raus.

Irgendwann erliegt jeder den Verlockungen der Finanzindustrie.

Siehe auch Finanzwesir.

Ich habe bis heute noch keinen seriösen, unabhängigen Anlageberater gefunden, der Immobilienfonds empfohlen hätte.

In dem Beitrag steht klipp und klar, dass es sich um einen Sponsor handelt. Es steht in der Mitte des Textes und am Ende.

Ich finde es ok, dass Tim auch solche Artikel postet. Es weitet den Blick. Zur Beimischung in einem breit gestreuten Depot können solide offene Immobilienfonds durchaus ein kleiner Baustein sein. Darauf weisst auch zum Beispiel die Verbraucherzentrale hin. Große Anteile würde ich aber nicht investieren, eher als Ergänzung.

Vermieter an sich haben es nicht so leicht in D. Vor allem die „Kleinvermieter“. Da kommt noch einiges auf die Leute zu, da bin ich mir sicher. Wir haben unsere Studentenbude letztes Jahr schon wieder abgedrückt und sind doch ganz froh darum. Der Zeitpunkt war recht günstig vor der Ukrainekrise, nun stehen die Zinsen recht hoch. Ärgerlich ist nun aber das Thema der anfallenden Steuern, welches ordentlich an der Rendite zehrt (Haltedauer < 10 Jahre). Mit poppeligen ETFs und Aktien fühle ich mich wohler.

Danke Ralf. So sehe ich es auch. Kleine Anteile kann man in so einen Fonds investieren. Man kann nach einer überschaubaren Zeit wieder raus, wenn man das Geld braucht. Das kann bei Aktien, REITs, ETFs anders sein. Denn diese sind in der Regel deutlich schwankungsanfälliger.

@Tim. Bin ehrlich gesagt geschockt. Finde, der Artikel passt nicht zu deiner Marke Tim Schäfer und schadet deiner Glaubwürdigkeit.

Ich habe selbst in einen ähnlichen Immobilienfonds investiert. Und das hatte sich für mich gelohnt gehabt.

Rendite der letzten 10 Jahre bei ca. 2,4 % pro Jahr. Ausgabeaufschlag bis zu 5 %. Gesamtkostenquote bei ca. 0,84 % pro Jahr.

Eine Empfehlung aus dem Hause Tim Schäfer.

2,4 % Rendite! Und das in einem Zeitraum wo Immobilienpreise kein Halten mehr kannten. Wie sieht das erst aus, wenn sich der Immobilienmarkt wieder etwas beruhigt?

Ob das ausreicht, um mit der Inflation Schritt halten zu können?

Und die Krönung des Ganzen: Man muss den Fonds mindestens 24 Monate halten und dann ein Jahr warten, bis man an sein Geld kommt, wenn man über die Fondsgesellschaft und nicht die Börse verkauft.

Viel schlechter geht es kaum.

Ich schätze, dass Tim mit diesem Blogbeitrag viel Vertrauen verspielt hat.

Man sollte nur das empfehlen, was man auch selber kaufen würde.

Ich denke mal, dass Tim mit seinem heutigen Wissen sich jedenfalls selber kein Hausinvest mehr ins Depot legen würde.

Ich dachte mir zuerst, die Seite wurde gehackt! Wahnsinn welcher Wandel da bei Tim stattgefunden hat, der immer betont hat, er will den Blog nicht zu Werbezwecken missbrauchen. Ich möchte mich hier einfach der Mehrheit anschließen, der Artikel geht gar nicht, unterschiedliche Gründe, die ich alle teile, wurden genannt! Sorry Tim, Thema verfehlt!

Den Ausgabeaufschlag kann man stark reduzieren oder eventuell ganz vermeiden, wenn man sich umschaut. Dazu rate ich.

https://www.n-tv.de/wirtschaft/Zinsexplosion-treibt-Hauskaeufer-in-die-Verzweiflung-article23889408.html

Und warum die Preise nicht fallen werden. Deutschland ist Einwanderparadies – in die Sozialsysteme – auch wenn die Politik mit „Fachkräftemangel“ anderes daher quatscht. Das widerspricht sich ja nicht unbedingt, die Wohnungen werden aber von allen hier Lebenden benötigt. Der Wettbewerb ist brutal.

Hallo zusammen,

ich für meinen Teil würde nicht in offene Immofonds investieren. Einfach aus dem Grund, dass sie „unehrliche Risiken“ enthalten.

Dazu kann ich diesen Beitrag vom Herrn Kommer sehr empfehlen:

https://gerd-kommer.de/offene-immobilienfonds/

Grüße Matthias

Und dass Immofonds inflationsgeschützt sind, würde ich niemals unterschreiben.

@Kiev, Sparta und Mats.

Die Rendite rückt hier eindeutig in den Hintergrund.

Der Plan war eigentlich unser Haus schnellst möglich zu tilgen und nebenher das Depot aufzubauen, in ca. 4-5 Jahren wollte ich dann meine Arbeitszeit reduzieren.

Da hier im Viertel jedoch immer mehr ältere Menschen versterben, womit wir nicht so schnell gerechnet haben, kommt es nun zu Kaufgelegenheiten.

In 10 Jahren ist nur noch ein Teil des Darlehens vorhanden. 70k sind mit 1,38p p/a bis 2027 festgeschrieben.

Bei den restlichen 100k ist ein Bausparer mit fixen 2,3prozent auf das Darlehen ab 2032.

Aktuell können wir 1k auf das Bau und Rücklagenkonto(Sondertilgung, Heizöl, Reparatur) schieben, meine Frau bekommt 220€und ich 220€ in unser Depot. Desweiteren stehen jedem 100€im Monat für Essen gehen oder Kleidung zur Verfügung, das ganze natürlich im Monat.

Vielleicht wird dadurch das Bild es runter.

@ Iceman, Sparta, 42sucht21, Mats

Sparta hat schon Recht, dass man hier im Forum keine genaue Kalkulation anstellen kann. Das ist meiner Meinung allerdings auch nicht notwendig. Am Ende muss sich der Investor immer selbst ein Bild machen und dann eine Entscheidung treffen. Kommer würde vielleicht mit ein paar kleinen weiteren Eckdaten die Vermögensentwicklung bis auf die Nachkommastelle berechnen, aber läge vermutlich am Ende dann doch sechstellig daneben. Das könnte positiv oder negativ sein…

Haus als Anlageobjekt als Langzeitvermietung

Das ist aus folgenden Gründen nicht mein Bereich:

Die Einnahmen sind verhältnismäßig hoch und liegen in der Regel maximal auf zwei Schultern verteilt. Hier liegt ein Risiko eines hohen Ausfalls vor. Das Risiko ist hier generell hoch, da es nur eine Partei ist mit verhältnismäßig hohen Einnahmen, aber auch Verbindlichkeiten auf Deiner Seite. Dann können hier hohe Kosten anfallen. Das Dach (PV vielleicht als Pflicht je nach Maßnahme), die Heizungsanlage (Bei Wärmepumpe müssen vielleicht einige Heizkörper getauscht werden) und generell Maßnahmen an Fassade usw. sind in Bezug zu Mieteinnahmen von einer Partei verhältnismäßig hoch. Eine neue Heizung für mein 3 Fam Haus kostet beispielsweise nicht entsprechend der Parteien mehr als bei der Doppelhaushälfte. Mieterhöhungen sind am leichtesten bei Mieterwechsel durchzusetzen. Das ist hier vielleicht nicht unbedingt leicht zu realisieren. Bei einem Auszug gäbe es auch gute Abnutzungsspuren, wenn der ganze Hausstand raus und wieder rein muss.

Generell musst Du Dir für eine Renditebetrachtung ansehen, welche Miete hier wirklich zu erzielen ist. Da kennst Du Doch in Deiner Region vermutlich gut aus.

Airbnb

Der Arbeitsaufwand ist deutlich höher als bei einer normalen Vermietung. Zusätzlich muss das Haus voll ausgestattet sein und es gibt Regionen wo das teilweise nicht erlaubt ist.

Ob die Ausstattung für die Schwiegereltern dann genauso passt ist eine andere Frage. Ein Wechsel nach nur 5 Jahren lohnt sich vermutlich nicht. Lasse Dich nicht von inserierten wöchentlichen Mietpreisen in die Irre führen. Analysiere ähnliche Häuser in der Region. Wie sind sie wirklich ausgelastet? Kosten wie Versicherung,Grundsteuer, Heizung, Internet usw. sind fest, die Einnahmen allerdings nicht. Bedenke auch, dass die Eigentümer das Haus vermutlich auch selbst für Urlaube nutzen. Die Zeiträume sind ebenfalls oft als blockiert markiert. In der Pandemie hat die Vermietung in dem Bereich nicht unbedingt zur Freude beigetragen. Die Rate der Bank ist ebenfalls in fester Höhe regelmäßig zu zahlen.

Wie Mats angemerkt hat wird der Erwerb einer weiteren Immobilie Euch zumindest in der nächsten Dekade eher durch die Verbindlichkeit einschränken als zusätzliche Freiheiten geben. Bei dem Ausbau des Depots steigt die Freiheit kontinuierlich. Dein ältestes Kind ist bereits 8 Jahre alt. Die nächsten 10 Jahre sind sehr wichtig. Selbst wenn Euer Vermögen danach schneller als Buffetts Vermögen steigen könnte, spielt das dann eine untergeordnete Rolle. Ihr würdet im Gegenzug natürlich mehr Zeit mit den Schwiegereltern verbringen können, wenn sie bei Euch in der Nähe wohnen würden. Die Zeit ist ebenfalls endlich.

Die Konstellation mit Schwiegereltern und Geld in der Höhe auf Euer Vermögen bezogen ist ein weiteres Risiko. Es wird in Familien oft über Geld gestritten. Wie würde denn eine Kalkulation mit einem Haus zur Miete aussehen? Benötigen die Schwiegereltern überhaupt ein Haus in der Größe wie Eures ohne Kinder? Falls sie Geld zuschießen können, würde das Euer Risiko minimieren, aber andererseits wieder das familiäre Konfliktpotential im Punkt Geld steigern.

Mit meiner Ferienimmobilie verdiene ich über den Daumen kein Geld. Kann allerdings dafür kostenneutral in Urlaub fahren. Ich habe gefühlt auch derzeit etwas mehr Arbeit als nutzen damit. Allerdings werde ich in 10 Jahren mehr Zeit dort verbringen und lege bereits heute das Fundament dafür. Für andere würde ich das in dem Ausmaß äußerst ungern machen wollen. Die Vermietung in Spanien ist aber eine andere Nummer als in Deutschland.

Ich sehe nicht unbedingt eine Notwendigkeit eines Kaufes. Vielleicht gibt es auch andere Wege Eure gemeinsamen Ziele umzusetzen ohne hohe Risiken einzugehen oder die eigene Freiheit stark einzuschränken.

Hallo ihr beiden,

vielen Dank für den Input. Da sind einige Aspekte dabei welche ich so nicht beleuchtet habe.

Ich werde euch berichten, wie die Besichtigung lief und falls wir uns doch dafür entscheiden, was ausschlaggebend dafür war.

@Mats, da ich HLS-Meister bin, ist der Heizungstausch oder Modernisierung doch eine willkommene Abwechslung zum Bürojob.

Solange es absehbar und planbar ist.

Hi Iceman

Gut dass Du dir so relativ günstige Zinsen gesichert hast. Mit deiner Sparrate wirst du, bis Du das Rentenalter erreicht hast, ja auch einiges an WP Vermögen zusammenkommen. Du verdienst ja auch gut. Hinsichtlich eurer Sparrste meine Erfahrung, die Kinder werden wenn sie älter sind , auch eher etwas teurer was die Unterhaltskosten angeht.

Dein ursprünglicher genannter Plan ist mein noch aktueller. Bald ist unser EFH getilgt, dann geht auch noch die fehlende Hausrate zusätzlich monatlich ins Aktien/ETF Depot.

Ein abbezahltes Heim, dh kaum wirklich nennenswerte monatl Fixkosten durch Wohnen und der zunehmende Ausbau des Depots ist mein finanz. Ziel. Verpflichtungen jeglicher Art aus weiteren Immob scheue ich, bin aber auch kein Typ, der alles mögliche selbst reparieren kann und möchte.VG

Lieber Tim,

jetzt hast du mich aber überrascht. Du redest hier immer wieder von ETFs und kommst jetzt mit einem Immobilienfond mit 5% Ausgabeaufschlag und laufenden kosten p.a von fast 1% p.a. Die Rendite hier liegt p.a bei maximal 2-3% und das soll auf Dauer eine gute Geldanlage sein ? Den Nachteil mit der Sperrzeit blendest du auch völlig aus.

Du hörst sich auch was deine Einschätzung und Vorstellung des Produkts angeht wie ein Sparkassenberater diesmal an.

Es ist echt schade, dass du dich hier kaufen hast lassen. Ohne dich angreifen zu wollen, solltest du lieber mal überdenken ob das gut bei uns ankommt….

Den Ausgabeaufschlag können Anleger vermeiden oder reduzieren, wenn sie sich bei den Brokern und Banken umschauen. Im Artikel steht, dass ein ETF bzw. die Börse weiterhin schwerpunktmäßig genutzt werden sollten für die Altersvorsorge. Für einen kleinen Teil kann man als Anleger einen Immobilienfonds nutzen, weil hier die Schwankungen nicht so groß sind wie bei den Aktienmärkten. Es ist nur ein Vorschlag meinerseits. Entscheiden muss das jeder selbst am Ende des Tages. Und es handelt sich hierbei auch um keine persönliche Anlageberatung, weil ich nur ein „Typ aus dem Internet“ bin und die einzelnen Leser und ihre Situation gar nicht kennen kann. Ich selbst habe einen ähnlichen Immobilienfonds genutzt als ich jung war, um ein Fundament in kleinen Summen anzusparen. Und ich habe es nie bereut gehabt.

Und noch mal lieber Privatier: ETFs und solide Aktien sind eine wirklich feine Sache, die jeder langfristig nutzen sollte.

Ich muss gestehen ich kenne mich mit offenen Immobilienfonds nicht aus. Ich komme voll und ganz aus der „Aktienecke“ :-). Habe ich es richtig verstanden: die HausInvest hat 0,65 Euro ausgeschüttet bei einem Ausgabepreis von ca. 45,7 Euro? Irgendwie ist das nicht viel für ein Immobilieninvestment. Wie werden eigentlich die Ausschüttungen versteuert, als Abgeltungssteuer oder über die Einkommenssteuer (weil es eventuell als Mieteinahmen betrachtet wird)?. Immerhin sieht es so aus, als wäre ein größerer Teil der Ausschüttungen steuerfrei.

An alle Kritiker, Tim hat im letzten Abschnitt sogar fett alles offengelegt und deklariert, alles sauber.

Ich frage mich, wo verdient ihr eure Brötchen? Seit ihr alle im öffentlichen Dienst oder sind es privatwirtschaftliche Firmen, wie jene Unternehmen, wo ihr Aktien hält und damit gutes Geld verdient, regelmässige Dividenden und langfristige Kursgewinne, die ihrerseits auch Werbung machen, um ihre Umsätze zu steigern? Die wenigsten Unternehmen verdienen Geld und wachsen ohne Werbung!

Wie viele Artikel hat Tim in den letzten Jahren gratis veröffentlicht, wo ihr profitiert habt?

Ich gratuliere Tim zum neuen Sponsor und ab und zu ein gesponserter Artikel ist völlig in Ordnung.

Jeder der hier regelmässig mitgelesen hat, wird selber entscheiden können, ob dies etwas für ihn ist oder nicht.

Ein alternatives Konzept wäre, wenn man für den Content bezahlen muss, da wäre niemand bereit. Und wäre es angenehmer, in jedem Artikel Popups, Ads etc. die einen zudecken als man ein gesponserter Artikel ?

Aber jeder muss sich seine Meinung selber bilden. Für mich ist es völlig legitim, solange Tim nicht plötzlich rät, seine Aktien zu verkaufen und in solche Produkte zu wechseln, oder Riesterverträge vermarktet, ist dies alles in Ordnung.

Der Punkt ist nicht, dass Werbung gemacht wird, sondern das beworbene Produkt, welches in Widerspruch steht, zu dem, was sonst hier als Grundüberzeugung / Wert / Botschaft vermittelt wird und was den Blog authentisch macht. Umso mehr haut es rein, dass die Werbung in einem redaktionellen Beitrag erscheint. Hätte Tim Smoothies beworben und gesagt, teuer, aber voll lecker und macht fit, aber hey Leute, nicht zuviel davon kaufen, sonst werdet ihr arm, dann hätte man lachen können und sich beim nächsten Einkauf mal den Smoothie ins Körbchen gelegt.

Ich verstehe das schon, aber das ist Tims Entscheidung.

Klar er hätte Werbung für Koro Drogerie machen können (als Idee die sponsern häufig Influencer) aber die Auswahl ist dann halt auch beschränkt, Vanguard als Blog Sponsor zu gewinnen ist vielleicht etwas utopisch, und Warren Buffett würde passen, aber dann wäre es Coca-Cola, Apple oder für GEICO Autoversicherungen, wäre vielleicht als Nicht-Autofahrer auch unglaubwürdig.

Man kann auch mal ein Auge zudrücken, stirbt niemand an diesem Artikel ;)

Klar, da bin ich bei dir. Ein Sponsor ist aber meist etwas ziemlich dauerhaftes. Da wird man öfter mal die Äuglein zudrücken müssen. Und klar, ist Tims Blog und wir sind hier Gast. Aber nur Schmusekurs bringt einen ja nicht weiter, oder ;-)

Ohne Gäste kein Blog!

So ist es. Kaum ein guter Podcast, Newsletter, Blog, YouTube Kanal oder Magazin kann ohne Sponsoren bzw. Werbung bestehen bleiben. Aufgrund des enormen Traffics zieht dieser Blog vermutlich auf einen neuen Server um. All das ist mit Kosten und Aufwand verbunden.

Mein Blog ist für Menschen, denen das Thema Vermögensaufbau, Altersvorsorge, finanzielle Freiheit am Herzen liegt. Kritik und Dialog sind selbstverständlich erwünscht. Aber hier wird einiges durcheinander gebracht. Es handelt sich nicht um den grauen Kapitalmarkt oder ein dubioses Steuersparmodell mit hohen Risiken. hausInvest hat bislang geliefert. Ein Blick in die Vergangenheit zeigt das, was aber freilich keine Garantie für die Zukunft ist.

Es ist für einen mittelfristigen kleinen Teil des Vermögens gedacht. Nur für Anleger, die das wünschen. Das muss jeder selbst entscheiden.

@Tim ich gönne es die von Herzen. Leider fällt damit ein weiterer Blog der Finanzinstitution zum Opfer.

Blackwater Live kann ich hier noch empfehlen. Kein alter Tim,aber erfrischend anders.

Nein im Gegenteil, dieser Blog wird stärker und größer als jemals zuvor. Und mein Dank geht an hausInvest. Ich kann jetzt den starken Server bezahlen, der Umzug ist bitter nötig nach dem massiven Trafficplus,

@Tim:

Du steckst natürlich ein wenig in einem Dilemma, muss man Dir fairerweise zu Gute halten. Damit meine ich gar nicht, dass Du Deinen Blog monetarisierst und auch nicht das Standing des Produkts „offener Immobilienfonds“.

Letztlich sehe ich das Problem in der „redaktionellen Einbindung“ des Themas. Hin und wieder hast Du selber explizit für Dich geltend gemacht, dass die Basis Deines Blogs journalistische Berichterstattung sei oder sein solle. Zu dieser gehört natürlich nach allgemeinem Handwerk eine differenzierte, verobjektivierende Berichterstattung – unbenommen des Rechts des Autors eine eigene Meinung zu vertreten (fair enough!).

Dieser Artikel, der sich ganz vornehmlich – im Grunde genommen eindimensional – mit den Vorteilen dieses Produkts beschäftigt, wurde auf diesem Blog veröffentlicht, der von vielen Deiner Leser als heiliger Boden empfunden wird. Und hier ist m.E. das eigentliche Problem zu verorten: Kannst Du nun – in klar für den Leser erkennbarer Weise – nicht-journalistisch agieren? Fair ist es dann, wenn der Leser sehen kann, dass Du hier nicht journalistisch arbeitest. Reicht hierfür ein Disclaimer am Ende des Beitrags? Und könntest Du das bei der „Projektionsfläche“ Tim Schäfer überhaupt erkennbar oder glaubwürdig unterschiedlich handhaben? Könntest Du wie die Klimaschützer überhaupt geltend machen, dass Du nun nicht als Klimaschützer, sondern als Privatperson geflogen bist? Alleine das hielte ich für schwierig, aber ich würde mir hier nicht anmaßen, dazu eine Meinung abzugeben und das entscheidest Du für Dich. Ein Disclaimer am Ende des Beitrags, und das merkst Du ja, holt da die Leute (zu Recht!) nicht ab, solange und soweit wie Du die Artikel wie die anderen auch aufbaust. Und selbst wenn Du weiterhin gesponserte Artikel veröffentlichen willst, könntest Du Dich trotzdem mehrdimensional mit der Einwandsbehandlung von Gegenargumenten beschäftigen (und trotzdem Dein Placet pro Produkt erteilen).

Mein Dilemma ist, dass der Blog ein Verlustgeschäft ist für mich und ich viel Zeit opfere dafür. Ja.

Tatsache ist, dass hier ein Finanzprodukt und eine Firma beworben wird. Ganz allgemein ist Konsens, dass diese Art von Finanzprodukten Kleinanlegern nicht zu empfehlen ist.

Finanzblogs, die Werbung für Finanzprodukte machen, sollte man mit Vorsicht genießen.

Die meisten von uns hier sind genügend erfahren, um darauf nicht hereinzufallen.

Unbedarfte junge Erstanleger vielleicht nicht.

Natürlich kann jeder mit seinem Blog Geld verdienen wie er will, aber in meinen Augen wird mit dieser Werbung das bisher in diesen Blog gesetzte Vertrauen mißbraucht.

Es ist eine ethische Frage.

In den Kommentaren wurden Immofonds ja zurecht zerpflückt. Offene Immobilienfonds passen hier für mich so gar nicht hin. Bin scheinbar nicht der einzige, der das so sieht.

Das nächste Mal bitte Werbung für Zahnpasta von Colgate oder Erbsensuppe von Campells. Damit könnte man hier schon eher etwas anfangen.

JA mei, da ist man seit langer langer Zeit mal wieder hier und liest einen gesponsorten Artikel für den Hausinvest. Ich habe mich schon gewundert muss ich zugeben, ich finde es allerdings nicht so verwerflich wie manche hier.

Tim hat so viele Jahre an dem Blog gearbeitet, er darf auch etwas damit verdienen. Richtig cool hätte ich es auch gefunden, Tim, wenn du darauf verzichtet hättest, aber es ist total ok. Ich lese und kommentiere seit 2015 mit und habe meine einen großen Teil meiner privaten Altersvorsorge auf Tims Konzepte aufgebaut. ETFs und Blue Chips immer halten und Dividende kassieren. Tim sehe ich daher sehr vieles nach und das hier ist sicher kein kapitaler Fehltritt, nur eine kleine Überraschung!

Alles Gute allen!

Ich habe meinen OIF (grundbesitz europa) letztes Jahr nach 7 Jahren Haltedauer verkauft und muss mich nun gedulden, bis das Geld eintrudelt. War mir aufgrund der gestiegenen Zinsen einfach zu unsicher. Es besteht ja immer die Gefahr der Schließung des Fonds.

Für die risikoarme Anlage bleibe ich lieber bei Tages- und Festgeld, der Großteil geht in den A1JX52.

Hallo Moni,

kenne jetzt leider die Performance von dem Fonds nicht (Wenn du magst kannst ja mal die WKN reinschreiben), dass aktuelle Zinsumfeld sollte dich glaub jetzt nicht bezüglich der Anlage verunsichern.

Solche Projekte werden mit langfristig Zinsbindungsdauer finanziert und auch das aktuelle Zinsniveau spricht meiner Meinung nicht für eine Panik.

Dass die Zinsen nochmal ein „normales“ Niveau empfinde ich einfach als normal.

Gruß David

Hallo David

WKN: A0NDW8

Die Ausschüttungen lagen so bei 2.5 % pro Jahr, was in den letzten Jahren ganz OK war. Allerding bekommt man 2-3 % derzeit auch mit einer simplen Festgeldanlage. Und genau deshalb befürchte ich, dass es vermehrt zu Verkäufen dieses Fonds kommen wird. Das Konstrukt dieser Fonds ist irgendwie seltsam. Ich hatte kein gutes Gefühl.

Außerdem hatte ich mich damals ungeschickt angestellt und den Fonds teutlich zu teuer über die Fondsgesellschaft mit 2.5 % Ausgabeaufschlag gekauft statt an der Börse.

Unterm Strich kann es sein, dass der Rückkaufwert unter dem Kaufwert liegen wird. Muss noch warten.

Weiß jemand, ob man den Verlust eines solchen Fonds mit den Gewinnen verrechnen kann die durch den Verkauf von Aktien-ETFs erlöst wurden? Ich musste mich dieses Jahr auch von einem dieser bescheuerten Comstage/Lyxor ETFs trennen.

Mein Tipp: Nie wieder ETFs mit kleinem Volumen.

Hey Moni,

du kannst die Kursverlustes Immofonds mit anderen Kapitalerträgen verrechnen. Lediglich Aktienverluste können nur mit Aktiengewinnen verrechnet werden.

Wenn du ein schlechtes Gefühl bei der Anlage hast würde ich mich auch von ihr trennen.

Gruß David

Also ich biete 50€ im Jahr für Werbefreiheit und nur Autoren über 18 Jahren ;-)

Grüße Baum

Gibt es einen Gutscheincode für den Kauf des Fonds?

Ich habe tatsächlich auch 2 offene Immobilienfonds im Depot. Ich sehe die Fonds aber lange nicht so kritisch wie es hier im Kommentarbereich gesehen wird. Es ist einfach eine Diversifikation im Depot.

Man muss die Anteile ja nicht unbedingt über die Fondsgesellschaft beziehen. Man kann die Anteile ja auch günstiger über die Börse kaufen. Man zahlt dann keine Aufschlagsgebühren und bekommt die Anteile unter dem ausgewiesenen Preis der Fondsgesellschaft. Da hat man bei den meisten Fonds eine Wertentwicklung von 2,5-3%,die in etwas auch ausgeschüttet werden. Je nachdem welchen Fonds man hat, werden 60-80% Steuerfrei ausgeschüttet.

Die Mieten sind oft Preisindexiert, die Verschuldung im Verhältnis zu Reits und anderen börsengehandelten Immobiliengesellschaften eher gering.

Wenn man in Immobilien investieren will, finde ich das durchaus nicht so negativ, wie hier dargestellt.

Natürlich kann man die laufenden Kosten kritisch sehen. Aber es ist wohl klar, dass es teuer ist Immobilien zu verwalten als einen Aktienfonds.

Und natürlich ist der Artikel von Tim hier Werbung. Er weist übrigens explizit darauf hin.

Nichtsdestotrotz ist es eine einfache Form in Immobilien zu investieren, auch mit geringen Zahlungen, ohne Schulden und ohne seine Diversifizierung zu killen.

Die niedrigere Verschuldung gibt dem Fonds mehr Stabilität als den meisten Immo-Gesellschaften.

@Immofonds – einfach eine Diversifikation im Depot

Ich muss da an Buffetts Begriff der Diworsification denken. „A process of adding investments to a portfolio in such a way that the risk-return tradeoff is worsened.“

So ein Fonds (UniImmo usw.) ist ja ein typischer Provisionsfonds den Bankverkäufer Ihren sicherheitsorientierten, gut situierten aber in Geldanlagedingen unerfahrenen Kunden bei einem Mineralwasser verkaufen. Bischen was mit Börse aber mit doppeltem Netz, ja kein Verlust bitte.

Leider wissen die meisten Käufer aber auch nicht was drin ist (Hausinvest macht anders als der Name mir suggeriert ca. 90% in Büroimmobilien und Retail, davon 44% in DE, ca. 80% EU.) oder wie es in Krisen reagiert oder was der ehrliche Marktwert wäre.

Der Sicherheitsorientierte Geldanlageteil (RK1) gehört nicht in soetwas, sondern (zumindest bis 100k – das dürfte bei den meisten RK1 nicht erreichen) aufs Tagesgeld oder deutsche / Schweizer Kurzläufer. So ein Fonds kann unerwartet einbrechen. Ist also dafür nicht geeignet. Außerdem: wer bewertet eigentlich das NAV dieses Fonds – das machen sie erstmal selber – ist ja eine illiquide Anlage und was New Yorks: 100 Pearl Street und die ganzen anderen Immos wirklich wert sind, weiss man erst bei Verkauf bzw. jahrelanger echter Mietauslastung ohne incentives für die Vermietung. Solange kann ich mein NAV selber schönrechnen – auch wenn die Zinsen steigen.

Wie sich ein Fonds entwickelt kann man bei Aktienfonds auch nicht voraussagen. Bei den Immofonds sind viele über 40 Jahre alt. Mit einer niedrigen aber stetigen Rendite. In Krisenzeiten waren die immer stabiler als Aktien.

Ich bin in Sowas halt gern mit dabei. Aber das muss wie alles andere auch jeder selber für sich entscheiden. Ich mache auch Festgeldanlagen.

Aber ich bin eh eher sehr konservativ unterwegs. mehr als 10-15% meines Vermögens will ich garnicht im Aktienmarkt haben.

Klar sind Aktien und ETFs eine tolle Sache und es kann super Renditen bringen, ist aber sicher nicht das Nonplusultra.

Wenn mir jetzt also jemand sagt es wäre sinnlos in einen Immofonds zu investieren weil Aktien doch viel besser laufen, dann dürfte ich ja auch nicht in Aktien investieren weil andere Sachen besser laufen. Für mich ist es entscheidend in allen Bereichen investiert zu sein.Da gehören halt bei mir auch Immofonds dazu.

Du kannst dich übrigens auch vorher informieren worin so ein Fonds investiert ist. Das solltest du bei Aktien übrigens auch tun. Das ist schon ein sehr schlechte Argument „Wegen dem Namen hausintern“ wüsste er du nicht worin der Fonds investiert.

Ich finde es aber auch in Ordnung, wenn man keinen Immofonds im Depot haben will. Mich stört nur ein wenig die Meinung in den Kommentaren so ein Immofonds sei kompletter Mist. Die haben jetzt seit Jahrzehnten nachgewiesen, dass sie eine positive Rendite machen können.

Ich denke nicht, dass offene Immofonds kompletter Mist sind. Das können sie ja praktisch gar nicht sein, weil die zugrundeliegende Assetklasse immer noch Immobilien sind. Bei aller Kritik an Immobilien, einen Wert haben die aber mit Sicherheit.

Die grundlegende Kritik hier an den offenen Immofonds ist eher auf die „Hülle um die Immobilien“ bezogen, also das Modell des Fonds. Das spricht auch 42sucht21 an: die Fonds bewerten ihre Immobilien selber oder bezahlen andere dafür, das zu tun.

Wenn ich meine eigenen Vermögenswerte bewerte und das öffentlich kommuniziere, um Investoren zu bekommen, wie werde ich die wohl bewerten? :)

Das sieht man auch gut an der häufigen Preisfindung des Fonds. Zum Hausinvest bekommt man z.B. einen täglichen Kurs. Wenn jetzt aber täglich frisch der Immobilienbestand bewertet werden müsste, dann könnte sich natürlich niemand mehr diesen Fonds leisten. Also wird eben nur ab und zu (z.B. quartalsweise) bewertet und dazwischen „intrapoliert“.

Deswegen finde ich es auch bedenklich zu sagen, dass solche Fonds ihre Rendite „nachgewiesen“ haben. Objektiv nachweisen tut ein Immofonds meiner Meinung nach nur etwas, wenn eine Immobilie verkauft wird (Preisfindung durch den Markt) oder zumindest interessenskonfliktfrei und unabhängig bewertet wird.

Meine Schlussfolgerung darauf ist auch nur, Immobilien gehen an sich klar, nur das Vehikel ist ungeeignet. Allein die Bewertungsproblematik macht so einen Fonds für mich völlig sinnlos als Sicherheitsanker im Depot, denn wenn die Preise nicht stimmen, dann hilft mir auch die geringen Schwankungen und die gerade Linie von links unten nach rechts oben nichts, außer vielleicht für mein Bauchgefühl. Zumindest mein Bauchgefühl lässt sich aber nicht über die Problematik hinwegtäuschen.

Viele Grüße Matthias

Wie denkst du denn, wie börsennotierte Unternehmen ihre Immobilien bewerten? Denkst du die haben ein Interesse an einer niedrigen Bewertung ihrer Immobilie?

Da wird die Bewertung genauso durchgeführt wie in einem Immo-Fonds.

Allerdings haben Immo Fonds eine viel niedrigere Verschuldung als solche börsengehandelten Immo-Unternehmen. Weil sie einfachGelder einsammeln, um die Immobilien zu kaufen. Das macht sie grundsätzlich viel weniger Anfällig für Marktrisiken, wie zB die jetzigen höheren Zinsen.

Immobilienfonds sind natürlich nicht das Nonplus Ultra. Aber man kann da durchaus etwas zur Diversifizierung investieren.

Wenn es um die Bewertung des Vermögens geht, haben im Übrigen alle börsengehandelte Unternehmen grundsätzlich ein Interesse an einer hohen Bewertung ihrer Vermögenswerte. Danach darfst du in keine Aktie investieren. es könnte doch sein: Das Unternhemen hat seine Vermögenswerte zu hoch bewertet.

Ja es stimmt natürlich, dass Immobilien eben so bewertet werden. Aber es geht mir ja um die Preisfindung. Eine Aktie kaufe ich für den Preis, den Angebot und Nachfrage im Markt erzeugen. Der aktuelle Preis ist durch aktuelles Handeln bestimmt.

Das gilt genauso für börsengehandelte Immobilienunternehmen, auch wenn die einen eigenen NAV herausgeben.

Aber am Ende bestimmt sich der Preis eines Unternehmens (oder einer Ansammlung von Unternehmen) eben nicht nur nach den Vermögenswerten, die diese aktuell halten, sondern auch nach Zukunftsaussichten, die der Markt einpreist.

Versteh mich nicht falsch, ich will damit nicht sagen, dass in offenen Immofonds betrügerische Methoden angewandt werden, die die Preise nach oben treiben. Sowas wäre ja ein Schneeballsystem, das nicht mehr zu halten wäre, sobald Immobilien verkauft würden.

Ich traue den Fonds auch durchaus zu, dass ihre Bewertungen zwar etwas hoch, aber sicher nicht utopisch hoch sind.

Was mich stört sind eigentlich eher zwei Dinge:

1) Preis und Bewertung sind intransparent. Der Fonds suggeriert, dass die illiquide Assetklasse „Immobilie“ mit diesem Produkt tägliche Preise hat. Wenn ich an Tag x kaufe und nicht an Tag x+5, dann hat mein Fondsanteil unterschiedliche Preise, die für mich ziemlich fiktiv sind. (Das wäre natürlich anders, wenn es die Preisfindung nur 1x pro Quartal direkt bei aktueller Bewertung geben würde.)

2) Nur weil die Illusion besteht, dass keine (wenige) Schwankungen da sind, heißt das ja nicht, dass auch tatsächlich keine da sind (vgl. Abbildung hier). Das gleiche gilt für auch für einzelne Immobilien, die haben auch nur genau 2x einen Preis (nämlich bei Kauf und Verkauf). Damit disqualifizieren sich solche Fonds für mich ganz einfach als „Sicherheitsanker“. Was soll ich mit einer gefühlt sicheren Anlage, wenn ich eigentlich weiß, dass da Schwankungen drunter liegen, die ich ganz einfach nicht sehen kann.

Solange es keine Probleme gibt, kann ich den Fondsanteil natürlich zum angezeigten Preis zurückgeben und es gibt tatsächlich keine Schwankungen. Aber ich habe so ein Produkt ja gerade eben nicht dafür im Portfolio, dass ich es im Fall der Fälle evtl. nicht zu dem Preis zurückgeben kann (und vor allem nicht mit 12 Monaten Verzögerung).

Also ich kann durchaus verstehen, dass man das anders sieht und solche Fonds für sich passend finde. Ich will ja niemanden missionieren. :)

Ich finde es aber wichtig, dass man die Risiken kennt und in seine Entscheidung mit einbezieht.

Und für den psychologischen Effekt der Glättung gibt es auch rein mathematische Glättungsmethoden, die man sich bestimmt gut in seinen Graphen einrechnen kann. Der Schritt vom intransparenten Risiko von so einem Fonds zur rein graphischen Glättung, „damit es einem besser geht“, ist (für mich!) nicht mehr weit.

Aber ganz ehrlich: Es gibt viel schlimmere Finanzprodukte als offene Immofonds, die man sich ins Portfolio legen kann (oder auch dafür werben). Damit kann man schon leben.

Das trifft so auf alle Investitionen zu. Der echte Wert steht auch an keiner Aktie dran. An der Börse siehst du nur den Preis. Die Vola am Aktienmarkt hat ebenfalls nichts mit dem Wert einer Firma zu tun. Der Verkauf und der Kauf eines Unternehmens innerhalb weniger Stunden und Tage wie es am Aktienmarkt stattfindet, ist auch sinnlos, wie bei Immobilien auch. Deswegen werden ja auch nur Anteile gehandelt. Wie, oh Wunder, bei einem Immo-Fonds auch. Die offenen Immo-Fonds werden auch an der Börse gehandelt. Auch dort siehst du den aktuellen Preis.

Aktien fallen in einer Krise übrigens auch. Im Allgemeinen sogar stärker als Immo Fonds. Ich sehe in deinen Ausführungen kein stichhaltiges Argument.

Es gibt eigentlich nur ein Argument gegen diese Fonds: Langfristig haben sie eine schlechtere Wertentwicklung als Aktien.

Alle anderen Punkte, die du aufführst, sind bei Aktien viel stärker ausgeprägt.

Somit dürftest du nach deiner oben ausgeführten Kritik als erstes keine Aktien besitzen.

Ich glaube, wir reden aneinander vorbei.

Mich stört nicht, dass die (unterliegenden) Immos volatil sind, sondern dass mir das „verschwiegen“ wird im offenen Immofonds. Aktien sind da ehrlicher zu mir, die zeigen mir ganz offen jede Bewegung. Deswegen spricht mein Argument auch null gegen Aktien. Schwankung an sich interessiert mich nicht. Ich kritisiere ja nur, dass ein offener Immofonds unehrlich zu mir über seine Schwankungen ist.

Und natürlich sieht man an der Börse nicht den fairen Wert des Unternehmens, das kann man ja nicht erwarten.

Mir ist auch klar, dass Aktien in der Krise fallen. ;)

Der Punkt ist doch: Aktien und Immos können fallen, der offene Immofonds aber nicht, da er nur nach (teilweise interpolierten) von der Fondsgesellschaft oder mit ihr verbundenen Gutachtern erstellten immer positiven Werten dargestellt wird. Hausinvest schreibt ja sogar auf seiner Seite „seit 50 Jahren positive Wertentwicklung“.

Dass der Fonds auch an der Börse gekauft werden kann, war mir auch bekannt. Nur schaue ich mal: Ausgabe bei Hausinvest = 45,75€, Börse Frankfurt/Gettex/L&S = 40,70€.

Das sagt mir doch schon alles… Warum gibt es Anteile mit Discount an der Börse?

Ich hab ansonsten zu meinen Argumenten nichts hinzuzufügen. Die sind durchaus stichhaltig, man kann sie aber natürlich persönlich schwächer gewichten, als ich das tue.

Was mir nicht klar ist, ist, wie du zu der Aussage kommst, dass es nur ein Argument gegen die Fonds gibt, dass sie weniger Rendite haben. Das hat zumindest mit meinen Beiträgen nichts zu tun und das ist für mich eben gerade kein Argument gegen die Fonds. Am Ende macht es halt nur Sinn risikoadjustierte Rendite zu vergleichen. Zu dem Punkt komme ich nur bei offenen Immofonds nie, weil die vorher schon durch ihre unehrliche Risikokommunikation für mich gar nicht in Frage kommen.

Na da ist es doch schön das es bei Aktien keine Diskrepanzen zwischen NAV und Börsenwert gibt. Bei Immo Aktien wie Vonovia würde das erst Recht nie passieren! Der NAV entspricht da natürlich immer dem Preis, der an der Börse gehandelt wird. Deswegern investierst du lieber in Vonovia, weil die ihre Gebäude natürlich immer fair bewerten! Das ist natürlich Ehrensache bei börsengehandelten Unternehmen.

Ich finde es ja ok, wenn du nicht in ImmoFonds investieren willst, aber deine Gründe sind doch komplett an den Haaren herbeigezogen, weil sie auf jede Aktie ebenfalls zutreffen.

Das Problem bei Immobilienaktien ist halt deren Schulden. Sind die Zinsen niedrig, machen die eine bessere Rendite als ein Immofonds. Wegen dem hohen Leverage. Aber wehe die Zinsen steigen, dann ist der Immofonds einfach stabiler, weil er wegen den geringeren Schulden dieses Risiko garnicht hat.

So einfach ist das. Das ist auch kein Vorgaukeln irgendeiner Sicherheit. Das ist einfach Tatsache! Wenn du weniger Schulden hast bist du einfach weniger anfällig für Krisen.

Bei Warren Buffet denek ich : er kann es sich leisten weniger zu diversifizieren. er hat so ein Netzwerk, dass er kaufen und verkaufen kann bevor wir Provate auch nur eine Ahnung haben warum. Oft werden wir es gar nicht erfahren. Bei Buffet bezahlst du für das Netzwerk. Ichbliebe bei meiner Diversifikation, mathematisch sind 2% Maximalanteil pro Positio Immn verkraftbvar bzw. sonnvoll. allerdings ist schjoin eine Immobilie so viel wert, dass ich das mit den 2% im Portfolio gar nicht einhalten kann. In diesem Fall wäre ein Immobilienfonds, Reit,Immobilienaktie sic her besser.

Das Gute an einer physischen Wohnimmobiie ist : sioe unterliegt nicht der Börsenstimmung, sondern primär dem Bedarf an Wohnraum. Hohe Zinsen könnten den Wert sicher reduzieren. Bei der aktuellen Migrationspolitik („Kommt alle her“, „Facharbeitermangel“, „humanitäre Gründe „) und der anhaltenden Landflucht in Detuschland mache ich mir da aber keine Sorgen.

Erbschaften aus den Nachkriegsgenerationen (die hatten weder Teilzeit noch Selbstverwirklichungsallüren, lebten schon gar keinen Konsumwahnsinn mit Konsumverschuldung, sondern arbeiteten hart und haben Substanz aufgebaut) sorgen dafür, dass es genügend Menschen gibt, die kaufen können.

@Thorsten – Buffett kann es sich leisten weniger zu diversifizieren

Es wird oft so getan, als wäre Diversifikation ein Ziel beim Investieren. Das ist es aber nicht.

Es bringt mir keinen (risiko-adjustierten) Vorteil etwas dazu zu nehmen, was gefährlich ist oder aber einen Preis aber keinen Wert hat. Überspitzt gesagt, hilft es nicht einen Klumpen Dreck ins Portfolio dazu zu nehmen oder ein selbst gemaltes Bild des Gatten meiner Zahnärztin zu kaufen oder als Greenhorn mein Geld in Mafiageschäfte skrupeloser Verbrecher zu investieren. Deswegen halte ich dem Satz nicht für sinnvoll „Ich nehme etwas mit Immobilien zu meinem Aktienportfolio zur Diversifizierung dazu und deshalb kaufe ich einen börsengehandelten, konjunkturabhängigen, intransparanten, teuren, redinteschwachen und illiquiden OIF bei dem ich am Ende der Nahrungskette stehe nachdem sich alle reichlich bedient haben.“ Nein, das halte ich nicht für sinnvolle Diversifikation sonder für eine verpasste Chance mit meinem Anlagevermögen.

Am Ende darf jede,r selbst entscheiden womit seelenruhig geschlafen und gelebt werden kann. Das ist ja glaub ich das wichtigste.

(Am Rande bemerkt: zu meinem All-World IMI benötige ich viele weitere Anlageformen nicht, da ist genug verschiedenes drin, zB auch Immogesellschaften). Wie sie halte ich direkte Immoinvests für sehr sinnvoll – wenn man Willens ist viel Eigenleistung und Zeit mit einzubringen oder ein glückliches timing hatte.

genau. Und viele Aktien haben auch Immobilien, welche nicht so angeschrieben sind. Beispielsweise Mc Donalds ist eigentlich eher eine Immobiliengesellschaft als eine Hamburger-Bude.

Das sehe ich wie du. Reits und Immobilienentwicklungsgesellschaften ( ui ! ) sind in vielen größeren ETF drin.

Anbei mal zwei Links, die sehr gut zusammen fassen, warum Privatanleger von Immobilienfonds die Finger lassen sollten.

Mehr als interessant, dass diese Form des investieren aus guten Gründen in den USA und GB nicht zugelassen ist für privates Invest!

Offene Immobilienfonds (OIF): Warum gibt es sie nicht in den USA und Großbritannien

Offene Immobilienfonds – Illusion und Wirklichkeit

Ich habe – bzw. verdiene – sehr viel Geld mit Immobilien. Ich bin aber überhaupt kein Freund der Asset-Klasse, aus verschiedenen Gründen:

1) künftige Mietpreise: Diese sind stark abhängig von der Politik. Aktuell ist die breite Meinung bereits, dass Mieten zu teuer sind. Ich habe ausgerechnet, dass wir in unserer Region 16 statt 12 EUR benötigen würden, damit sich das zu den geänderten Finanzierungskosten für den Investor rentiert. Ob die Politik derartige Preise mitgeht? Siehe Berlin… Siehe BGB („Mietpreisbremse“).

2) künfitge Gestehungskosten: Ich kann mir nur schwer vorstellen, dass kostenseitig sich viel bewegt. Wir kaufen bereits sehr kostenbewusst ein und selbst da klappt es nicht mehr… Vielleicht geben Bau-Rohstoffe 20% nach… Aber die Löhne sicher nicht (damit meine ich nicht die Handwerker-Stunde, die zu 55-65 € netto/h verkauft wird, sondern die Handwerker-Stunde intern gerechnet inkl. Gemeinkosten, die zw. 18-20 EUR netto liegt). Zumden die stets strengeren Auflagen. Wir sanieren oft Gebäude aus den 50er-70ern. Schon alleine wegen der gestiegenen Komplexität können die damaligen Kosten (inflationsbereinigt) nie mehr erreicht werden. Die Anforderungen an Barrierefreiheit, Brandschutz etc. werden immer komplexer. In unserer Stadt müssen zudem ein Spielplatz und div. Stellplätze geschaffen werden, selbst bei sehr kleinen Projekten. Aufzug ist auch ab 2 Geschossen Pflicht. Die Bürokratie treibt die Kosten.

3) Steigende Warmmiete lässt Netto-Kaltmiete stagnieren: Die Heiz- und Betriebskosten sind 2022 signifikant gestiegen. Es sind ja nicht nur die Energiepreise. Auch Versicherungsprämien und Handwerker (umlagefähig sind z.B. Heizungs- oder Fahrstuhl-Wartung) steigen kräftig. Hinzu kommt die neue Grundsteuer, die wird auch nicht billiger und ist weiterhin umlagefähig. Auch hier sägt die Politik an bisherigen Prinzipien: Beteiligung 50/50 Mieter und Vermieter am Co2-Preis. Die Grünen haben auch Vorschläge gemacht, dass der Vermieter grundsätzlich mehr an der Warmmiete zu beteiligen wäre… Ich kann mir zwar nicht vorstellen, dass das mit unserer Verfassung konform ist, aber es könnte kommen… Frage: Wer vermietet da noch an eine 4-Köpfige Familie, wenn er einen Teil der Heizkosten mitfinanzieren muss? Hinzu kommt dass ein Urteil jetzt die Umlagefähigkeit der Rauchwarnmeldermiete gekippt hat… Es wird von Jahr zu Jahr ein bisschen komplizierter, Steuerberater und Hausverwalter pfeifen aus den letzten Löchern vor lauter Überlastung

4) „Fit für 55“: Kyoto 2050 bedeutet, die EU will ihre Treibhausgasemissionen bis 2050 um 80 % gegenüber dem Stand von 1990 senken. Das gilt auch für Wohngebäude und – besonders auch – für Bestand. Fit für 55 besagt, dass ab 2030 nur noch Nullemissionsgebäude entstehen dürfen (nicht so spektakulär, das ist machbar, im Geschosswohnungsbau aber vermutlich schon noch anspruchsvoll) – aber viel wichtiger, bis 2050 sollen alle bestehenden Gebäude in Nullemissionsgebäude umgebaut werden. Was bedeutet das für Kapitalanleger: Sonderumlagen zw. 10.000-50.000 EUR. Hinzu der verschärfte Wettbewerb mit Emissionslosen Gebäuden, welche die Nettomarge drücken (siehe Punkt 3). Ein kluger Miete kalkuliert, welche Brutto-Warmmiete er sich leisten kann. https://www.consilium.europa.eu/de/press/press-releases/2022/10/25/fit-for-55-council-agrees-on-stricter-rules-for-energy-performance-of-buildings/

5) Zahlungsausfälle: Während der Covid-Pandemie mussten Vermieter teilweise (politisch so gewollt) Stundungen oder sogar Ausfälle hinnehmen. Gerade institutionelle, siehe damals die Adidas-Stores und Springer (als Vermieter). Aktuell steht wieder in der Zeitung (FAZ), die Leute gehen wegen der gestiegenen Kosten (Inflation) in den Dispo. Solch eine Situation kann also wieder eintreten. Aber viel schlimer noch: Ich habe ein Zinsangebot über 4,2 % erhalten am Freitag. Interhyp macht Werbung mit „ab 3,4 %“. Sagen wir, die Wahrheit liegt irgendwo dazwischen bei 3,80 %. Meine Finanzierung mit 10 Jahre Zinsbindung läuft am 31.12.2023 aus. Zinsbindung war 10 J., Zins war 2,6 %. Gut, ich kann mir das Leisten, es wurde damals eine Anschlussfinanzierung von 6 % kalkuliert. Aber alle, die ab ca. 2015-2020 mit 10 J. Zinsbindung finanziert haben? Die haben schon die hohen Preise bezahlt und können sich das eben nicht leisten. Ab 2025 / spätestens 2030 werden wir da massenhaft Zahlungsausfälle sehen, die Leute werden sich ihre Objekte nicht mehr leisten können. Dann wird es Zwangsversteigerungen ohne Ende geben. Objekte die da zu 750.000 EUR gekauft – und bis dato kaum getilgt wurden – unbezahlbar!

Naja, es geht jetzt nicht darum alles schwarz zu malen… Aber die Euphorie die wir seit 2020 hatten wird definitiv nicht so schnell zurückkehren. Es rentiert sich einfach nicht. Ich bin mit meiner Immobilie zufrieden. 1-2 Stück sind nicht schlecht. Immobilien haben auch viele Vorteile.

Mit Sicherheit kann da so ein Produkt wie von Tim vorgestellt eine interessante Alternative darstellen. Ich habe es schon öfter in der Werbung von comdirect gesehen. Für mich ist es aber nichts, weil ich eben so schon Immobilien habe.

Wenn man mit Immobilien zu tun hat, weiß man: „Liquidität geht vor Rentabilität“. Man muss immer auf die Liquidität achten. Das ist das größte Manko. Ist mal ein halbes Jahr Leerstand? Kommt eine Sonderumlage? Fließt der Cashflow in die Tilgung – wer zahlt dann die darauf anfallenden Steuern? Wasserschaden… etc. Das wäre bei einem solchen Produkt meine größte Sorge, dass viel Kapital abgezogen wird, genau dann, wenn das Produkt die Liquidität benötigt… Das ist wohl auch das, worauf Thorsten hingewiesen hat.

Ich wünsche Tim viel Erfolg mit dem neuen Partner hausinvest.

Deine Hinweise bestärken mich in der Strategie die Mieten nicht außer Blickes zu lassen. Erhöhen, regelmäßig, fair und raus mit der Mieterhöhung. Weil die Politik signalisiert : ihr Privatvermieter, ihr bezahlt die verfehlte Wohnungsbaupolitik der letzten Jahrzehnte. Es muss damit gerechnet werden, dass auch an der Umlage der Grundsteuer geschraubt werden wird. Den Linken ist dabei leider unklar, dass eine Änderung in diesem Bereich eine sofortige Flucht von Investoren zur Folge hat. Dann steigen die Mieten noch mehr und schneller, es gibt noch weniger Neubau und weil die Grundsteuer dann durch erhöhte Miete kompensiert wird. Die bisherigen Regierungen haben deshalb auch nur Mietpreis“bremse“ und „Kappungs“bremse“ eingeführt, welche die Vermieter aufgeschreckt und zum regelmäßigen Erhöhen auffordern. Ich kann nur empfehlen die Mieten im Vorfeld so weit es geht zu erhöhen um dann nicht bei einer Gesetzesänderung kalt erwischt zu werden.

Bei allen Beiträgen hier bin ich froh, dass der hier vor einigen Jahren herrschende Tenor „Wachstumsaktien, all in“ aufgehört hat.

„Immos Mist“, „Gold Mist“, ‚Dividenden eine „Illusion“‚. Immos und Gold laufen gut, Aktien haben einen neuen Sonnenaufgang. Alles zusammen macht an meisten Sinn, denn irgendein Asset läuft immer.

Später wurden dann Wachstumsaktien durch „Cryptos“ ersetzt, die Fraktion steht monentan in der Strafecke, wahrscheinlich wird bei Bitcoin 30.000, 40.000 wieder kräftig getrommelt. Die Profis steigen dann aus , die Newbies werden jeweils abgezockt bei der nächsten Abwärtswelle.

Aktien, ETFs, Immobilien, Gold……haben alle ihre Berechtigung. Eine gewisse Streuung ist nicht verkehrt. Daher finde ich es auch okay wenn Tim als Beimischung Immobilienfonds thematisiert. Ob das nun gesponsert ist oder nicht. Aber gerade private Kleinvermieter sollten künftig noch mehr auf der Hut sein. Der gierige Staat greift zu stark in Eigentum und Mietverhältnisse ein. Die gesetzlichen Regelungen und Vorschriften bei Neubau und Sanierung werden immer extremer und teurer. Da lobe ich mir Investitionen in Aktien und ETFs. Einfach und per Sparpläne schon für wenig Geld von Jedermann zu machen.

Ich bin am überlegen, ob ich in Wasserbusse investiere. Da könnte man jede Menge Brücken einsparen. ;)

https://youtu.be/QGtwxhwb1Xg

Kann man die shorten?

Ich mache immer das Gegenteil von deinen Empfehlungen und fahre ganz gut, am 7. November hast Du geschrieben „META Short!“ genau da hatte ich zugekauft ;)

Habe Meta nie empfohlen. Auch üble Aktien können als Meme-Aktien werden und nach allen Seiten irrational ausschlagen.

Ich hatte Beyond Meat empfohlen. Seit Dezember gibt es vegane Industrieplattlinge bei McDonald’s. Bin mir noch nicht sicher, ob der Markt es ignoriert oder die Veganerwelle anders einschätzt. Vor drei Wochen bei 12€ gekauft , stehen jetzt auf 18€. Die 20€ sind Ziel und Widerstand zugleich. Wir werden sehen.

Doch short Empfehlung bei 93 jetzt das Doppelte. Aber gut machst Du nicht was du schreibst, sonst wärst Du längst Pleite.

https://timschaefermedia.com/finanznerd-nach-14-jahren-im-job-wurde-er-10-facher-millionaer-er-kuendigte-und-lebt-weiter-sparsam-wie-ein-student/#comment-107657

Danke für die Erinnerung. Meine Einschätzung bleibt. Metaverse wird Meta schwer belasten. Dazu kommen alle paar Jahre Datenskandale.

Dann im Zweifelsfall lieber doch Microsoft, Alphabet, Apple, ach herrje die sind ja schon in meinem Depot. ;)

Wünsche dir, dass deine Rechnung mit Meta aufgeht, ich bin und war in Meta nicht investiert.

Man weiss es nie 100%, ist auch nur eine Position unter vielen, Chance/Risiko finde ich weiterhin gut auch wenn ich aktuell nichts weiter kaufen würde nach dem Lauf.

Off Topic aber was mich freut ist dass der Hamburger Udo Lindenberg mit 76 doch noch einen Nr. 1 Hit bekommen hat das sei ihm gegönnt, zeigt doch man sollte nie aufgeben egal wie alt. Und das mit einem 25jährigen Rapper, das ist mal ne Kooperation.

@ Bruno

Bei dem Nummer 1 Hit wundere ich mich dann doch, wieso es bei manch anderem Song nicht geklappt hat.

Mein Ding Live in Leipzig gefällt mir da schon besser. Und es gibt noch eine ganze Reihe weitere Songs.

Udo Lindenberg, Hamburg Jungfernstieg… Da schließt sich der Kreis. Ich habe ein persönliches Autogramm von ihm. Es ist um 35 Jahre alt. Damals kannte ich ihn nicht wirklich und wurde eher vor ihn geschoben. Ich habe gedacht es sei Udo Jürgens und es auch noch gesagt ;-) Heute weiß ich was für ein großartiger Künstler er ist.

@Thorsten

Ich finde es peinlich, nicht mehr zu wissen, was man geschrieben/gesagt/gemeint hat um sich dann von dem Schweizer Thorsten in den Senkel stellen zu lassen. Ist ein großes Problem der Linken so wie bei dir.

Aber darauf mal eine Coca Cola von Edeka, die haben bestimmt schon für dich als Verbraucher gekämpft.

Peter-Pan, keine Ahnung was dir passiert ist, fühle mich nicht angesprochen und wünsche Dir alles Gute.

@Thorsten

“Gold Mist“ war immer schon eine besonders geniale Fehleinschätzung in diesem Blog.

Lieber geniale Immobilienfonds beimischen.

Übrigens, auch Goldhändler können großzügige Sponsoren sein.

Da scheiden sich vermutlich die Geister. ;)

Das Argument, dass“Gold keine Zinsen bringt“ wird bei Kryptos interessanterweise gleich fallen gelassen. Spielt dort womöglich keine Rolle und würde nur stören, weil alles ganz hipp Blockchain, halving, Bitwale und so ;)

Ich habe seit eh und je Gold in meiner Gesamt-Allokation. Zum einen physisch, zunehmend aber auch im Sparplan in Form von EuwaxGold2.

Man sollte sich aber keiner Illusion hingeben. Selbst wenn man 5-7% einstreut wird einem ein solches Asset bei einem Aktien Kurssturz nicht den Hintern retten. Und die angeblich gegensätzliche Korrelation sah in den vergangenen Jahren auch dürftig aus.

Damit man wirklich immer einen Rettungsanker hat, müsste man sowas schon fast dritteln. Sprich, 1/3 Anleihen, 1/3 Aktien, 1/3 Gold, Silber und/oder Immos.

Aber ich sehe ehrlich gesagt keinen Sinn darin, warum ein heute 20-30 jähriger Anleger ein derart konservatives Depot aufbauen sollte.

Hi Tim, das hast du nicht nötig. Das ist der Gegensatz von deinem Matra. Bitte sei rational und denke noch mal über den Partner nach.

Ich habe das Investieren über geschlossene Immofonds angefangen. So begeistert wie ich damals war, so zurückhaltend bin ich jetzt, werde aber meine Anteile nicht verkaufen. Von den Ausschüttungen her haben sich alle meine Immofonds in den letzten Jahren verschlechtert. Und es ziehen Gewitter am Horizont auf: Da ist als erstes der Verschuldungsgrad zu nennen, Schulden werden ja gerne als Hebel genutzt. Mit steigenden Zinsen kostet das mehr und das muss erwirtschaftet werden. Die Zinszahlungen fehlen am Ende bei den Ausschüttungen. Dann hängt das Wohlergehen von der Nutzungsart der Immobilien ab. Da sieht es m.E. für Gewerbeimmobilien und Hotelimmobilien derzeit nicht überall günstig aus, v.a. in Deutschland nicht, und das sind oft die dominanten Nutzungsarten. Beispielsweise werden durch Homeoffice weniger Büroarbeitsplätze benötigt (heutzutage wird angestrebt, die Anzahl physischer Arbeitsplätze kleiner als die der Arbeitnehmer zu halten). Viele Hotels leben von Geschäftsreisenden (Geld spielt da oft keine so große Rolle), deren Anzahl m.E. durch Corona kleiner geworden ist, und jetzt wird immer öfter angestrebt, Alternativen dazu zu nutzen (z.B. Online-Meetings, Augmented Reality bei Maschinenmontage und -wartung).

Pflegeheime laufen gut. Jaaa, wie unsozial ist das denn, Geld mit kranken Menschen verdienen?! Nein, sonst gäbe es keine Pflegeheime und Krankenhäuser im Übrigen auch nicht. Was immer rein staatlich laufen soll funktioniert nicht , auch kein sozialer Wohnungsbau. Die Kombination aus Steuerung und Förderung macht es. Und deshalb müssen auch Krankenhäuser eine angemessene Rendite abwerfen, so schlimm das für Manche klingt.

Corona vorbei, die Leute hängen nicht mehr am Computer. Dann der Bärenmarkt. Das wirkt disruptiv auf die Finfluencer. Als Kolja anfing anzudriften, dachte ich noch – das war ne Frage der Zeit. Abo weg. Jetzt rät Tim zu Finanzprodukten. Abo geht zurück. Aus YouTube und Facebook. Brand ist nicht mehr derselbe. Danke, für alles Tim, war eine grandiose Zeit. Bin schon jetzt nostalgisch. Mach’s gut!

Wetten du kommst wieder ?!

Die Zeiten und Inhalte ändern sich wie das Wetter.

Hallo Tim

gratuliere Dir zum Sponsor.

Ich bin auch kein Freund von offenen Immobilienfonds und generell von Fonds jeglicher Art.

Daher ist der Artikel für mich nicht von großem Interesse.

Aber das ist OK. Ich kann ja selber entscheiden, ob ich einen Artikel gut finde oder nicht.

Verstehe nur nicht, dass hier immer wieder über alles und jeden hergezogen wird.

So z. B. Baum.

Würde mir hier mehr Akzeptanz und Toleranz wünschen. Tugenden die Tim eigentlich vorlebt.

Liebe Grüße

Nun, an der einen Stelle Bankberater, die Riester verkaufen, zu kritisieren und an der anderen Stelle Dinge gegen Sponsoring zu empfehlen, die 2008 ff. einige Anleger ein Heidengeld kosteten, ist eben schon ziemlich Janusköpfig. Der Riester ist wenigstens für manche interessant. Der OIF ist dagegen Augenwischerei für alle. Und ich muss ihm da auch eine wissentliches und absichtliches verschließen seiner Augen vor der Realität ankreiden. Er hat hier seinen persönlichen Profit über die Interessen seiner Leser gestellt. Ja, das kann man machen! Und ja, das darf er auch. Nur gut finden muss man es deshalb noch lange nicht. Ich bin jedenfalls enttäuscht. Das bedeutet nicht, dass ich ihm das nicht gönne. Aber ich hätte es von ihm als letztes erwartet. Dem letzt hat er noch über Velvet und den Totalverlust gesprochen und angekreidet, dass Finfluencer gegen Entgelt für diesen Scam geworben haben. Er kennt die Geschichte der offenen Immofonds genau. Er weiß, dass hier einiges an Verlustpotenzial durch unlautere Bewertungen innerhalb der Fonds stecken kann. Und trotzdem bewirbt er es ohne diese Risiken zu benennen. Das schmerzt mich sehr und ich hab ehrlich gesagt ein kleines Vorbild verloren. Schade!

Ich verdiene mit dem Blog kein Geld. Es ist für mich ein Verlustgeschäft, Selbst mit dem Sponsor. Die Werbeeinnahmen, die ich mit Google im Blog erziele, betragen knapp 100 Euro. Der Rest bringt vielleicht 50 bis 80 Euro im Blog an Affilaites im Monat. Das deckt die Kosten nicht mal. Mir ging es nie darum, alles zu monetisieren. Ich brauche jetzt nur etwas Cash für einen schnelleren Server, denn der Traffic im Blog ist massiv geworden.

Ich finde die Kritik hier schon zum Teil überzogen und seltsame Vorwürfe werden gemacht.

Langfristig sollte jeder ETFs nutzen und das aggressiv. Wer aber Geld in 3 oder 4 Jahren braucht, sollte die stark schwankenden Aktienmärkte meiden. Etwa wer eine Wohnung kaufen oder renovieren will.

Unlautere Bewertungen? Was soll das sein? Eine Vonovia ermittelt selbst ihre Wertansätze in der Bilanz und lässt sie vom Wirtschaftsprüfer absegnen, den Vonovia bezahlt. Ist das unlauter?

Über wen oder was ziehe ich her? Halte ich für ein Gerücht. Bitte Beleg deine Ausführung?

Was es noch zu bedenken gibt.

Offene Immofonds sind ein deutscher Sonderweg!! In anderen Ländern gibt es diese nicht. Das ist das größte Argument sich von solchen Vehikeln fern zu halten und das weite zu suchen.

Die Finanzlobby ist zu mächtig, Politiker inkompetent oder geschmiert.

Egal ob Riester, Lebensversicherungen, oder eben auch Offene Immofonds, man kann sich als Privatanleger sicher sein, ordentlich abgezockt zu werden.

Finger weg.

@Tim

Sehr schade dass du jetzt diesen Weg gehst. Gerade jetzt am Hochpumkt deines Vermögens, du bist absolut unabhängig und hättest das nicht gebraucht. Vor Jahren warst du noch Bescheiden und beim Aufbau, du hättest selbst damals so ein Angebot niemals angenommen. Finde es schade, wozu??

Mit ETF‘s und Sparen ist die finanzielle Freiheit bei zweistelligen Inflationszahlen unerreichbar geworden.

Aber womöglich mit Immobilienfonds…

@Lithium85

Ich möchte diesen Blog ausbauen. Ich habe ein neues Webdesign. Und ich werde den Blog auf einen superschnellen Server umziehen. So groß ist der Traffic geworden, dass der Server schneller sein muss. All das kostet Geld. Mit diesem Blog verdiene ich unterm Strich keinerlei Geld, auch mit dem Sponsor nicht. Es ist ein Verlustgeschäft für mich. Und denke noch an all die Zeit, die ich hier reinstecke. Die Programmierer arbeiten an den Updates und dem Serverumzug, während ich das hier schreibe. Die Kritik ist in einigen Fällen überspannt. Zeig mir einen guten Blog, Podcast, Newsletter, Magazin ohne Sponsor ohne Werbung?

Ich stehe hinter dem Immobilienfonds hausInvest. Sie haben ein halbes Jahrhundert jedes Jahr Rendite geliefert.

Hallo werte Leserschaft,

Tim hat offengelegt das er mit dem Investment Unternehmen arbeitet. Insofern verstehe ich die Kritik. Aber ich traue Werbeversprechen nicht.

Ich habe mich im Immo Sektor als Beimischung für das Unternehmen Realty Income aus den USA entschieden. Es ist nur eine Beimischung im Depot. Das Unternehmen gilt als Dividenden Aristokrat und zahlt seit 28 Jahren eine sich erhöhende Dividende. Die Wertsteigerung ist stärker Schwankend. Meine Dividenden Rendite liegt bei ca. 4% und wird monatlich gezahlt. Ich lege das Geld zur Zeite und wenn die Aktie mal wieder einen Hüpfer nach unten macht, werden die Dividenden wieder angelegt. Der Titel ist bei mir nur eine Beimischung.

Bei Aktien investiere ich fast nur noch in Dividenden Aristokraten, vornehmlich aus den USA.

Mir erscheinen die USA als wirtschaftlich sicherer Hafen als EU, China, …