Eine erfolgreiche Investmentkarriere, um finanzielle Bestleistungen zu erzielen, ist oft herausfordernd und unübersichtlich. Zudem ist der Weg dorthin von jeder Menge Unvorhersehbarem wie Krieg und Krise geprägt. Als ich meine Reise zum „Semi Profi“ Investor (kein Spekulant) startete, war ich mir der Komplexität der Märkte und der Vielzahl an Strategien, die es gibt, durchaus bewusst – doch ich hatte zu dem Zeitpunkt weder Erfahrung noch das Wissen am Markt, um gut und sicher alles bestehen zu können. Ich wusste, dass es eine Sicherheit für Irgendwas im Leben ebenso wenig gibt wie am Aktienmarkt.

Dieser Gastbeitrag ist von „Dollar Uwe“, einem Follower.

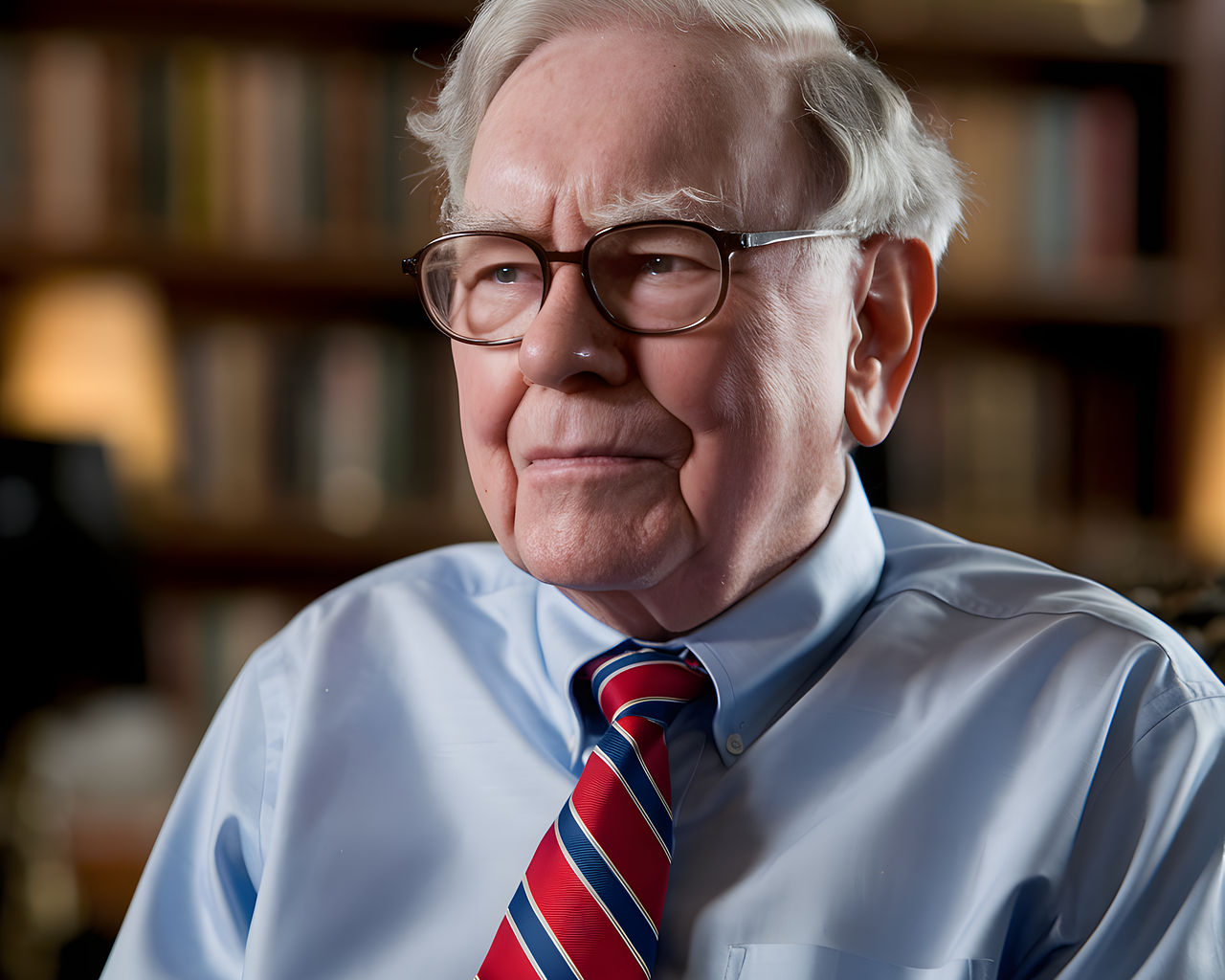

Doch was mir in dieser ersten Zeit des Investierens besonders half, war die Erkenntnis, dass ich nicht alleine am Start war. Von Anfang an wusste ich, dass es kein Fehler ist, sich auch mal nach links und rechts umzusehen. Ich dachte mir: „Uwe, du brauchst echte Vorbilder“. Vorbilder wie Guy Spier, Li Lu, Howard Marks, Stanley Druckenmiller, Tom Gayner, Monish Pabrai, Tim Schäfer und nicht zu vergessen Warren Buffett, Charlie Munger, Beate Sander – mit der ich übrigens zeitweise intensiven Email Kontakt hatte, um zu lernen – und Buddha. Sie haben mir nicht nur wertvolle Einblicke in die Prinzipien des Investierens gegeben, sondern auch gezeigt, wie man mit Geduld, Disziplin und einer klaren Strategie erfolgreich sein kann. Es ist eben auch möglich, ein gewisses Maß an „Kloneritis“ an den Tag zu legen: Abschauen – Das bringt die Evolution übrigens mit sich.

Mit meinen Vorbildern sitze ich manchmal gedanklich an einem Tisch

Diese und einige nicht aufgeführte Menschen setze ich regelmäßig gedanklich an einen großen Tisch. Sie unterhalten sich und verstehen sich blendend. Auch ich unterhalte mich mit ihnen – gedanklich. Und ich kann dir sagen, was das für einen Respekt einflößt, wenn Charlie Munger sagt: „Uwe, lass es! Diese Aktie ist doch nichts für dich – viel zu volatil!“

Und wenn Beate Sander dann ergänzt: „Genau, zwar sind junge Rennpferde wichtig für dein Depot, aber setze lieber auf die Pferde, von denen du weißt, dass du für sie genug Futter hast!“ Der Buddha sitzt derweil meistens mit geschlossenen Augen da und wenn er was sagt, ist es meistens nur ein knappes „OM Shanti“ – ein Zeichen den inneren Frieden für sich auch nach außen zu tragen.

Vorbilder sind mehr als nur inspirierende Persönlichkeiten; sie sind einerseits Wegweiser und können sogar wahre Freunde auf unserem eigenen Weg werden. Dazu muss man sie noch nicht einmal persönlich kennenlernen. Sie dienen als Quelle der Motivation und bieten uns die Möglichkeit, aus ihren Erfahrungen, negativ wie positiv, zu lernen. Indem wir ihre Strategien und Denkweisen studieren, können wir unsere eigenen Ansätze verfeinern und bessere Entscheidungen treffen. Vorbilder helfen uns, die meisten Herausforderungen des Investierens zu meistern, indem sie uns zeigen, dass es möglich ist, Hindernisse zu überwinden, Rückschläge zu akzeptieren und dennoch an seine langfristigen Ziele zu glauben und an der beschlossenen Strategie festzuhalten Man muss sich nur mal eins der Videos von Tim Schäfer ansehen.

Ich wusste: Nur mit Fleiß komme ich voran

Dann bist du sofort wieder geerdet. Mir hat das sehr geholfen. Und so beschloss ich, dass Aufgeben ab sofort keine Option ist. Und es war übrigens von Anfang an auch keine Option, mit Optionen zu handeln. Für mich stand wie auf einer Schieferplatte eingeritzt fest: „Weniger ist mehr. Eines Tages wird aus wenig meistens mehr, das ist historisch belegbar. Die Kraft der Wahrscheinlichkeit kommt hier übrigens zum Tragen. Mir ging es von Beginn an nicht um schnellen Reichtum! Ich wusste, dass ich nur mit Fleiß an gewisse Ziele kommen würde.

Ich besitze Ferrari-Aktien genauso wie Guy Spier, mit dem ich mich am meisten identifizieren kann

Aus diesem Kontext heraus möchte ich Auszüge von meiner persönlichen Reise als Investor teilen und die Prinzipien darlegen, die ich durch Guy Spier erarbeiten durfte. Obgleich ich viele Vorbilder habe, konnte ich mich mit Guy Spier am meisten identifizieren! Witziger weise hält er derzeit etwa 9.5 Prozent Ferrari-Aktien in seinem Portfolio, genau wie ich. Bei mir sind es auch 9.5 Prozent. Zufall? Vielleicht! Vielleicht habe ich mich aber auch ein bisschen verleiten lassen, es ihm gleich zu tun. Abschauen ist schließlich nicht verboten. Und wir werden gleich wissen, warum ich Spiers Ansatz so genial finde?!

Die Prinzipien, die Spier an den Tag legt, haben nicht nur meine Anlagestrategie geprägt, sondern auch meine Denkweise über den Markt. Mein Investitionsverhalten änderte sich dadurch grundlegend. Ich bin fest davon überzeugt, dass Vorbilder mir geholfen haben, ein disziplinierter und bisher für meine Begriffe erfolgreicher Investor zu werden.

Am Ende war und bin ich bis in alle Tage natürlich auf mich selbst angewiesen. Doch ich werde alles dafür tun, um meinen Wohlstand zu erhalten, und nicht wahllos und aus reiner Selbstüberschätzung und Gier aufs Spiel zu setzen. Schließlich ist es nie so wirklich gewiss, wann du dir einen Vorteil verschaffst und ob der auch nachhaltig sein wird! Lass uns nun über meine Strategie sprechen, an die ich mich zu 99.9 Prozent halte und gewöhnt habe.

1. Value Investing: Der Kern meiner Strategie

Im Herzen meiner Anlagestrategie steht das Prinzip des Value Investing. Ich strebe danach, Aktien zu erwerben, deren Marktpreis deutlich unter ihrem intrinsischen Wert liegen. Dabei suche ich gezielt nach Unternehmen, die von der breiten Öffentlichkeit übersehen oder missverstanden werden. Natürlich besitze ich auch die dicken Tanker, die auf den Weltmeeren ihr Unwesen treiben. Jedoch bevorzuge ich Unternehmen, die die breite Masse „noch“ nicht so mit Aufmerksamkeit belohnt. Denn diese Investitionen bieten oft erhebliches Aufwärtspotenzial, wenn der Markt schließlich die wahre Stärke dieser Unternehmen erkennt. Durch gründliche Recherche und Analyse der Fundamentaldaten habe ich wertvolle Gelegenheiten identifiziert, die andere bisher möglicherweise übersehen haben.

2. Langfristige Perspektive: Geduld als Tugend

Der zentrale Teil meiner Anlagen konzentriert sich auf eine langfristige Perspektive. Ich habe „Gott sei Dank“ schnell gelernt, dass Geduld und das Halten von Investitionen über längere Zeiträume hinweg zu überdurchschnittlichen Renditen führen kann, insbesondere wenn es sich um Qualitätsaktien handelt.

In einer Welt, in der viele Anleger von kurzfristigen Trends und Marktschwankungen getrieben werden, versuche ich, eine langfristige Sichtweise beizubehalten. Ich lasse mich nicht „mehr“ von den täglichen Kursschwankungen beeinflussen, sondern konzentriere mich auf die zugrunde liegende Qualität der Unternehmen, in die ich investiere.

3. Qualität der Unternehmen: Fundamentale Stärke

Bei der Auswahl meiner Investitionen lege ich großen Wert auf die fundamentale Qualität der Unternehmen. Dazu gehören eine solide Bilanz, ein nachhaltiges Geschäftsmodell und ein kompetentes Management. Ich analysiere die finanzielle Gesundheit eines Unternehmens, seine Wettbewerbsposition und seine Fähigkeit, in verschiedenen wirtschaftlichen Umfeldern zu bestehen. Diese sorgfältige Auswahl gibt mir das Vertrauen, dass ich die für mich richtigen Entscheidungen treffe und hilft mir, auch in turbulenten Zeiten ruhig zu bleiben.

Ich habe für mich persönlich erkannt, dass ein klares „Nein“ für ein Investment stets an erster Stelle zu stehen hat. Der Trick dahinter: Ich nutze sehr gerne die Kraft der Gedankenumkehr. Ich frage mich oft: „Was kann alles schief gehen, bevor es gut geht?“ Diese Denkweise lässt sich übrigens auch prima auf das reale Leben übertragen. Das muss nicht zwangsläufig bedeuten, dass ich pessimistisch veranlagt bin. Wenn dem so wäre, würde ich sicherlich keine langfristigen Investments tätigen.

4. Margin of Safety: Sicherheit für meine Investitionen

Ein weiteres unfassbar wichtiges Konzept für mich ist die „Margin of Safety“ oder Sicherheitsmarge. Ich investiere nur in Unternehmen, wenn deren aktueller Preis deutlich unter dem geschätzten inneren Wert liegt. Diese Sicherheitsmarge bietet mir einen Puffer für den Fall, dass die Investition nicht wie erwartet verläuft. Durch die Berücksichtigung einer Margin of Safety minimiere ich mein Risiko und erhöhe die Wahrscheinlichkeit, dass ich in einer unvorhersehbaren Marktumgebung erfolgreich bleibe. Es ist ein erheblicher Vorteil in Wahrscheinlichkeiten zu denken. Das habe ich von meinem Vorbild-Duo Buffett und Munger übernommen.

5. Vermeidung von Spekulation: Fokus auf langfristige Werte

Ich meide spekulative Anlagen und konzentriere mich stattdessen auf Unternehmen, bei denen ich die Geschäftstätigkeit und die zukünftigen Cashflows gut verstehe. Ich habe erkannt, dass Spekulation oft zu impulsiven Entscheidungen führt, die auf kurzfristigen Markttrends basieren, anstatt auf soliden Fundamentaldaten. Durch meinen Fokus auf qualitativ hochwertige, langfristig orientierte Investments stelle ich sicher, dass ich in die Zukunft der Unternehmen investiere, nicht in kurzfristige Preisschwankungen.

6. Risikomanagement: Sorgfalt ist das A+O

Ein weiterer zentraler Aspekt meiner Strategie befasst sich mit dem Risikomanagement. Ich achte darauf, meine Risiken zu minimieren, indem ich diversifiziere und in Bereiche investiere, die ich gut verstehe. Ich bin mir bewusst, dass jede Investition Risiken birgt. Und ich gehe strategisch vor, um diese Risiken zu steuern. Durch eine sorgfältige Auswahl der Unternehmen und eine fundierte Analyse der Märkte reduziere ich das Risiko von Verlusten und maximiere meine Chancen auf Erfolg.

Bill Ackman ist da etwas anderer Ansicht. Er streut sein Portfolio nicht so arg und arbeitet konzentriert. Ist er deswegen ein Rebell? Durchaus. Die Frage ist hier wirklich: „Ab wann ist es genug?“ Aber davon kann ich euch ein anderes Mal berichten. An dieser Stelle kann ich jedoch schon verraten, dass meine magische Streuung bei 32 Positionen liegt. Zu 99,9 Prozent sind es immer 32 Aktien, die sich in meinem Depot tummeln.

7. Selbstreflexion und kontinuierliches Lernen

Ich habe die Bedeutung von Selbstreflexion und kontinuierlichem Lernen erkannt. Das habe ich mir wohl von dem Buddha abgeschaut.

Ich analysiere meine Fehler, sobald ich sie entdecke und lerne aus ihnen, um meine zukünftigen Entscheidungen zu verbessern. Zum Zeitpunkt einer Entscheidung ist diese übrigens immer für mich richtig. Denn wenn ich wüsste, dass ich einen Fehler begehe, würde ich ihn wohl kaum bewusst machen. Deswegen ist es ja so wichtig, für mich einen kühlen klaren Geist zu haben, auch wenn der Kopf manchmal ganz schön heiß läuft. Dann braucht es Ruhe! Diesbezüglich hilft mir regelmäßige Meditation sowie Yoga und vor allem „mein Wald“, in dem ich all meine Investitionsentscheidungen treffe. Bevor ich am Markt handele, gehe ich IMMER in die Natur und bleibe dabei in Bewegung. Wusstest du, dass viele Investorenstars sich dieser mentalen Themen widmen? Sir John Tempelton, ebenfalls ein Starinvestor und Buchautor, hat sich sogar richtig auf den spirituellen Weg begeben.

In meinem eigenen Leben habe ich zahlreiche Lektionen aus meinen Investitionen gezogen und nutze diese Erfahrungen, um meine Strategien anzupassen und zu verfeinern. Diese Bereitschaft, mich ständig weiterzuentwickeln, ist ein entscheidender Faktor für meinen langfristigen Erfolg. Ich kann aufgrund meiner Lebenserfahrung und Schicksalsschläge mit Gewissheit sagen, dass das eigene Leben sich wie eine Aktie verhält. Willst du nun eine Qualitätsaktie oder ein Pennystock sein? Du selbst hast es in der Hand. Daran erinnere ich mich täglich, und für diese Erkenntnis bin ich dankbar – jeden Tag!

8. Vermeidung von emotionalen Entscheidungen

Ein weiterer wichtiger Punkt in meinem Ansatz ist die Vermeidung von emotionalen Entscheidungen. Ich versuche, mich nicht von kurzfristigen Marktschwankungen oder Nachrichten beeinflussen zu lassen. Stattdessen verlasse ich mich auf fundierte Analysen und rationale Überlegungen. Diese Disziplin hilft mir, impulsives Verhalten zu vermeiden und mich auf meine langfristigen Ziele zu konzentrieren. Man muss Disziplin und Beharrlichkeit zur einer Art Lebenseinstellung werden lassen. Das erfordert einen langen Atem und Vertrauen in sich selbst. Auch hier hilft dir Zen und der Buddhismus sowie eine gehörige Portion Stoizismus. Diesbezüglich bevorzuge ich die Ansichten meines Vorbildes Seneca!

Ein Mönch schaut längst nicht täglich Nachrichten. Wenn dein Geist zu viel umherspringt, kannst du keine vernünftigen Gedanken fassen. Stell dir mal kurz vor, dass ich um die Ecke komme, um dir für 8 Wochen dein Handy, dein Zweithandy, deinen PC und dein Radio wegzuschließen.

Wenn du von dir selbst sagen kannst: „Kein Problem, nimm mit“, bist du auf einem sehr guten Weg mit deinen Investitionsanlagen. Ist das übertrieben? Vielleicht! Aber denke dran. Investieren kann Nerven kosten oder aber Nerven erhalten. Fairerweise gestehe ich, dass ich im digitalen Zeitalter durchaus öfter mal auf mein Handy schaue, um die Kurse zu checken. Es fasziniert mich eben immer noch! Vor Jahren musste man schließlich noch mühsam telefonische Ordern aufgeben. Das hatte am Ende aber auch Vorteile.

Es hat ja bekanntlich alles so seine Vor- und Nachteile. Das ist in der Evolution übrigens schon immer so gewesen und gilt auch für extrem erfolgreiche Unternehmen mit Burggraben. Wir glauben oft, dass diesen Unternehmen nichts mehr passieren kann. Doch ich wiederhole mich: Eines Tages kann der Vorteil umschwenken und zum Nachteil werden. Deswegen ist stetiges Erweitern seiner Fähigkeiten so wichtig. Wer stehen bleibt, bleibt stehen und darf gehen. Das war schon immer so und wird wohl immer so bleiben.

9. Netzwerk und Mentoren: Inspiration durch andere

Ich habe mich von anderen erfolgreichen Investoren inspirieren lassen, darunter Größen wie Warren Buffett und Charlie Munger, Howard Marks, Li Lu, Tom Gayner und natürlich Tim Schäfer. Ich lege großen Wert darauf, von erfahrenen Mentoren zu lernen und mich mit Gleichgesinnten auszutauschen. Dieses Netzwerk an Vorbildern bietet mir nicht nur wertvolle Einsichten, sondern auch Unterstützung und Anregung, um meine eigenen Ansichten und Strategien zu hinterfragen und weiterzuentwickeln – falls dies erforderlich wird.

Mein Weg als disziplinierter Investor

Insgesamt spiegeln meine Anlagerichtlinien eine disziplinierte, wertorientierte Herangehensweise an das Investieren wider, die auf Geduld, Analyse und langfristigem Erfolg ausgerichtet ist. Mit meinem Fokus auf Qualität, Sicherheit und kontinuierlichem Lernen habe ich eine Strategie entwickelt, die es mir ermöglicht, in der oft turbulenten Welt der Finanzmärkte erfolgreich zu navigieren. Mein Ansatz zeigt, dass es möglich ist, durch fundierte Entscheidungen und eine klare Strategie nicht nur finanzielle Ziele zu erreichen, sondern auch eine nachhaltige und erfüllende Beziehung zum Investieren aufzubauen.

Ob ich meine Ferrari Position verkaufen würde, wenn Herr Spier es tut? Ich glaube nicht. Denn eines habe ich mir früh gemerkt, wenn es um das Verkaufen von Aktien geht. „Es ist wichtig, so zu handeln, dass ich mich keinem Zwang mehr aussetzen muss. Ich weiß, dass ich eines Tages sterben muss! Selbst dafür bezahle ich mit dem Tod. Fernab davon muss ich lediglich Steuern zahlen, wenn ich Gewinne veräußern möchte – ansonsten muss ich in meinem Leben gar nichts mehr.

Doch zugegeben, es war ein weiter Weg, bis der Gipfel für diese Aussage erreicht war! Alles andere im Leben, was ab heute und für die Zukunft noch auf mich zukommen wird, erschafft meinen Geist. Und der ist damals äußerst sprunghaft gewesen. Heute halte ich mich an meine Devise, indem ich nichts zu persönlich nehme und indem ich mich an meine Prinzipien halte. Aber ich gebe zu, dass ich mich nicht ganz so strickt an mein Vorbild Tim Schäfer halte, wenn es um seinen Ansatz des Buy and Hold Investing geht.

Beim Buy and Hold gehe ich einen Mittelweg – so wie Monish Pabrai

Ich bevorzuge meine Positionen zwar jahrelang laufen zu lassen, halte es allerdings dann doch eher wie Monish Pabrai, der seine Gewinne je nach „Laune“ bei um die 100 bis 200 Prozent um die Hälfte reduziert oder die Position komplett auflöst. Folglich würde ich mich also auf einen Mittelweg ansiedeln – mal so und mal so. Ich habe keine Probleme mehr, damit eventuelle Fehler zuzugeben und mir selbst einzugestehen. „Ach, hätte ich doch nur…“ gibt es kaum noch in meinem Leben, denn das bringt dich kein Stück weiter!

Ich reduziere eben gerne mein eingesetztes Kapital aus meinen Positionen, und lasse mich vom Markt selbst quasi kostenlos tragen. Das daraus generierte Eigenkapital lege ich als Barreserve an die Seite, bis sich etwas auftut, wo es sich lohnt, zu investieren, nachzulegen oder Ähnliches. Auch hier verfolge ich meine Strategie von weniger ist mehr. Oft sind es die Positionsgrössen, auf die es mir ankommt. Hier folge ich meinem eigenen Vorbild und das sagt mir: „Balance, du nimmst eh nichts mit in den Himmel“!

Ob ich mir ab und an was gönne? Na klar! Nur sind meine gönnerischen Aktivitäten sehr unwichtig für mich geworden. Ich halte es gerne einfach und wende liebend gerne folgenden Satz für mein Leben an: „Ich könnte, wenn ich wollte – aber ich will nicht!“ In diesem Satz steckt soviel Kraft, Disziplin und Freiheit, dass es schon nicht mehr feierlich ist. Es gibt allerdings noch einen Satz, den sich jeder Investor zu stellen hat: „Welche Strategie ist meine Strategie?“

Jedenfalls freue ich mich darauf, meine Reise weiterzugehen und die Herausforderungen und Chancen, die die Finanzmärkte bieten, mit einer klaren Vision und einem disziplinierten Ansatz zu meistern. Vielleicht lesen wir uns bald wieder.

Herzlichst

Dollar Uwe

Schöner Beitrag. Danke.

Würde mir nur mehr Infos über Dein Depot wünschen.

Hallo Markus1,

vielen Dank. Vielleicht darf ich ja eines Tages wieder mal einen Leserbrief schreiben, dann werde ich an deinen Kommentar denken. Schön, dass dir meine Art zu Schreiben gefällt. Grüße

Alles klar

Guter Leserbrief! Einzig beim Thema Mittelweg & Buy and Hold sind wir nicht so auf einer Linie. Ich lasse auch große Positionen nach Möglichkeit unangetastet. Ferrari würde ich nicht verkaufen. Weiterhin viel Erfolg

Danke Ralf, da hast du Recht! Eventuell schmälert sich mein Gewinn, wenn ich nach Verdoppelung mit der Hälfte aussteige. Das ist ja auch nicht immer der Fall, dass ich so reagiere. Ich stehe eben auf dem Standpunkt, dass das Eigenkapital grundsätzlich gesichert sein sollte – bzw. in anderen Investments erneut Verdoppelungen nach sich zieht. Wir wissen, dass wir am Markt übertrieben agieren können – manchmal versuche ich das zu nutzen, und manchmal nicht.

Alles Gute ?

Danke für den Leserbrief.

Interessante Einblicke in denen ich mich auch weitgehend wiederfinde.

Moin Moin Susanne,

vielen Dank für deinen Kommentar. Ich freue mich, dass wir quasi auf einer Wellenlänge sind – klasse.

Alles Gute!

Toller Beitrag. Von diesem Dollar Uwe würde ich gerne mehr lesen und erfahren wie sein Depot aufgebaut ist.

Moin Moin Kalle.

Das ist sehr freundlich von Sie mir zu schreiben, dass Sie gerne mehr von mir lesen möchten. Das liegt aber nicht in meiner Entscheidungsgewalt sondern in der Gewalt des Inhabers Tim. Vielleicht ist das ja nicht weiter gewünscht – wer weiß. Etwas tiefer in den Kommentaren habe ich einige Aktien verraten. Ich hatte nicht damit gerechnet, dass das so wichtig für die Leser ist, denn es ging im Leserbrief um Vorbilder und die Art und Weise nach denen ich meine Strategie auslege. Das betrifft dann übrigens eine Vielzahl an Aktien, die man kaufen, halten oder verkaufen müsste. Das führt dann wieder zu weiteren Fragen: Warum hast du die anstatt diese Aktie gekauft??

Aus diesem Grund halte ich mich gerne bedeckt – denn vom Kern her ist es unwichtig, welche Aktien man im Depot hat – bezogen auf die Art und Weise meiner Textinhalte!

Es ist die Neugier – die einen Menschen dazu verleitet, … um vielleicht seine eigene Strategie zu überdenken – weil man sich eventuell doch unsicher ist bei einigen seiner Werte.

Und es steht mir nicht zu diesen Gedankengang anzuschieben. Es reicht schon, wenn ich mir selbst diese Frage ab und an im Wald erlaube!!!!

In diesem Sinne … alles Gute!

Hi Dollar Uwe, gerne mehr Infos über dich und dein Depot, wenn du magst. Das hängt von dir ab.

Falls du an “Value Investing“ denkst, kannst keine Aktien von Ferrari kaufen oder halten.

Mit KUV 11, KBV 21, KGV 50, ist Ferrari 4x bis 7x überbewertet. Ein Crash auf 1/4 ist logisch.

Ein Value Investor wird die Aktie von Ferrari erst mit KUV < 3 und KBV < 3 kaufen.

Hey Lad! Danke für deinen Kommentar! Da hast du aus deiner Perspektive und mit deinem Beispiel vollkommen recht. Als ich die Ferrari in mein Depot gefahren hatte, war sie noch nicht so sportlich bewertet. ? Sollte sie um 1/4 „crashen“ wäre ich nach wie vor sehr gut zufrieden! Falls Sie mit 1/4 meinen, dass sie 75 Prozent fällt, würde ich entgegen: Wie hoch ist die Wahrscheinlichkeit, dass das passiert? Nun wir wissen es nicht! Das macht das Spiel am Ende so faszinierend! Weil mein Vorbild Guy Spier aber auch dieses Mal nichts an seinem Depot geändert hat – bleiben seine Aktien von Ferrari wie meine auch in der Depotgarage.

Um das nochmal deutlich zu sagen: Laut der aktuellen Berechnung von Ihnen haben Sie recht.

Stellen Sie mal eine Rechnung für die Palantir Aktie auf! Da werden einige Ihnen sonst was erzählen, weil sie denken könnten: Die hohe Bewertung sei gerechtfertigt! ? Es ist und bleibt alles eine Frage des Glaubens – und des Nichtwissens, deswegen versuchen Menschen von Menschen anzuschauen…wie machen sie das am Besten? Mit prägenden Vorbildern!

Vorbilder sind wichtig und richtig. Mein Vorbild und eine der prägendsten Personen in Punkto Investition, Altersvorsorge aber auch Mindset ist Albert Warnecke (der Finanzwesir). Hört sich vielleicht doof an so zwischen all den Buffets und Mungers, aber als ich den Blog in 2016 oder 2017 gefunden habe, habe ich alles verschlungen und in das Buch blättere ich immernoch gerne rein. Investiere ich genau wie er? Defintiv nicht, dafür kaufe ich zu gerne Aktien und mit irgendwelchen Alpha-Fonds habe ich wenig am Hut. Aber wenn es mal scheint als wäre eine Aufgabe nicht schaffbar erinnere ich mich schmunzelnd an die „Muli-Strategie“ und fange an die (bildlich gesprochen) ersten trockenen Kisten zu schleppen ;-)

Dazu kommen natürlich viele andere – von Tim hätte ich gerne die (gefühlte) stoische Gelassenheit, ich bin bei Themen die mir wichtig sind oft zu emotional.

Hallo Slowroller,

nein nein, das hört sich ganz und gar nicht doof an, was Sie da schreiben. Warnecke ist aus meiner Sicht ein „Mehrfach um die Ecke Denker“! Es freut mich ganz besonders, dass Sie sich dazu durchgerungen haben folgendes zu schreiben: Vorbilder sind wichtig und richtig.

Ich wünsche Ihnen und natürlich allen anderen Lesern nur das Beste und eine gesunde Zeit. In diesem Sinne alles Gute!

„Ich könnte, wenn ich wollte, aber ich will nicht“

Banales Beispiel:

A hat 5000 auf dem Konto, eine gemütliche Wohnung, ein Auto.

B hat 1.000.000 im Depot, dieselbe gemütliche Wohnung, dasselbe Auto.

A macht sich Sorgen wegen der Ausgaben für Zahnarzt, Autoreparatur, neuer Waschmaschine und Weihnachtsgeschenke.

B macht sich keine Sorgen wegen derselben Ausgaben.

A fühlt sich unwohl.

B fühlt sich wohl, ohne sich einen Cent mehr als A „gegönnt“ zu haben.

Es geht ums Wohlbefinden und in Folge auch um Gesundheit.

Der Spruch „Geld macht nicht glücklich“ ist nicht ganz richtig.

“Geld allein macht nicht glücklich, ist aber eine Voraussetzung dafür“ wäre besser.

@Uwe

Danke für den Leserbrief.

Was sind denn Deine 32 Werte?

Wie stellst Du Deine MOS-Berechnung an (händisch, Kalkulator)?

Siehst Du aktuell noch attraktiv bewertete Unternehmen?

Guten Tag Sparta,

der Name ist Programm! Was haben Sie sich bei dieser Namensgebung gedacht? Darüber hätte ich gerne mehr gewusst. Weil ich aber keine Anhaltspunkte habe, fange ich das Spekulieren an – obwohl ich das doch nicht so gerne mache. Möglicherweise kommen sie aus Prag oder Braunschweig und sind Fußballfan oder vielleicht spielen Sie sogar selbst? Jetzt zu Ihrem Beitrag. Vielen Dank dafür. Bei der MOS Berechnung bediene ich mich an der Vorgehensweise von Phil Town! Es gibt einen wunderbaren Rechner aus seiner Website und fernab von seinen Büchern, kann man sehr bequem für sich selbst festlegen mit wieviel Prozenten im Rahmen des Abschlags kalkulieren möchte. Ich versuche natürlich wenigstens 15 Prozent zu ergattern.

Ein paar Werte kann ich nennen, ich mache das allerdings äußerst ungerne, weil ich niemanden verleiten möchte, ich nicht den Eindruck erwecken möchte, dass irgendwer es mir gleich tun sollte, und weil ich mich so einfach wohler fühle – vielleicht ist es aber fair wenigstens ein paar Werte niederzuschreiben: Ferrari, Cintas, Tetra Tech, Abbvie, Microsoft (war meine erste Errungenschaft ), Texas Pacific Land, Arista Networks, MUM, Progressive, Badger Meter, …

@Uwe

Danke für etwas mehr Detailtiefe! ;-)

Keine Sorge, die cloner Strategie von Monish ist nicht mein oberstes Bestreben, sondern einfach nur Neugierde.

Sollten tatsächlich Leute wegen Aktiennennungen einfach blind nachkaufen (wozu andere Börsenblättchen, Finfluencer, Hot-Stocks, schnell Reich, Multibagger-Er-/ Verklärer deutlich mehr verleiten als ein sehr sachlicher und wenig emotionsloser Value-Investor!!!)…, dann ist es das fehlende Nutzen der eigenen Resourcen zwischen den Ohren! ;-)

Nope, einfach nur ein Nick evtl. etwas angelehnt, dass ich Spartiaten als kleines Vorbild beim Fitnesszustand sehe. ;-)

Das deutsche Regel1 Investor (Phil Town) Forum ist ja leider ca. 2014 offline geschaltet worden.

Da gab es meiner Erinnerung nach von den wenig aktiven nach 2009 auch einen Uwe. Zufall? ;-)

Guten Tag Sparta,

wie toll, wir kommen ins Gespräch und es zeichnet sich ab, dass du meinen Betrag durchdrungen hast. Mit deiner Antwort kann ich vollkommen übereinstimmen! Tja, immer dieser Uwe!!!! Der Uwe ist ja bekanntlich an allem Schuld!

Ein Fakt noch: Ich wiederhole dich sehr gerne indem ich einen deiner setze umformulieren möchte: Wer sich Inspiration und Kenntnisse verschafft ist auf einem guten Weg, wer sich jedoch auf diesem Weg mit Wissen anderer einen Vorteil verschafft, kann eventuell vom Wege abkommen. Wer ausschließlich allen anderen vermeintlichen Vorbildern grundsätzlich alles nachmacht, der hätte – so wie Bill Ackman – seine Netflix Aktien verkauft – was wohl ziemlich ärgerlich gewesen wäre. Ich erinnere mich noch an Tims Worte damals: Ich lass sie liegen, sie werden sich neu erfinden! Sie wollen ja nun auch in den Spielemarkt.

Bingo!

Danke, dass ich dich kennenlernen durfte, virtuell und ohne Gesicht! Und falls dich das Du stört, weil es zu persönlich ist, dann schiebe ich noch ein: Alles Gute für Sie und Ihre Familie nach. Bye Dollar Uwe

Ein paar persönliche Sätze (ungefähres Alter, beruflicher Hintergrund, wie lange schon investiert etc.) hätten vielleicht geholfen, ein klareres Bild zu bekommen. So bleibt für mich einiges in Schleiern, schon bei der Einleitung musste ich 2x lesen, du sprichst von deiner Investmentkarriere (d.h. du bist in diesem Bereich tätig?) und dann semi-professionell (warum dann (noch?) nicht professionell).

Später im Text dann Value Investing und „Dabei suche ich gezielt nach Unternehmen, die von der breiten Öffentlichkeit übersehen“, das dürften ja dann wohl eher Small evtl. Mid Caps sein, denn die Bluechips werden kaum übersehen bleiben von den Profis, da sucht man doch dann eher nach Growth Werten und nicht Value? Und die dicken Tanker im Anschluss, nehme an du meinst damit Bluechips oder war das wortwörtlich gemeint die Exxon’s & Co. Ich denke ein paar praktische Beispiele je Abschnitt würden helfen, ein klareres Bild zu bekommen von deinem „Investment Style“.

Wichtig finde ich, dass man sich klare Ziele setzt. Was ist das Ziel, maximale Rendite, Risikominimierung, z.B. maximal 20% Drawdown oder Volatilität beschränken etc. und darauf basierend dann eine Strategie entwickelt.

Bei dir lese ich zwischen den Sätzen ist dir Risikoreduktion wichtig, deshalb wohl auch die Strategie „seine Gewinne je nach „Laune“ bei um die 100 bis 200 Prozent um die Hälfte reduziert oder die Position komplett auflöst“, wie hat sich das bewährt auf lange Dauer? Ich hatte das anfangs auch teilweise gemacht, aber das war ein grosser Fehler, eher sollte man es doch umgekehrt machen, d.h. Verlierer begrenzen und nicht die Gewinner, hat man schon ein gutes Pferd ergattert so sollte man es meines Erachtens auch weiterlaufen lassen, sonst hätte man beispielsweise die Mag7 alle schon längst wieder verkauft, was doch ziemlich schade wäre. Deine Ferrari hättest du ja dann wohl auch wieder verkaufen sollen, oder geht dies unter „je nach Laune“.

Hallo Bruno,

vielen Dank für Ihren ausführlichen Kommentar und die wertvollen Anmerkungen zu meinem Text. Ich schätze Ihr Interesse und die konstruktive Kritik, die mir hilft, meine Gedanken möglicherweise klarer zu formulieren. Meine Texte sind ganz bewusst ein bisschen „schleierhaft“ formuliert, denn ich möchte durchaus ein gewisses Maß verschiedener Denkanstöße in Gang setzen – zudem ist es für eine Diskussion unerlässlich – eigene (die des Lesers ) persönliche Sichtweisen mit in die Texte einzubeziehen, denn nur so entstehen neue Impulse, von denen ich vielleicht selbst noch wieder etwas lernen kann. Gedanken führen zu weiteren Gedanken, die zu weiteren Gedanken führen – die manchmal eben auch in eine Sackgasse führen. Viele Menschen können das dann nicht akzeptieren! Sie wollen eben alles wissen – der Mensch lebt von Informationen – aber er sollte eben auch nie vergessen, dass er niemals alles wissen wird und dass es unabhängig von Herkunft und Prägung viele Dinge und Themen gibt, die er selbst zwar für wichtig hält andere allerdings für unwichtig erachten. Ich für meine Begriffe habe nicht damit gerechnet, dass es wichtig sein könnte, viel von mir Preis zu geben, weil der Text Vorbilder und Strategien bespricht! Da habe ich mich wohl geirrt! Für mich zählen Vorstellungen wie: Guten Tag, ich bin Uwe, 52 Jahre … und so weiter nicht viel. Das wird wohl mit meiner yogischen Karriere zusammenhängen, nehme ich an. Man kann das übrigens auch auf das komplette Leben und alle Möglichkeiten übertragen. Aber das brauche ich Ihnen natürlich nicht erzählen. Anhand Ihrer Nachricht erkenne ich Erfahrung! Perfekt!

Mindblow:

Aus diesem möglichen Nichtwissen können allerdings erhebliche Fragen entstehen – wie soll man sich auch eine Meinung bilden, geschweige denn eine Rechtfertigung vollziehen, wenn nicht genügend Informationen zur Verfügung stehen? Aus diesem Grund verstehe ich mich auch keinesfalls als allwissender Rechthaber, der den Lesers dieses Textes etwas über meine Strategie beibiegen möchte. Es ist wichtig, dass sich jeder um sich selbst kümmert.

Um ein also etwas Licht auf meine Person zu werden, möchte ich ein paar persönliche Informationen teilen – die für die Texte, die ich schreibe, aus meiner Sicht eher unspektakulär und unbedeutend sind – Ich bin 52 wohnhaft in Norddeutschland, Staatsdiener – aber kein klassischer Beamter! ( Der Begriff: Verschleierung ist übrigens äußerst treffend an dieser Stelle lieber Bruno ) Ich habe seit Jahren ein starkes Interesse für die Welt der Investitionen entwickelt. Ich bezeichne mich als einen semi-professionellen Investor, was für meine Begriffe bedeutet, dass ich zwar intensiv in die Materie eintauche und regelmäßig investiere, jedoch nicht hauptberuflich (noch nicht) in der Finanzbranche tätig bin. Mein Ziel ist es, meine Kenntnisse weiter auszubauen und langfristig möglicherweise in den professionellen Bereich zu wechseln. Es zeichnet sich ab, dass ich in diese Richtung mein Leben ausrichten könnte.

Sie haben recht, dass die Begriffe „Value Investing“ und die Suche nach übersehenen Unternehmen oft mit Small- und Mid-Cap-Aktien in Verbindung gebracht werden. In der Tat liegt mein Fokus häufig auf diesen Segmenten, da sie oft weniger von Analysten abgedeckt werden und daher Potenzial für unterbewertete Gelegenheiten bieten. Bei Blue Chips, wie Exxon und Co., ist es eher die Stabilität und die Dividendenrendite, die mich anziehen. Ich betrachte sie als „dicke Tanker“ im Portfolio, die zwar langsamer wachsen, aber dafür in stürmischen Zeiten Sicherheit bieten.

Ihr Punkt über die Zielsetzung ist äußerst wichtig. Ich strebe in erster Linie eine ausgewogene persönliche Strategie an ( Die einzig wahre Strategie gibt es nicht – Sie werden anders handeln, als ich und Tim Schäfer handelt anders als wir – obwohl es bestimmt Parallelen gibt – wir wissen eben nicht genau, weshalb wir anderen Menschen folgen – wahrscheinlich deswegen, weil wir erkennen, dass wir Vorteile erwirken könnten, insbesondere weil wir vielleicht bemerken, dass wir eben eine ganze Menge NICHT wissen – aber wer gibt das schon gerne zu am Finanzmarkt?) die sowohl Rendite als auch Risikominimierung berücksichtigt. Ich habe mir tatsächlich das Ziel gesetzt, einen maximalen Drawdown von 15-20% zu akzeptieren, was mir hilft, meine Emotionen im Zaum zu halten und nicht in Panik zu verfallen, wenn die Märkte schwanken.

Was die Risikoreduktion betrifft, so habe ich in der Tat die Strategie verfolgt, Gewinne teilweise zu realisieren, wenn ich das Gefühl habe, dass die Märkte überhitzt sind oder sich die Rahmenbedingungen ändern ( Wenn ich nicht genau weiß, ob es zu heiß wird, nehme ich Gewinne vom Tisch ) Dies hat mir in der Vergangenheit geholfen, Gewinne zu sichern, aber ich verstehe Ihren Punkt, dass es auch kontraproduktiv sein kann, weil man damit potenzielle Gewinne limitiert.

Ich habe auch erlebt, wie es schmerzhaft sein kann, eine Position zu früh zu verkaufen, insbesondere wenn man an langfristigen Gewinnern wie den „Magnificent Seven“ (Mag7) festhält. Ich habe aber auch erlebt, dass ich nicht verkauft habe und mehrere 100 Prozent Gewinne ins Minus gelaufen sind – und nun liegt die Aktie am Boden – immer noch! Die Balance zwischen Gewinnmitnahme und Verlustbegrenzung ist eine ständige Herausforderung, und ich bin mir bewusst, dass es hier (für mich) kein „richtig“ oder „falsch“ gibt, sondern dass es stark von der individuellen Strategie abhängt. Das mag nun wieder jeder anders sehen – Sie vielleicht auch.

Ihre Anmerkung zu praktischen Beispielen ist ebenfalls wertvoll. Ich werde versuchen, in zukünftigen Texten konkretere Beispiele aus meinem Portfolio und meiner Anlagestrategie einzubringen, um meine Ansichten besser zu veranschaulichen. ( Wenngleich zu viele Beispiele auch zur Verwirrung führen können ) Das betrifft beispielsweise auch meine Ferrari Position ( Diese verkaufe ich auch nicht, da könnte man wirklich von Lust und Laune sprechen, da haben Sie vollkommen recht Bruno ) – die zum Zeitpunkt meines Einstiegs eben günstig war – nun aus heutiger Sicht aber als teuer empfunden wird. ( Ich empfehle stets ins eigene Depot zu schauen und zu reagieren, falls aus der Sicht von anderen etwas als zu teuer deklariert wird – ist es das denn wirklich? Und war es das auch zum Zeitpunkt des Kaufes für den jeweiligen Käufer? Würde ein Käufer denn Aktien kaufen, die zu teuer sind? Offenbar schon? Warum? Weil er eventuell nicht die Vorteile des Wissens besitzt, und deswegen auf andere schaut? Wenn die das machen, mache ich das auch?! )

Ich danke Ihnen nochmals für Ihr Feedback und freue mich auf weitere Diskussionen.

Alles Gute und einen schönen ersten Advent! Bleiben Sie gesund – jederzeit!

Ihr Dollar Uwe

Lieber Uwe

Wir können uns auch gerne duzen, es ist mir immer etwas unangenehm, wenn mich in einem Börsenblog jemand siezt :) Vielleicht ist das nur, weil ich mich dann älter fühle, als ich bin, das Gehirn weiss ja bekanntlich nicht, wie alt es ist, es fühlt sich genauso an mit 20 wie mit 80 Jahren.

Vielen Dank für deine ausführliche Antwort, findet man heutzutage nur noch selten, dass sich jemand diese Zeit nimmt, um auf alle Punkt feinsäuberlich und detailliert einzugehen, wow!

Dann habe ich denke mal ganz richtig zwischen deinen Zeilen gelesen. Das macht alles Sinn und ist schlüssig, finde ich gut deine Strategie, sie muss zu Dir passen, dann funktioniert sie auch und man hält sie durch. Meine sieht etwas anders aus, aber es gibt hier kein richtig oder falsch, resp. wie du schön schreibst, jeder muss sein Ding finden, welches zu ihm oder ihr passt, das ist beim Investieren so und auch ganz generell im Leben.

Ich war vor vielen Jahren mal kurz in der Finanzindustrie tätig. Ich denke du könntest da gut reinpassen, insbesondere sähe ich dich in einer konservativen Privatbank, da hast Du Talent, auch was das Formulieren und Umgang angeht, so ein Haus wie Donner & Reuschel in Hamburg.

Ich komme aus der Techbranche und da sind solche Umgangsformen eher verwirrend, Du-Kultur, flache Hierarchie, Risiko muss man eingehen, Geschwindigkeit ist wichtig, einfach mal ausprobieren und auch scheitern dürfen, das funktioniert natürlich in der (klassischen) Finanzindustrie so nicht resp. wäre dort zu riskant.

Ich möchte nur noch einen Punkt herausnehmen, ich finde persönlich immer wichtig, ein paar Eckdaten zu erhalten, es geht ja, so auch in deiner Wunschbranche, immer um Menschen. Da helfen ein paar Eckpfeiler, das Gesagte einzuordnen, ohne irgendwelche Vorurteile daraus abzuleiten.

Ich würde Dir empfehlen, insbesondere wenn es deine grosse Leidenschaft ist, den Schritt zu wagen und in diese Branche einzusteigen. Das Risiko zu nehmen, egal in welcher Lebensphase man sich befindet, nochmals komplett neu durchstarten, finde ich eine lohnenswerte Herausforderung. Ich finde, es nie zu spät, genau das zu tun, wo man die grössten Interessen und Leidenschaft dafür hat. Ansonsten könnte man es womöglich irgendwann bereuen.

Dir auch einen schönen ersten Advent und alles Gute

Ich bin in der Finanzindustrie tätig. Die Veränderungen dieser Arbeitswelt in den letzten Jahrzehnten sind enorm, letztlich geht es um Abschlüsse. Ich behaupte, dass jemand wie Uwe in seiner Langatmigkeit und dem Hang zur Tiefe im Hinblick auf die Erwartungen des Arbeitsgebers keinen Fuß auf die Erde bekommt. Da sollte man schon realistisch sein.

Verstehe was du meinst ich habe ja auch noch Kontakte zur Branche, aber man kann alles lernen und adaptieren wenn man wirklich will, die Branche ist gross und breit und kommt halt drauf an in welchen Bereich.

Lieber Tim, bitte solche Leserbriefe zukünftig nicht mehr.

Schlimm… einfach nur Blablabla, ohne Details von seinen Aktien zu nennen ..Ausser Ferrari

Dazu ist Uwe der Meinung schlauer zu sein als der Rest.

Welchen Wert soll dieser Brief für deine Leser haben?

Ich kann keinen erkennen.

Wieso nicht wieder welche die davon erzählen wie sie angefangen haben,mir Welchen Aktien, wie es weitergegangen ist,wie das Depot heute ist, welche Fehler gemacht wurden und wie der Plan fürdie Zukunft ist.

Diese Briefe sind dann wirklich interessant.

Grüße

Guten Morgen! Danke für das Feedback. Sie meinen, dass ich denken könnte, Sie wären also dümmer als ich?! Interessant, dass Sie das so sehen! Ebenso interessant ist es, dass Sie voraussetzen, dass ich über meine Aktien sprechen „muss“! Dabei ging es ausschließlich um das Thema Vorbilder. Und jetzt zu Ihnen. Da Sie offensichtlich glauben, dass Sie durch mich belehrt werden sollten, bitte ich Sie hier öffentlich darum einen eigenen Leserbrief zu schreiben, indem Sie kein Bla Bla Bla schreiben, und Dinge präsentieren, die ich noch nicht weiß. Denn ich weiß seine ganze Menge nicht. Deswegen machen Vorbilder durchaus Sinn. Möchten Sie dazu gehören? Ich freue mich! Schreiben Sie einen Leserbrief, aus dem ich erkenne, dass ich von Ihnen lernen kann. Vielen Dank!

Vielleicht braucht es dafür eine neue Kategorie von Leserbeiträgen.

Der Begriff „Leserbrief“ hatte historisch auf diesem Blog eben den Fokus auf die Darstellung des persönlichen Lebensweges als Investor und in der Regel (Teil-)Vorstellung des eigenen Depots.

Dies weckt entsprechend eine Erwartung, wie ein „Leserbrief“ gerastert sein sollte.

Das Thema Vorbilder finde ich spannend, ich nenne sie für mich anders, eher Inspirationsquellen oder Ideengeber, in einem gewissen Bereich. Vorbild geht mir etwas zu weit, ich kann und will mich nicht mit einem Warren Buffett etc. identifizieren, aber ich kann von ihnen lernen.

Hallo Bruno, wenn Sie der Bruno sind, auf dessen Kommentar ich noch gesondert antworten möchte, kann ich vorab hier schon mal antworten: Vielleicht wäre eine neue Kategorie wirklich eine Idee. Danke für Ihren vorherigen Kommentar, falls Sie es sind. Ich versuche mir später Zeit zu nehmen, um auf Ihren Kommentar nochmal genauer einzugehen! Bis dann

Lieber Uwe, mache bitte noch einen weiteren Beitrag mit mehr Details über dein Depot. Und deine Einschätzung zu einzelnen Aktien. Wenn du Interesse hast, jederzeit gerne.

Ich finde das Thema Vorbilder auch super. Warren Buffett spricht oft darüber. Sein Vorbild war Benjamin Graham, sein Professor an der Columbia Uni. Von ihm hat er das Investieren gelernt. Er nutzt noch immer dieses Wissen.

Danke für den Beitrag!

Hallo Julian,

sehr gerne. Vielen Dank für deinen Kommentar.

Viel Erfolg ?

@ Dollar Uwe

Ich kenne die Herangehensweise mit Vorbildern an einem Tisch, wende sie aber selbst nicht an. Letztendlich bin ich für meine Gedanken verantwortlich und kann meinen Horizont durch gute Bücher erweitern. Sicherlich gibt es bevorzugte Autoren oder Investoren, aber letztendlich investiere ich für meine Familie und mich und gebe die Verantwortung hier in keiner Weise ab.

Mir gefällt das Konzept der Vision sehr gut, dass ich in der Form durch Arnold Schwarzenegger kennengelernt habe. Meine Vision ist unabhängig vom Aktienmarkt. Investitionen in ETF oder Aktien sind für mich neben weiteren Möglichkeiten ein Mittel zum Zweck. Größere Entscheidungen am Aktienmarkt treffe ich allein in Hinblick auf die Übereinstimmung mit dem Weg zu meiner Vision.

Meine Vorbilder:

Mein Großvater und mein Onkel.

Das sind alte Vorbilder, die sich im Laufe der Zeit auch verändert haben. Es hat bei mir einige Jahre gedauert, bis ich manches richtig einordnen könnte.

Guten Morgen Kiev,

sensationell! Ich finde deinen Kommentar sehr schön und trifft durchaus auch mein Herz! Insbesondere gefällt mir auch dein letzter Satz – es dauert meistens Jahre, bis man eine Einordnung – zu welchem Thema auch immer – für sich selbst richtig umsetzt! Das muss allerdings nach wie vor für andere nicht richtig sein. Und das macht es eben spannend, wenn man unvoreingenommen an die Meinungen und Handlungen der anderen Menschen herantritt – diese akzeptiert, überdenkt, und natürlich versucht, sie durch eigene Entscheidungen, Überlegungen und Erkenntnisse zu unterstützen, bzw zu verbessern. Mir hat dein Satz mit deinem Opa gut gefallen. Von meinem Opa durfte ich auch viel lernen – allerdings ging es da viel um die Natur, und was wir von der Natur lernen können – deswegen bin ich vor jeder Entscheidung auch im Wald. Opa sagte immer: Geh in den Wald, wenn du was entscheiden musst! Er flüstert dir deine Antwort – und zwar in aller Ruhe!!!!

Also dir und deiner Familie alles Gute, und einen schönen ersten Advent!

Dollar Uwe

Mein Herz wurde auch getroffen :)

Finde den Artikel gut. Jedoch fehlen mir auch die Details.

In den Kommentaren ist mir Uwe jedoch viel zu aalglatt. Alles wird irgendwie gelobt und als richtig dargestellt. Hier wünsche ich mir persönlich mehr Ecken und Kanten.

Hallo Domi,

Vielen Dank für Ihren Kommentar! Ich verstehe Ihren Punkt durchaus und kann nachvollziehen, dass Sie sich von mir ( oder auch generell ), mehr kritische Perspektiven wünschen ( In diesem Artikel ging es allerdings ausschließlich um Verknüpfungen zwischen Vorbildern und deren Strategien, die ich mit meinen Denkweisen verpaare und nicht um Ecken und Kanten – die natürlich stets mit von der Partie sind – vollkommen normal ). Ich antworte Ihnen also einfach persönlich! Sie können diese Antwort dann über den Artikel stülpen und bekommen Ihre „Ecken und Kanten“! Vorbilder – wie beschrieben – sind oft sehr erfolgreich, und es ist wichtig, auch ihre Herausforderungen und Fehler zu beleuchten, um ein vollständiges Bild zu erhalten. Ich glaube, dass Ecken und Kanten dazu beitragen können, dass wir aus den Erfahrungen anderer lernen und nicht nur die positiven Aspekte betrachten. ( In dem Artikel ging es allerdings nicht um die Fehler anderer oder von mir, sondern um eine aalglatte Betrachtungsweise einer Strategie, die sich für mich als hilfreich und nützlich erweist – weil sie für mich stimmig ist – und aus dieser Perspektive betrachtet ist das tatsächlich aalglatt )

Ihr Wunsch nach mehr kritischen Perspektiven zeigt mir, dass Sie ein tiefes Interesse an einer ganzheitlichen Betrachtung von Erfolg haben. Sie scheinen zu erkennen, dass das Bild von erfolgreichen Persönlichkeiten oft einseitig beschrieben wird und dass es wichtig ist, auch die Schwierigkeiten und Rückschläge dieser Personen zu beleuchten. ( Das geht vielen Menschen so – würden Sie als „Vorbild“ ausschließlich von Ihren Fehlern sprechen? Nahezu jeder Mensch ist darauf bedacht sich ins rechte Licht zu rücken – um möglichst gut dazustehen – und in diesem Zusammenhang betrachtet: Ich habe anfangs unfassbar viele Fehler gemacht – wie steht es da um Sie? Haben Sie auch Fehler im Leben der Finanzwelt gemacht? Teilen Sie sie mit uns? )

Ich denke, dass das Lernen aus Fehlern und Misserfolgen ebenso wichtig ist wie das Feiern von Erfolgen. Durch das Aufzeigen dieser Aspekte könnten andere davon profitieren und ähnliche Fehler vermeiden. ( Deswegen schlug ich in meinem Artikel meine Strategie vor, die wunderbar funktioniert – was nicht bedeutet, dass sie für Sie interessant ist ) In einer Welt, die oft von Erfolgsgeschichten dominiert wird, ist es tatsächlich notwendig, einen realistischeren Blick auf den Weg zum Erfolg zu werfen. Die Realität ist oft komplexer und herausfordernder, als es auf den ersten Blick scheint.

Darüber hinaus fühlen sich viele Menschen stärker zu authentischen Geschichten hingezogen, die sowohl Höhen als auch Tiefen zeigen. Ich kann nachvollziehen, dass das Teilen von Schwächen und Herausforderungen meiner Person betreffend menschlicher und zugänglicher macht ( doch das war überhaupt nicht angedacht in diesem Zusammenhang des Artikels )

Insgesamt zeigt Ihr Kommentar ein Bedürfnis nach Tiefe und Ehrlichkeit in der Diskussion über Erfolg und Vorbilder. Ich schätze Ihr Feedback sehr, danke Ihnen für das Lob zu meinem Artikel und werde versuchen, in zukünftigen Texten ( sofern erwünscht ) mehr auf diese Aspekte einzugehen. Es ist wichtig, dass wir nicht nur die glänzenden Erfolge betrachten, sondern auch die weniger glanzvollen Momente, um ein vollständiges Bild zu erhalten. Schauen Sie allerdings auf Instagram und Co, … werden Sie erkennen, dass niemand die Misserfolge wie etwa einen verpassten Bus oder die im Supermarkt heruntergefallene Eierbox auf seinem Account teilt. Wenn Sie jetzt um die Ecke denken, wissen Sie, was ich meine. Und das ist in meinen Texten stets Grundvoraussetzung: Um die Ecke denken – denn das machen Vorbilder stundenlang – seit Jahrhunderten! Alles Gute! Dollar Uwe (:

Es ging mir generell um Ihre Kommentare.

Auch dieser hier. Kommt mir fast so vor als ob mir eine KI antwortet.

Yap, „powered by ChatGPT“. :-)

Kommt mir auch so vor !

Na, da will ich dem Peterle auch noch kurz eine KI Antwort zukommen lassen, und ich werde mich beeilen müssen, dass er sie auch erhält ehe er zurück auf deine Alm wandert um seine Heidi zu besuchen.

Ich denke, du kannst diesen Spaß schon ab, oder etwas nicht? Schließlich habe ich mir nun die Mühe gemacht direkt drei Spassvögeln zu antworten, nämlich dem Domi mit der Info für den Peter!

Passt

Statt der hier „rausgehauenen“ drei Antworten bevorzuge ich doch lieber den „KI-Stil“.

Ist aber Geschmacksache.

Danke für die Info, Info! Der Name Info ist sicherlich KI generiert, dieser Einfallsreichtum haut mich direkt vom Sockel. Klasse!

Ach und sei so gut, und formuliere gerne noch eine passende Antwort. Ich möchte sie dann gerne durch mein KI Programm laufen lassen um zu überprüfen, ob sie sich mit meinem KI System deckt! Denn dann nutzen wir wohl das selbe. Schelm, wer Böses denkt. Es ist nicht notwendig zu antworten! Vielen Dank.

Yes. So klingt es wirklich !

Möglicherweise liegt es daran, dass du in der Wort und Redewendung ein anderes Level bevorzugst und eine respektvolle und fundierte Kommunikation eher als weniger hilfreich empfindest! Ich kann gerne auch im Straßentext mit dir schreiben und diskutieren! Dann hau einfach mal raus, was dir auch den Zeiger geht. Was dich bedrückt und dein Herzchen so begehrt? Solltest du allerdings nichts qualifiziertes aus deiner Tastatur heraus bekommen – ist mein Fazit: Es muss auch Leute auf diesem Planenten geben, die sich nicht mit jedem Thema beschäftigen müssen und wollen. In diesem Sinne – Hier spricht die KI für Dich!!!

Merkwürdige Diskussionen hier.

Der Blog wird immer…schwieriger, vorsichtig ausgedrückt.

Finde ich nicht.

Finde den Blog gut und lese ihn regelmäßig.

@Tim

ich vermute Sie möchten Ihre Wohnung in NY verkaufen weil Sie eine andere/ größere suchen und Eigenkapital hilfreich ist. Aber ich frage mich, was ist der Grund die Wohnung in NY zu verkaufen aber nicht die Immobilien in DE zB die Wohnung in Mannheim? Die Vermietung muss doch steuerlich wenig interessant sein. Wollen Sie so eine Verbindung in die Heimat behalten?

Ist in den USA der Gewinn aus dem Verkauf einer selbst genutzten Immobilie eigentlich steuerfrei?