Warren Buffett ist auf der Pirsch. Seit vielen Jahren hat er kaum Firmen gekauft. Doch jetzt nutzt er die große Angst für Deals. Er kaufte eine New Yorker Versicherungsgruppe Alleghany vollständig. Alleghany ähnelt stark Buffetts Beteiligungsfirma Berkshire Hathaway. Der Value Investor riss sich außerdem zehn Prozent vom Computerkonzern HP unter den Nagel. Er erhöhte seine Beteiligung am Ölkonzern Occidental Petroleum. Er kaufte wie verrückt Chevron-Aktien. Es kommt ein Deal nach dem nächsten.

Ob jetzt eine gute Zeit ist, um Aktien zu kaufen? Keine Ahnung. Das Finanzgenie ist offenkundig der Meinung. Es tobt der grauenhafte Krieg in der Ukraine, die Inflation grassiert. Notenbanken erhöhen die Zinsen. Die Börse korrigiert. Das kommt Buffett gelegen.

Aktien bieten eine super Rendite über lange Zeiträume. Ich besitze jede Menge Berkshire-B-Aktien und vertraue auf das Finanzgenie Buffett. Daneben habe ich große Positionen in Netflix, Bank of America, Chevron, CTS Eventim, Alphabet, Microsoft, SAP, Facebook … In meiner Facebook-Gruppe gebe ich Einblicke in mein Depot. Keine Angst: Ich verkaufe dir nichts, keine Seminare oder anderen Klimbim.

Klassisches Sparen führt nicht zu Rendite

Statt traditionell zu sparen, ist es rentabler auf einen Welt-Börsenindex oder den S&P 500 zu setzen. Und aktive Investmentfonds? Sie schlagen in den meisten Fällen nicht einen simplen ETF. Hinzu kommen deren hohe Kosten. Banken und Vertriebler versuchen gerade, diesen Finanzmüll Anlegern unterzujubeln. Es gibt natürlich Ausnahmen unter den aktiven Fonds. Aber: Ob sie außergewöhnlich gut sind, weisst du leider immer erst hinterher. Du kaufst mit aktiven Fonds sozusagen die Katze im Sack.

Dein Geld gehört gut angelegt. Und dazu eignen sich keine Sparbücher, Girokonten oder Tagesgeld. Negativzinsen kommen hier als Vermögensvernichtung neben der Inflation hinzu. Auch Bausparen ist nicht das Gelbe vom Ei angesichts hoher Kosten. Besser sind simple ETF. Aber die Deutschen haben zu viel Angst vor der Börse, deshalb müssen sie auf Rendite verzichten.

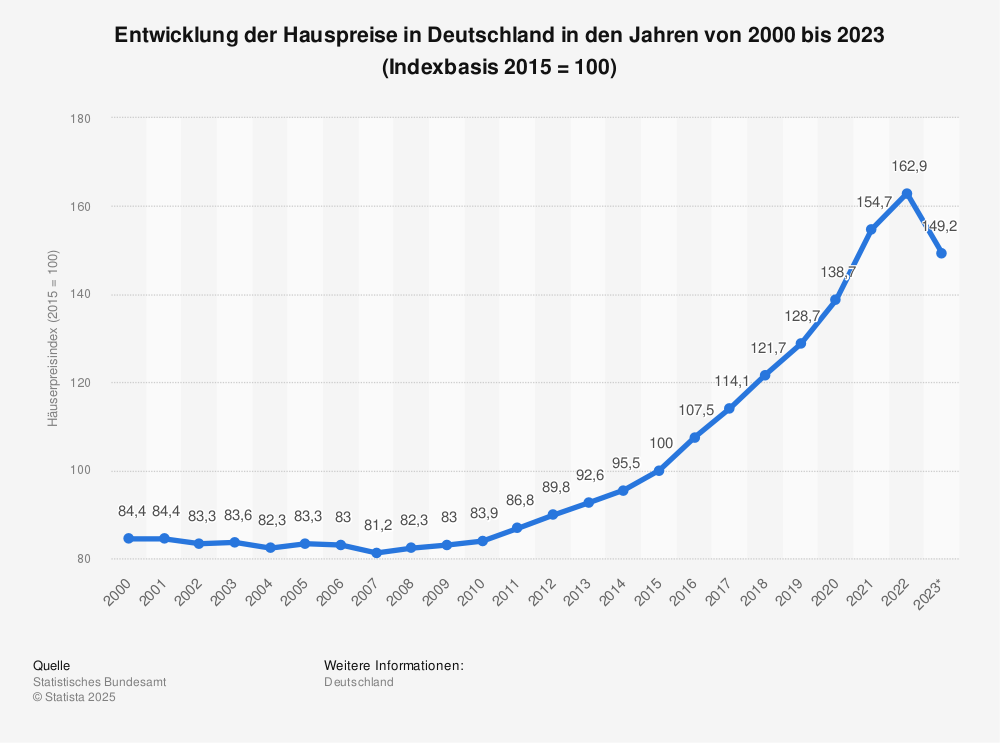

Und Immobilien? Sie scheinen teuer zu sein. In Deutschland sind die Hauspreise in den vergangenen zwölf Jahren ins Unermessliche gestiegen. Die Preise können weiter steigen, wobei ich eher von einem Abflauen des Booms ausgehe. Die steigenden Zinsen machen den Hauskauf jedenfalls unerschwinglich:

Mehr Statistiken finden Sie bei Statista

Kann man von Deutschland aus einen 401k abschliessen?

401k bezeichnet einen Teil des amerikanischen Steuergesetzes. Dürfte nur in den Staaten für dich gehen. Es ist schade, das in Deutschland nichts vorangeht, wegen Krieg und Corona. Ein eigenes Depot und disziplinierter Buy ’n Hold gehen auch. Wie viel Steuern später fällig werden ist eine Frage der Strategie. Mit Renteneintritt alle Shades in Geld umwandeln oder nur Sukzessive. Bei großen Geldbeträgen schlägt die Steuerprogression unbarmherzig zu.

Wieso sollte die Progression zuschlagen? Solange es noch die Kapitalertragssteuer gibt, ist die Progression bei günstigen 25% vorbei. Bei ETF sogar bei ungefähr 18%

nope, altersarmuts Rente bekommst du ^^

@Petra

401k ist ein Sparplan mit dem Geld aus dem Bruttoeinkommen unversteuert angelegt werden kann. Wenn ich richtig informiert bin kennt der deutsche Staat die Möglichkeit nicht aus dem Bruttogehalt Geld anzulegen um so Einkommensteuer zu sparen.

Bei uns in der Schweiz gibt es etwas in dieser Richtung nennt sich Säule 3a. Da kommt Geld direkt aus dem Bruttogehalt rein. Bei der Steuererklärung wird dieser Betrag ausgewiesen, damit sich der Einkommenssteuerbetrag reduziert.

Säule 3a wird aber vom Arbeitgeber nicht unterstützt, es ist einfach steuerbegünstigte Altersvorsorge. Die Höchstbeträge sind bei knapp 7k pro Jahr, im Gegensatz zu 401k bei fast 20k. Man hat auch nur beschränkte Freiheit, in den letzten Jahren hat es sich gebessert, nun können auch Index-ETF angelegt werden, aber jahrelang waren es nur überteuerte Anlagefonds mit hohen Gebühren. Aber gut, besser als gar nix.

Gäbe auch hier noch einiges Optimierungsbedarf, auch in der 2. Säule, da rechnen die Pensionskassen in der Regel mit 1.5% Rendite auf das Altersguthaben. Sehr bescheiden. Dafür sind die Umwandlungssätze zu hoch, die heutigen Rentner leben auf Kosten der zukünftigten Rentner. Ein Grossteil ist in Anleihen und Immobilien angelegt, suboptimal. Das grösste Problem aber, dass die Sparbeiträge altersabhängig sind und eigentlich erst so ab 40 oder 50 richtig einschenken, so kommt der Zinseszinseffekt nur beschränkt in Wirkung. Kommt hinzu, dass durch dieses System Angestellte 50+ benachteiligt werden, da sie für den Arbeitgeber bis zu 20% teurer sind als Junge.

@Bruno

Klar 3a ist nicht perfekt aber besser als garnichts. 7’000 ist nicht viel mir wären 20’000 oder 30’000 auch lieber aber hier sorgt der Neid der Habenichtse dafür dass die Beträge nicht erhöht werden.

Pensionskasse hat Probleme klar. Ich bin für senkung des Umwandlungssatzes auf 5%. Abschaffung des Koordinationsabzugs. Einzahlung in PK ab 18 Jahren und gleicher % Satz für alle.

@kennt der deutsche Staat… nicht aus dem Bruttogehalt Geld anzulegen

Na klar gibt es das in DE!

zB als Direktversicherung im Rahmen der bAV (link).

Das Problem daran sind die Kosten. Der AG wählt meist den Versicherungskonzern aus welche zu teure Verträge vertreiben (Grüße gehen raus an alle Allianz-Aktionäre).

Ein ähnliches Szenario wie bei Riester. Lohnt sich nicht und ist bei AG-Wechsel oft nicht attraktiv weiter zu führen. Viel besser wäre ein persönliches Direkt-Konto beim Staat ohne das der AG mitspielt außer bei verpflichtenden Zuschüssen.

Ich fürchte, bei der Aktienrente werden wir ein ähnliches Lobby-Desaster erleben. Dazu erhalten wir ne riesen Diskussion welche ESG-Kriterien für die Aktienauswahl gelten müssen, ob Immos enthalten sein dürfen und an Mieten verdient werden darf, welche Staatsanleihen gekauft werden dürfen usw usw. Den Staat soweit wir möglich raus halten!

Was würdest du sagen, wenn ich über den AG genau das machen kann.

Könnte bis zu 400€ aus dem Bruttogehalt in die bAV zahlen und der AG zahlt nochmals 400€ oben drauf. Hätte eine Sparleistung von 800€ und würde netto ca. 200€ weniger raus bekommen.

Was würdest du von so einem Konstrukt halten?

Müsste man vlt mal durchrechnen, was eine Aktienanlage von 200€ über eine gewisse Laufzeit bringt?!

-M

Vermutlich ein anderer Spekulant von Berkshire kaufte Hewlett Packard Aktien. Für Buffett wäre HP zu dumm, denn es hat Eigenkapital negativ, ROE negativ, KBV N/A.

Da es sehr viele gibt die das Kaufen, was Berkshire im Depot hat, werden die HP Aktien schon anziehen. Wenn man einzelne Titel kauft ist die richtige Bewertung anhand dieser Faktoren wichtig und richtig, aber aufwendig und fehlerträchtig, weil Kleininvestoren nicht bevorzugt mit Informationen versorgt werden. Erst Mal ETFs und dann einzelne Titel beimischen. Das i Pünktchen für eine gute Rendite. Ich gönnes jedem.

Wie ist der ROA bei HP?

Wie hoch die Verschuldung zum Gewinn?

Wie viele Aktien wurden die letzten paar Jahre zurückgekauft?

Alles Fragen die du dir vor deinem Kommentar hättest stellen sollen.

-M

Bzgl. Immos kann ich den letzte Bericht von Deutsche Bank Research empfehlen:

Link.

Bei Immobilien bin ich aktuell auch zurückhaltend.

VG

Hans

HP Inc. ist sicherlich besonders wegen der Tinten- und Toner-Verkäufe interessant. Es wurden vom Management damals Fehler gemacht, als Compaq zugekauft wurde. Das war strategisch eine Sackgasse. Es hätte lieber ein anderer DRucker-Hersteller gekauft werden sollen. Die Toner-Geschäfte sind wesentlich ertragreicher und auch eine Plattformökonomie. Das Geld klingelt außerdem in der Kasse, bevor die Seiten gedruckt wurden.

Trotz des Debakels mit Compaq ist HP heute Nr. 2 PC-Vendor hinter Lenovo (ex. IBM). HP hat also Dell abgehängt. Hätte ich so nicht gedacht…

Ich bin auch ein großer Berkshire-Fan. :-)

Immobilien: Damit habe ich beruflich zu tun. Ich denke, die Preise sind teilweise irre. Es gibt auch fair bewertete Immobilien, die dennoch dann teuer. Ähnlich wie bei Aktien. Weiteres Wachstum sehe ich auch keines mehr. (Wobei ich mir das schon seit 2019 denke und bisher damit immer falsch lag).

Jetzt steigt gerade das Baugeld auf 2%. Aber das ist alles träge: Unsere Kunden haben immer noch Berge von Bargeld auf dem Konto und wollen es „loswerden“. Solange Negativzinsen zu zahlen sind, wird der Immobilienmarkt in DE nicht kippen. Es gibt einfach eine sehr spezielle Käuferschicht hierfür. Ü50 und mit Dr.-Titel (zumindest bei uns).

Ansonsten denke ich, werden die Preise mittelfirstig eher „stagnieren“. Übertreibungen werden natürlich zurückgehen und man kann nicht mehr jede Dixi-Toilette als Kapitalanlage verkaufen. Warum stagnieren? Wie bei den Aktien: „Stagflation“. Preise steigen zwar – aber Sachwerte haben die Entwicklung bereits vorweggenommen – aber weil die Löhen nicht im notwendigen Umfang mitwachsen. Wenn die Löhne nicht steigen, können die Mieten nicht steigen, steigen die Mieten nicht, können die QM-Preise der Immobilien nicht weiter steigen, weil spätestens dann völlig unrentabel und ebenso negativ verzinst. Gut, die Angst vor der Geldentwertung ist und bleibt dann immer noch ein sehr gutes Verkaufsargument…

Sollten Guthaben (risikofrei) tatsächlich mal wieder mit 1,5-2 % verzinst werden, interessiert sich sowieso keiner mehr für Immobilien. Dann haben wir eine Dekade stagnierende Preise.

„Warren Buffett ist auf der Pirsch. Seit vielen Jahren hat er kaum Firmen gekauft. Doch jetzt nutzt er die große Angst für Deals“

Das mag für ihn stimmen, aber für uns Kleinanleger wäre das falsch gewesen denke ich, so lange zu warten und JETZT beginnen gross einzukaufen.

Wenn dann hätte man nach dem Coronacrash kaufen müssen, jetzt gibt es einzelne Werte die günstig sind, der Gesamtmarkt ist aber stark gestiegen und nahe dem ATH.

Auch BRK selbst, die Aktie war fast auf $160 gefallen im Coronacrash und jetzt auf ATH bei über $350. Natürlich diese Aktie kann man eigentlich immer kaufen, aber es wäre schlauer gewesen, sie damals zu kaufen wie jetzt.

Wir können uns auch nicht vergleichen mit WB, mal abgesehen vom Kapital, aber er kauft ja nicht an der Börse, es sind eher Deals und keine Aktienkäufe wie wir uns das vorstellen.

Generell denke ich es gibt immer etwas zu kaufen, die ganz grossen Gelegenheiten sehe ich aktuell nicht, insbesondere im Gesamtmarkt, der ist wie gesagt kaum gefallen in der Breite und nahe dem ATH, von daher für mich keine besondere Gelegenheit, aber ich kaufe auch nicht ganze Versicherungen haha.

Die Frage ist halt wie geht es mit der Inflation weiter, wann und wie stark steigen die Zinsen, dann wird es auch im Häusermarkt (und auch im Aktienmarkt inbesondere bei den „Hochverschuldeten“) Bewegung geben. Wer vernünftig operiert hat weniger zu befürchten. Ich kenne auch Leute die sind mit 100% FK unterwegs, die letzten 20 Jahre hat sich das gelohnt und die wurden reich, aber kann auch mal schwieriger werden.

@Bruno

Absolut einverstanden die Preise waren im März 2020 bedeutend attraktiver.

Ich finde Einzelaktien nachwievor spannend ABBVie hat in diesem schon gut 25% Kursgewinn eingebracht ohne Dividende. Altria und Kraft Heinz stehen je rund 14% höher als zu Beginn des Jahres auch hier ohne die Dividende zu berücksichtigen.

Heute,11.04.22 gibt´s AT&T deutlich günstiger als sonst! Erstmal 100 Anteile mehr gesichert! :) :) :)

War das nicht nur der spinoff?

Immerhin das Tief aus 2009 – bin mal gespannt, wo die 2035 stehen.

-M

Bin optimistisch, ich tippe mal auf 10-15$ ;)

Ich hab mir heute ein paar „Schrüübli“-Aktien gekauft, Bosshard mit richtigem Namen, und Schrüübli kann man immer brauchen :)

Ob ich hingegen eine Schraube locker habe weiss ich nicht.

Schrauben sind interessant, leider ist die Würth Gruppe nicht börsennotiert, gibt gerade in Deutschland einige sehr spannende Unternehmen, welche nicht an der Börse sind.

Bosshard ist auch eine tolle Firma, halt zyklisch, muss man mit viel Bewegung rechnen, vielleicht noch etwas teuer, aber die Zahlen sind super, also eine Schraube locker hast Du kaum, wenn du die kaufst.

hallo Bruno,

Würth ist Klasse, wir waren letztes Jahr im Würth Haus in Rorschach, bei strahlendem Wetter dann noch am See, lohnt sich so ein Besuch dort.

Es gibt einige gute nichtkotierte Firmen.

Mal schauen ob ich noch ein paar Geberit kaufe, das wird kein Griff in’s Klo :)

Ich habe jetzt einige Werte die nicht viel Dividende hergeben, dann muss ich auch nicht viel versteuern (ich sitze gerade am Steuerkram)

liebe Grüsse

Nächsten Dienstag vll. wieder Schlachtfest bei NFLX? Nachbörslich Zahlen!

Ich bereite mich mental schon auf den nächsten Absturz vor, aktuell will das Depot nur steigen oder auf sehr hohem Niveau stagnieren. Wird nicht ewig so weitergehen, sobald wieder mehr Liquidität reinkommt wird weiter investiert.

Bankkunden könnten 10.7 Milliarden Franken sparen – moneyland.ch

Man stelle sich mal vor, diese ganzen Spargelder würden dann noch in Aktien investiert über längere Zeiträume…

@Wirtschaft & Aktien: Bei einer Inflationsrate von über 7 % kann man sich mit einem breiten World-ETF und seinen Durchschnittsrenditen derzeit grade mal über Wasser halten. Natürlich muss man es langfristiger sehen. Trotzdem setze ich zu mittlerweile 75 Prozent lieber auf ausgewählte Einzelaktien, bisher gibt mir das Depot recht mit dieser Strategie. Es braucht vielleicht doch mehr Risiko. Wie seht ihr das Thema generell?

Vermutlich wird die Inflation auch wieder sinken. Die Teuerung bei bestimmten Produkten und Dienstleistungen wird zum Teil aber bleiben.Ich sehe zum Beispiel im Bau trotz steigender Zinsen keinen Einbruch bei den Preisen. Wohnraum bleibt knapp. Wenn ich richtig gelesen habe hat sich auch die Geldmenge seit der Lehmann-Pleite im Euroraum verachtfacht. Ist das wirklich noch gesund?

Solange das Gehalt für sehr viele Leute trotz Fortbildungen und Qualifizierungen die Inflation nicht weitgehend ausgleicht, bringt es durchaus Realverlust ein. Die Reallöhne sind im Durchschnitt in D zwischen 1991 und 2019 um lediglich 12 Prozent gestiegen, obwohl sich die Nominallohnsteigerung auf über 60 Prozent summiert (Quelle: Bundeszentrale für politische Bildung). Finde ich durchaus etwas problematisch, auch im Hinblick auf gesellschaftliche Entwicklungen. Pure Mathematik.

Troz allem: Stetig investieren. Aber vielleicht noch mehr auf großartige Unternehmen setzen mit großer Markt- und Markenmacht.

@mehr Einzelaktien:

Nichts für mich, wenn ich so mitlese gibt es hier aber fast nur talentierte Stockpicker, die den Markt outperformen. Wenn man das langfristig kann, warum nicht?

Ich kann es nicht, das einzige was ich mache ist halten und bei Einbrüchen größer 20% nachkaufen. Vielleicht ist die Performance schlechter, aber dafür 0 Stress bei egal welcher Wirtschaftslage. Der einzige Nachteil für mich: ziemlich (um nicht zu sagen extrem) langweilig.

Nachvollziehbar. Viel Erfolg weiterhin damit. ETF sind auch nicht schlecht. Ich nutze sie aber als Branchen-ETFs in Bereichen in welchen in mir keine Einzelinvestitionen zutraue. Egal wie: Aktien und/oder ETF sind deutlich besser als nix…

@Lejero

Bin ja die letzten Jahre durchaus mehr für etf-Fraktion eingetreten, weil mich die Sachlogik durchaus überzeugt.

Ich glaube es ist schon eine Verzerrung der Wahrnehmung, wenn hier nur immer die paar Hansele schreiben wie geil sie mit Einzelaktien performen obwohl sämtliche Studien gegen den durchschnittlichen Einzelaktienanleger sprechen.

Übergewichtung growth und FAANGM, bzw. US und evtl. Dollar war seit der subprime schwierig zu toppen. Nichtsdestotrotz waren es bei mir größtenteils die Berks mit 60 % Gewichtung im 5 % Einzelaktiendepot.

Normal gehe ich so 60 % Positionen nie ein… aber von 5 % ist es nix. ;-)

@-M

Was sagst Du denn zur Halbierung von Baba durch Munger?

Nichts gegen die Leistung von Munger, aber vielleicht hat er seinen Zenit halt doch langsam überschritten und ob agressives Trading in seinem Alter noch der richtige Sport ist? ;) Den Legendenstatus wird ihn so oder so überleben…

Aber Carl Lewis ist ja auch nicht mehr der schnellste auf 100m und es gibt mittlerweile auch hübschere Frauen als Audrey Hepburn, ohne respektlos zu werden ;)

Ja, war wohl überraschend für alle. Nehme das zwar zur Kenntnis, aber soll mich nicht groß beeinflussen. Ich halte Baba länger wie Munger, wurde beim Kauf auch nicht beeinflusst.

Ärgere mich ein wenig, nicht nochmal bei 8,40 gekauft zu haben. Ich wollte bei 8€ nochmals kaufen (das hätte den Kaufpreis nochmals gut gesenkt)

Baba bin ich gelassen, da ich jetzt erstmal den größeren Hebel durch den Jobwechsel selbst in die Hand genommen habe. Der erhöhte Cash Flow wirkt sich künftig stärker aus als es Baba tun könnte (es sei denn die gehen auf 60€ in HK)

-M

Warren Buffett ist einmalig. Auch, wenn Lad nichts von ihm hält :)

Danke für den guten Artikel TIm.