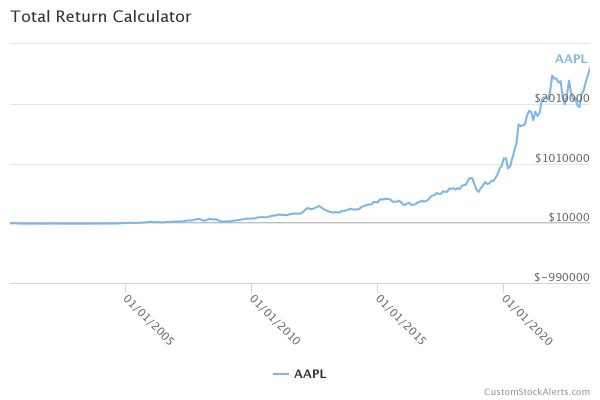

Wer im Juni 2000 für 10.000 Euro Apple-Aktien gekauft hat und sie behielt, kann sich über 2,5 Millionen Euro freuen. Aber zwischenzeitlich stürzte der Elektronikriese ab. Wenn man nur Geduld gehabt hätte. Mit diesem Online-Aktien-Rechner kannst du die Renditen ermitteln. Hier siehst du die imposante Apple-Entwicklung. Eine einzige Aktienposition wie Apple hätte dich reich gemacht:

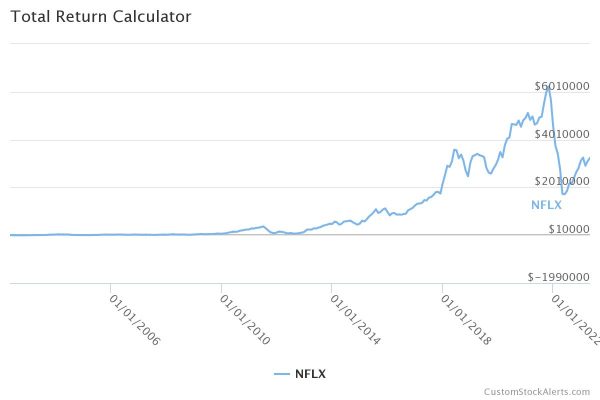

Noch besser hat sich Netflix entwickelt. Ein Einsatz von 10.000 Euro ist auf 3,7 Millionen Euro in der gleichen Zeit geschnellt:

Microsoft, Tesla und Amazon sind weitere Millionenmaschinen. Einmal kaufen und dann behalten. Natürlich weiß man das nicht im Vorfeld. Firmen geraten in Krisen, sie kämpfen sich durch Skandale, Probleme und so weiter. Als Aktienpicker hast du es schwer. Du kannst ein paar Dauer-Krisennudeln, Pleitefälle wie First Republic Bank oder Silicon Valley Bank erwischen. Nicht zu vergessen Betrügerfirmen wie Wirecard. Wer breit streut, kann solche negativen Beispiele auffangen. Denn die starken Aktien können die Krisenaktien mehr als ausgleichen.

Manchmal stürzen vorübergehend Raketenaktien wie Berkshire, Amazon, Netflix, Apple um 60 bis 90 Prozent ab. Dann zuzuschlagen, das ist die große Kunst. Mir ist das bei Netflix nach einem Einsturz um 70 Prozent gelungen. Netflix ist heute meine wertvollste Position im Depot.

Ein Leser fragt: „Was soll ich mit meinen Aktien tun, die im Minus sind?“

Ein Leser ist von einigen Aktien enttäuscht, die er gekauft hat. Sie sind stark ins Minus gerutscht. Er hat aber auch ein grundsolides Dividendendepot und ETFs. Damit ist er zufrieden. Nur sind in seinem Wachstumsdepot einige Flops, das bereitet ihm Kopfzerbrechen. Er fragt: „Was soll ich mit den Aktien machen?“

Ocado: Wie geht es weiter mit dem Lebensmittel-Versender?

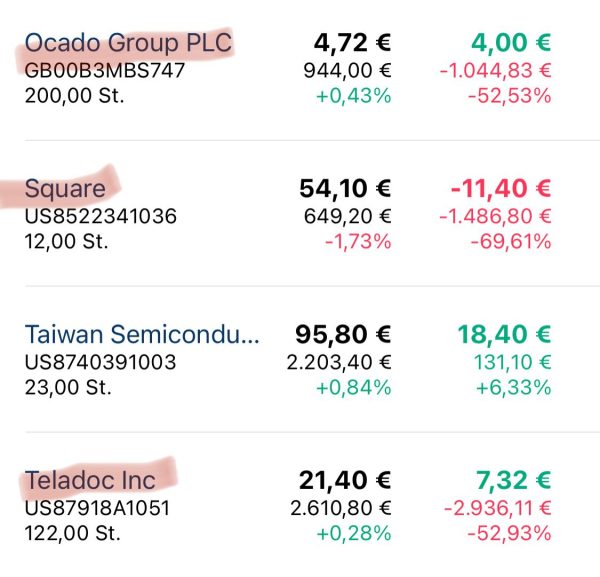

Der Leser hat beispielsweise mit der Ocado-Position die Hälfte verloren. Um diesen Kursverlust wieder aufzuholen, muss sich das Papier dementsprechend verdoppeln, was hartnäckig sein kann.

Der britische Online-Supermarkt Ocado machte einen Freudensprung während der Pandemie. Zuletzt schwächte sich das Wachstum ab, während der Verlust größer wurde. Mit den Giganten Kroger und Marks & Spencer schlossen die Briten Deals. Der US-Supermarkt Kroger investierte eine Milliarde Euro in den Emporkömmling. Aktuell dümpelt die britische Aktie bei 4,20 Euro in Frankfurt. In der Spitze kostete das Papier schon 12,00 Euro und mehr.

FTSE 100-Indexaufnahme

Nach der Kursrallye stieg die Aktie in den britischen Standardindex FTSE 100 auf. Der Tech-Supermarkt (gegründet im April 2000) hat zwischenzeitlich das britischen traditionsreichen Kaufhaus Marks & Spencer Group (gegründet 1884) im Börsenwert überholt.

Das Konzept sind robotergesteuerte Logistikhallen. Sie zu bauen, geht ins Geld. Aber: Lebensmittel vollautomatisch zu verschicken, scheint die Zukunft zu sein. Dabei gibt es viele Herausforderungen, eine ist: die Konkurrenz schläft nicht. Walmart und Amazon kämpfen zum Beispiel um die Online-Vorherrschaft im Lebensmittelsegment.

Square (Block) ist stark im Minus

Der Bezahldienstleister Square ist bei dem Leser um 70 Prozent eingeknickt. Square hat sich in Block umbenannt. Das kleine Researchhaus Hindenburg hat Block vorgeworfen, dass seine Cash-App-Nutzerzahlen (51 Millionen Nutzer) nicht stimmten. Nach der Attacke des Shortsellers Hindenburg stürzte die Aktie ab. Block leidet. Das einst stürmische Wachstum ist beendet, die Gewinne drehten in tiefrote Verluste. Der Konkurrenzkampf nimmt zu. Auch der Rivale PayPal ist am Leiden, Block erlebt also nicht allein eine Saure-Gurken-Zeit.

Teladoc Health: Wenn der Arzt anruft

Mein Blogleser ist auch mit Teladoc mit rund 50 Prozent im Minus. Im Gesundheitssektor gibt es gut aufgestellte Unternehmen, die rasant wachsen. Dazu zählt Teladoc Health, hätte man denken können. Der Dienst kann seine Expansion voraussichtlich viele Jahre fortsetzen. Doch 2020 machte der Vorstand eine folgenschwere Übernahme, die sich als Vollkatastrophe herausstellte. Deshalb türmte sich der Verlust im vergangenen Jahr auf 13,7 Milliarden Dollar. Es war eine Abschreibung auf den Goodwill aus der Übernahme fällig. Wie bitter!

Der Dienst aus Purchase im Bundesstaat New York setzte im Jahr 2018 mit 2.390 Mitarbeitern 418 Millionen Dollar um. Bis 2022 kletterte der Umsatz mit 12.400 Vollzeitkräften auf 2,4 Milliarden Dollar.

Wir haben eine Zeit explosiven Wachstums im Bereich des digitalen Arztbesuchs und der virtuellen Pflege. Dank virtueller medizinischer Konsultationen können Patienten bequem von zu Hause aus über einen Desktop oder ein mobiles Gerät bei einem Arzt einchecken. Auf diese Weise werden zeitaufwändige Besuche in der Praxis vermieden. So wird der Zugang zur Pflege sowie die Behandlungsergebnisse für Patienten verbessert.

Krankenhäuser und Ärzte wollen mehr auf Telemedizin setzen

Studien zufolge wollen Krankenhäuser und Ärzte ihre Budgets zu erhöhen, um ihren Patienten einen besseren Zugang zur Telemedizin zu ermöglichen. Die virtuelle Versorgung wird zur Strategie, um das Engagement der Verbraucher und die Qualität der Versorgung zu erhöhen.

Teladoc ist freilich nicht der einzige Player. Ein Arzt sitzt vor einer Kamera und spricht mit seinem Patienten. Das kann zum Beispiel ein Allgemeinmediziner oder Psychiater sein. Telemedizin ist ein Trend für das nächste Jahrzehnt. Davon gehen Marktforscher aus.

Das US-Gesundheitssystem ist teuer und intransparent. Die Kosten machen 18% des Sozialprodukts aus. Kein Land gibt mehr für die Gesundheit seiner Bürger aus. Die Kosten steigen seit geraumer Zeit. Sie laufen aus dem Ruder. Telemedizin kann ein Teil der Lösung sein. Es ist flexibel, transparent und günstig.

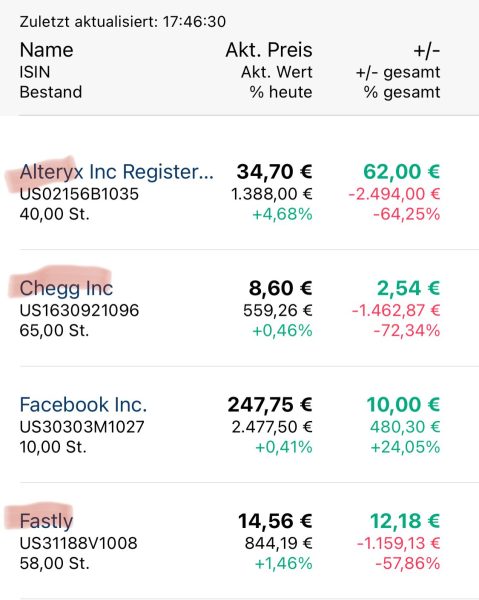

Andere Aktien, die beim Leser stark im Minus sind, sind das Softwarehaus Alteryx, Chegg und Fastly.

Chegg: Fernunterricht im Trend

Der Trend zum Fernunterricht wird anhalten. Darin waren sich Marktforscher einig. Chegg errichtete ein kleines Monopol. Die Kalifornier bieten Schülern Online-Hausaufgabenhilfe, Nachhilfeunterricht und Lehrbücher an. Schulabgängern helfen sie, ans College zu kommen oder Kredite fürs Studium zu erhalten. Gedruckte und digitale Bücher stellt der Dienst zur Verfügung. Das Abo-Modell spült massig Geld in die Kasse. Der Umsatz legte regelmäßig zwischen 20 und 30 Prozent zu.

Die Chegg-Aktie hat sich vervielfacht. Doch seit Sommer 2021 ist der Wurm drin. Es gibt mehr Konkurrenten: Pluralsight, Tal Education Group, Coursera, 2U, Gaotu… Zuletzt sorgte die KI-Lösung ChatGPT für Furore. Anleger stellen mittlerweile wegen der KI-Revolution die Chegg-Story in Frage. Manch einer denkt weiter, bei Chegg könne eine neue Amazon im Bildungsbereich entstehen. Durch die Skalierbarkeit sei das Ertragspotential rosig, behaupten sie. Aber die Chegg-Aktie ist seit über einem Jahr auf Talfahrt.

Fastly: Schnell nach unten

Fastly hilft Unternehmen, Daten auf weniger genutzten Servern zu speichern, damit die Websites der Kunden schneller sind. Die Kalifornier nutzen die Edge Cloud Plattform, um die Datenströme im Internet zu steuern.

Fastly gründete 2011 der Schwede Artur Bergman. Es nutzt superschnelle Festkörperspeicher SSDs, die mit Open Source Software kombiniert werden. Während sich Akamai vor allem auf eigene Server über ein sogenanntes Network Operators Center (NOC) stützt, konzentriert sich Fastly auf Open Source Software. Im Februar 2020 trat CEO und Gründer Artur Bergman als CEO zurück und übernahm die Rolle als Chairman.

Mit dem Ausbruch der Pandemie nahm der Internet-Verkehr zu. Die Kundenbasis wuchs. Weltweit betreut Fastly tausende Kunden. Darunter sind die Websites von Twitter, Amazon, Reddit, Twitch, CNN, PayPal, Spotify. Auch die britische Regierung nutzt sie für ihr gov.uk-Netz. Nachrichtenangebote von „Financial Times“ über „Guardian“ und „New York Times“ bis hin zu „Bloomberg News“ sind mit von der Partie.

Der Umsatz wächst, wie sich im ersten Quartal zeigte. Doch ist der Verlust hoch. Mittelfristig strebt Gründer und Chairman Bergman die Gewinnzone an. Die Aktie wird mit dem 4,5-fachen Umsatz noch immer sportlich bewertet. Dafür steckt in der unternehmenskritischen Dienstleistung Potential.

Fastly, Akamai und Cloudflare machen das Internet schneller und sicherer

Rivale Akamai Technologies kam im Internet-Hype 1999 an die Börse. Ein weiterer Widersacher ist Cloudflare, der im September 2019 an der New York Stock Exchange sein Börsenpremiere feierte. Das Sicherheits- und Performanceunternehmen Cloudflare gründeten 2009 drei Studenten der Harvard-Business-School, die Spam-Mails bekämpfen wollten. Das Trio nutzt die Technologie des Content Delivery Networks (CDN). CDN ermöglicht es Unternehmen, Inhalte in unmittelbarer Umgebung der Nutzer zwischen zu speichern, um die Leistung zu maximieren.

Im Prinzip verbessern die drei Firmen die Bereitstellung von Inhalten im Web. Sie können Staus mit hilfe gestreuter Computerkraft beseitigen. Die Cloud-Spezialisten sind vergleichbar mit einer Art Klempner, der Rohre verlegt und aufpassen muss, dass es zu keiner Verstopfung kommt. Ein technischer Fehler kann das Herunterladen oder Streamen verlangsamen. Fastly vermeidet solche Engpässe. Es hat eine Technologie, mit der Websites, Fotos und Videos im Handumdrehen funktionieren. Es macht das Internet schneller und das Surfen angenehmer. Kunden und potenzielle Kunden sind nicht geduldig – wenn eine Website nicht schnell geladen wird, wechseln sie zu einer anderen.

Seit 2019 an der Börse

Das Unternehmen Fastly aus San Francisco ist seit Mai 2019 börsennotiert. Der Ausgabepreis legten die Banken auf 16 Dollar fest. Der Kurs hat sich seither vervielfacht, knickte aber in den vergangenen Monaten deutlich vom Spitzenkurs ein und notiert jetzt wieder bei 16 Dollar. Du kennst das aus dem Monopoly-Spiel: „Gehen Sie zurück auf Los…“

Der Börsenwert beträgt 2,1 Milliarden Dollar. Dem steht ein Umsatz von 432 Millionen Dollar gegenüber.

Was soll der Leser mit seinen Aktien machen, die im Minus sind? Hast du einen Vorschlag. Ich habe auch einige Aktien im Depot, von denen ich bitter enttäuscht bin wie WW International, Under Armour, Southwest Airlines oder Intel. Ich behalte sie in der Regel.

Wenn der Investment Case noch aktiv ist, behalten. Ansonsten abstoßen.

Ob eine Aktie im Plus oder im Minus ist sollte dabei nie eine Rolle spielen.

Psychologisch schwer, aber man gewöhnt sich daran.

Witzigerweise sind es immer die „Geheimtipps“ oder „Kenneraktien“ die in Boden gehen. Allbekannte Marken wie McDonalds, Google, Nestle laufen immer recht gut.

Selbst diese 3 Blue Chips hatten zwischenzeitlich schwere Krisen und Kurseinbrüche.

Da ist etwas dran. Aber wer weiß schon, ob es nach 2 Jahren, Jahrzehnten, Jahrhunderen oder schon nach 2 Stunden vorbei ist, so wie Appples VR-Brille, bei der die Batterie so schnell leer läuft.

Wenn man von dem Unternehmen überzeugt ist, aufstocken

Ob man diese Aktien in einem Loser-Depot weiterführen soll – mit der Hoffnung, dass diese Aktien irgendwann vielleicht doch mal wieder steigen – oder doch lieber gleich verkaufen soll, weiss ich auch nicht, aber ich würde mir eine ganz andere Frage stellen:

Was haben all diese Aktien gemeinsam, damit sich so was nicht wiederholt.

Das ist mitunter nicht so, weil es viele Ursachen geben könnte. Jede, absolut jedes Aktie kann von heute auf morgen einbrechen, die meisten erholen sich wieder, aber viele eben auch nicht. Kleine Aktien sind besonders anfällig, auf die Marktkapitalisierung achten. Auf keinen Fall auf Aktien setzen, die seit Jahren fallen und ein Credo „die ist jetzt so billig, sie ist mehr wert und muss steigen“ rumgeistert,Beispiel : 3M

Genau. Marktkapitalisierung spiegelt nämlich auch das Vertrauen der Investoren wider.

Jemandem etwas raten ist immer schwer – ich wäre nicht so vermessen.

Man kann aber sagen, wie man es selber hält. Um solche Storys wie Tim mit Apple und Netflix aufzeigt, wirklich zu haben, versuche ich Aktien einfach nie zu verkaufen. Beim Einkauf schau ich auf Firma, Produkte, Story und auch den Preis. Aber ich bin Hobby-Anleger – ich schau mir die Firma beim Kauf an und dann heißt es fire&forget. Als z.B. Shell runtergeprügelt wurde – Der Ölpreis war auf dem Spotmarkt teilweise negativ – gibt es zwei mögliche Richtungen. Gleiches gilt z.B. für Meta oder auch Amazon. Mit Biontech bin ich ca 50% im Minus. Finden sie das Krebsmedikament mit RNA-Technologie? Gibt es demnächst hocheffiziente Multi-Impfungen? Vielleicht nicht – aber wer weiß das schon?

Am Ende wäre es total egal welche Einzelaktien ich kaufe, da ich im Grundsatz an die Effizienzmarkttheorie glaube. Allerdings versuche ich schon Firmen zu kaufen, die ich kenne (detaillierter), die ein gutes Management haben, die sehr konstant sind oder von deren Produkten oder Innovationsfähigkeiten ich überzeugt bin. Sonst könnte ich ja den Affen Darts werfen lassen ;-)

Meine Stimme geht also aufs Buy&Hold ohne Check.

Es gibt generell einige Aspekte, die man bei einem möglichen Verkauf mit einem persönlichen Minus betrachten kann. Grundsätzlich würde ich mir folgende Fragen stellen:

1) Glaube ich an eine Kehrtwende (zumindest wieder in einen erträglicheren Bereich) oder sehe ich das Risiko eines weiteren Kursverlusts als höher an?

2) Habe ich die Möglichkeit, durch einen Verlustverkauf diesen mit Gewinnen anderer Aktienverkäufe zu verrechnen?

3) Kann ich mit dem Geld aus dem Verkauf etwas sinnvolleres anstellen?

Ich habe im letzten Jahr einen risikoreiches BDC verkauft, da durch die Zinswende das Geschäftsmodell für mich zu kritisch geworden ist. Stattdessen habe ich begonnen, ein paar Unternehmen mit soliderem Geschäftsmodell zu kaufen, welche in vergangenen Krisen eine höhere Sicherheit geboten haben.

Jeder muss für sich seine Strategie am Aktienmarkt anpassen, da man grundsätzlich stressfrei Schlafen können sollte. Aus meiner Sicht funktioniert das durch viel Lese-/Recherezeit (Bücher/Artikel/Blogs) und „lerning by doing“ an der Börse.

Will sagen: Die Grundstrategie (z.B. growth oder value) wird durch Lesen bestimmt, das Feintuning dann durch die eigene Erfahrung.

Ja das stimmt, man sollte schon Zeit ins Lernen investieren.

Er soll sie einfach behalten, eiskalt. Man ist nicht klüger als der Markt. Im Verkauf liegt der Verlust und im Einkauf der Gewinn.

Dann sollte er unbedingt sein Dividendendepot ausbauen. Irgendwann kommt der Ruhestand.

Außerdem würde ich raten große, hochkapitalisierte Unternehmen aus dem S&P 500 als „Anker“ ins Depot zu kaufen, am besten mit einem großen Einmalkauf und dann aufstocken per Sparplan. Man sollte da lediglich beachten wie lang der Anlagehorizont ist. Hat man nur 5 Jahre Zeit, sollte man sich vielleicht nicht unbedingt jetzt eine NVIDIA reinlegen, die schon viel Zukunft eingepreist hat. In der Onvista-App kann man sich die Einzelwerte / Aktien in den gängigen Indices wie S&P 500 nach Marktkapitalisierung sortiert anzeigen lassen.

Ansonsten würde ich auch bei längeren Anlagehorizont darauf achten, dass man zu jedem Jahresende schaut den Freibetrag auszunutzen. Macht man das 10, 20, 30 Jahre nicht konsequent kostet das nur Rendite und man schenkt dem Staat Geld.

Danke für den Artikel Tim. Danke auch für das schöne Video aus Marokko. Toll.

Ich würde für mich checken, ob die Firmen langfristig erfolgreich sein können.

Super Micro Computer stand bei mir auch erst im Minus (Shortangriff wie ich später erfuhr), hatte auch geschwitzt aber durchgehalten und jetzt bin ich sehr froh darüber.

Danke auch nochmal an Nikos für seinen Artikel im Oktober letzten Jahren, wo er die Aktie vorgestellt hatte. Dadurch bin ich darauf aufmerksam geworden und habe gekauft.

@Nikos: Grüße nach Oberstdorf. Hoffe, es geht dir gut.Gibt es von Dir auch noch mal ein Update ?

Fastly, Cloudflare und Block würde ich erst mal halten.

Chegg sehe ich nicht mehr so positiv. Das Geschäftsmodell hat durch ChatGPT einen neuen „Player“ bekommen.

ARK- Aktien : große Chancen, große Risiken. Tannenbaumcharts.Danach wird es spannend. Ein Teil wird sich erholen, andere bleiben im Tal.

Dass Aktienpickerei ist eine Illusion ist, wurde in der Börsengeschichte schon x-mal belegt.

Zumindest für die große Masse der Anleger, wobei Ausnahmen die Regel bestätigen.

Die Leute glauben es trotzdem nicht und wursteln sich sinnloserweise durch alle möglichen Unternehmensberichte und Analysen.

Wenn ein Kleinanleger vor vielen Jahren Apple kaufte, dann wohl, weil ihm das Iphone gefiel und nicht weil er das Unternehmen bis ins letzte durchleuchtete. Das ist gar nicht möglich. Zeitverschwendung!

Mit Ratio hat das nichts zu tun, eher noch mit Bauchgefühl.

Wie auch sollte die Kleinanlegermasse gegen die immer mehr KI gestützten Algorithmen der Profis ankommen? Lächerlich, das ist mehr Glauben als Wissen.

Warum werden die Millionen von Klein-Aktienpickern, von wenigen Ausnahmen abgesehen, niemals reich? Die meisten schaffen nicht einmal ihre Altersversorgung und sind trotz ihres Warren Buffett-Gehabes auf die Rente angewiesen.

Was aber auch fakt ist: Im Schnitt werden die (wenigen) Millionen Klein-Aktienpicker (ich nenne sie mal wertungsfreier Anleger) reicher als die, die es nicht tun. Dass für einen normalen Angestellten die gesetzliche Rente ein wichtiges Element ist und immer sein wird, ist doch auch klar. Ich weiß nicht, wieso man das negativ darstellen sollte.

Ansonsten bin ich bei dir: Wer meint mit Stockpicking besser abzuschneiden als der Rest der Stockpicker, überschätzt sich oft selbst. (was ist übrigens ein statistisches Fixum ;-) ) Wichtig ist, dass man Geld spart um das zu investieren und das dann auch durchzieht. Wenn man das breit in Mid- oder LargeCaps oder ETF macht und das dann auch durchhällt, dann reicht das völlig um im Schnitt zu bleiben.

Die Rente oder Pension will ich niemals negativ darstellen.

Ganz im Gegenteil, sie ist für mich ein wichtiger Pfeiler in der Altersvorsorge.

Es sei denn, man will mit 30 finanziell frei sein ohne zu arbeiten.

Endet häufig unter der Brücke…da ist man dann komplett frei.

Wenn du fundamental unterwegs bist ja, wenn du charttechnisch unterwegs bist kannst du besser als der Markt sein : Momentum, Volumen, Marktstimmung…

Beste Rendite : hohes Momentum in ausgebombtem Markt.

@was tun bei -60%

Diese Frage darf sich eigentlich nie stellen. Es zeigt naiv zu sein und keinem Plan zu folgen.

Aktien die stark steigen (sollen) können natürlich auch stark fallen.

Eine Aktie nur zu verkaufen nur weil mir der Markt meinen Kaufpreis nicht zahlen möchte ist ein verrückter Grund. Der Markt kennt meinen Kaufpreis nicht.

Entweder vor (!) Kauf ein Stop setzen (mit Gefahr durch vola herausgeschüttelt zu werden) oder bis zur Depotleiche halten wie @Timski oder @Slowroller. Die jeweilige Strategie kann durchaus für verschiedene Aktien im Depot unterschiedlich angewendet werden.

Durch Nachkäufe psychologisch verbilligen ist meist keine gute Idee, wenn dann nur unter disziplinierter Einhaltung der max Positionsgrößen. Um die psycho-Falle zu umgehen kann man Nachkäufe in einem anderen Depot durchführen und alle Käufe so seperat führen und sich fragen ob man wirklich eine weitere Position eröffnen möchte.

Bei diesen Fragen höre ich Peter Lynch aus der Ferne lachen… Wie wäre es erst mal mit einer vernünftigen Strategie um im Anschluss seinem Beispiel zu folgen? Lynch hat ein paar einfache aber entscheidende Tipps für Stockpicker parat. Kostenlos nachlesbar für jeden da draußen.

Der beste Tipp für Stockpicker, den ich je gehört habe, war kein Stockpicking zu betreiben.

Novolina

Alles zu verallgemeinern hat auch keinen weiter gebracht. Ich fahr mit meinen Einzelaktien ziemlich gut.

Glück und Zufall spielen natürlich mit rein. Aber man muss auch Aktien wie NVIDIA 4 Jahre halten können…

Tesla will Wasserkrise verursachen:

https://www.n-tv.de/wirtschaft/Verschafft-Woidke-der-Tesla-Fabrik-mit-einem-Trick-mehr-Wasser-article24178846.html

ShopApothek ist heute zweistellig eingebrochen

https://www.n-tv.de/wirtschaft/der_boersen_tag/Der-Boersen-Tag-Freitag-9-Juni-2023-article24178218.html

Hier ist der Einfluss von HSBC anscheinend ausschlaggebend.

Börsenkurse sind leider auch Spielball des großen Geldes. Wer aus der Gunst fällt oder aus einem Index fällt zumindest kurzfristig.

Zunächst mal drücke ich dem Blogleser die Daumen, dass es mit seinen Aktien bald wieder aufwärts geht:) Ich weiß,

es ist eine Binse, aber er muss halt für sich selbst eine Prognose zu den wirtschaftlichen Erfolgsaussichten der betreffenden Unternehmen in den kommenden Jahren treffen, Tim hat ja schon für ihn vorgearbeitet ;-) Da eine Aktie in den allermeisten Fällen langfristig (!) der Entwicklung der Finanz- und Ertragslage des Unternehmens folgt, sollte man bei seinen eigenen Aktien immer eine Prognose treffen können, wie sich wohl die Umsätze und – noch wichtiger – die Gewinne des Unternehmens in den kommenden 5-10 Jahren entwickeln werden. Eine Garantie gibt es natürlich nie, deswegen ist es ja nur eine Prognose, aber ist man diesbezüglich zuversichtlich, sollte man die betreffende Aktie halten. Geht man hingegen davon aus, dass sich diese Kennzahlen (weiter) kontinuierlch verschlechtern werden, sollte man einen Verkauf zumindest erwägen. Hat man dazu keine Meinung/Prognose, sollte man sich fragen, warum man die Aktie überhaupt hält…

Da er die Aktien jetzt nun mal hat, kann er auch erstmal halten und darauf spekulieren, dass die Kurse unabgängig von ihren jeweiligen Fundamentaldaten mit nach oben gezogen werden, wenn „der breite Markt“ nach dem Ende der aktuellen Inflations- und Zinsthematik steigt. Wann das passiert, ob bereits Ende dieses Jahres, erst 2024 (m.E. angesichts des Fed-Kurses wahrscheinlicher) oder noch später, kann aber niemand seriös sagen. Es gibt auch keine Garantie, dass alle diese Aktien dann im Sog nach oben gezogen werden (und vor allem, wie stark), langfristig werden trotzdem die Fundamentaldaten entscheidend sein.

Noch ein Wort zu den hier kursierenden Aussagen, wonach „stock picking“ sinnlos ist: Sofern sich das als „blindes“ picken von Aktien aufgrund irgendwelcher Geheimtips, Chartanalysen oder Marktschreier versteht, teile ich die Ablehnung. Wenn es aber als analytisches „business picking“ verstanden wird, bei dem ich mir u.a. anschaue, wie gefragt und aussichtsreich die Produkte/Services des Unternehmens sind, wie perspektivisch seine Wettbewerbsvorteile und Wettbewerber aussehen, wie sich über die letzten Jahre der Gewinn entwickelt hat und vermutlich entwickeln wird, usw. – dann lässt sich damit sehr wohl eine höhere Rendite als über ETFs erzielen. Ich spreche aus eigener Erfahrung, stehe seit Jahren besser als der S&P 500. Die von einer Vorrednerin dispektierlich gemeinte Aussage, dass einem vermutlich nur „das iPhone gefiel“ ist kein Argument dagegen, sondern eher ein wichtiger Teilaspekt der Unternehmensanalyse. Denn wenn ich sehe, dass sehr vielen Menschen das iPhone gefällt und einiges dafür spricht, dass es auch in den nächsten Jahren häufig gekauft wird, ist das der beste Ausgangspunkt (!), um mich mit dem Unternehmen als potentiellen Investment näher zu beschäftigen. Natürlich kann keiner in die Zukunft sehen, aber man kann sehr wohl Prognosen zum Erfolg oder Misserfolg einzelner Unternehmen stellen und sich damit ein Portfolio aufbauen, das langfristig „den Markt schlägt“. Fehlprognosen passieren, hatte ich auch, aber wenn man es richtig macht, werden sie auf Dauer durch die Gewinner überkompensiert. Es ist unzutreffend, dass der Kleinanleger keine Chance gegen die großen Fondsverwalter hat (warum eigentlich „gegen“?) – Peter Lynch hat diesen Mythos in „One up on Wall Street“ nüchtern und schlüssig entkräftet :) Wer sich aber fundierte Unternehmensanalysen nicht zutraut bzw keine Zeit, Geduld oder Überzeugung für eine solche Strategie hat, sollte davon logischerweise Abstand nehmen und m.M.n. einfach kontinuierlich in ETFs (zB. S&P 500) investieren.

@Perer L. – fundierte Unternehmensanalyse

Sie glauben wirklich, aufgrund einer eigenen Unternehmensanalyse den Aktienkurs in 6-10 Jahrem vorraussagen zu können – und das besser als ein professioneller Wallstreet-Analyst?

Berechtigte Frage.

1. Wenn nicht durch eine Unternehmensanalyse, wonach sonst suche ich eine Aktie aus?

2. Ich sage natürlich nicht, dass ich einen genauen Aktienkurs zum Zeitpunkt X voraussagen kann (kann niemand), aber eine langfristige Prognose zum Erfolg des Unternehmens ist rational begründbar, wenn man entweder die Branche kennt oder das Produkt leicht verständlich ist. Von den vielen vielen Branchen/Produkten/Unternehmen,

die ich wenig bis gar nicht verstehe, lasse ich die Finger und kaufe nicht eine einzige Aktie. Man wird nicht immer richtig liegen, aber wenn man von 10 Prognosen nur 2-3 richtige Gewinner hat (Tenbagger o.ä.), ein paar „ganz ok“ ausfallen und nur 2-3 echte Fehlgriffe dabei sind, dann rentiert das langfristig hervorragend. Siehe Tims Depot ;-)

3. Zu den „professionellen Analysten“, die habe ich gar nicht erwähnt, sondern Fonds. Wenn man sich anschaut, nach welchen Kriterien die zusammengestellt sind und welchen institutionellen Zwängen und Beschränkungen sie unterliegen, versteht man, dass man auch als unabhängiger Privatinvestor erfolgreich sein kann. Außerdem muss man es auch gar nicht „besser“ wissen als Analysten. Wenn meine Aktien zufällig auch von Analysten empfohlen werden, sind die und ich ja einer Meinung, und das kommt vor ;-)

Die nüchternen Zahlen spechen eindeutig gegen Stockpicking.

Erfolg durch Glück und Zufall kann die Illusion entstehen lassen, man habe es durch eigene rationale Leistung geschafft.

Illusionen können das Leben durchaus verschönern…

Nun, meine nüchternen Zahlen sprechen eindeutig dafür und ja, sie verschönern mir durchaus das Leben:)

Aber das wirklich schöne ist doch, dass jeder von uns beiden mit seiner Strategie und Illusion glücklich ist – Sie mit Ihrer und ich mit meiner. Es liegt mir fern, Sie von meiner Ansicht überzeugen zu wollen, jeder kann so investieren, wie er es für richtig hält. Wer nicht in Einzelunternehmen investieren möchte, macht es eben nicht, dann investiert man halt in solide ETFs, habe ich anfangs auch gemacht, insofern alles gut.

Ich glaube ihr meint beide ähnliches – im Grunde ist das was bei Privatanlegern meist nicht funktioniert das aktive Trading. Stockpicking kann man passiv betreiben und dann wird es ähnlich gut performen wie passives Investieren über ETF. Was du halt als free lunch hast beim passiven Investieren (eigentlich auch beim aktiven) ist die Diversifikation. Bei Marktbreiten ETF ist das eingebaut. Die Chance auf einen größeren, nicht umfeldbedingten Verlust geht gleich 0. Das ist natürlich beim (großteils) passiven Stockpicking anders: Die Range geht vom 100-Aktien-Portfolio, bei dem sich der Inhaber über Branchen und Regionen bewußt diversifiziert. Hier ist der große Unterschied zum ETF am Ende der Aufwand, den man dafür betreibt. Bei konzentrierteren Portfolios wirds dann aber über die Zeit schnell haarig: Wer war vor 4 Jahren all-In bei Wirecard? Wer kennt noch GarnixOderGuru?

Umso weniger Titel ich habe, umso höher wird zwangsweise die Volatilität – in die eine und die andere Richtung. Und das ist gefährlich, da wir als Privatanleger zwar beliebig viel gewinnen könnten, einen 90%+ Drawdown aufs Depot wohl aber nicht verkraften würden.

Ich habe eben mal meine Depots verglichen, bei mir liegen meine ETF knapp 0,7% beim ITZ vor meinen Einzelaktien. Allerdings wurde auch jeweils zu anderen Zeitpunkten investiert – im letzten halben Jahr habe ich z.B. nur ETF gekauf und die ziehen das mit der Performance in diesem Jahr natürlich hoch. Am Ende ists wurscht, ich hau mal ein paar Floskeln raus: Breit gestreut, nie bereut. Stur und stetig. Ich bin nicht klüger als der Markt. Beides geht mit ETF und Stockpicking :-)

Man entwickelt sich ja über die Zeit weiter und hat seine persönlichen Präferenzen. Inzwischen bin ich auch von Aktienfonds zu ETFs gewechselt. Ein paar Einzelaktien habe ich auch aber 2/3 meines Portfolios liegen in ETF. Bei den Einzelaktien versuche ich einen möglichst regelmäßigen monatlichen Dividendenstrom zu erreichen, habe mir aber auch hier ein persönliches Limit für eine einzelne Positionsgröße gesetzt.

Geheimtips – oh Gott. Bin 2019 auch über eine Veganerfreundin zum GarnixOderGuru und seinem CTSO- und Veganerblog gekommen. Im Herbst 2019 dann auch bei CTSO zugeschlagen (anstelle einer damals noch kleinen Klitsche namens Biontech aus Mainz). Ich bin zumindest im Coronahype um CTSO mit Gewinn rausgegangen.

Inzwischen ist es da ganz ruhig, Blog tot auch im Wallstreet-Online-Forum schreibt er gar nix mehr. Naja, wenn man ein paar 100.000 Buchverluste stehen hat, trommelt es sich auch nicht mehr so gut.

Aber alle Diversifizierer waren in seinen Augen ja Idioten und alle die die Genialität dieses Blutfilters anzweifelten sowiso, also hält sich mein Mitleid in Grenzen.

Meine CTSO sind als mahnendes Beispiel noch im Depot – haben sich in den letzten 6 Monaten aber wieder ganz gut entwickelt ;-) Da mache ich es aber wie der gute Kosto vorgeschlagen hat: Vergessen, dass man sie hat. Die Chance ist groß, dass die Bude irgendwann mal billig übernommen wird (wie Readly) oder sich selbst marginalisiert (wie Steinhoff). Vielleicht wirds aber auch das neue Biontech – who knows? Auf jeden Fall war es damals ein Fehler – ich fühlte mich hochinformiert, hab auch teile der veröffentlichten Papers gelesen. Bringt nur nix, wenn man keinen (Bio-)Wissenschaftlichen Background hat.

Muss man persönlich für sich checken, ob die Investmentidee noch passt und wie man die Zukunft einschätzt.

danke für den Artikel TIm.

Gibt es bald mal etwas Neues von Nikos ?

Charly Munger hat sich ernüchternd zur Perspektive für Aktienanlever geäußert. Früher gab es nicht so viele Spieler, jetzt spielen alle im Aktienmarkt mit. Es hatte früher viele Gelegenheiten gegeben.

Mich hat schon öfters nachdenklich gemacht, wenn Berkshire auf Cash saß „weil sie zum Investieren nichts fanden“. Vor Kurzem wurden dann Aktien in Japan gekauft.

Während wir ein altes Mantra pflegen mit bekannten Unternehmensnamen und manche davon im Depot behalten, selbst wenn sie seit Jahren fallen ?

Ich arbeite deshalb mit mehreren Strategien. Das macht zwar Arbeit aber auch Spaß. BuyandHold gibt es nicht. LangeHaktedauer schon. Was nicht läuft wird reduziert oder rausgeworfen. Mein Depot ist ja kein Archiv, in dem verstaubte Geschäftsmodelle eingelagert werden.

Richtig @Thorsten, die Zeiten ändern sich.

Das hat zum Beispiel auch der kluge „Finanzwesir“ erkannt und seine Strategie des reinen ETF-Investierens geändert.

Die „alten Mantras“ können morgen schon veraltet sein.

Was aber auch nicht ganz uneigennützig ist – sich Finanzbildung auf die Fahnen zu schreiben und mit Workations, Büchern oder Vorträgen auch Geld zu verdienen, ist ein anderer Schnack halt teure, aktivgemanagte Finanzprodukte zu bewerben und zu verkaufen.

Auf einmal „sicher“ Alpha generieren wollen zu können, ist schon die 180%-Drehung.

Ist jemand bei seiner Firma investiert? (und kann berichten?)

Wer ist schon uneigennützig? Ist dieser Blog uneigennützig? Ist Eigennutz unmoralisch?

Vorweg: Ich werde Albert Warnecke aká Finanzwesir immer dankbar sein – er hat mir finanziell aber auch in anderen Dingen geprägt wie kaum ein Anderer. Ich habe 2017 seinen Block entdeckt, die alten Beträge verschlungen, sein Buch gekauft und bin seitdem dabei – stoisch, berechnend, immer mal ein Excel zur Hand um Dinge zu prüfen und zu hinterfragen. Und die Muli-Strategie habe ich zur Perfektion gebracht :-)

Albert hat seine Profession damals wohl zum Beruf gemacht und seinen Blog über Bücher, Vorträge, Seminare und Workations monetarisiert. Das ist völlig in Ordnung und kein Stück verwerflich. Auch das was er jetzt als Teilhaber von Democratic Alpha tut ist nicht illegal oder verwerflich. Es soll auch jeder seine Meinung ändern oder anpassen können – wir lernen ja genauso. Problematisch finde ich aber, wenn er eine Reichweite nutzt, die er aufgebaut hat mit dem passiven Investieren, mit dem Ablehnen von Strukturvertrieben und aktiven Finanzlösungen, um dann mit genau so einem Laden um die Ecke zu kommen und diesen dann via eigener Reichweite zu bewerben. Das ist aber meine persönliche Meinung und ändert nichts an Alberts Verdiensten für die Deutsche Privatfinanzcommunity.

Schade finde ich auch, dass keine Kommentare mehr auf dem Blog veröffentlicht werden. Blogs leben doch auch immer von Ideen und Austausch und gute nicht-Alpha-Beiträge gibt es ja immernoch.

@ Finanzwezir

Meiner Meinung nach unterstützt er ein Produkt, dass die Volatilität reduziert. Ob damit langfristig eine höhere Rendite erreicht wird, muss sich wie die niedrigere Volatilität zeigen. Ich sehe eher eine etwas geringere Rendite bei niedrigerer Volatilität. Das ist für ältere Anleger kein schlechtes Modell. Bei jüngeren Anlegern würde ich einfach bei den alten Standards bleiben.

An dem Fond finde ich kritisch, dass er vermutlich von einem deutlich kleineren Firma verwaltet wird als beispielsweise Blackrock oder Vanguard. Einen Großteil meines Vermögens möchte ich nicht durch ein Ereignis ausgezahlt bekommen. Ansonsten können die versteinerten nicht benötigten Kursgewinne nicht mehr thesaurieren….

ETF vs Aktien

Es ist auch beides möglich. Bei ETFs muss man sich um nichts kümmern. Das ist vielleicht auch ein Vorteil, wenn Jemand anderes das Depot verwalten muss.

CTSO vs Biontech

Im Rückblick hätte ich selbstverständlich vor Corona gerne alles im Biontech gestellt und natürlich beim Hoch verkauft. Ein Experte kann die Entwicklung sicherlich nicht besser beurteilen. Nehmen wir Biontech, da wir Beide diese Aktie haben. Ich bin nach Corona und dem Hype eingestiegen, da mich die Firma überzeugt hat vielleicht ein großes Unternehmen im Bereich der Krebsforschung zu werden. Vielleicht gibt es hier einen Onkologen im Forum. Sicherlich kann er den heutigen Stand besser beurteilen als ich. Meine einfache Fragen wären:

Welche Unternehmen werden in 10 Jahren in dem Bereich der Marktführer sein? Ich bin schon zufrieden, wenn er 2-3 benennen kann von denen eines sicher Marktführer wird.

Da könnte ich auch andere Unternehmen nehmen. Danaher gefällt mir langfristig als Unternehmen. Ist jetzt ein guter Einstiegspunkt und es geht schon bald 20% hoch und dann wie gewohnt weiter oder geht es vielleicht noch 20% runter? Ein Sparplan wäre hier vielleicht auch eine Möglichkeit eine Position aufzubauen. Ich kann allerdings nicht sagen, ob das Unternehmen in 10 Jahren weiterhin so gut geführt wird.

Magst du uns deine performance bekannt geben?

Kannst du Näheres dazu mitteilen, wann du dich entscheidest, Aktien verkaufen? Um steuerlich den Verlust geltend zu machen, wenn du Geld für einen Neukauf benötigst, wenn das Geschäftsmodell nicht innovativ ist?

Lieber Otti,

Ich bin breit diversifiziert und kann mir das Abstoßen jeder Aktie erlauben. Die Nerven z.b. eine Netflix auf ewig zu halten habe ich einfach nicht. Banken habe ich auch gar nicht mehr. Derzeit habe ich 30% Cash. Weil eine Strategie den Aktienanteil erniedrigt hat. Begründung : derzeit ist der US-Markt überbewertet. Dann habe ich von anderer Seite noch fundamentale Empfehlungen, aber fast alles endet mit „die Aktie ist zu teuer, KGV.. auf Rücksetzer warten“. Na dann warten wir mal. Irgendwas wird passieren, ein Rücksetzer scheint unvermeidlich zu sein

30 Prozent Cash? Das ist viel. Schaffst Du es zum passenden Zeitpunkt, wieder investiert zu sein? Wann ist das? Irgendwann dreht die Börse, nicht nur die Big Tech, und es geht immer weiter nach oben. Ägerst Du dich nicht ggf. dann?

Welchen KI-Etf würdet ihr kaufen?

Xtrackers Artificial Intelligence and Big Data ETF (WKN: A2N6LC)

ESG-Kriterien, Kosten mit 0,35 % noch ok, physischer ETF, viele renommierte Unternehmen mit dabei, auch sparplanfähig bei einigen Anbietern

Danke Ralf!

KI ist jetzt wieder ein Modethema. Davon würde ich immer die Finger lassen.

Wie vorher bei erneuerbaren Energien, Wasserstoff, oder noch viel früher Internet und Telekommunikation.

Was heißt Mode? War der Pc Mode? War Microsoft‘s Windows Mode? Oder waren sie die Gamechanger, die Zukunft?

KI ist eindeutig schon jetzt keine Mode mehr, es wird die Welt verändern wie der Pc und Windows.

Die schwierige Frage für den Investor ist, welche Firmen das große Rennen machen werden.

Mit einem Etf ist man vielleicht dabei.

https://www.spiegel.de/wirtschaft/eventim-aktie-verliert-nach-kritik-von-jan-boehmermann-deutlich-a-3a62390f-7a05-44b0-9d58-6a387a680f3c

auf allen Kanällen Tim was sagst du zu Jan Böjhmeranns Statement ?

EIn Statement im TV oder Internet und die Aktie rauscht in den Keller

ich glaub ich weiß es Tim hält weiter.

Hallo Tim

kannst du einen neuen Artikel erstellen mit dem Thema :

die Aktie CTS Eventim im freien Fall nach Angriff von

Jan Böhmermann. Meistgelesener Artikel auf spiegel de und zeit usw

quase auf allen Medien, wenn er Reichweite wollte hat er Sie bekommen.

Freier Fall? Die Aktie notiert heute auf dem Stand vor 4 Wochen. Dass Eventim ein klassischer Monopolist ist, dürfte nicht erst seit Böhmi bekannt sein.

Ich habe einen AI Chatbot dazu befragt. Hier die Antwort:

Die Entscheidung darüber, was mit Aktien im Wertpapierdepot zu tun ist, wenn sie stark im Minus sind, hängt von verschiedenen Faktoren ab. Hier sind einige Punkte zu beachten:

Man sollte nicht zu viele von solchen Aktien im Depot haben.

Block sieht leider nicht gut aus. Ich war auch investiert. Bin aber mittlerweile raus. Selbst nach den letzten guten Zahlen sinkt die Aktie.

Von den Aktien würde ich momentan nur auf Fastly und Cloudlflare setzen.

Aber ich bleibe lieber bei den Aktien, die laufen;: NVIDIA, Broadcom; Super Micro Computer; Lam Research;…..und setzte auch wieder auf Ölaktien wie Chevron und Exxon.