Vor 5 Jahren habe ich hier im Blog ein Börsenspiel ins Leben gerufen. Es handelte sich um ein Buy-and-Hold-Depot, Veränderungen konnten keine in den 5 Jahren vorgenommen werden. Nun ist es Zeit, Bilanz zu ziehen. Leser Christian hat dankenswerterweise die Daten ausgewertet.

Er hat eine Excel-Liste mit dem Börsenspiel gebaut. Die Funktion in Excel nennt sich =BÖRSENHISTORIE und funktioniert nur mit einem aktiven Office365-Abo. Falls du das nicht hast, geht es, glaube ich, nicht. Deshalb hat Christian auch ein PDF beigefügt. Ich hoffe, es sind keine Fehler drin.

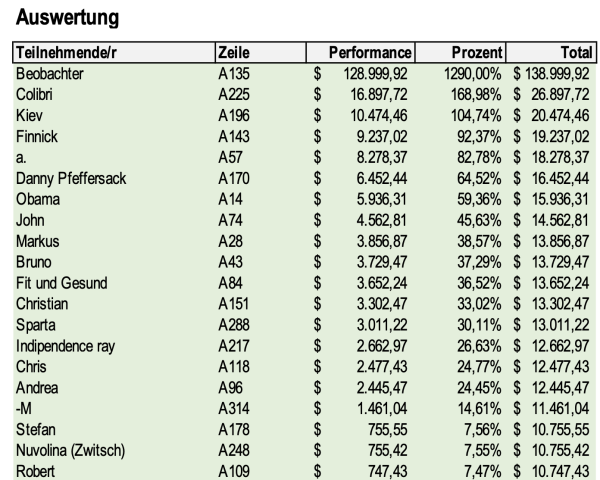

Das sind die Gewinner des Börsenspiels:

Beobachter hängte alle ab mit einem Gesamtdepot-Stand von 139.000 Dollar, er ließ alle im Staub zurück. Auf Platz 2 landet Colibri mit knapp 27.000 Dollar, auf Platz 3 Kiev. Gratulation!

Die Tesla-Aktie war der Gewinner

Das beste Depot war die Wette auf Tesla. Hier ging es um 1.290% hoch. Aber Einzeltitel bergen große Risiken, die Depots mit 0% Restwert haben ebenfalls auf Einzelwerte gesetzt. Breit gestreut, nie bereut, gilt hier zu berücksichtigen. Nicht so gut waren die damaligen Trendthemen China und Wasserstoff. Es gab sogar das ein oder andere Depot mit einer Wirecard oder Vapiano, die später pleite gingen. Spätere Hypes wie zum Beispiel „GameStop“ waren noch kein Thema.

Teilweise konnte Christian die Depots nicht 1:1 abbilden:

- z.B. bei Werten wie dem amerikanischen Essenszusteller Grubhub, da hat er den Käufer Just Eat Takeaway.com aus den Niederlanden eingesetzt.

- Oder beim Depot von John, der hatte keine konkreten Aktien genannt bzw. Unternehmen, die noch nicht an der Börse waren. Da hat er dann ein bisschen improvisiert.

- Bei dem Depot mit Gazprom müsste man eigentlich wegen den Handelsbeschränkungen 100% Verlust ausweisen, aber da Microsoft Excel den aktuellen Kurs gezogen hat, hat er das so gelten lassen.

- Naja, wird schon niemand übel nehmen, es ist ja schließlich nur ein Spiel. Christian hatte sich damals leider nicht beteiligt, das war ein anderer Christian in der Liste.

An der Börse spielt Fingerspitzengefühl eine Rolle. Auch der bewusste Gang ins Risiko ist nötig, um zu gewinnen. Denn wer Risiken meidet und etwa auf erstklassige Staatsanleihen setzt, der bekommt nur mickrige Renditen. Die Börse liefert auf Dauer mehr Rendite als Staatsanleihen. Viele Superreiche wie Charlie Munger, Warren Buffett oder Bill Ackman hatten übrigens nicht nur Geschick, sondern auch ein Stück weit Glück gehabt. Das Glück ist mit den Tüchtigen!

Das ist ja der Hammer! Hab mich zwischendurch immer mal gefragt wann das Spiel ausgewertet wird.

Liebe Grüße

Gratulation. Das ist ein imposanter Sieg. Auch in deinem privaten Depot hast du die Tesla und hast kein Stück seither verkauft. Das ist exzellent.

Das stimmt genau.

Mein erster echter Kauf war Anfang 2018 und ich habe bis einschließlich dieses Jahr weiter zugekauft und kein Stück abgegeben. Das wird auch so bleiben, weil ich von Tesla weiterhin zutiefst überzeugt bin, auch wenn es mitunter eine richtige Berg- und Talfahrt war. Die Schwankungen waren schon heftig.

Zum Ausgleich bespare ich seit Jahren monatlich den MSCI World, den S+P500 und Berkshire.

Buy and hold eben.

Danke für den tollen Blog, Tim, insbesondere für das mindest, das du vermittelst.

Gibt es noch den User Claus, der früher viel hier geschrieben hat?

LG

Hallo und Gratulation!

… ja, lese noch oberflächlich mit, obwohl es aufgrund des „Trollaufkommens“ oft keinen Spaß macht und mir auch keinen Mehrwert bringt. Dennoch gibt es gelegentlich einige gute User-Kommentare.

Beschäftige mich seit gut 2 Jahren sehr viel mit Backtesting und dem Erstellen von Handelssystemen. Es ist erstaunlich, was man hierbei alles lernen kann und die erzielten Ergebnisse spiegeln das auch wider Aus meiner Sicht ist das ein ideales Feld für „Zusatzverdienste“.

Wünsche allen eine schöne Weihnachtszeit und einen guten Rutsch ins neue Jahr.

LG

Hallo Claus,

was hälst Du von Pfizer aktuell? BMS finde ich auch spannend.

LG, Christian

Hallo Christian,

… beide fallen durch „mein Raster“. Habe nur mal schnell Pfizer angesehen (1 Min-Check…), da sie früher auch mal zu meinen Watchlist-Aktien gehörten.

Die Dividende ist aktuell nicht durch den Free CashFlow gedeckt (Vorsicht!), die Steigerungsrate der Dividende ist in den letzten 10 Jahren mit ca. 5% auch eher mager und Gewinn, Cashflow und Umsatz sind nicht sehr stabil. 118 MRD USD Schulden sind auch nicht gerade wenig und bei negativem CF momentan nicht tilgbar. Auch der Goodwill ist mir mit 51,5 MRD USD deutlich zu hoch (ectl. Abschreibungsbedarf!).

Für mich kein Kauf.

LG

Dürfen wir erfahren, wieviel Geld du mit Tesla bisher gemacht hast?

Richtig Klasse von dir. Tesla ist ja tatsächlich nach 2020 richtig abgegangen. Da hatte ich einen Sparplan gestartet, aber dann wurde mir die Aktie zu teuer.

Glückwunsch auf jeden Fall. Ich habe u.a. Nvidia behalten und das hat mir einen großen Schub gegeben.

Interessant. Der MSCI World (ETF) ist in diesem Zeitraum um ca. 72% gestiegen und wäre auf Platz 6 gelandet.

Das wollte ich gerade fragen. Der Benchmark wäre in der Aufstellung noch cool, weil es ja unterstreicht, dass die einfachste und nicht erfolglose Wahl einfach der MSCI WORLD gewesen wäre

@ Paper Trades

Spielgeld ist etwas anderes als echtes Geld. Von meiner damaligen Empfehlung habe ich tatsächlich zwei Aktien gekauft. Den Split von Google habe ich jetzt nicht auf dem Schirm. BYD hat bei meiner Auswahl wohl die beste Performance erzielt. Die Aktie habe ich selbstverständlich nicht gekauft ;-)

Dafür habe ich reichlich Alibaba (200 STK) gekauft. Das war bisher nicht der Renditebringer…

Den MSCI World auf Platz 6 finde ich interessant. Auf Platz 1 ist mit Tesla ein Einzeltitel zu 100% gewichtet. In den nächsten 5 Jahren kann so eine Gewichtung ganz anders aussehen. Bei einem Bank-Spiel wo man nichts verlieren kann und für den besten Platz etwas gewinnen kann würde ich immer einen Einzelwert verwenden. Es sollte kein Blue Chip sein. Am besten 10 verschiedene unter 10 Accounts ;-) So könnte man bei so einem Spiel um den Sieg können. Die Gesamtperformance wäre Ber vermutlich nicht so gut.

Ich wünsche Allen weiterhin gutes durchschnittliches oder mehr Gelingen mit dem Echtgeld Depots!

Es ist ja nur ein Spiel und sicher haben einige „einfach nur gewettet“ aber es spricht doch Bände, dass der Benchmark besser ist ist 81% der Teilnehmer und nur 5 Depots/Teilnehmer besser abschneiden…

Exakt

@(An den Leser) Christian

Vielen Dank für die Auswertung!

Und ich möchte mich ganz herzlich bei 42sucht21 für die Zusammenfassung der Teilnehmenden im Kommentar von vor 19 Tagen bedanken. Die Zusammenfassung war die Motivation, in Excel die Formel zu testen.

Bei Tim möchte ich mich für das tolle Blog und die Veröffentlichung der Listen bedanken. Es ist schon spannend, was in fünf Jahren so alles am Kapitalmarkt passieren kann. :)

Alles Gute und liebe Grüße, Christian

Danke noch mal für deinen Einsatz mit dieser Liste. Das war viel Arbeit. Es gibt es uns einen Einblick, was gut und schlecht laufen kann.

Teilnehmer

Die Meme-Aktie Tesla stieg nur wegen bezahlter Werbung, genauso wie Bitcoin und Palantir. 10.000 arme Menschen aus Afrika und Philippinen wurden dafür bezahlt, dass sie in 500 Facebook-Gruppen auf Tesla und Bitcoin locken, damit sie steigen. Und in Börse-Online erscheint seit 20 Jahren bezahlte Werbung für die Biotech-Aktie Morphosys. Die Firma hat seit 25 Jahren Gewinn negativ, KGV N/A und die jungen Spekulanten könnten es immer mit kleinem Verlust verkaufen, denn Börse-Online hatte immer Stop-Loss bei Morphosys.

So grob kann ich mich an das Börse-Online-Magazin auch noch aus den 1990-er Jahren erinnern und auch das damals Morphosys über Jahre immer mal wieder „an den Mann“ gebracht werden sollte…

Damals war das auch mit den Überprüfungen, Verdächtigungen und teils Anklagen w/Insiderhandel etc von Förtsch, Opel und Frick…. Wobei der Letztgenannte wertlose Pennystocks mit seinen Anlageempfehlungen verhökert hat… das waren ja noch richtig wilde Zeiten? Zum Glück habe ich interessehalber zu dem Zeitpunkt nur gelesen und mit verfolgt, aber noch nicht aktiv investiert.

Das ist cool, dass jemand eine Auswertung gemacht hat. Ich habe zwar schon lange nichts mehr geschrieben, aber gelegentlich noch hier gelesen und bin gerade durch Zufall auf den Artikel gestoßen. Ich hatte tatsächlich die Wirecard genannt, was ja ein totaler fail war. Ich hatte die auch wirklich im Depot und dann mit deutlichem Verlust verkauft. Nichtsdestotrotz ist mein reales Depot schön gestiegen, denn ich habe monatlich weiter darauf eingezahlt und regelmäßig Aktien gekauft, auch als die Aktien gesunken waren. Mein Depot ist jetzt bei 120.000 EUR und das meines Mannes bei 80.000 EUR. Ich bin damit zufrieden. Meine besten Aktien im Realdepot sind Apple, BYD und Novo Nordisk, die ich natürlich weiter behalte. Na ja, das hat jetzt nicht viel mit dem Börsenspiel zu tun, aber ich dachte, ich melde mich mal und berichte, für den Fall, dass sich noch jemand an mich erinnert.

Cool. Ich habe Platz 5 geschafft.

Ich würde empfehlen noch einen Benchmark (zB MSCI World in die Ausstellung mit aufzunehmen). Ich finde das Ergebnis spricht für sich

@Malte

abgesehen vom willkürlichen Zeitraum und den stark vorselektierten Teilnehmenden im Vergleich zur Durchschnittsbevölkerung (wer treibt sich schon auf @Tims Buy&Hold extrem & stay calm Blog herum) – ist denn der MSCI World der korrekte Benchmark?

Ein ACWI IMI zB hat schlechter abgeschnitten als ein World ETF (US Internettechnik und Software getrieben).

Die Aussagekraft des kleinen Spiels würde ich nicht überbewerten. Für mich liegt sie darin zu sehen, was alles in nur 5 Jahren passieren kann was für mich einigermaßen unvorhersehbar war (Sturm aufs Kapitol, USA-China, Russland-NATO, China-Taiwan, Hamas-Israel, Corona-Crash, Covid-V, China-Großkonzerne, China-Afrika, CO2-Gesetze, mRNA-Impfstoffe, Abnehmspritze, KI-Hype,…) und in diesen disruptiven Entwicklungen sind noch nicht einmal einzelne schlechte Unternehmensentwicklungen mit drin (Wirecard usw…).

Uns sollte allen demütig klar sein, die eigene Prognosefähigkeit ist sehr begrenzt im Bezug auf Einzelaktienentwicklungen. Andererseits zeigt es auch die Resilienz der Börse insgesamt (also der Menschen, des Fortschritts und der positiven Wirtschaftsentwicklung).

Bald gibt es wieder die lächerlichen Voraussagen der dümmlichen Profis über die DAX-Endstände 2024. Das Kursziel der Commerzbank für die Aktie xy liegt bei… Und die lächerlichen Crash-Propheten legen dann auch wieder ihre ausgeleierten Schallplatten neu auf.

Spontan fällt mir dazu ein. „Darts“ – geschickter Wurf. Ein Affe hätte den Pfeil werfen können. ;)

Signa, bald schwelt der Brand im Allianztresor ?

https://www.capital.de/geld-versicherungen/rené-benko–welche-versicherer-von-der-signa-pleite-betro

Rückversicherer regeln das. Keine Sorge.

@Bechmark

Ich komme auf andere Zahlen beim Benchmark (?), Daten, Periode und Berechnung mit der gleichen Funktion wie Christian, vielen Dank für die Arbeit.

S&P500 ETF (SPX) 31%

MSCI World ETF (URTH) 31%

MSCI ACWI ETF (ACWI) 24%

Schöne Adventszeit und Weihnachten wünsche ich allen

@Bruno

Bei Justetf komme ich auf ca. 61 – 63 % für ishares oder vanguard world bis (hab aber nicht geschaut ob da die Div’s schon mit drin sind, bzw. Steuer abgezogen sind und habe grob Mitte Oktober 18 bis Anfang Dez 23 genommen(€)).

Würde bei der eklatanten Differenz eher auf die Währung tippen… da habt Ihr ja so ne grottige! ;-)

Habe das gleiche Tool genommen wie Christian, =BÖRSENHISTORIE() und Zeitraum 4.10.2018 – 4.10.2023, sind alles US ETF’s in USD, ich weiss aber nicht ob da (generell) Dividenden, Splits etc. auch eingerechnet werden in diesem Tool, wollte einfach von den Tools nicht Äpfel mit Birnen vergleichen.

…und ja mit „unserer“ Währung ist es nicht einfach mit ausländischen Aktien ;-)

@Bruno

Hm, also bei Fondsweb etfs sind es bei 5 Jahren World ca. 70 % und beim s&p 500 je nach Euro / Dollar 90 -100%… aber halt 5 Jahre und nicht jeweils Anfang Oktober.

Woran es beim Excel liegt…kann ich (gerade) nicht nachschauen.

@Bruno

Willkommen zurück! Ich habe Ihre Kommentare durchaus vermisst.

Salut,

was auffällt ist, dass der S&P 500 auf Dollarbasis mit seiner Verdopplung in den letzten fünf Jahren, trotz hohen Cape von ca. 30, auch schon auf Platz drei bis vier landet, die russischen Aktien für den westlichen Anleger komplett entwertet wurden, da nützte einem das tolle Cape von 5 auch nichts, Stichwort Gazprom, und eine Anleger mit einer konzentrierten Anlage bei zero landeten,

noch eine schöne Adventszeit und ein frohes Fest,

viele Grüße,

valge.

@valge

Also der emerging rentiert seit grob ca. 15 Jahren schlechter als der World und seit der subprime hat der Nasdaq fast alles outperformt.

Legt man allerdings 1987 (ich glaube erste Daten für msci emerging)… dann hat der emerging vieles outperformt…

Was genau leitet man daraus persönlich für sich ab???

Die 5, 10, 15 Jahres-Jungs freuen sich… aber es ist kein Sprint sondern ein Marathon und andererseits hängt es auch etwas vom Anlagehorizont & Risikotoleranz ab.

US über alles? Hm, langfristig schon historisch sehr stark und auch ausgeprägtester Kapitalmarkt… andererseits Sturm aufs Kapitol, schwächelnde Demokratie und immer mehr Polarisierung (teils dank (sozialer? ) Medien (was aber auch andere Länder/Demokratien betrifft)), Schuldenquote nicht unerheblich und ist ein Staatsbankrott tatsächlich zukünftig ausgeschlossen?

Weltweit diversifiert und wenig konzentriert zu investieren finde ich aufgrund der Unwissenheit über die Zukunft nicht ganz unvernünftig… aber gut, ist langweilig und taugt schlecht fürs allseits beliebte storytelling.

Tesla ist total überbewertet. Mir zu unsicher. Irgendwann ist Tesla nur eine Elektroautobude unter Vielen.