Lieber Tim,

die Themen „Finanzielle Freiheit“ und „Rente mit Dividende“ haben mich 2014 voll begeistert. Damals war ich 34, hatte gerade angefangen meine ersten eigenen Aktien zu kaufen und einen fünfstelligen Verlust mit einer Fondsanlage in einer Bank gemacht.

Ich fing an, die ersten Börsenbücher zu lesen, abonnierte mit der „€uro“ mein erstes Börsenmagazin und stieß auf Finanzblogs wie Deinen und Alexander von „Rente mit Dividende“. Vor allem Dein Mantra „finanzielle Freiheit durch Konsumverzicht und stetiges Aktiensparen“ entsprach genau meinem Denken. Die Themen auf Euren beiden Webseiten fixten mich im Endeffekt so an, dass ich anfing, mir finanzielle Ziele zu setzen.

Die zwei Ziele lauteten: Ich will mir ein großes Depot aufbauen, um irgendwann die finanzielle Freiheit zu erlangen. Und ich will meine monatlichen Ausgaben mit Dividenden abdecken können. So weit die Theorie. In der Praxis sah es dann doch anders aus. Aber der Reihe nach.

Der Weg zum Blogger und Podcaster

2015 ging ich meinem Umfeld mit meiner Börsenschwärmerei so auf den Keks, dass ich mir ein anderes Ventil suchen musste. Dieses Ventil war mein allererster Blog namens Finanzrocker. Ich verband hier meine Leidenschaft für Rock und Heavy Metal mit meinem frisch entdeckten Börseninteresse. Vom Start weg kam der Blog sehr gut an. Nach wenigen Monaten gewann ich sogar zwei Preise.

Mir genügte das aber nicht. Ich wollte mehr und ich wollte darüber erzählen. Also startete ich auch einen Podcast. Darin wollte ich mit anderen Menschen über Aktien, Börse, Dividenden und die vielbeschworene Finanzielle Freiheit sprechen. Was lag da näher als auch mit Dir und Alexander ausführlicher darüber zu sprechen.

Ich baute mir nebenberuflich also eine weitere Einkommensquelle auf, die immer größer wurde. Was ich nicht für Equipment ausgab, legte ich in Aktien an der Börse an. Aus den zahlreichen Interviews und Gesprächen abseits des Podcasts nahm ich immer mehr mit und setzte es gleich um. Dazu kamen dann sehr erfolgreiche Börsenjahre, die für einen ansehnlichen Zinseszinseffekt über die Jahre sorgten.

Die Folge: Mein Depot wuchs immer weiter an. ich verdiente jedes Jahr mehr Geld, die Dividenden wurden mehr und mein Lebensstandard blieb aber auf dem gleichen Level. Es war also genau Dein Reden, das ich umsetzte.

Fehler gehören dazu

Natürlich funktionierte aber nicht gleich alles so toll, wie es klingt. Ich machte so einige Fehlkäufe, die ich mit Verlusten wieder verkaufte. Ich handelte viel zu viel, verkaufte zu schnell wieder, prüfte ständig die Börsenkurse und analysierte einige Unternehmen nicht vernünftig. Erst nach einigen Jahren wurde ich ruhiger und habe mittlerweile ein Depot, wo ich tatsächlich nur sehr wenig ändern muss und will. Heute bin ich von (fast) allen knapp 50 Werten in meinem Portfolio so überzeugt, dass ich sie langfristig halte und immer wieder zu günstigen Zeitpunkten nachkaufe.

In den acht Jahren habe ich die finanzielle Freiheit aber noch lange nicht erreicht. Vielmehr habe ich festgestellt, dass das gar nicht mehr mein Ziel ist. Ich möchte aber selbstbestimmt entscheiden können, welchen Job ich mache, ob ich eine mehrmonatige Auszeit nehmen kann und was ich mit meinem Leben anstelle. Genau diesen Status habe ich mittlerweile erreicht.

2019 entschied ich mich, nur noch Teilzeit im Hauptjob zu arbeiten. 2020 machte ich mich komplett selbstständig. 2021 machte ich mit meiner Freundin ein 10-wöchiges Sabbatical in den USA, was ich im damaligen Angestelltenverhältnis nicht hätte machen können. 2022 ist ein schwieriges Jahr, was ich aber durch meine über die Jahre gewachsenen Dividendeneinnahmen abfedern kann.

Und die ach so tolle Freiheit der Selbstständigkeit geht mir zunehmend auf den Keks. Denn das pandemie-bedingte Dauer-Home-Office ist tatsächlich nicht meine bevorzugte Art zu arbeiten. Ich arbeite viel lieber mit Menschen in einem Team zusammen und entwickele mich dort weiter. Für 2023 müssen also wieder mal Änderungen her. Dank der Rücklagen ist aber auch das wieder eine selbstbestimmte Entscheidung und das entspannt enorm. Man muss also gar nicht die finanzielle Freiheit erreicht haben, um im Leben selbstbestimmt handeln zu können.

Ich muss nicht erst Millionär werden, Freiheit beginnt früher

Über Jahre dachte ich, dass ich erst Millionär werden müsste. Das ist aber gar nicht nötig für eine größere Freiheit im Leben. Auch das ist eine Erkenntnis, die ich aus vielen Interviews mit anderen Investoren mitnehmen konnte. Natürlich passen die Stories nicht 100% zu einem selbst, aber es gibt immer wieder einzelne Aspekte, wo ich aufgehorcht habe und einige Dinge umgesetzt habe. Besonders spannend war für mich die Geschichte vom Feuerwehrmann, der mit Hüpfburgen und Garagen in die finanzielle Freiheit ging.

Meine erfolgreichsten Podcast-Folgen waren aber natürlich die, wo es um Frührente, Millionäre und natürlich finanzielle Freiheit ging. Aus diesen Episoden lässt sich einiges mitnehmen. Das erfolgreichste Interview hatte ich mit Maschinist Marcel von der Freiheitsmaschine. Er hatte mit 25 noch keine Ahnung von Aktien, ist aber mit Mitte 40 Millionär. Er vertritt oft dieselben Ansichten wie Du, legt aber aus Überzeugung in ETFs an.

Auch die Folgen mit Beamteninvestor Ben und David von Jung in Rente liefen sehr erfolgreich. Beide wollen in jungen Jahren in Rente gehen und selbstbestimmt Projekte umsetzen. Sie investieren jeden Monat Geld in Aktien und erhalten monatlich hohe Dividendenzahlungen. Ihr Motto: Buy and hold and check. Auch von diesen Folgen lässt sich gerade als Neu-Investor viel lernen.

Fazit

In den vergangenen Jahren ist bei mir eine ganze Menge passiert. Vieles habe ich ausprobiert, wieder verworfen oder verfeinert. Die einzige wirkliche Konstante war der Aufbau meines Depots. 2014 habe ich einen ETF-Sparplan gestartet, der bis heute läuft.

Andere Aktien-Sparpläne liefen für einige Jahre und wurden immer wieder an meine finanziellen Rahmenbedingungen angepasst. Momentan habe ich nicht so viele Einnahmen, so dass ich sie auf Eis gelegt habe. Wenn aber mal wieder Geld zur Seite gelegt werden kann, investiere ich in einzelnen Tranchen – auch in der Krise.

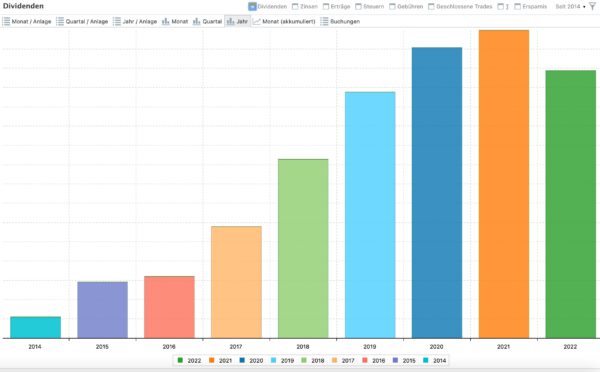

In der jetzigen Börsenkorrektur hält sich mein Portfolio wacker. Während S&P 500 (-17 %), DAX (-28 %) oder NASDAQ (-28 %) in diesem Jahr zweistellig im Minus sind, laufen meine Einzelaktien mit -9,5 % noch verhältnismäßig stabil. Im August werde ich schon meine Dividendeneinnahmen von 2021 übertreffen. Seit 2014 sind diese ständig gewachsen (Grafik). Es ist spannend zu sehen, wie das damals anfing und wie der Zinseszinseffekt mittlerweile zum Tragen kommt, wenn die Dividende stetig reinvestiert wird.

So haben sich meine Dividenden entwickelt über die Jahre:

Hat man den Dreh von Sparen und Investieren einmal richtig raus, läuft es über die Jahre von ganz allein. Aus den Fehlern habe ich gelernt. Ich handele deutlich weniger und habe deutlich mehr Konstanz ins Portfolio gebracht.

Das Vermögen wächst, die Dividenden steigen kontinuierlich und irgendwann kommt die finanzielle Selbstbestimmung ganz automatisch. Es muss nicht immer die finanzielle Freiheit sein.

Von daher weiß ich Dein Engagement für die Aktien- und Sparkultur in Deutschland sehr zu schätzen. Es zeigt gerade in Zeiten wie diesen, wie wichtig es ist dran zu bleiben. So wie Du mich damals begeistert hast, hoffe ich sehr, dass Du noch viele weitere Menschen für Börse, Aktien und auch Sparen begeistern kannst. Mach weiter so.

Viele Grüße aus Lübeck

Daniel

„Rente mit Dividende“ hat mich anfangs in gewisser Weise auch zum Investieren gebracht! Fand den Ansatz einfach sehr interessant, sich so einen ständigen Cashflow, ohne auf die Kurse achten zu müssen, aufzubauen

In den dortigen Kommentaren fand ich den Satz treffend: “ Die Dividende ist für mich wie ein Gehörschutz gegen den Lärm des Marktes.“

Bei mir war es Mission Cashflow von Ingo. Der Schneeball kam dann ins Rollen und so lernte ich einige weitere Blogs kennen – u.a. auch Rente mit Dividende. Für mich ist der Austausch mit anderen Privatinvestoren am wertvollsten, da man so gegenseitig profitieren kann.

Viele Grüße,

MrTott

mrtott.blogspot.com

Sorry, aber von welchem Schneeball schreibst Du Mr. Tott? Beträgt Dein Depot laut Blog nicht knapp 20 Tausend Euro?? Nicht dass mich jemand missversteht. Das ist für einen jungen Menschen eine Menge Geld, jeder fängt irgendwie an und es haben alle unterschiedliche Voraussetzungen.

Aber das ist doch keine Summe, die es rechtfertigt, hier ständig Werbung für seinen eigenen FinanzBlog zu machen.

Ich habe im Keller aktuell drei Kisten Wein und käme nicht auf die Idee, in dem Zusammenhang einen Blog über erlesene Weinsammlungen zu schreiben.

@Timski: danke für Deinen tollen Blog und Deine motivierenden Beiträge!

Eine spannende Aussage. Es sollten aus Ihrer Sicht also nur reiche Leute über die entsprechenden Themen berichten dürfen? Wie definieren Sie denn Reichtum?

Den Schneeball sieht man doch bereits deutlich anhand der Steigerungen.

Und falls Ihnen danach ist, etwas über Weine zu schreiben, ist das Ihr gutes Recht.

Was dieser Angriff hier soll, würde mich dann schon eher interessieren.

Man duzt sich im Netz. Alles andere ist respektlos.

Es sollen nur reiche Leute schreiben? Nein. Es sollen Menschen mit Erfahrung schreiben. Du machst mit zwei Jahren Börsenerfahrung erst selbst deine eigenen ersten wackeligen Schritte.

Bei 20.000€ von einem Schneeball zu sprechen? Hätte es Mats nicht erwähnt, wäre ich davon ausgegangen, dass zu mindestens eine viertel Million investiert hast um solche Begriffe zu nutzen.

Bleibe. Wir doch mal auf dem Boden. Du bist ein Börsenneuling der, entgegen Kommer, seit Kurzem eine Dividendenstrategie ausprobiert. Was dabei raus kommt, das wissen wir alle noch nicht. Dass mir der Mehrwert fehlt ist einzig und allein mein Problem. Dafür kannst du nicht. Ich hoffe nur nicht, dass dir nun andere deine unweigerlich kommenden Fehler nachmachen werden.

Viele Grüße

Jan

Siezen als respektlos zu bezeichnen ist ebenfalls eine interessante Aussage, aber nun gut. Das sollte nicht so rüberkommen und daher bitte ich um Entschuldigung dafür.

Woher möchtest du denn wissen, wieviel Börsenerfahrung ich bereits gesammelt habe? Mein beruflicher Hintergrund liegt ein paar Jahre zurück, daher habe ich mittlerweile fast 10 Jahre Erfahrung. Das Ziel des Blogs ist eben nicht, bereits mit einem so großen Vermögen zu berichten, sondern von Beginn an ein neues Depot aufzubauen. Hier gibt es meiner Meinung nach noch eine Nische in der Bloglandschaft, die ich gerne ergänzen möchte. Mein gesamtes Investitionsvermögen gebe ich im Internet nicht preis.

Der Betrag für einen Schneeball ist nicht entscheidend, sondern die Entwicklung über die Zeit. Das ist bereits – trotz der turbulenten letzten zwei Jahre – sichtbar und soll Anfänger ermutigen.

Der Blog ist kostenfrei und zeigt eben meine Meinung als eine von vielen und ich erhebe nicht den Anspruch, die Weisheit mit Löffeln gegessen zu haben. Jedem steht es frei, in Zukunft einfach als Leser weg zu bleiben oder eben auch (kritisch) zu kommentieren.

Wichtig ist für mich primär, dass man eben in guten und schlechten Phasen transparent berichtet – dazu gehören auch die wahrscheinlich kommenden Fehlentscheidungen.

Abschließend:

Ich wollte eigentlich keine so negativ behaftete Diskussion anzetteln. Hoffentlich ist das Thema damit für uns alle abgehakt und wir kommen in Zukunft gut miteinander aus, wenn wir mal unter einem anderen Blogbeitrag durch Tim diskutieren.

Viele Grüße,

MrTott

@MrTott

Die Frage ist halt was dein Ziel ist, wenn es dein Ziel ist mit deinem Blog mal Geld zu verdienen und Reichweite zu gewinnen, davon gehe ich aus sonst müsstest Du ja nicht deinen Blog immer noch adden, dann wird es wohl schwierig. Nicht böse gemeint aber es fehlt mir ein USP, und die Aufmachung ist natürlich schwierig um es mal freundlich auszudrücken ;)

Warum hat Tim Erfolg, obwohl die Monetarisierung wohl gar nicht ein grosses Thema war, weil er einen ganz starken USP hat, „Tim Schäfer New York City Manhattan Buy & Hold extrem mit Sparsamkeit zum Millionär“ ist ein starker USP für den deutschsprachigen Raum :)

Ich denke die Conversion Rate wenn man auf anderen Blogs „Werbung“ macht dürfte eher mager sein und vielleicht eher noch Unmut einsammeln wenn man es übertreibt.

Den Content kann ich nicht beurteilen ich habe es nicht gelesen mag viel Arbeit dahinter stecken, wäre die Aufmachung besser es braucht ja nicht zwingend den Hardcore-Clickbait, hätte es mich vielleicht gepackt hätte ich es gelesen oder zumindest kurz überflogen, ein Blick weniger als 1 Sekunde und ich hatte schon genug.

@Daniel

Sehr schöner Leserbrief! Danke für Ihre vielen Podcastfolgen. Ich bin seit 2015 dabei (über die Folge mit Herrn Fischer / Immobilien). Ich habe alle Folgen gehört, meist beim Joggen oder auf langen Autofahrten haben Sie und die Gäste mich gut unterhalten. Danke dafür und alles Gute! Es kommen auch wieder bessere Zeiten. Rock on!

stimme absolut zu. Ein sehr guter und abwechslungsreicher Blog mit einem außergewöhnlichen Podcast.

Weiter so und vielen Dank für deine Arbeit!

Oh, ein Finanzblog, den ich noch nicht kenne und der Betreiber auch noch Metal hört – stark! Mein Interesse ist hier bereits geweckt. Wenn ich nun auch noch die Gedankengänge lese, entdecke ich viele Parallelen zu mir. Ich habe mich ebenfalls für einen kleinen Blog mit monatlichen Berichten (mehr ist nicht geplant) entschieden, da auch mein Umfeld total entnervt von meinen Gesprächsthemen gewesen ist. Dann rede ich mit meinen Jungs eben wieder über Metal und andere wichtige Gesellschaftsthemen und antworte nur bei Nachfragen auf die wirtschaftlichen Themen.

Mir ist es durch meine ca. 5-jährige Selbstständigkeit im Investmentbanking nicht schwer gefallen, auf große Handelsbewegungen zu verzichten, da ich meine Strategie über die vorigen theoretischen Jahre gedanklich entwickeln konnte und mit der Umsetzung im Coronacrash begonnen habe – auf eine derartige Entwicklung (Krise) habe ich ca. 3 Jahre gewartet.

Für mich ist der größte Mehrwert der Blogger und Mitleser, dass man einen regelmäßigen Austausch haben kann und sehr interessante Unternehmen teils sehr detailgenau vorgestellt bekommt – das Ganze auch noch gratis ;)

Ich werde mir nun deinen Blog genauer ansehen und bestimmt auch bald einen Kommentar hinterlassen.

Viel Erfolg beim weiteren Investieren

&

stay tuned,

MrTott

mrtott.blogspot.com

Ich bin seit 2017 treuer Zuhörer und höre mir Finanzrocker / Finanzwesir gerne im Fitness-Studio an. Damals alles aufgesogen wie ein Schwamm muss ich langsam aber sicher feststellen, dass für mich gefühlt alles irgendwie aus-erzählt ist. Es mag neue Trends im Bereich ETF geben, aber die interessieren mich nicht. Aktien-Analysen betreibe ich lieber selbst. Da ist es erfrischend dass in den Podcasts auch einfach mal Gäste eingeladen sind, die auch abseits der reinen Finanzprodukte etwas Spannendes vom Leben erzählen können.

Mein ursprünglicher Weg bei der Börse war die finanzielle Freiheit. Damals habe ich alles was an Geld da war ins Depot gejagt. Habe aber gemerkt dass dadurch das Leben zu kurz kommt. Ich bin und bleibe auch ein kleiner Konsum-Mensch.

Ich bespare immer noch knapp 40% meines Gehaltes, aber nicht mehr alles um jeden Preis. Ich stelle mit Erschrecken und Faszination fest, dass jetzt bei einem mittelschweren 6-stelligen Depot selbst bei normaler Aktienauswahl ohne besonderen Divendenfokus knapp 1,5-2 Nettogehälter inzwischen pro Jahr als Dividende kommen. Das motiviert ziemlich. Ich denke dass ich mein Ziel erreichen werde mit 50 alle Ausgaben des täglichen Bedarfs + Versicherungen aus dem Depot zu decken.

Firmen unter Druck: «Statt 100-Prozent-Jobs und Karriere wollen sie Freizeit und hohe Löhne» – 20 Minuten

@Slowroller Du siehst die Gen Z wird keine Gewerkschaften mehr benötigen, die fordern selber. Grundsätzlich finde ich das gut, aber wer viel fordert, sollte natürlich auch etwas bieten können, sonst geht das irgendwann nicht mehr auf. Sicherlich in Branchen mit hohem Fachkräftemangel funktioniert das aktuell gut.

Die Karrieristen und viele Akademiker haben Gewerkschaften auch in der Vergangenheit nicht gebraucht (was nicht heißt, dass sie nicht davon profitieren). Man darf bei der ganzen Geschichte nicht vergessen, dass es noch viele viele normale Arbeiter gibt – in Serviceberufen, in der Produktion aber auch in Gastro sowie in Wissenschaft und Forschung. Von denen werden sich die wenigsten alleine durch Eigenverhandlung gute Voraussetzungen schaffen können.

Ich glaube übrigens aich, dass Gewerkschaften gute und verlässliche Partner für die Arbeitgeber sein können: wir werden eine Ausweitung der Wochenarbeitszeit sehen, die Diskussion geht grade los. Sowas verhandelt man besser mit einem Tarifpartner als mit jedem AN einzelnd ;-)

Daniels Podcast zu seiner USA Reise ist der Beste, den ich bisher gehört habe. Klasse!

@Timski Du hast in dem Video angemerkt, dass die soziale Absicherung in den USA wesentlich besser sei als allgemein gedacht. Mich wundert das etwas. Verschiedene Bekannte haben nach ihren Aufenthalten in den USA, insbesondere Kalifornien, berichtet, dass sie erschrocken waren von dem hohen Ausmaß an Obdachlosigkeit, Zeltstädten und Kriminalität. Einige waren schon verschiedene Mal dort. Ist das jetzt übertrieben? Oder gibt es vielleicht regionale Unterschiede zwischen Ost- und Westküste? Da würde mich deine Meinung als Insider wirklich interessieren.

Kalifornien hat halt in den USA das Problem Deutschlands in Europa. Es hat die höchsten Sozialleistungen und zusätzlich noch perfektes Klima, um ganzjährig im Freien leben zu können. Dadurch zieht es aus den ganzen Staaten die entsprechenden Leute an.

Auf der anderen Seite sind die Immobilienpreise und Mieten in den Hotspots Kaliforniens dank der Apples, Googles usw. wirklich astronomisch.

Das das Problem mit Geld nicht zu lösen ist, zeigt diese Beitrag:

https://youtu.be/NsOUlFQjRSw

die Städte im Westen „konzentrieren“ das Elend. Städte wie LA, San Francisco oder San Diego sind nie wirklich kalt, auch nicht im Winter. Daher ziehen sie wie ein Magnet Obdachlose aus umliegenden Countys zusammen. Vielleicht auch mit der Hoffnung hier schneller Jobs zu finden.

Sobald du ins Land fährst, ich kann hier nur von Kalifornien, Arizona, Utah, New Mexico sprechen, sind diese Zeltstädte weg.

@Obdachlose in USA

ich denke, (mit Ausnahmen natürlich!) die größte Ursache für Obdachlose in USA ist nicht unbedingt Armut (kein Job oder Armut trotz3 Jobs), sondern psychische Probleme / Krankheit und dann Drogensucht.

Ich meine, es war Governeur Ronald Reagan der damit Anfing Anfang der 70er die Subventionen für Psychiatrien und psychosomatische Einrichtungen im großen Stil zu streichen und natürlich für die Drogeneinrichtungen. Geht man durch die Straßen San Francisco ist das schon augenscheinlich, Die meisten homeless people sind eigentlich psychisch sehr krank und gehören in eine betreute Einrichtung. Leider kein Geld dafür vorhanden im land of plenty.

„…die meisten Obdachlose sind psychisch krank…“

So einfach ist es nicht. Da wäre erst einmal der kausale Zusammenhang zu hinterfragen: War die psychische Erkrankung vielleicht die Folge der Obdachlosigkeit?

Und dann: Es ist allgemein bekannt, dass Obdachlosigkeit sehr schnell aus unterschiedlichsten Gründen entstehen kann bei psychisch völlig gesunden Menschen.

Dass „die meisten“ Obdachlosen psychisch krank sind, ist eine unüberlegte Vermutung.

:( Viele Menschen wollen den anderen mit Aktien helfen und beraten, aber fast immer schaden sie den anderen, wenn sie nur 1-9 Jahre Praxis haben und das intelligente Investieren von Ben Graham ignorieren. Einige Anfänger haben vom Sommer 2020 bis Sommer 2021 schön verdient und nichts verkauft und bis Sommer 2022 haben sie alle Gewinne wieder verloren. Und trotzdem betreiben sie heute einen eigenen Youtube Kanal und lügen dort, dass die Aktien von Apple und Microsoft unterbewertet sind. Es ist ihnen egal, ob die Aktien KBV 30, KBV 12, KBV 2 oder KBV N/A (negativ) haben, denn sie werden den “Intelligenten Investor“ von Ben Graham erst dann lesen, wenn der heutige Crash 2024 beendet wird, oder werden sie dann nie mehr Aktien sehen wollen. :(

Ich bin mir sicher dass selbst nach dem gewaltigen Kurssturz von Netflix Tim immer noch mit seiner Postion dick im Plus ist. Ich selbst bespare seit 2017 den MSCI World der ebenfalls sehr tech-lastig ist. Es gibt kaum eine Position (mit Ausnahme ASML) die bei mir seit Kaufbeginn im Minus ist. Heisst andersherum, es ist selbst bei Techwerten völlig unerheblich nach irgendwelchen Ausstiegszenarien zur Gewinnmitnahme zu schauen (Market-Timing) sondern der wichtigste Faktor ist einfach investiert zu bleiben, genau das, was Tim hier seit Anbeginn der Zeit vorbetet.

Es braucht weder eine Graham Strategie (die auf heute Tech-Werte ohnehin kaum zu übertragen ist, da es solche Firmen mit „digitalen Zukunftsvisionen“ schlichtweg nicht gab, noch ein Scoring System für Aktienverkäufe. Ein gesundes Geschäftsmodell, ein Burggraben und etwas Kohle zum Kauf mit Durchhaltevermögen ist eigentlich das Einzige was der Privatanleger braucht.

Selbst Buffett ist ja vom reinen Graham cigar butt abgekommen und investiert fast ausschließlich in Qualität.

Er nutzt nur noch die MoS und Mr. Market von Graham.

-M

Bin seit ca 25 Jahren an der Börse dabei und habe schon einiges erlebt. Bin selbst kein Millionär da ich stets nur wenig verdient habe, trotzdem kann ich mit meinen Dividenden die meisten Monatsmieten bezahlen. Gebe Daniel total recht, man muss nicht Millionär sein, um sich unabhängiger zu fühlen.

Ausserdem hat mir sehr die ehrliche Art gefallen!