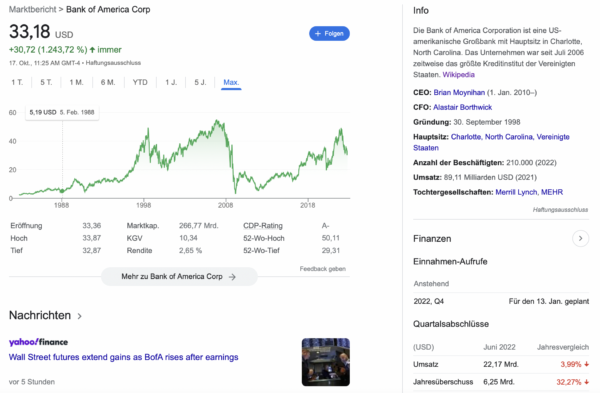

Die Börse hat um gut 25 Prozent korrigiert. Aber ich mache mir keine Sorgen. Meine größte Position im Depot, Bank of America, hat gerade gute Ergebnisse gemeldet, die über den Prognosen der Wall Street lagen. 7,1 Milliarden Dollar verdiente Amerikas zweitgrößte Bank im dritten Quartal, was freilich acht Prozent weniger als 2021 waren, aber wie gesagt, die Prognosen übertraf das Geldhaus inmitten der Rezessionsstimmung. Die Einlagen nahmen um ein Prozent zu, die Kreditkartenausgaben stiegen um 13 Prozent – Konsumenten geben also munter Geld aus.

Finanzvorstand Alastair Borthwick sagte, die Privatkunden der Bank scheinen in hervorragender Verfassung zu sein. „Alles in allem bleiben die Verbraucher widerstandsfähig und geben weiterhin mit einer erhöhten Geschwindigkeit Geld aus“, erklärte Borthwick am Montag. „Sie reduzieren ihre Kredite zu erhöhten Zinsen und können weiterhin Kredite aufnehmen.“

Das ewige Krisendenken bringt dich nicht weiter

Der allgemeine Krisenmodus sollte dich nicht verunsichern. Im Gegenteil, mutiger machen. Wenn du 15 Jahre und mehr Zeit hast, kaufe nach. Sollte die Börse weiter einbrechen und alles kollabieren, dann haben wir eh schlimmere Probleme als dein Depotstand. Es bringt nichts, wenn du dir über ein apokalyptisches Szenario den Kopf zerbrichst. Es gibt Leute, die denken ständig an den nächsten Atomkrieg, der alles weltweit in Schutt und Asche legt. Ein Horror! Aber das wäre mir zu depressiv. Optimisten leben bekanntlich länger. Marc Friedrich und Matthias Weik sind auch so zwei Krisenprediger, an denen ich mich nie orientieren würde.

Was kann noch passieren? Eine ewige Stagnation. Klar können wir japanische Verhältnisse im Westen bekommen. Die alternde Bevölkerung und das geringe Bevölkerungswachstum sind ein Bremsklotz. Das kann Deflation nicht Inflation bedeuten. Aber das ändert nichts an meiner Strategie: Kaufen, Halten, Streuen, Zukaufen. Das Leben genießen.

Die Krise kann ein oder zwei Jahre dauern. Möglicherweise länger, in denen du dich ärgern wirst, wenn du zu früh zugreifst und die Kurse weiter sinken.

Schau in 30 Jahren in dein Depot und du wirst dich freuen

Aber es ist im Grunde egal, wenn du weiter Geld ins Depot gibst, jeden Monat oder quartalsweise. Schaue dann in 30 Jahren noch einmal ins Depot und du wirst dich freuen. Dazwischen gehst du wandern, fährst Kajak, machst viel Sport.

Mich reizen Fahrrad-, Rucksack- oder Segelreisen. Vielleicht gehe ich auf den Appalachian Trail. Mich körperlich bis zur Erschöpfung zu pushen, ist reizvoll. Ich gehe häufiger ins Fitnessstudio. Muskelaufbau korreliert mit Langlebigkeit – neben anderen Faktoren.

Abgesehen davon genieße ich den Wald an unserem Berghaus in New Paltz. Wir gehen bei den Nachbarn Äpfel ernten. Grillen, Freunde kommen vorbei, es gibt hier viele Biergärten, wir wandern…

Übrigens bin ich zur Zeit in Toronto. Ich habe mir zunächst die Niagara Wasserfälle angeschaut, dann bin ich mit dem Zug nach Toronto gefahren. In der kanadischen Finanzmetropole bin ich bis zum Wochenende. Ich treffe ein paar Vorstände, schaue mir die Stadt an. Ich mache ein Video über meine Reise nach Kanada.

Das ist mein neuestes YouTube-Video: Ich war in Atlanta, traf ich 25 Studenten aus Leipzig in New York:

Ruhig bleiben – es sind nur Buchverluste! Keine realisierten Verluste, solange man nicht in Panik verkauft. Die Wirtschaft wird sich irgendwann erholen. In der Zwischenzeit sollten wir uns auch erholen und das Leben geniessen. Unsere Lebenszeit ist zu kostbar und sollte nicht mit zu viel Ängsten belastet werden. Es ändert nichts und schadet uns nur. Wer Spass am Lesen hat, dem empfehle ich das Buch „Psychologie des Geldes“ (Morgan Housel).

Genau Petra. Nichtstun kann eine Tugend in hektischen Zeiten sein.

Auch im großen Crash 2021-2023 wird große Freude aus Aktien, falls sie Dividendenrendite 5 % bis 12 % haben. Das Jahr 2022 wird bei mir das beste Jahr seit 1954 sein. Mein Dividendeneinkommen wird 2022 um 43 % höher sein als 2021, falls ich als Dividenden auch die 2 spin-offs berechne: Discovery von AT&T, Woodside von BHP.

Was man 2022-2023 kaufen kann, sind gesunde Unternehmen mit Dividendenrendite über 5 %. Die Performance 2023 bei null, aber auch der Crash 2023 bei null. Doch große Freude aus Dividenden: Allianz, Anglo American PLC, AT&T, BASF, BHP Group, BMW, BNP Paribas, British American Tobacco, Enbridge, Erste Bank, Fortescue Metals, Legal & General, Munich Re, Rio Tinto, Takeda Pharmaceutical.

Einige 3x überbewertete Aktien haben den Crash auf 1/3 noch vor sich: Apple, Coca Cola, Microsoft, Visa, Mastercard. Tesla wäre richtig bewertet, falls die Manipulation aufhört und der Kurs auf 1/6 fallen wird. Aber die Aktie Tesla im Crash ist uninteressant, weil sie keine Dividende 5 % hat und stark manipuliert wird, wie auch Dogecoin und Bitcoin. Wegen der Manipulation bei Dogecoin, Elon Musk und seine Kumpel sollen 258 Milliarden Dollars Entschädigung zahlen. Die Beschädigten klagen jetzt beim Gericht in New York.

Lad du bist scheins eindeutig der älteste Leser hier, wenn du seit 1954 investierst. Ich bewundere deine Strategie und bin großer Fan deiner Beiträge :-)

Auf die Gefahr hin, dass du nicht antwortest….aber wie konntest du deine Dividenden um fast 50% steigern? Die Firmen, die du immer aufzählst haben im Schnitt das nicht möglich gemacht….

-M

meine Dividendeneinkünfte heute sind auch leicht höher als 1954 :D

Immerhin führt Lad in seiner Liste nun auch Legal&General auf. Meine, das hätte er früher nicht getan. Insofern fühle ich mich bestätigt, mich hier in der letzten Zeit massiv eingedeckt zu haben (und noch ein paar andere Versicherer und Fondsgesellschaften aus UK). Vor der Lad-Kurve zu liegen, das spricht schon für mein glückliches Einzeltitel-Händchen. :-) Das rehabilitiert dann wieder auch meine Russland-Picks…

Ist mir auch direkt aufgefallen. Bin ja vlt auch bald dabei :-)

-M

Er hat ja die zwei Spin-offs als Dividende bewertet (es war auch eine Sonderdividende in Form von Aktien, der abgespalteten Unternehmen). Die Frage ist, wie die Dividendenentwicklung 2023 aussieht, wenn es diese Einmaleffekte nicht mehr gibt.

Lad antwortet nie und spult immer das gleiche mantra ab

Ich bleibe erst recht Optimist, wenn sich dieser Rutsch sogar zu einem richtigen Abgang ausweitet, und das gerne richtig schön lange. Jetzt muss man wie eine Fresszelle alles reinschlingen, was irgendwie geht! Man kann natürlich auch noch länger zuwarten, bis man damit beginnt, aber jeder weiß, es wird weder vor dem Aus- noch Einstieg geklingelt. Bei vielen Kursen fühle ich mich schon pudelwohl und kaufe weiter nach aus dem laufenden Cash.

Hallo Tim,

Ja, die Börsen werden natürlich irgendwann steigen, und weiterzukaufen erscheint sinnvoll.

Ich persönlich bin jedoch erstmals aus der Börse komplett ausgestiegen und werde frühestens im März 2023 wieder einsteigen (wenn die neuen Geschäftsberichte reintrudeln).

Das ist kein Market-Timing, da ich ja nicht sage „Jetzt ist der Tiefpunkt“ da. Vereinfacht gesagt warte ich auf eine Untergrenze bei den Indizes, bevor ich wieder einsteige.

Den Tiefpunkt erwarte ich persönlich nicht vor dem 1.Juli 2023, vielleicht zwischen 1.Juli 2023 und 1.Juli 2024. Weil ich denke, dass die Zinsen so lange weiter steigen oder hoch bleiben müssen, wie die Inflation über 5% liegt, und das wird jetzt wahrscheinlich nochmals 1 Jahr gehen.

Ich persönlich rate allen, erst ab 1.Juli 2023 wieder einzusteigen. Und zwar explizit auch dann, wenn wir uns dann in einem krassen Bärenmarkt befinden. Im Juli 2023 ist sicher ein noch besserer Einstiegszeitpunkt als jetzt, und jetzt ist schon ein besserer Einstiegspunkt als vor 9 Monaten.

Ich habe unter dem Titel Bärenmarkt 2022 auch auf meiner Homepage genau beschrieben, wie ich die Lage sehe.

Liebe Grüsse

Steigende Zinsen und steigende Börsen schließen sich nicht aus.

@Optimist sein – Schau in 30 Jahren..Ja, aber nicht alle haben so einen Zeithorizont!

A pessimist is a man who thinks everybody is as nasty as himself, and hates them for it.

Dazu fallen mir gleich mehrere Forenschreiber ein. Natürlich nicht hier ;-)

„Schau in 30 Jahren..Ja, aber nicht alle haben so einen Zeithorizont!“

Na und? Dieses Argument kommt immer wieder, vor allem von den älteren Semestern (logisch). Ich kann es aber nicht nachvollziehen und bitte um Erörterung.

Warum investiert man? Um einen Depotstand X zu erreichen und diesen nie wieder zu verlieren? Wohl eher nicht. Allen sollte klar sein, dass es ein Auf und Ab gibt. Trotzdem wollen das viele nicht akzeptieren (ich tippe auf das Ego, das Empörung zeigt). Da werden dann die aberwitzigsten Absicherungsstrategien bemüht und doch nur eine Minderperformance erzielt.

Sitzen denn wirklich Anleger kurz vor dem Tod vor ihrem Depotauszug und bedauern, dass es ja schon mal mehr war? Wenn die Wertpapiere vererbt werden, dann stehen wieder viele Jahre im Raum, um „Höchststand X“ der Vergangenheit zu erreichen.

Wenn das „Vermögen“ aufgebraucht werden soll, dann ist hoffentlich ein stringenter Entnahmeplan vorhanden. Dann interessiert auch nicht, ob ein Höchststand X je wieder erreicht wird.

Wir gesagt, freue ich mich über Erläuterungen, da ich die Gedankengänge rund um „Depothöchststand X“ nicht zu begreifen vermag.

@Freelance Sebastian

Ums mal zu überspitzen: Es hilft dem Individuum nicht viel zu wissen in 150 Jahren stehen die Aktien höher wenn es aber die nächsten 148 Jahre runter geht. Das Leben ist endlich und macht dann eher im dynastischen Ansatz wie bei Ihnen und mir Sinn. Wir wollen ja nicht verkaufen (müssen).

Oder Konkret: Mit 25 ist die Welt eine andere als mit 65. Der Aktienmarkt verliert ja mit steigendem Alter an Relevanz. Siehe Lebenszeitmodelle.

In 30 Jahren werden viele nicht mehr schauen können. Der Stoizismus, mit Gelassenheit und Gleichmut, hilft den Rentnerinnen nicht im praktischen Leben ihre Butter zu kaufen, die (wie ja auch hier richtig immer wieder gesagt die AV privat über Aktien mitorganisieren müssen) ab Stichtag Renteneintritt in 1 Jahr massiv verbrauchen müssen und wir erneut eine verlorene Dekade am Aktienmarkt bekämen. Wäre, wäre Fahrradkette.

Vielleicht etwas (mehr) unternehmerische Denkweise beim investieren, wer ein eigenes oder mehrere eigene oder in Mehrheitsbesitz und nicht an der Börse notierte Unternehmen hat, der lässt sich seine Unternehmen auch nicht täglich neu bewerten, analog wer eine Immobilie besitzt, lässt sich diese im Normalfall nicht wöchentlich neu schätzen.

Der Übeltäter ist halt die Börse, welche sekündlich neue Kurse anzeigt. Das ist schon fast wie Social Media eine Sucht, ständig sein Besitz mit einer Zahl zu versehen. Aber eigentlich völlig irrational, denn wenn eine Aktie an einem Tag 10% steigt oder fällt ist es immer noch dasselbe Unternehmen, gleich gut oder halt auch gleich schlecht. Nur dass halt einige andere Investoren ihre Meinung zwischenzeitlich geändert haben.

Solange der Ertrag auf längere Sicht stimmt, d.h. kontinuierlich und bestenfalls steigernd Gewinne geschrieben werden, kann man eigentlich beruhigt sein, auch wenn der Depotstand mal etwas tiefere Werte anzeigt. Die Extremfälle wo jemand am absoluten Top wie z.B. in Japan all sein Vermögen genau dann investiert hat und danach nie mehr auch nur einen Cent investieren konnte, sind auch recht theoretisch. Von daher dauert es auch im schlimmsten Fall gewöhnlich keine 30 Jahre bis man wieder gerade dasteht.

Lieber seine Energie in die eigene Karriere und mehr Geld verdienen setzen als sich über das Börsengeschehen zu ärgern oder Angst davon zu bekommen, das hilft im Endeffekt mehr. Auch jetzt in der Krise, kann man alles daran setzen, anstatt zurück zu lehnen noch mehr Gas zu geben, in der Regel lohnt sich das doppelt.

Deshalb schaue ich eh nur ins Depot, wenn ich was kaufen möchte.

Dieses tägliche nachsehen ist doch mehr aufgeilen, sich selbst beweihräuchern, oder noch schlimmer… Angst bekommen, wenn der Bestand sinkt.

Meine Frau macht es noch besser. Die hat seit Eröffnung vlt 2x Kurz rein gesehen, weil ich ihr etwas zeigen wollte. die fragt noch nicht mal bei mir nach wo sie denn steht oder ähnliches. Was ich ihr aber Berichte: Welche Divis so gekommen sind und da freut sie sich.

-M

Weise Worte. Ich bin gerade mit dem Rucksack unterwegs in Asien. „Unsere“ Kriesen sind hier weit weg – es gibt dafür natürlich andere.

Investieren, dabei bleiben – auch gerade in EM. Die Menschen hier sind sehr geschäftig.

Mal was anderes:

Kennt sich hier jemand mit Streuobstwiesen aus?

-M

MSCI-World, selbstgenutzte Immobilie und etwas Gold=Streuobstwiese.

Soviel ich halt davon verstehe.

Ja Recht gut, arbeite ja im Naturschutz. Was konkret?

Muss ich da auf gewisse Sachen achten? Also klar, ein Altbestand an Bäumen wäre sinnvoll. Die Streuobstwiese wird bei mir im Ort angeboten und liegt in einem Naturschutzgebiet.

Habe ich da gewisse Pflichten?

Brauche ich eine Versicherung oder ähnliches, falls auf dem Gelände, was ja frei zugänglich ist jemandem ein Ast auf den Kopf fällt?

Grundsteuer?

Habe da jetzt keine große Gewinnabsicht, aber so paar Spinnereien im Kopf.

Zur Mosterei bringen für Saft, oder eine andere Idee war, ob man sich daraus einen Apfelschnaps brennen lassen kann. Diesen würde ich im Ort vlt vermarkten.

Der Preis von 4€/qm fand ich recht hoch vom Gefühl her. Sind auch nur knapp 1000qm.

Mal so auf die schnelle geschrieben.

-M

Alsooo:

Zuallererst und das ist ganz wichtig, bist du wirklich in Naturschutzgebiet oder ist das ein Landschaftsschutzgebiet? Ist ein relativ wichtiger Unterschied.

Wenn du es wirklich nur als Streuobstwiese nutzen willst, dann ist bezogen auf die Wiese kein großer Unterschied da, allerdings können solche Themen wie Artenschutz z.b beim Fällen von alten Bäumen, neue Pflanzungen, Vorschriften zur Bewirtschaftung der Wiesenflächen etc. vorhanden sein. Hier solltest du auf jeden Fall bei deiner Naturschutzbehörde des Landkreises anfragen, ob und wenn ja welche schutzvorschriften vorliegen. Auch wenn z.b irgendwelche Hecken auf der Fläche sind ist es nicht so einfach, weil das oft Biotope sind.

Soweit ich weiß bist du in Hessen dort können andere landesrechtliche Regelungen gelten wie hier in Baden-Württemberg. In Baden-Württemberg hast du eine Pflegeverpflichtung über das landwirtschafts- und landeskulturgesetz. Das heißt du musst zumindest regelmäßig mähen, um eventuelle angrenzende landwirtschaftliche Flächen zu schützen.

Wenn dein Grundstück an verkehrswegen liegt hast du eine verkehrssicherungspflicht. Das heißt du musst z.b. Bäume regelmäßig schneiden.

Versicherung gib es Haftpflicht für Grundstückseigentümer, wenn du etwas damit erwirtschaftest musst du dich in der SVLVG anmelden. So ne Kasse für Landwirte usw.

Grüße Baum

Ok danke schonmal. Da war soweit bekannt ein dreieckiges Schild mit Aufschrift Naturschutzgebiet. Die Wiese liegt mitten im Feld, also da gibt es keine Straßen, sondern nur Wege aus Sand.

Rasen mähen und Bäume schneiden klingt logisch.

Was sind denn noch denkbare Möglichkeiten die Fläche zu nutzen? Soll ja alles sehr beschränkt sein, also keinerlei Hütten, selbst Gewächshäuser sind wohl nicht möglich.

Finde den Gedanken einfach gut, dass mir da so ein kleines fleckchen Erde gehört.

Ein Arbeitskollege meinte, dass man teilweise staatliche Förderungen bekommen kann, wenn man so eine Wiese besitzt.

Kannst du zum Preis was sagen? Habe gelesen, dass die teilweise auch für <1€/qm angeboten werden, kann natürlich sein dass die dann in der Pampa liegen.

Die hier angebotene wäre mit dem Auto in 5min von mir zu Hause erreichbar.

-M

In einem wirklichen Naturschutzgebiet dürftest du im Normalfall „garnichts“ machen. Also keinerlei Baulichkeiten oder sonstige Veränderungen.

Aber da würde ich dir wie gesagt sehr stark empfehlen dir das schriftlich von deiner Naturschutzbehörde bestätigen zu lassen. Beim wirklichen Naturschutzgebiet wäre sowieso das Regierungspräsidium, zumindest hier in Baden-Württemberg.

Deswegen ruf einfach mal mit der Flurstücksnummer bei deinem Landratsamt an. Und wenn die irgendwas sagen von wegen Hüttenbau oder ähnlich dann lass dir das schriftlich geben.

Preise sind wie bei allem Angebot und Nachfrage. 4 € für eine Wiese Naturschutzgebiet finde ich recht hoch, selbst hier im stuttgarter Raum. Wenn die Leute aber genug Interesse haben kaufen Sie auch sowas für 4 €.

Ich kenne den Gedanken und kann das nachvollziehen, persönlich bin ich da mittlerweile aber sehr zurückhaltend mit grundstücken in Schutzgebieten. Vielleicht schaust du dich lieber nach einem Stück Forst um oder so? „Weniger Arbeit“ dafür hast du Holz?

@ 42sucht21, Bruno, -M

Vielen Dank für die ersten Antworten.

Wir sind uns sicher einig, dass das tägliche Starren auf den Depotstand kontraproduktiv ist. Wer sich als Investor begreift und nicht als Lottscheininhaber, ist zudem auf einem guten Weg.

Bezüglich „Theorie und Praxis“ bei langer Baisse hat mir der letzte Kommerartikel in dessen Blog gut gefallen (ja, obwohl Einzelaktienkäufer ziehe ich mir die oft bissigen Artikel gerne rein). Da wird der Humbug rund um „Nach 1929 30 Jahre den Einstiegskurs nicht mehr gesehen“ bloß gestellt.

Werden wir doch konkret. Beispiel 1: Anlegerin Z verdient immer gut, spart und investiert intelligent und steht dann mit 80 Jahren mit einem 1,5 Millionen € Depot gut im Leben. Nun spürt sie das Lebensende nahen. Ob aber in zwei, sechs oder zehn Jahren – wer weiß es schon.

Just in diesem Moment kracht es an der Börse. Wieder einmal, muss man sagen. Das kennt sie schon. Die Baisse gehört immer dazu. Aus 1,5 Millionen werden innerhalb von sechs Monaten 900.000 €. Auf dem Papier. Der Gang der Dinge eben.

Frau Z. lebt aber wie immer. Sie gönnt sich dieses und jenes. Spendiert ihren Urenkeln die Auslandsaufenthalte in den USA. Verreist wann und wohin sie will. Besucht Freunde und Familie, geht aus, etc. pp.

Ob 1,5 Millionen oder 900.000€ – es macht keinen Unterschied. Die Dividenden sprudeln wie eh und je. Das Leben ist schön. Wird sie die 1,5 Millionen je wieder im Depot sehen? Man weiß es nicht. Und es spielt auch keine Rolle für ihr Wohlbefinden. Frau Z. kennt zwar Anleger, denen macht das ganz viel aus. Aber das sind Griesgrame, die auch sonst immer etwas zu meckern haben.

Zu abgehoben? Dann bodenständiger. Herr W. spart und investiert und hat mit 80 Jahren 200.000€ zusammen. Er entnimmt 6.000€ im Jahr und geht davon aus, monatlich 500€ (plus Inflationsausgleich) lebenslang als Zusatzbonus zum Leben zur Verfügung zu haben.

Er kennt sich gut mit Entnahmestrategien aus und bleibt daher ganz gelassen, obwohl sein Depot zwischenzeitlich auf 140.000€ abrutscht. Es herrscht mal wieder Baisse. Er weiß, dass sein Depot nun sicherer und nicht riskanter geworden ist. Riskant ist ein Depot am Ende der Hausse bei hohen Preisen, nicht in der Baisse bei tiefen Preisen. Nur komisch, dass die schweren Jungs der wallstreet das andersherum sehen, denkt sich Herr W.

Für Fälle wie den aktuellen hat Herr W. sogar ein Tagesgeldkonto mit 9.000€, um nach einem harten Absturz seine Wertpapiere im Tief nicht antasten zu müssen. Ob er die 200.000€ je wieder sehen wird. Wer weiß? Spielt es eine Rolle? Nein.

Vielleicht ist „der Depothöchststand“ auch nur ein ungesunder Fetisch? Kompensieren da einige ihre Lebensunzufriedenheit oder fesseln ihr Selbstwertgefühl an eine Zahl?

Wie wichtig ist einem nach dem Tod wohl der letzte Depotauszug?

Besser zusammengefasst geht es kaum.

Das werde ich mir einrahmen!!!

So ist es. Top Beitrag.

Hallo Free, das ist ein interessanter Denkanstoß, was Du schreibst.

Meine Denke geht doch in die Richtung, dass der Depotwert in folgender Fallkonstellation doch wichtig ist und zwar wenn man auch sein Vermögen aus WP verbrauchen will.

Wenn jemand mit z.B. Ende 50 die Zeit bis zur gesetzlichen Rente mit seinem Depot (hohe Entnahme über 5-6 Jahre) als Privatier überbrücken will (und dann Anspruch auf auskömmliche monatliche Zahlungen hat, in denen das Depot weniger gebraucht wird) und in diesen Jahren seit Depot über die Zuflüsse aus Dividenden hinaus mit Verkäufen reduzieren will (z.B. 60.000 Euro pro Jahr, also in 5 Jahren 300.000 Euro), ja dann ist es doch j auch wichtig, dass der Depotwert zum Tag X (bspw. zum 58. Geburtstag) eine eher höhere Summe ausmacht also z.B. 500 Tsd. Euro statt 25 Prozent weniger wie aktuell und dann „nur“ 400 Tsd. Euro. (nur ein Zahlenbeispiel)

Oder habe ich einen Denkfehler bei der Betrachtung?

Hallo Mats, vorweg: ich bin kein Kenner von Entnahmestrategien, da ich einen dynastischen Ansatz (der Begriff gefällt mir, danke 42) verfolge. Ich werde meine Wertpapiere nicht verkaufen, um davon zu leben. Daher sind mir Schwankungen (und Depothöchststände) egal.

Bei Georg im Blog „Finanzen-erklärt.de“ findest du ausgezeichnete Artikel zu Entnahmestrategien. Ein Augenöffner war für mich der Artikel aus dem Februar 2021 zum Entnahmeparadoxon. Schau mal nach (Links verzögern oft die Freischaltung).

Der passt perfekt zu deinem Fall. Es spielt keine Rolle, ob zu deinem Stichtag das Depot vom Höchststand zurückgekommen ist. Du rechnest mit 3% Entnahme vom Höchststand.

Kurz und knapp: Zwei Anleger wollen ihr 1,5 Millionen-Depot mithilfe der 3%-Regel entsparen. Für beide stehen also 45.000€ im Jahr zur Verfügung.

Anleger A beginnt im Januar 2020 (vorm Coronacrash), Anleger B aber erst im März 2020 (nach dem Coronacrash). Beide Depots stürzen ab und stehen ungefähr auf gleichem Stand (Anleger A fehlen die ersten entnommenen 45.000€).

Bei Anleger A bleiben 45.000€ sicher, während Anleger B jetzt nur 30.000€ „sicher“ mit 3% entnehmen darf? Kann das sein? Das ist unlogisch, haben doch beide in etwa die gleiche Summe zur Verfügung.

Versuchen wir´s:

https://www.finanzen-erklaert.de/entnahmeparadoxon-kurseinbrueche-egal/

Ich stelle mir das auch eher so vor, wenn ich irgendwann die Dividenden entnehmen möchte. Wenn ich in 3 Jahren anfangen wollte zu entnehmen, dann würde ich 3 Jahre lang schon vorher die Dividenden entnehmen und auf ein TG Konto laufen lassen.

3 Jahre später, wenn es dann wirklich los gehen soll, würde ich die Summe die auf dem TG Konto vorhanden ist ala einfsches Beispiel 36.000€ durch 36 (Monate) teilen und einen Dauerauftrag über 1000€ dann in dieser Höhe monatlich erstellen. Nach einem Jahr Würde ich wieder die Summe auf dem TG checken und durch 36 teilen und somit den Dauerauftrag (leicht) anpassen falls divis in der Zeit höher oder tiefer ausgefallen sind. Die Technik sichert einen gegen einiges ab.

-M

So lese jetzt erst hier die ganzen Texte zu dem Thema. Danke Free für deine Antwort auf meine Anmerkung und den Verweis auf finanzen-erklärt.

Darüber muss ich auf jeden Fall nochmal im Ruhe nachdenken. Bis zur Entnahmephase habe ich auch noch mehr als ein Jahrzehnt Zeit, sowohl zum Nachdenken aber insbesondere natürlich um zu investieren. VG

@Free

Du verknüpfst als Grundannahme den Zeithorizont mit dem Depothöchststand…???

Der Zeithorizont kann schon alleine vollkommen individuell sein… ohne vom Depothöchststand abhängig zu sein.

Auch ist die Risikotragfähigkeit eine sehr individuelle Geschichte und es soll tatsächlich auch Anleger geben die nicht so hartgesotten oder nicht so erfahren sind, dringend größere Summen in kürzeren Zeiträumen benötigen, ne schlechte Gesundheitsprognose haben, nicht selbst erarbeitet haben oder die eigene Risikotragfähigkeit nach einem langem Boom falsch eingeschätzt haben.

Nicht alle sind griessgrämig, nur weil sie keinen 30 jährigen Anlagehorizont haben oder weil sie evtl. für Ziele in 5, 10 oder 15 Jahren sparen oder weil sie nicht 100 % in Aktien investiert sind…

Individualität… ich sehe da manchmal viel in kurzer Zeit. ;-) Nicht alles muss man verstehen, rational finden oder charakterlich gut oder übereinstimmend mit der eigenen Meinung finden…

Verzeihung, aber ich kann dir nicht ganz folgen. Worum geht es dir? Viele deiner Sätze kann ich unterschreiben, einige nicht, aber das ist im Austausch völlig in Ordnung.

Mir ging es um die Erörterung der Frage, was es denn ausmacht, wenn eine Anlegerin im hohen Alter nach einer Baisse ihren alten Depothöchststand nicht mehr wieder sieht. Ich kann da kein Drama erkennen.

Entweder wird der Bestand vererbt, dann sehen die Erben den Höchststand wieder oder man verbraucht eh das Depot, dann sollte eine funktionierende Entnahmestrategie vorhanden sein, die auch Baissefälle mit einschließt.

Es ist also im Grunde egal, ob man noch lange genug lebt, um alte Höchststände im Depot wiederzusehen. Manche sehen das anders und mich interessieren die Gründe.

@Free

Einer der ersten Sätze ist ja von Dir, dass Du es nicht nachvollziehen kannst, dass nich alle einen 30 jährigen Anlagehorizont haben…

Ich kann es nachvollziehen… da die Menschen unterschiedlich ticken, unterschiedliche Werte, Ziele, Wissen und Gegebenheiten haben.

Deswegen würde ich nicht alle, welche keinen 30 Jahre Anlagehorizont haben, als negativ abstempeln…

Ich empfinde dies als „Tim Filterblase“. ;-)

@Free

Und bzgl. hohes Alter und Depothöchststände wiederzusehen ticken wir absolut gleich!

Nur diese absolutitische „alle“ oder andere Meinungen nicht verstehen können.. ist mir als ehemals gezwungen Sonntags-Kichgänger in der Kindheit zu undifferenziert, bzw. zu einseitig…

Warum sind nicht alle Veganer?

Warum bauen nicht alle Wärmepumpen?

Warum haben wir nicht alle Energie aus Rusdland bezogen? Ups, doch zu viel… aber geostrategisch ist Europa zu zerstritten, als dass man gemeinsame Visionen, Ziele und Mehrheitsentscheidungen einführt und die Politik anstatt sich immer mit Streitereien im Kreis dreht… die Bürger mitnimmt um der Demokratie auch wieder mehr Leben einhaucht.

Differenzierungsbedürfnis ist ja nur Recht, aber nun hat sich Free eben mal dazu mit seiner Meinung positioniert. :-) Das eben durch die Erzählfiguren griffiger Beispiele. Man kann der Meinung folgen, oder eben anderer Meinung sein. Volkswirtschaftlich ist ja auch eher gewollt, dass Aktiva wie Aktien hoch bewertet sind, weil das insgesamt die Konsumlaune und den Risikoappetit steigert (war mit eine maßgebliche Motivation der Zinspolitik der FED nach der Finanzkrise). Free macht halt die Gegenthese auf und sagt, für den einzelnen Cash-Flow-orientierten Anleger ist es gar nicht so wichtig. Sich mit diesem Gedanken auch mal kontrovers auseinander zu setzen ist auch sinnvoll. Von der Eigenerkenntnis sollte nämlich der eigene Investitionsstil abhängen. Wer unbedingt hohe Marktwerte will, sollte sich eben überlegen, ob er in Wachstumswerte investiert, weil die Bewertungen über Nacht schrumpfen können wie die Bratwurst in der Pfanne. Cash-Flow versiegt nicht ganz so schnell…

Und als fun fact am Rande, weil Du es schließlich recht genau zu nehmen scheinst: Exakt genommen, hat Free auch nicht geschrieben, dass alle anderen mit anderem Zeithorizont griesgrämig seien, sondern er hat durch seine Erzähl-Figur gesagt, dass diese solche Anleger kennt, die in dieser Hinsicht Griesgräme sind.

Und immer „die anderen“…ja mei…dann schreiben wir halt hier auch nicht mehr von unseren fetten Depots (ich hoffe doch, hier gibt es viele), weil andere die auch nicht haben. Aber dann darf man eben nicht in Tims Filterblase reinkommen. Man kann auch nicht abends RTL 2 schauen und sich beschweren, dass dort nur Bekloppte rumlaufen :-) Also: Free Free! :-)

@Tobs

Ich bin ja Free’s Meinung, dass 30 Jahre Anlagehorizont oder länger an der Börse sehr sinnvoll und erfolgversprechend sind!

Nur das Unverständnis, dass es unterschiedliche Anlagehorizonte für unterschiedliche Menschen gibt, teile ich nicht.

Ja, Du hast Recht dass ich auch vorverurteilt habe, dass Free bei den Griesgrämmer*innen (für Dich mein selbstverliebter Rhetoriker ;-) … und ebenso ins pauschalisieren verfallen bin… sorry hierfür, oder eben nicht, sonst wäre es ja nicht Meinungsstark genug???… aber ich habe kein Problem mich zu entschuldigen, wenn ich falsch liege… da ich differenzieren besser wie pauschalisieren finde.

Egal wie Meinungsstark oder polemisch es sein soll oder muss… mir ist Sachlichkeit lieber! ;-)

@ Free

interessante Gedanken. Für mich ist die Depothöhe X kein Ziel. Wir investieren in guten und schlechten Zeiten in stabile Dividendenwerte. Ziel ist es, im Rentenalter mit den Dividenden einen regelmässigen Zufluss zu haben. Das Depot ist da, um ggf. weitere Möglichkeiten und Freiheiten zu schaffen. Mit der Zeit habe ich einen gewissen Gleichmut zum Auf und Ab an der Börse entwickelt. Ich möchte meine Lebensfreude nicht von Börsenkursen abhängig machen. Ich lass mich überraschen und bin gespannt, was in Zukunft sein wird. Ich bin aber optimistisch!

Toller Artikel Tim.

Bei BoA bin ich auch dabei.

@Lad: Es gibt nur einen wahren Investor. Wir wissen es mittlerweile. Wann stoppst Du Deine Schallplatte…..

Denke bei jedem neuen Artikel von Tim schon: Und ewig grüßt der LAD…..

Mach weiter so Tim. Auch Deine Apple, Microsoft…. in Deinem Depot werden sich weiterhin prächtig entwickeln.

Lads Schallplatte höre ich mir lieber an als „Krypotfantasien“, „Tenbaggerstaccato“,“Dausendprozenterfanfaren“.

Wo der Depothöchstwert als Aufreger ausgedient hat verbleiben am Ende Dividenden als unternehmerische Rente.

https://www.n-tv.de/wirtschaft/Netflix-schafft-Kehrtwende-bei-Abozahlen-article23659673.html

Hoffentlich kein Strohfeuer. Der Strramibgmarkt ist brutal.

Streamingmarkt

Am Aktieninvestment führt kein Weg vorbei, da braucht man kein Optimist sein, nur Realist.

Schwieriger werden bei zweistelligen Inflationszahlen so Dinge wie Sparen und finanzielle Freiheit im mittleren Alter oder früher.

Da braucht‘s Optimismus wenn man denkt die sei bald vorüber.

Aber man kann eh nur versuchen, die eigene Inflation zu minimieren.

@Depotstand egal

Na ja, es sind ja nicht alle junge, coole Millionäre so wie wir, die nicht darauf angeweisen sind.

Zur Problematik der Sequence of Return gibt es ja viel Lesestoff. Die Ursprünge der 4% withdrawal Regel inkl. Inflationsausgleich von Bengen (Determining Withdrawal Rates Using Historical Data—William P. Bengen, Journal of Financial Planning S. 171, Oktober 1994 Volltextlink) beinhaltet übrigens auch einen Anteil Anleihen und nicht nur Aktien – das vergessen die meisten. Vanguard hat dafür zB die LifeStrategy Dach-ETF eingeführt die steuerschonend das gleich mit umsetzen. Hatte @Timski hier ja damals auch vorgestellt.

50% Anleihen, mit 5% Kupon, wenn ich mich recht erinnere.

-M

Jetzt bin ich recht polemisch, wofür ich mich entschuldige, aber ich denke, so ist es einfach: Wenn wirklich eine auch heftigere Depotschwankung dazu führt, dass man im Alter nicht genug freie Mittel zum Verbrauchen hat, dann ist das Depot von Anfang an zu klein bemessen gewesen. In dem Fall gab es schon in der Planung der Altersvorsorge eine Unwucht oder der Wunsch war Vater des Gedankens, es irgendwie zu schaffen und Negativszenarien wurden bis zum Eintreten zu sehr ausgeblendet. Entweder muss das Depot unanständig prall sein, oder es muss weitere Vermögenszuflüsse geben (die ja die meisten, die weite Teile Ihres Lebens für ihr Depot gearbeitet haben, ohnehin in irgendeiner Form erarbeitet haben wie Rente, Pension, Versorgung etc.).

Im Grunde genommen musst Du auch als alter Sack mit Deinem fetten Benz am Sonntag zu Deinem Lieblingsitaliener mit Deiner 35 Jahre jüngeren Freundin hinkönnen, auch wenn gerade das Depot um 60-70 Prozent eingebrochen ist. Dann ist limitierender Faktor am Lebensabend nur die Hüfte, aber nicht das Portemonnaie. Anmerkung: Solche Tiefststände bestehen ja nur für eine kurze Zeit, zu der man auch weniger verbrauchen kann, wenn man überhaupt verbrauchen will. Mein fiktiver Opa mit dem Benz hat noch nie in seinem Leben ans Verkaufen gedacht. :-) Der war immer nur gierig und wollte nur nehmen nehmen nehmen! :-)

Aber ja: Solche Depots werden die wenigsten ihrem Leben erreichen. Das ist nun mal so. Aber man kann schon eine Menge dafür tun, um dahin oder auf dem Weg dorthin recht weit zu kommen (Hüften gibts übrigens auch von Smith&Nephew, die auch in meinem Depot sind).

@Tobs

Ich bin hier ganz bei @Sparta.

Wenn eine 25 jährige Berufseinsteigerin für 30 Jahre monatlich 100€ mit 2% Dynamisierung zu 7%pA Rendite anlegt, dann hat sie mit 55 ca. 138k Depotwert. Sie hat vielleicht ne Bruttorente von 1,5k/M mit 63 und den Rest will sie aus dem Depot verbrauchen. Ich kann mir nicht vorstellen, dass diese Dame mit 58 sagt, supi die Börse ist um 30% gefallen, in 30 Jahren steht mein Depot bestimmt höher.

Das wird ihr vermutlich herzlich egal sein und sie wird den Verbauch aus dem Depot senken wenn in 5 Jahren die Börse nicht höher steht.

Die Optimistin kann dann noch sagen: Immerhin zahle ich jetzt weniger Steuern beim Verkauf meiner gesunkenen Depotanteile. Yippie-Ya-Yay!

Allerdings haben Optimisten auch manchmal Pech, meist merken sie es aber gar nicht. Always look at the bright side!

Mich würde Ihre Meinung zum oben verlinkten Artikel interessieren. Es geht um das Entnahmeparadoxon und im übrigen 3% Entnahme (100% Aktien).

Ansonsten dreht sich die Diskussion nun um die Frage, wofür das Depot mit Wertpapieren überhaupt besteht. Wenn zum Zeitpunkt X eine Summe Y (die durch Aktieninvestments erreicht werden soll) benötigt wird, dann tun Rückgänge weh, ja. Um diese Frage ging es mir aber gar nicht.

Und wenn Personen mit siebenstelligen Aktienvermögen mit Buchverlusten nicht klar kommen, frage ich mich tatsächlich, warum in volatile Aktien investiert wurde.

Vielleicht liegen Sorgen und Ängste vor Verlusten in der Unkenntnis begründet, was den Aktien überhaupt sind (irgendwelche unverständlichen „Werte“, die den Zahlen auf dem Kontoauszug ähneln sollen oder eben doch Unternehmensanteile, die im Preis viel stärker schwanken, als im Wert?)

Waaaas? Aktien schwanken mehr im Kurs, als im Wert?

Die Tickersymbole sind IMMER fair bewertet heißt es! ;-) kleiner Spass. Das Fass machen wir heute nicht mehr auf ;-)

-M

@-M Schwankungen

Ich kaufe nur Aktien mit Dividende > 3 %, KBV < 3, KUV < 3. keines falls die im color TV überbewerteten Apple, Microsoft, Visa, Tesla kaufen, die auf 1/3 zurückfallen und immer schwanken. Ach mist, … jetzt habe ich unter dem falschen Nick gepostet.

Hahahahaha, jeder nur ein Kreuz, bitte rechts weiter gehen. :-D

-M

Nein, aber im Sommer dann das Weinfass…. ;)

@Freelancer Sebastian

Wir sprechen irgendwie heute alle ein wenig aneinander vorbei. Ich denke auch, dass man locker & positiv sein darf und in 30 Jahren ein höheres Depot mit größter Wahrscheinlichkeit erwarten kann.

Wir treffen uns in 30 Jahren auf ein Glas und besprechen das dann.

Das mit dem Entnahmeparadoxon habe ich glaube ich mal auf MMM gelesen. Das ist kontraintuitiv und verblüffend und scheint zu funktionieren. Wahrscheinlichkeiten sind für mich halt so eine nicht so schöne Sache im Bezug auf auskömmliches persönliches Einkommen.

Genau meine Meinung,

freue mich schon über unser Gespräch wenn du mal in München bist

Was soll ich sagen… (m)eine Mutter hat erst irgend so ein komisches Zertifikat gekündigt (man wollte ja damals nur die empfohlenen Produkte vom Bankberater / Bankverkäufer…), weil es -10 % in einem Jahr gemacht hat)…

Aber hey, ein paar hundert k Minus im Alter lässt alle älteren, evtl. weniger informierten oder mehr ängstlichen Semester ruhig schlafen.

Schöne Beispiele oder nicht so schöne Beispiele… es gibt beides… auch wenn es manche nicht sehen wollen.

Pflegebedürftigkeit (mit Windel wechseln & Schreien in der Nacht…), Kacke wegputzen, Ärztemarathon, Undankbarkeit & Jähzorn, Alzheimer, … aber yeah… ich habe Millionen im Depot und ich halte es wie Alfred Jodokus Kwak… ;-)

Ob dieses Beispiel (welches ich durchaus als nicht gänzlich unrealistisch einschätze und schon mitbekommen habe) jetzt Tob`s schön genug ausgearbeitet ist???

Hm,… ich hege leider leichte Zweifel…;-)

Ich verstehe tatsächlich überhaupt nicht worauf Du abzielst.

Den ganzen Weltschmerz, den Du beschreibst, negiere ich nicht. Würde ich Dir den Moral-Spieß, mit dem Du gerne andere piekst, umdrehen wollen, könnte ich Dir genüsslich vorhalten, dass Du sogar noch viel schlimmere Problem in der Welt mit Deinen genannten Problemen sogar relativierst – mit anderen Worten das Du vielleicht unter uns allen hier sogar der Selbstgefälligste sein könntest. Wir könnten uns in einer Beklagensspirale immer weiter hochschrauben.

Du wirst immer Probleme in der Welt ausfindig machen, aber wo ist der Bezug zu unserer bzw. von Free angestoßenen Diskussion? Inwiefern findest Du hiermit zur Sachlichkeit, die Du an anderer Stelle für Dich beanspruchst? Du machst eigentlich genau das Gegenteil. Die Diskussion beinhaltete ursprünglich den sachlichen Kern, ob man im Alter bei Depotschwankungen Probleme bekommt, oder nicht. Der eine meint ja, der andere sagt nein. Und Du führst jetzt in diese Diskussion volle Windeln ein. Das verhält sich doch überhaupt nicht zueinander.

Natürlich findet die Diskussion praller Depots auf einer Wohlstandsgemütslage statt. Aber warum beteiligst Du Dich daran und wo ist denn Dein sachlicher Beitrag? Du könntest genauso statt in dieses Finanzforum (klar haben wir hier eine Blase, aber wir sind hier nun mal auch nicht im Forum einer Jugendorganisation der SPD) in ein Gourmet-Forum gehen, in dem die Vorzüge von Delikatesse-Tieren fachlich diskutiert werden und Dich dort als Tierschützer darüber empören.

@Tobs

Was ist daran moralisch oder unsachlich wenn man nicht ausschließlich nur die positiven Lebens-Beispiele fiktiv oder real beschreibt???

Bei positiven Beispielen wird man beklatscht und bei negativen wird man als moralisierend oder pingelig dargestellt, weil es einem nicht ins „Glaubensbild“ passt….

???

Meine Herren, diesen Pfad der Diskussion wollte ich gar nicht betreten. Glätten wir doch die Wogen. Ich reise im Sommer für eine Woche in den Süden, wir sitzen gemütlich (mit -M, Kiev und Interessierten) beisammen und ihr präsentiert mir Bierbanausen eure edlen Tropfen. Da finden wir schon zusammen, es wird sicher spaßig …. ;)

@Free

Sorry vielmals, mir ist aber auch nicht klar warum Du immer wieder so auf die Entnahmestrategien verweist, wenn dynastisch und Div’s doch schon so gut wie unkaputtbar bei Dir feststehen.

Tatsächlich habe ich das Telefonat so mit den – 10 % und Verkauf so erlebt… Die Leute kommen mit Schwankungen unterschiedlich gut oder weniger gut klar…

Nicht jeder ist damit gereift und am Depot mitgewachsen.

Negative Glaubenssätze sind schwierig umzuwandeln.

Und sorry Tobs wenn ich Deine eloquenten Beiträge evtl. durch die Blume etwas selbstbeweihräuchernd dargestellt habe! ;-)

Im Grunde genommen geht es uns dermaßen gut, dass wir eigentlich täglich ein Dankbarkeitstagebuch führen könnten (was ja durchaus empfehlenswert sein kann).

Vielleicht waren es auch Phantomgedanken wegen dem schmerzlichen Verlust von warnenden Worten von Wolke??? ;-)

Natürlich ist in der fire-Szene aber auch ein Anteil von zu rosaroter Sichtweisen vertreten und so mancher Jungspund denkt: Mit Geld allein bin ich im Nirwana bei den Bibliothekarinnen angekommen. ;-)

Nun ja, weil Menschen, denen Buchverluste Sorgen bereiten, durch Logik vielleicht ein besseres Verständnis aufbauen. Aber was soll´s. Mir ging es eigentlich gar nicht um die „Normalos“ da draußen. Leider wird da viel Schindluder getrieben, da hast du recht.

Das Tagebuch führe ich übrigens tatsächlich…. ;)

@Free

War ja klar mit dem Tagebuch! ;-)

Wenn Du mal wieder ein Fass aufmachen willst… Du weißt ja wo Du mich findest! ;-)

Sparta, alles gut, ich kann das ab. Wer sich meldet, muss sich eben auch Gegenwind gefallen lassen.

Ob es dann noch lebensnah oder überhaupt klug ist, dass jemand wie in 4221 Beispiel mit rund EURT 130 liquiden Mitteln zum kurzfristigen Anzapfen Depotgeld und kein Bankgeld hat, ist schon wieder egal. Aktien ist eine schwankende Anlageklasse die nur dann ihren Dienst tut, wenn Schwankungen einen nichts ausmachen. Jetzt wo die Märkte nicht mehr LuRo sind, wird das schmerzlich wieder ins Bewusstsein gerufen.

Ich möchte die ganzen einzelnen normalen und schwierigen Fälle auch gar nicht in Abrede stellen und trotzdem mich auf das Maximum in meinem Leben positiv fokussieren. Das bedeutet nicht, dass man Empathie missen lässt und man schafft zumindest wieder am ehesten die Grundlage, den anderen Leuten um einen herum zu helfen. Traurige Menschen helfen anderen traurigen Leuten ja leider auch nicht mehr weiter.

@Tobs

nee, ich meinte nicht, dass sie keine Cashquote hat. ich meinte einfach nur, sie freut sich nicht weil sie keine 30 Jahre Zeithorizont mehr hat und bereits voll investiert ist ohne weiteres neues Investitionskapital.

Is ja auch Schnuppe. Den wichtigsten Punkt aus diesem Artikel scheint niemand zu bemerken. 30 jahre ist doch nicht optimistisch, oder doch?

Der größen Optimisten hier schreiben von 30 Jahren. Vor kurzem sprach man noch von 10-15 Jahren und vor wenigen Jahren wurde der Anlagehorizont für Börseninvests auf „5-10 Jahre muss man schon dabei bleiben“ gesetzt.

Alle gehen anscheinend von sehr hohen Bewertungen aktuell aus. Die Optimisten werden pessimistischer. Das gefällt mir nicht. Oder ist das gerade ein guter Kontraindikator? Who knows.

Ich habe mir übrigens letzte Woche ein paar Grifols bei 8,25€ gekauft. Mal schauen.

Eigentlich haben Bezeichnungen wie Optimist/Pessimist an der Börse nichts zu suchen, weil es letztendlich Emotionen

sind. (Pessimist=vorsichtig bis ängstlich, Optimist=mutig bis riskant).

Börse funktioniert besser ohne Emotionen, was natürlich nie vollständig möglich ist.

Wenn die Börse fällt und die Inflation steigt, wird der Ton in den Foren rauher. Cool bleiben Jungs, Hauptsache gesund!

Bei der Aufzählung der ganzen Freizeit-Aktivitäten fehlt mir etwas äußerst Wichtiges: Das Ehrenamt. Ohne dieses Engagement hätten wir keine flächendeckende Feuerwehr, keine Gemeineräte, keine Jugendfußball-Trainer und vieles mehr. Dann könnten wir den Laden zusperren. Da sollten alle Selbstoptimierer mal drüber nachdenken.

Immer positiv bleiben. Das sehe ich auch so Tim.

Schön, dass es diesen Blog gibt.

Ich möchte noch ergänzen: Dazwischen könnte man sich auch in einem Ehrenamt engagieren.

Warum wird mein Hinweis auf ein Engagement im Ehrenamt zensiert?