Ich hab es zum siebenstelligen Depot geschafft. Es waren ein paar Jahrzehnte diszipliniertes, meist langweiliges Investieren nötig. Ohne spektakuläre Aktien kannst du es auch schaffen. Mit einem stinknormalen ETF. Ob mit 30, 40, 50, 60 Jahren – es geht.

Zum Millionär kannst du es mit einem Mix aus Aktien und Immobilien schaffen. Oder nur einer Assetklasse. Sparst du 900 Euro 35 Jahre lang in einen ETF, hast du 1,2 Millionen Euro. Ich unterstelle nur 6% Zinsen. Im Schnitt bringen die US-Börsen 10% nominal.

Begonnen habe ich mit Null Euro. Ohne ein Erbe. Ich habe nie sonderlich viel verdient. Aber ich hatte lange Zeit etliche Nebenjobs: Lager, McDonalds, Buchhandlung, Marktforschung, Nachhilfe gegeben, freier Lokaljournalist, Zeitung ausgetragen, Promotion, Fabrik… Es waren harte Jahre. Sehr harte. Es gibt zahllose Möglichkeiten, um etwas dazu zu verdienen. Ich lebte extrem sparsam.

Mit der Börse habe ich mich beschäftigt seit ich Jugendlicher bin. Ich habe mich später zum Analysten bei der DVFA in Frankfurt ausbilden lassen. „Das ist wie das Jodel-Diplom„, haben Kollegen damals im Büro Witze über mich gemacht – frei nach Lorriot. Je älter ich wurde, desto mehr Zeit investierte ich ins Lernen rund um die Börse.

Ich habe schlechte Entscheidungen getroffen. Aber ich fand immer wieder zur Bodenständigkeit zurück: kein Auto, kein Kabelfernsehen, eigenes Essen kochen, kleine Wohnfläche, gebrauchte Möbel und Kleidung usw. Ich bereite meinen eigenen Kaffee zu. Ich habe keine Putzfrau, obwohl ich mir es leisten könnte. Mein Handy ist über 4 Jahre alt.

Am Ende eines jeden Monats habe ich alle meine Cents in Aktien gesteckt. Heute habe ich keinen Chef mehr. Ich kann lange ausschlafen. Während andere morgens früh raus müssen, um auf die Arbeit eilen, drehe ich mich im Bett um. Ich reise viel. Es stehen Trips nach Texas, Griechenland, Albanien, Los Angeles, Singapur usw. auf der Agenda. Ich kann kaum abwarten, um den Strand in Santa Barbara mit meinen besten Freunden abzulaufen, zu träumen und zu relaxen.

Ich gehe regelmässig ins Fitnessstudio, Theater, auf Konzerte. Madonna und die Rolling Stones waren ein Mega-Erlebnis.

Ich habe den Crash 2008/2009 überstanden. Ich habe mein Depot beibehalten und einfach mehr gekauft. Ich habe keine P2P, keine Bitcoin, keine Tesla-Aktien und keine Cannabis-Aktien. Das erwähne ich, weil mich so viele danach fragen.

Ein paar Wachstumsaktien liegen in meinem Depot. Alle FAANG-Aktien sind darunter. Etliche Positionen in meinem Depot haben sich verzehnfacht, ein paar haben sich verfünfzigfacht. Leute sagen, das war nur Glück. Ich denke, es ist wichtig zu verstehen, wie wichtig Geduld ist. Die Börse steigt langfristig. Durch das sture „Buy and Hold“ vermeide ich Steuern auf die Kursgewinne.

Warren Buffett sagt zwar, dass man kein hohes IQ braucht, um ein guter Anleger zu sein. Aber eine Studie aus Finnland sagt das Gegenteil: Clevere Leute legen ihr Geld besser an. Eine andere Studie fand heraus: Je höher der IQ, desto eher ist die Wahrscheinlichkeit Aktionär zu sein.

Ich gebe zu: Manchmal eine bestimmte Aktie zu kaufen, kann mit Glück zu tun haben. Auch beim Zeitpunkt kann der Zufall geholfen haben. Aber die generelle Strategie hat nichts mit Zufall zu tun: Positionen zu kaufen und jahrelang zu akkumulieren.

Die Börse ist unterm Strich wie eine herrliche Gelddruckmaschine. Die meisten Menschen scheuen sich aber vor ihr. Im Mittelpunkt steht der Konsum und das Schuldenmachen.

Ich kann nur jedem raten, eine vernünftige Anlagestrategie zu haben. Diszipliniert zu sparen und zu investieren ist mein Rat. So lebst du gelassener. All der Plunder in den Schränken bringt doch nichts. Noch ein Möbelstück – dabei sind eh schon zu viele in der Hütte. Sparen brauchst du natürlich nicht, wenn du reich auf die Welt gekommen bist.

Investieren hat mit Bildung und Disziplin zu tun. Es ist im Prinzip mit einem einfachen Sparplan möglich finanziell frei zu werden. Nur muss man das System verstehen und schwere Börsenzeiten durchstehen können. Wichtig ist vor allem: An der Börse zu bleiben, wenn sie abstürzt. Ich kaufe in turbulenten Zeiten mehr.

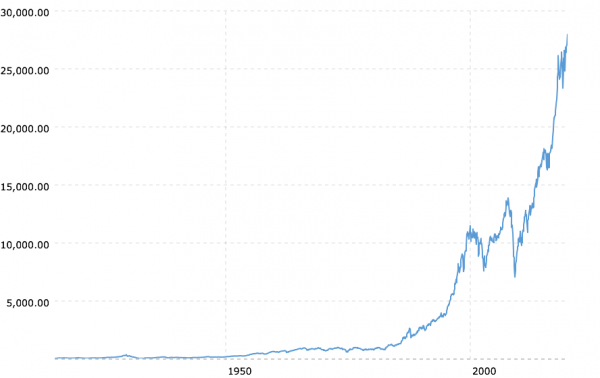

Letztendlich muss jeder seinen eigenen Lebensweg finden. Nur wundere ich mich, wenn du oben den Chart siehst, warum nicht mehr Menschen sich das zunutze machen?

ERSTER!

Schöner Beitrag. Auch wenn ich glaube, du könntest besser investieren.

Alles total nachvollziehbar und inspirierend. Nur lasst bitte diese ach so tollen ETF Hoch Rechnereien…da wird mir persönlich schlecht. Ein Finanzprodukt welches noch wahnsinnig viele Fragezeichen aufwerfen wird, was nach der Finanzkrise jeden hinter dem Herd vorholt. Bin gespannt wieviele dieser Produkte in der Form in 15-20 Jahren noch auf dem Markt sind. Generell warum sollte ich darin Sparpläne laufen lassen? Um maximal vom Durchschnitt auch noch der Durchschnitt zu sein? Also ich nehme dies mit Einzelwerten und Immobilien lieber selbst in die Hand. Lasse aber jedem seinen Traum mit ETFs in 35 Jahren reich zu werden.

Es ist auch meine Motivation morgens ausschlafen zu können und tuen zu können was ich will. Man muss aber auch dazu sagen, dass die Freiheit seine Schattenseiten hat. Zum Schluss kam ich mir nutzlos vor da ich keinen Antrieb hatte morgens aufzustehen und abends war ich bis spät wach und habe sinnlos im Internet gesurft.

Zumal man sich auch mit seinen Bekannten etc. nicht austauschen kann über solche Sachen, da ich es bisher verschweige, dass ich nicht mehr arbeiten muss. Jetzt gehe ich wieder „normal“ arbeiten, weil ich etwas gefunden habe, dass mir derzeit Spaß macht.

Dein Weg ist sicherlich außergewöhnlich, Tim und für manche sicher zu extrem. Dennoch geht es um´s Prinzip. Entweder man versteht es oder man versteht es nicht. Entweder man sucht Mittel und Wege, um seine (finanziellen) Ziele zu erreichen oder man findet Gründe, warum das alles doch gar nicht geht. Du zeigst, dass es geht. Wir werden das auch hinbekommen – wann auch immer. Es gibt keinen Druck, nur den Weg dorthin.

An dem Kommentar von Inkognito sieht man aber auch, dass wir Menschen – Freiheit hin oder her – Ziele im Leben brauchen. Die Motivation, um in die Gänge zu kommen. Soziale Kontakte, Familienleben, einen Partner, etc.

Mir würde es schon reichen, bis 7.30 Uhr auszuschlafen. Laufen, Kraftsport, Lesen, Yoga, Üben am Instrument, Ehrenamt…. mir fiele da schon so einiges für den Morgen ein.

Wir sind Wesen, die etwas zu tun brauchen. Hat dann vielleicht etwas mit der Mentalität und dem Charakter zu tun. Extrinsische Motivation benötige ich nicht, aber da tickt jeder anders. Finde es auch nicht verkehrt, trotz FF einer Erwerbstätigkeit nachzugehen, wenn sie erfüllend ist. Die sozialen Kontakte dabei sind wertvoll. Das muss wohl jeder für sich selbst herausfinden.

Schöner Artikel Tim.

Ich hätte ziemlich Lust Mal in einige Handwerksberufe hineinzuschauen, vllt. überall Mal ein halbes Jahr oder so. Dann ein Haus selbst kernsanieren. Am besten Fachwerk.

Jaja Träume hat man. Mal sehen wie’s kommt.

Grüße Baum

Hallo Tim, schöne Grüße nach NYC!

Ich würde mich über mehr Videos von dir freuen.

@Tim

„Ich kann nur jedem raten, eine vernünftige Anlagestrategie zu haben.“

Nach welch Kriterien kaufst Du denn Aktien?

Mit dem Jodel-Diplom und Deinen Kontakten wird es ja mehr sein als ich pick mal diese Firma und mal diese weil sie Marktführer sind…? ;-)

„Leute sagen, das war nur Glück.“

Glück hat auf die Dauer doch zumeist wohl nur der Tüchtige. – Helmuth Graf von Moltke

;)

@PeteJansen

der Milliardär Ray Dalio legt teilweise sein Geld in stinknormalen handelsüblichen ETFs an. Warren Buffet empfiehlt sie. Ich meine, solche Fonds gibt’s schon fast 50 Jahre. Was soll sich in 15 Jahren ändern?!

@ ETFs

Vor allem verstehe ich nicht, was mit den ETFs schon im Vergleich zum übrigen Aktienmarkt anders laufen soll, insbesondere dann, wenn sie physisch repliziert sind. Ein ETF kann ja nicht anders bewertet sein, als die Aktien, die es enthält. Oder etwa doch?

Ich bin mir zumindest bei den synthetischen ETF die teilweise mit Swaps arbeiten nicht sicher, wie das im Fall der Fälle aussehen wird. Ich schätze da gibt es Risiken.

Ich habe 2 Kumpels bei denen ich die Anlagen ausgewählt habe und da sind es physisch anlegende ETF. Das war mir wichtig.

-M

Problem bei ETF könnte ich mir vorstellen ist, dass keine Preisfindung mehr stattfindet. Da wird einfach regelmässig blind Geld in grössteils Large Caps gepumpt. Dies könnte zu Komplikationen führen.

Auch haben wir aktuell folgende Situation: Jahrzehnte fallende Zinsen, die den Aktienmarkt gepusht haben, FAANG Aktien und das weitverbreitete Vehikel ETF. Ein solches Goldilock-Szenario für ETF wird es nicht mehr so schnell geben. Fühle mich persönlich mit soliden Dividendentiteln, welche ich zu einem angemessenen Preis erworben habe wohler und kann damit auch einige Jahre im Minus überleben. Einer, der im SP500 zu 1.5% Dividendenrendite und grösserer Fallhöhe investiert ist, dürfte nervöser sein. Auch geht Vanguard für das kommende Jahrzehnt im breiten Markt von max. 4% Rendite p.a. aus. Davon muss man Gebühren und Inflation abziehen.

https://www.bild.de/news/ausland/news-ausland/mickey-carroll-36-einmal-lotto-millionaer-und-wieder-zurueck-66098232.bild.html

Also Tim.. so einen Artikel am Sonntag vor der Arbeit zu verfassen. Verschlimmert das Empfinden des Hamsterrads extrem. Mach das nie wieder :D

@-M

Die Synthis sind ein Nischenprodukt vom gesamten etf-markt und durch Regularien relativ safe.

Über den Aufhänger-Begriff „Synthetisch“ wird immer wieder falsches aus Absicht oder Unwissenheit verbreitet.

Die Gegenpartei hält zu 100% physische, börsengängige Wertpapiere. Diese können sich aber erheblich unterscheiden vom Referenzindex. Die Counterparty liefert dann die Rendite mit evtl. liquidieren oder kostengünstigeren Wertpapieren.

Die Renditedifferenz der beiden Wertpapierkörbe darf nach UCITS-Recht maximal 10 % betragen. Sollte die 10 % Differenz erreicht werden geht eine Meldung an die BaFin raus und der Counterpart muss glatt stellen.

In der Praxis erfolgt allerdings meistens eine tägliche Rücksetzung auf null. Die durchschnittliche Market to Market Bewertung der beiden Wertpapierkörbe beträgt häufig über 1 Jahr ca. 1 %…

@ Mattoc

:-) , :-)

Sex, drugs and rock and roll.

Ich weiß ehrlich gesagt nicht, was ich als 19 jährige mit 15 Mio € gemacht hätte.

ETFs sind für Leute, die sich nicht mit der Börse beschäftigen wollen und mal so „ein bisschen“ Altersvorsorge betreiben wollen, früher waren es die Fonds. Ist so, als wenn man eine kapitalbildende Lebensversicherung abschließt, nach dem Motto, schließlich hat man ja was fürs Alter getan. Aktien performen besser, zumindest schneide ich besser ab als der Durchschnitt.

ETFs sind für Leute, die sich nicht mit der Börse beschäftigen wollen und mal so “ein bisschen” Altersvorsorge betreiben wollen, früher waren es die Fonds. Ist so, als wenn man eine kapitalbildende Lebensversicherung abschließt, nach dem Motto, schließlich hat man ja was fürs Alter getan. Aktien performen besser, zumindest schneide ich besser ab als der Durchschnitt.

Genau, ETFs sind wie kapitalbildende Lebensversicherungen. Das ist ein sehr guter Vergleich. Bitte schreibe mehr. Leute wie dich brauchen wir hier.

@Sparta

Du wirst die Fakenews mit Fakten leider nicht vertreiben können.

@Klaus

„Aktien performen besser, zumindest schneide ich besser ab als der Durchschnitt.“

Ok, welchen IZF hast Du seit 1999? Besser wäre die zeitgewichtete Rendite und die möglichst korrekte Benchmark.

An sich jedoch ist der Satzteil vor dem Komma widersprüchlich zu dem danach… rein logisch betrachtet. ;-)

Der einzelne Autofahrer fährt besser als alle Verkehrsteilnehmer im Schnitt, zu mindestens ist es bei mir so! ;-)

@Mattoc

Mich würde ja mal brennend Tim’s Strategie interessieren…

@Sparta

Ich habe mit Aktien und Fonds kurz vor der Dot-Com-Krise angefangen, damals hatte mir die Dresdner Bank die angedreht im 6stelligen Bereich. Ich musste damals etwas Geld vom Firmenverkauf anlegen. Den Rest habe ich anders angelegt, nicht an der Börse, ein Großteil meines Geldes war also gar nicht vom Crash betroffen. Mein Glück war damals, dass ich nur sehr wenige dieser Dot-Com-Aktien hatte (rund 5 Prozent des Depots), die anderen Werte haben sich mit der Zeit wieder gut erholt und sind deutlich gestiegen. Bin also sehr gut durch diese Krise gekommen, war aber Glück, hatte damals Null Ahnung. Auch die Finanzkrise ist gut an mir vorbeigegangen, ich hatte keine Bankenaktien, habe immer noch keine. Ich besitze auch keine Autoaktien, kein Cannabis, Wassertsoff, Biotech, Aktien von Firmen die keinen Gewinn machen und alles was sonst so gehyped wird. Vor Jahren habe ich Solaraktien besessen, Solarworld und Q-Cells, bin rechtzeitig ausgestiegen, hat sich gelohnt. Hat mir aber gezeigt, Finger weg von grünen Aktien. Bisschen Risiko ist OK, hab gerade eine größere Wirecard Position aufgebaut, anonsten nur langweilige Aktien mit 5 Prozent Dividendenrendite und mehr, gibts bei Wirecard natürlich noch nicht. Ich habe zwischendurch meine Aktien und Fonds auch mehrfach verkauft (mit Gewinn), die Fonds als erstes, waren mir zu teuer von den Gebühren, weil ich das Geld für geschäftliche Investitionen gebraucht hatte. Damals konnte man noch Aktien steuerfrei verkaufen, wer sich noch daran erinnern kann. Ich besitze Ackerland und Wald, langweilig, hat sich aber vervielfacht im Wert und stresst mich nicht. Dieses Jahr liege ich bei über 20 Prozent Zuwachs, dafür das ich nur langweilige Aktien habe, keine FAANG, OK für mich. Meine Aktien verkaufe ich auch nicht mehr, da ich keine geschäftlichen Großinvestitionen mehr mache, nur noch Buy and Hold.

Bitte schreibe mehr. Leute wie dich brauchen wir hier.

Definitiv! ;-)

Ich würde mich nicht wohlfühlen bei dem Gedanken, dass alles was an der Börse investiert ist in einem einzigen ETF liegt.

Gibt hier verschiedenen Gründe einerseits würde man sich so auf einen einzigen Anbieter verlassen. Mal angenommen es gibt mal wirklich einen Crash von um die 50% aber nicht auf einen Schlag sondern verteilt über ein halbes Jahr. In diesen Zeiten wollen viele Leute verständlicherweise nicht täglich ins Depot schauen. Was aber wenn der Anbieter des ETF beschliesst den ETF zu schliessen? Dann werden alle Aktien zum Tageskurs verkauft und jeder erhält seinen Anteil aufs Depotkonto. Einen Monat später schaue ich aufs Konto und statt der Fondsanteile liegt da wenig Cash. Die Märkte haben sich in den letzen drei Wochen wieder um 20% erholt und mein Cash war nicht investiert.

Euer Sparwahn ist ja schon religiös und ein neurotischer Aktien-Geizhals euer Guru.

Gibts hier eigentlich keinen einzigen, der sowohl gerne arbeitet als auch gerne schöne Sachen mit dem Geld macht, was er verdient.

Ein schönes Auto muss nicht unbedingt über Schulden finanziert und neu sein, das gleiche gilt für ein nettes Zuhause (Einfamilienhaus).

Wir arbeiten beide gerne und unternehmen am liebsten schöne Dinge mit den Kindern, Reisen, Zoo, Kino, all die tollen Angebote.

Ja, das kostet natürlich Geld, eben dieses Geld, welches Unternehmen verdienen von denen ihr hier redet, ohne Konsum kommt doch auch nichts rum, das scheint ihr gekonnt zu verdrängen in eurer „Religion“.Tim ist ein sehr netter Typ, aber bei allem Respekt, das sind wir auch!Ich lerne mitunter tolle Leute bei der Arbeit kennen, kann mich dort bis zu einem gewissen Grad verwirklichen, meine Frau arbeitet mit behinderten Kindern, was gibt es da noch sinnvolleres.Wenn ihr einen Job habt, den ihr hasst und glaubt das Sparen allein wird euch heilen, kann ich euch nur sagen – Nein.Es grüßt eine zufriedene Familie.

Meist ist es doch andersrum. Leute machen Geld mit ihrer Aktie/Anlage und halten sich für Genies. Wenn es in die Hose geht, war natürlich jemand anderes oder die Umstände Schuld.

ETFs sind übrigens Vehikel, die ursprünglich und hauptsächlich für institutionelle Anleger erschaffen wurden als Ersatz für Derivate und Futures.

@Nico

Ja, ein schreckliches Bild. Da hast du Recht. Wenn Blackrock kein Interesse mehr an ETFs hat, und ohne Bescheid zu sagen, einfach so im Crash einen mehrere Milliarden schweren MSCI World ETF schließt, und ich als Anleger gar nicht mitbekomme, dass mir gerade ein mickriger Cash-Betrag dafür gutgeschrieben wurde, so dass ich dann die nachfolgende Erholung komplett verpasse, weil ich gar nicht ins Depot schaue, ist das sehr schlecht.

Daher sollten grundsätzlich keine ETFs, schon gar nichts nur ein einziger gekauft werden. Das ist eine schlüssige Argumentationskette.

Danke für diesen wertvollen Beitrag. Du bist ein meinungsstarkes und anerkanntes Mitglied dieses Blogs. Bitte zögere auch zukünftig nicht, deine Meinung kundzutun.

@Mattoc

Ich habe selber auch einige ETF’s. ETF’s haben durchaus ihre Berechtigung. Ich habe als das GB Pfund bei rund 1.18 Franken gelegen Vanguard FTSE 100 gekauft. Investmentcase war vom Brexitchaos zu profitieren einerseits durch die Erholung des Pfundes andererseits durch die Erholung der Aktiekurse in GB.

Das pfund notiert aktuell wieder bei 1.28 dieser Teil hat schon mal geklappt.

Danke für diesen wertvollen Beitrag. Du bist ein meinungsstarkes und anerkanntes Mitglied dieses Blogs. Bitte zögere auch zukünftig nicht, deine Meinung kundzutun.

@Mattdoc

Lieber Diktator Mattdoc bitte entschuldige, dass ich eine eigene Meinung habe und auch bereit bin diese öffentlich zu äussern!

Bezüglich ETFs ist es erstaunlich, wie viele Unwahrheiten und Fehlaussagen hier in den Kommentaren getroffen werden. Man sollte zumindest auf sachlogischer, halb-wissenschaftlicher Ebene Informationen einholen, bevor man seine Meinung bildet. Für alle, die wirklich verstehen wollen, warum Tim und viele andere auch ETFs befürworten, rate ich zumindest zu zwei Artikeln aus dem Blog von Gerd Kommer:

Zum Thema ‚Systemrisiko‘ durch ETFs (bzw. allg. ‚Passivem Investieren‘: Link und Link

Zum Thema Dividenden:

Am Ende des Tages zählt nur die Gesamtrendite. Das ist die Summe aus Kurszuwachs und Ausschüttungen (bspw. in einem Jahr). Es gibt keinen statistisch nachweisbaren systematischen Vorteil von Dividendenaktien. Auch hierzu ein Link aus dem besagten Blog.

Gruß

@Eigene Meinung:

Ach wie schön! Bei der eigenen Meinung gibt es keinen Neid. Sie wird gerne und großzügig mit Anderen geteilt ;-)

„Es gibt nichts Schöneres als morgens auszuschlafen, wenn sich andere auf den Weg zur Arbeit machen“

Sicherlich sehr schön. Wer z.B. noch kleinere schulpflichtige Kinder hat, kann über das ausschlafen an sich aber auch wohl manche schöne Geschichte berichten ;o)…. Unsere Kids sind schon etwas größer, aber das frühe Aufstehen habe ich mir nicht abgewöhnt.

Handhaben übrigens auch viele sehr erfolgreiche Leute so und machen dann z.B. Sport am frühen Morgen.

ETF an sich sind einfach eine super Sache. Zumal es auch die Möglichkeit gibt, durchaus zielgerichteter in einem Sektor wie IT oder Digitalisierung zu investieren. Ohne sich sehr speziell mit einzelnen Aktienunternehmen auseinander zu setzen.

@Ralf:

Deine Aussage zeigt, dass ETFs oft auch für ‚Sektorinvestments‘ (wie Stockpicking) genutzt werden. Auch Market-Timing wird damit betrieben. Der Anteil der ETF-Anleger, der tatsächlich global und passiv (Buy and Hold auf Dekaden, kein Market-Timing) investiert, ist sehr gering. Daher ist die Marktkapitalisierung von ETFs nicht automatisch ein Systemrisiko. Größtenteils wird damit auch aktiv gehandelt. Auch von institutionellen Anlegern.

Das lange Schlafen und die fehlende Struktur kann sicherlich zu Depressionen führen.

Man liegt im Bett, entrückt vom Fluss und vom Treiben der Gesellschaft, lungert rum, steht dann irgendwann (immer noch müde und antriebslos auf) und fragt sich wozu das alles.

Ich brauche nicht jeden Tag Wochenende ;). Frühes Aufstehen und Sport klingt gesünder für die Psyche und den Körper.

Der Anteil von Privatanlegern gegenüber Institutionellen in ETFs ist verschwindend gering… Fonds gibt es seit über 100 Jahren! Die Vorteile überwiegen einfach.

@Mattoc

Leider muss man mittlerweile sehr viele Kommentatoren hier überlesen, da sie nicht wirklich zum Thema oder generell zu einer guten Diskussion beitragen. Sie (Mattoc) gehören jedoch nicht zu dazu.

Daher wunder ich mich etwas über Ihren teils ironischen und von Sarkasmus geprägtem Beitrag. Nico Meier hat oft flapsige Beiträge, die ich ab und an sogar als etwas verletzend empfinde. Jedoch empfand ich gerade die Aussage zu ETFs als zumindest Diskussionsfördernd und berechtigte Kritik.

Ich selbst habe einige ETFs, mir aber solche Fragen auch schon (ähnlich) gestellt. Daher suche ich Finanzblogs und Foren auf um mich über solche Fragen und Themen zu informieren und auszutauschen. Deswegen überlese (i.Sinne von überspringen) ich auch viele der Streitthemen hier. Aber gezielte Diskussionen zu Finanzfragen dürfen, in meinen Augen, auch mal etwas kontroverser und kritischer beleuchtet werden.

Generell wollte ich hier aber auch mal Danke sagen für die vielen tollen und seit Jahren lesenswerten Kommentare an: Kiev, June, Jenny, Berlinerin, FuG, Freelancer Sebastian, Sparta, Mark85, Ralf, Hafenmeister, -M, Der Baum, Matthias Schneider und bestimmt noch einige andere tolle Kommentatoren, die mir gerade nicht einfallen.

Sie alle sind die Stütze dieses tollen Blogs. Danke.

Seid nicht ganz so hart mit den Kommentatoren . Das ist hier ist ein soziales Medium. Schriftliche Äußerungen haben eine andere Rhetorik als Gespräche Vis-à-vis. Provokation, Thesen in den Raum stellen etc. das geschieht bewusst oder unbewusst mit dem Holzhammer, eben weil es mit Schrift zementiert ist , ohne Gestik, Mimik. Der Konjunktiv stört dabei nur, dabei würde er im direkten Gespräch öfter genutzt, um höflich dem Gegenüber eine versöhnliche Antwort zu ermöglichen.

@Rappo

Zum Ablauf und Risiko einer ETF-Schließung:

https://de.extraetf.com/wissen/etf-schliessung

Von „heute auf morgen“ und ohne dass es der Anleger mitbekommt, passiert da gar nichts.

Weiterhin wird von Tim und allen anderen, die sich mit passivem Investieren beschäftigen, ausdrücklich empfohlen, keine Nischenprodukte zu kaufen, sondern den Markt über große Indizes / Marktführer abzubilden:

MSCI World

MSCI Emerging Markets (IMI)

MSCI World Small Cap

Vanguard FTSE All World

S&P 500

Stoxx Europe 600

FTSE 100

sind geeignete ETFs/Indizes.

ETFs auf diese Indizes haben ein Volumen von mehreren 100 Millionen

/ mehrere Milliarden Euro. Das Risiko, dass diese ETFs geschlossen werden, ist extrem gering.

@Klaus

Danke für die Antwort.

Deine Stategie ist sicherlich auch gut!

Die Lebenssituation ist jedoch individuell!

Ich finde bei der Rendite eine 20-Jahresperiode schon aussagekräftiger als 1, 5 oder sogar 10 Jahre.

@ETF Diskussionen

Bei Bezugnahme auf ETF sollten man m.E. immer dazuschreiben was gemeint ist. Ein ETF ist doch nichts anderes als ein Fonds der an der Börse gehandelt wird. Was sollte daran problematisch sein?

Es gibt passive ETF es gibt aktive ETF. Es gibt ETF auf große Indices und auf nicht relevant Nischen und auf alle möglichen und unmöglichen Underlyings. Es gibt liquide ETF es gibt kaum gehandelte ETF. Es gibt physische, voll replizierende und es gibt sampelnde ETF und es gibt synthetische (Swap) ETF. Es gibt günstige ETF TER und v.a. kleiner TD es gibt teure ETF, es gibt große ETF Anbieter und kleine die so nicht längerfristig am Markt bleiben usw.

Also bei Bezugnahme auf die Risiken von ETF sollte man dazuschreiben was gemeint ist. Auch hilft Faktenrecherche vor Absetzen eines Posts. Danke an @Sparta bezüglich ein paar Fundamentalinfos zu den immer wieder ohne Kenntnis gebashten Swaps.

@Mr. Pino Cavallo – Ein ETF kann ja nicht anders bewertet sein, als die Aktien, die es enthält. Oder etwa doch?

Ganz kurzfristig bestimmt. So kurzfristig, dass es aber nicht relevant ist. Keine Preisfindung längerfristig? Es kommt auf den Inhalt der ETF an. bei einem Welt-MSCI Index ETF: Es stehen ja Anteile an produktiven Sachwerte dahinter, die vom Markt laufend bewertet werden, zB die Aktienkurse von ca. 1644 Large- und Midcaps in einem MSCI World ETF. Wie sollte da ein Fondskurs abweichen bei einem solchen liquiden und öffentlichen Underlying?

Bei Werten oder Fonds sieht man ja häufiger, dass der einer Wert von der Bewertung abweicht. Siehe zB das altbekannte Beispiel BB Biotech.

@Rappo – Aber gezielte Diskussionen zu Finanzfragen dürfen

Ja finde ich auch. Leider werden von Manchen ihre Sentiments und Selbstüberschätzung für andere als Fakten und Wahrheiten dargestellt. Darunter leider die Qualität und der Nutzen von Foren.

Zu Wirecard : habe heute morgen Wirecard gesucht und mir wurde das hier unten als Suchergebnis angezeigt, schwarzer Humor. Ich bin mittlerweile mit 9% meines Depots in Wirecard (hängt vom Aktienkurs ab).

Es kann schief gehen, die Gefahr, dass es nach unten dreht und ich dann sehr lange warten muss, um aus den Miesen zu kommen.

Die Chance eine zweite SAP im Depot zu haben ist bei diesem Wachstumswert jedoch nicht schlecht. Gleiches gilt für Evotec.

30% Wachstum in einem Unternehmen ist angesichts einer negativen Stimmung mit Rezessionsängsten doch etwas Erquickliches.

@Mattocja, dass sehe ich auch so. Das Risiko ist ziemlich gering und man sollte auf die großen Indizies setzen. Selbst bin ich auch nur in großen (vom Volumen und Index gesehen) ETFs investiert. Ich möchte jedoch immer mehr der Maxime folgen „Kauf nur das, was Du verstehst“. Es fällt mir ehrlich gesagt ziemlich nicht so leicht ein ETF Produkt komplett zu durchleuchten/verstehen.Also ich verstehe was der ETF abbildet und wie er es macht. Für mich selbst habe ich z.B. reine physische Ausschütter ausgewählt. Wie verhält sich ein ETF Anbieter aber in einer Krise? (Crash/Krieg). Oder wenn ein Staat (nur als Beispiel mal Deutschland) auf einmal sozialistische Gesetze durchbringt. (Die Frage zählt dann natürlich auch für Aktien und andere Anlageformen) Auch die großen Anbieter werden dann vielleicht zu unvorhersehbaren Maßnahmen greifen. Aber man kann im Leben natürlich nicht alles komplett durchplanen. Ich denke auch, ETFs sind ein wunderbares Instrument um als kleiner Anleger breit gefächert investieren zu können. Ich bin aber eben auch das: ein kleiner Anleger und laie, bei dem Gefühle mitspielen. Und so ganz wohl „fühle“ ich mich eben nicht, daher sind ETFs neben Aktien und anderen Anlageklassen auch nur eine Anlageklasse. Es geht mir da überhaupt nicht (nur) um Rendite und schon gar nicht um irgendeine Überrendite. Besser als der Markt bin ich sowieso nicht und auf Glück zu spekulieren habe ich keine Lust.Ich möchte nur weniger Angriffsfläche im Falle des Falles bieten.

@Sparta

Stimmt. Es kommt immer drauf an, womit man Geld verdient bzw. wo man mehr verdient. Wenn man die Gelegenheit hat schnell paar Euro zu machen, macht es durchaus Sinn sein Geld von der Börse abzuziehen, zumindest damals. Heute ist es allerdinsg anders. Wenn man jetzt verkauft, fällt gleich Steuer an, da ist das ziemlich schädlich und macht oft keinen Sinn mehr. Damals konnte man nach einer Haltefrist steuerfrei verkaufen und das Geld übergangsweise anderweitig investieren und dann wieder neu an der Börse anlegen. Ich arbeite immer noch, obwohl ich Rentner bin, als selbstständiger Immobilienmakler halbtags. Diese Möglichkeiten damals waren gewinnbringender als wenn ich die Aktien oder Fonds gehalten hätte.

@Thorsten

Wirecard macht zumindest Gewinn, der steigt sogar. Spricht für das Unternehmen erstmal. Mal sehen, wie es sich entwickelt. Bin nach dem letzten FT Bericht eingestiegen, also leicht im Plus bisher. Immer gut streuen, dann kann man auch mal einen Querschläger wegstecken. Die Zeit heilt viele Verluste an der Börse.

Ich bin aber eben auch das: ein kleiner Anleger und laie, bei dem Gefühle mitspielen.

Ein ganz wichtiger Punkt. Deshalb würde ich auch niemals so anlegen, dass ich mich dabei unwohl fühle oder nachts nicht ruhig schlafen kann. Blind irgendwelchen Experten zu folgen, ist meine Sache nicht. Ich habe ETFs und einzelne Aktien. Wenn die Einzelaktien meine Erwartungen erfüllen: gut. Tun sie es nicht, wird mich das nicht ruinieren. Wie auch immer, ich sehe mich bei meinen Anlageentscheidungen nicht in einem Wettbewerb. Nicht mit anderen Anlegern, nicht mit dem „Markt“. Mein Portefeuille ist gewiss alles andere als optimal – als Laie erwarte ich das auch nicht – aber solange es für mich „gut genug“ ist, passt das schon ;-)

Eine größere Korrektur am Akienmarkt wäre allerdings durchaus wünschenswert. Einfach auch, um Druck aus dem Kessel zu nehmen und günstig aufstocken zu können. Man muss bedenken, dass auch die Zinspolitik und mangelnde Anlagealternativen zu den Kurssteigerungen mit beitragen. Richtig wohl wäre mir bei einem vollem Invest und erst kürzerer Anlagedauer an der Börse irgendwie derzeit nicht.

Ob nun Welt-ETF oder ein Korb von hervorragenden Qualitätsunternehmen (finde beides gut), ganz entscheidend ist es, sich für den langfristigen Börsenerfolg an bestimmte Regeln zu halten. Und diese Regeln gelten eben für beide Anlagestrategien gleichermaßen. Für mich das Indiz, warum nicht das Anlagevehikel, sondern die Regelbefolgung im Vordergrund steht und man mit beiden Strategien außergewöhnliche Renditen (im Vergleich zur Masse) erzielen kann.

Der größte Hebel für die Performance sind die Kosten. Man kann es nicht oft genug wiederholen, weil nicht wenige meinen, andere Faktoren (wie die Reaktion auf Prognosen um die Zukunft) wären wichtiger. Nein, es sind die Kosten.

Mit beiden Strategien kann ich gebührenarm Wertpapiere akkumulieren, diese langfristig (womöglich ein Leben lang) halten und dank B&H (bei Einzelaktien mit gelegentlichen Checks der Unternehmen) Steuern vermeiden.

Auch hier die Wiederholung: Steuerstundung ist das Zauberwort. Würde ich meine Gewinne mitnehmen, müsste ich aktuell ca. 25.000€ Steuern abdrücken. Geld das für die Wiederanlage fehlte und das jetzt stattdessen ganz gemütlich weiter expontiell wirken kann.

Daher muss man auch immer wieder davor warnen, mit Beachtung des Großen Rauschens, mit dem Folgen von Börsenexperten und dem Durchführen von Timggeschichten seinen langfristigen Börsenerfolg zu konterkarieren.

Stur und stetig Aktien oder ETFs kaufen, diese sehr langfristig halten (kein Hin und Her) und Börsenpornos- und Geschwafel vermeiden. So simpel eigentlich, die intelligente Investitionsformel.

@ Thorben

Auch wenn ich nicht in Gänze auf diese Strategie setze (Mir geht es um die Unternehmen hinter den Aktien, dürfen also auch gerne Nichtausschütter wie Amazon, Alphabet, Berkshire sein) empfinde ich das Dividend Growth Investing als hervorragende Strategie. Hier mal ein Zitat aus dem Blog des von mir sehr geschätzten DGI (https://www.dividendgrowthinvestor.com/2018/01/investing-lessons-learned-from-ten.html):

„Buying companies with growing dividends is an idea taken from trend following and momentum. Buying and Holding diversified portfolios with low turnover is an idea taken from indexing. Buying companies at attractive valuations, while trying to avoid overpaying is an idea taken from value investing. My edge is in buying a diversified portfolio of quality dividend stocks at attractive valuations, and then holding on to them tightly for decades.“

Bezüglich der Ergebnisse:

https://www.simplysafedividends.com/intelligent-income/posts/41-dividend-kings

Heute ist Bolsas y Mercados (A0H1NA, Dividendenrendite über 6%) sprunghaft um 40% gestiegen . Es gibt einen Übernahmekampf.

https://www.manager-magazin.de/unternehmen/artikel/euronext-will-bme-uebernehmen-a-1296994.html

Ich habe einen Teil dieser Aktien verkauft und habe mir dafür Aktien der FRoSTA (606900) zugelegt .

Frosta hat nach über 2 Jahren Entwicklung ein Patent zum Verpacken von Tiefkühlkost in Papier umgesetzt.

„Deshalb stellen wir sukzessive bis Ende 2020 unsere gesamte Produktion [auf Papier] um und sagen Tschüss zu 40 Millionen Plastikbeuteln.“

https://www.frosta.de/tschuess

Ich habe mir diese Aktie zugelegt, weil ich denke, dass wir gesellschaftlich und politisch eine Welle des Antiplastiks erleben werden und die Aktie von dieser Welle profitieren wird.

Fischstäbchen, Rahmspinat und anders können wir seit Jahrzehten in Papierpaketen kaufen, Größere nicht bricketförmige Ware nur in massiven Plastiktüten.

Spekulation : Nach dem Verbot kostenloser Plastiktragetaschen wird der Einzelhandel in den nächsten Jahren zunehmend mit dem Bedarf plastikfreier Verpackung konfrontiert. :

Die nächste Regierung wird möglicherweise „grüner“ sein als die heutige (?!), damit der Druck auf den Einzelhandel erhöht. Plastiktüten im Tiefkühlfach könnten ins Visier „grüner“ Politik geraten

Die über Klimahype und Gretaschreitdichan sensibilisierten Verbraucher sind bereit den Aufpreis von 20 Cent pro Packung zu bezahlen (!?)

Die Idee und der Ausblick aufs nächste (ergebnisgesteigertes Jahr nach Verdauen der Investitionskosten) Jahr ist im Aktienpreis offensichtlich noch nicht enthalten oder wird vom Markt als zu gering bewertet.

Thorsten du entwickelst dich hier zum aktivistischen Investor ;-) , Merci für deine Anregungen.

Für Wirecard bin ich irgendwie zu ängstlich, drücke euch allen (und dem Standort Deutschland) die Daumen, dass es die nächste SAP bzw. VISA wird.

Ansonsten habe ich Aktien und ETF’s, sehe da kein Problem drin. Für die Kinder werden sowieso nur die ALLWorld Varianten bespart.

PS: meine Altriaspeku ist endlich deutlich ins Plus gedreht, das Klumpenrisiko ist mir bewusst.

Thorsten zeigt sich als Visionär …

Mal erfrischend andere Ideen, als das ewige „ich warte auf den nächsten Einbruch und kaufe mich dann billig bei den Blue Chips ein“ ;-)

@DanielKA oh ja, ein bisschen Spaß muss sein. Die Aktie passt wenigstens ins Schema (Euroraum, bissel Dividende). Nur vor Olaflangfinger muss man sich hüten. Noch rechtzeitig gekauft, ein bisschen Zeit ist ja noch.

Die Altria sei Dir gegönnt.

@Tim:

Bitte Charts immer mit logarithmischer Achse verwenden. Alles andere lässt eine extrem exponentielle Steigerung vermuten und ist defintiv nicht aussagekräftig, was das prozentuale Wachstum betrifft.

OT, aber es könnte für den ein oder anderen persönlich interessant sein, da es Rendite ohne Investition verspricht :

Wirecard wird das Girokonto in boon.planet ab 1.1.2020 mit 0,75% verzinsen :

https://www.it-times.de/news/wirecard-steigt-tiefer-ins-banking-geschaeft-ein-und-bietet-zinsen-auf-einlagen-133687/

Das Angebot gilt ab 1.1.2020 für die App boon.planet (nicht mit boon verwechseln)

Warum könnte das gut sein ? Es kostet die Bank, während andere Banken Gebühren und auf höhere Einlagen Strafzinsen einführen (ich erinnere mich an die PSD-Bank und Netbank ehemals 2% aufs Girokonto, ab 1.1.2020 führt letztere Kontoführungsgebühren ein) ?!

Die Wirecard AG erwartet, in den kommenden Jahren so „hunderte Millionen Bankkunden“ zu gewinnen. Dier Produkte basieren dabei auf persönliche Daten und künstlicher Intelligenz.

Mit dem Angebot steigt die Wirecard AG, wie bereits angekündigt, mehr und mehr ins Online-Banking Geschäft ein und steht hier im Wettbewerb zu traditionellen Banken und Startups wie N26.

Wie die Wirecard AG dieses Angebot finanzieren will, bleibt indes unklar.

Mittlerweile zahlen Banken Strafzinsen für ihre Einlagen bei den Zentralbanken. Diese wollen Banken bald auch ihren Kunden in Rechnung stellen.

Die Neukundengewinnung kostet eine Bank normalerweise 30 bis 60 Euro, es wird Werbung, marketing, provisionen etc. aufgewändet, das kann sich auf dreistellige Eurobeträge summieren :

https://financefwd.com/de/so-viel-bezahlen-banken-mittlerweile-fur-einen-neukunden/

https://www.biallo.de/geldanlage/ratgeber/so-vermeiden-sie-negativzinsen/

Es wurde bis dato in Foren spekuliert, warum es im Vergleich zu N26 keine sichtbare Werbung für das kostenlose Girokonto von Wirecard gibt.

Die gezahlten Zinsen könnten nun genau diese vermisste Werbung bewirken. Die Zinszahlung wird sich vermutlich als Alternative für Girokonten und 0,05% oder gar nur 0,01% verzinste Tagesgeldkonten als Empfehlung kostenlos in den Medien herumsprechen.

Bei einer durchschnittlichen Girokontoeinlage von 1000 Euro (ich habe keine Daten im Netz gefunden, das wird wohl auch keine Bank verraten ?!) , wendet die Bank 7,50€ pro Jahr und Kunde an Zinsen auf. Das ist ein Bruchteil der Kosten, die eine klassische oder Direktbank für einen Neukunden aufwenden muss.

Ich sehe schon Tenhagen rumfuchteln, natürlich in der gewohnten Art mit kritischem Blick „Wirecard hätte ja Probleme gehabt, aber die Einlagesicherung würde auch hier gelten, die Spareinlagen aären sicher, Bedenken hier, Bedenken da, aber nur für Mutige, bla bla“. Bis der es merkt ist 2020 womöglich schon um. ;)

@Sebastian

Ich sehe es nicht als 132. Diskussion etf`s vs. Aktien sondern wollte nur ein paar Fakten zu den synthetischen etf`s schreiben, nachdem zuvor diverse Falschbehauptungen & emotionale Befürchtungen hierzu bzw. allgemein zu etf`s geschrieben worden sind.

Nicht mehr, nicht weniger! ;-)

Unterschiedliche Meinungen/Denkansätze sind ja bereichernd um sich selbst neue Gedanken zu machen!

Der Tonfall macht jedoch die Musik! ;-)