Bundeskriminalamt, Bafin und Presse warnen vor undurchsichtigen Finanzprodukten. Doch es nützt wenig. Denn die Gier treibt die Menschen in die Hände von Gaunern.

Die „Neue Zürcher Zeitung“ warnte im April vor Online-Brokern, die auf Zypern residieren. Anbieter wie Europe FX ziehen Privatanlegern Geld aus der Tasche. Die Überschrift des preisgekrönten NZZ-Artikels von Olga Scheer: „Im Netz der Bauernfänger„.

Derivate mit grossem Hebel spielen die Schlüsselrolle. Es sind meist Differenzkontrakte. Man nennt sie CFD, was für „Contracts for Difference“ steht. Das Instrument ermöglicht es in ein Asset zu investieren, ohne dass du es besitzen musst. Anders als bei einer Aktie verfügst du über keine Anteile an einem Unternehmen. Nein, der Käufer beteiligt sich nur an einer Wette auf steigende oder fallende Kurse. Das ist alles. Es wird noch besser: Mit einem Hebel wird die Wette verstärkt. Ist der Hebel 1 zu 30, erhöhen sich Kursänderungen um das 30-fache.

Am Ende stehen Anleger vor einem Scherbenhaufen. Ihr Einsatz ist weg. Europe FX bestreitet Vorwürfe von Kunden, die alles verloren haben. Aber Anlegeranwälte warnen vor dem Anbieter und anderen wie Tradedwell und Basel Capital Markets. Sie sind für Anwälte wie ein rotes Tuch. Diverse Plattformen locken jedenfalls naive Anleger an, indem sie mit haarsträubenden Gewinnstorys werben. Staatsanwälte sind seit Jahren am Schlafen. Ich wundere mich, warum betrügerische Broker nicht längst geschlossen sind.

Das BKA schreibt:

Hat sich der Kunde auf der Handelsplattform registriert und erstes Geld investiert, wird er umgehend von Mitarbeitern der Handelsplattform angerufen. Die Anrufer geben sich als kompetente Finanzbroker mit jahrelanger Handelserfahrung aus, um sich so das Vertrauen der Neukunden zu erschleichen. Tatsächlich handelt es sich jedoch um Betrüger, die die Anleger um ihr Kapital bringen wollen.

Besonders dreist ist, dass der Anleger den Stand seines Anlagekontos vermeintlich online einsehen kann. Dort werden ihm mithilfe der Betrugssoftware der Handelsplattform Kontobewegungen und hohe Gewinne angezeigt. Dass seine Einlage unmittelbar beeindruckende Gewinne erzielt, überzeugt den Kunden so von dem Geschäft, dass er weitere Investitionen tätigt. Will er sich allerdings sein Guthaben auszahlen lassen, bricht der Kontakt zur Handelsplattform ab und der angebliche Berater ist nicht mehr erreichbar oder gar unbekannt. In anderen Fällen wird der Anleger mit Ausreden vertröstet oder gar überredet, noch mehr Geld einzuzahlen, damit eine Auszahlung erfolgen könne.

Fakt ist: Die eingezahlten Gelder werden in Wahrheit nie einer Kapitalanlage zugeführt. Die komplette Handelsplattform einschließlich des vermeintlichen Kundenkontos ist ein Fake.

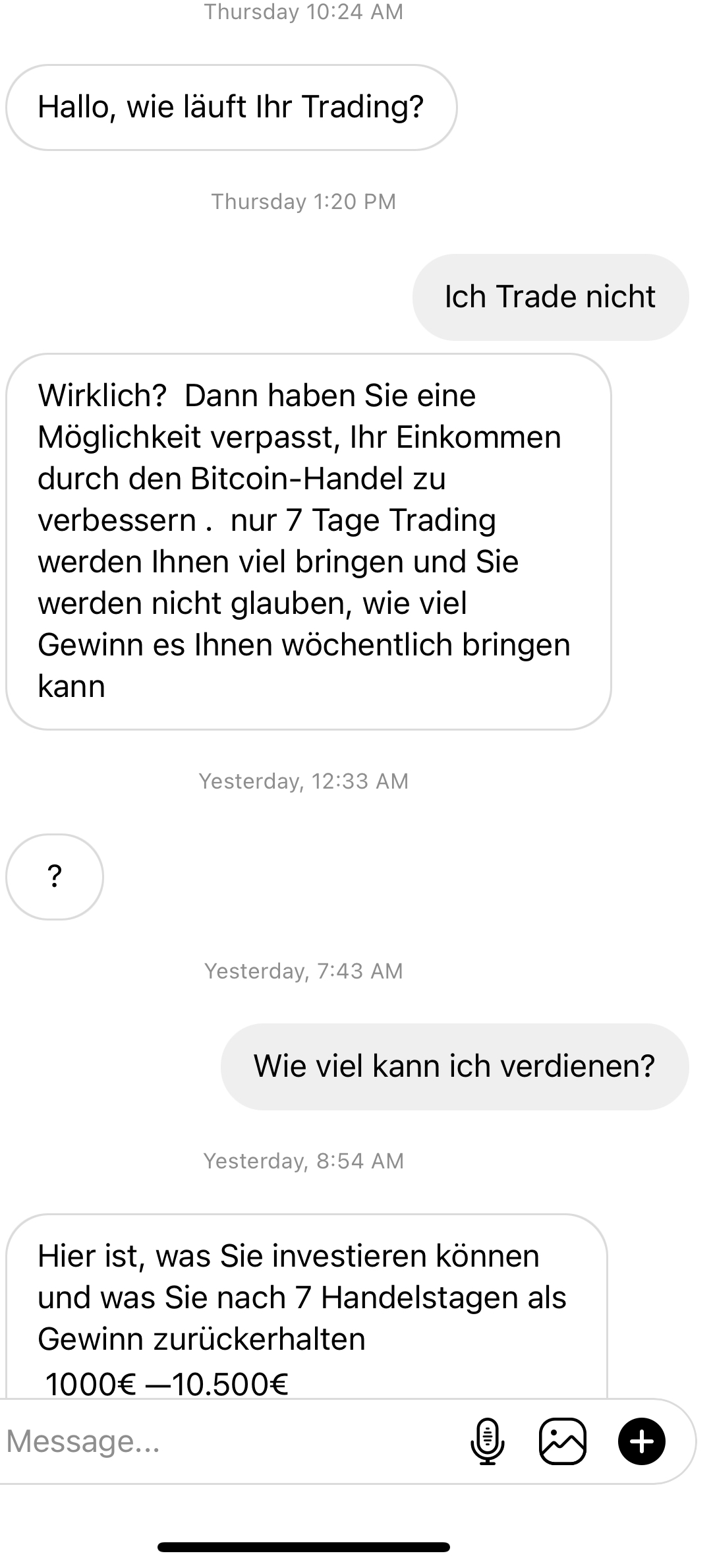

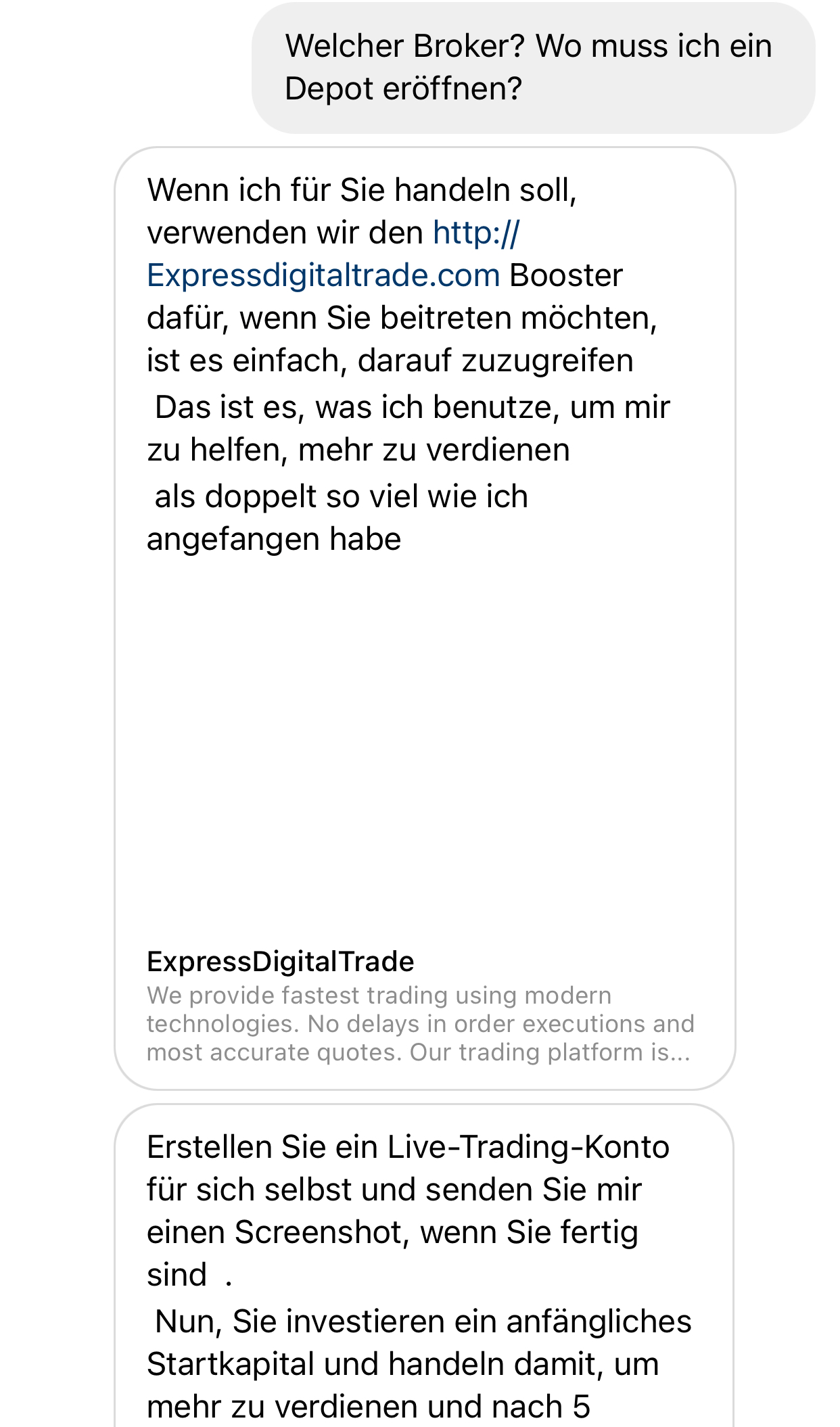

Ich erhielt ein hohes Gewinnversprechen auf Instagram

Wie der Zufall es will, schickte mir gestern ein Anbieter über Instagram verdächtige Werbung. Ich antwortete erst, dass ich überhaupt nicht trade. Doch dann fragte ich „naiv“, wie viel ich verdienen kann. Hier ist mein Chat auf Instagram:

Wie Sparkassen und Volksbanken Geld verzocken

Selbst augenscheinlich seriöse Banken wie die Stadtsparkasse München verzocken das Geld ihrer Kunden und stürzen sie ins Elend. Ein Kunde verlor 1,9 Millionen Euro. Jetzt ist der Fall vor Gericht.

Bei der Volksbank Heilbronn tradeten Ex-Vorstände dubios. Sie ruinierten die Bank. Sie haben kein waghalsiges Geschäft ausgelassen, selbst beim Cum-Ex-Steuerskandal haben sie mitgewirkt.

Mein Rat: Geh nicht ins Kasino. Investiere nur in solide Finanzprodukte wie gängige ETFs. Vergiss das Traden. Das macht dich auf Dauer nicht vermögender, sondern eher ärmer. Von einige Ausnahmen einmal abgesehen.

In meinem Depot mache ich kaum noch was. Ich habe nahezu alles automatisiert. Fast alle Dividenden werden automatisch zurück in die jeweiligen Aktien investiert. Wie du weißt, mache ich extremes „Buy and Hold“ mit Aktien und ETFs. In diesem neuen YouTube-Video zeige ich mein aktuelles Depot:

Automatisiere dein Leben

Es ist ratsam das Leben zu automatisieren. Rechnungszahlungen per Bankeinzug erlauben, dann läufst du nicht Gefahr, Verspätungszuschläge beziehungsweise Mahngebühren bezahlen zu müssen. Es bieten sich Sparpläne an. Automatisch wandert dein Geld dann vom Girokonto ins Depot. Und dort in einen ETF oder Aktien.

Solche Automatisierungen im Alltag sparen Zeit und sind bequem. Hausgeld, Kreditkartenabrechnungen, Handy, Versicherungen, Steuern, Abos – all das geht automatisch von meinem Girokonto weg. Trotzdem behalte ich den Überblick. Und du kannst eine SEPA-Lastschrift widerrufen.

Genauso handhabe ich es mit meinen Einkäufen. Ich weiß, was ich kaufen werde im Supermarkt Du kannst deine Erledigungen wie den Supermarktbesuch ein- oder zweimal in der Woche erledigen. Unnötige Fahrten kannst du dir so sparen.

@Tim Schäfer: Hast Du mit Christian Röhl oder Tobias Kramer gesprochen?

Oder wurde echtgeld.tv gehackt?

#sus

Ist bestimmt ein Fake! Das richtige Echtgeld TV ( Röhl, Kramer) würde sowas nie machen!

Ja, ich stehe mit Christian in Kontakt. Es ist ein Copycat von Echtgeld TV. Wir werden versuchen, es löschen zu lassen von Instagram.

Die unseriösen Broker, die solche hanebüchenen Stories erfinden, um unbedarfte Kunden anzulocken, sind nur die eine Seite der Medaille. Das Urübel ist vielmehr, dass es überhaupt möglich ist, solche extrem gehebelten Derivate wie CFDs zu erzeugen und auf den Markt zu schmeissen. Schliesslich haben die Dinger keinerlei anderen Zweck als zu zocken und das Geld des einen in die Tasche des anderen zu schaufeln. Mit klassischen Optionen kann man ja noch mit Fug und Recht argumentieren, dass diese dazu dienen bestimmte Positionen abzusichern – bei CFDs fällt mir das extrem schwer, und ich rede mir ein ein einigermassen phantasiebegabter Mensch zu sein ;)

Dass der (wahrscheinlich) zukünftige deutsche Kanzler sowie seine letzten paar Vorgänger im Finanzministerium zwar eine Bördentransaktionssteuer auf Aktien, Fonds und ETFs durchprügeln wollen, solchen nutzlosen Derivaten aber nicht den Hahn zudrehen wollen, ist der eigentliche Skandal.

@Bördentransaktionssteuer

„Politik ist die Kunst des Möglichen“ (Dahlmann). Unser nächster Bundeskanzler ist ein Künstler würde ich sagen.

@Tim- Von einige Ausnahmen einmal abgesehen.

Nein. Dauerhaft wird kein Trader Gewinn machen. Das ist suvivorshipbias. Wer gewinn macht hat nicht lang genig getradet. Es gibt auch Menschen die Gewinnen 2x den 6er plus Zusatzzahl im Lotto. Solche Flausen helfen den Menschen aber nicht weiter.

? da ist der Betrüger an den richtigen geraten, als ob Tim darauf reinfällt und vor allem alles in schlechtem deutsch geschrieben.

Danke für die Offenheit bezüglich deines Depots Tim, hat mir sehr viel gebracht. Man kennt genug Leute die immer nur behaupten wie viel sie gewonnen haben und nie verloren. Das erhöht die Glaubwürdigkeit enorm von deiner Seite und auch das du nicht alles monetesierst, im Gegenteil sehr dezent in diesem Bereich bist.

Deine Seite hat mich dazu motiviert, an die Börse zu gehen und mir eine Altervorsorge aufzubauen. Finanzwesir war auch gut, bis er mit seinem Alpha angefangen hat und die Freiheitsmaschine. Wir bräuchten einen Finanzminister wie dich bei uns in Deutschland. Mach weiter so ?

@Freelancer @Alle

Daß die langfristige(20,30,40 Jahre) Aktienanlage Gewinn bringt und relativ wenig Risiko birgt, über diese tausendfach wiederholte Binsenwahrheit sind wir uns alle einig.

Jetzt mal eine etwas ungewöhnlichere Sonntagsquizfrage: Ihr seid 70 Jahre alt und erbt(ziemlich unwahrscheinlich, aber theoretisch möglich) auf einen Schlag eine Million Euro. Ihr wollt kein Geld vererben.

Was macht ihr damit?

@ Wolke

Die Millionen kämen wahrscheinlich zu den anderen ins Depot. Das Scenario kann ich mir jetzt schwer vorstellen, da ich bereits ohne dieses Erbe Geld verschenken und am Ende auch vererben möchte. Vielleicht kannst Du Dich mit Deinen Kindern aussprechen, oder was ist da los?

Falls ich in dem Alter keinen Oldtimer haben sollte, würde ich mir vielleicht einen kaufen, wenn das Geld unbedingt ausgegeben werden muss. Aber einen einfachen luftgekühlten wie 911 S, oder Karmann Ghia. Für Singer reicht es wohl eher nicht. Aber natürlich nur, wenn ich Spaß daran hätte mit diesem die Küste entlang zu fahren. Vielleicht gefällt mir dann aber auch Segeln besser. Ein eigenes Boot möchte ich allerdings nicht geschenkt haben. Und den Segelturn entlang der Küste kann ich mir hoffentlich auch ohne dieses Erbe leisten. Mehrere Segeltuns würden mir jetzt auch nicht sonderlich viel mehr Spaß bereiten. Ich bin jetzt schon zufrieden mit dem was ich bereits habe. Mit 70 wird sich das nicht ändern.

Ich würde das Geld eher in meine eventuell vorhandenen Enkel investieren. Vielleicht kann man damit ein MFH anzahlen. Inflation lässt grüßen ;-)

Hallo Wolke,

Spass: eine junge Frau würde beim Geldausgeben helfen können :)

Ernsthaft: mit 70 hat man andere Bedürfnisse als mit 40 und dürfte in den meisten Belangen des alltäglichen Lebens gefestigt sein.

Ich würde in Infrastruktur investieren, meine Wohnung/Haus altersgerecht einrichten, dafür sorgen dass ich eine Person meines absoluten Vertrauens hätte die mir, wenn ich eben älter werde und evtl. nicht mehr so rüstig bin, ein wenig hilft.

Vielleicht magst Du noch ein paar schöne Reisen machen, öfter in einem guten Restaurant essen, ich würde es mir also gut gehen lassen.

Sollte sich die Frage nur auf’s Anlegen beziehen:

so anlegen dass Du und nur Du damit ruhig schlafen kannst, also vermutlich ähnlich wie bis anhin, Aktien sind super, aber ich denke auch man sollte nun nicht den allerletzten Rappen nur in Aktien anlegen, ein paar Goldtaler noch dazu vielleicht.

Ich fürchte auch dass nicht angelegtes Geld durch die bereits bestehende Inflation leiden wird, wir haben keine Glaskugel, Niemand.

Mach einfach DEIN Ding, Lebenserfahrung hat man mit 70 doch genug, als Arzt hast Du Manches gesehen, wie schnell sich das Schiksal wenden kann, im Guten wie im Schlechten.

Auf jeden Fall wünsche ich Dir Alles Gute.

Fit und Gesund

@ Wolke

Die Ideen warnen etwas lahm. Es ist halt nunmal so, dass es mir zum Glück an nichts sehnlichem fehlt. Zum Oldtimer hätte ich aber doch eine Idee. Ob ich einen kaufe oder nicht spielt nicht unbedingt die Rolle. Die Eroica werde ich in dem Alter hoffentlich fahren können und sie wird mich bestimmt auch nicht vor finanzielle Herausforderungen stellen. Venedig hat mir wirklich sehr gut gefallen und ich habe vielleicht zu wenig Zeit in meinem Leben in Italien verbracht. Ich würde mir Jemanden mit einem Fahrzeug mit Zulassung für die Mille Miglia suchen und mit ihm an dem Event teilnehmen. Teilnahme , Unterkünfte, Mechaniker usw. geht auf mich. Das würde heute um 30k€ kosten. Wenn da aber nur aufgespritze C Prommies und Proleten mit aufgekauften Adelstiteln rumlaufen wäre das doch nichts für mich.

@Kiev

„…oder was ist da los…“

Es geht nicht um mich! Es geht allgemein um Geldanlage im Alter.

Investieren mit dreißig ist nicht schwer, einen ETF und Apple kaufen und dreißig Jahre liegen lassen, kann jeder Depp.

Investieren im Alter ist kniffliger, wie man an deiner Antwort sieht.

Da muß man das Ding zwischen den Ohren schon etwas anstrengen.

@Fit und Gesund

Nochmal: Es geht nicht um mich! Ich hab mein Ding gemacht!

Ich bin einfach neugierig, ob die so gescheiten Investoren ein paar Ideen zu einem ungewöhnlicheren Thema haben.

@Wolke

verstanden,

bleibt aber ähnlich, Geld für einen angenehmen Lebensabend bereit haben und Notgroschen eh klar

danach eine halbwegs robuste Asset Allocation, aber da ich nicht so gescheit bin, kann ich leider nicht antworten.

Ich persönlich strebe ich an 40% Swiss Equity, 30% Intern. Equity, 10% Reits, 10% Commodities und 20% Fixed Income, aber Letzteres läuft ja wieder auf Cash hinaus im Moment.

Und mir egal ob Einzelaktien oder ETF’s oder Mix.

hätte ich man besser nicht geantwortet, krieg nichtmal 100% zusammen,

Korrektur: dann 5% Reits, 5% Commodities, 20% Cash oder Bonds (im Moment aber Cash) sollen bleiben als Nachkaufreserve.

Wohlgemerkt dies ist für einen 70jährigen, der eine Rente bekommt, und auch nix vererben möchte, ich bin zwar erst 63, aber es geht mir ja ähnlich.

Die Korrekturfunktion wird hier glaub nicht mehr repariert, schade!

@Fit und Gesund

Hatte mal eine ähnliche Frage dem Finanzwesir und Christian Thiel von Großmutters Sparstrumpf gestellt. Die Antworten waren überraschend, für mich wenigstens.

Ich poste sie aber nicht, da das Thema hier wohl kein Interesse hervorruft.

„…, da das Thema hier wohl kein Interesse hervorruft.“

Meines jedenfalls nicht, denn ich will ja vererben. Erbe ich – wie auch immer – eine Million, dann vererbe ich halt eine Million mehr. So einfach ist das.

Für mich sehe ich keinen Mehrwert darin, mich in jemanden hineindenken zu wollen, der nichts vererben will.

@Wolke,

mich interessiert das brennend, aber ich kann auch verstehen wenn Du das nun nicht posten magst,

es kommt aber auf mehrere Faktoren an und ein one-size-fits-all wird es auch nicht geben.

Wie Du schon schreibst, Anlegen und Investieren im Alter kann knifflig sein. Hier schreiben meist junge und dynamische Anleger *zwinker*

@Wolke

Nimm das ganze Geld mit und schau, ob Dich damit Charon gut übersetzt. Aber pass auf, wenn es zu viel ist, sinkt die Fähre.

Ich kenne gerade die eine oder andere Person in dem Alter (um die 70) die wären grad sehr froh um diese Erbschaft. Bei einem Fall geht es um eine Scheidung, d.h. die Frau hält es nicht mehr aus und möchte flüchten aber ohne Geld und gesundheitlich angeschlagen ist das schwierig. Ein anderer „Fall“ ist ähnlich gelagert, Kinder wenden sich ab etc pp ohne hier alle Details zu formulieren. Ich denke bei Geldanlage egal ob jung oder alt sollte es nie Selbstzweck werden sondern immer auch Mittel zum Zweck.

Die Wahrscheinlichkeit mit zunehmendem Alter auf grössere Schicksalsschläge steigt nun mal an, sei der der Verlust des Partners oder Freunde, Krankheit oder ähnliche Probleme.

Von daher denke ich schafft ein gut gefälltes Depot in so einem Fall zwar nicht die Leiden weg, aber Handlungsspielraum. Daher sollte man sich die Gedanken sehr wohl machen aber mit 70 ist es dann wohl zu spät, ausser man überlässt es dem Zufall auf eine „unerwartete Erbschaft“ oder ein Lottogewinn.

Aber darum geht es hier wohl nicht, sondern die Planung der Entsparphase mit dem Ziel nichts zu vererben. Ich denke das kann man eigentlich nicht planen, da niemand weiss wie alt er wird, ausser man ist gesundheitlich stark angeschlagen und hat bereits eine Zahl vom Arzt angeschrieben bekommen. Wer 70 ist kann 120 werden oder aber mit 72 an einem Hirnschlag sterben, man weiss es nicht. Wer also sicher sein will dass er sicher nichts vererbt und trotzdem möglichst viel noch „verprassen“ kann ohne aber der Gefahr auf frühzeitige Altersarmut der müsste, in hartem Sicherheitsdenken, sein Depot oder in diesem Fall die Erbschaft wohl ein eine Rente tauschen. Wird er dann 120 oder 130 kann er oder sie jubeln stirbt er im gleichen Jahr war halt Pech und die Versicherung jubelt.

Mit 1 Mio. kann sich ein 70jähriger vermutlich eine Rente um so ca. 45k p.a. kaufen.

Es kommt halt auf die restlichen Umstände an, hat die Person schon genug Kapital, wie gesund und fit ist sie, hat sie ein Umfeld/Familie/Freunde oder ist sie alleine, was sind ihre grössten Wünsche oder Probleme etc. das spielt alles mit ein.

Früher gab es ja mal die Faustformel fürs investieren Aktienquote 100-Alter der Rest in Anleihen. Die ist leider überholt in der heutigen Zeit da man mit Anleihen heute nur noch Geld verliert. Daher muss man sich das anders strukturieren. Man kann aber auch innerhalb einer Assetklasse sich das anders strukturieren z.B. zunehmend Titel mit mehr Dividende und trotzdem starker Bilanz anstatt Wachstumswerte. Diversifikation innerhalb der Assetklasse wird auch wenig Schutz bringen, Staatsanleihen mit Negativzinsen? Nicht gerade attraktiv, Absturzpotential gross. Aktien sind (relativ) teuer, Immobilien sind ebenfalls teuer, Rohstoffe sind auch relativ teuer, Kryptowährungen auch teuer etc. es ist halt der Umstand dass (zu?) viel Geld gedruckt wurde oder immer noch wird und so ist alles teuer deshalb sind die alten Regeln wohl eher nicht mehr so sinnvoll, aber wie gesagt man kann innerhalb der Assetklassen immer auch noch etwas jonglieren, aber exakte Ziellandungen sind nie möglich, dann muss man wie oben erwähnt auf andere Konstrukte ausweisen. Für mich wäre das nix, aber kann in gewissen Fällen durchaus interessant sein.

@Tobs

Gratuliere zur humanistischen Bildung. Die Kenntnis der griechischen Mythologie ist in den Finanzblogs ist eine ausgesprochene Seltenheit.

Du wirst es schaffen…

@Fit und Gesund

„…Hier schreiben meist junge und dynamische Anleger…“

Richtig, jung auf jeden Fall. Dynamisch? Naja, kaum geht des Thema weg von „MSCI World kaufen und 50 Jahre liegenlassen“, wirds schon schwierig.

Aber kein Problem, für die Dynamik ist ja noch Zeit.

@Bruno

Du zeigst, dass das Thema nicht einfach ist. Noch ist es für viele ein Luxusproblem, aber früher oder später wird sich jeder damit befassen müssen.

@ Wolke

Dein Beispiel ist doch kein Problem über das man sich groß Gedanken machen müsste. Es kommt immer auf alle möglichen Umstände an. Gleich wird sicher wieder gejammert wie wenig Vermögen doch eine Millionen Euro darstellt. Aber wenn man einmal in die Statistik schaut so wird man feststellen, dass man damit zu den vermögendsten 10% der Deutschen gehören würde.

Da stellt sich doch eher die Frage, wie stelle ich mich nicht besonders dumm an um am Ende nicht als der Depp dazustehen? Bogle und klassischer Finanzwezir Ansatz lässt grüssen.

Interessanter sind doch ganz andere Fälle in denen beispielsweise ein Selbstständiger mit verhältnismäßig wenig Rente ein Depot von 250k€ hat. Oder vielleicht auch ein Christian Thiel, der ein 1M€ Depot aufgebaut hat, ebenfalls keine hohen Ansprüche auf Rente zustehen und gerne 30k€ entnehmen möchte ohne Kapitalverzehr. Das Vermögen liegt allerdings in lediglich 5 FAANG Aktien mit 500% oder mehr Gewinn. Also basiert ein hoher Anteil des Vermögens auf Buchgewinnen in höher bewerteten Aktien… Das lässt sich natürlich auch nicht Mal eben umschichten. Die Gedanken und Umsetzung sollte man sich dann in der Tat machen bevor man 70 Jahre erreicht hat. Dann kann man auch ein Konstrukt wie von Fit und Gesund beschrieben aufbauen. Das KISS Prinzip ist auch nicht zu vernachlässigen. Besonders in Partnerschaft, wenn der Partner kein Interesse an dem Thema hat. Ein Grund weshalb ich selbst als Beispiel besonders stark das ETF Depot ausbaue.

Von dem Die with zero Ansatz halte I h nichts. Du weißt hier sicher am besten, dass Jeder bei so einem Ansatz irgendwann Angst bekommt, dass das ygeld vielleicht doch nicht reichen würde. Da habe ich au h keine Lust drauf und schaue, dass einfach immer genug übrig bleibt. Diese Freiheit kostet natürlich einen entsprechenden Überschuss an Vermögen nach dem Tod. Viele Menschen haben auch Eigentum. Es ist durchaus möglich dieses zu Lebzeiten zu verkaufen mit Nießbrauch, wenn es keine Erben gibt.

Christian von Bergfahrten hatte seinen Job bei dem Aufbau des Vermögens verloren und musste mit weniger als ursprünglich geplant zurecht kommen. Dabei hat er noch andere Dinge zu finanzieren. Das ist spannender zu verfolgen als Jemanden der Geld im Überfluss hat.

Vielleicht wird Christian Lindner unser neuer Finanzminister. Vielleicht wird es eine Brutto wie Netto Wandlung in ETF fürs Alter geben. Vielleicht hat seine Partei oder er persönlich nicht viele Zuwendungen von beispielsweise Allianz erhalten. Es wäre für viele Deutschen wünschenswert. Leider hat es ein paar viele vielleicht Phrasen.

@Wolke:

Und da hier in diesem Blog doch manchmal der Wert der eigenen Aussage mit dem akademischen Grad unterstrichen werden soll: Jawohl, auch ich war sogar auf ’ner Akemie!

@Kiev

War ja auch nur ein vielleicht etwas unglücklich gewähltes Beispiel.

Ein anderes: ein 70jähriger mit 1500€ monatlicher Nettorente bekommt 300.000€ von einer Versicherung oder Ähnlichem ausgezahlt.

Was macht er damit? Kauft er mit 70 noch Aktien? Gold? Tagesgeld? oder Olafs Sparbuch/Girokonto?

Versteh schon, dass das Thema die meisten hier nicht interessiert.

Aber permanent davon zu schwärmen, wie reich man in fünfzig Jahren mit dem Welt-ETF und der Studentenbude sein wird, ist halt auch eher fad(deutsch:langweilig).

@ Wolke

Ganz unabhängig von weiteren Rahmenbedingungen folgende Ansatz:

1 Mio./20 Jahre RLZ (Kalkulatorisch) sind 50 Tsd. pro Jahr (4.200 p.m.).

So, jetzt könnte man für die ersten drei Jahre 150.000 Euro aufs Cash Konto zum Verzehr packen.

850.000 Euro werden in ETFs angelegt (VAllWorld) und davon monatlich 4.200 Euro verkauft, und auf das Cash Konto gebucht.

Hmmh, mit 90 dann wird nochmal ein Strich gezogen und die Restsumme verplant… denke dann sollte immer noch einiges übrig bleiben. Aber genau wissen tut das natürlich niemand.

Ich kann die Fragestellung für jemanden verstehen, wenn man sonst keine Rentenansprüche/ Arbeitgeber Zusatzrente etc. hat und diesen Einmalbetrag wirklich zum Leben bestreiten braucht.

Wie das neuliche Problem mit der fairen Aufteilung eines Hauses könnte man das Problem des 70jährigen mit Betrag X, Lebenserwartung Y unbekannt und ohne etwas Vererben zu wollen auch abstrahieren, wie Kiev das mit dem Kuchenteilen gemacht hat. Vielleicht fällt dann die Lösung einfacher.

Angenommen man bekommst 5k für die Organisation eines Festes. Ziel des Festes: Alle sollen satt werden und nicht hungrig oder durstig wieder nach Hause müssen UND es darf nichts übrig bleiben, auch darf man den Gästen keine Reste oder ähnliches mit nach Hause geben. Zusätzliches Problem: Man weiss nicht, wie viele Leute teilnehmen, es werden voraussichtlich zwischen 50-200 Personen sein.

Ich hätte da schon gewisse Ideen und Ansätze und so fällt es dann vielleicht einfacher, dies in die Welt der abstrakten Finanzen umzusatteln.

@Wolke

„Aber permanent davon zu schwärmen, wie reich man in fünfzig Jahren mit dem Welt-ETF und der Studentenbude sein wird, ist halt auch eher fad(deutsch:langweilig).“

Mach ne richtig geile Party!!! ;-)

Oder wenn Du mich im Pool nicht willst, Erlebnisse/Reisen, welche Dich begeistern oder engagiere Dich für Sachen, welche Dir wichtig sind und am Herzen liegen!

Wenn Dir nichts mehr wichtig ist… ist es aber auch fad! ;-)

Auf jeden Fall verlieren Aktien bei immer kürzer werdendem Anlagehorizont ihre Überlegenheit. Streuung mittels verschiedener, auch negativ zueinander korrelierender Assets wird für Oldies immer wichtiger.

Rente, Cash, Aktien, Gold, Eigentumswohnraum…eigentlich ganz banal…die gesunde Mischung eben.

Man könnte sich mit 70 auch neuen Herausforderungen stellen. Zum Beispiel einen Finanzblog 70+ gründen.

@Wolke

Ich glaube nicht dass Du mit Diversifikation z.B. Inflationsrisiken rausbekommst. Anleihen, Gold, Immobilien, Aktien sind alle anfällig bei steigenden Zinsen in der Breite. Du wirst damit sicherlich etwas Volatilität rausbekommen, Cash ist vielleicht anders, aber langfristig verliert man damit garantiert Wert.

Ich würde z.B. bei Inflationsängsten resp. der Angst vor steigenden Zinsen eher gewisse Branchen bevorzugen:

https://www.dasinvestment.com/welche-aktien-bei-steigenden-zinsen-am-besten-laufen/

Und das sind nicht unbedingt die Dividendenaktien, welche häufig als risikoarm angesehen werden, z.B. Telecom und Versorger sind dann eher schlecht.

Wenn das dann so kommt ;) Die eierlegende Wollmilchsau gibt es leider nicht. Der Traum von höchsten Renditen ohne Volatilität und ohne Drawdown-Risiken gibt es halt nicht, insbesondere nicht in der aktuellen Zeit.

@ Wolke

Dad Beispiel klingt plausibler. Ich mache es noch interessanter. Die Person ist 67 Jahre alt und mit der Auszahlung in Rente gegangen. Die Person ist alleinstehend, hat nicht sehr viele Hobbies und ein verhältnismäßig kleines Netzwerk an Freunden und Bekannten. Sie kann mit 2000€ im Monat gut leben, würde aber gerne Reisen zu unternehmen, so dass 2500€ Im Monat notwendig sind.

1. Wie M beschrieben hat ist Geld ein Mittel zum Zweck. Es gilt den Zweck herauszufinden.

2. Die Person muss als erstes für sich spannende Hobbies und Netzwerke finden. Wenn sie gerne wandert wäre die Mitgliedschaft im Alpenverein eine Idee. Dort gibt es oft eine Silberager Gruppe. Zum Netzwerk gehört auch wie von FuG beschrieben eine Vertrauensperson zu finden mit der man wirklich wichtige Dinge besprechen kann. Die Person sollte dabei mindestens eine Dekade jünger sein…

3. Die Person kann sich genauso Ziele setzen wie jüngere Menschen. Beispielsweise kann sie für sich bestimmen was sie gerne im nächsten Jahr lernen möchte, oder welche Reisen ihr wirklich wichtig sind. Die sollten unabhängig vom Geld zeitnah geplant werden. Neben der Einschränkung mit zunehmendem Alter kann schließlich auch Corona dazwischen kommen.

4. Die qualitative Lebenszeit wäre vielleicht zu bedenken. Was kostet eine 100% Hilfskraft aus dem Ostblock und wer unterstützt einen dabei? Dafür ist vielleicht ein extra Puffer erspartes sinnvoll zurück gehalten.

5. Nachdem ein grober Plan steht kann voll investiert werden. Vielleicht reicht bereits ein MSCI ACWI. Einfacher geht es nicht. Die Person könnte auch Cash für ein Jahr all in oder 2 Jahre Basisabdeckung zurück halten. Das wären 12k€. Gold ist vielleicht noch eine zusätzliche Möglichkeit.

Ich würde in dem Alter nicht alleine die Dividenden entnehmen. Auch wenn bei 2% Dividendenzahlungen die 2k€ im Monat überschritten würden. Die mir wichtigsten Reisen würde ich zeitnah durchführen und dazwischen vielleicht mal etwas weniger ausgeben. Auch wenn dies gerade am Anfang ordentlich Performance kosten würde. Man wird halt nicht jünger… Reisen in der Gruppe beim Alpenverein sind gar nicht so teuer. Sprachkurse bei der VHS und vielleicht im Anschluss Reisen in der Gruppe könnten auch interessant sein.

Das Vermögen kann man auch anders betrachten. Die Person könnte auch den Rentenanspruch durch Einzahlungen aufstocken. Den Kauf eines ACWI ETF kann man ähnlich sehen. Für den einmaligen Betrag X erhalte ich lebenslang Dividenden in der Höhe von y. Diese sind allerdings nicht fest gesetzt. Bei der Betrachtung muss man sich nicht unbedingt um den täglichen Stand sorgen.

Vielleicht gibt es so eine Säule von hoffentlich nicht garantierter Höhe von der neuen Regierung. Ich wünsche es uns.

Ich nehm die von FuG vorgeschlagenen junge, gutaussehende Frau zum verprassen der Kohle, wenn ich nichts zum vererben übrig haben möchte.

Das schreib ich jetzt aber nach ein paar Bier mit Kumpels ;-)

-M

Eine weitere gern genommene Masche ist es mit Hype Themen und natürlich der Gier nach schnellem Geld hausieren zu gehen!

Aktuell z. B. Cannabis wie hier schön aufgezeigt https://p2p-game.com/juicy-fields-scam