Es hätte genügt, dein Depot nur mit den FAANG-Aktien zu bestücken. Die Tech-Giganten feiern einen Rekord nach dem nächsten. Jetzt hat wieder Apple die Wall Street überrascht. Der iPhone-Bauer steigert den Umsatz um 54 Prozent, der Gewinn je Aktie hat sich mehr als verdoppelt. Es ist der helle Wahnsinn.

Dein Depot hätte verdammt gut in den vergangenen 20 Jahren abgeschnitten, nur mit Amazon, Microsoft und Apple. Niemand muss sich im Prinzip mit anderen Aktien beschäftigen.

Facebook hat ebenfalls Mega-Zahlen vorgelegt. Im Monat sind 2,85 Milliarden Menschen auf den Plattformen der Kalifornier. Ein Anstieg um zehn Prozent. Der Umsatz kletterte im Auftaktquartal um 48 Prozent auf 26,1 Milliarden Dollar. Es blieb ein Profit von 9,5 Milliarden Dollar. Krass. Wenn du das je Nutzer umrechnest, kassiert der Konzern 36,63 Dollar je Nase an Werbeeinnahmen im Jahr. Vorstandschef Mark Zuckerberg hortet 64 Milliarden Dollar in der Kriegskasse.

Microsoft hat den Quartalsumsatz um 19 Prozent auf 41,7 Milliarden Dollar erhöht. Es blieb ein Profit von 15,5 Milliarden Dollar. Das sind alles Gelddruckmaschinen. Sorgen müssen die sich keine machen.

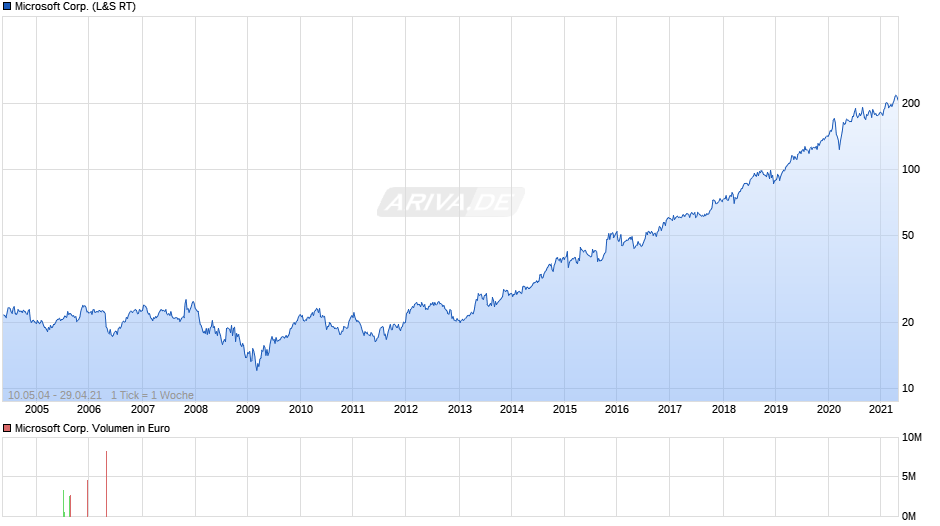

Die Microsoft-Aktie ist eine der besten der Welt. Ein herrliches Buy-and-Hold-Papier:

Tesla-Chef füllt sich die eigenen Taschen und trickst mit Bitcoin

Tesla-Lenker Elon Musk hat gute Zahlen vorgelegt. Umsatz und Überschuss sind im Höhenflug. Der Gründer füllt sich die Taschen. Er hat eine Milliarde Aktienoptionen als Bonus kassiert, die Optionen sind mehr wert als der Quartalsumsatz. Der Mann schaut, dass er nicht zu kurz kommt. Und nur mit einem Bitcoin-Trick von 101 Millionen Dollar hat Musk die Prognosen übertroffen. Er hat es faustdick hinter den Ohren.

Netflix hat schwache Zahlen vorgelegt, verdiente aber Milliardensummen im Quartal. Ich behalte meine Netflix-Position.

Das ist echt eine traurige Geschichte. In New York hat sich ein bekannter Value-Fondsmanager das Leben genommen. Charles De Vaulx (59) kam offenbar mit dem Kundenschwund seines Fonds nicht klar. Kürzlich ist sein Co-Manager zurückgetreten. Und die Kunden sind im Zuge dessen weggerannt. Deshalb musste der Fonds radikal seine Positionen liquidieren. Vor kurzem hatte Charles De Vaulx zudem angekündigt, seinen einst 20 Milliarden Dollar schweren IVA-Fonds zu schliessen, die Performance war schwach. Ich meine: Geld und Karriere sind nicht alles. Es gibt Wichtigeres. Genieß das Leben.

Seine Karriere begann Charles De Vaulx beim legendären Value-Manager Jean Marie Eveillard, den einstigen Chef des First Eagle Funds. Eveillard habe ich vor einigen Jahren interviewt. Sie sind alle bestürzt und traurig in der Branche:

Hi Tim,

zu mindestens bei Microsoft und Amazon wird sich in den nächsten Jahren nichts ändern. CASH-Maschinen.

Diese beiden, plus Value-Aktien mit einer guten Dividende, und man hat für die Rente vor- und ausgesorgt.

VG

der Michael

Rückspiegelinvestments funktionieren nicht.

Ob das für immer sichere Bastionen sind, glaube ich eher nicht. Jedenfalls dann nicht, wenn man die Historie betrachtet. Bislang hat es keine Company „für immer“ in die Top ten geschafft.

Exxon Mobil – Big Oil, einst ein Gigant, IBM – Big Blue, einst der Inbegriff der Computerwelt, GE – einst eine Profitmaschine, … Ich könnte die Liste fortsetzen, alle Giganten der Vergangenheit sind auch wieder zusammengeschrumpft, haben ihre Blütezeit hinter sich. Auch Firmen, selbst Imperien haben eine Lebenszeit.

Auch, wenn es jetzt nicht vorstellbar ist, so werden auch die FAANGs den Weg allen Irdischen gehen. Bis dahin können wir mit ihnen noch viel Freude haben. Es wird wichtig sein, ihren Zenit einigermaßen zu erkennen. Ehrlich gesagt, sind sie bereits jetzt unglaublich teuer.

Es wird interessant, was an der Börse das nächste große Ding sein wird. Ich tippe auf Green Energy. Irgendwann wird man bemerken, dass die Menschheit da ein ziemliches Problem hat, das gelöst werden muss.

Die Lebensmittel in der Schweiz kosten ja ein Vermögen.

Die Schweizer verdienen ja auch ein Vermögen.

Die Lebensmittel in der Schweiz kosten ja ein Vermögen.

@Timski

Ja Lebensmittel sind in der Schweiz bedeutend teurer als in anderen Ländern in Europa. Beim von dir gewählten Beispiel musste ich lachen, da es sich um ein Saucenpulver aus dem Hause Knorr (Unilever) handelt das gemäss Preisschild im Denner verkauft wird. Der Denner ist ein Discounter der mit Tiefprisen wirbt und seit einigen Jahren der Migros gehört.

Bei gewissen Produkten sind die höheren Preise plausibel zum Beispiel bei Früchten, Gemüse oder Fleisch aus der Schweiz, da verteuern strenge Vorschriften (z.B. im Tierschutzbereich) sowie die höheren Ausgaben für Samen, Dünger, Futter und Löhne die Produktionskosten.

Bei anderen Produkten wie Schampoo, Rassierschaum, Cremes usw die importiert werden sehe ich Preise die bis zum Faktor vier höher sind als in Deutschland, das sehe ich so nicht ein.

Das Faszinierende ist doch, dass man sich nicht durch Bilanzen wühlen, auf die Politik der Notenbanken achten oder auf die Prognosen der „Experten“ hören muss, um am Erfolg dieser Techgiganten zu partizipieren. Es reicht, mit wachem Verstand durch´s Leben zu gehen.

Der Wandel ist offensichtlich. Jeder kann sehen, dass diese Unternehmen unglaubliche Cashmaschinen sind. Und es werden gigantische Umsätze bei vergleichsweise geringen Kosten gemacht. Wunderbar.

Es mag sein, dass auch diese Unternehmen irgendwann wieder schrumpfen werden. Doch in den nächsten Jahren, wenn nicht gar Jahrzehnten werden Unmengen an Cash an die Aktionäre fließen. Immer her damit.

Der Weg vom TV zu Youtube, Instagram und Streaming ist noch lange nicht am Ende. Man schaue auf die Bevölkerungspyramide in der westlichen Welt. Meinen Kids ist das „Fernsehen“ fremd. Und die Milliarden an Menschen in der „Dritten Welt“ sind noch gar nicht richtig dabei.

Macht der Blick auf die Multiple immer Sinn? Das KGV von 100 war im Rückblick die 10 von heute. Vor Jahren den fünffachen Umsatz bezahlt? Ja, es war der einfache Umsatz von heute.

Vielleicht weniger auf die Preise an der Börse schauen und mehr auf den Wert der Unternehmen? Phil Fisher hat all das vor vielen, vielen Jahren schon beschrieben. Es geht um Unternehmensbeteiligungen, nicht um Börsen-Gossip.

:( :( “Nur mit den FAANG-Aktien zu bestücken. Niemand muss sich mit anderen Aktien beschäftigen. Die Microsoft-Aktie ist eine der besten der Welt. Ein herrliches Buy-and-Hold-Papier.“ :( :( = Immer große Euphorie vor dem großen Crash, wenn man mit Aktien beginnt und im Crash 2000-2003 noch keine Aktien hatte.

Als ob du den Crash 2000-2003 nicht erlebt hättest. Als ob du die Statistiken nicht gesehen hättest, dass langfristig die Wertaktien bessere Performance als die Wachstumsaktien erreichten.

Die stärksten Aktien sind nicht die besten Aktien. Man braucht Dividenden als Rente und die Dividendenaktien sollten unsere Kinder erben. Die FAANMG Aktien stiegen wegen der Eigenkäufen = Manipulation mit Buybacks und wegen des Interesses der Anfänger mit kostenlosem Broker. Jetzt sind die FAANMG Aktien, auch Adobe, Airbnb, Nvidia, Tesla, Beyond Meat, Coca Cola, Coinbase, Mastercard, Visa, so stark überbewertet, dass sie im nächsten Crash auf 1/5 bis 1/20 fallen werden, genauso war es mit den tech. Aktien 2000-2003. Die 2015-2020 stärksten Aktien werden im nächsten Crash am tiefsten fallen. Und einige Dekaden nach dem Crash wird man sehen, dass die 50-100-jährige Performance bei Wertaktien besser ist als bei Wachstumsaktien, wenn es die Statistik schon heute sagt. Die 50-jährige Performance von Allianz und BASF wird vielleicht nicht besser als die 50-jährige Performance von FAANMG, aber die 50-jährige Performance von Johnson&Johnson und Procter&Gamble kann es werden, wenn es die Statistik sagt. Also wenn später der große Crash kommt, sollten alle Nifty-Fifty-Aktien verkauft werden, bevor sie auf 1/5-1/20 fallen. Dagegen Allianz, BASF, Munich Re, Siemens, AT&T, Pfizer, JNJ, PG sollte man wegen Dividenden ewig halten. Die sind nicht so stark überbewertet und im Crash fallen sie nur auf 1/2.

Das Faszinierende ist doch, dass man sich nicht durch Bilanzen wühlen, auf die Politik der Notenbanken achten oder auf die Prognosen der “Experten” hören muss, um am Erfolg dieser Techgiganten zu partizipieren. Es reicht, mit wachem Verstand durch´s Leben zu gehen.

Kaum geschrieben, schon meldet sich ein „Experte“ zu Wort ;-)

Nachhaltig von Unilever in zwei Verpackungen verpackt! ;-)

Nicht dass bei der steigenden Weltbevölkerung & auftauenden Permafrostböden noch ein paar fiese Keime dran kommen!

Da lauert nettes (etwas länger schon) eingelagertes Zeugs wie Milzbrand… aber wir sind ja zum Glück mit Pandemieplänen extrem gut vorbereitet, bzw. machen geniale Testphasen…

Aber gut, wir verdrängen ja schon die Tech-Dekade von 2000-2010…

Der Tim muss halt was schreiben er ist Journalist. Ob es inhaltlich Sinn macht ist eine andere Frage. Na klar Unternehmen kommen und gehen das sind ganz normale Zyklen. Diese Zyklen werden allerdings immer kürzer.

„Joe Biden hat in seiner ersten Ansprache als US-Präsident vor dem Kongress die Schweiz im Zusammenhang mit Steuerhinterziehung genannt und als Steueroase bezeichnet.“

Sehr interessant. Jetzt ist mir klar warum der Meier sagt sein Eigenheim sei günstig.

Guten Morgen

Im Crash 2000 haben die Tech Firmen wenig bis kein Geld verdient. Es ging oft nur um Marktanteile oder Kunderzahlen.

Jetzt rollt der Rubel….und wie…

Sehr interessant. Jetzt ist mir klar warum der Meier sagt sein Eigenheim sei günstig.

@sammy

Biden hat das im Zusammenhang mit der Besteuerung von Konzernen geäussert. Weil er die Konzerne in den USA höher besteuern möchte. Und weil berechtigt die Frage gestellt wird, wo Grosskonzerne ihre Steuern bezahlen sollen.

Biden bezeichnet Schweiz als Steueroase – Maurer widerspricht – SWI swissinfo.ch

Wer weiß wie du deine Gelder versteuerst?! ;)

hier ein Artikel zum Fondsmanager, hatte ich erst am 11 April bei VaO gelesen. Schade, traurige Geschichte, bei Merkle war es auch nicht anders.

An In-Depth Look at the Perplexing IVA Saga | Morningstar

@Aktien

So, ich bin nun Synlab Aktionär. Passt in mein Schema für Einzeltitel. Mal schauen wie das weiter geht. Leider ist für mich die Titelauswahl nicht so ein nobrainer wie oben beschrieben von @Freelancer Sebastian auch wenn ich die Grundaussage natürlich abstrakt voll mittragen kann.

@-M / Fresenius

das Handelsblatt schreibt Fresenius Aktien sind aktuell so günstig zu haben wie nie. Schon zugegriffen?

@Die Lebensmittel in der Schweiz kosten ja ein Vermögen.

Na ja, diese von Knorrli & Denner nachhaltig verpackte Fertigtüte Sauce Cabonara würde zumindest ein:e Italiener:in nicht als Lebensmittel bezeichnen.

@Grosskonzerne & Steuern

Der Präsident der Europ. Komission und Vorsitzende der Euro-Gruppe aus der Christlich Sozialen (!) Volkspartei Herr Junker hat vor und während seiner EU Tätigkeit maßgeblich die 0,x-1,x% Steuerabkommen zwischen Luxemburg und Konzernen wie Amazon, Pepsi, IKEA, FedEx, P&G, Fresenius MC uvm. gestaltet and es gab Untersuchungen zu seiner Blockade von strengeren Steuergesetzen. Solche Leute tragen meiner persönlichen Meinung nach sehr große Mitschuld am EU-/Politikverdruß, Nichtwählern und Extremwählern.

Die US oder die EU könnte der Schweiz einer Wirtschaftsblockade unterziehen. Dann wäre das Thema Steuerparadies bald erledigt und die neutrale Schweiz gab es dann mal als Banken- und Chemiestandort. Würde vermutlich keine 6 Monate dauern. Mir fallen aber ein paar andere Staaten & Regionen ein bei denen man dies vorher tun könnte falls man diese populistische Meinungsmache doch wirklich ernst meinen sollte. NB, die Unternehmensbesteuerung auf Länderebene in Delaware oder Texas oder … ist jetzt auch nicht gerade hoch.

Tüte in Tüte mit nem Pulver drin… Für ne Carbonara braucht man nur 3 Zutaten: Eigelb, Schinken und Parmesan (Pfeffer Salz). Bis auf Trockenei wird in dem Tütchen nichts wirklich etwas davon enthalten sein. Mich wundert immer, wieso man zu solchen Produkten greift?

Lad,

bin etwas verwirrt. Crash um 1/5 bis 1/20 fallen ist stärker als 1/2. Wieviel Prozent sind das? 1/2 ist 50%, also die Hälfte. Jnj, pg, att werden die Hälfte fallen, wie du geschrieben hast. Und die andere angeblich überbewerten aktien wie mastercard, visa, tesla nur 20%, also 1/5 fallen.

@Großkonzerne und Steuern:

Es sind die lächerlich niedrigen Steuern ja nicht alleine. Auch diese unsäglichen Konstrukte mit einem undurchschaubaren Gespinst aus „Scheinfirmen“ und Holding-Gesellschaften gehören mal akribisch unter die Lupe genommen … und rigoros eingehegt.

@ Tim

Echt starkes Video Tim, von der Oscarparty im Car Club, zum Interview mit Mr Tilson und die Goldaktie. Die Videos gefallen mir richtig gut.

Wer weiß wie du deine Gelder versteuerst?!

@sammy

Als Angestellter mit Lohnausweis habe ich leider kaum Möglichkeiten die Steuerrechnung zu „optimieren“. Da haben Firmen die bessren Karten, da kennt sich Bruno wohl besser aus.

Werden sie bald überall kosten, wenn man sich die neuesten Daten zur Verbraucherpreisinflation ansieht. Kann man aber auch verdrängen und sich über Dividenden freuen. Aber später nicht wundern, wenn nichts mehr übrigbleibt.

@Wolke

Zusätzlich werden auch die Mieten weiter steigen auch das kann man als Mieter verdrängen bis es einem selber trifft.

Ein guter Freund hatte eine preiswerte Wohnung an guter Lage. War rund 35 Jahre nichts mehr gemacht worden an der Mietwohnung. Plötzlich kam die Kündigung der Wohnung. Im selben Couvert lag ein neuer Mietvertrag, im Begleitberief war zu lesen es gäbe neue Bodenbeläge, eine neue Küche und ein neues Badezimmer. Die neue Monatsmiete lag dann rund 700 Franken über der vorherigen Miete. Damit war die preiswerte Wohnung nicht mehr preiswert! Im Vergleich zu den anderen Mieten in vergleichbaren Objekten war der neue Mietpreis aber durchaus im Mittel, damit war die Ortsüblichkeit gegeben.

das Handelsblatt schreibt Fresenius Aktien sind aktuell so günstig zu haben wie nie. Schon zugegriffen?

@42sucht21

Ja ich habe eine grössere Position im Februar 2021 bei 34.4€ gekauft. Dieser Preis war in meinen Augen noch attraktiver als die 40€ die zurzeit fällig sind ;-)

@ Tim:

Schön das Interview mit Whitney Tilson zu sehen.

Ich habe ja mal nett mit ihm geplaudert am Flughafen in Omaha. Ein super netter Zeitgenosse. Hab ihn bisschen über Markel und Fairfax befragt. Hat mir auch gleich seine Karte gegeben.

Microsoft war bisher mit Abstand mein bester Kauf. Nähert sich langsam dem Tenbagger…

Trotzdem weiss ich nicht ob es noch Sinn macht auf die FAANG zu setzen. Erstens ist es eigentlich immer schlecht zu machen was alle machen. Und Zweitens: wo soll das Wachstum noch hingehen? Erinnert das nicht ein bisschen an Nifty-Fifty?

@42

Habe bisher keine gekauft. Qualitativ sind die jedoch auch nicht mehr so gut wie vorher. Deshalb ist der „günstigere“ Preis nicht wirklich gut finde ich. ~25€ rund about unterhalten wir uns mal. Die müssen schon Spott günstig sein, dass ich nicht widerstehen kann.

Habe ja in China bissl was gekauft. Denke mit Alibaba habe ich mehr Spaß, als mit Fresenius, in den nächsten Jahren.

-M

@-M:

Fresenius mag ich. Günstig bewertet. Dividendenaristokrat. Ich denke das wird schon wieder.

China: Grundsätzlich finde ich Alibaba, Tencent, JD wirklich spannend und attraktiv bewertet, aber ich mag das „Chinariskio“ leider so gar nicht. Weder was die Regierung dort macht, noch was die USA an Restrikionen verhängen könn(t)en..

@Slowman

Kann natürlich alles gut werden bei Fresenius. Ich hätte bei vielen anderen Unternehmen mehr Bauchschmerzen :-)

Möchte auch nicht ausschließen die nicht zu kaufen.

@China

Ist es mehr Risiko dabei zu sein oder nicht dabei zu sein? Vielleicht von der Seite auch betrachten Slowman. Keiner redet davon, 50% seines Depots dort zu investieren, aber vlt sind 2-5% in Baba nicht schlecht aufgehoben.

China / Russland sind böse, Amerika ist gut…mhhhh…das ist mir dann zu kurz gedacht. Ob man da leben will oder nicht ist natürlich nochmal was anderes. Aber investieren zu einem gewissen %-Satz, oh ja.

-M

Ob man da leben will oder nicht ist natürlich nochmal was anderes.

Zum Glück. Sonst dürfte ich nicht in Amiland investieren … und nicht in Kasachstan ;-)

Ich mache mir Sorgen um Tim, die Impfung hat ihm anscheinend geschadet. Die Verschwörungstheoretiker hatten anscheinend doch Recht. Tim ist ein Konsum-Junkie geworden. Er feiert an einer Oscar Party ab, schaut sich Luxus-Rennwagen an (wer schaut der kauft bald..) und ernährt sich neuerdings aus Knorr-Beuteln, welche er aus der Schweiz importiert…. :D

Ansonsten nichts Neues im Westen, jeder hat halt seine Vorlieben. Schlussendlich muss jeder mit seinen Entscheidungen leben.

Und es gibt sicher auch welche, die immer noch an sell in may and go away but remember to come back in september glauben und morgen wieder mal alles rauswerfen. In vielleicht 50% der Jahre funktioniert das auch.

@Angst vor dem grossen Crash

Ein Aspekt den man immer berücksichtigen sollte, es geht einerseits um die (Restlauf-)Zeit aber auch um die zusätzlichen Cashflows, welche man (zukünftig) noch investieren kann.

Wer noch genug Zeit hat (15-30 Jahre) und in dieser Zeit voraussichtlich steigende Cashflows (Lohn, Mieteinnahmen etc.) der sollte sich nicht fürchten vor einem Crash. Wer weniger Zeit hat aber ein dickes Depot, der kann eigentlich auch damit leben. Schwieriger wird es für jene die wenig haben und keine Zeit mehr oder aber erst vor sehr kurzer Zeit viel investiert haben (Einmaleinlage), aber das dürften eher wenige sein, vielleicht Rentner die gerade jetzt erben. Alle andern sollten einfach brav weiter investieren, stur und stetig wie das nimmermüde Mantra von Tim.

@-M.

Klar, mehr als 2-max! 5% kommen für mich für ein Investment eh nicht in Frage.

Die genannten Werte sind auch in meiner Watchlist. (plus Baozun)

China/Russland sind böse, Amerika ist gut. Das hast Du mir unterstellt. Mein Problem ist, dass, neben dem allgemeinen „Aktienrisiko“ noch ein staatliches hinzukommt. Gut, dafür sind die genannten Werte auch relativ günstig. Und auch in den USA ist nicht alles „sicher“. (Stichwort: Zerschlagung der Big-Techs). Als Investor fühle ich mich in den USA sicherer als in China/Russland.

@Slowroller:

Tüte in Tüte mit nem Pulver drin… Für ne Carbonara braucht man nur 3 Zutaten: Eigelb, Schinken und Parmesan (Pfeffer Salz). Bis auf Trockenei wird in dem Tütchen nichts wirklich etwas davon enthalten sein. Mich wundert immer, wieso man zu solchen Produkten greift?

Kann ich dir ganz genau sagen:

9% geräucherter Speck, 4,7% Schmelzkäse, 4,6% Zwiebeln, 4,7% Eigelbpulver 1,8% Knoblauch/Kurkuma, Schmelzkäse, Kräuter, Salbei…….

Zudem hat das Päckchen kein Eiweiß übrig und zahlt mittlerweile alle 3 Monate 120 € Dividende.

Kann das deine Soße auch?

@Blackrock

Da unterschlägst Du da aber einige qualitativ gute Zutaten zur Streckung und/oder Dividendenzahlung… unvoreingenommerweise. ;-)

Passend wäre gleich noch Novo für die treuesten Kunden.

Selbstverständlich darf sich jeder seine eigenen Gedanken machen. So wie ich das sehe, hinkt der Vergleich von lad mit der Dotcom-Bubble ungemein. Damals riss sich die Spekulantenmeute die Papiere zu Mondpreisen aus den Händen. Immer auf der Suche nach dem nächsten „Dödel“, der noch mehr zu zahlen bereit war. Was verkaufte eine Großzahl der dahinterstehenden Unternehmen? Luft in Tüten. Teure Luft.

Wie sieht das heute aus? Alphabet hat gerade einen Quartalsumsatz von 56,9 Milliarden Dollar bekannt gegeben. 56.900.000.000 Dollar. Der Quartalsgewinn? 15,2 Milliarden Dollar. 15.200.000.000 Dollar.

Wir reden hier von einer unglaublichen Cashmaschine. Mit einer doch recht beeindruckenden Umsatzrendite im übrigen.

Wird sich daran in absehbarer Zeit etwas ändern? Warum sollte es? Werbeeinnahmen über Youtube und Google-Anzeigen werden steigen und steigen und steigen.

Der Börsenpreis folgt dem Anstieg der Gewinne. Recht simples Verfahren. Die Jungs bei Goldman können das nicht besser nutzen als wir.

Aber gut, was weiß ich schon? Lad sieht den Preis von Alphabet irgendwann – wann eigentlich? – nach dem Crash auf ein KGV von 2 fallen.

„Damals riss sich die Spekulantenmeute die Papiere zu Mondpreisen aus den Händen. Immer auf der Suche nach dem nächsten “Dödel”, der noch mehr zu zahlen bereit war.“

Erinnert mich an Bitcoin.

@Free

Klar hat Alphabet ne starke Bilanz & ist Monopolist.

Die Frage ist nur, wieviel man für die Qualität zahlt und wie hoch die Nachfrage an Unternehmensanteilen in der Zukunft ist.

@Blackrock

Ich hab Unilever auch noch auf dem Schirm. Mit Ben&Jerrys haben die auch eines meiner absoluten Lieblingsprodukte. Aber als leidenschaftlicher Hobbykoch (und Esser) muss man einfach konstatieren, dass diese Glutamattütchen ziemlicher Mist sind.

„Klar hat Alphabet ne starke Bilanz & ist Monopolist.“

Das sehe ich auch als Risiko, einerseits regulativ, aber auch auf Dauer ist es für ein Unternehmen nicht optimal, wenn es keine Konkurrenz hat. Ich sehe es im eigenen Unternehmen, wir leben von starker Konkurrenz, man darf nie stehen bleiben, wird ständig gefordert, muss sich verbessern, optimieren, wird nicht bequem oder arrogant.

Nichts ist risikolos, auch wenn die FAANG Aktien natürlich enorm stark sind.

Interessant ist die Korrelation von Tesla und Bitcoins, welche laufend zunimmt. Bald spielt es keine Rolle mehr, was man von beiden kauft. Ob das gut ausgeht ;-|

Es gibt viele Unternehmen die zig Jahrzehnte oder gar über 100 Jahre sämtliche Krisen inkl. Weltkriegen etc. Überstanden haben und weiterhin erfolgreich sind.

Nur ein paar Beispiele: J&J, Kimberly Clark, Coke, Caterpillar etc.

Macht es eigentlich Sinn in einen S&P500 und Nasdaq 100 zu investieren oder sind die Überschneidungen zu groß?

@M alibaba

tolles Unternehmen aber in China hat die Partai das sagen und vor kurzem war der Chef ein paar Wochen weg weil gegen die Partei und Finanzaufsicht gewetert hat und die aktie 30 Prozent einebrochen ist…. weil die Finanzaufsichtsbehörde ein Verfdahren gegen ALi begonnen hat die haben ja auch eine eigene Währung und sind Finanzdiensleister, also das wäre nicht der erste Milliardär in China der

https://www.fr.de/politik/china-mysterioeses-verschwinden-des-alibaba-gruenders-milliardaer-jack-ma-peking-90161895.html

wurde überall darüber berichtet also heißes Eisen.

https://timschaefermedia.com/alibaba-wo-ist-nur-jack-ma/

@top