Übrigens hab ich den Chairman von dem Überflieger, Fifth Third Bancorp, vor 8 Jahren mehrmals gesprochen und interviewt. Schon damals fragte ich Bill Isaac, warum er als Verwaltungsratspräsident der Bank noch weitere Aktien kauft. Wäre ich ihm damals nur gefolgt.

Aber zum Glück bin ich bei Netflix frühzeitig rein und hab aus einem Einsatz von 5.100 Euro eine Viertel Million Dollar gemacht. Man kann nicht alles haben. Du musst auch viele Frösche küssen, um auf einen Aktien-Prinzen wie Amazon oder Netflix zu stoßen. Die meisten Anleger würden sich eine Glaskugel wünschen. Klaro. Es gehört Glück dazu. Im Endeffekt gehört nur ein Selbstläufer ins Depot. Die anderen Aktien brauchen sich dann gar nicht anstrengen oder können pleite gehen.

Es ist unglaublich demütig und inspirierend zugleich, wenn du merkst, dass eine einzige Investition dein Leben komplett verändern kann.

Im Jahr 1980 hatte Stewart Horejsi Zweifel, dass sein Geschäft überleben würde. Sein Schweißtechnik-Unternehmen, Brown Welding Supply LLC, war seit 50 Jahren im Geschäft, verlor jedoch langsam Marktanteile an die Konkurrenz.

Horejsi las in John Trains „Money Masters of Our Time“ über Berkshire Hathaway. Er war frustriert über die Wachstumsaussichten seiner Metallfirma, also nahm er etwas Geld und kaufte 40 Aktien von Berkshire Hathaway für 265 Dollar. Zwei Wochen später kaufte er 60 Aktien für 295 Dollar. Einen Monat später kaufte er 200 Aktien zum Kurs von 330 Dollar.

Er besuchte die jährlichen Aktionärstreffen in Omaha, als weniger als ein Dutzend Anleger anwesend waren. Er brachte seine Freunde dazu, hinzugehen, weil er befürchtete, das Unternehmen würde keine Hauptversammlung mehr machen, weil die Besucherzahl so gering war.

Seine 4.300 Anteile der Klasse A sind jetzt 1,4 Milliarden Dollar wert. Er steht auf der Reichstenliste von Forbes. Er kümmert sich vor allem um wohltätige Zwecke. Obwohl er eine Villa am Strand in Barbados hat, ist er nach eigenen Angaben bodenständig geblieben.

Vor 50 Jahren traf der Geschäftsmann Sandy Gottesman Warren Buffett in New York. Er wollte mit Buffett ins Geschäft kommen, Gottesman hatte ein Kaufhaus. Doch kam kein Deal zustande. Aber Gottesman merkte im Gespräch schnell, dass Buffett eine besondere Gabe hat. Er vermutete, dass er geniale Züge haben musste. Also kaufte er fleißig Berkshire-Aktien. Gottesman wurde Milliardär. Er sitzt heute im Aufsichtsrat und ist einer der größten Berkshire-Aktionäre neben Buffett.

Ich hab mit Gottesman schon in New York gesprochen, es ist eine faszinierende Story. Wenn Gottesman einen Analysten für seine Vermögensverwaltung einstellt, fragt er ihn nur eine Frage: „Welche Investments besitzen Sie und warum?“ Das erklärt alles. Der Rest sei blabla.

Du brauchst eine gute Aktie und viel Geduld. Fertig. Der Zinseszins erledigt den Rest.

1999 traf der legendäre Fondsmanager Bill Miller im Santa Fe Institute auf einige Führungskräfte von Amazon. Das Institut ist eine Denkfabrik und Miller war Teil dessen. Er sprach stundenlang mit Führungskräften von Amazon. Beim Verlassen des Treffens sagte ein Amazon-Manager: „Wir haben unglaubliche Skaleneffekte, die sich eines Tages zeigen werden.“

Miller begann im September 1999 mit dem Kauf von Amazon, als der Kurs bei 80 Dollar lag. Nachdem die Dotcom-Blase platzte, brach die Aktie ein. Miller verkaufte nicht. Er kaufte mehr zu 20, 10 und 7 Dollar. Es waren 15% seines Fonds. Jeder sagte, er sei verrückt. Er hat den Mut wie kaum ein anderer gegen die Strömung zu schwimmen.

Niemand hörte auf Miller. Wir wissen, was passierte. Amazon ist eine der besten Aktien. Im Tief stand sie unter 6 Dollar 2001. Sie erreichte in der Spitze schon 2.000 Dollar. Miller hält immer noch Aktien, die er 2001 erworben hat. Ich hab mit Miller schon ein paar mal gesprochen. Er kann reden wie ein Wasserfall. Er hat die Gabe, günstige Wachstumsstorys zu entdecken, wenn sie keiner haben will.

Die Geschichte von Masayoshi Son, dem Gründer von Softbank, ist der Hammer. Masayoshi Son soll die erfolgreichste Investition in der Geschichte der Menschheit gemacht haben. Seine Investition von 20 Millionen Dollar in Alibaba im Jahr 1999 hat jetzt einen Wert von 120 Milliarden Dollar. Es entspricht dem 6500-fachen. Was für eine Monster-Rendite!

Diese eine Investition hat ihn vor vielen fehlgeschlagenen Deals gerettet. Tatsächlich ist die Position von Alibaba heute mehr wert als die gesamte Marktkapitalisierung von Softbank.

Der Ex-Chef des südafrikanisches Telekomdienstleisters, Koos Bekker, machte 2001 den Deals eines Lebens. Er investierte 32 Millionen Dollar in eine damals kaum bekannte chinesische Technologiefirma namens Tencent. Heute ist das 33%-Aktienpaket 100 Milliarden Dollar wert. Tencent ist zum Superstar an der Börse geworden, allerdings korrigierte die Aktie zuletzt stark. Sie wird aber bestimmt wieder Fahrt aufnehmen.

1915 wurde Naspers gegründet. Damals als „Nationale Pers“, anders ausgedrückt als Nationale Presse. Später expandierte das Zeitungshaus in neue Medien, Pay TV (heute mit 12 Millionen Abonnenten). Ex-Chef Bekker wagte vor 17 Jahren etliche Investitionen in Technologie-Startups, was in dem Glücksgriff mit Tencent endete. Immer wieder fädelte die Führungsetage neue Investments ein. Beispiele: Die russische Mail.Ru Group oder die indische Reiseagentur MakeMyTrip. Doch der große Durchbruch blieb danach aus. Aber wie gesagt: Ein Glücksgriff reicht ein Leben lang.

Hier ist übrigens ein gutes Video-Interview mit Ex-Hedgefondsmanager Whitney Tilson. Er ist ein cooler Value Investor. Er entdeckte Netflix frühzeitig. Netflix hat er aber zu früh verkauft und andere Short-Manöver gingen daneben. Er ist ein Sport-Fan. Er fährt in New York überall mit dem Rad hin. Selbst im Anzug. Er geht oft im Central Park joggen. Außerdem ist er ein begeisterter Wanderer und Bergsteiger. Er hat ein faszinierendes Wissen. Ich hab ihn schon Zuhause besucht, wir haben ewig geplaudert.

Klar gibt es Tausende von anderen Geschichten, bei denen das Geld komplett verloren wurde. Weil es so schwer ist, den goldenen Treffer zu landen, ist es weise auf Indexprodukte/ETFs zu setzen. Ich hab in New York schon viele Milliardäre interviewt. Ich leb in einer Filterblase. Kaum jemand möchte über einen Pennystock-Trader etwas wissen, der alles verloren hat. Es lohnt sich eher auf die Karriere zu fokussieren und Gas zu geben. Außerdem solltest du auf eine hohe Sparquote achten. Mehr ist nicht zu tun. Das Geld gibst du dann per Sparplan in ETFs. Fertig.

Im Idealfall bist du schuldenfrei. Dein Girokonto ist nicht im Minus. Du hast keine Kreditkartenschulden. Du hast keine anderen Kredite. Du baust ein Aktien/ETF-Depot auf.

Du bist motiviert. Du kochst. Machst Sport. Du lässt die anderen in den Schuldenkreislauf gehen. Du hältst dich aber fern von dem Mist.

Die meisten Menschen betrachten ihren Job und ihre Lebenssituation wie ein Gefängnis, aus dem sie fliehen müssen. Weil sie so denken, sind sie nur am konsumieren. Sie sind mental leer, der Konsum steht für sie über alles. Sie denken sich, sie können Zufriedenheit per Konsumgut (Auto, Haus, Luxus, Mode, Schmuck…) kaufen.

Wenn es dir finanziell nicht gut geht, geh kleine Schritte. Nehm einen Nebenjob an. Ich erhalte oft Zuschriften von Menschen, die es geschafft haben, dem Schulden-Konsum-Wahnsinn zu entkommen. Das ist wirklich beeindruckend zu lesen. Einer schreibt mir regelmässig. Er ist schuldenfrei und hat seine komplette Job-Situation zum Positiven gewendet. Dank meines Blogs. Das ist doch toll.

Auf einmal hat er zusätzliches Geld. Er ist viel zufriedner. Er wird mitgerissen von seiner eigenen Zuversicht. Er arbeitet mehr. Er hält durch. Er steckt sich Ziele, was er früher nie getan hat. Er hat Träume. Visionen. Er ist der Hölle (Schulden, Konsum, Depression, keine Ziele) entkommen.

Super Beitrag mal wieder Tim.

Meine besten Werte im Depot sind: Amazon, Nike, Starbucks, SAP, Berkshire, Telekom und Apple.

Ich pulvere wie empfohlen erst Mal nur in ETFs, solange bis meine Sparquote hoch genug ist.

Dann werde ich mich immer mehr mit Einzelaktien beschäftigen. Bis dahin wird aber noch etwas Dividende auf mein Konto fließen (Wasser den Fluss hinunter fliesen).

Ich bin gespannt ob ich auch irgendwann Mal so einen glucksgrGlü machen werde :)

Ja, es gehört schon einiges an Glück dazu, so eine Aktie rechtzeitig zu erwischen und auch zu halten.

Ich habe seit 2005 die Fuchs Petrolub, bisher 1000% ohne Dividenden, aber das war auch reines Glück.

Erzwingen kann man das nicht, deswegen kaufe ich seit einigen Jahren keine Einzelaktien mehr, sondern nur noch ETFs. Die Aktien, die ich noch habe, werde ich aber auf unbestimmte Zeit behalten. Da sind auch tlw. super Performer dabei, wie Church&Dwight, Stryker, Aptar. Aber auch gute Dividendenzahler wie BASF, Realty inc., Omega Healthcare. Die müssen dann Kursmäßig gar nicht durch die Decke gehen. Schöne Dividenden sind gut für die Psyche..

Gruß ThomasH

Berkshire ist ja fast ein bisschen wie ein etwas aktiverer ETF…viel Buy and Hold und dann eine Prise Deals, insb in Krisen, dazu ;-)

Soll die Leistung von Buffet nicht schmälern – er hat eine Strategie und die zieht er durch, geht (fast) immer irgendwann auf!

Berkshire ist eigentlich ein Fond. Hat Aktien, Bonds und Cash drin. Zudem betreibt Buffet Market Timing bzw. kauft nur günstig ein. Deswegen sitzt er zurzeit auf einem Haufen Geld und kauft nur eigene Aktien zurück.

Hallo Tim, ich handhabe das ja eigentlich so, dass ich 10% des Vermögens langfristig im Vanguard S&P 500 ETF halte und alles was darüberhinaus geht, wird dann in Einzelaktien oder auch Kryptowährungen angelegt. Damit fahre ich gut und bin eigentlich super zufrieden. Das einzige was mir den Kopf zerbricht, ist die Tatsache, dass ich nur in den amerikanischen Markt auf Anraten Buffets investiere und den Rest der Welt somit vernachlässige. Würdest du mir eher eine 70/30 Kombi aus World/EM empfehlen oder doch lieber simpel und supergünstig beim bewährten S&P500 bleiben?! Warum ich frage, ist einfach die Tatsache, dass auch so Länder wie China immer wichtiger und mächtiger werden, sodass eventuell auf die nächsten 40 Jahre (bin noch jung) der amerikanische Markt stagnieren könnte und ich die Chancen des asiatischen Raumes verpassen würde. Ich bin ebenso nicht auf der Suche nach der besten Rendite, mache mir aber doch Sorgen ob es mit Amerika so weitergehen wird..

Hmm, halte den Artikel für recht sinnlos. Eine Fürsprache für Stock-Pickung und Market-Timing anhand von wenigen Erfolgsstories!? Am Ende dann doch die Empfehlung, ETFs zu kaufen.

Du hattest Glück, weil Du durch Netflix riesen Gewinn gemacht hast, kannst Du nun ausschlafen und bei Starbucks jeden Tag einen Blogeintrag schreiben. Ich gönne es Dir wirklich, aber halte es für gefährlich, den Leuten hier Stockpicking-Erfolgsstories um die Ohren zu hauen. Bei den meisten ist es einfach nur Glück, aber die halten sich dann für Buffet-Remastered…

@ Florian H

Danke. Klingt gut, was du hast.

@ ThomasH

1.000% ist super.

@ Daggg05

Kannst ja noch einen Emerging Markets ETF dazu tun.

@ elduderino

Zum Glück hab ich neben Netflix noch andere Tausendprozenter. Aber wie gesagt: Die sicherste Methode zum Wohlstand ist ein ETF.

@ Daggg05

Da du ja bereits den S&P 500 besitzt wäre für dich die optimale Kombination (nach BIP):

30% (Nord)Amerika (S&P500)

30% Europa

30% Emerging Markets

10% Asien/Pazifik

Verkäufe sind immer schlecht. Wenn du doch verkaufen willst dann würde ich immer zum Vanguard All World ETF (IE00B3RBWM25) raten. (90 World / 10 EM). Voll replizierend, riesiges Fondsvolumen, günstig mit 0,25% TER, ausschüttend (momentan ca 2% pro Jahr/ vierteljährlich) und kein rebalancing nötig. Es gibt momentan eigentlich keine Alternative im ETF-Bereich. Monatlicher Sparplan für die nächsten Jahrzehnte und das wars.

‚Dausend !‘ Wer erinnert sich noch ?

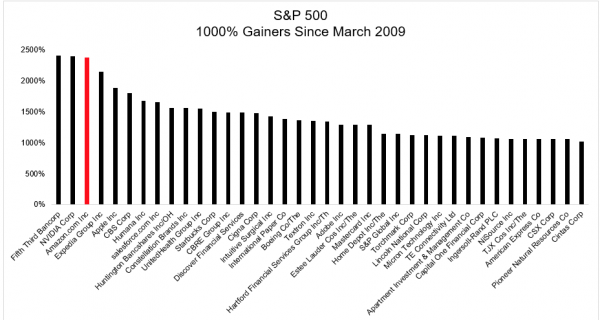

1.000%-Chart seit 2009:

Ich hatte 2006 Apple und Adobe. Mein Vater hat immer gesagt (da wohnte ich ja noch zuhause), wenn ich von einem Unternehmen wirklich überzeugt bin, soll ich die Werte ewig halten. Überzeugt war ich, aber natürlich nicht geduldig. Hab beide verkauft. Adobe war sogar ein geschenkt meiner Eltern, das wäre eine Rendite gewesen…

Jammern hilft nichts, aus Fehlern lernt man!

@elduderino

Den Tüchtigen hilft das Glück :)

Natürlich hatte Buffett, Gates, Bezos etc. Glück, aber Glück ist kein Zufall. Niemand weiss, welche Aktien in Zukunft ein 1000% er wird, aber je besser man analysiert und je breiter man diversifiziert, und je länger der Zeithorizont ist und natürlich auch je mehr man kauft nach einer Baisse/Crash, umso höher steigt die Wahrscheinlichkeit. ABER es braucht diese 1000%er Raketen gar nicht, auch mit risikoarmen Aktien oder ETFs kann man frei werden.

Das Problem wo ich bei den meisten Privatanlegern sehe (und das ist schon mal ein kleiner Teil der Bevölkerung da die meisten gar nicht investieren), sie verkaufen ihre Aktien (die Gefahr ist dort weitaus grösser als bei einem ETF) einfach viel zu früh, wenn ein Aktie 30,40,50% gestiegen ist dann nehmen sie den Gewinn, aus Angst sie könnte ja wieder fallen. Darum haben relativ wenige Investoren solche Ausläufer. Und dies und andere Umstände haben wenig mit Glück zu tun.

@Thorsten genau, das wird immer wieder funktionieren, wenn der CEO von Barrick verkündet, 20m unter dem Garten von Thorsten hätte es grosse Goldvorräte mit richtig fetten Nuggets im Wert von mind. 500 Mio. könntest Du das Grundstück sofort für zig Millionen verkaufen, auch wenn später niemand etwas findet (oder vielleicht doch?! ;) )

@Thorsten

Mr. Dausend, Bernd Förtsch, ich erinnere mich sehr gut, es war glaube ich Morphosys worum es damals ging!

Nice Weekend

Für Außenstehende sieht das immer so aus, als ob da jemand einfach nur Glück bei seiner Aktienauswahlt hatte. Ich denke nicht, dass Tim einfach nur Glück hatte.

Tims Job war es als Journalist über Aktien zu schreiben. Er hat Fondsmanager und Vorstände interviewt. Er saß direkt an der Quelle. Außerdem liest er viel über Aktien.

Er war einfach klug genug einige der Empfehlungen und Dinge, die er gelesen hat in die Tat umzusetzen. Gleichzeitig war er geduldig genug zu warten, bis sich die Kurse entsprechend entwickelt haben.

Das Glück war mal wieder mit dem Tüchtigen und Ergebnis jahrelanger Auseinandersetzung mit dem Thema Aktien.

Super Artikel!! Die community und der Blog sowie meine Erfahrungen mit der Börse motivieren mich sehr. Super Story heute!

Meine Schwiegereltern kommen heute zum Café, ich habe ihnen von meiner Strategie erzählt aber sie haben nur gesagt das ich mich nicht umbringen soll, da sie nur leute kennen die damit ihr ganzes eingesetztes erspartes verloren hätten.. Ich werde wohl nicht mehr so oft darüber reden, die meisten Leute zeigen unverständnis und sehen es gleich mit Glücksspiel… Schade eigentlich. Wenigstens meine Mutter spart nun ebenfalls in etf und berkshire.

Mfg

@ Thorsten

… hierzu fällt mir nur Bernd Förtsch mit seiner Kursziel-Prognose im Jahr 2000 für Morphosys ein…

Hier meine Prognosen, ganz ohne Glaskugel…

Dow Jones: 100.000

Dax 50.000

Dauer: Mindestens 20 Jahre

Depot-Verdoppelungen durchschnittlich alle 10 Jahre.

Voraussetzung: Keine Zockerwerte, wenig Umschichtungen, faire Bewertungen beim Kauf. Solide ETFs, Einzelwerte oder Mix. Gute Branchen- und Währungsmischung, wobei die Branchenmischung Vorrang hat. Im Zweifel: Nichts tun!

Auf gutes Gelingen!

@Chris

das erinnert mich an eine Frage meiner Schwiegermutter, ob ich denn viel Geld verloren hätte mir den Aktien. Ich habe nicht verstanden, was sie meinte. Ich habe dann gesagt,dass ich gar nichts verloren hätte. Als der Hype begann habe ich verkauft. Die „Dausend“ vom Förtsch hätten jeden rationalen Menschen aus den NM Aktien treiben müssen. Die Leute haben zu der Zeit im Büro gesessen und diese meist wertlosen Unternehmen über Optionsscheine gehebelt. Der ein oder andere hat dabei zuerst sein Haus und dann seine Frau verloren. Das kann man nur noch mit den Aktienspekulationen in den USA bis 1929 vergleichen. Spielsucht gibt es in allen Märkten.

@Claus : der wars, Bingo.

Und um das klarzustellen , die Tausender von Tim haben Substanz. Heute hat das irrationale Hypen weniger Chancen.

Die Finanzkrise war einer der größeren/größten Crash`s in der Börsengeschichte…

Wenn jetzt von 337 Aktien im heutigem S&P 500 ganze 38 eine ver-10fachung seitdem hatten… also grob 10 % Trefferquote mal grob 67 % (der noch Mitglieder vom S&P 500)…

Wäre es nach meiner Milchmädchenrechnung eine Wahrscheinlichkeit von ca. 7 %… jeder 14. Aktie in einem Einzel-Aktien-Depot müsste grob ein 1000%er (für diesen willkürlich gewählten Zeitraum!) sein, wenn man ca. wie der S&P 500 seit dem Tiefpunkt dies betrachten möchte & überwiegend in US-Werte investiert hatte.

Jetzt ist es aber nach wie vor eine Milchmädchenrechnung, denn davor ist der S&P 500 um ca. 55 % in den Keller gerauscht und wo die Bodenbildung war… kann man immer sehr klar und offensichtlich im nachhinein erklären. Zudem… wer investiert alles am Tiefpunkt und nicht kontinuierlich???

Damals hatte man Panik, dass es so schlimm wird wie 1929 oder dass das Finanzsystem zusammenbricht. Mutti hat sich dazu genötigt gefühlt, im TV eine mündliche (nicht tatsächlich im Ernstfall greifende!) Garantie für die Banken geben zu müssen.

Klar ist es möglich 1000%er zu erwischen. Die meisten Privatanleger werden aber „nur“ ca. 1-4 k in einen wahrscheinlichen „Krisenfall“ stecken und auch eine Menge davon wird nicht solange warten können.

Hatte selbst United Internet für 6 € im Depot und Starbucks für ca. 5 $ und BB-Biotech in der Subprime als Wunschkandidaten im engeren Kreis…

Über längere Zeiträume und einigen Einzeltiteln steigt die Wahrscheinlichkeit 1000% er zu erwischen. Allerdings stehen den 1000%ern überproportional viele miese Aktien dagegen.

Steinreich… naja, ein paar 100 k mehr ist nur wohlhabend… „Steinreich“ würde ich anders definieren.

@Claus

Ja, ja, Mr. Dausend… ;-)

Bei der Zeit gibt es nen Artikel über ihn und andere damalige Gurus…

Was dem einen sein Bernd Förtsch war dem anderen sein Fred Hager.

War ’ne irre Zeit. Kursgewinne von ganzen Netto-Monatsgehälter an einem Tag. Die aktuellen Kurse hatte ich mir damals noch über Teletext besorgt.

3-SAT-Börse und Der Aktionär waren Pflicht. Und Kostolany warnte uns alle. Ja, man muss lernen, auf wen man hören sollte und auf wen nicht.

Ich sehe einige der Kommentatoren gönnen dem Tim seine Netflix-Gewinne nicht, für mich ist Tim einer der klügsten Köpfe und nach seiner Strategie kann man ebenso steinreich sein. Die meisten reden so groß, aber das einzige Kapital, das sie haben, ist die noch nicht abbezahlte Immobilie.

Mein Vorschlag für alle (so mach ich das bei meinen Einzelaktien): bei einer Verdopplung der Aktie wird diese zur Hälfte verkauft und das Geld wird dann in eine andere aussichtsreiche Aktie angelegt, so kann man sein Risiko auch streuen und vermeidet Klumpen im Depot.

@ Tim

Da du ja, wie du selbst sagst, extremes Buy and Hold machst, frage ich mich, welches Ziel du mit Investitionen in Aktien wie Netflix und anderen Technologie-Werten verfolgst, die ja bekanntermaßen nichts ausschütten. Rechnest du damit, dass sie irgendwann Dividenden abwerfen oder erfreust du dich einfach an den stillen Reserven (Buchgewinne) deiner Aktien, die du im Fall der Fälle jederzeit versilbern könntest?

Dass du mit einer Investition von 5000€ eine Viertelmillion gemacht hast, ist der blanke Wahnsinn. Respekt!

:)

guter Beitrag.

Es ist immer das gleiche Gelabere….wenn Leute das Risiko eingehen und sich trauen in Aktien zu investieren…..und nach Jahren die Aktien extrem nach oben gehen……labbbbern manche immer das Gleiche……das ist Glueck…..das ist nur Glueck und hat nix mit Können zu tun…..warum er und nicht ich…….warum hat er so ein Glück…..

Das hat nix mit dem Glück des anderen zu tun……das hat etwas damit zu tun dass sich der andere getraut hatte…damals vor Jahren…..und der der labberte damals schon wird auch in zehn Jahren schwätzen…..ja das war nur Glück usw……

Das Können darin liegt….aber zu investieren in irgendwelche Werte, dann Ruhe zu bewahren und nicht zu verkaufen und das wichtigste …..nicht auf die anderen zu hören……das ist mehr Können als man irgendwo lernen kann…..das können nur die wenigsten…..die meisten können dumm schwätzen und ihr Geld zu verspielen.

Dieser Beitrag……ist ein Pro Aktien Pro Etf und Pro Tims Blog ;)

mfg

schoenes Wochenende ;)

Jetzt weiß ich aber immer noch nicht wie ich mit einem Aktieninvestment steinreich werden kann. Nur wie Andere Glück und/oder Wissen hatten, um einen Treffer zu landen. Ist das nicht Zockerei?

Ich weiß nur, dass wenn ich brav meine ETF-Sparpläne weiter bediene, dass irgendwann die Kehrtwende in meinem Depot kommt und die Werte Buchgewinne abwerfen. Bis jetzt tun sie es nicht.

Bei P2P war ich zu gierig und hab den Depotanteil zu hoch angesetzt. Den reduziere ich jetzt zum Jahresende und leg das Geld in die Kriegskasse. Immerhin gab es hier Rendite.

Ich gönne Tim seine Netflix Aktien von Herzen, obwohl ich ’nur eine noch nicht ganz abbezahlte Immobilie‘ habe! In ein paar Monaten bin ich so weit, dann kann ich von 1/3 meines Nettoeinkommens leben und auch großmäulig daherreden ;-) Nein, lieber groß sparen und anlegen!

Erinnert mich stark an „Survivorship Bias“. Bei diesen Leuten muss man immer das gesamte Depot anschauen. Bei einer Kursrakete auf fünfzehn Flaschen schaut die Gesamtrendite gleich etwas anders aus. Ewiges Buy & Hold macht ja auch nur bei einem ETF sinn. Man vergleicht mal über Jahrzehnte die weltweit wertvollsten Unternehmen und kommt zum Erkenntnis: Sie wechseln ständig (bsp. WorldCom, GE).

@Wohnung mit Domblick

Wer brav ETF-Sparpläne bedient hat bestimmt auch ein paar 1000%er dabei, die Wahrscheinlichkeit ist nirgendwo grösser. Natürlich mag das ironisch klingen, aber es gibt eben eine Verbindung zwischen Risiko und Chancen, wenn man Stockpicking macht, muss man deutlich mehr Zeit investieren in die Analyse, sonst fällt die Wahrscheinlichkeit besser als ein ETF zu sein. Und wer 100 Aktien hält dessen Wahrscheinlichkeit ist natürlich grösser solche Treffer zu landen als jemand der nur 5 hält. Natürlich wollen wir alle dasselbe, alles Geld auf 1 Aktie die dann 2000% steigt, aber das ist leider nicht möglich resp. dieses Risiko würde ich nie eingehen und auch nie jemandem empfehlen, denn wer die Chance auf 1000% hat, hat auch das Risiko eines Totalverlustes.

Beispiel GE, jetzt bei $8, vielleicht fällt sie noch auf $4, dann ist von Totalverlust bis Restrukturierung und in 10 Jahren wieder auf $40 (und somit 1000%) alles möglich.

Null-Risiko gibt es nicht (mehr), und auch wenn, damit würde wohl niemand finanziell frei werden. Das gehört dazu. Das Risiko das Geld auf einem Sparkonto zu lagern ist aber deutlich grösser resp. es ist schon fast garantiert, dass dieses Geld langfristig wertlos zerfällt (real nicht nominell, vielleicht sogar beides).

@Gainde

So siehts aus!

In der Finanzkrise 2008 war es nicht schwer Geld zu verdienen. Fast egal welche Aktie man gekauft hat, sie haben sich alle extrem gut entwickelt. Es ist keine Kunst. Der Artikel könnte auch lauten: Warte eine große (Finanz/Liquiditäts) Krise ab und investiere.

Alles andere Stock picking ist Glücksspiel und kann auf Dauer zum Bankrott führen. Einzig sinnvoll sind ETFS, da breit diversifiziert.

Tim würde heute, müsste er nochmal anfangen, auch nur noch in ETFs investieren, da bin ich mir sicher!

@ Tim

Mich würde mal interessieren wie groß dein Einstandskapital ist, sprich wieviel reales Geld du investiert hast als du die eine Million erreicht hast? Das wäre äußerst interessant, denn bei mehreren 1000%tern hast du real wohl nicht allzuviel gehabt.

Grüße

„In der Finanzkrise 2008 war es nicht schwer Geld zu verdienen.“

Sehe ich anders, die Kunst war da nicht eine günstig bewertete Aktie zu finden, die Kunst war, bei Weltuntergangsstimmung (Ende Kapitalismus etc.) den Mut zu finden, zu investieren. Niemand wollte da Aktien kaufen, bis auf einige Wenige, die dann entsprechend belohnt wurden.

@Wohnung mit Domblick

Nur Geduld. Die Einzahlungen, die Du bei geringeren Buchwerten tätigst, sind wie das Spannen einer Armbrust. Wenn die Kurse dann wieder steigen hebeln die günstig gekauften Anteile den Buchwert unglaublich. Das kann innerhalb weniger Wochen passieren, das kann Jahre dauern, aber alle Wahrscheinlichkeit holst Du um so mehr auf je länger die Kurse am Boden zerredet werden. Deshalb freuen sich manche Jäger und Sammler sogar wenns mal kracht.

Ich glaube, dass ein Teil der Aktionäre Gefahr läuft an fehlender Geduld scheitert. Kostolany hat gesagt Schlaftabletten nehmen und dann irgendwann wieder schauen. Ich zahle seit Jahresanfang etwas zu und es geht seitwärts oder bergab mit dem Buchwert. Aber das ist ein Deja-vu, wenn auch wenig erfreulich. Wir haben uns an ständig steigende Kurse gewöhnt und müssen uns auch mal seitwärts oder abwärts anschauen ohne zu paniken.

Hallo Tim gute Geschichte danke.

Hab mich gerade 3 Stunden bei bestem Wetter im Garten ausgepowert. Unter anderem Efeuentfernen echt ne anstrengende Geschichte mit den tiefen Wurzeln.

Neben des freistehenden Einfamilirnhauses mit Garten habe ich ein Depo bestehend aus 60% ETF (Vanguard all world und Vanguard EM) und die restlichen 40% Einzelaktien. Ich mag Einzelaktien weil ich sie interessanter finde als ETFs. Ich finde spannend wie Firmen in der Presse schlechtgeredet werden die Aktie sinkt massiv man schaut sich die Zahlen an und sieht ein Juwel. Man kauft zu einem guten Kurs und wartet ab bis die Presse nicht mehr negativ berichtet und schon sieht man den Kurs steigen. Ich habe auch schon Einzelaktien gekauft die nach dem Kauf weiter gefallen sind dann muss man ruhig bleiben und nachkaufen oder die Füsse stilhalten und Geduld haben.

Man darf sich durch die Blrsenkurse nicht nervös machen lassen was interessieren mich die Kurse solange ich die Aktie behalten will?

@Bruno

Das ändert an meiner Aussage nichts.

Einzelaktien machen wenig Sinn. Das Risiko ist viel zu groß. Ein konzentriertes Portfolio kann, wenn alles gut geht, überdurchschnittlich steigen (Siehe tim schäfer) das ist allerdings mit enormem Risiko verbunden, denn die überproportionale Rendite kommt nur durch das überproportionale Risiko! Bei Tim war es auch nur durch die Finanzkrise möglich.

Viele Leute malen es sich so schön aus von wegen immer weiter kaufen und sparen das wird schon. Leute das ging nur da wir eine massive Intervention der Notenbanken hatten die die Märkte am Leben erhielten!

Mit steigenden Zinsen in den USA und Ende 2019 auch in Europa, fällt das Kartenhaus zusammen. Dann werden die Einzelaktiensparer massiv verlieren (auch tim)!

@ sammy

„Stock picking ist Glücksspiel und kann auf Dauer zum Bankrott führen. Einzig sinnvoll sind ETFS, da breit diversifiziert.“

Sorry, kann ich gar nicht bestätigen. Mein Depot, ausschließlich aus Einzelaktien bestehend, sagt das Gegenteil…

LG

@claus

Siehe mein Beitrag.

Du bist ein enormes Risiko eingegangen, das kann gut gehen muss es aber nicht. Beim Abschwung wirst du im selben Maße an Buchwert verlieren wenn nicht noch mehr.

Die Dividende ist auch nur ein Abschlag des Kurses also eine Illusion die einem in einer Krise oder roten Depot null bringt.

Guten Tag

Ein sehr guter und lehrreiche Beitrag Tim.Lehrreich in diesem Artikel ist ,daß man seine sorgfältig ausgewählten Aktien einfach mal über einen längeren Zeitraum behält ,auch wenn es durch einige Rücksetzer wehtut wenn die Gesamtsumme des Portfolios zusammenschrumpft.

In meinem Fall habe ich vor ca .13 Jahren in eine kleines australisches Pharmaunternehmen(Clinuvel Pharmaceuticals ) investiert, welches erfolgreich ein Medikament entwickelt hat was zur Linderung einer seltenen Erbkrankheit beiträgt. Mittlerweile habe ich durch den Anstieg dieses Wertes einen Buchgewinn von über 900%. Dieses Unternehmen steht auf wirtschaftlich gesunden Beinen ,es gab in diesem Jahr sogar eine Dividende und eine Zulassung des Medikamentes in den USA steht kurz bevor.

Wollte mit meinem kleinen Beitrag nur mitteilen das es sich wirklich lohnt an langfristigen Aktienanstiegen teilzuhaben

Vielen Dank Tim ,daß wir diese wunderbare Plattform zum Austausch von Informationen nutzen können

https://www.onvista.de/aktien/CLINUVEL-PHARMACEUTICALS-LTD-Aktie-AU000000CUV3

ein kleines Depot sieht man bei dividendhawk

und er kauf jetzt zehn jahre nachdem die Finanzkrise laengst vorbei ist……das Gerede ein Einzelaktien Depot ist sowas von gefährlich ……..ist sowas von wertvoll und intelligent wie ein Stein aufnem Feld…….

es gibt 1000de Menschen ….wahrscheinlich noch mehr……die Einzelaktien seit x Jahren halten und….sie halten sie…..wo soll da die Gefahr sein……die einzige Gefahr ist….dass die neuen Aktienblogs auf den Zug aufspringen und iwas mitreden möchten …..und es gibt dann eben Menschen die es denen nachlabbern…..

wenn ein Depot pro Aktie mit ca 2% aufgeteilt ist…..siehe mantra , dividendhawk was soll da gross passieren……

ich sag das nur …weil es eben Menschen gibt…die vielleicht wirklich ihr Alter/Rente mit Aktien/Etfs absichern möchten.

Einzelaktien klappen bei Tim, hawk, mantra…..und vielen vielen Leuten da draussen……

Man muss/sollte von dem Ganzen nur etwas verstehen…..aber genauso ist das mit einem Etf….wenn man kein Plan hat…..sollte man viel lesen…….

In dreissig Jahren..werden die gleichen wieder behaupten…..ja damals….2018 hätte es sich gelohnt in Enzelaktien zu investieren, jetzt aber nicht mehr….

Genauso Dogs of the Dow(hoffe schreibe das richtig) …..gibts seit x Jahren schon….

aber nun gut ;)

irgendwie sucht man immer nach nem Grund warum es ja jetzt nicht mehr klappt……..

wahrscheinlich…..halten sehr viele Leute hier im Blog auch Eunzelaktien und es funktioniert perfekt;)

mfg

@sammy

Was in einer richtigen Krise passieren wird werden wir sehen. Viele hier behaupten wenn die Kriese da wäre würden sie stur weiterkaufen ohne Emotionen. In den letzten Wochen haben wir eine kleine Korrektur gesehen und schon hatten viele die Hose voll und ihre gesunkenen Aktien oder ETF in Panik verkauft.

Mit Einzelaktien kann man verschiedene Ziele verfolgen ich kenne Leute die bewusst defensive Einzelaktien kaufen die auch in Krisen nicht so stark sinken wie der breite Markt oder man setzt auf Technologie oder einen anderen Sektor. Oder man sucht sich bewusst gefallene Engel und kauft nach dem Absturz wenn man an einen Turnaround glaubt.

@ sammy

Welches „enorme Risiko“ soll ich eingegangen sein??

Bisher läuft mein Depot in Schwächephasen sehr stabil (verliert weniger als der breite Markt) und gewinnt in Aufwärtsphsen überdurchschnittlich. Und das nicht erst seit kurzer Zeit.

Ich bin sogar der Meinung, dass ein sinnvoll strukturiertes Depot mit gleichgewichteten Einzelaktien wesentlich risikoloser ist, als ein ETF. Natürlich muss man wissen, was man macht.

Bei einem ETF auf einen breiten nach Marktkapitalisierung gewichteten Index hängt der Kurs nur von wenigen „gehypten“ Aktien ab (den überteuerten Publikumslieblingen), die Masse der enthaltenen Aktien spielt nur eine sehr untergeordnete Rolle. Geht es hier wirklich mal massiv abwärts, werden nur wenige die Ruhe bewahren und nicht verkaufen. Viele (die meisten?) können sich gar keine Kursverluste von 50, 60, 70% vorstellen. Hier bleibt kaum einer ruhig…

Auch dieses Jahr steht mein Depot (Stand Freitag 9.11.) nur 2k vom ATH. Plus seit Jahresanfang zwar nur 5,3%, aber das ist nicht so übel in diesem Jahr. Viele wären wahrscheinlich froh…

Über die Dividenden möchte ich mich nicht weiter auslassen, ist (wie alles) Geschmackssache. Mir sind jedoch Dividenden, die ich selbst wieder investieren kann, wenn ich es für richtig halte, wesentlich lieber, als eine Kursrakete, von der ich nie einen Ertrag habe, wenn ich nicht verkaufe.

Für mich sind Aktien, die keine Dividende zahlen, reine Spekulation. Der Käufer erwirbt die Aktie in der Hoffnung, zu einem späteren Zeitpunkt zu einem höheren Kurs verkaufen zu können. Das ist ok und klappt ja auch meistens.

Ich kaufe aber lieber (nicht ausschließlich…) Aktien, die eine vernünftige Dividende zahlen. Das ist für mich eine Investition, denn es gibt einen Ertrag vom Gewinn.

Jeder, wie er mag. Ein schönes WE an alle!

Also nochmal:

Rendite kommt von Risiko.

Es war tatsächlich möglich in den letzten zehn Jahren ein tolles Depot aus Einzelaktien aufzubauen. Da Hausse und Notenbankeninterventionen zuletzt auch Steuererleichterungen.

@ghost

Auch bei 2% Anteil im depot wirst du das Risiko einer Firmenpleite, Branchenrisiken, Länderrisiken, Währungsrisiken usw. nicht aussreichend vermeiden können. Du trägst ein massives Risiko. Erst bei weltweiter Diversifikation über Länder, Branchen, Währungen usw. Wird das Risiko geringer. Das schaffst du mit Einzelaktien nicht. Daher Rendite kommt von Risiko nichts anderem.

Die letzten zehn Jahre kein Problem aber bald siehts anders aus.

Schwellenländerkrise, Handelskrieg, Eurokrise, Banken die nichts dazu gelernt haben. Zu viele Faktoren die euch früher oder später ins verderben reißen.

gefaehrlich ;-);-);-)

da sehe ich nur eine Sache die gefaehrlich ist ……oder zwei Sachen :)

die eine…..dem „netten“ Bankberater von neben an zuzuhöeren….der die tollsten Fonds anbietet…..

und die zweite ist….den …im Tv…zuzöheren…..und zu glauben …ja ….die sind in der Politik….die kennen sich aus…..die sorgen schon für uns…..wichtig ist ich zahle brav meine Rentenbeiträge…und arbeite bis 70 …..weil die die kennen sich aus …und wenn die das sagen….dass man bis 70 arbeiten soll…dann tue ich es….

das Ergebnis……sieht man dann in den Reportagen….jeder dritte wird in ca. 10 Jahren von der Armut bedroht sein (bezogen auf die Rentner)….

ich hoffe es macht irgendwann klick in manchen Hirnen…und die werden es endlich blicken….. ;)

weil…..naja.,wenn ich so darübet nachdenke……warum sollte man bis 70 arbeiten und dann Flaschen sammeln müessen…..( Bäckerin, Friseurin usw…., sind alles gute Berufe….nur ich find…diese Leute werden verarscht)

mfg

@sammy wie lange bist du schon aktiv an der Börse mit eigenem Geld?

@sammy

es haben x Leute ea schon längst geschafft…..damals….heute und in der Zukunft……..

das gerede….klingt nach Wertpapierforum, obwohl es ein paar sehr gute Leute gibt! Aber eben viele….die auf 0,0005% irgendwas jedes Jahr optimieren wollen….weil so stehts ggeschrieben und so ist richtig.

Aehm….Norwegen glaub ich…..alles mit Einzelaktien

Bill Gates Stiftung…..das Meiste mit Einzelaktien

jeder Etf besteht aus Einzelaktien…..

S&P 500 besteht aus 500 Aktien ohne Weltweite Div.

Also fuer was das Gerede von weltweiter Diver. wenn ein S&p 500 (ich hoffe ich sag nix falsches) alles andere schlaegt…..

Und wenn man sein eigenes Depot autbaut aus Einzelaktien und das gleichmaessig verteilt……was soll da kaputt gehen…….

siehe dogs ot the dow….seit glaube ich 1970/80 und wrnn man diese Strategie einfach korrekt befogt…..hat man incl dividende seine 8%+ …..das ist nicht weil ich das sage sondern das sagen Studien.

na egal;)

mfg

@claus

Du hast den Sinn von ETFs wohl nicht begriffen. Es geht um RisikoReduzierung durch weltweite Streuung über Länder und Branchen in viele tausende Aktien die durch Einzelaktien nicht abdeckbar sind.

Mag sein dass du ebenfalls 2008/9 gekauft hast und dadurch einen gewissen Puffer hast das ändert trotzdem nichts am Risiko.

Auf Dauer wird ein etf besser performen.

Beispiel Tim:

Seine beiden größten Positionen sind netflix und bank of America. Was meinst du was bei tim los ist wenn diese beiden warum auch immer ein ähnliches Schicksal wie GE,Telekom oder ähnliches erleiden?! Dann sieht es ganz schnell anders aus und das ist die Kehrseite der Medaille das Risiko.

@nico meier

Seit 2008

@ghost

Der S&P 500 ist auch massiv durch Notenbankgelder gestiegen. Das Länderrisiko kannst du mit dem S&P 500 nicht ausgleichen.

Es schafft kaum ein aktiver Einzelaktieninvestor den Markt auf Dauer zu schlagen auch du nicht.

Ich habe ETF’s und Einzelaktien und zwar weil mir ein investment ausschliesslich in ETF nicht interessant genug ist. Ich mag es mich mit Einzelaktien und der dahintersteckenden Firma auseinanderzusetzen. Ob ich den Markt schlage oder nicht ist für mich nicht entscheidend. Ich bin seit dem Jahr 2000 in Aktien sowie Aktienfonds investiert. Wer Verlustängste hat, der sollte in meinen Augen nicht in Aktien investieren!

@nico meier

Es geht nicht um Verlustängste sondern um die Sinnhaftigkeit einer Investition.

Klar kann es ein tolles Hobby sein doch diese Firmen hast du auch alle in einem Welt ETF und kannst dich dann genauso mit den Firmen beschäftigen denn sie sind alle in deinem Portfolio ;)

Im Endeffekt muß jeder selbst wissen was er tut. Nur manche Sachen die hier besprochen werden kann man nicht für gut heißen.

Wir leben in einer äußerst schnelllebigen Welt. Dinge ändern sich rasant, in einer global vernetzten digitalisierten Welt noch viel viel schneller als früher!

Deshalb kann heute niemand wirklich niemand sagen wo gewisse Firmen in zehn Jahren stehen werden. Deshalb ist es weiße den globalen Markt abzudecken.

Aber jedem das seine.

Immer wieder köstlich wie das Risiko von ETFs auf null geredet wird. Es scheint wohl das risikolose Wertpapier mit garantierter 10% Verzinzung zu sein. Im crash werden dann die abgestraften Aktien verlustfrei gegen die unzähligen anderen 1000 bagger getauscht. Die wie Pilze aus dem Wald sprießen, weil es ja ETFs gibt.

Schön finde ich auch das mir immer leute einreden das ich im crash mein Geld verliere, da ich gezwungen bin Verluste zu realisieren.

richtig ;) bei Ängsten nicht investieren …..

mfg