Der zweitgrößte Vermögensverwalter der Welt, Vanguard, rollt Deutschland auf. Spät kommen die Amerikaner hierher, aber jetzt mit umso mehr Schwung.

Mit einer neuen ETF-Serie will der Konzern Kunden ködern. Sie heißt Vanguard LifeStrategy. Handelbar sind die Papiere an der Frankfurter Börse. Zur Serie gehören vier konzipierte ETF-Dachfonds, die sowohl Aktien als auch Anleihen beinhalten.

Den ETFs liegen über 20.000 Investments zugrunde. Dafür werden Aktien aus Industrie- und Schwellenländern weltweit mit Investment-Grade-Anleihen von staatlichen Emittenten und Unternehmen in Industrie- und Schwellenländern kombiniert. Es ist also ein enorm großer Korb an Investments. Somit ist das Risiko überschaubar, glaube ich.

Die LifeStrategy-Ucits-ETF-Serie richtet sich an Privatanleger. Ich finde den ETF, der zu 80 Prozent auf weltweite Aktien und zu 20 Prozent auf Anleihen setzt, für konservative Anleger geeignet. Leider sind die Kosten mit 0,25 Prozent hoch. Zum Vergleich: Ich habe in meinem Depot einen ETF, der den S&P 500 nachbildet, der nur 0,03 Prozent Gebühren jährlich (TER) kostet.

ETFs sind ein weises Instrument

Viele Menschen wollen nicht ihr eigenes Depot zusammenstellen. Sie verzichten gerne darauf, Warren Buffett oder Peter Lynch zu spielen. Das ist nicht mal dumm. Stockpicker zu sein ist kein Kinderspiel. Die meisten fallen damit auf die Nase. Weise ist durchaus die Faulpelzstrategie mit ETFs.

ETFs bieten eine standardisierte, günstige Lösung. Du kannst dich dann um andere Dinge intensiver kümmern: Familie, Hobbys, Job etc.

„Ein eigenes Portfolio zusammenzustellen und zu verwalten kann ein komplexes Unterfangen sein. Aus diesem Grund haben wir die Vanguard-LifeStrategy-Ucits-ETF-Serie für deutsche Anleger entwickelt, die unsere vier Anlageprinzipien verkörpert“, sagt Sebastian Külps, Chef von Vanguard in Deutschland und Österreich. „Im Kern geht es dabei um langfristige Ausrichtung, Einfachheit, Transparenz und Kostenminimierung. Daher eignet sich diese ETF-Serie gut für langfristig orientierte Anleger“.

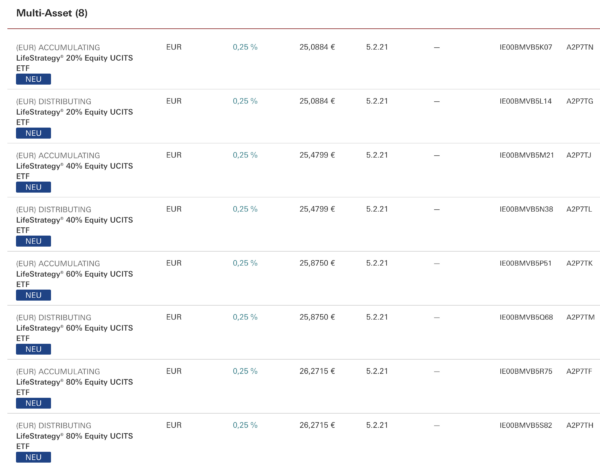

Das sind die vier neuen Produkte. Genau genommen sind es acht ETFs, weil es jeweils eine Variante ausschüttend bzw. thesaurierend gibt:

Wer nur auf Deutschland setzen will, schaut sich den Vanguard Germany All Cap UCITS ETF an. Dieser enthält 155 Large, Mid und Small Cap-Unternehmen aus Deutschland. Das Portfolio deckt knapp 95% des deutschen Marktes ab. Die Gesamtkostenquote beträgt 0,10 Prozent.

Hallo Tim,

weiter so. Ich schwöre zwar nur auf A1JX52 als einzige Depot-Position, aber die Zusatzinfos, die Du regelmäßig äußerst,sind für mich sehr nützlich.

Zur Zeit folgendes aus Deinem Blog umgesetz:

Chaos im Depot beseitigt. Ein ETF, basta

Chaos im Kopf beseitigt. Ich kann den Markt nicht schlagen.

Gnucash als Finanzsoftware verwendet

Danke

@ Al Bundy

Dein ETF ist mit 0,22% Kostenquote einen Tick günstiger. Finde ich super. Hat aber kein Anleihen-Anteil.

Als Fertiglösungen finde ich sie nicht schlecht, aber sie lassen sich ganz einfach mit 2 ETFs nachbauen.

@ Mark 85

Stimmt. Guter Einwand. Diese Fondsgesellschaften überfluten den Markt mit ständig neuen Produkten, um es jedem Recht zu machen. Schnell kann man als Anleger den Überblick verlieren.

Ich bin kein Fan von Mischfonds. Zudem machen diese ETFs nur Sinn wenn man umschichten könnte. Zum Beispiel im Alter von 20% Anleihen und 60% Anleihen. In USA kein Ding, in Deutschland fallen 25% Steuern an. Nicht attraktiv, da man in dem Fall ja 100% des Vermögens umschichten muss. Bei getrennten ETFs wäre die Umschichtung nur ein kleiner Anteil des Vermögens.

An Tim: Wer keine Zeit/Lust auf einen Eigenbau hat: super! Daher macht dein Artikel für viele Anleger absolut Sinn.

Als Nachbau nimmt man einfach jeweils 1 weltweiten Aktien- und Anleihen-ETF, legt eine persönliche Gewichtung fest und behält sie langfristig durch Nachkäufe/Umschichtungen bei. Oder optional die Aktienquote aus Risikoabwägungen mit den Jahrzehnten absenken.

Ich persönlich finde sie unnötig komplex ausgestaltet und die vorgenommenen Gewichtungen nicht nachvollziehbar, weil bis zu 14 (!) ETFs innerhalb der Produkte zum Einsatz kommen: https://intl.assets.vgdynamic.info/intl/de_pro/assets/documents/lifestrategy-uberblick-de.pdf

Mehr enthaltene ETFs führen nicht zwangsläufig zu einer größeren Streuung, wenn es zu zahlreichen Überschneidungen wie in diesem Produkt kommt.

@Al Bundy … ich finde einen simplen Ansatz auch am Besten … nur irgendwie noch andere Anlageklassen die gegenläufig sind (um die Volatilität zu senken) u. regelmäßige Dividenden wären nicht schlecht … aber dann wird es schon wieder komplexer

@Mark

Vanguard darf nur max. 19% pro ETF im Fonds enthalten haben, deshalb so viele Etf. Mit den restlichen wird einfach die Gewichtung ausgeglichen.

Ihr müsst euch mal besser informieren.

An Nico: In Ordnung. Dennoch wird den Kunden eine Überlegenheit durch die hohe Anzahl der ETFs vorgegaukelt, die es so nicht gibt. 2 ETFs reichen zum Nachbauen völlig aus.

Ich zitiere den Chef von Vanguard Deutschland: ,,Jedes LifeStrategy Produkt investiert in 14 unterliegende Vanguard ETFs. Damit investieren Sie durch ein Produkt in über 8.800 weltweite Einzeltitel und erreichen so eine besonders breite Diversifikatoon. Stellen Sie sich vor, Sie müssten so etwas mit einzelnen ETFs oder sogar Einzelwerten nachbauen! LifeStrategy vereinfacht dies ungemein, gerade auch was die verschiedenen Risikoprofile angeht.“

Quelle: https://de.extraetf.com/amp/news/interview/vanguard-chef-so-unterscheiden-sich-portfolio-etfs-von-robo-advisors

Als potenzieller Kunde könnte man nun denken: Komplexität = Expertise = Mehrrendite. Egal, ich möchte ETF-Fertiglösungen nicht verdammen, weil sie immer noch besser als die meisten aktiv verwalteten Fonds sind, die ihre hohen Kosten in keiner Weise rechtfertigen.

@Tim:

Zum Vergleich: Ich habe in meinem Depot einen ETF, der den S&P 500 nachbildet, der nur 0,03 Prozent Gebühren jährlich (TER) kostet.

Der billigste, in Deutschland handelbare ETF auf den S&P 500 (A1CYW7) kostet mörderische 0,05% TER. Wie schaffst du es an solche Traumkosten zu kommen?

Ich habe einen gefunden, der ist noch schlimmer als Tim in seinem Sparwahn: https://www.bild.de/bild-plus/news/inland/news-inland/heinz-b-besitzt-immobilien-und-500-000-euro-deutschlands-schraegster-millionaer-75236364,view=conversionToLogin.bild.html

War das vielleicht dein Sensei? :-D

@ AktienNewbie

VOO in den USA von Vanguard.

https://investor.vanguard.com/etf/profile/VOO

Mich interessieren diese LifeStrategy-ETFs nicht. Aber egal, es wird schon eine Zielgruppe für diese Produkte geben, die sich darüber freut ;-)

ETF nein danke. Ich investiere lieber in direkte Unternehmen. Olaf Borkner-Delcarlo hat recht, was ETF angeht. Natürlich ist ETF nicht sehr schlecht. Ihr habt ja mehr Ahnung an der Börse und trotzdem in ETF investieren.

@ Life Strategie Ansatz

Das Angebot finde ich gut und die Kosten halten sich dabei im Rahmen. Wettbewerb schadet hier sicher nicht. Vielleicht spricht es neue Zielgruppen an, denen der Markt bisher zu riskant oder komplex erschien?

Für mich ist es nichts. Ein Korb aus ETFs und Aktien kann man doch einfach selbst nach Gusto zusammenstellen. Vielleicht möchte man am Anfang eine gewisse Ausschüttung erzielen und danach vorrangig reinvestieren. Die Aktienquote kann man auch selbst einfach mit dem Alter reduzieren, wenn man dies möchte. Genauso kann man eine Art Dreispeichen Strategie fahren. Das ist alles ohne Umschichtung möglich. Es muss ja nicht an jedem Tag die gewünschte Allokation genau abgebildet werden.

Ich schaue mir die ETFs einmal an. Vielleicht spricht sie gerade Einsteiger an. Die haben aktuell natürlich das Problem, dass die Kurse hoch stehen, die Bewertungen hoch sind wie man hört und es einen Crash geben könnte. In Kombination mit einem Sparplan kann hier nicht so viel schief laufen. Ein Crash wäre für einen vorsichtigen Beginner eh von Vorteil. Zumindest solange er nicht selbst die Nerven verliert.

Ich muss gerade meine Schwester bei der Geldanlage unterstützen, ich denke die Produkte könnten hierfür gut geeignet sein. Ich werde Sie mir mal genauer ansehen.

@ Stockpicker zu sein ist kein Kinderspiel. Die meisten fallen damit auf die Nase…

> da bin ich anderer Meinung, es sind weniger, als mehr Aktienbesitzer, die keinen Erfolg an der Börse haben !! Die wohl scheitern, sind vom Anlagewissen sehr beschränkt und gehen hohe Risiken ein und möchten exponentiell in kurzer Zeit Mittelzuwachs !! Der überwiegende Teil der Aktienbesitzer haben das Wissen, um Erfolg zu haben !!!

Hey AktienNewbie,

Du bist doch grundsätzlich gerne auf diesem Blog unterwegs, wir mir jedenfalls scheint, und nimmst dann auch für Dich das eine oder andere mit.

Warum dieser wenig erwachsen wirkende Versuch, den Blogbetreiber auf diese billige Art abzuwerten?

@LifeStrategy

Wenn ich es richtig sehe, dann müsste man – von einer Lebensphase in die folgende wechsend- den bisher besparten verkaufen und den nächst folgenden neu kaufen. Also Steuern zahlen -> Anlagebetrag reduzieren & selber aktiv werden.

Wenn dies einfach automatisch innerhalb des gekauften Produkts möglich wäre, ohne Verkäufe auslösen zu müssen, dann wäre das durchaus ein geniales Produkt.

So ist es (leider) viel besser es einfach selber zu bauen mit 2-3 ETF die eben über die Lebensphasen selber unterschiedlich gewichtet werden. Gibt ja super ETF von Vg dafür nun auch in DE.

Aber für Einsteiger mag es interessant sein. Ebenso der Aero und solche. Sicherlich zu den guten Finanzprodukten gehörend. Danke Vanguard für die Belebung des Markts mit guten Produkten.

Hallo Tim, netter Artikel. Dies Aussage “Leider sind die Kosten mit 0,25 Prozent hoch“ ist offensichtlich nicht substantiert. Kannst doch nicht ein Brot und Butter S&P 500 mit diesem Dach ETF vergleichen was wurde am 06.02 in New York geraucht :-)? Denke mal darüber nach!

– Globales Aktienportfolio und Anleihenportfolio (Vanguard FTSE All World kostet alleine 0,22%)

– Anleihenportfolio in €uro gehedget

– Rebalancing täglich

– Dach ETF > 20’000 Investments vs. S&P 500 hat vermutlich 500 …

– “diversification is the only free lunch in finance” na fast … 20’000 Positionen für 0,25% statt 500 Positionen für 0,03% bei dem gleichen Preis pro Position wäre nun dein S&P teurer? Der Vergleich hinkt offensichtlich auch hier.

– Vanguard Produkte sind immer auf Kostenoptimierung bedacht Dank John C. Bogle

– Der Dach ETF ist eine Neuauflage und Kosten sinken vermutlich dank steigenden Volumen und der Zeit. Ein S&P 500 ist ein “commodity product” da geht preislich wohl nicht mehr viel und ist hier im Dach ETF inkludiert …

– etc.

War offensichtlich ein Jetlag Griff ins Klo, hier wurde etwas beim Blick zurück verwechselt kann passieren sonst Klasse weiter so!

LG ein FIRE “Boglehead” seit 2003 dabei damals war alles etwas kompliziert.

Andrea

PS

Aktuell nur noch 2 Vanguard Produkte seitdem ich auch Dank Vanguard Privatier bin:

– IE00BK5BQT80 Aktien ETF TER 0,22% mit ca. 75% allocation

– IE00BGCZ0B53 Anleihen Indexfund TER 0,10% mit ca. 25% allocation

Mal schauen ob ein einziger Vanguard Dach ETF in ein paar Jahren daraus wird …

Hallo,

ich habe in einem deiner Blogbeiträge das Buch Brainfit gefunden – ein sehr gutes Buch.

Danke für die Empfehlung & weiter so!

Grüße

@Mid:

Wie lange investiert du denn schon als Stockpicker?

Für meine Entscheidung zu ETF war Benjamin Graham wichtig, einer der bekanntesten und vermutlich besten Investoren weltweit. Er schaffte es praktisch lebenslang den S&P500 durchschnittlich mit jährlich ca. 2% auszuperformen. Tolle Leistung und über 40 Jahre ist das auch einiges. Aber ich spiele definitiv in einer anderen Klasse, und aus meiner Sicht daher höchstwahrscheinlich das mein delta zu Graham mehr als 2% im Jahr ist. Und da kann ich eben gleich den S&P500 ETF nehmen.

Aber sicher gibt es Leute, und ich wünsche dir das du dazugehörst, die langfristig ähnliche Renditen wie Graham schaffen. Es ist halt nur nicht die Regel.

Die leidige Diskussion „Aktien vs. ETF“ ist eigentlich sinnlos. Beide Instrumente lassen sich wunderbar verknüpfen. Wobei ich bei ETFs eher auf Branchen-ETFs setze (Gaming, IT, Pharma…). Die Ergebnisse lassen sich sehen.

Ich hätte mal eine Frage in die Runde.

Weiß zufällig jemand, was eine Aufteilung von einem Mehrfamilienhaus in mehrere Eigentumswohnungen kostet?

Wahrscheinlich muss ein Ingenieurbüro die Aufteilungspläne erstellen und ein Notar diese dann beglaubigen. Hat hier jemand vielleicht schon mal Erfahrungen oder weiß zufällig, mit welchen Kosten man rechnen muss?

Ich hätte mal eine Frage in die Runde.

Weiß zufällig jemand, was eine Aufteilung von einem Mehrfamilienhaus in mehrere Eigentumswohnungen kostet? Wahrscheinlich muss ein Ingenieurbüro die Aufteilungspläne erstellen und ein Notar diese dann beglaubigen. Hat hier jemand vielleicht schon mal Erfahrungen oder weiß zufällig, mit welchen Kosten man rechnen muss?

@Lejero

Danke dir, das wünsche ich dir auch !! Bin seit 2003 an der Börse, hab natürlich auch zu Beginn, mit dem Investieren von Aktien Fehler gemacht. Ich glaube die Geduld, ist der wichtigste Parameter, der Anlage Strategie !!

@Paluma: Hier etwas Input, die Kosten sind überschaubar. Die Pläne könnte man anhand verfügbarer Baupläne selbst erstellen mit etwas Geschick:

https://www.aroundhome.de/immobilienverkauf/teilungserklaerung/

@Tim danke für den Hinweis. Interessante Produkte.

Schaut euch vor dem Kauf irgendeines ETf auf der Anbieterseite in jedem Fall genau an was im ETF ist, ich hatte einen ETF, der als Position den Invesco EM enthält. Und man glaubt es kaum, der Invesco EM enthält seinerseits den anderen. Zwar unter 1% , aber wenn einer den anderen rekursiv enthält, was wird denn da im Gesamtmarkt mittels ETF an künstlichem Wert generiert oder gehebelt ?! Steigt diese Quote ? Bleibt sie ? Erinnert mich an Dachfonds , wo auch mehrfach abkassiert wird.

ETFs sind per se nicht besser oder schlechter als Direktinvestments, die Volatilität ist geringer, die Bandbreite höher. Bei kleineren Vermögen ist der ETF ganz sicher im Vorteil, für 50€ Tausend Unternehmen kaufen, Klasse!

Mit ETFs kann man auch Märkte erreichen, die man mit Direktinvestitionen nicht, ungenügend oder nur teuer erreichen kann.

Der Spaßfaktor ist bei ETF niedriger. Bei Direktinvestitionen muss man mehr „arbeiten“ oder sich an Regelsysteme halten, deren Befolgung auch Arbeit und Zeit kosten.

Vielleicht ist es auch eine Mentalitätsfrage. Wer geringsten Aufwand betreiben will, es sich nicht zutraut oder gar eher ängstlich veranlagt ist geht in ETF, andere mischen mit Direktinvestitionen oder haben gar keine ETF.

Ich denke es geht alles.

@Paluma die Aufteilung ist genehmigungspflichtig und wird kaum noch erteilt.

Der Staat versucht die Mietwohnungen zu erhalten.

Grundsätzlich habe ich nichts gegen vanguard aber die etfs sind mit ~0,20 % einfach noch viel zu teuer. Mein MSCI EM ETF von HSBC kostet 0,15 % und World gibt es auch zu dem Preis wenn man sucht. Von Comstage gibts den DAX auch für unter 0,07%.

VanGuard ist in Europa einfach noch nicht konkurrenzfähig.

@Thorsten ich wollte jetzt keine politische Diskussion, sondern vielleicht eine Info, von jemandem der sich mit so etwas auskennt. Ich sehe keine Bedenken, dass es nicht genehmigt wird.

Woher hast du Information, dass so etwas kaum noch genehmigt wird? Wenn du eine Quellenangabe hierzu hast, dann würde mich die interessieren.

Das mit den ETF ist eine gute Sache für Leute, die sich nicht großartig um das Geld kümmern wollen bzw. keine Zeit haben.

Ich für meinen Teil baue mir meinen eigenen ETF auf. Keine Ahnung ob er den Markt schlägt, denn letztendlich ist es mir egal. Für mich zählt nur die Dividende. Und das funktioniert bei mir recht gut. Irgendwer sagte, das es auch viel zu langweilig ist. Dem stimme ich zu. Sich mit Unternehmen zu beschäftigen macht einfach Spaß und dafür lese ich viel und schaue oft auch auf youtube vorbei.

Lange Zeit habe ich den MSCI ACWI bespart. Die Rendite sind miserabel. Ab nächsten Monat geht es mit LU2023678282 weiter.

Leider hat Vanguard so etwas innovatives nicht im Portfolio. Mal sehen, was die Zukunft bringt.

@Mid:

Respekt, wenn du schon seit 2003 die üblichen Indizes schlägst ist das eine tolle Leistung. Wie breit streust du denn bzw. wieviel Werte hast du im Depot?

@Andrea

Gratulation!

@Paul – VanGuard einfach noch viel zu teuer.

Oh man. Zu teuer? Schon mal auf die TD geschaut und siehe da….

Außerdem ein TER Unterschied von 0,07% sind 700€ auf 1Mio€ pro Jahr. Bei 1 Mio€ ETF im Depot sind die minütlichen (!) Preisschwankungen deutlich größer als die Kosten pro Jahr (!). Aber wie gesagt, er performt ja nich schlechter, hat ja teils negative (!) TD.

@Paluma: So eine Teilung ist kein Problem. Ein Freund von mir macht das ständig. Auch geht das locker durch, es verschwindet dadurch kein Wohnraum. Beachte bitte, dass ab 3 Wohnungen (nach Teilung) eigene Wärmezähler notwendig sind. Das schreibt die Heizkostenverordnung vor. Eigene Sromzähler / Unterverteilungen sind auch nicht verkehrt. Üblicherweise sollte durch die Teilung eine ETG entstehen. Das hat zur Folge, dass die ETG ein eigenes Konto hat, eine Hausverwaltung kann das z.B. führen.

Ach Henry…

erstens hast du Vanguard nicht verstanden, die wollen nämlich gar nicht so ein „innovatives Produkt“ anbieten, wie das, was du dir da ausgesucht hast.

Zweitens, einen weltweiten, branchen- und sektorenübergreifenden Aktien-ETF, mit einer Branchenwette auf eine, aktuell sehr gut laufende, Branche vergleichen, das hinkt doch sowas von… Sowas kann man beimischen, sollte aber niemals das Kerninvestment sein. Wenn morgen ein Thema heiß wird, was dein toller ETF da nicht abdeckt, machst du ganz große Augen wenn dein Portfoliokern braucht.

Wer übrigens beim ACWI mit knapp 8-9% p.a. von „miserabler Rendite“ spricht, wird über kurz oder lang vom Markt eine ziemlich schmerzhafte Lektion zum Thema Demut bekommen. 20% p.a. sind nicht der Standard. Auch nicht der „neue“. Und es ist auch nicht „diesmal alles anders“.

Leider sind die Kosten mit 0,25 Prozent hoch.

Nicht dein ernst?

@Tim

Achtest du bei monatlichen Zukäufen auf die Preise oder kaufst du zu jedem Preis?

Konzentration auf Stückzahl oder Erhalt des Einstandspreises?

@all

Wie geht ihr mit der Thematik Verwässerung des Einstandspreises um? Konzentriert ihr euch auch nur auf Stückzahlen?

@Paluma ich habe keine politische Diskussion begonnen, es geht hier um Gesetze und die sind im Fluss. Tante Google hilft dir und damit es gänzlich „unpolitisch“ ist gebe ich dir diesen 0815-Link :

Abgeschlossenheitsbescheinigung

An die schlauen einfachen Selbstbauer hier mit „nur zwei Etfs“:

Ihr zahlt beim Selbstbau volle Steuern auf den Anleihenanteil…

Während ihr bei den Lifestrategy Etfs ab einer Aktienquote von 51% insgesamt 30% Teilfreistellung genießt und zwar auch auf die enthaltenen Anleihenerträge.

Die Produkte sind unglaublich gut wenn man außerdem in Anleihen investieren möchte.

Und günstig sind sie auch, der Vergleich mit einem s&p500 ETF mit 0.3% TER, auch noch mit Vertrieb in den USA, ist einfach nur Blödsinn.

Die Konkurrenzprodukte sind Arero, Xtrackers Portfolio etc. Und die vanguards sind am günstigsten.

Paluma,

doof, weil ich jetzt auch nicht direkt auf Deine Frage eine Antwort gebe bzw. mit einer Gegenfrage um die Ecke komme. Warum willst Du teilen? Sofern Du das nicht willst um teilzuprivatisieren (also ein bisschen erlösen und ein bisschen behalten), brauchst Du für die Zwecke der reinen Bewirtschaftung keine Teilung. Im Hinblick auf den Exit haben sich schon nicht wenige damit ins Knie geschossen. In der Regel wollen potentielle Entwickler/Käufer wenn dann selber teilen.

Was ich nicht verstehe: Wer kauft denn beim aktuellen Zinsniveau bis zu 80% Anleihen? Die Rendite von Anleihen tendiert im besten Fall gegen 0 bzw. wird schnell negativ, sollten die Zinsen irgendwann wieder steigen.

Ich vermute stark, dass die wesentlich einfachere und günstigere Kombination von 20/40/60/80% Vanguard S&P 500 ETF zu 0.07% TER und entsprechend 20/40/60/80% Cash (zum Nachkaufen in Baissezeiten) diese Strategiefonds längerfristig deutlich schlägt.

(In einem World ETF sind inzwischen auch 66% USA drin.)

@Sangiovese

institutionelle Anleger können meist nicht zu Null anlegen (irre Zeiten, was?). Schweizer Staatsanleihen sind trotz Negativzinsen interessant. Sie sind die Deutsche Mark des 21 Jhd.

@Thorsten

Schaut euch vor dem Kauf irgendeines ETf auf der Anbieterseite in jedem Fall genau an was im ETF ist, ich hatte einen ETF, der als Position den Invesco EM enthält. Und man glaubt es kaum, der Invesco EM enthält seinerseits den anderen.

Der Invesco EM ETF IE00B3DWVS88 ist Swap basiert. Dieser ETF liefert also die Performance, die der zugrunde liegende EM-Index erzielt, und es spielt überhaupt keine Rolle, was da tatsächlich drin ist. Insofern kann z.B. auch ein Swap basierter ETF auf den DAX30 den MSCI World beinhalten oder Omas alte Schuhe, Opas Cordhose, den Nasdaq, stinkende Fische, russische Aktien oder was auch immer.

Eine rekursive Beziehung von ETFs, die „jeweils vollständig (!)“ einen zugrunde liegenden Index abbilden, ist mir nicht bekannt und sollte es aus rein logischer Sicht auch nicht geben. Falls es das doch gibt, würde mich das sehr interessieren. Kannst du mal die ISINs der beiden ETFs, die deine Behauptung belegen, in den Kommentarbereich schreiben. Bei solch gravierenden Behauptungen wäre es ohnehin wünschenswert mit Quellen zu arbeiten.

@Jan

Um Negativzinsen beim Cash zu umgehen, gibts Geldmarktfonds. Aber Anleihen mit Kursen deutlich über 100%, welche auf Verfall mit Sicherheit negativ rentieren? Für Buy&Hold niemals…

@“Rekursive“ ETF’s

Ich sehe kein Problem, ist wie wenn Amazon in seinem Depot einen S&P500 ETF legt, der enthält wiederum Amazon Aktien.

Beispiel:

ETF A

50% Amazon

50% ETF B

ETF B

50% Microsoft

50% ETF A

Kauft man nun 1 Anteil ETF B, so hält man 66.6% Microsoft und 33.3% Amazon.

Natürlich in Bezug auf eine sinnvolle Assetallocation macht das weniger Sinn aber rein technisch ist es kein „schwarzes Loch“ oder dergleichen.

@Tobs es besteht die Überlegung ein 10 Familienhaus im Familienbesitz in Eigentiumswohnungen aufzuteilen, um bei frei werden von einzelnen Wohnungen, diese dann als Eigentumswohnungen zu veräußern.

Mich hätte interessiert was so eine Aufteilung kostet. Ich habe aber weiter oben gelesen, dass Ralf einen Artikel hierzu schon gepostet hat. Den werde ich gleich mal lesen.

Du meinst, dass die Immobilie interessanter ist als Komplett Packet zu verkaufen?

Wir haben mit der Bewirtschaftung aber keine Probleme und es läuft alles ganz gut. Nur die Immobilie ist relativ weit weg (2 Stunden Fahrtweg), deshalb wäre es vielleicht Sinnvoll nach und nach zu veräußern.

Steuerlich dürften wir ja direkt 3 Wohnungen veräußern. Die nächste Frage wäre, ob man die Wohnungen direkt weiter in der Erbengemeinschaft aufteilen kann, so dass jeder die Wohnung einzeln besitzt ohne nacher in eine Steuer Falle zu tappen, falls man verkauft. Aber das muss ein Steuerberater klären.

Der Vorschlag mit dem Aufteilen kam auch vom Steuerberater.

@Mark 85

Vanguard packt vor allem soviele ETFs rein, um auch deren verwaltete Mittel zu steigern. Sonst konzentriert sich ja alle nur auf wenige beliebte Produkte.

Herr Külps ist ehemaliger Deutsche Bank Investmentbanker und alles andere als ein barmherziger Samariter.

@Jan

Korrekt. Dieser ETF-Dachfonds ist allerdings nicht für institutionelle Anleger, aber das dürfte ja klar sein.

@Sangiovese

Schau Dir mal die Performance bzw. den Total Return der Anleihen-ETFs trotz negativer Rendite an. Gerne auch im Corona-Crash.

@ETFs

Mir ist die Diskussion zu einseitig auf Kosten. Fast schon ein Fetisch, der den Rest ausblendet. Wie schlagen sich zum Beispiel EM-ETFs im Vergleich zu bösen, teuren aktiven Fonds? Ja, genau – gar nicht mal so gut. Ist aber nur ein Beispiel.

@Bruno

Kauft man nun 1 Anteil ETF B, so hält man 66.6% Microsoft und 33.3% Amazon.

Wenn man einen Anteil ETF B kauft, hat man gemäß deinem Beispiel Folgendes:

50% Microsoft

50% ETF A

Die 50% ETF A wiederum sind ja gemäß deinem Beispiel 25% Amazon und 25% ETF B

Also hat man, wenn man einen Anteil ETF B kauft Folgendes:

50% Microsoft

25% Amazon

25% ETF B

Nun müsstest du die 25% ETF B wieder auflösen.

Du erkennst, wo der Fehler in deiner Betrachtung liegt?