In diesem Artikel stelle ich ein paar Aktien aus meiner Watchlist vor. Hierbei gehe ich nicht nach einer bestimmten Reihenfolge vor. Ich werde kurz begründen, warum ich diese Aktie gerade interessant finde und warum sich vielleicht ein Kauf lohnt. Zudem werde ich zunächst ein kurzes Depotupdate geben, da ich seit Anfang des Monats eine neue Aktie im Depot habe, es ist General Mills. Hier noch mal alle 4 Teile meines Depots (Teil 1, Teil 2, Teil 3, Teil 4).

Depotübersicht:

- Adobe

- Amazon

- Apple

- Applied Materials

- ASML Holding

- Bechtle

- Berkshire Hathaway

- Block

- Broadcom

- Chegg

- Church & Dwight

- Coca-Cola

- Intuit

- KPS

- Lam Research

- Mastercard

- McDonald’s

- Microsoft

- Nemetschek

- Nvidia

- PepsiCo

- Procter & Gamble

- Sixt

- Snowflake

- Tesla

- Texas Instruments

- General Mills (neu ins Depot getan)

27. General Mills

General Mills ist einer der führenden Nahrungsmittelkonzerne mit Sitz in Golden Valley in Minnesota. Zum breiten Produktportfolio gehören bekannte Marken wie Cheerios, Häagen Dazs, Pillsbury, Annies, Old El Paso oder Betty Crocker. Darüber hinaus produziert General Mills auch Cornflakes für Nestlé. Die Amerikaner arbeiten eng mit dem Schweizer Unternehmen zusammen. Über 75 Prozent des Umsatzes generiert das Unternehmen im Heimatland.

Ich habe die defensive Aktie ins Depot geholt, da ich meine Abhängigkeit vom Techmarkt reduzieren und auch mehr Dividenden kassieren will. Die Aktie steht bei mir 2 Prozent im Minus, jedoch besitze ich diese erst seit wenigen Tagen. Ohne die Kaufkosten wäre die Aktie ungefähr bei „plus minus Null“.

Die Getreide-Aktie steht nur 4 Prozent unter dem Allzeithoch. Lohnt sich jetzt ein Kauf?

In diesem Jahr konnte die General Mills-Aktie sehr überzeugen. Sie stieg auf ein neues Allzeithoch und notiert um mehr als 12 Prozent höher als noch Anfang des Jahres. Im selben Zeitraum stürzten manche Aktien teilweise um über 60 Prozent ab.

Mit einem KGV von 15,9 und einem KUV von 2,3 ist die Aktie recht günstig bewertet. Viele andere konservative Aktien sind höher bewertet.

Im Jahr 2022 wuchs der Umsatz um knapp fünf Prozent auf etwa 19 Milliarden Dollar. Der operative Gewinn stieg um 10,5 Prozent auf 3,47 Milliarden Dollar.

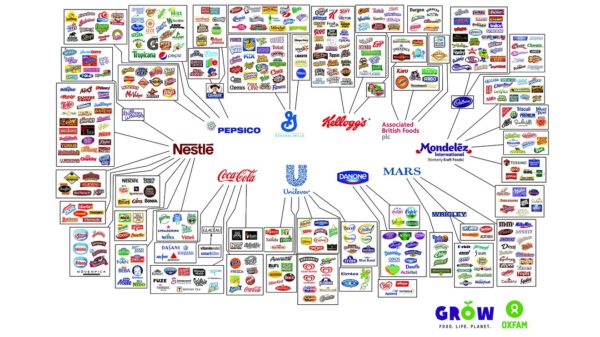

In der Grafik sind einige bekannte Produkte von General Mills abgebildet. Daneben befinden sich die von PepsiCo und Kellogg’s. Auch zwei interessante Aktien. Auf Kellogg gehe ich später noch ein.

Ein überzeugendes erstes Quartal: Kunden sind sehr treu

Im ersten Quartal überzeugte das Unternehmen. Die Anleger reagierten positiv auf die Zahlen und die Aktie schoss um mehr als 5 Prozent nach oben.

Der Umsatz stieg um 4 Prozent auf 4,7 Milliarden Dollar. Der Nettogewinn kletterte um starke 31 Prozent. Das Ergebnis je Aktie legte um 32 Prozent zu und beträgt nun 1,35 Dollar.

Im internationalen Segment ging der Umsatz stark zurück. Dies liegt unter anderem am Rückruf des Häagen Dazs-Eis, es waren krebsregende Stoffe in einer bestimmten Serie enthalten. Im Heimatland konnte General Mills den Umsatz im Foodsegment um 20 Prozent steigern.

Vorstandschef Jeff Harmening sagte: „Wir liefern weiterhin eine starke Leistung in einem äußerst volatilen Betriebsumfeld.“ Er ergänze: „Angesichts der Stärke unserer Ergebnisse für das erste Quartal und des Vertrauens in unsere Fähigkeit, uns an die anhaltende Volatilität anzupassen, erhöhen wir unseren Ausblick für das Gesamtjahr für Nettoumsatz, Betriebsgewinn und EPS-Wachstum.“

General Mills verfügt über eine starke Preissetzungsmacht. Im Bereich „Foodservice“ (Restaurants, Caterer, Kantinen etc.) konnte der Konzern die Preise um 22 Prozent steigern. Auch die Endkonsumenten sind bereit, mehr für die Produkte auszugeben, da sie sich an ihre bestimmten Produkte (Stichwort: Markentreue) gewöhnt haben. Daher bietet General Mills einen guten Schutz vor der Inflation.

Hierzu gibt es einen guten Artikel von The Motley Fool.

General Mills zahlte im letzten Jahr eine Dividende von 2,04 Dollar, dies ist nur minimal höher als die 2,02 Dollar Dividende vom Vorjahr. Im laufenden Jahr sollte sie weiter steigen. Analysten erwarten eine Dividendenerhöhung um 8,8 Prozent im laufenden Jahr auf 2,21 Dollar. Das wären 2,9 Prozent Dividendenrendite auf den aktuellen Kurs von 77 Dollar.

Warum ich General Mills gekauft habe

Hohe Stabilität, besonders krisensicher und gute Dividende. Es ist wichtig, dass man auch defensive Aktien im Depot hat – gerade in solchen Zeiten.

Meine Watchlist

Ich werde jetzt zuerst die deutschen Aktien von meiner Watchlist vorstellen. Darunter befinden sich Adesso, Cancom, Datagroup und Hypoport.

Adesso

Adesso ist ein IT-Dienstleister mit den Schwerpunkten Beratung und Softwareentwicklung. Mit einem Team von über 6800 Mitarbeitern arbeitet der IT-Konzern als einer der führenden im deutschsprachigen Raum. Die Kernbranchen des Unternehmens sind Versicherungen/Rückversicherungen, Banken/Finanzdienstleistungen, Gesundheitswesen, Öffentliche Verwaltung, Automobil, Maschinenbau und Fertigungstechnik, Handel sowie Energie- und Wasserwirtschaft. Adesso begleitet Kunden bei der Entwicklung innovativer Geschäftsideen mithilfe von Software.

Die Adesso-Aktie hat sich mehr als halbiert, nun steht sie bei 100,20 Euro und somit 56 Prozent unter dem Allzeithoch.

Mit einem KGV von 22 und einem KUV von 0,95 ist die Aktie relativ günstig bewertet. Adesso zahlt eine Dividende von 0,60 Euro je Aktie, das ist eine Dividendenrendite von 0,6 Prozent. In den letzten 10 Jahren steigerte das Unternehmen die Dividende um durchschnittlich 13,5 Prozent. Im nächsten Jahr wird eine Dividendenerhöhung von 30 Prozent erwartet.

Adesso meldet eine anhaltend hohe Nachfrage im Bereich IT-Services. Zudem sollen im zweiten Halbjahr wichtige Lizenzdeals folgen. Dies könnte der Aktie einen Schub geben. Auch Insider kaufen zu diesem Kurs massiv zu.

Warum ich Adesso aktuell interessant finde

Mein Depot besteht überwiegend aus amerikanischen Aktien und mit Adesso würde ich mir eine weitere deutsche Aktie ins Depot holen. Zum aktuellen Kurs finde ich die Adesso-Aktie sehr interessant und eher günstig bewertet. Zudem kommt noch eine stark wachsende Dividende hinzu, die auch im nächsten Jahr vermutlich wieder kräftig erhöht werden soll.

Cancom

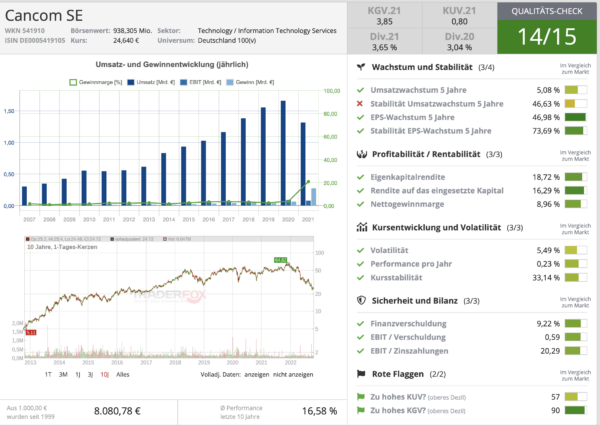

Cancom ist ein Anbieter von IT-Infrastruktur. Cancom begleitet Firmen in die digitale Zukunft. Das Angebot enthält Beratung, Umsetzung, Services sowie den Betrieb von IT-Systemen. Das Unternehmen unterstützt die Kunden dabei, die Komplexität ihrer IT zu reduzieren und ihren Geschäftserfolg durch den Einsatz modernster Technologie auszubauen. Weltweit hat Cancom 4000 Mitarbeiter. Als einer der bedeutendsten Partner von HP, Microsoft, IBM, SAP, Symantec, Citrix sowie Apple und Adobe verfügt Cancom über entscheidende Kernkompetenzen.

Die Cancom-Aktie ist in diesem Jahr abgestürzt. Momentan befindet sich die Aktie 58 Prozent unter dem Allzeithoch.

Mit einem KGV von 17 (2022) und einem KUV von 0,8 ist die Aktie günstig bewertet. Zudem zahlt Cancom eine Dividende von über 4 Prozent, welche in den letzten 5 Jahren sogar durchschnittlich um 36 Prozent gesteigert wurde. Auch im kommenden Jahr wird eine Dividendenerhöhung von 33 Prozent erwartet.

Während der Umsatz und Gewinn die Erwartungen im letzten Quartal verfehlten, konnte der Cloud-Bereich überzeugen. Zum aktuellen Kurs sehen viele Experten eine attraktive Einstiegsmöglichkeit. 2021 haben die Münchner ihre Töchter in Großbritannien und Irland an einen Telefonica-Ableger verkauft und dadurch einen hohen Sondergewinn erzielt.

Im Qualitäts-Check kann Cancom mit einer 14 von 15 Bewertung überzeugen. Nur für die geringe Stabilität des Umsatzwachstums wird ein Punkt abgezogen.

Warum finde ich die Aktie momentan interessant?

Cancom ist stark eingestürzt und befindet sich meiner Meinung nach auf einem sehr attraktiven Niveau. Die Bewertung ist mit einem KUV von 0,8 sehr günstig und zudem ist Cancom noch eine attraktive Dividendenaktie mit über 4 Prozent Rendite. Die Dividende konnte in den letzten Jahren stark gesteigert werden und dies wird sich vermutlich fortsetzen.

Datagroup

Datagroup ist ein IT-Dienstleister aus der Nähe von Stuttgart. Schwerpunkte sind der Service Desk als zentrale Anlaufstelle für alle IT-Anwender, Management und Vor-Ort-Support stationärer und mobiler IT-Arbeitsplätze. Ferner gehört die komplette Bandbreite an Rechenzentrums- und Cloud-Diensten dazu. Die modularen, kombinierbaren Dienste sind darauf ausgelegt, Unternehmen perfekt zu unterstützen. Das Ziel von Datagroup ist es, der beste IT-Service-Provider Deutschlands mit den zufriedensten Kunden zu sein. Datagroup wächst organisch und durch Zukäufe. Das Unternehmen verfügt über ein breites Netz an Standorten und somit ist das Unternehmen sehr kundennah. Datagroup arbeitet eng mit SAP zusammen.

Die Datagroup-Aktie ist vom Allzeithoch um gut 45 Prozent eingestürzt.

Aktuell beträgt das KGV 18,4 und das 2021er KUV 1,06. Damit ist die Aktie recht günstig. Die Dividendenrendite beträgt 1,8 Prozent. In den letzten 10 Jahren stieg die Dividende um 19,5 Prozent per annum, was sehr ordentlich ist. Zudem ist die Ausschüttungsquote von 14,5 Prozent auf den Free Cashflow noch relativ gering. Also ist hier noch Potential nach oben. Im nächsten Jahr wird eine Dividendenerhöhung um 22 Prozent erwartet.

In der letzten Dekade stieg der Kurs um beeindruckende 26,3 Prozent pro Jahr. Das schaffen nur wenige Aktien.

Durch die beiden Videos von Aktien mit Kopf zu Datagroup (Teil 1, Teil 2) bin ich im Jahr 2018 auf die Aktie aufmerksam geworden.

Warum habe ich die Aktie im Fokus ?

Datagroup ist ein super Technologieunternehmen, was jetzt nach dem Kursabsturz günstig bewertet ist. Zudem lieferte die Aktie in den vergangenen 10 Jahren eine beeindruckende Performance. Für mich ist auch die Dividende von 1,8 Prozent attraktiv. Vor allem weil sie in den letzten Jahren so stark erhöht worden ist. Ich behalte die Aktie weiter im Blick und warte ab, ob sie noch tiefer fällt.

Hypoport

Die Hypoport se ist Muttergesellschaft der Hypoport-Gruppe. Zur Gruppe gehören Unternehmen wie beispielsweise Dr. Klein oder Europace. Mit ihren rund 2.500 Mitarbeitern ist die Gruppe ein Netzwerk von Technologieunternehmen für die Kredit-, Immobilien- und Versicherungswirtschaft. Sie ist unterteilt in vier voneinander profitierende Segmente: Kreditplattform, Privatkunden, Immobilienplattform und Versicherungsplattform.

Die Hypoport-Aktie wurde geschlachtet, sie notiert 86 Prozent unter dem Allzeithoch. Vor einem Jahr war die Hypoport Aktie noch massiv überbewertet und nun ist sie mit einem KGV von 14,6 und einem KUV von 1,25 relativ günstig. Grund des Einbruchs sind die steigenden Zinsen. Der Finanzdienstleister verdient sein Geld unter anderem mit der Baufinanzierung und die aktuell steigenden Zinsen machen dem Unternehmen einen Strich durch die Rechnung. Hypoport setzte die Jahresziele aus und die schon angeschlagene Aktie stürzte nochmal um mehr als 40 Prozent ab. Jetzt ist natürlich die Frage, ob dieser massive Absturz gerechtfertigt ist.

Warum die Aktie für mich interessant ist?

Nach dem 86 Prozent Kursabsturz finde ich die Aktie super interessant, da sie jetzt günstig bewertet ist und ich den Kursabsturz in der Form übertrieben und nicht gerechtfertigt finde. Ich beobachte die Aktie weiter und denke über einen Einstieg nach. Einziger großer Nachteil an der Aktie ist die fehlende Dividende. Ich kann dir für mehr Hintergründe den neuen Artikel dazu aus dem Manager Magazin empfehlen. Auch der aktuelle Artikel von Stefan Waldhauser ist interessant.

Meine amerikanischen Aktien von der Watchlist

Nun werde ich die amerikanischen Aktien von meiner Watchlist vorstellen. In diesem Artikel werde ich noch 2 interessante amerikanischen Aktien vorstellen. Nämlich Kellogg und Super Micro Computer

Kellogg

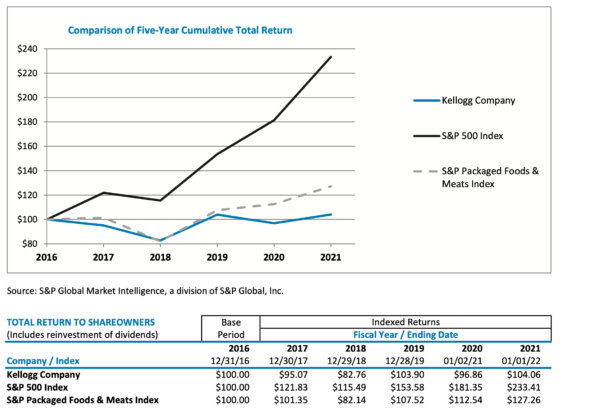

Kellogg ist ein weltweit führender Hersteller von essfertigen Getreideprodukten und anderen Fertiggerichten. Die bekanntesten Produkte sind die Cornflakes und andere Müslisorten und die Chipsmarke Pringels.

In dieser Grafik snd die bekanntesten Produkte von Kellogg abgebildet. Größtenteils besteht das Sortiment aus Müsliprodukten. Die „Froot Loops“ und die „Honney Bsss“ esse ich auch manchmal gerne.

Warum sich jetzt ein Kauf des Cornflakes-Konzerns lohnen könnte?

Die Kellogg-Aktie steht aktuell 5 Prozent unter dem 52 Wochenhoch und 16 Prozent unter dem Allzeithoch von 2016. Seit Anfang des Jahres konnte die Aktie um 13 Prozent zulegen. Die Aktie ist kaum eingebrochen während der Krise. Weil die Menschen wegen der hohen Inflation häufiger zuhause essen anstatt ins Restaurant zu gehen, dürfte es weiter gut laufen.

Mit einem KGV von 16,8 und einem KUV von 1,7 ist die Aktie relativ günstig bewertet.

Im vergangenen Jahr steigerte Kellogg den Umsatz um 3 Prozent auf 14,2 Milliarden Dollar. Der Nettogewinn legte um 18 Prozent auf knapp 1,5 Milliarden Dollar zu. Das ist eine ordentliche Marge von über 10 Prozent netto.

Kellogg hat eine enorme Preissetzungsmacht. Dies ist quasi ein Schutz gegen die Inflation. Kellogg erhöht die Preise auch indirekt, indem das Unternehmen den Packungsinhalt verkleinert. Die Kunden brauchen somit die Packung schneller auf. Das wirkt zwar so, dass der Preis der Box gar nicht stark gestiegen ist, jedoch achten die meisten nicht auf die Menge.

Kellogg zahlt auch eine hohe Dividende von 3,3 Prozent. In den letzten 10 Jahren wuchs die Dividende allerdings nur langsam um jährlich 3 Prozent.

Die Kellogg-Aktie konnte in den letzten 5 Jahren nicht mit dem S&P 500 mithalten. Während der S&P 500 um 133 Prozent zulegte, stieg Kellogg nur um 4 Prozent.

Im Dividenden-Check kann Kellogg mit einer 14 von 15 Bewertung überzeugen. Lediglich ein Punkt wird für die Verschuldung abgezogen, was aber üblich in der stabilen Branche ist.

Warum finde ich die Kellogg-Aktie interessant?

Kellogg ist eine super defensive Aktie mit einem eingebauten Inflationsschutz. Zudem zahlt das Unternehmen noch eine ordentliche Dividende von 3,3 Prozent. Die Aktie an sich ist zwar tot langweilig. Jedoch sind gerade Aktien wie Kellogg in diesen Zeiten wichtig im Depot.

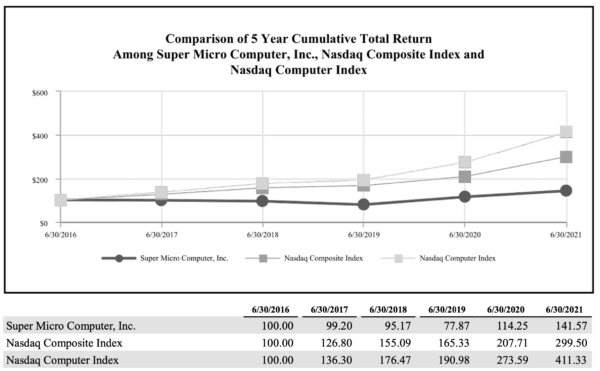

Super Micro Computer

Super Micro Computer ist ein führender Anbieter von anwendungsoptimierten, leistungsstarken Server- und Speicherlösungen, die eine breite Palette von rechenintensiven Workloads bewältigen. Die Kalifornier stellen Hauptplatinen, konventionelle Server, Bladeserver, Computergehäuse und Kühllösungen her. Zudem haben sie noch erstklassige Software und Dienstleistungen im Angebot. Der Fokus auf den Umweltschutz ist branchenweit bekannt. Die Amerikaner verfolgen mit ihrer ressourcenschonenden Architektur „grünes“ Computing.

Super Micro Computer hat sich dem allgemeinen Abwärtstrend entzogen und lieferte seit Jahresbeginn eine Performance von 22 Prozent. Zwischenzeitlich stieg die Aktie um 65 Prozent auf ein Allzeithoch. Vom Allzeithoch von August ging es dann 25 Prozent nach unten.

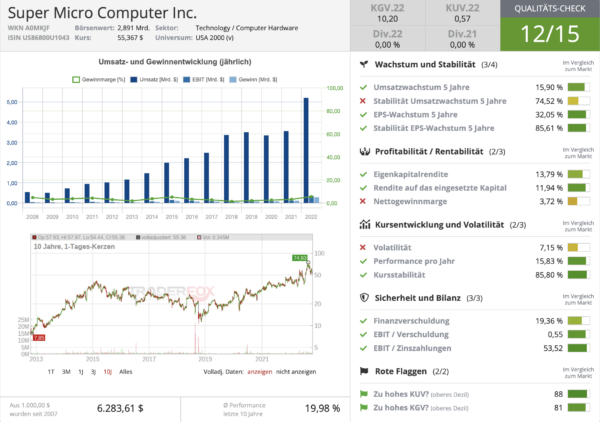

Mit einem KGV von 10 und einem KUV von 0,57 ist die Aktie recht günstig.

Starkes Jahr 2022

Im vergangenen Jahr stieg der Umsatz um 6,5 Prozent auf 3,55 Milliarden Dollar. Der Nettogewinn kam um 32,6 Prozent auf 111,8 Millionen Dollar voran. Im 4. Quartal 2022 legte der Umsatz um 53 Prozent auf 1,635 Milliarden Dollar zu. Der Nettogewinn stieg um satte 260 Prozent auf 140 Millionen Dollar. Das ist mehr als im gesamten Jahr 2021. Im Gesamtjahr 2022 stieg der Gewinn um 155 Prozent auf 285 Millionen Dollar. Der Gewinn je Aktie stieg um 246 Prozent auf 2,70 Dollar.

„Das Supermicro-Team hat einen weiteren Meilenstein erreicht, indem es einen Jahresumsatz von 5,2 Milliarden Dollar erzielt hat“, sagte CEO Charles Liang. „Der Anstieg der jüngsten Designsiege und Top-Tier-Kunden, die unsere Plug-and-Play-Lösungen („PNP“) im Rack-Maßstab einführen, haben uns Impulse für das Geschäftsjahr 2023 gegeben. Wir sind auf dem besten Weg, der weltweit führende Anbieter von Total-IT-Lösungen im Rack-Maßstab zu werden. Wir treiben die digitale Transformation der Welt in verschiedenen Anwendungen in wichtigen Marktsegmenten wie KI, Unternehmen, Cloud, Edge/Telekommunikation voran.“

Für das Gesamtjahr 2023 rechnet das Unternehmen mit einem Gewinn je Aktie 7,50 Dollar. Analysten hatten nur 6,41 Dollar erwartet. Der Umsatz könnte dabei das erste Mal die 7-Milliarden-Dollar-Marke knacken. Auch hier wurden nur 6,2 Milliarden Dollar erwartet.

Der CEO verdient nur 1 Dollar

Das aktuelle Gehalt des CEO Liang beträgt 1 Dollar. Erst wenn die Aktie 120 Dollar erreicht, fließt ein Gehalt für den CEO.

Der Konzern mischt bei allen Megatrends wie der Künstlichen Intelligenz, Cloud-Server, Internet der Dinge und 5G mit. Das Unternehmen ist in der Produktion und im Vertrieb international tätig. 40 Prozent der Einnahmen werden außerhalb der USA generiert. Dabei überwiegend in Europa und in China.

Die GPU-Serverplattform-Technologie ist nach Meinung von Experten bahnbrechend und zählt zu den fortschrittlichsten und dynamischsten Lösungen der Branche.

Schon bei der Recherche von Nvidia bin ich auf diesen Artikel von Heise gestoßen. Hier ist noch ein interessanter Artikel von Focus. Auch dieses YouTube Video zu Supermicro ist sehr interessant.

In den letzten 5 Jahren konnte Super Micro Computer mit dem Nasdaq Composite und dem Nasdaq Computer Index nicht mithalten. Super Micro Computer erzielte eine Performance von 41 Prozent, während der Nasdaq Composite um 199 Prozent stieg und der Nasdaq Computer Index sogar um 311 Prozent. Das liegt daran, dass das Unternehmen noch am Anfang steht.

Im Qualitäts-Check überzeugt Supermicro mit einer 12 von 15 Bewertung. Punktabzüge gibt es bei der Stabilität des Umsatzwachstums und für die geringe Nettogewinnmarge sowie für die hohe Volatilität.

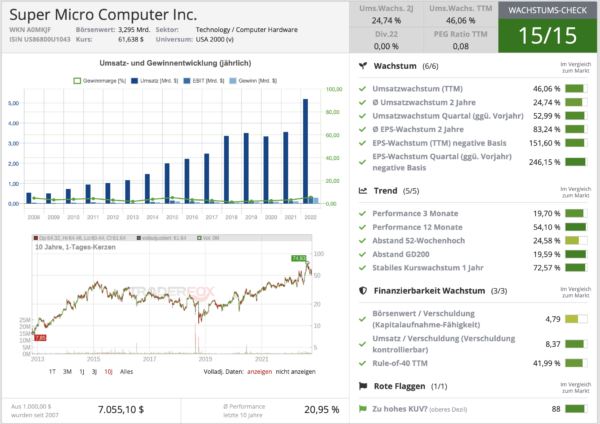

Beeindruckend finde ich auch, dass Super Micro Computer im Wachstums-Check eine 15 von 15 Bewertung erhält. Dies schaffen nur sehr wenige Aktien.

Warum finde ich die Aktie so interessant?

Super Micro Computer ist ein super Unternehmen, welches bei allen Zukunftsthemen mitmischt. Zudem deutet der CEO an, dass er davon überzeugt ist, dass die Aktie bald auf 120 Dollar steigt. Dies wäre eine Verdopplung. Die Aktie ist sehr günstig. Ich denke, dass es hier bald eine Neubewertung gibt und die Aktie durchstartet. Es ist möglich, dass sich die Aktie in den nächsten Jahren vervielfacht. Einziger Nachteil ist, dass die Aktie keine Dividende bezahlt. Für mich ist noch ein großer Nachteil, dass die Aktie nicht sparplanfähig ist und ich somit nur per Direktkauf einsteigen kann, was für mich schwierig ist.

Es handelt sich bei diesem Artikel wie immer um keine Empfehlung zum Kauf. Dies ersetzt keine professionelle Anlageberatung.

Toller Blog. Gestern ein neuer Artikel von Tim (Glückwunsch zu Netflix) und heute etwas neues von Nikos.

Die Börse bleibt holprig aber hier ist immer etwas los, im positiven Sinne.

Macht weiter so.

Super Micro sieht interessant 3, sind heute ausgebrochen.

Prima Bericht, gefällt mir sehr gut. Danke dafür. Leider fehlt mir ehrlicherweise derzeit angesichts durchaus spürbarer Teuerung (Energie, Heizen, Lebensmittel) und stagnierender Lohnentwicklung (Reallohnverlust) das Spielgeld, um außerhalb laufender Sparpläne größere Zukäufe an den Börsen zu tätigen. Mit Familie spüren wir die sinkende Kaufkraft durchaus auch beim Einkauf alltäglicher Dinge. Derzeitige Lohnabschlüsse in einigen Branchen verheißen bei genauerem Blick auf die Bedingungen (Laufzeit etc.) auch keine wirkliche Besserung. Um Gemeckere vorzubeugen: Noch alles nicht so gravierend aber durchaus spürbar im Geldbeutel.

Wie geht es euch diesbezüglich?

Finde den Bericht von Nikos auch super.

Das Geld, das ich an der Börse investiere ist für mich kein Spielgeld. Arbeite mit mehreren Konten und bezahlt immer zuerst mich.

Wir finden momentan immer wieder Einsparmöglichkeiten: Ein Bauer bietet preiswert an, Gemüse (Spinat; rote Beete, Bohnen……….) zum selber ernten an; fahren fast alles mit Fahrrädern ab (auch Einkäufe)…

Finde es sehr gut, dass ein Abiturient solch eine finanzielle Intelligenz zeigt. Schön, dass Tim und auf seinem Blog immer wieder an solchen Geschichten partizipieren lässt.

Er kann – wie er bei Super Micro schreibt – auch nicht Einkäufe vornehmen und arbeitet daher mit Sparplänen.

Aber natürlich sind die Zeiten nicht einfach Ralf. Jedoch sollte man versuchen nach Einsparmöglichkeiten Ausschau zu halten und versuchen weiterhin regelmäßig anzulegen (ob ETF, Aktien,…) Muss ja nicht viel sein. Wie Nikos als Schüler/Abiturient zeigt wird auch aus kleinen Beträgen größere Depots.

Zunächst zum Artikel: Super interessant. Danke.

@ Ralf Wir spüren die Inflation auch. Jedoch finden wir auch Einsparmöglichkeiten, um es abzufedern. Bis jetzt konnte ich weiter meine Investitionen tätigen. Hoffe es geht auch so weiter. Freue mich über meine monatlichen Dividenden von ca 200 €.

Gute Idee von Nikos mehr auf defensivere Di idendenzahler zu setzen.

Obwohl die letzte Aktie sehr interessant ist (auch ohne dividende)

@Tim: Warum sind eigentlich alle Bewertungen in den älteren Blogbeiträgen gelöscht ?

Beim Lebensmitteleinkauf kann man schon mal das ein oder andere einfach weglassen. In der Breite ;) werden eh zu viele Kalorien zugeführt. Ungesunde Nahrungsmittel (Brausen, Süßkram, Gebäck) reduzieren – führt vielleicht auch langfristig zu besserer Ernährung.

Ich esse viel Nüsse und Beeren. Die gehen richtig in´s Geld. Auch hier die „Hand voll“ mit kleinerer Hand fabrizieren.

Ansonsten die monetären Leckerlies der Regierung richtig nutzen. Müssen bei uns für Corona- und Energiefolgen so um die 1.500€ gewesen sein. Das Geld federt schon ordentlich ab, wenn man es nicht verballert.

Zu guter letzt: Unschön, aber wer eine hohe Sparrate fährt, kann diese senken und lebt ohne Veränderung wie zuvor. Wir haben um 10% reduziert und sind vom Gesamteinkommen immer noch bei über 30%.

Kopf hoch! Wird alles gut!

@Ralf

Privat fällt es zwar etwas auf… (Essen gehen, bestimmte Sachen einiges teurer) aber ich glaube es trifft die Leute eher, welche vorher schon wenig bis gar nichts sparen konnten.

Deswegen wäre ich sogar für diesen gewaltige politische Kernfusions-Aufgabe (scheint echt schwierig zu sein! ;-)) einer Verknüpfung von Steuernummer und IBAN, damit man die Inflationsprämien nach Einkommen sozial gerecht verteilt hätte… und ich war mal FDP-Fan…

Beim Heizen ist es natürlich schon verrückt, dass Gas-Heizer unterstützt werden (teilweise sehr spät, für manche kleine Betriebe evtl. zu spät?) und Öl-, Holz & Pellets leer ausgehen.

Allein Pellets sind ja von 200,-€ t auf 700 – 800€ die Tonne gestiegen.

Bzgl. Lohnabschlüssen… also bei dem Personal-Mangel aktuell… sorry, ich denke das Machtgefälle ist aktuell so dermaßen gut für leistungswillige Arbeitnehmer… ausgenommen halt Firmen, wo auch etwas leiden mit den sehr teuren Energiekosten und zu viel Bürokratie.

Allerdings ist das ganze ja auch nicht zu verallgemeinern.

Der kleine Handwerksbetrieb kann evtl. nicht 3 k Inflationsprämie zahlen und die Großen tun sich überwiegend leicht damit…

Im Grunde genommen trifft es die schwächeren am härtesten…

Danke Nikos für den erneut von Dir interessanten Beitrag. Du hast früh angefangen in Sachen Geld richtig zu denken, Du wirst es fnanziell weit schaffen.

Ich selbst habe die letzten paar Wochen keine Einmalbeträge mehr investiert und muss mit meinen letzten Investitionen (außerhalb der Sparpläne) ein bisschen haushalten. Ich tendiere zum SuP500 ETF bei ca. 3200 Punkten, reizen tut mich aber auch Disney bei rund 90 Dollar oder Aufstockung Alphabet bei so 95 Euro (das wäre am unvernünftigsten, das ist schon eine große Position bei mir).

@Ralf: Ich erwarte in den nächsten Wochen die Anpassung des Gaspreises für unser Häuschen. Das wird der entscheidende Punkt unserer familieneigenen Inflation sein. Aber klar, allgemein kommt uns auch alles teurer vor. Gerade habe ich den Brief für die Autoversicherung geöffnet, zack, wieder 50 Euro mehr im Jahr. Gebäudeversicherung war die Tage eine ähnliche Erhöhung.

Sparen tuen wir bei Restaurantbesuchen und bei Konsum von z.B. Bekleidung, muss nicht immer was Neues in den Schrank. Im kommenden Jahr will ich versuchen, die Urlaube günstiger zu gestalten. Einfach mal ne Woche weniger wegfahren. All dies gar nicht weil wir es müssen, wie vielen hier (ist ja ein Finanzblog über Geldanlagen) geht es uns auch materiell gut, aber die ganzen Hiobsbotschaften bzw schlechten Nachrichten drücken auf die Konsumlaune. So lässt man dann 1x Monat weniger mit Family 75 Euro im Restaurant oder kauft mal nicht nur so aus Laune den wasweissich Markenpullover.

Sparraten sind weiterhin hoch, höher als Anfang des Jahres um die günstigen Kurse zu nutzen. Also wie bei allen hier, reine Luxusproblemchen, aber beschäftigt mich auch wo das noch hinführt.

VG Mats

Was sind schon ein paar Cents mehr für Lebensmittel wenn man sich die Simulation aus Princeton anschaut:

https://www.youtube.com/watch?v=2jy3JU-ORpo

Müssen wir wohl rechtzeitig nach Afrika auswandern…

Warnung: Empfindliche Zeitgeister nicht schauen ;)

Disney finde uch auch interessant. Bin investiert und Sparplan läuft.

Wenn ich mich richtig an den ersten Artikel/Video von Nikos erinnere plant er ein Praktikum im Allgäu (oder läuft es schon?).

Ich fände es auch spannend, wenn Tim uns hier bei Nikos auch hier mitnimmt, und wir erfahren, wie sein Weg nach dem Abi weitergeht.

Tim nimmt uns bei sich auch immer mit auf Urlaube, Museenbesuche……

Finde die Kombination aus Leben/Freizeit/Börse…. super.

Nikos ist in Sachen finanzieller Intelligen sehr weit für sein Alter und wird es sicherlich weit bringen.

Vielleicht bekommen wir noch einiges von seinem Weg hier bei Tim mit.

Man merkt es definitiv – auch wenn es uns nicht dolle tangiert. Den Plan von der eigenen Immobilie hatten wir letztlich zurückgestellt, da Preis-Leistung in keinem Verhältnis standen. Jetzt ist es natürlich ein Segen – so wie wir jetzt (sehr zufrieden) wohnen, werden uns die hohen Energiepreise nicht sonderlich tangieren.

Ich gehe jetzt meine letzte Arbeitswoche beim alten Arbeitgeber an und nehme mir dann erstmal eine kleine Auszeit – nutze die Zeit aber auch eine spannende neue Aufgabe zu finden. Börsentechnisch habe ich jetzt alle Rücklagen (bis auf den Familiennotgroschen natürlich) aufgelöst und bin voll investiert. Den vergangenen Tiefstand habe ich genutzt um vor allem große Tech-Titel aufzustocken. Das ging natürlich nur, weil ich eine größere Zahlung erwarte – dann werde ich wohl ein wenig Cash liegen lassen. Insgesamt bin ich aber sehr zufrieden, dass die Börse derzeit nicht auf Höchstständen ist…

Ich kaufe glaub nie mehr eine deutsche Aktie, ich habe damit einfach kein Händchen. Adidas ist wieder mal ein Flop sondergleichen, grottenschlechte Zahlen, habe ja Schlechtes erwartet aber das übertrifft wieder mal Alles. Bald auf Stand 2014…

Aber man lernt nie aus.

Es gibt auch gute deutsche Aktien. Hypoport sieht jetzt interessant aus, auch Adesso. Hier gibt es auch wie Nikos schreibt auffällig viele Insiderkäufe.

GFT und Siltronic gefällt mir auch. Oder Linde…………

Adidas habe ich 2020 verkauft. Bin jetzt bei Nike eingestiegen

Bewertest du die Güte deiner Investitionsentscheidung tatsächlich schon final nach einigen Wochen?

Die Frage ist doch, wo siehst du Adidas in fünf bis zehn Jahren (oder 30 ;) )?

Wenn du überzeugt bist, einen profitablen Markenhersteller von Sportartikeln vor dir zu haben, dann ist die beste Zeit für den Kauf nicht bei eitel Sonnenschein und hohen Kursen, sondern in der Krise bei Ausverkaufspreisen, wenn die Firma schlechte und immer schlechtere Zahlen liefert.

Denk an den alten weisen Mann. Nach deinem Kauf kann es immer weitere 50% nach unten gehen. Damit musst du leben. Und gegen die Sirenklänge ankämpfen.

Für 2000€ bekam man lange Zeit nur 6-10 Anteile. Gerne nehme ich bei Preisen um die 50€ dann 40 Anteile.

Ich werde mir in den kommenden Monaten definitiv weitere Anteile von Adidas ins Depot packen. Kommen vielleicht auch wieder andere Zeiten?

@Free

Ich sehe es ja nicht anders, mich hat gestern nur kurz genervt (ich war nicht im Depot habe aber die Zahlen gesehen), dass ich mein Kauf nicht noch ein paar Wochen verschoben habe, ich rechnete ja auch mit noch tieferen Kursen und wollte mal einen Schuh drin haben ;)

@Markus1

Meine Kernposition in diesem Sektor ist auch Nike, ich wollte aber diversifizieren, und da deutsche Aktien bei mir stark untergewichtet sind, auch gerade jetzt bei sehr günstigem Euro sah ich das als Option. Ich hatte einfach bisher selten ein gutes Händchen bei deutschen Unternehmen, vermutlich aber nur Zufall.

Und wenn Du richtig liegst, ist es natürlich Können :-)

Momentan gibt es aus meiner Sicht einige günstige deutsche Aktien: Elmos Semiconductor, Allianz oder die Titel die Nikos genannt hat. Cancom sieht hier sehr preiswert aus.

Das Blatt kann sich wenden. Wie immer ist der billige Einstieg der Tipp.

Kauft die Stöcker!

Habe jetzt den zweiten Zeh reingehängt und etwas ACWI nachgekauft.

Hier ein super interessanter Artikel wie es weitergehen könnte:

https://themarket.ch/interview/russell-napier-the-world-will-experience-a-capex-boom-ld.7606

Danke für den link. Interessant.

Interessant die Sichtweise, das Problem ist halt es gibt x andere Sichtweisen, die Pessimisten sehe es dann wohl ähnlich wie der nur eben kommt bei denen vorher noch die 30er Jahre ;) Es wäre dann fast das Abspulen des letzten Jahrhunderts nochmals, für mich ist das alles etwas Kaffeesatzlesen. Ich verstehe die Argumente und sie hören sich auch schlüssig an, aber das taten in Vergangenheit auch viele ähnliche Abhandlungen, wo es dann ganz anders kam. Ich erinnere mich an das Ende des letzten Jahrtausends, da hat jemand den Kontradieff Zyklus feinsäuberlich erklärt inkl. Demografie Problematik etc. und prognostiziert, dass jetzt 30 oder 40 Jahre stark fallende oder stagnierende Märkte folgen. Das Gegenteil war der Fall. Dieselben Argumente kommen auch jetzt, man hat einfach die Grafiken von damals um 2 Dekaden „optimiert“.

Sehe ich genauso.

@Bruno: deswegen habe ich geschrieben „wie es weitergehen könnte“. Keiner weiss es, aber jedes halbwegs schlüssige Szenarien hilft mir mich bzgl. meiner Risiken geschickter aufstellen zu können.

Ich hatte es auch gelesen und es las sich interessant und schlüssig. Das ist für‘s investieren aber meines Erachtens genau das Problem: Auf Schlüssigkeit setzen. Es kommt dann doch häufig so oft anders, weil den Faktor X, der eigentlich irgendwann relevant ist, niemand vorhersagt. Deswegen lese ich zwar immer gerne Expertenmeinungen zu den „großen Zusammenhängen“, aber für meine Investments ziehe ich daraus nichts. Kann aber auch natürlich an mir liegen, weil ich es beim investieren eher bum bum einfach brauche. Glaube Charly Munger hat mal gesagt, er liebt es den Barron‘s zu lesen, hätte aber niemals in seinem Leben auch nur irgendwas davon beherzigt.

@Tobs:

Kann ich gut nachvollziehen. Ich nehme dieses Szenario (längerfristige Inflation bei 4-6 %, Zinsen darunter) und spiele das für alle meine Assetklassen durch. Krieg ich in diesem (oder einem anderen Szenario) ein Problem überlege ich wie ich das ändern kann ohne in einem anderen Szenario ein Problem zu kreieren. Manchmal geht das nicht, manchmal geht das. Beispiel: ich plane in 2 Jahren eine Immobilie zu verkaufen, um mein Leverage zu reduzieren. Mit dem Szenario im Artikel wäre das nicht sinnvoll, da ich mit Schulden „Gewinn“ mache, da Zinsen deutlich kleiner als Inflation. Also setze ich mir einen Merker, genau das in 2 Jahren nochmal zu prüfen und ggf. mein Vorhaben zu korrigieren.

Kleinteilige Investitionsentscheidungen mache ich eh kaum. Habe jetzt die letzten 1.5 Jahre keine Aktien mehr gekauft und gehe jetzt wieder schrittweise in Nasdaq und ACWI rein. Keine Ahnung wo der Tiefpunkt ist, ich weiss nur, dass wir aktuell unter alltime high sind, also baue ich Schritt für Schritt meine Positionen aus.

@News etc.

Ich glaube, wenn man sich nur die Kurse ansehen würde und die zugehörigen UNTERNEHMENSZAHLEN, würde man viel bessere Entscheidungen treffen.

Inflation, Arbeitslosenquote, BIP, Zins, Experten oder sonst irgend einen Mist so gut es geht ausblenden. Keiner weiß irgendwas….noch nicht mal Powell kann den Zins voraussehen.

-M

„noch nicht mal Powell kann den Zins voraussehen“

allerdings, vor einem Jahr meinte er die Inflation sei nur temporäres Phänomen, jetzt erhöht er als stehen wir kurz vor Hyperinflation, vielleicht auch diesmal übertrieben, dann muss er dann auch wieder rasch senken, ist auch nur ein Nachrennen den Gegebenheiten.

Richtig. Da wusste er auch nicht was kurz darauf kommt. Keiner weiß was.

-M

@wusste er auch nicht was kurz darauf kommt

Da muss ich an diese Podcast Episode denken. Paul Volckers Tocher wollte Abfang der 70er ein Haus kaufen und fragte ihren Vater wie das mit den Hypothekenzinsen wird, und er machte wohl nur so einen gutturalen Stöhnlaut…

https://www.npr.org/sections/money/2015/11/20/456855788/episode-664-the-great-inflation

Tochter.

Ich möchte mich entschuldigen, für meine Tippfehlerbeiträge immer wieder.

Hmm, ein Unternehmen ist ja kein in sich geschlossenes System, es wird wesentlich von den weltweiten Rahmenbedingungen wie Zins, Arbeitslosigkeit etc. beeinflusst.

Selbst bei den Unternehmen für die ich jahrelang gearbeitet habe und daher ein gewisses Insiderwissen hatte bin ich öfter falsch als richtig gelegen. Deswegen gehe ich prognosefrei in den Gesamtmarkt.

Letztendlich zählt das es für einen funktioniert, gibt halt mehrere Wege zum Erfolg.

Ja natürlich. Nur kaufst am besten den Gesamtmarkt auch ohne auf irgend eine Prognose, oder Profi zu hören. So nüchtern betrachtet wie es geht.

Mal ein blödes aber einfaches Beispiel: Würde der S&P500 bei 2000 stehen, und du hättest keine anderen Informationen, siehst nur die Punkte, würdest du bestimmt kaufen wollen, weil es günstig erscheint.

Im 2. Beispiel siehst du die 2000 Punkte und hast die Info 10% Inflation, Immobilienblase platzt vlt, Zombiefirmen, Zimsanstieg, Profis sagen „Achtung“ usw…

Total paradox. In beiden Fällen ist der SP500 langfristig bestimmt eine gute Idee bei 2000 zu kaufen. Im 2. Beispiel bekommt man evtl kalte Füße und kauft nicht. Steigt dann erst wieder bei 4000 ein und fragt sich wieso nicht früher.

-M

Der S&P 500 steht aber bei 3750 :D

Bei 2200 im Corona Crash wollte ihn niemand kaufen. Entweder weil er noch nicht auf 2000 war oder es genug Stimmen gab, dass er auch auf 1500 oder 1000 fallen könnte und das will man ja nicht ;)

PE Ratio ist aktuell 18.25, im historischen Vergleich nicht extrem teuer aber auch nicht extrem günstig. Unter 10 würde ich alles reinbuttern, aber das letzte Mal war er 40 Jahren unter 10, also vielleicht doch jetzt und bei 15 und bei 13 und bei 12 kaufen ;) Also eigentlich immer ausser vielleicht wenn es über 25 ist…

https://finasko.com/sp-500-pe-ratio/

According to historical data, the S&P 500 average P/E ratio was 13.34 between 1900 and 1980, while the average ratio changed to 21.92 (1981–2022) over the next 41 years

Guter Punkt. Es ist wie der Mann, der nicht die Blondine an der Bar anspricht, weil er zuvor bei sich selbst einen Atemgeruchstest durchführt (und er feststellt, dass er wirklich stinkt). Hätte er sie doch einfach angesprochen, geht er vielleicht doch nicht allein nach Hause. Der Markt ist wie die Blondine. Niemand kann vorhersehen, wonach ihr ist. Dafür muss man es eben schon probieren.

Deshalb immer ein Fisherman’s Friend dabei :D Nein bei mir nicht wegen der Blondine, nicht dass jemand noch auf dumme Gedanken kommt..

Danke für die Infos zur Hypoport SE. Die Aktie schaue ich mir auch genauer an.

Hypoport ist wirklich sehr interessant, genau wie Steico. Denke, dass es diese Aktien momentan im Sonderangebot gibt.

Will man China oben sehen, muss man nur den Chart umdrehen. Ich bin so froh, einen großen Bogen um chinesische Aktien zu machen.

Bin durch diesen Artikel auf Super Micro Computer aufmerksam geworden und habe investiert, da der Wert sehr interessant ist. Danke. Bisher bin ich sehr zufrieden und ich habe das Gefühl, dass wir hier am Anfang einer großen Story stehen.

Ich mache hier Buy and hold.

Habe aufgrund Deines aktuellen Artikels noch einmal hier reingesehen.

Aufgrund diesen Artikels bin ich auf Super Micro Computer aufmerksam geworden.

Mega…..

Und dank Tims Mantra: Buy and hold extreme, nie verkaufen…..habe ich auch die zwischenzeitlichen Turbulenzen ausgehalten.

Danke für die Inspiration…..

Was gibt gutes günstiges in USA? Ich find nix :-(

Vorschläge? Danke

Wieso? Alle reden doch von günstigen Kursen :-)

Nein, ich empfinde es ebenso als noch nicht günstig. 3M und Intel sind interessant, aber kaufe da noch nicht.

Vlt ist Henri Schein etwas für dich?

-M

In Europa finde ich tatsächlich das ein oder andere, sonst finde ich ehrlich gesagt nicht besonders viel.

Danke für die Tipps, hab mir den Henry mal angeschaut. Fair Value wäre bei mir bei ca. 45€. Also zu teuer.

Bei mir 54€, dass ich mal gnädiger beim Preis als andere hier bin :-)

EU geht schon eher was, da bin ich bei dir.

-M

Hallo @-M, ja die beiden (3M und Intel) habe ich auch auf dem Radar, bei 3M habe ich kürzlich bei 115€ zugeschlagen, Intel bin ich mir nicht sicher………. die verkaufen in der jetzigen (schlechten) Zeit Mobileye und das zu grottigen Kursen (denke es soll nun statt 50 Mrd.$ eher 14-16 Mrd.$ werden) habe so das Gefühl das Intel händeringend Geld braucht, bin mir da nicht mehr sicher das sie die Dividenden unangetastet lassen. Klar von den reinen Zahlen aus gesehen, KGV von 7,3 und einer aktuellen Dividendenrendite von 5,8 % (die zuletzt zuletzt um 5,5 % erhöht wurde) schaut es nicht so schlecht aus. Kann gut gehen, muss aber nicht.

Hi!

3M werd ich bei 100€ kaufen und Intel bei 21€.

Intel soll schön mal weiter so „Horror“ News bringen :-)

Mobileye werden ja erstmal nur paar % an die Börse gebracht. Ich habe bei denen die Vision, dass die im vielen Jahren immer noch gut da stehen und besser wie heute.

Lass die mal irgendwann 5€ EPS haben und bei guter Wetterlage an der Börse, wieder KGV 20 Bewertung zugesprochen bekommen. Dann würde es wieder viele geben, die den Tag verfluchen nicht doch bei Schlechtwetter mal beherzt zugegriffen zu haben.

Aber noch hab ich die ja auch nicht :-)

FRE ist genau das gleiche in meinen Augen.

-M

Intel ist nur aus Dividendensicht gut. Hier setze ich lieber auf Texas I struments (liegt glaube i h au h in Nikos Depot)

Hier habe ich Dividendenrendite plus Wachstum

Finde At&T, TRP und BEN gut und akkumumiere fortlaufend ein bisschen aus dem laufenden Cash.

Hi, ich habe kürzlich noch ADOBE um 288 EUR „teuer“ gekauft. -M würde da wahrscheinlich erst unter 200 EUR zuschlagen :-)

So ist es. 200 kommt aus dem Kopf raus hin. Ist aber eine tolle Firma.

-M

Friedrich tritt jetzt auch in Schweizer Finanzmedien auf wie gesehen habe, ich gönne ihm die Medienpräsenz er hat jetzt seinen grossen Auftritt, auf die Frage ob es denn 90% zusammenkrache war ihm das zu optimistisch, in Anbetracht dessen kaufe ich Adobe dann für 10$ :D Spass beiseite..

Viele „Experten“ gehen ja davon aus, dass der grosse Hammer erst noch folgt, ob es dann 95% oder „nur“ weitere 50-60% sind, sei es drum. Solange das nicht über Nacht geschieht und 100% ist, kann ich damit leben.

Vielleicht sind es dann auch nur noch 20 oder 30% und irgendwann wird es hochschiessen, vielleicht dann auch 20 oder 30% in wenigen Tagen und es wird niemand das Glöckchen klingeln ;)

Nein, es wird einfach irgendwann steigen und alle schauen dumm.

Die 30% Minus würde ich gerne noch sehen, dass sollte reichen um noch 4-5 Investment zu tätigen.

-M

3M stocke ich auch auf.

Den im Blog von Nikos vorgestellten Wert Super Micro Computer finde ich preiswert. Ich habe ihnmir zugelegt.

Jabil ist ebenfalls preiswert.

Preiswert finde ich auch VF Corp. mit über 7% Dividendenrendite.

Danke für die Rückmeldungen, war jetzt für mich nichts dabei leider :-)

Hab verschiedens anderes gekauft.

Grüße Baum

Du weißt selbst, dass die Frage nach dem „Was gekauft“ kommt. Auf geht’s:-)

-M

Werde wohl bald Alphabet aufstocken so gegen 90 wäre interessant.

@Bruno

Ich habe Heute bei 97 etwas dazu gekauft.

Ja ich auch. Was mich stutzen lässt, deren Cloud Sparte wächst und wächst, aber der Verlust wird größer wenn ich das richtig verstanden habe. Das Defizit der Sparte müsste doch zumindest kleiner werden.

Ziel ist Wachstum und aufholen gegenüber Microsoft und Amazon, der Profit kommt dann langfristig schon wenn dies gelingt, aktuell wird halt sehr viel investiert.

Einziges wirkliches Risiko wo ich dort sehe sind neue Regularien, aber das Problem haben andere auch und da kann man nicht beurteilen, wie sich das zukünftig entwickelt.

So und heute wird Meta zusammengeschlagen, sind jetzt auch schon über 70% im Minus seit dem Top.

Ist schon krass, aber was hab ich vorhin überflogen… 100.000.000.000 wollen die in ihr Universum noch verblasen???!?!?!?!?

Dann ist der Abschlag mehr als gerechtfertigt :-)

-M

Ich bin langfristig dort weiterhin sehr optimistisch, auch wenn es die Meisten hier wohl anders sehen, man muss sich auch mal lösen von diesen dicken fetten Brillen das ist nicht die Zukunft, aber das Starren auf unsere Smartphone Bildschirme ist es eben auch nicht. Ob Meta da eine führende Rolle einnimmt, wissen wir nicht, es spielen viele mit in diesem „Game“, aber ich bin auf allen Hochzeiten etwas investiert.

Kurzfristige Zahlen sind mir egal, wenn ich etwas kaufe dann aus Überzeugung dass es sich auf 10-20 Jahre lohnt, natürlich hier nicht ohne Risiken, aber wo Risiken auch Chancen.

Habe soeben 30 Meta-Aktien für 100 Euro pro Stück erworben. Laaaaangfristig.

@Rentner

Zu häufig „how not to die“ gelesen? ;-)

@Meta

Wenn der Kursverfall in dem Tempo weitergeht können Sie sich in ca. 1 Jahr überlegen Meta zu übernehmen Bruno, oder? Dann bekämen die auch endlich mal einen vernünftigen CEO!

Bei Zuckerberg weiss man mittlerweile ja nicht mehr ob dieser CEO für das Unternehmen ein Asset ist oder eine Liability.

Ich habe nie in Facebook oder später eben Meta investiert, weil ich mich grundsätzlich fern gehalten habe von Techs, die – nach meinem laienhaften Tech-Verständnis – eigentlich nur über Werbung ihr Geld verdienen. Instagram, alles voll von Porno, Gewalt, Hass und Häme und dann gibt es eben Werbeeinnahmen. Das ist für mich als Geschäftsmodell allein nie reasonable gewesen. Diese Einstellung hat mich auch vor dem ganzen China-Tech-Quatsch geschützt (weswegen ich zum Beispiel recht erfolgreich teilweise russische Aktien kaufen konnte – will mich hier ja nicht als Genie produzieren :-) ).

Echte Geschäftsmodelle, welche ohne Werbung auskommen, weil sie echte Grundbedürfnisse befriedigen wie Fiverr (Arbeit), Microsoft (Arbeit) und diverse E-Commercer haben mich daher immer viel mehr angesprochen. Allerdings muss ich zugestehen, dass ich von Meta und diesen jüngsten Entwicklungen auch recht wenig verstehe, vielleicht geht mein Urteil daher mittlerweile an der Sache vorbei. Für mich aber bleibt es ein wichtiges Differenzierungsmerkmal, ob man nur versucht mit „Ti..ten“ Werbung zu verkaufen oder direkt echte Leistungen monetarisiert.

Also ich erhalte keine „Ti..ten“ Werbung, nur Business Werbung. Der Algorithmus kennt Dich besser als Du dich selbst und bringt Dir immer passgenau jene Werbung, wo deine Interessen sind :D

Microsoft gefällt mir natürlich auch, bei Fiverr habe ich Mühe, ist ja auch nicht gerade eine LURO Aktie, das Geschäftsmodell ist schwierig, viele umgehen es wenn sie gute Freelancer gefunden haben und wickeln das Geschäft direkt ab.

Bezüglich Werbung wir nutzen FB auch, Preis/Leistung ist gut und sehr zielgenau, im Vergleich zu Google Ads, aber man kann die nicht gegeneinander ausspielen beide Systeme haben ihre Vor- und Nachteile. Und nein, ist keine T..ten Werbung sondern seriös, auch das geht über diese Plattform. Darum bin ich auch überzeugt, kaufe bevorzugt jene Unternehmen, welche ich auch geschäftlich nutze und für gut befinde, deshalb auch Alibaba, Kurs hin oder her.

Na ja, ich denke eher, zumindest bei Insta, mag der Algo eine oder eben auch die Rolle spielen, aber: Insgesamt ist das ganze doch weniger auf Business ausgerichtet und der „Pool“ an Fotos/Videos adressiert insgesamt nicht gerade die bessere Seite des Menschen.

Aber damit habe ich auch kein Problem, auch nicht wenn der Algo mir Unterwäschemodells zeigt (im Gegenteil, ist eher praktisch :-) ). Ich entscheide tatsächlich bei Investments nie aus ESG-Gründen. Aber durch die Brille des Investors (ungleich Nutzer) ist mir da unwohl, ob so ein eher werbeeinnahmen-basiertes Geschäft dauerhaft trägt oder wie sich das stabil über viele Jahre ausbauen und entwickeln lässt. Kann ich natürlich nicht beurteilen; so hat jeder seinen Investment-Style, und das ist nicht meiner.

Dann müsste dir auch SAP gefallen.

Yep, habe die auf dem Schirm.

Auch hier bin ich recht weit weg von der Materie. Ich verstehe aber, dass SAP derzeit immer mehr an Einfluss verliert, weil branchenspezifische Module von Spezialisten ausgeprägt werden (=negativ), andererseits SAP es zu schaffen scheint, als Grundsystem bestehen zu bleiben (=positiv). Man sollte solche Riesen ja am besten immer kaufen, wenn sie Probleme haben. Der Kurs ist ja schon wieder angesprungen. Schade eigentlich, hätte gerne noch was „Bedenkzeit“ gehabt, aber die wird an der Börse ja bekanntlich nicht gegeben. :-(

Wir arbeiten mit SAP und ich erachte es als fast unmöglich, jemals von denen weggehen zu können :-) Ich denke die Bereitschaft für Änderungen, ist in ganz vielen Firmen das Problem. Einmal SAP, immer SAP so auf die art. Habe die auch auf dem Schirm. 55€ Go Go :-)

@Amazon / Mets

1/5 Ist das Unternehmen weniger wert nur wegen den Q Zahlen. Meta teilweise 1/4 …. lächerlich wie aufgeblasen die Börse ist. Wir reden hier von 1 Tag und Weltfirmen. Lad behält wohl recht.

-M

SAP 55 Euro: Gilt Dein Kursfluch…? Falls ja, lege ich ein Abstauber-Limit. :-)

Amazon: Wenn Du mich fragst, sollten die dringend Jumia kaufen, um ihr Wachstum wieder anzukurbeln… :-) Sagen wir mal so für 100 Euro die Aktie. :-)

Hahahaha, läuft. Bis dahin vertreiben wir uns mit reels die Zeit.

Mein insta zeigt auch übrigens auch viel nackte Haut. It is what it is.

-M

Als SAP bei uns eingeführt wurde, habe ich mir ein paar Stück ins Körbchen gelegt. Danach kam erstmal Ernüchterung auf der Anwenderseite. Wenn es aber läuft, hat SAP durchaus seine Qualitäten. Der entscheidende Benefit dürfte aber darin liegen, dass wer drin ist drin bleibt. Wer einmal sein System umgestellt hat möchte den Schmerz und den Aufwand sicher für lange Zeit kein zweites Mal.

Hahaha, ich hab gestern meine erste Position von Meta für 130€ aufgebaut :-)

Das war wohl ein Schuss in den Ofen. Muss ich wohl bissle nachkaufen. Meh.

Shit happens, ist mir mit Adidas auch so ergangen, nicht am Folgetag aber kurz darauf, einmal so einmal genau umgekehrt, gehört dazu.

Adidas, bei mir auch: Hab sie für mich und meine Frau neulich bei rd. 115,- gekauft und dann ging es nach Verkündung der Quartalszahlen richtig schön runter… :-(

„You shouldn’t own common stocks if a 50 per cent decrease in their value in a short period of time would cause you acute distress.” (wb)

Kennst du ja das Zitat, habe im Depot den einen oder andern Wert der langsam an diese Grenze stösst, wenn man in jeder Marktphase immer mal wieder etwas kauft dem passiert das halt, damit muss man leben.

Ist so. Es muss halt eine qualitativ gute Firma sein, dann ist der „Verlust“ auch nur temporär bis Mr. Market mal wieder andere Kurse vorgibt.

Aber immer dran denken: Es ist alles zu jeder Zeit fair bewertet!

-M

Ich hatte deinen aktuellen Artikel nochmal gelesen und bin den Link auf diesem Artikel gefolgt.

Mir ist aufgefallen, dass du mittlerweile sehr viele der Aktien, die hier auf der Watchlist standen jetzt in deinem Depot liegen. Dein Depot wächst……und die Dividenden wahrscheinlich auch.