Im Einzelhandel lässt sich Geld wie Heu verdienen. Es haben dort unzählige Menschen Milliarden von Dollar angehäuft. Etwa die Familien Walton, Bezos, Yanai, Persson, Albrecht, Schwarz, Otto, Fielmann, Herz… Ich könnte die Liste endlos fortsetzen. Dabei ist der Einzel- und Onlinehandel ein hartes Geschäft, das sich ständig wandelt.

Bernard Arnault hat es auch über den Einzelhandel geschafft, einen enormen Reichtum anzuhäufen. Er steht an der Spitze der Reichsten der Welt. Arnault leitet den französischen Luxuskonzerns LVMH, der 75 Nobelmarken hat, die er in 5.600 eigenen Läden verkauft. Die Pariser legten im ersten Quartal 2023 wieder Rekordquartalszahlen vor. Der Umsatz legte um ersuantliche 17 Prozent zu.

Arnaults Vermögen stieg auf 210 Milliarden Dollar. Er hat LVMH zu Europas wertvollstem börsennotiertem Unternehmen gemacht. Der Börsenwert der Gruppe, zu der Louis Vuitton, Christian Dior und Tiffany gehören, stieg in den vergangenen 5 Jahren über 200% auf 500 Milliarden Euro. LVMH ist mittlerweile wertvoller als der Ölgigant Exxon Mobil oder Banktitan JPMorgan Chase.

LVMH ist eine Gelddruckmaschine

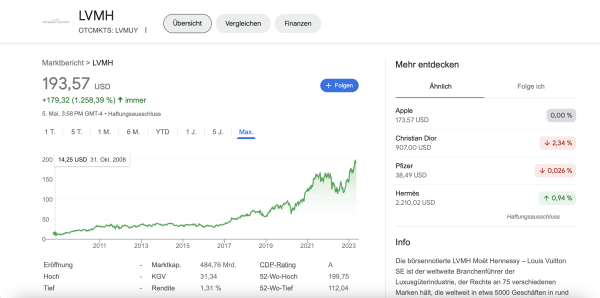

Wer die LVMH-Aktie seit 2008 hält, kann sich über 1.200 Prozent Rendite freuen. Mit 26 ist das Gewinnvielfache (KGV) für das nächste Jahr ziemlich teuer. Die Dividende ist mit 1,6 Prozent auch nicht der Renditeknüller:

Sieh dir diesen Beitrag auf Instagram an

Die Erholung von LVMH seit der Pandemie ist imposant. Es geht auf Nachholeffekte zurück. Der Absatz schrumpfte, als chinesische Verbraucher, die die größten Luxuskäufer der Welt sind, nicht ins Ausland reisen durften. Sie verzichteten auf die teuren Handtaschen und Schmuck. Die Lockdowns waren verheerend. Jetzt schwingt das Pendel zurück.

Er öffnete Dior-Filialen rund um den Globus, dann begann das Geld zu sprudeln

Alles begann mit Christian Dior. 1984 kaufte Arnault die angeschlagene französische Holdinggruppe, zu der die berühmte Dior-Marke gehörte. In kurzer Zeit verkaufte er die meisten schwachen Marken, die ein Schattendasein fristeten, und verwandelte das kriselnde Edellabel Dior in ein Ertragswunder. Ein Erfolgsrezept war der massive Ausbau der Dior-Filialen rund um den Globus. Drei Jahre später half er bei der Gründung von LVMH und festigte seine Stellung als Mehrheitsaktionär und Chef.

Die Margen sind bei den Luxusgütern extrem hoch. Vielleicht kostet eine Handtasche in der Herstellung 90 Euro, verkauft werden die Stücke dann zum Teil für mehrere tausend Euro. Irre.

Der 74-Jährige Arnault ist oft bei den Modenschauen seiner Marken dabei. Er ist schüchtern, hat aber einen rücksichtslosen Ruf, was ihm den Spitznamen „der Wolf in Kaschmir“ einbrachte. So soll er feindliche Übernahmen von Konkurrenten wie Hermes gegen den Willen der Gründerfamilien vorbereitet haben. Dabei soll er eiskalt vorgehen.

Nun gibt es mehr Wolken am Himmel. Die Nachfrage nach dem Luxusplunder in den USA lässt nach. Und es tauschen immer mehr Fälschungen auf, die für wenig Geld am Straßenrand gekauft werden können: Jacken, Taschen, Uhren… Eine Bekannte aus New York kauft vorzugsweise die Fälschungen, obwohl sie eine mehrfache Millionärin ist. Zur Nachfolge von Arnault gibt es Fragezeichen, Arnaults fünf Kinder sind in leitenden Positionen in der Gruppe tätig und sollen eines Tages den Chefsessel übernehmen. Ein anderes Problem: Arnaults extremes Vermögen kommt in seiner Heimat Frankreich überhaupt nicht gut an.

Hallo TIm

jetzt veröffentlichst du schon 2 Artikel pro Tag auf Deinem Blog.

Wie sollen wir da nachkommen ? :)

LVMH ist ein Dauerläufer. Habe diese nicht im Depot wegen der französischen Dividendenbesteuerung.

Hallo Susanne,

Danke fürs Lesen und Kommentieren.

Ich hab LVMH auch nicht im Depot. Da hab ich allerdings was verpasst, wenn ich mir die Mega-Rendite anschaue. Die Dividendenbesteuerung ist ein Ärgernis, aber es gibt Schlimmeres.

Planst Dzuu noch aufzuspringen? Zu Begin hat mich die franz. Quellenbesteuuerung geärgert, aber zum Glück habe ich die Stücke deswegen nicht vorschnell verkauft…….. ich kanns nicht glauben, wie das Ding über die Überholspurim Depot gebrettert ist. Hat Visa jetzt von Platz 2 verdrängt….

Ich hab LVMH nicht auf dem Schirm. Ich kaufe im Prinzip nur noch US-Konzerne.

Hallo Tim,

wenn man auf die Rendite sieht, hast Du Recht. Jedoch ist mir Dividende auch wichtig, daher habe ich vor der Besteuerung zurückgeschreckt. Aber……

Wegen der fehlenden Dividende habe ich auch Super Micro Computer, das Nikos letzten Herbst vorgestellt hatte, nicht gekauft. Auch ein Fehler wie man sieht. Aber rückblickend ist man immer schlauer.

Schöner Blog Tim. Weiter so.

Ich kaufe LVMH seit 2018 immer wieder mal nach, wenn es Kaufkurse gibt – es ist so sicher wie das Amen in der Kirche, dass es wieder aufwärts geht. Mein interner Zinsfuss beträgt über 30%, ob ich da 10% mehr Dividende kriege oder nicht..

LVMH ist ein astreiner Wachstumswert, den ich nicht wegen ungünstiger Quellensteuer verschmähe. Ansonsten kümmert sich die DKB für kleines Geld, um die Vorabbefreiung.

Genau, bei DKB kann man mit einem Formular für 11,90 Euro für 3 Jahre von franz. Quellensteuer befreien lassen. Muss man halt alle 3 Jahre machen.

Sehr interessantes Papier. War lange Zeit Mittelklasse in meinem Depot. Hatte ich dann lange nicht im Auge und plötzlich hat es sich als zweitsztärkdster Wert an Platz 2 direkt hinter den Spitzenreiter Apple geheftet. Die gebe ich nicht mehr her, das steht fest…..top!

Warren Buffett verkauft…und kauft kaum mehr.

Er ist derzeit nicht besonders optimistisch.

Mit dem Formular F5000 und Stempel vom Finanzamt und Gebühr 11 € kann man es bei DKB Bank und anderswo einrichten, dass die Dividenden aus Frankreich 3 Jahre lang nur 12,8 % besteuert kommen, falls die Freistellung für 1001 € Anfangs des Jahres noch hilft. Und später im Jahr, zu den 12,8 % kommen nur etwa 13 % Steuer in Deutschland dazu.

Mit Formularen Nr.301 und “Certificate of Residence“ kommen die Dividenden aus Kanada nur 15 % besteuert, 3 Jahre lang.

Falls man etwas Steuer aus der Schweiz oder aus Belgien zurück will, das erledigt jetzt ganz billig für 3 vergangene Jahre auf einmal die Münchener Firma Divizend,com.

In Frankreich würde ich nur BNP Paribas und Sanofi kaufen.

In Kanada würde ich nur Bank of Nova Scotia und Enbridge kaufen.

In Belgien nur AB InBev. In der Schweiz nichts.

Hab dazu gestern einen kurzen Beitrag aus dem hessischen Fernsehen gesehen. Die Leute wollen sich was gönnen nach der Pandemie. Manche meinen Sie kaufen „Werte“. Aber wer hätte es gedacht, dass der Kauf von Gütern für vermeintlich mehr Anerkennung so gut laufen wird? Habe LVMH wie du nicht im Depot, aber schau mir das Spektakel von der Seitenlinie gerne an.

LVMH, o.k. einverstanden. Luxus war schon immer etwas teuer, die entsprechenden Aktien auch. Aber es lohnt sich wie man sieht und hier liest.

Heute habe ich mir dennoch einen anderen Luxus gegönnt : Kali und Salz ( K+S ). Ex-Tag ist morgen. Besser ist es die Aktie heute im Depot zu haben. 5,6% Dividendenrendite.

Derzeit nicht zu teuer. Nach dem Superjahr 2022 sind die Düngerpreise gefallen, eine Erholung soll im zweiten Halbjahr 2023 stattfinden. 38% Marge ( 2022 42% Marge ). Vermutlich erholt sich die Aktie dann auch wieder. Das derzeitige Niveau sollte abgesichert sein. Wie immer kann es natürlich schwanken bevor es nach oben dreht. Keine Anlageempfehlung. Ob ihr euer Depot mit Messie auf dem überdimensionalen Handtäschchen und/oder rohstoffnahem Sack Dünger ergänzt ist jedem überlassen. Geht auch beides, je nach Positionsgröße bzw. Geldbörse.

Zur Zeit läuft irgendwie alles so dahin und vor sich hin – aber das ist auch völlig ok. Ideen für neue Einzeltitel habe ich derzeit keine und irgendwie auch keine Lust drauf. Daher werden nach Gusto vorhandene Titel aufgestockt und derzeit auch wieder vermehrt in ETF investiert.

Diesen Montag macht der Blick auf das Dividendenkonto ziemlich Spaß, da die Deutschen Schwergewichte alle im Mai ausschütten. Diesen Monat kommt das meinem Gehalt aus Arbeit verdammt nahe – wird nur deutlich angenehmer besteuert ;-) Ich bin gespannt ob dieses Jahr die (Brutto-)Erträge durch Dividenen (und Zinsen – yeah!) 5-stellig werden. Das wäre echt krass, wenn ich mir vorstelle, wie ungeheuer hoch mir vor ein Paar Jahren der Sparerpauschbetrag vorkam…

@Slowroller

Gratuliere! Das ist wirklich so, wenn über die Jahre zur stetig steigenden Sparrate auch noch DGI drauf legt kommt irgendwann richtig etwas bei rum. Und das alles bei fallendem Stresslevel läuft – es nach Jahren eh nebenbei.

@ Slowroller

Bei meinem Blick ins Depot würde ich aktuell besonders gerne eine größere Position von manchen Titeln wie Münchener Rück, Talanx usw haben. Jetzt muss ich hier auf die nächste Nullrunde warten um meine Positionen wieder etwas aufzustocken.

Wenn Dein Homebias nicht Allzuhoch ist müsstest Du bereits über eine sehr schöne Depothöhe verfügen. Da läuft es doch schon. Fast wie von alleine.

Hat hier Jemand Kennzahlen zu deutsche Wohnen? Mich würden die Daten interessieren ähnlich einem Immokauf. Wie hoch ist der durchschnittliche Kaufpreis/qm. Wie ist der Mietpreis im Vergleich zum Durchschnitt. Ob es eine gute Idee ist hier zu investieren? Der hohe Anteil im Besitz von Vonovia ist vielleicht ein Risiko, wenn Vonovia Geld benötigt… Ich habe keinen Immobilienreit im Depot und sehe aktuell Licht am Horizont für Wohnimmobilien:

Zinshebungen neigen sich dem Ende. Es gibt hohe Bauauflagen/Kosten, Bauprojekte wurden gestoppt. Das macht den Bestand längerfristig wertvoller. Außerdem steigen die Mieten, was in den Bilanzen noch nicht komplett abgebildet wird. Andererseits kann ich auch einfach meinen European Smallcap ETF aufstocken.

Da Vonovia mit über 86 Prozent größter Besitzer von Deutsche Wohnen ist kannst du meiner Meinung nach auch gleich in Vonovia investieren. Die Branche hat derzeit bekanntlich eine Durststrecke zu überwinden. Ich habe selbst einige Vonovia-Aktien und lasse diese stur liegen. Ich rechne allerdings künftig mit noch mehr eher negativer politischer Einflussnahme im Immobiliensektor (siehe Themen wie Wärmepumpen und Mieterschutz etc.) die nicht immer gut sind. Das sind mögliche Risiken die man als Investor beachten sollte.

Beispiel: Vonovia hat nach eigenen Angaben über 70 eingebaute Wärmepumpen noch nicht anschließen können mangels Netzausbau und Strommangel. Mit Seitenblick auf steigende Lohnnebenkosten als Risiken für Arbeitgeber und Arbeitnehmer, aber auch für Investoren: Die jüngste Debatte über eine mögliche massive Anhebung der Beitragsbemessungsgrenze bei den Krankenkassenbeiträgen auf bis zu 7300 € zeigt, das Politik zunehmend den Blick für Maß und Ziel verliert. Das würde viele Arbeitnehmer und auch Firmen im Geldbeutel massiv belasten und den MINT-Bereich unattraktiver machen.

@ Ralf

Ich finde es gerade interessant, da das Sentiment sehr bescheiden ist. Langfristig rechne ich durch die Bremse beim Neubau mit steigenden Preisen…

Deutsche Wohnen hat eine Eigenkapitalquote von knapp 52%. Vonovia hat hier nur 31.5%. Das wird sicherlich einen größeren Einfluss haben bei der Refinanzierung von Darlehen. Der Vonovia Anteil ist allerdings eine Gefahr, falls Vonovia Eigenkapital benötigt und die Position eventuell reduzieren möchte. Das kann ich nicht beurteilen.

Mir wäre eine Gesellschaft sehr recht, die eine Eigenkapitalquote jenseits von 60% hat und keine Abhängigkeit von großen Investoren verweist. Sie sollte auch in der Hauptsache den privaten Mietmarkt bedienen.

Der Einstiegszeitpunkt bei Vonovia kommt sicher. Wenn ich einsteige schreibe ich es hier.

Die Bestandsimmobilien werden geringer bewertet, die erzielbaren Mieten dagegen steigen…die irrlichternde Politik in Berlin und Zinsgedöhns sind irgendwann eingepreist, Schulden abgebaut und die Aktie dann „zu billig“. Dann gibt es wieder Positivmeldungen in den Medien und charttechnisch wird das auch sichtbar werden.

Dauert noch.

Ich hab übers Home-Bias mit dem Investieren begonnen – wie so viele. Allerdings kann ich deutsche Firmen auch gut einschätzen und finde tatsächlich die stabilen Bedingungen im Land gut. Übergewicht hat der Deutschland-Anteil im Vergleich zur maket-cap defintiv noch – soll aber auch so bleiben. (über den Daumen gepeilt sind das aber auch nicht mehr als 15-20% vom Gesamtdepot)

Viele der internationalen Investements schütten nicht aus (Alphabet, Amazon, Tesla, Biontec, CTSO ;-) ), sonst wäre der Cashflow ein wenig gleichmäßiger.

Achso: Mit dem ersten Satz oben habe ich tatsächlich ein wenig übertrieben, der Monat Mai ist zwar sehr ertragreich, allerdings kommt er dem normalen Einkommen noch nicht wirklich nahe. Die Brutto-Dividende entspricht meinem Netto vor ein paar Jahren – das verzerrt ja manchmal die Wahrnehmung ;-)

Tyson foods ist super gut runtergekommen.

Hornbach finde ich interessant als größter Baumarkt Europas.

Verbio im Zuge der Umstellung auf andere Arten der Energieproduktion.

Tyson Foods habe ich dieses Jahr auch schon einige eingesammelt im Mittel zu 51 Euro das Stück.

Der letzte Quartalsbericht war allerdings schon ein Schlag in die Magengrube.

Das weiterhin die Bottom Line unter Druck steht wegen gestiegener Futterkosten und Dürre-Probleme in den USA – „geschenkt“. Damit habe ich weniger ein Problem, weil Blue Chips immer dann günstig einzusammeln sind, wenn das Ergebnis unter externen Faktoren für einige Quartale leidet.

Schlimmer finde ich, dass die Top-Line runtergeht und die Jahresprognose vom Management nun sogar niedriger ausfällt als die der pessimistischsten Analysten. Das hab ich dann weniger gerne, weil es zeigt, dass das Produkt im Markt Schwierigkeiten hat.

Und trotzdem überlege ich mir, meine Position etwas weiter aufzustocken. Zusammen mit Hormel Foods beherrschen sie den Markt. Außerdem glaube ich, dass solche Cash-Flow Maschinen (ok, gerade etwas am Stottern) bestens dafür gerüstet sind, den Übergang in pflanzliche Ernährung zu finanzieren. Die können sich einfach ein try and errors erlauben oder Marken, die Momentum aufbauen, einkaufen.

Baum, hast Du Hormel auch auf dem Schirm? Die überlege ich mir auch noch dazu zu nehmen.

Ich mache mir ehrlich gesagt weniger Sorgen, ich gehe stark davon aus dass sie weiterhin Umsatzsteigerung hinbekommen werden wenn auch nicht besonders viel. Ich denke man muss auch sehen dass wir gerade in einer besonderen Situation sein mit dem Thema Inflation. Es wird gerade mehr auf Ausgaben geachtet wie die letzten Jahre. Außerdem versuchen sie immer mehr Anteile am verarbeiteten Produkt im Umsatz zu haben. Da sind die Margen wesentlich besser.

Wenn Du dir mal die Preise für Sojabohnen und Mais anschaust sind die sehr hoch im Vergleich zu den letzten 5 Jahren.

Insgesamt sind also viele Punkte die sich wieder nivellieren werden vorhanden. Grundsätzlich wird der Konsum von Fleisch weiterhin zunehmen, alternative Produkte bringen sie ja auch schon genug auf dem Markt.

Hormel habe ich ehrlich gesagt nicht großartig auf dem Schirm, ich habe die 2018 als ich das erste Mal Tyson gekauft habe mit in ein peergroup-vergleich aufgenommen gehabt. Sonst aber seid ihr nicht mehr weiter beachtet. Gerade mal nachgeschaut sie sind verhältnismäßig ihr wesentlich teurer als Tyson.

Hast du mal wieder von M gehört? Hab länger nichts von ihm gelesen.

Grüße Baum

Sorry ich habe das diktiert und keine Kommasetzung oder Verbesserung vorgenommen :-)

Alles gut, mich interessiert Interpunktion insbesondere in einem Internetblog nicht sonderlich. Bei M ist auch alles palletti.

Ja, Hormel ist ungleich bewertet. Habe immer mal wieder Rechercheversuche unternommen, wieso der Markt bei Hormel anders bewertet, hab den Clou aber noch nicht raus.

Ich folge aber Deiner Ansicht, ich denke, langfristig wird man mit Tyson eine schön Cash Maschine haben, von der man einfach keine Wunder erwarten soll. Bei den derzeitigen Kursen ist sicherlich schon eine Menge Risikomarge drin. Das mag ich an den runtergeprügelten Blue Chips generell; das Risiko nach unten ist eigentlich recht begrenzt und mit langem Atem wird man vermutlich mindestens auf eine Marktrendite kommen.

LVMH hätte man damals kaufen sollen.

Doch wie sieht es heute aus?

Ich bezweifle dass es so weitergeht.

Wer weiss das aber schon.

Da ich selbst keine teure Modeartikel kaufe, kenne ich mich da nicht aus.

Ich würde mir da keine Sorgen machen Es gibt immer mehr Reiche. Und die kaufen was sie wollen, eben auch Luxus.

@LVMH

Erstaunlich, ein Konzern der nur Dinge herstellen lässt, die niemand braucht. Außer für das gekaufte Selbstwertgefühl einiger Selbstdarsteller die sich so von anderen durch den angesammelten Besitz distanzieren können bzw müssen wenn sie dazu gehören möchten zu ihrem gekauften Bekanntenkreis. Ja, ich kann es mir auch leisten.

Manchmal, ganz manchmal nur bin ich doch für die Einführung von Steuern auf Luxusgüter. Diese Schicht Käufer freut sich ja wenn die Dinge noch teurer und exklusiver werden. Win win.

Ist nicht der Kauf von dem Krempel selbst schon eine Art Steuer? Ich meine, man gibt 10k für ein Stück Kunstleder (hätte in den 90igern niemand mit gerechnet, dass Kunstleder mal ein Werbeslogan ist ;-) ) aus und zahlt davon 1,9k Steuern. Man kauft einen Klumpen Blech für die Garage für 500k und zahlt davon fast 100k Steuern. Beides indes mit für die Werte sehr geringem Materialaufwand und CO2-Abdruck.

Ich drehs mal um: Hortet derjenige sein Geld, fließt nichts in die Gesellschaft zurück. Kauft der 100 VW Golf, hat er für seinen Anteil sehr viel Ressourcen verschwendet.

Denkt man deinen Ansatz zuende, müsste/sollte man hohe Einkommen höher oder direkt die Vermögen besteuern.

@slowroller

Nee, ich denke nur, gewisse unsinnige Ausgaben sind einfach so unsinnig, dass man einne zusätzliche Doofensteuer einführen müsste.

Irgendwie ist es doch ein Unterschied ob ich ein gebrauchtes KFZ kaufe als Familie damit ich zur Arbeit pendeln kann oder für den gleichen Preis eine Kunstlederkrawatte – und beide zahlen die gleiche MwSt.(=Mehrwert (!)-steuer).

Auf Arte gibts es aktuell eine (leider nur) teilweise interessante Doku über die Geschichte der Steuern in DE, FR and UK. Da werden auch die unterschiedlichen Modelle von Einkommensstuer vs. Konsumsteuer vs. Vermögenssteuer behandelt. Anlass sind wohl die Gelbwestenproteste usw. weil viele denken ihre Steuerbelastung wäre zu hoch. Auch persönlich finde ich die generelle 19% MwSt zu hoch aber das ist ein anderes Thema – da sind wir in DE aber noch besser dran als zB AT, FR, SP…

Naja, ich finde es aber doch auch Fortschritt, wenn zumindest bei den Neureichen jetzt Kunstleder im Trend ist und nicht mehr Hermelinpelz wie beim neuen König ;-)

Für mich ist die Aktie aktuell zu teuer, dafür habe ich heute etwas Paypal zugekauft, finde die Zahlen nicht so schlecht wie die Reaktion an der Börse. Alles auf lange Sicht.

Für wirklich notwendite Produkte gibt es auch ermäßigte Mwst.

KFZ ist nicht wirklich notwendig und klimaschädlich, statt KFZ kann man mit Öffis zur Arbeit kommen. Da ist es für Gesellschaft besser wenn du Kunstlederkrawatte kaufst.

Irgendwann habe ich hier wohl meine E-Mail veröffentlicht, ich weiss es nicht vielleicht irrtümlich beim Login oder für den Austausch eines Kontaktes oder Tim wurde mal gehackt, ist schlussendlich auch egal. Auf jeden Fall hat jemand jetzt diese E-Mail und schickt, schon eine längere Weile in unregelmässigen Abständen, immer mal wieder Beleidigungen oder Beschimpfungen an diese E-Mail. Soweit so gut, löschen sperren die Devise, sind Fake E-Mail Accounts die immer wechseln aber es dürfte immer dieselbe Person sein. Er oder sie muss von hier sein aus dem Content erkenne ich das, daher gehe ich auch davon aus dass diese Person das jetzt liest.

An diese (anscheinend total verwirrte und kranke) Person: Das Fass ist jetzt überlaufen mit der letzten E-Mail (üble Drohungen ohne weitere Details hier zu nennen). Noch eine solche E-Mail und das landet beim Anwalt!

@Bruno

Wenn es immer unterschiedliche Texte sind, dann kann man zumindest @Lad ausschließen.

:-)

Spaß beiseite. Das ist eine unangenehme Situation. Einfach als den üblichen Spam betrachten und schwups löschen würd ich meinen. Beim Zeitaufwand löschen vs. schreiben gewinnen Sie auf Dauer und der Depp lässt es dann hoffentlich. Lassen Sie sich davon nicht anfassen. Ist wie überall im Leben: Eine kleine aber laute Minderheit kann leicht viel kaputt machen für Alle – auf Dauer.

„Immobilienpreise Falken weiter, auch in Großstädten“.

Nächster Artikel darunter :

„Wohnungsnot wird uns noch Jahre begleiten“.

Finde den Fehler. Niemand verkauft, der nicht muss. Wer baut oder kauft muss jedes Jahr mehr aufwenden, sei es durch Kaufreise, Bauvorschriften, Mangel an Objekten, Inflation,…

Wenigstens ist die mediale Idee einer „Blase“ aus den Schlagzeilen verschwunden. Die gab es nämlich nie, dazu hätte es Leerstand und Überangebote geben müssen, oder beides.

„Hohe Preise“ ist nicht mit „Blase“ gleichzusetzen. Das Geld ist genau dahin gegangen wo es sicher ist , abgesehen vor dem Staat….

Naja, in Hamburg kommen die Immobilienpreise langsam aber deutlich merkbar runter. Noch sind sie nicht soweit, wie sie mit den derzeitigen Finanzierungszinsen sein müssten – aber immerhin. Die Mieten kommen ihnen allerdings entgegen – so gleicht sich dann ein Markt an. Ähnlich wird es mittelfristig wieder mit Handwerkern und Baufirmen sein – wenn aufgrund der Kosten genug Aufträge storniert wurden werden auch hier die Preise fallen, einfach um die laufenden Kosten zu tragen und die leute zu bezahlen. (kurzfristig wird man das aber noch nicht merken – ein Schweinezyklus halt)

Ich sehe keine wirklich stark fallenden Preise voraus am Immobilienmarkt in D. Allenfalls in sehr strukturschwachen Regionen oder sehr ländlichen Regionen mit uralten Hütten kann es stärker abwärts gehen. Kleine Korrekturen kann es jedoch überall geben vor allem bei Preisübertreibungen der Vergangenheit.

Die Zahl der Baugenehmigungen ist regelrecht eingebrochen und Baupreise klettern weiter. Teils auch verursacht durch immer strengere Baugesetze. Auch die Kreditzinsen bleiben auf höherem Niveau. Die Wärmewende mit dem Quasi-Zwang in Richtung Wärmepumpen wird aus meiner Sicht so schon rein mathematisch nicht funktionieren. Zu wenige Handwerker, welche darüber hinaus neben Heizungen auch noch eine Menge andere Projekte zu wuppen haben (altersgerechte Bäder, Sanitärtechnik etc.) für die von der Regierung anvisierten Einbauzahlen.

Interessant wird die Entwicklung beim Mietmarkt werden. Eigentlich müssen die Mietpreise viel stärker steigen und werden teils auch politisch „gebremst“ durch diverse Eingriffe. Gegenwärtig möchte ich wirklich kein Vermieter sein aus verschiedenen Gründen und Entwicklungen. Dann lieber Aktien (auch im Immobiliensektor). Weitere Einschläge in Richtung „böse reiche Vermieter“ sind aus meiner Sicht absehbar.

Im Prinzip ein ähnliches Spiel wie bei gegenwärtigen Debatten, welche den „Gutverdiener“ (welcher mehr als 5.000 € Brutto verdient) und seinen Arbeitgeber durch Vorschläge zu einer drastischen Erhöhung der Beitragsbemessungsgrenze weit über das sonst übliche Anhebungsniveau hinaus bei der gesetzlichen Krankenversicherung abkassieren möchten (siehe Handelsblatt).

Daher stetig in Aktien und ETFs investieren. Ein guter Weg.

Ich sehe das ähnlich. Da meine vermieteten Wohnungen in größeren Objekten sind ergibt sich immer etwas Synergie bei den Kosten.

Warum Slowroller fallende Preise in Hamburg erkennt weiß ich nicht. Es gibt fast keine Objekte auf dem Markt. Es bleibt hochpreisig. Es scheinen jetzt mehr Grundstücke zum Bauen angeboten zu werden, geteilte Grundstücke, Verdichtung . Verschwunden – weil schon längst den Besitzer gewechselt – sind die hochpreisigen Adresslagen in den Anzeigen. Das ist auch gut so, sie sollten nicht zu oft wechseln wegen Blasengefahr und Lieschen Müller meint dann auch, huch wie teuer. Wenn sie im Anzeigenteil verschwinden : huch, die Blase platzt oder die Preise fallen.

Extreme Objekte, billig wie teuer sollte man nicht zum Erkennen der Situation nehmen.

Ich beobachte – eher aus alter Gewohnheit als wegen Interesse – den Markt. Vor 2-3 Jahren gab es in den für mich interessanten Bereichen schlicht keine Angebote mehr – außer es waren Bauruinen für enorm viel Geld. Mittlerweile sind wieder deutlich mehr Familienhäuschen (egal ob Reihenhaus, DHH oder Einzelhaus, 400-700k) auf dem Markt. Die Preise sind dort, wo ein „normaler Gutverdiener“ sie sich mit den Zinssätzen vor 2 Jahren hätte leisten können. Heute braucht man dafür schon recht viel EK, wenn man nicht in die Finanzierungsfalle tapsen will.

Im Grunde ist es aber auch klar: Verkäufer gibts immer und aus den verschiedensten Gründen. Quatschfinanzierungs-Opfer (120% bei 1,5%Tilgung und 10 Jahren Bindung) kommen in den nächsten Jahren noch dazu. Für Käufer wirds aber deutlich schwerer, wenn man nicht genug Eigenkapital hat. Und damit sinken die Preise. Und die Mieten werden steigen…

Und wir werden vermutlich mehr Notverkäufe sehen. Neulich im Norden Hamburgs ein älteres Häusschen, aber mit neuen Fenstern. Gerüst, Dach , Fassade da wurde etwas gemacht. Vorne ein Schild , zu verkaufen. Kommentar eines anderen : „Denen ist wohl das Geld ausgegangen“. Wenn das so wäre : was sie da am Haus gemacht haben kriegen sie nicht mehr rein. Das Geld ist weg. Kann natürlich auch Trennung oder Wegzug sein. Manche Pläne ändern sich unerwartet.

Genau das meine ich – und gerade das habe ich im Norden/Nordosten beobachtet.

Da sind ganz traurige Schicksale dabei – gerade viel zu teure und viel zu optimistisch finanzierte Immobilien werden ganze Familien ruinieren. Aber so traurig das dann ist: Das ist dann eventuell eine Chance, die ich ergreifen könnte so ich denn wollte. Mal schauen.

Ich bin hier entspannt. Ich möchte keine weitere Immobilie kaufen, da ich kein neues Fremdkapital aufnehmen möchte.

Sicherlich gibt es durch die höheren Zinsen eine Stagnation der Kaufpreise. Als langfristige Investoren werden wir in unserem Bestand allerdings mehr Einnahmen verzeichnen. Damit wird auf längere Sicht auch der Preis steigen.

Habt Ihr noch eine andere Idee als Deutsche Wohnen mit höherem EK Anteil? Ei Vonovia ist der EK Anteil noch geringer. So ein Investment könnte ich mir vorstellen. Die Summe ist. Ei mir überschaubar mit 5k€-10k€ und es ist breit diversifiziert. So wäre ich bei guten Preisen auch dabei und würde langfristig vermutlich eine gute Rendite erzielen. Ob die besser sein wird als ein World Index kann ich nicht beurteilen. Da ich aktuell keine Reits habe, schadet eine Position wohl nicht. Zumal ich den World Index ein bisschen durch die USA Lastigkeit verschmähe. Der ist mir persönlich nicht breit genug diversifiziert. Andererseits kann ich auch ohne großen Aufwand European Smallcap aufstocken. Da ist meine Gewichtung auch noch ausbaufähig…

Ich kenne mich mit Immobilienaktien leider nicht aus – mit Reits schon garnicht, wobei ich immer mal wieder vorhabe mich damit zu beschäftigen. Kommt immer irgendwas dazwischen ;-)

Schon erstaunlich wie ruhig das Depot läuft, fast unheimlich. LVMH habe ich letztes Jahr einen Tag vor Weihnachten gekauft. Knapp über 28 % im Plus, meine Hermes Aktien stehen auch gut. Bei Activision hat es bisschen reingehauen im Gegenzug ist aber Hershey explodiert. Läuft.

Aktuell gibt es einige Firmen wieder zu interessanteren Kursen: HD, HRL, V, MMM Bisher halte ich bis auf einen ETF Sparplan die Füße still