Autsch. Das tat weh.

Wenn ich dieser Tage in mein Depot schaue, leuchtet mir bei Target (TGT) eine tiefrote Zahl entgegen. Die Aktie steht seit 4 Jahren unter einem massiven Kursdruck. Die Aktie fiel wie ein Stein im Hudson River. Von der Spitze bei 263 ging es au 99 Dollar. Die Wall Street hat den Daumen gesenkt, die Analysten überschlagen sich mit Hiobsbotschaften. Und die Panikverkäufe setzten ein massives Verkaufsvolumen frei.

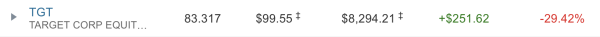

Ich bin ehrlich zu euch: Auch ich habe einen hohen Buchverlust erlitten. Mehrere Tausend Dollar sind in Flammen aufgegangen. Ich stehe jetzt 29% im Minus beim Discounthändler. Es macht keinen Spaß, dabei zuzusehen, wie sich Milliarden an Börsenwert in Luft auflösen. Aber wer mir schon länger folgt, der weiß: Panik ist kein Ratgeber. Jedenfalls bin ich zu früh bei Target eingestiegen (hier im Video erklärt). Und lecke nun meine Wunden.

Die Frage, die mir jetzt alle stellen (und die ich mir auch selbst stelle), lautet: Ist Target jetzt tot – oder ist das die Kaufchance des Jahres 2026?

Warum die Wall Street Target hasst

Man muss die Kirche im Dorf lassen: Die Zahlen waren bislang schlecht. Target hat die Erwartungen verfehlt und den Ausblick gesenkt. Die Gründe sind vielfältig:

- Der Konsument knausert: Die Amerikaner kaufen Lebensmittel und das Nötigste, aber sie lassen Fernseher, teure Kleidung und Deko-Artikel (die margenstarken Produkte) in den Regalen liegen.

- Kostenexplosion: Die Lieferketten sind teuer. Und Target musste viel Geld in die Hand nehmen, um die Regale vollzuhalten – teilweise zu voll mit den falschen Dingen.

- Diebstahl und Margendruck: Ein leidiges Thema im US-Einzelhandel, das immer noch an den Gewinnen knabbert.

Die Aktie wurde daraufhin brutal abgestraft. Die Wall Street hasst Unsicherheit. Und Target hat gerade eine Menge davon geliefert. Natürlich gibt es zudem mit Walmart oder Amazon in den USA bärenstarke Konkurrenten. Auch eröffnen immer mehr Lidl- und Aldi-Märkte, selbst in New York City.

Der Blick auf die Historie: Das „Tar-zhay“-Phänomen

Aber treten wir einen Schritt zurück. Target ist nicht irgendein Ramschladen. Es ist „Tar-zhay“ – der Einzelhändler mit Kultstatus. Die Kunden lieben das Einkaufserlebnis. Die Läden sind sauberer als bei Walmart, das Sortiment ist kuratierter, die Markenbindung ist enorm.

Wir haben es hier mit einem Dividendenkönig zu tun. Seit über 53 Jahren erhöht das Unternehmen jedes Jahr die Ausschüttung. Das überlebt man nicht durch Glück. Das überlebt man durch Anpassungsfähigkeit. Target hat die Inflation der 70er, den Crash von 1987, die Dotcom-Blase und die Finanzkrise 2008 überstanden. Jetzt gibt es 4,6% Dividende! Wow! Das KGV ist mit rund 12 maßvoll.

Am Freitag wurde bekannt, dass der aktivistische Investor Toms Capital Investment Management groß eingestiegen sein soll. Das verhalf der Aktie um 2,5% nach oben. Der Vorstand hat zudem 1.800 Stellen im Oktober abgebaut, um die Kosten in den Griff zu bekommen.

Wird eine vorübergehende Konsumflaute im Jahr 2024/25 diesen Retailer in die Knie zwingen? Ich wette dagegen.

Bewertung: Ein Schnäppchen für Mutige

Nach dem Absturz wird die Aktie zu einer Bewertung gehandelt, die wir lange nicht gesehen haben.

- Das KGV (Kurs-Gewinn-Verhältnis): Die Bewertung ist auf ein Niveau gesunken, das historisch gesehen oft den Boden markierte. Wir sprechen hier von Value-Territorium.

- Die Dividendenrendite: Durch den Kursrutsch ist die Rendite in die Höhe geschossen. Für uns Einkommensinvestoren ist das ein Trostpflaster. Wir werden fürs Warten bezahlt.

Während die Momentum-Trader schreiend davonlaufen, schauen sich Value-Investoren wie Warren Buffett (oder eben ich Tim Schäfer) die Trümmer an und suchen nach den Diamanten. Target hat eine solide Bilanz und generiert nach wie vor Milliarden an Free Cashflow.

Mein Plan: Stur bleiben und kassieren

Bin ich glücklich über den Kursverlust? Nein. Werde ich verkaufen? Auf gar keinen Fall.

Im Gegenteil. Wenn eine Qualitätsaktie, die ich bereits besitze und deren Geschäftsmodell ich verstehe, um 20% oder mehr fällt, dann ändert sich für mich nur eines: Sie ist billiger geworden.

Der Markt übertreibt immer – in beide Richtungen. Genauso wie die Aktie während der Pandemie zu hoch gejubelt wurde, wird sie jetzt zu tief geprügelt. Die Probleme sind real, aber sie sind lösbar. Der US-Konsument wird zurückkehren. Die Zinsen werden irgendwann fallen, was den Konsum wieder ankurbelt. Und Target wird seine Lagerbestände bereinigen.

Mein Fazit: Ich sitze diesen Sturm aus. Ich reinvestiere meine Dividenden (DRIP) und kaufe durch den niedrigeren Kurs nun mehr Anteile für das gleiche Geld (Cost-Average-Effekt). Zudem werde ich noch etwas frisches Geld reintun. Wer nicht investiert ist, findet hier meiner Meinung nach ein extrem attraktives Chance-Risiko-Verhältnis für die nächsten 5 bis 10 Jahre.

Es braucht Nerven aus Stahl, um jetzt zuzugreifen. Aber genau dort, wo die Angst am größten ist, liegt meistens das Geld auf der Straße. Im Einkauf liegt schließlich der Gewinn. Ich denke auch an einen Nike-Nachkauf nach dem jüngsten Absturz.

Bleibt standhaft, Euer Tim

Disclaimer: Ich besitze Aktien von Target. Dieser Artikel stellt keine Anlageberatung dar. Aktienkurse können fallen und steigen. Macht immer eure eigenen Hausaufgaben.

Finde ich auch interessant solche Werte, klassische Value Titel, aber auch hier wird sich KI noch auszahlen, was vielleicht noch nicht wirklich im Fokus der Masse ist.

Target hat ja bereits investiert in diverse Bereiche:

1. Kundenerlebnis & Personalisierung

2. Lieferketten- & Bestandsmanagement

3. Sicherheit & Betrugsprävention

4. Interne Prozessoptimierung

Ich sehe beispielsweise auch im Bereich Diebstahl Erkennung/Prävention eine gute Möglichkeit, durch Erkennung von typischen Bewegungsmustern etc. erkennt man Diebstähle/Täter rechtzeitig und kann sie mit wenig Manpower gezielter bekämpfen.

Die KI Revolution wurde bisher primär durch das Aufrüsten der Hyperscaler gefeuert, aber es wird auch in der „Old Economy“ ankommen (ist teils schon aber wird sich noch stark entwickeln in den kommenden Jahren).

Denke KI ist noch nicht zu Ende gedacht, viele Branchen werden enorm profitieren, wo man es vielleicht noch nicht wirklich in den Kursen sieht, auch z.B. Bank- und Versicherungsbranche.

schöner artikel! ich habe sie auch und behalte sie

prima!

Meckern das Target in der Krise ist, aber immer predigen das man nicht ständig konsumieren soll….Soll das ein Witz sein :-D?

Ich finde es schade, dass bei ING Target nicht im Sparplan möglich ist. Denn hier würde ich gerne über einen längeren Zeitraum sparen.

bei anderen brokern geht es.

Für mich ähnlich mit General Mills und Diageo ich kaufe Sie per Sparplan weiter ein, obwohl es wehtut innerlich.

Die Branche bietet aus meiner Sicht aktuell ein hervorragendes Chance- Risikoverhältnis, Target hatte ich bis dato nicht auf meiner Liste was sich aber jetzt ändert . . . . . . . . möglicherweise werde ich neben GIS, Hormel und Kraft Heinz nun auch noch Target mit aufnehmen.

Ich bin überzeugt das die Branche in ein paar Jahren ihre Krise überwunden hat und weiter großartige Ergebnisse erzielen wird, was wunderbare Dividenden und attraktive Kurse nach sich ziehen wird.

Während einer Krise zu kaufen, ist immer brisant. Man weiß nie, wie lange sie noch dauern kann. Aber ich bin guter Dinge. Auch deine genannten Aktien sind spannend.

Super Artikel, lieber Tim.

Schaut mal auf Five Below, auch wenn nicht ganz vergleichbar.

Habe im August 2024 zugeschlagen bei 61 Euro.Die Aktie war tot .

Der Turnaround kam sehr schnell.

Leider habe ich zu wenig Stücke gekauft.

Ja, das ist auch eine spannende Firma.

Was hat Target für einen Wettbewerbsvorteil? Ich sehe da leider nichts, oder ich übersehe etwas. Ist doch reines Margen Geschäft, der grösste mit der besten Gewinnmarge wird überleben.

Lieber Tim

wo liegt denn der Vorteil von Target, bei der ganzen Konkurrenz im Einzelhandel in den USA? Burggraben gibt es also keinen, daher für mich als Europäer schwer einzuschätzen, da du aber vor Ort bist, kannst du das eventuell besser einschätzen! Also warum Target, bei dieser Vielzahl an Konkurrierenden Einzelhändlern und Discountern?

Wünsche dir und allen hier ein gutes neues Jahr