Der Kopf sagt dir: „Investiere regelmäßig und mache dir keine Sorgen über Kursabschläge. Es ist völlig normal und gesund. Es kommt immer wieder vor.“

Aber deine Angst sagt dir: „Verdammter Mist. Das kann doch nicht sein, dass die Börsenkurse fallen. Lass mich mal abwarten. Es kann noch viel schlimmer werden.“

Wer gewinnt? Der Kopf oder die Angst? Der Kopf/Verstand gewinnt immer. Aber die Angst fühlt sich viel besser und schlauer an in solchen Korrekturphasen.

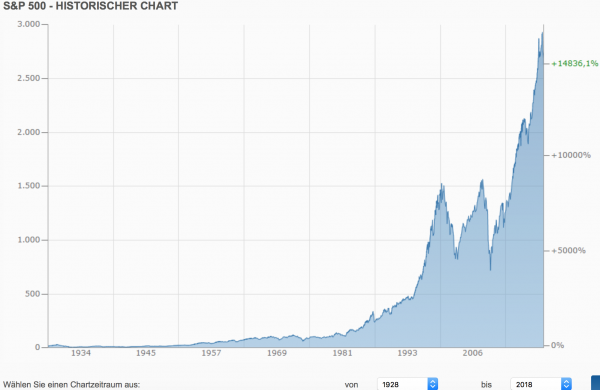

Die höchsten Renditen werden auf dem Hosenboden verdient. Hab Geduld. Lass deinen Sparplan laufen. Höre nicht auf die Weltuntergangspropheten. All das Geschwätz kannst du vergessen. Blicke auf den Langfristchart. Der sagt mehr als 1.000 Worte. Am besten meide die Finanzpornographie. Sie spielt nur mit deiner Angst. Es ist so sinnlos.

In den vergangenen 20 Jahren gab es zehn Korrekturen. Davon haben nur zwei einen Bärenmarkt gebracht, der durch einen Absturz von der Spitze um 20 Prozent definiert wird.

Natürlich können Korrekturen ein Zeichen sein, dass ein heftiger Bärenmarkt womöglich kommen kann. Aber das weiss eben niemand mit Sicherheit im Vorfeld. Weil das perfekte Timing an der Börse nahezu unwahrscheinlich ist hinzubekommen, bietet sich das „Buy and Hold“ an. Oder besser: Kaufen und Zukaufen über einen ETF- oder Aktiensparplan.

Guter Beitrag Tim! Stimmt soweit alles. Jedoch schaue ich mir solche Charts wenn dann inflationsbereinigt und nach Steuern an (also „realer Nettoreturn“). Das ist ja letztelendes das was für mich zählt. Manchmal schaue ich mir auch Charts logarithmisch skaliert an. Wobei mich Charts im allgemeinen nicht so sehr interessieren, ich denke es gibt viel wichtigere Fakten als (vergangene) Kursbewegungen. Lieber schaue ich z.B. die Jahresabschlüsse der Unternehmen an, und achte auch darauf ob diese nach IFRS, US-GAAP oder anderen Normen erstellt worden sind. Das finde ich viel wichtiger als irgendwelche Charts.

Hallo Tim,

super Beitrag mal wieder:)

eine Frage tendierst du eher zum S&P 500 als ETF (höhere Rendite, weniger Sicherheit) oder lieber auf den MSCI World (kleinere Rendite dafür höhere Sicherheit).

Lg

Eine logarithmische Darstellung wäre ehrlicher.

Bspw.:

„Die höchsten Renditen werden auf dem Hosenboden verdient. Hab Geduld. Lass deinen Sparplan laufen. Höre nicht auf die Weltuntergangspropheten.“

So mache ich das. Alles andere kostet Nerven.

Irgendwie hab ich so eine Vorahnung dass die nächsten 15 Jahre an den Börsen nicht so gut laufen werden wie die letzten 15 Jahre. Alternative sehe ich aber keine.

Darum: Stets investieren! Aber auch anderen Ziele wie z.B. der Wunsch nach einen Eigenheim oder Gründung einer Familie nicht hintenanstellen. Es gibt noch mehr als Aktien, Etfs und Co….

Schöner Artikel. Ich sehe es genauso.

Korrekturen und Kurseinbrüche wird es immer wieder geben. Aber genauso wird sich der Markt auch wieder erholen. Bei jedem Down kommt die Angst und die Panikmache der Medien.

Wer sein ETF Depot aufgebaut hat und bereits einen Sparplan hat sollte einfach immer weiter machen. Nach 20 – 30 Jahren wird sich das auszahlen! Geduld ist leider nicht jedermanns Sache.

In diesem Sinne, ruhig bleiben und seiner Strategie treu bleiben.

Steven

Günstig nachkaufen macht doch sowieso viel mehr Spaß. ;)

Was haltet ihr von VW?

Es gab ja gerade wieder schlechte Nachrichten, weil VW ungenau deklarierte Autos aus Vorserienproduktion oder so illegal verkauft haben soll.

Ich glaube, dass auch das das Geschäft nicht nachhaltig geschädigt wurde.

Sollte man VW jetzt kaufen? Zu welchem Preis?

Meine Meinung kennt ihr ja bereits.

@Timski

Nach 2008 gings auch nur wegen den Notenbanken die massiv interveniert haben so steil nach oben. Der Markt wird zurück kommen.

KAUFEN! KAUFEN! KAUFEN!

Es ist Kaufzeit an der Börse.

Viele Qualitätsaktien sind deutlich zurückgekommen und zu niedrigen Preisen zu bekommen. Negativnachrichten sind längst eingepreist.

Ich habe den Eindruck, hier entscheidet niemand anhand fundamentaler Informationen.

Auch wenn ein Rückgang als Grund für den Kauf genannt wird, so mag das zwar antizyklisch sein (was schon mal sehr gut ist).

Aber auch Aktien, die um 30% zurück gingen, können noch massiv überbewertet sein.

Mein Tipp: Auf das KBV und die EKR achten.

Bitte bitte Charts immer logarithmisch zeigen!

ThomasH

Hier ist der Chart wie gewünscht. Das ändert an der Aussage im Text nichts.

@Sammy „Nach 2008 gings auch nur wegen den Notenbanken die massiv interveniert haben so steil nach oben.“

Das stimmt wohl, aber das Geld kann dem Markt nicht mehr entzogen werden, sonst bricht die Wirtschaft total zusammen. Es wird eher noch mehr Geld in die Märkte gepumpt.

@Michi

Sei dir da mal nicht so sicher, bei einer Liquiditäts Krise wird Geld entzogen. Siehe 2008

An die Reit Kenner hier.

Hab meinen Sparerpauschbetrag noch lange nicht ausgereizt. Bekomm ich dann die volle Dividende?

Ich hab im Moment 14 HighYieldDividend Etfs (Aktien und Bonds) und würde gerne noch Reits gehen. Hier will ich aber anders als bei Aktien und Bonds nicht in Etfs gehen, sonder selbst in unterschiedliche Reits investieren.

Mir schweben die üblichen verdächtigen wie MainStreet Capital, Omega Healthcare Investors, Welltower, Realty Income, Iron Montain,

Gruß

Manni

Logarithmisch hin oder her, in 30 Jahren steht der SP500 so hoch, das einem 2018 wie 1980 vorkommt ….. dann ist das 2003er und 2008er tief vlt noch als winzige delle zu erkennen.

Hab mal ca 5% Zuwachs gerechnet auf 30 jahre da sind wir bei 13.000 Punkten in SP500.

„Gegen Amerika zu wetten war die letzten 100 Jahre keine gute Idee. Künftig ist es auch keine“ -WB … so in der Art sagt er es immer. Da bin ich lieber dabei und sitze alles aus.

-M

Hallo,

ich bin im November 2017 ins Berufsleben gestartet und kann nun also mit dem „Vermögensaufbau“ beginnen.

Ursprünglich hatte ich den Plan, bis 100k in ETFs zu investieren und erst im Anschluss über Einzelaktien nachzudenken.

Nun bieten die aktuellen Schwankungen ja gerade auch bei Einzelaktien immer wieder schöne Einstiegskurse.

Was würdet ihr mir empfehlen? Beim ursprünglichen Plan bleiben? Doch eher auf Einzelaktien gehen? Zweigleisig fahren?

@ManniB

Main Street ist kein REIT, sondern ein BDC!

IronMountain wird als REIT gehandelt, aber das Geschäftsmodell sind in erster Linie nicht Immobilien!

Bin an beiden beteiligt. Nicht einfach kaufen, weil andere das auch haben bitte!

Gruß

A.

Natürlich ist Diversifikation sehr wichtig, daher haben wir ein freistehendes Einfamilienhaus mit grossem Garten da wird Gemüse angebaut. Wir haben Apfel, Birnen, Kirsch und Zwetschgenbäume. Im Tiefkühler liegen eigenen Kirschen, Johannisbeeren usw.

Soeben haben wir das Resultat von 60kg Zwetschgen vergohren in einem Fass vom Brennmeister zurück erhalten. Eion vorzühlicher Zwetschgenschnaps aus dem eigenen Garten.

Das ist Lebensqualität!

@-M

Weil die Börse eine Einbahnstrasse ist und das Wachstum unendlich ist?

@Daniel

Weil die Börse eine Einbahnstrasse ist und das Wachstum unendlich ist?

Warum gehen viele Menschen immer davon aus, dass das Wachstum endlich sein soll? Durch Produktivitätsverbesserungen werden die Kosten für Produkte immer tiefer, daher können sich immer mehr Menschen weltweit immer mehr Dinge leisten.

Durch das Wachstum in den Boomstaaten wie China oder Indien können sich immer mehr Chinesen oder Inder nicht nur ein Fahrrad sondern ein Motorrad oder gar ein Auto leisten. Der Chinese oder Inder möchte auch ein Smartphone oder ein Ipod usw. Das ist alles Wachstum. Wachstum bringt mehr Wohlstand für alle!

@Daniel, Einbahnstraße ja/nein hängt doch vom Betrachtungszeitraum ab. 30J+ ?. Warum soll das Wachstum in absoluten Zahlen nicht unendlich sein!?

Ich mache mir die Sache jetzt einfacher:

Bis auf ein paar Einzelkäufe für den Thrill habe ich ja nur langweilige, breit diversifizierte Sparpläne. Warum sollte mich also interessieren, wie die Buchwerte stehen?

Ich hab jetzt alle Felder meiner Tabellenkalkulation ausgeblendet, wo ich bisher immer fleissig die tagesaktuellen Buchwerte eingetragen habe. Jetzt fülle ich die nur noch alle paar Monate oder Jahre, so zumindest der Gedanke. Dann reicht es aus, einmal im Monat die neu investierten Summen einzutragen und nur diese zu betrachten. Denn darum geht es jetzt ja: Wieviel ich investieren kann.

Und schon gibt es nur noch Zahlen zu sehen, die nur eine Richtung kennen: Nach oben! :-)

Wie die Buchwerte stehen interessiert mich frühestens in 10 Jahren.

Also @Timski: ‚auf dem Hosenboden‘ ist ein guter Ausdruck!

Hallo zusammen,

meine Nachricht hat nicht unbedingt mit dem aktuellen Blogbeitrag zu tun, dennoch schätze ich die Community hier sehr und hoffe auf ein paar anregende Meinungen.

Ich befinde mich noch in meinem Studium und möchte gerne zwei Kurse zum Thema Excel (spezifisch auf meinen Wunscharbeitsplatz zugeschnitten) und SAP besuchen, die zusammen 900€ kosten würden.

Des Weiteren stehe ich vor der Entscheidung, ob ich auf ca. 3000€ Verdienstausfall hinnehmen soll, um ein sehr anerkanntes Praktikum bei einem DAX-Unternehmen im Ausland zu absolvieren.

Das sind ca. 4000€, die ich „investieren“ würde, um meinen Lebenslauf noch weiter zu verbessern. Haltet ihr solche Entscheidungen im Allgemeinen sinnvoll für das langfristige Ziel der finanziellen Freiheit?

Ich persönlich finde die Zahlen noch im Rahmen, wenn es mal fünfstellige Summen wären, würde ich wahrscheinlich anders denken.

Grüße

Daniel

Daniel

Ja die Börse ist langfristig eine Einbahnstraße.

Was denkst du denn? Wenn du anders denkst, dann würde ich nicht an der Börse investieren und solche Blogs meiden.

Denkst du auch wie der eine Kerl der im Patentamt zurückgetreten ist, mit der Begründung: „Es wurde bereits alles erfunden“ ? Du würdest dich wundern….

Nicht umsonst prophezeit Buffett einen Dow Jones von 1.000.0000 Punkte und da braucht man keine Riesen wertentwicklung um das zu erreichen

…

Pessimisten sind langfristig die Verlierer der Börse. Ich bin Optimist, ich will auf der Gewinnerseite sein.

-M

@ ZEN Investor:

haben sie dich wieder rausgelassen?

War so schön ruhig hier…und so rational

@Stefan:

Es tut mir leid, dass ich dich mit meiner angeblichen Irrationalität verwirrt habe.

Ich habe eigentlich extra versucht, weniger lange Beiträge zu machen.

Was meinst du mit „haben sie dich wieder rausgelassen?“?

Ich habe meinem Pfleger angeboten, ihn reich zu machen, wenn er mich raus lässt.

@ ManniB

Bei Reits findet lediglich auf Unternehmensseite keine Gewinnbesteuerung statt. Die Dir zufließende Dividende ist Einkommen und muss ganz normal versteuert werden. Also 15 % amerikanische Quellensteuer, welche auf Deine deutsche Abgeltungssteuer angerechnet wird, und die entsprechende deutsche Abgeltungssteuer. Wenn Dein Sparerfreibetrag noch nicht ausgeschöpft ist, fallen mithin nur die 15% amerikanische Quellensteuer an.

Gruß

Bernd

Ich bin immer wieder fasziniert über die Unterschiede bei der Besteuerung im Bereich Aktien.

Wir in der Schweiz haben keinen Freibetrag für Dividenden wir versteuern jeden Rappen Dividende direkt als Einkommen mit einem Steuersatz von ca 12%-18% je nach Einkommen und Kanton.

Im Gegenzug sind in der Schweiz Kursgewinne komplett steuerfrei!

Nico Meier

Ein El Dorado ! Hammer !

Neue Entwicklungen, nicht nur im Bereich Technik, sondern auch Gesundheit treiben das Wachstum der entsprechenden Firmen zwangsläufig weiter. Ich lese ab und an Wissenschaftsmagazine und sehe ja, wo welche Entwicklung aktuell läuft. Das ist faszinierend für mich.

Darüberhinaus können z.B. Unilever allein Durchpreissteigerungen/Inflationsausgleich mehr verdienen.

Und neben Chinesen und Indern dürfen Schwarzafrika nicht vergessen. Vereinzelen Staaten bzw. der Bevölkerung geht es dort auch (sehr langsam) besser, z.B. Nigeria und Angola.

Gruß

A.

Was ist den hier in letzter Zeit los? Ich hab ja lange kaum was geschrieben, ich finde die Stimmung wirklich teilweise unterirdisch…

Da war ich froh endlich Mal einen Blog zu haben der von scheinbar rational denkenden Menschen besucht wird und nun gibt’s hier andauern sinnlosen Streit. Können wir bitte damit aufhören? Wenn man ein Thema kritisch besprechen möchte, dann bitte höflich und faktenbasiert.

So und jetzt zum Thema langfristigkeit der Börse:

Ich versuche ein Optimist zu sein. Ich sehe aber sehr viele große Herausforderungen, die es in den letzten Jahrhunderten so nicht gab. Vieles davon sind neue und wesentlich größere Probleme als noch vor 200 Jahren. Schön zusammenfassen tut das übrigens Yuval Harari in seinen Büchern.

Nichtsdestotrotz muss ich daran glauben, dass das System insgesamt dauerhaft irgendwie eine Lösung findet. Bei jeder Alternative dazu ist unser Portfolio dann das geringste Problem. Pessimistisch zu sein bringt einen dann nicht weiter, aber die Probleme wahrzunehmen ist trotzdem wichtig.

Als Value investor bin ich im Gegensatz zu den meisten der ETF und Gesamt-Marktkäufer aber nur auf eine gute Performance einzelner Unternehmen angewiesen. Im Zweifelfall darf der Markt auch fallen. Wenn ich es schaffe meine Einzelaktien zu finden, vllt. hab ich dann trotzdem ein gutes Ergebnis. Ob ich den Wettbewerb gegen die Statistik schaffe sehen wir dann in ein paar Jahren ?.

Grüße Baum

@Nico Meier

In Österreich zahlen wir 27.5% auf die Dividende und 27.5% auf den Kursgewinn bei einem Verkauf.

Sparerpauschbetrag gibt es auch nicht.

Riester und Rürup gibt es auch nicht.

3 Säulen für die Altersvorsorge wie in der Schweiz gibt es auch nicht.

Dafür können wir aber 25€ vom Bruttolohn (also ohne Steuerabzug) direkt in eine Vorsorgeversicherung anlegen und da fallen dann auch keine Steuern an, außer halt die 6% Versicherungssteuer.

Aber was solls… die Rente in Österreich ist schließlich sicher :-D

@Nico Meier

Jetzt zum Ende des Jahres haben wir uns entschieden, unser Cash zur Aufstockung der Altersvorsorge in der Schweiz zu nutzen. In die Aktienmärkte hatten wir in diesem Jahr bereits genügend investiert, auch wenn die derzeitigen Kurse durchaus einen Kaufanreiz bieten. Somit zahlen wir ca. CHF 30k in die zweite Säule (betriebliche Altersvorsorge) ein, wodurch unsere sich unsere steuerliche Belastung um ca. 10k verringern wird. An das Geld kommen wir zwar in den nächsten zehn Jahren nicht ran und es wird nur zu ca. 1% verzinst (obligatorischer Mindestzinssatz), aber dafür nutzen wir das als eine weitere Form der Diversifikation. Im nächsten Jahr zahlen wir auch wieder den Maximalbetrag von rund CHF 14k in die Säule 3b ein (private Altersvororge), um die daraus resultierenden steuerlichen Vorteile zu nutzen. Jedenfalls haben wir uns entschieden, bei Aktienkäufen momentan etwas am Seitenrand zu stehen.

Nutzt Du diese Möglichkeiten der 1./2. Säule auch?

Cheers

Big Ben

Hallo Der Baum,

Yuval Harari kannte ich bisher gar nicht, aber ich war in letzter Zeit auf der Suche nach guter neuer Literatur. Sapiens: A Brief History of Humankind hab ich mir gleich auf die Wunschliste gepackt. Danke dafür.

Und ja, mit unpopulären Meinungen kann man regelrechten Shitstorm ernten. Wenn wir alle gleicher Meinung wären, bräuchten wir uns gar nicht mehr austauchen. Sich nur noch gegenseitig zu bestätigen ist zwar sehr gemütlich, aber wenig bereichernd.

Viele Grüße

C

@Big Ben

Die 14k um Steuern zu sparen zahlt ihr vermutlich in die Säule 3a ein, da meines Wissens nur die Säule 3a steuerbegünstigt ist.

Meine Frau und ich haben beide einen Arbeitgeber der überrparitätisch und bedeutend mehr als gesetzlich vorgeschrieben in die Pensionskasse Säule2 einzahlt. Zusätzliche Einzahlungen in die 2.Säule haben wir bisher nicht getätigt. Sollte in naher Zukunft mal viel übriges kapital nicht gebraucht werden so werden wir Renovationen machen um Steuern zu sparen oder wir zahlen in die 2.Säule ein.

Die Säule 3a zahlen wir jedes Jahr voll ein, da wir uns die Steuerersparnis nicht entgehen lassen wollen und wir eben indirekte Amortisation machen über die Säule 3a.

Apropos ausradierte Kursgewinne:

Wie verlief so eure Entwicklung seit dem Tiefpunkt im März 2009 oder von mir aus auch seit dem 1.Januar 2009?

Damals kam ja die Abgeltungssteuer (aka Abmelkungssteuer), dh man musste vor dem 31.12.2008 noch fleissig Aktien kaufen, damit diese später beim Verkauf steuerfrei waren.

Konntet ihr einigermassen mit dem DAX mithalten oder diesen gar schlagen?

@Nico Meier

Natürlich meinte ich Säule 3a – und die Möglichkeiten in der 2. und 3. Säule…so ist das, wenn man auf die Schnelle tippt…;-) Wir nutzen die 3. Säule übrigens auch für die indirekte Amortisation unseres Wohneigentums.

Cheers

Big Ben

Nett : https://www.youtube.com/watch?v=vk0AyFyM1Ng

„Die ersten 100.000 sind die Schwersten“

@Domblick mit Wohnung : Genau: was schert uns der Buchwert, das ist etwas für Ungeduldige. Der Buchwert darf nicht an erster Stelle stehen, der zappelt und verleitet zu Emotionen.

Hallo Christian H.,

ich hab absolut gar nichts gegen kritische Meinungen! Ich bin froh darüber, meistens bin ich nämlich der kritische Mensch in meiner näheren Umgebung.

Und ich teile sogar häufig die Kritik, die hier auch teilweise zu recht geäußert wird. Was ich aber wiederum ebenfalls kritisiere ist ein unfreundlicher Schreibstil, Beleidigungen oder auch nicht fakten-basiertes Gelaber.

Grüße Baum

@ManniB Omega Healthcare ist derzeit überkauft. Ich bin derzeit mit 32% im Plus, Dividendenrendite jetzt „nur noch“ 9,32%. Sabra Healthcare ist preiswerter, hier muss ich mich mit 8% Kursgewinn zufrieden geben, aber die Dividendenrendite ist mit 9% echt lecker. Aber der Buchwert ist eher Wurscht. wie viele Aktien zu 2% oder 3% Dividendenrendite müsste ich haben, um die 8% oder 9% zu bekommen ? Dreimal so groß ! Mein Depot kann also sehr viel kleiner sein im Vergleich.

Und es gibt ja auch andere nette, z.b Ventas (20% im Plus, 5% Dividendenrendite). Während meine Wachstumsaktien wie ein Pudding an der Kühlschranktür runterrutschen, verhalten sich die REITS ganz artig und bringen ihre Leistung, am Puls der Wirtschaft und ohne große psychologiche Aufpreise.

Von allem etwas und von überall her, irgendwas fällt immer und irgendwas steigt immer.

@Daniel (Investition in Bildung): Ich habe ebenfalls 5.000 € und viel Zeit in Weiterbildung gesteckt.

Ich denke, du wirst ein klein wenig enttäuscht sein, da du nicht sofort eine (monetäre) Belohnung für deine Leistung bekommst. Überspitzt: Niemanden interssiert dein Excel-Zertifikat, die Pappe kannst du dir höchstens übers Bett nageln.

Aber wenig später wirst du merken, dass sich das Ganze gelohnt hat: Du bist kompetenter, du bist souveräner, du bist perfekt ausgebildet. Du hast unglaublich tolle Leute kennengelernt, mit denen du immer noch befreundet bist. Du hast Erfahrungen gesammelt, die dir niemand mehr wegnehmen kann. Du hast ein Netzwerk. Die Investition – besonders wenn du sie auf deinen Wunscharbeitsplatz zugeschnitten hast – wird sich definitiv lohnen. Viel Erfolg!

@Thorsten: Wie bewertest du das Ausfallrisiko bei Renditen in dieser Region (5-9%)? Das entspricht ungefähr der Verzinsung von Mittelstandsanleihen, und da ist gewisses Ausfallrisiko vorhanden.

@Christian H.. Es handelt sich ja nicht um Anleihen oder vergleichbare Instrumente. Ausfallen können einzelne Vertragspartner, ist der REIT genügend diversifiziert kann er das ausgleichen, ähnlich wie in einem Hochhaus, in dem immer gerade eine Wohnung frei ist. Können Apple oder Berkshire ausfallen? Nur auf dieser Ebene vergleichbar.

@ Thorsten

ich bin deinem Link gefolgt kam aber nich nicht dazu mir das anzusehen weil ich von der Advertising am Rand, auf die WDR Doku „Konsum-Aussteiger: Mit Kindern im Mini-Haus“ aufmerksam wurde. https://m.youtube.com/watch?v=Hd3V_b3fT-Q

Aufjedenfall interessant für Thinyhouse und Jurten Fans mit Anhang

@Daniel

Die Entscheidung musst du letztendlich aus eigener Überzeugung treffen, sonst wirst du nicht glücklich damit.

Dennoch mal soviel hierzu:

Ganze ehrlich? Es kommt natürlich auf deine Branche an, aber in der IT: Ersteres interessiert heutzutage kaum einen mehr, praktische Erfahrung ist hierfür ausschlaggebender als ein Excel-Zertifikat. Die SAP Produktwelt und insbesondere das ERP sind wirklich extrem breitgefächert, sodass hier ohne weitere Informationen davon ausgegangen werden kann, dass dir nur Geld aus der Tasche gezogen werden würde. Warum? 900€ – (MwSt) Ersparnis an Personalaufwand für den neuen Arbeitgeber, ist kein Grund dich bevorzugt einzustellen. Schulungen im Umgang mit NetWeaver und Co. würdest du ohnehin bezahlt bekommen und sind etwas das man auch kostenlos hinbekommt. Zertifizierungen sind paradoxerweise noch etwas worauf Unternehmen abfahren, das wäre das einzige was Sinn machen könnte. Aber auch hier muss ich ehrlich aus Erfahrung sagen… überbewertet. Das Verständnis und wirkliche Kompetenz erhältst du in der Praxis. Daher würde ich eine Werkstudentenstelle bei einem Unternehmen im SAP Ökosystem anvisieren und einem Kurs immer vorziehen. Die Berufserfahrung ist meist mehr wert als technisches Wissen welches einem ein 900€ Kurs beibringt.

Das ist wieder etwas anderes, persönliche Erfahrungen, insbesondere hinsichtlich deiner Lebensfindung und der Erkenntnis dich selbst besser verstanden zu haben sind in jungen Jahren sehr sehr hilfreich. Wenn du wegen deinem Auslandsaufenthalt keine Armani Brille kaufst und dir Porschefahren plötzlich albern vorkommt, dann war es die beste Investition deines Lebens.

Nehmen wir mal an du hättest die Chance auf Daimler in Singapur. Dein Einstellungsgespräch für deinen Wunschjob würde diametral anders verlaufen, wenn du stattdessen nur dein Excel Zertifikat auf dem Tisch liegen hättest. Was denkst du wäre dem Gesprächspartner wichtiger? Dass du im Vertrieb und ausländischen Kundenkontakt an einem der pulsierendsten Orte dieser Welt Erfahrungen gesammelt hast oder ob du dein Studium in Regelzeit beendet und fleißig Kursbescheinigungen gesammelt hast?

In meinem ersten und endgültigen Bewerbungsgespräch nach dem Studium ging es zu 80% der Zeit nur um meine Auslandsaufenthalte, Lebenseinstellung und Erkenntisse aus Auslandspraktikas und Schwierigkeiten im Alltag. Die restlichen 10% der Zeit handelten von meiner inländischen Berufserfahrung und der Rest ging für Fragen zum Studium drauf.

Alles andere Stand auf dem Papier oder konnte recht schnell durch geschickte Fragen erörtert werden. Fehlte technisches Wissen war das egal, das kann man den Leuten schon beibringen, wenn sie nur wissbegierig sind und zeigen, dass sie etwas erreichen möchten.

Daher ganz einfach, solange du nicht den Fehler tust wie viele andere und irgendwelchen Papierzetteln hinterherrennst um anderen zu zeigen, dass du angeblich etwas kannst, wirst du nicht in die Notwendigkeit geraten ihnen überhaupt weismachen zu müssen, dass du etwas könntest. Das merkt man dann schon von ganz alleine.

Übrigens ist das ständige durchoptimieren von sich selbst gesundheitsschädlich. Man sollte so etwas wie den Job schon möglichst mit etwas Freude absolvieren, immerhin verbringt man damit den Großteil seiner Lebenszeit in einer Woche.

Das ist jedoch nur meine Ansicht. Du musst dir schon deine eigene Meinung bilden.

Achja, (SAP) Kurse gibt es auch kostenlos an UNIs für welche man sich einschreiben kann.

TL;DR: Die Reise ist die beste Universität des Lebens. Papierzettel sind überbewertet, das kommt auch so langsam bei den deutschen Unternehmen an.

@Thorsten

Danke,das ich der Grund warum ich in Reits gehen will.

Kursgewinne sind mir egal, ich will möglichst hohe Dividenden.

Interessant finde ich auch AlstriaOffice Reit.

Apropos ausradierte Kursgewinne:

Wie verlief so eure Entwicklung seit dem Tiefpunkt im März 2009 oder von mir aus auch seit dem 1.Januar 2009?

Sehr gut aber nicht im gewaltigen Umfang. Von 2005 bis 2008 war ich noch in Ausbildung und danach gab es erst ein paar Anschaffungen wie eigenes Auto usw. Der Sparplan lag damals bei 100€/Monat auf einen aktiven Fonds, Deka Deutschland TF, wobei, wenn man diesen mit dem Benchmark SP500 vergleicht war er „nur“ ein Drittel schlechter. Es hätte mich schlimmer treffen können.

Sagen wir mal so, ich bin mit einem RELATIVEN Kursplus aus der Krise herausgekommen, ABSOLUT war die Summe aber überschaubar. Von ETF wusste ich damals nix und ich habe auch erst vor einigen Jahren erst alles verkauft und habe darauf umgeschichtet. Aktive Fonds waren da einfach viel zu teuer und in meinem Fall auch mit Deutschland zu wenig diversifiziert. Die Altbestände konnten zudem steuerfrei verkauft werden.

Alles wird gut.

Tim Schäfer hat Recht: Langfristig ist der Chart ein Jackpot (Hanstopf).

Mich wundert und ärgert ehrlich gesagt, dass hier so wenige Leute auf fundamentale Daten schauen.

Noch nie habe ich jemanden Online in einem der grossen Foren oder in diesem grossartigen Blog jemanden getroffen, der sagte „Ich orientiere mich strikte an einer günstigen Bewertung sowie an der Eigenkapitalrendite“.

Immer wieder wird zwar gesagt, es werde fundamental investiert, aber bei genaurer Nachfrage hört man, dass es dann doch das Bauchgefühl ist, was entscheidet.

Wie gesagt, viele Börsenblogs, auch Valueblogs, werden in 2 Jahren verschwunden sein, falls die Kurse dann tiefer als heute sind.

Ich persönlich habe ein neues Wikifolio eröffnet, welches ab anfang 2019 sichtbar sein sollte: https://www.wikifolio.com/de/ch/w/wf0value30

Es heisst Value Investing 2030 und ich werde darin vom 01.01.2019 bis 31.12.2030 nachweisen, dass meine Art des Investierens extrem gute Ergebnisse auf lange Sicht hervor bringt.