Wow! Das Jahr 2023 war herausragend für mein Depot. Ich habe den höchsten absoluten Gewinn in meinen acht Jahren an der Börse erzielt. Mein Depot legte um 61 Prozent zu. Eine unglaubliche Performance! Der KI-Boom ließ sämtliche Halbleiteraktien durch die Decke gehen. Meine besten Titel 2023 waren Super Micro Computer (+242%), Nvidia (234%), Tesla (106%) und Broadcom (96%).

Auch der Start in dieses Jahr lief mega: Die Aktie des Serverspezialisten Super Micro Computer vervierfachte sich innerhalb von drei Monaten. Und Nvidia setzte genau dort an, wo sie im letzten Jahr aufgehört hatte – die Aktie steigt und steigt…

Das erste Halbjahr 2024 lief glänzend. Mein Depot sattelte weitere 52% auf. Hauptanteil hatten daran Halbleiteraktien wie Nvidia, Super Micro Computer, Broadcom, Lam Research oder Micron.

Dieser Artikel ist von Nikos Deiters, der ein duales Studium in Rosenheim macht und bei Boerse.de arbeitet.

2. Halbjahr: KI-Aktien geraten ins Stocken. Hat SMC seine Bilanzen manipuliert?

Das zweite Halbjahr begann holprig. Highflyer wie Nvidia, Lam Research und andere kamen unter die Räder. Die Zweifel an der Nachhaltigkeit und Profitabilität des KI-Booms nahmen zu. Der Serverspezialist Super Micro Computer veröffentlichte enttäuschende Quartalszahlen und sieht sich zudem Vorwürfen des Short-Sellers Hindenburg Research wegen Bilanzmanipulation ausgesetzt. Super Micro steht nun 60 Prozent unter ihrem Allzeithoch von 1.229 Dollar (bzw. nach dem Aktiensplit 122,9 Euro), liegt auf Jahressicht jedoch immer noch 60 Prozent im Plus. Ich werde die Aktie in den kommenden Tagen und Wochen sehr genau beobachten und, falls sich die Vorwürfe bestätigen – was ich aktuell nicht erwarte – sofort reagieren und meinen Einsatz verkaufen. Derzeit liege ich immer noch über 400 Prozent im Plus. Vielleicht bietet die aktuelle Situation sogar eine gute Gelegenheit für einen Nachkauf.

In den letzten Tagen zogen vor allem meine beiden Technologie-Schwergewichte Nvidia und Broadcom ordentlich an. Nvidia steht nur noch knapp vier Prozent unter dem Allzeithoch und Broadcom stürmte auf ein Allzeithoch.

Seit Januar steht mein Depot rund 35 Prozent im Plus. Ein Anstieg von Super Micro Computer, falls die Vorwürfe widerlegt werden, könnte mein Depot nochmal nach oben ziehen.

Das sind all meine Depotwerte

Das sind all meine Aktien im Depot, welche nach dem Wert absteigend sortiert sind.

- Nvidia

- Super Micro Computer

- Apple

- Microsoft

- Broadcom

- Berkshire Hathaway

- Lam Research

- Applied Materials

- Texas Instruments

- Mastercard

- Amazon

- Intuit

- Coca-Cola

- McDonald’s

- Tesla

- General Mills

- Cadence

- Vertiv Holdings

- Adobe

- Block

- Church & Dwight

- Procter & Gamble

- Automatic Data Processing

- Nemetschek

- Sixt

- PepsiCo

- ASML

- Bechtle

- Verizon

- Kellanova (Übernahme, Verkaufsorder noch offen ca. 40% Plus)

- MSCI Inc.

- Micron

- Nasdaq Inc

- Synopsys

- Snowflake

- Oracle

- IBM

- Visa

- Datgroup

- Qualcomm

- Cancom

- Palo Alto Networks

- Adesso

- KLA

- Palantir

- Yum! Brands

- The Trade Desk

- Zscaler

- KPS

- Allianz

- WK Kellogg (Abspaltung damals von Kellogg’s)

- Münchener Rück

- Chegg

Mein bisher einziger Verkauf war Johnson & Johnson, wofür ich Broadcom gekauft habe. Auch meine „Depotleichen“ KPS und Chegg habe ich bisher nicht angefasst. Warum sollte ich auch? Bei den wenigen hundert Euro würde sich ein Verkauf ohnehin kaum noch lohnen. Vielleicht schafft einer der Werte ja die Wende?

Meine Top 5 Aktien sind alle über 200% im Plus

Von den 53 Aktien im Depot machen die fünf größten Positionen insgesamt etwa 45 Prozent des Gesamtwerts aus. Diese starke Übergewichtung bringt natürlich ein gewisses Risiko mit sich, dessen ich mir bewusst bin. Allerdings ist diese Übergewichtung größtenteils auf die massiven Kursgewinne zurückzuführen sowie darauf, dass ich bei diesen Aktien noch keinen einzigen Anteil verkauft habe.

Viele Anleger nehmen Gewinne mit, um das Risiko zu senken. Ich bleibe jedoch, bei meiner sturen „Buy and Hold“-Strategie, auch weil ich bei diesen 5 Werten noch langfristiges Renditepotenzial sehe. Denn diese 5 Werte sind bestens aufgestellt, um die nächsten Jahre überproportional an der KI-Revolution zu profitieren.

1. Nvidia (+811%) – wird Blackwell Nvidia’s nächster Geniestreich?

Meine größte und beste Position ist Nvidia. Der Halbleiter-Gigant steht 811 Prozent im Plus. Seit Erstkauf vor vier Jahren hat sich die Aktie schon um mehr als 1.000 Prozent nach oben katapultiert.

Bereits im letzten Jahr konnte die Nvidia-Aktie sagenhafte 234 Prozent klettern. In diesem Jahr setzte sich die Rallye eindrucksvoll fort, die Aktie notiert 180 Prozent höher als noch zu Jahresbeginn.

Nvidia, ursprünglich bekannt für seine leistungsstarken Grafikkarten im Gaming-Bereich, ist mittlerweile einer der größten Gewinner des KI-Booms. Besonders die Technologieriesen Amazon, Meta, Microsoft, Apple und Alphabet investieren Milliardenbeträge in Rechenzentren, die für das Training von Künstlicher Intelligenz unerlässlich sind. Nvidia profitiert davon enorm, da das Unternehmen derzeit einen beeindruckenden Marktanteil von rund 90 Prozent hält. Dies untermauern die am 28. August vorgelegten Q2-Zahlen eindrucksvoll:

Der Umsatz stieg um starke 122 Prozent auf über 30 Milliarden Dollar. Der Nettogewinn erhöhte sich um beeindruckende 166 Prozent auf 16,6 Milliarden Dollar! Noch in diesem Jahr plant der KI-Gigant, mehrere Milliarden Dollar mit den neuen Blackwell-Chips zu erwirtschaften. Diese neue Chip-Architektur soll eine entscheidende Rolle in der Weiterentwicklung der Künstlichen Intelligenz (KI) spielen, indem sie die Rechenleistung, Skalierbarkeit und Effizienz für KI-Anwendungen weiter verbessert. Laut Nvidia-CEO Jensen Huang ist die Nachfrage nach Blackwell „verrückt“. Die neuen Chips sind für die nächsten 12 Monate ausverkauft. Besonders Alphabet, Microsoft und Meta Platforms zeigen großes Interesse an den neuen Beschleunigern.

Nvidia ist die einzige Position in meinem Depot mit einem fünfstelligen Wert, und ich habe nicht vor, Anteile zu verkaufen. Während der jüngsten Korrektur habe ich nachgekauft. Derzeit bewegt sich die Aktie wieder in Richtung Allzeithoch. Trotz der enormen Kursgewinne bleibe ich langfristig überzeugt von dem Unternehmen und seinen Zukunftsaussichten. Ich gehe davon aus, dass ich hier früher oder später über 1.000 Prozent im Plus liegen werde.

2. Apple (+547%) – neuer „iPhone-Superzyklus“ dank KI?

Der iPhone-Konzern war im Jahr 2016 die erste Aktie, die ich gekauft habe. Damals bin ich zu einem splitbereinigten Kurs von rund 23 Euro eingestiegen, seither ist die Aktie um fast 800 Prozent auf 210 Euro gestiegen. Insgesamt liege ich, einschließlich Nachkäufen, 547 Prozent im Plus. Lange Zeit war Apple die wertvollste Position in meinem Depot, bis in diesem Jahr Super Micro Computer und Nvidia den Hardwarehersteller überholten.

Apple, mit einer Marktkapitalisierung von 3,5 Billionen Dollar das wertvollste Unternehmen der Welt, hat wie gewohnt im September seine neue iPhone-Reihe vorgestellt. Neben größeren Displays bei den Pro-Modellen, verbesserten Kameras und leistungsfähigeren Akkus führt der Technologieriese mit der iPhone 16-Reihe erstmals KI-Funktionen ein. Diese werden jedoch nur von den neuesten Modellen unterstützt, abgesehen vom iPhone 15 Pro (Max). Das bedeutet:

Wer ein älteres iPhone besitzt und künftig KI-Funktionen im Alltag nutzen möchte, muss auf eines der neuen Modelle mit KI-Unterstützung umsteigen. Dies könnte einen neuen „iPhone-Superzyklus“ auslösen und die Umsätze von Apple steigern. Allerdings werden die neuen KI-Funktionen vorerst nur in den USA verfügbar sein, und in Deutschland müssen wir wohl noch etwas länger darauf warten.

3. Super Micro Computer (+463 %) – kann der Serverhersteller die Betrugsvorwürfe wiederlegen?

Super Micro Computer war Anfang des Jahres einer der Top-Performer am Aktienmarkt. Nachdem die Aktie bereits im Vorjahr um rund 240 Prozent gestiegen war, setzte sich der Aufwärtstrend Anfang des Jahres kräftig fort. Vom Jahresbeginn bis März legte die Aktie um etwa 300 Prozent zu und erreichte ihr bisheriges Jahreshoch von 1.229 Dollar (bzw. 122,90 Dollar nach dem Aktiensplit). Seitdem geriet die Aktie jedoch stark unter Druck. Schwache Quartalszahlen Anfang August, gefolgt von schweren Vorwürfen des Shortsellers Hindenburg Research, führten dazu, dass der Kurs in den letzten drei Monaten um fast 50 Prozent eingebrochen ist.

Hindenburg warf dem Unternehmen Bilanzmanipulation vor. Zudem soll der Konzern die Exportbeschränkungen gegenüber China und Russland nicht eingehalten haben. Am Tag darauf gab Super Micro Computer bekannt, dass der Jahresbericht verschoben wird. Infolgedessen brach die Aktie zweistellig ein. Vom Jahreshoch ist die Aktie mittlerweile gut 60% entfernt.

Die Lage bei Super Micro Computer bleibt weiterhin angespannt. Solange das Unternehmen den Jahresbericht nicht vorlegt, gehe ich davon aus, dass die Aktie weiterhin sehr volatil bleiben wird.

Trotz Hindenburg-Report: Supermicro ist weiterhin bestens aufgestellt, um von der starken Nachfrage nach KI-Infrastruktur überproportional zu profitieren

Das Unternehmen behauptet weiterhin seine Spitzenposition im Bereich der KI-Infrastruktur, insbesondere bei hochleistungsfähigen Rack-Servern, die eine entscheidende Rolle in Rechenzentren und im Cloud-Computing spielen. Die langfristigen Aussichten sind daher keineswegs gefährdet, vielmehr befindet sich das Unternehmen in einer Expansionsphase.

Ein wesentlicher Faktor für den langfristigen Erfolg ist die steigende Nachfrage nach KI-Infrastruktur. Immer mehr Unternehmen setzen auf künstliche Intelligenz, und Super Micro hat sich in diesem Bereich als führender Anbieter etabliert. Die Rack-Server des Unternehmens, die speziell für KI-Workloads und Cloud-Anwendungen entwickelt wurden, sind ein wichtiger Bestandteil der digitalen Infrastruktur. Der Hindenburg-Report hat dabei keinen Einfluss auf die starke Marktposition, und die Wachstumsperspektiven sind weiter positiv.

Ich bin überzeugt, dass sich Super Micro Computer von der „Krise“ erholen wird. Der Hardwarekonzern ist weiterhin hervorragend im Servermarkt positioniert und profitiert nach wie vor stark von der Nachfrage nach leistungsstarken KI-Beschleunigern. Kürzlich stieg die Aktie über 15 Prozent aufgrund starker GPU-Auslieferungszahlen. Ich gehe davon aus, dass sich die Aktie kräftig erholen wird, sobald alle Unsicherheiten aus dem Weg geräumt sind. Solange diese Unsicherheiten bestehen, braucht man starke Nerven. Vor kurzem habe ich bei 349 Euro nachgekauft, da ich auf ein Comeback setze!

Wichtig: Hierbei handelt sich wie immer um keine Anlageberatung, sondern nur um meine persönliche Einschätzung. Und ich kann nicht in die Zukunft schauen. Und manchmal machen wir alle Fehler.

4. Microsoft (+352 %) – ein absolutes Basisinvestment im Technologiesektor

Microsoft halte ich seit 2017 in meinem Depot. Ich habe die Aktie bis 2022 regelmäßig angespart. Ich stehe mit der Position solide bei 352 Prozent. Seit meinem Erstkauf liege ich hier sogar mehr als 500 Prozent im Plus. Darüber hinaus hat sich das Papier zu einem verlässlichen Dividendenzahler entwickelt, meine persönliche Dividendenrendite liegt bei rund 3 Prozent.

Die Microsoft-Aktie gehört zu den echten Dauerläufern an der Börse. Wie an der Schnur gezogen, verläuft der Chart von links unten nach rechts oben. In diesem Jahr ist die Aktie etwas ins Stocken geraten und läuft momentan oberhalb der 400-Dollar-Marke seitwärts.

Microsoft erhöht die Dividende um 10 Prozent und kündigt Aktienrückkäufe in Höhe von 60 Milliarden Dollar an

Microsoft hat die Dividende von 0,75 Dollar pro Aktie auf nun 0,83 Dollar erhöht, was einer Steigerung von 10,7 Prozent entspricht. In den letzten Jahren ist die Dividende im Durchschnitt um 10,3 Prozent gestiegen. Microsoft hat die Dividende nun zum 21. Mal in Folge erhöht und ist damit nur noch vier Jahre davon entfernt, als Dividendenaristokrat anerkannt zu werden. Zudem hat der Vorstand ein Aktienrückkaufprogramm in Höhe von 60 Milliarden Dollar angekündigt. Dies könnte sich positiv auf den Kurs auswirken, da der Gewinn je Aktie durch die verringerte Aktienanzahl steigt.

Für mich gehört Microsoft in jedes Depot. Es handelt sich um eine defensivere Technologie-Aktie mit einer soliden Dividendenpolitik. Zudem investiert Microsoft massiv in KI und dürfte in Zukunft die Technologiewelt mitgestalten und vorantreiben. Das Geschäftsmodell ist breit aufgestellt, und insbesondere durch die Übernahme von Activision hat sich das Portfolio von Microsoft deutlich erweitert.

5. Broadcom (+261 %) – die nächste Nvidia?

Der Netzwerkspezialist hat sich seit meinem Kauf mehr als verdreifacht. Damals hatte ich Johnson & Johnson verkauft – mein einziger Verkauf bisher – und dafür Broadcom gekauft. Es hat sich mehr als ausgezahlt, da Johnson & Johnson seitdem 15 Prozent an Wert verloren hat, während Broadcom 261 Prozent gewonnen hat. Broadcom ist damit meine fünftbeste Aktie und steht kurz davor, Microsoft im Wert zu überholen. In meinem zweiten Depot habe ich seit 1 1/2 Jahren einen Sparplan laufen, und diese Position ist mittlerweile ebenfalls schon 115 Prozent im Plus.

Broadcom ist zudem mein bester Dividendenzahler aus den USA, worüber ich im nächsten Artikel ausführlich berichten werde. Nur der deutsche Autovermieter Sixt zahlt mir mehr Dividende. Broadcom gehört zu den wenigen Aktien, die überdurchschnittliche Rendite mit einer guten Dividende vereinen. Aufgrund des starken Kursanstiegs ist die Dividendenrendite mittlerweile auf 1,2 Prozent geschrumpft. Als ich die Aktie gekauft habe, lag sie noch bei 4 Prozent.

Broadcom ist einer der größten Profiteure des KI-Booms und hat eine beeindruckende Rendite hingelegt. Seit Jahresbeginn steht das Papier 71 Prozent im Plus, in den letzten 2 Jahren steht schon ein Plus von knapp 350 Prozent zu Buche. Zudem ist Broadcom oft in Korrekturen stabiler als viele andere Halbleiteraktien. Vorige Woche markierte der Technologiegigant bei 186,42 Dollar ein neues Rekordhoch. In meinem letzten Artikel habe ich Broadcom als top Nvidia-Alternative vorgestellt.

Nach Broadcom kommt Berkshire Hathaway mit einem Plus von 160 Prozent.

Meine besten Dividendenzahler

In meinem Depot habe ich neben den Top Performern auch viele super Dividendentitel im Depot, die mir regelmäßig passives Einkommen generieren. Hier sind auch einige Technologie-Titel wie die eben genannte Broadcom-Aktie enthalten. Die Dividenden-Aktien werde ich im nächsten Artikel vorstellen.

Meine Semesterferien in den Bergen

In meinen Semesterferien war ich in den Bergen unterwegs. Für die, die es interessiert, blende ich hier noch die schönsten Aufnahmen der letzten 2 Monate ein. Alle Wanderrouten habe ich verlinkt.

Am Abend waren wir beim Coldplay Konzert in München. Der ganze Olympiaberg war überfüllt. Es war eine super Stimmung.

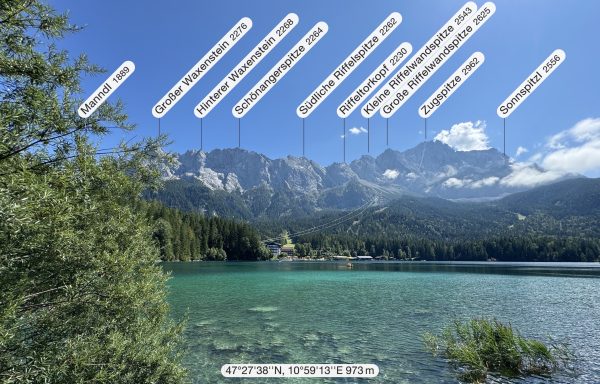

Hier waren meine Cousine und eine Freundin mich besuchen und wir haben einen Ausflug zum Eibsee gemacht. Es war traumhaftes Wetter.

Am nächsten Tag waren wir am Königssee und in Salzburg

Die Besteigung der Zugspitze 2962 m

Hier bin ich mit einem Freund um 5 Uhr morgens am Eibsee von hier aus sind wir auf die Zugspitze gestiegen.

Vom Gipfel hatte man eine geniale Aussicht. Es war voll dort oben. Wir mussten eine halbe Stunde anstehen, um auf den Gipfel zu kommen. Teilweise waren auch unerfahrene Leute mit Flipflops auf dem Gipfel, die alles gebremst haben.

Nach dem anstrengenden Abstieg haben wir noch im Eibsee gebadet

Hier habe ich mit einem Freund aus Oberstdorf einen Ausflug zum Achensee in Tirol gemacht

Heilbronner Höhenweg – Wunderschöner Panoramaweg im Allgäu

Hier bin ich um 4:30 in Oberstdorf an der Fellhornbahn gestartet und habe den Heilbronner Höhenweg an einem Tag gemacht. Normalerweise ist es als 2- bis 3-Tages-Tour gedacht. Insgesamt sind es 35 Kilometer und 2100 Höhenmeter.

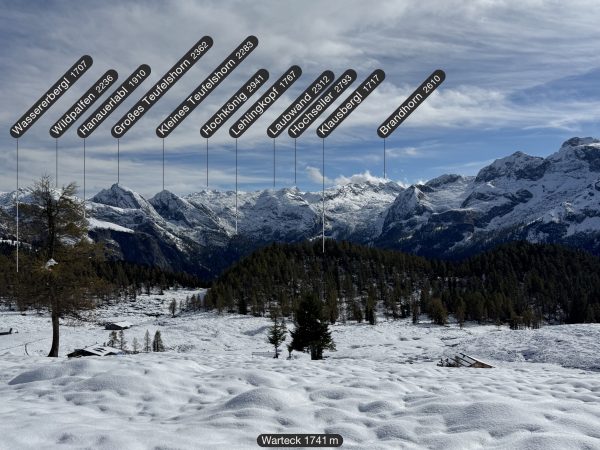

Plötzlicher Wintereinbruch Mitte September

Hier bin ich mit einem Freund am Sonntag nach Garmisch gefahren, um eine Wanderung im Schnee zu machen. Mitte September gab es einen heftigen Wintereinbruch in den Alpen und auf 2000 Meter lagen über ein Meter Schnee.

Hier habe ich eine Wanderung von Schönau am Königssee über den Grünstein nach St. Bartholomä gemacht.

Hier habe ich mit einem Kollegen aus München eine Wanderung durch die Höllentalklamm bei Garmisch-Partenkirchen gemacht.

Ausflug ins Berchtesgadener Land

Hier habe ich mit einer Freundin eine Wanderung von Schönau über die Gotzenalm zur Saletalm am Königssee gemacht. Wir hatten super Tiefblicke auf den Königssee. Ab etwa 1500 Meter Höhe lag Schnee.

Im Herbst ist die Wanderung nicht mehr zu empfehlen. Es ist sehr rutschig und nass. Und es gab heftige Lawinenabgänge.

Alle Fotos sind mit meiner iPhone-Kamera aufgenommen. Ich besitze auch keine professionelle Kamera, weil für mich das iPhone am praktikabelsten ist: es nimmt nicht viel Platz weg, man hat es immer dabei und es macht super Bilder.

Ein sehr schöner Beitrag. Die Fotos von der Natur beruhigt sehr. Ich freue mich schon auf deinen neuen Artikel über die Dividendentitel :)

Danke!

Die Hälfte der Fotos solltest du löschen. Die Hälfte der Aktien solltest du verkaufen. Versuche nicht, 99 verschiedene Aktien zu besitzen! 30 Unternehmen sollten Maximum sein. Wenn du den Crash 2000-2003 mit Aktien im Depot nicht erlebt hast, wirst du hoffentlich die Bewertung mit KUV und KBV im Crash 2021-2030 lernen. Aber die 65-jährigen Redakteure von Börse-Online, Focus Money und Der Aktionär haben auch nichts im Crash 2000-2003 über KBV und KUV gelernt und schreiben auch heute “KAUFEN“ zu Aktien mit KBV 10 bis 2000 und KUV 10 bis 1000. Sie halten den “Intelligenten Investor“ von Ben Graham mit Aktien-Kauf unter KBV 2,5 nur für ein Witz. In diesem 2021-2030-Crash werden am tiefsten fallen die überbewerteten Aktien: Adobe, Airbnb, Broadcom, CrowdStrike Holdings, Eli Lilly, Hermes int., Intuit, Intuitive Surgical, Mastercard, Microsoft, Moody’s, Novo Nordisk, Nvidia, ServiceNow, Snowflake, Visa. Sie brauchen “Stop Loss Order“, damit sie 15 % unter dem Hoch verkauft werden. Es wird unangenehm, wenn sie ohne “Stop Loss Order“ auf 1/10 fallen und KUV 3 und 30 Jahre unter dem Hoch bleiben, so wie Cisco Systems und Deutsche Telekom. Deine beste Aktie, für Dividenden bis zum Tod, war Johnson & Johnson. Aber du hast sie verkauft. Vielleicht nur weil Bergschier sie verkauft hat. Für die Rente aus Dividenden solltest du ewig halten: Allianz, BASF, BMW, Deutsche Telekom, Munich Re, Siemens, AT&T, Bank of America, Cisco Systems, Johnson & Johnson, Kraft Heinz, Pfizer, Procter & Gamble, Wells Fargo, British American Tobacco, HSBC Holdings, NatWest Group, Shell, Tesco, Iberdrola, BNP Paribas, Sanofi, Bank of Nova Scotia, Enbridge, Mitsubishi Corp., Takeda Pharmaceutical, BHP Group, Fortescue.

Lad, was läuft eigentlich falsch bei dir?

Immer in Dauerschallplatte der selbe Unsinn.

Nikos, sehr geniale Fotos und absolut tolle Tripps.

Und bezüglich deinem Depot hgw, hätte ich auch gerne.

LG. aus dem Harz

Schöner Beitrag von Nikos, Danke dafür und auch die schönen Bilder.

Lad übernimmt manchmal eine krasser(e) Position, die einfach eine andere MarktteilnehmerPosition darstellt, die aber gehört und respektiert werden sollte. Ganz dumm ist seine Meinung nicht. Bin auch sehr stark auf seine letztgenannten Titel fokussiert, weil ich auf Income fixiert bin.

Zur Zeit fährt man mit jedem Style gut, weil einfach alles steigt. Die Stärke zeigt sich in Schwächephasen. Wer keinen Kredit hat und Nerven behält, in Schwächen nachkauft, geht stärker daraus hervor.

Das Schwächephasen kommen werden ist sicher, ich würde es nur nicht so krass wie Lad formulieren.

Und ich bleibe auch dabei , das Nico durchaus hätte Teilverkäufe machen können, und er bleibt dabei, das er es nicht will.

Also beides ist ok und bleibt zu respektieren

Bis jetzt fährt Niko sehr gut.

Bin gespannt darauf, was er in einer Krise macht, wenn er ohne Kredit / Hebel fährt, ist aber alles gut…

Nicht seine Meinung bzgl. „ewigen Aktien“ ist Quatsch, wohl aber sein Crashgequatsche mit ständig rollierender Timeline und Fantasiezahlen wie „Fall auf 10%“. Den Verweis und Vergleich mit der DotCom-Krise ist so albern, dass ich keine Lust habe das argumentativ zu widerlegen.

Die Entwicklung zu sehen ist spannend. Ich hätte mich aber auch auf die 4-5 eindrucksvollsten Fotos beschränkt.

Ich finde nur, dass man Feedback wertschätzender geben sollte.

Man fängt mit dem positiven an.

Und besonders respektvoll oder Wertschätzend empfinde ich seine Beiträge grundsätzlich nicht.

… SL-Order schaden mehr, als sie nutzen. Wer glaubt, ein SL würde den Verlust auf den eingestellten Wert begrenzen, irrt.

Setzt man einen SL bei z.B. 15% und der nächste Kurs ist 25% tiefer, verkauft man automatisch 25% tiefer. In vielen Fällen war das der Tiefpunkt, die verkaufte Aktie erholt sich im Kurs deutlich und man ist nicht mehr dabei. Will man die Aktie zurückkaufen, steigt man teurer wieder ein… Geld verdienen geht anders!

LG

Wichtig und richtig, Deine Klarstellung!

Stop-Loss kann durchaus Sinn machen, aber nicht für den Investor, der weiß was er kauft und zu welchem Preis er kauft.

Für einen Spekulanten der keine Ahnung hat mit was die Firma deren Aktien er eben gekauft hat überhaupt Geld verdient ist ein Stop-Loss absolut sinnvoll.

Stop-Loss -> Spekulantenwerkzeug

… ich gebe dir recht, unter einer Bedingung:

der „ahnungslose Spekulant“, ich nenne ihn einfach „Spieler“, kann z.B. mittels eines langjährigen sinnvollen Backtests beweisen, dass der gewählte SL die Performance aus statistischer Sicht positiv beeinflusst.

Doch macht ein Spieler Backtests, weis er überhaupt, was das ist?

Falls ja, wäre er sicher kein Spieler mehr..

Wer einfach einen SL bei X% setzt, stochert im Nebel. In den allermeisten Fällen wirkt sich ein SL sehr negativ auf die Performance aus. Hunderttausende Backtests, die ich in den letzten 4 Jahren gemacht habe, beweisen dies immer wieder.

Trader, die einen SL für zwingend erforderlich.halten, verschenken fast immer jede Menge Geld.

Ein %-SL funktioniert nur sehr selten.

Bessere SL, wie z.B. SL in Abhängigkeit von der VOLA, können sinnvoll sein. Doch welcher Broker bietet solche SL an? Ich kenne keinen.

Auch hier muss man zunächst ermitteln, bei welcher VOLA und wovon überhaupt (Handelsvolumen, Open, Close, High, Low, SMA x-Tage, …???) ein solcher SL sinnvoll ist. Solche Fragen beantwortet ein guter Backtest.

Hat man solide Werte ermittelt, kann man diese in eine Strategie einbauen und die erhaltenen Kauf- und Verkaufsignale automatisch seinem Broker übermitteln. Das nenne ich Geld verdienen mit System…

LG

Und wie oft hätte man Apple, Amazon, Alphabet, Meta und Berkshire die letzten zehn Jahre aus seinem Depot gekegelt? Zu oft. Intelligentes Investieren geht anders….

„BMW ewig halten“? Haha, die deutschen Autobauer fliegen gerade…in den Abgrund.

Susanne Klatten und ihr Bruder Stefan Quandt halten BMW ein Leben lang. Es geht ihnen finanziell ganz gut.

Wie war nochmals Deine Prognose bzgl. VW vor ein paar Jahren? Und dieser Crash, dessen Timeline immer angepasst wird.

Das sich Lad nicht mittlerweile selber doof vorkommt.

Tim hat er auch schon mehrmals Kommentare geschrieben die unter der Gürtellinie waren.

Ich hätte ihn schon lange gesperrt

Glückwunsch, beeindruckende Performance. Der Erfolg gibt dir recht.

Lad ist nicht bereit für herausragende Spieler auch höhere Preise zu zahlen. Wachstum, hohes ROIC, hohe Margen zählen da nicht.

Er kauft lieber solide Spieler, die günstig zu haben sind und wundert sich, dass er selten über einen Platz im Mittelfeld herauskommt.

Auch die Bergbilder sind immer wieder schön anzusehen.

Im Eibsee schwimmen? Ist das nicht ein bisschen kalt?

Ich war mal im Tegernsee. An einer Stelle floß da ein Bergbach hinein. Ich dachte gleich frieren mir die Beine ab.

Danke! Ja der Eibsee ist recht kalt, aber nach der Langen tour war das eine angenehme Erfrischung. Der Hintersee im Berchtesgadener Land ist allerdings deutlich kälter…

o.a. Unternehmen bzw Aktien ; Strategie kann ich nicht ganz nachvollziehen! Einige Unternehmen mit der selben Produktlinie im Portfolio !!

53 Aktien? Mich würden mal deine Positionsgrößen interessieren..

@ Nikos

Du hast eine ganze Menge richtig gemacht, wie ich finde. Eine exzellente Aktienauswahl. Bleib´ auf Kurs. Das FU-Money ist nur eine Frage der Zeit.

Nur wenige Aktien machen einen Großteil des Depots aus. Das mag manche erschrecken. Zu riskant, scheint es. Aber soll man die Blumen ausreißen und das Unkraut düngen? Eher nicht. Wenn man die Gewinner laufen läßt, entstehen diese Konzentrationen nun einmal. Ein Zeichen der Stärke.

Es heißt doch gerne: „Nur wenige Aktien sorgen für einen Großteil der Rendite!“ Richtig. Schön, wenn man diese Aktien im Depot hat.

Es ist tatsächlich DAS Element, was es so schwer macht zu investieren: Nicht rebalancen – weil es im Lehrbuch und im Studium anders beigebracht wird. Lynch und Munger vertraue ich aber mehr.

Toller Artikel, tolles Depot und super Fotos Nikos.

Mach weiter so. Für Dein Alter hast du ein Megadepot. Tim in jungen Jahren.

Habe länger nicht mehr bei Tim reingeschaut und finde jetzt beim stöbern endlich ein Depotupdate von Dir Nikos.

Krasse Performance und das trotzt des riesen Einbruchs bei Super Micro Computer. Glückwunsch.

Wunder mich über Deine Gelassenheit in Deinem Alter. WIe Dein Mentor Tim. Immer stur buy and hold. Tim hat beim Megaeinsturtz bei Netflix auch nicht verkauft und ist ruhig geblieben.

Hoffe, dass es sich bei Super Micro Computer auch auszahlt.

Einige interessante Aktien in Deinem Depot. z. B. sieht auch Vertiv sehr interessant aus.

Die Fotos gefallen mir auch sehr gut (sind für mich auch nicht zuviel :;)): Toll die Nachtfotos mit den Sternen. Krasse Wanderungen. Scheinst super fit zu sein.

Vielleicht macht TIm mal in Rosenheim ein Usertreffen mit einer Wanderung und Besichtigung des Börsenmuseums. Wäre doch cool.

Freue mich auf weitere Artikel von Dir und danke (auch an Tim), dass ich Deinen Weg verfolgen darf.

Überlegst Du aufgrund des heutigen Kurssturzes bei Super Micro Computer einen (Teil-)verkauf ?

Oder bleibst Du bei Buy and Hold extreme ?

Würde mich auch interessieren ?

Ich habe leider gar nichts verkauft, da ich in letzter Zeit im Alltagsstress keine Zeit hatte mir dadrüber Gedanken zu machen. Es sieht leider jetzt nicht gut aus und ich bin wirklich fassungslos, wie so etwas im Management passieren kann.

Ich habe noch alle Anteile und werde sie jetzt auch behalten, da sie ohnehin nicht mehr so viel wert sind. Vielleicht gibt es hier ja ein Comeback, insolvent gehen werden sie wahrscheinlich nicht… Dafür laufen andere Aktien momentan bestens (Tesla, Nvidia, Vertiv Mastercard, Microstrategy, Block kommt auch wieder) die den Absturz mehr als ausgleichen.

Fehler wie diese gehören einfach dazu. Besser wäre natürlich gewesen den Einsatz bei 1000 Dollar mitzunehmen und den Rest weiterlaufen zu lassen…

Hinterher ist man immer schlauer.

Aber aus „Fehlern“ lernt man.. Wobei ich finde es gibt keine Fehler. Alles hat seinen Sinn.

Bei deinem Gesamtdepot musst Du Dich ja wegen dieser einen Aktie nicht krämen. Du hast ja genug Aktien im Depot an denen Du Dich erfreuen kannst. Leider gehören solche Erfahrung zum Leben eines Aktionärs dazu. Wäre auch langweilig, wenn alles immer nur glatt laufen würde :)

Freue mich auf weitere Depotupdates von Dir.

Du nennst Microstrategy. Bist Du da eingestiegen ?

Ich bin bei Super Micro Computer jetzt komplett ausgestiegen und habe die noch verbleibenden knapp 200% Gewinn mitgenommen. Ja Microstrategy habe ich in diesem Monat auch gekauft, die ziehen ordentlich an und eine super Möglichkeit sich am Bitcoin indirekt zu beteiligen.

Vom Super Micro Computer Geld, habe ich bereits Modine Manufacturing nachgekauft und werde noch Vertiv Holdings, Cintas und KLA kaufen. Darüber hinaus habe ich noch ExlService, Powel Industries, Progressive und Fair Isaac auf dem Zettel. Wenn Microstrategy nochmal um 20-30 Prozent korrigiert werde ich nochmal nachkaufen.

@Nikos

Glückwunsch zu 200% Gewinn mit Super Micro Computer.

Zum Glück hast du kein Gold gekauft. Anfänger meinen sie könnten damit richtig glänzen.

Hatte gerade in Tims neuem Artikel in den Kommentaren gelesen, dass Du jetzt komplett raus bist. Daher bin ich auf die Suche nach dieser News gegangen und hier fündig geworden !

Finde ich aufgrund der aktuellen sehr unsicheren Lage eine richtige Entscheidung.

Klar kann es sein, dass die nochmal durchstartet falls Transparenz und Klarheit Einzug in das Unternehmen finden. Aber dafür kannst Du ja eine kleine Summe bereit hatlen. Wenn es mal wieder ein transparente Geschäftspolitik gibt und das Unternehmen weiterhin gute Waren liefert, kann man dann wieder einsteigen.

Toll, dass Du hier zeigst, dass Du auch mal die Reißlinie ziehen kannst. Und Du hast ja schon Alternativen gefunden. Alle kenne ich noch nicht.

Einen Artikel hierüber fände ich persönllch super interessant: Learnings und Vorstellung der „neuen Aktien“………

Dir weiterhin ein gutes Händchen !

Ich kann das sehr gut verstehen. Wäre das Risiko auch nicht eingegangen ein mögliches Delisting mitzumachen.

Hinterher ist man immer schlauer. Du bist mti Gewinn raus und hast schon Alternativen zum investieren gefunden. Man kann ja auch, wenn die Situation bei SMC wieder berechenbarer wird auch noch einmal einsteigen.

Ein derartiger Shortangriff mit dem Ausstieg des Wirtschaftsprüfers war schon heftig. Hat auch irgendwie ein komischen Beigeschmack, dass sie jetzt so ohne weiteres ein neues Institut herzaubern.

Bin gerade bei Tims neuem Artikel wieder auf ein paar unterirdische Kommentare von den immer gleichen gestoßen: Darüber muss man stehen.

Hoffe bald mal wieder etwas von Dir zu lesen. Auch solche Episoden gehören an der Börse dazu. Wie immer ist es wichtig, was man daraus macht.

Grüße !

Hi Nikos

kann dich verstehen. Finde es auch gut, dass Du kurzfristig deine Timsche Strategie: Buy and hold extreme hier über Nacht doch noch aufgegeben hast. Du bist ja immer noch mit einem guten Plus raus. Glückwunsch.

Jetzt darf man sich natürlich nicht ärgern, weil die heute wieder durchstartet. Mal sehen wie nachhaltig das ist.

Wenn ein Investmentcase sich derart verändert und es immer mehr zu einem Glücksspiel wird, ist es gut so zu handeln.

Danke für Deine Rückmeldung.

Bei Deinem Depot ist das kein großer Verlust. Es gibt ja genug Alternativen zu SMC.

Vielleicht kannst Du mal einen Artikel darüber schreiben: Was man aus solchen Investments lernen kann und in welche Aktien das noch verbliebene Geld (wenn man wie ich ausgestiegen ist, aber auch zu spät !)stecken könnte.

Überlegst Du noch einen Ausstieg ?

Deine Antwort zeigt, dass Du in Deinem Alter schon sehr gereift mit soetwas umgehst. Weiter so !

Schön mal wieder etwas von Dir zu *hören“.

Bin beeindruckt !

Informativer Artikel. Danke

Ich bin jetzt bei Super Micro Computer raus. Man bekommt langsam Sorge, dass es sich um eine Wirecard 2.0 handelt.

Was meinst Du ?

Was mich unsicher macht: NVIDIA; AMD…. sind Kunden von SMC. D. h. die haben ja wirklich Umsätze und haben anscheinend auch kein schlechtes Produkt.

Werde den Wert beobachten und werde gegebenfalls wieder einsteigen.

Ich denke, dass man Super Micro Computer nicht mit Wirecard vergleichen kann, aber ausschließen kann man hier momentan nichts mehr. Ich bin mal gespannt ob der Konzern einen neuen Wirtschaftsprüfer findet wird allerdings schwierig.