Abiturient Nikos hat diesen Aktienbeitrag über Lam Research geschrieben. Die US-Börse ist um ein Fünftel eingebrochen und jetzt befinden wir uns in einem Bärenmarkt. Vor allem sind die Tech-Aktien unter die Räder gekommen, viele haben 50 Prozent und mehr eingebüßt. Aus diesem Grund schaut sich Nikos die Techbranche an.

Nikos feierte kürzlich seinen 18. Geburtstag. Er wohnt zusammen mit seinen Eltern und seiner jüngeren Schwester in Moers (Niederrhein). Das Abitur hat er gerade sehr erfolgreich absolviert und somit seine 12-Jährige Schullaufbahn beendet. „Mein Lieblingsfach war schon immer Mathematik. In der Oberstufe hatte ich dann Mathe und Physik LK, was mir viel Spaß gemacht hat. Als 3. Abiturfach hatte ich Französisch und als 4. Erdkunde. In meiner Freizeit spiele ich Fußball, Badminton und Schach. Im Urlaub gehe ich in den Alpen wandern und klettern“, schreibt er. Unten geht es zu seiner Analyse über Lam Research.

Über Applied Materials und ASML, die in loser Folge in diesem Blog erscheinen werden, schreibt Nikos ebenfalls. Nikos habe ich mit seinem Vater auf der Invest Messe in Stuttgart im Mai getroffen.

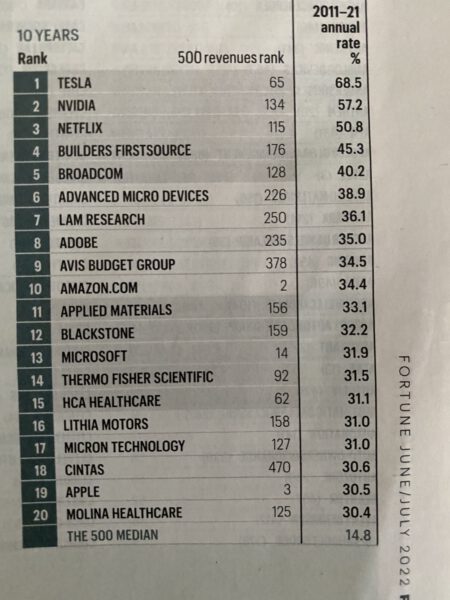

Die besten Aktien der vergangenen 10 Jahre: Tesla, Nvidia, Netflix, Builders FirstSource, Broadcom, AMD, Lam Research

In den vergangenen 10 Jahren zählte Lam Research zu den besten Aktien mit einer Rendite von 36,1 Prozent p.a. einschließlich Dividenden. Laut einer Auswertung des „Fortune“-Magazins landete Lam damit auf Rang 7 der rentabelsten US-Aktien. Die Redaktion nahm dafür die Jahre 2011 bis 2021 unter die Lupe. Besser schnitt die Tesla-Aktie ab, die um 68,5 Prozent per annum nach oben stürmte und auf dem Siegertreppchen landete. Auf Rang 2 folgt Nvidia (57,2 Prozent). Auf den weiteren Plätze sind Netflix (50,8 Prozent), Builders FirstSource (45,3 Prozent), Broadcom (40,2 Prozent), AMD (38,9 Prozent). Du siehst, dass auf den ersten 7 Plätzen einige Chipspezialisten sind. Für Langfristanleger war es eine Goldgrube. Vielleicht wird das nächste Jahrzehnt abermals lukrativ im Chip-Bereich?

Es handelt sich wie immer im Blog um keine Anlageberatung. Mit den Risiken an der Börse muss jeder selbst klarkommen.

Lam Research (von Nikos Deiters)

Lam Research, gegründet 1980, ist ein globales Unternehmen aus Fremont (Silicon Valley), welches Dienstleistungen und Maschinen bzw. Fertigungsanlagen für die Halbleiterproduktion anbietet. Das Kerngeschäft sind Anlagen zur Herstellung von integrierten Schaltkreisen für die Halbleiterindustrie.

Die Produkte des Unternehmens haben zur Verbesserung der Halbleiterchips beigetragen. Die Nachfrage nach Halbleiterchips ist in den vergangen Jahrzehnten rasant gestiegen, was auf die zunehmende Digitalisierung zurückzuführen ist. Halbleiterchips befinden sich in vielen Produkten. Zum Beispiel in Smartphones, Computern, Festplatten und Autos (vermehrt in Zukunft für das Autonome Fahren). Außerdem werden sie für das Metaverse benötigt. Jahr für Jahr werden die Prozessoren und Grafikkarten, die unter anderem in Computern und Smartphones stecken, schneller und effizienter.

Während vor 40 Jahren lediglich 130.000 Transistoren auf einem Chip waren, sind es heute teilweise über 10 Milliarden. Die Technologie- und Produktivitätslösungen von Lam Research spielen eine wesentliche Rolle im Fortschritt. Laut Lam Research wird heute fast jeder moderne Chip mit ihrer Technologie gebaut.

Kurs ist um 40% eingebrochen, Chance

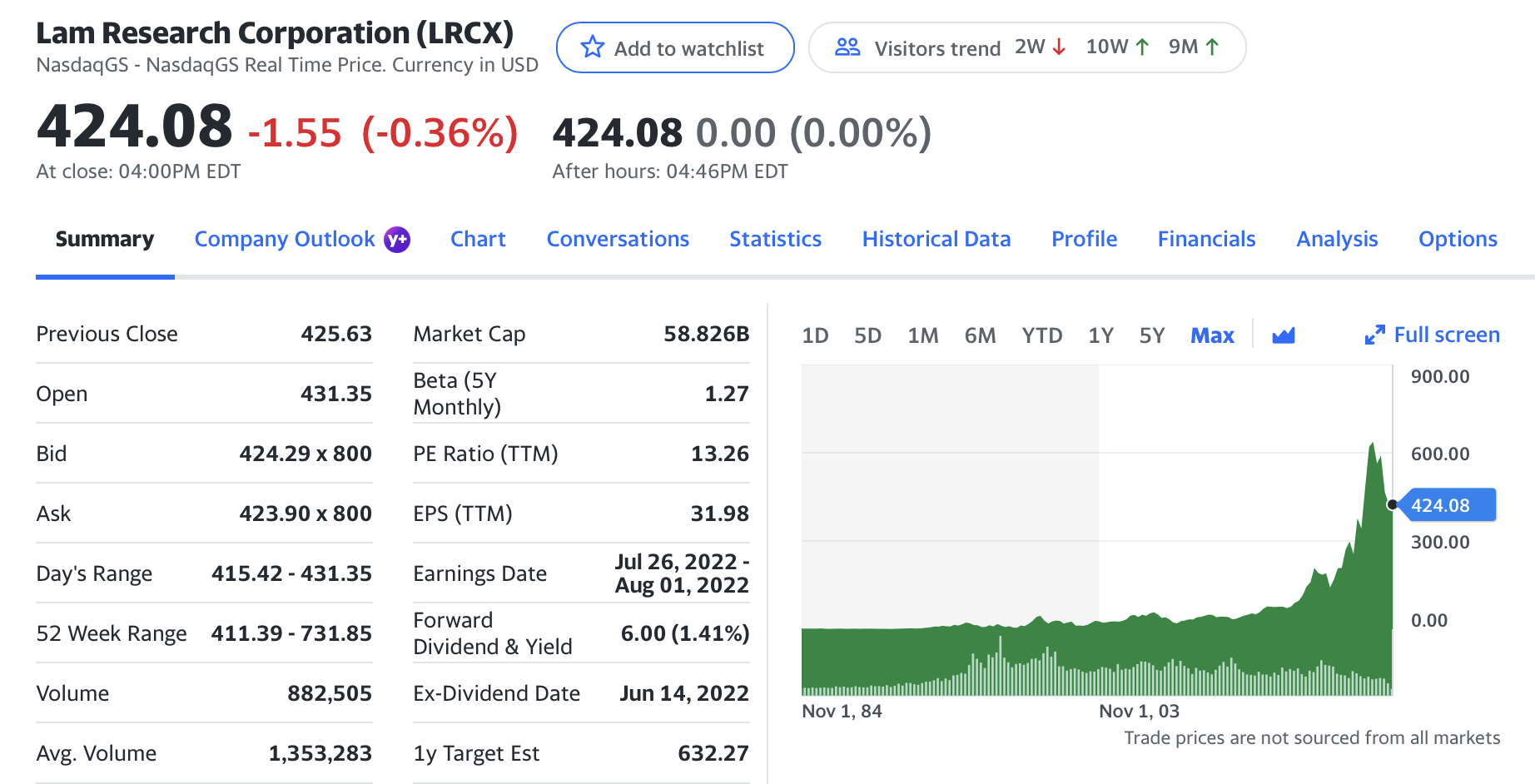

Die Aktie ist seit Anfang des Jahres um etwa 40 % eingebrochen und notiert bei 424 Dollar. Das sind ca. 300 Dollar unter dem Allzeithoch, welcher Anfang Januar erreicht wurde.

Hier siehst du den Kursverlauf und Kennzahlen von Lam Research:

Ist die Aktie nach 40 % Kurssturz kaufenswert?

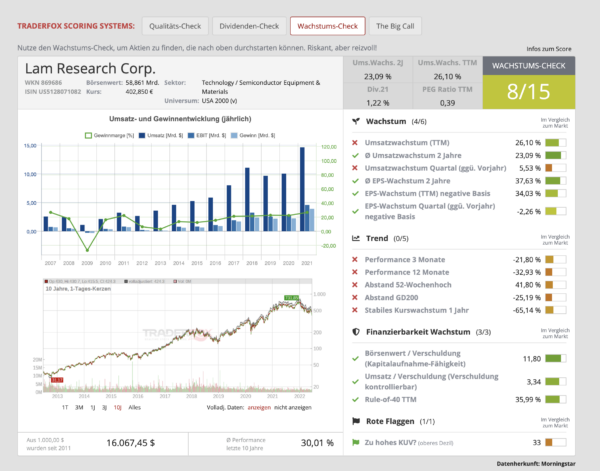

Schauen wir dafür erst einmal auf die fundamentalen Daten: Das Unternehmen erzielte 2021 Rekorde beim Umsatz, Betriebsergebnis und Gewinn je Aktie. Der Umsatz von 14,6 Milliarden Dollar stieg um mehr als 45 %, die Einnahmen waren stark in allen Geschäftsbereichen.

Die Umsätze teilen sich geographisch wie folgt auf: Vereinigte Staaten (8,1%), China (30,7%), Korea (23,8%), Taiwan (19%), Japan (9,5%), Asien (5,9%) und Europa (3%).

Der Gewinn je Aktie stieg um mehr als 70% auf 26,90 Dollar. Damit widerstand Lam Research den Herausforderungen der Pandemie. Gleichzeitig haben die Kalifornier technologische Durchbrüche vorangetrieben.

Fast jedes Gerät mit einem Anschaltknopf hat Halbleiter im Innern

Halbleiter sind für die Weltwirtschaft sehr wichtig. Die breite und wachsende Nachfrage nach Halbleitern wird weiterhin durch die Verbreitung von Technologien wie Künstliche Intelligenz (KI), High Performance Computing, 5G-Netzwerken, Autonomes Fahren und dem Aufbau des Metaverse angetrieben. Daher werden die Waferherstellungsgeräte immer wichtiger.

Das Umsatzwachstum wird höchstwahrscheinlich durch die schnelle Digitalisierung der Weltwirtschaft weiter vorangetrieben.

Das KGV beträgt 13,93 (rollierend). Verglichen mit anderen Unternehmen in der Branche erscheint dies preiswert. Auch das KUV von 4,07 erscheint im Vergleich mit anderen Unternehmen aus der Halbleiterbranche relativ preiswert (ASML10,5; Nvidia 14,7; AMD 8,58).

Die Dividende ist attraktiv. Die Dividendenrendite beträgt 1,36%. Viele in dem Bereich zahlen überhaupt keine Dividende, siehe AMD. Hinzu kommt ein durchschnittliches Dividendenwachstum in den letzten 5 Jahren von durchschnittlich 31,2% pro Jahr (Quelle: Ariva). Das bewerte ich als positiv. Während man im Jahr 2015/16 1,20 Dollar je Aktie bekommen hat, bekommt man jetzt schon 5,20 Dollar (+333%). In Zukunft könnte das Dividendenwachstum jedoch abnehmen.

Was die Zukunft bringt? Steigende Gewinne und Aktienrückkäufe

Der Gewinn je Aktie (EPS) wird von 2021 (aktuell) bis 2024 (e) von 27,22 $ auf 40,35$ ansteigen, was einem solidem jährlichen Wachstum von 14,1% entspricht. Das zumindest erwarten Analysten. Darüber hinaus hat das Unternehmen ein Aktienrückkaufprogramm für das laufende Geschäftsjahr in Höhe von 5 Milliarden Dollar angekündigt. Was bedeutet das? Der Anteil eines Aktionärs am Unternehmen wird dadurch größer, der Gewinn wird quasi unter weniger Aktien aufgeteilt, da die Aktienanzahl sinkt.

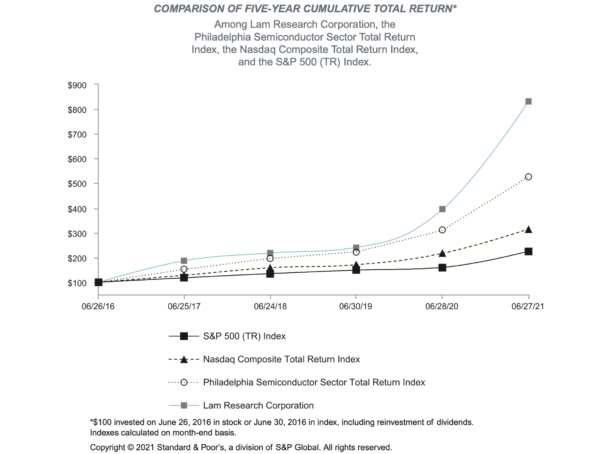

Aus einem Investment vor 5 Jahren mit reinvestierten Dividenden von 100 $ wurden bis Juni 2021 832$ (ø pro Jahr: 52,77%). Zum Vergleich: Der Philadelphia Semiconductor Sector Total Return Index stieg auf 527$ (ø pro Jahr: +39,43%). Und der Nasdaq Composite Total Return Index stieg auf 315$ (ø pro Jahr +25,79%).

Chipmangel und Schwierigkeiten in der Lieferkette als Risiken

Man muss beachten, dass Lam Research, so wie viele andere Unternehmen auch (besonders jene aus der Halbleiterbranche), mit Lieferkettenschwierigkeiten zu kämpfen hat. Es kommt zu Verzögerungen in der Produktion. Dadurch verlangsamte sich das Umsatz- und Gewinnwachstum. Lam Research verfehlte im letzten Quartal die Prognosen der Analysten im Umsatz und Gewinn sowie im Jahresausblick.

Dies ist aber höchstwahrscheinlich nur vorübergehend, da langfristig das starke Wachstum des Unternehmens nahezu unbeeinflusst ist (nur ein kurzer Knick in der Kurve). Die Wachstumsaussichten sind weiterhin glänzend. Und die Nachfrage nach schnellen Chips wird in den nächsten Jahren weiter steigen, was dem Unternehmen in die Karten spielen wird.

Fazit von Nikos

Meiner Meinung nach ist Lam Research ein sehr gutes Investment. Meines Erachtens ist es angesichts der relativ günstigen Bewertung und dem 40% Kursrückgang ein super Kaufkandidat.

Alle Chiphersteller wie Nvidia, AMD, Intel oder Taiwan Semiconductor benötigen die Technologien der „Schaufelhersteller der Chipindustrie“ wie Lam Research, Applied Materials oder ASML (auf sie werde ich noch eingehen), um ihre schnellen Chips zu konstruieren. Auch die gute Dividende ist für Langfristanleger wie mich attraktiv. Man kann jetzt super zum Beispiel mit dem Sparplan, Dividende für das Depot einsammeln. Die Künstliche Inteligenz und auch das Metaverse bieten in Zukunft für die Halbleiterbranche enorme Chancen, weswegen das starke Wachstum von Lam Research meiner Meinung nach anhalten dürfte.

Die Probleme sind natürlich ein Risikofaktor. Keiner weiß, wie lange der Bärenmarkt anhält und wie tief der Markt fällt. Jedoch kann man dies als Langfristanleger meiner Meinung nach vernachlässigen. Und dann bekommt man eine qualitativ hochwertige Aktie mit starkem Wachstum und guten Aussichten. All das gibt es zu einem günstigen Preis.

Ich habe Lam Research seit September 2021 im Depot. Seitdem kaufe ich im regelmäßigen Sparplan jeden Monat nach. Im aktuellen Bärenmarkt habe ich den Sparplan deutlich erhöht und kaufe somit jedesmal mehr Anteile nach.

Auf die anderen Schaufelhersteller Applied Materials und ASML werde ich in den kommenden Tagen näher eingehen.

Aus Lam Research bin ich tatsächlich vor 4 Jahren aufmerksam geworden und habe mich dann geärgert, dass ich nicht gekauft habe. Zum jetzigen Preisniveau ist die Aktie aber durchaus wieder Kaufkandidat. Von der Halbleiterbranche habe ich Micron Technology im Portfolio, die ich vermutlich aufstocken werde.

zu Niko: für seine 18 Jahre ist er wirklich weit. Kompliment. Behält er das Interesse an der Börse bei, hat er beste Chancen auf die FU in relativ jungen Jahren.

Interessante Analyse der Aktie, danke fürs Posten. Die Tabelle der 10-Jahresperformance finde ich spannend. Vier Positionen habe ich über einen längeren Zeitraum glücklicherweise im Depot. Einige sind mir unbekannt.

Für den 18-jährigen Senior-Analyst ist Lam Research mit 1,4 % Dividende attraktiv.

Aber für mich ist die Aktie 3x überbewertet, wegen dem KBV 10,3.

Dividendenrendite 1,4 % ist uninteressant.

In diesem Crash 2021-2023 braucht man Dividendenrenditen 5 % bis 10 %.

Lieber Lad

auch in FB lese ich teilweise Beiträge von Dir, die mir Kopfschütteln bereiten.

Dort warnst du vor Warren Buffett, Apple, Microsoft…….

Ich Frage mich immer wie deine Performance ist. Die Aktien vor denen du warnst habe ich und stehe jetzt im Crash noch deutlich im Plus. Wenn Ich deine Empfehlungen verfolge bin ich meist froh anders zu investieren.

Du kannst ja mal einen Einblick in dein Depot geben, würde mich sehr interessieren.

Liebe Grüße

Dividendenrendite 10% würde ich nicht mal mit der Kneifzange anfassen.

Und ging der Crash nicht bis 2024?

„..der Crash nicht bis 2024?“

Vielleicht wird die Glaskugel im Kühlschrank gelagert und läuft aktuell an wenn man sie hervorholt ;)

Ich auch nicht !

Hallo,

ich habe die Analyse zu Lam Research mit Interesse gelesen, muss allerdings sagen, dass ich sie für oberflächlich und „naiv“ halte. Es wirkt ein wenig wie eine Analyse eines unerfahrenen „RobinHood“ Traders (sorry für die Kritik) .

Lam Research gehört sicherlich zu den „Hype-Aktien“ der letzten Jahre, so dass hier auch eine kritischere Betrachtung notwendig ist. Im Falle von Lam Research muss man sich überlegen wie nachhaltig und stabil das Geschäftsmodell überhaupt ist. Dies fehlt in dem Artikel komplett. Es muss einem klar sein, dass die Produktionstechniken in der Chipherstellung einem ständigen Wandel unterliegen. Davon ist auch Lam Research betroffen. Der Bereich ist außerordentlich disruptiv und benötigt von daher eine „Risikoaufschlag“ (noch stärker als die Automobilindustrie wegen der Elektrifizierung). Niemand kann sagen wie die Chipproduktion in 20 Jahren aussieht.

Jeder kann sich ja mal dem folgendem „Gedankenexperiment“ unterziehen: Man hat die Auswahl zwischen 2 Unternehmen: 1) Lam Research oder 2) z.B. BASF (als Vertreter der Old Ökonomie). Man hat die Information (aus einer Glaskugel :-), dass ein Unternehmen in den nächsten Jahren verschwindet bzw. bedeutungslos wird (auf Grund von Umbrüchen) während das andere überlebt. Man hat nun einen Tipp abzugeben, welches Unternehmen wohl überleben wird. Wie würde man wählen? Ich jedenfalls würde eher auf BASF setzen. Ich bin mir sicher, dass es BASF auch in 20 Jahren noch gibt (bei Lam Research dagegen nicht) und dass die dann weiterhin „Chemie machen“ werden (übrigens: BASF ist auch heute schon in „Zukunftsbereichen“ tätig wie z.B. in der Batterieproduktion für E-Autos).

Gruß,

morphyencore

Ich wäre mir nicht so sicher wie Du, welche Firma nach 10 Jahren nicht mehr besteht.

Investieren würde ich momentan auch lieber in Lam Research. Die Firma wurde 1980 gegründet und ist kein gehypter Newcomer für mich.

In die Zukunft kann niemand sehen. Das Niko kein Trader ist konnte man ja in dem ersten Bericht von Tim erfahren.

Hallo Nikos! Vielen Dank für die Vorstellung der bekannten Werte. In diesem Bereich habe ich mich vor zwei Jahren aber für Monolithic Power Systems (MPWR) entschieden und würde dir empfehlen auch mal einen Blick auf dieses „unter dem Radar“ Unternehmen zu werfen.

Danke, dass du mich auf Lam aufmerksam gemacht hast. Guter Artikel. Mach weiter so.

Lese gerade ältere Titel. Gratulation. Du hast sehr früh auf die Chiphersteller gesetzt.

Die Zahlen von LAM Research gestern waren super und der Wert läuft und läuft….

Das gleiche gilt für andere Titel aus deinem Depot: Broadcom, Applied, NVIDIA, Super Micro Computer, Applied…

Micron springt auch an.

Habe Deine Depotserie vielen Anfängern als Empfehlung an die Hand gegeben. Es ist für sie sehr hilfreich. Auch meine Enkelkinder müssen jetzt deine Artikel lesen.

Danke für die Arbeit und toll, dass Tim so einen jungen Autor ins Boot geholt hat.

Macht Spaß hier zu lesen