Ende der 1990er Jahre fing ich mit dem Aktiensparen an. Zuvor hatte ich mit Bausparverträgen und Festgeld mein Glück versucht. Doch als ich die Aktien entdeckt hatte, steckte ich all meine Ersparnisse in sie. Meine Strategie war von Anfang an „Buy and Hold“, also das Kaufen und Liegenlassen. So profitierte ich vom Zinseszins. Das habe ich von den Börsenlegenden Warren Buffett, Peter Lynch und John Templeton gelernt.

Ich arbeitete neben dem Studium bei einer Regionalzeitung, bei McDonald’s, in einer Buchhandlung und stellte am Wochenende Zeitungen mit dem Rad zu. Zunächst schloss ich ein Duales Studium in BWL in Mannheim ab, anschließend absolvierte ich ein Journalistik-Studium an der Uni Hohenheim in Stuttgart.

Um möglichst viel sparen zu können, wohnte ich im Studentenwohnheim und in WGs. Lange Zeit hatte ich kein Auto. Ich kaufe noch immer Second Hand-Kleidung und mache bei Tauschbörsen für Möbel und Haushaltsgüter mit. Obwohl ich als freier Journalist nur durchschnittlich verdient habe, bin ich Millionär geworden. Aber ich habe jahrelang auf Urlaube und Luxus verzichtet. Ich lebe noch immer auf kleiner Wohnfläche in New York und habe noch immer kein Auto. Ich bevorzuge den ÖPNV.

Mittlerweile ist mein Depot auf 3,2 Millionen Dollar angewachsen. Meine besten Aktien sind meist jene, die vorher um 70% abgestürzt waren und die ich anschließend mutig eingesammelt und nie mehr verkauft habe. So war das bei Netflix. In den Streamer habe ich 5.000 Euro investiert. Danach ist der Kurs um 11.000% explodiert. Ähnlich erging es nach meinem Einstieg bei CTS Eventim: Aus einem Einsatz von 2.500 Euro sind mehrere hundert Tausend Dollar geworden. CTS ist um über 11.000% nach oben geschnellt.

Mir sind etliche Fehlgriffe passiert – etwa mit Weight Watchers

Natürlich habe ich auch einige Fehlgriffe gemacht. So ist der Diät-Konzern Weight Watchers um 95% eingebrochen. Ich habe meine biggest Loser-Aktie kürzlich verkauft. Normalerweise behalte ich auch die Loser. Es fiel mir daher schwer, mich von dem New Yorker Abnehmriesen zu trennen. Bei Intel oder Estée Lauder stehe ich (noch) ordentlich im Minus. Das Gute an der Börse ist: Der Gewinn mit einer Aktie kann endlos steigen. So legte beispielsweise Microsoft seit dem Börsengang 1986 um 447.000% zu. Im Gegensatz dazu kannst du maximal 100% deines Einsatzes verlieren. Im Umkehrschluss heißt das: Du brauchst im Prinzip nur einen oder zwei Highflyer, die du lange genug hältst und schon kannst du finanziell frei werden.

Am Freitag habe ich für 5.000 Dollar den abgestürzten Wachstumswert Celsius eingesammelt. An dem Hersteller von Energydrinks hat sich vor einigen Jahren Pepsi beteiligt. Ich bin gespannt, wie sich die Aktie entwickeln wird. Um ehrlich zu sein: Vieles wissen wir nicht definitiv an der Börse, erst im Nachgang. Daher ist das Streuen so wichtig. Ich besitze auch ein Aktienpaket an Monster, einem anderen Energydrinkhersteller, an dem Coca-Cola beteiligt ist.

Das sind die Vorteile vom extrem geduldigen Anlegen

Was sind die Vorteile der „Buy and Hold“ Strategie?

- Risikostreuung: Durch langfristige Investitionen in diverse Wertpapiere wird das Risiko besser gestreut.

- Niedrige Kosten: Durch die Minimierung der Handelsfrequenz werden Handelsgebühren und andere Transaktionskosten reduziert. Du vermeidest die Versteuerung deiner Aktiengewinne, solange du die Gewinne nicht realisierst.

- Langfristiges Wachstum: Investitionen in hochwertige Unternehmen oder ETFs gewinnen im Laufe der Zeit an Wert, trotz kurzfristiger Marktschwankungen.

- Zinseszins: Fast alle meine Dividenden reinvestiere ich zurück in die jeweilige Aktie, was zu einer exponentiellen Wertsteigerung des Kapitals führt. In den USA nennt man das DRIP.

- Geringerer Zeitaufwand: Diese Strategie erfordert weniger Zeit im Vergleich zum Handel. Das Trading lohnt sich ohnehin nicht für die meisten Anleger, dazu gibt es unzählige wissenschaftliche Studien.

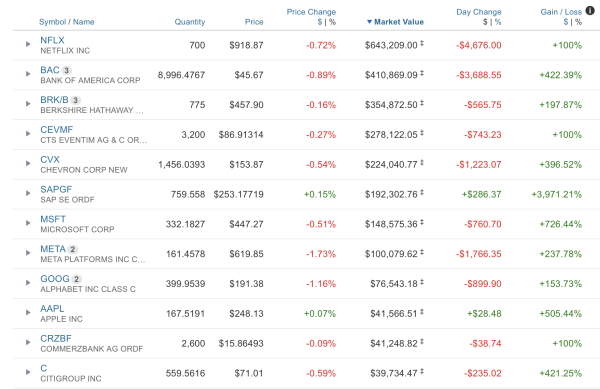

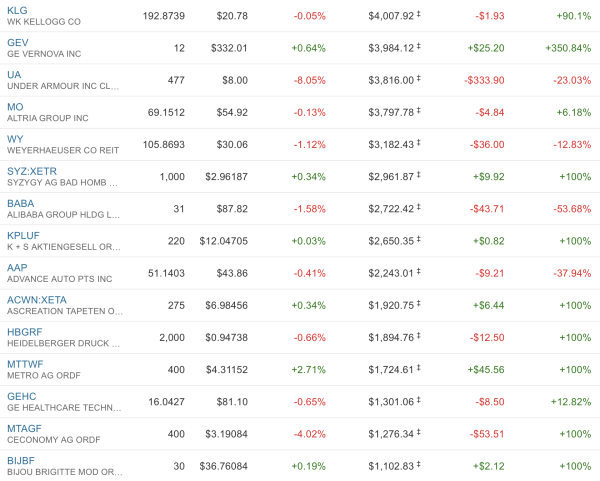

Das ist mein gesamtes Depot im Überblick (Stand 15. Dezember 2024):

Das ist mein Depot, es legte in den vergangenen zwei Jahren um 1 Million Dollar auf aktuell 3,25 Millionen Dollar zu. Wenn du bedenkst, dass sich das Kapital erfahrungsgemäß alle 7 Jahre verdoppelt, ist es der Wahnsinn, wohin die Reise noch gehen kann:

Meine wertvollste Position ist Netflix. Ich besitze 700 Stück des Streamers im Wert von 643.000 Dollar. Ursprünglich hatte ich nur rund 5.000 Euro in Netflix investiert.

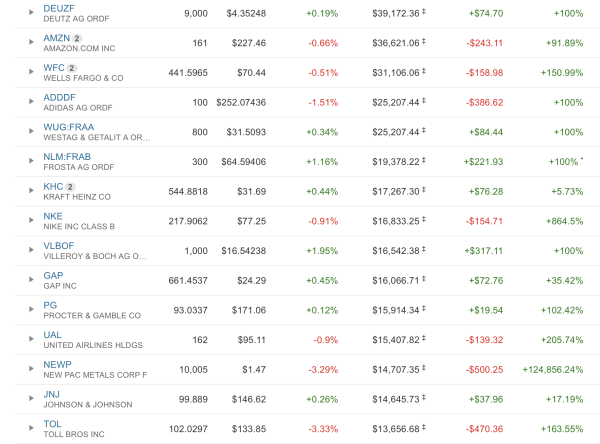

Ich habe vor gut 10 Jahren 9.000 Deutz-Aktie gekauft und hatte mir mehr davon versprochen. Bislang ist die Performance des Kölner Motorenbauers alles andere als gut. Wenn du exakt 100% als Performanceangabe rechts am Rand siehst, stimmt das nicht. Das liegt daran, dass mein Depot früher bei Consors war. Mit der Depotübertragung in die USA sind leider die Einstandswerte verloren gegangen.

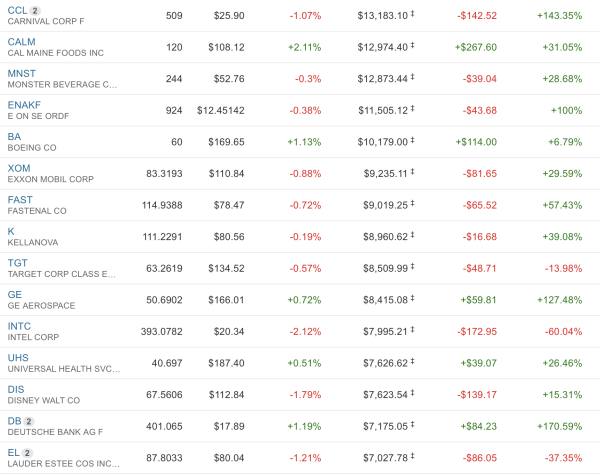

Die Carnival-Position habe ich während der Pandemie gekauft, als der Kreuzfahrt-Riese abgestürzt war. Mittlerweile stehe ich 143% im Plus:

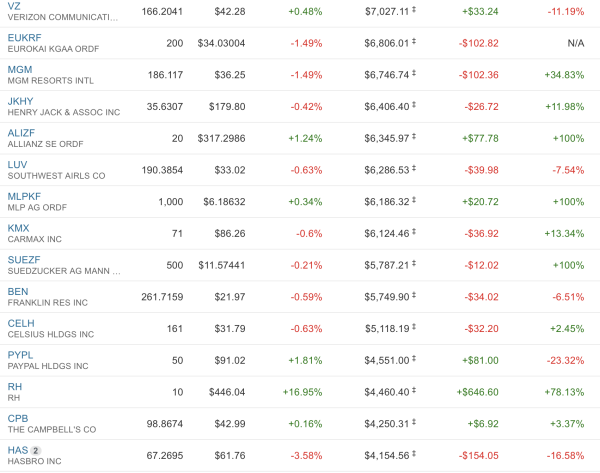

Meine Verizon-Aktie besitze ich seit über 10 Jahren. Sie hat sich schlecht entwickelt, steht immer noch leicht im Minus. Es sind 166,2 Aktien. Weil ich über die Dividenden automatisiert mittels DRIP-Plan stetig Aktien dazu kaufe, besitze ich Bruchstücke einer Aktie:

Manchmal werden Konzerne in mehrere Teile aufgespalten. Du bekommst dann mehrere Aktien ins Depot „geschenkt“. Das ist mir so ergangen bei General Electric und Kellogg:

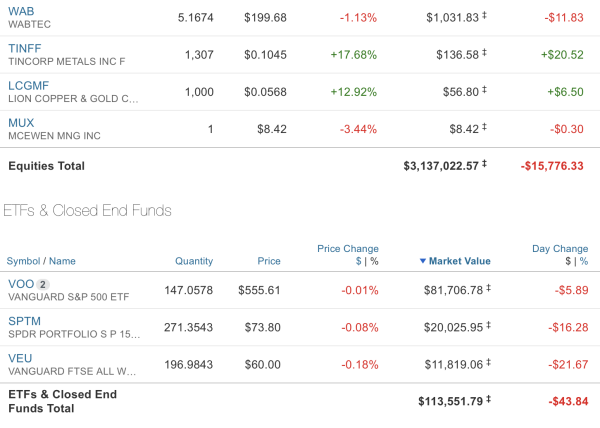

Ich besitze drei ETFs und kleine Abspaltungen, Spin-offs, die mir ins Depot gebucht worden sind:

Das ist mein gesamtes Depot im Überblick. In meinem nächsten Blogeintrag zeige ich dir meine Dividendenflüsse. Ich kassiere im Jahr 44.000 Dollar allein an Dividenden. Mit steigender Tendenz. Fazit: Buy and Hold extrem lohnt sich.

Das waren die besten Aktien für „Buy and Hold“ in den vergangenen 100 Jahren:

Moin Tim!

Toller Artikel!

Gruß

Dollar Uwe

@Weight Watchers….Aktie kürzlich verkauft.

Das man so etwas hier im Blog doch mal ‚verkauft‘ lesen würde habe ich nicht mehr erwartet.

@Tim können Sie noch etwas dazu schreiben? Warum (nur) diese Aktie und war das tax loss harvesting oder aus welchem Grund?

Wann wurde das Depot eigentlich 7-stellig- war das in 2016?

Sehr coole Depotentwicklung!

die gründe für den WW-verkauf interessiert mich auch sehr! sensationell

Mein WW Verkauf war womöglich ein Fehler. Diese ständigen CEO-Wechsel haben mich nervös gemacht genauso wie die enorme Schuldenlast der Weight Watchers-Gruppe. Der Niedergang hat auch mit der Abnehmspritze zu tun.

@WW

Danke für Ihre Antwort. Das hätte ich jetzt nicht erwartet. Cool, Sie haben ein 3.100.000€ Depot und machen sich Sorgen wegen dieser 310€ Position.

Super Entwicklung! Es zeigt auch, dass man mit Stockpicking und Geduld eben doch eine Überrendite erzielen kann. Gelegentlich gab es ja Diskussionen bzgl. Familie und Auswirkungen auf die Finanzen. Auch mit Familie lässt sich auf längere Zeit betrachtet mit Spardisziplin ein durchaus schönes Polster aufbauen. Selbst für die Kinder. Allerdings ist es oft eben deutlich herausfordernder. Auch die Ausgaben sind bei bestem Sparwillen einfach eine ganz andere Dimension (Lebensmittel, Wohnen, Ausbildung, Kleidung, Schulausflüge., Führerscheine…) als bei einem Single.

@Aktien: Warum hängt Nestle so in der Kurve?

Als Kinderloser riskiert man im Alter Einsamkeit und noch schlimmer, man ist dem (immer häufiger unqualifizierten) Personal der Seniorenheime ausgeliefert.

Erwartest Du, dass Deine Kinder um Dich im Alter kümmern müssen? Ich würde niemals meine Kinder erwarten bzw verlangen! Sie haben ja eigene Leben! Arme Kinder.

Unsere Kinder tun es einfach, ohne dass wir irgendwas erwarten oder verlangen. Und sie tun es gerne.

Ich habe viele kinderlose einsame Oldies in Seniorenheimen gesehen, die nicht einmal zu Weihnachten Besuch bekamen.

Im Umkehrschluss soll das heißen, jeder der keine Kinder hat, bekommt auch keinen Besuch !! Was is,n das für ne These ??

Hab ich nicht gesagt. Es geht um die Wahrscheinlichkeit im Alter allein und schutzlos dem dürftigen Versorgungssystem ausgeliefert zu sein.

Und die ist halt einmal bei Kinderlosen viel höher, wie die Praxis zeigt.

In den Pflegeeinrichtungen werden zuerst immer die Alleinstehenden vernachlässigt, leider.

Als ehemalige PFK, kann ich nur sagen, dass sie Nuvolina ziemlich viel Unsinn über die Pflege erzählen.

Punkt 1. Es gibt immer mindestens 1 Fachkraft in jeder Schicht.

Punkt 2. Bezüglich der Vernachlässigung von Kinderlosen, niemand wird bewusst vernachlässigt.

Und bei Patienten mit nervigen Kindern, davon auszugehen, dass PFK diese besser behandeln würden. Joa eher nicht, aber gut.

Niemand sagt, dass alles rund läuft, aber so über Pflegekräfte und so respektlos über deren Arbeit zu schreiben geht gar nicht.

Gibt auch viele Senioren die einsam sind, obwohl sie Kinder haben !!

Natürlich – aber es ist eben auch offensichtlich, dass im Alter eine vertikale Familienstruktur oft Hilfe und auch Einbettung und Sinn bedeutet. Das ist weder ein Grund um Kinder zu bekommen noch ein Naturgesetz, dass für alle gilt. Aber statistisch eben doch deutlich.

Welche Überrendite? Hätte man einmalig 500k über 22 Jahre in einen MSCI World ETF gesteckt, dann wären das heute rund 5 Mio. Euro. Und zwar ohne, dass ich frugal leben müsste und jeden Cent in den ETF stecke. ;-)) Das geht auch locker mit Familie, solange der Cashflow für den Alltag ausreicht. Es gibt nur seeeeehr wenige (professionelle) Anleger, die den Markt langfristig outperformen. Die Leistung von Hr. Schäfer lag in der Erreichung der 500k. Hier hatte er ein wirklich gutes und glückliches Händchen. Aber selbst mit 150k Startkapital hätte man nach 22 Jahren rund 1,8 Mio. Vermögen aufgebaut. Wer mehr Risiko liebt, der legt das Geld in einen gehebelten ETF an und hat mit 150k Startkapital nach 22 Jahren rund 20 Mio. Vermögen. DAS wäre für mich eine Überrendite.;-))

das sind die artikel wie ich sie gerne lese, gerne noch ein youtube-video drüber machen

Irgendwie bekomme ich es immer noch nicht mathematisch auf die Reihe, wie dieses Vermögen so schnell entstanden ist. Ende der 90iger investiert und 2016 Millionär inkl einer Wohnung in Mannheim (also vielleicht 1.3 Mio)?

Das sind vielleicht 17 Jahre Anlagedauer und die ersten Jahre waren es sicherlich kleine Beträge durch Jobs im Studium und anschließend ein „durchschnittliches“ Gehalt? Dazu hast du in älteren Artikeln geschrieben, dass du auch eine Zeit des Konsums und Luxus durchlebt hast (BMW als Auto und diverse Kunstgemälde). Irgendwie passt es für mich nicht zusammen, deine Rendite muss ausserordentlich gewesen sein.

Eben einmal einen kleinen Rechner bemüht. Annahmen:

-1000€ monatlich investiert (sicherlich realistisch wenn nicht sogar zu grosszügig)

– 17 Jahre lang

– 10% Rendite

Ergebnis: ~508000 Eur, und das vor Steuern.

Fazit, entweder ich unterschätze die Rendite oder höhe der Sparrate. Für den normalen Anleger ist sicherlich von einer geringeren Sparrate und auch gerringeren Rendite auszugehen. Fazi: Frührente in der. 40igern absolut utopisch

Ende der 1990er sind eher 25 Jahre und die 1000€ Sparrate, ist denke ich eher zu gering gewählt.

Außerdem hat er halt paar absolute banger getroffen. Wenn du jetzt vlt 1mio von (netflix / cvs) rausrechnest, dann kommst bei 25 Jahre mit größerer Sparsumme bestimmt schneller auf 2mio.

Gerade mal als Spass: 2k p.M. auf 25 Jahre zu 10% = 2,48 Mio.

Bei 1,5k p.M. = 1,86 Mio. Durchaus realistisch.

Nein, ~17 Jahre bis zur ersten Millionen soweit ich weiß. Ich spreche nicht von 25 Jahren bis jetzt.

Ok dann war es mit der große bullenmarkt und 1-2 richtig richtig gute picks + 70% sparquote oder was tim so hatte :-)

@Lithium85

Vielleicht unterschätzt du so ein frugalistisches Second Hand-Single-Leben. Kaum beneidenswert, mir erscheint es etwas merkwürdig und schrullig. Sicher nicht jedermanns Sache. Auch nicht unbedingt ein Vorbild.

Aber genau deswegen bin ich hier. Denke viele andere auch..

ziehe meinen imaginären Hut. Ich könnte mich auch nicht so stringent von den meisten weltlichen Versuchungen lossagen, lese aber dennoch gerne Tims Ausführungen.

Also: Jedem Tierchen sein Pläsierchen

Ich meine, er hat früher mal in einem Video gesagt, dass er schon mit 28 Jahren 500 T€ (grob 1 Mio DM) im Depot erreicht hatte. Ob er zu diesem Zeitpunkt auch schon seine ETW in D hatte, weiß ich nicht mehr. Damals hatte er Sparquoten zwischen 60-70% seiner Einnahmen. Wenn er von einem normalen Gehalt als Journalist spricht, ist das als Freiberufler wesentlich höher als ein bei einer kleinen Zeitung angestellter Journalist.

Insgesamt kann ich mir persönlich auch nicht diese so schnell erreichte 1. Mio DM + ETW in D errechnen, aber das ist auch nicht ausschlaggebend. Fakt ist, er hat enorm viel gearbeitet und sehr viel gespart. Die damalige Marktlage war sicherlich auch förderlich und etwas Glück gehört auch dazu. Was er in kurzer Zeit erreicht hat, ist einfach unglaublich. Und obwohl ich mich als sparsam bezeichnen würde, wäre ich aus Tims Sicht wohl verschwenderisch und genau darum habe ich auch nicht Tims Vermögen?, aber der Weg ist das Ziel! Ich arbeite weiter daran.

@ Trudi, mein Depot ging damals im Jahr 1999/2000 schnell nach oben, weil wir eine Spekulationsblase hatten, die Dotcom-Blase. Danach ging mein Depot wieder schnell bergab. Das war also eine irre Zeit damals. Insofern war in meinem Depot viel heiße Luft.

@ Tim

Herzlichen Glückwusch, eine sehr beeindruckende Leistung, zu der nur wenige fähig sind!.

Deine Strategie „gefallene Engel“ in extremen Krisen einzusammeln, wenn keiner sie haben will, ist aus psychologischer Sicht der „Börsen-Lemminge“ goldrichtig. Aus Angst, dass diese Unternehmen evtl. sogar pleite gehen, kauft kaum jemand und die Kurse sind tiefer gefallen, als sie es eigentlich sollten. Panik bringt die besten Einkaufspreise. Erholen sich diese Unternehmen, passiert das genaue Gegenteil, die Kurse steigen überproportional, wie man an einigen deiner „Depot-Raketen“ sehen kann.

Die Gefahr hierbei sind evtl. „Rohrkrepierer“, mit denen man immer rechnen .muss. Erwischt man solche gleich zu Beginn, könnte das schnell das „Börsen-Aus“.bedeuten. Ein alleine verdienender Familienvater hätte wahrscheinlich nicht die Nerven, eine solche Strategie durchzuhalten.

Ich setze lieber auf „die besten Unternehmen der Welt“, die „LURO-Charts“ und entsprechende Fundamentaldaten aufweisen. Diese kaufe ich allerdings auch nur bei deutlichen Kursrücksetzern, bevorzugt, wenn die Märkte korrigieren und die Unternehmen nur mit den „normalen und üblichen“ Problemen , die alle Großkonzerne haben, kämpfen. Kommt es zu Problemen innerhalb des Unternehmens, versuche ich soweit möglich einzuschätzen, ob das existenzbedrohend werden kann oder es sich nur um ein einmaliges oder schnell lösbares Problem handelt. Im letzteren Fall greife ich gerne zu, was sich fast immer mehr als lohnt.

Seit 2000 habe ich mein Depot aufgebaut. Ab 2016 zahle ich nichts mehr in mein Depot ein, reinvestiere aber stets die erhaltenen Dividenden. Seit 2022 entnehme ich Geld, da ich meine Selbständigkeit aufgegeben habe.

Doch was passiert trotzdem immer wieder: Das Depot erzielt neue ATHs! Der Schneeball rollt…

Ich kann nur jeden ermutigen, in solide Unternehmen zu investieren, die höchstwahrscheinlich auch noch in einigen Dekaden existieren. Stur dabeibleiben, sich nicht „herausquatschen lassen“ und in Krisen zukaufen, auch wenn man schon 100te % im Plus ist. Dabei eine gute Branchenmischung und Währungsdiversifikation beachten. Das wars.

Ob man hierbei auf Einzelaktien oder ETFs setzt, Sparpläne nutzt oder einfach investiert, wenn genug Geld beisammen ist, spielt keine große Rolle. Hauptsache, man beginnt und bleibt dabei. Das geht auch mit kleineren Summen.

Wünsche allen weiterhin viel Erfolg und schöne Festtage

LG

„…Der Schneeball rollt…“

Irgendwann bricht er auseinander.

@Claus

Schön mal wieder was von Ihnen zu lesen!

@Claus, danke. Ja, auf Turnaround-Kandidaten zu setzen, ist mit Risiken verbunden. Manche Firmen scheinen eine Dauerbaustelle zu sein. Aber auch auf Highflyer zu setzen, gibt dir keine Garantie und ist selbstverständlich mit Risiken verbunden.

Bin zu 100% bei Claus. Häufiger Fehler bei mir selbst ist wahrscheinlich, das man bei Top unternehmen aufhört weiter zu investieren, weil die Position schon so gut aussieht. Obwohl die mehr Potential als die nächste mittelmäßige Aktie hat…

Also Claus macht es am besten glaube ich.

Kenne jetzt nicht Diskutanten hier, aber Claus trifft es.

@Claus Du bist mehr der Munger, Tim eher der Buffett :-) ich war lange im Buffett Lager, aber habe die letzten Jahre mich doch für das quality investieren entschieden. Gefallene Engel überlege ich mir mittlerweile sehr gut und lasse meist die Finger davon.

Eine MSCI, MC, SP Global etc. bedarf wenig Pflege. Jetzt heißt es eher Blumen Gießen und Unkraut raus reißen.

Toller Artikel.

Solche Artikel mag ich. Man bekommt genauere Einblicke.

Toll auch, dass Du uns an Deine Entscheidungen, Gedanken…. teilhaben lässt.

Super.

Das mag ich auch so an Nikos Artikel.

Apropos Nikos: Glückwunsch nochmal zum Broadcom Investment. Die Story geht ja auch heute weiter…..

Vielen Dank Tim + weiterhin alles Gute!

Tim, einer deiner wertvollsten Eigenschaften ist deine Kohärenz. Ich finde es toll, dass du immer wieder auf deine erfolgreiche Buy-and-Hold-Strategie verweist und uns daher immer wieder vor Augen führst, was alles mit einem normalen Gehalt möglich ist. Vielen lieben Dank nochmal dafür.

Mir ist erst gestern beim Frühstück klar geworden, dass sich mein Depot in den letzten 2 Jahren ordentlich vergrößert hat, obwohl ich in diesem Zeitraum wegen einer Auszeit sowie einer falschen Jobwahl (mit anschließender Kündigung in der Probezeit) kaum eingezahlt habe. Als ich mein Depotwert dann aus Spaß mit der durchschnittlichen Wachstumsrate von 10% (was dem langfristigen Wachstum an der Börse entspricht) auf die nächsten 5-6 Jahre fortgeschrieben habe, ist mir fast die Butter vom Brot gefallen. Sollte sich der Markt auch weiterhin in diese Richtung entwickeln, sollte ich weiterhin meinen Lebensstil nicht großartig nach oben schrauben und sollte ich weiterhin die mir zur Verfügung stehenden Cash Flows reinvestieren, dann wäre ich in etwa 5-6 Jahren theoretisch finanziell unabhängig. Beim Alter von etwa 45 Jahren. Mir ist klar, dass hier viele „Wenn’s“ stehen, auch plane ich nicht, weiterhin Single zu bleiben und möchte gerne auch Kinder. Von daher werde ich dann selbst bei guter Marktentwicklung nicht wirklich FU sein, aber die Tatsache, dass man finanziell auf einem sehr guten Wege ist, motiviert doch ungemein.

Wie gesagt, ich bin noch nicht FU, aber das Rechenbeispiel von gestern, hat mir nochmal gezeigt, was alles möglich ist und wie abstrakt der Zinseszins doch ist und man ihn erst spät – aber dann doch mit einer gewissen Wucht – merkt.

@ Piano Cavall

Ich wünsche Dir viel Erfolg bei der Partnerwahl und Deinem Kinderwunsch. Das ist sicherlich herausfordernder als das Erreichen der FU (in Deinem Fall).

Falls Du Kinder bekommst spielt die FU keine so bedeutende Rolle. Du wirst hier eh bis knapp zur Rente mit den Kindern beschäftigt sein und somit egal bei welcher Sparquote auch weiterhin Geld ins Depot einzahlen.

Das Depot gibt Dir natürlich auch so Freiheiten und Sicherheit.

Meine Kinder sind jetzt in der weiterführenden Schule. Ich gebe deutlich mehr Geld für Urlaube aus. Wenn ich die FU berechnen würde, so würde ich durch die höheren Ausgaben mich etwas von der Unabhängigkeit entfernen. Ich mache aber viele unnötige Dinge und es ist in Ordnung. Die Phase ist zeitlich begrenzt.

Die ersten ca. 8 Jahre bei dem Kauf von Aktien habe ich im Durchschnitt eine 60% Sparquote gehabt. Ich bin äußerst dankbar an mein jüngeres Ich.

Danke! tatsächlich ist für mich die Partnerwahl die größere Herausforderung. Ähnlich wie bei Tim, ist für mich das Sparen und Investieren eine absolut natürliche Angelegenheit. Mit deinem letzten Absatz kann ich mich voll identifizieren. Meine aktuelle Sparquote beträgt momentan auch so um die 65%.

Dein Kommentar habe ich gerne gelesen, bin in einer ähnlichen Situation. Bezüglich Kinder mit über 40. Hast Du da keine „Angst“ davor so spät Vater zu werden? Momentan muss ich mich mit den selben Gedanken „rumschlagen“. Meine Partnerin ist deutlich jünger als ich und hätte gerne ein Kind. Ich bin 44.

Gibt einige seriöse Studien dazu mit teils sehr interessanten Erkenntnissen. Leider steigt mit dem Alter des Vaters ab 45 das Risiko beim Nachwuchs für gewisse Krankheiten signifikant an.

Welche Krankheiten und was heißt „signifikant“? Alles was ich auf die schnelle gefunden habe sind recht wage Studien oder nur Untersuchungen auf niedriges oder höheres Geburtsgewicht. Dagegen kann man halten, dass Kinder von älteren Eltern oft in bessere Verhältnisse hineingeboren werden.

Ich würde mir da keine Sorgen machen – wenn es passt und ihr den Wunsch habt, dann macht es einfach. Zu viel Kopf macht bei dem Thema wenig Sinn.

Man könnte, wenn Beide ein Kind möchten, auch einfach Sex haben ….. Manche googlen aber auch alles. Am besten noch, mit welcher Stellung eine höhere Chance ist, dass es so richtig geplant werden kann :-/

-M. Ich würde auch dabei besser mal eben die Heizungseinstellung zielgenau parametrisieren. Es ist erwiesen, dass bei höheren Temperaturen mehr Weibchen schlüpfen, ähh sry, gebärt werden. Also, bei dynastischem Fortpflanzungswunsch besser die Heizkörper vor’m Sichliebhaben runterregeln.

Also war nicht auf dich bezogen @Slow dein letzter Absatz beschreibt es gut. Machen…(es könnte sogar Spaß machen)

@-M

Kannst du gerne auf mich beziehen. Ich hab auch einfach Sex gehabt um Kinder zu machen.

Wobei, zumindest bei Kind 1 hab ich aber temporär auf Saunagänge verzichtet ;-)

@Slowroller: Hat mich selbst durchaus überrascht. Die Uniklinik Würzburg (Institut für Humangenetik) hat einen interessanten Artikel dazu. Dem zufolge haben Kinder von älteren Vätern ab 45 Jahren statistisch ein deutlich erhöhtes Risiko für ADHS, Autismus und andere psychische Krankheiten. Hier ein anderer interessanter Link:

https://www.welt.de/politik/deutschland/article245169924/Psychische-Stoerungen-Spaete-Vaeter-haben-mehr-kranke-Kinder.html

Du findest für diese Metastudie neben der Springeraufmachung aber auch andere Interpretationen. Zum einen kann ein „deutlich erhöhtes Risiko“ immernoch verschwindend gering sein, zum anderen korreliert das Alter der Mütter oft mit dem Alter der Väter.

Ich will das nicht kleinreden – aber es geht doch darum, dass jemand sich mit Anfang 40 bereit für ein Kind fühlt und wahrscheinlich mit 25 weder Reife, noch Frau noch persönliche Situation dafür hatte. Ich persönlich ermuntere dann lieber – wird sicher nen tolles Kind (eventuell auch eins mit ADHS oder geringem Geburtsgewicht) und er ein toller Papa.

@Ach so nur wegen ADHS nicht so alt

und ich dachte schon weil so viele spätgeborene die FDP wählen…

(gut behütete Wohlstandskindheit bei den gesettelten Akademikereltern).

Nur Spaß, was Ralf schreibt stimmt schon. Aber Vater mit 40 ist jetzt nicht soo alt. Mit 50 mit dem 5-jährigen drei Stunden lang auf dem Teppich liegend Holzeisenbahn zu spielen macht auch nicht mehr jedem Spaß. Vor allem lärmempfindlicher werden viele. Das mit ner Horde Kleinkinder ist glaube ich mit Anfang 20 angenehmer. Gut fürs Depot wäre dann aber am Karriereanfang wenn nicht beide dauerhaft Teilzeit arbeiten. Schwups sind wir schon wieder im Dilemma.

Hallo Matthias,

wie hier schon weiter unten gesagt wurde, sind Kinder in den 40ern nicht sooo spät. Zumal Kinder in westlichen Gesellschaften ohnehin später „gemacht“ werden. Meine Angst besteht eher darin, nicht die richtige Parterin zu finden, um mir den Kinderwunsch noch zu erfüllen (so gesehen, bist du da aus meiner Sicht in einer besseren Position als ich). Denke da momentan oft darüber nach. Irgendwie sind Kinder ja auch sinnstiftend – zumindest für mich.

Du hast gesagt, dass deine Parterin deutlich jünger ist? darf ich fragen, wie groß der Altersunterschied ist? In Deutschland ist es ja so, dass die Gesellschaft erwartet, dass Partner ungefähr gleich alt sein müssen. Ich finde dagegen, dass ein Altersunterschied von 10-15 Jahren durchaus legitim ist.

Wir haben uns die Frage Kinder jetzt/später seinerzeit auch gestellt. Setzt natürlich einen Partner voraus. Im Nachhinein gibt es kein Patenrezept bei diesem Thema. Auch was Partnerwahl angeht und Altersunterschiede angeht.

Letztlich war ich mit Ende 29 zweimal Vater. Und habe bereits damals im recht großen bekannten Elternkreis subjektiv betrachtet festgestellt, dass mit den anderen meist deutlich älteren Vätern meist doch weniger los war. Bis auf zwei sehr sportliche Ausnahmen. Ist aber nur persönliche Erfahrung, will ich daher nicht verallgemeinern.

Es waren die ersten Jahre schwierig, insbesondere finanziell. Von der Energie her bin ich zwar wegen regelmäßiger Bewegung noch völlig fit. Aber doch froh, mittlerweile volljährige Kinder zu haben. Es klingt blöd, aber mittlerweile liegen doch 20 Jahre dazwischen. Und wenn ich von befreundeten Lehrern, anderen Eltern und teils noch den eigenen Kindern mitbekomme, was mittlerweile leider in sehr vielen Schulen so abgeht (Gewalt, zunehmende interkulturelle Konflikte, marode Substanz, Ausfälle Unterricht). Nein Danke!

Mich und meine Partnerin trennen 14 Jahre. Es hat viele Vorteile jüngere Frauen zu haben, aber leider auch einige Nachteile. Wenn sie noch knackige Mitte 40 ist, bin ich schon ein alter 60 jähriger Sack ;-) Hoffe aber, ich bin dann noch genau so durchtrainiert und sportlich wie jetzt.

Hat alles vor- und Nachteile, die aber am Ende meist egal sind. Kümmt wie et kümmt ;-)

Bei uns kamen die Kinder mit Mitte 30 und (für uns) war das ziemlich Ideal. Der Vorteil war halt, dass wir keinerlei finanzielle Härten hatten und sehr entspannt waren. So konnte man sich die Elternzeit gut einteilen und den Kindern einiges an Erfahrung und Bildung mitgeben. Durchtrainiert wäre ich auch mit Mitte 20 nicht gewesen.

Am Ende isses doch super, dass sich Menschen für Kinder entscheiden – egal wann. Ich kann aus persönlichen Erfahrungen auch Ralfs Bedenken nicht teilen. Wir wohnen in einem Multi-Kulti-Brennpunkt (ok, so doll brennt es nicht) und sowohl Kitas als auch Grundschulen sind super. Auch das Umfeld ist wirklich gut – auch wenn es natürlich mal unschöne Dinge gibt – die gabs aber vor 30 Jahren mindestens genauso. Was es vor 30 Jahren aber nicht gab ist die Unterstützung für junge Eltern (Elterngeld, EG+) und die Chancen Familie und Beruf zu vereinbaren und damit auch nicht in die Altersarmutsfalle rutschen zu müssen.

@10% (was dem langfristigen Wachstum an der Börse entspricht), die nächsten 5-6 Jahre fortgeschrieben

Gratulation Mr. Pino Cavallo, das erreichte ist super! Ihr Depot läuft jetzt nebenbei. Gebia. Ich wäre aber etwas zurückhaltender 10% pA fort zu schreiben. Was wir seit Herbst 2023 mit +40% bzw All-World +90% zu Vor-Corona in 5 Jahren sehen ist eigentlich nicht dauerhaft normal und rational nur fort uschreiben vielleicht bei sehr schnell einsetzenden KI-induziertem Produktivitätszuwachs und Niedrigstzinsen. Schauen wir mal.

Aktuell legen ja einige (inklusive mir) eine höhere cash quote zurück, das ist ja eher ein gutes Zeichen für weiter hohe Kurse. Erstmal beflügelt die US Politik weiter die Börse. Die Gier ist schon groß und die KGVs vieler nicht-Wachstumstitel für diese Zinsen historisch auch eher zu groß. Wer mental dran bleibt wenn die Börse 5 Jahre keine Gewinne macht wird am Ende gewinnen. Ist nicht leicht. Viele heute 30-40-jährige an der Börse kennen nur immens steigende Kurse. Egal was man kaufte.

@Kiev – Ich bin äußerst dankbar an mein jüngeres Ich.

So ist es!

Ja wie gesagt, selbst wenn die Börse in den nächsten 5 Jahren um die bekannten 10-12% wachsen würde, wäre ich trotzdem nur theoretisch finanziell unabhängig. Theoretisch deshalb, weil ich eine Dividendenrendite von mindestens 3% bräuchte, um meinen aktuellen Lebensstil zu finanzieren. Dafür müsste ich aber mein Depot dann entsprechend auf Dividendenstrategie umstellen, was den Verkauf einiger Positionen notwendig machen würde. Durch die Versteuerung der realisierten Gewinne würde die Depotgröße dann aber wieder sinken, was mich wieder aus der FU-Zone herauskegeln würde – oder man müsste zu entsprechend Aktien mit höherer Dividendenrendite greifen, was aber das Portfolio aus meiner Sicht dann qualitativ verschlechtern würde.

Wie gesagt, das Rechenbeispiel am Frühstücktisch war für mich eher ein Aha-Erlebnis über die Wirkungskraft des Zinseszinses. Selbstverständlich werde ich auch weiterhin am Ball bleiben, auch wenn die Börse fallen sollte. Für diesen Fall habe ich auch schon ähnlich zu dir etwas für die „Kriegskasse“ zurückgelegt, damit ich bei einem evtl. Börsenrückgang oder -Crash etwas nachkaufen kann.

@Mr. Pino Cavallo & für alle die überlegen Vater zu werden

ein 45 Sekunden Video, das alles sagt: „I’ll get the ice creams“

https://www.youtube.com/watch?v=EOfy5LDpEHo

und wenn wir schon dabei sind, auch eines, für alle die überlegen sichere hochrendite Produkte / high-flyer Aktien zu kaufen: „Wildebeest“.Vielleicht kennen es schon einige.https://www.youtube.com/watch?v=JMJXvsCLu6s

@42

Ihre zurück gelegte Cash-Quote ist evtl. Self-Confirmation.

https://www.wallstreet-online.de/nachricht/18832911-verkaufssignal-ausgeloest-crash-cash-alarmglocken-laeuten-laesst

Auch jedesmal, wenn in good old germany wieder mal mehr Akzeptanz für Aktien in der Breite da ist oder politisch gefördert werden soll… ist es eher ein Kontra.

Danke Tim.

Wünsche Dir und Deinem Mann gesegnete Weihnachten.

Weiß nicht, ob ich vor Weihnachten nochmal hier vorbeischaue.

Freue mich schon aufs neue Jahr und Deinen Blog !

Übrigen: Ein sehr schönes Foto von Dir Tim !

Danke, dass Du uns einen Einblick in Deine finanzielle Entwicklung gibst.

Super !

Hallo Tim, was denkst du eigentlich über Mercado Libre, das Amazon von Südamerika sowie JD.com im Chinesischen Markt? Ich habe mir heute ein Weihnachtsgeschenk selber gemacht und in diese mit online Broker investiert. Danke für deine Arbeiten hier.

Merry Xmas

Sehr sehr beeindruckendes Portfolio! Tolle Geschichte! Ich schaue Ihre Videos sehr gerne, zur Inspiration aber auch zur Entspannung. Ich mag Ihre ruhige, gelassene Art :-)

Das automatische Reinvestieren von Dividenden ist auch eine gute Sache. Leider hier in DE nicht so ohne weiteres machbar. Zumindest nach meinem Kenntnisstand.

Ich wünsche ein gesundes sowie erfolgreiches neues Jahr :)!

Mich würde interessieren auch wenn Sie extremes buy and hold betreiben.. ob und falls wieviel Zeit Sie regelmäßig aufwenden um Ihre Positionen im Blick zu behalten. Oder ist es tatsächlich: kaufen, liegen lassen und das Wertpapier sich selbst überlassen?