Als die Börse im März 2020 bebte, dachte ich, es ist an der Zeit, gecrashte Aktien zu kaufen. Zugegeben: Es war höchst unangenehm, inmitten der Panik einzusteigen. Ich orderte Amazon-Aktien und ein großes Paket Berkshire-B-Aktien. Berkshire hat sich seither verdoppelt. Und Amazon zogen um 50% an. Im weiteren Verlauf der Pandemie kaufte ich Airline-Aktien (United + Southwest) und das angeschlagene Kreuzfahrt-Unternehmen Carnival.

Carnival erholte sich zwar seit meinem Einstieg um 70 Prozent, ich hab mir aber mehr davon versprochen. Die Erholung der Carnival-Aktie dürfte weiter gehen, denn die Buchungszahlen erreichen Rekordstände. Aber genau weiß ich das auch nicht. Mehr dazu in meinem Video:

David Giroux, Manager des T. Rowe Price Capital Appreciation Fonds, sagte der Zeitung „New York Times“: Der Kauf von Aktien im Milliardenwert, als die Börse kollabierte, sei wie die Vorbereitung auf eine Darmspiegelung gewesen.

Fondsmanager David Giroux über den Aktienkauf inmitten einer schweren Krise wie Covid.

„Es ist sehr unangenehm, aber Sie wissen, dass es das Richtige ist.“

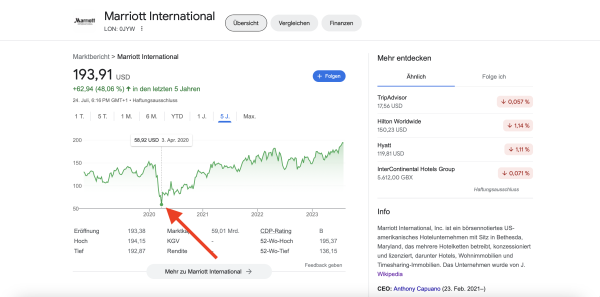

Er fischte sich Marriott-Aktien am Mehr-Jahres-Tief

Die Pandemie-Einkaufstour von Giroux führte zu einer Neuausrichtung seines Investmentfonds, der in Aktien, Anleihen und andere Wertpapiere investiert. Hätte ich damals auf ihn gehört! Er sammelte zum Beispiel die bitter abgestürzte Hotelkette Marriott ein, seither hat sich der Kurs mehr als verdreifacht. Aber ich kann mich nicht beklagen, du kannst nicht jeden Highflyer unten erwischen.

„Wir haben sie ganz unten gekauft“, sagt der Profi. Als die Börse Ende März 2020 seinen Tiefpunkt erreichte, war der Kurs von Marriott um 70 Prozent auf 60 Dollar gefallen. Mittlerweile arbeitete sich die Marriott-Aktie auf 194 Dollar hoch.

Über drei Jahre später, zeigt sich, dass sich seine Vorgehensweise ausgezahlt hat. Was lernen wir daruas? Panische, stressige Zeiten sind schöne Kaufphasen. Kurzum: Was tun in fallenden Märkten? Kaufen, kaufen, kaufen.

„Wir fügen immer hinzu, wenn der Markt abstürzt“, sagt Giroux. „Aber man fragt sich immer: ‚Wird dieses Mal anders sein? Wird das die Zeit sein, in der ich meine Kunden zerstöre?’“

Psychologisch ist es schwer, gegen die Strömung zu schwimmen. Aber: Eine Panik ist eben eine riesige Chance.

„Viele meiner Anleger sind keine Millionäre“, sagt er der „New York Times“. „Das sind Leute, die versuchen, für den Ruhestand oder die Uni für die Kinder zu sparen. Sie erwarten von mir, dass ich ihre Verluste so gering wie möglich halte.“

Giroux hat privat deutlich mehr als 1 Million Dollar in seinen eigenen Fonds gesteckt. Auch seine Großeltern und andere Familienmitglieder haben Geld im Fonds.

Morningstar-Analyst Leo K. Acheson sagt über Giroux: „Er hat keine Angst davor, gegen den Strom zu schwimmen.“

Das Fondsmanagement ahnte, dass die Marriott-Aktie übertrieben abgestraft worden ist

Das Fondsteam kam zu dem Schluss, Wertpapiere zu kaufen, die aus der Pandemie als unwahrscheinliche Gewinner hervorgehen könnten: Eben Marriott. Der Reiseverkehr kam weitgehend zum Stillstand. Und Anleger warfen panikartig Marriott-Aktien auf den Markt. Aber irgendwann musste doch die Pandemie abklingen.

„Wir haben drakonische Szenarien erstellt, wie lange es dauern könnte, bis Marriott wieder auf einen normalen Kurs zurückkehrt. Und selbst dann war der Aktienkurs irrational“, erinnerte sich Ira Carnahan, Portfoliospezialist von T. Rowe Price. „Der Kurs war so gering, als bestünde ein echtes Insolvenzrisiko.“

Giroux sagte, dass Marriott seiner Meinung nach nicht nur finanziell solide sei, sondern auch viele seiner Franchisenehmer. Die meisten von Marriott-Hotels gehören Investoren. Das heißt, sie müssen Gebühren und Lizenzgelder an den Mutterkonzern abdrücken – selbst wenn die Urlaubszeit ein Elend ist. Marriott achtet dabei darauf, keine Probleme ins Haus zu holen: Die Franchisenehmer haben keine riskanten Schulden auf ihren Immobilien. Also ist das Risiko überschaubar.

Giroux vermutete zurecht, dass Geschäftsreisende irgendwann wieder in Hotels gehen und dass Zoom-Calls die meisten persönlichen Gespräche nicht auf Dauer ersetzen können.

Bis Ende März hatte er sieben neue Aktienpositionen gekauft. Neben Marriott waren es Industrieunternehmen wie Cintas, Ingersoll-Rand und Linde. Es waren das Luft- und Raumfahrtunternehmen Raytheon Technologies. Auch das Medizintechnikunternehmen Stryker sowie die Bank PNC Financial Services landeten auf seiner Kaufliste. Seitdem hat der Fonds wieder viele Aktien verkauft.

GE brauchte lange, um wieder in Fahrt zu kommen

Giroux machte auch Fehler. Auf General Electric (GE) hielt er große Stücke. Er stockte die Position auf. Giroux hatte Vertrauen in den Konzern, vor allem wegen dessen Chef Lawrence Culp. Und zum Teil wegen den starken Sparten Luft- und Raumfahrt sowie dem Gesundheitswesen. Flugzeugmotoren und Magnetresonanztomographen könne man nicht durch eine App ersetzen, begründete er seinen Schritt. Culp war zuvor Chef von Danaher, einem Technologiekonglomerat mit Life-Science- und Umwelt-Sparten. Culp habe dort gezeigt, dass er ein geschickter Firmenkäufer sei. Die zugekauften Firmen optimierte er bei Danaher, deren Margen und Cashflow begannen, zu sprudeln. Doch die GE-Sanierung dauerte länger, als vermutet und der GE-Kurs sank vorerst immer tiefer. Nun hat der GE-Kurs wieder Rückenwind. Es ist manchmal nur eine Frage der Zeit, bis eine substanzstarke Aktie wieder in Fahrt kommt.

Als Stockpicker werden nicht alle Aktienkäufe ein Volltreffer. Es werden gute und schlechte darunter sein. Ich kann damit leben. Ich habe keinen Grund, mich zu beschweren. Alles gut!

Toller Artikel.

Danke! Das freut mich.

Ich verstehe nicht ganz warum du dir solchen Schrott wie Airlines und Carnival gekauft hast Tim. Es gab so viele bessere Alternativen. Z.B. Paychex (90%), TJX (deutlich über 100%), Tractor Supply (190% habe ich leider verpasst, weil ich ein paar Euro zu geizig war), American Express (90%), Booking (90% +). Das sind alles simple wenig risikoreiche, no Brainer Aktien. Ich denke in so Krisen sollte man unbedingt Qualität kaufen, die noch wächst und sonst immer zu teuer ist. Airlines sind eine beschissene Branche langfristig, genau wie Kreuzfahrtlinen, Sehr Kapitalintensiv, wenig profitabel, sehr viel Konkurrenz. .

Noch so ein Super-Schlauer, der im Nachhinein alles besser weiß.

Nein. Das sind meine eigenen Käufe gewesen. Aber, Carnival und Airlines sind einfach schlechte Branchen. Selbst Buffett den du öfter erwähnst, sagte aus guten Gründen keine Airlines. Seine eigenen Airlinekäufe sind auch in die Hose gegangen. Auch Terry Smith. Gründe sind einfach: Sehr zyklisch, sehr kapitalintensiv, beinharte Konkurrenz. Es gibt gute Gründe warum irgendwelche Airlines permanent pleite gehen. Im Schnitt sehr schlechte Renditen auf das eingesetzte Kapital. Was haben gute Unternehmen gemeinsam ? Konstant (!) hohe Renditen auf das eingesetzte Kapital, Wachstum, Moats. Reinvestmentmöglichkeiten, klassischer interner Zinseszinseffekt, bei hohen Renditen ( oder hohem ROCE, ROIC, ROE) ist in der Regel ein Rezept für erfolgreiche Unternehmen. Leider sind diese Unternehmen die meiste Zeit viel zu teuer und deshaln sollte man m.E. in so Zeiten wie März 2020 da zuschlagen. Die Erfolgswahrscheinlichkeit im Verhältnis zu Risiko ist da einfach sehr hoch. Ich denke du hast da im März 2020 einfach eine Chance vertan gute Unternehmen einzusammeln. Nicht unbedingt die oben genannten, es wird auch andere gegeben haben, die darauf passen würden. In der Krise Qualität die noch etwas wächst kaufen denke ich. Keine kapitlintensiven Zykliker in schwierigen Branchen, die sind einfach schlecht für Buy and Hold.

Er weiss es vielleicht besser, Terry Smith, ein guter Vortrag:https://www.youtube.com/watch?v=YZM9dhiDbzI&t=176s

Wenn ich mir deine Käufe so ansehe und auch dein Depot, sehe ich keine große Strategie. Du bist offen mit deinen Rohrkrepierern, das ist löblich, aber ich sehe keine klare Strategie. Hast du je überlegt warum manche deiner Investments nicht aufgegangen sind, abgesehen von dem Zocken mit Minenaktien ? Gibt es ein Muster bei den Unternehmen, welche sich als erfolgreiche Investitionen erwiesen haben und bei denen die es nicht waren ? Hast du etwas gelernt, ausser „machen gute Produkte die man kennt“ ?

Vesuch doch in Zukunft wenn du über Dein Depot sprichst, und Gewinner und Rohrkrepierer besprichst, zu erwähnen warum es bei dem einen Unternhmen fundamental gut gelaufen ist, warum bei anderen nicht. Dann kann man allgemeine Lehren daraus ziehen um in Zukunft selber besser auswählen zu können und seine Chancen zu erhöhen mit möglichst wenig Risiko möglichst gute gute Investments auszuwählen. Weil einfach deine Unternehmen nachzukaufen macht ja keinen Sinn, weil alles seine Zeit hat.

Hallo Aktionär. Es handelt sich schlichtweg um andere Strategien.

Buy and Hold wäre auch nichts für mich, aber alles andere bedeutet ganz klar : Arbeit und Zeit aufwenden.

Da sind auch so viele Gurus im Netz, die dir irgendwas verkaufen sollen, weil es so eine Superstrategie sein soll. Bis du eine eigene Strategie gefunden hast, bei der du nicht erst einmal an andere zahlst bevor du Gewinne siehst.

Dann sieht BuyandHold gar nicht mehr so übel aus : niemand verdient an dir.

Tim betreibt Buy and Hold extrem, verkauft nie. Kann man machen, aber eben nicht mit Airlines oder Carnival. Dafür gibt es andere, gute Unternehmen. Und seine Gewinner, wie Netflix, und der Kartenverkäufer aus Bremen zeigen welche Art von Unternehmen da eigentlich besser geeignet sind.

es gibt sicherlich Mode-Erscheinungen bei denen absehbar ist dass ein dauerhaftes Buy and Hold eher Risiken birgt. Insbesondere wenn ein „Burggraben“ fehlt was man bei neuen Dingen häufig sieht. Siehe Wasserstoff oder 3D-Druck „Hype“.

Was allerdings jetzt an einer Airline schlecht ist, verstehe ich nicht. Boing und Co sind ja z.B. auch im Rüstungsgewerbe was ja nicht grade dafür bekannt ist ständig zu wechseln. Auch wer Buy-And-Hold macht muss in allen Branchen unterwegs sein, auch wenn man häufig eher im Bereich Konsumgüter usw. denkt.

Was an Airlines schlecht ist ? Die verdienen die meiste Zeit und insbesondere in Abschwüngen ihre Kapitalkosten nicht.

Ja, die Frage nach einem Exit aus solchen Aktien ist berechtigt. Der Ausstieg aus solchen Tradinggelegenheiten wird viel zu wenig beachtet. Alle konzentrieren sich immer auf den Einstieg.

Ich selbst setze als Kleinanleger auf Aktien (75 %) und ETFs (25 %). Weil mir ETFs irgendwie alleine nicht ausreichen. Gerade bei Einzelaktien braucht aber halt auch immer etwas Glück. Es gibt absolute Kursraketen (die wohl keiner vorher auf dem Schirm hat). Und absolute Luschen und Lutscher.

Wenn ich zum Beispiel die beliebte und durchaus gute Nestle mit einem World ETF auf Sicht von 10-15 Jahre vergleiche, schlägt der MSCI World die Nestle deutlich. Hingegen hat die derzeit schwächelnde Danaher widerum beide in diesem Zeitraum sehr deutlich geschlagen…

„MSCI World schlägt die Nestle deutlich“

Rechne das nochmals durch mit Berücksichtigung von Währung und Dividende, dann kommst Du auf ein anderes Ergebnis. CHF hat seit 2009 über 35% zugelegt und Nestlé hat im Schnitt auch mehr Dividenden ausgeschüttet, so haben beide fast identisch performed über die letzten 10-15 Jahre.

Ist halt dann die Frage ob es sich lohnt ein Einzelaktienrisiko einzugehen. Alternativ kauft man sich einen ETF auf den ganzen Markt und bekommt im Durchschnitt die gleiche Rendite.

Allerdings weiß man natürlich erst hinterher mit was man besser gefahren wäre :)

Da gibt es eigentlich nicht viel zu rechnen. Ich verstehe deine Begeisterung für Nestlé, ich besitze selber ein paar Aktien davon. Bei einschlägigen Tools wie von Comdirect werden die Unterschiede bei Zeiträumen von 10 Jahren und mehr jedoch sehr deutlich. Selbst wenn man 100% aufschlagen würde für Währungsvorteile und Dividenden bleibt der MSC World demnach noch im Vorteil. Ich lasse mich allerdings gerne durch Fakten eines besseren belehren.

Keine Begeisterung, klar es kommt auf die Auswahlperiode an, aber rechne mal von 2009 bis heute, dann wird es ziemlich identisch sein die Performance, wenn man alles berücksichtigt. Natürlich Zufall jetzt, es wird Perioden geben wo anders ist, kannst es gerne selber nachrechnen, USDCHF war Anfang 2009 ca. 1.15 und heute 0.85, Dividendenrendite kannst du nachschlagen und der Rest einfach rechnen, ich habe keine Tools verwendet da ich diesen oft nicht traue, da sie eben Äpfel mit Birnen vergleichen. Es gibt natürlich zig Aktien die deutlich unter MSCI World liefen, deshalb fand ich NESN nicht das beste Beispiel ;)

@Bruno =

Bruno Carcer von Infofactory

Das Infofactory Team

Man sieht ihm die Weichspüler-Mentalität an.

@Peter-Pan: Solche vertraulichen Informationen und Sprüche haben hier eher nichts verloren.

@Bruno: Du hast recht bzgl. MSCI World, sorry. Ich habe den S&P500 als Vergleichsindex angesetzt und tippe die ganze Zeit MSCI World hier ein. Natürlich spielt auch der Zeitraum eine Rolle. Insgesamt ist das ganze Thema sehr vielfältig. Wer die nächste Kursrakete wie eine Microsoft kennt darf sie gerne mitteilen.

Warum werden solche doxxenden Beiträge freigeschaltet?

„…seitdem hat der Fond viele Aktien wieder verkauft“- ein Trader also!

Sehe genauso. Auch macht der Warren Buffett ein paar Aktien zu verkaufen. Einzige, die Aktien niemals verkaufen tätig, ist Tim Schäfer. Er müsste beste Investor aller Zeiten, wenn er nicht mehr lebt, eine echte Legende.

Aktien sind nicht mehr alternativlos.

Inzwischen bekomme ich 5% Zinsen auf einem Sparkonto bei meiner Bank.

Die Zeiten ändern sich, man sollte nicht zuviel in den Rückspiegel sehen.

5% sind wirklich gut. Darf ich erfahren, wo du die Zinse bekommst? Ich sehe am deutsche Mark derzeit eher 3,x%. Italien/Littauen/Portugal sind mir dafür etwas zu unsicher.

Österreich.

Das würde mich als Österreicherin jetzt aber auch interessieren! Ich kenne keine einzige Bank in Österreich mit automatischem KESt-Abzug (auch nicht ohne automatischem KESt-Abzug), welche auch nur ANNÄHERND an 5 % kommen soll, nicht einmal mit Festgeld…..

Richtig, sorry, netto bei 4%.

Das gibt es in Österreich nur bei FESTGELD, allerdings ohne automatischem KESt-Abzug und bei keiner Bank mit österreichischer Einlagensicherung! Bei Tagesgeld sind wir davon weit weg…..

Netto 4%? Ist mir in Ö noch nicht untergekommen. Tagesgeld schon gar nicht, aber auch nicht beim Festgeld für 12 Monate zB. nach KEST Abzug schon gar nicht…

Wo in Österreich? Noch nicht davon gehört…

Bei einer litauischen Bank???

Aktien waren nie alternativlos. Aber es stellt sich die Frage was man damit macht. Um sein Geld bei +/- Null zu halten kann es heute schon reichen sich ausschließlich im Geldmarkt/Anleihen Segment zu tummeln mit etwas Aktien-Einstreuung.

Höhere Zinsen auf Sparbüchern oder Tagesgeldkonten verschleiern allerdings geschickt, dass unsere derzeitige Inflationsrate mindestens genauso hoch ist. Meist liegt sie 1-2% über dem was man auf diesen Konten bekommt. Das war vor ein paar Jahren mit 0% auf dem Sparbuch und 2% Inflation auch nicht anders. Lediglich die Zahlen hat man getauscht.

Langfristig ist für VermögensZUWACHS halt immer mehr Risiko und/oder Volatilität nötig. Das konnten Sparbücher fast nie erreichen.

Ist halt auch eine Altersfrage.

Mit 60+ braucht man vielleicht keinen Vemögenszuwachs und will kein Risiko mehr.

Mit 20 ist das anders.

„Wer viel Geld hat, kann spekulieren, wer wenig Geld hat, darf nicht spekulieren, wer kein Geld hat, muß spekulieren“

sagte einst Kostolany.

Langfristig kompensieren Zinsen die Inflation in der Regel nicht.

Aktien auch nicht immer, zumindest nicht ein breit gestreuter ETF. Kommt natürlich auf die Höhe der Inflation an.

Stockpicking, Markettiming sind mir persönlich zu mühsam und am Ende doch zuviel Glücksache.

Das ist wie beim Pokern: Man sollte zwar was können, aber der Großteil ist Glück.

Du hast noch nie gegen einen echten Pokerspieler gespielt. Du magst die ein oder andere Runde gewinnen. Das Spiel gewinnt der Pokerspieler.

Wenn 80% der „aktiven“ Fondsmanager a la long nicht imstande sind, den Index zu schlagen, muß eine große Portion Glück dabei sein. Denn schließlich sind das ja professionelle Pokerspieler an der Börse.

Das ist nicht viel und nur so hoch in Folge höherer Inflation. Wenn die Inflation sinkt sinken vermutlich auch die Zinsen wieder. Langfristig können nur Sachwerte die Inflation nachhaltig schlagen, insbesondere produktive wie Unternehmensanteile.

@Aktionär

Terry Smith ist super. Ich bin ziemlich sicher, ich kann schlechter picken als Terry Smith und meine picks auch deutlich weniger charmant begründen.

Aber performt bereits auf 5 Jahressicht ein World ETF nicht besser als sein Fundsmith und das bereits vor Kosten (+Gebühren & Steuern) – und dabei berücksichtigen wir noch nicht einmal sein erhöhtes Risiko.

Ja, so ein ETF ist langweilig wie Farbe beim trocknen zuzusehen.

Hallo 4221,

Terry Smith ist eine coole Socke! Ein echter Anglo-Amerikaner, der sich sich nicht gerne von irgendeinem Mission driven waschiwaschi Management veräppeln lässt. Ihm ist es sicherlich auch ein Stück weit gutzuschreiben, dass das teilweise neue Management von Unilever sein Sendungsbewusstsein in Sachen ESG heruntergefahren und sich einfach mal wieder auf den Hosenboden gesetzt hat, um an Marken und Margen zu arbeiten.

Was den Vergleich vom Fundsmith Equity anbelangt: Er hat ja eingestanden und beklagt, dass einige seiner favorisierten Titel Margenschwierigkeiten hatten. Wenn ich das aber recht überblicke, ist die Performance heute immer noch besser als die des MSCI World?

https://www.fundsmith.co.uk/factsheet/

Der wichtigste Teil des Artikels ist gleich am Anfang zu finden. Die Strategie, dass man in einer Krise Käufe tätigt ist zwar rational und logisch, aber eben aus psychologischer Sicht für uns schwer. Zum einen ha man das Gefühl, etwas vollkommen falsches zu tun und zum anderen weiß man natürlich nicht, ob mn gerade einen guten Zeitpunkt erwischt oder eben nicht.

Ich habe damals Ares Capital, Hoch Tief, Shell, AT&T und Lufthansa gekauft.

Ares Capital habe ich noch heute und warte seidem eigentlich auf eine Gelegenheit für enen günstgen Nachkauf.

Die anderen dre Unternehmen habn aus verschiedene Gründen mein Depot wieder verlassen:

Lufthansa war leider eine Luftnummer und ich konnte zum Glück ohne nennenswerte Verluste aussteigen. Hoch Tief war mir zu unsicher, da die Dividende stark gekürzt wurde und die Zukunftsprognose nicht rosig aussah (Kerngeschäft China). Hier hatte ich aber nahezu das Tief (der Name war Programm) erwischt und konnte einen guten Gewinn realisieren. Shell habe ich ebenfalls verkauft, als die Dividende extrem reduziert wurde. Zudem sehe ich hier Probleme in der langfristigen Ausrichtung auf das Unternehmen zukommen. EE-Aktien sind mir allerdings als Alternative derzeit (noch) zu heiß. Bei AT&T hatte ich eigentlich keinen Verkauf geplant, jedoch gab es einen großen Strategiewechsel im Management, der auch noch brutal schlecht kommuniziert wurde, weshalb ich zu Verizon umgeschichtet habe. Ob das eine gute Entscheidung war, kann ich noch nicht sagen.

Grundsätzlich fühle ich mich mit Dividendenaktien wohler. Mich motiviert die monatliche Auszahlung auf das Depotkonto, um langfristig am Ball zu bleiben mehr, als buchhalterische Gewinne, die ich irgendwan in der Zukunft realisieren müsste. Mir ist bewusst, dass dadurch wahrscheinlich Performance verloren geht, dafür erhalte ich sebst in unruhigen Zeiten Ausschüttungen.

Viel Erfolg beim weiteren Investieren

&

viele Grüße,

MrTott

Ich habe mir auch ein kleines Muster-Depot für den nächsten Horror-Crash angelegt. Darin sind Aktien, die ich gerne hätte, die aber nicht sonderlich – oder nur sehr langfristig – steigen. Diese, so habe ich mir gedacht kaufe ich lieber mal im Discount. Solide Werte, welche die letzte Pandemie gut übersanden hatten (und dennoch abgestraft wurden) wie z.B. Sixt, Ralph Lauren (in der Hoffnung, dass die mal in LVMH-Aktien umgetauscht werden), Krones AG (im letzten Crash gekauft und sehr gut gefahren, Zykliker die haut es bestimmt mal wieder runter, aktuell 110 % im Plus), Nike und MSCI Inc. Ansonsten laufen die Sparpläne natürlich völlig unbeeindruckt zur aktuellen Nachrichtenlage weiter… :-)

So eine Vorstellung was man im Crash kauft, ist sicherlich gut. Auch ich würde nur solide Werte kaufen. LVMH und Novo N. als Einzeltitel und auch Nike würden mir noch gefallen.

Ich selbst investiere nicht mehr in Einzelaktien obwohl im Crash 2020 goldrichtig lag. Aber ich bin ehrlich zu mir: Es war Glück. Auch die anschließende Restrukturierung komplett in den FTSE All World war zeitlich gesehen einfach nur Glück. Aber seit Dr. Andreas Beck (Fondsmanager Global Portfolio One) mal beim Lochner klipp und klar sagte die Krise sei vorbei (Herbst 22, da wütete die Regionalbankenkrise in den USA) hab ich mein neu hinzu kommendes Geld in einen Nasdaq ETF gesteckt. Klar, das wird nie eine Kursrakete sein, wie eine Einzelaktie. Aber ich muss einfach sagen: Beck hatte recht! Und in einem 3/4 Jahr hab ich mit dieser Position 22% Plus gemacht. Das lässt sich sehen. Danke an Beck. Über seinen Fonds kann man denken was man möchte. Aber er hat einen hellen und klaren Verstand.

Dr. Beck mag ich nach Tim am zweitliebsten. Ich schaue ebenfalls alle Videos mit ihm auf YouTube. Von Tim kann man ultra-langfristiges und konstante Investieren lernen, von Beck das „prognosefreie“ Investieren. Mehr muss man eigentlich nicht wissen. :-)

@Tim

Können Sie bitte den letzen Post von Peter-Pan löschen?

Soetwas geht doch nicht.

… und zusätzlich Peter-Pan sperren. Die Gründe liegen auf der Hand!

Ja, das war unmöglich…

Ja, bitte den Beitrag von Peter-Pan herausnehmen.

Der Beitrag ist immer noch da. Mir unverständlich.

Checkt @Tim eigentlich seinen Blog noch?

Die Immobilienpreise fallen ?

Das Märchen fallender Immobilienpreise:

https://www.mopo.de/hamburg/enorm-knappes-angebot-mieten-in-hamburg-legen-deutlich-zu/

Eine rationale Erklärung für die angeblich „fallenden Immobilienpreise“ kann ich im Hamburger Raum nicht entdecken.

Vielleicht fallen in die Statistik Notverkäufe oder Erbschaften, bei denen schnell Bares herauskommen soll.

Mich würde interessieren wie hoch die Anzahl der Transaktionen ist. Je weniger Objekte gehandelt werden, desto weniger ist den Zahlen zu trauen.

Bei steigenden Renditen ist ein Fallen der Preise von vermieteten Objekten eher unwahrscheinlich.

Bei ungebremster Migration aus dem In- und Ausland in die Ballungsgebiete ist ein Fallen von selbstgenutzten Objekten eher unwahrscheinlich.

Sachwerte wie Immobilien sind Inflationsschutz. In diesen Zeiten gibt das keiner her.

Eher wahrscheinlich ist, dass Übertreibungen , überteuerte Objekte nicht mehr so häufig im Markt auftauchen und bei geringer Transaktionsanzahk die Statistik nach unten drücken.

Im Umfeld suchen Bekannte und Kollegen für sich oder ihre Kinder verzweifelt, weil die Preise hoch sind und auch im Umland anziehen.

Da fällt nichts, es gibt wenig Angebot, das treibt die Preise.

Die Preise sind durchaus etwas gesunken. Aufgrund der aktuell stark steigenden Mieten und damit steigenden Renditen finden sie aber ihren Boden. Ich bin froh keine Miete mehr zu zahlen. Meine Rate inkl. Rücklage ist bereits jetzt weit unter dem, was mich das Objekt zur Miete kosten würde. Und die EZB hat mir meinen Kredit weginflationiert, über die Preissenkungen am Markt hinaus. Danke EZB! :) Wegen deinem Link: Die -1,3% in Stuttgart, die Miete soll also gefallen sein, kann ich nicht bestätigen. Ich beobachte den Mietmarkt im Speckgürtel Stuttgart sehr genau. Und auf Jahressicht sind die Kaltmieten um rund 10% (!) gestiegen. Früher zahlte man inkl. Garage für rd 100qm 4 Zi im Speckgürtel rund 1.100€. Heute sind es fast durchgängig 1.400€.

Hallo Jan,

interessante Beobachtungen. Die Statistiken mit der Miethöhe ist für mich auch immer dubios. Der Mietspiegel ist für mich Orientierung für Mieterhöhungen. Wenn ich drunter liege erhöhe ich bis zum Mittelwert gemäß der Lage meines Objekts. Es gab noch nie Probleme mit dieser Vorgehensweise.

Für mich sonnenklar Kaufen war immer richtig, trotz mehrfachem Eingriff des Staates. Eigentum war und ist für mich immer besser als Mieten. Gilt aber nicht für München las ich.

Während die Mieten mit der Inflation steigen, entschulden sich Kredite mit eben dieser während Grund und Boden mit der Inflation steigen. Dreifacher Hebel bei Vermietung. Hohe Inflation : ein Paradies für Vermieter.

Die Mieten steigen aber nicht so schnell wie die Kosten für z.B. Instandhaltung, geschweigen denn die Finanzierungskosten. Habe aktuell vier Anschlussfinanzierungen, was die an Mehrliquidität ziehen lässt sich durch Mieterhöhung nicht reinholen. Auch der Bodenrichtwert stagniert seit einiger Zeit. Die Immobilienpreise fallen aktuell stark, selbst in München sind aus eigener Erfahrung locker 20% drin. Allerdings Sind die Renditen selbst damit noch zu schlecht, daher werden die Preise noch weiterfallen. Wer kaufen möchte sollte noch mindestens ein halbes Jahr warten, da geht noch was.

@Leistbarkeit einer Immobilie

Ich glaube zB ETWs für Eigenbedarf mit gutem KFW-Standard fallen bisher noch nicht im Preis wie zB unrenovierte MFHs gefallen sind und noch weiter fallen müssen. Da kann man unterscheiden denke ich.

Die Verkaufspreiserwartung passt für Vermietobjekte einfach nicht zum Zinsmarkt. Aktuell haben die Angebote erst recht keine Rendite. Die Steilheit der Zinskurve ist schon beeindruckend, da müssen sich Verkäufer erst noch dran gewöhnen, dass die Immo für Investoren nur 1/2 von dem Kosten darf was noch vor 2 Jahren bezahlt wurde – dazu kommen die politischen Mehrkosten. Wir sprechen da ja durchaus von 1.500€ – 3.500€ Investitionskosten die pro m2 Wohnfläche im Raum stehen bis 2045. Klar, die Mieten müssen steigen allein dadurch.

Die Inflation (Brandkasse +15%, Hausmeister +25%, Verwaltung plus 35% usw., usw…) erhöht die Nebenkosten und die Leistbarkeit einer höheren Kaltmiete wird für viele Mieter geringer.

Bei uns werden alte Einfamilienhäuser abgerissen, weil wertlos und von den Erben verkauft. Die Grundstücke sind aber teuer. Dann werden Mehrfamilienhäuser draufgebaut, verdichtet.

Der Profit dürfte enorm sein.

2 Zimmerwohnung 300.000

Dafür hat man vor 15 Jahren ein neues Reihenhaus bekommen.

So sieht es aus.

Wer hat, der hat und gibt nicht her.

Als Folge der Verdichtung haben wir noch weniger grün und noch mehr Verkehr und strunzdumm rumstehende PKW im Wohngebiet.

Früher sah das in den Straßen schön aus, heute sind das Abstellorte für Blechbüchsen.

Ja die vor 15 Jahren gekauften Immos waren im Nachgang ein super Timing. Bezahlbare Preise, tendenziell sinkende Zinsbelastung bei Festzinsablauf bzw. dafür höherer Tilgungsanteil. Dazu die Wertsteigerung auf dem Papier.

Es ist schon traurig, dass sich junge Familien mit Median Gehältern zur Zeit kaum noch ein Haus mit Garten leisten können.

Ich glaube das war schon immer so, dass sich junge Familien mit Mediangehalt kaum ein Haus leisten konnten. Zumindest höre ich das seit 30 Jahren ;)

Unterscheidung Wohnung vs Zinshaus sehe ich theoretisch genauso, allerdings meinem Erleben nach der Markt nicht, die Wohnungen fallen auch da praktisch unverkäuflich, wenig Eigennutzer kaufen für 500k aktuell eine kleine Wohnung mit 6% Annuität. Was in München noch gut geht bzw. stabil ist, ist absolutes Luxussegment, so mit qm Preisen 40.000. Ich denke nach erreichen des Zinshöhepunkts so Ende des Jahres plus noch ein bisschen Zeit zum sacken lassen in den Preisen ist ein guter Kaufzeitpunkt für normale Objekte.

Hallo Lejero,

Reparaturen sind derzeit schrecklich. Lange Wartezeiten , überhaupt jemanden zu finden für Kleinaufträge, hohe Kosten.

München ist wohl ein Sonderfall, ich betrachte das für mich gar nicht.

Unserer Belegschaft wurde vor 20 Jahren angedroht nach München versetzt zu werden. Es hätte laut Tarif 1000€ mehr Gehalt gegeben. Schnell war klar, dass man mit dem Endgehalt den Lebensstandard nicht hätte halten können. Es hätten unter der Hand alle lieber gekündigt. Die Versetzung hat man dann fallen lassen…..

Ja das verstehe ich, und das mit den 1000 € (brutto?) langt für eine Familie kaum für das mehr an Miete. Hatte gerade in einem Restaurant eine grosse Apfelsaftschorle für 8,10 €, da kommt Freude auf ;)

Krisen und Panik sind echte Freunde von Aktionären. Wahre Worte Tim.

Habe 2008 auch gut damit getan in der Krise weiter zu investieren und wie du auch nicht zu verkaufen.

Bei Super Micros Computer wünschte ich mir mehr Panik. Habe in den letzten Tage den Rücksetzer nachgekauft, aber heute explodiert sie schon wieder.

Freue mich, dass ich diesen Wert schon im Oktober letzten Jahres hier in deinem Blog entdeckt hatte. Noch zweistellige….

Zum Thema Market Timing sei noch folgendes gesagt:

Ich kann mich noch an das Geschrei erinnern als der Dax zum ersten Mal 8000 erreicht hat: Ich kaufe doch nicht bei einem All Time High! Jetzt wird geschrien, wenn der Dax auf 15600 sinkt ( Katastrophe , Ausverkauf, Panik).Was sagt uns die Differenz 15600-8000? Was ist aus denen geworden, die damals bei 8000 Höhenangst bekommen haben?

Was ist aus denen geworden, die bei 8000 gekauft haben?

Vielleicht will sich dazu jemand zu Wort melden..