In den USA und Großbritannien kündigen Angestellte in Scharen. Sie haben die Schnauze voll. Einige haben genug gespart. Ihre Depot sind voll. Die Immobilien sind im Wert nach oben geschnellt. Manch einer hat Bitcoin und andere Kryptos. Sie gehen in die finanzielle Freiheit. Arbeitgeber sind überrascht über die vielen Kündigungen. Es entstehen Lücken. Unbesetzte Stellen wieder zu besetzen, fällt Arbeitgebern schwer.

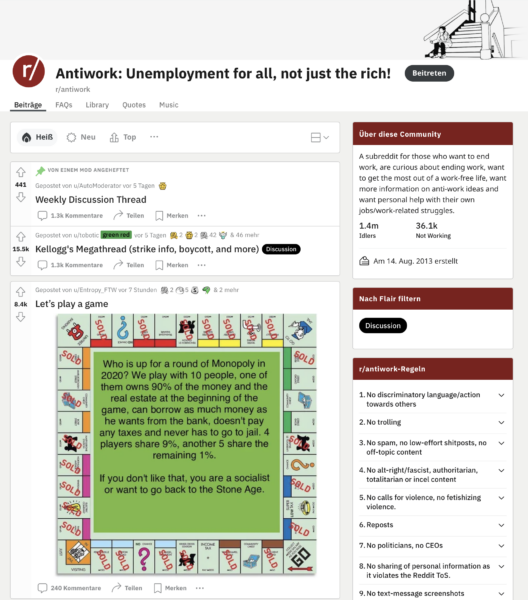

Auf Reddit gibt es eine Antiwork-Community, deren Umfang enorm ist. 1,4 Millionen Follower sind es schon:

Manche beginnen nach der Kündigung ein freiberufliches Projekt. Es gibt äußerst Erfolgreiche. Emily Atkin startete einen Newsletter. Die Umweltreporterin verdient jetzt mehr Geld als zuvor in ihrer Vollzeitstelle. Sechs Monate nach der Gründung hatten mehr als 20.000 ihren Heated-Newsletter abonniert. Ihr Dienst, der über die Klimakrise berichtet, nimmt sechsstellige Beträge im Jahr ein.

Simon Betschinger baute ein Verlags- und Softwarehaus auf

Simon Betschinger lernte ich in Frankfurt als Praktikant kennen. Er hatte keine Lust auf einen Job als Angestellter. Er baute als Student einen Börsenbrief auf. Diese Erfahrung nutzte er später, um Traderfox mit einem Freund zu gründen. An seinem Software- und Verlagshaus mit Sitz in Reutlingen hat sich mittlerweile der Axel Springer-Konzern beteiligt. Ich schreibe als Freiberufler für das „aktien Magazin“, das zu Traderfox gehört. Simon hat das clever gemacht.

Kolja Barghoorn, Michael C. Jakob, Torsten Tiedt: Sie haben es geschafft

Kolja Barghoorn kann ja eine ähnliche Erfolgsgeschichte vorweisen mit seiner „Aktien mit Kopf“-Community. Auf YouTube hat er fast 300.000 Abonnenten. Oder nimm AlleAktien: Jungunternehmer Michael C. Jakob gestaltet seine Website samt Podcasts professionell. Alle Achtung! Oder Rivale Torsten Tiedt. Auch er machte seine Leidenschaft zum Beruf. Seine Website Aktienfinder ist eine Gelddruckmaschine. Das hat er dem Bayerischen Rundfunk verraten.

Es gibt diese Überflieger. Aber mehr, die scheitern. Wie viele schreiben ein Buch, das dann niemand kauft? Die ersten Jahre sind selbst bei den Erfolgreichen ziemlich hart. Es wird geschuftet. Es bleibt kaum Zeit. Und noch was: Gründer geraten sich zuweilen in die Wolle.

Mit wenig privaten Ausgaben und einem wachsenden Depot baust du Freiheiten auf

Wer Schuldenberge meidet, hat mehr Möglichkeiten. So kannst du eher den Sprung in die Selbstständigkeit wagen. Natürlich gelingt nicht jedes Projekt. Wer im Job ist, dem würde ich raten, durchzubeißen und nicht leichtfertig zu kündigen. Bau dir erst ein üppiges Depot auf. Dann kannst du eventuell nebenberuflich ein kleines Projekt starten, um zu sehen, ob es einen Bedarf gibt.

Es gibt keinen perfekten Weg, sondern viele Wege. Es ist wie beim Investieren. Jeder hat seine eigene Methode, Aktien zu analysieren. Es gibt keine perfekte Kennzahl, um Aktienrenditen vorherzusagen. Die Daten, die du benötigst, sind überall verfügbar. Wall-Street-Häuser, AI-Computer, Stockpicker rechnen sekündlich alles durch. Die meisten scheitern, den Index zu schlagen. Daher ist ein ETF ein herrliches Produkt. Meiner Meinung nach sollte jeder einen ETF/Indexfonds als Basis besitzen. Und nicht jeder sollte sich selbstständig machen. Die meisten denken freilich, das Gras ist viel grüner auf der anderen Seite. Aber das ist nicht immer der Fall.

V.Pispers: „Früher ist das Gesindel auf der Kirmes mit ner Glaskugel im Zelt gesessen.“

…und heute treibt es sich in den Kommentarspalten rum :D

Den Worten Kolja Barghoorns kann man nach meiner Erfahrung keinen Glauben schenken. Die Veröffentlichungen auf Youtube sind aus meiner Sicht nicht sehenswert und äußerst subjektiv. Gleichzeitig ist das Ausmaß seines „Erfolg“ zu hinterfragen: weder die Größe seiner Depots (diese hatte er ab und zu veröffentlicht), noch sein YouTube-Channel sprechen aus meiner Sicht für einen Erfolg.

Und dabei sei noch nicht beachtet, dass er auf Instagram teils zweifelhafte Positionen vertritt. Dafür spricht zum Beispiel ein Instagram Post, auf dem er auf einer US-Waffenmesse mit Waffen posiert. Jeder wie er will, aber nein, Kolja kann aus meiner Sicht für keinen anständigen Menschen – ob beruflich oder charakterlich – ein Vorbild sein. Alles Gute, Tim! :)

Deutscher gehts auch nicht, oder?

Hm, also wenn man sich auch mal offensiv und argumentativ gegen den linksgrünen Zeitgeist stellt, finde ich das nicht verwerflich. Zu viele Heuchler und Mitläufer sind hier heute unterwegs.

Zu Koljas Person und seinem Selbst-Marketing (auch mit seiner neuen tollen Freundin) kann man stehen wie man will. Ich finde dennoch, dass er vor allem jungen Menschen in Sachen Finanzen eine Orientierung gegeben hat, die sie im Bildungssystem und ihren Familien so niemals bekommen hätten.

Wenn er dadurch einen kleinen Beitrag zum Aufbau einer Aktionärskultur ohne Zockerei allla 2000er in Deutschland geleistet hat, erkenne ich das durchaus an.

Wie gesagt, seine Person mag polarisieren und den „Erfolg“ kann man glauben oder auch nicht. Das ist aber sekundär.

Gruß

„Hm, also wenn man sich auch mal offensiv und argumentativ gegen den linksgrünen Zeitgeist stellt, finde ich das nicht verwerflich. Zu viele Heuchler und Mitläufer sind hier heute unterwegs.“

„Offensiv gegen zu viele Heuchler und Mitläufer zu stellen… “

Man könnte es schon verwerflich finden, da es eine Rhetorik ist, welche spaltend rüberkommt…

Das mit Kolja ist so ne Sache. Als Mensch kann ich ihn nicht einschätzen, aber aus meiner Erfahrung heraus ist sein Youtube-Kanal nur bedingt nützlich. Wenn du absoluter Anfänger bist okay… quasi um den Appetit auf Aktien zu wecken.. aber beschäftigt man sich 6 Monate intensiv mit dem Thema kannst du dir seine Beiträge nicht mehr ansehen. Da trennt sich halt schon die Spreu vom Weizen.

Allgemein: Bei der Menge an „Aktien-Spezialisten“ mit ausgeprägter Fähigkeiten zur Selbstvermarktung ist es ja sowieso schwierig, nützliches mitzunehmen. Wenn ich da an die gefühlt jede Woche neu hinzukommenden Blogs denke oder die unzähligen Insta-Aktien-Accounts.

Ich habe früher Kolja auch belächelt – zumal er ja als Fitness-Youtuber angefangen hat. Inzwischen sehe ich ihn aber recht positiv. Keine Frage, vieler seiner Beiträge sind eher basic, das tut der Sache aber keinen Abbruch, da ja jeder klein anfangen muss und er v.a. ein jüngeres Publikum anspricht.

Politisch stimme ich mit ihm oft überein. Ich finde es gut, dass es – anders als es in der Öffentlichkeit oft den Anschein erweckt wird – bei der Jugend nicht nur links-grüne Stimmen gibt, sondern auch pro-marktwirtschaftliche Meinungen zum Tragen kommen.

Der Herr ist ein inkosequenter Vollhonk. Sicher erfolgreich. seine Langfrist investitionen hält so 2-3 Monate! Echt der Typ hat sie nicht mehr alle. Ist auch egal, denn es geht um Klicks und die Tantiemen. Egal welchen Mist er raushaut. Das füllt sein Konto. Der Inhalt ist egal.

Hallo Tim,

Volle Zustimmung. Auch ich bin absoluter Verfechter der globalen, breit gestreuten und passiven Anlage mittels ETF.

Kürzlich hat mich aber eine Sache ziemlich verärgert: Mein ETF-Anbieter hat innerhalb eines Monats einfach den zugrundeliegenden INDEX geändert. Der ACWI wurde plötzlich zum ACWI ESG.

Finde ich eine Schweinerei und nicht nachvollziehbar. Das war übrigens ein ETF der Marke Xtrackers. Mir hat das wieder mal vor Augen geführt, dass dieses „stur und stetig“ nicht immer funktioniert.

Hätte ich nach Einrichtung des ETF-Sparplans die Depotzugangsdaten vernichtet (empfehlen manche tatsächlich!), hätte ich diesen Wechsel im Worst-Case erst einige Jahre später bemerkt (man soll ja nicht so oft in sein Depot schauen….) und mich ggf. über fehlende Rendite geärgert.

Beim ACWI ESG wurden von knapp 3000 Unternehmen scheinbar ganze 300 ausgesiebt.

Ansonsten bin ich bei dir und man sollte die ETFs langfristig für sich performen lassen. Hin und wieder muss man aber tatsächlich checken, auch bei ETFs.

LG

Der norwegische Staatsfonds schmeißt auch mehrere hundert Unternehmen wegen ESG raus. Oh Wunder, dass so ein ETF auch nachzieht

Die älteren Investoren wissen es = Die Facebook Gruppe “Dividendenstrategie“ wurde von Kindern gegründet und ist nur für Kinder geeignet. Das wäre total oukej. Aber die Kinder locken sich auf extrem überbewertete Aktien mit KBV 9 bis 50 oder KBV negativ, KUV 9 bis 50, KGV 30 bis 1000 oder KGV negativ, weil diese Kinder beim Crash 2000-2003 noch keine Aktien hatten, die Kinder waren 2000 meistens noch nicht geboren. Der “Intelligente Investor“ von Ben Graham ist für diese Kinder nur ein Witz = sie kaufen lieber Aktien mit KBV 15 als mit KBV unter 1,5. Und KUV haben die Kinder noch nicht gelernt. Vielleicht nach dem nächsten 3-jährigen Crash werden die Kinder von FB “Dividendenstrategie“ Value Investing lernen.

Ist jetzt etwas übertrieben, aber so ganz von der Hand zu weisen, kann man es nicht :)

Was ist eigentlich aus dem Gruppengründer, Jonathan Neuscheler, geworden? Der War ja früher wie seine Kumpel Kolja Barghoorn und Michael Jakob ständig präsent. Dann war er plötzlich von heute auf morgen weg vom Fenster.

Tim, weißt du da mehr?

Abibalilalito oder wie sein Ding heißt.

c jakob hatte stress mit dem

Achtung Leute, einfach mal googeln: AlleAktien Wirtschaftswoche und Handelsblatt und Welt haben darüber mehrfach berichtet. Zuletzt auch die Verbraucherzentrale. Passt auf bei dem!

Warum ein jeder, der mit einem ETF zu ein paar Hunderttausendern gekommen ist, glaubt, er sei der legitime Nachfolger von Warren Buffett und müßte nun die Welt mit seinen Weisheiten beglücken, ist mir schleierhaft.

In vielen Fällen einfach nur Selbstdarstellung und Angeberei.

Warum erzählt eigentlich niemand auf You Tube:“ Wie ich meine Erbschaft verzockt habe“ oder „Nach der Pleite in die finanzielle Unfreiheit“? „Likes“ hätte er mehr als genug.

Und es gibt von den Armen mehr, als wir glauben.

Der Hype nimmt immer mehr zu. Mein Heizungsbauer, meine Schüler, meine Freunde fangen an, Aktien, ETFs und Kryptos zu kaufen. Geht ja kinderleicht und die Kurse steigen ja ständig.

Die Bild-Zeitung empfiehlt auch schon regelmäßig Aktien gegen die Inflation.

Mal sehen, wo das hinführt….

Gibt es doch zuhauf, oft ist es Trading, Casino, Kryptos aber auch Aktien insbesondere Derivate. Interessant finde ich aber Geschichten, wie man danach wieder den Kopf aus dem Dreck ziehen konnte. Hier bieten sich aber eher Bücher an und keine Youtube Videos, ich habe da einiges gelesen und viel gelernt, zwar weniger was investieren angeht aber Unternehmertum, man lernt bekanntlich aus Fehlern, müssen ja nicht zwingend immer die Eigenen sein.

In meinem Umfeld – Familie und Freunde – wird auch vermehrt investiert. Allerdings werden hier ganz simpel ETF-Sparpläne in dem Bewußtsein eingerichtet, dass man sich in 30 Jahren ein hübsches Sümmchen zusammenspart.

Stur und stetig und vor allem langfristig. Mit Gezocke hat da niemand etwas am Hut. Börse interessiert dann auch nicht weiter. Keine Blogs, keine Finanzpornos, keine Traderapps.

Sehr begrüßenswert das Ganze.

Tims Mantren sind weiterhin Gold wert. Der hier aufgezeigte Weg ist exzellent.Steter Tropfen höhlt den Stein. Eine lebenslange „Rente“ von 1000€ im Monat bei uns mittlerweile möglich. Bedarf besteht aber noch nicht, daher wird alles reinvestiert und die Bestände wachsen ungestört weiter.

Angefangen haben wir vor 15 Jahren ganz einfach und auf niedrigstem Niveau (50€ im Monat). Mit Geduld und langfristigem Blick ist eine ganze Menge möglich. Und das Makrogeschehen dabei auszublenden war und ist eine weise Idee.

Danke Tim, für all die tollen Artikel über die Jahre!

Ein ganz wunderbarer Artikel vom DGI:

https://www.dividendgrowthinvestor.com/2021/12/just-do-it.html

Als im Sommer 2011 zehn Anteile von Amazon den Weg in mein Depot fanden, lag das KBV bei ca. 13, das KGV bei 110. Der Preis ist nicht alles. Ein wenig Phantasie gehört schon noch dazu. Und eine Portion Glück darf man sich auch erarbeiten ;) .

In dem DGI Eintrag steckt so viel Erfahrung und Wahrheit drin. Den Artikel sollten Neulinge jedes Jahr wieder lesen und sie werden immer besser verstehen.

@Disney

Kaufen Sie eigentlich aktuell Disney weiter nach?

Bei Disney habe ich aktuell keine weitere Käufe geplant. Die 166 Anteile sind vorerst genug. Aber eigentlich ist eine Überlegung wert….

Vielen Dank im übrigen für die immer sehr sachlichen und intelligenten Beiträge hier im Blog.

Mich überraschen die teils negativen Meinungen hier in den Kommentaren. Naja, so denkt jeder wohl anders.

Ich finde es klasse, dass sich all diese Menschen für mehr Aktienkultur in Deutschland einsetzen. Neben diesem Blog schaue ich auch oft bei Aktien mit Kopf vorbei. Zu Kolja persönlich kann ich nichts sagen aber seinen Content finde ich größtenteils gut. Gerade bei jungen Leuten leistet er meiner Meinung nach viel positives in den Bereichen Eigenverantwortung und Vermögensaufbau. Das kann man nicht hoch genug schätzen. Eigenverantwortung wird von Schule und Staat eher weniger geprägt ;-)

„Unbesetzte Stellen wieder zu besetzen, fällt Arbeitgebern schwer.“

Völlig nachvollziehbar. Es wird viel über Fachkräftemangel gejammert. Aber sehr wenig dagegen getan. Ein Job zu finden ist nicht schwierig. Ich könnte sofort drei Stellen antreten. Problem wie so oft: Die Bezahlung, es tut sich einfach wenig. Je nach Branche gibt es eklatante Unterschiede, selbst bei Ingenieuren. Das war mir selbst als junger Mensch damals nicht so bewusst. Das gab es auch nicht wie heute so umfänglichen Quellen zur genauen Recherche. Das Handelsblatt bringt es gut auf den Punkt:

„Die Kaufkraft der Millionen Tarifbeschäftigten in Deutschland hat 2021 unter dem geringsten Lohnplus seit mindestens elf Jahren und der starken Inflation gelitten. Die Tarifverdienste einschließlich Sonderzahlungen wuchsen um durchschnittlich 1,3 Prozent, wie das Statistische Bundesamt am Donnerstag nach vorläufigen Berechnungen mitteilte.“

Quelle: https://www.handelsblatt.com/politik/deutschland/einkommen-nur-1-3-prozent-tarifloehne-mit-geringstem-anstieg-seit-2010/27899158.html?ticket=ST-2812143-LDiaGyAyvYndMkBuybMH-cas01.example.org

„Mich überraschen die teils negativen Meinungen hier in den Kommentaren. Naja, so denkt jeder wohl anders.“

Mich überraschen teils fehlende wirtschaftliche Kenntnisse hier in den Kommentaren. Naja, so denkt wohl mancher anders. Man sollte z.B. nicht vergessen, dass ein großer Teil der Kursgewinne einer kranken Zinspolitik mit geschuldet ist. Während Währungen wie der Euro gegenüber Gold deutlich abwerten.Unser Geld verliert an Kaufkraft. Früher oder später wird die Rechnung teuer werden.

Hey Ralf,

durch die Reformen von Schröder ist Deutschland wettbewerbsfähiger geworden. Den Preis tragen die Angestellten. Andererseits befinden sie sich vielleicht überhaupt durch diese Maßnahmen in einer Anstellung. Ein Blick nach Japan lässt diesbezüglich auch keine Freude entgegen kommen. Die Löhne stagnieren dort schon einen längeren Zeitraum. Zusätzlich oder vielleicht auch mit aus diesem Grund haben sie weiterhin mit Deflation zu kämpfen. Ist auch irgendwie nachvollziehbar, dass Verbraucher nach vielen Nullrunden ihren Konsum bei Preiserhöhungen einschränken. Ist die Frage was man dagegen groß machen kann. Es liegt meiner Meinung nach an dem Wettbewerbsdruck mit ausländischen Firmen.

Die Statistiken zeigen global gesehen eine Steigerung des Wohlstandes. Es scheint aber doch ein wenig vom Kuchenprinzip abzuhängen. Was die einen mehr haben, fehlt den anderen teilweise dann doch.. Es gibt wohl doch Grenzen im Kapitalismus. Die anderen sind jetzt die Beschäftigten der Industrieländer. Insbesondere in den unteren Gehaltsgruppen. Wir können weiter Aktien kaufen, die Emerging Markets diesbezüglich nicht aus den Augen verlieren und für uns persönlich Vorkehrungen treffen, die unsere Unabhängigkeit erhalten oder ausbauen und weiterhin Optionen geben. Die Umweltpolitik, die wichtig ist, wird den finanziellen Spielraum zusätzlich einschränken. Ob es diesbezüglich sinnvoll ist Russland und China beim Amtseintritt an den Karren zu pinkeln möchte ich nicht beurteilen. Ich denke wir haben genug selbst anzupacken, bevor wir uns um Andere kümmern. Auch im grünen Deckmantel möchte die Welt scheinbar weiterhin nicht unbedingt am deutschen Wesen genesen.

Der Fachkräftemangel ist weiterhin nicht hoch genug. Sonst steigen die Löhne. Wir werden ein Steigen der Löhne vermutlich noch erleben. Ob wir damit weiterhin wettbewerbsfähig sind wird sich zeigen. Höhere Löhne finde ich persönlich gar nicht so wichtig. Interessanter sind die neuen Arbeitsmodelle. Falls wir tatsächlich Arbeit, Urlaub, Freizeit und auch das Pensum nach Gusto aufteilen können, was wollen wir dann noch mehr? In so einer Welt werde ich nicht freiwillig Krankenkassenbeiträge als Privater bezahlen sondern in dem Maße arbeiten wie ich es möchte.

Die Löhne stagnieren, die Mieten passen sich unbeeindruckt International ist bei uns Wohnen im Vergleich zu billig.

Mit dem Kolja hatte ich im Zuge der Hauptversammlung von Berkshire mal hin und hergeschrieben. Wollte mich in Omaha mit ihm treffen weil es ganz nett ist dort mit Deutschen Kontakt aufzunehmen und sich ein bisschen auszutauschen.

Der wollte aber unbedingt, dass ich in seine Facebook Gruppe eintrete. Anders wollte er nicht kommunizieren um sich dort zu verabreden.

Ich lehne FB aber generell ab und daher hat er schnell das Interesse verloren und auf E-Mails nicht mehr geantwortet.

Der soritert halt gnadenlos aus. Danach in wer ihm nützlich erscheint und wer eher ein Zeitfresser ist.

Sein Content ist wirlich eher für Anfänger geeignet. Da können junge Leute definitiv was mitnehmen. Der bringt die auf die richtige Spur. Zum Beispiel, dass man möglichst nichts entnimmt um den Zinseszins voll auszunutzen und ähnliches…

Die Aktienanalysen und Tipps sind allerdings fragwürdig. Aber da muss sich jeder sein eigenes Bild machen.

Respekt hat er jedenfalls verdient für das was er aus dem Nichts aufgebaut hat. Der ist schon sehr zielstrebig und diszipliniert. Und die Auswanderung nach Mallorca finde ich interessant.

Das Blondchen hätte ich allerdings eher nicht vor die Kamera gelassen ;-)

Glaube bezüglich Ernsthaftigkeit, fachlicher Kompetenz und Seriösität hat er sich damit keinen Gefallen getan.

@Ralf

“Unser Geld verliert an Kaufkraft“

Inflation, Notenbankpolitik, Fiskalpolitik, Liquiditätsschwemme, Kaufkraftverlust, alles für unsere Gegenwart und besonders Zukunft extrem relevante Dinge werden in diesem Blog fröhlich verdrängt.

Wenn einer das Thema anschneidet, wird er als ewig „negativer“ Zeitgenosse hingestellt, weil „man ja eh nichts machen kann“.

Lieber tauscht man Kochrezepte und Spartipps aus.

Biedermeiermentalität.

Die Illusion mit Aktien allein zu jeder Zeit, in jedem Umfeld reich oder in jungen Jahren „finanziell frei“ zu werden, will sich halt keiner nehmen lassen. Versteh ich ja auch.

Aber mit Realität ausblenden ist es halt auch nicht getan. Im Gegenteil, manch einer ist deswegen schon arm gestorben.

@fröhlich verdrängt

Geht es MaxMustermann – besser oder schlechter als vor 20 Jahren?

Arbeitet MaxMustermann heute kürzer / länger zu besseren / schlechteren Bedingungen für ein selbst gekochtes Mittagessen als vor 20 Jahren?

Ich glaube es wird hier nix verdrängt, sondern die meisten hier können das realistisch einschätzen und sind nicht so negativ. Sonst hätten es die meisten auch nicht hierher geschafft.

„Inflation, Notenbankpolitik, Fiskalpolitik, Liquiditätsschwemme, Kaufkraftverlust, alles für unsere Gegenwart und besonders Zukunft extrem relevante Dinge werden in diesem Blog fröhlich verdrängt.

Wenn einer das Thema anschneidet, wird er als ewig „negativer“ Zeitgenosse hingestellt, weil „man ja eh nichts machen kann“

Ich vermute das etlichen einfach hinreichend wirtschaftliche Kenntnisse fehlen um das ganzheitlich einzuordnen. Von daher möchte in keine böse Absicht unterstellen sondern denke, dass es eher einfach fehlende Fachkenntnis ist.

„Geht es MaxMustermann – besser oder schlechter als vor 20 Jahren?

Arbeitet MaxMustermann heute kürzer / länger zu besseren / schlechteren Bedingungen für ein selbst gekochtes Mittagessen als vor 20 Jahren?“

Ja, vielen geht es in der Tat zunehmend schlechter. Ganz aktuell: Die Armutsquote in Deutschland hat ein Rekordhoch erreicht. Über 16 Prozent der Bevölkerung gilt laut Studien als arm. 2006 war die Quote noch geringer bei 14 Prozent.

Quelle: https://www.tagesschau.de/inland/armut-deutschland-paritaetischer-wohlfahrtsverband-101.html

Sind da die zugezogenen Flüchtlinge enthalten? :-)

-M

Aus dem Artikel: „Am meisten von der Armut betroffen seien dabei nach wie vor insbesondere Haushalte mit drei und mehr Kindern (30,9 Prozent) sowie Alleinerziehende (40,5 Prozent). Erwerbslose Personen (52 Prozent) und Menschen mit niedrigen Bildungsabschlüssen (30,9 Prozent) seien ebenfalls stark überproportional betroffen. Das Gleiche gelte für Menschen mit Migrationshintergrund (27,9 Prozent) und ohne deutsche Staatsangehörigkeit (35,8 Prozent).“

Vielen geht es also nicht unbedingt besser als vor 15-20 Jahren…

Also ich lese, überduchschnittlich von Armut betroffen, sind:

Die Erwerbslosen verdienen also kein Geld.

Klar ist nicht schön, aber jetzt auch nicht überraschend, oder?

MaxMusterman und v.a. auch Musterfrau (immer mehr Gleichberechtigung und Selbstbestimmtheit) geht es besser als vor 20 Jahren. Der angefangene Ausbau der Ganztagesbetreuung in KiTas, Schulen macht es besser als vor 20 Jahren für Alleinerziehende. Ist es gut – nein. ist es besser – ja, Auch das Internet mit seiner Zeit- und Kostensparfunktion. Ich glaub schon, dass es subjektiv schwierig ist. Aber mal neutral auf das schauen was man hat und erreichen kann und nicht alles schlecht reden. Ihre Kinder Ralf haben Heute viel größere Möglichkeiten als Sie selbst es in dem Alter hatten.

….Es hilft ein Blick in die pure Realität: Die Kinder dürfen vermutlich bis 70 oder gar 75 arbeiten um in Rente gehen zu können, wenn keine private Vorsorge getroffen wird. Während eine Frührente mit 58 in der Vergangenheit sehr häufig möglich war, teils gefördert vom Staat. Und natürlich ist das Gesparte auch noch zu versteuern, während z.B. Aktiengewinne früher nach einem Jahr komplett steuerfrei waren. Viele Haushalte sind schlicht auf Doppelverdiener angewiesen. Ich kenne so manche Eltern, wo gerne ein Partner längere Zeit zuhause bleiben würde.Soll es geben Es geht finanziell häufig aber nicht. Zur Zeit meiner Eltern war das kein Thema. Man kann sich diverse Entwicklungen auch schön reden, ist jedem selbst überlassen…

Was ist Ihnen lieber – das Ihr Sohn mit 65J in Rente geht und mit 69 verstirbt oder wäre es schöner, wenn Ihr Sohn mit 70 in Rente geht und mit 95 verstirbt.

„Es geht finanziell häufig aber nicht.“

Früher ‚ging‘ es auch nicht. Frau hat es trotzdem gemacht weil sie musste.

Die Leute haben Heute 2 iPhone, fahren 2 Autos, 3x Jahresurlaub, Essen wird bestellt – „Müssen“ aber beide arbeiten weil es nicht reicht.

42 sucht 21

Früher ging es…und wie…

Meine Schwiegervater konnte sich als einfacher Verkäufer und Alleinverdiener mit Frau und drei Kindern ein Haus mit Garten mitten in einer Kleinstadt kaufen.

Ironischerweise war der einzige Fehler, den er damals machte, ein Aktienkauf. Damit verlor er-nicht viel-aber etwas Geld.

ja, das wären Heute ganz grob 2.300 EUR Familieneinkommen. Davon kann man auch in vielen deutschen Kleinstädten ein Haus mit Garten erwerben und langfristig abzahlen. Warum nicht. Machen so einige. Große Sprünge sind da natürlich nicht drin.

Jetzt wirds aber absurd. Mit 2.300 Familieneinkommen kaufst du dir kein Haus mit Garten mehr.

20J Laufzeit 1,2% Zins + 2% Tilgung.

Aber da haben Sie wirklich recht. Das geht gar nicht! Die sollen lieber Gold kaufen.

Ich verweise nochmal auf den Titel des Blogbeitrags.

Doch, wenn du richtig wohnst. Bei uns z.b. im Wendland oder noch weiter im Osten. Weite Pendelei kaum zu verhindern.

…und addiere bitte den Kredit, den beide bedienen müssen.

Gegen Inflation hilft eine stabile Währung.

Der Euro scheint aber keine stabile Währung zu sein wenn ich sie mit dem Schweizerfranken vergleiche!

Ja der ist geil ! Wissen wir.

@Ralf

Es sind nicht nur die fehlenden wirtschaftlichen Kentnisse.

Es ist dieses religiöse Festhalten am Glauben, daß ausschließlich Aktieninvestments längerfristig immer und überall, unabhängig von wirtschaftlichen und politischen Entwicklungen alternativlos zu finanziellem Wohlstand führen werden.

„Kaufe Aktien, egal was sie gerade kosten und verkaufe sie auf keinen Fall jemals wieder“, ist im Grunde Unsinn und widerspricht jeder Logik.

Solche Credos gelten immer nur für gewisse historische Zeitabschnitte. Genau wie der unkritische Glaube an ETF‘s.

Aber wenn etwas nur oft genug wiederholt wird, glaubt man es halt irgendwann. Sehr menschlich. Das darauffolgende Jammern ist dann auch sehr menschlich.

Am Ende ist es schlicht best practise. Fakt ist aber eins: Im Kapitalismus ist es clever (auch) auf der Seite des Kapital zu stehen als (nur) auf der Seite der Arbeit. Immobilien, Staatsanleihen, Anleihen etc. sind passable Alternativen bzw. Ergänzungen – das wird hier niemand bestreiten.

Ich dreh den Spieß mal um: Ich meine verstanden zu haben was Aktien und ETF sind, wie sie funktionieren und welchen externen Einflüssen sie folgen. Es konnte mir noch niemand halbwegs fundiert Gegenargumente oder gar Alternativen nahebringen.

@Slowroller

Ganz deiner Meinung. Auf der Seite des Kapitals zu stehen, heißt aber ganz sicher nicht, 100% in Aktien investiert zu sein, mit 40 nicht mehr arbeiten, sondern nur mehr Spaß haben zu wollen und somit keine vernünftige betriebliche oder anderweitige Altersrente zu haben.

Den meisten finanziell freiheitlichen Anwärtern kann ich jetzt schon eine armselige Zeit im Alter voraussagen, falls sie wirklich alt werden sollten.

So ein Unsinn. Das ist nichts anderes als typisch deutscher Neid und andere daran hindern zu wollen, erfolgreicher/freier als man selbst zu werden.

Wenn ich mir mein Depot anschaue habe ich bereits heute monatlich dreistellige Erträge aus Divs / Ausschüttungen. Verkäufe und Kursgewinne nicht mitgerechnet.Und ich bin noch midestens 20 Jahre im Berufsleben.

Dreistellige Divs im Monat zu erreichen geht also relativ einfach bzw. schnell. Man muss tatsächlich diszipliniert sein und einen langen Atem haben.

Sollte man das den Leuten dann mieß machen und ihnen drohende Altersarmut andichten?!

Wenn Menschen 30-40 Jahre lang arbeiten und durch unser dysfunktionales Rentensystem eine Rente von „nur“ 900 Euro bekommen, dann sind beispielsweise 400 Euro zusätzlich aus Divs/Ausschüttungen doch besser als nichts?!

Klar ist finanzielle Freiheit nochmal eine ganz andere Nummer. Aber es muss ja auch nicht jeder seine 5k im Monat rein aus Divs erhalten.

Hier aber immer nur schwarzmalen, German Angst verbreiten und Skepsis säen, halte ich für schlimm. Und zeichnet im übrigen auch ein ganz eigenes Bild von der schwarzmalenden Person –> Energievampir, geringes Selbstwertgefühl, Narzist etc.

Just my 2 cents

Kleiner Tipp Ralf, wenn du wirklich erfolgreicher werden willst, dann übernehme für dich und für andere Verantwortung. Dann sehen auch die Gehälter anders aus, als wenn du nur irgendwelche Details deinem Chef durch planst. Und von Ingenieur zum gleichen Job wechselst. Wechsel doch zum Büroleiter?

Vielleicht muss auch das Geld irgendwo verdient werden, um Leuten zu bezahlen, welche lieber jammern als Verantwortung zu übernehmen. Aber die wirtschaftlichen zusammenhänge verstehst du vielleicht dann doch nicht?

Wir haben Ingenieure angestellt die verdienen über 150k p.a., und diese „einfachen Verkäufer“ können eigentlich unendlich verdienen, wenn sie denn gut verkaufen. Angenommen wir kommen in die grösste Krise aller Zeiten, wen werft ihr raus aus eurer Firma? Den Ingenieur oder den (guten) Verkäufer? Die Sache dürfte klar sein ;)

Oder im Verkauf. Vertriebler bekommen auch super Gehälter (ohne Führungsverantwortung).

Die Welt ist schon ungerecht :-)

Mit Verkäufer meinte ich Vertriebler, natürlich nicht ein Verkäufer im Detailhandel, auch wenn es da teilweise je nach Branche gute Provisionen geben kann. Gerade im Onlinemarketing ist viel machbar, ob gerecht oder nicht, ist halt so eine Sache, das ist Kapitalismus. Als Unternehmer bin ich gerne bereit jedes Gehalt zu bezahlen, wenn mir jemand darlegen kann, wie ich dieses Gehalt auch bezahlen kann, irgendwo muss das Geld auch verdient werden. Und eben wenn es hart auf hart kommt ist ein Vertriebler wichtiger zumindest kurzfristig als ein Ingenieur/Entwickler, natürlich langfristig sieht es wieder anders aus.

@Andreas

Gegensätzliche Meinungen sind doch vollkommen ok.

Ich würde Wolke keinen Neid andichten, sondern nur eine andere Meinung, geprägt evtl. durch seine individuellen Erfahrungen.

Auch Deine Abneigung gegen linksgrünen Mainstream ….

Ich persönlich finde das jetzt angenommene Gegenteil, rechtsbraune Aussenseiterpositionen, definitiv nicht besser, bzw. Demokratiegefährdender an.

Allerdings finde ich dieses schnelle Schubladendenken und entsprechende Rhetorik nur geistig vereinfachend.

Wenn die Meinungen anders als die eigene sind, aber auf einem normalen zwischenmenschlichem Niveau beruhen, kann man darüber diskutieren, nichts sagen und/oder aushalten.

Mfg

einfach anständig miteinander umgehen auch andere Meinungen akzeptieren, man muss sie ja nicht teilen.

Gell Sparta (!!!) :D

Glückwunsch Bruno, da hat das neue Motivationsbüchle schon was gebracht!!! ;-)

Bei dem Buch sind viele Ausrufezeichen und alles wichtige wird fett hervorgehoben. Müsste Brunos Geschmack treffen :-)

Jetzt hab ich mich geoutet das ich es bestellt habe;-)

Haha, ist kein Motivationsbüchle, davon habe ich genug, aber neue Hacks, mehr Energie (physisch und psychisch) kann nie schaden ;) Vom Level deines veganen Crossfitters bin ich leider weit entfernt.

@Sparta

Deine „Kritik“ an meiner Kommentarweise nehme ich gerne an. Und natürlich ist eine „rechtsbraune Aussenseiterposition“ keinen Deut besser.

Wogegen ich allerdings allergisch reagiere ist, wenn man den Menschen über Aktien / Kapitalismus / Wirtschaft etc. fachlich unfundierte Flöhe (ebenfalls resultierend aus Schubladendenken!) ins Ohr setzt und dadurch die Menschheit immer wieder an den Rand der Zerstörung führt. Das können wir uns in der heutigen Zeit der Spaltung als Mittel im „Informationskrieg“ nicht mehr leisten!

Wer jammert und anprangert, sollte in erster Linie Lösungen aufzeigen und nicht die Jammerer zusätzlich noch in ihrer Jammer-Blase gefangen halten. DAS ist nämlich kein Mehrwert für die Gesellschaft im Ganzen, sondern im Gegenteil, man verschärft die Probleme und bestehende Spaltungen nur.

Jeder soll (und muss!) seine eigene Meinung haben. Aber wenn es Richtung unfachlichem Missionartum unter der Prämisse einer angeblich überhöhten Ethik/Moral geht, dann reagiere ich hier schonmal allergisch.

Das meinte ich mit meinem Begriff der „Heuchlerei“. Und solch eine Heuchlerei findet sich nunmal in dem von mir beschriebenen gesellschaftlichen Milieu (leider) sehr häufig. Sehr gut in der Politik zu beobachten.

Egal ob es darauf zurückzuführen ist, dass Diejenigen in ihrem akademischen Elfenbeinturm sitzen, gut versorgt durch Steuergelder sind und die Wirklichkeit alleine schon aus Ideologie verleugnen oder aus bloßer Naivität.

Ich akzeptiere Jede Meinung. Auch die die gerne provoziert. Nur darf dann das „Gegenprovozieren“ nicht einseitig angeprangert werden im Sinne eines sinnvollen Austausches.

LG

@ Aktien-Investments funktionieren nicht

… Bin über 20 Jahre zu 100% in Einzelaktien investiert. Zahle seit 2016 nichts mehr in mein Depot ein. Depot steht aktuell auf ATH. Erhalte im Monats-Durchschnitt sehr deutlich über 4-stellige Dividenden nach Steuern.

Die Aktienqualität ist aber entscheidend. Ich bezweifle, dass es mit „Hoffnungswerten ohne reale Gewinne“ funktioniert. Deshalb investiere ich ausschließlich in die rentabelsten Unternehmen der Welt mit meist Milliardengewinnen, Tendenz steigend.

Derivate, Bitcoin & Co., China-, Rußland- oder andere exotische Aktien kommen nicht in mein Depot. Auch Bankaktien, Rohstoffwerte, die Automobil-, Flug-, Reise- und Maschinenbaubranche meide ich.

Ich kaufe „Dividenden-Wachstumswerte“ (gerne nach deutlichen Kursrücksetzern), wie z.B. eine Amgen, Coloplast oder Microsoft. Schaut man auf die aktuelle Dividendenrendite ist diese oft eher gering. Das ist fast immer so, weil diese Aktien meist nur „mit Aufpreis“, also teuer zu haben sind. Qualität kostet eben etwas mehr, aber nicht immer. Und dann heist es: Zugreifen!

So zahlte Microsoft 2013 0,23$ je Aktie an Dividende. Heute sind es 0,62$. Bei Amgen sieht es noch besser aus: 2013 gab es 0,47$/Aktie, 2022 gibt es 1,94 $/Aktie. So oder so ähnlich sieht es bei vielen dieser Aktien aus. Jeder kann sich selbst ausrechnen, welche Zahlungen so in 10, 20 oder noch mehr Jahren zusammenkommen können.

Skeptiker werden nun direkt anmerken, dass niemand weiss, ob es diese Firmen dann überhaupt noch gibt. Der Einwand ist richtig, aber wer sich mit seinen Anlagen nur ein wenig beschäftigt, wird rechtzeitig mitbekommen, wenn eine Firma vom Weg abkommt. Das passiert nicht „über Nacht“ bei diesen Dickschiffen. Es bleibt reichlich Zeit, angemessen zu reagieren. So kann es gelegentlich notwendig werden, eine Aktie gegen eine andere auszutauschen. Das ist jedoch viel seltener, als einige befürchten.

Wer nur zweifelt und keinerlei Risiko eingeht, kann auch nichts ernten. Nur wer sät wird auch ernten. Es geht um Wahrscheinlichkeiten. Nicht mehr und nicht weniger. Oft reicht der gesunde Menschenverstand.

Hier einige Beispiele meiner aktuellen persönlichen Dividendenrenditen nach Steuern (bezogen auf meinen damaligen Kaufpreis):

Microsoft 7,86%,

Intel 5,78%,

Home Depot 18,21% (kein Tippfehler),

McDonalds 5,19%,

Coca-Cola 6,57%,

Johnson & Johnson 4,99%,

Novartis 5,33%.

Auch die Kurssteigerungen können sich mehr als sehen lassen. Die Gesamtperformance liegt deutlich über 10% p.A. in den letzten 10 Jahren.

Ich kann nur jedem raten, sich mit seinen Finanzen zu beschäftigen. Je jünger er/sie ist, desto besser. Auch aus „kleinen Summen“ können mit den Jahren beachtliche Vermögen werden. Summen, die man zu Beginn niemals für möglich gehalten hätte!

LG

Genau so ist es. Und wenn man sich mal den logarithmischen Chart des DowJones der letzten 50 oder 60 Jahre anschaut, dann war ist immer richtig voller Optimismus ‚all in‘ zu sein. Dass uns das Tim quasi tägl. in Erinnerung bringt, ist für die, die ihn seit Jahren folgen und wie er handeln, unendlich wertvoll – dafür herzlichen Dank lieber Tim!

Ich kenne kein anderes Asset, das leichter zu handeln, Cashflow erbringender und pflegeleichter wäre als ein international und branchenmäßig differenziertes Aktienportfolio.

Natürlich sind darin nicht nur Raketen enthalten (ich nehme an, auch bei @Claus nicht), sondern auch Rohrkrepierer. Insgesamt rankt sich der Depotwert unter Rücksetzern nach oben, wobei die absoluten Zuwächse dank Zinseszins jedes Jahr ohne weiteres Zutun immer größer werden.

Bei mir wirkt der Schneeball nicht nur beim Depotwert, sondern auch bei den Dividendenausschüttungen; sie nehmen von Jahr zu Jahr zu, bislang stärker als die Inflation. Obwohl ich keine dezidierte Dividendenstrategie fahre, wirft mein Depot nach Steuern im Schnitt mtl. etwas mehr als 2000 € ab, nächstes Jahr werden es so um die 2500 sein. Ich muss dafür nichts tun, ich trage lediglich die Geldeingänge in eine Exceltabelle ein (selbst die Steuer geht automatisch). Geht es bequemer, einfacher?

Also: Die Pessimisten und Jammerer reden und hier schreiben lassen, aber sich davon nicht mit runterziehen lassen, sondern sein eigenes Ding stur und stetig durchziehen.

Ich sage nicht, daß Aktieninvestments nicht funktionieren.

Die letzten zwanzig Jahre waren diesbezüglich herrlich einfach,auch für mich.

Jetzt ist aber Schluß, ich kaufe bis zur nächsten größeren Korrektur nichts mehr und beginne eher Gewinne zu realisieren. Bei Bewertungen, die fast ausschließlich durch Notenbanken generiert werden, mach ich nicht mehr mit.

Bärenmärkte können auch zwanzig Jahre dauern.

Mit einer vernünftigen Rente muß ich nicht von Dividenden leben.

Dramatisch und traurig finde ich, daß junge Menschen für ihre Alterssicherung ins Risiko gehen müssen(und sich dieses auch noch schönreden müssen),anstatt diese durch ihre Arbeit zu erwerben.

@ Claus

Danke für deinen Beitrag. So etwas meine ich: Lieber Handeln statt jammern.

Glückwunsch zu deinem Depot und deinen „guten Treffern“ der vergangenen 20 Jahre :-) ich hoffe, dass es die kommenden 20 Jahre so weiterlaufen wird.

Das kann aber wie du schreibst Niemand seriös wissen. Auch wenn die USA als Weltmacht abgelöst werden sollten, wird es interessant zu sehen sein, was sich in der Szene der Dividenden-Aristokraten so tun wird

LG

Das ist doch nichts Neues. Ich hatte einen Arbeitskollegen der mit Aixtron und Co. das große Rad drehen wollte. Sportwagen und Kündigung inklusive. Der Markt war dann aber doch schneller. Welches Jahr das war, dürfte bekannt sein. Eine Generation weiter wiederholt es sich eben wieder. KGV, KBV alles egal. Es findet sich aktuell immer ein neuer Doofer, der bereit ist, einem das zu einem höheren Preis abzukaufen.

Bis…… wieder alle auf einmal das Lokal verlassen möchten.

@Ralph

Extrinistische Rettung naht!!!

„Merz verspricht, sich auch für Kleinverdiener mit moderatem Aktiendepot, Miethelikopter und nur einem einzigen Ferienhaus im Ausland einzusetzen“

https://f7td5.app.goo.gl/3sXTmk

@ Sparta

Warum erfahren wir erst nach der Wahl von dieser entgangenen Möglichkeit? Und ich fand die liberale Umweltpolitik noch ganz gut. Ich fühle mich hintergangen. Mit einem Merz an der Spitze und entsprechendem Programm hätte ich vielleicht die CDU gewählt. Wenn ich mir jetzt noch die CDU mit FDP ausmalen dürfte. Dann wäre 401k schon bald Relaität in Deutschland…

@Kiev

„Warum erfahren wir erst nach der Wahl von dieser entgangenen Möglichkeit?“

Manche der liberal, konservativen Freigeister (frag mich nicht wie konservativ und Freigeist zusammengeht ;-) ) konnten wir nur schwierig oder erst zu spät erreichen…

Einer war Monatelang illegal zu Fuß wandern & in so ner Blockhütte ohne W-LAN und ein anderer beim Heli-Skiing in einem Hartwährungsland wollte wegen dem moralischem Dilemma des Lockdowns im Heimatland nicht erreichbar/ortbar sein..

Damit hätten wir die langsam-anrollende rote Gefahr evtl. noch verhindern können!

Da aber auch zu wenig Ausrufezeichen bei dem essentiellem Link mit dabei waren… wurde die allgemeine Dringlichkeit & Wichtigkeit fälschlicherweise falsch eingeschätzt, da die etwas speziellen Stenographiekenntnisse der Community noch nicht voll ausgebildet waren.

Jetzt hilft nur 4 Jahre abwarten und Gras rauchen/drüber wachsen lassen…

Diese Legalisierung war ja auch aber echt dringend!

Ansonsten hilft nur unser täglich spare Dich unser und erlöse uns von allen bösen Himmelsformationen.

Manche trifft es einfach hart…

Hmm, irgendwie kommt mir eine Person Deiner Aufzählung bekannt vor?. Weiß auch nicht wieso. Zumindest wenn man Monate durch mehrere Tage ersetzt. Die von mir nicht weiter benannte Person hat schließlich noch familiär Verpflichtungen. Stabilität und sozialer Frieden ist mir sehr wichtig. Die Umweltpolitik wird unsere Gesellschaft vermutlich auf die Probe stellen. Die Mehrheit der Bevölkerung ist vermutlich nicht bewusst wobei es bei der Mobilitätswende wirklich geht. Den Tesla Aktionären vermutlich auch nicht. Es hat meiner Meinung nach wenig mit einer Umstellung der Antriebsart zu tun. Das wäre zu kurz gegriffen. Dazu kommen noch höhere Energiepreise. Die Ausgleichszahlungen in Form von Ersparnissen an anderer Stelle werden sich zeigen.

@ Sparen, ETF Dividendenzahlungen

Ich verstehe hier nie das Problem. Wenn ich mir aussuchen könnte 1500€ Netto Rente zu erhalten oder 1500€ Netto und zusätzlich 1000€ Brutto/Netto an Dividendenzahlungen, so würde ich unabhängig von dem Geldwert immer Option 2 wählen. Die Inflation bis zu dem Zeitpunkt können wir nicht maßgeblich beeinflussen. Die Zusatzleistungen allerdings schon. Bei ETFs oder Dividendenwerten betrachte ich nur den zu erwartenden Ertrag, auch wenn er selbstverständlich nicht garantiert ist. Bei Wachstumswerten die Entwicklung des Umsatzwachstum, Gewinnmarge usw.

Bei meinen Immobilien betrachte ich nur den Ertrag in Form des monatlichen Cashflows sowie die Möglichkeit darin wohnen zu können. Es könnte durchaus besser sein, aber auch bedeutend schlechter. Es lebt sich gut in der Mittelschicht. Auch wenn es sich bei mir eher um die untere Mittelschicht handelt.

„Auch wenn es sich bei mir eher um die untere Mittelschicht handelt“

Also wenn das so ist als Softwareentwickler mit Firmenwagen, Ferienhaus in Spanien, Immobilien in Deutschland und Aktiendepot dann geht es Deutschland also nicht so arg schlecht wie manche hier berichten ;)

@ Bruno

Ich habe nie behauptet, dass es uns in Deutschland schlecht geht. Weltweit betrachtet haben wir hier ein sehr gutes Los gezogen. Du kennst doch den Ankereffekt. Mit Merz in der Mitte unserer Gesellschaft lebt es sich auch ein Stückchen darunter noch verhältnismäßig zufriedenstellend.

@ Wolke

Die Ausbildung unserer Eltern hat einen völlig anderen Stellenwert. Damals gab es noch keine Digitalisierung, Softwareentwicklung, oder weltweite Lieferketten wie wir sie heute kennen. Du bist in Rente oder kurz davor. Keine Sorge, Du darfst noch Rendite einfahren. Deine Familie ist damals aber nicht nach Deutschland ausgewandert. Das haben vermutlich nicht ohne Grund verhältnismäßig viele Italiener gemacht. Sie haben offenbar keine schlechte Wahl getroffen, wenn sie ein Haus in einer Stadt mit drei Kindern kaufen konnten. Nebenbei waren die Gehälter oder das Gehalt auch entsprechend ordentlich. Oder die Nonna hat für den Zustupf zum Haus gesorgt. Jetzt sage mir aber nicht, dass es sich bei dem einzigen Fehlgriff an der Börse um die Telekom Aktie handelt. ;-) Das wäre ja wieder Ur-italienisch. Meine Beobachtungen in Spanien zeigen in erster Linie sehr glückliche Deutsche. Die kaufen in der Regel um 50 Jahre ein Haus, richten es sich ein und verbringen immer längere Urlaube und am Ende den Lebensabend in Spanien. Da sehe ich jetzt nicht unbedingt finanzielle Ängste. Manchen Kindern ist die Distanz in Kombination mit dem Geisteszustand ihrer Eltern ein Dorn im Auge. Das ist natürlich vorrangig in den letzten Lebensjahren ein Thema, was auch irgendwie verständlich ist. Ansonsten erscheinen mir die deutschen aber zufriedener zu sein, was auch auf den Wohlstand zurück zuführen ist. Sie können sich oft unnötige schöne Dinge leisten wie gut essen gehen, Segel Turns, Feste und Veranstaltungen besuchen.

@Kiev

Ca. 5-6 können bekannt vorkommen. Hab etwas überzogen so wie Tim in der Überschrift.

Respekt, in Dir steckt ja auch ein kleiner Friedrich… ;-)

@Kiev ab einem 7 Stelligen Vermögen gehörst du zu den Vermögensten 10% in Deutschland.

Wenn du alles zusammen rechnest und die Schulden abziehst, dann bist du doch bestimmt bei den Top 10 dabei oder?

@ Paluma

Die etwas unterliegende Mittelschicht habe ich auf Merz bezogen. Das passte zu dem Artikel über ihn. Ich passe die Bewertung der Immobilien nicht Marktpreisen an. Dadurch fehlt noch ein bisschen zu der Vermögenshöhe. Auch wenn ich Wolke oft etwas sehr pessimistisch sehe, stimme ich bei der Bewertung mancher Vermögenswerte mit ihm überein. Die Miete werde ich in den nächsten 10 Jahren ohne große Veränderungen nicht verdoppeln können. Bei einer Bewertung mit heutigen Preisen würde die Rendite für mich nicht zum Wert passen. Sie wäre viel zu niedrig und der Ausblick auf Steigerungen ebenfalls. Die Immobilie wäre dann weder in Value noch Growth einzuordnen. Die höhere Bewertung würde mir auch keinen höheren Ertrag geben. Bei Mietanpassungen könnte ich den Preis vielleicht anpassen. Das habe ich bisher nicht gemacht, da ich die Vermögensentwicklung im Blick haben möchte. Bei 100€ Mietsteigerung im Monat könnten das Vermögen um 30k€ erhöht werden. Dafür benötige ich mit meinen Investionen aus dem aktiven Einkommen dann doch etwas länger.

Das schöne an Immobilien ist auch, dass sie erden. Das kannst Du vielleicht nachvollziehen. Meine Mieteinnahmen sind schon sehr gut. Allerdings habe ich verhältnismäßig hohe Ausgaben für das Darlehen. Das wird sich wenigstens in den nächsten 5 Jahren ändern. Vor allem habe ich aber weiterhin eine hohe Tilgungsrate. Kapital entziehe ich der Anlageklasse bis auf den Eigennutz nicht. Ich stecke jetzt aber auch nichts mehr hinein. Bei einem Dachausbau wird es noch einmal Änderungen geben, aber dann läuft sie selbstständig. Durch die Klasse baut sich automatisiert Vermögen auf, aber ich habe dadurch bisher keinen Nutzen. Die Darlehenskosten sinken lediglich ein paar Euro pro Monat, mehr ist es nicht. Damals konnte ich hier mit Sondertilgungen die Kosten stark senken.

Achso, es ging um den Friedrich:-)

Jetzt wird die CDU wieder zurück zu Ihren Wurzeln geführt. Naja meine Partei war das eh nie. Ich bin so überhaupt nicht konservativ. Für mich muss es Veränderungen geben, politisch aber auch Gesellschaftlich. Dafür steht diese Partei ja nicht wirklich.

Außerdem hat sie so paar komische Sachen gemacht, die nicht zu der Partei passen. Aber darauf gehe ich jetzt nicht weiter ein.

Immobilien Erden einen auf jeden Fall. Ich habe ebenfalls zwei Wohnungen und ein Haus. Bin ganz zufrieden mit meinen Entscheidungen. Allerdings finde ich Immobilien auch viel zu hoch bewertet. Ich würde mir momentan keine Wohnung mehr kaufen, weil man so viel Eigenkapital aufbringen muss, nur um keinen negativen Cashflow zu bekommen.

Aber scheinbar ist genug Geld im Umlauf, dass der Markt weiter stabil bleibt. Oder die Leute denken, dass die Wohnung später sowieso 30% teurer verkauft werden kann, dass sie die Mietrenditen außer acht lassen.

Der Friedrich kommt womöglich zu spät. Er wird für einen Übergang gut sein.

Gratuliere übrigens für den Update des Blogs, die Kommentare laden jetzt automatisch neu und werden sogar farblich markiert :)

@Pessimismus

Ist eine Frage der Einstellung, es kommt immer schlechter, besser oder wie erwartet, egal bei was. Immer vom Schlimmsten ausgehen ist nicht wirklich gesund, aber natürlich sollte man auch nicht blind euphorisch sein.

Beispiel Pandemie, ich hoffe jetzt nicht dass sich die Covid Pandemie wie das Picardschen Schweissfieber entwickelt, das hat dann 156 Jahre gedauert. Aber blinde Euphorie hilft auch nicht, viele dachten oder hofften diesen Sommer sei es vorbei. Einfach hinnehmen und das Beste draus machen.

Was Aktienmärkte angeht gibt es immer Risiken (Geopolitik, Inflation etc.) aber auch immer Chancen. Idealerweise halt eine Strategie welche nicht auf Spekulation beruht, sondern eine diversifizierte langfristige Strategie (so halte ich es kann natürlich jeder wie er will).

Torsten Tiedt hat ein Nettogehalt von 7500€.

Davon bleiben aber nur 2700€ übrig.

Wofür 1000€/Monat in Versicherungen?

Und als Single 1700€ Miete zahlen.

Besonders clever hört sich das nicht an.

7500 Nettogehalt ist sehr clever!

Mit so einem Gehalt in einem Wohnklo zu leben, wäre weniger clever.

Natürlich sind 7500€ Netto sehr viel Geld. Mir ging es eher um die Ausgabenseite.

Jeder Jeck ist anders.

Als Gesellschafter-Geschäftsführer geht deine Krankenkasse nicht vom Gehaltszettel ab wie bei einem normalen Arbeitnehmer. Das wird die hohen Versicherungskosten erklären.

Eines der wertvollsten Bücher, das ich bisher lesen durfte – und ich werde es anfang nächsten Jahres erneut lesen – ist „Der tägliche Stoiker“. Weisheit gepaart mit Logik. Eine Anleitung zur Zufriedenheit.

Das macht sich tatsächlich direkt im Anlageerfolg bemerkbar. Stur und stetig investieren und stoisch abwarten. Fertig. Funktioniert. 100% Aktien – simpel und erfolgreich.

Jeden Tag schauen, was ich ganz konkret durch mein Handeln positiv beeinflußen kann. Keine Gedanken an all die Dinge verschwenden, die nicht von mir beeinflußt werden können. Die Dinge annehmen, wie sie kommen und dann das beste daraus machen. Mir gefällt das.

da hast du recht, dass ist super !! kennst du von William B. Irvine, „Anleitung zum guten Leben“? Auch super :-)

Gute Tipps, ich würde gerne nochmals ein Philosophie Studium machen, wenn ich denn mal Zeit dazu finde. Ein Mitstudent in einem MBA Programm war Philosoph, war immer interessant, wie er die Dinge anders betrachtet hat. Heute schreit alles nach besseren Kenntnissen in den MINT Fachrichtungen, vielleicht wird in Zukunft die Philosophie wieder an Wichtigkeit dazugewinnen.

Mein Beitrag heute zum guten Leben war ein Rotweinrisotto, Geheimtipp etwas Rohrzucker beigeben, eine Flasche kräftiger Shiraz hat seinen Weg in den Reis gefunden. „Désolé pour tout le monde“ das Thema „Essen“, aber in meinen Augen gehört das auch zu einem guten Leben und nicht nur Cashmaschinen ;)

Wir hatten Filet vom Bio-Schwein, Reis und Bohnen aus dem eigenen Garten.

Für mich gehört neben dem hedonistischen Konsum noch das Spenden dazu. An andere etwas von seinem zusammengerafften oder geerbten Besitzt abgeben und Menschen helfen, denen es nicht so gut geht.

Vielen Dank für den Hinweis. Kannte ich noch nicht und habe es nun gleich mal auf die Liste gesetzt.

Salut,

eine kurze Anmerkung, weiterhin scheint die Aktualisierung der Kommentare nicht stabil zu sein, bestünde ggf. die Möglichkeit die sog. alte Version parallel laufen zu lassen,

vG

Valge

@ Verdrängung

Die Unterstellung läuft ins Leere. Niemand verdrängt hier etwas. Die meisten haben einfach nur pfiffig begriffen, dass die genannten Parameter für den Vermögensaufbau durch einen intelligenten Investitionsstil keinerlei Rolle spielen.

Die Notenbankpolitik gefällt nicht (anderen gefällt sie)? Die Zinsen stehen zu tief (stehen sie zu hoch ist es auch wieder nicht recht)? Wir haben Inflation (Deflation wäre wohl angenehmer)?

Mag alles sein, für das sture und stetige Investieren in Unternehmungen spielt das aber keinerlei Rolle.

Im Gegenteil ist es kontraproduktiv, sich mit der Makroebene zu beschäftigen.

Erstens können falsche Annahmen getroffen werden. Die Dinge verlaufen ganz anders, als man das antizipieren wollte.

Zweitens können die Auswirkungen auf Gesellschaft und Wirtschaft falsch eingeschätzt werden (die Inflation wurde ja schon 2009 angekündigt – ein Jahrzehnt ist nichts passiert).

Und drittens können trotz richtiger Annahmen die Auswirkungen auf den Aktienmarkt ganz anders verlaufen. Drei Fehlerquellen, die es eher zu umschiffen gilt.

Das funktioniert auch. Die Beweise sehen wir bei Tim, aber auch Leser wie Claus und Felix berichten hier authentisch über ihren Erfolg.

Aber für manche kann doch nicht sein, was nicht sein darf. Wer seit den 80ern Tims Weg verfolgt hätte, wäre heute Multimillionär. Aber man hängt ja lieber an den Lippen von Markus Krall und bunkert Gold. Und unterliegt der Kontrollillusion, dass das Gegrübel über die Notenbankpolitik irgendetwas positiv im eigenen Leben verändern würde.

Truthahnillusion! Schon mal davon gehört?

Wir sind Vegetarier und essen keine Truthennen :D

Wolke, lass es gut sein. Hier werden -vermutlich ungewollt- viele Dinge vermischt, so dass eine sachliche Diskussion schwierig wird. Halten wir einfach fest: Investieren ist grundsätzlich für alle sinnvoll. Ich finde Aktien und ETFs super.

Je nach persönlichem Risikoprofil spielen bei Investments aber auch Dinge wie Geldentwertung, Zins- und Notenbankpolitik und wirtschaftliche Randbedingungen eine größere oder eben kleinere Rolle. Tatsache ist für mich z.B. dass der Kaufkraftverlust der offiziellen Währungen sowie Zahlungsausfallrisiken im Verhältnis zu Gold nicht völlig egal sind. Das weltweite meist ungedeckte Papiergeldsystem befindet sich mittlerweile in schwieriger Lage. Dies spiegelt sich auch zum Teil in den Kursentwicklungen an den Börsen wieder. Vorsichtige Anleger wissen das entsprechend für sich einzuordnen. Zieht die EZB die Zinsen an, um die Inflation in den Griff zu bekommen, droht der Euro-Schuldenberg mit der ganzen Europolitik einzustürzen. Das sind Dinge, die viele Anleger aus meiner subjektiven Sicht etwas mehr mit bedenken sollten. Mehr wollte ich damit eigentlich nicht ausdrücken. Schönen Advent allen.

Und deine durch Vermutungen ausgelöste Vorsicht äußert sich dann durch welche konkreten Handlungen?

@Ralf, hast Recht. Diese Diskussionen bringen nichts, ähnlich wie bei den Impfskeptikern.

Jeder muß selbst wissen, was er tut.

Wow sogar das Scheitern des Euros kalkulierst du mit ein in deine Anlageentscheidungen. Da komm ich einfach nicht mit und muss gestehen, dass ich eher gut im Geld verdienen bin, als im Anlegen ;-)

Na ja, die Häuserpreise haben sich verdoppelt. Krankenkassenprämien auch. Aber offiziell hatten wir keine Inflation, somit auch keine Lohnanpassung, da gebe ich dir Recht ?

Welche finsteren Mächte die „wahre Inflation“ zu verbergen suchen, vermag ich nicht zu beurteilen. Das übersteigt meinen Horizont ;) .

Eine Verdopplung der Häuserpreise nach zwölf Jahren entspricht einer Teuerung von etwa 6% p.a. . Ja, recht happig, das stimmt wohl. Selbstverständlich setzen wir die Hypothekenzinsen dagegen. 4,5% in 2009 und 1,5% in 2021.

Dann müsste man schauen, wie sich die Häuserpreise zehn bis 15 Jahre zuvor entwickelt haben. Möglich, dass die 6% der letzten Jahre einer gesunden Regression zum langfristigen Mittel entsprechen.

Zudem ist ein guter Teil der Bevölkerung schon längst in Besitz von Immobilien. Hier gibt es also keine Inflation, sondern sogar eine positive Vermögensentwicklung.

Und auch wenn es einigen nicht gefällt, Kiev hat vollkommen recht. Wenn ich gar keine Immobilie erwerben möchte, spielt die Preisentwicklung für mich persönlich überhaupt keine Rolle. Keinerlei individuelle Inflation durch Verdopplung der Häuserpreise feststellbar.

Und was die „Lohnanpassung“ betrifft, müsste man mal eruieren, wie sich das Einkommen von ganz konkreten Menschen – nicht der statistisch anonymen Masse – seit 2009 entwickelt hat. Ich verdiene heute ungefähr 150% mehr. Ich bin mir sicher, dass so gut wie jede und jeder hier im Blog heute reichlich mehr verdient als 2009.

Nicht jeder hängt 15 oder 30 Jahre im gleichen Job und im gleichen Lohnniveau fest.

Auch wenn einer keine Immobilie kaufen will, muß er irgendwo wohnen.

Seine Miete wird mit den Immobilienpreisen steigen.

Momentan sind die Kaufpreise entkoppelt von den Mietpreisen. Ob die Mieten nachziehen können hängt auch ein Stück von der Entwicklung der Löhne ab.

@Free

„Erstens können falsche Annahmen getroffen werden. Die Dinge verlaufen ganz anders, als man das antizipieren wollte.

Zweitens können die Auswirkungen auf Gesellschaft und Wirtschaft falsch eingeschätzt werden (die Inflation wurde ja schon 2009 angekündigt – ein Jahrzehnt ist nichts passiert).

Und drittens können trotz richtiger Annahmen die Auswirkungen auf den Aktienmarkt ganz anders verlaufen. Drei Fehlerquellen, die es eher zu umschiffen gilt.“

Ist vieles richtig… sind aber auch Punkte, welche bei Einzelaktien genauso falsch eingeschätzt werden können, bzw. es kommt das Einzelfallspezifische Risiko & auch Chance mit dazu.

Manche Anleger fühlen sich mit 100 % Aktien wohl, andere wiederum mit 50 %, 30 % oder manche abgesicherten Wohlhhabenden (Immo’s, Pacht, Politiker, ausserbörsliche Firmenanteile etc. pp.) kommen auch mit 0 % sehr gut über die Runden.

Auch Multimillionäre können sich über russische Invasionen sorgen oder ständig jammern und klagen. Muss einem nicht gefallen, ist aber stoisch zu ertragen! ;-)

Der jeweils eigene, individuelle Weg, Charakter, Prägung und die Risikotoleranz ist und bleibt ne individuelle Geschichte.

Die Leute hier projizieren ab und an Ihre eigene Meinung als einzig richtige & allgemeingültige Investitionsform an, welche nicht für jedes Individuum zutreffen kann.

Die Leute hier projizieren ab und an Ihre eigene Meinung als einzig richtige & allgemeingültige Investitionsform an, welche nicht für jedes Individuum zutreffen kann.

Ich sehe eher, dass sich manche empfindlich wie ehierine Primel auf den Schlips getreten fühlen, wenn jemand eine Meinung vertritt. Diese behaupten dann, er würde das als einzig wahre Wahrheit darstellen, um diese Meinung dann zu diskreditieren, nur weil sie der eigenen widerspricht.

@Thorsten

Ich diskreditiere eigentlich relativ wenig, wenn ich für offene, individuelle Meinungen plädiere.

Man muss dann halt noch im nächsten Schritt zwischen individuellen Meinungen und der Wirklichkeit differenzieren können und wollen…

Meinungsstark ist sowohl Free wie auch Wolke.

Ich habe mit den Meinungen kein Problem, sondern habe lediglich versucht auch die Ansicht des jeweiligen anderen näher zu bringen…

Diskreditierung ist etwas schlecht machen… nicht der Versuch unterschiedliche Meinungen zu verstehen!

Da liegst Du meiner These meiner Meinung nach daneben.

Q.e.d. du warst persönlich gar nicht gemeint hast dich persönlich gleich angegriffen gefühlt.

@Thorsten

Bei Antwort an Sparta war nicht ich gemeint? ;-)

Du hast meinen Text kopiert und ich war nicht gemeint? ;-)

Sorry, die Logik ist mir zu verquer.

Doch, denn ich greife dich/niemanden an. Ich habe nur eine alternative Sicht aufgezeigt, und du greifst erneut an („verquere Logik“) und bestätigst mein Argument erneut.

Richtig mit den Einzelaktien. Diversifikation ist jedoch eine feine Sache. Auch zeitlich.

Du kennst mich mittlerweile gut genug. Niemandem sollen 100% Aktien „aufgezwungen“ werden. Schon gar nicht als letzte Wahrheit. Wer mit Volatilität im Depot nicht klar kommt, nimmt weniger. Völlig in Ordnung.

Allerdings haben wir da einen Kandidaten, der uns 100ern gerne weiß machen möchte, dass wir dumm und naiv handeln. Da gibt es dann ganz logische Erklärungen zu (die leider auch nicht helfen). Das ist alles.

Aber du gibst mir zu denken. Die Sprüche gilt es einfach zu ignorieren und stoisch weiter das (individuell) richtige zu tun :) .

Eine gute Zeit wünsche ich!

@Free

Natürlich zwingst Du niemanden 100 % Aktien auf!

Ebenso würde ich auch sagen, dass viele 100er gar keine echten 100er sind, da noch Immo’s (Claus Bungalow z. B.), Cash, Rentenansprüche etc. pp., gar nicht in der Vermögensbilanz mit eingerechnet werden.

Bei der Lohnentwicklung hätte ich eine andere Meinung, die sehr wohl auf die allgemeine Statistik für allgemeine Aussagen zutrifft.

Natürlich kann man es auf individuell oder eine Peergroup runterbrechen… allerdings darf es dann nur speziell eine Schlussfolgerung für das Individuum oder die spezielle Peergroup sein.

Trotzdem darf man die Möglichkeit der individuellen Verbesserung, den Chancen und dem Willen dazu nicht verkennen. Mit Motivation und Optimismus ist dies wahrscheinlicher zu erreichen als wenn man ständig nur die Schuld den Umständen zuschiebt.

Andererseits sind manche individuellen Umstände auch verdammt schwer/schwerer wie es uns persönlich auf unserem Weg ergangen ist.

Bzgl. Naivität… es wird naive 100 %, naive etfl’er, naive Crash-Guru-Fan’s, naive gehebelte Risikoinvestments etc. pp. geben.

Vielleicht bin ich auch naiv indem ich darauf hoffe, die historische Langfrist-Börsenrendite über einen langfristigen Zeitraum grob zu schaffen. Die Zukunft wird es irgendwann zeigen.

Dass manche ihre Risikotragfähigkeit in einer langen Boomphase evtl. psychologisch falsch einschätzen, sehen doch manche erst, wenn ein paar 100k über ein paar Jahre in einer Crash-Phase vorerst mal weg sind und sie evtl. verkaufen um irgendwas zu retten…

Die Börsen-Geschädigten gibt es durchaus, auch wenn viele nur gerne Ihre Erfolge darstellen und verkünden.

Ich schätze Dich persönlich aber definitiv nicht so ein!

Alles Gute Dir & Deiner Familie!

@Sturheit und verhärtete Meinung

Finde ich grundsätzlich im Leben schade und wenig zielführend und ein offener Zeitgeist sympathischer, beim Investieren kann eine gewisse Sturheit und Selbstüberzeugung jedoch helfen. Unabhängig der persönlichen Strategie, ob jemand jetzt 100% ein ausgesuchte Unternehmen investiert oder halt sehr breit diversifiziert über Immobilien, Aktien, ETFs, Bonds, Rohstoffe, Gold, Kryptos, Private Equity, Startups, Schiffsbeteiligungen, Hedgefunds etc. muss jeder selber beurteilen. Beide werden nicht die perfekte Strategie haben, da beide wohl kaum die Zukunft kennen.

Wichtig ist, dass man davon überzeugt ist, und auf seine persönliche Strategie vertraut, wenn die Zeit mal nicht so gut sind. Beispielsweise war es die letzten 12 Jahre für Aktieninvestoren einfach, egal ob ETF oder Einzelaktien man musste schon sehr viel falsch machen, wenn man keine aussergewöhnliche Rendite einfahren konnte. Die Sturheit und totale Überzeugung wird sich in einer ersten Krise zeigen, ob man dann an seiner langfristigen Strategie weiterhin festhalten kann oder emotionale Fehler begeht, beispielsweise im dümmsten Moment alles zu verkaufen oder aus Gier kurz vor dem Ende einer langjährigen Hausse noch auf Pump weiter aufzustocken.

Die beste Strategie wäre wohl eine ganz andere, völlig undiversifiziert immer in genau jene Assets investieren, welche am Besten laufen. 2 Jahre Bitcoins dann 3 Jahre Amazon dann 6 Monate Wirecard shorten etc. aber das funktioniert eben nur für jene mit Glaskugel oder ganz besonderen Fähigkeiten. Daher muss jeder für sich persönlich etwas finden, was zu ihm passt, wo er oder sie gut schlafen kann.

Ebenso würde ich auch sagen, dass viele 100er gar keine echten 100er sind, da noch Immo’s (Claus Bungalow z. B.), Cash, Rentenansprüche etc. pp., gar nicht in der Vermögensbilanz mit eingerechnet werden.

Was sind denn „100er“ ? Hab ich was überlesen?

Ebenso würde ich auch sagen, dass viele 100er gar keine echten 100er sind, da noch Immo’s (Claus Bungalow z. B.), Cash, Rentenansprüche etc. pp., gar nicht in der Vermögensbilanz mit eingerechnet werden.

Was sind denn „100er“ ? Hab ich was überlesen?

-M

@-M

100 % Aktienquote, kein bzw. nur marginaler Cash.

Ahso :-) ja gut, jeder mit Eigentum ist ja dann kein 100%er :-) es sei denn Immo steht bei 200k und man hat irgendwie 20mio in Aktien:-)

Na gut, ich geb´s zu. Bin auch kein echter 100er. Habe schließlich ganz banale Ansprüche auf eine gesetzliche Rente. Garantiert aktienfrei….. ;)

@Cashquote

Ich habe mich entschlossen, für 2022 meine monatlichen ETF Sparpläne auszusetzen.

Stattdessen werde ich letzte Dezemberwoche alles als Einmaleinlage komplett investieren.

Ui, ein Jahr lang nix kaufen, da bist ja total auf Entzug :-)

Aber ich kaufe ja auch selten, hehe.

-M

Mutig. Wo andere doch erst die Korrektur abwarten….

Mir ginge es wie von -M vermutet. Schlimmer Entzug. Das monatliche Investment ist zur geliebten Routine geworden. Würde ich vermissen.

Was ist der Grund, wenn ich fragen darf?

Die Rechnung könnte aufgehen. Nerven behalten, wenn die Börse in Kürze mit dem Po aufsetzt.

@ Hier ist ja wieder etwas los ;-)

Muss ich mich hier halt als Schwachmaten oder stoischen Bock outen. Ich verstehe die Differenzen noch immer nicht.

Nehmen wir einmal an eine kleine Fee hätte mir in mein Ohr geflüstert, dass ich bis zu meinem Renteneintritt eine durchschnittliche Rendite von 4% erwarten darf. Darin ist allerdings nicht die Inflation enthalten und die Höhe ebendieser ist mir auch so wenig bekannt wie der Geldwert meines Vermögens zu Beginn meiner Rente.

Soweit alles klar? Bei den Aussichten wäre eine deutlich niedrigere Rendite als in der Vergangenheit anzunehmen. Darüberhinaus ist nicht bekannt wie es dazu kommt. Gibt es einen Crash, oder lange Stagnation usw.?

Jetzt die Frage:

Ich habe am Monatsende 2000€ übrig. Nehmen wir der Einfachheit halber an ich hätte davon 100% in einen World ETF investiert. Was könnte ich mit der Erkenntnis anders machen? Ich würde einfach weiter kaufen wie bisher auch. Bin ich damit naiv? Eher dumm, dass mir nichts besseres einfällt.

Rückblickend ist bei mir vieles sehr gut gelaufen und die Wahrscheinlichkeit lässt eine Regression zur Mitte in Zusammenarbeit mit der Entropie erwarten. Andererseits bin ich Optimist: The Best is yet to come. You think you’ve seen the sun

But you ain’t seen it shine.

Ich habe heute im Schwarzwald eine Wanderung gemacht. Es war sehr neblig, aber nach einem strammen Anstieg war ich dann irgendwann über den Wolken und habe die Sonne gesehen. Bei strahlend blauen Himmel. Dann gab es noch eine Hütte, die mir tatsächlich durch ein Fenster eine Cola verkaufen wollte. Ein Glück hatte mein obligatorisches Einkaufsgeld in der Tasche gereicht. Ein Portemonnaie hatte ich erst gar nicht dabei, da man damit die letzte Zeit nicht mehr viel anfangen kann. Auch wenn mir das vermutlich Niemand glaubt habe ich nach der Cola meinen Einsatz mit 5 % zusätzlicher Rendite im Schnee gefunden.

Inflation ist wie vieles persönlich. Für Free ist die Immobilienpreisentwicklung irrelevant. Auch die gemittelten Mieterhöhungen sind für die meisten Menschen irrelevant. Für einen kleineren Teil ist diese aber wie von Sparta gezeigt sehr konkret. Besonders bei Neuvermietungen kann mit höheren Preisen aktuell gerechnet werden. Vielleicht trifft Free irgendwann eine 15% Mieterhöhung. Vielleicht kommt eine Modernisierung noch dazu. Oder sie bleibt bei 0%. Er wird aber sicherlich nicht die durchschnittliche Mietsteigerung persönlich erfahren. Falls das Horrorszenario mit 300€ Erhöhung in 3 Jahren auf ihn zukommt, kann er überlegen wie es weiter geht. Die Welt würde hier auch nicht untergehen, auch wenn es äußerst unschön wäre.

@Kiev

Ich habe nichts bzgl. Mietpreise oder Inflation geschrieben.

War nur anderer Meinung, dass eine allgemeine Statistik zu Lohnsteigerungen mehr allgemeingültige Aussagekraft hat, als sich hier „konkrete“ Einzelfallbeispiele oder eine Peergroup rauszusuchen, die evtl. die eigene Sicht mehr bestätigt.

Ist kein Drama oder Streitpunkt, sondern nur ne andere Meinung, da ich mich eher mit Wahrscheinlichkeiten linitiere! ;-)

Bei den Lohnsteigerungen möchte ich auf etwas anderes hinaus. Beim Pinker entdeckt und fasziniert gewesen.

Es mag durchaus so sein, dass die unteren – sagen wir – 30% der Lohngruppen in den letzten 20 Jahren keinerlei reale Lohnsteigerungen erhalten haben. Bei bestimmten Berufen ist das wohl so.

Allerdings hat jedes Individuum eine ganz konkrete Erwerbsbiographie (Karriere) vorzuweisen. Man steigt in andere Lohngruppen auf oder wechselt den Job.

Ein Elektriker wechselt die Branche und erhält mehr Lohn. Seine Stelle übernimmt ein Arbeitsloser. Beide erfahren Einkommenserhöhungen, obwohl sich bei den Entlohnungen in den Berufssparten nichts nach oben getan hat.

Ein Elektriker sollte die Branche besser nicht wechseln und sich selbstständig machen. Dann erhält er noch mehr Lohn ;-)

Der technische Fortschritt erwartet allerdings auch eine höhere Qualifikation für einen gleichen Preis. Heute wird wesentlich öfter Abitur gemacht als vor 20 Jahren. Ich habe ein Gymnasium mit Daimler Kooperation gesehen. Die suchen direkt Kandidaten für eine Ausbildung. Früher hätte ein niedrigerer Abschluss dafür gereicht. Die Auszubildenden werden vermutlich auch nicht wesentlich mehr verdienen als vor 20 Jahren. Es wird aber mehr erwartet. Ich finde das ist in Ordnung und natürlich bei einer sich weiterentwickelnden Gesellschaft. Natürlich sollte ein Auszubildender persönlich vielleicht einen Techniker im Unternehmen anstreben um von der Montage beispielsweise zum Prüffeld aufzusteigen oder Inbetriebnahme oder auch Instandhaltung der ganzen Anlage zu verantworten.

Falls wir in 500 Jahren unseren Individualverkehr in das Weltall ausgedehnt haben, so wird sicherlich ein Führerschein wie wir ihn heute kennen dafür nicht ausreichen. Vielleicht ist KI in 50 Jahren auch in einem gewissen Grad Allgemeinbildung. Vielleicht werden auch Schüler zur Bewahrung der Gleichheit ihre Arbeiten zukünftig in einem virtualisierten Container ablegen und den Lehrern übermitteln und erhalten die Note über NFT und Blockchain zurück. In 40 Jahren werde ich mich vermutlich darüber wundern was es alles gibt.

@ Sparta

Deine Aussagen habe ich jetzt auch nicht als Streitpunkt aufgefasst. Du hast selbst neben der Statistik Beispiele gebracht, dass es Abweichungen von der Norm im positiven wie im negativen geben kann.

@ Investment

Zu dem Beispiel für meine. Nächsten Aktienkauf könnte ich auch meine Kinderdepots aufführen. Die Rate habe ich kürzlich auf 100€ im Monat pro Depot aufgestockt. Bei dem nächsten auslaufenden Darlehen erhöhe ich auf 200€ und ziehe es gnadenlos durch.

Der Anlagehorizont ist hier noch einmal wesentlich länger als bei mir. Was könnte ich groß anders machen, wenn ich von einer geringeren Marktrendite ausgehen müsste. Im übrigen gehe ich persönlich davon auch aus, aber kaufe weiterhin Aktien.

Auf meiner persönlichen Watchlist sind Segmente interessant geworden. Online Shopping gefällt mir. Hier wird es in Südamerika, Afrika und eventuell in der Türkei für mich interessant. PayPal stehe ich nicht unbedingt drauf. Aber der Preis gefällt mir langsam schon. Die neuen Kursentwicklungen im Techsektor gefallen mir sehr gut. Auch wenn ich hier mit Alibaba oder Just Eat Takeaway betroffen bin, schaue ich eher auf die neuen Chancen. Als über meine zu frühen Einstiege ewig zu lamentieren.

Hi Kiev, wegen Online-Shopping:

Schwer zu sagen, ob die einschlägigen E-Commercer aus den Schwellenländern günstiger sind. Dafür bringt die Zinswende gerade die Bewertungsmodelle etwas durcheinander. Aber sagen wir es so, sie sind historisch jedenfalls wesentlich günstiger geworden.

Mit meinen 1.500 Stck. Jumia fühle ich mich sehr wohl, auch wenn ich derzeit rd. 20 Prozent unter Einstand liege. Es gibt hier sehr viele erfreuliche Anzeichen, das die vor einem Jahr eingeleitete neue Strategie funktioniert (Ballie Gifford als großer Stakeholder sei Dank, vermute ich). A pros pos Baillie: Die haben MercadoLibre ja auch groß gemacht. Mercade habe ich gerade angefangen aufzubauen für etwas über 1.000 Euro das Stück. Hier kaufe ich jeden Monat eine dazu. MercadoLibre ist wesentlich weniger risky als Jumia. Bei Mercado geht es eher schon um den Verteilungskampf, weil Sea, Amazon und kleinere Pe-Portfolio-Buden angreifen. Mit den PE-Buden ist so ne Sache. Es ist so viel Geld im Umlauf, dass die gefüttert werden ohne Ende, so dass die auch längere Preiswettkämpfe gegen die viel größeren Anbieter durchstehen. Im Essenslieferbereich merkt das Just Eat gerade recht bitter. Denke aber, die Zinswende bereinigt auch hier einiges. Wenn die Leute wieder ihr Kapital disziplinierter einsetzen müssen, wird sich dieser „ungewünschte“ Wettbewerb etwas einstellen.

Deine Jumia Aktie würde mir auch gefallen. Ich finde den Bereich generell interessant. Am liebsten würde ich Jumia und Mercado Libre kaufen, aber dazu benötige ich erst einmal freie liquide Mittel. Es kann natürlich weiter abwärts gehen, aber langfristig bin ich hier optimistisch. Die Beschreibung von Swen mit dem Hänger nach einer anfänglichen Euphorie finde ich auch gut. Sobald ich freie Mittel habe schaue ich auf die Zahlen. Wenn sich hier nicht viel verschlechtert hat, lege ich mir sie ins Depot. Aus Afrika habe ich bisher noch nichts. Muss ich schauen wie das gemacht wird.

Ich tippe mal darauf, dass der nächste Report von SL, der vor Weihnachten kommen soll, sich Mercadolibre widmen wird.

Jumia kaufst Du einfach an allen gängigen Börsen, am liquidesten an der Nasdaq gehandelt. Die bearbeiten den afrikanischen Markt, sind aber ein Corporate ex Afrika. Also, wie gesagt, meines Erachtens funktioniert die neue Strategie, und ich denke, dass wird sich in der Top Line jetzt erst so richtig zeigen. Und dann werden auch wieder andere Multiples zugebilligt. Aber hey, ich kann warten. Zwischenzeitlich war ich knapp 300 Prozent im Plus und habe keine Sekunde über‘s Verkaufen nachgedacht.

Zweites interessantes Exposure auf Afrika ist Helios Towers (Gelistet in London und auch halbwegs liquide gehandelt). Tower Anbieter. No Brainer. Digitalisierung in Afrika geht gerade erst richtig los, und zwar seit gut einem Jahr mit besonders starkem Momentum (was auch Jumia hilft). Tolles Skalierungsgeschäft. Znd bislang delivern die fantatsisch. Liegen ihrem Business Plan um Jahre voraus, haben also schon viel mehr Towers und Sites, können sich mittlerweile am Kapitalmarkt sehr günstig refinanzieren. Ab nächstem Jahr vermutlich Dividende. Liege ich 10 Prozent unter meinem Einstand. Denke, hier kann man mit langem Atem auch tolle Chancen ergreifen bei geringem Risiko. Denn trotz Afrika verteilen sich deren Anlagen über fast 10 Länder. Das wäre die „Schaufel-Aktie“ im Gold-Boom Digitalisierung in Afrika.

Wenn wir bei Afrika sind: Wenn Capitec Bank mal stark korrigieren sollte, wären die für mich einen näheren Blick wert. Schlankes Bank-Modell für die „einfachen“ Menschen, enorme Kapitalrendite. Ein bisschen wie NuBank aus Brasilien haben die sich um die normalen Menschen gekümmert, und damit den etablierten satten Banken Geschäft nicht nur abgenommen, sondern von Anfang an auf eine schlanke Bankeninfrastruktur gestellt. Die sind mir aber heute zu teuer.

Danke,

Ich lege Jumia auf meine Watchlist. Ich würde zu gerne Octopus.Energy kaufen. Ist aber leider keine Aktie. Das ist ein Energieunternehmen zu100% nach meinem Geschmack. Falls es hier irgendwann einmal einen IPO geben sollte werde ich über den Preis vermutlich alles andere als begeistert sein. Das Unternehmen wurde mir von einem Insider in dem Bereich näher gebracht. Hier ging es aber nicht um Aktienkäufe.

@Kiew

“Inflation ist wie vieles persönlich“

Diese Weisheit hättest du den Leuten 1923 erzählen sollen.

Oder solltest du den Türken erzählen.

Oder erzähle es einfach einem Familienvater aus der „Mittelklasse“.

Aber bitte schütze deine Gesundheit, indem du dich gleich dafür entschuldigst.

dich gleich dafür

@ Wolke

In Deutschland ist die Angst vor Inflation besonders ausgeprägt. Aber das ist Dir sicherlich bekannt, da Du unsere selbsternannten Experten darüber verfolgst. Erdogan kann soweit mir bekannt nur Einfluss auf seine Notenbank nehmen. Mit Christian Lindner als Bundesfinanzminister sehe ich hier jetzt auch nicht zwingend einen Unterstützer der Erdogan Notenbankpolitik einziehen. Auch wenn die Wünsche nach Veränderungen nicht günstig werden und es hier Streitpunkte mit der Finanzierung gibt.

Außerdem habe ich Dir bereits geschrieben, dass die persönliche Inflation natürlich auch über der offiziellen liegen kann. Und ich gebe Dir erneut einen pragmatischen Ansatz. Schließlich bleibt Dir nicht viel übrig, als die Inflation wie sie kommen mag zu nehmen. Die drei größten Ausgabeblöcke sind weiterhin Wohnen, Mobilität und Energie. Bei Wohnen kannst Du persönlich einen Haken an die Inflationsunabhängigkeit setzen. Bei Energie könntest Du im Rahmen Deiner Möglichkeiten ebenfalls einen Haken setzen. In Energie gibt es ebenfalls Möglichkeiten. Bei Nahrungsmitteln bietet ein Garten nur eingeschränkt nutzen, aber der Posten ist hinter den erstgenannten aktuell zumindest zu vernachlässigen. Falls Dich Zustände um 1923 um den Schlaf bringen, so könntest Du einen Kleingarten mieten bzw. kaufen. Topinambur ist hier vielleicht zu empfehlen.

Bei meinem gestrigen Ausflug in den Schwarzwald habe ich in Summe nichts ausgegebenen. Ganze 10 Cent habe ich sogar eingenommen. Das ist allerdings keine Empfehlung zur Erreichen der finanziellen Unabhängigkeit ;-) Das Fahrzeug ist gestellt und mich interessieren hier weder Abschreibung noch Energiekosten. Als Haken gibt es das Fahrzeug allerdings nur in einer Anstellung. Im Keller habe ich einen Luftschutzraum und Vorräte für zwei Wochen ohne ein Prepper zu sein. Den Luftschutzraum habe ich allerdings nicht selbst geschaffen.

Wenn wir von der ganzen Geopolitik wieder zurück zu unserem Einflusskreis kommen. Ich kaufe am Ende des Monats für mindestens 2000€ Aktien und meine Kinder für 200€. Was ist daran grundlegend falsch oder naiv? Einen Dirk Müller Fond werde ich sicherlich nicht erwerben. Der Fond scheint eine Entnahmestrategie zu beinhalten, die dem Investor allerdings nicht unbedingt zu Gute kommen. Wäre die Entscheidung eines Türken dumm 2000€ in den Aktienmarkt zu stecken dumm? Bisher scheint ihm der türkische Aktienmarkt Recht zu geben. Falls sich die Entwicklung des türkischen Aktienmarktes eintrübt, so bleibt auch nicht viel anderes möglich als weiterhin für sich vorzusorgen.

Schöne Träume!

Ganz schön was los hier. Finde ich aber gut und stelle fest dass unterschiedliche Meinungen durchaus bereichernd sind. Auch wenn es mal hitzige Diskussionen werden. Bitte nicht gleich jeden Satz auf die Goldwaage legen. Wir sind alle keine perfekten Schreiberlinge (ich jedenfalls bin es nicht). Bosheit würde ich hier jedenfalls keinem unterstellen.

@Inflation: Vermutlich wird die derzeitige Inflation nicht von Dauer sein. EZB und Euroraum haben sich aber aus meiner Sicht mit der Niedrigzinspolitik in eine Ecke manövriert die nicht nicht so einfach zu verlassen ist. Ob die derzeit eher schlechten Tarifabschlüsse angesichts weiter steigender Preise für Energie und Wohnen so prickelnd sind ist Ansichtssache. Mein Eindruck jedenfalls ist, das die Fed eher aufwacht und die EZB aus diversen bekannten Gründen weiter schläft. Das mag viele nicht jucken. Für mich beeinflusst es im Hinblick auf das Risikoprofil mein Anlageverhalten etwas mit (parallel Cashreserve für Rücksetzer).