Meine 5 Monate „Dein Job am Berg in Oberstdorf“ haben mir sehr gut gefallen. Ich wollte unbedingt noch länger in Oberstdorf bleiben. Ich habe mich daher auf die Suche nach einem neuen Arbeitgeber gemacht. Die Projektleiterin hat mich zum Hotel Filser vermittelt, welches auch Partner von „Dein Job am Berg“ ist. Somit habe ich ab Mai im Hotel Filser begonnen. Sie haben super bezahlt, die Arbeit war fair, die Arbeitsbedingungen gut. Es hat mir besser gefallen als das erste Hotel.

In diesem Artikel werde ich über meine Aktien-Neukäufe berichten und in einem anderen Artikel, der bald kommt, werde ich über meine Erfahrungen im Hotel Filser schreiben.

Dieser Artikel ist von Nikos Deiters. Der 18-jährige fängt im Herbst ein duales Studium beim Finanzportal Boerse.de in Rosenheim an. Er ist begeisterter Aktienkäufer und setzt vor allem auf Trendaktien mit hohem Momentum. Dabei achtet er auch auf Dividenden.

Diese Aktien habe ich neu gekauft

Nun werde ich über meine neuen Aktien im Depot berichten. In den vergangenen Monaten habe ich einige Aktien zugekauft. Darunter befinden sich Halbleiteraktien. Mein Depot besteht mittlerweile aus 40 Positionen.

1. Synopsys

Synopsys ist ein führender Chipdesigner und Softwarehersteller aus den USA. Die Software wird für das Designen von integrierten Schaltungen (ICs), auch für system-on-a-chip-ICs und für elektronische Produkte wie Handys, Computer und Internetrouter gebraucht. Mithilfe der Programme lassen sich Geschwindigkeit, Energieverbrauch und Produktionskosten eines Chips optimieren. Die Kalifornier sind weltweit die Nr. 1 für Lösungen rund um elektronisches Design.

Mit Synopsys habe ich Anfang April eine weitere Halbleiteraktie ins Depot geholt. Ich bespare die Aktie mit monatlich 25 Euro. Sie notiert bei mir 11 Prozent im Plus.

Schon seit Jahren ist das Papier des Chipdesigners ein Dauerläufer. In den letzten 10 Jahren ist die Aktie um 1.150 Prozent gestiegen. Jährlich ist das eine durchschnittliche Performance von 28,5 Prozent. Auch im letzten Jahr hielt sich die Aktie stabiler als andere Halbleiteraktien. Das Papier büßte nur maximal 30 Prozent ein und erreichte sogar zwischenzeitlich neue Hochs. Aktien wie Nvidia haben sich sogar gedrittelt (2022). Seit Jahresbeginn ging es mit Synopsys um 43 Prozent nach oben.

Mit einem KGV von 77 ist die Aktien schon hoch bewertet. Auch das KUV von 13,5 ist keineswegs niedrig. Das ist natürlich ein Risikofaktor und das Unternehmen muss in Zukunft extrem gute Quartalszahlen liefern, um dieser hohen Bewertung gerecht zu werden. Ich persönlich gehe dieses Risiko ein, da ich langfristig vom Halbleitersektor überzeugt bin. Ich habe auch ein Wikifolio mit meinen Halbleiterfavoriten erstellt.

Auch im Qualitätscheck von TraderFox liefert die Aktie ab. Hier erhält sie eine 14 von 15 Bewertung.

2. Cadence Design Systems

Ähnlich wie Synopsys bietet Cadence Design Systems mit Sitz in San José Software, Hardware und wiederverwendbare Designblöcke für integrierte Schaltungen (IC) an. Die Software ist auf das Designen von Chips spezialisiert. Damit werden die weltweit größten Unternehmen adressiert. Die Kalifornier stehen somit zusammen mit Synopsys zu Beginn der kompletten Wertschöpfungskette.

Ich habe die Aktie per Direktkauf Ende April geordert, da sie bei der ING nicht im Sparplansortiment ist.

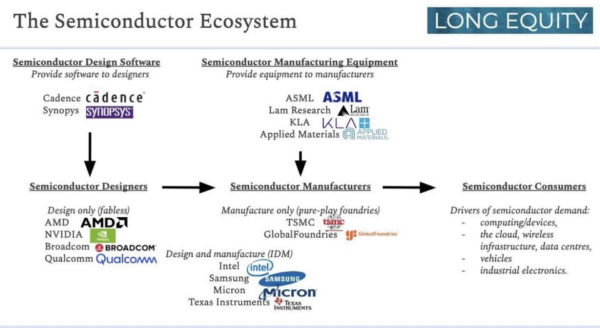

In dieser Grafik siehst du die Verbindungen der größten Halbleiterunternehmen. Ich möchte am kompletten Ökosystem profitieren, daher habe ich viele Aktien in dieser Branche. Auf meiner Watchlist stehen noch KLA Corporation und Qualcomm.

Die Cadence-Aktie stieg in den letzten 10 Jahren um 1.500 Prozent. Das ist eine durchschnittliche Rendite von 32 Prozent pro Jahr! Das KGV ist mit 70 keineswegs niedrig. Jedoch hat die komplette Branche ein sehr hohes KGV. Ich persönlich würde eine Kaufentscheidung auch nie ausschließlich am KGV festmachen. Aber hier würde zum Beispiel Value-Legende Warren Buffett nie zugreifen. Hierbei handelt es sich um keine Aufforderung zum Kauf. Mit den Risiken muss jeder selbst umgehen.

Cadence ist doppelter Profiteur der Künstlichen Intelligenz. Zum einen wird durch die KI der Hunger nach einer immer höheren Rechenleistung weiter vorangetrieben, deshalb werden die Chipdesigner gebraucht wie verrückt, um immer effizientere Chips zu designen. Andererseits werden auch im Designprozess KI-Anwendungen eingesetzt, was die Produktivität des Unternehmens steigert.

Ein lustiges Video über den GPU-Chipmangel, die Chips werden für KI gebraucht

Die GPUs sind vergriffen, seit es den Durchbruch in der KI gibt. Deshalb sind die Designer-Aktien heiß begehrt. es ist wie in einem Drogenrausch. Hier hat jemand auf YouTube einen lustigen Song gemacht, der den Wettlauf um die superschnellen GPU-Chips beschreibt:

„Generative KI-Design-Tools revolutionieren die Chip- und Systementwicklung, indem sie beispiellose Optimierungs- und Produktivitätsvorteile bieten“

Aussagen von Cadence Design Systems

Langfristig gesehen denke ich, dass Cadence eine Wachstumsstory bleibt. Meine Position ist 20 Prozent im Plus.

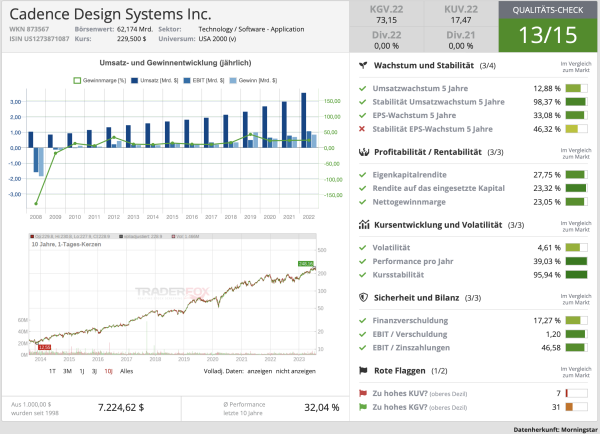

Auch im Qualitäts-Check von Traderfox liefert der Chipkonzern ab und erhält eine 13 von 15 Bewertung. Punktabzüge gibt es bei der Stabilität des EPS-Wachstums und für das zu hohe KUV.

3. MSCI

Morgan Stanley Capital International (MSCI) ist einer der mächtigsten Finanzkonzerne der Erde. Der US-Konzern berechnet tausende von Indizes und erhält über die darauf begebenden ETFs regelmäßig Lizenzeinnahmen. Der wohl bekannteste Index ist der MSCI-World-Index, welcher Aushängeschild der New Yorker und gleichmäßig die Benchmark für viele globalen Aktienfonds ist. Der Konzern ermöglicht es Kunden, die wichtigsten Treiber von Risiko und Rendite zu verstehen und zu analysieren und effektivere Portfolios aufzubauen. MSCI möchte den Finanzmärkten mehr Transparenz geben und Innovationen nutzen.

In den letzten 10 Jahren legte das Papier um knapp 1.400 Prozent oder 31 Prozent jährlich zu.

Ich spare die Aktie seit Mai an und bin 10 Prozent im Plus. Zudem zahlt MSCI noch eine Dividende von 1,1 Prozent. Die Dividende wurde wohlgemerkt in den letzten 5 Jahren um 25 Prozent jährlich gesteigert.

Das KGV ist mit über 50 nicht günstig, jedoch bin ich bereit, einen höheren Preis für so eine super Aktie zu bezahlen. Zudem ziehe ich die MSCI-Aktie einem MSCI-World-ETF vor, da die Rendite bislang viel höher ist.

4. Oracle

Oracle ist einer der größten Anbieter von Software. Der US-Konzern entwickelt marktführende generative KI-Dienste für Unternehmen. Zudem bietet der SAP-Rivale Cloud-Dienste an, die vor allem für KI-Anwendungen sehr gefragt sind. Auch sind die Warteschlangen von Unternehmen mittlerweile lang, die Nachfrage nach superschnellen Clouds für KI-Anwendungen ist gigantisch. Kein Wunder, dass der Umsatz der Sparte um 50 Prozent gewachsen ist. Die GenCloud 2 ist die Nr. 1 für die Ausführung generativer KI-Workloads und verfügt über die leistungsstärkste und kostengünstigste GPU-Cluster-Technologie der Welt. Halbleiter-Riese Nvidia benutzt diese für ihre GPUs.

Ich habe Oracle seit April im Sparplan. Seither steht sie 10 Prozent im Plus. Mit Oracle habe ich einen weiteren Profiteur, der KI im Depot. Oracle hat lange Zeit viele Übernahmen gemacht und vom Aktienrückkaufprogramm Gebrauch gemacht. Gründer Larry Ellison ist einer der reichsten Menschen der Welt geworden. Hier kannst du seine Yacht sehen.

In diesem Jahr laufen die Papiere von Oracle super. Seit Jahresbeginn stiegen sie um 38 Prozent. Nun steht der Kurs 9 Prozent unter dem Allzeithoch. Die Aktie ist mit einem KGV von 37 auch nicht günstig. Jedoch werden hier die starken Aussichten eingepreist.

Die Dividendenrendite von Oracle beträgt 1,4 Prozent. Dies war für mich mit ein Grund zum Kauf, da ich in letzter Zeit viele Aktien ohne oder mit sehr wenig Dividende gekauft habe. Die Dividende ist um 14,8% p.a. gestiegen in den letzten 5 Jahren. Super Micro Computer ist jetzt mit Abstand die größte Investition, da ich nach dem 25 Prozent-Kurssturz noch mal nachgelegt habe. Das Unternehmen zahlt allerdings keine Dividende.

5. Visa

Visa ist neben Mastercard einer der größten Kreditkartenherausgeber der Welt. Auch wenn in Deutschland immer noch häufig mit Bargeld bezahlt wird, nimmt jedoch weltweit das bargeldlose Bezahlen weiter zu. Davon profitiert der US-Konzern. Zudem arbeitet Visa mit Techriesen Apple zusammen, um neue Bezahlmöglichkeiten via iPhone oder Apple Watch zu schaffen (per Apple Pay). Apple Pay ist übrigens eine feine Sache – das ist ohne Gebühren für den Endverbraucher, du brauchst zum Einkaufen keinen Geldbeutel mehr mitnehmen, nur dein iPhone. Mit einer Marktkapitalisierung von 505 Milliarden Dollar ist Visa das 10. wertvollste Unternehmen der Welt.

Visa ist bei mir seit Mai im Sparplan. Hiermit habe ich neben Mastercard noch einen weiteren Kreditkarten-Giganten ins Depot geholt.

In den letzten 10 Jahren erzielte die Visa-Aktie eine solide Performance von 19 Prozent p.a. In diesem Jahr stieg sie seit Jahresbeginn um 16 Prozent. Das KGV ist mit 32 etwas niedriger als beim Konkurrenten Mastercard. Die Dividende ist mit 0,75 Prozent eher gering. Jedoch steigerte der US-Riese diese in den vergangenen 10 Jahren um durchschnittlich 19 Prozent p.a.

Visa spielen natürlich auch die steigenden Preise, vor allem durch die Inflation, in die Karten. Somit steigt auch das Transaktionsvolumen der Kunden stetig. In Zukunft sehe ich bei Visa und Mastercard noch viel Potential. Ein gutes Beispiel sind die Deutschen, die noch häufig mit Bargeld zahlen.

Da ich eine Visa-Card benutze und viel damit bezahle, gehört die Visa-Aktie natürlich auch bei mir ins Depot. Zudem ist Visa noch ein Rennpferd, somit kann ich die starke Volatilität der Halbleiter-Aktien ausgleichen.

Bald folgt dann der Artikel über das Hotel.

Wieder mal ein sehr ausführlicher guter Artikel Nikos. Mich persönlich überrascht die Performance von Oracle die hatte ich nicht auf dem Plan aber klar gehören zu den Profiteuren von KI. Freue mich auf weitere Artikel von Dir.

Dem kann ich mich anschließen.

Zu welchem Kurs hast du SMC nachgekauft.

Glaubst du, dass das schlimmste vorbei ist?

Freue mich auch auf weitere Artikel. Gibt es nächstes Mal wieder Traumbilder?

Toll, dass Tim Dir diese Möglichkeit gibt. Tims Blog ist generell Mega und Gim sowieso

Naja, es wird wahrscheinlich noch weiter runtergehen. Ich habe 2 Stück bei 230 Euro nachgekauft. Der nächste Artikel ist bereits fertig, da es eigentlich ein langer war. Wir haben ihn nur in 2 geteilt. Er kommt in den nächsten Tagen. Dort habe ich eine Bilderserie am Ende eingebaut.

Danke für Deine Arbeit Nikos.

Werde mir als nächstes MSCI und Cadence Design ins Depot legen. Habe mich aufgrund Deines Artikels mit den Firmen beschäftigt. Für mich Aktien, die ein Depot langfristig stablisieren und Rendite bringen.

WUsste gar nicht, dass es MSCI auch als Firma gibt. Wird wahrscheinlich einige von den vielen Profis hier bei Tim belustigen.

Schön, dass es Tims Blos gibt.

Eins würde mich noch interessieren. Wie kommst Du in Deinem Alter auf diese ganzen Titel ?

Tim mit seiner Erfahrung kennt sicherlich ein riesen Aktienuniversum.

Wie findest Du Titel wie Cadence oder MSCI ?

Mir sind diese Ttiel beim lesen von Börsenzeitungen noch nicht „über den Weg gelaufen“.

Versuche durch lesen von Zeitungen und Tims Blog auf neue Werte zu kommen.

Tim geht ja auch auf Titelsuche indem er einfach seine Umgebung studiert, was ihm „über dem Weg läuft.“

Mich würde auch mal interessieren wie Du vorgehst.

Schon mal was von Klumpenrisiko gehört

Wie sieht dein Depot und deine Performance aus?

Ich persönlich gehe auch „Klumpenrisiken“ ein.

Bin da nicht alleine: Warren Buffett z. B. auch.

Oder kennt er es nicht;:)

Hab kein Klumpenrisiko .hab hab die führenden ,“ Macher,“ der grossen Player, Apple .lvmh.micosoft.amazon.alphabeth.airbus.intel.aber auch RWE .Rolls royce .carnival.heidelberdruck.usw.

Bei Dauerläuferaktien wie Apple, NVIDIA, Lam Research…. habe ich gerne ein Klumpenrisiko.

Was bringt das ganze diversifizieren, wenn man dafür die Top Performer abrasiert und dafür mittelmäßige Performer aufstockt…..

Aber ist nur meine persönliche Meinung. Ist keine Kritik. Denn niemand kennt den heiligen Gral der Börse. Man muss den Weg finden der zu einem passt. Daher kannt man auch niemanden kritisieren. Lad meint seine Schalplatte ist die besten (lange nichts von ihm gehört). Für ihn stimmt das auch: Jedoch sollte auch er nicht versuchen den Rest der Welt zu belehren.

@Timski, Nikos: Macht weiter so ! Liebe diesen Blog !

Danke Nikos für den tollen Bericht

Wahnsinnszahlen von NVIDIA. Super Micro Computer geht nachbörslich auch durch die Decke. Deine Konzentration auf den Halbleitersektor zahlt sich aus.

Glückwunsch Nikos.

Habe zum Glück vieles von deinem Research auch gekauft.

Danke