Clemens betreibt die Website Dividendpost.net. Er ist ein begeisterter Dividendensammler. Der Österreicher hatte in meinem Blog voriges Jahr einen Gastbeitrag geschrieben und erhielt viel Feedback. Wir haben anschließend telefoniert, blieben in Kontakt. Jetzt hat Clemens abermals einen Leserbrief geschrieben, der an seinen ersten anknüpft.

Der Familienvater ist passionierter Anleger mit Fokus auf langfristiges Wachstum. Der Betriebswirt und Wirtschaftshistoriker ist seit über einem Jahrzehnt in Führungspositionen in der Finanzbranche.

Schau ins Depot von Börsenlegende Warren Buffett. Es fällt auf, dass Dividenden eine zentrale Rolle spielen. Die meisten seiner Aktien sind nämlich Dividendenzahler bzw. Dividendenaristokraten. Auch Buffets Vize Charlie Munger mag Dividenden. Munger kauft am liebsten Aktien, wenn sie abgestürzt sind.

Die meisten Dividendenfans sind geduldige Anleger, die sich vor allem über ihre Dividenden freuen. Für Rentner kann es ein schönes Zubrot sein. Jedes Quartal landet frisches Geld auf dem Konto, die Ausschüttungen gehen tendenziell nach oben. Das kann richtig Spass machen. Ich habe etliche Dividendenaristokraten im Depot: Chevron, Exxon, Johnson & Johnson, Procter & Gamble. Es macht Spass. Es sorgt für Ruhe und Gelassenheit, wenn du weißt, dass das Geld sprudelt. Hier ist eine Liste aller US-Dividendenaristokraten aus dem S&P 500 Index.

Das ist der Leserbrief von Clemens

Nach dem Feedback auf meinen Leserbrief möchte ich dieses Mal tiefer ins Thema Dividendenwachstum eintauchen. Als Investor mit einem langfristigen Anlagehorizont zählen für mich Verlässlichkeit, Stabilität und Kontinuität als Leitschranken für die Auswahl investitionswürdiger Unternehmen. Für mich bedeutet dieser Weg eine entspanntere Form des Investieren, wenn die Börse einmal gen Süden dreht.

Ausnahmslos für jedes Investment gilt: unterm Strich muss die Gesamtrendite passen, also der Total Return. Und dieser setzt sich im Sinne des Dividend Growth Investing aus Kurswachstum und erhaltenen, jährlich wachsenden Ausschüttungen zusammen.

Die wiederholt entscheidende Frage, die ich mir bei solch einem strategischen Vorgehen stelle, lautet: Habe ich die Geduld und Zeit dafür? Auf den ersten Blick wirkt diese Fragestellung banal. Doch lange Zeiträume in die Zukunft projektiert, bergen ein ordentliches Maß an Unsicherheit.

Was die Statistik sagt

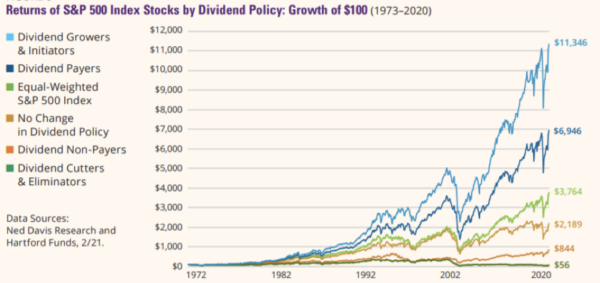

Ein Ansatz dieser ungewissen Zukunft mit einer gesunden Portion Optimismus und evidenzbasiert zu begegnen, kann das Heranziehen von schnöden Fakten sein. Ich möchte auf die von Ned Davies Research erstellte Studie „The Power of Dividends“ verweisen. Für fast fünfzig Jahren wird jährlich die Entwicklung von S&P500-Unternehmen mit unterschiedlicher Dividendenpolitik verglichen. Das bemerkenswerte Ergebnis: ein 100-Dollar Investment im Jahr 1972 in Dividendenwachstumswerte wurden beinahe 11.500 Dollar bis 2020:

Lassen wir im Schnelldurchlauf diese fünfzig Jahre Revue passieren, wird die historische Dimension begreiflich:

- Ende des Bretton-Woods-Systems (1973)

- Ölkrisen in den 1970er Jahren und damit verbundener Stagflation

- Savings-and-Loan-Krise der US-Bankenbranche in den 1980er Jahren

- Ende des Eisernen Vorhanges und Zusammenbruch der Sowjetunion ab 1989

- Dotcom-Blase ab 2000

- 9/11 und US-Invasionen in Afghanistan wie Irak

- Lehmann-Pleite und Finanzkrise ab 2008

- Euro-Krise und Brexit (2016ff.)

Abrupt schießen mir zwei berechtigte Einwände durch den Kopf:

Erstens die Standardfloskel: die Performance der Vergangenheit ist keine Garantie für die zukünftige Entwicklung. Das hängt mit dem Grundproblem langlaufender Statistiken zusammen: sie befeuern den eigenen Confirmation Bias, indem uns der Track Record der Vergangenheit zu einer optimistischen Einschätzung der Zukunft verleiten.

Zweitens: den nicht minder gefährlichen Survivorship Bias. Hier blicken wir ausschließlich auf die überlebenden Helden. Die auf der Strecke gebliebenen armseligen Kröten lassen wir unbewusst außen vor. An der Sonnenseite diverser Statistiken haben sie keinen Platz.

Diversifikation als Teil des Risikomanagements

Wie begegne ich diesem Risiko? In erster Linie akzeptiere ich es. Mein Risikoappetit spielt beim Investieren in Dividendenwachstumswerte eine wesentliche Rolle. Durch Diversifikation und den graduellen Aufbau meiner einzelnen Positionen manage ich die Risiken. Das Stückchen an Rendite, um das ich mich selbst beschneide, resultiert in einem geringeren Gesamtrisiko und niedrigerer Volatilität. Anders ausgedrückt: There is no free lunch!

Diversifiziert wird auf verschiedenen Ebenen:

- Länder/Wirtschaftsräume

- Währungen

- Sektoren/Branchen

- Unternehmenslebenszyklen und -größen

- Dividend Growth Streak nach der CCC-Liste von David Fish (falls gegeben):

- Challenger: kontinuierliche Dividendenerhöhungen zwischen 5 bis 9 Jahren

- Contender: kontinuierliche Dividendenerhöhungen zwischen 10 bis 24 Jahren

- Champion: kontinuierliche Dividendenerhöhungen über 25 Jahren

- Und dem damit verbundenen Dividendenwachstum je Einzelwert

Die CCC-Liste im historischen Abriss

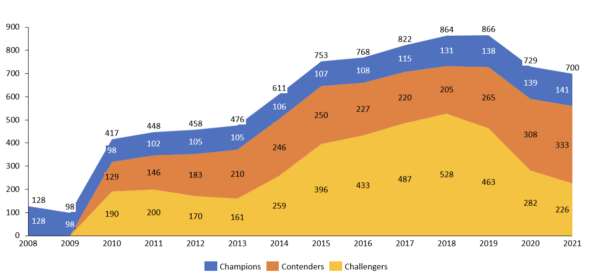

Nun möchte ich mich mit den sogenannten Dividend Growth Streaks aus der oben erwähnten CCC-Liste befassen. Aus diesem wahren Fundus an Daten lässt sich wunderbar die historische Entwicklung von 2008 bis 2021 der darin enthaltenen Unternehmen aus den USA und teilweise Kanada rekonstruieren:

Gleich zu Beginn der Aufzeichnung kann man gut den negativen Effekt der Finanzkrise erkennen, die Anzahl an Dividend Champions reduziert sich um ein Viertel. Ab dem Jahr 2010 liegen uns Daten für Contenders und Challengers vor. Frappant springt der Negativtrend bei den Challengern ab 2020 ins Auge, was mit dem Ausbruch der Coronakrise korreliert. Es stellt sich die Frage: Sind die Exits ausschließlich auf wirtschaftliche Schwierigkeiten der betroffenen Unternehmen zurückzuführen?

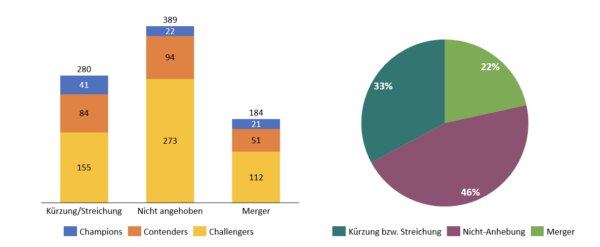

Ein entschiedenes „Jein“. Über ein Fünftel für das Ausscheiden aus der CCC-Liste geht auf Fusionen und Übernahmen zurück. Immerhin fast die Hälfte der Unternehmen hielten die Dividende konstant, was angesichts wirtschaftlicher Unsicherheit dem Management als strategische Konsequenz positiv anzurechnen ist. Das Dividendenwachstum fußt auf einer ökonomischen Stärke, es muss sich ein Unternehmen die Dividende auf Basis eines funktionierenden operativen Geschäfts auf Dauer leisten können.

Das Gesetz der Serie um der Kontinuität willen ist eine trügerische Angelegenheit. Christian W. Röhl, seit mittlerweile über einem Jahrzehnt gibt er die DividendenAdel-Studien heraus, gibt zehn Jahre ohne Dividendenkürzung als Minimalanforderung an. Dabei spielt die Dividendenkontinuität gemeinsam mit den drei weiteren qualitativen Faktoren Dividendenwachstum, -rendite und Ausschüttungsquote im „Magischen Viereck“ für eine nachhaltige Dividendenqualität. Mehr dazu hier.

Wie lief es 2021?

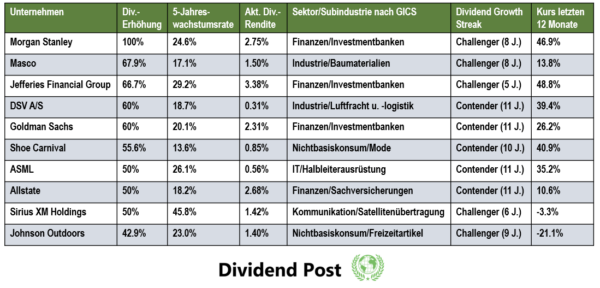

Wie ist das Jahr 2021 aus der Perspektive eines Anlegers mit einem Fokus auf Dividendenwachstum einzuordnen? Blicken wir zunächst auf die stärksten zehn „Dividend Grower“ aus Nordamerika und Europa:

Gut erkennbar: 2021 ist die Dominanz von Finanzwerten. Weiter fällt auf, dass kein Dividend Champion einen der ersten zehn Plätze belegt. Immerhin – und durchaus bemerkenswert – haben es mit DSV und ASML zwei europäische Unternehmen in die Jahresbestenliste geschafft.

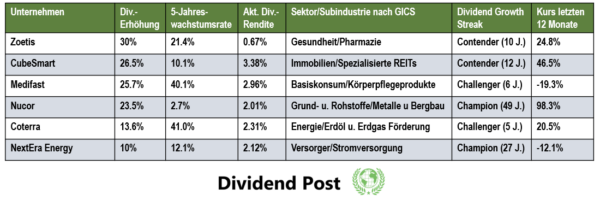

Zusätzlich habe ich sechs weitere Unternehmen mit dynamischen Dividendenwachstum aus jenen GICS-Sektoren aufgelistet, die nicht in den Top 10 repräsentiert sind und innerhalb ihres jeweiligen Sektors am stärksten die Dividende anhoben:

In dieser Liste sind mit NextEra Energy und Nucor erstmals zwei Unternehmen, die länger als 25 Jahre ihre Dividende konstant steigerten. Insbesondere arrivierte Dividend Champions wie der Retailer Target oder die Baumarktkette Lowe’s stachen mit Dividendenerhöhungen von über 30% positiv hervor. Sie führen vor Augen, dass eine Historie von über einem halben Jahrhundert steigender Dividenden nicht zwangsläufig eine außerordentliche Erhöhung der Ausschüttung an ihre Anteilseigner ausschließt. Auf der anderen Seite führte die über acht Quartale unveränderte Dividende zu einem prominenten Abgang aus der Dividendenaristokratie: AT&T verabschiedete sich nach Jahren homöopathischer Steigerungen endgültig aus dem elitären Kreis.

Persönliches Fazit

Ich hoffe, euch mit diesem umfangreichen Beitrag einen verständlichen Überblick zum Thema Dividendenwachstum geben zu können. Mir ist bewusst, dass dies keine erschöpfende, allumfassende Abhandlung ist. Ich lade euch herzlich ein, weiter in die Materie zu vertiefen.

Was mir noch wichtig ist: bitte nicht das Dividendenwachstum als Qualitätsmerkmal als den heiligen Gral glorifizieren. Es gilt Ähnliches wie bei der vermeintlich lukrativen Jagd nach Unternehmen mit der dicksten Dividendenrendite: Eine Wachstumsrate in zweistelliger Prozenthöhe mag zwar imponieren. Doch sollten sowohl das Dividendenwachstum als auch die Dividendenkontinuität in Balance mit unterschiedlichsten Faktoren im persönlichen Investment Case betrachtet werden. Mit der nötigen Portion Geduld und kaufmännischer Sorgfalt sollte sich das Dividendenwachstum von heute als die Dividendenrendite von morgen bewahrheiten. Was bleibt: Dividend Growth Investing ist ein Marathon, kein Sprint.

Und was wurde aus den 128 Dividend Champions anno Ende 2008 im letzten Jahr? 26 Unternehmen kürzten oder hoben die Dividende im Zuge der Finanzkrise nicht an. Bis 2021 folgten 16 weitere. Weiter existieren 15 Werte in der damaligen Form nicht mehr. Sie wurden gekauft, fusionierten oder spalteten sich wie Abbott Laboratories in zwei eigenständige Unternehmen auf (Abbvie). 71 Dividend Champions überdauerten ein Jahrzehnt. Der Einzelhändler Target und der Baumarkt Lowe’s sind zwei davon.

Auf einen guten Austausch! Ich freue mich auf eure Kommentare! Wenn jemand mehr über das Thema Dividendenwachstum erfahren möchte, schau‘ auf meinem Blog vorbei und folge mir auf Instagram.

Danke für den Beitrag. Auch ich habe als Dividenden-Investor begonnen , mit dem Ziel passives Einkommen zu erzielen. Gerade für Anfänger ist das auch eine recht intuitive Einstellung, zumal man vorher das Sparkonto mit den Zinsen gewöhnt war. Heute verfolge ich eher einen Total Return-Ansatz, d.h. mir ist die Gesamtperformance wichtig, weniger ob letztlich cash fließt oder nicht. Dividenden haben den Nachteil, dass sie steuerineffizient sind, so gesehen gibt es aus Sicht eines finanziell Unabhängigen (wie z.B. Tim) ein Optimum an Cash Inflows, während der Rest steuerfrei in das jeweilige Unternehmen reinvestiert werden sollte (eben durch Thesaurierung).

@ Community

Nach 2 Jahren Abstinenz wird in diesem Jahr, am 30. April, die Berkshire Hathaway Jahreshauptversammlung wieder vor Ort mit den beiden Recken Buffett und Munger stattfinden. Ich würde die beiden gerne mal live erleben (und so viele Gelegenheiten dazu wird es wohl nicht mehr geben!). Da ich in meinem Umfeld für die Idee, für eine Hauptversammlung nach Omaha zu reisen, niemanden gewinnen kann und ich annehme, dass es vielen hier genauso ergeht, wollte ich mal fragen/vorschlagen, ob wir hier nicht eine „Delegation“ bilden und gemeinsam dorthin fliegen. Vielleicht könnten wir da so eine Art Lesertreffen machen und wir nehmen schon ein paar Tage davor an entsprechenden Vorträgen und Besichtigungen teil. Evtl. mit Zwischenstopp in NY und Treffen mit Tim? Oder Tim kommt einfach mit nach Omaha? :D

Gäbe es denn hierzu prinzipiell Interesse? Wäre super, wenn sich aus der Idee was ergibt.

Wenn bei mir nicht das 2. Kind im Mai anstehen würde, könnte ich mir das tatsächlich vorstellen. Sorry :-(

Gruß Baum

Glückwunsch zur schönen Nachricht, Baum!

Es gibt wichtigers als die Börse.

Glückwunsch :)

Value, Growth, Momentum, Dividenden -strategie ?

Die letzten 20 Jahre war Growth wohl besser als Value, langfristiger eher Value.

Mein wichtigstes Qualitäts-Kriterium nebst den Zukunftsaussichten/Chancen welche sich schwierig quantifizieren lassen ist die Gewinn- und Umsatzentwicklung. Ob dann Dividenden ausgeschüttet werden oder investiert, ist mir eigentlich egal.

Je nach Unternehmensstrategie darf auch nur eines sich gut entwickeln, gutes Beispiel war Amazon, viele Jahre kaum oder kein Gewinn, aber exponentieller Umsatzsteigerung, ohne Dividenden. Umgekehrt gibt es aber natürlich auch sensationelle Dividendenperlen, von daher nehme ich gerne die Dividende, auch wenn ich eher Wachstumsfirmen bevorzuge, Dividende muss ich vesteuern, Kurssteigerung nicht.

@Demut

https://www.youtube.com/watch?v=R6nSQBD-3aA

Ob ein paar 100k oder auch Millionen, wir sind unendlich viel näher am Obdachlosen auf der Strasse als die in dem Video an uns :) Zufrieden darf man trotzdem sein, und die Fallhöhe ist auch geringer.

@Bruno,

cool die animation, stell Dir vor eine Fee käme vorbei und Du dürftest eine dieser Personen wählen in die Du morgen früh um 6:00 transformiert werden würdest, Dein Gedächtnis würde gelöscht und Du dürftest auch Nix und Niemand mitnehmen, was machst Du?

Nein danke :) Aber ich würde den Gutschein gerne verschenken, falls das möglich ist, oder umtauschen, den halben Turm wenn ich alles andere mitnehmen kann :D

Paypal stürzt wohl nachbörslich ab, wo wäre ein guter Einstiegswert?

Bei PayPal frage ich mich gerade eher, wie gut die Zukunftsaussichten sind. Die Konkurrenz ist groß, einen wirklichen Burggraben, der allem standhält, sehe ich nicht. Und irgendwie traue ich mir nicht zu den Pay- und Fintech Bereich wirklich zu beurteilen, da ist so viel in Bewegung. Also wenn man an PayPal glaubt, sieht der Rückgang aktuell natürlich sehr interessant aus, ich persönlich bin mir unsicher, ob ich die wirklich im Depot haben will. Wie siehst du das?

Bei mir liegt die Kaufmarke bei ca 100€

-M

@Andreas und @-M,

danke für Eure Einschätzungen, die Aktie schwächelt ja schon länger und nun noch so ein Absturz, ich glaube das ist nix für mich, wobei ich mich glaub erinnere dass Claus die mal in sein Zockerdepot gekauft hatte, evtl. im November, aber genau weiss ich es nicht mehr.

Also, ich sag mal so. Rein rechnerisch liege ich bei 60-80 € (Valuebewertung mit Sicherheitsmarge). Sie wachsen, Margen sind gut, Umsatz der Branche wächst auch.

Aus Nutzersicht finde ich das Angebot gut, sehr einfach alles. Ich bin erst seit letztem Jahr Nutzer (es gibt also auch neue Nutzer). Alle Bekannten und Freunde nutzen es schon ewig. Insofern gibt es eine gewisse Bindung und Durchdringung.

Ein Wechsel zu einem anderen Anbieter wäre nicht allzuschwer, denke ich, also zu einer Alternative. Aber andereseits haben es schon viele Händler im Gebrauch. Am Ende ist hier ein Burggraben also schwer abzuschätzen.

Der Kolja (Aktien mit Kopf) hatte angemerkt, dass Paypal eigentlich schon eine viel stärkere Marktstellung haben sollte, da sie weit vor allen anderen in diesem Segment aktiv waren. Kann man als Kritik annehmen.

Danke @ Der Baum, ich bin selber schon viele Jahre Nutzerin von paypal, super wenn man was in den USA bestellen möchte oder auch was verkaufen, nie Probleme gehabt, 100€ oder jetzt Du mit 60-80€ da müsste die Aktie aber noch massiv fallen, daran glaub ich nicht unbedingt, aber man weiss nie.

Wieso rechnet ihr das in Euro?, ich musste erstmal den Euro-Kurs der Aktie finden, ich nehm halt immer die Landeswährung.

Ich rechne auch in USD wollte es dir aber einfacher machen :-) übrigens kann ich Baums 60-80€ auch nachvollziehen – bei mir ist bei 100€ eher die Gier nach dem tollen Unternehmen! 60€ würde mich zu einer 20% Depotgewichtung von PayPal bewegen ;-)

-M

Ich hab es kurz umgerechnet, am Ende ist es bei Euro/Dollar aber gar nicht so richtig ausschlaggebend. Die Spanne die ich da habe ist eh mehrere Zehnmillarden groß, also halte ich mich da an „lieber ungefähr richtig, als genau falsch“. Ich schätze den FCF auf ca. 4-5 Mrd., was so vermutlich auch erhalten werden kann, eher weiter wachsen wird. Fair Value kann also schon so bei 100 Mrd. liegen ca.

Vermutlich ist damit alles unter 100 € nicht so schlecht und von allen Perspektiven (ob Value oder Growth oder sonstwie) eine Investition Wert.

Deswegen schreibe ich auch „rein rechnerisch“. Ich halte mich mittlerweile nicht mehr so streng an meine Bewertungsrechnungen^^

also weder 100$ noch 100€ werden kommen, das glaub ich nicht, nur glauben ist nicht wissen :)

116€ stehen zum Verkauf :-)

132$ laut S.A., ich kann nicht mit Euro :)

wo ist mein Riechsalz?

Dann wohl so bei 115$ ca.

Bei ING wird es automatisch in EUR angezeigt, im Bereich Analyse sieht man den Dollar Kurs. https://wertpapiere.ing.de/Investieren/Aktie/US70450Y1038

Also so weit weg von 100 Euro ist das nicht mehr;)

Also ich bin mir nicht sicher. Ich traue mir keine richtige Beurteilung in diesem Segment zu. Ich hab PayPal auch schon ewig, die Nutzung ist einfach und ich hatte nie Probleme. Aber irgendwie sehe ich auch überall Konkurrenz, Apple Pay, Google Pay, Ebay Kleinanzeigen haben jetzt ein eigenes Tool, bei Amazon kann man es nicht nutzen und es ist auch alles einfach, jede Menge Fintechs etc. Also PayPal wird jetzt nicht einfach verschwinden, klar, dafür sind sie zu groß und zu verbreitet und sie entwickeln sich ja auch weiter, aber ob das Wachstum weiter geht? Finde eure Zielkurse interessant und die Einschätzungen. Bei 80 Euro werde ich vielleicht doch schwach ;)

Ich habe da mal eine generelle Frage zum Aufbau des Depots. Was ist sinnvoller?: Angenommen man hat monatlich nicht den großen Betrag um zu investieren. Die Ausbildung erlaubt auch beim Gehalt nicht die größten Sprünge. Der monatliche Sparbetrag würde also bei ca. 150 € liegen.

Lohnt es sich dann auf eine Dividendenstrategie zu setzen um die Sparrate nach oben zu schrauben?

Oftmals wird ja auch angegeben, dass durch Dividenden langfristig zu viel an Rendite verloren geht.

Aus meiner Sicht: Wenn ich aber durch die Dividenden schneller, mehr investieren kann, würde sich ja der Zinseszins langfristig stärker auswirken.

Oder habe ich da einen Denkfehler?

Nein, Dein Denkansatz stimmt. Für den Vermögensaufbau ist es auch weniger wichtig, ob Deine Aktien einen Rückfluss gewähren, den Du versteuerst und wieder neu anlegen kannst oder Deine Unternehmen die Gewinne vollständig wieder selbst anlegen. In der Lehrbuch-Theorie wird Zweiteres als vorteilhaft angesehen, vernachlässigt aber, dass jedes Unternehmen auch mal ein schlechtes Management hat und das Geld nicht immer effektiv reinvestiert.

Zur Motivation für Dich: Helmut Jonen (ja ich weiß, ich bin ein Jünger geworden :-) ) bezieht mittlerweile mit 62 Jahren ca. 20t Euro p.m. Ausschüttung aus seinem Depot. Dabei handelt es sich bei seinem Depotkapital (das man nicht kennt) lediglich um 6 % selbst eingezahltes Geld (net new money), der Rest sind Reinvestitionen und Kurszuwächse. Bitte lasse Dir das auf der Zunge zergehen – 94 Prozent kommen von den Allerwertesten still halten. Jonen hat mit Anfang 20 angefangen – mit 51 in den Ruhestand. Auch wenn Du jetzt nicht viel einzahlen kannst, wirkt dieses Geld über Dekaden ein vielfaches stärker als vielmehr Geld, was Du vielleicht in 20 Jahren einzahlst.

Deswegen: Nicht reflektieren, nicht zweifeln – nur machen!

@TheBasstyAn – durch Dividenden schneller / mehr investieren kann -Denkfehler?

Das kommt darauf an. Normalerweise haben Sie weniger ROI u.a. durch Versteuerung, Bankgebühren für Wiederanlage und weil hohe Dividendenzahler idR meist kein hohes Kurswachstum (mehr) aufzeigen und gerade Anfänger oft nicht die besten Aktien kaufen. Natürlich haben sie bei Divis immer mal wieder Geld auf dem Konto um mehr / neue Titel zu kaufen und neue Divis zu erhalten. Ihr Portfolio wird normalerweise aber langfristig deutlich weniger schnell wachsen mit einem solchen Fokus.

Ich würd das machen was sie mehr motiviert und weniger Zeit kostet. Am Ende kommt es darauf an viel Geld im Job zu verdienen. Dafür sollten Sie ihre Zeit nutzen und nicht um 50€ Dividende zu optimieren. Plötzlich können Sie mit 35 und gutem Job dann pro Monat so viel anlegen wie in der Ausbildung in 3 Jahren insgesamt. Trotzdem den Sparmuskel dauerhaft trainieren würd ich empfehlen!

@Tobs – Jonen

Gerade er ist ein Beipsiel für die Wichtigkeit von Humankapital und auch mal etwas zu wagen denke ich. Studium, Mittelständler, Merrill Lynch, Rabobank dann Schweiz UBS, BSI, Dresdner Bank waren u.a. die Stationen und er dann zuständig für UHNWIs Int. nachdem er zweimal zum deutschen Portfoliomanager des Jahres gewählt worden war. Nicht unbedingt der typische Privatanleger.

Ich denke, Du hast es selbst auf den Punkt gebracht: „Normalerweise“ – der höhere ROI ist idealtypische Theorie, in der Praxis nicht unbedingt durchzuhalten, es sei denn man gehört zu denen, die ausschließlich Amazons usw. erwischen. Ich glaube aber zu verstehen worauf Du hinweisen möchtest, nämlich das man mit nur gesättigten Unternehmen nicht unbedingt die beste Ausgangsbasis für eine auf (echt) langfristige Vermögensaufbaustrategie ausrichtet. Da gehe ich auch mit, zum Teil was man bei den ganzen Dividenden-Bloggern sieht, die ihr Depot mit REITS und gesättigten USA-Aristokraten vollstopfen um sich an der laufenden Ausschüttung zu erfreuen. Das würde ich mit einem zu schnellen Steigflug eines Fliegers vergleichen, der sowohl bei bei Kurswachstum wie Dividende nicht mehr die Steigrate aufrecht erhalten kann. Es gibt aber genug Unternehmen, die schnell wachsen, und (noch vergleichsweise wenig) ausschütten, ihre Ausschüttungen prozentual (vergleichsweise) stark erhöhen und immer noch attraktives Kurswachstum erzielen. In solche Unternehmen kann man langfristig hervorragend reinwachsen. Claus nennt hier immer wieder solche Vertreter.

Helmut Jonen: Na ja, was ist die Essenz dieser Aussage. Humankapital ist das A und O, das steht nicht im Widerspruch zu einer erfolgreichen Investoren-Karriere und versteht sich eher als Allgemeinplatz. Aber lassen wir bitte die Kirche im Dorf. Herr Jonen ist ein super Typ und fachlich profiliert, das steht außer Frage. Aber er dürfte trotz seiner fachlichen Profilierung nicht exorbitant verdient haben. Er hat angefangen mit einer Ausbildung, der später gewordene Portfoliomanager im Private Banking in der Schweiz (auch für die UHNWI) findet sich typischerweise in der Verdienstpyramide nicht im oberen, eher im mittleren Teil der Pyramide. Das ist sicherlich für die allermeisten immer noch sehr viel Geld, aber das hat er dann vergleichsweise kurz verdient, weil er sich mit 51 in den Ruhestand verabschiedet hatte. Darauf weist er ja selbst hin, dass der Teil seines als Arbeitnehmer verdienten Geldes über die Zeit immer unwichtiger für die Performance wurde (Stand heute 6 Prozent, gehen wir mal von einem Depot von 10 Mio. aus, dann waren das rund EURT 600, die er in dreißig Jahren eingezahlt hätte).

Und das sollte meines Erachtens Leute wie den Foristen mit seiner Frage motivieren und anfangen lassen, loszulegen. Und natürlich motivieren Rückflüsse, die stetig zunehmen und für den Ausbau des Depots wie von Geisterhand den zusätzlichen Turbo schalten. Es wäre kontraproduktiv, wenn man sich vom riesigen Erfolg von Helmut Jonen abhalten lassen würde, weil es als übermenschliche Leistung einen Gefahr laufen lässt, dass man sich selbst zu klein vorkommt. Sicherlich geht ein großer Teil seines Erfolgs auf die ernsthafte Auseinandersetzung mit Unternehmen zurück, der viel größere aber auf seine Skills/Investor Behavior, seine Strategie über mehrere Dekaden durchzuziehen. Und das ist, was junge Privatinvestoren mitnehmen sollten. Am besten mal mit einer Primitiv-Sicht auf die Dinge starten wäre immer meine Empfehlung. Es zeigt sich ohnehin erst nach den ersten harten Einschnitten (Crash etc.), ob jemand die Persönlichkeit hat, die für den Anlageerfolg wichtig ist.

Tobs hat alles gesagt. Fang an und zieh es über Jahrzehnte durch. Nir Pornos schauen bringt nix, machen! :-)

-M

@Basti

Am Besten nen All-World oder ne 70 / 30er Kombi etf monatlich besparen.

Einen stabilen Core bilden und dann wenn es Dich reizt kannst ja immer noch Einzelaktien kaufen. Die 150 € ist aber aktuell für Einzelaktien noch zu wenig.

Prio 1 für mehr Vermögen ist aber Dein Verdienst, bzw. wie Du Dich beruflich weiterentwickelst.

Einen in die Schweiz emigrierten Vermögensverwalter (Jonen) als Vorbild zu nehmen… kann man machen, wenn es einen jungen Azubi nicht demotiviert, aber Du musst Deinen eigenen Weg gehen und das Beste daraus machen.

Ein besseres Vorbild kann es doch nicht geben, als jemanden, der auf Basis einer Ausbildung seine Karriere vorangetrieben und die nächste Schritte im Ausland genommen hat. Wieso sollte das demotivieren, vielleicht gibt es zusätzliche Impulse sich selbst zu überlegen, was alles im Leben möglich ist (gerade für einen Azubi relevant).

Ich denke das ist ein hervorragendes Vorbild für Vermögensaufbau, ähnlich wie Tim, nur eben eher etwas ’normaler‘.

Eher mittelmäßiger Schüler, danach nicht studiert, sondern Lehre gemacht, 20.000 DM Startkapital, gehheiratet und Familie (ich nehme an 1 Kind) gegründet. Das Startkapital von 1982 wären wohl inflationsbereinigt jetzt ca. 30.000 €. Das ist erheblich weniger als die jetzige Erbengeneration im Schnitt erwarten kann.

Von da an hat er gespart, sein Einkommen stetig verbessert (also Karriere gemacht) und sich trotz erhebliche Rückschlage nie vom Investieren abbringen lassen.

Und da kommen dann halt (die Schweiz hat sicher geholfen – grob gesagt: doppeltes Gehalt und halber Steuersatz) über 40 Jahre 10 Millionen zustande. Das sind dann nach der 4%-Regel 400 T€ im Jahr zusätzlich noch Rentenanwartschaften.

Da muss man in Bezug auf Altersarmut nichts befürchten und für die nächste Generation bleibt auch genug.

Tim, wenn er noch 20 Jahre weitermacht, wird auch zweistelliger Millionär werden. Ich habe gerade gelesen (die Zahlen sind schon etwas älter: Warren Buffett hat von sein 84,6 Milliarden 81,3 Mrd. nach seinem 65. Geburtstag gemacht. Compounding rockt! – nach Jahrzehnten.

2 Kinder. Insta-Stories – you know :-) Sehe es wie Du: Ein handfester und lebensnaher Typ, der es einfach durchgezogen hat. Dabei ein normaler Familienvater. Was man aber auch festhalten muss (betrifft viele langfristig erfolgreiche Anleger und Professionals: Sich selbst positiv konditionieren, das auch tun zu können. Sprich: Sport, Umgebung wie Familie, Netzwerk und Mentoren usw. Da hatte er natürlich einen tollen Job mit Zugang zu den passenden Leuten, wo er all das ideal für sich eintrichtern konnte. Aber, er hatte diesen tollen Job und war und dem Trichter einzig aus dem Grund, weil er seinen Hintern scheinbar hochbekommen hat und sich bewusst dahin entwickelt hat. Und da sind wir wieder beim Henne-Ei-Thema. Ohne Eigeninitiative und Courage wird’s sowieso nix, in der Kapitalanlage genauso wie sonst wo. Das möchte dann nur keiner hören oder gerne darauf hinweisen, dass das sowieso alles nicht möglich sei. Passt ja dann auch. :-)

Hallo mein Peloton Mentor :-)

Ich werde gerade so richtig von meiner Olympia Langhantel zerstört! Gerade bei den Squats Pause zwischen den Sätzen.

Im Keller mein Home Studio aufgebaut mit einem Half Rack inkl. Klimmzugstange.

2022 Baby!

-M

Junge, Junge, Du brauchst mal so ne richtig leicht-hysterische, durchtrainierte, angeregt schön schwitzende Peloton-Trainerin aus den USA!! Die bringt vielleicht den Aktienkurs nicht wieder hoch, aber Dich! :-)

Bin zu nichts mehr fähig. Musst die mir schon nackig aufn Bauch spannen :-D

Wenn dann aber nur mit den Peloton-Widerstandsbändern, dann geht’s vielleicht auch wieder hoch mit der Aktie.

Statt diese Banken-Milieus, aus dem er das vollbracht hat, haben wir ja das Internet, u.a. diesem Blog.

Ich lese gerade „The Psychology of Money“. Der Autor sagt, dass der Finanzbereich wohl das einzige Gebiet sei, in dem der Laie genauso gut reüssieren kann wie ein Top-Experte. Es komme nämlich am Ende des Tages nicht auf die trainierten „skills“ an, sondern auf die „habits“. Er macht das klar an einem Tankstellenwärter/Hausmeister. von dem hier auch schon mal die Rede war, und der mit einem 12 Mio.-Depot aus dem Leben schied, und einem Wallstreet-Banker, der dank Gier in der Finanzkrise alles verloren hat.

Vielen Dank für den Buchhinweis. Werde ich mir ansehen.

Me too. Habe das Buch gerade auf Amazon bestellt nach erster Hörprobe. Ich mag das sehr, wenn der intellektuellen Überheblichkeit eine Absage erteilt wird. :-)

Morgan Housel hat auch einen interessanten blog, kann man immer mal stöbern und findet immer was.

Sag mal Bescheid wie das Buch dann war :)

Ronald Read war schon was Besonderes!

Buch: Mache ich. Blog: Meinst Du den Collaborative Fund, oder?

Genau den meinte ich, :)

@Tobs

Welche intellektuelle Überheblichkeit meinst Du?

Alpha ist locker drin für Privatanleger auch wenn eine Vielzahl von Studien das Gegenteil sagt oder dass jeder Top-Experte intellektuell überheblich ist??? ;-)

Das richtet sich nicht gegen spezielle Experten, sondern gegen eine häufig anzutreffende Haltung. Liegt meines Erachtens daran, dass nicht wenige (sogar die ziemliche Mehrheit?) über das Investieren bewusst oder unbewusst intellektuelle Selbstbestätigung suchen. Damit ist meines Erachtens jede Vorgehensweise verdammt dazu, in den A… zu gehen. Darum finde ich Anleger wie Menschen im Allgemeinen sympathisch, die nicht alles intellektuell überdehnen, kein übermäßiges Sendungsbewusstsein haben und nicht agieren um sich zu profilieren (in der umgekehrten Folge sind sie sehr unabhängig und daher auch stabil in ihrer Strategieumsetzung). Eben z.B. die Tankstellen-Jungs.

@Tobs

Für die Statistik wie viele Hausmeister ein 12 Mio-Depot geschafft haben und für wie viele andere Hausmeister dies simpel reproduzierbar ist, muss man jetzt auch nicht unbedingt Quantenphysiker sein, sondern es reicht etwas Realismus und der Gedanke dass Menschen doch individuell ticken.

Auch dass Bildungs- & Chancenungleichheit bzgl. Akademiker- vs. Hauptschul-Elternhaushalten besteht, muss man jetzt nicht bestreiten auch wenn natürlich so ein 12-Mio. Haushälter super aufmerksame Einzelfall-Story-Telling abgibt…

Dass Sendungsbewusstsein für eine bessere Altersvorsorge mittels Aktien und / oder etf ist ja durchaus begrüßenswert.

Ich finde Realismus, Statistik & Empirie jetzt kein intellektuelles Überdehnen ist.

Auch der Fakt, dass die überwiegende Mehrheit der Privatanleger mit monatlichen World-etf sparen besser dran wäre ist auch kein intellektuelles überdehnen.

Ob dies zu erwähnen jedem sympathisch ist… ist für jemanden, der niemanden etwas aufzwingt oder auch nicht sehr dogmatisch ist,… relativ sekundär. ;-)

Jede(r) geht sowieso den eigenen, individuellen Weg.

Das ist nicht mein Punkt, natürlich sind der Tankstellen-Junge, Helmut Jonen oder Peter Lynch nicht repräsentativ für die Mehrheit der Privat-Anleger. Erstens: Genau aus dem Grunde sind auch sie für mich inspirierend, und nicht die anderen von Dir genannten Typen von typischen Anlegern. Zweitens: Das stelle ich in Abrede, dass Bildungshintergrund bzw. Akademisierung ausschlaggebend für den Anlageerfolg sind.

@Tobs

Bei Deinem ersten Punkt bin ich dabei. Inspiration ist für viele die bessere Motivation als Nüchternheit! Ganz klar.

Bei Deinem zweiten Punkt ist die Differenzierung schwieriger, da Vermögensbildung schon klar korreliert mit der Entwicklung des individuellen Humankapitals.

Die „Underdog-Geschichten“ sind nice to read, aber bei allem Optimismus und Inspiration tut sich jemand, wo 5-10 fach der Lebenshaltungskosten verdient im wahrscheinlichkeitsgewichteten Fall schon deutlich leichter Vermögen zu bilden, als jemand wo mit ach und krach 10 % oder 150 – 250,- € pro Monat sparen kann…

Dass diese kleinere Sparrate ein Vorteil ist, besser & klüger zu investieren… wer kann sowas seriös beantworten?

Da ist das Humankapital einfach „absolut“ gesehen deutlich besser als eine vage Interpretation von relativ vermuteter Outperformance.

36 k wie Herr Johen in einem Schlag in AT&AT und nur die Div und keine Kursgewinne… ist überwiegend ein Fall von sehr starkem Humankapital und bei Hausmeistern eher ein Zock von Erbe als aus Verdienst.

@ Sparta in den USA werden Lehrer eher Millionäre als Ärzte, das zeigen Studien. Kann es an den hohen Ansprüchen von Ärzten liegen? https://www.thescopeofpractice.com/why-are-teachers-more-likely-than-physicians-to-become-millionaires/

@Timski

Danke für den Link.

Im Grunde sagt er ja auch aus, dass der durchschnittliche Millionärshaushalt 4 x mehr verdient als der Durchschnitt.

Da die Grund-Lebensbedürfnisse so viel leichter gedeckt sind, sind höhere Sparraten leichter möglich.

Bzgl. Ärzten in Amerika scheinen die Studienkredite und Schulden zum Berufsstart nicht förderlich zu sein und auch psychologisch einen Nachholbedarf eher zu fördern. Der Zeitfaktor spielt auch eine Rolle, wenn man mit 250 k Schulden startet.

Klar kann man Einzelfälle oder besondere berufsbedingte Konstellationen heraus heben… Ich glaube z. B. auch das teilweise Beamte gar nicht so schlecht in D. dastehen.

Im Allgemeinen aber ist es simple Mathematik bzgl. Grundbedürfnisse und prozentual oder X fach höheres Einkommen.

Ob ich irgendeiner Gruppe von Individuen pauschal höheres Ausgabenverhalten unterstelle (weil es einfacher in mein Weltbild passt) oder ob ich auch die Konstellationen & berufsbezogene Rahmenbedingungen, welcher die Gruppe unterliegt, in mein Urteil mit einbeziehe, spielt schon eine Rolle bei der Einordnung.

Ansonsten ist es auch eine etwas andere ethische oder mehrdimesionale Frage, ob man Menschen nur nach Vermögensstand, sehr simpel in materielle Werte einordnet.

PS: Natürlich lebt Journalismus & Medien von einer gewissen Überspitzung, Cliffhanger und Aufregung.

Im Grunde bedienen diese aber nur menschliche Bedürfnisse.

Bild, zielgerichtete Aufreger-Algo’s von Meta verkaufen sich einfach besser als gute und sachliche Fakten.

Bei Dir Tim ist es aber auch wiederum gut, da man Menschen emotional einfach besser motivieren kann und Du so viele zu einer höheren Sparquote mitnimmst!

Andererseits denke ich schon dass unsere Spezies schon mal über die vielfach überzogenen Vorurteile hinwegsehen sollte, damit wir noch eine Chance haben den Planeten zu retten und/oder einen Planet B zu haben.

@Tobs

Sorry, wenn es überdehnt ist. ;-)

Dann ist Buffet auch ein ganz normaler Typ. Gates, Jobs und Musk vielleicht ebenso. Ob das wirklich als Vorbild taugt? Wenn ja ist es gut.

Alle compounden auf ihre Art.

@42

Der ganz normale Vermögensverwalter für UHNWI – Kunden aus der Schweiz… ;-)

Klar kann man sich an CR7, RL9 oder Frodo im sportlichen orientieren so wie es M gerade probiert! ;-)

Wobei man schon vieles schaffen kann und Sie ja auch vieles finanziell erreicht haben und ich Sie im Blog-Ranking noch vor Felix/Tim verorten würde. ;-)

Wir müssen es nicht gleich übertreiben. Jonen hat die Rendite von WB vermutlich auch nicht erreicht. Jobs und Musk verzerren mehr als Unternehmer denn als Investoren den Vergleich, der mir dahingehend etwas tendenziös erscheint. :-) Das ist ein klassisches von oben nach unten Verteidigungs-Muster: Mit den Investoren-Adventures a la Marvel lässt sich leicht jedem der anderen Sterblichen der Wind aus dem Segel nehmen. Die Frage nach der konkreten Ableitung und dem Vorgehen für junge angehende Investoren beantwortet es nicht. Natürlich kann es jeder mit Beta und ETF machen, das ist doch klar. Auch Normalsterbliche mit einer langen Ausdauer und durchschnittlichen kognitiven Fähigkeiten erreichen sehr viel, mit ETF und mit Aktien. Ich bleibe dabei, entscheidender ist die Ausführung mit ruhiger Hand. Siehe den Tankstellen-Pächter und all die anderen einfachen Jungs, die Tim hier häufiger featured.

Das würden ich nicht so sehen. Die vier da oben gehören zu den reichsten Menschen der Welt und sind sensationell erfolgreiche Unternehmer. Dagegen hatte Helmut immer einen ‚9 to 5‘ Job als normaler Angestellter.

Hallo Tobs und Felix,

ich habe mir in der Vergangenheit alles Material (Podcasts/Videos/Instagramm) zu Helmut Jonen angeschaut, weil ich das sehr motivierend und interessant finde. Eigene Kinder hat er aber, soweit ich das in Erinnerung habe nicht. Er unterstützt, glaub ich so eine Art Patenkind. Irgendwo hatte er mal gesagt, dass Ihnen das nicht vergönnt war, eigene Kinder zu haben.

Hi Vince, Danke für die Richtigstellung. Es ist eigentlich ja auch nicht relevant, aber ich habe mich da als neuer Insta-Fan natürlich jetzt auch sehr für die Personen Jonen angefangen zu interessieren. :-). Ich hatte es zunächst geschlussfolgert, weil er auf Insta unter einem Post (oder nennt man es Story?) mit einem „Jungen“ und ein „Mädchen“ so beide um die 20 sinngemäß schrieb, dass das Aktiensparen nun auch die junge Generation ergriffen habe. Allerdings war es tatsächlich nicht restzweifelfrei, ob es tatsächlich die leiblichen Kinder sind. Dann war es nicht der Fall, so wie Du es beschreibst. Ohne ihn und seine Gattin wirklich zu kennen und nur von den Videos/Instas glaube ich das sehr gut, dass sie beide danach gestrebt haben könnten. Hoffe, jetzt lässt hier keiner so schlaue Posts ab wie Geld ist eben nicht alles. :-(

@ Können als Vorbild

Ich fand die Videos über ihn sehr gut, allerdings hätte er vielleicht auch besser etwas Zeit in Tims Forum verbracht. Tim ist vielleicht eher ein Vorbild, weshalb auch nicht wenige den Blog verfolgen. Er lebt sein Leben nach seinen Wünschen. Er hätte vielleicht auch mehr verdienen können. Aber dafür lebt er schon sehr früh das Laben wie er es möchte. Ähnlich würde ich auch Freelancer Sebastian hervorheben. Er hat sich Zeit für die Kinder genommen, als sie vermutlich am wertvollsten war. Er hätte mit dem Zinseszins auf einem anderen Weg wesentlich schneller ein Vermögen aufbauen können. Aber es kommt am Ende auch nicht auf die absolute Höhe an, sondern den Zeitbereich während dem man sein Leben bestmöglich lebt. Nico aus der Schweiz hat seine Arbeitszeit meine ich auch ein wenig reduziert, als der Sprössling ihn brachte. Damit hat er am Ende vielleicht 100k CHF weniger auf dem Score. Gibt schlimmeres…

Bei Herrn Kommen habe ich zumindest mitbekommen, dass er sofort Privatier werden wollte, wenn er genug hat. Mit 50 Jahren war es scheinbar so weit. Mit 10k€/CHF im Monat ist er vermutlich zu spät in Rente gegangen. Ich gönne ihm natürlich eine möglichst lange qualitativ hochwertige Lebenszeit. Sie hätte allerdings gut Drei Jahre länger ausfallen können.

Ich werde nicht in Rente gehen, wenn ich genug habe. Allerdings versuche ich bereits vorher einen Weg zu gehen bei dem ich diesen Zeitpunkt auch nicht herbeisehnen muss. Das ist natürlich nicht immer leicht zu erreichen, aber ich arbeite zumindest daran. So kann ich später wenigstens sagen, dass ich immerhin stets bemüht gewesen bin ;-)

@Dividendenstrategie: Ich kann mich dafür nicht so recht begeistern. Steuern fallen sofort bei der Ausschüttung an (Dank zu geringer Freibeträge in D schnell der Fall). Tendenziell wird die steuerliche Belastung künftig eher noch steigen statt fallen (der Staat braucht Geld). Dinge wie die Quellensteuer verursachen zusätzlichen Aufwand, ebenso der höhere Zeiteinsatz je nach Modell. Und vor allem die längerfristige Kursentwicklung nicht weniger Dividendenaktien lässt doch sehr stark zu wünschen übrig. Von psychologischem Vorteil kann je nach Anlegertyp allerdings durchaus sein, regelmäßig Ausschüttungen zu erhalten (Prospect theory). Trotzdem viel Erfolg bei dieser Strategie.

Man kann ja auch immer mischen. Ich hab zum Beispiel mittlerweile verschiedene „Ideen“ im Depot. Kern aus „Value“, ein paar bluechip/Dividendenunternehmen und zwischenzeitlich auch junge, mehr oder minder Wachstumsstarke „Satelliten“.

Alles hat was für sich.

So mache ich es inzwischen seit einigen Jahren. Im Kern setze ich auf Bluechips, lasse außerdem zwei ETFs laufen und wenn ich mal das Gefühl habe, das ein oder andere jüngere Unternehmen mit viel Wachstumspotential im Depot haben zu wollen, kommt es mit rein. Macht aber einen kleinen Teil des Depots aus. Man könnte jetzt sagen, das bringt es eigentlich nicht. Wird wohl auch so sein, wenn da kein Volltreffer dabei ist. Aber irgendwie macht es auch Spaß sich die aufstrebenden Unternehmen anzugucken und vielleicht hier und da mal zuzugreifen.

Es ist am Ende immer dasselbe: breit aufstellen ist wichtig. Und selbst innerhalb der Anlageklasse Aktien geht das – wie deine Core-Sattelite-Variante oder auch so banale Dinge wie ETF-Leitern, verschiedene Broker oder gestreute Aktien.

Ich hab Anfang der Woche ins gefallene Tech (direkt) investieren wollen – letztlich hab ich zwischen Amazon und Alphabet gewürfelt und der Würfel hatte auch keine Glaskugel. Alphabet wäre kurzfristig besser gewesen – langfristig isses aber wohl egal.

Zustimmung, gilt auch für Themen wie Aktien & ETFs. Isolierte Strategien wie hier benannt finde ich nicht so prickelnd. Aber jedem das Seine und wichtig ist, überhaupt zu investieren.

Mir ist die Graphik (Schaubild) noch nicht so klar. Das Problem ist der Survivorship Bias. Nachvollziehbar ist, dass „Dividend Growers“ prinzipiell gut performen, denn nur wirtschaftlich gute Firmen können die Dividenden steigern.

Aber was bringt das nun in der Praxis. Angenommen ich habe einen Dividend Grower und der kürzt die Dividende (z.B. Ölwert oder in Zukunft vielleicht Tabak-Unternehmen). Der Kurs würde nach Bekanntgabe der Dividendenkürzung wohl abstürzen. Wie müsste ich mich nun verhalten? Müsste ich den Wert (eventuell mit Kursverlust) verkaufen? Sind diese Fälle in der angesprochenen Statistik berücksichtigt und wenn ja wie?

Du hast den Schwachpunkt dieser Auswertung erkannt.

Sie besagt lediglich, dass Firmen, die ihre Dividenden stetig gesteigert haben auch eine überdurchschnittliche Kursperformance hingelegt haben. Oh, Wunder.

Aussagekräftiger wäre, wenn man untersucht hätte, wie sich Firmen, die x Jahre (z. B. 30 Jahre) die Dividende stetig steigern konnten die nächsten 10 oder 20 Jahre performancetechnisch entwickelt haben.

So ist das mehr oder wniger Augenwischerei.

Ich muss mir mal die Studie genauer ansehen. Sinn würde es machen, wenn man zu Jahresbeginn das Portfolio jedesmal (rein mechanisch) neu zusammensetzt. Dividendenkürzer würden dann herausfallen. Der Kürsrückgang (aus dem Vorjahr) wäre dann durchaus berücksichtigt und die Studie hätte eine gewisse Aussagekraft.

Für den Privatanleger würde das bedeuten, dass man die Dividendenkürzer aus dem Portfolio herauswerfen müsste. Ich selbst bin stets am überlegen, wie ich mit Dividendenkürzer verfahren soll.

Aus der Studie zitiert: Companies that were classified as either “dividend growers

and initiators” or “dividend cutters and eliminators” remained in these

same categories for the next 12 months, or until there was another

dividend change.

Das Problem des Survivorship Bias habe ich oben explizit angeführt und kann ich hier nur nochmals unterstreichen. Auf der anderen Seite sagen die Fakten folgendes: 43 Unternehmen erhöhen seit dem Startpunkt der Studie 1971 nach wie vor die Dividende Jahr für Jahr. Ebenso verrät uns der Blick auf die letzte große Krise 2008: Gut ein Viertel der von der Liste ausgeschiedenen Unternehmen wurden gekauft, das andere Viertel hielt zumindest die Dividende konstant und die verbliebene Hälfte stammt zu mehr als 75% aus der Finanzbranche. Wer meint einen fokussierten Portfolio-Ansatz mit obsessivem Hang zum Finanzsektor zu fahren, der fiel 2008/09 ordentlich auf die Goschn wie wir in Wien zu sagen pflegen.

Dividenden-Strategie,

am Besten ein vernünftiger Mix, ich denke ein junger Anleger sollte sein Hauptaugenmerk nicht unbedingt auf hohe Dividendenrendite legen, Wachstumstitel sind da in meinen Augen eher geeignet, das Wachstum übertrifft meist die erhaltene Dividende, aber psychologisch gesehen ist es auch nett wenn man für’s Nixtun bezahlt wird, ist aber objektiv gesehen halt doch Prinzip Linke Tasche / Rechte Tasche.

In der CH muss ich Dividende versteuern, Kursgewinne nicht, aber das interessiert in diesem Falle natürlich nicht.

Ich wünschte nun ich hätte mehr als meine einsame einzige Google-Aktie (ohne Dividende) ,

Aktiensplit ist auch geplant, mit dieser Aktie brauch ich keine Dividende, würden meine BAT keine üppigen Dividende zahlen, so wären sie schon längst weg, obwohl sie jetzt gerade nochmal aufleben :)

Oh ja, eine Alphabet wollte ich eigentlich auch noch aufladen. Nun galoppiert der Preis davon. Zum Glück habe ich schon 11 von den Dingern im Depot.

Zum Thema Dividendenwachstum: Tractor Supply hat die Dividende gerade um ca. 75% angehoben. Stolze Leistung.

@Freelancer Sebastian,

wow….die hätt ich auch gerne hi hi….:)

und Tractor war die Aktie damals von Stefan (s’Börsenblog) die ich leider nie gekauft habe weil ich eben auf dem Dividendentrip war, die Aktie hatte schon nach dem Corona-Crash massiv gewonnen, eine Aktie für’s Leben, die steht auf meiner Wunschliste im Fall eines Crash’s,

aber sollte es mich überkommen, dann kauf ich sie auch ohne Crash.

Vielleicht kommt sie ja nochmals runter, buy the dip wird auch nicht ewig funktionieren. Einfach nicht nachrennen/-trauern :)

Das meine ich immer man weiss nie wohin es geht auch wenn es viele genau wissen wollen, auch jetzt der Nasdaq, kann buy the dip sein, kann der Beginn einer grösseren Korrektur sein wo solche Gegenbewegungen normal sind etc. deshalb regelmässig immer bei Korrekturen egal ob gross oder klein etwas zukaufen wenn möglich finde ich das bequemste. Im Nachhinein sind wir natürlich immer schlauer.

Man muss mit so einer Strategie halt aufteilen, ich kaufe jeweils 2 Wochen vor Ende Quartal und dann noch etwas „Spielgeld“ für zwischenzeitliche Chancen.

@FuG

Bundesrat hat gerade 2 Corona-Massnahmen vorgestellt alles aufheben in 1 oder 2 Schritten, interessant, da haben wir eine etwas andere Strategie als unsere Nachbarn, auch hier ich kann nicht beurteilen ob das gut kommt, hoffen wir es :)

@Bruno,

ich bin jetzt optimistisch, das klappt :) yippeeh….. Freude herrscht oder so ähnlich….ich bin ja gepudert…(so nennt das eine Nachbarin die schon 85 ist)

Richtig. Die hatte Stefan vorgestellt, als er noch „aktiv“ unterwegs war. Tractor gefiel mir richtig gut und so bin ich nun Anteilseigner mit 56 Stücken. Wachstum ist ordentlich, vor allem bei den Dividenden…. :)

Du Glückspilz :)

Stefan hatte damals so schöne Titel im Depot.

Willkommen im Club, hab leider auch nur eine einzige Alphabet Aktie im Depot;) Würde gerne noch mal nachladen auf 2 oder 3 vor dem Split. Das klappt bestimmt, sind wir mal optimistisch;) Wahrscheinlich kann man auch jetzt einfach kaufen und macht langfristig nix falsch damit

@Fit und Gesund: wo kann ich unterschreiben? Der richtige Mischung macht es aus. Mit dem Fokus auf Dividendenwachstum hast du meist beides davon.

In Österreich debattieren sie (wieder einmal) über die (Wieder-)Einführung einer Haltedauer. Ich denke, wir werden aber vorher Neuwahlen sein….

@FuG

-25% mal sehen wann die 100€ da sind :-) fand die zahlen eigentlich nicht so übel, aber der Markt hat wohl recht :-)

-M

Immer so viel Diskussionen welche Strategie die Beste ist. ETF oder Einzeltitel. Value oder Growth. Dividende oder lieber Unternehmen, die die Gewinne selbst anlegen.

Ich persönlich versuche so breit zu streuen wie es nur geht. Auch gern ausserhalb des Aktienmarktes.

Aber eigentlich ist es doch ganz einfach. Einfach das machen wovon man selbst überzeugt ist, keine schlaflosen Nächte wegen seinem Geld haben zu müssen. Das kann für den einen ein ETF sein und für jemand anderen eine reine Dividendenstrategie.

Ich kenne zB jemanden, der legt sein Geld in nur 2 Unternehmen an. Und das schon seit 2009. Der hat nur Realty Income und Alphabet im Depot. Sonst nichts.

Für mich wären nur 2 Positionen allein wegen der Diversifikation nichts.

Ich finde das irgendwie witzig. Hat auch eine gewisse Coolness.

Find ich Sau cool. Ich würde mich mit 5 -10 Firmen pudelwohl fühlen. Mehr brauche ich nicht unbedingt.

Ex Fondsmanager Nick Sleep hat all sein Depot in Berkshire, Amazon ,Costco und Asos.

-M

M.E. wäre ‚all in Tesla‘ der beste Weg für die Vermögensbildung für die kommenden zehn Jahre. Machen würde ich es dennoch nicht, dafür muss man auch die Nerven haben. Trotzdem machen sie inzwischen 1/3 meines Depots aus. Nicht, weil ich soviel investiert habe, sondern weil sie so gestiegen sind. Rebalancen werde ich jedoch nicht.

Ich wüsste nicht, welche Company sonst so viele Innovationen mit Megapotenzial in der Pipeline und eine solchen Ausnahme-CEO hat.

@Felix

1/3 deines Depots oder deines Vermögens in Tesla?

Wenn Vermögen, dann wünsch ich dir ruhige Nächte.

Wenn das Depot nur einen kleinen Teil des Vermögens ausmacht, ist‘s egal.

PS…und da werden Leute kritisiert, die 1/3 ihres Depots in Gold halten.

So lange du mit deinem Weg zufrieden bist, ist doch alles super.

Was hier unberücksichtig gelassen wurde ist die Frage, wie aussagekräftig die Statistik ist, wenn sich der Rückgang der Challenger einfach dadurch begründen könnte, dass aus ihnen Contender wurden.

Auch wenn es jetzt ein bisschen nerdy wird und ich diese Grafiken bewusst wegen der Gefahr der Überfrachtung aus dem ursprünglichen Text rausnahm:

die Differenz von 180 Challengern von 2019 auf 2020 resultiert aus 113 Unternehmen, die entweder die Dividende kürzten, komplett strichen bzw. konstant hielten, 15 wurden aufgekauft und der verbliebene Rast durfte sich Contender schimpfen.

Der Rückgang hat vorwiegend mit dem C-Wort zu tun, dass auch dafür verantwortlich ist das ein Kind von uns seit mittlerweile zwei Monaten nicht in den Kindergarten geht…

Ich persönlich bevorzuge Dividendenaktien. Durch die Dividendenzahlungen nimmt das in die entsprechenden Aktien gebundene Kapital ab, was ich als Reduktion des Risikos eines Totalverlustes ansehe. Die Dividenden kann ich nutzen, um in andere Unternehmen (oder ETF) zu investieren und erreiche so mit der Zeit eine Diversifikation. Ähnliches geht sicherlich auch mit Unternehmen, die nicht ausschütten, also ihre Gewinne (hoffentlich) reinvestieren. Dazu muss ich aber ein Teil der Aktien verkaufen. Wenn ich keine Verluste machen möchte, setzt das voraus, dass deren Kurs steigt. So was ist kein Selbstläufer. Bei Dividendenaktien kann ich einen Kursverlust erst mal aussitzen, solange das Geschäftsmodell noch einigermaßen passt und weiterhin Einnahmen in der Zukunft verspricht. Das muss man natürlich selber abwägen, eigentlich schon beim Kauf, damit das was wird.

Vielen Dank für die Impulse. Ich bin auch stark in amerikanischen Dividenden-Titeln investiert, möchte nun aber etwas diversifizieren. Im DAX bspw. ist zuletzt die BASF gefallen und vermeintlich günstig bewertet. Über 5 % Dividendenrendite https://hauptversammlungs-termine.de/dividende-basf/ sind interessant, sollten aber nicht das wesentliche Kriterium sein. Was haltet ihr von der Aktie?