Langfristig möchte ich mir ein zweites Einkommen über Dividenden aufbauen. Im letzten Jahr habe ich etwa 240 Euro an Dividenden kassiert. In diesem Jahr sind es bereits 255 Euro bis jetzt und da wird noch einiges dazu kommen. Ich arbeite daran, jedes Jahr mehr Dividenden zu bekommen.

Dieser Text ist von Nikos Deiters (19), der nach dem Abi ein duales Studium beim Börsenportal Boerse.de am 1. Oktober beginnt. Er ist Feuer und Flamme für Aktien.

Ich habe viele Dividendenkönige und Dividendenaristokraten im Depot

Mein Depot ist stark technologielastig. Diese Aktien sind zwar meine besten Performer, jedoch schwanken sie stark und zahlen meist wenig bis gar keine Dividende. Um mein Depot zu stabilisieren, habe ich einige Dividendenkönige und Aristokraten ins Depot gelegt.

Coca-Cola ist mein höchstgewichteter Dividendenkönig im Depot. Ich habe die Aktie im Corona Crash gekauft und habe sie seit dem durchgehend angespart. Hier bekomme ich eine sehr gute Quartalsdividende. Meine Persönliche Dividendenrendite liegt hier bei 3,9 Prozent. Die Aktie hat zwar in letzter Zeiten keine starke Performance gezeigt, jedoch ist es ein Depotstabilisator und eine Aktie mit eingebautem Inflationsschutz. Ich selbst trinke gerne Coca-Cola. Daher hatte ich mich damals gegen PepsiCo entschieden, da ich die Pepsi-Cola nicht so gerne mag. Allerdings ist PepsiCo meiner Meinung nach die etwas bessere Aktie. Coca-Cola steigert die Dividende schon seit 61 Jahren regelmäßig. Daher ist es auch so gut wie sicher, dass die Dividende in Zukunft weiter steigt.

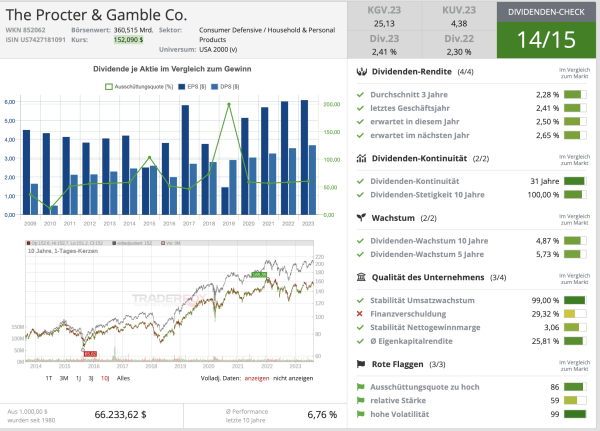

Dividendenkönig Procter & Gamble steigert die Dividende schon seit 67 Jahren

Procter & Gamble ist mein nächster Dividendenkönig im Depot. Das Unternehmen steigert die Dividende bereits seit 67 Jahren. In den letzten 5 Jahren stieg sie im Schnitt um 6,2 Prozent p.a. Bei Coca-Cola sind es nur 3,2 Prozent. Ähnlich wie Coca-Cola lieferte die Procter & Gamble-Aktie keine starke Performance. Meine Position ist gerade mal 11 Prozent im Plus. Die Aktie befindet sich seit 2021 in meinem Sparplan. In den letzten 5 Jahren legte die Aktie um 88 Prozent zu. Langfristig gesehen ist es eine sehr sichere Aktie. Die Dividendenrendite beträgt 2,5 Prozent.

Im Dividenden-Check glänzt der US-Konzern mit einer 14 von 15 Bewertung bei Traderfox.de

PepsiCo ist mein letzter Dividendenkönig im Depot. Der Coca-Cola-Rivale steigert seine Dividende schon seit 51 Jahren. Die Dividendenrendite liegt bei 2,7 Prozent. In den letzten Jahren stieg der Kurs der PepsiCo-Aktie konstant an. Die Dividende wurde in den vergangenen 10 Jahren um durchschnittlich 8,2 Prozent pro Jahr gesteigert, damit also doppelt so schnell wie die Coca-Cola Dividende.

Den Status als Dividendenaristokrat bzw. König möchte ein Unternehmen möglichst nicht verlieren

Alle Dividendenkönige haben schon über die letzten 50 Jahre mit einem krisensicheren Geschäftsmodell überzeugt. Während andere Konzerne ihre Dividenden in Krisen gekürzt oder gar komplett gestrichen haben, steigerten die Könige wie Procter & Gamble ihre Dividende weiter. Diese Konzerne verfügen über ein sehr robustes Geschäftsmodell und haben einen tiefen Burggraben. Den Status als Dividendenkönig möchte ein Unternehmen auf keinen Fall verlieren. Daher gibt das nahezu eine Garantie auf weitere Dividendensteigerungen (100 Prozent sicher ist es allerdings nicht). Die Dividendenaristokraten möchten möglichst später auch ein Dividendenkönig werden, hier sind also Steigerungen auch sehr wahrscheinlich.

Neben den Dividendendenkönigen habe ich noch viele andere Dividendenaktien in meinem Depot.

Ich habe auch eine größere Position bei General Mills. Der Getreidekonzern zahlt 3,4 Prozent Dividende. Meine Position liegt 10 Prozent im Minus. Ich lasse meinen Sparplan weiter laufen und sammle zu den tieferen Kursen nun mehr Dividende ein.

Ich habe auch den Cornflakes-Konzern Kellogg im Depot. Kellogg zahlt 3,9 Prozent Dividende. Jedoch hat die Aktie in den letzten 10 Jahren keine Rendite mehr erzielt. Die Aktie ist bei mir auch im Minus. Zu den tieferen Kursen nehme ich jetzt mehr Dividende mit.

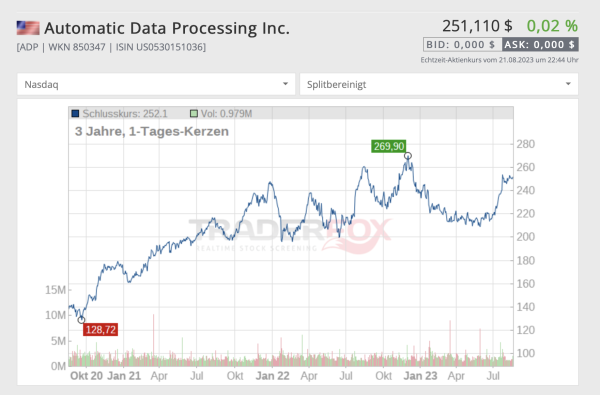

Dann habe ich noch eine große Position Automatic Data Processing, ADP, im Depot. Der Konzern steigert die Dividenden seit 48 Jahren und ist somit auf dem besten Weg, ein Dividendenkönig zu werden. Die Ausschüttungsrendite beträgt 2 Prozent. Zudem stieg die Dividende in den letzten 10 Jahren um über 12 Prozent pro Jahr. In den letzten 3 Jahren verdoppelte sich der Kurs. Es ist eine Dauerläuferaktie, die mein Depot stabilisiert und zudem noch eine super Dividende zahlt, welche noch gut erhöht wird. Das ist ein Traum für Aktionäre mit Geduld.

Zudem besitze ich den Dividendenaristokraten Church & Dwight. Die Church & Dwight-Aktie kommt auch nicht richtig in Tritt. In den letzten 3 Jahren legte der Kurs nicht zu. Die Dividendenrendite beträgt 1,2 Prozent. In den letzten 10 Jahren stieg die Dividende im Schnitt um 7,2 Prozent pro Jahr. Church & Dwight verfügt auch über ein sehr robustes Geschäftsmodell mit ihren bekannten Wasch-, Putzmitteln sowie Zahnpasta etc.

Broadcom ist meine Lieblings-Dividendenaktie

Broadcom ist mein persönlicher Favorit unter den Dividendenaktie. Die Aktie ist eine echte Kursmaschine und zahlt 2,2 Prozent Dividende! Meine persönliche Dividendenrendite beträgt 3,5 Prozent und meine Position ist 70 Prozent im Plus.

Die Aktie steht 6 Prozent unter dem Allzeithoch und ist zudem noch mit einem KGV von 26 im Gegensatz zu andern Aktien aus der Halbleiterbranche nicht hoch bewertet. Der Halbleiterkonzern steigerte die Dividende in den letzten 10 Jahren um beeindruckende 39 Prozent pro Jahr! Der Kurs stieg im selben Zeitraum um 37,2 Prozent pro Jahr. Das Unternehmen baut Umsatz und Gewinn imposant aus, die Aktie liefert daher eine überdurchschnittliche Rendite. Broadcom ist meine Lieblings-Dividendenaktie.

Texas Instruments habe ich auch ziemlich hoch gewichtet. Hier bekommt man 3 Prozent Dividende bei einer Halbleiteraktie, die mit einem KGV von 18 recht günstig wirkt. Hier ist noch ein interessanter Artikel über Dividenden-Aktien wie Texas Instruments.

Die Aktie mit der meisten Dividende ist Sixt. Der Autovermieter hat mir diesen Juni knapp 86 Euro überwiesen. Wer ein Auto bei Sixt mietet, bekommt noch einen saftigen Rabatt, wenn man Sixt-Aktionär ist.

Ich habe mein Depot so aufgebaut, dass ich jeden Monat Dividenden bekomme

In meinem Depot habe ich sehr viele Dividenden-Aktien. Ich habe in den letzten Jahren das Depot so aufgebaut, dass ich jeden Monat passives Einkommen bekomme. Anfangs fehlte mir Dividende im Januar (April, Juli, Oktober). Nun habe ich aber Aktien im Depot, die auch in diesen Monaten zahlen. Zum Beispiel Lam Research und Automatic Data Processing. Jedoch sind es immer noch die Monate mit der wenigsten Dividende. Daher möchte ich hier nachlegen, um auch in dieser flauen Zeit mehr Dividende zu erhalten. Ich habe deswegen schon bei Automatic Data Processing eine Schippe draufgelegt.

Ich habe das so strukturiert, dass ich jeden Monat Dividende bekomme. Zum Beispiel zahlen Automatic Data Processing, Lam Research, Intuit, Oracle, Micron Technology immer im Januar, April und Oktober. Coca-Cola macht das genauso außer im Januar. PepsiCo zahlt immer im März, Juni, September und Januar. Am meisten Dividende bekomme ich im März, Juni, September und Dezember. Hier kommen Church & Dwight, Visa, Applied Materials, Microsoft, Kellogg, McDonald’s, Broadcom, Nvidia und PepsiCo (im Dezember nicht). Im Frühjahr bekomme ich natürlich mehr Dividende da hier die deutschen Unternehmen bezahlen.

So sieht meine Dividendenverteilung momentan aus. Ich nutze hierzu die MyDividends24-App. Hier habe ich all meine Dividenden im Blick. Wie du siehst, habe ich bereits die Dividenden in den Monaten April, Juli und Oktober erhöht.

Bei meinem Sparplan achte ich darauf, dass ich Aktien mit über 2 Prozent Dividende kaufe

Bei meinem Sparplan investiere ich immer mindestens 30 Prozent des Geldes in Aktien mit 2 Prozent Dividende oder höher, um meine Dividende stetig zu steigern. Ich kauf trotzdem meist mehr Tech-Aktien im Sparplan, aber die 30 Prozent sollen als Ausgleich dienen. Ich habe wenige Aktien in meinem Sparplan, die keine Dividende zahlen, wie Tesla, Snowflake und Adobe. Apple hat bei mir im Depot auch schon eine persönliche Dividendenrendite von 3 Prozent, da ich die Aktie schon so lange halte (bezogen auf meinen Kaufkurs). Microsoft ist schon bei 2,5 Prozent. Die größte Position ohne Dividende ist natürlich Super Micro Computer mit einem Depotgewicht von mittlerweile 15 Prozent.

Ich habe vor kurzem Verizon gekauft, da der US-Telekomriese mit 8 Prozent Dividende natürlich super interessant ist. Zudem wirkt die Aktie mit einem KGV von 6,6 günstig.

In Zukunft möchte ich mir also weiter passives Einkommen über Dividenden aufbauen. Mein Ziel ist es erstmal jeden Monat mindestens 30 Euro an Dividenden zu bekommen.

Im nächsten Artikel werde ich darauf eingehen, wie ich neue Aktien finde und wie ich meine Kaufentscheidungen treffe.

Super gemacht!

Jeden Monat Dividende habe ich bisher noch nicht geschafft.

Die Fokussierung auf monatliche Dividenden verstehe ich nicht. Wirkt sich der Cash-Flow in einem bestimmten Monat so sehrzaus, dass ich deshalb auch eher nicht so gute Aktien kaufe? Ansonsten: Siemens zahlt im Februar und die ausschüttenden Vanguard-Fonds Ende Dezember ;-)

Sehe es nicht, dass er schlechte Aktuen kauft nur weil diese im Januar Dividende zahlen. Die genannten Aktien für Januar finde ich alle top.

Er hat uns in vergangenen Artikeln auch für alle Aktien seine Entscheidung erläutert

Ich lege Wert auf eine regelmäßige Ausschüttung, um meine laufenden Kosten zu decken. Bei der Aktienauswahl lege ich trotzdem Wert auf Qualität.

Wenn das für dich wichtig ist, dann ist das auch gut so. Hauptsache man hat eine Strategie.

So habe ich auch angefangen. Zuerst wurde rechnerisch mein damaliges Festnetztelefon bezahlt, ca. 360€ jahrlich. Schönes Gefühl.

Interessanter Artikel.

Danke, dass du uns einen Blick in Dein Depot und deine Anlagestrategie bietest.

Vermisse nur die schönen Fotos…….

Du hast viel von Tim gelernt . Vor allem die Ausdauer.

Broadcom habe ich durch deine Artikel auch im Depot. Läuft super. Auch die Dividenden.

Super Micro gehört mittlerweile auch zu meiner größten Position

Motivierender Artikel.

Finde es gut, dass Du Deinen Weg stur gehst und Dich auch zu Beginn über die (noch) kleineren Beträge freust. Der Zinseszins wird es – wie das Titelbild schon suggeriert – dann langfristig bringen.

Tim ist hier ja das große Vorbild. Du kannst mit Deinem Mindset und Deinem finanziellen Weg in Tims Fußstapfen reinwachsen. Finde es toll, dass Tim mit Dir hier in seinem Blog zusammen arbeitet. Er ist ein großer Fördere der finanziellen Intelligenz auch bei Jugendlichen.

Weiter so.

Von den genannten Aktien bin ich auch bei Broadcom und Super Micro (dank eines Artikels von Dir) investiert. Super Micro zahlt keine Dividenden, dafür wächst die Firma fantastisch.

Im Januar zahlt noch Bank of Amerika (Tims große Positiion)::

Freue mich auf weitere Artikel von Dir und Tim. Danke.

https://aktien-mag.de/blog/strategien/nvidia-co-von-den-25-tenbagger-aktien-im-sp-500-index-der-vergangenen-zehn-hahre-sind-gleich-17-als-qualitatsaktien-eingestuft/p-102878

Falls ich Deine Artikel und Dein Depot richtig verfolgt habe, müsstest Du in 11 ehemalige Tenbagger investiert sein……

Hi, also die Monate in der die Bank of America auszahlt sind 3/6/9/12.

Aber die Bank of Nova Scotia zahlt im Rhythmus 1/4/7/10.

VG Michael

Meine Bank hat mir im Januar; April, Juli, Oktober ausgezahlt. Seltsam.

Wann bekommst Du die Dividende von BOA Tim ?

@Mareike: Du hast anscheinend falsch geantwortet. Ich bin nicht der Autor des Artikels. Daher kennst Du meine Depotwerte nicht :;)

Du willst anscheinend Nikos anreden !

Bei manchen Aktien liegt der Zahltag am Ende des Monats, sodass die Dividenden häufig erst im Folgemonat eingebucht werden. Für zusätzliche Verzögerung können auch Wochenenden oder Feiertage sorgen. Dies dürfte u.a auch BOA betreffen. Ich handhabe es so, dass ich die Dividenden dem Zahltag (Wertstellungsdatum) in meiner Statistik zuordne. Letztes Beispiel aus meinem Depot Sabra: Wertstellungsdatum 31.08., Einbuchung 04.09. (ING).

OK. So ist eben jeder Jeck anders.

Ich nehme immer den Tag der Einbuchung.

Wie gehen Nikos und Tim vor ?

Es dauert oft viele Jahre, bis ein beginnender Aktionär aus Deutschland darauf kommt, dass er nicht zu 100 % Aktien aus den USA haben sollte, sondern nur zu 33 % USA. Und 66 % des Portfolios sollten die Aktien aus Westeuropa, Kanada, Japan und Australien bilden. Falls es um Dividenden geht, klar: British American Tobacco, HSBC Holdings, Shell, Tesco, Allianz, BASF, BMW, Deutsche Telekom, Munich Re, Siemens, AB InBev, Iberdrola, BNP Paribas, Sanofi, Bank of Nova Scotia, Enbridge, Mitsubishi Corp., Takeda Pharmaceutical, BHP Group, Fortescue Metals.

Und wer den Crash 2000-2003 mit Aktien auf seinem Konto nicht erlebt hat, der wird den Crash 2021-2031 mit seinen KBV-KUV-teuren erleben = Apple, Coca Cola, Mastercard, Microsoft, Nvidia, Visa, Tesla. Einfach finde ihre P/B und P/S, schreibe sie auf Papier und hänge an die Wand. Dann solltest du mit ihrem Crash auf 1/3 sicher sein, irgendwann 2021-2031. Wir hatten jetzt nur Korrektur 2022. Also der Crash, tief wie 2000-2003, wird noch später kommen, denn die Aktien-Bewertung ist unerträglich, bei sicheren 5 % von 2-jährigen US-Bonds.

Also inzwischen dauert der Crash schon bis 2031. Das wird ja jedesmal länger, wenn du hier was schreibst. Wie ernst kann man jemanden nehmen, der sein Crashscenario bei jedem Kommentar aufschiebt.

Das ging bei dir doch erst von 2018- 2020.Dann von 2018- 2021, dann von 2019-2021. danach von 2019-2022. Dann aber sicher von 2020-2023. zuletzt hatte ich noch von 2021 bis 2024 bei dir gelesen.

Jetzt sind wir also bei 2021 bis 2031.

Ok gute Taktik, so brauchst du erstmal paar Jahre lang nur den Crashstartpunkt weiter anheben und kannst das Crashende erstmal paar Jahre so lassen. Das bringt dir ja erstmal etwas Konstanz in deiner Prognose.

Ich befürchte aber, so lange du den Crash vorhersagst wird der nicht kommen. Erst wenn du davon überzeugt bist, dass der grosse Crash wohl doch nicht kommt würde ich mir an deiner Stelle Sorgen machen.

USA ist und bleibt die Zugmaschine der globalen Wirtschaft !

Was spricht dann für Aktien ausnahmslos aus den USA !

*meinte natürlich gegen Aktien ausnahmslos aus den USA

Lad is back.

Bin kein Mensch dem andere Meinungen stören und ich bin da immer ganz bei Sokrates: „Ich weiß, daß ich nichts weiß.“

Jedoch wundere ich mich bei Dir immer wieder, dass Du die Energie und Zeit aufbringst hier immer wieder wie eine Schalplatte Dein Crashszenarium runterzubeten. Das gefühlt seit 10 Jahren. Und jedesmal merkst Du, dass Du hier nicht auf Resonanz stößt. Sei froh, dass Tim so eine gute Seele ist und Dir hier immer wieder Raum gibt.

Wie Linda schon schrieb, verschieben sich Deine „Prophezeiungen“ immer weiter nach hinten. Seitdem erste Mal, wo Du hier Nikos, ich glaube als der junge Spekulant, der noch sein Lehrgeld bezahlen wird, bezeichnet hast, hat Nikos, der aus meiner Sicht kein Spekulant, sondern ein Investor ist (wie Tim) schon eine wahnsinnige Rendite eingefahren.

Ein bisschen Selbstkritik und Demut täte Dir sicherlich auch gut.

Mich würde Mal interessieren ob solche Leute einfach ihre Sparquoten in gehebelte Short-ETFs auf US Aktien packen? Rein mathematisch müssten sie damit irgendwann den „Big Fish“ an Land ziehen… Ich habe da aber so ne Ahnung ;)

Markus Lad ist aber nicht der einzige, der sich hier immer im Kreis dreht :-)

Anscheinend meinst Du mich Paluma.

Warum drehe ich mich auch immer im Kreis ?

@Lad

mag sich wiederholen. Aber ich finde seine Kommentare gut. Erfrischend selbstbewusst nicht mainstream.

Sehr starker Beitrag und sehr motivierend. Die Summen in Euro spielen dabei überhaupt keine Rolle sondern das System, dass du dir aufbauen möchtest bzw. schon aufgebaut hast.

Darauf kannst du extrem gut aufbauen.

Weiter so !

Ich mache das ähnlich aber mit mehreren Assetklassen wie

Immobilien (zum anfassen)

Dividenden ETFs – setze hier auf ETFs anstatt auf Einzelwerte

Primär geht es mir ebenfalls um die Einkommenssteigerung.

Viele Grüße

Mal ne abweichende Meinung zu Dividendenaktien:

https://grossmutters-sparstrumpf.de/dividendenaktien-sind-mist/

Der Beitrag ist vollkommen frei von Polemik, aber das an sich ist es noch nicht mal, was ihn so besonders wertvoll macht. Es ist vielmehr auch die hergestellte Transparenz über die Eigenschaft des Autors als Klassenbester in Mathematik-Unterricht.

Die abstrakte Frage, ob Dividenden-Titel den Nicht-Dividenden-Titel überlegen sind, ist vermutlich ohnehin eher eine Stadl-Show für Personen mit geringem Wertpapierbesitz (Anmerkung: Die weniger guten, vielleicht regelmäßig bekifften Mitschüler der Mathe-Besten in unserer Republik sind vielleicht einfach erfolgreiche Unternehmer geworden mit anderen Sorgen). Insofern ist schon mal als erster Befund interessant, wen solche Beiträge wie dieser ansprechen – also Danke für’s Teilen.

Also, unabhängig davon, dass es niemanden interessiert, gibt es aber auch rein methodisch nichts zu kritteln:

Sauber und signifikant aussagestark hat der Autor eine einzelne, willkürliche herausgegriffene Dividenden-Aktie (Procter&Gamble) auf einer ebenfalls willkürlichen Zeitenreihe direkt mit Berkshire als Nicht-Dividenden-Aktie (legitimer, weil repräsentativer Proxy des Clusters Nicht-Dividenden-Aktien :-)) verglichen. Abgesichert hat er den Befund vorsichtshalber mit dem Vergleich zu einem Index in Form von S&P 500, was bei der zu Grunde liegenden Ausgangsfrage auch nur allzu logisch erscheint. Ich sehe es dem Autor auch nach, dass er in der Betrachtung reinvestierte Dividenden-Erträge von P&G ausgrenzt; schließlich wissen wir nicht, auf was für einer Schule er Klassenbester in Mathematik-Unterricht war und ob er die dafür also erforderlichen Rechenoperationen hätte übernehmen können.

Ich meine also in diesem Artikel weniger die Antwort auf die unerhebliche Frage Dividende/Nicht-Dividende als auf die ebenfalls allgemeine Frage zu finden: Trifft es zu, dass mit der Größe des Sendungsbewusstseins/Mitteilungsbedürfnis in der Regel eher schwache geistige Leistungen korrelieren?

Der Blogeintrag ist ja von 2019. Das ist doch wie bei allen Sachen eine Rückschau.

Schaue ich von heute auf die letzten 5 Jahre, also seitdem in etwa der Eintrag entstand, und vergleiche dieselben Aktien mit dem S&P500 sieht es so aus:

Berkshire +87,5%

P&G + 97%

S&P500 +55%

Beim S&P 500 und bei P&G kommen die Dividenden noch oben drauf.

Also in die Zukunft konnte er somit zu der Zeit auch nicht blicken.

Und heute zu sagen, was man im Rückblick der letzten 10 Jahre am Besten gekauft hätte, würde sogar ich hinbekommen, obwohl ich eigentlich nur die Dickschiffe mit stabilen Gewinnen und Dividenden kaufe und definitiv nicht weiss welche Aktie der nächste Tenbabber ist.

So verpasse ich mit Sicherheit die.Highflyer, aber ich umgehe alle Hypes, die es zwischendurch auch immer Mal gab.

Danke, dass Du Dir die Mühe gemacht hast, das mal nachzuvollziehen.

Und tatsächlich, Verschiebungen in die eine oder andere Richtung sind normal. Ich vermute, wichtiger als die Frage Dividende ja oder nein für den Anlageerfolg ist es (jedenfalls wenn man ihn als total return definiert), (1) cashflow-starke Unternehmen zu kaufen und (2) lange durchzuhalten. An Tim’s Depot kann man diese Beobachtung doch auch ganz festmachen. Dann wird man sich vom total return her irgendwo der Marktrendite nähern.

Nur eignen sich für diesen langfristigen, nachhaltigen Ansatz eben Aktien mit Rückfluss besonders gut (weil sie idR sehr resiliente Geschäftsmodelle haben, die Jahr für Jahr cash generieren können), so dass sich häufig langfristige Anlage und Dividenden-Strategie überlagern ohne das die Dividende unbedingt ein Selbstzweck sein muss.

Außerdem ist der Rückfluss hilfreich, lange zu halten und damit die neben (2) genannte Voraussetzung zu erfüllen. Zudem reduziere ich mein Risiko von Fehlentscheidungen, weil ich bei nicht ausschüttenden Aktien nunmal irgendwann Kursbewegungen realisieren muss, um überhaupt zu realisieren. Bei Dividenden-Aktien hingegen habe ich diesen Entscheidungsdruck weniger ausgeprägt, weil ich zumindest laufend scheibchenweise durch den Rückfluss realisiere (darum darf ich dann ja auch Steuern zahlen, was natürlich unglücklich ist).

Fazit: Rückflüsse sind für den Genießer gut, der sich gerne passiv verwöhnen lässt. :-)

Mir ist es nur aufgefallen, weil ich P&G schon länger im Depot habe und die Aktie bei mir relativ gut gelaufen ist. Da wunderte mich nur die Aussage dass die so schlecht wäre. Deswegen habe ich das nur nachgesehen.

Aber ich wusste das zu der Zeit als der Artikel rauskam natürlich auch nicht. Mache ja auch nur eine Rückschau von heute. Würde deswegen jetzt auch nicht sagen , dass nur Dividendenaktien das Beste sind und um in der Form des Sparstrumpfes von damals zu bleiben: Alles andere Mist ist.

Ich finde den Vergleich, den er da erbracht hat sowieso maximal Suboptimal.

Berkshire zahlt natürlich tatsächlich keine Dividenden.

Aber der Wert der Aktie wird ja nun mal zu einem nicht unerheblichen Teil von Dividendenaktien getrieben.

Die Outperformance einer Holding, die in Dividendenaktien investiert, als Beweis dafür zu nehmen, dass Dividendenaktien Mist sind, ist für mich doch relativ unschlüssig.

Ich könnte da auf genau das Gegenteil kommen: Der Investor investiert vor allem in Dividendenaktien und hat deswegen eine Jahrzehntelage Outperformance das Marktes geschafft.

Aber ich muss ja auch nicht alles verstehen.

Sehr schön stichhaltig! Ich sehe schon, weshalb Du Dich in Deiner Firma gut eingeführt hast. :-)

Ich finde es gut, dass man das differenziert sieht. Die Diskussion Dividenden vs. Growth ist so alt wie die (moderne) Börse :-)

Die Aussage vom Sparstrumpfmenschen ist trotzdem recht einseitig. In Firmen zu investieren, die schon lange am Markt sind und solide Cash-Flows generieren ist doch ein gänzlich anderer Investmentcase als das Investieren in Growth. Hier muss man nämlich im Gegensatz zu den etablierten Dickschiffen die Gewinner treffen. Auf Sicht der letzten 2-3 Jahre liefen z.B. Shell oder UniLever besser als die FAANGs. Es sind aber auch einige Tech-Wachstumstitel noch deutlich schlechter gelaufen. Ich würde sagen: Die Mischung machts und Aussagen sie „Dividenenaktien sind Mist“ sind Mist – auch wenn sich der Autor mit seinen Matheskills brüstet :-)

@Tobs @Slowroller

Ist ja ok. Man sollte nur immer aufpassen, dass man nicht in einer Echokammer landet, wo alle immer dasselbe so lange wiederholen bis es dann zu einer vermeintlich unverrückbaren Wahrheit wird. Genannt auch selektive Wahrnehmung.

Der Autor des Beitrags kann jedenfalls auf eine lange Zeit sehr erfolgreicher Aktieninvestments zurückblicken.

Das kann nicht jeder.

Genau! Eben um kein Echokammeropfer zu sein, sind wir ja hier :-)

Ich finde es auch gut, wenn erfolgreiche Menschen andere teilhaben lassen. Aber wenn ich mich mal auf das Echokammerprinzip zurückziehe, betrachtet der Autor das schon recht süffisant von oben herab ohne die Beweggründe der jeweiligen Investoren zu betrachten. Der Sparstrumpf ist ja gefühlt zweitgrößter Apple-Investor nach Warren Buffet ;-) Ist es aber richtig Tech mit Consumer-Staples oder Energie/Telekomunikation zu vergleichen? Oder sollte man Procter oder Unilever nicht eher mit sichereren Anlagen wie Anleihen vergleichen? In der Niedrigzinsphase waren sie vergleichen mit Staatsanleihen super. Jetzt grad mag sich das ziemlich ändern…

Daher fragte ich ja Nikos auch, wieso ihm monatliche Cash-Flows wichtig sind. Er hat einen Grund dafür und den werde ich nicht hinterfragen, auch wenn ich das komplett anders handhaben würde.

Ich weiß nicht, welche Erfolgsquoten ein Nikos oder ein anderer xy schon aufweisen kann oder erst aufweisen muß.

Wenn ein erfolgreicher Investor zugegeben etwas plakativ und arrogant mit einem „Dividenaktien sind Mist“ daherkommt, aber einen soliden Track-Record aufweisen kann, dann nehme ich ihn ernst…mindestens.

Und interessiere mich für seine Argumente.

Ist dieser erfolgreiche Investor nicht derjenige, der sich seine Performance immer so schönrechnet? Sein mehrheitlich techlastiges Depot mit einem Msci World, also Äpfel mit Birnen vergleicht? Wenn man korrekterweise seine Performance einem simplen A0YEDL gegenüberstellt, relativiert sich dann das ganze.

Ich erinnere an das Renditedreieck ( heute vielleicht Viereck, wegen Nachhaltigkeit).

Profit und Risiko liegen am Endenah beisammen.

Das Problem bei vielen Aktien : sie sind zu teuer waren zu teuer und werden es sein. Und trotzdem steigen diese immer wieder auf neue Höhen. Z.b.Apple, P&G

Die üblichen Kriterien ( Rendite, KGV, KUV, P/E, Dividende, Charttechnik ) sind bei Reits, Gold, Immobilien, Wachstumsaktien, Dividendenaktien u.U. verzerrt oder nur mit Zeitaufwand korrekt anzuwenden. Manche Aktien/Assets folgen eigenen Mustern. Die Gefahr besteht Äpfel mit Birnen zu vergleichen. Reits gegen Aktien oder Immobilien/Gold gegen Wertpapiere auszuspielen macht keinen Sinn. (Du könntest auch Flugzeuge mit Autos vergleichen, vollkommen sinnfrei, der nächste brüllt Helikopter und nichts ist erreicht.)

Zwei Strategien bei Aktien :

– folge emotionslos und hart einer Strategie auf einer jeweils begrenzten Zahl von Aktien. Das bedeutet sich gelegentlich von Aktien zu trennen und andere ins Boot zu holen. Mittlerer Zeitaufwand.z.b. Momentumstrategien.

Geringere Diversifikation, größere Volatilität.

– Diversifiziere stark und mache eher BuyandHold mit Positionsgrößen bei denen ein einzelner Absturz den Buchwert des Portfolios wenig berührt. Geringster Zeitaufwand. Z.b. Value-/Growth-Strategien.

Ich mag Dividenden rein emotional.

Ich habe Cash Flow aus Dividenden und somit mehr Geld zum Aktien kaufen.

In einem anderem Depot nutze ich die Dividenden um meine Nice to have Sachen zu kaufen.

Mit meiner aktuellen Strategie bin ich zufrieden, meine Gesamtdividende steigt fast jedes Jahr.

Jährlich steigende Dividenden motivieren mich diese Strategie weiter zu verfolgen, leider gibt es die automatisierte Reinvestition bei uns nicht……….. ich sammle jeden Monat die Dividenden und investiere diese dann im Folgemonat in eins der Unternehmen die in meiner Watchlist sind.

Aktuell habe ich Walgreens Boots im Auge, die hat’s die vergangenen Wochen richtig erwischt. Ob Walgreens die Dividenden weiter zahlen kann ist nicht sicher, trotzdem lächelt mich die Dividendenrendite, das KGV aber auch der aktuelle Kurs (nahe 52 Wochentief)

Wie seht ihr Walgreens?

Hallo Tim,

wirklich interessantes und sehenswertes Interview mit Christopher Tsai. Der langfristige Investment Ansatz wirkt ja überzeugend.

Was mich interessieren würde; hat Her Tsai mit einem Fonds bzw. mit seiner Herangehensweise auch tatsächlich über einen längeren Zeitraum den z.B. SuP 500 geschlagen?

Ich habe gar keine ISIN eines Fonds o.ä. gefunden.

VG

@Nikos

Du schreibst im letzten Artikel zum Schluß:

„Im nächsten Artikel werde ich darauf eingehen, wie ich neue Aktien finde und wie ich meine Kaufentscheidungen treffe.“

Seitdem schaue ich regelmäßig nach, ob dieser Artikel schon erschienen ist. FInde es sehr interessant zu erfahren wie Du Deine Kauffentscheidungen triffst.

Wann kommt dieser Artikel ?

Hoffe ich nerve nicht ! Und wenn ich jemanden nerve, ignoriert mich einfach. Danke!

Der ist schon fertig. Es stehen bereits 2 Artikel in der Warteschleife. Sie werden demnächst kommen.

Wann kommt der Artikel Nikos ?

Das frage ich mich auch.

Vielleicht weiß Tim etwas ?