Das rät der Gründer des größten Hedgefonds der Welt, Ray Dalio, der jungen Generation zu tun:

- Spare. „Zu sparen bedeutet Freiheit und Sicherheit. Denke darüber nach, was das ist.“ Sei vorsichtig bei der Schuldenaufnahme.

- Lege dein Geld gut an. Bedenke, dass Cash das schlechteste Investment auf lange Sicht ist. Die Inflation frisst Renditen auf Spareinlagen auf, hinzu kommt die Steuer als belastender Faktor.

- Streue ausreichend. Nimm verschiedene Länder und Assetklassen. Mache das Gegenteil von dem, was dir dein Instinkt und die Masse sagt. Du kaufst, wenn keiner kaufen mag. Du verkaufst, wenn keiner verkaufen mag. Das ist emotional schwer. Mache Dinge, die sich unwohl anfühlen.

Ich denke, das Beste, was dir Geld bietet ist: Es gibt dir Wahlmöglichkeiten. Du siehst, wie Menschen in schlechten Beziehungen bleiben, ein Haus verlieren, Möglichkeiten zur Weiterbildung versäumen…, weil sie von Gehalt zu Gehalt leben. Weil ihnen die Reserven fehlen. Das hat mich inspiriert, mein gesamtes Leben ein Finanzpolster aufzubauen. Das geht selbst mit einem sehr geringes Einkommen. Du darfst eben nicht alles ausgeben. Es geht um die Anspruchshaltung.

Es gibt genug Eltern, die arbeiten ihr ganzes Leben hart. Sie wollen der Familie das beste Leben ermöglichen. Weil sie aber zu wenig Rente bekommen und zu wenig investiert haben, werden viele gezwungen, bis 67 Jahre zu arbeiten.

Ein Drittel der Deutschen hat keinerlei Ersparnisse. Null. Das ist so krass. Es wird nur konsumiert. Das geht aus einer neuen Studie der ING Bank hervor. Damit zählt Deutschland zu den Schlusslichtern in Europa.

Lange Arbeitsstunden in einem undankbaren Job zu haben und gegen Krankheiten zu kämpfen, fordert Menschen im hohen Alter körperlich und geistig heraus. Aber Menschen sind gezwungen, zu arbeiten, weil ihnen die Ersparnissen fehlen. Die gesetzliche Rente reicht nicht. Viele schaffen es nicht, auf ihr Zielvermögen zu kommen. Dann kommt der späte Ruhestand. Sie haben einen Punkt in ihrem Leben erreicht, an dem sie eigentlich die Früchte ihrer Arbeit ernten wollen, aber sie haben nicht das Vermögen, um den goldenen Lebensabschnitt zu genießen. Die Gesundheit leidet. Das Geld ist ständig knapp.

So lange zu arbeiten, um deine späteren Jahre genießen zu können, das gelingt vielen nicht. Wenn jemand etwas von Altersarmut, Überschuldung oder Privatinsolvenzen hört, das muss doch die Menschen zum Nachdenken bringen? Lerne daraus, in jungen Jahren die Maximierung deiner Ersparnisse anzugehen. Sicher dich finanziell ab. Die meisten sind aber uneinsichtig. Es hilft nicht mal der Tritt in den Hintern.

Es geht anders. Ich entdecke immer wieder spannende Geschäftsleute und Anleger, die sich etwas aufbauen. Blicke auf Herbert Wertheim. Er ist ein Optiker und Kleinunternehmer. Er lebt in Florida. Der 80-jährige hat es zum Milliardär geschafft. Sein Vermögen schätzt das Magazin „Forbes“ auf 2,3 Milliarden Dollar. Er hat 100 Millionen Dollar an die öffentlichen Universitäten in Florida gespendet. 1977 hat er seine Stiftung gegründet. Er schloss sich dem Spendenaufruf von Warren Buffett und Bill Gates an. Damit verpflichtet er sich, mindestens die Hälfte seines Vermögens zu spenden.

Sein enormes Vermögen kam nicht durch Gründung eines Unternehmens zustande, sondern durch lebenslanges „Buy and Hold“. „Herb“ Wertheim ist möglicherweise der reichste Einzelinvestor, von dem die Welt noch nie gehört hat. Er hält hunderte Millionen Dollar in Aktien von Apple oder Microsoft, die er während des Börsengangs kaufte und nie mehr hergab, berichtet Forbes.

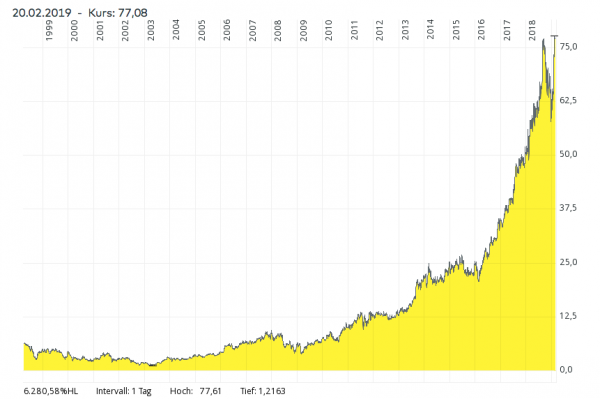

Er hat ein gutes Händchen. Nimm beispielsweise Microsoft. Das Softwarehaus zählt zu den besten Aktien überhaupt. Wer 1986 10.000 Dollar in Microsoft investiert hat, hat heute 16 Millionen Dollar. 9 unterschiedliche Aktiensplits hat das Softwarehaus von Bill Gates seither gemacht.

In seinem Depot sind GE, Google, BP, Bank of America

Wertheim hat eine Aktien-Position, die 500 Millionen Dollar wert ist: Es ist Heico. Der Hersteller von Flugzeugteilen setzt 1,8 Milliarden Dollar um. Die Aktien stammen aus dem Jahr 1992. Wertheim hat Dutzende anderer Aktien, die von General Electric über Google bis hin zu BP und Bank of America reichen. Wenn Wertheim investiert, bevorzugt er Industrie- und Technologietitel sowie Dividenden. Sein finanzieller Erfolg basiert auf einem halben Jahrhundert. „Meine Sache ist: Ich wollte Freizeit haben. Zeit ist für mich das Kostbarste“, sagte er „Forbes„.

Wertheim kam am Ende der Weltwirtschaftskrise in Philadelphia zur Welt. Er ist ein Sohn jüdischer Einwanderer, die aus Nazi-Deutschland flohen. 1945 zogen seine Eltern nach Hollywood in Florida. Sie lebten in einer Wohnung über der Bäckerei der Familie. Als ein Legastheniker kämpfte sich der junge Wertheim durch die Schule. „Damals haben sie dich nur dumm genannt“, erinnert er sich gegenüber „Forbes“. Sein Vater, ein Bäcker, war gewalttägig. So floh der junge Wertheim immer wieder aus dem Haus. Er verbrachte Zeit mit den heimischen Seminole-Indianern, jagte und fischte in den Everglades und verkaufte Froschschenkel. Er trampte durch Florida. Er pflückte Orangen und Pampelmusen.

Mit 17 Jahren geht er zur Marine nach San Diego

Irgendwann hatten seine Eltern genug. Im Alter von 17 Jahren ging der Schulabbrecher zur amerikanischen Marine. Die erste Station war in San Diego. „Dort hat sich mein Leben verändert“, sagt er. „Sie geben dir die ganze Zeit Tests, um zu sehen, wie klug du bist. Von den 135 in unserer Klasse, glaube ich, war ich an der Spitze – insbesondere in den Bereichen Mechanik und Organisation.“

Er studiert Physik und Chemie in der Marine. Er wusste, warum das Studium so wichtig war. Als Soldat hatte er nicht viel. „Ich hatte Schuhe und Kleider. Die Leute halfen mir zu lesen. Ich habe gelernt, Atomwaffen zu entwaffnen und Hubschrauber zu fliegen. Ich schaffte es alles. Das gab mir Zuversicht, andere Dinge zu tun.“ Der materielle Gegensatz zwischen den Offizieren und allen anderen entging ihm nicht: „Die Offiziere hatten Leute, die ihre Betten machten, sie trugen schönere Uniformen, hatten besser aussehende Freundinnen und schönere Autos.“ Der einzige Unterschied zwischen ihnen und ihm war, dass sie aufs College gingen. Also entschied er sich zu studieren. „Verdammt, ich gehe aufs College!„

Im Alter von 18 Jahren kauft er seine ersten Aktien

Als er für die Marine arbeitete, kam er oft mit Atomwaffen in Berührung. Er verdiente das erste regelmässige Geld, In dieser Zeit beginnt Wertheim Aktien zu kaufen. Seine erste Investition machte Wertheim im Alter von 18 Jahren mit seinem Stipendium der Navy: Er kaufte Aktien von Lear Jet. Wertheim lernte Gründer Bill Lear während eines Besuchs in einer Flugzeugfabrik in Connecticut kennen, wo Hubschrauber der Marine hergestellt wurden. Wertheim wurde von Lears Erfindungen angezogen, wozu die ersten Autopilotsysteme zählten. Später war die Firma Pionier im Business-Jet-Markt.

Fast religiös ist seine Hingabe für Aktien. Nachdem er die Marine verlassen hat, verkaufte Wertheim Enzyklopädien von Tür zu Tür, bevor er ans College und die University von Florida ging. Er arbeitete nebenher für die NASA. Das weckte sein Interesse für das Auge.

Neben der Augenpraxis arbeitet er an Erfindungen

1963 erhielt er ein Stipendium am Southern College of Optometry in Memphis. Er eröffnete nach seinem Abschluss eine Optiker-Praxis in Florida. Zwölf Jahre lang arbeitete er dort. Er sah Patienten, die hauptsächlich arme Arbeiter waren und die ihre Rechnungen manchmal mit Mangos und Avocados bezahlten. Wertheim bastelte abends an Erfindungen. 1969 erfand er eine Brillentönung für Kunststofflinsen, die gefährliche UV-Strahlen herausfilterte.

Kunststoff war damals das bevorzugte Material für Brillen und Sonnenbrillen. Die Nachfrage nach Wertheims Tönung nahm zu. Er verkaufte laut „Forbes“ die Erfindung für 22.000 Dollar.

Seine Hobbys beschreibt er so: „Ich mag es zu fliegen, zu fischen, Porträts zu malen, zu kochen, zu reisen, zu recherchieren und Patente zu lesen.“

1970 gründete Wertheim die Firma Brain Power Inc (BPI). Es war eine Technologieberatung. Wertheim forschte an Tönungen und Farbstoffen. Seine Firma BPI stieg zu den größten Herstellern optischer Farbtönen auf. Es stellte Laborgeräte, Reinigungsmittel und Zubehör für Optiker und Augenärzte her. Heute verfügt BPI über mehr als 100 Patente im Bereich Optik. 49 Mitarbeiter setzen jährlich 25 Millionen Dollar um. BPI ist nie enorm gewachsen. Aber es warf regelmässig Millionenerträge ab. So konnte sich Wertheim seiner Leidenschaft den Aktien zuwenden.

Er hasst Gebühren, daher ist er bei Discountbrokern

Die Barmittel flossen in Wertheims Brokerage-Konten. Seine Strategie war eine Mischung aus Warren Buffett und Peter Lynch. Hohe Gebühren lehnt er ab, daher nutzt er die beiden Discountbroker Fidelity und Charles Schwab, um sein Portfolio zu verwalten.

Mit Lear Jet folgte Wertheim dem Spruch „investiere nur in das, was du kennst und verstehst“. Es basiert auf der Strategie, die der berühmte Fidelity Magellan-Fondsmanager Peter Lynch vertrat. Lynch riet Privatanlegern, ihr Fachwissen zu nutzen, um bei ihren Investitionen einen Vorteil zu erzielen.

Wertheim liebt Dividenden: Sie lindern den Schmerz

Aufgrund des jeweils großen Patentportfolios investierte Wertheim in IBM, 3M und Intel. Wie Warren Buffett glaubt Wertheim fest daran, seine Positionen zu verdoppeln, wenn die Kurse nach unten laufen. Er sagt, wenn man auf ein Unternehmen vertraut, ist es nicht so wichtig, was die Börse mit dem Kurs macht. Das Produkt habe einen bleibenden Wert. „Wenn du etwas zu 13 Dollar pro Aktie magst, solltest du es für 12, 11 oder 10 Dollar pro Aktie noch mehr schätzen“, erklärte Wertheim Forbes. „Wenn eine Aktie weiter sinkt und du daran glaubst (…), dann kaufst du mehr.“ Wertheim sagt: “Wann immer es möglich ist, sind Dividenden hilfreich, um den Schmerz von Aktien zu dämpfen, die nach unten driften oder seitwärts gehen.“

„Mein Ziel ist es, zu kaufen und fast nie zu verkaufen“, betont er. „Ich lasse die Aktien im Depot liegen und nutze die Dividenden, um voranzukommen.“

Microsoft und Apple kaufte er zum Börsengang

Wertheim liebt seine Microsoft-Aktie, die er seit dem Börsengang 1986 gehalten hat. „Ich wusste viel über Computer und war an deren Entwicklung beteiligt.“ Die während des Börsengangs erworbenen Microsoft-Aktien, die seit 2003 Dividenden ausschütten, haben jetzt einen Wert von über 160 Millionen Dollar. Seine 1,25 Millionen Aktien von Apple, von denen er einige während des Börsengangs von 1980 erwarb und einige, als die Aktie in den neunziger Jahren bei 10 Dollar notierte, sind 200 Millionen Dollar wert, schreibt Forbes. Er machte auch Fehler, er kaufte Blackberry-Aktien, die bitter abgestürzt sind.

Wertheim glaubt, ein starkes Management und Geduld sind der Schlüssel zu seinem Aktien-Erfolg. Ein hervorragendes Beispiel dafür ist Heico, ein familiengeführtes Luft- und Raumfahrt- und Elektronikunternehmen mit Sitz in Wertheims Heimatstadt Hollywood in Florida. Heute wird Heico für 90 Dollar gehandelt. Er war eingestiegen, als der Kurs bei 33 Cent dümpelte. Mit „Buy and Hold“ ist er der größte Einzelaktionär mit über 10% geworden. Seine ursprüngliche Investition in Höhe von 5 Millionen ist 500 Millionen Dollar wert. Zählt man die Dividenden hinzu, sind es mehr als 800 Millionen Dollar.

Drogerie-König Dirk Roßmann zockt mit Gazprom-Aktien

Knuffig finde ich, wie der deutsche Drogerie-König Dirk Roßmann mit Aktien spekuliert. So kaufte er ein großes Gazprom-Aktienpaket (250.000 Stück). Anschließend wartete er geduldig, bis die Position auf 4 Euro geklettert ist. Zu sehen ist das in dieser Dokumentation (ziemlich am Ende grob ab Minute 38:00). Er ist ein Spekulant. Warum macht Roßmann nicht „Buy and Hold“?

Ray Dalio warnt aber vor einem bevorstehenden Crash ca. im Jahr 2020, der so heftig zu werden droht wie 1929!

Jo, kann ich auch empfehlen. Ist ein Kurzinterview unter Handelsblatt.de

Ich denke auch gelegentlich, hätte ich doch viel früher mit dem Investieren begonnen.

Hätte, hätte … ich fing halt etwas später an, es macht mir große Freude potente Unternehmen und deren Tun zu entdecken, dann kaufe ich das auch ebenso gerne.

Jeden Monat, voll rein in den Laden.

Hatte bereits Monate bis zu 65% Sparquote, geht aber nicht immer.

Der alte Benz tut seinen Dienst und die Wohnung ist bezahlt, kann also gerne so weitergehen.

Wünschte, ich käme schneller voran, genieße aber auch gerne den langsamen Fortschritt.

Crash ist mir wurscht, danach muss es ja auf jeden Fall weiter gehen – und dann will ich mitspielen :)

naja Frau Nicole Wertheim sieht aber nicht gerade aus, als würde sie bescheiden leben mit den ganzen Klunkern ;)

Die wirklich Reichen müssen nicht bescheiden leben. Wenn sie es „doch machen“dann nur um nach außen hin nicht aufzufallen.

@ Albr warum sollte sie? Geschaetzte 2 Mrd bei 3% sind das 60 mio im jahr zum ausgeben. Also 5 mio im Monat, fuer unsereins schwer vorstellbar aber das Budget gibt es her. Warum auch sollte man 100 mio Spenden und selber weit unter Niveau leben. Muss nicht sein.

Klasse Artikel, Tim. Ganz nach meinem Geschmack. Hat mir wieder deutlich besser gefallen, dass der Zigaretten-Artikel gestern. Auch wenn ich weiß, was du damit sagen wolltest. :-)

Die Tipps von Peter Lynch schätze ich übrigens auch sehr. Habe seinen Klassiker „Der Börse einen Schritt voraus.“ fast durch. Wirklich humor voll geschrieben und gut zu verstehen.

Viele Grüße,

Danny

Sehr interessant!

Zufällig hat Rossmann eine Loge neben dem Gazprom-Mitarbeiter Gerhard Schröder beim künftigen Zweitligist Hannover 96. Das hat sicherlich keinen Einfluss auf seine Aktienzockerei.

@Daniel

Das hat Herr Rossmann (eigentlich) nicht nötig. Er hat doch Videotext! ;-)

Ich bin immer wieder erstaunt wie man knallharte Geschäftsleute als netten Onkel oder energische Oma medial verzerrt und empathisch mitfühlend/sozial dem Publikum präsentiert.

So was lässt sich einfach viel besser vermarkten, da wir auf Gefühle deutlich besser triggern.

@Fabian

Wo hat Ray Dalio so ne Prognose losgelassen?

@Aktienzockerei

Ich kenne Herrn Roßmann nicht, aber es sah zumindest für mich so aus in einer Doku die ich mal über ihn gelesen habe: Er hat die Zukunft seines Unternehmens aufs Spiel gesetzt u.a. als er lieber seine Zeit lustlos verbracht hat mit Zockerei & Traden am Neuen Markt anstatt sich um das kriselnde Unternehmen und Mitarbeiter und Familie zu kümmern. Vielleicht hatte er eine Art boreout oder burn out. Ich finde, er hat anscheinend Heute ein cooles Verhältnis zu seinem Junior / Nachfolger im Unternehmen und er hat natürlich wahnsinnig viel erreicht. Chapeau davor.

Zeit und der sinnvolle Einsatz von Zeit ist für mich das wertvollste im Leben. Siehe auch die andere Diskussion um ‚ab wann ist man reich‘: reich an Geld heisst ja nicht reich an Zeit, reich an Selbstbestimmung oder reich an Freude & Freunden oder Reich im Leben.

@42sucht21

Ja, deswegen sind wir Menschen und machen alle mal Fehler.

Die Lebensleistung im finanziellen/wirtschaftlichen Lebensbereich ist trotzdem sehr überdurchschnittlich und anerkennenswert.

@ Divi-ente:

Die ganze Zeit. Schau mal im Netz nach!

https://www.handelsblatt.com/finanzen/maerkte/boerse-inside/star-investor-eine-situation-wie-1937-ray-dalio-sieht-naechste-grosse-finanzkrise-kommen/23088090.html

https://www.godmode-trader.de/artikel/crash-am-aktienmarkt-dieser-starinvestor-sagt-ja,6308755

42sucht21: verwechselst du Roßmann mit Schlecker? Roßmann ist doch aktuell nicht in der Existenz gefährdet, die liefern sich ein Kopf an Kopf Rennen mit dem Karlsruher Unternehmen DM.

oder eventuell der Müller?, der hat soweit ich weiß mit CHF gezockt.

@Tim

„Nehme verschiedene Länder und Assetklassen.“

„Nehme Herbert Wertheim.“

https://diebriefprofis-blog.de/vom-geben-und-nehmen-nehme-oder-nimm/

@DanielKA

Nein, nicht aktuell. Ich meinte zu Zeiten des Neuen Marktes. Siehe auch seine Biographie „… dann bin ich auf den Baum geklettert!“ 1996 stand das Unternehmen Rossmann vor dem Konkurs.

„privat verspekulierte sich Roßmann an der Börse, außerdem erlitt er einen Herzinfarkt.“

https://www.vip.de/cms/altes-auto-altes-handy-keine-uhr-so-lebt-dirk-rossmann-4234151.html

Der Unternehmer Kind hat mal in einem Buch (Über Geld reden: Prominente im Gespräch) über Rossmann gesagt: Dirk Roßmann, der macht in Aktien. Der spekuliert. Mein Freund Dirk Rossmann, der lebt das.

Schöne Geschichte ist auch: Wegen Preisabsprachen (Melitta) wurde Rossmann zu 5,5 Mio Strafzahlung verurteilt. Er ging dagegen in Berufung und ist dann mit 30 Mio Strafe rausgegangen ;-)

Ja, bei Müller ging es 2015 glaube ich um FX-Spekulationen zum CHF. Parallelen zum Fall Merckle drängen sich auf.

Das zeigt auch schön, wie normal es ist für erfolgreiche Unternehmer sich selbst zu überschätzen und welch entspanntes Verhältnis sie zu Risiko haben. Gutes Unternehmertum ist vielleicht sogar das genaue Gegenteil von langfristig gutem Investmentverhalten.

PS: Ich war übrigens auch schon in der DM-Arena in ihrer Stadt.

Tolle Story, ich wünschte, ich wäre so vernünftig gewesen, aber ich werde besser :

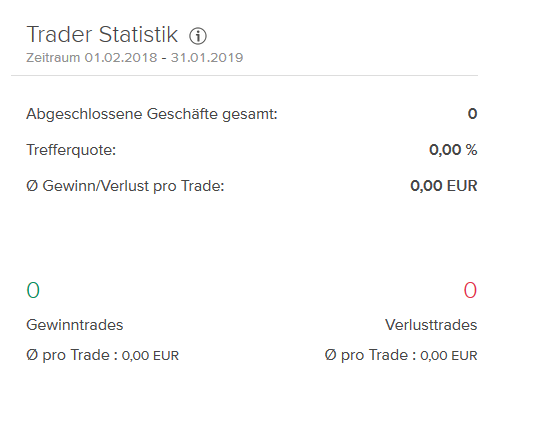

Man beachte den von Bank gesetzten Begriff „Trefferquote“. Offensichtlich handelt es sich bei der Akteinanlage um eine Wette, Dartsspiel oder Roulette. ;)

Mit BuyandHold hat man eine Trefferquote von 100%, wenn man lange genug wartet. Verlierer im Depot werden durch Gewinner kompensiert und nach genügend langer Zeit überkompensiert.

Diversifikation und Dividenden, ETFs, Wachstumaktien und nichts mehr hergeben !

Hallo Tim,

was hälst du von Dividenden-ETF’s wie e dem SPDR S&P US Dividend Aristocrats UCIT ETF?

Viele Grüße aus Baden-Baden

@Jens

der falsche Imperativ ist in der Tat sehr nervig. Ich denke, es ist eine sprachliche Unsicherheit. Leider weit verbreitet. Zu vermuten ist, dass die Benutzer den Konjunktiv auch nicht so beherrschen oder es ihnen wegen dieser existierenden Beugungsform nicht auffällt. Es scheint mir eine abgeschwächte , eher freundlich gemeinte indirekte Aufforderung zu sein :

„Lese ein Buch“ (wie grausam) anstatt „Lies doch auch mal ein Buch!“

Da ich aber sicher auch viele Fehler mache, habe ich bisher nicht den Oberlehrer spielen wollen. Contentless flat thinker würden mir sonst jeden Schreib- oder Ausdruckfehler melden, auch in diesem Posting.

Letztlich geht es ja mehr um den Inhalt…

Hallo,

ich stelle fest: jetzt lese ich ja wieder einige Kommentare mit sinngemäßem Inhalt „..bin Langfristinvestor“. Im Dezember waren genau die Gegenteile zu hören, verkaufen…, wieder einsteigen…., Tiefpunkt erwischen…, nicht zu früh einsteigen …

Bin gespannt, wie lang es diesesmal wieder dauert, bis die gleichen Kommentare kommen. :-)

Gruß

A.

@ A. Wie lange es dauert? Bis zum nächsten heftigen Abschwung ;-)

@DanielKA

Wie lange es dauert? Bis zum nächsten heftigen Abschwung.

Im Grunde hast du recht. Allerdings wird ja der Abschwung sehr subjektiv als „heftig“ wahrgenommen.

Gruß

A.

https://www.zeit.de/wirtschaft/geldanlage/2019-02/rentenreform-buergerfonds-altersvorsorge-gruene

„Die Grünen wollen die Altersvorsorge in Deutschland durch einen staatlichen Bürgerfonds verbessern.“

„Demnach soll der Staat einen bestimmten Anteil des Bruttolohns von Arbeitnehmerinnen und Arbeitnehmern einbehalten und in den Fonds einzahlen. Selbstständige, Freiberufler und Beamte sollen freiwillig einzahlen können. Der Fonds investiert in Aktien, aber auch in nicht an der Börse gehandeltes Eigenkapital.“

„Das Konzept orientiert sich an Bürgerfonds in skandinavischen Ländern, die ähnlich funktionieren. Es ist eine Reaktion darauf, dass die staatlich geförderte Riester-Rente nicht die erhoffte Wirkung zeigt.“

Hallo zusammen,

ich hab mich die letzten Wochen immer wieder Mal gewundert. Scheinbar hab ich den Crash irgendwie garnicht richtig wahrgenommen…

Ich mein, ja ich bin deutlich ins Minus gerutscht. Aber als Crash hab ich das irgendwie nicht empfunden, und warum? Schlicht weil ich weithin kaum Unternehmen gefunden habe die ich für preislich angemessen bewertet erachte.

In den letzten 3 Jahren hab ich lediglich 4 Käufe getätigt, also alle 9 Monate einen Kauf. Ich glaube einen Crash sehe ich erst dann, wenn dir die Chancen direkt vor die Füße fallen.

Darauf freue ich mich schon, dann kann ich mal wirklich shoppen gehen.

Grüße Baum

@Der Baum: Interessant. Was waren deine Top 4 Picks der letzten drei Jahre?

@ Danny „Pfeffersack“:

seit wann hat diese linksradikale Pädophilenpartei Finanzkompetenz?!

@ A. Sehr gute Kommentare. Vieles ist mir hier viel zu wissenschaftlich. Einen richtigen Crash haben die meisten sicherlich noch gar nicht erlitten. Das Gejammer wird dann wieder gross sein.

Thomas

@Stefan: Ich weiß nicht, was Finanzkompetenz nach deinem Gusto ist, aber ich finde es interessant, dass eine weitere Gruppe den Kapitalmarkt für die Finanzierung der Rente nicht mehr kategorisch ablehnt und verteufelt.

Ich meine, das skandinavische Modell wird doch so oft positiv hervorgehoben. Zumindest einen Teil der Rentenbeiträge könnte man doch renditestark ablegen. Um Längen besser als das Gebührenmonster Riester-Rente.

@Danny

https://www.gruene.de/ueber-uns/2019/ein-buergerfonds-fuer-die-altersvorsorge.html

Es ist ein (vergeblicher) Versuch der grünen Linkspartei den Verbots- und Klimahysterienimbus loszuwerden. Aber damit sind die Grünen in besten Kreisen. Alle anderen Parteien machen das aus Sicht ihrer Überzeugung auch – regelmäßig, um ihre Umfragewerte zu erhöhen. Wahrheitsgehalt : annähernd Null. Kurz bevor es dazu käme, würden die Grünen – vollkommen überraschend, aber von allen erwartet – Verzicht auf Rüstungsunternehmen, Verbot von Tierproduktunternehmen, Genfreiheit, keine fossile Energieförderung… für einen solchen Fonds fordern und sich damit sich selbst zerfleischen. Da bleibt am Ende keine Aktie mehr übrig, in die der Fonds auf Basis einer links-grünen Ideologie investieren dürfte. Und damit wären wir wieder bei „Verbot“ und „Klima“.

Abgesehen davon halte ich einen Deutschen Staatsfonds für lange überfällig. Es ist zu viel umlagefinanziert. Damit sind wir angreifbar, wenn die heimische Wirtschaft mal schwächelt. Ist das Kapital in der Welt, können wir auch mal eine Exportdelle abfedern. Andere verdienen dann für uns. Unsere Wirtschaftspolitik scheint von kurzfristiger Planung und dem Glaube an ständiges Wachstum geprägt zu sein.

Ich baue mir meinen eigenen ‚Staatsfonds‘, heute ist mir „American Tower Corporation“ in den Wagen gehüpft :

American Tower, one of the largest global REITs, is a leading independent owner, operator and developer of multitenant communications real estate with a portfolio of over 170,000 communications sites. In addition to leasing space on towers, the company provides customized collocation solutions through its in-building systems, outdoor distributed antenna systems and other right-of-way options, managed rooftops and services that speed network deployment.

Ich finde es grundsätzlich begrüßenswert, dass die Grünen auch die Sinnhaftigkeit einer kapitalgedeckten Altervorsorge erkennen. Die Beiteiligung am Produktivkapital für Jedermann zu fördern ist doch das sozialste, was man machen kann und viel besser als immer neue Forderungen nach Mindestlöhnen oder Vermögenssteuern anzuführen.

Dennoch bin ich der Meinung, dass es keinen Staatsfonds geben sollte, weil der Staat mit den Stimmanteilen dann zu viel Einfluss auf die Unternehmen ausüben kann. Auch kann es leicht politisch interessant werden, wenn es diesen einen Fonds gibt, mit dem man die Altersvorsorge eines ganzen Landes treffen kann (bspw. mit Sanktionen gegen den Fonds).

Daher würde ich mir wirklich ein System wünschen, das den 401k-Plänen, oder wie die heißen, entspricht. Es gibt ein Depot, in das kann man Geld direkt aus dem Brutto einzahlen. Dann gibt es eine Auswahl an öffentlich zugänglichen Fonds, in die man dieses Geld investieren kann. Durch die Auswahl geeigneter Fonds (Index-ETFs, z.B.) kann hoffentlich vermieden werden, dass zu viele Leute das Zocken anfangen und Geld verlieren.

Wenn man das Rentenalter erreicht hat, kann man Geld steuerfrei aus dem Depot abziehen, vorher kostet es die normalen Steuern. Das Depot ist bei sämtlichen Bedürftigkeitsprüfungen außen vor und nicht pfändbar.

@Jens

Ja, sprachlich liegt der gute Tim leider nicht immer richtig. Auch wenn es um den Inhalt geht, zeugt eine korrekte Rechtschreibung und Grammatik doch von Respekt und Höflichkeit seinen Lesern gegenüber. Deswegen bin ich kein Freund der Einstellung „Wenn man ungefähr erahnen kann, was gemeint ist, ist es doch in Odnung“.

Es ist ja sicherlich ein schöner Gedanke mit dem Staatsfonds. Aber ich verstehe nicht, warum man es nicht einfach bei der Freiwilligkeit belässt.

Warum gründet die Bundesrepublik nicht einfach einen Fonds den man als Privatinvestor an der Börse ordern kann. Meinetwegen auch nur Bürger mit deutscher Staatsangehörigkeit.

Auch ein „Deutschland-Depot“ könne die Grundlage sein. Jeder Bürger erhält eines. In diesem Depot kann dann oben genannter Fonds gekauft werden. Meinetwegen aus dem Brutto. Einzige Auflage: Mindestanlage bzw. Haltedauer 15 Jahre bzw. bei Erreichen der Rente.

Und wer den Fonds nicht mag kann dort auch einen MSCI WORLD oder jedes andere Papier das börsengehandelt ist aus dem Brutto ansparen für das aber gleiche Auflagen gelten. Auch alle Ausschüttungen darin könnten steuerfrei bleiben. Sodass der Sparer nicht nur seine Fonds im Deutschland-Renten-Depot ansparen könnte sondern auch eine gewisse Geldmenge. Das ganze müsste allerdings auch „Hartz4“ sicher sein, da sonst fast jeder Anreiz fehlt. Für den Staat wäre es dennoch ein Gewinn, denn eine gute Verzinsung eines „Privat-Depots“ ist weniger kostenintensiv als jemanden alles im Jetz wegzunehmen, der allerdings dann im Alter wieder dem Staat auf der Tasche liegt.

@ korrekte Schriftsprache

Tim war in Monnem an der BA und er hat dort auch geschafft. Monnem is e Universidädsschdadt mit 300.000 Oiwohner unn is dodemit die zweddgreeschd Schdadt in Bade-Werddebääg. https://pfl.wikipedia.org/wiki/Mannheim

@ Danny „Pfeffersack“ / staatlicher Bürgerfonds

Ich bin auch eher für eine freiwillige, private zusätzliche Vorsorge welche in stark steuergeförderten Hartz IV-sicheren Vehikeln abläuft, falls das Geld bis zur Rente innerhalb des Vehikels gehalten wird. Die Politik sollte sich möglichst weitgehend raushalten.

Ich finde die Theorie hinter einem sog. Bürgerfonds gut aber die praktische Ausgestaltung wird furchtbar werden. Langfristig wird es nicht zusätzliches Geld zur Rente sein sondern zur Reduktion des Rentensystems führen und diese substitutieren und die Politik immer mehr aus der Verantwortung nehmen. Renten erhöhen – brauchen wir nicht wir haben ja den Fonds. So ein staatlicher großer Geldfonds würde vermutlich mittelfristig auch Begehrlichkeiten der Politik wecken – nicht nur im Krisenfall würde man auf die Idee kommen davon etwas Zweck zu entfremden. Infrastruktur finanzieren? Oh, wir haben da doch diesen Fonds. Banken oder ein EU-Land retten, ach da hatten wir doch noch was…

Außerdem müssten nicht nur lediglich Angestellte („Bürgerfonds“) sondern ALLE, also auch Freiberufler, Beamte (-> grüne Politiker…), Ärzte, Architekten usw. einzahlen und natürlich darf es keine Kapitalerhaltgarantie enthalten, ansonsten wird risikoarm investiert oder am schlechtesten Zeitpunkt umgeschichtet.

Schafft DE so einen Fonds mit lediglich 30 Mitarbeitern und Kostenquote von 5-10 BP wie der AP7?

https://www.daserste.de/information/wirtschaft-boerse/plusminus/sendung/hr/altersvorsorge-106.html

Einen Teil der Rentenkapitals im Anlageverfahren anzusparen ist sicherlich eine gute Idee. Die Pensionskasse in der Schweiz ist die 2.Säule dort wird Kapital das von Arbeitgeber und Arbeitnehmer stammt am Kapitalmarkt angelegt und bei Pensionierung eine Rente errechnet mittels eines Umwandlungssatzes eine gute Sache.

@ 42such21 jetzt abba mol ruhich! Gugg mol Kallsruh isch uffm zwoite Platz ;-)

https://pfl.wikipedia.org/wiki/Karlsruhe

Die Passagen zu Wertheim sind an und für sich eine 1-zu-1 Übersetzungen des Artikels von Forbes?

https://www.forbes.com/sites/maddieberg/2019/02/19/the-greatest-investor-youve-never-heard-of-an-optometrist-who-beat-the-odds-to-become-a-billionaire/#4be701f022e8

Bitte als Zitate kenntlich machen und die Quellen angeben.

@ Jens

Danke für den Hinweis zum „Nehmen“ und „Nimm“. Ich habe es korrigiert. Ich gebe das weiter an die Schlussredaktion.

@ Jannik

Ich mag bei den ETFs die ganz normalen Standardprodukte. Ich gehe nicht in Spezialthemen wie Dividenden. Oft sind die Gebühren höher. Ich hab zum Beispiel den VOO-ETF von Vanguard, ein ganz normaler S&P-500-Indexer. Kostenpunkt: 0,04%.

https://advisors.vanguard.com/web/c1/fas-investmentproducts/VOO

@Baum

Würde mich auch interessieren welche 4 käufe das waren in den letzten 3 Jahren.

Aber hast recht, angebotspreise gibt es wenige.

–M

Welche Art von Sanktionen sollten gegen einen Staatsfonds denkbar sein, mir fällt keine ein.

Warum wird immer gefordert, dass alle etwas Bestimmtes tun müssen ? In irgendwas einzahlen zB. oder in gesetzliche Krankenkassen zu gehen ? Wir sind nicht im Sozialismus und wollen da auch nicht mehr hin. Gott sei Dank.

Hallo M und Danny,

kurze Korrektur meiner Aussage: In den letzten 3 Jahren hab ich 4 Neukäufe getätigt. Altes hab ich aufgestockt bzw. verbilligt und einen ETF dazu gepackt als Sparplan.

Die vier Kandidaten waren:

1. Fiskars

2. Tyson Foods

3. Newell Brands

4. Kraft Heinz

Grüße Baum

@Der Baum

Fresenius, BASF, TUI, die Autowerte, Apple davon nichts dabei was du als „im Angebot“ bezeichnen würdest?

Gruß

A.

Frisenius ist mir zu teuer,

BASF versteh ich nicht genug,

TUI find ich ganz interessant seit ihr es hier angesprochen habt, aber habs mir noch nicht näher angeschaut,

Autowerte sind mir zu kapitalintensives und es wird operational kein Geld verdient. Autoaktien sind für mich eher mit Banken zu vergleichen; außerdem sehe ich hier keinen wirklichen Platzhirsch (Burggraben),

Apple verstehe ich auch nicht so richtig, sehe hier nicht was daran besonders ist. Aber für mich sind Handys halt auch nur reine „Nutzprodukte“ die völlig austauschbar sind. Klar markenstark und unglaublich produktiv. Aber ganz unabhängig davon ist sie mir zu teuer.

Grüße Baum

Danke für die Info.

Kraft finde ich auch günstig. Die anderen Werte have ich keine Meinung zu, da nicht bewertet von mir.

Fresenius finde ich auch günstig, basf fair bewertet.

-M

@ Der Baum

Vergessen: ich finde deine Beharrlichkeit beachtlich! (4käufe in 3 Jahren) arbeite such daraufhin

-M

Dankeschön M, ich bin selbst gespannt wie Flitzebogen, ob ich hier nur Quatsch mach oder der Plan aufgeht ??

Schaffst du es die Zeit zu nehmen für die Invest? Grüße Baum

Ach noch zur Info, ich hab mir übrigs einen Kaufschutz eingebaut:

Ich lasse alle meine „Analysen“ von meiner Frau freigeben :-) ich muss erst sie überzeugen, bevor ich einkaufen kann. Das hat mich auch schon das ein oder andere Mal von einem Kauf abgehalten

;-)

Hahahahaha meine ist zu geil auf Dividenden… unter 4% kommt nur ein: „bäh, da muss man ja ewig auf mein Geld warten“ ihr Depot steht besser als meins…

Schaffe es leider nicht

-M

Meine Frau lacht gerade herzlich darüber. Aber ein eigenes Depot will sie nicht. „oh da hab ich gar keine Lust drauf mich einzulesen“ ;-) naja sie darf ja noch ihr Veto einlegen :-) :-)

Nochmal, schaffst du es auf die Invest?

@ Der Baum

4 Käufe in drei Jahren. Puh, so viel Geduld hätte ich nicht… Haust Du dann bei einem Kauf alles Geld rein? Ich habe zum bsp. auch ATL. Die hat sich für mich schon längst gelohnt. Ich halte sie aber und kassiere üppige Dividenden. Die verdienen mit Moutstrecken Geld. Ist ja fast wie eine Notenpresse…

Bei so seltenen Käufen hätte ich Sorge, dass ich mich vergreife. Es klappt ja nicht immer alles wie gedacht. Wenn dann ein Großteil des Vermögens in einer Aktie konzentriert ist, ist das nicht so schön.

Weiß vielleicht jemand näheres, bzw.aktuellen Sachstand, über PG & E Coporation? Kurs steigt wieder extrem an!!

Ja, ich hab ja wie gesagt noch Altaktien nachgekauft die ich zu Beginn zu teuer gekauft hatte.

Wenn ich dann Mal was finde, hau ich rein was gerade auf dem Depotkonto hab.

Grüße Baum