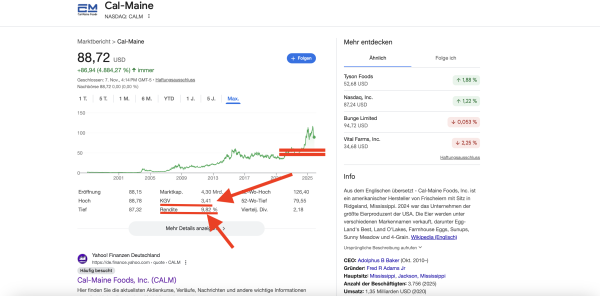

Ich habe nach günstigen Value-Aktien gesucht, die abgestürzt sind und eine Chance bieten. Eine Aktie finde ich zum Beispiel besonders interessant, die ich selbst besitze. Es ist die Farm Cal-Maine Foods. Der Landwirtschaftsbetriebe aus Ridgeland in Mississippi ist der größte Eierproduzent der USA. Die Frischeier werden unter verschiedenen Markennamen verkauft. Darunter sind Egg-Land’s Best, Land O’Lakes, Farmhouse Eggs, Sunups, Sunny Meadow und 4-Grain. Aufgrund der Vogelgrippe waren die Eierpreise in den vergangenen Quartalen höher als gewohnt. Wo die Eierpreise in 2 Jahren stehen, das weiß ich nicht. Selbst wenn die Eierpreise sinken sollten, ist die Aktie meiner Meinung nach ein Schnäppchen.

So wird die Eierfirma wird mit dem 1-fachen Umsatz bewertet, das ist winzig. Das KGV beträgt 3,4, die Dividende fast 10%. In der Kasse liegen zudem 1,25 Milliarden Dollar (sie haben keine Schulden). Sie kaufen Konkurrenten zu und bauen ihre Bioeier und freilaufende-Hühner-Produktion aus. Sie expandieren in die gewinnstarken Convienceprodukte (flüssiges Ei im Tetrapack etc.). Die Wertschöpfungskette wird erweitert, indem sie beispielsweise Futtermittelhersteller schlucken. Die Strategie gibt der Sohn der Gründers und Chairman Adolphus Baker vor, der einer der Großaktionäre ist.

Eine andere interessante Aktie ist die Deutsche Bank, die 24% unterhalb des Buchwerts notiert. Das KGV nur 9, die Dividende 2,1%. Siehe den Artikel unten.

Ich habe in der Tabelle weitere Aktien, die günstig sind, zusammengestellt.

Das waren die Kriterien:

- Ziel: stark gefallene Aktien mit niedrigem Kurs-Gewinn-Verhältnis (KGV), stabiler Bilanz und niedriger Verschuldung, aber gutem Erholungspotenzial.

- Konkrete Kennzahlen, die ich benutze: KGV deutlich unter Branchendurchschnitt, Nettofinanzschulden / EBITDA < 3, Eigenkapitalquote > 25 % (positives Eigenkapital bei kleinen Firmen), stabiler operatives Cashflow, kein hohes kurzfristiges Refinanzierungsrisiko.

- Warum das wichtig ist: tiefes KGV signalisiert Bewertungsabschlag, niedrige Verschuldung reduziert Insolvenzrisiko, stabiler Cashflow erhöht Chance auf Erholung ohne „übermäßiges Risiko“.

Schnellvergleich wichtiger Attribute (zur Einordnung)

| Aktie | Grund für Aufnahme | Bilanzfaktor | Verschuldung & Liquidität | Chance / Hauptrisiko |

|---|---|---|---|---|

| Cal-Maine Foods | Kurs stark gefallen, geringes KGV | Starke Bilanz, Dividende fast 10% | über 1 Mrd. USD Cash, keine Schulden | Eierpreise sind volatil, Vogelgrippe |

| Hapag-Lloyd | stark gefallen, zyklische Erholung möglich | solide Vermögensbasis: EK-Quote 61% | moderat, abhängig Containermarkt | Erholung Container-Nachfrage, Risiko Rückgang Handel |

| ThyssenKrupp | Industriewert mit Bewertungsabschlag | große Sachwerte im Konzern | historisch Schuldenabbau im Fokus | Rebound bei Konjunkturplus, Risiko operativer Umbau |

| Deutsche Bank | Bank mit Kursrückgang, niedriger Bewertungsansatz | Großbankbilanz, Core-Erträge | Leverage reguliert, sensible Kreditrisiken | Erholung Vertrauen, Risiko Makro u. Regulierung |

| Aurubis | Basismetall / Preis-Volatilität | Anlagenintensiv, aber cashgenerierend | moderate Verschuldung | Metallpreise bestimmen Erholung |

| RWE | Versorger mit niedriger Bewertung | hohe Investitionen in Erneuerbare | Projektfinanzierung, aber stabile Cashflows | Energiewende-Beteiligung, Risiko Regulierung |

Deutsche Bank senkt Kosten, erhöht den Gewinn

Die Deutsche Bank war in viele Skandale verwickelt. Noch immer notiert die Aktie unter dem Buchwert und ist somit ein Value-Papier. Sollte die Commerzbank von der UniCredit geschluckt werden, dürfte sie von der Börse genommen werden. Somit kann der Branchenführer von der Taunusanlage noch mehr Bedeutung im DAX als einzige Bank gewinnen. Weil die Erträge wachsen, während die Kosten sinken, bessert sich die Lage. Das Effizienzprogramm wirkt. Mehrere Milliarden Euro an Kosten fallen weg. Dazu trägt die Straffung des Filialnetzes in Deutschland sowie der Stellenabbau insbesondere in kundenfernen Bereichen bei. Auch hat der Vorstand die Bilanz neu geordnet. So verringerte er die risikogewichteten Aktiva. Der blaue Riese ist so effizient wie schon lange nicht mehr. Das haben die Neun-Monats-Zahlen bestätigt. Ich habe die Deutsche Bank schon viele Jahre im Depot. Am 17. November lädt das Management zum Investorentag ein, vielleicht gehen davon positive Impulse auf den Kurs aus.

RWE: Strom wird immer gebraucht

Nicht nur überzeugt das Aktienrückkaufprogramm, sondern auch die Dividende bei RWE. Zuletzt floß eine Dividende von 1,10 Euro, diese soll weiter steigen. Seit 125 Jahren liefert RWE Strom. Was sich aber geändert hat, ist die Art und Weise, wie die Essener Strom herstellen. Sie arbeiten an der Energiewende: Sie bauen in Spanien, Italien und der Nordsee Windparks, errichten Solaranlagen in Polen. Sie beenden schrittweise die Kohleverstromung, bauen klimafreundliche Back-up-Kraftwerke. Damit tragen sie dazu bei, dass Klimaziele erreicht werden. RWE will bis spätestens 2040 klimaneutral zu sein. Ob in der Industrie, im Verkehr oder in Gebäuden – überall werden fossile Brennstoffe wie Öl und Erdgas durch CO2-freie Energiequellen ersetzt. Und wo nicht direkt auf grünen Strom umgestellt werden kann, etwa bei der Stahlproduktion, ist Wasserstoff eine Alternative. Gemeinsam mit Partnern aus Industrie und Wissenschaft arbeitet der DAX-Konzern an der Wasserstoffwirtschaft. 30 Projekte begannen. Und durch den KI-Boom nimmt der Strombedarf zu.

Wie hoch können solche Eier-Aktien steigen?

Das wird sich zeigen. Ich habe keine Ahnung. Ich hoffe, dass die Aktie in 15 Jahren deutlich höher als heute stehen wird.