In meinem vorletzten Artikel habe ich bereits mein Depot und die besten Performer vorgestellt. Unter diesen befinden sich fast ausschließlich Technologieaktien, die jedoch – mit einer Ausnahme, auf die ich später noch eingehe – kaum Dividenden zahlen.

Gute Dividendenaktien zeichnen sich durch ein starkes und sicheres Geschäftsmodell mit einem großen Burggraben aus. Hierzu zählen oft Unternehmen aus dem Nahrungsmittel- oder Konsumgüterbereich. Im Vergleich zu Tech-Überfliegern wie Nvidia (+200% seit Jahresbeginn!) muss man bei solchen Aktien allerdings Abstriche bei der Rendite machen.

Dieser Artikel ist von Nikos Deiters (20), der ein Duales Studium in Rosenheim bei Boerse.de macht.

Qualitätsaktien mit einem krisensicheren Geschäftsmodell sind jedoch ein wichtiger Stabilitätsfaktor im Depot. Selbst in Krisenzeiten zahlen Unternehmen wie Coca-Cola oder Procter & Gamble weiterhin Dividenden – unabhängig davon, wie sich der Kurs entwickelt.

Das sind meine Dividendenaktien im Depot

- adesso

- Allianz

- Apple

- Applied Materials

- ASML

- Automatic Data Processing

- Broadcom

- Cancom

- Church & Dwight

- Cintas

- Coca-Cola

- Comfort Systems

- Datagroup

- General Mills

- IBM

- Intuit

- KLA

- Lam Research

- Mastercard

- McDonald’s

- Micron Technology

- Microsoft

- MSCI

- Münchener Rück

- Nasdaq

- Nemetschek

- Nvidia (nur 0,03%)

- Oracle

- PepsiCo

- Powell Industries

- Procter&Gamble

- Qualcomm

- Sixt (Vz)

- Texas Instrruments

- Verizon

- Vertiv Holdings

- Visa

- WK Kellogg

- Yum! Brands

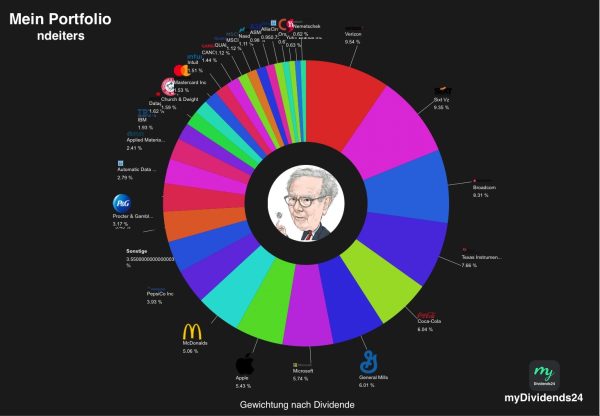

Hier ist eine Übersicht über die Dividendenverteilung in meinem Depot. Zur Darstellung nutze ich die App myDividends24, die mir alle Dividendentermine auf einen Blick zeigt.

Meine 10 besten Dividendenaktien

Nun stelle ich 10 Aktien vor, die mir in diesem Jahr die höchsten Dividendenzahlungen einbringen. Insgesamt werde ich voraussichtlich rund 540 Euro Dividende in diesem Jahr erhalten, während ich für das nächste Jahr bereits mit über 600 Euro rechne. Ungewöhnlich ist, dass die Hälfte dieser Dividendenzahler aus der Technologiebranche stammt.

Da viele Tech-Titel, wie beispielsweise Nvidia, mittlerweile ein sehr hohes Gewicht in meinem Depot haben, ist meine durchschnittliche Dividendenrendite nicht besonders hoch. Dennoch plane ich, die Dividendeneinnahmen in den kommenden Jahren deutlich zu steigern. Mein Ziel ist es, innerhalb der nächsten fünf Jahre die monatlichen Dividendeneinnahmen auf über 100 Euro zu erhöhen.

1. Sixt – 60 Euro

Der deutsche Autovermieter Sixt befindet sich schon seit gut 6 Jahren in meinem Depot. Die Performance meiner Sixt-Aktien seit 2018 ist enttäuschend – aktuell liege ich etwa 20 Prozent im Minus. Allerdings hat Sixt, abgesehen von einer Ausnahme während der Corona-Krise, stets eine sehr gute Dividende gezahlt. Diese Dividenden haben mittlerweile bereits 30 Prozent meines Kaufpreises refinanziert. Rechnet man die Dividenden ein, befinde ich mich bei Sixt sogar insgesamt im Plus.

Ich verfolge hier eine Buy-and-Hold-Strategie und sammle weiterhin zuverlässig Dividenden ein. Mit rund 60 Euro Dividende im Jahr 2024 war Sixt mein bester Dividendenzahler.

Seit mittlerweile sechs Jahren bewegt sich die Aktie mehr oder weniger seitwärts. Und ein Ende dieses Seitwärtstrends ist derzeit nicht absehbar. Allerdings bleibt die Dividendenrendite mit knapp 8 Prozent äußerst attraktiv.

Aus Investmentsicht war Sixt für mich jedoch eher ein Bremsklotz im Depot.

2. Broadcom – 45 Euro

Viel mehr Freude bereitet mir die Broadcom-Aktie. Der Netzwerkspezialist Broadcom befindet sich seit drei Jahren in meinem Depot. Seitdem ist der Kurs um beeindruckende 240 Prozent gestiegen, womit Broadcom zu meinen Top-Performern gehört. Die Aktie überzeugt nicht nur durch überdurchschnittliche Kursgewinne, sondern auch durch eine solide Dividende.

Aktuell liegt die Dividendenrendite bei 1,3 Prozent, was auf die starken Kurszuwächse zurückzuführen ist. Bemerkenswert ist jedoch, dass Broadcom die Dividende in den letzten zehn Jahren durchschnittlich um 33 Prozent pro Jahr erhöht hat.

Broadcom ist meine beste US-Dividendenaktie im Depot. In diesem Jahr werde ich voraussichtlich rund 45 Euro an Dividenden erhalten. Meine persönliche Dividendenrendite liegt bereits bei über 4 Prozent. Zum Jahresende rechne ich mit einer Dividendenzahlung von etwa 12 Euro.

In den letzten zehn Jahren legte der Kurs von Broadcom um beeindruckende 1.550 Prozent zu, was einer jährlichen Rendite von 32 Prozent entspricht. Allein in den vergangenen zwölf Monaten stieg die Aktie um 84 Prozent.

Broadcom ist nicht nur eine hervorragende Dividendenaktie, sondern bietet auch ausgezeichnete Wachstumsperspektiven. Das Unternehmen zählt zu den größten Profiteuren der KI-Revolution und hat sich durch die Übernahme von VMware im Softwarebereich stark positioniert. Aktuell steht die Aktie 8 Prozent unter ihrem Allzeithoch. Nächste Woche wird der Halbleiterkonzern seine Quartalsergebnisse bekannt geben.

Broadcom ist eine der wenigen Aktien, die eine attraktive Dividende mit einer herausragenden Kursperformance vereint.

3. Texas Instruments – 38 Euro

Auf Platz 3 folgt mit Texas Instruments ein weiteres Tech-Unternehmen. Ich spare die Aktie von Texas Instruments seit Ende 2022 kontinuierlich an und habe im vergangenen Jahr zusätzlich per Direktkauf aufgestockt. Derzeit steht sie in meinem Depot mit knapp 20 Prozent im Plus. Dazu kommen regelmäßige und attraktive Dividendenzahlungen.

In diesem Jahr habe ich bereits 38 Euro an Dividenden von Texas Instruments erhalten. Allein im letzten Monat überwies mir das Unternehmen 10,38 Euro. Für das nächste Jahr erwarte ich – sofern ich keine weiteren Käufe tätige – eine Gesamtdividende von etwa 44 Euro.

Die Aktie von Texas Instruments hat in den letzten zehn Jahren eine tolle Performance von 260 Prozent erzielt, was einer durchschnittlichen jährlichen Rendite von 13,5 Prozent entspricht. Im Vergleich zu anderen Unternehmen der Branche fielen Korrekturen bei Texas Instruments in der Regel deutlich moderater aus.

Die aktuelle Dividendenrendite liegt bei attraktiven 2,8 Prozent. Und das Unternehmen hat die Dividende beeindruckende 21 Jahre in Folge erhöht. In den vergangenen zehn Jahren wuchs die Dividende zudem mit einer durchschnittlichen Rate von 16 Prozent pro Jahr.

4. Coca-Cola – 32 Euro

Coca-Cola spare ich seit dem Corona-Crash 2020 regelmäßig an. Der Brausehersteller hat sich zu einem wichtigen Dividendenzahler in meinem Depot entwickelt. Nächste Woche wird mir das traditionsreiche Unternehmen aus Atlanta voraussichtlich etwa 8,30 Euro überweisen. Dank des Sparplans wird die Dividende in Zukunft weiter steigen und einen noch größeren Beitrag zu meinen Dividendeneinnahmen leisten. Coke ist eine Legendenaktie, die musste ich haben.

In den letzten zehn Jahren beträgt die Rendite lediglich 43 Prozent. Hinzu kommt jedoch eine starke Dividende. Aktuell liegt die Dividendenrendite bei 3,1 Prozent. Coca-Cola gehört zum Kreis der Dividendenkönige, der Elite unter allen Dividendenaktien. Der Konzern hat seine Dividende bereits seit 62 Jahren kontinuierlich erhöht. Wer lange genug die Aktie besitzt, wird eine Dividendenlawine kassieren.

Für mich ist Coca-Cola eine ideale Buy-and-Hold-Aktie und ein hervorragender Ausgleich zu den offensiveren Technologieaktien in meinem Depot.

5. General Mills – 30 Euro

Der Nahrungsmittelkonzern General Mills ist meine fünftbeste Dividendenaktie im Depot. Kurstechnisch hat sich die Aktie seit meinem Einstieg vor knapp zwei Jahren nicht besonders gut entwickelt – minus zwölf Prozent. Allerdings erhalte ich hier quartalsweise eine gute Dividende. Zuletzt habe ich 7,85 Euro Dividende überwiesen bekommen. In diesem Jahr werde ich insgesamt etwa 30 Euro an Dividenden erhalten.

Die Aktie von General Mills hat in den letzten 10 Jahren so gut wie keine Kursrendite abgeworfen – das war wirklich mau. Auch andere in der Branche wie Kraft-Heinz oder Nestle leiden. Hingegen liegt die Dividendenrendite des Getreideriesen bei attraktiven 3,9 Prozent. Zudem ist die Aktie mit einem KGV von 15 nicht gerade teuer.

Ich spare die Aktie weiterhin an, um mehr Dividenden einzusammeln.

6. Apple – 30 Euro

Apple war meine allererste Aktie im Depot. Im Jahr 2016 kaufte ich sechs Aktien zu einem Kurs von 95,15 Euro (etwa 23,8 Euro nach Split). Acht Jahre später steht sie 875 Prozent höher bei 232 Euro. Danach habe ich die Aktie immer wieder in Korrekturen per Sparplan nachgekauft. Insgesamt liegt der Wert bei mir 620 Prozent im Plus. Wow, das hat sich gerechnet.

Seitdem hat Apple eine solide Dividende gezahlt. Nur KPS und Sixt haben mir bisher insgesamt mehr Dividende überwiesen als Apple. Zuletzt erhielt ich etwa acht Euro Dividende. In diesem Jahr habe ich rund 30 Euro Dividende erhalten. Meine persönliche Dividendenrendite liegt hier bei knapp 3,0 Prozent.

Apple legte in den letzten zehn Jahren um durchschnittlich 24 Prozent p.a. zu. Heute hat der iPhone-Hersteller bei 244,1 Dollar erneut ein neues Allzeithoch markiert. Im September kamen die neuen iPhone 16 Modelle heraus, damit kam die KI-Offensive in Gang. Momentan ist der kalifornische Tech-Konzern mit knapp 3,7 Billionen Dollar Börsenwert wieder vor Nvidia (3,56 Billionen Dollar) und damit das wertvollste Unternehmen der Welt.

Für mich ist Apple eine ideale Buy-and-Hold-Aktie. Ich werde keinen Anteil verkaufen und die Gewinne laufen lassen.

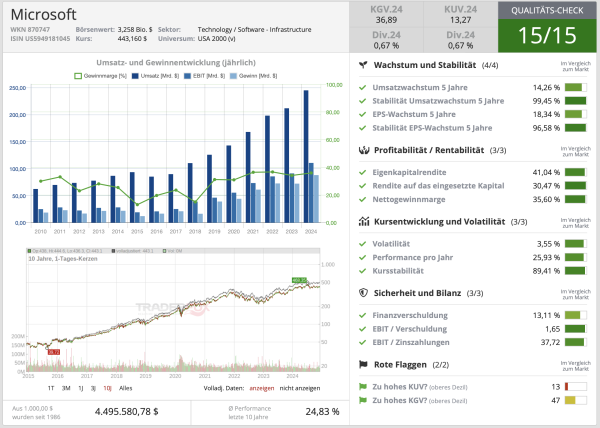

7. Microsoft – 29 Euro

Microsoft war meine dritte Aktie im Depot. Vor sieben Jahren habe ich hier mit dem Sparplan begonnen. Im Depot hat sich die Aktie insgesamt verfünffacht. Auch hier kam eine solide Dividende hinzu. Hinter Apple ist Microsoft die US-Aktie, die mir bisher die zweitmeisten Dividenden überwiesen hat. Im Dezember werde ich voraussichtlich 7,79 Euro Dividende erhalten und komme somit auf insgesamt etwa 29 Euro im Jahr 2024.

Microsoft ist meiner Meinung nach eine der besten Aktien überhaupt. Das Geschäftsmodell ist sehr breit aufgestellt, und die Produkte sowie Dienstleistungen sind fest in unserem Alltag verankert. Mit der Übernahme von Activision Blizzard ist der Konzern nun auch im Gaming-Bereich sehr gut aufgestellt. Microsoft hat sich zudem im vergangenen Jahrzehnt als defensive Technologie-Aktie ausgezeichnet. In Korrekturen blieb die Aktie oft stabil und rutschte nicht so stark ab wie viele andere Technologietitel.

Der Chart von Microsoft zeigt, wie im Bilderbuch, von links unten nach rechts oben. Die Aktie legte im Schnitt 25 Prozent pro Jahr zu. Zudem ist Microsoft auf dem besten Weg, ein Dividendenaristokrat zu werden. Seit 21 Jahren hat der Software-Riese die Dividende kontinuierlich gesteigert. Noch vier Jahre sind nötig, um in den feinen Klub des Adels aufgenommen zu werden. In den letzten zehn Jahren wuchs die Dividende im Schnitt um knapp elf Prozent p.a.

Ich werde keinen Anteil verkaufen. Microsoft bleibt ein Basisinvestment in meinem Depot.

Ein 15 von 15 Rating im Qualitäts-Check des Traderfox Aktien-Terminals unterstreicht die enorme Qualität der Microsoft-Aktie.

8. McDonald’s – 25 Euro

McDonald’s befindet sich schon seit Ende 2019 in meinem Depot. Insgesamt steht die Aktie etwa 50 Prozent im Plus. Seitdem hat McDonald’s auch eine solide Dividende gezahlt. Mitte Dezember werde ich voraussichtlich 6,86 Euro erhalten. Insgesamt wird sich die Dividende auf etwa knapp 25 Euro belaufen.

McDonald’s ist für mich eine super defensive Aktie, die als Stabilisator des Depots dient. Zudem ist McDonald’s eine sehr gute Dividendenaktie und auf dem besten Weg, ein Dividendenkönig zu werden. Die Fastfoodkette steigert bereits seit 48 Jahren die Dividende kontinuierlich, noch zwei Jahre fehlen bis zum Königs-Status. In den letzten zehn Jahren stiegen die Ausschüttungen im Schnitt um knapp acht Prozent.

Bis auf den Coronacrash weist McDonald’s einen relativ konstanten Chart auf. In den vergangenen zehn Jahren legte die Aktie im Schnitt um 12,3 Prozent p.a. zu.

In den vergangenen Wochen hat eine E. coli-Krise die Aktie zur Korrektur gebracht, in mehreren US-Bundesstaaten erkrankten über 100 Kunden. Ein Kunde starb, über 30 mussten in Krankenhäuser. Mittlerweile ist die Gesundheitskrise überwunden. Mit einem Werbefeldzug will der Riese das verlorene Vertrauen jetzt zurückgewinnen. Außerdem gibt es mehr Value-Menüs, um finanziell strauchelnde Konsumenten bei Laune zu halten. Der Kursknick im Zuge der E. coli-Krise ist eine Riesenchance, glaube ich.

Ich lasse hier meinen Sparplan weiter laufen, um meine Dividende weiter zu erhöhen.

9. Verizon – 23 Euro

Verizon spare ich seit knapp anderthalb Jahren an. Insgesamt bin ich 14 Prozent im Plus. Zudem zahlt Verizon eine sehr attraktive Dividende in Höhe von 6,4 Prozent. Die Dividende wurde seit 25 Jahren nicht mehr gesenkt und seit 20 Jahren kontinuierlich gesteigert. Die Steigerungen fielen jedoch mit knapp drei Prozent jährlich eher gering aus. Zuletzt habe ich 8,33 Euro Dividende überwiesen bekommen. Im Jahr 2024 werde ich insgesamt rund 23 Euro Dividende erhalten. In letzter Zeit habe ich hier massiv aufgestockt, sodass meine Dividende (Stand jetzt) im kommenden Jahr bereits über 60 Euro betragen wird. Das Geld stammt zum Teil aus dem Verkauf von Super Micro Computer.

Der Chart sieht alles andere als gut aus. In den letzten zehn Jahren war die Performance negativ. Ich bin jedoch letztes Jahr bei etwa 31 Euro eingestiegen, da ich auf ein Comeback setzte. Zudem ist die Dividende hoch, sodass ich hier in Zukunft weiter nachkaufen werde. Im nächsten Jahr wird Verizon voraussichtlich meine beste Dividendenaktie werden; im aktuellen Quartal ist sie bereits auf Platz vier.

10. Lam Research – 18 Euro

Lam Research habe ich vor vier Jahren das erste Mal gekauft und anschließend öfter per Sparplan nachgekauft. Leider wurde die Aktie aus dem Sparplansortiment gestrichen. Neben Broadcom und Texas Instruments ist Lam Research das dritte Halbleiterunternehmen unter meinen Top-Dividendenaktien. Momentan befindet sich der Schaufelhersteller 35 Prozent unter dem Allzeithoch und in einer kräftigen Korrektur. Dies stellt für mich jedoch eine interessante Nachkaufchance dar. Zudem beträgt die Dividendenrendite momentan 1,2 Prozent. Ähnlich wie Broadcom überzeugt auch Lam Research mit einer starken Dividendensteigerungsrate von 29 Prozent p.a.

IIn den vergangenen 10 Jahren legte der Kurs im Schnitt um 25 Prozent p.a. zu. Zwischendurch gab es immer wieder kräftigere Korrekturen, die sich im Nachhinein als super Kaufchancen herausgestellt haben. Ich gehe davon aus, dass auch diese Korrektur eine gute Kaufgelegenheit ist und wir im nächsten Jahr wieder Kurse von über 100 Euro (bzw. vor dem Split 1000 Euro) sehen werden. Lam Research profitiert vom steigenden Chipbedarf und wird in Zukunft weiterhin eine wichtige Rolle im KI-Markt spielen.

Es handelt sich hierbei lediglich um meine Einschätzungen und um keine Anlageberatung! Jeder sollte sich den Risiken und Chancen selbst bewusst sein!

Nach Lam Research folgen PepsiCo und Procter&Gamble mit jeweils 17 Euro Dividende im Jahr 2024.

Schöner Artikel.

Ich mag Deinen ausführlichen Einblick in Dein Depot und Deine Gedanken dazu.

Danke!

Schön, dass du deine Gedanken mit uns teilst.

Broadcom ist für mich auch die ideale Aktie, da sie die Welten Dividende und Wachstum verbindet

Die Dividendenapp kannte ich nicht. Cool

Ja Broadcom ist einer meiner absoluten Lieblingswerte. Die Zahlen gestern waren beeindruckend. Die Aktie schießt 25% nach oben. Die Zukunft sieht glänzend aus.

Zudem zeigt die Dividenerhöhung die finanzielle stärke von Broadcom.

Ich sehe in den nächsten Jahren viel Potenzial.

Hallo Nikos,

wieso setzt du auf ein Comeback bei Verizon?

Würde mich interessieren.

Sieht für mich nämlich nicht danach aus Umsatz und Gewinn seit 2018 konstant oder sogar sinkende, bei steigenden Gesamtverbindlichkeiten seit 2018.

Zusätzlich harte Konkurrenz durch T- Mobile US.

Sehe nicht wiso da ein Comeback kommen sollte.

Gedanken dazu würden mich interessieren.

Bin zwar nicht Nikos:

Aber ich setze persönlich auch auf Verizon einfach wegen der hohen Divdidenrendite, die ich auch für sicher halte.

Der Chart sieht auch wieder viel besser aus und vielleicht bietet das KI Zeitalter auch für Verizon die eine oder andere Überaschung.

Der nachfolgende Text klingt auch zuversichtlich

https://www.investmentweek.com/verizon-aufbruch-in-neue-dimensionen-trotz-herausforderungen/

Bist du in Verizon investiert Niko ?

Hallo Peter,

danke für deine Antwort.

Nein ich bin nicht investiert und lasse die Finger generell von Telefonanbietern. Wenn man sich die Charts von alle großen Anbietern anguckt ( Vodafone, Telekom, Telefonica, At&T etc.)sieht man

einen Abwärtstrend seit dem Jahr 2000.

Da gibt es meiner Meinung nach besser Investments. Die Dividenden hauen es dann auch nicht raus. Dann müssten die schon höher sein wie bei BAT,dass sich das trotzdem lohnen würde.

Aber jeder wie er will, ist nur meine Meinung und ich bin auch kein Profi.

Grüße

Hallo Niko,

kann dich verstehen. Denke aber, dass gerade jetzt ein guter Zeitpunkt ist, um langfristig bei AT&T, Verizon, Dt. Telekom einzusteigen.

Liebe Grüße

the trend is your friend until the end when it bends

Gibt schon einige Titel, die nun Kraft bekommen (haben), welche stark gelitten hatten die letzte Zeit, ob das nur temporär ist, das weiss man natürlich erst im Nachhinein.

@Schweizer

Leck mich fett, was für ein dummes Geschwätz.

Quantität vor Qualität ist dein Motto.

„,ob das nur temporär ist, das weiss man natürlich erst im Nachhinein“:

Was für ein armseliger Satz aber er spiegelt deinen Habitus wider, da er sinngemäß in jedem deiner Beiträge vorkommt.

Ohne Sinn und Verstand, aber heute kommen ja noch 8 Beiträge von dir.

Du scheinst nicht die hellste Kerze auf der Torte.

Es zwingt dich niemand, meine Beiträge zu lesen.

@Schweizer

Jetzt schlägst du aber um dich.

Quantität vor Qualität, so habe ich es geschrieben und so ist es.

„Du scheinst nicht die hellste Kerze auf der Torte.“

Bin ich doch, denn den Satz hätte ich richtig geschrieben.

Du hast gehörig einen am Helm,

Die Frage ist, ob es sinnvoll ist bis ins Jahr 2000 zurückzuschauen. Gerade die Telekom ist in den letzten 6 Jahren eine tolle lUrO-Aktie. Davor gings 10 Jahre tendentiell nach oben, aber recht schwach – dafür hat sie in dieser Zeit eine grundsolide und steuerfreie Dividende eingefahren. Für mich persönlich eine der stabilsten und profitabelsten Aktien im Depot. Bisher macht sie keinen Quatsch – weder nach oben noch nach unten :-)

Maßgeblich dafür ist am Ende T-Mobile US. Schaut man sich mal die Marktkapitalisierung an, dann wird der non-T-Mobile-Teil mit gerade mal ~25Mrd bewertet. Das finde ich in Anbetracht des Geschäfts für deutlich zu gering. Da ist also noch Puffer nach oben. Fakt ist aber, dass die Mutter im Kurs eben auch an dem großen US-Geschäft hängt.

Hallo Nikos,

Dein Portfolio gefällt mir sehr, Du bist auf einem sehr guten Weg und hast Dein anfänglich fast nur auf Tec-Aktien basierten Korb mit zusätzlichen stabilen Dividendenzahlern ausgebaut. Ich finde es auch gut, dass Du vorerst nicht Tim‘s Vorschlägen hinsichtlich der „abgestürzten“ Aktien wie Bayer etc. folgst. Das kann man durchaus machen, aber m.E. erst, wenn schon etwas Vermögen vorhanden ist, es egal ist, wenn dann mal eine Aktie tatsächlich pleite geht u kleinere Positionen nicht mehr ins Gewicht fallen. Mache bitte weiter so wie bisher und alles Gute auf Deinem weiteren Berufs- u Lebensweg! LG Trudi

Danke für die netten Worte. Von Bayer, BASF etc. halte ich mich fern.

Mir gefällt Dein Depot auch sehr gut Nikos.

Toll, dass Du zusätzlich immer mehr auf Dividendezahler setzt, um so immer mehr „passives Einkommen“ zu generieren.

Du bist auf einem guten Weg. Für mich bist du der junge Tim. Wie sah eigentlich bei Tim das Depot mit 20 (?, hoffe ich habe das richtig geschlossen) aus ?

Liebe Grüße

Danke für den tiefen Einglick in Deine Anlageentscheidungen und Dein Depot. Gefällt mir. Sehr transparent.

Interessanter Artikel..

Glückwunsch ? zu Broadcom.

Wahnsinns Kursexplosion.

Jetzt kannst du SMC abhaken.

Läuft bei dir…..

Ja es ist der Wahnsinn, Broadcom hat jetzt Microsoft in meinem Depot überholt!

Die Aktie wird in Zukunft noch viel Freude bereiten!

„Broadcom ist nicht nur eine hervorragende Dividendenaktie, sondern bietet auch ausgezeichnete Wachstumsperspektiven. Das Unternehmen zählt zu den größten Profiteuren der KI-Revolution und hat sich durch die Übernahme von VMware im Softwarebereich stark positioniert. Aktuell steht die Aktie 8 Prozent unter ihrem Allzeithoch. Nächste Woche wird der Halbleiterkonzern seine Quartalsergebnisse bekannt geben.

Broadcom ist eine der wenigen Aktien, die eine attraktive Dividende mit einer herausragenden Kursperformance vereint.“

Am letzten Freitag konnte man live miterleben wie sich das Zitat aus Deinem Artikel bewahrheitet.

Schließe mich Toms Glückwünschen an !

Wahnsinnsaktie !

Wenn man sich den Kurs der Broadcomaktie in diesem Artikel ansieht und den aktuellen Kurs……

Wahnsinns Pick !

Nikos ich wünsche Dir gesegnete Weichnachten.

Bin wahrscheinlich vor Weihnachten nicht mehr online (zumindest nicht mehr auf Blogs unterwegs)

Feierst Du zu Hause ? Oder bleibst Du in Rosenheim ?

Freue mich auf weitere Artikel von Dir !