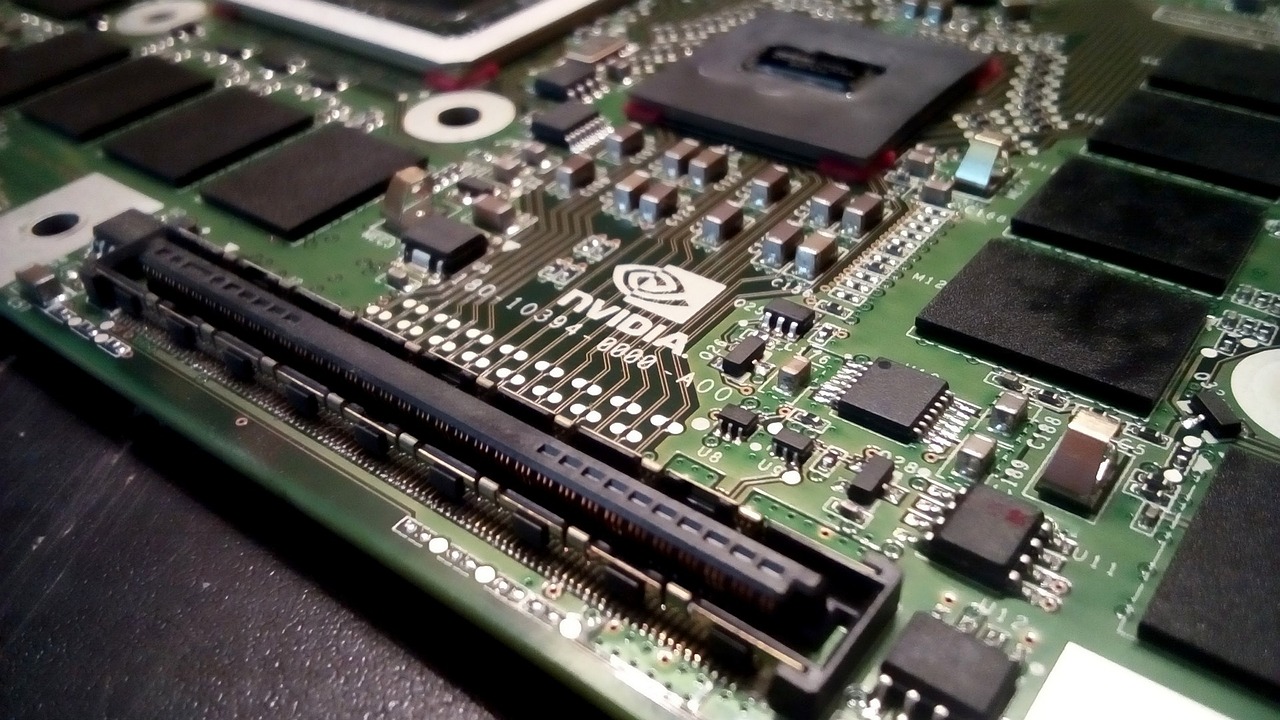

Im Economist-Magazin war kürzlich ein guter Artikel über die KI-Euphorie. Ist sie vergleichbar mit dem Eisenbahn– oder Internethype um 1840 bzw. 1999? Die größte Kursrallye hat Chipdesigner Nvidia erlebt. In 5 Jahren stieg der Kurs um 3.000%. Natürlich ist der explosive Anstieg zum Teil zumindest gerechtfertigt, denn die Nachfrage nach den KI-Chips ist gewaltig.

Die Cisco-Blase platzte während des Dotcom-Wahnsinns

Ich habe mir Cisco angeschaut. Der Umsatz von Cisco stieg von 1,2 Milliarden (1994) auf 18,9 Milliarden Dollar (2000). Der Kurs schoss von 2 (1994) auf 71 Dollar (Januar 2000) und dann auf 64 Dollar (Juli 2000) – und stürzte schließlich auf 9,20 Dollar (2002) ab. Cisco hat sich nie vollständig erholt vom Crash und wird derzeit für 50 Dollar gehandelt. Schon wieder streicht Cisco 4.000 Stellen.

Nvidias Umsatz stieg von 14 Milliarden (2014) auf 60,9 Milliarden (2023) und dann auf voraussichtlich 121 Milliarden Dollar (heute). Der Kurs kletterte indes explosiver, und zwar von 0,46 (2014) auf 129 Dollar (heute).

Ist Nvidia ein Crash-Kandidat? Absolut. Die Hauptkonkurrenten SMIC (China) und AMD schlafen nicht. Auch andere wollen in den KI-Chip-Bereich wie Alphabet, Amazon oder Meta. Und Nvidia scheint dank des Hypes überbewertet zu sein.

Eine Marktkorrektur scheint überfällig. Bedeutet das, dass es ein tiefer Crash wird? Anders als bei der Dotcom-Blase erzielen Google, Amazon, Nvidia, Meta, Microsoft usw. wirklich außerordentlich hohe Umsätze und Gewinne. Die Arbeitslosigkeit ist recht niedrig. Der Konsum ist schwach, aber ausreichend. Wir schreiben nicht mehr das Jahr 2000, als die Blase von insolventen Start-ups anschwoll, die schließlich platzte.

The Winner Takes It All

Es stimmt das Argument, dass die Gewinner immer gewinnen, weil sie Monopole sind. So lange die Kartellwächter nicht einschreiten, kann kaum jemand den tiefen Burggraben überwinden. 90% des Marktes für KI-Chips wird von Nvidia bedient. Und Nvidia verdient Geld wie verrückt.

Jedenfalls kommt der Economist zu dem Schluss, dass es sich bei Nvidia um keine irre Blase handelt, sondern die Bewertung gerechtfertig zu schein scheint. Wie sicher kann sich das Magazin sein? Niemand weiß das im Endeffekt wirklich. Erst im Rückblick wird alles klar. Vielleicht vergleichen wir eines Tages Nvidia mit Cisco, das damals den Weg ins Internet mit seinen Routern und Switches geöffnet hat. Es war einst eines der wertvollsten Unternehmen der Welt.

Survival of the Fittest: Wenn Konzerne den Anschluss verlieren

Manchmal verpassen Konzerne den Anschluss. Bei Nokia, Kodak oder den Blackberry-Handys war das der Fall. Intel hat auch den technologischen Wandel trotz Milliardensubventionen verschlafen. Als Aktionär hoffe ich übrigens, dass Intel noch die Kurve kriegt.

Freilich gibt es 7 glänzende Konzerne, die ihrer Zeit voraus sind. Das Einzigartige an der KI-Revolution ist, dass sie von den 7 größten US-Technologiekonzernen vorangetrieben wird, die zusammen eine Marktkapitalisierung in der Größe des BIP der EU haben. Apple, Google und Microsoft sind keineswegs stark überbewertet. Allein der Umsatz von Alphabet (Google, YouTube, Chrome) wuchs in 10 Jahren um das 6,6-fache, während die Aktie um das 6,8-fache zulegte. Also ist das alles im Rahmen, bislang zumindest. Nur machen die Kartellwächter weltweit Druck gegen die ganz Großen.

Wie ist denn dann Palantir zu sehen?

Palantir ist nur eine Werbung von YouTube. Viele YouTube-Künstler wurden von Palantir bezahlt, damit sie positive Videos über die MEME-Aktie von Palantir publizieren (Wie bei Tesla). Und Palantir vermehrt ständig die Aktienzahl und entwertet damit den Kurs. Die Gründer oder Chefs von Palantir wollen Milliardäre werden und schenken sich viele Aktien als Bonus (Wie Elon Musk). Einige Jahre später wird Bankrott von Palantir ganz logisch, wie bei Wirecard und Enron.

Extrem überbewertete Aktien werden 2021-2030 genauso tief fallen wie 2000-2003. Diesmal sind es aber andere Aktien: Adobe, Airbnb, CrowdStrike Holdings, Eli Lilly, Hermes int., Intuit, Intuitive Surgical, Mastercard, Microsoft, Moody’s, Novo Nordisk, Nvidia, ServiceNow, Snowflake, Visa.

Ich nenne sie BEBE-Aktien, weil jedes Kind oder Anfänger sie kauft, nur wegen der vergangenen Performance. Und niemand von ihnen hat den “Intelligenten Investor“ von Ben Graham gelesen, oder glaubt es nicht und hat keine Ahnung von KUV und KBV.

ETFs auf US-Indizes können auf 1/2 fallen. Nicht in 3 Jahren wie 2000-2003, sondern viel länger, weil diesmal der Crash 2023 durch eine Erholung unterbrochen wurde.

Mit Aktien kann man in jedem Monat glücklich sein, wenn man nur wenig steigende Aktien hat, mit anständigen Dividendenrenditen. Zum Beispiel: Allianz, AT&T, Bank of Nova Scotia, BASF, BMW, BNP Paribas, British American Tobacco, Enbridge, Fortescue, HSBC, Iberdrola, Pfizer, Shell. Von 30 Unternehmen müssen wir 30x bis 120x im Jahr Dividenden bekommen, deswegen sind wir in jedem Monat glücklich.

ETF ist unvernünftig, weil du Geld einer Investmentgesellschaft leihst und kein Unternehmen gehört dir.

@Lad,

ETFs sind sehr vernünftig! Gerade für Einsteiger die nicht Viel Ahnung von der Börse haben, dennoch investieren wollen.

Richtig ist das Unternehmensgewinne nicht in den Himmel wachsen,die Aktienkurse der Unternehmen auch nicht.Technologie wird immer teuer bezahlt und bringt wenig Ertrag.Wer zeitig eingestiegen ist bei Nvidia und co. Glückwunsch! Für mich ist das nichts.

Nur mal so, wir haben schon das Jahr 2024, da mit 2021 bis 2030 zu argumentieren, erscheint sehr unsachlich.

Zweitens warum sollte eines der größten Pharma Unternehmen der Welt so dermaßen in die Knie gehen.

Und wenn der grosse Crash nicht 2021 2030 kommt , dann eben von 2031 bis 2040 !! Typisch CRASHPROPHETEN

Warum sind die Tech‘s so stark gestiegen?

Nicht zuletzt wegen dem ETF-System.

Einhorn hat eine These zu Value Investing:

Investment-Guru David Einhorn: Warum «Value-Investing» nicht mehr funktioniert | cash

All diese Fragen auch ob Value oder Growth oder die ganzen Makrothemen sind sicherlich interessant, aber sie bringen für einen Langfristig Investoren nix, denn es geht Meinung gegen Meinung, wenn man diese aufnimmt wird man zum Spielball und es gibt ein hin und her.

Einfache Strategie festlegen, mit welcher man gut leben kann auch mal in stürmischen Zeiten, und dann durchziehen und höchstens noch feinjustieren aber ohne Emotion und Hektik (es reicht im Grunde diese einmal jährlich zu überdenken). Für mich gehören Value wie auch Growth Titel ins Depot, nimmt man einen ETF hat man auch beides.

Es wird dann zwar langweilig, aber in dieser Thematik für die Meisten wohl das Beste.

Zu dieser Fragestellung passt sehr gut im Barron’s das Interview mit Jeremy Siegel anlässlich der 30. Jährung seines Beststellers „Stock für the long run“.

Hauptaussage, ob Aktien und welche Aktien oder ETF: Staying invested resisting the urge to markt-time.

O-Ton-Zitat auf die Frage, was er im Vergleich zu vor 30 Jahren heute einem neuen Investor empfehlen würde:

„It isn’t much different than 30 years ago. Put your money in a diversified portfolio. Put it in a 401(k) or individual retirement account and just watch it grow. Some years it will be down. But it will catch up. I’d prefer a tilt toward value since value stocks are cheap right now. Value might not outperform in the short term, but if you are a short-term trader, you chase earnings. If you’re a long-term investor, you chase valuations. Trading is a different animal. You can have fun with some of your portfolio. But that’s different from being a long-term investor.„

Ich finde, dem ist nichts mehr hinzuzufügen. Vermutlich hat es der am Einfachsten, der Value sucht (ok, man muss es fairerweise auch finden :-) ) und danach primitiv den Allerwertesten abhängen lässt, weil man diesem Körperteil, und nicht mit dem Kopf Geld verdient.

Es sollte natürlich „stocks“ heißen.

Sit on your ass -Mr. Munger

Palantir bedient all die, die mit ihren Daten schneller und besser sein wollen als Mitbewerber oder Gegner – dass sie das sichtbar besser machen als ihre Mitstreiter sieht man am stetig steil wachsenden Umsatzwachstum.

Das gleiche, nur im Bereich Chips/Hardware/Datencenter gilt für Nvidia.

Ja, das gilt zur Zeit, aber diese Firmen scheinen nicht zu stagnieren oder gar zu schlafen wie hier in Deutschland.

Das sollte man, ob man das nun mag oder nicht, zumindest zur Kenntnis nehmen.

Ich investiere gerne in diese Avant Garde, nicht alles, aber eine gesunde Dosis.

Wie andere investieren müssen diese selbst definieren, ich käme nicht auf den Gedanken andere ob ihrer Entscheidungen zu kritisieren.

NVIDIA ist nicht günstig. Jedoch sehe ich persönlich hier keinen Vergleich mit der Dotcomblase.

NVIDIA hat bisher immer geliefert und verdient gut. Momentan ist die Firma eine richtige Cashmaschine. Und der Vorsprung der Konkurrenz ist aktuell noch groß.

Für mich eine klare Halteposition.

Neueinstiege würde ich aktuell überlegen.

Hier würde ich persönlich auf andere Werte setzen: Qualcomm z. B.

Those who have knowledge, don’t predict. Those who predict, don’t have knowledge.

SMC ist kein Crash-Kandidat-oder doch?

https://hindenburgresearch.com/smci/

Solche Shortsellerattacken sind immer ein Problem.

Man weiß leider erst später was an den Vorwürfen dran ist.

Zumindest ist jetzt klar, warum die Aktie gestern so einbrach.

Hallo Freunde,

was sagt Ihr zu den Vorfällen rund um SMC?