Ex-StudiVZ-Chef Michael Brehm ist ein cooler Typ. Er kassierte als Geschäftsführer des sozialen Startups nur ein Gehalt von 500 Euro. Er schlief zuhause auf einer Matratze auf dem Boden. Als er das Portal verkaufte, kam er in alten Jeans und Turnschuhen zur Vertragsunterzeichnung. Abends ging er nach dem Notartermin in München feiern – in einer Dönerbude. Der frisch gebackene Millionär lebt bescheiden.

Der amerikanische Moderator Clark Howard ist Multimillionär. Seine Kleidung kauft er bei Walmart. Von Ikea sind seine Möbel. Er ist ein Super-Sparer. Schon in jungen Jahren war er finanziell frei. Er hasst es, Geld zu verschwenden.

Kommen wir zum Aktienmarkt. Kürzlich ging das Kaufhaus Sears pleite. Wer aber vor 30 Jahren Sears-Aktien gekauft hat, hat seine Investition zu Gold gemacht. Angenommen, du hast Anteile Anfang 1989 gekauft. Damals tradete Sears bei etwa 16 Dollar. Du hättest mit einer Investition von 100.000 Dollar 6.200 Aktien erworben.

Das Gute: Sears hat Dividenden gezahlt. Von 1989 bis 2005 hätte Sears dir 125.000 Dollar allein an Dividenden geschenkt. Hinzu kamen die Spin-offs: 1994 stieß Sears die Versicherungstochter Allstate ab. Jeder Sears-Aktionär erhielt 0,93 Allstate-Aktien für jede Sears-Aktie. Du hast also etwa 5.766 Aktien von Allstate erhalten. Im Juli 1998 wurden die Aktien von Allstate 2:1 gesplittet. Nun hättest du also 11.532 Aktien von Allstate im Depot. Allstate wird derzeit bei 94 USD pro Aktie gehandelt. Das entspricht 1.084.008 Dollar.

Allstate zahlte Dividenden aus. Nach dem Börsengang hättest du für alle deine Allstate-Aktien 277.690 Dollar erhalten. Sagen wir, du hast sie nicht reinvestiert.

1993 stieß Sears Dean Witter ab. Jeder Aktionär von Sears erhielt 0,39031 Aktien von Dean Witter für jede Aktie von Sears. Du hast ungefähr 2.400 Aktien von Dean Witter erhalten. Dean Witter erwarb dann Morgan Stanley (sie nahmen den Namen Morgan Stanley an). Im Jahr 2000 wurde im Verhältnis 2:1 gesplittet, so dass du jetzt 4.800 Aktien von Morgan Stanley besitzt. Im Jahr 2004 wurde die New Yorker Investmentbank im Verhältnis 1:3 aufgeteilt, so dass du nun 1.600 Aktien hast. Morgan Stanley notiert aktuell bei 41,20 Dollar. Du hast also 65.905 Dollar in Morgan Stanley. Morgan Stanley zahlte Dividenden. Insgesamt 65.688 Dollar, seitdem die Großbank von Dean Witter gekauft wurde.

Damit erhöht sich deine anfängliche Investition von 100.000 Dollar in Sears im Jahr 1989 auf 1.618.291 Dollar, ohne dass Dividenden reinvestiert wurden.

Aber das ist nicht alles: Morgan Stanley trennte sich von der Kreditkartentochter Discover im Jahr 2007, du erhielt 1 Aktie für jeweils 2 Morgan Stanley-Aktien. Dies hat dir 800 Discover-Aktien ins Depot gespült. Die Finanzfirma Discover wird derzeit bei 69,75 Dollar an der Wall Street gehandelt. Dies hat dir insgesamt 55.776 Dollar eingebracht. Aber vergesse nicht die gezahlte Dividenden. Sie brachten dir 6.560 Dollar.

Im Jahr 2012 trennte sich Sears von seiner Tochter Sears Canada. Jeder Aktionär erhielt 0,42 Aktien pro Stammaktie. Dies hat dir 2.655 Aktien von Sears Canada ins Depot gespült. Leider ist die Tochter-Position heute nur noch 50 Dollar wert. Zum Glück haben sie Dividenden gezahlt. Insgesamt 34.515 Dollar seit dem du sie besitzt.

Sears stieß Lands End im Jahr 2014 ab. Du hast 0,3 Aktien pro Sears-Aktie erhalten. Du hast also 2.295 Aktien des Bekleidungshauses Lands End bekommen. Bei dem aktuellen Aktienkurs ergibt dies einen Nettogewinn von 39.451 Dollar.

Darüber hinaus existiert Sears noch. Die Aktien von Sears sind jetzt 1,70 USD wert. In Anbetracht der Split-Historie wäre dies eine zusätzliche Summe von 13.953 Dollar für deine Gesamtrendite. Insgesamt beträgt deine Rendite ohne reinvestierte Dividenden 1.768.596 Dollar. Das ist der Hammer.

Buying Sears stock 30 years ago would return more than 16x your investment. from r/investing

Lerne daraus: Abspaltungen sieht man nicht im Aktienkurs. Dividenden werden gerne unterschätzt. „Buy and Hold“ hat viele Vorteile. Konglomerate können erhebliche Schätze haben. Schau dir an, was für Perlen der Tabakriese Altria abgespalten hat: Kraft Foods, Philip Morris International.

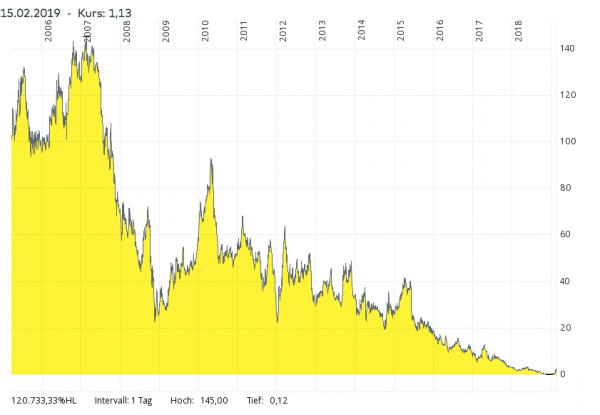

Ich ließ vor einigen Jahren vom Research-Haus Wilshire die Abspaltungen von Konzernen berechnen. Es ist eine sehr aufwändige Kleinarbeit. Da muss jemand zum Statistiker und Recherchekünstler geboren sein. Es kamen diese 20 Aktienüberflieger heraus. Das ist mein Artikel in der BÖRSE ONLINE dazu. Wer nur auf den Kurschart schaut, vergleicht Äpfel mit Birnen. Der Chart muss bereinigt werden um Dividenden und Abspaltungen, erst dann erkennst du die wahren Renditebringer. Die meisten haben davon keine Ahnung.

Fazit: Immer auf die Abspaltungen achten. Und natürlich die Dividenden. In Deutschland ist ja Siemens ein Meister der Abnablung geworden.

Liebe fachkompetente und erfahrene Tim Schäfer Community,

passend zum Thema „Dividende“ und „Buy & Hold“ würde ich gerne wissen, welches konkrete Finanzprodukt ihr Rentnern (meinen Eltern) empfehlen könnt, die sich gerne ohne großen Aufwand ihre bescheidene Rente durch ein regelmäßiges „passives Einkommen“ aufbessern würden?

Dividenden (Aristokraten) ETF?

FTSE EPRA/NAREIT Developed Dividend ETF?

Ausschüttenden Value ETF?

Für konkrete Vorschläge wäre ich sehr dankbar.

Gruß!

Rabe

Hallo Tim,

das ist mal wieder ein sehr interessanter Artikel mit sehr viel Hintergrundinformation für Laien wie mich.

Gerne würde ich auch in Dividendenaktien investieren – traue mich aber einfach aufgrund meiner fehlenden Kenntnisse nicht. Hast du einen Tip für Anfänger? Bezüglich Dividenden ETF´s? Was sollte/könnte man sich näher ansehen?

GrußLiane

Hallo Tim guter Artikel wo es nur ein bischen hackt ist das Anfangsinvest von 100000 da muss das Depot eine ordentliche Groesse haben um eine solche Einzelposition zu erwerben.

Wer dann noch erkannt hat das Mnuchin eigene Aktien auf Kredit kauft um den Kurs in die Hoehe zu treiben. Dummerweise war seine Praemie mit den Aktienkurs gekoppelt. Ja wer das realisiert hat konnte noch einigermassen gut raus.

Hi Rabe, was sagen, tun oder denken deine Eltern wenn ihr Invest um -50% korrigiert?

Rabe, ich würde das Rentnern nicht mehr empfehlen, im hohen Alter noch damit anzufangen. Der Anlagehorizont sollte mindestens 10 Jahre betragen.

@ Thomas, das ist natürlich eine berechtigte Frage. Nehmen wir an, es würde meinen Eltern nichts ausmachen, wenn sie 50 % Buchverluste erleiden würden.

Was würdest Du dann raten?

Zur Not muss es der Sohn ausbaden, der ihnen das Invest eingebrockt hat. ;o)

Guter Beitrag, Tim! Qualitätsaktien mit Dividendenausschüttung und hoher Marktkapitalisierung. Man muss nur schauen, was links und rechts gekauft wird. Ich beispielsweise habe keine deutschen Modeaktien. Ich kenne niemanden, der Kleidung von Gerry Weber kauft, deshalb kam sie auch nie ins Depot. Mode und Deutschland passt ja sowieso nicht. Ich kann mich gut erinnern, dass Gerry Weber in den letzten Jahren bei Echtgeld-TV und Co. immer wieder Thema war. An den eigenen Gedanken darf man nicht sparen.

@ Andrea

Mit dem Anlagehorizont von mindestens 10 Jahren hast Du natürlich Recht.

Unterstellen wir einfach mal, dass sich der Anlagehorizont meiner Eltern durch ihre beiden Kinder deutlich verlängern würde, sie mit den regelmäßigen Ausschüttungen zufrieden wären und ihnen der (hoffentlich) vorübergehende Buchverlust nichts ausmachen würde…

Was würdest Du dann raten?

@ steve

Sehe ich ähnlich wie Du.

Die eigentliche Luxussituation ist die, vor 30 Jahren Anlagehorizont die 100k zusammen bekommen zu haben. Wenn man die hat, ist es bei einer einigermaßen vernünftigen Diversifikation fast schon schwieriger nach 30 Jahren kein Millionär zu sein.

@ Tim

Aber das soll ja auch nicht Deine eigentliche Message sein:

Auch wenn ein Unternehmen pleite geht, kann man mit dem Unternehmen auf lange Sicht gutes Geld verdient haben.

Dafür ist das ein tolles Beispiel.

Gruß

Hallo Rabe,

einen solchen Ratschlag zugeben ohne jeglicher Angaben zu deinen Eltern finde ich schwierig. Wollen Sie sich damit denn beschäftigen? Haben Sie Kenntnisse und/oder Erfahrungen?

Wenn nicht, wäre ein ETF auf jeden Fall sinnvoller…

LG Sven

@Rabe

nun, ich finde man muss individuelle Faktoren schon berücksichtigen. ETFs sind super – du tendierst, das sieht man ja schon aus deinen eigenen Angaben, stark dazu. Allerdings, was ist wenn deine Eltern das Geld brauchen und es tatsächlich an der Börse verlieren ? Ich finde man kann ihnen Dinge empfehlen, aber man sollte ihnen bewusst sagen, dass man selbst nur Empfehlungen macht und sie die absolute Entscheidung treffen. Das würde ich in jedem Falle sehr deutlich machen.

Wie sieht es denn bei deinen Eltern aus ? 50 ist ein großer Unterschied wie 65! Es kommt darauf an, wie viele Arbeitsjahre noch zur Verfügung stehen. Desweiteren: wie viel Rente/Pension darf erwartet werden ? Sind deine Eltern risikobewusster oder eher nicht ? Wie viel Finanzwissen haben deine Eltern und wie viel Geld besitzen sie, jeweils unterteilt in verschiedene Assetklassen (Aktien, Fonds/Etfs/Immobilien/Edelmetalle/Bargeld auf Festgeld oder Tagesgeld/ Bausparer/andere Anlageformen abzüglich Kredite und Schulden).

Je nachdem was du für Antworten gibst kannst du eine gute Lösung finden schätze ich.

@Rabe, Vanguard FTSE ALL-World UCITS ETF.

Dann kann man sich alle 3 Monate über Ausschüttungen freuen :-)

@ Hendrik

Vielen Dank für Deine ausführliche Antwort.

Zu Deinen Fragen:

Meine Eltern würden nur das Geld investieren wollen, auf das sie nicht angewiesen sind.

Auf das Verlustrisiko werde ich sie natürlich hinweisen und mit meinem „Finanzwissen“ zur Seite stehen.

Ich werde nur die Entscheidung meiner Eltern durch meine / eure Vorschläge vorbereiten, die letztendliche Entscheidung treffen sie schon selbst.

Meine Eltern sind beide bereits Rentner.

Ich habe noch mindestens 28 Arbeitsjahre vor der Brust.

Meine Eltern sind eher risikoscheu. Da sie allerdings bereits sehr konservativ aufgestellt sind, kann ein überschaubares Risiko nicht schaden. Außerdem verfügen sie über eine kleine selbstgenutzte ETW. Die Schulden sind inzwischen komplett getilgt worden.

Meine Eltern habe ansonsten nur Bar- und Tagesgeld.

Keine Aktien, keine ETFs, keine Fonds, kein Gold, keine Bausparer…

@ Thomas

Gute Idee!

Den Vanguard FTSE ALL-World UCITS ETF bespare ich selbst!Die Freude ist ganz meinerseits. ;o)

@ all

Gibt es noch weitere Anregungen und Gedanken?

Ich lerne gerne dazu.

Ein sehr cooler Artikel, Tim. Vielen Dank.

Der Bereich „spin-off“ wird meines Erachtens sehr unterschätzt. Oft hört man ja, dass „die ursprünglichen Unternehmen aus dem Index gar nicht mehr existieren“. Ja, aber die Investments leben weiter. Jeremy Siegel hat hierzu sehr schöne Erkenntnisse herausgearbeitet. Ein Plädoyer für geduldiges Halten von Topunternehmen. Auch wenn diese irgendwann verschwinden.

Mit dem spin-off von Covetrus bei Henry Schein erlebe ich nun meine erste Erweiterung des Portfolios ohne eigenes Zutun (und bevor die Mahner kommen – ja, ich weiß, dass ich hier nicht Werte „aus dem Nichts“ erhalte – es ist ein Nullsummenspiel). Mal sehen, wie sich das entwickelt.

Und weil es neulich Thema war, hier ein Artikel vom geschätzen DGI:

https://www.dividendgrowthinvestor.com/2019/02/dividend-aristocrats-for-2019-revealed.html

28 Jahre sind recht aussagekräftig, wie ich meine. Ich werde in den nächsten Monaten jedenfalls wieder im Feld der Aristokraten und Kings zuschlagen. Das Hamstern macht Freude.

Wünsche allen ein schönes Wochenende :) !

Rabe, angesichts der Marktsituation würde ich jetzt nicht komplett mit dem Geld einsteigen, sondern das Ganze über die nächsten 2-3 Jahre strecken oder bei starken Rücksetzern einsteigen.

@ Sven

Meine Eltern haben nur geringe Kenntnisse und Erfahrungen…, ich würde ihnen allerdings mit meinem Wissen helfen und ihnen die komplette (Verwaltungs-) Arbeit des Finanzproduktes abnehmen…

@ Andrea

eine zeitliche Diversifikation würde ich ihnen auch raten. Danke für deine aktuelle Markteinschätzung…

@Rabe:

wenn Du schreibst, dass sich der Anlagehorizont Deiner Eltern durch die beiden Kinder verlängert, vermute ich, sie möchten das Depot teilweise an Euch vererben. Sie wollen nur jetzt nicht benötigtes Geld anlegen. Die Frage ist:

wann benötigen sie es?

Sie möchten ihre wie du schreibst bescheidene Rente aufbessern, benötigen also den Anlagebetrag doch heute schon in irgendeiner Form teilweise für sich selbst. Darüber hinaus waren sie bisher risikoscheu und noch nie an der Börse unterwegs. Nur aufgrund niedriger Zinsen mit über 60 noch an die Börse zu gehen, ist m.M.n. nicht richtige Motivation. Wie also kommen sie jetzt auf diesen Gedanken? Durch die Medien? Oder haben sie sich beispielsweise den Finanzwesir zu Gemüte geführt? Ich halte grundsätzlich nichts davon, andere bei ihren Anlagen zu beraten, das kann ganz schnell nach hinten losgehen. Ich gebe Anregungen und Lektürehinweise, mehr aber nicht. Auch nicht meinen Eltern.

Was passiert, wenn sie unerwartete Ausgaben haben: häusliche oder pflegerische Unterstützung zum Beispiel?

Sicherlich gibt es die Asset Allokation, aber was, wenn der sichere Anteil aufgebraucht ist und das Depot immer noch rot ist?

Auch gibt es im Leben einen Zeitpunkt, an Geld ausgeben zu denken und nicht mehr ans Sparen. Was möchten Deine Eltern noch erleben? Eine Reise? Eine Kreuzfahrt? Was für Pläne, Wünsche haben sie noch? Wie alt sind die technischen Geräte? Wenn nicht jetzt, wann dann? Im Alter wird man körperlich nicht jünger, gewisse Dinge kann man evtl dann später wegen den Knie, Rücken usw nicht mehr machen.

Was möchten sie vererben? Was spricht dagegen, Euch Kindern eine Summe jetzt zu geben, die ihr anlegen könnt und der Rest bleibt konservativ angelegt und sie entnehmen daraus den Betrag monatlich oder jährlich, den sie benötigen?

Ich schreibe dass so explizit, weil

mein Opa immer gesagt hat, wenn er in Rente ist, macht er dieses und jenes. Aber jetzt geht es nicht. Leider hat er den Rentenbeginn nicht erlebt.

Meine Nachbarin ist über 80 und kauft sich kein neues Sofa mehr (ihr jetziges ist uralt und durchgesessen). Sie hat Kreuzschmerzen davon. Gleiches gilt für ihre Matratze/ Bett. Aber sie will kein Geld für ein neues ausgeben, weil sie will, dass ihre Tochter dieses bekommt und sie eh bald nicht mehr da ist. Diese Aussage war vor über 5 Jahren.

Fleißig sparen und anlegen, um früher in Rente zu gehen oder die Rente aufzubessern, ist während des Arbeitsleben ok, aber irgendwann ist die Zeit der Entnahme gekommen.

Ich finde den Gedanken schön, dass Eltern ihren Kindern auch monetär etwas hinterlassen wollen, aber es heute ist es ihr Geld und sie sollen ihr Leben genießen. Wenn am Ende des Tages etwas überbleibt: gut, wenn nicht: auch gut.

Vielleicht hilft dir das weiter.

Viele Grüße

Sandra

Liebe fachkompetente und erfahrene Tim Schäfer Community,passend zum Thema „Dividende“ und „Buy & Hold“ würde ich gerne wissen, welches konkrete Finanzprodukt ihr Rentnern (meinen Eltern) empfehlen könnt, die sich gerne ohne großen Aufwand ihre bescheidene Rente durch ein regelmäßiges „passives Einkommen“ aufbessern würden?Dividenden (Aristokraten) ETF? FTSE EPRA/NAREIT Developed Dividend ETF?Ausschüttenden Value ETF?Für konkrete Vorschläge wäre ich sehr dankbar.Gruß!Rabe

Da wir ja nicht wissen um welchen absoluten Betrag es sich handelt bleibt mir da eigentlich nur zu sagen einen ausschüttenden AAA-Staatsanleihen ETF. Höchste Liquidität, höchste Sicherheit, völlig planbare Ausschüttungen.

Alles andere ist ohne Kenntnis der absoluten Summe nicht aussagekräftig. Für jemanden der 50.000€ weggelegt hat wäre das (neben Tagesgeld mit Dauerauftrag auf das Konto) die deutlich sinnvollste Variante wohingegen jemand mit 500.000€ auf der hohen Kante auch sämtliche Spielchen von AAA-JunkBonds und von Dev.World ETF bis EM alles nebenher laufen lassen kann.

Hallo Tim,

habe wieder einen anderen Blickwinkel auf das Value Investing bekommen. Danke dafür!

Hallo Zusammen

Angenommen ich habe Anteile an einem DAX ETF – und es gibt eine Abspaltung bei einem DAX Unternehmen. Würde ich dann zum Abspaltungszeitpunkt einfach den Barerlös vom Verkauf der Aktien des „neuen“ Unternehmens erhalten? Das neue Unternehmen ist ja vermutlich nicht im DAX …. (Annahme: das alte (nun kleinere) Unternehmen bleibt im DAX und wird nicht durch ein anderes ersetzt)

lg Bernd

Super Bericht Tim, von der Seite habe ich es tatsächlich noch nie betrachtet, das selbst eine Firma die sich nicjt sonderlich gut entwickelt hat evtl durch die abspaltungen sehr gelohnt haben kann.

Dazu eine Frage: SPIN OFF !

Ich verstehe es aus anlegersicht: bekomme „gratis aktien“ da der Mutterkonzern weniger wert wird der der Kurs um die Abspaltung in der Theorie fällt.

Aber ich verstehe es aus Unternehmenssicht nicht! Was passiert da ? Die verlieren doch die Einheit und haben danach weniger Umsatz etc ohne Geld dafür zu bekommen für die Abspaltung beim spin Off??? (Es geht nicht um ein IPO!!)

Wer kann mir helfen?

-M

@ -M

https://www.iww.de/bbp/archiv/gestaltungsmodell-mehrwert-fuer-unternehmen-und-gesellschafter-durch-einen-spin-off-f24149

Rabe: einen Rat möchte ich hier nicht geben, jedoch kann ich meine eigene

Situation erklären: ich bin Rentner, u. mir hat es noch nie eingeleuchtet, daß

man als solcher fast keine oder keine Aktien haben sollte. Warum eigentlich

nicht? Sollte man dann Gold oder Immobilien haben? Alle Assets schwanken im

Wert , wenn auch unterschiedlich stark. Also nur Cash, denn man lebt ja evtl.

nur noch 1 oder 2 Jahre, oder 3 oder 5 oder 20? Will man sein Geld schnell oder

in nächster Zeit ausgeben ( SO MAL RICHITG DIE TUBE DRÜCKEN), dann muß

man es auf dem Girokonto lassen.

Nein, die Frage ist eine andere: Wieviel Geld brauche ich eigentlich? Sind meine

Ausgaben durch meine Renteneinnahmen gedeckt? Dazu zähle ich auch Reisen

etc. Wenn ja, dann kann ich den Rest in Aktien ( ETF Depot) tun. Jedenfalls

mache ich das so. Wenn ich nicht mehr da bin, dann bekommt mein Sohn kein

Cash sondern halt Aktien. Ich bin jetzt 68, sollte ich in 20 Jahren noch leben

u. plötzlich Lust auf eine ganz große Weltreise bekommen, dann verkaufe ich

dann halt ein paar Aktien, wenn meine Einnahmen zu gering wären.

Sollte ich aber vorher gestorben sein, dann kann es mir auch egal sein, ob Cash

oder Aktien oder sonstwas von mir übrig bleibt.

Nein, es gibt meiner Meinung nach keine Altersgrenze für Aktien. Buffet, Munger, Quant etc. halten sich auch nicht an eine solche Grenze. Es gilt das,

was auch für jüngere Leute gilt: Geld was man längere Zeit nicht braucht,

kann in Aktien. Aber dies ist nur meine bescheidene Meinung. Gruß.

@Smyslov, exakt es gibt keine Altersgrenze für den Besitz von (qualitativ guten) Aktien ! wenn man vererbt (so wie in meinem Fall) erst recht nicht… Bargeld wird weginflationiert, Gold kann man schlecht mit ins Grab nehmen, ok Immobilien kann man vererben…

100 k vor 30 Jahren hatten eine Kaufkraft von heutigen ca. 200 k USD.

Wenn man noch berücksichtigt, dass jemand zumindest selbst bei einem sehr konzentrierten Portfolio mindestens 5 Aktien hält, müsste man für dieses Märchen schon damals (bei einem deutlich jüngerem ich) realistischerweise Millionär gewesen sein.

Steuerfälle bei Abspaltungen und andere notwendige Bedingungen (Anlegerpsyche) mal außen vor gelassen würde ich trotzdem noch auf eine extrem seltene tatsächliche so statt gefundene Geschichte/Anekdote tippen.

@Div-ente, stimmt, aber was ähnliches ist mir auch schon „passiert“ mit PM, vor ca. 20 Jahren ca. 1000 Stück gekauft, heute MO, KHC, MDLZ, PM im Depot, vor kurzem HON, demnächst wird DWDP aufgespalten, danach UTX etc… u.a. durch die vielen Spin Offs kommen auch meine recht zahlreichen Positionen an Aktien zustande…

@Albr

Du bist ja auch einer der special ones. ;-)

@Tim

Ich finde das ist ein super Thema & Artikel dazu, danke auch für Ihren Artikellink.

@Rabe

Ich finde, Sie stellen eine sehr interessante Frage (So eine ähnliche Frage wurde vor kurzem gestellt (war es sammy?) und da gab es schon verschiedene gute Strategievorschläge über das ganze Spektrum. Vielleicht wollen sie da auch mal nachlesen.) Für mich spiegelt diese Frage auch sehr gut die aktuelle Entwicklung am Zinsmarkt und Anlagenotstand wieder. Ich vermute einfach mal, wenn es Heute auf Tagesgeld 2,5% Zinsen und auf 10J Festgeld 6% Zinsen geben würde, dann kämen Ihre Eltern eher nicht auf die Idee ‚in Aktien zu machen‘. Dividenden sind aber leider nicht der neue Zins.

Haben Sie schon mal darüber nachgedacht, dass Sie (& falls Interesse auch Ihre Geschwister) diesen Anlagebetrag der Eltern ‚übernehmen‘ und ihren Eltern dafür eine Leibrente oder Zinsen zahlen bei Bedarf mit Kapitalrückerhaltgarantie? Das kann man ja je nach Bedarf verschieden und rechtssicher ausgestalten wenn das offiziell gemacht werden soll. Dann könnten Sie eigenverantwortlich investieren mit ganz anderen Voraussetzungen (zB ihren Anteil erhöhen in A1JX52). So könnten Sie/die Geschwister die Langfristigkeit eines Börseninvestments sicher stellen, was für ältere Menschen eher schwieriger ist, und die vermutliche Aktienmarktrendite erhalten, Ihre Eltern hätten ein berechenbares Einkommen und das Geld wird nicht aufgebraucht sondern etwas für die Kinder (& Enkel?) gemacht, es kann im Falle eines Pflegefalles finanziell geschickt sein, offizielle Leibrenten können den eigenen Steuersatz mindern, und eine spätere Erbschaft kann evtl. steuergünstiger erfolgen oder besser zwischen Geschwistern aufgeteilt werden wenn noch eine Immobilie im Spiel ist usw. usw.

Mein Vorschlag geht natürlich nur in harmonischen Familienverhältnis mit vertrauen und wenn die Eltern & Kinder ein gesichertes auskommen haben. Dann kann so etwas individuell auf ihre Situation angepasst sehr sinnvoll sein. Besser als Ihre konservativ anlegenden Eltern zu überreden selber an die Börse zu gehen denke ich.

@Forum

Ich finde super, dass die Forenschreiber sehr zurückhaltend mit Produktideen sind sondern eher Rückfragen stellen. Das spricht für mich für die Qualität der Leserschaft des Blogs! (Den Vorschlag zum VGWL / A1JX52 ist trotzdem auch wohl bedacht, so etwas ähnliches gibt es ja auch als Hochdividenden-Auszahlen falls man das möchte usw. usw.)

@ Sandra

Meine Eltern würden nur den Betrag investieren wollen, den sie weder jetzt noch später in irgendeiner Form brauchen werden. Was ich vergessen hatte zu erwähnen ist, dass meine Eltern noch ein altes Mehrfamilienhaus in einem schwierigem Stadtteil vermieten. Es ist was die Mieteinnahmen und die Ausgaben angeht ein Nullsummenspiel. Im Notfall könnte diese Immobilie aber verkauft werden und bei Bedarf die Pflegekosten decken.

Ich bin auch der Meinung, dass jetzt der Zeitpunkt der Entnahme gekommen ist. Das habe ich ihnen auch gesagt. Meine Eltern haben alles was sie brauchen, sie fahren in Urlaub, haben ein Auto, eine kleine ETW und müssen sich auch nichts vom Munde absparen. Dennoch leben sie eher genügsam und nicht in Saus und Braus.

Einen kleinen finanziellen Zuschuss haben meine Schwester und ich bereits erhalten.

Sowohl meine Eltern als auch ich, haben schlechte Erfahrungen mit Bank“beratern“ und Versicherungsvertretern gemacht, sodass ich vor ein paar Jahren beschlossen habe, die finanziellen Dinge der Familie selbst in die Hand zu nehmen. Ich habe über 150 Bücher über Finanzen und Vermögensaufbau gelesen, habe Leute kontaktiert, die finanziell frei sind und/oder große Vermögen verwalten, um von ihnen zu lernen und mein/unser finanzielles Vorhaben kritisch beäugen zu lassen.

Daraufhin habe ich sowohl bei mir und meinen Eltern die Einnahmen erhöhen können, die Ausgaben (bei gleicher oder besserer Leistung) senken können und mit dem Investieren ernsthaft begonnen.

Die ersten kleinen Früchte konnten wir schon ernten, auch zum Erstaunen und zur Freude meiner Eltern.

@ Daniel

An ausschüttende AAA-Staatsanleihen hatte ich auch schon gedacht, wobei ich im Moment noch als Ersatz Tagesgeld bevorzugen würde.

Die absolute Anlagesumme liegt im niedrigen bis mittleren 5-stelligen Bereich.

Dein Vorschlag, in einen World-ETF zu investieren, wenn auch bei größerer Anlagesumme, gefällt mir.

@ Smyslov

Die Ausgaben (inkl. Reisen) meiner Eltern sind durch ihre Einnahmen gedeckt.

Wie der Zufall so will, ist mein Vater vom gleichen „Baujahr“ wie Du/Sie.

@ all

Vielen Dank für das konstruktive und kritische Feedback.

Da meine Eltern ihre Freibeträge bei der Abgeltungssteuer wenig bis gar nicht ausschöpfen, wollte ich in Abstimmung mit ihnen ein Depot für Sie eröffnen und einen ausschüttungsstarken Welt-ETF, Dividenden oder Value-ETF in Tranchen oder bei starken Rücksetzern kaufen. REIT-ETF’s scheiden erstmal aus, da sie sonst ein Klumpenrisiko bei Immobilien hätten. Aber dies nur mit einem ausreichend großen Sicherheitspuffer in Tagesgeld/ggf. AAA-Staatsanleihen und durch die vermietete Immobilie.

Einverstanden?

;o)

Voll der Captain Hindsight Artikel?! Sagst Du uns auch, mit welchem Unternehmen wir in Zukunft soviel Geld verdienen? ;)

Freelancer den Artikel kannte ich, hat aber noch nicht erklärt was der Vorteil ggü einem IPO ist. Bei dem IPO bekommt das Unternehmen Geld für die Abspaltung, beim spin Off nichts. Das versteh ich nicht

-M

„100 k vor 30 Jahren hatten eine Kaufkraft von heutigen ca. 200 k USD. „

Wenn man der offiziellen $ Inflation von gerade mal 2,4 % p. a. glauben will. ;-)

@ 42sucht21

Ich sehe es genauso wie Sie, es besteht einfach ein Anlagenotstand. Es sollte zumindest ein Inflationsausgleich geschafft werden, was mit Tagesgeld allein nicht möglich ist.

Ich habe bereits einen Anlagebetrag meiner Eltern „inoffziell“ übernommen, den ich für sie investiere. Ich kümmere mich um alles, trage das Risiko und meine Eltern haben Ruhe und kassieren die vereinbarten „Zinsen“.

Mit Ihrer Idee der offiziellen Leibrente werde ich mich noch näher auseinandersetzen. Vielen Dank für den Tipp. Ich habe sowohl zu meinen Eltern als auch zu meiner Schwester ein gutes Verhältnis und ein gesichertes Auskommen.

Das Vermögen meiner Eltern ist nicht so groß, dass es erbschaftssteuerpflichtig wäre bzw. es liegt unter den aktuellen Freibeträgen.

Ich nehme an, Sie meinen als konkrete Produktvorschläge neben dem VGWL bzw.“A1JX52″ noch den „VHYL“ sprich FTSE All-World High Dividend Yield Ucits ETF…

@Rabe

Tut mir leid, das mit dem Anlagenotstand kann ich nicht nachvollziehen. Wo genau besteht dieser?

Anlagenotstand bedeutet für mich, dass es kaum bis keine Anlagemöglichkeit gibt.

@ Peter

Der Hinweis auf den vermeintlichen „Anlagenotstand“ bezog sich auf die Aussage von 42sucht21:“Ich vermute einfach mal, wenn es Heute auf Tagesgeld 2,5% Zinsen und auf 10J Festgeld 6% Zinsen geben würde, dann kämen Ihre Eltern eher nicht auf die Idee ‚in Aktien zu machen‘. Dividenden sind aber leider nicht der neue Zins…“

Selbstverständlich gibt es genug Anlagemöglichkeiten, aber mit Tages- und Festgeld sowie deutschen Staatsanleihen ist ein Inflationsausgleich kaum zu erreichen.

Wie investieren Sie ihr Geld? Was ist Ihr „Masterplan“? Wie würden Sie an Stelle meiner Eltern das überschüssige Geld anlegen?

@ Smyslov

Geht mir (69) ähnlich. Dank einer guten Altersversorgung kann ich monatlich 1.000 € in Aktien-ETF investieren. Ich kassiere die Ausschüttungen, über die Aktien können sich in (hoffentlich) ferner Zukunft meine Kinder und Enkel freuen.

Was ich mache ist für alle anderen unrelevant, da es nur meine persönliche Situation und Lebensumstände betrifft. Man sollte sich dabei nicht an anderen orientieren. Ich streue mein Vermögen über Immobilien, Edelmetallen (beides physisch, keine Bankprodukte), Aktien, Anleihen und Fest-/Tagesgeld. Ich verabscheue Derivate und jegliche Finanzprodukte, besonders diese, die ich nicht durchschauen kann.

Ich würde zuerst mal mit meinen Eltern klären – so konkret, wie möglich – was Sie denn erwarten und wollen. Zum Beispiel 2% Rendite möglichst schwankungsarm für die nächsten 5 Jahre grenzt dann schon die Anlagemöglochkeiten ein.

Sie könnten sich zum Beispiel mit Einzelanleihen beschäftigen & eine „Laufzeiten-Leiter“ aufbauen.

Ich habe jetzt mal ein beliebiges Beispiel von der Seite der Börse Stuttgart rausgesucht.

Metro-Anleihe mit 2,46% Rendite, Fälligkeit bis 2025.

https://www.boerse-stuttgart.de/de-de/produkte/anleihen/stuttgart/a14j83-metro-ag-med-term-ntsv20152025

oder eine von Fresenius:

https://www.boerse-stuttgart.de/de-de/produkte/anleihen/stuttgart/a2nbmt-fresenius-se—co-kgaa-mtn-v201920282029

Da können Sie mal mit dem Tool auf der Risiko/Renditeskala nach oben/unten gehen:

https://www.boerse-stuttgart.de/de-de/tools/produktsuche/anleihen-finder/

Dieser Artikel gehört in die Rubrik: Hätte hätte Fahrradkette…

@ Peter

Schönen Dank für den Einblick in Ihre persönliche Vermögensaufteilung.

Verabscheuen Sie auch ETFs?

„Ich würde zuerst mal mit meinen Eltern klären – so konkret, wie möglich – was Sie denn erwarten und wollen. Zum Beispiel 2% Rendite möglichst schwankungsarm für die nächsten 5 Jahre grenzt dann schon die Anlagemöglochkeiten ein.“

Vollkommen richtig! Bevor wir losrennen, sollten wir erstmal wissen, wohin.

Meine Eltern hätten es gerne möglichst einfach, ohne großen Aufwand. Mit Einzelunternehmensanleihen und „Laufzeiten-Leiter“ brauche ich da gar nicht erst kommen. Ich persönlich halte auch nicht viel von Unternehmensanleihen im Allgemeinen. Wenn ich mich recht entsinne, rät David E. Swensen Privatanlegern auch davon ab, da hier u. a. die Risikoprämie zu gering ist.

Trotzdem vielen Dank für die Anregungen und Links der Stuttgarter Börse, kannte ich gar nicht. :o)

@ Tim

Finde gut das Du dieses Beispiel gebracht hast, um Entwicklungen, wie sie auch zukünftig einem Anleger begegnen können dazustellen.

Mein erster Spin-Off kam damals von Bayer, wo mir Lanxess Aktien eingebucht wurden, war damals aufregend für mich.

Die Variante aus alten Aktien mach neue lernte ich bei SeaDrill Ltd. im letzten Jahr kennen.

Für einen Anteilsschein gab es 0,0037345 neue Anteile. Die neuen Anteile deckten in Summe gerade die Spesen der Bank. Das war wohl dann mein erster und hoffentlich letzter Totalverlust.

Gruß

Wolfgang

Tim, sehr guter Artikel! Erinnert an Veröffentlichungen von Jeremy Siegel. Da Du Altria im Artikel angesprochen hast, wie siehst Du für die Zukunft das Thema Spin off bei diesem Wert und die Zukäufe bei JUUL und Cronos?

Novartis wird sehr bald Alcon abspalten und dieser Wert wird sich im SMI wiederfinden. Wie siehst Du Alcon bzw. Novartis?

Letzte Woche bei „Bares für Rares“ wollte ein älteres Ehepaar etwas verkaufen. Auf die obligatorische Frage was mit dem Geld wird, antwortete die Dame, sie würde für ihren 5-jährigen Enkel Aktien kaufen wollen. Entgeisterung bei Horst Lichter, das wäre doch gefährlich. Die Dame erklärte dann souverän, sie hätte zu Ruhestandsbeginn eine neue Herausforderung gesucht und sich dann mit Aktien beschäftigt. Also an alle Zweifler, man kann auch noch im Rentenalter beginnen! Und Aktien für den Enkel kaufen ist doch super.

Schönes Wochenende wünscht

Anna, die in Zukunft unter „Anna i.R.“ (im Ruhestand) schreiben wird. Ich glaub, mit fast 69 Jahren kann man sichs erlauben.

Tim von Mannheim,

:( dein Blog ist nicht für Millionäre bestimmt, sondern für durchschnittliche Menschen in Deutschland mit 1.000-2.000 € netto Lohn und Rentner mit 600-1.200 € Rente. Deswegen solltest du nicht beschreiben, was wäre, wenn 1989 jemand 100.000 $ in Sears-Aktien hätte. :( 1989 hätten wir nur 1.000 DM in Siemens-Aktien.

@Rabe,

ich bin 65, Buffett ist 88, Munger ist 95 Jahre jung und wir wollen unsere Aktien wegen Dividenden für immer behalten und haben auch jemanden, der unsere Aktien erben wird. Wir drei kaufen keine ETFs, weil sie keine Dividenden haben, oder nur selten. Deine Eltern haben auch einen Sohn oder Tochter, die ihr Kapital erben werden und deswegen sollten sie nur deutsche Dividenden-Aktien kaufen, für ihre ganzen Ersparnisse: Allianz, BASF, BMW, Deutsche Telekom, Munich Re, Siemens.

@ All

beobachtet hier jemand TUI? Ich finde die aktuell interessant. Ich bin noch nicht so lange dabei, kann aber jetzt keine grobe Unsicherheit erkennen. Das sie stark an Wert eingebüßt hat ist für mich keine Schwachstelle. Ich habe ja noch keine Aktien von TUI.

Ich fände eine Meinung dazu sehr gut. Besonders negative ;-)

@ Lad

Vielen Dank für Deinen konstruktiven Kommentar.

Ich kaufe ETF‘s die vierteljährlich Dividenden ausschütten, allerdings nicht nur deutsche Aktien, sondern global gestreut. Mein kleines „Weltportfolio“ sozusagen.

Ich habe auch nicht vor zu verkaufen und will meine / unsere Aktien und ETF‘s später an meine Kinder wiederum weitergeben, buy & hold in Reinform.

Das sollte als Anlagehorizont reichen.

Deutsche Telekom habe ich, etwas unfreiwillig wohlgemerkt und in geringer Stückzahl.

Eine alte „New Economy“-Sünde…

Bei Einzelaktien habe ich immer die Sorge vor dem Totalverlust, daher zumindest für mich lieber ganze „Aktienkörbe“ mit eingebauter Bestenauslese, kurz ETF‘s.

Ich bin ganz erstaunt, wie reif und (alters-) weise die TS Community ist.

Dagegen bin ich ja mit meinen knapp 40 Jahren ein junger Hüpfer.

@ Rabe

Ich finde das Modell mit der Leibrente von 42sucht21 recht interessant. Vielleicht besprichst Du mit Deinen Geschwistern und Eltern ein Modell. Falls sich Deine Eltern nicht für Aktien interessieren, sehe ich die Anlage über Dich etwas kritisch. Sie werden sich auch weiterhin nicht sonderlich interessieren. Vielleicht freuen sie sich über einen Zuwachs der Dividende.

Wenn es allerdings an der Börse etwas länger bergab geht kommen vielleicht doch Fragen. Vielleicht steigt jetzt auch langsam das Interesse. Da nützen Dir auch keine 150 gelesenen Finanzbücher. Wenn das Depot dann 50% eingebrochen ist, brauchst Du auch nicht mehr mit der 4% Regel kommen. Die Nachrichten werden am Tief kein Licht am Horizont sehen. Wenn es richtig schlecht läuft könnten Deine Eltern die Norbremse ziehen und retten was noch zu retten ist. Aus solchen Gründen bin ich dafür Investitionen gemeinsam zu beschließen. Hier kann man vielleicht auch mal ein paar Szenarien durchgehen, wie man sich verhalten möchte.

@ Kiev

Das stimmt, Bücher zu lesen ist das Eine, es selbst zu tun das Andere. Deshalb habe ich auch Menschen mit langjähriger praktischer Erfahrung gefragt und mich langsam herangetastet. Probieren geht über studieren.

Du hast vollkommen Recht, den Plan eisern durchzuführen und vor allem durchzuhalten! ist das Allerwichtigste.

Deine Idee, vorab die möglichen (Worst Case-) Szenarien gemeinsam gedanklich durchzuspielen, finde ich gut. So nach dem Motto, was wäre wenn und wie verhalten wir uns dann. Am besten noch schriftlich fixieren.

@ Rabe

Ich kann mit gut vorstellen, dass Du so eine Krise durchstehen kannst. Ich dachte dabei an Deine Eltern. Sie haben die Bücher nicht gelesen, einen zeitlich begrenzten Anlagehorizont und auch kein Interesse an der Börse. Wenn sie die Reizleine, vermutlich in der Region des Tiefpunktes, ziehen möchten, kannst Du sie auch nicht abhalten.

Der Plan und die Szenarien sind eher wichtig für Deine Eltern. Wenn ich als Beispiel 300€ im Monat als Zustupf zur Rente erhalte, die ich wirklich brauche kann ich so eine Marktschwäche nicht in dem Maße durchstehen, wie ein anderer, der sich damit nur unnötige schöne Wünsche erfüllt.

@Rabe

Nein, ganz im Gegenteil. ETFs auf breite Indizes finde ich sinnvoll. Man sollte nur verstehen, in was man investiert.

Ich bin ein nur etwas älterer „junger Hüpfer“.

@Lad

Sehr gute Kommentar. Ich halte auch nichts von solchen Vergleichen. Wer 1930 10.000 USD investiert hätte. Wieviele Menschen konnten das damals und viele hatten während dem Weltkrieg sicherlich andere Sorgen.

Wieso bevorzugst Du nur deutsche Dividendenwerte?