Heute hat mir Benjamin eine Email geschrieben. Er hat auf meinen Blogeintrag von gestern reagiert. Er stimmte der Veröffentlichung seiner Frage zu. Ich möchte die Community hier fragen, was für Vorschläge sie für ihn hat. Vielen Dank. Ich wünsche allen hier einen guten Rutsch ins Neue Jahr!

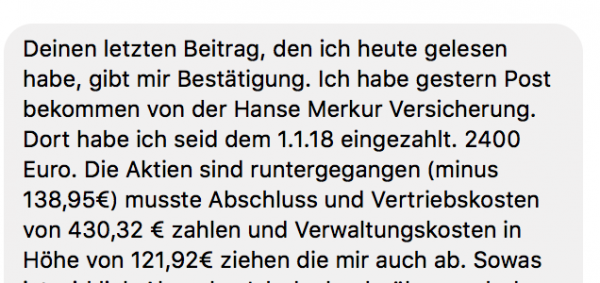

Deinen letzten Beitrag, den ich heute gelesen habe, gibt mir Bestätigung. Ich habe gestern Post bekommen von der Hanse Merkur Versicherung. Dort habe ich seit dem 1.1.18 eingezahlt. 2400 Euro. Die Aktien sind runtergegangen (minus 138,95€). Ich musste Abschluss und Vertriebskosten von 430,32 € zahlen und Verwaltungskosten in Höhe von 121,92€ ziehen die mir auch ab. Sowas ist wirklich Abzocke. Ich denke darüber nach das zu kündigen.

Naja, ich erwarte ja noch Post von 3 Vertägen, ähnlicher Natur. Bin da mal auf die Kosten gespannt. Habe mein erstes Jahr mit der Börse und lese leider, dass selbst Bargeld zu Hause lagern, besser gewesen wäre.

Meine Kinder haben die selben Fonds, daher wirds ähnlich aussehen. Nur kommen da auch noch die Gebühren oben drauf. Mein unabhängiger Versicherungsmakler hat für alle 3 Verträge die selben 5 Fonds für uns eingestellt. Er sagt, mehr als 5 ist unübersichtlich. Aber jetzt lese ich mehrfach, das weite Streuung effektiver ist. Ich möchte dir mal meine 5 Fonds benennen. Kannst du mir sagen, ob der Vertreter für mich gut ausgesucht hat? Er sagte, die wären in den letzten 10 bis 15 Jahren die besten gewesen seien.

– Pictet Global Megatrend Selection P

– DWS Top Dividende LD

– DWS Deutschland

– ComStage ETF DAX TR

– Flossbach von Storch SICAV -Mul- triple Oppurtunities RDort zahle ich je 20% der 200 Euro monatlich ein.

Ich hoffe, du kannst mir sagen, ob die Wahl wenigstens gut ist, da ja generell das Börsenjahr schlecht war, kann ich als Unerfahrener kaum etwas sagen. Ich denke, ich sollte meine Verträge kündigen und den Verlust hinnehmen und selber anlegen. Das ist wesentlich günstiger. Wobei Abschlusskosten und Vertriebskosten im nächsten Jahr entfallen sollten. Das würde ja bedeuten, dass dann nur noch die Verwaltungskosten bleiben würden. Nur sind die mit 121 Euro recht hoch, denke ich.

Sorry, das ich dir immer so lange Romane schreibe. Aber kürzer gehts nicht.

Wünsche dir einen guten Rutsch ins neue Jahr!

Das hat er mir dann noch geschrieben… Ich fragte ihn, ob ich seine Frage der Community hier im Blog vorstellen kann:

Meinst du die komplette letzte Nachricht? Ja, das darfst du ruhig machen. Ich bin für Tipps immer offen und sehr dankbar. Mehr erfahrene Menschen bringen in der Regel ja mehr Wissen und Fortschritt.

Ist halt die Frage, kündigen? Oder wäre es dafür eh zu spät? Ich habe von den anderen Verträgen ja noch nichts gehört, aber denke, dass die ebenso teuer und ineffektiv sind. Ich muss jetzt eben abwarten, was da so kommt.

Wenn ich deine Meinung richtig verstehe, würdest du diese Fonds ersetzen.

Ich bin gespannt, was die Community dazu zu sagen hat.

Und evtl. können mir dort auch Leser, weitere ETFs empfehlen.Wie viele ETFs, Fonds usw hast du? Wie gesagt, mein Berater hat mir nur 5 empfohlen.

Ich glaube, den sollte ich in den Wind schießen. Durch ihn hab ich 3 verschiedene Verträge, aber jeder von denen haben die selben 5 Fonds lol…. hätte ich auch nur einen Vertrag haben können, da alle 3 für die Rente dienen sollen. Wobei 2 davon extra für jedes Kind angelegt wurde. Da gelten wohl noch andere Vorteile. Aber da hab ich noch keine Jahresübersicht erhalten.

Ich würde aufgrund der hohen Gebühren kündigen und die 200€ monatlich in einen Vanguard FTSE ALL World ETF (WKN A1JX52) stecken.

https://www.justetf.com/de/etf-profile.html?isin=IE00B3RBWM25

Beiße in den sauren Apfel und kündige die ganzen Verträge. Lieber jetzt einmal ärgern als jedes Jahr erneut. In ein paar Jahren kannst du darüber lachen.

Kaufe einen kostengünstigen globalen ETF von MSCI oder Vanguard.

Ich habe auch aus meinen früheren Fehlern gelernt. Letztendlich bin ich den ganzen Bankverkäufern („Beratern“) heute dankbar – durch sie bin ich an die Börse gekommen und baue mir jetzt langfristig mein Depot selbst auf.

Hi,

schade um das Geld, welches da in Gebühren und Vertriebskosten abhanden gekommen ist. Aus „Fehlern“ kann man ja lernen. Als Fehler muss man das aber gar nicht bezweifeln. Auch wenn der Start ins Investieren nicht optimal war, es ist besser als nichts zu tun oder eine Lebensversicherung abzuschließen.

Ich würde folgendes Vorschlagen:

Erstelle Die einen neuen Plan: Nimm dazu das Buch von Albert Warnecke dem Finanzwesir zur Hilfe (oder lies den Blog, oder seine wichtigsten Artikel sind verlinkt auf der Seite 1 seines Blogs https://www.finanzwesir.com/ ) . Dort werden alle wesentlichen Aspekte zur Meinungsbildung behandelt. Nimm dir für diesen Schritt Zeit. Der ist der wesentliche!

Erstelle ein Giro/Verrechungskonto/Depot bei einer guten und günstigen Direktbank.

Übertrage kostenlos alle Fonts aus deinem alten Depot auf das neue

Verkaufe Deine alten Fonts und kaufe die neuen passenden ETFs mit ausreichender Diversifikation und Top Kostenstruktur. Meist reichen 2 ETFs. Um gut diversifiziert zu sein braucht es nicht viele Fonts. Die Diversifikation ist bereits in den Fonts enthalten.

Bespare deine Fonts in Sparplänen

1x / Jahr Rebalancing

Bei den Renten verträgen versichert man eine sichere Ablauf Leistung plus Überschüsse. Also mit dem kann man im Alter rechnen. Bei der Börse ist das nicht so.

Viele Leute sind später froh um eine sichere Rente. Ich bin mir nicht sicher ob die Beiträge zum versicherung und Banken bashing :D so gut sind indirekt den einen oder anderen Leser zum kündigen anregen.

Die Kosten einer Versicherung oder auch bei einem Aktien Kauf können leicht nachgelesen werden. Der mündige sparer kann und sollte sich selbst schlau machen und gewisse Dinge hinterfragen was für einen das richtige ist .

Die Mischung macht es wie immer. Guten Rutsch allen

@Benjamin

Ich habe vor zwei Tagen mit einer Freundin zusammen gesessen, die vom Ergebnis ein sehr ähnliches Problem wie Du hatte. Sie war auch erst seit Februar 2018 dabei, so dass ein Ende mit Schrecken aus meiner Sicht definitiv besser war als ein Schrecken ohne Ende. In den einzelnen Produkten sind ja jeweils auch noch mal Gebühren und ggf. Ausgabeaufschläge enthalten, die in der Gebühr des eigentlichen Vertrags gar nicht auftauchen.

Vor diesem Hintergrund hat sie alle Fonds-Anteile zurückgegeben (bei ihr ein Dachfonds, dessen Struktur mich wirklich umgehauen hat, z.B. parallel drei Produkte auf den S&P500, davon zwei Fonds mit Ausgabeaufschlägen plus ein ETF).

Da sie gerne möglichst breit und gleichzeitig einfach in börsennotierte Unternehmen investieren möchte, habe ich ihr auch vorgeschlagen entweder in den FTSE All World oder alternativ in die Kombi MSCI World und Emerging Markets zu sparen. Du kannst Dir Regionen natürlich auch einzeln zusammen stellen, das ist von den Gebühren noch etwas günstiger. Ist aber aus meiner Sicht bei noch eher kleinem Depot nicht entscheidend. Wenn Du das willst, kannst Du immer noch weiter aufspreizen, wenn Du Dich selber besser auskennst. Dann kannst Du Deine Sparraten umswitchen, und lässt den/die ganz breiten ETFs einfach weiter liegen.

Sie hat sich für den FTSE All World entschieden. Ich persönlich finde es einen Vorteil, dass er ausschüttend ist. Es ist für mich völlig unproblematisch, die Dividenden selber wieder anzulegen, so lange ich sie nicht zum Leben brauche. Außerdem sollte dadurch nach meinem Verständnis gegenüber einem thesaurierenden ETF auch die Steuerschuld aufgrund der neuen Vorabpauschale abgegolten sein. (Und @all, nein, ich möchte hier auf KEINEN FALL wieder die Dividenden-Diskussion aufmachen.)

Viel Erfolg!

Katrin

@Benjamin: wenn du gleich handelst dann kannst du dir 200€ „zurückverdienen“

https://www.comdirect.de/cms/lp/giro_check24.html?ci=201852010001000TL004911290004&

Am besten gleich für jedes Familienmitglied dann kommt einiges zusammen :)

Grüße

@Sylvester ist bald :O

Ich bin mir nicht sicher ob die Beiträge zum versicherung und Banken bashing ? so gut sind indirekt den einen oder anderen Leser zum kündigen anregen.

wieso indirekt?

@Matthias

Stimme dir zu, wir alle haben am Anfang Fehler gemacht. Ich kaufte Pro7 nur wegen der Dividendenrendite.

@Katrin

Ja mit dem FTSE hat man es relativ entspannt.

bei Consors werden die Ausschütter automatisch in Thesaurierer geändert. Man kann dem aber problemlos widersprechen. LG

Oh man, das ist heftig! Da wurdest du mal schön ausgenommen. Einfach ein world etf bei just etf. de suchen und noch ein für emerging markets und möglichst günstig die Ter steht für die jährlichen Kosten, kannst alles auf der Seite nachlesen. Und am besten noch ein paar einzel Aktien wie Berkshire oder Allianz. Und lies dir mal bitte Tim seine Börsen Tipps durch. Und frag nichts, wovon du schon die Antwort kennst. Weil du musst selbst überzeugt sein, ansonsten wirst du in Krisen schwach. Guten Rutsch allen

Mfg

Also die Fonds-Auswahl ist solide und gut. Den Flossbach von Storch habe ich selbst auch, ebenso den Comstage DAX-ETF. Vom DWS Top-Dividende habe ich auch schon oft positives gelesen. Ich denke, du wurdest gut beraten.

Die Spesen sind aber natürlich horror. Statt der Fonds könntest du neben dem DAX-ETF bei einem günstigen Online-Broker deiner Wahl noch zusätzlich per Sparplan in einen World-ETF investieren. Das ist dann sicherlich deutlich günstiger.

(Bin wie weiter oben bereits verlinkt ebenfalls seit 2005 bei der comdirect und sehr zufrieden. Das kostenlose Girokonto samt Visa, Depot und Tagesgeld bietet außerdem weltweit kostenloses Bargeld und Apple Pay)

Alles Gute und einen gesunden Start ins neue Jahr. Nicht ärgern… :-)

@ Chris K: Dir auch.

@Christian H.: Schlecht sind die auch nicht, aber halt die übertriebenen Gebühren. Die Gebühren fressen die Performance auf.

Hallo,

die Fonds sind nicht schlecht, aber wie schon bemerkt, sind die Gebühren eine Katastrophe. Richte dir ein Depotkonto ein und übertrage die Fondsanteile. Schaue vorher ob die Fonds sparplanfähig bei der Depotbank sind . Dann kannst du sie kostengünstig weiter besparen. In 10 Jahren sieht die Welt dann ganz anders aus.

L.G. Ingo

Bei der Comdirect ist mir vor 2 Jahren das passiert, als ich in mein Konto/Depot schauen wollte:

https://www.shz.de/regionales/schleswig-holstein/wirtschaft/daten-panne-bei-der-comdirect-geld-konnte-verschoben-werden-id14306781.html

Da habe ich mich erschrocken, als ich das Konto einer anderen Person angezeigt bekam. Das war ein schlimmes Gefühl, wenn plötzlich Konto und Depot weg sind.

Ansonsten kann ich aber nur Gutes berichten. Das Problem ist seitdem nicht mehr aufgetreten.

Der Finanzwesir sammelt auch sämtliche Kauforders, Dividendenzahlungen und Kontoauszüge noch auf Papier habe ich mal gelesen bei ihm. Das mache ich „leider“ auch. Aber wenn die IT aus Versehen dein Depot vernichtet, ist nichts mehr zu machen.

Ich hatte ähnliches erlebt. Hatte irgendwann alle meine Fondsparpläne gekündigt, darunter auch einen Rentenfondsparen….

Das Geld habe ich in Dividendenaristokraten angelegt und seitdem mein Geld per Aktiensparen bzw. Einzelkäufe investiert.

Seitdem läuft es bei mir „Aktientechnisch“ gut. Bin momentan immer noch im Plus und die Dividendensumme pro Jahr beträgt dieses Jahr knapp 3000€. Der Schneeball rollt.

Dabei habe ich Titel wie z. B. 3M; P&G; Coca Cola; J&J; Unilever; SAP; Beiersdorfer; McDonalds; Appel; Microsoft………………… im Depot.

Daher kann ich Dir aus meiner persönlichen Erfahrung zu einem Komplettverkauf raten und dann zu einer Investition in Einzeltitel.

Damit bin ich bisher am besten gefahren.

Wünsche allen einen guten Rutsch und ein gesundes, zufriedenes, erfolgreiches….(Aktien)Jahr 2019.

@Tim: Danke für die vielen tollen Artikel. Mache bitte weiter so.

@ Sammy dein Gehalt muss ja fürstlich sein, wenn du mit Sparquote jenseits der 70 % noch immer ordentlivh auf die Kacke haust.

Zumindest einige Fonds sind in der Vergangenheit nicht schlecht gelaufen, es gibt also Schlimmeres. Ich würde den ganzen Krempel dennoch nicht weiterbesparen, denn selbst das, was gut gelaufen ist hätte auch mit günstigen ETF abgebildet werden können. Außerdem ist mit diesen beiden Fonds:

– DWS Deutschland

– ComStage ETF DAX TR

eine massive Übergewichtung von Deutschland vorhanden. Zudem durch den DAX konzentriert auf (viel) zu wenige Einzelwerte. Bedenke bitte dass du mit Rentenansprüchen, mögliche VL, bAV, Riester, Einkommen, Immobilien usw. bereits heutzutage eine starke Übergewichtung an Vermögenswerten hast. Ich würde ehrlich gesagt gar nichts bewusst auf Deutschland lenken.

Aus der Hüfte geschossen würden mir ein paar Szenarien einfallen die mir besser gefallen würden:

-ComStage Vermögensstrategie UCITS ETF (Aktien/Anleihen/Rohstoffe)

-Arero Fonds (ähnlich, auch Aktien/Anleihen/Rohstoffe)

– Vanguard All Country + Tagesgeld (je nach Risikotoleranz)

– MSCI World + EM + Tagesgeld

– FTSE Dev. World + EM + Tagesgeld

Jedenfalls kommt mir das ganze zu teuer und zu konzentriert vor. Rohstoffe im Eigenbau würde ich nur bei größeren Depots beimischen, daher keep it simple.

Hast Du Anspruch auf VL? Bitte ausnutzen wenn verfügbar

@Sylvester ist bald :O: Müsste es nicht Silvester heißen ;-) ?

Finanzmakler… aktive Fonds.. und dann noch ne Versicherung drum rum. Liest man sich den Krams denn nicht durch bevor man da sein Geld verbrennt?

Ich würde sagen: Ende mit Schrecken. Alles kündigen/verkaufen und selber machen. Eigenes Depot mit kostengünstigen ETFs und fertig. Der Vanguard FTSE All World wurde ja schon genannt.

@Katrin

Hast Du aber soeben!!! Du hast das verbotene „Div…“-Wort schon gesagt…. das ist Blasphemie!!!

https://youtu.be/OVUwHv43HqM?t=131

;-)

Abschluss- und Vermittlungskosten? Handelt es sich um eine private Rentenversicherung auf Fondsbasis ?! Da wird auf mehreren Ebenen dauerhaft und vorneweg abkassiert…es dauert selbst bei guter Börse Jahre bis die Verträge ins Plus laufen.

Es ist halt leider schon so, dass die allermeisten Berater in die eigene (oder dort wo sie angestellt sind) Tasche wirtschaften. Am besten ist schon, wenn man sich selbst informiert, auch wenn das aufwendiger sein kann als man zuerst denkt, um sich in die Materie einzuarbeiten. Wer das nicht will oder schafft, sollte sich wenigstens einen unabhängigen Berater holen, der transparent seine Leistung ausweist (einmalig), das finde ich fair.

Insbesondere der Umstand, dass auch nach Abschluss weitere Gebühren anfallen, würde ich auch in den sauren Apfel beissen. Ein Vanguard-ETF oder ähnlich günstiger ETF ist sicherlich optimal. Man darf aber auch nicht alle Anlagefonds in einen Topf werfen, es gibt schon seltene Ausnahmen, ich habe z.B. vor 25 Jahren in einen passiven Indexfonds investiert mit 1% Ausgabeaufschlag (einmalig), danach keine Kosten mehr, das war aber nur möglich mit einer Mindestanlagesumme. Über 10+ Jahre fährt man sogar noch günstiger als der günstigste Vanguard. Aber sowas ist nur für eine Einmalanlage geeignet und nicht als Sparplan.

Für Sparpläne sind wirklich nur günstige ETF’s oder Aktien geeignet.

Ich hoffe diese Verträge haben nicht noch eine Ausstiegsklausel oder Gebühr, bei solchen Konstrukten muss man mit dem Schlimmsten rechnen. Daher kann man keine abschliessende Empfehlung geben, aber sicherlich sollten solche Beispiele auch als Lehrbeispiele für Neueinsteiger gelten. Das Problem ist wohl, dass diese erst hier oder anderswo lesen, wenn es bereits zu spät ist.

Dann bleibt die Frage, gibt es eigentlich noch einen Grund, in einen aktiven Anlagefonds zu investieren? z.B. weil dieser die letzten 10 oder 15 Jahre den Index outperformed hat? Ich meinte nein, erstens hat man keine Garantie, dass der unter Umständen tatsächlich gute und talentierte Manager noch weiter tut, auf der andern Seite gibt es genug Studien, dass auch über einige Jahre gute Fonds plötzlich wieder schlechter liefen. Dito mit speziellen Anlagestilen, einmal gewinnt Growth, dann wieder Value, dann Themenfonds, dann laufen Small/Midcaps besser dann wieder Bluechips. Entweder man beschäftigt sich selbst regelmässig und intensiv damit, oder man geht in einen sehr breiten passiven und weltweiten ETF. Ein DAX oder SMI ETF ist da weniger geeignet, das sind ja dann auch nur 30 resp. 20 Titel drin, beim SMI dann z.B. zusätzlich 3 Werte 61.5% Marktkapitalisierung. Sowas ist nicht sauber diviersifiziert, wenn man dann noch weiss dass 2 der Titel in derselben Branche sind.

ok und nun zum Thema Dividenden :D

Ich wünsche allen einen schönen Silvester und ein gesundes, zufriedenes und gewinnbringendes 2019!

Hallo Benjamin,

Den Tipp mit Finanzwesir und die Seite von Test.de kann ich dir geben.

Ein ETF auf den MSCI World ist für die meisten Anleger die beste Entscheidung, auch dass kannst du beim Finanzwesir graphisch sehr schön nachvollziehen.

Du kannst dir aber auch das Pantoffel-Depot von Stiftungwarentest auf Test.de anschauen. Auch sehr gut erklärt.

Auf der Seite FMH.de gibt es Tools um die Rendite der Versicherung zu berechnen.

Ich wünsche dir viel Erfolg.

Viele Grüße

Jens

Investiert in Nachwuchs als Vorsorge:

Ist sicherer als eine staatliche Rente oder einen Arbeitsplatz. Seit Jahrtaustausenden und immer noch weltweit in vielen Ländern bewährt ;-)

@Gainde

Ja, aber nicht unter dem Motiv Vorsorge, sonst kommt es nicht gut raus, Kinder kosten erstmal nicht wenig, und gerade wenn ich sehe dass z.B. Hartzer Eltern 3,4,5 Kinder zeugen, finde ich das schon ziemlich unverantwortlich.

und wenn Du Pech hast:

https://www.stern.de/wirtschaft/geld/mit-50-jahren-wieder-im-kinderzimmer—-was-ist-da-schief-gelaufen–8492020.html

Und kommt dazu, ich möchte sicher nie auf Kosten der Kinder leben, aber auch nicht auf Kosten des Staates oder einer staatlichen Rente, ich möchte schon (das Mindeste) dass ich mich selbst durchbringe und hoffentlich noch möglichst viel zurücklasse.

Um klarzustellen, ich bin nicht gegen Kinder, im Gegenteil, aber man sollte sich schon überlegen bevor man sie zeugt wie man sie dann auch gut durchbringt. Ich weiss ich mache mich damit nicht beliebt jetzt kommen dann Kinder sind eine Frage des Herzens und nicht des Geldes, ich sage jein, es hängt zusammen, aber auch da hat jeder eine eigene Meinung.

Ich bin ja fasziniert von der wirtschaftlichen Entwicklung von China, aber deren Speiseplan ist schon eine verrückte Sache:

https://www.youtube.com/watch?v=DmrtJzOI3g8

Falls jemand noch ein Silvestermenü plant :D

Für mich gilt je länger je mehr, noch mehr pflanzlich mich zu ernähren, 100% vegan schaffe ich noch nicht aber es wird immer einfacher.

Guten Morgen an alle.

Ich habe das so ähnlich gehabt. Allerdings mit einer Riesterrente und mit einer Unfallversicherung mit Beitragsrückgewähr. Die Kosten sind / waren enorm. Ich habe aufgehört einzuzahlen und die Verträge beitragsfrei gestellt. Ich muss zwar lange warten bis zur Auszahlung, das muss ich an der Börse auch. Warten, Geduld.

Also warum kann das nicht auch der Leser machen??? Da sichert er sich doch ein Teil des Geldes. Kündigung ist immer schnell geschrieben, könnte ein Fehler sein

Beste Grüße aus Oranienburg

@Sylvester ist bald :O

Du meinst also, dass es eine gute Sache ist, eine Abschlussgebühr (im genannten Beispiel) von ca. 10 % und eine jährliche Verwaltungsgebühr von ca. 5 % zu zahlen. Welche Rendite für meine spätere „sichere“ Rente erziele ich den durchschnittlich, wenn ich davon 5 % ProzentPUNKTE abgeben muss? Null oder noch weniger?

Entschuldigung, aber jemand, der so einen Blödsinn verzapft, hat entweder gar keine Ahnung, ist selber in der Finanzbranche unterwegs oder beides.

Hier wird gezielt die Unwissenheit der Leute ausgenutzt. Klar hätten die das alles vorher nachlesen können und sogar müssen, aber muss man die deshalb derart über den Tisch ziehen?

Was spricht gegen den Vanguard Fonds mit jährlichen Kosten von 0,25 % und keiner Verkaufsprovision? Doch höchstens, dass du dir nichts aus dem Kuchen schneiden kannst.

Was lernt man daraus: Der Bankberater ist die grösste Gefahr für das Kapital.

Ist interessant, wenn man den Banken/Versicherungen erklärt, dass man selbst mittels ETF vorsorgt, was da für Antworten kommen. In der Schweiz dürfen Vorsorge-Produkte gesetzlich max. 50% Aktienanteil haben – was für ein Verlust!

„Die Verordnung über die berufliche Alters-, Hinterlassenen- und Invalidenvorsorge schreibt für die Anlageklassen Kategoriebegrenzungen vor. So dürfen theoretisch nur maximal 50 Prozent der Gelder von Vorsorgefonds in Aktien angelegt werden. In der Praxis können die Vorsorgefonds aber unter bestimmten Auflagen auch einen höheren Aktienanteil aufweisen. Viele Vorsorgefonds halten dennoch nach wie vor nur rund maximal die Hälfte des Kapitals in Aktien.“

https://blog.tagesanzeiger.ch/geldblog/index.php/68729/vorsorgesparen-mit-80-prozent-aktienanteil/

Guten Morgen lieber Benjamin,

in deinem Schreiben an Tim sind mir gleich mehrere Punkte aufgefallen in denen du dir noch unsicher bist. Ich verusche der Reihe nach darauf einzugehen

„Die Aktien sind runtergegangen (minus 138,95€). Ich musste Abschluss und Vertriebskosten von 430,32 € zahlen und Verwaltungskosten in Höhe von 121,92€ ziehen die mir auch ab.“

Die Aktien haben einen anderen Verlauf genommen, als du am Anfang des Jahres gehofft hats. Du hast Kinder und daher nehme ich an noch einen langen Anlagehorrizont. Die Fonds im Versicherungsmantel sollen deiner Altersvorsorge dienen. Daher sind die Kursrückgänge normal und du hast erst einen Verlust in Höhe von 139 €, wenn du sofort verkaufst. Die Vertriebskosten beziehen sich auf deine Versicherung, dieses Geld ist verloren. Es macht nur Sinn, wenn dir die Versicherung sehr wichtig ist. Versichern kostet Rendite, nur wenn du das Risiko selbst trägst, wird dir diese Rendite selbst einen zu gute kommen. Verwaltungskosten hast du auch, wenn du dein eigenes Depot bei einer Direktbank verwaltest, sie nennen sich dann Ordergebühren un du soltest darauf bedacht sein, diese bei 1% der Kaufsumme zu halten.

„Habe mein erstes Jahr mit der Börse und lese leider, dass selbst Bargeld zu Hause lagern, besser gewesen wäre.“

Sein Geld an der Börse anlegen ist kein kurzfristiger Sparplan, sondern ein Marathon. Erst in 30 Jahren kannst du sehen, was besser gewesen ist. Tims Aussage sitimmt nur für das Jahr 2018 und nur für die USA dort wurde nämlich ein Zins von ca. 1,8% in 2018 gezahlt.

„Meine Kinder haben die selben Fonds, daher wirds ähnlich aussehen.“

Grundsätzlich ist es gut Kinder abzusicher, wenn man selbst schon abgesichert ist. Das scheint bei dir aber nicht der Fall zu sein. Ich bin ein großer Fan von „savety first“, wie im Flugzeug immer so schön erklärt, soll man zuerst seine eigene Sauerstoffmaske aufsetzen um dann auch anderen helfen zu können. Deine Sauerstoffmasken ist deine eigene Rente. Bitte kümmere dich zuerst darum. Und sorge für dich und deine Partnerin vor. Deine Kinder haben selbst genügend Zeit für ihre Rente vorzusorgen. Wenn du später genügen Geld übrig hast kannst du ihnen besser helfen. Viel wichtiger als ein Sparplan ist für kleine Kinder eine Unfallversicherung und eine Risokolebensevrsicherung für beide Elternteile.

„Mein unabhängiger Versicherungsmakler“

Du zahlst Vertriebskosten an die Versicherung, war dein Versicherungsmarkler wirklich unabhängig? Normal zahlt man unabhängige Versicherungsmakler nach Stundensätzen.

„hat für alle 3 Verträge die selben 5 Fonds für uns eingestellt. Er sagt, mehr als 5 ist unübersichtlich. Aber jetzt lese ich mehrfach, das weite Streuung effektiver ist.“

Nicht die Menge an Fonds oder ETF‘s ist wichtig, sondern die darin enthaltenen Aktien. Ein DAX Fond legt in 30 Aktientitel an. Ein S&P 500 in 500 Aktienwerte und ein ETF der in den MSCI oder FTSE Index investiert in ca. 1600 Aktiengesellschaften an. Daher kommt die breitere Streuung von der hier oft gesprochen wird. Für dich ist es unerheblich ob du nun in 5 oder 10 Fonds oder ETF‘s sparst. Der Index ist für die Streuung wichtig. Mehrer Fonds erhöhen nur deine Kosten und die, hast du ja selbst festgestellt, reduzieren deinen Gewinn.

„Ich möchte dir mal meine 5 Fonds benennen.

– Pictet Global Megatrend Selection P

– DWS Top Dividende LD

– DWS Deutschland

– ComStage ETF DAX TR

– Flossbach von Storch SICAV -Mul- triple Oppurtunities R“

Die DWS Fonds sind gut, aber der DAX ist bei dir übergewichtet. Das erhöht dein Risiko. Flosbach und Storch ist auch ein sehr guter Fond, in den haben wir früher selbst eingezahlt und halten ihn immer noch.

„Das würde ja bedeuten, dass dann nur noch die Verwaltungskosten bleiben würden. Nur sind die mit 121 Euro recht hoch, denke ich.“

Du kannst deine Verwaltungskosten, wenn du verheiratet bist und du mit deiner Frau gemeinsam veranlagt wirst, auf 33 Euro im Jahr reduzieren, indem du ein gemeinsames Depot bei der DKB eröffnest. Dort gibt es eine Menge kostenloser Sparpläne. Der hier oft empfohlene ETF auf den FTSE Index von Vandergard kostet dort je Ausführung nur 1,50 €. Nimmst du noch einen EM ETF dazu hast du die maximale Aktienstreuung für 33 € im Jahr. Solltest du nicht verheiratet sein oder ihr werdet steuerlich getrennt veranlagt, eröffne bitte 2 getrennte Depots, dann hast du 66 € Kaufkosten.

Mein Rat: Nur wenn du es dir absolut selbst zutraust einen ETF selbst zu Verwalten, dann kündige diese Versicherungen und zwar alle. Eröffne 1 gemeinsames oder 2 getrennte Depots für dich und deine Partnerin. Lege das Geld gebündelt in 2 ETF‘s an. Ihr könnt diese 9600 € pro Jahr später gut gebrauchen und deinen Kindern kannst du später aus deinem Ertrag helfen, wenn es notwendig sein sollte. Überprüfe für deine Kinder die Versicherungen, Unfallversicherung und Risikolebensversicherung für euch Eltern. Trauere dem gezahlen Geld nicht nach, dass ist Lehrgeld das haben wir alle schon bezahlt und bleibe bei deiner neuen schlanken und kostengünstigen Strategie für die nächsten 30 Jahre. Und der wichtigste Tip, arbeite an deinem Finanzwissen.

Take care,

June

Empfehle hier die 1-Fond-Lösung mittels:

Vanguard FTSE All-World ETF

oder

SPDR MSCI ACWI (thesaurierend)

@Florian H.

Danke für die Info – passt genau. Sie hat das Depot nämlich tatsächlich bei Consors, konnte die Info zu deren Policy für Wiederanlage bei Sparplänen aber neulich auf die Schnelle nicht finden.

@Micha, Bruno

;-):-). Ist bis jetzt ja noch gut gegangen, aber auch noch früh am Tag.

@Gainde das mit den 50% ist ein Märchen, insbesondere was die 3. Säule betrifft, dort kann man auch 100% Aktien bekommen heutzutage, z.B. über VIAC aber auch viele Banken bieten heute Produkte zumindest mit 75% auf Basis Index-ETF an. Im BVG (Pensionskasse) ist es leider anders, aber da hat man auch kaum Einfluss auf die Anlagepolitik, insbesondere als Angestellter.

Nie was mit Versicherungen und Geldanlage kombinieren. Man zahlt nur doppelt und dreifach. Dies habe ich in einem meiner Artikel mal hübsch aufbereitet, wie viele Kostenarten es dabei gibt. Siehe hier:

https://www.boerseneinmaleins.de/fondsgebundene-versicherung/

Thomas weil nicht alle Fonds alle Aktien und alle Rentenversicherungen gut oder schlecht sind. Und angenommen hier ist ein Leser bei dem sich „irgendein“ Produkt tatsächlich rentiert, er dies nun aufgrund solcher Blogbeiträge kündigt könnte er ein Problem haben wenn diese Person bspw. im Alter auf das Geld angewiesen ist. /Dass es kostenintensive Produkte gibt wie im Tim genannten Beispiel stehen natürlich außer Frage..hier zu switchen würde ich ebenfalls tun.

Ich gehe davon aus, dass nicht jeder Leser den gleichen Horizont hat eine gute Anlage zu beurteilen und von einer unrentablen zu unterscheiden. Obgleich es wie in Tim´s Beispiel klar erscheint sich von einem kostenintensiven Produkt zu trennen. Was auch das einzig richtige ist wenn man „versehentlich“ Schrott abgeschlossen hat.

Irgendwo habe ich eine Statistik die letzten Wochen gelesen, dass der durchschnittliche Privatanleger im Schnitt -4% jährlich einfährt. Angenommen der Durchschnittsanleger treffen die -4%* dann wäre er tatsächlich mit dem Geldhorten auf dem Tagesgeld, Sparbuch oder Rentenversicherung, etc. was es sonst noch alles gibt besser gefahren.

*Nagelt mich nicht auf die -4% fest. Ich suche die Tage die Statistik heraus und werde diese hier posten.

Daniel haha :) ja dir ist es aufgefallen. Deswegen hinter Sylvester ist bald das Zeichen „:O“. Dank irgendeinem Papst der heute Namenstag hat heißt der Tag S“i“lvester.

Gert Du Fuchs. Nein nirgends habe ich das geschrieben. Ich habe nichts schlecht geredet und nichts gut geredet. Wie geschrieben die Mischung macht es und es kommt ganz darauf an was man will. PS: Danke, dass ich entweder blöd bin oder in der Finanzbranche tätig bin oder beides.

Moin moin . Mochte gerne einen ETF Sparplan anlegen. Mein depot broker bietet aber nur von Blackrock diese asettklasse an. Weiß jemand vielleicht, wie diese ETF´s gemanaged werden, Rendite mäßig abschneiden bzw. generieren? Guten Rutsch..

Junes Antwort ist fundiert und strukturiert. Super!

Vor allem den letzten Tipp sollte der Fragesteller unbedingt beherzigen! Seit dem ich mein Finanzwissen stark ausgebaut habe, kann ich mit meinen Portfolio-Entscheidungen sehr gut schlafen. Vorbei sind die Zeiten des Grübelns. Mit genügend Wissen kann man Selbstbewusst Entscheidungen treffen und fühlt sich stolz, selbst das Heft in die Hand zu nehmen und sich nicht fremdbestimmen zu lassen.

Zum Wissen anlesen empfehle ich das Buch Rich dad, Poor Dad von Robert T. Kiyosaki und den Blog des Finanzwesir. Für die Motivation und Durchhaltewillen natürlich Tim Schäfer. :)

Ich wünsche allen einen guten Rutsch ins neue Jahr!!

Bruno du bist auch ein erfolgreicher Unternehmer, da muss man schon unterscheiden. Als Normalo Angestellter = Befehlsempfänger ist das mal nach 30-40 Jahren anders zu sehen. Da ist früher aufhören oft ein Glücksfall, und habe bisher keine Unglücklichen erlebt ( Alterteilzeit, Vorruhestand) die machen privat viel mehr als vorher. meine Schwiegereltern miteingeschlossen. Da sind oft 3-5 Jahre was tolles.

Hier sind einige ambitionierter, zumindest möchte ich mit Mitte 50 nicht mehr aufs Arbeitseinkommen angewiesen sein, selbst wenn ich weiterarbeiten werde.

@DanielKA Absolut einverstanden, ich empfehle jedem, so rasch es geht und so (finanziell) unabhängig wie möglich zu werden, es verändert den Blickwinkel. Egal ob als Unternehmer oder Angestellter, es verbessert die persönliche Lage, man bekommt Optionen (z.B. auch mal nein zu sagen oder ähnliches). Wir bilden auch junge Leute bei uns aus und denen sage ich immer, trotz bescheidenem Ausbildungslohn, spart doch einen Teil davon, wenn man bereits mit wenig Lohn lernt etwas zu sparen, fällt es später einfacher. Ich finde es auch als Arbeitgeber toll, wenn ich einem Arbeitnehmer entgegentreten darf, der finanziell möglichst unabhängig ist, er sagt mir eher die Wahrheit als jemand, der auf den Job 100% angewiesen ist. Häufig hört man ja das Gegenteil, es gibt diese Leute ganz bestimmt auch, aber eben nicht nur.

Natürlich kommt es auf die Branche an, aber heute braucht man eigentlich keine Befehlsempfänger mehr, sondern selbständig denkende „Mitunternehmer“, so wünsche ich mir das. Wenn jemand eine Weile sich bei uns ins Zeug legt, bekommt er auch Anteile. Ich finde das sollte noch viel mehr gepflegt werden, das andere Modell ist von letztem Jahrhundert. Ich denke das würde in fast allen Branchen funktionieren, benötigt aber noch einen Generationenwechsel und ein Umdenken.

@Sylvester ist bald

Mit der Ergänzung stimme ich Dir ausdrücklich zu. Eine „alte“ Kapital-Lebensversicherung mit einem Garantie-Zins von 4 oder 3,5% plus Steuerfreiheit nach 12 Jahren kann z.B. für jemanden, der nicht gesetzlich krankenversichert ist, weiter eine sinnvolle, relativ sichere Anlage sein. Also auf keinen Fall alte Verträge kündigen, ohne sich umfassend zu informieren. Durch das selber informieren und Verantwortung übernehmen muss man durch. Sonst verlässt man sich letztlich auch wieder zu sehr auf Empfehlungen anderer. Also Mut zum Fehler machen und draus lernen :-).

Hallo Benjamin,

habe so einen Mist selbst schon durch! Alles kündigen und selbst anlegen!

@Fabian S.

Wer nicht ? Ich auch. Aber ich habe mich nach jeder Kündigung jedes Mal kurz Sch…gefühlt und dann erleichtert, wenn ich das Kapital auf dem eigenen Depot OHNE zusätzliche zukünftige Abzüge gesehen habe. Die Institute kontern oft mit Briefen, die Drohcharakter haben („sie könnten finanzielle Nachteile haben „) , bieten z.B eine Beleihung des Guthabens an oder setzen entsetzlich lange Ausführungsfristen (1 bis 2 Monate) in der Hoffnung, dass der Vertragsinhaber noch mal zurückzieht.

Menschen ohne Erfahrung gehen den Verträgen eher auf den Leim. Ich habe Jahre und Jahrzehnte gebraucht, um den Krempel zu kündigen oder ggfls. beitragsfrei zu stellen. Vielleicht ist so ein Vertrag für manche sogar das Richtige, weil sie nie den Level erreichen Vermögen selbst zu verwalten und das Wenige, was reinkommt sonst auf den Putz hauen würden, wer weiß. Das Selbstbewusstsein wächst mit jedem Börsenmonat. Das Leben in die eigene Hand zu nehmen, das macht leider nicht jeder. Angst und Unsicherheit sind weit verbreitet.

Hier noch der tägliche Irrsinn in München (niemals würde ich dort hinziehen wollen, selbst wenn das Gehalt 1000€ höher läge,).

https://www.focus.de/immobilien/kaufen/wohnung-in-muenchen-neue-irrsinns-zahlen-zu-immobilien-preisen_id_10116755.html

@ Dirk Hoffmann

Ich habe aufgehört einzuzahlen und die Verträge beitragsfrei gestellt. Ich muss zwar lange warten bis zur Auszahlung, das muss ich an der Börse auch. Warten, Geduld.

Also warum kann das nicht auch der Leser machen??? Da sichert er sich doch ein Teil des Geldes. Kündigung ist immer schnell geschrieben, könnte ein Fehler sein

Vorsicht, du unterliegst hier einem Denkfehler. Deinem Ego tut es zwar gut, wenn du in ferner Zukunft mit einem Plus aus dem Vertrag kommst. Du verschenkst über die Jahre aber reichlich Geld für das gute Gefühl.

Den Fonds ist völlig egal, wo dein Einstiegskurs liegt und wann du in den grünen Bereich kommst. Sie sind und bleiben teuer.

Läßt du das Geld jetzt 15 Jahre liegen, zehren durch Gebühren 2-3%Punkte p.a. an der Rendite. Holst du das Geld dagegen – ohne Strafgebühren – jetzt heraus und legst es kostengünstig in einem ETF an, wird bei 2%Punkten geringerer Gebühren eine wesentlich höhere Endsumme das Ergebnis sein.

@ June

Du hast das sehr gut erklärt. Das wird Benjamin eine große Hilfe sein.

@Thorsten In einigen Regionen in der Schweiz wie Zürich, Zug und Teilen Kt. SZ oder NW ist es ähnlich wie in München, Du würdest vielleicht nicht freiwillig dort hinziehen wollen, aber es gibt halt viele, die sind dort aufgewachsen und verwurzelt. Bei uns gibt es viele Junge, die finden keine bezahlbare Wohnung in ihrer Heimat, wo sie aufgewachsen sind und müssen weiter wegziehen, um bezahlbaren Wohnraum zu finden. Schön ist das nicht, aber leider unvermeidlich. Kleine Wohnungen gibt es schon gar nicht, der Standard sind 3.5 oder 4.5 Zi Wohnungen, es wäre eigentlich eine Marktlücke für günstige, einfache und kleine 1-2 Zi Wohnungen für Single-Haushalte oder Paare ohne Kinder aber die Bauherren haben das nicht wirklich erkannt.

Von daher auch heikel, wenn man allgemein von „Immobilienmarkt“ redet, der ist sehr lokal und ausserordentlich differenziert zu beurteilen.

@RaDo und Freelancer,

Danke!

@ Benjamin,

eine Ergänzung von mir, irgendwie ist der Gedanke der Länge meines Textes zum Opfer gefallen. Ich finde ihn aber sehr wichtig. Wenn du trotzdem der Meinung bist, dass du die Fondsparpläne im Rahmen einer Versicherung benötigst, sei es weil du es dir selbst nicht zutraust dein Vermögen anzulegen oder du zu den Menschen gehörst die ohne Druck von außen nicht sparen können, dann lege die Versicherungen zu einer zusammen, auch das spart Kosten.

Der Tip, die Versicherungen Beitragsfrei zu stellen, ist nur sinnvoll, wenn Versicherungen bereits lange Zeit gelaufen sind. Bei der kurzen Laufzeit würde dies in Zukunft nur sehr viel Verwaltubgsgebühren für dich bedeuten. In deinem Fall ist die Kündigung, wenn du dich gegen die Fonds entscheidest sinnvoller.

Take care,

June

@Katrin

Was hat eine alte Kapitallebensversicherung mit der gesetzlichen Krankenversicherung zu tun? Kann man damit zum Hausarzt gehen?

@Thomas Wünsche

Privat Krankenversicherte haben bei Auszahlung keine Abzüge für die Krankenversicherung. Kann sich auch für jemanden rechnen, der gesetzlich krankenversichert ist, aber ich würde diesen Punkt bei der Renditebetrachtung berücksichtigen.

Wer in der gesetzlichen Krankenkasse ist, muss auf die Ausschüttungen seiner Lebensversicherungen Krankenkassenbeiträge abführen. Auf jeden ausbezahlten Euro lauern die Sozial- und Steuergeier um ein Stück abzubekommen.

Danke für Infos. Aber eine Risiko-LV macht doch von Grund auf eher Sinn, da Geldanlage und Versicherung getrennt ist. Zudem ist eine Risiko-LV preiswerter.

Guten Rutsch Euch allen!

@Thomas Wünsche

Das sehe ich grundsätzlich ganz genau so wie Du. Aber wenn jemand – so wie z.B. mein Mann – Anfang der 90er Jahre eine Kapitallebensversicherung unter o.g. Rahmenbedingungen auf 30 Jahre abgeschlossen hat, und jetzt gesagt bekommt oder missversteht, dass Anlagen in Versicherungen immer schlecht sein müssen und sofort gekündigt werden sollten, macht er wahrscheinlich einen großen Fehler. So verstehe ich die Einschränkung von @Sylvester und das wollte ich noch mal bestätigen, weil ich im Fall von @Benjamin auch zur sofortigen Kündigung mit Verlust raten würde.

@All

Auch ich wünsche einen guten Rutsch!

Nochmals Danke. Was ich auch als Diskussion interessant finden würde ist die Geschichte privat oder freiwillig gesetzlich versichert als Selbstständiger. Ab 2019 sinken die Beiträge bei freiwillig gesetzlich Versicherter, wer relativ wenig Gewinn hat. Kennt sich da jemand aus? Danke