Ich rate zum geruhsamen Investieren. Kaufe ich heute eine Aktie, bleibt sie ewig in meinem Depot liegen. Ich habe mit dieser simplen Strategie ein siebenstelliges Depot aufgebaut. Mit ganz kleinen Summen fing ich an. Mit Witzbeträgen. Was mir half: meine Geduld. Ich sammle immer mehr Aktien. Es ist wie eine Briefmarkensammlung. Ans Verkaufen denke ich nicht.

Zocker haben nicht das Sitzfleisch. Sie wollen den schnellen Reibach machen. Sie übersehen aber dabei die Gefahren. Gerade Zocker erwischt es bitter erwischt in diesen volatilen Krisenzeiten. Auf der User-Plattform Reddit jammerte kürzlich einer mit dem User-Namen „optionsnewbie24„.

Hallo zusammen. Ich bin long gegangen mit einem Öl-ETF an einem Freitag Nachmittag, nachdem Öl einen großen Rebound gefeiert hatte. Ich dachte, es würde sich erholen. Ich hatte eine 175.000 Dollar Position. Ich schaute sie heute an. Sie notiert bei 1885 Dollar. Ich habe alles verloren. Ich bin mir nicht sicher, was ich machen soll. Es war extrem riskant und dumm. Es war meine Lebensersparnis. Ich bin 28 und verdiene 45.000 Dollar. Das meiste davon war Geld, das ich von einer Erbschaft gespart hatte. Ich bin mir nicht sicher, was ich machen soll. Ich habe Beweise für alle Geschäfte. Das tut weh. Ich habe ein Baby auf dem Weg und vor kurzem geheiratet. Ich war gierig und versuchte mein Vermögen zu erhöhen und verlor stattdessen alles.

Reddit-Plattform

Warum nicht langsam investieren? Warum nicht das Depot geruhsam wachsen lassen mit den Jahrzehnten? So wie ein Baum wächst, so sollte dein Depot wachsen.

Die Börse sollte nicht als Kasino betrachtet werden. Ich beteilige mich an erfolgreichen Konzernen und behalte diese. Ich nutze aber auch Krisen. So ist zum Beispiel der Ozeanriese Carnival um 80 Prozent eingeknickt. Carnival hat vor der Corona-Epidemie jedes Jahr mehrere Milliarden Dollar nach Steuern verdient. Ich setze darauf, dass sich die Wirtschaft nach Corona normalisieren wird und die Menschen wieder auf Kreuzfahrtschiffe gehen, so wie sie das immer gemacht haben. Mein Einsatz hielt sich mit rund 5.000 Dollar in Grenzen. Es bleibt das Risiko, dass die Menschen nicht mehr auf die Schiffe gehen. Damit kann ich leben.

Mit Hebelprodukten zocke ich nicht. Ich kaufe nur ETFs und Aktien – und mache „Buy and Hold“. Während der Finanzkrise vor zwölf Jahren kaufte ich wie ein Wilder Bank of America. Ich kaufte auch in den Folgejahren diese eine Bank aggressiv zu, weil sie deutlich unter Buchwert notierte. Mittlerweile habe ich 8.000 Anteilsscheine von Bank of America. Das hat sich gelohnt, wobei der Kurs erneut stark unter Druck mit dem Corona-Wirrwarr geriet. Außerdem halte ich an meinen 700 Netflix-Papieren fest. Ich gebe kein Stück her:

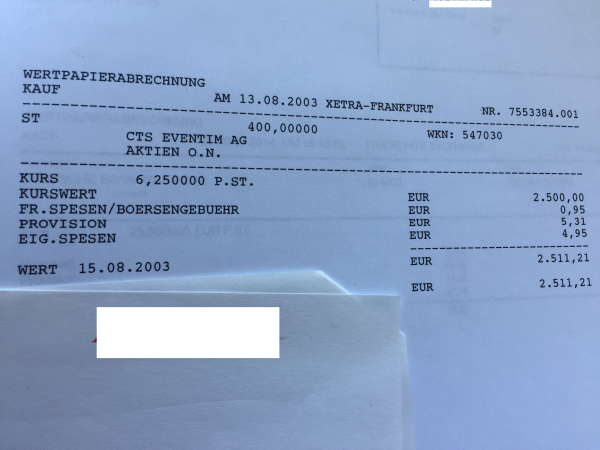

Im August 2003 stieg ich beim Konzertveranstalter und Ticketverkäufer CTS Eventim mit 2.500 Euro ein. Ich behielt das Papier. Heute ist die Position trotz Corona 134.000 Dollar wert. Hier ist mein CTS-Eventim-Kaufbeleg:

Bei Netflix ging ich mit 5.000 Euro an Bord, heute ist die Position 300.000 Dollar wert. Geduld ist das große Geheimnis:

Selbst Superaktien brechen hin und wieder ein. Apple fiel zwischen 1992 und 1997 um 80%. Ähnlich war das bei Netflix, als ich im Herbst 2012 rein bin. Ich kaufte für 5000€ 100 Netflix. Nach einem Splitt habe ich nun 700 Stück im Wert von 270.000$. „Buy and Hold“ zahlt sich aus. pic.twitter.com/wuZayb5PgK

— Tim Schaefer (@boersenewyork) April 13, 2020

Das waren meine größten Erfolge. Fehler habe ich auch gemacht. Dumme dazu. Und es waren sehr viel Fehler. Aber die großen Erfolge haben die Missgriffe mehr als wett gemacht.

Mein langsamer geruhsame Börsenerfolg hat mit Glücksspiel wenig zu tun. Es hat mit Blackjack in Las Vegas nichts gemein. Es ist vielmehr vergleichbar mit der geduldigen Strategie von Warren Buffett oder Charlie Munger. Ich sage nicht, dass ich genauso clever bin wie die beiden. Nein. Nur die Grundausrichtung ist das ähnlich.

Ich bin jedenfalls kein Trader, ich bin ein Investor. Ein Spieler macht heiße Wetten. Und ist davon überzeugt, dass er die Wetten gewinnt.

Eine andere Möglichkeit ist das passive Investieren über einen ETF. Und dann bleibst du einfach in dem ETF und stockst ihn auf. Nicht ständig diesen ETF zu wechseln ist mein Rat. Bleib am Ball. Spring nicht hin und her. Bleib deiner Strategie treu in guten wie in schlechten Zeiten.

Die Zocker gewinnen ein paar Wetten mit kleinen Geldbeträgen. Sie erhalten so Bestätigung. Sie glauben dann, dass sie schlauer als beispielsweise die Trader bei Goldman Sachs oder JP Morgan sind. Dann werden sie mutiger und setzen höhere Summen ein. Irgendwann geht es schief, wie das obige Beispiel zeigt.

Folge nicht dem Rat anderer. Sondern mach dir selbst Gedanken. Es gibt hunderte Posts nach dem Motto „Soll ich die Aktie X kaufen?“ In vielen Fällen hat sich die Person eh entschieden. Es seht für sie fest, dass sie die Aktie X kaufen wird. Die Frage war mehr eine rhetorische Frage. Die Person ist in irgendwelchen Foren wie wallstreet online oder hier in meinem Blog nur auf der Suche nach einer Bestätigung.

Übrigens war der obige Reddit-Nutzer nicht der einzige, der sich mit Öl-Kontrakten die Finger verbrannt hat. Mehrere Kunden von Interactive Brokers hielten Long-Positionen in diverse Positionen und erlitten Verluste, die über das Eigenkapital ihrer Konten hinausgingen. Der Broker hat Margin Calls bei den Kunden durchgesetzt. Infolgedessen hat die Bank einen vorläufigen Gesamtverlust von 88 Millionen Dollar erlitten. Die Interactive Brokers-Aktie brach um zehn Prozent am Mittwoch an der Wall Street ein. Die Bank war fahrlässig. Und die Zocker waren fahrlässig. Dumm gelaufen.

Amen.

Habe mit solchen Typen keinen Mitleid.

Eine Schande dann noch das Erbe so zu missbrauchen.

Gier und Ungeduld das ist keine gute Kombination.

Schön langsam und stetig kaufen/sparen ist in meinen Augen der beste Weg.

Einfach nur Wow. Bei deinen tollen Erfolgen muss ich mir überlegen, ob ich nun einfach meinen Depotzugang wegschmeiße und erst in 15 Jahren wieder reinschaue.

@ Ex-Studentin

Das wäre eine Lösung. Nur musst du aufpassen, dass dein Depot nicht gehackt wird in der Zwischenzeit.

Tolle Entwicklung, gratuliere und das inspiriert! Ich sehe mich aber eher als langfristige und langweilige buy and hold ETF-Anlegerin mit wenigen Einzelwerten dazugemischt. Muss halt schön einfach und praktisch passen in den Familienalltag.

Ein Öl ETF ist halt kein normaler ETF, hätte man sehr schnell merken können.Ich verstehe Leute nicht die sich das Produkt nicht mal angucken, hier geht es doch um ihr Geld.

Tim,

und wer bekommt deine Millionen, wenn du nicht mehr da bist?

Wer wird in deinem Testament als Erbe stehen?

Wirst du Kinder adoptieren?

Guter Beitrag.

Also Erbe verzocken ist echt eine Schande. Dafür hat jemand vielleicht ewig gebuckelt. Schande Schande.

Gruss

A.

in welchen etf sparst du die längste zeit?

Ein Öl-ETF besteht auf einem Set von Futures. Diese müssen laufend gerollt werden. Da Öl aktuell extrem im Contango gehandelt wird, wird man kaum Geld verdienen auch wenn der Ölpreis von 10$ auf 40$ steigt über 1 Jahr.

Es gibt keinen Weg, den Ölpreis an der Börse zu replizieren, nicht wie bei Gold. Man müsste schon im Keller die Fässer einlagern. Gestern hätte man das Öl gratis inkl. 40$ / Barrel bekommen. Aber dann hätte man das Öl in Texas abholen müssen :D

und das ist auch das Problem, es gibt weder Transport- noch Lagermöglichkeiten.

Wenn man schon unbedingt langfristig auf steigende Ölpreise setzen will, sollte man wohl eher die stärksten Ölfirmen kaufen.

Für mich kommt beides nicht in Frage.

Es wird im Laufe dieser Krise noch manche Sau durchs Dorf getrieben, viele vermeintliche Schnäppchen, die sich anschliessend als Desaster entpuppen.

Geiz und möglichst billig ist eben nicht immer so geil ;)

Solche Fälle wie der oben mit dem Öl-ETF gibt es unzählige, auch im professionellen Umfeld, gestern habe einige 100erte von Millionen verloren.

Lad, erhätte Dich ja begünstigen wollen. Aber Du willst ja keine Aktien mit KBV über x tralla und KGV über x tralla. Schade.

Buy and Hold hat zwei Seiten. Wenn man ausschließlich billig einkauft wird es gehen. Mittlerweile sind die Bewertungen ( immer noch ) hoch. Dann kann ein Wert auch Verluste verursachen. Komm mir keiner mit : man darf nur die guten Qualitätsaktien aussuchen. Wenn es welche sind, dann sind sie schon teuer. Netflix war zum Kaufzeitpunkt ein Zock und der Kauf von Deutscher Bank ist ebenfalls eine Wette , so wie auch Lufthansa gerade. Und weil wir schon beim Zocken sind , habe ich die Hälfte von Österreichischer Post in BioNtec getauscht. Die waren schon auf 60€. Sicher sind andere Unternehmen auch an Corona dran. Dass die Meenzer jetzt mit AntiCorona in die klinische Phase gehen zeigt das Potenzial. Immunkrankheiten sind tückisch. Solche Forschung könnte auch gegen Krebs helfen.

@Timski bleib gesund !

Solche Fälle wie der oben mit dem Öl-ETF gibt es unzählige, auch im professionellen Umfeld, gestern habe einige 100erte von Millionen verloren.

Der Sage nach hat ein Trader aus Singapur 4,3 Milliarden Dollar in den Sand gesetzt.

Gratulation übrigens an Tim, was Du machst können die Wenigsten. Die Auswahl der richtigen Aktie, darüber kann man sich ja streiten, da wird es immer welche geben die sagen es sei nur Glück, die gibt es sogar bei Warren Buffett. Aber was die wenigsten können, ist die Positionen durchzuhalten über viele Jahre, insbesondere die Gewinner. Die meisten verkaufen ihre Gewinne bei 100 oder spätestens bei 200%. Die meisten machen es genau falsch herum, sie lassen die Verlieren laufen und begrenzen die Gewinner. Einfacher also, alles laufen zu lassen, denn die Verlierer zu erkennen ist auch nicht einfach, bei -20% verkauft man vielleicht dann eine Aktie der Zukunft.

Man muss seine Aktien eben auch als Unternehmer sehen, man ist schlussendlich Miteigentümer. Und wer eine Firma hält, der hat oft nur 1 Aktienposition, die muss man auch durchhalten. Meine stärkste Aktie hat wohl auch geschätzt 90% meines Gesamtvermögens. Ich schlafe trotzdem gut.

Die meisten verkaufen ihre Gewinne bei 100 oder spätestens bei 200%.

Logisch! An Gewinnmitnahmen ist schließlich noch keiner gestorben ;-)

@Bruno

Oklahoma, nicht Texas.

https://www.focus.de/finanzen/boerse/preis-faellt-ins-negative-wie-trumps-versagen-china-zum-heimlichen-gewinner-der-oel-krise-macht_id_11905070.html

Der Kampf geht über den Ölpreis. China profitiert. Die USA verlieren.Europa ist Statist an der Tischkante.

Hallo Tim, vielen Dank für die tollen und tiefen Einblicke in dein Depot und deine Strategie / Überzeugung. Sehr ermutigend! Alles Gute und viel Gesundheit!

Nun, die Netflix zu liquidieren, das würde in Deutschland ja fast schlappe 100.000 € kosten, die an den Fiskus gehen.

Wenn dann R2G regiert, wird es noch mehr werden.

@Marcus Cushing, ja, macht es aber noch schlimmer, noch weiter vom Meer entfernt, und wer hat aktuell einen freien Tanker…

Einige haben sich ja die Frage gestellt, hätte man nicht einfach die Kontrakte kaufen können, das Geld nehmen, und das Öl auf der Strasse stehen lassen und ein Schild dran „gratis abzugeben“ oder einfach abfackeln haha… böse Gedanken wenn der Markt spinnt.

@Timski

Ich hätte jetzt bei Dir immer eher ne 2,3,4,5… als erste Ziffer im 7 stelligen Aktien-Depot vermutet…? ;-)

@Sparta Neugiers-tute ! ;)

@Felix unter RRG würde die Aktienkultur vollständig zerstört werden. Um ihre sozialistischen Träume zu verwirklichen würden sie die Bedingungen so setzen, dass man Verluste vollständig tragen muss und Gewinne vollständig versteuern muss. Nebst erhöhter Finanztransaktionssteuer versteht sich.

@Thorsten

Welche Aktienkultur?

@Bruno ;)

@Lad

und wer bekommt deine Millionen, wenn du nicht mehr da bist?Wer wird in deinem Testament als Erbe stehen?

Merkwürdige Frage. Wieso interessiert dich sowas?

Kraft-Heinz und Wells Fargo und Wirecard. Mehr brauche ich nicht ?

Hi Tim,

generell bin ich ja auch ein Fan von dir und deiner Ruhe. Auch deine Bescheidenheit und deine sehr guten Aktien gefallen mir. Man merkt aber, dass du hin und wieder auch ein blinder Zocker bist der stellenweise mangelhaft informiert ist. Es geht nicht darum ob Leute nach der Krise wieder Kreuzfahrten buchen, es geht darum ob Carnival bis dahin nicht schon Pleite ist. Dieses Unternehmen hat ca. 9 Mrd. langfristige und ca. 9 Mrd. kurzfristige Schulden. ca. 600 Mio liegen auf Kante, das reicht bei Weitem nicht um zu überlegen. Hinzu kommt, dass in dem noch vorhandenem Kapital Anzahlungen von Schiffsreisen für 2020 enthalten sind die nicht stattfinden da fast JEDE Flotte von Carnival steht. Ich wüsste nicht wie dieses Unternehmen überleben kann. Hast du eine Idee oder warum zockst du mit dieser hochgradig riskanten Aktie? Eine Aktie wie Carnival passt meiner Meinung nach überhaupt nicht in deine Philosophie, wie kommst du zu dieser Entscheidung?

@Timski

Warum nicht mal den Gesamtdepotwert zeigen wäre interessanter als nur ein Ausschnitt.

@sammy

Bist Du von der Steuerfahndung oder der Internetpolizei?

@ Reinvestition Dividenden

Ich würde immer in die Breite gehen. Wenn man sehr hohe Gewinne mit einem Tech Wert erzielt hat und in dem Bereich bleiben möchte, dann gibt es doch Alternativen: Microsoft, Equinix, CONE, American Tower, Akamai usw.

Ich würde mich mit einem Mix aus den genannten Aktien in dem Bereich wohler fühlen als mit einer einzigen. Die Dividenen könnten zumindest in andere Aktien investiert werden.

Ich hätte ein Gedankenspiel. Nehmen wir an der Ölpreis ist eine längere Zeit sehr niedrig. Außerdem haben wir eine Rezession und erhöhte Arbeitslosigkeit in den USA. Ist das positiv oder negativ für TESLA zu werten? Ich sehe die Krise auch noch nicht als erledigt an.

Ein trauriges und ein grossartiges Beispiel. Gier und schwache Nerven führen immer zu Verlusten. Armer junger Mann – teures Lehrgeld

Gewinne laufen lassen, Verluste begrenzen. So einfach kann es sein.

Oder einfach alles laufen lassen, so wie Tim es macht. Für einen einfachen Anleger der keine Geschäftsberichte liest und sich eher auf das Geld verdienen konzentrieren sollte, wahrscheinlich die beste Strategie.

Wenn dann R2G regiert

Bin dann mal gespannt, ob ich das noch erlebe ;-)

@ Eva Brauckmann

Ich finde das super: ETFs kaufen und liegen lassen – es geht kaum besser.

@ Christian

Danke. Es geht mir nur darum, zu zeigen, dass Buy and Hold fuktioniert.

@ Chris

Carnival hat Probleme, keine Frage. Wir werden in 10 bis 15 Jahren sehen, wer richtig lag.

@Carnival Denke da musst Du nicht 10-15 Jahre warten, in 3 Jahre weiss man das schon, entweder sie sind Pleite oder es hat sich gelohnt (resp. wenn sie überleben werden sie schon wieder hochkommen). Verwässerung klar, es könnte Geduld brauchen, die Frage ist halt wie lange sie noch stillstehen. Ich habe mir die Anleihen angeschaut, 12.5% sind interessant, die Schiffe vorrangig als Sicherheit. Aber ich denke es wird in den kommenden Monaten noch interessante „Angebote“ geben.

Grundsätzlich investiert man als richtiger Investor VOR dem Rebound. Dummer Zocker – selber schuld.

Kann es sein, dass man Geld, welches einem von außen zufließt, weniger Wertschätzung zukommen lässt? Nur so eine Theorie, nachdem ich mir das Beispiel durchgelesen habe.

Ein anderer Punkt ist sicherlich die Geduld. Der Traum von einem schnellen Reichtum erfüllt sich nur in den seltensten Fällen.

An Bruno: Deshalb investiere ich im Bereich Rohstoffe nur in die Edelmetalle Gold und Silber, weil man dort 1:1 den Börsenkursverlauf mitmacht. Augenöffnend war für mich ein Video von Jens Rabe über Rohstoffterminkontrakte.

Was ich nicht verstehe ist, weshalb viele Privatanleger auf Turnaround-Aktien setzen statt in einer Krise Qualität zum günstigen Preis einzusammeln – Value Trap? Dazu gehört nun auch Tim mit Carnival, wobei der Betrag nicht die Rede wert ist.

@ Bruno

12.5% für die Anleihe? Damit würdest Du im Falle des Falles bevorzugt behandelt werden? Alternativ geht es so:

SP Strike 10$ Fälligkeit 16 Oktober

Prämie: 280$

Du bekommst somit 28% bis 16 Oktober. Falls die Aktie sich erholt und die Vola abfällt, so kannst Du den SP billig zurück kaufen und von dem Gewinn Calls kaufen. Die sind aktuell leider viel zu teuer. So wärst Du mit verhältnismäßig wenig Risiko dabei.

@Gainde habe auch schon öfter gelesen, dass Anleger die abgestürzte Unternehmen einsammeln, schlechter abschneiden als der Durchschnitt.

Aber es macht natürlich Spaß, vor allem wenn es dann gelingt.

Erst gestern schrieb ich über die meist unsichtbaren Verlierer, von deren Schicksalen man nur selten etwas erfährt.

Daher weiß ich es wirklich zu schätzen, wenn ich die derzeitige Krise mit nur vorübergehenden Buchverlusten überstehen werde.

Tim, cooler Artikel. Du hast das komplett richtig gemacht.

Was ich nicht verstehe ist, weshalb viele Privatanleger auf Turnaround-Aktien setzen statt in einer Krise Qualität zum günstigen Preis einzusammeln – Value Trap?

@Gainde

Ich mache beides. Ich mag die gefallenen Engel. Nur wer schon innert wenigen Monaten 30%, 50% oder mehr als 100% Kursgewinne durch gefallene Engel realisiert hat kann die Faszination verstehen. Hat auch mit Gier zu tun das gebe ich zu. Bei mir machen solche gefallenen Engelgeschichten nur wenig aus im Depot man könnte es auch Spieltrieb nennen.

Mit einem riesigen Rettungspaket will der Staat Unternehmen durch die Corona-Krise helfen. Doch nicht immer landet das Geld bei Unternehmen, die wirklich darauf angewiesen sind. Boni und Dividenden-Zahlungen trotz Staatshilfen „sind ein klares No-Go“ sagt CDU-Politiker Thomas Heilmann.

Hierzu der Link: https://www.n-tv.de/mediathek/videos/wirtschaft/Heilmann-Dividenden-trotz-Staatshilfen-sind-unmoeglich-article21732944.html

Uiuiui … jetzt ist die Union auch schon linksextrem infiltriert ;-)

Was ich nicht verstehe ist, weshalb viele Privatanleger auf Turnaround-Aktien setzen statt in einer Krise Qualität zum günstigen Preis einzusammeln

Gainde, ich kaufe gerne Aktien nach einem Rücksetzer. Meist gibt es irgendein kleines Problem, das schnell behoben ist, und die Aktie steigt wieder auf das vorherige Niveau.

Jetzt in der Corona-Krise leiden auch einige Aktien sehr, die vorher als „Qualitätsaktien“ galten, z.B. Sixt, CTS Eventim, usw. Diese Firmen können ja nichts dafür, dass ihr Geschäftsmodell jetzt in der Krise nicht funktionieren kann. Social distancing im Konzertsaal geht einfach schlecht. Ähnlich ist es bei Carnival auch. Sind dort nicht vor kurzem die Saudis eingestiegen? Dann werden sie sicherlich auch Geld geben, damit Carnival nicht pleite geht. Ich meine, man kann das riskieren, einen gewissen Betrag dort hinein zu investieren. Wenn sie das überleben, werden sie sich wieder erholen.

Ich hingegen habe mich mit meinem strengen Ehemann, für den ich auch Aktien kaufe, abgesprochen. Ich habe ihm ein paar Vorschläge zu Aktienkäufen gemacht und er hat alle meine super Vorschläge abgelehnt. Fraport – nein, das hat ja mit Flugreisen zu tun = schlecht fürs Klima; Carnival – nein, die Kreuzfahrtschiffe sind ja die reinsten Umweltverschmutzer.

Tui würde er vielleicht akzeptieren, aber die möchte ich nicht. Außerdem hätten wir damit ein doppeltes Risiko, wenn sie pleite gehen, denn wir haben für diesen Sommer zwei (!) Reisen bei Tui gebucht.

Eventuell würde Booking auch gehen.

Folgende Videos über Rohstoffanlagen für Privatanleger fand ich wissenswert: https://youtu.be/cbPmKKzzqiI und https://youtu.be/zsX_UakD09s

Rüdiger, die Löhne für 2019 sind verdient , die Dividenden aber auch. Vielleicht sollte man dann auch fairerweise die Gehälter für ein ganzes Jahr von den Arbeitern zurück verlangen. ;)

Liquiditätsabfluss in Form von Dividenden und zugleich absehbare Liquditätsprobleme passen für mich auch nicht zusammen. Da kann auch niemand sagen, dass die Dividenden „verdient“ sind. Der Erwerb eines Geschäftsanteils garantiert keinen Verdienst. Er begründet lediglich eine Chance, am Gewinn beteiligt zu werden und zugleich das Risiko, bei Verlusten ggf. den Einsatz zu verlieren.

Wenn ich mir eine Flasche Mineralwasser kaufe und die Gardine fängt an zu brennen, könnte ich natürlich sagen: „Das Wasser habe ich mir in der Vergangenheit zum Trinken gekauft und nur dafür wird es genutzt.“. Wenn mir dadurch aber das Haus runterbrennt, darf ich mich dann nicht wundern, wenn die Versicherung wenig Verständnis für meine Prinzipientreue im Angesicht der Katastrophe hat. Ich bin dann zwar ruiniert, habe aber immerhin noch eine Flasche Mineralwasser gerettet.